Ндс при выдаче заработной платы в натуральной форме (пешков а.в.)

Дата размещения статьи: 26.03.2016

Когда выдача зарплаты в натуральной форме является допустимой? Облагается ли НДС такая оплата труда?

Оплата труда в натуральной форме

Работодатель обязан выплачивать зарплату работникам в денежной форме в российских рублях. Однако коллективный или трудовой договор может предусматривать, что по письменному заявлению работника оплата труда может производиться и в иных формах, не противоречащих российскому законодательству и международным договорам, заключенным нашей страной.

Оплата труда в натуральной форме практикуется в сельскохозяйственных и иных предприятиях, деятельность которых напрямую связана с производством и реализацией продукции потребителям.

Для экономии части денежной массы со своим персоналом таким предприятиям выгодно рассчитываться частью продукции: тем самым они и продукцию реализуют, и свою обязанность по выплате зарплаты исполняют.

Для работника получение продукции по невысокой цене также зачастую привлекательно.

Работодателям, практикующим натуральную оплату труда, необходимо обратить внимание на следующее. В силу п. 54 Постановления Пленума ВС РФ от 17.03.

2004 N 2 при разрешении споров, возникших в связи с выплатой работнику заработной платы в неденежной форме в соответствии с коллективным или трудовым договором, выплата заработной платы в такой форме может быть признана обоснованной при доказанности следующих юридически значимых обстоятельств:

— имеется добровольное волеизъявление работника, подтвержденное его письменным заявлением, на выплату заработной платы в неденежной форме. Отметим, что ст.

131 ТК РФ не исключает право работника выразить согласие на получение части заработной платы в неденежной форме как однократно, так и в течение определенного срока (квартала, года и т.п.).

Причем если работник изъявил желание на получение части заработной платы в натуральной форме на определенный срок, то он вправе в любой момент до окончания этого срока отказаться от подобной формы оплаты (по согласованию с работодателем);

— зарплата в неденежной форме выплачена в размере, не превышающем 20% от начисленной месячной суммы оплаты труда;

— оплата труда в натуральной форме является обычной или желательной в данных отраслях хозяйства, видах экономической деятельности или профессиях (сельском хозяйстве, пищевой промышленности и др.).

Не допускается выдача зарплаты бонами, купонами, в форме долговых обязательств, расписок, а также в виде спиртных напитков, наркотических, ядовитых, вредных и иных токсических веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот. Нельзя вместо зарплаты передать работнику право денежного требования к контрагенту работодателя. Трудовой кодекс РФ такой возможности не предусматривает. Подобная сделка является ничтожной и не влечет никаких последствий, а задолженность по зарплате перед работником у работодателя сохраняется (Апелляционное определение Суда Ямало-Ненецкого автономного округа от 07.04.2014 по делу N 33-743/2014);

— подобного рода выплаты являются подходящими для личного потребления работника и его семьи или приносят ему известного рода пользу;

— при выплате работнику заработной платы в натуральной форме соблюдены требования разумности и справедливости в отношении стоимости товаров, передаваемых ему в качестве оплаты труда. Иными словами, их стоимость не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

Источник: http://xn—-ctbbdccf4eebbnlpq5kj.xn--p1ai/article/520

Продажа товаров своим сотрудникам

Ведь зачастую торговые компании продают товар свои работникам по заниженным или оптовым ценам. Как оформить такую операцию документально? Какова политика ценообразования для своих сотрудников и как это может сказаться на налогах предприятия торговли и его сотрудников?

Как это было раньше?

До 2012 г. инспекторы при осуществлении контроля за полнотой исчисления налогов вправе были проверять правильность применения цен по любым сделкам, в которых цена существенно откланялась от рыночной. Это следует из ст. 40 НК РФ, которая до сих пор применяется к сделкам, заключенным до вступления в силу Федерального закона от 18.07.2011 N 227-ФЗ.

Если в результате проверки выяснялось, что цена, по которой отпускался товар работникам, отклонялась от рыночной более чем на 20%, то ревизоры могли доначислить организации налоги и пени исходя из рыночной цены реализации товаров.

Другой момент: нужно было учесть ряд факторов, которые позволяли налогоплательщику обоснованно снижать рыночную цену товаров, реализуемых в том числе работникам предприятия, на что налоговики не всегда обращали внимание, и в результате сфабрикованные дела по налогам на необоснованные штрафы «разваливались» в судах. Но в силу вступил Федеральный закон N 227-ФЗ, и все изменилось…

Какие сделки контролируются сегодня?

Ответ на этот вопрос дан в ст. 105.14 НК РФ. Контролируемыми по ценам являются сделки, осуществляемые между взаимозависимыми лицами, с доходами в календарном году, превышающими значение соответствующего суммового критерия, определенного п. п. 1, 2 ст. 105.14 НК РФ. Ценовые планки для контроля достаточно высокие.

Под налоговый контроль попадают крупные сделки с миллионными и даже миллиардными суммами. Понятно, что отпуск товаров работникам предприятия — не тот случай, но утверждать, что ценообразование таких операций находится вне налогового контроля, автор не берется, поскольку для этого есть веские причины.

Дело в том, что согласно п. 1 ст. 105.3 НК РФ любые недополученные взаимозависимыми лицами доходы (прибыль, выручка) учитываются для целей налогообложения у данных лиц.

При этом организация торговли вправе самостоятельно применить для целей налогообложения цену, отличающуюся от примененной в конкретной сделке, если фактически примененная цена не соответствует рыночной (абз. 2 п. 3 ст. 105.3 НК РФ).

Если налогоплательщик такое указание проигнорирует, а ущерб бюджету от занижения налоговой цены сделки будет значительным, то налоговики могут обратиться в суд для признания сделки контролируемой, хотя она и не будет являться таковой по установленным законодательством признакам (п. 10 ст. 105.14 НК РФ).

Если сделки заключены на небольшую сумму (как раз в случае продажи товаров сотрудникам), налоговики, скорее всего, не пойдут в суд с целью установить контроль над такими сделками.

Но они могут избрать иную тактику и насчитать налоги по другому основанию, учитывая, что одной из сторон сделки выступает сотрудник — физическое лицо, являющийся плательщиком НДФЛ.

Для этого налога есть отдельные правила, не привязанные к контролируемым сделкам и к Федеральному закону N 227-ФЗ.

Материальная выгода сотрудника

Именно так и называется один из облагаемых НДФЛ доходов физического лица. Порядку налогообложения материальной выгоды посвящена ст. 212 НК РФ.

Таковой считается выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику.

Продажа товаров сотрудникам как раз подпадает под такой случай, даже если это письменно не оформлено в гражданско-правовом соглашении.

Ведь договор розничной купли-продажи считается заключенным в надлежащей форме с момента выдачи продавцом покупателю кассового или товарного чека либо иного документа, подтверждающего оплату товара.

Даже если стоимость товаров удерживается из зарплаты, то платежная ведомость вполне может служить тем документом, который подтверждает погашение задолженности работника за проданные ему товары.

Налоговая база по материальной выгоде определяется как превышение цены товаров, реализуемых взаимозависимыми по отношению к налогоплательщику лицами, над ценами сделок, участники которых не являются взаимозависимыми .

Доначисление налогов зависит от того, смогут ли ревизоры доказать взаимозависимость участников сделки и использование ими нерыночных цен.

В противном случае доходы (прибыль), получаемые лицами, зависимость которых не доказана, будут признаны рыночными для целей налогообложения.

Наличие взаимозависимости работника и работодателя всегда вызывало вопросы у правоприменителей Налогового кодекса. При этом как раньше, так и сейчас нет четкой позиции по данному вопросу.

Источник: https://expbiz.ru/biznes-stati/v-pomoshch-biznesu/prodazha-tovarov-svoim-sotrudnikam.html

Расчет НДС при передаче продукции в счет оплаты труда

Некоторые компании рассчитываются с работниками собственной продукцией. Такая ситуация требует повышенного внимания со стороны бухгалтерии. Расчет НДС при передаче продукции в счет оплаты труда – это и расчеты по оплате труда, и реализация готовой продукции.

Отметим, что трудовое законодательство позволяет заменить деньги на оплату в натуральной форме в размере не больше 20% месячного заработка (ч. 2 ст. 131 ТК РФ). Налоговые последствия таких расчетов рассмотрим подробнее.

Важное в статье:

- Как рассчитывать НДС при передаче продукции в оплату труда

- Расчет НДС при оплате в натуральной форме

- Как такой порядок расчетов повлияет на налог на прибыль и НДФЛ

См. также:

Когда компания передает продукцию работнику в счет погашения задолженности по зарплате, право собственности на это имущество переходит к работнику, а с работодателя списывается долг. Исходя из этого, передача продукции в счет оплаты труда признается реализацией. Следовательно, по ней нужно начислить НДС (подп. 1 п. 1 ст. 146 НК РФ).

НК РФ для такого случая определяет, что налоговой базой будет стоимость переданных работнику товаров, рассчитанная по рыночным ценам, в которые не включен НДС (п. 2 ст. 154, ст. 105.3 НК РФ).

Пример расчета НДС при передаче продукции в счет оплаты труда

Работникам организации выдана готовая продукция в счет расчетов по оплате труда. Стоимость продукции без НДС составила 100 000 руб. По данной продукции применяется ставка НДС 18%.

Бухгалтер начислил по этой операции НДС:

100 000 х 0,18 = 18 000 руб.

Налог на прибыль при передаче продукции в счет оплаты труда

Для налога на прибыль затраты на выдачу зарплаты продукцией учитывают в обычном порядке — в расходах на оплату труда (ст. 255 НК РФ). Но такой вид оплаты должен быть предусмотрен в трудовом или коллективном договоре.

Аналогичным образом расчеты с работниками продукцией влияют и на НДФЛ (п. 1 ст. 210, подп. 1 п. 2 ст. 211 НК РФ). Компании нужно удержать этот налог из денежной части зарплаты (п. 1 ст. 226 НК РФ). Ведь расчеты в натуральной форме могут составить максимум 20%.

Передача продукции в счет оплаты труда: проводки

При передаче продукции в счет оплаты труда проводки будут выглядеть следующим образом:

Дебет 20 (26, 44 91…) Кредит 70, 69 — начислена заработная плата и страховые взносы по ней;

Чтобы правильно отражать операции в учете, воспользуйтесь банком проводок

Дебет 70 Кредит 68 – отражено удержание НДФЛ из зарплаты;

Дебет 70 Кредит 51 (50) – перечислена часть зарплаты в деньгах;

Дебет 70 Кредит 90-1 – отражена передача продукции в счет оплаты труда в натуральной форме;

Дебет 90-3 Кредит 68 — начислен НДС при передаче продукции в счет оплаты труда;

Дебет 90-2 Кредит 43 — списана себестоимость переданной продукции.

Источник: https://www.RNK.ru/article/214694-qqrs-16-m03-raschet-nds-pri-peredache-produktsii-v-schet-oplaty-truda

Выплаты зарплаты в натуральной форме. Натуральная оплата труда

Налоговики напомнили, что любые начисления работникам, как в денежной, так и в натуральной формах, в целях налога на прибыль относятся к расходам на оплату труда. О нюансах, возникающих при выплате учреждением зарплаты в натуральной форме, расскажем в статье.

Оплата труда в натуральной форме

Налоговики напомнили, что любые начисления работникам в целях налога на прибыль относятся к расходам на оплату труда (письмо ФНС России 8 мая 2014 г. № ГД-4-3/8858@). Это касается как денежных выплат, так и оплаты труда в натуральной форме.

Как производится выплата зарплаты в натуральной форме по общим правилам, в чем особенности натуральной оплаты труда в бюджетных учреждениях, как правильно рассчитать налоги с выплат в натуральной форме, рассказывает эксперт журнала «Учет в бюджетных учреждениях».

Формы оплаты труда установлены нормами статьи 131 Трудового кодекса РФ. В общем случае зарплата выплачивается в денежной форме в российской валюте (в рублях).

Кроме того, труд можно оплачивать и в иных формах, не противоречащих законодательству и международным договорам РФ. При этом доля оплаты труда в неденежной форме не может превышать 20 процентов от начисленной месячной зарплаты.

Таким образом, трудовое законодательство допускает возможность расчетов с работниками и в натуральной форме.

Общие требования к выплатам в натуральной форме

Исходя из норм статьи 131 Трудового кодекса РФ и пункта 54 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2, оплата труда в натуральной форме требует выполнения следующих условий:

- возможность натуральной оплаты прописана в коллективном или трудовом договоре;

- зарплата в неденежной форме выплачена в размере, не превышающем 20 процентов от начисленной месячной заработной платы;

- работник написал заявление о согласии на расчеты в натуральной форме (за конкретный срок – месяц, квартал, год и пр.).

- выплата зарплаты в натуральной форме обычна или желательна в этой отрасли промышленности, в этом виде экономической деятельности или в этой профессии (например, такие выплаты распространены в сельскохозяйственном секторе экономики);

- выплаты подходят для личного потребления работника и его семьи или приносят ему известного рода пользу;

- при выплате работнику зарплаты в натуральной форме соблюдены требования разумности и справедливости в отношении стоимости товаров, передаваемых ему в качестве оплаты труда (т. е. их стоимость не превышает уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат).

Не допускается выплата зарплаты в бонах, купонах, в форме долговых обязательств, расписок, а также в виде спиртных напитков, наркотических, токсических, ядовитых и вредных веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот.

Если работник пожелал получать часть зарплаты в натуральной форме на определенный срок, он вправе до окончания этого срока по согласованию с работодателем отказаться от такой формы оплаты.

Натуральная оплата труда в учреждениях госсектора

В настоящее время натуральная форма оплаты труда экономическими субъектами (в том числе, государственными и муниципальными учреждениями) практикуется сравнительно редко.

Применение такой формы расчетов может быть обусловлено временной нехваткой денежных средств в учреждении.

Причиной применения системы натуральной оплаты труда также может быть оформленное надлежащим образом желание самих работников получать часть причитающейся им зарплаты в виде продукции, выпускаемой учреждением, или иных видов материальных запасов.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Таким образом, еще одно очевидное условие для выплат в натуральной форме – наличие на балансе (и на складах) учреждения материальных запасов, ликвидность которых достаточна для того, чтобы интересы работников не были ущемлены.

В принципе, в качестве объекта натуроплаты могут использоваться не только нефинансовые активы, но отдельные виды услуг, оказываемых госучреждениями (в частности, образовательные или медицинские услуги).

Оплата труда в натуральной форме: НДС

Реализация товаров на территории России, в том числе передача права собственности на товары на безвозмездной основе, признается объектом обложения налогом на добавленную стоимость. Данная норма установлена пунктом 1 статьи 146 Налогового кодекса РФ. Об этом неоднократно сообщали чиновники (см.

, например, письмо Минфина России от 11 февраля 2014 г. № 03-04-05/5487). Поэтому на стоимость товаров, передаваемых работникам в счет зарплаты, нужно начислить НДС (по ставке 10 процентов или 18 процентов в зависимости от вида товаров).

Исключение – случаи освобождения учреждения от обязанностей налогоплательщика на основании статьи 145 Налогового кодекса РФ.

Также при выдаче работникам в счет зарплаты продукции собственного производства НДС могут не начислять учреждения, у которых доля выручки от реализации собственной сельхозпродукции в общем объеме доходов составляет не менее 70 процентов (подп. 20 п. 3 ст. 149 Налогового кодекса РФ).

Таким образом, уменьшать расчеты с работниками будет стоимость товаров, увеличенная на сумму НДС.

Оплата труда в натуральной форме: налог на прибыль

При методе начисления расходы для целей налогообложения прибыли признаются в том отчетном (налоговом) периоде, к которому они относятся. Время фактической выплаты денег и (или) иной формы оплаты значения не имеет (п. 1 ст. 272 Налогового кодекса РФ).

Особенности признания затрат на оплату труда при методе начисления оговорены пунктом 4 статьи 272 Налогового кодекса РФ.

Они признаются в качестве налоговых расходов ежемесячно исходя из суммы начисленных в соответствии со статьей 255 Налогового кодекса РФ расходов на оплату труда.

Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг), имущественных прав (включая товарообменные операции), в общем случае учитываются исходя из цены сделки с учетом положений статьи 105.3 Налогового кодекса РФ. Это установлено пунктом 4 статьи 274 Налогового кодекса РФ.

То есть, в общем случае налоговая база по налогу на прибыль формируется исходя из рыночных цен на нефинансовые активы, работы и услуги независимо от того, по каким ценам отражается погашение задолженности перед работниками (по суммам начисленной оплаты труда).

Таким образом, для целей обложения налогом на прибыль могут использоваться цены, определенные при формировании налоговой базы по НДС, по соответствующим операциям.

Кроме того, по мнению Минфина России, при использовании натуральной формы оплаты труда могут иметь место ограничения при признании расходов. В частности, Минфин России в письме от 6 сентября 2013 г. № 03-03-06/2/36774 разъяснил следующее.

В расходы налогоплательщика на оплату труда включаются любые начисления работникам, в том числе в натуральной форме, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) или коллективными договорами.

В соответствии со статьей 131 Трудового кодекса РФ доля зарплаты, выплачиваемой в неденежной форме, не может превышать 20 процентов от начисленной месячной зарплаты.

Следовательно, расходы на оплату труда в натуральной форме могут быть учтены в налоговом учете в размере, не превышающем 20 процентов от месячной зарплаты работника, включающей суммы начисленных премий, доплат и надбавок.

По мнению автора, для госучреждений данное разъяснение на практике имеет весьма ограниченную сферу действия. Если доля зарплаты, выплачиваемой в неденежной форме, превышает 20 процентов, имеет место очевидное нарушение действующего законодательства.

Ведь более высокая доля расчетов не может быть предусмотрена коллективными или трудовыми договорами. Такое нарушение будет выявлено при первой же ревизии или проверке и устранено по ее результатам.

При этом ранее произведенные расчеты будут скорректированы, что повлечет за собой и корректировку налоговой базы по налогу на прибыль.

При нарушении условий выплаты зарплаты в натуральной форме эту часть оплаты труда налоговики могут исключить из налоговых расходов (письмо Минфина России от 12 ноября 2009 г. № 03-03-06/2/223).

Оплата труда в натуральной форме: НДФЛ и страховые взносы

Поскольку выплата в натуральной форме входит в состав оплаты труда, она облагается:

При определении базы по налогу на доходы физлиц учитываются все доходы, которые получил работник или право на распоряжение которыми у него возникло. Форма получения дохода – денежная или натуральная – значения не имеет. Это следует из пункта 1 статьи 210 Налогового кодекса РФ.

При получении работником дохода в натуральной форме в виде товаров (работ, услуг), иного имущества база по НДФЛ определяется как их стоимость. Эта стоимость исчисляется на основе цен, определяемых в таком же порядке, какой описан в статье 105.3 Налогового кодекса РФ.

При этом в стоимость таких товаров (работ, услуг) включается сумма НДС и акцизов, а исключается из нее – частичная оплата работником стоимости полученных им товаров, выполненных для него работ, оказанных ему услуг.

Это предусмотрено пунктом 1 статьи 211 Налогового кодекса РФ.

Сумма НДФЛ, исчисленного с оплаты труда в натуральной форме, удерживается налоговым агентом за счет любых денежных средств, выплачиваемых работникам. Эта сумма налога не может превышать 50 процентов суммы выплаты.

Исчисленная и удержанная сумма НДФЛ с доходов, полученных в натуральной форме, перечисляется в бюджет не позднее дня, следующего за днем фактического удержания исчисленной суммы налога (п. 4 ст. 226 Налогового кодекса РФ).

Таким образом, при натуральной оплате труда налог надо удержать из денежной части зарплаты при ее выплате.

Важно запомнить

При расчетах по оплате труда в натуральной форме следует учитывать, что их размер ограничен. Он может составлять не более 20 процентов от начисленной работнику зарплаты. Стоимость выданной работникам продукции (выполненных работ, оказанных услуг) в счет задолженности по оплате труда облагается НДФЛ и страховыми взносами на общих основаниях.

Также смотрите:

– Расчет отпускных 2014

– НДФЛ с аванса

– Повышение заработной платы

– Заполнение платежек по налогам и взносам по новым правилам

– Оформление больничного листа 2014

Чтобы читать свежие материалы журнала «Учет в бюджетных учреждениях», , или подпишитесь на журнал.

Источник: https://www.budgetnik.ru/art/3544-red-naturalnaya-oplata-truda-nalogooblojenie

Отражение в бухучете выдачи зарплаты в натуральной форме

Проводки сельхозпроизводители выдают натуроплату своим работникам в виде с/х продукцией какими проводками отразить в бухучете эту операцию.

При выдаче зарплаты готовой продукцией или товарами сделайте проводки:

Дебет 70 Кредит 90-1– отражена выручка от передачи готовой продукции (товаров) в счет зарплаты;

Дебет 90-2 Кредит 43 (41)– списана себестоимость готовой продукции (товаров), передаваемой в счет зарплаты.

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»– удержан НДФЛ;

Дебет 20 (23, 25, 26, 44…) Кредит 69 субсчет «Расчеты с ПФР» – начислены страховые взносы;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС;

Дебет 70 Кредит 50 – выдана из кассы оставшаяся часть зарплаты.

Обращаем Ваше внимание, что часть зарплаты, которая выплачивается в натуральной форме, не должна превышать 20 процентов от общей суммы начисленной зарплаты за месяц (ч. 2 ст. 131 ТК РФ). Кроме того, условие о том, что часть зарплаты может выдаваться в неденежной форме, должно быть прописано в коллективном (трудовом) договоре (ч. 2 ст. 131 ТК РФ).

Для получения части зарплаты в натуральной форме сотрудник должен написать заявление с просьбой об этом (ч. 2 ст. 131 ТК РФ).

Обоснование данной позиции приведено ниже в материалах Системы Главбух для коммерческого учета

1. Рекомендация:Как отразить в бухучете и при налогообложении выдачу зарплаты в натуральной форме

Порядок бухучета операций, связанных с натуральной оплатой труда, зависит от того, какое имущество организация выдает сотруднику в счет зарплаты.

Бухучет*

При выдаче зарплаты готовой продукцией или товарами сделайте проводки:

Дебет 70 Кредит 90-1

– отражена выручка от передачи готовой продукции (товаров) в счет зарплаты;

Дебет 90-2 Кредит 43 (41)

– списана себестоимость готовой продукции (товаров), передаваемой в счет зарплаты.

Передачу прочего имущества (материалов, основных средств) в счет зарплаты отразите в учете следующим образом:

Дебет 70 Кредит 91-1

– отражена выручка от передачи имущества в счет зарплаты;

Дебет 91-2 Кредит 01 (08, 10, 21…)

– списана стоимость имущества, передаваемого в счет зарплаты;

Дебет 02 Кредит 01

– списана амортизация по выбывшему имуществу (при передаче основных средств).

НДФЛ и страховые взносы*

С зарплаты в натуральной форме нужно рассчитать:

НДФЛ и страховые взносы нужно начислить в том же порядке, что и при выплате зарплаты в денежной форме. То есть в последний день месяца со всей начисленной суммы (п. 3, 4 ст. 226, п. 2 ст. 223 НК РФ, ч. 3 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ).

По общему правилу, с зарплаты, выплаченной в натуральной форме, НДФЛ рассчитывают по ставке 13 процентов (п. 1 ст. 224 НК РФ). Следовательно, ее включают в доходы сотрудника, которые можно уменьшить на стандартные вычеты (п. 3 ст. 210 НК РФ).

При этом налоговой базой является стоимость переданных товаров (работ, услуг, иного имущества), которая определяется в порядке, предусмотренном статьей 105.3 Налогового кодекса РФ. Такие правила установлены пунктом 1статьи 211 Налогового кодекса РФ.

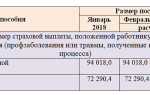

Пример отражения в бухучете и при налогообложении выдачи зарплаты в натуральной форме. Организация применяет общую систему налогообложения. Доходы и расходы определяет методом начисления*

ООО «Торговая фирма «Гермес»» выплатило менеджеру А.С. Кондратьеву часть зарплаты за апрель в натуральной форме. Такая возможность предусмотрена трудовым договором.

За апрель сотруднику начислено 6000 руб. По заявлению Кондратьева в счет зарплаты ему выдали утюг (товар, которым торгует организация) стоимостью 413 руб. (в т. ч. НДС – 63 руб.). Эта сумма не превышает 20 процентов от зарплаты сотрудника (413 руб. < 6000 руб. × 20%).

Покупная стоимость утюга составляет 295 руб. (в т. ч. НДС – 45 руб.). Продажная цена – 450 руб.

Детей у Кондратьева нет, поэтому стандартные налоговые вычеты по НДФЛ, предусмотренные подпунктом 4пункта 1 статьи 218 Налогового кодекса РФ, ему не предоставляются. А выплаты, облагаемые страховыми взносами, не превысили 624 000 руб.

Тариф взносов на страхование от несчастных случаев и профзаболеваний – 1 процент. В налоговом учете взносы бухгалтер учитывает в период их начисления.

Сроки выдачи зарплаты, установленные в «Гермесе», – с 3-го по 6-е число следующего месяца. Зарплата за апрель была выдана 6 мая.

Бухгалтер «Гермеса» сделал в учете следующие записи.

В апреле:

Дебет 44 Кредит 70

– 6000 руб. – начислена зарплата Кондратьеву;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 780 руб. (6000 руб. × 13%) – удержан НДФЛ;

Дебет 44 Кредит 69 субсчет «Расчеты с ПФР»

– 1320 руб. (6000 руб. × 22%) – начислены пенсионные взносы;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 174 руб. (6000 руб. × 2,9%) – начислены страховые взносы в ФСС России;

Дебет 44 Кредит 69 субсчет «Расчеты с ФФОМС»

– 306 руб. (6000 руб. × 5,1%) – начислены страховые взносы в ФФОМС;

Дебет 44 Кредит 69 субсчет «Расчеты по страхованию от несчастных случаев и профзаболеваний»

– 60 руб. (6000 руб. × 1%) – начислены взносы на страхование от несчастных случаев и профзаболеваний.

В мае:

Дебет 70 Кредит 90-1

– 413 руб. – выдан товар в счет зарплаты;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 63 руб. – начислен НДС;

Дебет 90-2 Кредит 41

– 250 руб. (295 руб. – 45 руб.) – списана себестоимость товара, переданного сотруднику;

Дебет 70 Кредит 50

– 4807 руб. (6000 руб. – 780 руб. – 413 руб.) – выдана из кассы оставшаяся часть зарплаты.

При расчете налога на прибыль за апрель бухгалтер «Гермеса» включил в состав расходов 7860 руб. (6000 руб. + 1320 руб. + 174 руб. + 306 руб. + 60 руб.). При расчете налога на прибыль за май в состав доходов включается выручка от реализации в сумме 350 руб. (413 руб. – 63 руб.), а в состав расходов – себестоимость реализованного товара в сумме 250 руб.

УСН

Начисленная зарплата (независимо от формы выплаты) учитывается в расходах при расчете единого налога (подп. 6 п. 1 ст. 346.16 НК РФ).

2. Рекомендация:Как выдать зарплату в натуральной форме

Условие о выдаче в натуральной форме

Условие о том, что часть зарплаты может выдаваться в неденежной форме, нужно прописать в коллективном (трудовом) договоре (ч. 2 ст. 131 ТК РФ). Если подобной оговорки в этом документе нет, в него нужно внести изменения. Это можно сделать, утвердив измененную редакцию договора или составив дополнительное соглашение к нему.*

Заявление сотрудника

Для получения части зарплаты в натуральной форме сотрудник должен написать заявление с просьбой об этом (ч. 2 ст. 131 ТК РФ).

Заявление можно составить как на отдельную выплату, так и на определенный период (квартал, год). В последнем случае по согласованию с администрацией сотрудник вправе досрочно отказаться от натуральной формы оплаты труда. Об этом сказано в подпункте «а» пункта 54 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2.*

Документальное оформление

Для начисления зарплаты в натуральной форме используйте расчетную ведомость по форме № Т-51 или расчетно-платежную ведомость по форме № Т-49. Для выдачи зарплаты составьте отдельную ведомость. Платежная ведомость по форме № Т-53 предназначена для выдачи зарплаты в денежной форме. Поэтому использовать ее для оформления натуральных выплат довольно трудно.

Для удобства можно воспользоваться унифицированной формой № 415-АПК, утвержденной приказом Минсельхоза России от 16 мая 2003 г. № 750. Это ведомость выдачи натуральной оплаты, предусмотренная для организаций агропромышленного комплекса.

Она является оправдательным документом для списания в учете организации стоимости переданного в счет зарплаты имущества.

Если организация не занимается сельскохозяйственной деятельностью, использование этой ведомости нужно закрепить в учетной политике для целей бухучета (п. 4 ПБУ 1/2008).

3. Рекомендация:Какие ограничения нужно соблюдать при выдаче зарплаты в натуральной форме

Какое имущество можно выдавать*

В счет зарплаты можно выдавать любое имущество, приносящее пользу или подходящее для личного потребления сотрудника (п. 2 ст. 4 конвенции Международной организации труда от 1 июля 1949 г. № 95). Это может быть:

- готовая продукция;

- товары;

- основные средства;

- материалы и т. д.

Внимание: выплата зарплаты в натуральной форме может быть признана необоснованной, если сотрудникам выдают товары по стоимости, заведомо превышающей рыночную (п. 54 Постановления пленума Верховного суда РФ от 17 марта 2004 г. № 2). В данном случае рыночной ценой признается стоимость товара, сложившаяся на момент выплаты зарплаты в регионе, где находится организация.

Какое имущество нельзя выдавать

В счет зарплаты запрещено выдавать:

- спиртные напитки;

- наркотические, токсические, ядовитые и вредные вещества;

- оружие и боеприпасы;

- боны и купоны;

- долговые расписки.

Такие ограничения установлены частью 3 статьи 131 Трудового кодекса РФ.

Ограничения по выдаче

Часть зарплаты, которая выплачивается в натуральной форме, не должна превышать 20 процентов от общей суммы начисленной зарплаты за месяц (ч. 2 ст. 131 ТК РФ).

Главбух советует: если стоимость имущества, которое сотрудник просит выдать ему в счет зарплаты, превышает 20 процентов от начисленной суммы, оформите продажу имущества.

В день выдачи зарплаты на стоимость выданного имущества пробейте кассовый чек. При этом в платежной ведомости сотрудник должен расписаться за всю сумму.

Тогда по документам получится, что сотрудник приобрел имущество за наличные, а вся зарплата ему выдана в денежной форме.

Источник: https://www.Zarplata-online.ru/qa/635-otrajenie-v-buhuchete-vydachi-zarplaty-v-naturalnoy-forme

Организация реализует работникам товары (работы, услуги): бухгалтерский учет и налогообложение

В процессе осуществления хозяйственной деятельности организация может осуществлять реализацию товаров (работ, услуг) как иным организациям и индивидуальным предпринимателям, так и физическим лицам. Физическими лицами – покупателями могут выступать и работники организации-продавца.

При реализации работникам товаров (работ, услуг), изготовленных (выполненных) организацией, применяют общие нормы Гражданского кодекса РБ (далее – ГК), которые регулируют такие операции. Приведем их.

По договору купли-продажи одна сторона (продавец) обязуется передать имущество (вещь, товар) в собственность, хозяйственное ведение, оперативное управление другой стороне (покупателю), а покупатель обязуется принять это имущество и уплатить за него определенную денежную сумму (цену) (ст. 424 ГК).

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику в установленный срок, а заказчик обязуется принять результат работы и оплатить его (уплатить цену работы). Работа выполняется за риск подрядчика, если иное не предусмотрено законодательством или соглашением сторон (ст. 656 ГК).

По договору возмездного оказания услуг одна сторона (исполнитель) обязуется по заданию другой стороны (заказчика) оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (ст. 733 ГК).

Товары (работы, услуги) могут реализовываться работникам организации как по утвержденным ею отпускным ценам, так и со скидкой.

ОПЛАТА МОЖЕТ БЫТЬ ПРОИЗВЕДЕНА НЕСКОЛЬКИМИ СПОСОБАМИ

Существует несколько вариантов оплаты работниками приобретаемых товаров (работ, услуг), наиболее распространенными из которых являются:

1) оплата наличными денежными средствами в кассу организации. При этом прием организацией от работников наличных денежных средств должен быть осуществлен в предусмотренном законодательством порядке (с использованием кассовых суммирующих аппаратов, приходных кассовых ордеров и т.п.);

2) оплата безналичным перечислением на расчетный счет организации через отделение банка;

3) оплата путем подачи работником нанимателю заявления об удержании стоимости приобретенных товаров (работ, услуг) из заработной платы;

4) иные способы (с использованием банковских карт, электронных денег и т.д.).

Необходимо помнить о том, что реализацию физическим лицам товаров (работ, услуг) относят к розничной торговле (вне зависимости от конкретного вида товаров: продукция, покупные товары, основные средства или материалы).

Справочно:

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/organizatsiya-realizuet-rabotnikam-tovar