Налог 54 рф

Конспект всех вопросов конференции можно бесплатно заказать здесь.

Как применяется ст. 54.1 НК?

Статья 54.1 НК по прежнему вызывает много вопросов. Особенно с учетом того, что по информации налоговых органов пока еще не поступали какие-то решения по применению статьи 54.1 НК.

Это объясняется тем, что налоговые органы осторожничают, подходят консервативно, но скорее всего, это просто объективная задержка во времени.

Потому что должны пройти сами проверки, должны быть оформлены результаты.

К тому же ФНС приняла решение централизовать процесс применения статьи 54.1. НК путем введения процедуры согласований:

- Решение принимается местной инспекцией

- Решение согласовывается Региональным управлением

- Решение одобряется Центральным аппаратом налоговой службы (т.е. непосредственно ФНС)

- повысить качество принимаемого решения;

- вырабатывать единообразную позицию по схожим вопросам;

- наладить методологическую поддержку ФНС для подчиненных органов.

Это хорошо, т.к. позволяет:

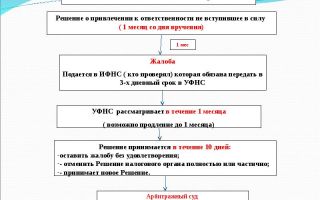

Есть ли смысл тогда жаловаться в вышестоящую инстанцию? По идее, смысла нет в апелляционной жалобе, но пожаловаться придется, чтобы был соблюден досудебный порядок.

В чем еще положительный момент внедрения ст. 54.1 НК? Согласно разбираемой норме, сделка не должна иметь цели снижения налоговой нагрузки. Это немного другая трактовка, по сравнению с Постановления Пленума ВАС РФ от 12.10.2006 № 53. В последнем речь идет о деловой цели. В статье же 54.1 НК говорится, что любая цель кроме «налоговой» считается государством приемлемой.

Если компания совершает какие-то действия (реорганизацию, что-то еще) не для того, чтобы снизить налоги, а, например, чтобы уйти от требований регулятора (Центробанк, например) или чтобы уйти от кредиторов, то такие действия не подпадают под ст. 54-1. При этом они, конечно, могут быть незаконными, но не с точки зрения этой статьи.

Разберемся подробнее: на какие периоды распространяется эта статья. Не смотря на то, что закон об этом сказал, тем не менее, основания для вопросов есть.

Суды, если посмотреть на практику, которая появилась в сентябре-октябре 2017, попытались, ссылаясь на ст. 54.1, трактовать дела в пользу налогоплательщика. Но в итоге кассационные инстанции их «охладили».

Сейчас уже не так рьяно суды защищают налогоплательщиков со ссылкой на 54.1 НК. Суды пытались сказать, что эта статья заметно улучшает положение плательщиков, поэтому должна иметь обратную силу.

Ее пытались применять даже к старым проверкам за прежние периоды. Сейчас эта практика сошла на нет.

Закон предписывает налоговым органам применять эту статью, начиная с момента ее вступления, т.е. с 19.08.2017, т.е. можно сказать, что налоговые органы должны ее применять по проверкам, начавшимся после этой даты (камеральным и выездным).

Но вопрос: на сколько это правильно? Дело в том, что такой порядок введения в действие во времени характерен и применяется в отношении процедурных норм. Так, если суд или административный орган ведет какое-то дело, то есть определенные процедурные нормы (ГПК, АПК, УПК и т.д.).

Если в такие процессуальные нормы вводятся изменения, то суд, начиная с даты, когда эти изменения вступили в силу, ведет судебный процесс по новым правилам. Это понятно. Но ст. 54.

1 НК – сформулирована не как процедурная норма ( нормы, отвечающая на вопрос: как (как доказывать, как привлекать к ответственности, как возлагать санкции и т.д.).

Ст. 54.1 НК – это статья, которая содержит материальные нормы (отвечает на вопросы: что? За что? И т.д.). Она содержит основания для принятия или непринятия каких-то решений для целей налогообложения.

В чем проблема? Допустим, сейчас проводятся проверки за 2015-2017 годы (выездные) или за последние какие-то налоговые периоды — камеральные.

Полагаем, что на проверках за периоды, которые имели место до вступления в силу этой статьи, правильнее эту статью не применять (хотя официальная точка зрения и не такая!). Она не должна иметь обратной силы, т.к.

ухудшает положение налогоплательщика в части ответственности за контрагента по сравнению с ранее действовавшими нормами.

Так, ФНС в своих письмах от 16.08.2017 N СА-4-7/16152@ или 31 октября 2017 г. N ЕД-4-9/22123@ трактует ст. 54.

1 НК таким образом, что под реальностью сделки теперь понимается не только сам факт совершения операции (был товар, была поставка, была работа), а и то, что этот товар был поставлен именно ЭТИМ контрагентом, который указан как сторона в договоре. Аналогичное правило распространяется и на работыуслуги.

К такому повороту событий, конечно, налогоплательщики в 2015-2017 годах не были готовы. Тогда все обращали внимание на то, что нужно осмотрительность проявлять, еще что-то и т.д. Но такого жесткого понимания не было. В этом смысле, это ухудшает положение налогоплательщика.

Единственное исключение, когда возможно применение данной статьи, если мы или суд придем к выводу, что статья все-таки улучшает положение налогоплательщика. Я говорю «если», потому что для меня это до сих пор вопрос. Она сильно улучшает? И в чем? Я пока для себя улучшений не вижу.

Но некоторые налогоплательщики пытаются и даже находят какое-то улучшения для себя. В этом случае, конечно, статья может применяться и к начавшимся проверкам и даже к тем проверкам, которые давно завершились (например, если сейчас идут судебные разбирательства). В силу ст.

5 НК, 54, 57 Конституции: нормы, улучшающие положение налогоплательщика должны иметь обратную силу.

Как действует налоговая реконструкция в случае применения ст. 54.1 НК?

Налоговая реконструкция – определение налоговых последствий по сделке или совокупности сделок исходя из их действительного экономического содержания.

Вопрос заключается в том, как должны рассчитываться налоговые обязательства, если сделка оказалась «дефектной» с точки зрения ст. 54.1 НК? Должны ли учитываться какие-то расходы или налоговая может приписать только доходы, а расходы во внимание не брать? Должны ли браться во внимание уплаченные налоги?

Источник: http://112ak.ru/9-nalog-54-rf/

Взыскание налогов в принудительном порядке

Если налогоплательщик не уплатил налог в установленный срок, то налоговый орган взыскивает с него сумму налога в принудительном порядке (п. 1 ст. 46 НК РФ). Для этого налоговики направляют в банк, где открыт расчетный счет налогоплательщика, поручение на списание и перечисление в бюджет денежных средств налогоплательщика (п. 2 ст. 46 НК РФ).

Согласно поправкам, внесенным Федеральным законом от 27.07.2010 N 229-ФЗ в п. 2 ст. 46 НК РФ, налоговые органы могут направлять поручение как на бумажном носителе, так и в электронном виде. Порядок направления поручения в электронном виде должен установить ЦБ РФ по согласованию с ФНС России.

В прежней редакции п. 4 ст. 46 НК РФ был установлен период, в течение которого налоговики должны направить в банк, в котором открыт счет налогоплательщика, поручение на списание денежных средств. На это им отводился месяц со дня принятия решения о взыскании налога.

Поскольку документы, направленные в банк в электронном виде по телекоммуникационным каналам, будут поступать в тот же день, из п. 4 ст. 46 НК РФ исключено положение о месячном сроке направления поручения на взыскание налога.

Если денежных средств на счетах налогоплательщика недостаточно, то налоговики будут взыскивать налог за счет иного имущества организации или индивидуального предпринимателя (п. 1 ст. 47 НК РФ).

Взыскание налога за счет имущества производится по решению руководителя налогового органа.

Причем подобное решение должно быть принято в течение одного года после истечения срока исполнения требования об уплате налога.

Благодаря Закону N 229-ФЗ п. 1 ст. 47 НК РФ дополнен следующими положениями. Решение о взыскании налога за счет имущества организации или индивидуального предпринимателя, которое принято после истечения годичного срока, считается недействительным и исполнению не подлежит.

В этом случае налоговый орган может взыскать с налогоплательщика недоимку по налогу в судебном порядке. Заявление в суд налоговики могут подать в течение двух лет со дня истечения срока исполнения требования об уплате налога.

При этом срок подачи заявления, пропущенный по уважительной причине, может быть восстановлен судом.

Порядок исчисления налога

В случаях, когда обязанность по исчислению суммы налога возлагается на налоговый орган, он обязан не позднее 30 дней до наступления срока платежа направить налогоплательщику уведомление на уплату налога (ст. 52 НК РФ).

Согласно поправкам, внесенным в ст. 52 НК РФ, подобное уведомление налоговые органы могут передать налогоплательщику тремя способами:

— лично под расписку;

— по почте заказным письмом;

— в электронном виде по телекоммуникационным каналам связи.

Форматы и порядок направления налогоплательщику налогового уведомления в электронном виде по телекоммуникационным каналам связи будет устанавливать ФНС России.

Требование об уплате налога и сбора

Если налогоплательщики не перечислили налог в установленный срок, налоговики направляют ему требование об уплате налога (п. 1 ст. 69 НК РФ).

Законодатели изменили срок, в течение которого налогоплательщики должны исполнить требование об уплате налога. Согласно прежней редакции п. 4 ст.

69 НК РФ требование должно было быть исполнено в течение 10 календарных дней с даты его получения. В новой редакции указан иной срок — 8 рабочих дней.

Такая поправка имеет смысл в том случае, если на период, в течение которого налогоплательщик должен исполнить требование об уплате налога, выпадают нерабочие праздничные дни.

Например, если налогоплательщик получил требование на уплату налога 31 декабря 2010 г., то по старым правилам срок исполнения требования истекает 10 января 2011 г.

По новым правилам этот срок истечет только 20 января 2011 г.

Если же на период исполнения требования праздничные дни не приходятся, то срок исполнения требования по-прежнему будет составлять 10 календарных дней (8 раб. дн. + 2 вых. дн.).

Согласно поправкам, внесенным в п. 6 ст. 69 НК РФ, требование об уплате налогов налоговики могут передавать в электронном виде по телекоммуникационным каналам связи.

На официальном сайте ФНС размещен проект приказа «Об утверждении Порядка направления налогоплательщику требования об уплате налога, сбора, пени, штрафа в электронном виде по телекоммуникационным каналам связи».

В процессе электронного документооборота налоговые органы и налогоплательщики обмениваются следующими электронными документами:

— требованиями об уплате;

— подтверждениями оператора электронного документооборота о дате направления требования об уплате;

— квитанциями о приеме требования об уплате;

— уведомлениями об отказе.

Дата, указанная в подтверждении оператора электронного документооборота, будет считаться датой направления налогоплательщику требования об уплате в электронном виде по телекоммуникационным каналам связи.

Требование об уплате считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме требования об уплате, подписанное электронной цифровой подписью налогоплательщика. При этом квитанция должна быть направлена в налоговый орган в течение следующего рабочего дня после отправки требования.

Приостановление операций по счетам в банках организаций и индивидуальных предпринимателей

Статьей 76 НК РФ установлен порядок приостановления операций по счетам в банках организаций и индивидуальных предпринимателей налоговыми органами. Правила, установленные этой статьей, применяются также в отношении приостановления операций по счетам в банках (п. 11 ст. 76 НК РФ):

— налогового агента — организации и плательщика сбора — организации;

— индивидуальных предпринимателей — налогоплательщиков, налоговых агентов, плательщиков сборов;

— нотариусов, занимающихся частной практикой (адвокатов, учредивших адвокатские кабинеты);

— налогоплательщиков, налоговых агентов.

В то же время только в отношении организаций установлен запрет на открытие новых счетов при наличии решения о приостановлении операций по уже открытым счетам в банке (п. 12 ст. 76 НК РФ).

Законодатели эту оплошность исправили. Согласно поправкам, внесенным в п. 12 ст. 76 НК РФ, при наличии решения о приостановлении операций по счетам налогоплательщика-организации в банке, а также по счетам лиц, указанных в п. 11 ст. 76 НК РФ, банк не вправе открывать этой организации и этим лицам счета.

Бывает, что после принятия решения о приостановлении операций по счетам налогоплательщика-организации в банке у организации поменялось название или реквизиты счета.

Должен ли в этом случае банк исполнять решение о приостановлении счета?

В прежней редакции ст. 76 НК РФ об этом ничего не говорилось. Благодаря поправкам, внесенным в п. 7 ст. 76 НК РФ, решение налогового органа подлежит исполнению банком также в отношении организации-налогоплательщика, изменившей свое наименование, и операций по счету, имеющему измененные реквизиты.

Банк обязан сообщить в налоговый орган об остатках денежных средств организации-налогоплательщика на счетах в банке, операции по которым приостановлены. Сделать это они должны не позднее следующего дня после дня получения решения налогового органа о приостановлении операций по счетам (п.

5 ст. 76 НК РФ). После вступления в силу Закона N 229-ФЗ эти сообщения банк должен будет отправлять в электронном виде. Форматы сообщений, а также порядок их направления в банк в электронном виде будут утверждены ЦБ РФ по согласованию с ФНС России. Такие поправки внесены в п. 5 ст. 76 НК РФ.

В случае если общая сумма денежных средств налогоплательщика-организации, находящаяся на счетах, операции по которым приостановлены на основании решения налогового органа, превышает сумму, указанную в этом решении, налогоплательщик может подать в налоговый орган заявление об отмене приостановления операций.

До принятия соответствующего решения налоговый орган может направить в банк запрос об остатках денежных средств на этих счетах. Сделать это налоговики обязаны в течение дня, следующего за днем получения заявления от налогоплательщика (п. 9 ст. 76 НК РФ).

Законодатели установили срок, в течение которого банк должен передать в налоговые органы сообщение об остатках денежных средств на счетах налогоплательщика, — не позднее следующего дня после получения запроса налогового органа. Подобное сообщение банк обязан передавать в электронном виде.

Такие дополнения внесены в п. 9 ст. 76 НК РФ.

Законодатели уточнили порядок отмены приостановления операций по счетам в банках.

В частности, если отмена приостановления операций по счетам налогоплательщика-организации в банке осуществляется по основаниям, предусмотренным иными федеральными законами, принятие налоговым органом решения об отмене приостановления таких операций не требуется. Соответствующие поправки внесены в п. 9.1 ст. 76 НК РФ.

В настоящее время налоговые органы обязаны выплатить проценты в случае нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока вручения представителю банка решения об отмене приостановления операций. Это установлено п. 9.2 ст. 76 НК РФ.

С 1 января 2011 г. начислять проценты в пользу налогоплательщиков налоговым органам придется и в случае неправомерного вынесения налоговым органом решения о приостановлении операций по счетам налогоплательщика-организации в банке.

Проценты будут начисляться на сумму денежных средств, в отношении которой действовало это решение, за каждый календарный день, начиная со дня получения банком решения о приостановлении операций по счетам до дня получения банком решения о его отмене. При этом процентная ставка будет приниматься равной ставке рефинансирования ЦБ РФ, действовавшей в период неправомерного приостановления операций по счетам. Такие поправки внесены в п. 9.2 ст. 76 НК РФ.

Арест имущества

Арест имущества выступает в качестве способа обеспечения исполнения решения о взыскании налога, пеней и штрафов (п. 1 ст. 77 НК РФ). Решение об аресте имущества отменяется уполномоченным должностным лицом налогового или таможенного органа при прекращении обязанности по уплате налога, пеней и штрафов (п. 13 ст. 77 НК РФ).

Законодатели установили срок, в течение которого налоговый или таможенный орган обязан уведомить налогоплательщика об отмене решения об аресте имущества, — 5 рабочих дней после дня его принятия. Такие дополнения внесены в п. 13 ст. 77 НК РФ.

Налоговая ответственность

Источник: http://www.pnalog.ru/material/vzyskanie-nalogov-v-prinuditelnom-poryadke

Доначисление налогов по новой статье НК

29.11.2017

В данной статье мы озвучим основные моменты на которые необходимо обратить компаниям при ведении своей финансово-хозяйственной деятельности и на что обращают внимание налоговики при проверки . Также в статье вы узнаете, чего ждать от инспекторов на проверке, какие доказательства сработают против компании.

Умышленное искажение фактов в отчетности

Согласно п.1 ст.54.1 НК РФ новые нормы запрещают искажать сведения о фактах хозяйственной жизни, объектах налогообложения. К таким примерам искажений относятся следующие ситуации:

— отражение в учете фиктивных сделок;

— не отражение всей выручку;

— дробление бизнеса, чтобы применять спецрежим;

— искусственное создание условий, при которых можно воспользоваться пониженными ставками и льготами;

— использование схем, чтобы применять выгодные нормы международных соглашений об избежании двойного налогообложения.

| . | Если налоговики начали проверку до 19 августа 2017 года.ИФНС считает, что к старым проверкам новые нормы применять нельзя ,поэтому в возражениях по акту проверки или в жалобе ссылайтесь на постановление № 53 от 12.10.2006. Также вы можете использовать в качестве аргумента письма ФНС, которые вышли еще до поправок в Налоговый кодекс..Если налоговики начали проверку после 19 августа 2017 года.Статья 54.1 НК РФ — это не повтор постановления ВАС о необоснованной налоговой выгоде (постановление Пленума ВАС РФ от 12 октября 2006 г. № 53). Об этом заявила ФНС. Поэтому налоговики должны ссылаться в актах и решениях по проверке на статью 54.1, а не на постановление. Значит, и компаниям стоит ссылаться на эти нормы. Например, на пункт 3 о том, что недостоверных подписей недостаточно, чтобы отказать в расходах и вычетах |

| Налоговики будут доказывать, что компания действует умышленно и если налоговики это докажут ,то штраф составит 40 процентов от недоимки (п. 3 ст. 122 НК РФ). |

Частый признак умысла например, когда у компании и контрагента общие учредители. Но только этого факта недостаточно.

Налоговики не могут просто перечислить в акте спорные сделки и высказать свои предположения, как на них могла повлиять подконтрольность.

Инспекторы должны указать на конкретные действия компании, которые она совершила, чтобы занизить налоги. Например, перевела часть выручки на зависимую организацию на упрощенке.

Бывает, что компания включает в схему лиц, которые формально с ней не связаны. Тогда об умысле может сказать тот факт, что действия участников согласованы. И цель — отразить в учете заведомо ложные данные, создать искусственный документооборот и получить налоговую экономию. Например, согласованными действиями могут быть транзитные платежи, обналичка.

У сделки неделовая цель или контрагент фиктивный

В Налоговом кодексе появились новые условия для расходов и вычетов (п. 2 ст. 54.1 НК РФ).

Во-первых, целью сделки не может быть уменьшение налогов, возврат их из бюджета или зачет.

Во-вторых, сделку должен исполнить непосредственный контрагент.

Исключение — ситуация, когда контрагент передал обязательства по сделке на основании закона или договора. Если компания нарушила хотя бы одно из этих условий то инспекторы вправе снять расходы и вычеты.

На что обращают внимание налоговики:

- Контрагент и компания ведут расчеты и отправляют отчетность с одного компьютера.

- В офисе компании обнаружили печати контрагентов.

- Деньги, которые компания перечислила контрагенту, возвращают ей наличными, по безналу, в виде ценных бумаг, в натуральной форме.

- Также вниманию подлежат действия компании, которые не соответствуют обычаям делового оборота. В случае если компания не оплатила предыдущие поставки, но контрагент продолжает отгружать товары. При этом в договоре штраф за просрочку стороны не установили. В таких случаях налоговики будут выяснять у директора подробности сделок. Затем сравнят ответы с показаниями свидетелей и другими доказательствами. Если найдут противоречия, повторно запросят пояснения у директора, с чем это связано.

Источник: http://oreg.pro/publication/donachislenie-nalogov-po-novoy-state-nk/

Стоит ли применять нормы НК РФ о противодействии налоговым злоупотреблениям к старым налоговым периодам?

Федеральным законом от 18.07.2017 № 163-ФЗ (далее – Закон № 163-ФЗ) была введена статья 54.1 НК РФ, закрепляющая положения о противодействии налоговым злоупотреблениям, и пункт 5 статьи 82 НК РФ, согласно которому злоупотребления, указанные в статье 54.1 НК РФ, должны доказываться налоговыми органами в рамках форм и процедур налогового контроля, уже установленных НК РФ.

В переходных положениях Закона № 163-ФЗ отсутствуют прямые нормы права, регулирующие порядок вступления в силу статьи 54.1 НК РФ. Вместе с тем в статье 2 Закона № 163-ФЗ указано, что пункт 5 статьи 82 НК РФ применяется к налоговым проверкам, начатым после 19 августа 2017 года (далее – дата).

Из указанного следует, что налоговые органы начнут применять новые антиуклонительные положения НК РФ в отношении проверок, начатых после данной даты. С учетом глубины выездной налоговой проверки (абзац 2 пункта 4 статьи 89 НК РФ) и глубины проверки цен по контролируемым сделкам (пункт 5 статьи 105.

17 НК РФ) под действие норм о противодействии налоговым злоупотреблениям могут попасть хозяйственные операции, совершенные с начала 2014 года[1].

В связи с изложенным выше возникают вопросы о ретроспективном применении новых правил, а именно, можно ли применять статью 54.1 НК РФ к старым периодам:

- когда проверка начата до даты, если такое применение улучшает положение налогоплательщика?

- когда проверка начата после даты, если такое применение ухудшает положение налогоплательщика?

Применение статьи 54.1 НК РФ к старым проверкам (начатым до даты) при улучшении положения налогоплательщика

Подробный анализ судебной практики показал, что в налоговых спорах о необоснованной налоговой выгоде налогоплательщики, оспаривая результаты старых проверок, все активнее ссылаются на статью 54.1 НК РФ, видя в ней нормы права, которые улучшают их положение по сравнению с постановлением Пленума ВАС РФ № 53 и практикой его применения.

При разрешении вопроса о допустимости таких ссылок следует обратиться к статье 5 НК РФ. Статья содержит два нормативных положения, которые допускают придание обратной силы налоговым законам, улучшающим положение налогоплательщика:

- когда налоговый закон прямо предусматривает обратную силу (пункт 4 статьи 5 НК РФ);

- в отсутствие прямого указания, когда такой закон устраняет или смягчает ответственность за нарушение законодательства о налогах и сборах либо устанавливает дополнительные гарантии защиты прав налогоплательщиков (пункт 3 статьи 5 НК РФ).

Первое нормативное положение (пункт 4 статьи 5 НК РФ) не применимо к рассматриваемой ситуации, так как Закон № 161-ФЗ, вводящий статью 54.1 в НК РФ, прямо не указывает на распространение ее действия в отношении старых проверок (начатых до даты).

Читайте также:

Как налоговики узнают, что компания платит серую зарплату

Зачем читать? Несмотря на сложное доказательство, найти косвенные признаки серой зарплаты налоговикам не составит труда. Чтобы оценить степень риска, предлагаем вам пять контрольных точек, которые выдадут компанию.

Инструктаж сотрудников перед выездной налоговой проверкой

Зачем читать? Налоговики не обязаны заранее предупреждать о назначении выездной проверки. Компания может узнать о ней, увидев в дверях инспекторов. На подготовку документов у вас есть 10 рабочих дней с того момента, как получили требования (п. 3 ст. 93 НК). Поэтому к визиту контролеров стоит подготовиться заранее. Так вы снизите риск споров и доначислений.

Применение второго нормативного положения вызывает на практике вопросы в связи со спорностью квалификации новых правил о противодействии налоговым злоупотреблениям в качестве устраняющих / смягчающих ответственность за нарушение законодательства о налогах и сборах либо устанавливающих дополнительные гарантии защиты прав налогоплательщиков.

Источник: https://fd.ru/articles/159149-stoit-li-primenyat-normy-nk-rf-o-protivodeystvii-nalogovym-zloupotrebleniyam-k-starym