С 25 апреля платежки заполняйте по новым правилам – приказ минфина

← все новости

28.04.2017

С 25 апреля платежки надо заполнять по-новому. Приказ Минфина от 5 апреля 2017 года № 58н уже опубликован. Он внесет изменения в порядок заполнения платежных поручений (приказ Минфина России от 12 ноября 2013 г. № 107н).

Новые правила касаются заполнения поля 101 платежного поручения (статус) и оформления платежек при перечислении налогов и взносов за третьих лиц. Расскажем о каждом изменении подробнее.

Как заполнить поле 101 в платежке по новым правилам

Список кодов статуса плательщика для поля 101 платежного поручения теперь новый. Теперь для перечисления страховых взносов по реквизитам ФНС надо выбирать код:

- 01, если платит организация;

- 09, если взносы платит ИП.

Код 08 надо использовать при перечислении в бюджет неналоговых платежей.

В начале года с полем 101 возникла путаница. Налоговики требовали ставить в платежках код 14. Однако банки отказывались проводить такие платежи. Большинство организаций заплатили взносы с кодами 01 или 08, в зависимости от требований банка.

Официальные разъяснения ФНС появились на сайте nalog. ru только 16 января, в последний день уплаты взносов. В сообщении было сказано, что в поле 101 надо ставить код 14. До этого ФНС устно разъясняла, что в этом поле нужен код 01.

Позже налоговики снова поменяли мнение и выпустили письмо о том, что в поле 101 платежки на перечисление взносов должен быть код 01 (письмо от 3 февраля 2017 г. № ЗН-4-1/1931).

Теперь этот порядок официально закреплен в порядке заполнения платежек.

Как платить налоги и взносы за третьих лиц

С 30 ноября 2016 года налоги за компанию официально может перечислить ее учредитель, директор или другая компания либо физическое лицо. А с 1 января 2017 года перечислить за третьих лиц можно также страховые взносы. В порядок заполнения платежек соответствующие изменения внесли только сейчас. а заработают они с 25 апреля.

При заполнении платежки за третьих лиц вместо ИНН плательщика надо поставить:

- ИНН компании (ИП), за которую перечисляют платеж. то же самое с КПП;

- 0, если деньги перечисляют за физлицо, у которого нет ИНН. А в поле «Код» должен быть УИН;

В поле «Плательщик» надо привести сведения о представителе, который фактически перечисляет деньги. В назначении платежа (поле 24) надо указать ИНН и КПП компании, которая фактически платит со своего счета. Затем надо поставить знак «//», после которого нужно привести наименование плательщика налогов или взносов. Если платит физлицо, КПП приводить не надо.

В поле 101 «Статус плательщика» надо привести статус того, за кого перечисляют деньги в бюджет.

Источник: www.glavbukh.ru/news/24993-qqqm4y17-s-25-aprelya-platejki-zapolnyayte-po-novym-pravilam-prikaz-minfina

Узнать больше о Системе Главбух

Источник: http://kgermak.ru/news.php?id=410

Статус налогоплательщика в платежном поручении в 2018 году — для ИП, НДФЛ, ПФР

Лайк 0 87

Платежка является единственным подтверждением прецедента закрытия задолженности налогоплательщика перед абсолютно всеми возможными учреждениями, организациями и инстанциями.

Разберемся во всех нюансах заполнение статуса налогоплательщика в платежном поручении в 2018 году.

Что нужно знать

Что означает платежное поручение? Это специальный расчетный документ, который отображает письменное поручение плательщика о переводе финансовых средств на счет конкретного получателя.

Одним из основных положений платежного поручения является графа «Статус налогоплательщика в платежном поручении в 2018 году» (поле 101) — это данные о плательщике, специальный код.

В 2018 году, как и раньше, статус плательщика налогов в платежном поручении указывают в поле 101. Заполнять его может любое ответственное лицо, которое производит бюджетные расчеты.

Обратите внимание, что только в одном случае поле 101 может быть не заполняться – пустым, поле может быть, если переводе средств предназначен контрагенту.

Код статуса налогоплательщика, согласно действующему законодательству РФ, состоит исключительно из двухзначного числа.

Всего утверждено 27 кодовых комбинаций, с перечнем которых можно ознакомиться ниже. Регламентированы коды статуса Приказом Минфина РФ № 107Н в 5 приложении.

Коды статуса в поручении для платежей и их значение:

| 01 | Юрлицо |

| 02 | Налоговый агент |

| 03 | Компания почтовой связи, которая составила указ о перечислении денежной суммы по каждой выплате физлица, исключение составляют только таможенные выплаты |

| 04 | Налоговая инстанция |

| 05 | Федеральная служба приставов суда и соответствующие местные инстанции |

| 06 | Представитель внешнеэкономической деятельности – юрлицо, исключение могут составлять только получатели международного почтового отправления |

| 07 | Таможенная служба |

| 08 | Юрлицо, ИП, частный практикующий нотариус или адвокат, глава сельского хозяйства, которыеосуществляют платежи в пользу бюджетной системы РФ |

| 09 | ИП – все остальные платежи, не указанные ранее |

| 10 | Частный практикующий нотариус – все остальные платежи, не указанные ранее |

| 11 | Адвокат с собственным кабинетом, — все остальные выплаты, не указанные ранее |

| 12 | Глава сельского хозяйства – всеостальные платежи, не указанные ранее |

| 13 | Физлицо – оплата сборов, страховых платежей и прочих выплат, не указанных ранее |

| 15 | Кредитное учреждение, платежный агент, компания федеральной почтовой связи, которая составила поручение на общую сумму с реестром на перевод денег, принятых от налогоплательщиков – физлиц |

| 16 | Физлицо, которое является участником внешнеэкономической деятельности |

| 17 | Частный предприниматель, который является участником внешнеэкономической деятельности |

| 18 | Плательщик таможенных выплат, который не декларирует обязанности по оплате налогов |

| 19 | Учреждения, которые составляют распоряжение о переводе денег, высчитанных из доходов плательщика |

| 20 | Кредитное учреждение, платежный агент, которые составили распоряжение о переводе денег по каждой выплате физлица |

| 21 | Ответственный участник консолидированной группы плательщиков налогов |

| 22 | Участник консолидированной группы налогоплательщиков |

| 23 | ФСС РФ |

| 24 | Физлицо, которое переводит деньги для оплаты сборов, страховых выплат, которые контролируются ФСС РФ и других выплат в бюджет России. Исключением являются только платежи за произведение налоговой службой юридически важных действий и других выплат, проверяемых налоговыми и таможенными органами |

| 25 | Банки-гаранты, которые написали распоряжение о переводе денег вы бюджет РФ при возвращении НДС, которая излишне полученная плательщиком налогов в порядке заявления, а также при оплате акцизов по реализации товаров за границу РФ |

| 26 | Учредители, собственники имущества должника – унитарного предприятия либо третьи лица, которые составили распоряжение о переводе денег на оплату запросов к должнику по уплате обязательных выплат, включенных в реестр запросов кредиторов, при процедурах, используемых при банкротстве |

| 27 | Кредитные учреждения, которые написали распоряжение о переводе денег, отправленных из бюджета РФ, не перечисленных получателю и подлежащих возврату в бюджет страны |

| 28 | Участник внешнеэкономической деятельности, который получает международное отправление по почте |

В 2017 году правительством РФ были установлены некоторые изменения. Суть поправок в том, что организации с момента начала действия изменений могут оплачивать налоги и взносы не только со своего счета, но и со счета любого контрагента.

А также появилась возможность перечисления средств физлицом, например, учредителем или бухгалтером компании. Но стоит обратить внимание на некоторые особенности указанных платежей:

| Исключение для уплаты НДФЛ друг за друга | Другими словами, компания и физлицо не могут оплачивать налоги друг за друга |

| В поле 101 прописывается код | Который обозначает статус учреждения, за которое вносятся деньги в бюджет РФ |

Наиболее распространенные случаи (при уплате НДФЛ, для ИП)

При заполнении документа для оплаты налогов и страховых взносов налогоплательщик обязан написать свой статус (код) в строке 101.

Разберем некоторые измененные положения приказа Минфина РФ:

| Статус ИП в платежном поручении | До утвержденных исправлений многие ИП не понимали, какой код статуса следует вписывать в документ при оплате взносов за себя и сотрудников — 09 или 08. Но, в соответствии с изменениями в приказе и комментариями Министерства финансов, предприниматель указывает один код для обоих случаев – 09 |

| Статус налогоплательщика при уплате НДФЛ | Согласно законодательству РФ, код при оплате НДФЛ физлиц – 02 |

| Статус при оплате взносов в Фонд соцстрахования | В таком случае возможны два варианта:

|

| Статус плательщика при простой системе налогообложения | При оплате УСН возможны два варианта:

|

Как выглядит платежка

Бланк платежного поручения знаком каждому ответственному за выплаты и взносы в бюджет страны лицу – от бухгалтера до директора или учредителя организации.

Это связано с тем, что любое предприятие, независимо от его статуса или значимости, обязано в определенные сроки переводить в бюджет РФ соответственные налоговые и прочие средства.

Сам образец бланка платежки, порядок применения и главные особенности заполнения необходимой информации о налогоплательщике и получателе денег в зависимости от его статуса устанавливает Министерство финансов и Центральный банк РФ. Ознакомиться с бланком платежки и примером ее заполнения можно здесь.

Можно ли исправить допущенную ошибку

Бывают случаи, когда в документе в поле 101 статус плательщика указан неправильно. В таких случаях платеж все равно будет проведен, а налоговая служба получит деньги.

Подобные платежки чаще всего попадают в невыясненные платежи или отражаются не по назначенному налоговому обязательству.

В результате налогоплательщику придется дополнительно разбираться с налоговой службой и уточнять свой платеж.

В текущем году возможны два варианта развязки ситуации с допущением ошибки в статусе плательщика в платежном поручении:

- организация-плательщик самостоятельно обнаруживает опечатку;

- неточность устанавливают в налоговой службе.

Первое обстоятельство, когда компания самостоятельно установила ошибку, решается с помощью подачи заявления в налоговую инспекцию об уточнении реквизитов платежки.

Утвержденного образца подобного документа в РФ не существует, поэтому организация составляет его в произвольной форме с соблюдением норм оформления таких бумаг.

Заявление должно включать следующую информацию для идентификации компании и платежки с ошибкой:

- название фирмы;

- юридический адрес;

- номер ИНН/КПП;

- номер ОГРН и прочие реквизиты.

Далее следует подробно описать суть обращения в Госорган и приложить копию платежного поручения, в котором допущена неточность.

Что касается второго варианта, то согласно новым поправкам в правилах работы с невыясненными платежами за декабрь 2017 года, работники налоговых служб сами должны проверять правильность данных в платежках.

Если таков факт будет выявлен, то налоговая служба обязана предупредить об этом налогоплательщика.

Алгоритм действий госслужбы при обработке невыясненного платежа выглядит таким образом:

| ИФНС, проверив платеж и вычислив неточность | Должна отправить плательщику налога информационное сообщение с указанием на код ошибки – 15 |

| Организация, в свою очередь, с целью исправления неточности | Должна направить заявление на уточнение платежа. Законодательно установлен срок для данной процедуры – 10 рабочих дней |

Видео: сформировать платежное поручение в ИФНС на налоги без ошибки

Ответственное лицо в каждой организации, фирме, компании или ИП, а также просто физлицо обязаны указывать статус налогоплательщика в платежном поручении без ошибок с целью правильного зачисления средств.

В противном случае, если код указан не верно, платеж будет отнесен в категорию невыясненных соответствующей службой и на его конкретизацию и идентификацию может уйти много времени.

Для плательщика это чревато негативными последствиями в виде штрафов и прочих мер.

Источник: https://zanalogami.ru/status-nalogoplatelshhika-v-platezhnom-poruchenii/

Статус плательщика (поле 101) в платёжном поручении

В Положении ЦБ РФ от 19 июня 2012 г. N 383-П «О правилах осуществления перевода денежных средств» о реквизите «статус плательщика» (поле 101) говорится буквально следующее:

А уже с учётом этого требования, код налогоплательщика начиная с 2014 года установлен Приказом Минфина России от 12 ноября 2013 г. № 107н.

(Приложение № 5 — Правила указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации). И этот Приказ Минфина согласован Председателем Центрального банка Российской Федерации Э.С. Набиуллиной.

Отдельные изменения в приказ № 107н внесены Приказом Минфина России от 23.09.2015 N 148н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. N 107н».

Статус (лат.

status) — означает «состояние», либо «положение» рассматриваемого объекта в определённой структуре или системе. В нашем случае – положение в налоговой системе.

Статус плательщика — это правовое положение объекта, который непосредственно оформляет расчётные документы на денежный перевод в бюджетную систему Российской Федерации по перечислению налогов, сборов и иных платежей, и это правовое положение выражается определённым кодом.

Статус плательщика (101) — указывается двузначным кодом статуса налогоплательщика. С 2014 года код налогоплательщика, идентифицирующий лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, может принимать значения от 01 до 26, что закреплено в Приложении 5 Приказа Минфина России от 12 ноября 2013 г. № 107н.

Согласно Приложению 11 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств» максимальное количество символов в реквизите 101 (поле 101) платёжного поручения, инкассового поручения, платёжного требования или платёжного ордера при составлении в электронном виде также закреплено двузначной цифрой (2)

В Приложении № 5 Приказа Минфина России от 12 ноября 2013 г. № 107н приведено значение статуса плательщика для всех 26 кодов, которые необходимо использовать при заполнении поля 101. А Приказом Минфина России от 23.09.2015 N 148н в Приложение № 5 внесены некоторые изменения и дополнения.

Ниже приведены действующие с 23.09.2015 г.

значения кодов «Статус налогоплательщика»:

| 01 | Юридическое лицо — налогоплательщик (плательщик сборов) |

| 02 | Налоговый агент |

| 03 | Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица |

| 04 | Налоговый орган |

| 05 | Федеральная служба судебных приставов и ее территориальные органы |

| 06 | Участник внешнеэкономической деятельности — юридическое лицо |

| 07 | Таможенный орган |

| 08 | Плательщик — юридическое лицо (индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 09 | Налогоплательщик (плательщик сборов) — индивидуальный предприниматель |

| 10 | Налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой |

| 11 | Налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет |

| 12 | Налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства |

| 13 | Налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета) |

| 14 | Налогоплательщики, производящие выплаты физическим лицам |

| 15 | Кредитная организация (филиал кредитной организации), платёжный агент, организация федеральной почтовой связи, составившие платёжное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц |

| 16 | Участник внешнеэкономической деятельности — физическое лицо |

| 17 | Участник внешнеэкономической деятельности — индивидуальный предприниматель |

| 18 | Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей |

| 19 | Организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счёт погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке |

| 20 | Кредитная организация (филиал кредитной организации), платёжный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица |

| 21 | Ответственный участник консолидированной группы налогоплательщиков. |

| 22 | Участник консолидированной группы налогоплательщиков. |

| 23 | Органы контроля за уплатой страховых взносов. |

| 24 | Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 25 | Банки — гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции. |

| 26 | Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включённых в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве. |

Платёжные поручения, в которых поле 101 имеет значение, т.е. заполнено — подлежат обязательному контролю банка на предмет наличия значений реквизитов 102-110. Заполнение полей 101 – 110 относит денежный перевод к бюджетным платежам.

Поля 101 – 110 заполняются в платёжном поручении только при платежах в бюджетную систему РФ.

Статус плательщика (101) — не привязан к банку обслуживания плательщика или каким либо другим реквизитам, отражаемым в платёжном документе.При оформлении платежей в бюджетную систему РФ реквизит «Статус плательщика» (поле 101) заполняется в следующих платёжных документах: — в платёжных поручениях, инкассовых поручениях и платёжных ордерах. Где в платежном поручении находится поле 101? Поле 101 находится в верхней части платёжного поручения, а именно:

Поле 101

Источник: https://bankirsha.com/status-platelshchika-pole-101-v-platyozhnom-poruchenii.html

Статус плательщика

При формировании платежек все фирмы и частные бизнесмены встречаются с необходимостью заполнить поле №101. Оно предназначается для указания статуса плательщика. Статусы прописываются специальными кодами. Узнать, какой категории, какой код принадлежит, вы можете из следующей статьи.

Строчка 101 находится вверху с правой стороны бланка платежки. Рядом находится поле «вид платежа». В строчке предусмотрено место для двух знаков, содержащих в зашифрованном виде сведения о правовом статусе плательщика, его виде деятельности и совершаемом типе перечисления.

Статус плательщика-составителя

Как было сказано выше, статус составителя указывается в графе платежки №101 при расчетах с бюджетами различных уровней. В других случаях это поле оставляют незаполненным. При принятии решения о внесении кода в данное поле необходимо принимать во внимание следующее:

- Указывать значение, равное 0, запрещено;

- Значение поля 101 платежки должно полностью соответствовать разъяснениям Министерства Финансов, которые изложены в его Приказе №107н;

- Запрещается оставлять поле 101 «статус плательщика» незаполненным в случае, если средства перечисляются в бюджет одного из уровней.

Таблица кодов статусов плательщиков-составителей

Все коды статусов плательщиков, указываемые в платежках при расчетах с бюджетом, содержатся в Приказе Министерства Финансов №107н. Всего значений двадцать шесть. Приведем таблицу кодов статусов плательщиков в платежных поручениях 2017:

| Код статуса | Пояснение |

| 01 | Налогоплательщик – юридическое лицо |

| 02 | Налоговый агент |

| 03 | Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица |

| 04 | Налоговый орган |

| 05 | Федеральная служба судебных приставов и её территориальные органы |

| 06 | Участник внешнеэкономической деятельности – юридическое лицо |

| 07 | Таможенный орган |

| 08 | Юридическое лицо (индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 09 | Индивидуальный предприниматель |

| 10 | Нотариус, занимающийся частной практикой |

| 11 | Адвокат, учредивший адвокатский кабинет |

| 12 | Глава крестьянского (фермерского) хозяйства |

| 13 | Иное физическое лицо – клиент банка (владелец счёта) |

| 14 | Налогоплательщик, производящий выплаты физическим лицам |

| 15 | Кредитная организация (филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц |

| 16 | Участник внешнеэкономической деятельности — физическое лицо |

| 17 | Участник внешнеэкономической деятельности — индивидуальный предприниматель |

| 18 | Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей |

| 19 | Организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке |

| 20 | Кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица |

| 21 | Ответственный участник консолидированной группы налогоплательщиков |

| 22 | Участник консолидированной группы налогоплательщиков |

| 23 | Органы контроля за уплатой страховых взносов |

| 24 | Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 25 | Банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции |

| 26 | Физлица, юрлица по погашению требований к должнику |

Что делать, если при указании кода статуса совершена ошибка?

Если при указании кода была совершена ошибка, будет зафиксирован факт не перечисления платежа в бюджет. То есть, даже если со счета отправителя деньги списались, на счет получателя они не зачислятся. В соответствии с налоговым законодательством, налог будет считаться неуплаченным, а это может грозить для плательщика штрафными санкциями.

Чтобы избежать споров с налоговой службой, следует действовать в следующем порядке:

- Проверить платежку на ошибки.

- Если ошибки обнаружены, подать в налоговую инспекцию заявление, в котором будет уточнен статус плательщика в платежке.

- Лучше всего осуществить с налоговой инспекцией сверку по ранее уплаченным налогам и взносам. По итогам этого процесса будет сформирован акт, который подписывается обеими сторонами – плательщиком налогов и работником налоговой службы.

Особенности статуса плательщика для предпринимателей

Как видно из таблицы, приведенной выше, частные бизнесмены при уплате взносов по страховке за наемных работников должны проставлять код 14, а при уплате взносов за себя, указывается статус плательщика 09.

Если предприниматель уплачивает взносы и за себя, и за работников, он должен сформировать две платежки с указанием разных статусов.

Особенности статусов 01, 08, 09 и 14 в 2017 году

С начала 2017 года взносы по страховке были переданы налоговой службе, которая теперь регулирует их расчет и уплату. В связи с этим, у многих работников бухгалтерии возник вопрос по поводу заполнения поля 101.

До начала 2017 года при уплате взносов по страховке проставлялся код 08, а теперь требуется указывать следующие коды:

- 01 – юрлица;

- 09 – частные бизнесмены при уплате взносов за себя;

- 14 – частные бизнесмены при уплате взносов за своих работников.

Источник: https://okbuh.ru/platezhnye-poruchenija/status-sostavitelya

Платим пени по налогу статус плательщика какой указывать организацию

Сверьте зарплаты работников с новым МРОТ С 01.05.2018 размер федерального МРОТ составит 11 163 рубля, что на 1 674 рубля больше, чем сейчас. А это значит, что работодатели, оплачивающие труд своих работников по минималке, должны с 1 мая поднять им зарплаты.

< … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках.

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников. < …

Платежное поручение по пеням в 2017-2018 годах — образец

Значение зашифровано кодом из двух цифр от 01 до 26. В связи с передачей контроля за средствами страховых фондов, кроме взносов «на травматизм», в ведомство ФНС со 2 октября 2017 года специалисту требуется обратить внимание на изменение кодов платежей страховых взносов, администрируемых налоговой.

Онлайн журнал для бухгалтера

ВниманиеПо правилам ЦБ в поле 13 надо заполнить наименование банка и место его нахождения. Если фирмы заполняют платежки в клиент-банке, то выбирают название банка и адрес из справочника.

Но если составляете платежки в бухгалтерской программе, то проверьте, какие реквизиты попали в поле 13. Например, в столичных банках в поле 13 требуют заполнить: ГУ Банка России по ЦФО г.

Москва 35. Приложение 1 к Положению ЦБ РФ от 19.06.12 № 383-П Меняются статусы в платежках со 2 октября 2017 года Статусов 27 и 28 нет. Статус 03 проставлялся для организации федеральной почтовой связи, составившей распоряжение о переводе денежных средств по каждому платежу физического лица Статус 06 — для участников внешнеэкономической деятельности — юридических лиц.

Банк экспертных заключений

ВажноКомпенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв. НКТ СССР 30.04.1930 № 169).

Но иногда эти 11 месяцев не такие уж и отработанные.< … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < …

При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < …

Статус плательщика в платежном поручении

Федеральный закон от 30.11.

16 № 401-ФЗ Ставка рефинансирования с 19 июня 2017 года 9,25% 9,00% Информация ЦБ РФ от 16 июня 2017 года Правила заполнения платежек по налогам и взносам в Московской области изменились С 5 мая 2017 года С 6 февраля 2017 УФК по Московской области для платежей в бюджет открыт счет в ГУ Банка России по ЦФО.

Он используется вместо старого счета в Отделении 1 Москва. Казначейство в течение переходного периода при зачислении денег на старый счет ежедневно перечисляло их на новый. С 5 мая используется только новый счет.

В платежках по налогам и взносам указывают реквизиты банковского счета УФК по Московской области в ГУ Банка России по ЦФО. Письмо УФК по Московской области от 14.04.2017 № 48-13-20/06-4232 Правила заполнения платежек по взносам изменились С 25 апреля 2017 года Была неопределенность с полем 101 «Статуст плательщика».

Казначейство также разъяснило, как правильно заполнять в платежке налоговый период. Причем с 1 декабря уточнять платежи тоже нужно будет по-новому. Наши эксперты подготовили образец и подсказки, как теперь оформлять платежные поручения по налогам и взносам, а какую платежку банк не пропустит.

Они в статье «Заполнять и исправлять платежки надо по новым правилам». А проверить и поставить верные реквизиты в платежном поручении поможет новый сервис в электронном журнале приказ ФНС России от 25.07.2017 № ММВ-7-22/579@ ЦБ снизил ключевую ставку с 30 октября 2017 года 8,50% 8,25% Информация Банка России от 27 октября 2017 года Правила заполнения поля 13 в платежных поручениях октябрь 2017 года Не было понятно, как заполнять поле 13 Банки больше не принимают платежки без адреса банка плательщика (поле 13 платежки).

Источник: http://advokatdokin.ru/platim-peni-po-nalogu-status-platelshhika-kakoj-ukazyvat-organizatsiyu/

Что изменилось в платежках в 2017 году

С 25 апреля 2017 года для взносов используйте те же коды основания платежа, что и для налогов. Статус плательщика взносов также приравняли к налоговому. Кроме того, разъяснили, как заполнять платежки, когда платит третье лицо.

Основные изменения

Платежки по взносам. С нового года страховые взносы администрирует ФНС. Кроме взносов на травматизм – их оставили за соцстрахом. Поэтому с 2017 года платежки по взносам заполняйте, как и по налогам. Так, статус плательщика страховых взносов – «01».

В поле «Получатель платежа» указывайте свою налоговую инспекцию. В поле 106 «Основание платежа» – двузначный код платежа. По страховым взносам используйте те же коды, что и по налогам.

Например: «ТП» – по текущим платежам, «ЗД» – при добровольном погашении задолженности, «ТР» – когда погашаете задолженность по требованию ИФНС.

Платежи от третьего лица.

С 2017 года платить налоги и взносы за предпринимателя или компанию могут третьи лица. С 25 апреля 2017 года вступают в силу изменения в приказ Минфина России от 12 ноября 2013 № 107н, где прописаны правила заполнения платежек при уплате налогов (взносов) за налогоплательщика: – в полях «ИНН» и «КПП» (для организаций) указывают коды того, за кого перечисляют налог; – в поле «Плательщик» – наименование (или Ф. И. О.) того, кто платит налог; – в поле «Назначение платежа» – ИНН и КПП через знак «//» того, кто платит налог (взнос), затем через знак «//» – сведения о том, за кого платят налог, затем через знак «//» – сведения о платеже;

– в поле 101 – статус того, за кого платите налог.

Если платите налог за физлицо, в поле «КПП» поставьте «0». В поле «ИНН» поставьте «0», если у плательщика-физлица нет ИНН.

Если погашаете долг перед бюджетом предпринимателя, нотариуса, адвоката или главы КФХ, впишите в строку «Назначение платежа» его фамилию, имя, отчество (если оно есть) и в скобках – «ИП», «нотариус». «адвокат» или «КФХ». Для физлица впишите его Ф. И.

О. и адрес регистрации по месту жительства или пребывания. Если погашаете чей-то долг перед бюджетом как уполномоченный представитель, в дополнение ко всему через знак «//» укажите в поле «Назначение платежа» дату нотариально заверенной доверенности.

Если вы – предприниматель, нотариус, адвокат или глава КФХ, который погашает долг перед бюджетом за кого-то, то укажите в поле «Плательщик» свою фамилию, имя, отчество (если оно есть) и в скобках – «ИП», «нотариус», «адвокат» или «КФХ».

[su_quote]

Если погашаете чей-то долг перед бюджетом по решению суда, в поле «Плательщик» впишите свое наименование (или Ф. И. О.), а в скобках – должника, чей долг. Если это юрлицо, укажите его сокращенное наименование.

Если должник – предприниматель, нотариус или адвокат, после Ф. И. О. укажите в скобках «ИП», «нотариус» или «адвокат».

Кроме того, при платежах за любого должника – физлицо впишите в скобки последовательно: его фамилию, имя, отчество (если оно есть); знак «//»; адрес регистрации по месту жительства или пребывания; знак «//».

Подробнее>>

Статус налогоплательщика

Минфин подтвердил, что статус плательщика в платежке по страховым взносам для организаций будет такой же, как по налогам, – 01. Для предпринимателей – статус плательщика налогов и страховых взносов – 09.

По взносам на травматизм в ФСС статус сохраняется – 08. Этот статус предусмотрен для юрлиц, предпринимателей, нотариусов, адвокатов и глав КФХ, которые перечисляют: – взносы на «травматизм» за сотрудников в ФСС России;

– другие платежи в бюджет, которые не администрирует налоговая инспекция.

Кроме того, исключен статус 14 «Налогоплательщик, производящий выплаты физическим лицам». Не применяйте его ни для каких платежей в бюджет. А значение кода 13 теперь такое – «Налогоплательщик (плательщик сборов, за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей, администрируемых налоговыми органами) – физическое лицо».

Статус «24» указывают физические лица, когда платят страховые взносы или сборы в ФСС России или перечисляют другие платежи в бюджет (кроме сборов в ИФНС за юридически значимые действия и других платежей в налоговую инспекцию или таможню).

Поле 105 платежки (ОКТМО). По всем бюджетным платежам действует восьмизначный код, который соответствует муниципальному образованию (межселенным территориям). 11-значные коды ОКТМО не указывайте.

Как заполнять платежки по страховым взносам

Статус плательщика (поле 101). Организации, которые перечисляют взносы за сотрудников, должны указывать в поле 101 платежки код 01. А предприниматели, которые перечисляют взносы за сотрудников, – код 09.

Наименование получателя (поле 16) – сокращенное наименование органа Федерального казначейства, а в скобках – наименование налоговой инспекции. Например, УФК РФ по г. Москве (ИФНС России № 25 по г. Москве).

ИНН и КПП получателя (поля 61 и 103) – данные вашей налоговой инспекции.

Банковские реквизиты получателя (поля 13–15 и 17) при уплате страховых взносов такие же, как и при отправке налогов. В поле 14 «БИК» укажите банковский идентификационный код (БИК), а в поле 15 «Счет №» – корреспондентский счет банка получателя в Банке России. В поле 17 «Счет №» – номер банковского счета получателя.

КБК (поле 104) по взносам на пенсионное, социальное и медицинское страхование указывайте новые.

Поля 106–107.При уплате страховых взносов в 2017 году указывайте:

- основание платежа – поле 106;

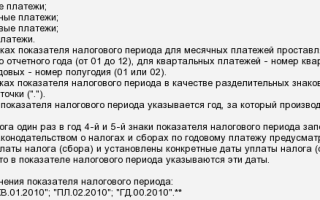

- налоговый период – поле 107. Например, для взносов за январь 2017 года – «МС.01.2017».

Источник: http://top-buhgalter.ru/novosti/item/105-chto-izmenilos-v-platezhkakh-v-2017-godu