Штрафы за нарушения при работе с онлайн-кассами

Пока вы размышляете о том, когда же купить онлайн-кассу, выбираете подходящую модель и изыскиваете средства, возможно, к вам уже идет налоговый инспектор. Его визит обычно не несет ничего хорошего, а на этот раз дела могут оказаться еще хуже. Теперь за неправильную работу с онлайн-кассами вовсю начали штрафовать, и штрафы эти, прямо скажем, немаленькие.

В этой статье мы разберем, какие штрафные санкции предусмотрены за нарушение Федерального закона №54 ФЗ, как правильно работать с кассой, чтобы избежать наказания, и что делать, если штраф все-таки был выписан.

Штрафы за нарушение правил при работе с онлайн-кассой

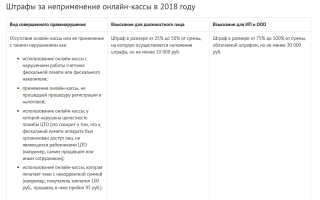

Самая плохая идея — полностью проигнорировать требования закона и не работать с применением онлайн-ККТ. То есть вы просто забиваете на покупку нового кассового аппарата и работаете по старинке — без передачи фискальных данных в налоговую. За такие выкрутасы штрафы будут следующие:

- должностное лицо или индивидуальный предприниматель — от 25 до 50 процентов выручки, сделанной без применения интернет-кассы, но не меньше 10 000 рублей;

- для организации (юридического лица) наказание будет посерьезнее: от 30 тысяч рублей, или 75-100 процентов продаж, сделанных без онлайн-кассы.

Если после назначения штрафа выводы не были сделаны и нарушение выявлено повторно, да еще и выручка за рассматриваемый период перевалила за миллион рублей, должностному лицу могут запретить занимать должность на срок от 1 до 2 лет. ИП грозит приостановка деятельности сроком 90 дней. Сумма штрафа такая же, как и в предыдущем пункте.

Если организация быстренько поставит нового директора, а обычно так и делается, то деятельность компании не остановится, чего нельзя сказать о ИП. Для частного предпринимателя пауза в три месяца может быть фатальной — особенно если бизнес и так не особо стоит на ногах.

Идем дальше. Вы все таки приобрели кассовый аппарат, но на этом все закончилось. Устройство стоит на прилавке, вроде бы что-то даже пробивает, но фискальные данные в налоговую не передаются. В этом случае штрафы будут такими:

- индивидуальные предприниматели и должностные лица — предупреждение или наказание от 1,5 до 3 тысяч рублей;

- юридическое лицо — штраф от 5 до 10 тысяч, или предупреждение.

Такие же суммы предусмотрены за не отправленные в ФНС отчетные документы.

Случай третий: кассовый аппарат работает как положено, чеки улетают в налоговую. Но вот беда — кассир не отправил покупателю электронную копию чека, хотя тот об этом просил.

За такое нарушение также предусмотрен штраф — 2 тысячи рублей для индивидуального предпринимателя и 10 тысяч — для юридического лица. На первый раз можно отделаться простым предупреждением.

Что нужно сделать, чтобы избежать наказания

Для того чтобы проблем при работе с онлайн-кассами не было, нужно строго соблюдать все требования законодательства. Рассмотрим пошагово, как купить и зарегистрировать кассовый аппарат, чтобы со стороны проверяющих органов не было никаких претензий.

Шаг первый — покупка онлайн-кассы

Сначала нужно выбрать и приобрести сам кассовый аппарат. Найдите подходящую для вашего бизнеса модель.

Для большого супермаркета нужна продвинутая POS-система, небольшому магазинчику или салону будет достаточно смарт-терминала или фискального регистратора.

Если ваша деятельность связана с работой на выезде — например, это курьерская доставка, оказание услуг на дому или служба такси — тогда понадобится мобильный кассовый аппарат, способный автономно работать в течение долгого времени.

Устройство можно купить в специализированной компании, у оператора фискальных данных или взять у банка. Все решения имеют свои достоинства и недостатки, о которых мы писали в статье о выборе кассового аппарата.

Шаг второй — выбор оператора фискальных данных и заключение договора с ним

После того, как кассовый аппарат куплен, нужно заключить договор на обработку и передачу фискальных данных. Этим занимаются специализированные организации, уполномоченные и аккредитованные налоговой службой. Таких операторов 18, выбрать можно абсолютно любого.

Для заключения договора потребуется зарегистрироваться на сайте ОФД, заполнить анкету и оплатить счет. Стоимость услуг всех операторов одинакова — 3 тысячи рублей в год. Если ваш парк контрольно-кассовой техники насчитывает тысячи устройств, можно рассчитывать на серьезные скидки от ОФД.

Сеть супермаркетов “Магнит” вообще зарегистрировалась в качестве оператора фискальных данных и теперь передает данные в ФНС через собственные серверы, да еще и подрабатывает на сторону.

Шаг третий — регистрация кассового аппарата в Федеральной налоговой службе

Как и раньше, кассовый аппарат необходимо поставить на учет в ФНС. Сделать это можно двумя способами — лично наведаться в налоговую или зарегистрировать кассу через интернет. Второй способ гораздо быстрее и удобнее, но требует наличия усиленной электронной подписи. В обоих случаях госпошлина не берется.

Регистрация через интернет делается в личном кабинете налогоплательщика. Для работы понадобятся:

- марка и модель онлайн-кассы;

- заводской номер;

- договор с ОФД;

- данные ИП или организации;

- электронная подпись;

- адрес установки и использования контрольно-кассовой техники.

При регистрации непосредственно в отделении налоговой нужно принести те же документы, да еще и захватить сам кассовый аппарат для осмотра. Правда, здесь можно сэкономить — электронная подпись в этом случае не понадобится, а стоит она около 1500 рублей.

После постановки на учет выдается карта регистрации и устройству присваивается индивидуальный регистрационный номер. Остался последний шаг — подключить сам кассовый аппарат к сети интернет.

Шаг четвертый — технический. Подключение онлайн-кассы к интернету, настройки

Кассы подключаются к интернету двумя способами — по мобильной сети или проводной связи.

Для первого варианта нужно заключить договор с мобильным оператором — они предлагают тарифы специально для онлайн-касс.

Стоимость услуги от “Билайна” и “МТС” — 1160 рублей в год, “Мегафон” обойдется в 100 рублей в месяц. После этого кассовый аппарат готов к работе и можно не беспокоиться о том, что вам выпишут штраф.

Теперь нужно проинструктировать продавцов и кассиров о правилах работы с онлайн-кассами. Работники должны следить за отправкой документов в облачное хранилище, ежедневно закрывать смену и отправлять электронные чеки покупателям и клиентам. О любых сбоях в работе кассовых аппаратов нужно своевременно докладывать администратору или ответственному лицу.

Что делать, если штраф все-таки выписали? Пять законных способов избежать наказания

Допустим, вы что то прохлопали и штраф все-таки прилетел. Не спешите расстраиваться — пока все не так плохо. Возможно, платить ничего не придется, если действовать быстро и правильно. Есть, как минимум, пять вариантов уладить ситуацию.

Вариант первый — подать жалобу в суд. Если у вас есть веские причины и доказательства о незаконности штрафа — смело обращайтесь в судебные инстанции.

Обратитесь к хорошему юристу с богатой практикой таких дел — у них есть наработанная аргументация для защиты. Даже если нарушение серьезное, все равно в законе есть лазейки, позволяющие если не отменить штраф, то, хотя бы уменьшить сумму выплаты.

Это касается даже серьезных нарушений: таких, как работа без кассы вообще.

Не стоит забывать, что в суде многие дела разваливаются из-за неправильно поставленной закорючки — элемент везения никто не отменял. Многие протоколы об административных правонарушениях составлены с ошибками, и грамотные адвокаты прекрасно могут это использовать для защиты интересов ответчика.

Вариант второй — ссылайтесь на письма Министерства финансов. Минфин издал несколько разъяснительных писем, в которых указывает, в каких случаях штрафные санкции к предпринимателям не применяются. Речь идет о случаях, когда бизнесмен сделал все возможное, для того чтобы соблюсти закон, но в каком-то месте не срослось и работать по новым правилам он пока не может.

Например, поставщик вовремя не привез кассовый аппарат или фискальный накопитель.

Договор на поставку есть, деньги уже заплачены, по произошла задержка в поставке или на складе нет в наличии нужной модели.

В этом случае смело аргументируйте этими фактами — и штраф по закону наложить не должны. Но будьте готовы предъявить соответствующие документы: чеки, счета-фактуры и акты.

Вариант третий — валите все на продавца-кассира. Звучит некрасиво, однако те, кто в теме, сразу поняли, о чем идет речь. Практика перевести стрелки на рабочий персонал налажена еще с лихих девяностых.

Дело в том, что штрафы на физическое лицо на несколько порядков меньше, чем на организацию или даже ИП. Проще договориться с продавцом, чтобы тот взял вину на себя, а потом компенсировать ему ущерб.

Конечно, с серьезными нарушениями это скорее всего не прокатит. Вряд ли удастся доказать, что онлайн-касса не была куплена по вине уборщицы. Однако грамотное делегирование полномочий позволит оставить место для маневра.

Например, можно назначить ответственного за переход на онлайн-кассы. Допустим, это будет администратор. А администратор — не должностное лицо и штрафы на него такие же, как на физическое.

Любые сомнения толкуются в суде в пользу обвиняемого и возможно, у вас появится шанс.

Вариант четвертый — написать жалобу в суд. Не путать с вариантом номер 1, речь здесь совсем о другом.

Кодекс административных правонарушений предусматривает предупреждение за первое нарушение по многим статьям закона — об этом в нем есть соответствующие положения. Здесь адвокат не нужен — жалоба подается в произвольной форме.

Грамотно изложите причины нарушения и попросите суд заменить штраф предупреждением — и скорее всего, его отменят.

На подачу жалобы даются конкретные сроки. Она должна быть направлена в суд не позднее 10 календарных дней со дня выписки постановления.

Подать жалобу можно и позднее этого срока, если есть уважительные причины: болезнь истца, действие непреодолимой силы (пожар, наводнение, стихийное бедствие) и другие похожие обстоятельства.

Правда, здесь причину задержки придется доказать — например, предоставить больничный лист из медицинского учреждения.

Вариант пятый — договориться с проверяющим. Нет, это не совет дать инспектору взятку: мы рассматриваем исключительно законные способы избежать штрафа. Просто проверяющие — тоже люди, а к любому человеку можно найти свой подход. Не нужно представлять инспекторов монстрами, которые только и мечтают содрать с вас денег.

В большинстве своем это милые тетечки, которые хотят пить чай в офисе и сидеть в “Одноклассниках”. Перспектива ходить по судам большинству из них совсем не улыбается — на этом и можно сыграть.

Пообещайте, что купите кассу вот прямо завтра, что такого больше не повторится, мол забегался/закрутился/запарился и чем черт не шутит — ледяное сердце инспектора растает и вам дадут поблажку.

Как оплатить штраф

Для оплаты существует множество способов. Начнем с классического — “Почта России” или отделение любого банка. Вы приходите с постановлением в офис, отдаете деньги и реквизиты оплаты в окошечко — и все готово.

Можно оплатить штраф через терминалы. Внимательно введите реквизиты счета в соответствующие поля, вставьте купюры и получите квитанцию.

Если вы активно пользуетесь интернетом, лучше оплатить штраф онлайн. Сделать это можно через портал Госуслуг или различные сервисы. В любом случае сохраните квитанции об оплате штрафа. Так вы в любой момент сможете доказать, что выполнили требования закона.

Самое главное — сразу же устранить нарушение, чтобы наказание не было наложено повторно. А лучше вообще не доводить до применения санкций — штрафы за некоторые нарушения гораздо больше стоимости даже самого продвинутого кассового аппарата.

Источник: https://onlinekassa.pro/shtrafy-za-narusheniya-pri-rabote-s-online-kassami/

Штраф за отсутствие онлайн-кассы в 2018 году для ИП

Штрафы за отсутствие онлайн-кассы в 2018 году для ИП серьезные. Ведь предприниматели, которые ведут коммерческую деятельность, как и юрлица, должны применять онлайн-кассы. С 1 июля 2018 года этому правилу должны следовать еще больше бизнесменов. За что будут штрафовать и как избежать санкций — в этой статье.

- VIP-доступ к газете «Учет. Налоги. Право» на 3 дня

Штраф за отсутствие онлайн-кассы

С 1 июля 2018 года еще больше предпринимателей должны были ввести в работу онлайн-кассу (Закон № 192-ФЗ). С новым законом изменились критерии обязательного использования новой техники.

Теперь, если ИП работает в сфере торговли и общественного питания или есть сотрудники заключенным трудовым договором, он обязан применять онлайн-кассу.

Некоторые считают, что сумма штрафа за неиспользование онлайн-кассы в 2018 году будет меньше, чем расходы на нее.

Но это не так.

За умышленное неприменение онлайн-касс в 2018 году минимальная сумма штрафа составляет 30 тысяч рублей, а остальное будет рассчитываться как 75-100% от суммы незарегистрированных платежей (подробнее о том, какой будет штраф, если нет онлайн-кассы, смотрите в таблице). Кроме того, нужно учитывать, что проверяющие могут на время проверок приостановить деятельность.

Пример этому недавний случай с популярным магазином «Плеер.ру». При проверке ФСБ России и ФНС России выяснили, что магазин не применяет онлайн-ККТ, хотя должен был перейти на новый порядок с 1 июля прошлого года.

Выручка интернет-магазина в налоговой отчетности не фиксировалась, налоги с нее не исчислялись и не уплачивались. Сейчас в офисе компании «Плеер.ру» проходят обыски. Сайт магазина не работает.

Уже найдены документы, которые подтверждают факты налоговых нарушений.

| У каких компаний и бизнесменов закончится отсрочка для перехода на онлайн-кассы | Кого новый закон освободил от онлайн-ККТ |

1 июля 2018 года:

|

Сбор платы за жилье и коммуналку. Для них освобождение временное — до 1 июля 2019 года. К примеру, могут работать без кассы управляющие компании, товарищества собственников жилья и жилищно-строительные кооперативы (п. 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ). |

1 июля 2019 года:

|

Торговля питьевой водой и молоком в розлив или через автоматы. Этот бизнес совсем освободили от ККТ (абз. 8 п. 2, п. 8 ст. 2 Закона № 54‑ФЗ). Раньше можно было работать без кассы только при торговле безалкогольными напитками. Но по ГОСТу молоко и вода не относятся к таким напиткам (ГОСТ 31985–2013, введен приказом Росстандарта от 27.06.2013 № 191-ст). |

| Продажа книг и журналов в любых местах. До сих пор закон разрешал не выбивать чеки только при торговле прессой в специализированных киосках. Но при продаже сопутствующих товаров действует ограничение. Их можно реализовывать только в киосках при доле продажи газет и журналов не менее 50 процентов. Ассортимент сопутствующих товаров утверждают региональные власти. |

Кроме того, есть важный момент: предприниматели должны применять установленную законом новую кассовую технику. Проверить разрешенный список всегда можно на официальном сайте налоговой службы.

Актуальный реестр онлайн-касс

Стоимость кассовых проверок увеличилась. Проверьте с помощью теста, правильно ли работаете с онлайн-ККТ. Когда пройдете тест, сможете скачать образцы документов, которые необходимы каждому кассиру.

Размеры штрафов за неприменение онлайн-касс 2018: таблица

| Что случилось | Штрафы за онлайн-кассу с 1 июля 2018 года |

| Касса специально не используется сотрудниками | Минимальная сумма штрафа за работу без онлайн-кассы составляет 30 тысяч рублей, а остальное будет рассчитываться как 75-100% от суммы незарегистрированных платежей. |

| Предприниматель повторил нарушение, за которое ему назначали санкции | Приостановка деятельности организации на срок до 3-х месяцев |

| Онлайн-касса не соответствует нормам | Максимальная сумма штрафа за неверную онлайн-кассу для ИП составляет 5 тысяч рублей. В случае незначительных нарушений проверяющие органы могут только выписать предупреждение. |

| Фискальный документ не может быть напечатан или отправлен покупателю по электронным каналам связи | Максимальная сумма штрафа составляет 10 тысяч рублей. В случае незначительных нарушений проверяющие органы могут только выписать предупреждение. |

Подборка статей по теме:

Как избежать штрафа за онлайн-кассу для ИП в 2018 году

Предприниматель должен заранее выяснить, обязан ли он применять онлайн-ККТ. Если да, то чтобы у налоговой не возникло поводов начислить штраф за неиспользование онлайн-кассы, нужно правильно ее зарегистрировать.

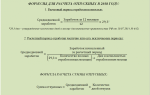

Чтобы без ошибок зарегистрировать кассу в налоговой, следуйте нашей инструкции по шагам:

- Выберите оператора фискальных данных и заключите с ним договор. ОФД должен быть одобрен налоговой.

- Приобретите фискальный накопитель. Ключи его действия бывают 13, 18 и 36 месяцев.

- Заведите личный кабинет на сайте ФНС. Внесите туда сведения о вашей онлайн-кассе, чтобы инспекторы могли их проверить и присвоить регистрационный номер.

- Регистрационный номер пропишите в ККТ.

- Сформируйте специальный отчет о фискализации, который нужно отправить в инспекцию.

- ФНС проверит ваши данные и оформит на вас специальную регистрационную карточку. Теперь можете приступать к работе с ККТ, штраф за работу без онлайн-кассы вам больше не грозит.

Источник: https://www.gazeta-unp.ru/articles/52249-shtraf-za-otsutstvie-onlayn-kassy-2018-dlya-ip

Штраф за отсутствие онлайн-кассы

Государство повысило штрафы за отсутствие онлайн-кассы или за неправильную работу с ней. Оштрафовать предпринимателя или компанию могут в течение одного года после нарушения.

Какие бывают штрафы за онлайн-кассы

Не используете кассу

ИП и должностные лица — 25–50% от суммы проведенной мимо кассы, но не меньше 10 тыс. р. Компании — 75–100% от неучтенной суммы, минимум 30 тыс. р. Если вы работаете на старой кассе с ЭКЛЗ, это приравнивается к тому, что у вас нет ККТ.

Не все успели перейти на онлайн-кассы до 1 июля 2017. На рынке не хватает ККТ и фискальных накопителей. Поэтому в переходный период налоговая штрафовать не будет. Условие — у компании или предпринимателя есть договор на поставку кассы и накопителя, а также подписано заявление с ОФД. Об этом Минфин заявил в одном из писем.

Несмотря на заявления Минфина, по закону инспектор все равно может выписать вам штраф за отсутствие онлайн-кассы. Если это произошло, вы можете оспорить его решение в суде.

Повторно работаете без кассы

Наказание будет серьезнее, если налоговая повторно заметила работу без кассы, и за оба раза общая неучтенная выручка составила более одного миллиона рублей. Компанию закроют на 90 дней, а ИП и должностное лицо дисквалифицируют на 1–2 года.

Работаете на кассе, которая не соответствует 54-ФЗ

Если касса не соответствует требованиям или неправильно зарегистрирована, компанию оштрафуют на 5–10 тыс. р, а ИП на 1,5–3 тыс. р. Но можно получить только предупреждение.

Подберем и настроим кассу

под 54ФЗ за 1 день!

Оставьте заявку и получите консультацию

в течение 5 минут.

Не выдаете чеки или БСО

ИП — 2 тыс. р. или предупреждение, ООО — 10 тыс. р. или предупреждение. Также вас оштрафуют, если вы выдали чек с разницей во времени больше, чем в 5 минут или указали в документах не все реквизиты.

Не предоставили документы налоговой

Если по требованию налоговой инспекции вы не предоставите документы, получите штраф. ООО — 10 тыс. р., ИП — 2 тыс. р. Возможно, что получите просто предупреждение.

Подали ложную информацию ОФД

Жестче всего штрафуют тех, кто отправил ОФД неправильную информацию, чтобы получить разрешение на обработку данных. Компании — 200–300 тыс. р., ИП — 20–30 тыс. р.

Как не получить штраф за неприменение онлайн-кассы

Если вы добровольно расскажите инспекции о нарушении, то вас не оштрафуют. Условия — у вас есть документальное подтверждение нарушения и налоговая не знала о нем до того, как вы оповестили ее сами.

У нас Вы найдете широкий ассортимент товаров в сегментах

кассового, торгового, весового, банковского и офисного оборудования.Посмотреть весь каталог

Источник: https://Online-kassa.ru/blog/shtraf-za-otsutstvie-onlajn-kassy/

Штрафы ИП в 2018 году: семь основных нарушений

В предприниматели идут, чтобы создать собственный бизнес, зарабатывать большие деньги и стать, наконец, независимым от начальства. Начальников у предпринимателей действительно нет, но контроль за их деятельностью всё равно ведется, причём, многоуровневый. А вместо вызова на ковёр и выговора с занесением в трудовую, применяется другой действенный инструмент — штрафы ИП.

Штраф штрафу рознь

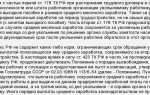

Если вы уже стояли перед выбором между ИП и ООО, то, наверняка, находили информацию, что штрафы на физических лиц в несколько раз ниже, чем на юридических. Это действительно так, если речь идет про штраф для ИП по КоАП РФ.

Этот кодекс регулирует наложение административных санкций, и для организаций они намного больше, чем для предпринимателей. Один из ярких примеров – штраф за размещение наружной рекламы без согласования с местной администрацией.

Если такую рекламу обнаружат у ИП, то он отделается суммой от трех до пяти тысяч рублей. Ну а если законодательство о рекламе нарушит юридическое лицо, то вилка штрафов здесь совсем другая – от 500 тысяч до 1 миллиона рублей.

[su_quote]

А вот Налоговый кодекс различий между предпринимателем и организацией не делает. Все налогоплательщики за нарушение налогового законодательства отвечают одинаково, за небольшим исключением.

Учтите, что так называемые надзорные каникулы или периоды освобождения от плановых проверок распространяются только на неналоговые органы. Это Роспотребнадзор, Ространснадзор, Государственная инспекция труда, Росприроднадзор, Госпожнадзор, Росздравнадзор, и др. Сводный план таких проверок ежегодно публикуется на сайте Генеральной Прокуратуры.

Но кроме плановых, возможно проведение внеплановых проверок – по обращению лица, чьи права нарушены, или в случаях причинения вреда жизни и здоровью граждан, культурному наследию и окружающей среде. И хотя санкций в законах прописано много, поверьте, вполне можно спокойно работать, если знать основные и самые частые нарушения.

Перед вами ТОП-7 ситуаций для ИП, за которые вас могут оштрафовать. Просто держите их на контроле, это не так сложно.

Несоблюдение графика сдачи отчётности

Если ИП работает сам, то обязательной отчётности у него немного. Например, на упрощённой системе всего одна годовая декларация, а на ПСН деклараций нет вообще.

Но всё меняется, когда предприниматель нанимает работников. Отчётов здесь несколько видов, некоторые сдаются раз в квартал, но есть и ежемесячные. О том, что и куда сдавать в соответствии с выбранным режимом, можно узнать в нашем налоговом календаре.

Минимальный штраф за несданную налоговую отчётность, в том числе, нулевую – 1 000 рублей. За отчётность по работникам штраф для ИП зависит от конкретной формы. Так, для ежемесячного отчета СЗВ-М сумма зависит от количества сотрудников – 500 рублей за одного человека.

Самые высокие штрафы – по статистическим формам. Росстат добился принятия для ИП таких санкций по статье 13.19 КоАП РФ:

- от 10 до 20 тысяч рублей за первое нарушение;

- от 30 до 50 тысяч рублей за повторное нарушение.

Cроки сдачи в Росстат специфические. Раз в пять лет этот орган проводит сплошное наблюдение за деятельностью малого бизнеса (последний раз проводилось за 2015 год). А в промежутках между наблюдениями отчётность сдается выборочно, по запросу статорганов. Но лучше заранее узнать , надо ли вам отчитываться и когда.

Отсутствие налогового учёта

Бухучёт предприниматели не ведут, но кроме бухгалтерского, есть и другой учёт – налоговый. К этому виду учёта относятся не только декларации, но и специальные книги учёта доходов и расходов, разработанные для всех режимов, кроме ЕНВД.

Книги доходов и расходов – это регистры налогового учёта, и за их отсутствие налагается штраф от 10 до 30 тысяч рублей по статье 120 НК РФ (если неведение учёта не привело к занижению налога). Если же при проверке выяснится, что в результате отсутствия учёта налог к уплате был занижен, то штраф составит уже 40 тысяч рублей.

Кроме книг учёта и деклараций на режимах, которые требуют подтверждения расходов (ОСНО, ЕСХН, УСН Доходы минус расходы), надо правильно оформлять первичные документы. Ошибка в их оформлении может привести к тому, что налоговики не признают сумму рассчитанного налога, соответственно, начислят штраф.

Если вы нанимаете персонал или работаете на режиме, требующим подтверждения расходов, советуем доверить учёт специалистам 1С:БО. Это намного дешевле, чем нанимать бухгалтера в штат.

Нарушение правил уплаты налогов

Налоги предприниматель должен платить вовремя и в полном размере. Сроки уплаты на разных системах налогообложения тоже указаны в нашем календаре. Штраф за неуплату налогов ИП по статье 122 НК РФ составляет 20% от суммы неуплаченного налога.

Кроме того, предприниматель при наличии работников становится налоговым агентом, поэтому должен удержать с их доходов НДФЛ и перечислить его в бюджет. За нарушение сроков перечисления этого налога штраф налагают на ИП по тем же правилам, т.е. 20% от не перечисленной суммы.

Неуплата страховых взносов

Каждый предприниматель, независимо от наличия доходов от бизнеса, должен платить страховые взносы за себя. Срок уплаты обязательной суммы взносов – в любое время не позднее 31 декабря текущего года.

Для дополнительного взноса в сумме 1% от годовых доходов, превышающих 300 тысяч рублей, установлен другой срок уплаты. Если вы получили в 2018 году доход выше этого лимита, то дополнительный внос можно заплатить до 1 июля 2019 года.

Надо ли платить штрафы ИП за неуплату страховых взносов? Это зависит от того, правильно ли были рассчитаны взносы. По мнению Минфина (письмо от 24 мая 2017 г. N 03-02-07/1/31912), наказывать ИП за неуплату страховых взносов штрафом нельзя, если их сумма не была занижена намеренно или по ошибке.

Соответственно, если взносы начислены верно и правильно отражены в своевременно сданной отчётности или расчёте, то нарушение срока их уплаты приведёт только к начислению пени, но не к штрафу.

Отсутствие договора с работником ИП

Индивидуальный предприниматель – такой же работодатель, как и организация. Со своим работником надо обязательно заключить письменный договор – трудовой или гражданско-правовой. Штраф ИП за неоформленного работника предусмотрен статьёй 5.27 КоАП РФ. Это сумма от 5 до 10 тысяч рублей.

Если же это правонарушение обнаружат повторно, то штраф ИП за неоформленного работника существенно вырастет и составит уже от 30 до 40 тысяч рублей.

Причём, наказать предпринимателя по этой статье могут, даже если в бизнесе ему помогают члены его семьи. Доказывать, что помощь родственников была безвозмездной, непостоянной и не имела характера трудовых отношений, скорее всего, придётся в суде.

Неприменение кассового аппарата

После вступления в силу изменений о порядке применения ККТ осталось совсем немного ситуаций, когда допускается отсутствие кассового аппарата.

Несмотря на сопротивление бизнеса, онлайн-кассы с середины 2017 года обязательны для торгующих на режимах ОСНО, УСН и ЕСХН. А с середины 2018 года право работать без кассы теряют и предприниматели на ЕНВД и ПСН.

Небольшая отсрочка (до 1 июля 2019 года) для установки ККТ предусмотрена для следующих категорий ИП:

- торгующие или оказывающие услуги общепита на режимах ЕНВД и ПСН, но только при отсутствии работников;

- оказывающие услуги населению на всех системах налогообложения.

Кроме того, работа без ККТ теперь невозможна при приёме онлайн-оплаты, а также при получении оплаты напрямую на расчётный счёт ИП, если покупателем является обычное физлицо. Санкция за отсутствие кассового аппарата установлена статьей 14.5 КоАП РФ. Это от ¼ до ½ от суммы продажи, но не менее 10 тысяч рублей.

Например, если зафиксирован факт продажи на сумму 30 тысяч рублей, то штраф может составить 15 тысяч рублей. А если покупка была копеечной, рублей на 100, то всё равно взыщут 10 тысяч рублей. То есть, в этом случае штраф за отсутствие онлайн кассы для ИП будет больше суммы продажи в 100 раз!

Обратите внимание, многие банки сейчас предоставляют льготные условия по настройке и обслуживанию онлайн-касс. Банк Тинькофф предоставляет ККТ, соответствующую 54-ФЗ. Ознакомиться с их предложением вы можете ниже.

Ведение деятельности без лицензии

Из лицензируемых направлений для предпринимателей доступны только автоперевозки пассажиров, фармацевтическая, медицинская, образовательная и частная детективная деятельность. Отсутствие лицензии, если она обязательна, наказывается по статье 14.1 КоАП РФ – на сумму от 4 до 5 тысяч рублей с возможной конфискацией изготовленной продукции, орудий производства и сырья.

Что касается крепкого алкоголя, реализация которого предпринимателями запрещена, то для этого в Административном кодексе есть специальная статья 14.17.1. Согласно этой норме санкции для ИП за продажу алкоголя без лицензии составляют от 100 до 200 тысяч рублей с обязательной конфискацией алкогольной и спиртосодержащей продукции.

ИП за продажу алкоголя без лицензии не наказывают только в случае, если он реализует не крепкий алкоголь, а пиво. При этом для продажи пива установлены определённые требования, которые тоже надо соблюдать.

Источник: https://www.regberry.ru/malyy-biznes/za-chto-shtrafuyut-ip

Чем грозит ИП или организации неприменение онлайн-кассы и как избежать ответственности за это

Неприменение ККТ, использование кассового аппарата, не отвечающего установленным требованиям, нарушение порядка постановки на учет, перерегистрации или снятия с учета онлайн-кассы грозит ее владельцу штрафами, приостановлением деятельности или дисквалификацией.

Виды санкций по закону № 54-ФЗ с расшифровкой

В соответствии с новыми изменениями, внесенными в закон № 54-ФЗ от 22.05.2003, неприменение онлайн кассы с июля 2017 (в отдельных случаях – с июля 2018 года), а также нарушение порядка регистрации, перерегистрации и снятия с учета ККТ грозит ИП или организации существенными штрафами.

Ранее действовавшие санкции за неприменение ККТ отменены, и на смену им пришли более строгие меры ответственности – такие как штраф в увеличенном размере, предупреждение или приостановление деятельности на срок до 3 месяцев.

Неприменение ККТ в случаях, когда это обязательно

По данной статье налоговый орган может привлечь к ответственности в следующих случаях.

То есть деятельность в целом ведется без кассового аппарата.

Совет, как избежать ответственности: вести деятельность с применением контрольно-кассовой техники, отвечающей требованиям закона № 54-ФЗ от 22.05.2003 г.

- Касса есть, но она не зарегистрирована в ФНС по новому порядку.

К данному нарушению относится в том числе использование старой кассы, без функции передачи данных в налоговый орган.

Совет: избежать ответственности можно, если использование старой техники обусловлено задержкой поставки нового кассового оборудования или фискального накопителя. В подтверждение этому необходимо приложить договор с поставщиком с указанием сроков поставки оборудования.

- Есть касса (в том числе и онлайн), но она не включена в реестр, ведущийся ФНС.

Если ИП или организация приобрели онлайн-кассу, не включенную в специальный реестр, работать на ней нельзя, так как это противоречит нормам закона 54-ФЗ.

Совет: определиться с моделью кассовой техники лучше до момента покупки. Необходимо проверить, входят ли касса и ее фискальный накопитель в реестры, утвержденные и ведущиеся налоговой службой.

- Применение ККМ без фискальной памяти.

По данной статье ИП или организация будет оштрафована за использование ККТ с фискальной памятью, но в нефискальном режиме, а также за работу на кассе с вышедшим из строя блоком фискальной памяти.

Совет: при выходе из строя фискальной памяти необходимо обратиться к специалистам технического центра для устранения неполадки. Работа на кассовом аппарате с неисправной памятью не допускается.

- Использование ККМ с отсутствующей или поврежденной пломбой на корпусе.

Повреждение или отсутствие целостности пломбы на корпусе кассового аппарата предполагает возможность доступа к памяти, что противоречит нормам действующего законодательства о применении ККТ.

Совет: внимательно следить за пломбой на корпусе кассового аппарата и не допускать ее повреждения. Если оно произошло, необходимо обратиться в специализированный центр для замены пломбы, а также уведомить о данном факте налоговый орган.

- Указание в чеке суммы меньшей, чем была получена от покупателя.

К данному правонарушению относится как намеренное занижение выручки, так и ошибка со стороны кассира, о которой не было сообщено в налоговый орган.

Совет: если кассир случайно пробил сумму меньшую, чем получил от покупателя или клиента, то необходимо составить служебную записку, где будет отражена причина возникновения ошибки, а затем пробить чек коррекции с реквизитами служебной записки. Все это необходимо направить в налоговый орган.

Размер штрафа

Если нарушение произведено впервые:

- для должностных лиц (далее – ДЛ) – от 25 до 50% от суммы расчета, непроверенного по кассе, но менее 10 тыс. руб.;

- для юридических лиц (далее – ЮЛ) – от 75 до 100% суммы расчета, но не менее 30 тыс. руб.

За повторное правонарушение, если сумма расчета в совокупности превысила 1 млн руб.:

- для ДЛ – дисквалификация на срок от года до двух лет;

- для ЮЛ и ИП – приостановление деятельности на срок до 90 дней.

Применение ККТ, не отвечающей требованиям п. 1 ст. 4 закона № 54-ФЗ

По данной статье ИФНС привлечет к ответственности, если кассовый аппарат не будет соответствовать хотя бы одному из 17 условий, предъявляемых к контрольно-кассовой технике. К ним также относится:

- отсутствие корпуса и (или) заводского номера, нанесенного на него;

- отсутствие внутри аппарата часов реального времени и устройства, печатающего чеки, кроме случая, когда ККТ не предназначена для распечатывания бумажных кассовых документов (например, онлайн кассы для интернет-торговли);

- отсутствие возможности установки фискального накопителя (далее – ФН) или работа без него;

- невозможность передачи данных ОФД;

- невозможность отправки чеков или БСО в электронной форме покупателю.

Совет: перед покупкой ККТ необходимо ознакомиться с понравившейся моделью, проверить, действительно ли она включена в реестр ККТ, имеет фискальный накопитель и отвечает требованиям, установленным п. 1 ст. 4 закона № 54-ФЗ.

Санкции:

- для ДЛ – предупреждение или штраф от 1,5-3 тыс. руб.;

- для ЮЛ – предупреждение или штраф от 5-10 тыс. руб.

Нарушение порядка регистрации (перерегистрации, снятия с учета) или применения ККТ

По данной статье ИП или компания может быть наказана за несоблюдение порядка постановки и снятия с учета ККМ, а также при нарушении порядка применения ККТ.

Совет: при регистрации (перерегистрации или снятии с учета) необходимо следовать требованиям, установленным ст. 4.2 закона, а при применении ККТ – требованиям ст. 4.3 54-ФЗ.

Санкции:

- для ДЛ – предупреждение или штраф от 1,5-3 тыс. руб.;

- для ЮЛ – предупреждение или штраф от 5-10 тыс. руб.

Отказ в представлении информации и документов

Отказ в представлении по требованию налогового органа информации и документов, связанных с применением ККТ, а также нарушение сроков, установленных для сдачи указанных документов и представления информации.

https://www.youtube.com/watch?v=0wUwIebVvHo

По указанной статье ИП или компания будет наказана, если откажется предоставить информацию, в том числе в электронной форме через личный кабинет на сайте ФНС, по требованию налогового органа.

Совет: подробно о случаях, порядке и сроках представления необходимых данных ИФНС можно узнать из Приказа Федеральной налоговой службы от 29.05.2017 N ММВ-7-20/483@.

Наказание:

- для ДЛ – предупреждение или штраф от 1,5-3 тыс. руб.;

- для ЮЛ – предупреждение или штраф от 5-10 тыс. руб.

Непредставление покупателю кассового чека в электронной форме

Непредставление покупателю или клиенту кассового чека или бланка строгой отчетности в электронной форме (в случаях, когда это предусмотрено законом).

Совет: передать чек или БСО покупателю в электронной форме продавец обязан только в виде смс на номер телефона. Если покупатель требует направить чек на email и отказывается предоставить номер телефона для отправки его в виде сообщения, при этом у продавца нет возможности направить чек на электронную почту, привлечению к ответственности в данном случае пользователь ККТ не подлежит.

Санкции:

- для ДЛ – штраф 2 тыс. руб.;

- для ЮЛ – предупреждение или штраф 10 тыс. руб.

Невыдача покупателю чека в бумажной форме

Предоставление чека на бумажном носителе обязательно вне зависимости от того, просит ли его покупатель. Исключением является ситуация, когда чек на бумаге выдан быть не может – при расчете в сети Интернет и т. д.

Совет: если чек на бумаге не может быть выдан в данный момент по техническим причинам (например, сломалось устройство, обеспечивающее печать кассовых документов), необходимо составить служебную записку о поломке устройства и вызвать технического специалиста, который устранит поломку и документально подтвердит факт неисправности аппарата.

Штраф:

- для ДЛ – штраф 2 тыс. руб.;

- для ЮЛ – предупреждение или штраф 10 тыс. руб.

Как избежать штрафа

Если организация или ИП самостоятельно сообщит в налоговый орган о неприменении кассы или о ее применении, но с нарушением установленных требований, а также о нарушении порядка регистрации (перерегистрации, снятия с учета) и применения ККТ до того момента, когда об этом узнает налоговая, то к ответственности данное лицо привлечено не будет.

Похожие темы

- Снятие с учета кассы

- Выход из строя онлайн-кассы

Источник: https://onlainkassy.ru/info/neprimenenie-onlajn-kassy.html

Штраф за нарушение кассовой дисциплины для ИП и ООО в 2018 году

Понятие кассовой дисциплины объединяет ряд норм и ограничений, касающихся приема, выдачи, хранения наличных денежных средств на предприятии, при безналичных расчетах – их учет в рамках проведения кассовых операций.

Любые манипуляции с наличностью, в том числе выдача зарплаты, прием платежей за товары и услуги, а также их своевременное документальное оформление, называются кассовыми.

Совокупность норм, принятых за основу ведения кассы, устанавливается не руководством частных компаний, а определяется законодательными актами Российской Федерации.

Штраф за непробитый чек для ООО и ИП в 2018

Новую шкалу штрафных санкций за непробитый чек за оказанные услуги либо осуществление коммерческой деятельности ввел Закон №290-ФЗ в июле 2016 года. Для нарушителей — ИП размеры штрафов увеличились в 2-5 раз.

В соответствии со статьей 14.5 п.

2 КоАП РФ, любая операция получения денежных средств предпринимателем сопровождается пробитием чека на кассовом аппарате, причем в расчет берется выручка как за реализованный товар, так и за оказанную услугу.

Штраф ИП за невыдачу кассового чека в 2018 предусмотрен вышеуказанным законом и поправкой 2 к статье 14.

5 КоАП и составляет сумму в размере от ¼ до ½ от стоимости оказанной услуги либо реализованного товара, но не менее 10 000 рублей.

На практике это выглядит так: если на сумму 200 000 рублей чек не выдан, то штраф составит от 50 000 до 100 000 рублей, если же сумма покупки будет всего 20 рублей, то штраф за не пробитый по кассе чек составит 10 000 рублей.

Штраф за отсутствие кассового аппарата у ИП и ООО

Любая организация либо индивидуальный предприниматель, производящий с клиентами денежный расчет посредством наличных средств либо банковских карт, обязан вручить покупателям чек из зарегистрированного кассового аппарата. Работа без кассового аппарата попросту запрещена. Обязательный чековый документ выдается в случаях, когда:

- продавец реализовал товар;

- сотрудники компании оказывали клиенту платные услуги;

- клиент получил ранее заказанную услугу.

Если чек за вышеперечисленные услуги не выдан, на работу организации или индивидуального предпринимателя будет возложен штраф.

При осуществлении контроля и надзора за соблюдением предпринимателями закона о ККТ налоговые органы мониторят расчеты с применением онлайн-касс, оценивают полноту данных, представленных организациями, и учета выручки, полученной ими. Нарушителей ожидает штраф за неиспользование кассового аппарата ИП, в соответствии с ч. 2 ст. 14.5 КоАП РФ.

| № | Вид административного нарушения | Вид наказания для должностного лица | Вид наказания для юр. лица и ИП |

| 1 | Неиспользование ККТ в случаях, установленных российским законодательством | Штраф от ¼ до ½ суммы расчета, осуществленного без применения ККТ, но не менее 10 000 рублей; | Штраф от ¾ четвертых до полной суммы расчета, осуществленного без применения КТТ, но не менее 10 000 рублей. |

| 2 | Использование КТТ, не соответствующей требованиям новой редакции ст. 4 Федерального закона от 22.05.2003 №54-ФЗ. | Штраф от 1 500 до 3 000 рублей; | Штраф от 5 000 до 10 000 рублей |

| 3 | Нарушения в работе ККТ согласно требованиям ст. 4.2. «Порядок регистрации, перерегистрации и снятия с регистрационного учета ККТ» Федерального закона №290-ФЗ в | Штраф от 1500 до 3 000 рублей | Штраф от 5 000 до 10 000 рублей. |

| 4 | Ненаправление организацией или индивидуальным предпринимателем при применении ККТ покупателю кассового чека в электронной форме. | Штраф 2 000 рублей; | Штраф 10 000 рублей. |

| 6 | Непередача организацией или индивидуальным предпринимателем при применении ККТ кассового чека покупателю по его требованию в случаях, предусмотренных законодательством | Штраф 2 000 рублей; | Штраф 10 000 рублей |

Все новые штрафы за неприменение ККТ в 2016 году вступили в действие с 15 июля 2016, а штраф за неприменение ККМ для ИП в 2018, так называемых онлайн-касс, действуют с 1 февраля 2017 года.

Штраф за превышение лимита кассы в 2018

Понятие «лимит кассы» означает максимально допустимую величину наличности в денежном хранилище, сейфе либо кассе организации к концу рабочего дня. Подобную норму ввел Центробанк РФ, однако устанавливает свой максимум бухгалтерия предприятия индивидуально в начале каждого календарного года.

Кассовые излишки вполне законно могут допускаться в определенные дни. Уважительными причинами, согласно п.2 Указания Банка России от 11.03.2014 № 3210-У, считаются:

- выплата заработной платы и различных видов помощи, но не больше пяти рабочих дней после снятия денежных средств с расчетных счетов компании;

- проведение кассовых операций с привлечением наличных средств в нерабочие либо праздничные дни.

Иные обстоятельства не могут служить оправданием для превышения лимита и влекут за собой штрафные санкции.

Избранным категориям коммерческих компаний малого бизнеса, предприятиям, организаций, ИП закон разрешает отменить лимит в кассе.

Для отказа от предельной суммы не нужно производить каких-либо специальных действий, достаточно простого соответствия определенным нормам Указания Банка России от 11.03.

14 №3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»:

- ограниченное количество персонала – не превышает 100 человек за прошедший календарный год;

- предельный доход за выполненные услуги и реализованный товар – не более 800 000 рублей, не считая НДС;

- участие в уставном капитале иных юридических лиц – не более четверти доли.

Если какая-либо из организаций попадает в рамки этих требований, она может хранить в кассе любые суммы финансовых средств.

Какое административное взыскание накладывается в случаях нарушения лимита по кассе? Юридические лица подвергаются наказанию в виде штрафа на сумму от 40 000 до 50 000 рублей, индивидуальные предприниматели и должностные лица (бухгалтер и руководитель) подвергаются штрафным санкциям на сумму от 4 000 до 5 000 рублей.

скачать dle 11.3

Источник: https://myfine.ru/nalogi-i-shtrafy-dlya-kompaniy/240-shtraf-za-narushenie-kassovoy-discipliny-dlya-ip-i-ooo.html

Штраф за неустановку онлайн-кассы: для ИП, ООО, юридических и должностных лиц

Применение онлайн-касс — процедура, которая довольно строго регулируется на уровне федеральных нормативных актов.

И потому нарушения в пользовании инновационным типом ККТ могут приводить к довольно жестким санкциям со стороны проверяющих органов.

Рассмотрим, какие предусмотрены штрафы за отсутствие онлайн-кассы для ИП и организаций, а также за нарушение правил использования контрольно-кассовой техники.

Какие нарушения могут быть допущены в части применения ККТ

Законодательством России предусмотрено сразу несколько видов нарушений норм права, регулирующих применение контрольно-кассовой техники. По каждому из них установлены отдельные санкции.

Речь может идти о таких нарушениях как:

- Отпуск товаров (оказание услуг) без фискализации сумм оплаты за них.

А именно — продажа товаров и услуг без применения онлайн-касс в целях фискализации суммы, полученной хозяйствующим субъектом от покупателя (клиента), либо выданной ему (в предусмотренных законом случаях — например, при возврате товара) в случаях, когда применению онлайн-кассы нет альтернатив, предусмотренных законом.

- Отпуск товаров (оказание услуг) без применения онлайн-кассы либо разрешенных альтернатив.

Речь идет от таких альтернативах как:

- выдача покупателю, который купил товар в магазине, товарного чека, выписываемого вручную (либо формируемого на чековом принтере) — вместо кассового;

- выдача клиенту, получившему услугу, бланка строгой отчетности, который также выписывается вручную или с помощью специализированных автоматических решений — вместо чека онлайн-кассы.

Указанные альтернативы могут быть применены лишь некоторыми категориями хозяйствующих субъектов (в основном это продавцы на ПСН и ЕНВД, поставщики услуг физлицам) до 1 июля 2018 года, и небольшой их частью (в основном, продавцами на ПСН и ЕНВД и поставщиками услуг физлицам, которые не имеют работников) — до 1 июля 2019 года.

- Использование онлайн-кассы, не соответствующей требованиям законодательства (основная их часть изложена в статье 4 Закона № 54-ФЗ).

- Отказ от направления покупателю электронного кассового чека (в то время как он был затребован покупателем, и в целях его получения покупатель заблаговременно сообщил продавцу свои контактные данные), либо отказ от выдачи бумажного.

Посмотреть какая для ИП и организаций предусмотрена ответственность и штраф за неустановку онлайн-кассы или применение ККТ с нарушениями действующих правил можно в статье 14.5 КоАП РФ «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники» — ССЫЛКА.

Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

Рассмотрим сущность указанных нарушений и предусмотренные за их совершение санкции по закону.

За неиспользование онлайн-кассы (если товар продан без фискализации)

Итак, первое правонарушение — отпуск товара без фискализации на онлайн-кассе. Возможные разновидности такого правонарушения:

- прием денежных средств от покупателя при последующем неосуществлении пробития полученной суммы на онлайн-кассе;

- частичная фискализация суммы, полученной от покупателя (прием одной суммы, а отражение в чеке — меньшей);

- неправомерное использование альтернатив онлайн-кассам;

- пробитие чека на кассе старого образца — с ЭКЛЗ (которые по закону не могут применяться с 1 июля 2017 года).

Во всех указанных случаях в отношении хозяйствующего субъекта ФНС может инициировать санкции (п. 2 и п. 3 статьи 14.5 КоАП РФ):

- выписываемого на директора магазина либо иное должностное лицо (к ним приравнивается и собственник магазина в лице ИП) — в величине 25-50% от суммы, в отношении которой не осуществлена фискализация на онлайн-кассе (но не менее 10 000 рублей);

- выписываемого на торговое предприятие как юрлицо — в величине 75-100% от суммы, в отношении которой не осуществлена фискализация (но не менее 30 000 рублей).

- При повторном нарушении (при котором не осуществлена фискализация суммы в 1 млн. руб. и больше):

- в виде дисквалификации (принуждения к прекращению деятельности) должностного лица хозяйствующего субъекта на 1-2 года;

- в виде приостановки деятельности хозяйствующего субъекта на 90 дней.

Если сумма, не проведенная через кассу, не превысила 1 млн. рублей, то по логике норм КоАП РФ, приведенных выше, применяется только штраф в указанных выше величинах.

Следующее отмеченное нами нарушение — неприменение альтернатив онлайн-кассам. То есть — невыдача товарного чека (по запросу покупателя) или БСО (в любом случае — даже если клиент не попросил). Такое нарушение приводит ровно к тем же правовым последствиям, о которых сказано выше. В качестве измерителя штрафа рассматривается сумма, по которой не выдан товарный чек или БСО.

Если ККТ не соответствует требованиям закона или работает с нарушением действующих правил

Следующий тип нарушения — применение онлайн-кассы, которая не соответствует требованиям, установленным законом. Например, это может быть когда онлайн-касса:

- не зарегистрированная в установленном порядке в ФНС;

- с некорректно открытой (закрытой) сменой;

- неисправная (неспособная передать фискальные данные в ОФД).

В указанных случаях и иных, которые позволяют квалифицировать нарушение как применение онлайн-кассы, не соответствующей требованиям законодательства, ФНС может применить к хозяйствующему субъекту санкции в виде (п. 4 статьи 14.5 КоАП РФ):

- на должностное лицо (либо ИП) — в величине 1 500 — 3 000 рублей;

- на торговое предприятие как на юрлицо — в величине 5 000 — 10 000 рублей.

Принципиальное отличие рассматриваемого нарушения от предыдущих (штрафуемых, очевидно, гораздо серьезнее) в том, что в данном случае предполагается использование устройства, соответствующего всем признакам онлайн-кассы.

То есть — внесенного в реестр ККТ и имеющего фискальный накопитель.

А если вместо онлайн-кассы используется что-то другое, то применение подобного устройства рассматривается как неосуществление фискализации выручки — и в отношении такого действия ФНС применяет санкции по п. 2 и 3 ст. 14.5 КоАП РФ.

Если не отправлен электронный чек (не выдан бумажный)

И еще одно возможное правонарушение в применении онлайн-касс связано с невыдачей покупателю чека. Он может быть:

- электронным (правонарушение — отказ хозяйствующего субъекта от отправки покупателю электронного чека на предоставленные контакты (e-mail или телефон));

- бумажным (правонарушение — невыдача чека, вне зависимости от наличия требования от покупателя).

Отметим, что в случае, если продажа осуществлена в интернет-магазине, то электронный чек должен быть выдан покупателю в любом случае — поскольку формирование бумажного не предусмотрено при сделках в интернете!

При всех указанных правонарушениях, связанных с невыдачей чека, ФНС инициирует в отношении магазина санкции в виде (п. 6 ст. 14.5 КоАП РФ):

- на должностное лицо (или ИП) — в величине 2 000 рублей;

- на торговое предприятие как на юр. лицо — в величине 10 000 рублей.

В некоторых случаях хозяйствующий субъект — при наличии формальных оснований для штрафа, вправе рассчитывать на то, что ФНС все же не будет инициировать предусмотренные нормами КоАП РФ санкции.

Видео — какой штраф, если нет онлайн-кассы, или нарушен порядок применения ККТ(комментарии к ст. 14.5 КоАП РФ):

Как избежать штрафов при наличии повода на них?

В данном случае правомерно говорить о следующих ситуациях:

- Правонарушение обусловлено форс-мажорными обстоятельствами.

Например — проливным дождем, ураганом — которые привели к разрушению технических средств в торговой точке (в то время как продолжать торговлю было необходимо — по причине спроса на продукты и элементарные бытовые вещи со стороны населения на пострадавших территориях).

- Правонарушение обусловлено обстоятельствами технического и организационного характера, не зависящими от воли хозяйствующего субъекта.

Например:

- необоснованными (либо, наоборот, вполне обоснованными — как вариант, в силу форс-мажорных обстоятельств) задержками в поставке онлайн-касс в торговую точку;

- отключением электричества, интернета;

- сбоями на стороне ОФД, серверов ФНС.

- Правонарушение носит вынужденный характер — с точки зрения нацеленности хозяйствующего субъекта на решение тех или иных социальных задач.

Предполагается, что какого-либо форс-мажора либо технических накладок здесь нет.

Но в магазин, в котором по каким-то причинам нет онлайн-кассы, либо она настроена некорректно (и по этой причине магазин не начинает торговлю), может внезапно заявиться, условно говоря, большая группа уставших детей в сопровождении взрослых (например, после длительного похода) с желанием купить и попить сока и съесть булочки. Отказать таким гостям как-то неудобно — и ФНС, возможно, вполне лояльно отнесется к желанию магазина сделать это с нарушением закона о применении онлайн-касс.

Примечание

Отметим, что законодательство о штрафах может периодически меняться — как в сторону либерализации, так и в сторону ужесточения. Например, по одному из недавних законопроектов (ССЫЛКА) предлагалось существенно повысить штрафы за нарушения в применении онлайн-касс. Однако, при оценке регулирующего воздействия данному проекту была дана отрицательная оценка.

Но не исключено появление иных подобных инициатив, которые уже пройдут парламентские слушания. Внимательно следим за законодательством и, что очень важно — за позициями ведомств по спорным вопросам в правоприменительной практике. Знание таких позиций имеет не меньшее значение по сравнению с осведомленностью о нововведениях на уровне нормативных актов.

Видео — какой штраф за торговлю без онлайн-кассы ждет предпринимателей:

Источник: https://onlain-kassy.ru/normativ/kom/shtraf-za-neispolzovanie-onlajn-kassy.html