Фнс разъяснила новый порядок уплаты имущественных налогов

Марат Сафиуллин — «Новое в уплате имущественных налогов».

В настоящее время налоговая служба проводит формирование налоговых уведомлений гражданам нашей республики. Вопросы об имущественных налогах физических лиц мы задали Марату Сафиуллину, руководителю УФНС России по РТ.

Марат Адипович, пора рассылки налоговых уведомлений об уплате имущественных налогов в самом разгаре. Некоторые граждане уже их получили, многие нет. Когда все жители Татарстана получат налоговые уведомления на уплату имущественных налогов?

В какие сроки в этом году физические лица должны уплатить налоги?

Сколько граждан в этом году получат налоговые уведомления?

После завершения массовых расчетов по имущественным налогам физических лиц более 2 миллионов граждан получат налоговые уведомления.

Граждан нашей республики интересуют изменения, появившиеся в налоговом уведомлении.

В связи с изменением в законодательстве по земельному налогу возросло число граждан, пользующихся льготой. Это связано с тем, что к числу льготных категорий налогоплательщиков теперь отнесены и пенсионеры. Произошли изменения и в механизме предоставления льготы: от налогообложения освобождаются «шесть соток».

Если раньше вычет предоставлялся в виде уменьшения налоговой базы (кадастровой стоимости участка) на 10 тыс. рублей, то теперь налоговая база уменьшается на величину кадастровой стоимости 600 кв. м площади земельного участка, находящегося в собственности налогоплательщика.

При начислении земельного налога за 2017 год, если в налоговом органе имелась информация о том, что налогоплательщик является пенсионером, вычет ему предоставляется автоматически.

Так, если площадь участка составляет не более 6-ти соток — налог взыматься не будет, а если площадь участка превышает 6 соток – налог будет рассчитан за превышающую льготу площадь. Говоря о налоговых нововведениях, следует отметить, что законодатели ограничили рост суммы налога на имущество физических лиц.

Рост суммы налога на имущество физических лиц, исчисленной исходя из кадастровой стоимости, допускается не более чем на 10% по сравнению с предыдущим годом.

В текущем году отдельные граждане получат налоговые уведомления по уплате имущественных налогов за 2017 год, в которых будет добавлен расчет налога на доходы физических лиц, не удержанный налоговым агентом в 2016 и 2017 годах.

Ранее такая категория налогоплательщиков была обязана подать декларацию по форме 3-НДФЛ до 30 апреля и уплатить налог не позднее 15 июля.

В соответствии с действующим законодательством, если налоговый агент сообщил о невозможности удержать налог, представив в налоговую инспекцию сведения по форме 2-НДФЛ (в случае, когда физическое лицо получило доход в натуральной форме или в виде материальной выгоды), то расчет НДФЛ производится налоговым органом, который будет включен в сводное налоговое уведомление.

Обращаем внимание, многие жители Республики Татарстан, уплачивающие социальную ипотеку, должны будут заплатить налог за 2016 год с материальной выгоды от экономии на процентах по займу. Материальная выгода возникает при превышении суммы процентов по займу, исчисленной из расчета 2/3 ставки рефинансирования, установленной Банком России над суммой процентов, исчисленной исходя из условий договора. Материальная выгода, полученная от экономии на процентах за пользование займом, в общем случае признается доходом заемщика — физического лица.

В помощь налогоплательщику за последние годы ФНС России создала несколько электронных сервисов. Главным из них является «Личный кабинет налогоплательщика для физических лиц». В этом сервисе можно найти полную информацию по всем имущественным налогам, оплатить их в режиме онлайн или заявить об обнаруженной ошибке.

А что делать физическому лицу, если он не получил налоговое уведомление?

Существует всего три причины, по которым налоговое уведомление может не прийти по обычной почте: — не доставлено почтой; — сумма начислений меньше 100 рублей; — нет начислений в этом периоде. Пользователям «Личного кабинета налогоплательщика» налоговое уведомление направляется в электронном виде.

Если налогоплательщик не является пользователем «Личного кабинета», получить налоговое уведомление можно в любой налоговой инспекции. В соответствии со статьей 52 Налогового кодекса Российской Федерации, уведомление не направляется если сумма начислений составляет менее 100 рублей.

В таком случае налогоплательщик получит уведомление либо в следующем году (если начисления будут более 100 рублей), либо уведомление с расчетом налогов за три года, если сумма к уплате составит менее 100 рублей.

Начислений может не быть, если в инспекцию не поступили сведения из регистрирующих органов о возникновении права собственности на объекты налогообложения. У налогоплательщика есть обязанность однократно сообщить о таких случаях.

Часто человек не живет по месту своей регистрации и не может получить свои квитанции для уплаты налогов. Что Вы можете посоветовать в этом случае?

ФНС активно развиваете электронные услуги гражданам и бизнесу. Сегодня уплатить налоги, узнать свою задолженность и получить многие другие услуги можно не выходя из дома. Какие новые возможности появились?

Сейчас на сайте ФНС России функционируют более 50 электронных сервисов. На сегодня наиболее социально значимыми и многофункциональными из сервисов являются «Личные кабинеты» для физических лиц, юридических лиц и индивидуальных предпринимателей.

В настоящее время личные кабинеты имеют более 11 тысяч организаций, более 20 тысяч предпринимателей и более 750 тысяч граждан. Преимущества «Личных кабинетов» уже оценили многие налогоплательщики. Запущено мобильное приложение для «Личного кабинета ИП».

Хочу обратить внимание и на изменения, произошедшие по подаче информации в «Личном кабинете». Сегодня у сервиса новый интерфейс, разработанный с целью повышения удобства использования, возможностью адаптации экранов под мобильные устройства. Реализован case-подход.

Разработана пошаговая навигация, помогающая налогоплательщику решать вопросы, с которыми он зашел в «Личный кабинет». Оплату налога можно произвести на главной странице «Личного кабинета» с возможностью оплаты всех начислений, задолженности и пени в «два клика».

Также здесь можно увидеть, какая формула была применена при расчете суммы имущественного налога.

Давайте напомним читателям, как открыть «Личный кабинет налогоплательщика».

Подключиться к Личному кабинету можно независимо от места жительства одним из способов: — получить регистрационную карту, содержащую логин и пароль, в любой инспекции ФНС России независимо от места постановки на учет;

— с помощью учетной записи на Едином портале государственных и муниципальных услуг (gosuslugi.ru), подтвержденной лично в центрах авторизации Единой системы идентификации и аутентификации.

Источник: http://nurlat-tat.ru/news/novosti/fns-razyasnila-novyy-poryadok-uplaty-imushchestvennykh-nalogov

Новое в уплате имущественных налогов

11 сентября 2018 г., вторник

В настоящее время налоговая служба проводит формирование налоговых уведомлений гражданам нашей республики. Вопросы об имущественных налогах физических лиц мы задали Марату Сафиуллину, руководителю УФНС России по РТ.

Марат Адипович, пора рассылки налоговых уведомлений об уплате имущественных налогов в самом разгаре. Некоторые граждане уже их получили, многие нет. Когда все жители Татарстана получат налоговые уведомления на уплату имущественных налогов?

Направление налоговых уведомлений производится поэтапно и будет осуществляться по октябрь текущего года. В связи с тем, что массовая печать осуществляется типографиями филиалов ФКУ «Налог — сервис» в ряде городов России (Волгоград, Нижний Новгород, Красноярск, Кемерово, Москва, Санкт – Петербург, Уфа) уведомление может прийти из любого из этих городов.

Налоговые уведомления направлены налогоплательщикам — пользователям Личного кабинета ФЛ в электронном виде, остальным налогоплательщикам по почте.

Обращаюсь ко всем плательщикам, которые зарегистрированы как пользователи личных кабинетов, проверьте свой Личный кабинет. Гражданам, которые не являются пользователями электронных сервисов, напоминаю, что квитанции будут направлены заказными письмами, которые следует получить в почтовом отделении.

В какие сроки в этом году физические лица должны уплатить налоги?

Граждане, имеющие в собственности жилье, гаражи, строения, объекты незавершенного строительства, земельные участки и транспортные средства, должны уплатить соответствующие налоги, а именно налог на имущество физических лиц, земельный и транспортный налоги и в отдельных случаях налог на доходы физических лиц в срок до 3 декабря 2018 года.

Сколько граждан в этом году получат налоговые уведомления??

После завершения массовых расчетов по имущественным налогам физических лиц более 2 миллионов граждан получат налоговые уведомления.

Граждан нашей республики интересуют изменения, появившиеся в налоговом уведомлении.

В связи с изменением в законодательстве по земельному налогу возросло число граждан, пользующихся льготой.

Это связано с тем, что к числу льготных категорий налогоплательщиков теперь отнесены и пенсионеры. Произошли изменения и в механизме предоставления льготы: от налогообложения освобождаются «шесть соток».

Если раньше вычет предоставлялся в виде уменьшения налоговой базы (кадастровой стоимости участка) на 10 тыс. рублей, то теперь налоговая база уменьшается на величину кадастровой стоимости 600 кв. м площади земельного участка, находящегося в собственности налогоплательщика.

При начислении земельного налога за 2017 год, если в налоговом органе имелась информация о том, что налогоплательщик является пенсионером, вычет ему предоставляется автоматически.

Так, если площадь участка составляет не более 6-ти соток — налог взыматься не будет, а если площадь участка превышает 6 соток – налог будет рассчитан за превышающую льготу площадь.

Говоря о налоговых нововведениях, следует отметить, что законодатели ограничили рост суммы налога на имущество физических лиц. Рост суммы налога на имущество физических лиц, исчисленной исходя из кадастровой стоимости, допускается не более чем на 10% по сравнению с предыдущим годом.

В текущем году отдельные граждане получат налоговые уведомления по уплате имущественных налогов за 2017 год, в которых будет добавлен расчет налога на доходы физических лиц, не удержанный налоговым агентом в 2016 и 2017 годах. Ранее такая категория налогоплательщиков была обязана подать декларацию по форме 3-НДФЛ до 30 апреля и уплатить налог не позднее 15 июля.

В соответствии с действующим законодательством, если налоговый агент сообщил о невозможности удержать налог, представив в налоговую инспекцию сведения по форме 2-НДФЛ (в случае, когда физическое лицо получило доход в натуральной форме или в виде материальной выгоды), то расчет НДФЛ производится налоговым органом, который будет включен в сводное налоговое уведомление.

Обращаем внимание, многие жители Республики Татарстан, уплачивающие социальную ипотеку, должны будут заплатить налог за 2016 год с материальной выгоды от экономии на процентах по займу.

Материальная выгода возникает при превышении суммы процентов по займу, исчисленной из расчета 2/3 ставки рефинансирования, установленной Банком России над суммой процентов, исчисленной исходя из условий договора.

Материальная выгода, полученная от экономии на процентах за пользование займом, в общем случае признается доходом заемщика — физического лица.

В помощь налогоплательщику за последние годы ФНС России создала несколько электронных сервисов. Главным из них является «Личный кабинет налогоплательщика для физических лиц». В этом сервисе можно найти полную информацию по всем имущественным налогам, оплатить их в режиме онлайн или заявить об обнаруженной ошибке.

А что делать физическому лицу, если он не получил налоговое уведомление?

Существует всего три причины, по которым налоговое уведомление может не прийти по обычной почте:

— не доставлено почтой;

— сумма начислений меньше 100 рублей;

— нет начислений в этом периоде.

Пользователям «Личного кабинета налогоплательщика» налоговое уведомление направляется в электронном виде.

Если налогоплательщик не является пользователем «Личного кабинета», получить налоговое уведомление можно в любой налоговой инспекции.

В соответствии со статьей 52 Налогового кодекса Российской Федерации, уведомление не направляется если сумма начислений составляет менее 100 рублей. В таком случае налогоплательщик получит уведомление либо в следующем году (если начисления будут более 100 рублей), либо уведомление с расчетом налогов за три года, если сумма к уплате составит менее 100 рублей.

Начислений может не быть, если в инспекцию не поступили сведения из регистрирующих органов о возникновении права собственности на объекты налогообложения. У налогоплательщика есть обязанность однократно сообщить о таких случаях.

Часто человек не живет по месту своей регистрации и не может получить свои квитанции для уплаты налогов. Что Вы можете посоветовать в этом случае?

Самый простой выход в такой ситуации – открыть свой «Личный кабинет» на сайте налоговой службы и общаться с нами электронно.

ФНС активно развиваете электронные услуги гражданам и бизнесу. Сегодня уплатить налоги, узнать свою задолженность и получить многие другие услуги можно не выходя из дома. Какие новые возможности появились?

Сейчас на сайте ФНС России функционируют более 50 электронных сервисов. На сегодня наиболее социально значимыми и многофункциональными из сервисов являются «Личные кабинеты» для физических лиц, юридических лиц и индивидуальных предпринимателей.

В настоящее время личные кабинеты имеют более 11 тысяч организаций, более 20 тысяч предпринимателей и более 750 тысяч граждан. Преимущества «Личных кабинетов» уже оценили многие налогоплательщики. Запущено мобильное приложение для «Личного кабинета ИП».

Хочу обратить внимание и на изменения, произошедшие по подаче информации в «Личном кабинете». Сегодня у сервиса новый интерфейс, разработанный с целью повышения удобства использования, возможностью адаптации экранов под мобильные устройства. Реализован case-подход. Разработана пошаговая навигация, помогающая налогоплательщику решать вопросы, с которыми он зашел в «Личный кабинет».

Оплату налога можно произвести на главной странице «Личного кабинета» с возможностью оплаты всех начислений, задолженности и пени в «два клика». Также здесь можно увидеть, какая формула была применена при расчете суммы имущественного налога.

Давайте напомним читателям, как открыть «Личный кабинет налогоплательщика».

Подключиться к Личному кабинету можно независимо от места жительства одним из способов:

— получить регистрационную карту, содержащую логин и пароль, в любой инспекции ФНС России независимо от места постановки на учет;

— с помощью учетной записи на Едином портале государственных и муниципальных услуг (gosuslugi.ru), подтвержденной лично в центрах авторизации Единой системы идентификации и аутентификации.

Источник: http://alkeevskiy.tatarstan.ru/rus/index.htm/news/1279213.htm

Налог на имущество физических лиц на 2018 год

Каждому гражданину РФ необходимо знать о том, что налог на имущество физических лиц является обязательным для всех, кто владеет недвижимостью, к которой относятся: дома, квартиры, дачи, хозяйственные и прочие строения. Оплачивать этот налог обязаны все лица, которые не освобождены от него или же не имеют специальных льгот на выплату данного налога.

Отметим и тот момент, что даже несовершеннолетние лица, в чьем владении находятся объекты недвижимости, обязаны выплачивать этот налог. До наступления совершеннолетия, за данных лиц совершают оплату их опекуны или родители, что соответствует НКРФ, пункт №2, статьи №27.

Квитанция на оплату налога по недвижимости, приходит к вам по почте, и вы можете оплатить ее в любом филиале Сбербанка. В случае, если вы не получили по почте квитанцию, вам надлежит обратиться в налоговую инспекцию по месту жительства или того региона, где находится ваше недвижимое имущество.

Согласно существующим на сегодня законам РФ, некоторые лица могут иметь льготы по оплате данного налога. Для того, чтобы получить льготы на оплату налога на имущество для физических лиц, вам необходимо собрать нужные документы и предоставить их в налоговую инспекцию.

Если вы представили необходимые документы позже, чем получили льготы, тогда вам будет произведен перерасчет суммы налога на имущество для физических лиц.

Но в данной ситуации, есть небольшой момент – перерасчет налога, имеет строгие ограничения, которые заключаются в том, что вам могут сделать его только за три последних года, которые предшествовали предоставлению вам льгот.

До 2015 года процесс расчета и уплаты налога на имущество физических лиц регламентировался Федеральным Законом №2003-1. Согласно законодательству, данным видом налога облагается недвижимость (жилые дома, квартиры и дачи), являющиеся собственностью физических лиц. Формирование расчета осуществлялось на основе налоговой базы, определенной по инвентаризационной стоимости объекта.

Но с 1 января 2015 года правительство решило отменить данный закон. Вместо него введена новая глава Налогового кодекса под названием «Налог на имущество физических лиц». Введение новой главы привнесло несколько важных изменений в процесс формирования и исчисления данного вида налога.

Например, со следующего года расчет налога обязан производиться не по инвентаризационной, а по кадастровой стоимости имущества. Во время расчета кадастровой стоимости учитываются такие факторы, как: расположение недвижимости, ее площадь, сегмент, год постройки и т.д. Соответственно, кадастровая стоимость наиболее точно отображает рыночную стоимость объекта.

Поскольку инвентаризационная стоимость, как правило, намного ниже рыночной цены, стоимость НДФЛ с 2015 года увеличится.

Кто будет рассчитывать налог на имущество физических лиц в 2018 году

Данный вид фискального сбора относится к налогу местного значения. В связи с чем, он регулируется как НК РФ, так и нормативно-правовыми актами муниципальных органов, а также городов, имеющих статус федерального значения. В новой главе сказано, что расчет суммы налога, с последующим уведомлением налогоплательщика об его уплате будет производиться местными налоговиками.

Введение в действие НИФЛ ляжет на плечи субъектов РФ

Чтобы НИФЛ был введен в действие, каждый субъект РФ обязан, во-первых, установить порядок расчета кадастровой стоимости объектов, а, во-вторых, определить единую дату для взимания налога. Пока субъекты не осуществят данные процедуры, расчет налога производится по текущему порядку.

Согласно решению правительства, субъекты РФ начали использовать новый порядок для расчета налога на имущества с 1 января 2015 года.

Что будет считаться объектами налогообложения

Согласно новым правилам, с 2015 года объектами налогообложения принято считать: жилые дома, жилые помещения (квартиры, комнаты), гаражи (машино-место), недвижимые комплексы, незавершенные объекты строительства, а также другие помещения и строения.

При этом в законодательстве уточняется, что жилые строения, которые используются для ведения дачного хозяйства, садоводства, хранения инвентаря и т.д. в личных целях, относятся к категории жилых домов.

Расчет налоговой базы и налоговых вычетов

Как отмечалось выше, налоговая база по НИФЛ, согласно нововведениям, будет определяться для каждого объекта налогообложения в строгом соответствии с его кадастровой стоимостью, прописанной в государственном кадастре недвижимости.

Также в новой главе НК РФ учтены и возможные налоговые вычеты, на сумму которых уменьшается кадастровая стоимость объекта налогообложения.

Налоговые вычеты для каждого объекта имущества

| Имущество | Уменьшение кадастровой стоимости с учетом налоговых вычетов |

| Квартира | Уменьшение производится на кадастровую стоимость 20 кв. м. общей площади. |

| Комната | Уменьшение производится на кадастровую стоимость 10 кв. м. площади. |

| Жилой дом | Уменьшение производится на кадастровую стоимость 50 кв. м. общей площади. |

| Недвижимый комплекс, в составе которого находится один или несколько жилых домов (помещений) | Независимо от его площади, уменьшается на 1 000 000 рублей. |

Например, кадастровая стоимость квартиры равна 3 000 000 рублей, а кадастровая стоимость одного квадратного метра – 50 000 рублей. Чтобы узнать размер налогового вычета, необходимо величину кадастровой стоимости квадратного метра умножить на число 20, т.к.

именно это значение применяется для объектов налогообложение, попадающих под категорию квартира. Соответственно, размер налогового вычета для данного примера составит: 50 000 × 20 = 1 000 000 рублей.

А размер налоговой базы будет равен: 3 000 000 – 1 000 000 = 2 000 000 рублей.

Но нужно отметить, что правительство оставило местным властям право увеличивать размер обозначенных налоговых вычетов.

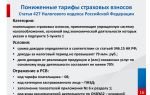

Расчет ставки налога на имущество физических лиц

Формирование налоговых ставок производится на основе кадастровой стоимости объектов.

Так, для жилых домов (недостроенных жилых домов), жилых помещений, гаражей и машино-мест ставки по налогу составляют до 0,1%.

Для торговых центров, нежилых и промышленных помещений, используемых для размещения предпринимательских объектов, офисов, объектов обслуживания и т.д., а также для объектов, с кадастровой стоимостью свыше 300 миллионов рублей, установлена налоговая ставка в размере до 2%.

Налоговая ставка, не относящаяся к вышеназванным категориям, составляет до 0,5%.

Например, если стоимость 1 кв. м. квартиры составляет 50 000 рублей, а налоговая база после вычета – 2 000 000 рублей, тогда сумма налога составит: 2 000 000 × 0,1% = 2 000.

При этом, законом уточнено, что муниципальные образования могут самостоятельно менять размер ставки, установленной для домов, квартир и гаражей. Допускается повышение ставки не более чем на треть или ее понижение до нулевого значения.

https://www.youtube.com/watch?v=IC7ThmPtDug

Кроме того, субъекты РФ могут вводить дифференцированные ставки в зависимости от:

• разновидности объекта;

• кадастровой стоимости объекта;

• инвентаризационной стоимости объекта;

• места расположения объекта;

• вида зоны, на территории которой находится объект.

Источник: http://bs-life.ru/finansy/nalogy/nalog-na-imushchestvo2013.html

К вопросу исчисления и уплаты имущественных налогов

В преддверии окончания срока уплаты (до 1 декабря 2016 года) имущественных налогов с физических лиц за 2015 год, к которым относятся налог на имущество физических лиц, земельный и транспортный налоги, актуальной представляется норма Налогового кодекса Российской Федерации (далее — НК РФ), определяющая некоторые особенности исчисления и уплаты данных налогов. Напомним, что налоговые органы осуществляют направление налоговых уведомлений за 2015 год за 30 дней до последнего дня платежей, то есть до 1 ноября 2016 года налоговые уведомления должны были быть направлены.

В этой связи речь пойдет о так называемой «налоговой амнистии» граждан, рассчитанной на период действия с 2015 года до 2017 года и предусмотренной Федеральным законом от 02.04.

2014 № 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (с изменениями и дополнениями).

Положениями указанного федерального закона внесены отдельные поправки в НК РФ — статья 23 НК РФ дополнена пунктом 2.1, а статья 52 НК РФ — абзацем четвертым пункта 2. Суть положений данных статей сводится к следующему.

Начиная с 1 января 2015 года, за гражданами, не получающими налоговые уведомления на уплату имущественных налогов (в виду не направления налоговым органом) и соответственно не уплачивающими налоги по имеющимся у них объектам налогообложения (транспортным средствам и недвижимому имуществу), закреплена обязанность по представлению в налоговые органы сведений о таком имуществе. До 1 января 2017 года предусмотрен переходный период, позволяющий гражданам, заявившим о наличии объектов налогообложения, в отношении которых имущественные налоги не уплачивались, начать уплачивать налог с того налогового периода (года), в котором гражданином заявлено о наличии объекта. Иными словами, все, о чем ФНС России по каким-либо причинам не было известно об объектах налогообложения, «прощается». По своей сути, норма революционна, своевременна и имеет глубокий социальный и экономический смысл.

Во-первых, она направлена на актуализацию и совершенствование учета объектов налогообложения, и потенциальное формирование качественной налоговой базы в перспективе, что позволит увеличить налоговые поступления, а во-вторых, призвана мотивировать граждан к ответственному самостоятельному «декларированию» наличия объектов налогообложения и привить привычку платить налоги за владение имуществом, повысив налоговую и финансовую грамотность.

Но от общих тенденций налогового администрирования вернемся непосредственно к частностям.

Обращаем внимание, что «послабление» в виду «налоговой амнистии» справедливо исключительно для тех граждан, которые никогда не получали налоговые уведомления от налоговых органов, а точнее уведомление налоговым органом никогда не направлялось по конкретному объекту налогообложения.

Это может быть следствием сложности механизма администрирования имущественных налогов (при относительно их небольшой доле, в частности в структуре поступлений консолидированного бюджета города Москвы), а именно: в виду отсутствия у налогового органа данных, необходимых для исчисления соответствующего налога, либо технической проблемы при обработке сведений. Необходимо отметить, что сведения, информацию, данные, необходимые для исчисления имущественных налогов, предоставляют налоговым органам регистрирующие органы (Росреестр, ГИБДД МВД России, ГИМС МЧС России и т.д.), и от качества соответствующей информации, в частности баз данных, напрямую зависит и результат исчисления налогов.

К примеру, вы владеете транспортным средством начиная с 2013 года, и ни в 2014 году, ни 2015 году, ни в текущем 2016 году налоговым органом не было направлено Вам налоговое уведомление на уплату налога на данное автотранспортное средство.

Как законопослушный налогоплательщик, вы обязаны сообщить о владении данным автотранспортным средством (о наличии объекта налогообложения) до 31 декабря 2016 года. Форма, формат представления и порядок заполнения сообщения установлен Приказом ФНС России от 26.11.2014 № ММВ-7-11/598@.

К указанному сообщению должны быть приложены копии правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества и (или) документы, подтверждающие государственную регистрацию транспортных средств.

Представляться сообщение в налоговый орган должно в отношении каждого объекта налогообложения однократно.

После исполнения указанной обязанности вам будет «прощен» налог за 2013, 2014, 2015 гг., а первым налоговым периодом для вас станет 2016 год и уведомление на уплату транспортного налога за указанный период будет направлено вам налоговым органом в 2017 году.

Те граждане — налогоплательщики, которым когда-либо налоговым органом направлялось уведомление по конкретному объекту налогообложения, но по каким-либо причинам перестало направляться, вышеуказанной нормой воспользоваться не смогут, что в целом вытекает из рассматриваемых положений НК РФ. Единственным верным решением для законопослушного налогоплательщика в данном случае будет самостоятельно побеспокоиться об отсутствии направленного уведомления, обратиться в налоговый орган для уточнения и сверки данных и уплатить налог за соответствующий период (периоды).

После окончания «переходного периода» в случае получения налоговыми органами от регистрирующих органов (из внешних источников) сведений об объектах налогообложения до сообщения от физического лица, исчисление имущественных налогов будет произведено с учетом даты возникновения (регистрации) прав на объект или государственной регистрации транспортного средства, но не более чем за три предшествующих налоговых периода. Кроме того, в случае непредставления гражданами сообщения о наличии объекта налогообложения в установленный срок, с 1 января 2017 года налоговыми органами будут применяться штрафные санкции в соответствии с пунктом 3 статьи 129.1 НК РФ. Это значит, что за неправомерное непредставление (несвоевременное представление) налогоплательщиком — физическим лицом налоговому органу сообщения положен штраф в размере 20 процентов от неуплаченной суммы налога в отношении объекта недвижимого имущества и (или) транспортного средства, по которым не представлено (несвоевременно представлено) сообщение, предусмотренное пунктом 2.1 статьи 23 НК РФ.

Исследованные нормы законодательства позволяют сделать вывод о том, что в целом данные меры налоговой политики направлены на привлечение граждан, владеющих имуществом и не уплачивающих налоги, к «декларированию» наличия имущества для его легализации в целях налогообложения.

Вопросы порядка учета, планирования, контроля и регулирования в области имущественных налогов, а также наличие адекватных законодательных инициатив приобретают особую актуальность.

Необходимо отметить, что администрирование имущественных налогов, как уже было сказано, при их небольшой фискальной доле в структуре поступлений в консолидированные бюджеты субъектов РФ, но особой социальной и политической значимости, на современном этапе требует дополнительных мер и усилий, как от государства, так и от рядового налогоплательщика. И данные усилия не должны сводиться исключительно к фискальным, административным и контрольным функциям, а наоборот, они должны быть направлены на формирование благоприятного налогового климата. Для реализации этих задач необходима согласованность всего механизма: начиная от регистрации права собственности на объект и данных для расчета, заканчивая собственно исчислением и уплатой налога и удобством исчисления и уплаты налога, а также доступностью его собираемости.

Необходимость дальнейшей работы по актуализации баз данных по имущественным налогам необходима также и с точки зрения урегулирования задолженности по имущественным налогам, которая с каждым годом нарастает как «снежный ком». В соответствии с Отчетом по форме №4-НМ «Отчет о задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации» по состоянию на 01.10.2016 в г. Москве составляет (Диаграммы 1):

Диаграмма 1

Источник: http://moscowdebt.mos.ru/the-tax-policy/overview-of-initiatives/to-the-issue-of-calculation-and-payment-of-property-taxes.php

Имущественные налоги

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Определение 1

Имущественные налоги – это один из видов налогообложения, как юридических, так и физических лиц на различные объекты недвижимости и движимого имущества.

Данный вид налога рассчитывают и уплачивают путем перечисления денежных средств в бюджет один раз в год.

Объектами налогообложения могут быть следующие:

- квартира;

- дом;

- гараж;

- какое-либо сооружение или постройка;

- прочие виды недвижимости или движимого имущества.

Замечание 1

До 2015 года, в РФ налог на имущество физических лиц утверждали, как на федеральном, так и на местном (региональном) уровне. Однако в 2015 году, правительством было принято решение, что данный налог должен быть исключительно местным и служить пополнением местных бюджетов субъектов РФ и автономных городов федерального значения.

Законодательное регулирование имущественного налога

Регулирование имущественного налога осуществляется регламентом Налогового кодекса РФ. В частности регламент по элементам расчета и уплаты имущественного налога юридических лиц содержится в главе 30, а физических лиц – в главе 32.

Так, в данных главах определены основные элементы по налогообложению имущественным налогом:

- общие положения;

- понятия налогоплательщиков (субъектов);

- понятия объектов, которые подлежат налогообложению;

- правила и порядок расчета налоговой базы;

- ставки налога;

- период расчета и уплаты;

- порядок расчета.

Особенности налогообложения имущества юридических лиц

Учитывая, что Налоговый кодекс РФ – это документ федерального уровня – ставки налога на имущество предприятий данным нормативно-правовым актом не устанавливаются, так как такие ставки определяет каждый субъект РФ самостоятельно.

Однако Налоговый Кодекс устанавливает пределы налога для различных субъектов. Например, ставка не может быть выше, чем 2,2 процента для всех субъектов РФ, а для Москвы – не более чем 2 процента.

Такие пределы устанавливаются на несколько лет заранее, однако в любой момент такие пределы могут изменить путем новой редакции соответствующих глав Налогового кодекса РФ.

Налоговым кодексом РФ также предусмотрены отдельные объекты имущества, к которым применяется ставка 0 процентов. Это такие объекты как:

- газопроводы или объекты на которых добывают, перерабатывают или хранят газ;

- объекты, на которых осуществляется добыча полезных ископаемых, или объекты без которых такая добыча невозможна.

Существуют обязательные условия, которые предприятия должны выполнять для получения нулевой ставки налога.

- объекты налогообложения были введены в эксплуатацию после 1 января 2015 года;

- объекты налогообложения должны хотя бы частично находиться в пределах таких регионов как: Республика Саха, Иркутская и Амурская область;

- объекты налогообложения должны в течение всего налогового периода находиться в собственности предприятия.

Также Налоговым кодексом предусмотрен перечень субъектов налогообложения, которые освобождаются от уплаты данного налога. В их числе:

- религиозные организации;

- организации инвалидов;

- и прочие организации.

Особенности налогообложения имущества физических лиц

Замечание 2

Основной особенностью налогообложения имущества физических лиц – является то, что объектами налогообложения могут быть только объекты недвижимости.

Налоговые ставки по данному налогу определяются на местном уровне. Однако согласно регламенту налоговому кодексу РФ, такие ставки не могут быть выше, чем 0,1 процент в отношении одних объектов (домов, гаражей и т.д.), 2 процента в отношении других объектов (стоимость которых выше 300 тыс. руб. и т.д.) и 0,5 процентов в отношении прочих объектов.

Стоимость объектов (налоговая база) определяется, исходя из кадастровой оценки недвижимости.

Источник: https://spravochnick.ru/nalogi/imuschestvennye_nalogi/

Имущественные налоги физических лиц, их проблемы и пути совершенствования по взысканию

Очнева Лина Андреевна1, Корнева Екатерина Владимировна2

1Владивостокский государственный университет экономики и сервиса, студентка 5 курс, кафедра Финансы и налоги

2Владивостокский государственный университет экономики и сервиса, ассистент кафедры «Финансы и налоги»

Ochneva Lina Andreevna1, Korneva Ekaterina Vladimirovna2

1Vladivostok State University of Economics and Service, 5th year student , Department of Finance and Taxes

2Vladivostok State University of Economics and Service, assistant, Finances and Taxes Department

Библиографическая ссылка на статью:

Очнева Л.А., Корнева Е.В. Имущественные налоги физических лиц, их проблемы и пути совершенствования по взысканию // Современные научные исследования и инновации. 2014. № 6. Ч. 2 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/06/35546 (дата обращения: 07.06.2018).

Как всем известно, наибольшая часть доходов государства формируется за счет налогов и сборов. Из этого следует, что бюджет практически полностью зависит от платежеспособности налогоплательщиков, от их добросовестности, а также от решения проблем исчисления и уплаты налоговых платежей.

Существует множество разных классификаций налогов. Согласно Налогового кодекса Российской Федерации (далее – НК РФ) налоги можно классифицировать на федеральные, региональные и местные, то есть они различаются в зависимости от субъектов уровней налоговой системы, устанавливающих и осуществляющих прием налоговых платежей на своей территории.[1]

Налоги так же подразделяются по объекту налогообложения на подоходно-имущественные и налоги на потребление. Соответственно первые взимаются в процессе приобретения и накопления материальных благ, вторые – в процессе их же расходования.

В отдельную группу можно выделить имущественные налоги, которые так же распределены по уровням бюджета.

К таким относятся: налог на имущество физических лиц, земельный налог – местные налоги, налог на имущество организаций и транспортный налог – региональные налоги.

Налоги с населения – один из экономических рычагов государства, с помощью которых государство пробует решить разные задачи социального характера:

— предоставления достаточных денежных поступлений в бюджеты всех уровней;

— стабилизация уровня доходов населения и, соответственно, структуры собственного потребления и накоплений граждан;

— давать стимул для наиболее разумного использования получаемых доходов;

— смягчения положения наименее защищенных категорий населения.[2]

Одним из основных налогов с населения, который играет весьма знаменательную роль в налоговой системе РФ — налог на имущество физических лиц. Данный налог охватывает всех физических лиц, у которых в собственности имеется различного вида имущества.

Совместно со своей ведущей ролью, то есть фискальной, пополняя доходную базу бюджетов органов местного самоуправления, он так же влияет на создание структуры личной собственности граждан.

Увеличение или уменьшение ставок налога на имущество, предоставление различных льгот позволяют уменьшить имущественную дифференциацию населения, создают стимулы к увеличению богатства.

В определенной степени налог на имущество является дополнением к подоходному налогу, что вполне оправдано, так как граждане, направляя свои доходы на приобретение имущества, иногда частично «уходят» от подоходного налогообложения, но в то же время у них возникает необходимость заплатить налог на приобретенное имущество.

Имущественное налогообложение является составляющим компонентом налоговой системы Российской Федерации, а в последнее время именно с данными видами налогов связаны значительные изменения в области их исчисления и уплаты. Так же, вводятся налог на недвижимость, налог на роскошь, которые, исходя из объекта налогообложения, представляют собой не что иное, как имущественные.[3]

Налоговая обязанность может быть исполнена добровольно (налогоплательщик самостоятельно платит налог, не привлекая при этом специализированные органы власти), так и принудительно (например, при возникновении недоимок и неисполнении требования об уплате налога налоговая обязанность исполняется специализированными органами в зависимости от субъекта налогообложения).

Налоговая обязанность, которая исполняется в добровольном порядке, начинается с исчисления налога.

Гражданин, на которого возлагается исполнить налоговую обязанность, самостоятельно исчисляет сумму налога, которая подлежит уплате за налоговый период, при этом налогоплательщик исходит из налоговой базы, налоговой ставки и налоговых льгот, если иное не предусмотрено законом, о чем говорится в НК РФ. В особенных случаях, предусмотренных законодательством Российской Федерации о налогах и сборах, обязанность исчислить налог может быть поручена налоговому органу или налоговому агенту. В первом случае, налоговая инспекция, у которой на учете стоит данный налогоплательщик, не позднее 30 дней до наступления срока платежа отправляет ему налоговое уведомление. В данном уведомлении должны быть указаны сумма налога, которая подлежит уплате, срок уплаты налога, а также расчет налоговой базы.

Налоговая база – является составляющей частью налогообложения, которая преобразовывает объект налогообложения в количественную форму, вследствие чего к ней можно применить налоговую ставку, чтобы исчислить налог.

Другими словами, налоговая база – это облагаемый объект, выраженный в тех или иных единицах.

В соответствии со НК РФ налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Между субъектом (налогоплательщиком) и объектом обязательно должна быть прямая, неразрывная связь. С этой связью налоговое законодательство связывает формирование налоговой обязанности.

Приведем пример транспортного налога, налогоплательщиками которого признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со НК РФ.

При работе с имущественными налогами часто возникают вопросы информационного обмена данными о регистрации того или иного имущества, которые, к сожалению, в последнее время не находят своих решений.

Данные предоставляются в порядке информационного обмена между органами исполнительной власти. Тем не менее, сегодня следует отметить такой неприятный факт – обмен информацией далек от совершенства, потому что базы данных содержат недостоверную информацию, которая впоследствии приводит к судебным разбирательствам, второстепенным расходам и т.д.

Если дальше рассматривать транспортный налог, то в большинстве случаев вина в неверном исчислении налоговыми органами лежит на самих налогоплательщиках. Так, в случае продажи транспортного средства необходимо добросовестно относиться к тому, чтобы снять данную машину с учета.

Однотипные проблемы обмена информации замечаются и при исчислении налога на имущество физических лиц в отношении недвижимости.

Органы, осуществляющие государственный технический учет, обязаны ежегодно до 1 марта представлять в налоговые органы по месту своего нахождения сведения об инвентаризационной стоимости недвижимого имущества и иные сведения, необходимые для исчисления налогов, по состоянию на 1 января текущего года ( НК РФ).

Очень важным данное положение является для налога на недвижимость. Как известно, введение данного налога намечается уже давно. Но до сих пор не определена эффективная методика расчета и оценки стоимости недвижимого имущества.

Налоговая база на данный момент рассчитывается по инвентаризационной стоимости, которая имеется в информационных и архивных базах организаций, осуществляющих технический учет и техническую инвентаризацию.

Но к сожалению эти сведения зачастую не соответствуют действительности и не отражают состояние того или иного объекта недвижимости, который существует по факту. Достаточно много собственников недвижимости не оформляют вновь построенные строения, например, 70 – 80-х гг.

В свою очередь, эти лица платят налог на “старый дом”, а не на коттедж, который никак не оформлен и не поставлен на технический учет.

Федеральная налоговая служба утвердила форму единого налогового уведомления. И так, налогоплательщики уже в этом году начали получать письма в совершенно новом формате. В нем указаны исчисленные суммы налога на имущество, земельного и транспортного налогов (если у физического лица имеются данные объекты налогообложения).[4]

Налогоплательщик не обязан заплатить налог, если он не получил налоговое уведомление, но это так же можно списать на вину самого недобросовестного налогоплательщика, ведь сайт предоставляет возможность получить электронные уведомления и оплатить налог через интернет-сервис «Личный кабинет налогоплательщика».

На сегодняшний момент, люди очень плохо разбираются в налоговом законодательстве, иногда и вовсе не знают какие налоги они обязаны платить, исходя из имущества, которое находится у них в собственности и др. Это так же можно связать с финансовой безграмотностью населения.

В статье «Налоговая грамотность населения как способ защиты финансовых интересов граждан» Самсонова И.А., Смольянинова Е.Н., Просалова В.С. говорят о том, что финансовая грамотность населения — это одно из условий развития экономики России и снижения финансовых и налоговых рисков граждан.[5] Безусловно, я согласна с их мнением.

Эта проблема решается как минимум путем создания интернет-сервисов, которые доступны абсолютно всем налогоплательщикам.

Но, к сожалению случаев, когда налогоплательщик не реагирует на уведомления, достаточно много. В таких ситуациях налоговый орган направляет требование об уплате налога. Срок направления такого требования три месяца со дня выявления недоимки (п. 1 ст. 70 НК РФ).

Если следовать общему положению, в соответствии НК РФ взыскание налога с физического лица, которое не является индивидуальным предпринимателем, производится в порядке, предусмотренном в НК РФ (в судебном порядке).

В НК РФ указано, что заявление о взыскании подается в суд общей юрисдикции налоговым органом в течение шести месяцев со дня истечения срока исполнения требования об уплате налога, сбора, пеней, штрафов.

Недоимка по налогам, сборам и другим обязательным платежам взыскивается с граждан в порядке, указанного в ст. 122 Гражданского процессуального кодекса РФ, то есть приказного производства.

Судебный приказ выносится мировым судьей индивидуально и обладает силой исполнительного документа. Данный приказ выносится без судебного разбирательства и так же без вызова сторон для заслушивания их объяснений.

Исполнительный лист или судебный приказ по заявлению взыскателя (налогового органа) направляется на исполнение в территориальный отдел службы судебных приставов.

Существуют различные возможности приставов-исполнителей, такие как: ограничение права на выезд за границу, арест транспортных средств, например, личного автомобиля должника, арест и продажа другого имущества.

В предусмотренном порядке обеспечения требования к заявлению о взыскании может прилагаться ходатайство налогового органа о наложении ареста на имущество ответчика.

Подведем итоги, на мой взгляд, для усовершенствования работы информационного обмена между налоговыми и вышеуказанными органами в сфере уплаты имущественных налогов следует проработать пути практической реализации всех установленных законодательством направлений.

Так, если дело касается транспортного налога нужно отчетливо определить, что регистрация осуществляется на собственника, а в случае передачи транспортного средства на возмездной основе в пользование или владение другому лицу собственнику необходимо предусмотреть включение в размер платы за пользование или владение сумму, которая станет обязательной для уплаты транспортного налога.

В случае налога на недвижимость необходимо определиться с методикой оценки недвижимого имущества и со списком органов, занимающиеся данной оценкой. Помимо этого, так же необходимо разрешить существующие несоответствия, касающиеся передачи сведений на объекты недвижимости для ликвидации ошибок, возникающих в процедуре начисления налога.

И наконец, для точного исчисления налоговой базы по земельному налогу, органам местного самоуправления необходимо решить проблемы практического исполнения данного положения законодательства.

На основании вышеизложенного можно сделать вывод: трудности исполнения налоговой обязанности, а особенно в частности исчисления имущественных налогов, носят единый, целостный характер, так как связаны не только с вопросами налогового законодательства, но и законодательством других отраслей права. Только комплексный подход и совокупность решения выявленных проблем может привести к успешному результату.

Библиографический список

Источник: http://web.snauka.ru/issues/2014/06/35546

Всё об имущественных налогах

Всё об имущественных налогах

Интервью с начальником Межрайонной ИФНС России № 18 по Челябинской области Мариной Вагановой.

Срок уплаты имущественных налогов — 1 декабря 2017 года. С июля началась массовая рассылка налоговых уведомлений, которая будет завершена к октябрю.

— Марина Николаевна, расскажите, что-то изменилось в 2017 году при расчёте налога на имущество физических лиц ?

— На территории Челябинской области с 1 января 2016 г. налоговая база по налогу на имущество физических лиц определяется исходя из кадастровой стоимости объектов налогообложения.

— Что является объектом налогообложения?

— Жилой дом, жилое помещение (квартира, комната), гараж, машино-место, единый недвижимый комплекс, объект незавершённого строительства, иные здания, строения, сооружения, помещения (в отношении которых определена кадастровая стоимость).

— Кто платит налог на имущество?

— Налог начисляется физическим лицам — собственникам объектов налогообложения.

— Можно самому рассчитать налог?

— В 2017 году расчёт налога проводится по формуле: Н = (Н1 — Н2) x 0,2 + Н2, где Н — сумма налога, подлежащая уплате, Н1 — сумма налога, исчисленная как соответствующая налоговой ставке процентная доля кадастровой стоимости объекта, Н2 — сумма налога, исчисленная исходя из ранее установленной инвентаризационной стоимости объекта (при её наличии), 0,2 — коэффициент. Формула не применяется в отношении объектов, включённых в перечень в соответствии со статьей 378.2 НК РФ.

Для расчёта налога на сайте ФНС России www.nalog.ru действует электронный сервис «Налоговый калькулятор — расчёт земельного налога и налога на имущество физических лиц».

— Как узнать налоговую ставку?

— Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований. Информация о ставках представлена в интернет сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам»

— Кто освобождён от уплаты налога на имущество?

— Льготы, освобождающие от уплаты налога установлены Налоговым Кодексом РФ в отношении 15 категорий налогоплательщиков, в том числе инвалидов I и II групп, пенсионеров, физических лицх — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. м. и т.д.

Налоговая льгота предоставляется только в отношении одного объекта налогообложения по выбору налогоплательщика следующих видов объектов: квартира или комната; жилой дом; гараж или машино-место, хозяйственное строение или сооружение, помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ. Информацию о льготах, установленных местными органами власти можно получить через интернет-сервис ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

— Как узнать налоговую базу?

— Налоговая база определяется как кадастровая стоимость (далее — КС) объекта налогообложения. При этом налоговая база уменьшается в отношении квартиры — на величину КС 20 кв. м., комнаты — на величину КС 10 кв. м, жилого дома — на величину КС 50 кв. м. Сведения о КС можно получить на сайте Росреестра (http://maps.rosreestr.ru/Portalonline).

— Что делать, если налоговое уведомление не пришло?

— Пользователи «Личного кабинета налогоплательщика для физических лиц» получат налоговые уведомления в электронной форме, также можно обратиться в инспекцию лично.

Сервис позволяет оплатить налог онлайн, а при наличии неточностей в уведомлении — сообщить об этом в налоговый орган онлайн.

Если возникают вопросы, можно обратиться в контакт-центр ФНС России по бесплатному номеру 8-800-22-222-22.

Проверять и оплачивать свои налоговые и судебные задолженности можно онлайн через Единый портал государственных и муниципальных услуг gosuslugi.ru. Оплатить услуги можно прямо с мобильного, автоматически получать уведомления о новых штрафах и задолженностях.

Источник: http://tramuk.ru/novosti/sovershenno-ofitsialno/4961-vsjo-ob-imushchestvennykh-nalogakh.html