6-НДФЛ за 3 квартал: можно сдать один расчет за все подразделения … и другие интересные новости за неделю (08.10.2016 – 14.10.2016)

За работников всех подразделений можно сдать один 6-НДФЛ

Нет смысла подавать уточненки к уменьшению за периоды «старше 3 лет»

Когда нужно вернуть НДФЛ с матвыгоды по займу?

Можно ли признать расходы, если договор на работы подписан «задним» числом?

Как посчитать НДС, если освобождение применено без оснований?

Почему не стоит платить налоги за фирму наличными?

Чем может обернуться отказ вернуть излишне удержанный НДФЛ работнику?

Аренда жилья для сотрудников уменьшает прибыль, но в особом порядке

Почему нельзя учесть убытки от прощения долга?

Как для УСН – доходы учитывать выручку, если деньги на счет приходят за вычетом комиссии банка?

В трудовом договоре срок выдачи зарплаты можно не указывать

Как проверить договоры ГПХ на риск переквалификации в трудовые

Нужно ли инструктировать по охране труда внештатников?

За работников всех подразделений можно сдать один 6-НДФЛ

Единый расчет 6-НДФЛ по работникам всех подразделений, вы можете сдать, если все они стоят на учете в налоговой по месту нахождения какого-то одного ОП – ответственного. Платить НДФЛ тоже можно за всех сразу. Поступать так разрешила ФНС. В остальных случаях придется сдавать несколько расчетов и делать несколько платежей.

Нет смысла подавать уточненки к уменьшению за периоды «старше 3 лет»

По истечении 3 лет с момента переплаты инспекция уже не обязана возвращать вам налог и не будет этого делать. Декларацию она примет и проверит, но уменьшать ваши налоги не станет. Такие указания налоговикам дала ФНС.

Когда нужно вернуть НДФЛ с матвыгоды по займу?

Если вы выдали работнику заем на покупку жилья на льготных условиях, на вас ложится обязанность ежемесячно рассчитывать матвыгоду по процентам и удерживать с нее НДФЛ. Но как только работник принесет документ о том, что у него есть право на имущественный НДФЛ-вычет, налог с матвыгоды вы должны ему вернуть. Или можете зачитывать его в счет налога с зарплаты. Так считают чиновники.

Можно ли признать расходы, если договор на работы подписан «задним» числом?

Если договор вы подписываете уже после сдачи-приемки работ, укажите в нем, что он распространяется на отношения, возникшие до его заключения, и укажите период выполнения работ. Тогда никакого риска в признании расходов не будет. Так посоветовала поступать сама ФНС.

Как посчитать НДС, если освобождение применено без оснований?

Налог нужно доплатить, рассчитав его сверх цены договора. Выделить его из суммы по расчетной ставке нельзя. Доплату можно предъявить покупателю. Как быть, если он не согласится платить дополнительные деньги, узнайте здесь.

Почему не стоит платить налоги за фирму наличными?

Против уплаты налогов за фирму наличными выступает ФНС. Инспекция не зачтет эти деньги в счет уплаты налогов фирмы, и вам придется добиваться этого через суд. Если другого выхода у вас нет, смотрите, что нужно сделать, чтобы минимизировать риски.

Чем может обернуться отказ вернуть излишне удержанный НДФЛ работнику?

Ни много ни мало – судебным разбирательством. Поскольку налоговый агент в лице вашей организации в наличии, возвращать работнику (или иному «физику») излишне удержанный НДФЛ должны именно вы, а не налоговики. Если откажетесь, работник вправе обратиться с этим вопросом в суд. И выиграет дело, поскольку таков порядок.

Аренда жилья для сотрудников уменьшает прибыль, но в особом порядке

А именно, в пределах не более 20% от зарплаты сотрудника. Дело в том, что ее считают оплатой труда в натуральной форме. А по правилам ТК РФ не денежной может быть лишь пятая часть заработка. Учесть для налогообложения больше вам не позволят. Это следует из недавних разъяснений Минфина.

Почему нельзя учесть убытки от прощения долга?

У Минфина новый аргумент. Теперь он приравнял прощение долга к дарению и указывает на запрет учитывать в расходах стоимость безвозмездно переданного имущества. Напомним, что ведомство всегда было против признания таких убытков, но раньше ссылалось на их несоответствие критериям ст. 252 НК РФ.

Как для УСН – доходы учитывать выручку, если деньги на счет приходят за вычетом комиссии банка?

Налог по УСН (6%) считайте от полной суммы, которую уплатил покупатель. Уменьшить ее на комиссионные банка нельзя, даже если деньги вы получили без них. Почему – объяснил Минфин, разъясняя ситуацию с оплатой товаров через платежные терминалы.

В трудовом договоре срок выдачи зарплаты можно не указывать

Если срок выдачи зарплаты присутствует в правилах внутреннего трудового распорядка, дополнительно прописывать его в трудовых договорах или коллективном договоре не обязательно. И наоборот. Достаточно установить зарплатную дату в любом из указанных документов. Объяснение есть у Минтруда.

Как проверить договоры ГПХ на риск переквалификации в трудовые

Заключение гражданско-правовых договоров вместо трудовых позволяет сэкономить на взносах. Но чтобы это не обернулось доначислениями и штрафами, договор ГПХ нужно правильно оформить – так чтобы в нем не было признаков трудового соглашения. Один из них – регулярная зарплата в твердой сумме. Об остальных узнайте здесь.

Нужно ли инструктировать по охране труда внештатников?

Для принимаемых на работу по договорам ГПХ инструктажи по охране труда, в том числе вводные, проводить не нужно. Они вне действия ТК РФ, а охрана труда – это исключительно его сфера. Это подтвердил Минтруд.

Источник: http://nalog-nalog.ru/spravochnaya_informaciya/6ndfl_za_3_kvartal_mozhno_sdat_odin_raschet_za_vse_podrazdeleniya_i_drugie_interesnye_novosti_za_nedelyu_08102016_14102016/

6 ндфл за 1квартал 2016 выплаты 2015

Поскольку впервые сдать расчет 6-НДФЛ предстоит уже за 1 квартал 2016 года, времени на детальный разбор всех нюансов его заполнения остается не так уж много. В связи с этим в настоящей статье предлагаю поставить точки над «i» в вопросах заполнения и представления 6-НДФЛ, с учетом официальных разъяснений контролирующих органов.

Порядок представления 6-НДФЛ Кто должен заполнять Представлять расчет 6-НДФЛ должны все лица, признаваемые налоговыми агентами по НДФЛ в соответствии с законодательством РФ (организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой) (п. 2 ст.

230 НК РФ).

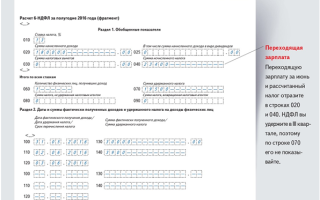

2 ст. 126.1 НК РФ). Ну и, разумеется, эту сумму укажите и в годовом расчете 6-НДФЛ по строке 070. 2. Несмотря на то, что отпускные и больничные за декабрь 2016 года выплачены в декабре 2016 г. и НДФЛ с этих сумм перечислен в бюджет также в декабре 2016 г., отражать их в разделе 2 расчета 6-НДФЛ за 2016 год не следует.

Вопрос 151. 6 ндфл за 1 квартал 2016 года

Действительно, в письме ФНС от 29.11.2016 № БС-4-11/22677 сказано, что НДФЛ с зарплаты за декабрь 2015, выплаченной в январе 2016 г., должен быть отражен в строке 070 раздела 1 расчета 6-НДФЛ за I квартал 2016 г.

Ведь он удержан в январе 2016 при выплате этой зарплаты.

А поскольку раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом с начала года, то эта сумма должна быть отражена и во всех расчетах 2016 года – за 1 квартал, полугодие, 9 месяцев и год.

Отразить ее в расчете за какой-то один период не получится, сразу будут нестыковки. В принципе НДФЛ с декабрьской зарплаты 2015 года в строке 070 раздела 1 расчета 6-НДФЛ можно и не отражать.

Как заполнить форму 6-ндфл за i квартал 2016 года

6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты дохода налогоплательщику.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты. Пример.

Онлайн журнал для бухгалтера

Расчет необходимо формировать по всем физическим лицам, которым выплачивались доходы (заработная плата, дивиденды, вознаграждения по договорам ГПХ и т.д.

), за исключением тех физлиц, которым выплачивались только доходы по договорам купли-продажи имущества, а также по договорам, в которых они выступают как ИП (пп. 1 п. 1 ст. 227, пп. 2 п. 1 ст. 228).

Сроки сдачи Расчет по форме 6-НДФЛ представляется налоговым агентом за квартал, полугодие и девять месяцев не позднее 30 апреля, 31 июля и 31 октября соответственно, а за год — не позднее 1 апреля следующего года (Информация ФНС России от 26.11.2015).

Расчет 6-ндфл: инструкция по заполнению

Ее тоже надо указывать нарастающим итогом с начала налогового периода. Именно в эту строчку следует, по мнению ФНС, вписать сумму НДФЛ, если с работниками расчитались в последнем месяце года. Таким образом, ответ на вопрос: «Нужно ли в 6-НДФЛ показывать перечисление НДФЛ за декабрь 2017?» является в этом случае положительным, но имеет свои особенности.

Тем более что за ним следует еще один вопрос: «Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе»? 6-НДФЛ за 1 квартал 2018 года: зарплата декабря выплачена в январе Еще в одном письме ФНС от 25.02.16 № БС-4-11/[email protected] налоговики привели разъяснения о заполнении раздела 2 отчетной формы и рассказали, нужно ли в 6-НДФЛ за 1 квартал 2018 года указывать выплаты за 2017 г.

Расчет по форме 6-НДФЛ будет представляться налоговым агентом за квартал, полугодие и девять месяцев в срок не позднее 30 апреля, 31 июля, 31 октября, а за год — не позднее 1 апреля следующего года.

Форма расчета содержит обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим от него доходы, в том числе о датах и суммах фактически полученных доходов и удержанного с них налога.

Расчет по форме 6-НДФЛ представляется налоговым агентом в электронной форме по телекоммуникационным каналам связи.

При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек данный расчет может быть представлен на бумаге. Об особенностях заполнения формы 6-НДФЛ расскажем сегодня.

Форма 6-НДФЛ Общие положения Форма 6-НДФЛ, Порядок ее заполнения определены Приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected] (далее — Порядок).

Она состоит из: — титульного листа (стр.

Важно

Форма 6-НДФЛ заполняется по каждому ОКТМО отдельно. Организации, признаваемые налоговыми агентами, указывают код по ОКТМО того муниципального образования, на территории которого находится сама организация или ее обособленное подразделение.

Индивидуальные предприниматели, признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

ИП, применяющие ЕНВД и (или) ПСНО, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности (п.

1.10 Порядка). Раздел 1 «Обобщенные показатели» В разд. 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка).

Нужно ли в 6 ндфл за 1 квартал 2016 года указывать выплаты за 2015 г

- строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 НК РФ,

- строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ,

- строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 НК РФ и пункта 9 статьи 226.1 НК РФ,

- строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденным приказом ФНС России от 10.09.2015 N ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

В силу статьи 223 НК РФ датой фактического получения дохода в виде оплаты труда является последний календарный день месяца, за который налогоплательщику была начислена заработная плата в соответствии с его трудовым договором.

Внимание

Если один и тот же работник был уволен и снова принят на работу в течение одного налогового периода, такой работник также должен учитываться как одно лицо.

- строка 070 — общая сумма удержанного НДФЛ (по всем ставкам);

- строка 080 — общая сумма не удержанного НДФЛ (по всем ставкам);

- строка 090 — общая сумма НДФЛ, возвращенная налоговым агентом налогоплательщикам в порядке ст. 231 НК РФ.

! Обратите внимание: Если показатели строк раздела 1 не помещаются на одной странице, то заполняется необходимое количество страниц.

При этом итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице раздела. Раздел 2 расчета 6-НДФЛ В Порядке заполнения 6-НДФЛ (Приложение №2 к Приказу ФНС России от 14.10.

2015 № ММВ-7-11/[email protected]) указано, что расчет заполняется нарастающим итогом с начала налогового периода.

Источник: http://viz-net.ru/6-ndfl-za-1kvartal-2016-vyplaty-2015/

Пример заполнения 6-НДФЛ за 3 квартал

Начиная с 2016 года работодателей обязали сдавать еще один вид отчетности ― 6-НДФЛ. И хотя данный вид расчета предоставляется уже более одного налогового периода, при его составлении до сих пор возникает множество вопросов. Ниже предоставлен материал о том, как правильно сформировать 6-НДФЛ за 3 квартал и пример заполнения данной формы.

Правила заполнения 6-НДФЛ за 3 квартал

Новый вид отчетности для налоговых агентов ― 6-НДФЛ. Этот квартальный расчет заполняют все работодатели, предприниматели и организации по итогам начисленных, выплаченных сумм заработка и удержанных налогов.

Формирование отчетности происходит с начала налогового периода нарастающим итогом. Расчет за 3 квартал фактически содержит данные за 9 месяцев с начала года.

Состав формы 6-НДФЛ в 2017 году не изменился, по-прежнему включает в себя следующие разделы:

- Титульный лист -сведения о работодателе:

- Раздел 1 содержит обобщенные показатели, предоставляющие информацию по начисленным доходам работников, удержанным суммам налога, наличии налоговых вычетов. Начисления определяются методом нарастающего итога с начала периода (года).

- Раздел 2 содержит данные о датах получения доходов и удержании налога. Во 2-м разделе указываются суммы начислений и удержанного НДФЛ лишь за 3 квартал, то есть с июля по сентябрь.

Получите 267 видеоуроков по 1С бесплатно:

Цель введения новой формы отчетности ― дополнительное контролирование со стороны фискальных органов за начислением, своевременным удержанием налогов и своевременностью их уплаты. Несоответствие данных в предоставленном расчете с величиной перечисленных на уплату налога средств приводит к образованию недоимки. В результате ФНС вправе начислить пени и штрафы.

Образец заполнения 6-НДФЛ за 3 квартал

Образец заполнения 6-НДФЛ за 3 квартал изучим с учетом следующих требований:

- Данные раздела 1 заносятся нарастающим итогом с учетом предыдущих начислений с начала года.

- При наличии нескольких ставок НДФЛ строки 010 ― 050 отдельно формируются по каждой ставке.

- Если на предприятии были начислены дивиденды, то заполняются строки 025 и 045 по доходу и исчисленному налогу соответственно.

- Строка 050 заполняется в случае, если в штате трудятся наемные иностранные работники.

- По строке 060 приводятся данные об общем количестве работников, получивших доход с начала года.

- Строка 070 содержит данные об удержанном работодателем НДФЛ.

- Суммы налога, которые удержать не удалось, находят отражение в строке 080.

- В ситуациях возврата НДФЛ в соответствии со ст. 231 НК РФ заполняется строка 090.

Раздел 2 отчетности 6-НДФЛ заполняется по итогам начисления, удержаний и выплат последнего квартала. Предоставляются следующие сведения:

- Получение дохода. Строка 110 ― дата получения дохода согласно положениям ст. 223 НК РФ; строка 130 ― сумма выплаты;

- Удержание налога. Строка 110 ― дата удержания, соответствующая фактической выплате. Срок перечисления НДФЛ определяется строкой 120, производится не позднее следующего за днем выплаты. Строка 140 ―сумма налога:

При заполнении сведений о выплатах и удержаниях существуют некоторые нюансы. Например:

- Под датой получения дохода в качестве зарплаты рассматривается последний день месяца начисления;

- Если речь идет о выплате при увольнении, датой получения дохода становится последний рабочий день;

- Срок перечисления НДФЛ с сумм пособий и отпускных определяется как последний день месяца.

При заполнении расчета в разделах 1 и 2 будут учитываться разные суммы.

Ввиду того, что фактическое перечисление налога за последний месяц квартала (сентябрь) необходимо осуществить лишь в октябре (4 квартал), суммы начисленной за сентябрь зарплаты будут отражены в следующем годовом расчете. В то же время сентябрьские доходы и исчисленный налог за этот период входят состав общей суммы в разделе 2.

Срок сдачи 6-НДФЛ за 3 квартал

Порядок предоставления расчета 6-НДФЛ в 2017 году не изменился. Отчет по-прежнему следует сдать не позднее окончания следующего за отчетным периодом (3-м кварталом) месяца. Если указанная дата выпадает на выходной, предоставить документ требуется в ближайший рабочий день.

Крайний срок для предоставления формы 6-НДФЛ за 3 квартал в 2017 году наступает 31 октября. Несвоевременная подача сведений чревата штрафами. По отношению к отчетности 6-НДФЛ штраф начисляется из расчета 1 000 руб. за каждый просроченный месяц, в том числе и неполный.

Кроме того, опоздание с передачей расчета на срок больше 10 дней может привести к блокировке инспекторами расчетного счета плательщика. Штрафы в размере 300 ― 500 руб. могут быть возложены и на ответственных лиц.

Источник: https://BuhSpravka46.ru/nalogi/prochie-nalogi/primer-zapolneniya-6-ndfl-za-3-kvartal.html

6-НДФЛ за 3 квартал 2018 года

Растет 6-НДФД должен быть предоставлен в налоговую инспекцию налоговыми агентами, которые производят начисление и выплату доходов в пользу физических лиц.

Кто должен сдавать 6-НДФЛ за 3-й квартал 2018года

Налоговые агенты в обязательном порядке должны отчитаться перед ИФНС за уплаченные налоги за физических лиц. Налоговыми агентами могут выступать:

- Юридические лица, а так же их филиалы и подразделения;

- Индивидуальные предприниматели, которые имеют наемных работников;

- «Самозанятые» физические лица, ведущие предпринимательскую деятельность без наемных работников. Это могут быть частнопрактикующие нотариусы, адвокаты, медиаторы, арбитражные управляющие и т.д.

Налоговые агенты предоставляют отчет 6-НДФЛ по уплате налога из выплаченного дохода, за тех физических лиц, с которыми заключены определенные договора, а именно:

- Трудовой договор;

- Гражданско-правовой договор;

- Лицензионные договора или договора на отчуждения прав и т.д.

С каких начислений и выплат необходимо предоставлять отчет 6-ндфл

В расчете 6-НДФЛ должны отражаться доходы, по которые подлежат налогообложению. Если выплата не подлежит налогообложению, тогда она не отражается в отчете. В расчете 6-НДФЛ должны отражаться такие полученные доходы как:

- Полученная заработная плата;

- Полученное вознаграждение согласно условиям гражданско-правовому договору;

- Начисленные отпускные;

- Пособия по временной нетрудоспособности;

- Премиальные выплаты;

- Доплаты и надбавки, в соответствии с действующей системой оплаты труда на предприятии;

- Получение единоразовой материальной помощи;

- Выплата дивидендов;

- Полученные доходы в натуральной форме.

Читайте также статью ⇒ Период предоставления 6-НДФЛ.

Сроки сдачи расчета 6-НДФЛ за 3 квартал 2018года

Налогоплательщики отчитываются по доходам в течение года ежеквартально. Срок предоставления отчета по квартально не позднее последнего дня следующего за месяцем. Годовой отчет сдается до 1 апреля следующего года после отчетного.

При сдаче отчетности 6-НДФЛ применяется налоговое правило, а именно, если последний день предоставления отчетности выпадает на выходной день, тогда он переноситься на первый рабочий день.

Точные даты сдачи отчетности в 2018году рассмотрим в таблице

| Период предоставления отчетности | Срок по НК РФ | Фактический срок в 2018году |

| Первый квартал | 30 апреля | 3 мая |

| Второй квартал | 31 июля | 31 июля |

| Третий квартал | 31 октября | 31 октября |

| Годовой отчет | 1 апреля следующего года | 1 апреля 2019 года |

Штрафные санкции за непредставление или просрочку сдачи отчетности по форме 6-НДФЛ

Если налогоплательщик по каким-то причинам не сдал отчетность, или сдал, но не в положенный срок, а так же при допущении ошибок в отчетности налоговая инспекция накладывает на налогоплательщика штрафные санкции или на должностное лицо. Размер штрафных санкций представим в виде таблицы:

| Размер штрафа | Вид нарушения |

| 1000 рублей за каждый полный или неполный месяц с момента последнего дня сдачи отчетности | При нарушении сроков предоставления отчетности |

| Блокировка расчетного счета | Через 10 дней после последнего дня сдачи расчета |

| 500 рублей | В расчете имеются ошибки или нестыковки, тогда данный штраф взымается за каждый экземпляр отчетности. |

| Меньше чем 500 рублей | Допущены ошибки или нестыковки, которые не повлекли за собой потери в бюджете, недоимки по НДФЛ и не нарушены права физического лица |

Куда сдается расчет 6-НДФЛ за 3 квартал 2018год

Налоговые агенты должны отчитываться по уплаченным налогам в Инспекцию Федеральной Налоговой Службы, а именно:

- Юридические лица — по месту регистрации юридического лица;

- Индивидуальные предприниматели и «самозанятые» физические лица – по месту из прописки.

В каком виде сдается отчетность 6-ндфл за 3 квартал 2018года

Налоговые агенты могут предоставлять отчетность 6-НДФЛ в налоговую инспекцию как в электронном виде, так и на бумажном носителе.

Рассмотрим каждый вид по отдельности в виде таблицы:

| Среднесписочное численность работников за предыдущий год | Способ предоставления отчетности |

| До 25 человек | Разрешено предоставлять отчетность как в электронном виде, так и на бумажном носителе |

| Более 25 человек | Отчетность предоставляется только в электронном виде |

Основные правила заполнения отчета 6-НДФЛ: 3 квартал 2018года

Источник: http://online-buhuchet.ru/6-ndfl-za-3-kvartal/

Расчет 6-НДФЛ за 9 месяцев 2018 г

Расчет по форме 6-НДФЛ представляют организации (их ОП), ИП, а также нотариусы и адвокаты, признаваемые налоговыми агентами по НДФЛ (п. 1 ст. 226, п. 2 ст. 230 НК РФ).

6-НДФЛ: бланк

Скачать бланк 6-НДФЛ можно через систему КонсультантПлюс.

Ниже вы можете ознакомиться с формой расчета.

6-НДФЛ: куда сдавать

По общему правилу расчет нужно представить в ИФНС:

- по месту нахождения организации;

- по месту нахождения ОП, если это обособленное подразделение исполняло функции налогового агента.

- по месту жительства ИП.

Здесь стоит пояснить, что организации с ОП должны представлять в ИФНС по месту своего нахождения 6-НДФЛ в отношении физлиц, которым был выплачен облагаемый НДФЛ доход именно ГП, а в ИФНС по месту нахождения ОП – 6-НДФЛ в отношении физлиц, получивших доход от этого ОП. Если же какое-то физлицо получило доход и от головной организации, и от ОП, то сведения о доходах этого физлица попадут в расчет 6-НДФЛ, представляемый ГП, и в расчет, представляемый ОП.

Есть и другие нюансы. Так, например, ИП на ЕНВД или ПСН должны подавать 6-НДФЛ в отношении работников, занятых в этой спецрежимной деятельности, в ИФНС, в которых ИП состоят на учете в связи с ведением вмененной деятельности и/или ПСН-деятельности.

6-НДФЛ: способ представления

Способ представления зависит от численности работников и иных физлиц, получивших доходы от работодателя (п. 2 ст. 230 НК РФ):

- если за каждый отчетный период и календарный год в целом доходы получили менее 25 человек, то налоговый агент может представить расчет на бумаге;

- если за каждый отчетный период и календарный год в целом доходы получили 25 и более человек, то налоговый агент обязан представить 6-НДФЛ в электронном виде по утвержденному ФНС формату (Приложение № 3 к Приказу ФНС от 14.10.2015 N ММВ-7-11/450@).

Важно знать, что если налоговый агент должен был представить электронный расчет 6-НДФЛ, а сдал его на бумаге, то за нарушение способа подачи агент будет оштрафован на 200 руб. за каждый представленный не по формату расчет (ст. 119.1 НК РФ).

6-НДФЛ: сроки сдачи

Расчет представляется не позднее последнего числа месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ):

| За I квартал | Не позднее 30 апреля отчетного года |

| За полугодие | Не позднее 31 июля отчетного года |

| За 9 месяцев | Не позднее 31 октября отчетного года |

По итогам года расчет нужно подать не позднее 1 апреля года, следующего за отчетным.

За нарушение срока представления 6-НДФЛ налоговому агенту грозит штраф (п. 1.2 ст. 126 НК РФ). Причем, если просрочка составит более 10 рабочих дней, то агенту также будут приостановлены операции по его банковским счетам (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Рассчитать сумму штрафа за просрочку сдачи 6-НДФЛ вам поможет наш Калькулятор.

6-НДФЛ: состав расчета

Расчет состоит из:

- титульного листа;

- Раздела 1 «Обобщенные показатели»;

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Заполнение 6-НДФЛ

Расскажем о некоторых моментах заполнения формы 6-НДФЛ:

- Расчет должен быть заполнен чернилами черного, синего или фиолетового цвета (п. 1.8 Порядка заполнения расчета, утв. Приказом России от 14.10.2015 N ММВ-7-11/450@ (далее — Порядок)).

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001» (п. 1.2, 1.7 Порядка).

- Ошибки в расчете нельзя исправлять при помощи корректирующего или иного аналогичного средства (п. 1.3 Порядка).

- Нельзя распечатывать расчет двусторонним способом (п. 1.3 Порядка).

- Скрепление листов расчета, приводящее к порче бумажного носителя, недопустимо (п. 1.3 Порядка).

- При отсутствии каких-либо суммовых показателей в соответствующем поле ставится «0» (п. 1.8 Порядка).

- Если налоговый агент представляет первичный расчет, то в поле «Номер корректировки» она должна указать «000». При подаче первого уточненного расчета указывается «001», второй – «002» и т.д. (п. 2.2 Порядка).

- Раздел 1 заполняется нарастающим итогом с начала года (п. 3.1 Порядка).

- Если агент выплачивал физлицам доходы, облагаемые НДФЛ по разным ставкам, то в отношении каждой ставки заполняется (кроме строк 060-090) свой Раздел 1 (п. 3.2 Порядка).

- В Раздел 2 включаются только те операции, которые произведены налоговым агентом за последние 3 месяца отчетного периода (см., например, Письмо ФНС от 25.02.2016 N БС-4-11/3058@).

Более подробно ознакомиться с правилами заполнения 6-НДФЛ вы можете в вышеупомянутом Порядке.

Код периода в 6-НДФЛ

Информация о периоде, за который представляется расчет, указывается в виде кода (п. 2.2 Порядка, Приложение № 1 к Порядку):

| За I квартал | 21 |

| За полугодие | 31 |

| За 9 месяцев | 33 |

| За год | 34 |

| За I квартал при реорганизации/ликвидации организации | 51 |

| За полугодие при реорганизации/ликвидации организации | 52 |

| За 9 месяцев при реорганизации/ликвидации организации | 53 |

| За год при реорганизации/ликвидации организации | 90 |

Коды представления в 6-НДФЛ

Информация об ИФНС, в которую сдается 6-НДФЛ, также кодируется (п. 2.2 Порядка, Приложение № 2 к Порядку):

| В ИФНС по месту учета российской организации | 212 |

| В ИФНС по месту нахождения ОП российской организации | 220 |

| В ИФНС по месту жительства ИП | 120 |

| В ИФНС по месту ведения деятельности ИП | 320 |

| В ИФНС по месту учета в качестве крупнейшего налогоплательщика | 213 |

| В ИФНС по месту жительства адвоката | 125 |

| В ИФНС по месту жительства нотариуса | 126 |

| В ИФНС по месту нахождения ОП иностранной организации в РФ | 335 |

Проверка 6-НДФЛ

Источник: http://GlavKniga.ru/timeline/o_44_1009

6-НДФЛ за 9 месяцев 2017 года: сроки сдачи и образец заполнения

Какие особенности в заполнении 6-НДФЛ за 9 месяцев 2017 года? Как отразить в расчете переходящую заработную плату за июнь и сентябрь? Как показать в расчете больничные и отпускные? В какой срок сдать в ИФНС 6-НДФЛ за 3 квартал? Мы обобщили самые актуальные разъяснения от ФНС и подготовили инструкцию по заполнению 6-НДФЛ за 9 месяцев. Вы сможете ознакомиться с конкретными примерами формирования отчетности в неоднозначных ситуациях. Заполненный образец 6-НДФЛ также доступен для скачивания.

Кто должен отчитаться за 9 месяцев

Для начала напомним о том, кто должен озаботиться вопросом о сдаче расчета по форме 6-НДФЛ за 9 месяцев 2017 года.

Налоговые агенты

Сдать в ИФНС расчет по форме 6-НДФЛ за 9 месяцев2017 года обязаны все налоговые агенты по подоходному налогу (п. 2 ст. 230 НК РФ).

Напомним, что налоговые агенты по НДФЛ – это, как правило, работодатели (фирмы и ИП) выплачивающие доходы по трудовым договорам.

Также к налоговым агентам относят заказчиков – организации и ИП, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

Если выплат с января по сентябрь не было

Если в период с 1 января по 30 сентября 2017 организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали и не перечисляли НДФЛ в бюджет, то сдавать расчет 6-НДФЛ за 9 месяцев 2017 года не нужно.

Объясняется это тем, что в подобной ситуации организация или ИП не считается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. См. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Если фактических выплат в первом полугодии 2017 году в пользу физических лиц не было, но бухгалтер начисляет зарплату, то 6-НДФЛ требуется сдать. Ведь с признанного дохода нужно исчислить НДФЛ даже если он еще не выплачен (п. 3 ст. 226 НК РФ).

В подобной ситуации в 6-НДФЛ потребуется показать начисленный с января по сентябрь доход и НДФЛ, который не был удержан.

С такой ситуацией могут столкнуться, к примеру, фирмы, у которых в период финансового кризиса нет возможности выплачивать зарплату, но начислять ее они продолжают.

Если с января по сентябрь были разовые выплаты

Возможна ситуация, когда доходы были начислены и выплачены только один раз в первом полугодии (например, мае 2017 года).

Нужно ли тогда сдавать 6-НДФЛ за 9 месяцев? Да, в таком случае расчеты 6-НДФЛ нужно сдавать не только за 1 квартал, но и за полугодие, девять месяцев и за весь 2017 год. Ведь расчет 6-НДФД заполняется нарастающим итогом.

Если выплата в пользу физического лица была разовая, то в течение всего года она будет фигурировать в отчете.

Какие выплаты и вознаграждения включать в 6-НДФЛ

В расчет по форме 6-НДФЛ за 9 месяцев 2017 года нужно перенести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Что делать с доходами из статьи 217 НК РФ

В статье 217 Налогового кодекса РФ перечислены доходы, облагаемые НДФЛ только частично (то есть, в не в полных размерах).

Это, к примеру подарки и материальная помощь.

В расчете 6-НДФЛ за 9 месяцев 2017 года подобные выплаты нужно отражать как в справках 2-НДФЛ: на доходы относить всю выплаченную сумму, а необлагаемую часть показывать как налоговые вычеты.

Пример: Работнику Мармеладову А.П. в связи с юбилеем вручили подарок стоимостью 6000 рублей. От налогообложения освобождены подарки размере 4000 руб. (п. 28 ст. 217 НК РФ). Поэтому в разделе 1 расчета 6-НДФЛ всю сумма подарка укажите по строке 020, а сумму вычета – по строке 030.

В результате налоговая база по этому доходу окажется 2000 руб. (6000 руб. – 4000 руб.), а сумма НДФЛ, которая должна быть удержана со стоимости подарка, – 260 руб. (2000 руб. × 13%). В разделе 2 по строке 130 укажите всю сумму выплаченного дохода (6000 руб.

), а по строке 140 – сумму фактически удержанного налога (260 руб.).

Что касается сумм материальной помощи, выплаченной работнику при рождении ребенка, а также сумм денежных призов, выданных физлицам, то их в расчет можно не включать вовсе.

При условии, что выплаченные суммы не превышают необлагаемый НДФЛ лимит (4 000 рублей за налоговый период – для призов, и 50 000 рублей на каждого ребенка – для «родительской» матпомощи).

Основание – Письмо ФНС от 21.07.2017 № БС-4-11/14329.

Сроки сдачи 6-НДФЛ за 3 квартал

6-НДФЛ требуется передавать в ИФНС не позднее последнего дня месяца, следующего за отчетным периодом (ст. 230 НК РФ). Если последний срок подачи формы 6-НДФЛ приходится на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Последний день октября – это 31 число (вторник). Следовательно, не позднее этой даты и нужно сдать в налоговую инспекцию отчет 6-НДФЛ за 9 месяцев 2017 года.

Также вы можете ознакомиться с дальнейшими сроками сдачи 6-НДФЛ в 2017 году. См. «Сроки сдачи 6-НДФЛ в 2017 году».

Куда сдавать расчет за 9 месяцев 2017 годаРасчет 6-НДФЛ за первое полугодие 2017 года сдается в ИФНС по месту учета организации или ИП (п. 2 ст. 230 НК РФ).

Чаще всего, организации представляют 6-НДФЛ в инспекции, где они состоят на учете, по своему местонахождению, а ИП – по местожительству (п. 1 ст. 83 и ст. 11 НК РФ).

Однако если сотрудники обособленных подразделений получают от этих подразделений доходы, то 6-НДФЛ нужно сдать по местонахождению подразделений. Также см. «Куда сдавать расчет 6-НДФЛ».

Бланк отчета

Утверждена ли новая форма расчета 6-НДФЛ с 2017 года? Какой бланк скачивать для заполнения «бумажного» расчета за 9 месяцев 2017 года? Изменился ли формат, необходимый для сдачи расчета в электронном виде? Подобного рода вопросы всегда возникают перед сдачей очередной налоговой отчетности.

Для отчетности за 9 месяцев 2017 года заполняйте форму 6-НДФЛ, утвержденную Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Этот бланк нужно было применять и прежде.

Новой формы не расчета не утверждалось. Также продолжают действовать порядок заполнения 6-НДФЛ и формат, необходимый для передачи в ИФНС отчета в электронном вид через Интернет.

Вы можете бесплатно скачать актуальный бланк 6-НДФЛ.

Стоит заметить, что налоговики вскоре планируют менять бланк расчета 6-НДФЛ. Информация об этом есть на официальном портале проектов нормативных актов.

Ожидается, что новую форму нужно будет применять с 2018 года. Следовательно, в 2017 году новая форма применяться еще не будет.

И весь 2017 год нужно будет отчитываться с применением бланка, утвержденного Приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

Титульный лист: заполнение

При заполнении 6-НДФЛ за 9 месяцев 2017 год в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное).

Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки».

Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если расчет за 9 месяцев 2017 года подается впервые. Если же сдается исправленный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 33 – это означает, что вы сдаете 6-НДФЛ именно за 9 месяцев 2017 года. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2017.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

При правильном заполнении, образец заполнения титульного листа расчета 6-НДФЛ за 9 месяцев 2017 года может выглядеть так:

Раздел 1: структура и содержание

В разделе 1 6-НДФЛ за 2 квартал 2017 года «Обобщенные показатели» нужно свести данные об общей сумме начисленных доходов с 1 января по 30 сентября 2017 года, налоговых вычетах и общей сумме начисленного и удержанного НДФЛ. Сведения для заполнения берите из регистров налогового учета по НДФЛ. См. «Налоговый регистр для 6-НДФЛ».

Вот так выглядит раздел 1:

Принцип нарастающих данных

Первый раздел 6-НДФЛ заполняется нарастающим итогом: за I квартал, полугодие, девять месяцев и 2017 год (письмо ФНС России от 18.02.2016 № БС-3-11/650).

В состав обобщенных показателей включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода.

То есть, в разделе 1 расчета за 9 месяцев должны быть отражены показатели за период с 1 января по 30 сентября 2017 года включительно.

Поясним в таблице, какие строки обобщенных значений находятся в разделе 1 расчета 6-НДФЛ за полугодие:

| 10 | Ставка НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 20 | Сумма начисленного дохода с 1 января по 30 сентября 2017 года. |

| 25 | Доходы в виде дивидендов с января по сентябрь 2017 года включительно. См. «Дивиденды в 6-НДФЛ: заполняем образец расчета». |

| 30 | Сумма налоговых вычетов с января по сентябрь 2017 года «Налоговые вычеты в 6-НДФЛ: отражаем суммы грамотно». |

| 40 | Сумма исчисленного НДФЛ с 1 января по 30 сентября 2017 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 45 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом с 1 января по 30 сентября 2017 года. |

| 50 | Сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 60 | Общее количество физических лиц, получивших доход в отчетном периоде (январь-сентябрь) |

| 70 | Сумма удержанного НДФЛ с января по сентябрь 2017 года |

| 80 | Сумма НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать, но по каким-либо причинам не сделали этого. |

| 90 | Сумма возвращенного НДФЛ с января по сентябрь 2017 года (по статье 231 НК РФ). |

Раздел 2: структура и содержание

В разделе 2 6-НДФЛ за 9 месяцев 2017 года нужно указать:

- конкретные даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

Выглядит раздел 2 расчета так:

При заполнении раздела 2 совершенные операции отражайте в хронологическом порядке. Поясним предназначение строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100.Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Стоит обратить внимание, что в раздел 2 отчета 6-НДФЛ за 9 месяцев 2017 года нужно включать только показатели, относящиеся к трем последним месяцам отчетного периода (рекомендации ФНС в Письме от 18.02.2016 № БС-3-11/650).

То есть, нужно показать доходы и НДФЛ с разбивкой по датам только по операциям, совершенным в июле, августе и сентябре 2017 года включительно. Операции первого полугодия 2017 года (с января по июнь) в раздел 2 попадать не должны.

Переходящие выплаты в разделе 2

Раздел 2 расчета 6-НДФЛ за 9 месяцев 2017 года заполняется на отчетную дату – 30 сентября (Письмо ФНС от 25.02.2016 № БС-4-11/3058). В разделе приводятся обобщенные показатели только о тех доходах, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет (июль, август и сентябрь).

Если доход получен в течение июля, августа или сентября 2017 года, но установленный НК РФ срок перечисления НДФЛ с этого дохода еще не наступил, то этот доход в разделе 2 не отражается. Такой доход и удержанный с него НДФЛ нужно будет показать в разделе 2 расчета 6-НДФЛ за период, в котором налог должен быть перечислен в бюджет (Письма ФНС от 25.01.2017 № БС-4-11/1249).

Источник: https://buhguru.com/ndfl/6-ndfl/6-ndfl-za-9-mesyacev-2017.html

Расчет 6 НДФЛ за 3 квартал 2018 года: образец заполнения скачайте бесплатно

6 НДФЛ за 3 квартал 2018 года: образец заполнения скачайте бесплатно. Отчитаться нужно до 31 октября, чтобы не платить штраф. Смотрите руководство по заполнению 6 НДФЛ за 3 квартал 2018 года.

Читайте в статье:

Форма 6-НДФЛ – поквартальная налоговая отчетность фирм и предпринимателей – налоговых агентов о налоге с денежных и неденежных вознаграждений, начисленных и выданных физлицам за отчетный период.

Попробуйте заполнить форму 6-НДФЛ онлайн.

- Скачать бланк 6-НДФЛ.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

Кто сдает расчет 6 НДФЛ за 3 квартал 2018 года

Отчитываются по налогу с вознаграждений физлицам налоговые агенты:

- Фирмы и их подразделения.

- Предприниматели.

- «Самозанятые» лица, ведущие предпринимательство без наемных сотрудников. Это могут быть частнопрактикующие нотариусы, адвокаты, медиаторы, арбитражные управляющие и т.д.

Сдавать отчет по выплатам и налогу с них, в том числе 6 НДФЛ за 3 квартал 2018 года, указанные лица должны, если выдали денежные или неденежные вознаграждения:

- сотрудникам, с которыми заключены трудовые договоры;

- физлицам-исполнителям услуг или работ по ГП договорам;

- физлицам, владеющим исключительными правами на интеллектуальную собственность, с которыми заключены лицензионные договоры или договоры на отчуждение прав и т.д.

Срок сдачи 6 НДФЛ за 3 квартал 2018 года и за весь год

Отчитываться по доходам физлиц и налогам с них фирмы, предприниматели и «самозанятые» лица должны в течение года ежеквартально – не позднее последнего дня следующего месяца. Сдать годовой расчет нужно к 1 апреля года, следующего за отчетным.

По форме 6-НДФЛ применяется налоговое правило о том, что крайний срок сдать отчет, выпадающий на нерабочий день, сдвигается на ближайшую следующую рабочую дату. Подробнее о сроках читайте в таблице 1.

Таблица 1. Срок сдачи 6 НДФЛ за 3 квартал 2018 года

| Период отчета | Общий срок по НК РФ | Срок в 2018 году |

| Первый квартал | 30 апреля | 3 мая |

| Второй квартал | 31 июля | 31 июля |

| Третий квартал | 31 октября | 31 октября |

| Год | 1 апреля следующего года | 1 апреля 2019 года |

Штрафы по 6 НДФЛ: 3 квартал 2018 года

Санкции для фирм и их руководителей установлены за несдачу или просрочку с отчетом, а также за ошибки и нестыковки в нем. Читайте о санкциях в таблице 2.

Таблица 2. Штрафы по 6 НДФЛ

| Нарушение | Санкция для фирмы |

| Нарушен срок сдачи 6 НДФЛ | 1000 р. за каждый месяц (неполный или полный) с последнего дня для сдачи расчета; |

| Отчет не сдан | Блокировка расчетного счета – через 10 дней после последнего дня для сдачи расчета |

| В отчете есть ошибки или нестыковки | 500 р. за каждый экземпляр формы 6-НДФЛ |

|

Ошибки или нестыковки не привели к:

То есть имеются смягчающие обстоятельства |

Меньше, чем 500 р. за каждый экземпляр формы 6-НДФЛ |

Нулевой расчет 6 НДФЛ: 3 квартал и не только

Если с начала 2018 года по состоянию на 30 сентября фирма, предприниматель или «самозанятое» лицо не начисляли вознаграждений физлицам, не платили им и не удерживали налог, то налоговыми агентами они не считаются. В результате показатели расчета 6 НДФЛ 3 квартала будут нулевыми. В такой ситуации сдавать отчет не обязательно.

Однако безопаснее подать нулевой отчет, чтобы инспекция не решила, что отчет не сдан вовремя, и не оштрафовала фирму, предпринимателя или «самозанятое» лицо.

- Скачать нулевую 6-НДФЛ за 3 квартал.

Куда подавать 6 НДФЛ: 3 квартал и любой другой период

Отчитываться по доходам физлиц и налогам с них налоговые агенты должны:

- фирмы – в налоговую инспекцию по месту их нахождения;

- предприниматели и «самозанятые» лица – по месту прописки.

Особенности по представлению расчета 6 НДФЛ за 3 квартал 2018 года и годового отчета смотрите в таблице 3.

Таблица 3. 6 НДФЛ за 3 квартал 2018 года

| Где сотрудник получает доход | В какую инспекцию отчитываться |

| В головном подразделении | По месту нахождения головного подразделения |

| В обособленном подразделении | По месту нахождения каждого обособленного подразделения, даже если они зарегистрированы в одной налоговой |

| И в головном подразделении, и в обособленном |

|

| В подразделениях на одной муниципальной территории, подведомственной различным инспекциям | По месту учета в любой инспекции на муниципальной территории |

| От предпринимателя-плательщика ЕНВД | По месту ведения деятельности, облагаемой ЕНВД |

| От предпринимателя, работающего на ПСН | По месту ведения деятельности, на которую оформлен патент |

| От ИП, совмещающего УСН и ЕНВД |

|

Ошибки при сдаче 6 НДФЛ за 3 квартал 2018 года

Ошибка 1. Отчитаться о сотрудниках подразделений по месту расположения головного отделения.

Правильнее сдать отдельные отчеты:

- о сотрудниках головного отделения – в инспекцию по его месту расположения;

- о сотрудниках подразделений – в инспекции по месту их расположения, даже если подразделения не сами выплачивают вознаграждения.

Ошибка 2. Отчитаться на бумаге при числе наемных сотрудников 25 человек и более

Правильнее сдать расчет 6 НДФЛ 3 квартала в электронной форме по ТКС.

Ошибка 3. Отчитаться одним бланком за головное отделение и обособленное подразделения.

Правильнее подать отдельные отчеты по месту расположения головного отделения и каждого из обособленных подразделений.

Ошибка 4. При смене юридического адреса отчитаться только один раз.

Правильнее подать в новую инспекцию два отдельных отчета 6-НДФЛ:

- со старым ОКТМО – за период до регистрации по новому адресу;

- с новым ОКТМО – за период после дня регистрации по новому адресу.

Заполнение 6 НДФЛ: 3 квартал 2018 года

Отчетность агентов по НДФЛ состоит из титульного листа и двух разделов, которые заполняются с соблюдением общих правил для налоговых расчетов и деклараций:

- Суммовые показатели заполняются обязательно, при отсутствии суммы в этой ячейке ставится ноль.

- Буквы и цифры проставляются в ячейках слева направо.

- В оставшихся пустыми ячейках справа ставятся прочерки.

- Номера страниц формы 6-НДФЛ проставляются по порядку: «001», «002», «003» и т. д.

- Если для числового показателя предусмотрены копейки, его нельзя округлять до рублей, а нужно указывать с копейками.

6 НДФЛ 3 квартал: образец титульного листа

В поле «ИНН» указывают налоговый номер, присвоенный фирме, предпринимателю или «самозанятому» лицу.

В поле «КПП» фирмы вписывают свой КПП или КПП подразделения, если производят заполнение 6 НДФЛ 3 квартал.

В поле «Номер корректировки» проставляют:

- «000» — при первичной сдаче расечта;

- номер исправления «001», «002» и т. д. – при сдаче исправленного расчета.

В поле «Отчетный период (код)» проставляют двузначную кодировку периода:

- код 21 – первый квартал;

- код 31 – полугодие;

- код 33 – девять месяцев;

- код 34 – полный год.

В поле «Налоговый период (год)» указывают год, на который приходится отчетный период.

В строке «Представляется в налоговый орган (код)» приводят код инспекции, принимающей отчетность. Узнать этот код можно с помощью сервиса на сайте ФНС:

В поле «По месту нахождения (учета) (код)» указывают трехзначную кодировку:

- код 214 – если подают отчетность по месту расположения обычной фирмы;

- код 120 – если отчитываются по месту прописки предпринимателя;

- код 213 – отчитываясь за крупнейшего налогоплательщика.

В строку «Налоговый агент» вписывают краткое название фирмы или полные ФИО предпринимателя либо «самозанятого» лица.

В подтверждение информации, указанной в расчете, в нем отражают ФИО подписавшего его лица (руководителя или обладателя доверенности). В случае с доверенным лицом нужно указать реквизиты доверенности.

6 НДФЛ 3 квартал: образец раздела 1

При заполнении 6 НДФЛ 3 квартала показатели первого раздела указываются по накоплению с начала года – то есть за период с 1 января по 30 сентября. Первый раздел заполняют отдельно для каждой ставки налога (13%, 30% и т.д.):

- по строке 010 – ставка налога;

- по строке 020 – доходы физлиц по накоплению за период с 1 января по 30 сентября;

- по строке 025 – дивиденды, полученные физлицами за период с 1 января по 30 сентября;

- по строке 030 – вычеты по налогу нарастающим итогом с начала года;

- по строке 040 – исчисленный налог с доходов физлиц за период с 1 января по 30 сентября;

- по строке 045 – исчисленный налог с дивидендов физлиц за период с 1 января по 30 сентября.

Блок строк с 060 по 090 заполняют только один раз — на первой странице расчета 6 НДФЛ за 3 квартал 2018 года:

- в строке 060 – количество физлиц, получивших доходы;

- в строке 070 – удержанный налог;

- в строке 080 – налог, который невозможно удержать (например, если физлицу выданы неденежные доходы, а выплат ему не было);

- в строке 090 – сумма возвращенного налога в случае излишнего удержания, в том числе при изменении статуса физлица с нерезидента на резидента РФ.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

6 НДФЛ 3 квартал: образец раздела 2

Во втором разделе налоговые агенты отражают даты получения физлицами доходов, дни удержания и уплаты НДФЛ, а также суммы доходов и налога. При заполнении 6 НДФЛ 3 квартала 2018 года нужно учесть следующие общие правила.

- Для каждой даты выплаты дохода указывают только одну сумму налога.

- При выплате в один день доходов с различными датами перечисления налога в бюджет заполняют отдельный блок строк с 100 по 140.

- Операции не группируются по ставкам налога и отражаются хронологически.

- Показываются только суммы дохода и налога, относящиеся к последним трем месяцам. Например, при заполнении 6

В расчете 6 НДФЛ 3 квартала 2018 года отразить показатели в строкам с 100 по 140 нужно только за период июль-сентябрь.

В блоке сток с 100 по 140 показатели следующие:

- по строке 100 – даты получения физлицами доходов;

- по строке 110 – день удержания налога;

- по строке 120 – крайняя дата уплаты в бюджет налога с дохода из строки 100;

- по строке 130 – сумма дохода физлиц с учетом налога, полученного в день, отраженный по строке 100;

- по строке 140 – сумма налога, удержанная в день, указанный по строке 110.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

Как заполнить расчет по зарплате

Если окончательный расчет по зарплате за июнь произошел в июле, такая операция попадет в раздел 2 6 НДФЛ 3 квартала.

Как заполнить расчет по больничным

Так как 30 сентября в 2018 году – выходной день, возникают особенности по уплате налога с доходов физлиц в виде больничных и отпускных и по отражению таких операций в форме 6-НДФЛ.

Как заполнить расчет по премиям

Ежемесячные производственные премиальные поощрения считаются оплатой труда, а значит, дата их получения — последний день месяца.

Как заполнить расчет по отпускным

Оплата отпуска, начисленная во 2 квартале и перечисленная сотрудникам в 3 квартале, отражается во втором разделе 6 НДФЛ за 3 квартал 2018 года.

* Здесь и далее для упрощения расчет 6-НДФЛ за девять месяцев 2018 года назван расчетом 6-НДФЛ за 3 квартал 2018 года.

Источник: https://www.BuhSoft.ru/article/1370-6-ndfl-za-3-kvartal-obrazets