Декларация по УСН для ИП – заполняем бланк

Декларация по УСН ежегодно предоставляется ИП в налоговую инспекцию по месту регистрации плательщика.

Бланк декларации ИП за 2017 год по УСН и сведения о формате его предоставления в электронном виде утверждены приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Отчет должен быть сдан до 30 апреля 2018 года. Однако в связи с тем, что последний день апреля в 2018 году оказался выходным, срок предоставления отчетности перенесен на 3 мая 2018 года.

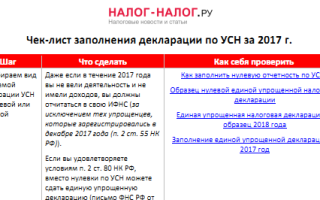

Предприниматели, перешедшие на уплату УСН, но не ведшие деятельность, все равно предоставляют нулевую декларацию ИП за 2017 год по УСН в налоговую инспекцию.

Декларация состоит из титульного листа и трех разделов:

Порядок заполнения документа утвержден приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99.

Скачать бланк декларации ИП по УСН за 2017 год можно на нашем сайте.

Начисленный за 2017 год налог должен быть уплачен (сумма к уменьшению заявлена) до 30 апреля 2018 года.

ВНИМАНИЕ! Налогоплательщики ИП на УСН в 2018 году подают декларацию на том же бланке, что и юридические лица. Особой формы отчетности для них не предусмотрено.

Как правильно заполнить поля декларации по УСН?

Если вы не знаете, как заполнять налоговую декларацию для ИП на УСН за 2017 год, то внимательно прочтите приказ ММВ-7-3/[email protected] Мы остановимся только на основных его моментах.

Декларация по УСН может заполняться как от руки, так и с помощью компьютерных средств на листах с односторонней печатью.

ИНН предпринимателя и порядковый номер страницы указываются в верхней части каждого листа.

Нумерация страниц декларации начинается с титульного листа, которому всегда присваивается номер 001. Следующие листы имеют сквозную последовательную нумерацию.

ИНН предпринимателя — это 12-значный идентификационный номер, указанный в свидетельстве о его постановке на налоговый учет по месту жительства. Строчка КПП заполняется прочерками.

При ручном заполнении отчета все записи делаются с первого левого поля, а при заполнении с помощью средств программного обеспечения — подбиваются под крайнее правое поле.

Текстовые поля заполняются заглавными печатными символами, а пустые перечеркиваются прямой линией, проведенной посередине поля. В каждой ячейке проставляется всего один символ.

Как заполнить титульный лист декларации?

Титульный лист — это обязательный атрибут каждой отчетной формы, предоставляемой налогоплательщиками. Здесь указываются данные о предпринимателе, налоговом периоде, за который подается отчетность, месте, обстоятельствах и способе предоставления декларации.

Следующее поле, которое необходимо заполнить, — это номер корректировки. В нем указывают порядковый номер подаваемого уточнения декларации. Если отчет предоставляется впервые — в поле указывается «0—».

При заполнении поля «Налоговый период» в нем нужно указать одно из двух значений:

- 34 — форма сдается за отчетный период, т. е. год;

- 96 — отчетность предоставляется при прекращении деятельности.

В поле «Код отчетного периода» в нашем случае указывается: 2017.

В декларации должен быть указан код налоговой инспекции, в которую предоставляется отчетность.

Поскольку индивидуальные предприниматели сдают декларацию по УСН по месту своей регистрации (жительства), в поле «Код места нахождения» они всегда ставят код 120.

Фамилия, имя и отчество предпринимателя пишутся прописными буквами.

Код вида деятельности по ОКВЭД — это код основного вида деятельности, которую ведет предприниматель.

Далее указываются номер контактного телефона предпринимателя и число листов декларации, включая титульный лист.

В графе «Число подтверждающих документов» необходимо указать количество документов (их копий), которые приложены к декларации, в том числе количество доверенностей, выданных на право ее предоставления.

Подтверждение достоверности указанных в отчетности сведений

В этом разделе указываются сведения о лице, предоставляющем декларацию.

Если она сдается предпринимателем лично, то в поле проставляется 1, если форма предоставляется по доверенности, то 2.

В этом случае нужно полностью заполнить фамилию, имя и отчество представителя ИП либо наименование организации, которой доверена сдача отчетности.

Например, наименование аутсорсинговой компании, ведущей бухгалтерский и налоговый учет индивидуального предпринимателя и имеющей доверенность на право подачи отчетности от его имени.

При предоставлении декларации доверенным лицом в ней должны быть указаны данные полученной доверенности.

Достоверность указанных сведений подтверждается подписью ответственного лица, с указанием даты, когда был подписан документ.

Какую декларацию представляет налогоплательщик-ИП «доходы – расходы»?

Давайте теперь посмотрим, какую отчетность сдают ИП при УСН с объектом «доходы, уменьшенные на величину расходов».

Отчетность этой группы предпринимателей состоит из двух разделов:

- 2 — «Расчет авансовых платежей»;

- 2 — «Расчет налога на УСН».

Получатели целевых средств прикладывают раздел 3.

Заполнение декларации нужно начинать с расчета УСН.

В этом разделе поквартально показываются те доходы ИП, которые облагаются налогом по ст. 346.15 НК РФ, и расходы, принимаемые в состав затрат в соответствии со ст. 346.16 и 346.17 НК РФ.

По строчкам 240–243 отражается прибыль, полученная ИП за 3, 6, 9, 12 месяцев соответственно. Убыток, полученный за эти же периоды, показывается по строчкам 250–253.

В строчку 230 переносится убыток, полученный ИП в предыдущие годы.

В строчках 261–263 указывается установленная налоговая ставка. В 2017 году она была равна 15%, согласно п. 3 ст. 346.20 НК РФ.

По строчкам 270–273 отражаются данные об авансовых (налоговых) платежах за 3, 6, 9 и 12 месяцев соответственно.

По строке 280 отражается величина минимального налога, рассчитанного по ставке 1%.

Если в 2017 году ИП прекратил свою деятельность или потерял право на применение УСН, то в строчки 213, 223, 243, 273 переносятся данные за последний рабочий квартал.

В разделе 1.1 должны быть отражены авансовые платежи и суммы, подлежащие возврату из бюджета, а также сумма, которая будет принята на уменьшение налога в следующем году.

ОБРАТИТЕ ВНИМАНИЕ! Величина налога, начисленного за отчетный год, не может быть меньше минимального налога, который равен 1% от суммарного годового дохода ИП.

В разделе указываются коды ОКТМО, соответствующие месту регистрации индивидуального предпринимателя.

Все данные собираются поквартально, нарастающим итогом.

Скачать бланк декларации ИП на УСН-2018 «доходы – расходы» можно здесь.

Как подготовить отчет о доходах для ИП на УСН за 2017 год?

Рассмотрим, какую декларацию сдает ИП при УСН с объектом «доходы». Для такого ИП отчет состоит из титульного листа и разделов 1.1 и 2.1.1. Те, кто уплачивает торговый сбор, прилагают к декларации о доходах для ИП на УСН раздел 2.1.2, а получатели целевого финансирования — раздел 3.

Заполнение декларации начинается с раздела 2.1.1.

Предприниматели, делавшие в отчетном периоде выплаты в пользу работников, ставят в поле 102 цифру 1, все остальные — 2.

- выручку, отражаемую нарастающим итогом;

- ставку, установленную для УСН с объектом «доходы» (в 2017 году она была равна 6%);

- исчисленный налог.

ИП, перечислявшие за своих работников страховые выплаты согласно п. 3.1 ст. 346 НК РФ, отражают их в составе выплат, которые уменьшают размер налога.

- пособия по временной нетрудоспособности сотрудников;

- выплаты по договорам добровольного личного страхования за своих работников;

- взносы, перечисляемые на обязательное пенсионное страхование.

Все суммы учитываются только после того, как они будут фактически перечислены.

В разделе 1.1 показываются налоговые (авансовые) платежи за отчетный год.

По строчке 100 отражается налог, подлежащий уплате, а в строчке 110 — сумма, предъявляемая к возврату в случае получения убытков.

Как составить декларацию плательщику торгового сбора?

Как составить налоговую декларацию по УСН ИП — плательщику торгового сбора?

Просто! В этом случае к форме, которую должны представлять ИП с объектом «Доходы», прилагается раздел 2.1.2.

В нем отражаются только данные по той деятельности, в отношении которой уплачивается торговый сбор.

В декларации показываются полученные налогоплательщиком доходы, исчисленный налог или авансовый платеж, а также суммы страховых выплат, которые указаны в п. 3.1 ст. 346.21 НК РФ и относятся только к видам деятельности, облагаемой торговым сбором.

Если ИП ведет только деятельность, попадающую под налогообложение в соответствии с гл. 33 НК РФ, то показатели, указанные в разделе, повторяют данные раздела 2.1.1.

Во второй части данного раздела поквартально, нарастающим итогом отражаются уплаченные суммы торгового сбора.

В строчках с кодами 160–163 показываются суммы торгового сбора, которые могут уменьшить величину подлежащего уплате УСН. Они равны наименьшей из двух величин:

- размеру уплаченного торгового сбора;

- величине начисленного налога за минусом сумм уплаченных страховых сборов в соответствии с п. 3.1 ст. 346.21 НК РФ.

Скачать бланк налоговой декларации в 2018 году ИП на УСН «доходы» можно здесь.

Отчет о полученном целевом финансировании

Раздел 3 заполняют только предприниматели, которые получали в отчетном году средства целевого финансирования.

Тут нужно показать прочие средства, о которых говорится в пп. 1, 2 ст. 251 НК РФ, за исключением средств, которые были получены автономным учреждением в виде субсидий:

- суммы финансирования, полученные в прошлые годы, с неистекшим сроком использования;

- размер денежных и прочих средств, поступивших без определенного срока использования;

- величина средств целевого финансирования, которые были получены в отчетном году.

В разделе показываются:

- код вида поступления;

- день поступления финансирования;

- сумма поступлений;

- суммы, которые были использованы в отчетном году;

- даты использования;

- величина финансирования без определенного срока его использования;

- размер средств, не использованных либо использованных не по назначению.

Как и другие формы отчетности, декларация УСН, подвергается периодическим корректировкам, отражающим изменения в Налоговом кодексе РФ. В нашей статье мы рассмотрели основные нюансы заполнения декларации ИП по УСН за 2018 год.

Источник: http://prelest-moya.ru/ip-i-ooo/deklaraciya-po-usn-dlya-ip-zapolnyaem-blank

Декларация УСН (доходы) 2018

Порядок упрощенной системы налогообложения установлен в ст. 26.2 НК. Система является добровольной и освобождает ИП от выплат по НДФЛ, НДС, имущественных взносов.

Юридические лица также не оплачивают вышеупомянутые налоги. Налоговая декларация УСН-доходы в 2018–м заполняется по унифицированному образцу.

В отчетный документ вносятся данные о всех поступлениях от предпринимательской деятельности.

Усн – что нужно знать

Юридическим и физическим лицам стоит рассмотреть вопрос процентной ставки и особенности перехода на упрощенку.

Объекты налогообложения УСН

По упрощенной системе предприятия оплачивают налог по ставке 6 % от суммарного дохода или 15% от прибыли. Выбор процентного коэффициента основывается на типе деятельности компании. Фирмам, оказывающим услуги, целесообразно отдавать в государственную казну 6 %. Организации, занимающиеся торговыми операциями, несут меньше расходов, если оплачивают 15%.

Как перейти на упрощенку?

Переход на упрощенную систему налогообложения выполняется на основании дохода и балансовой суммы основного капитала на 1 октября. При заполнении декларации за 2017 год следите, за тем, чтобы доходы за три квартала не превысили 45 млн.

рублей, на основном счету не оседало более 150 млн. рублей, а в штате числилось до 100 человек. В противном случае ранее полученный статус упрощенца можно потерять.

Уведомление о переходе на УСН отправляется в отделение ФНС по месту регистрации и с 1 января можно пользоваться льготами упрощенца.

Общий порядок оформления отчетности

Как заполнить декларацию УСН доходы-2018 правильно и без ошибок? Учитывать следующие требования к документации:

- Вносить информацию только синими, черными или фиолетовыми чернилами, а также на компьютере.

- Учитывать, что одно поле отчета отведено для одного показателя.

- Суммы указываются без копеек – их округляют.

- Для компьютерного расчета выбирается шрифт Courier New с высотой заглавных букв 16-18.

- Данные вносятся с первой ячейки слева. При отсутствии показателя ставят прочерк.

- На каждом листе отчетности указывают реквизиты (КПП и ИНН) плательщика.

Обязательно проставляется номер страницы по типу 001.

Образец заполнения декларации по упрощенке

Подробный пример заполнения декларации УСН по объекту «доходы» представлен ниже. Учитывайте, что документа коснулись законодательные нововведения – обязательные сведения о сумме торговых сборов.

Предприятиям-упрощенцам требуется указывать следующее:

- на титульной странице – полное название субъекта хозяйствования в полном, коротком, иностранном вариантах. Код ОКВЭД на основании данных Росстата;

- в разделе 1.1. в строке 010 – код ОКТМО, а в строках 030, 060, 090 – информация о смене места проживания или постановке на учет в 2018 году.

- в строке 020 раздела 1.1. – сумма авансовых платежей по налогам за исключением выплат в страховой фонд (данные за 1 квартал);

- в строке 100 раздела 1.1 – средства, которые нужно доплатить в 2017 году. Отрицательные и нулевые показатели указываются в строке 110;

- в разделе 2.1.1. в строке 102 – информацию о штате предприятия. Если работники есть, вносится индекс 1, если компания без сотрудников – индекс 2;

- в строках 110-113 – количество средств по доходам за первый, второй, третий квартал и за год;

- в строках со 120 по 123 – налоговая процентная ставка предприятия;

- в строке 130 – общее количество средств по налогам;

- в строках 131-133 – средства, которые были выплачены по налоговой пошлине, но без страховых взносов;

- в строках 140-143 – количество и сумма выплат по страховкам за первый, второй, третий квартал и за год.

Составление отчетности лучше начинать со второго раздела, а затем – перейти к первому. В декларации УСН доходы-2018 юрлица указывают коды ИФНС, где они зарегистрированы. Физлица могут вносить код ИФНС по месту, где они проживают.

Период предоставления отчета

Оформленная декларация УСН о доходах-2018 по образцу заполнения подается в сроки, установленные ст. 346 Налогового кодекса в бумажном или электронном варианте. Форма предоставления остаются на усмотрение плательщиков. Юридические лица подают документацию до 2 апреля, а индивидуальные предприниматели – до 30 апреля.

Если деятельность прекращена, необходимо предоставить отчетность до 25 числа следующего месяца. Кода юридические или физические лица не используют УСН, бумаги предоставляют до 25 числа месяца, который идет за датой потери права на упрощенку.

Упрощенная система налогообложения позволяет организациям самостоятельно выбирать налоговую ставку. Регламентированная форма документации и наличие примера исключит наличие ошибок в отчете и устранит вероятность штрафных санкций.

Источник: https://buhnk.ru/usn/deklaratsiya-usn-dohody-2018/

Декларация УСН доходы 2017 образец заполнения

Недавно завершившийся 2017 год стал отправной точкой для подготовки множества налоговых отчетов и пополнения федерального, регионального и местного бюджетов фискальными платежами.

В соответствии с налоговым правом компаниям и бизнесменам, свою деятельность осуществляющие на «упрощенке» также потребуется отчитаться по итогам прошедшего налогового периода перечислив завершающий платеж по налогу и сформировав отчет.

Рассмотрим, что представляет собой декларация УСН доходы и доходы минус расходы, каким образом ее заполнять и предоставлять.

Бланк отчета по «упрощенке»: что собой представляет?

Самым важным при заполнении любого налогового отчета является использование актуального бланка.

Форма отчета, действительная для «упрощенцев» по итогам 2017 года, была утверждена Приказом ФНС №ММВ-7-3/99 от 26.02.16г. и имеет утвержденный код в соответствии с классификатором налоговых документов КНД 1152017.

Вне зависимости от того, какой именно объект налогообложения был выбран плательщиком – доходы или доходы за вычетом расходов – используется один и тот же бланк налогового отчета. Дифференциация коснется листов, подлежащих обязательному заполнению. Представим в виде таблицы перечень элементов налогового отчета, в которые потребуется внести сведения в зависимости от принятого объекта.

| п/п | Объект обложения налогом | Обязательный элемент отчета |

| 1 | «Доходы» | Титульная страница |

| 2 | Раздел №1.1. | |

| 3 | Раздел №2.1.1. | |

| 4 | Раздел №2.1.2. (при условии, что компания является торговой и уплачивала в течение периода торговый сбор); | |

| 5 | Раздел №3 (при условии, что фирмой или предпринимателем были получены средства целевого финансирования в соответствии со ст. 251 НК РФ); | |

| 6 | «Доходы-Расходы» | Титульная страница |

| 7 | Раздел №1.2. | |

| 8 | Раздел №3 (при условии, что фирмой или предпринимателем были получены средства целевого финансирования в соответствии со ст. 251 НК РФ). |

Декларация УСН доходы 2017 – образец заполнения – будет представлена ниже.

Когда и куда сдавать налоговый отчет

Сроки предоставления налогового отчета будут варьироваться в зависимости от того, какой правовой статус имеет плательщик «упрощенного» налога. Так предельной датой для передачи налогового документа в ФНС для компаний является 31 марта года, следующего за отчетным периодом.

В отношении предпринимателей установлен более продолжительный предельный срок передачи налогового документа – 30 апреля.

Соответственно, в том случае, если предельная дата выпадает на выходной день или на основании производственного календаря он является праздничным, срок переносится на ближайший после предельной даты рабочий день.

Передать налоговый документ индивидуальным предпринимателям потребуется в инспекцию ФНС по месту прописки, тогда как юридическим лицам отчитаться по «упрощенному» налогу следует в органы налогового контроля по месту постановки на учет.

Декларация по УСН доходы – пример заполнения – будет рассмотрен ниже.

Как заполнить декларацию по УСН доходы за 2017 год

Тем субъектам бизнеса, которые не имеют значительных расходов, целесообразно в качестве объекта налогообложения выбирать «Доходы». Рассмотрим, как заполнить декларацию УСН доходы 2017 года.

Заполнение декларации УСН за 2017 год доходы заключается в соблюдении определенной последовательности действий:

- Определить насколько актуален бланк налогового отчета;

- Выявить разделы документа, которые полежат заполнению в зависимости от объекта налогообложения;

- Внести сведения на титульную страницу отчета, такие как ИНН и КПП, код вида деятельности в соответствии с классификатором ОКВЭД, название организации (или ФИО предпринимателя, если речь идет об ИП);

- Внести сведения в разделы №2.1.1. и №2.1.2. В строке 140 декларации по УСН доходы потребуется отразить информацию о перечисленных взносах, больничных. В том случае, если в течение отчетного периода выплаты такого рода имели место быть, законодательство допускает возможность уменьшения суммы налога к уплате в бюджет;

- Заполнить раздел №1.1., указав при этом ОКТМО, величины авансовых платежей к уплате в казну, величины налога к доплате или уменьшению за отчетный период.

Скачать образец заполнения декларации по УСН доходы можно по следующей ссылке:

Заполнение декларации УСН доходы минус расходы 2017

Выбрав в качестве объекта налогообложения «Доходы-Расходы», составление соответствующего отчета во многом будет аналогичным заполнению декларации УСН доходы 2017.

Формирование декларации по УСН доходы минус расходы должно осуществляться с учетом следующих требований:

- В первую очередь целесообразно внести сведения в раздел №2.2.;

- Доходы и расходы, отраженные в стр.210-213 и 220-223 соответственно, должны быть указаны нарастающим итогом с начала отчетного периода;

- После заполнения раздела №2.2. следует внести сведения в раздел №1.2.;

- Если фактическое местонахождение субъекта в течение года не менялось, ОКТМО указывают в стр.010 (в остальных случаях заполнению подлежат стр.060 и стр.090);

- В стр.100 и стр.110 отражают к какому результату пришла компания или предприниматель к моменту составления отчета – уплате налога в бюджет или его уменьшению;

- 120-я строка используется для отражения минимального налога, полученного за вычетом авансовых платежей по «упрощенному» налогу.

Декларация УСН доходы 2017: образец заполнения нулевки

Немало вопросов возникает о том, как заполнить декларацию по УСН доходы в том случае, если деятельность в течение отчетного периода не осуществлялась. В этой ситуации речь идет о нулевой форме налогового отчета. При этом отражению подлежит минимум сведений.

Скачать пример заполнения декларации УСН доходы 2017 год при отсутствии фактической деятельности можно по следующей ссылке:

Декларация УСН доходы 2017: правила заполнения

К заполнению отчета по «упрощенному налогу предъявляется ряд требований:

- Декларацию не следует скалывать канцелярским степлером;

- Допускается только односторонняя печать бланка документа;

- Разрешается использовать только чернила черного или синего цветов;

- В документе запрещены любые исправления;

- Заполнение отчета осуществляется заглавными буквами слева направо;

- Каждая страница отчета должны быть пронумерована. Общее количество заполненных листов необходимо указать на титульной странице документа;

- В каждой незаполненной ячейке необходимо проставить прочерк.

Образец декларации УСН доходы доступен для скачивания по ссылке, указанной выше.

Некоторый сайты предлагают удобный сервис-калькулятор декларации УСН доходы в 2017 году. Однако в любом случае полученный при этом результат следует досконально проверить перед подачей в органы налогового контроля.

Подготовка декларации УСН доходы 2017 представляет собой несложную последовательность действий и в большинстве случаев не сопряжена со значительными трудностями для компаний и предпринимателей.

Источник: https://LawCount.ru/nalog/zapolnenie-deklaratsii-usn-za-2017-god-dohodyi/

Декларация по УСН 2018 года: сроки сдачи, способы предоставления, образец заполнения

Налоговый кодекс предоставляет возможность хозяйствующим субъектам использовать один из нескольких видов льготных режимов, которые предполагают как меньшее налоговое бремя, так и минимальное количество отчетности. Одним из самых популярных является упрощенная система налогообложения, при которой обязательно должна представляться в ИФНС декларация по УСН.

Срок сдачи декларации по УСН в 2018 году

Закон устанавливает, что декларация по УСН должна быть заполнена и отправлена в налоговую в строго установленный срок по окончании периода отчета, который определен как календарный год.

Вместе с этим, для предпринимателей и компаний применяющих упрощенную систему налогообложения сроки сдачи отчетности разделены по разным месяцам:

- Организации отчитываются до 31 марта года, идущего за отчетным.

- Предприниматели — до 30 апреля года, следующего за отчетным.

На эту дату, как обычно, действует правило — если она попадает на выходной или праздник, то завершающий день передвигается вперед на ближайший рабочий.

Таким образом, в 2018 году срок сдачи декларации по УСН будет следующий:

- Для компаний — до 02 апреля 2018 г.;

- Для предпринимателей — до 30 апреля 2018 г.

Кроме этого по истечении каждого квартала субъект, который применяет УСН, должен производить расчет аванса по обязательному платежу, и отправлять полученную сумму в бюджет. Отправлять в ФНС отчеты поквартально, подтверждающие правильность расчета аванса, не нужно.

бухпроффи

Важно! При закрытии ИП или ликвидации ООО итоговую декларацию необходимо отправить до 25 числа месяца, следующего за месяцем закрытия бизнеса.

Куда предоставляется отчетность

НК устанавливает, что организация, которая применяет упрощенную систему налогообложения, должна подавать отчет по месту расположения.

Предпринимателями же декларация по УСН должна отправляться по месту их регистрации. Это правило действует даже в том случае, когда сам ИП ведет деятельность в другой местности.

Способы предоставления отчетности

Закон определяет три способа, которыми декларация может быть доставлена в ФНС:

- В руки инспектора в бумажном варианте — это можно сделать как лично, так и представителю по доверенности. Декларацию нужно распечатать или заполнить от руки в двух копиях, один останется в ФНС, на втором инспектор поставит отметку и вернет назад.

- Почтовым отправлением — заполненную декларацию нужно отправить письмом с описанным вложением в ФНС. В описи будет указано, что отправлялась именно декларация по УСН, а дата в квитанции будет являться датой подачи.

- В электронной форме – для этого необходимо заключить договор с оператором связи и оформить цифровую электронную подпись.

бухпроффи

Внимание! В некоторых налоговых инспекциях при сдаче бумажного бланка также могут затребовать предоставить файл декларации на флэшке, либо на бланке напечатать специальный штрих-код. Перед подачей документа лучше всего уточнить в инспекции их требования лично или по телефону.

Основные правила заполнения декларации

При заполнении декларации по УСН следует учитывать следующее:

- Декларация по УСН может заполняться на компьютере при помощи специальных бухгалтерских программ или сервисов, а также от руки на бумажном бланке черной ручкой с употреблением только прописных букв.

- Каждый лист, из которых состоит документ, должен иметь свой порядковый номер.

- Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики.

- Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-».

- При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо помнить, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период. При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1.

- На каждом листе должна ставится роспись ответственного лица и дата заполнения. Если фирма или предприниматель применяют печать, ее оттиск нужно поставить только в указанном месте на титульном листе.

- После того, как отчет полностью сформирован, его листы желательно скреплять не степлером, а простой канцелярской скрепкой.

Какие листы заполнять в зависимости от режима УСН

Декларация изначально содержит листы для обоих типов упрощенки.

Если хозяйствующий субъект применяет тип «Доходы», то заполняется следующее:

- Нужно оформить титульный лист

- Листы 1.1; 2.1.1.

- Если налогоплательщик является плательщиком торгового сбора, то еще необходимо заполнять лист 2.1.2.

Источник: https://buhproffi.ru/otchetnost/deklaratsia-po-usn.html

Как заполнить НЕнулевую декларацию по УСН для ИП на УСН 6% без сотрудников в 2017 году по новой форме?

Добрый день, уважаемые ИП!

Как и писал ранее, с 10-го апреля 2016 года вводится новая форма по декларации для ИП на УСН.

Она утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/99@. Понятно, что многих ИП на УСН волнует вопрос о том, как ее заполнить.

Мы уже с Вами научились заполнять нулевую декларацию по УСН новой форме 2016 года вот в этой небольшой статье:

Как заполнить нулевую декларацию для ИП на УСН 6% без сотрудников в 2017 году?

Также для настойчиво советую почитать официальные рекомендации по заполнению от ФНС: static.consultant.ru/obj/file/doc/fns_300316.pdf

Разумеется, что большинство ИП работают и имеют реальный доход. В этом случае им нужно заполнить уже декларацию по ИП, где есть оборот денежных средств за отчетный год.

Итак, давайте рассмотрим вопрос заполнения НЕнулевой декларации по новой форме 2016 года на конкретном примере ИП:

- Имеем ИП на упрощенке (УСН 6%) без сотрудников;

- Нужно составить декларацию за 2017 год (если будете составлять декларацию за 2016 год, то помните, что размер страховых взносов на пенсионное и медицинское страхование будет иным);

- ИП не является плательщиком торгового сбора.

- В течении всего года сохранялась ставка в размере 6% по налогу УСН;

- ИП существовало полный год;

- Доход за отчетный год был.

- Все взносы на обязательное пенсионное и медицинское страхование были сделаны полностью и своевременно (до 31 декабря прошлого года);

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Нужно подать декларацию в ФНС до 30 апреля текущего года;

- Декларация должна быть по НОВОЙ ФОРМЕ 2016 года (согласно приказу ФНС от 26.02.2016 № ММВ-7-3/99@)

Какую программу будем использовать для составления декларации по УСН?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”.

Не бойтесь, у меня есть подробная инструкция о том, как ее установить и настроить. Прочтите сначала вот эту статью, и установите ее на свой компьютер: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП.

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН Для этого нужно нажать на иконку со значком “Создать”

А затем выбрать нужную нам форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Да, еще важный момент. Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период.

Например, для декларации за 2016 год необходимо выставить вот такие настройки:

По аналогии можно выставить другие периоды по декларации. Разумеется, если Вы сдаете декларацию по итогам 2017 года, нужно выставить 2017 год.

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить.

Естественно, у меня для примера взят сказочный персонаж Иван Иванович Иванов из города Иваново =) Вы вставляете свои РЕАЛЬНЫЕ реквизиты по ИП.

Какие-то данные подтягиваются сразу (напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье:

Поля, выделенные коричневым цветом необходимо подкорректировать.

1. Раз мы делаем декларацию за год, то и период необходимо выставит соответствующий. Просто выбираем код “34” “Календарный год” (см. рисунок)

Должно получиться вот так:

Далее необходимо добавить свой ОСНОВНОЙ код по классификатору ОКВЭД. Напомню, что при регистрации ИП Вы указывали основной и дополнительный коды деятельности для Вашего бизнеса.

Здесь необходимо указать именно основной код деятельности. Для примера, я указал код 62.09

Разумеется, у Вас он может быть другим.

Если декларацию будете сдавать сами, то вот в этих ячейках ничего трогать НЕ надо. (см. рисунок ниже)

Здесь ничего не трогаем, так как сдавать будем сами, без представителей. Должна стоять единица.

Больше ничего на титульном листе декларации в нашем примере не трогаем, так как будем сдавать декларацию при личном визите в инспекцию, без представителей.

3. Шаг: Заполняем раздел 1.1 нашей декларации

В самом низу программы нажмите на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить. Многие теряются на этом моменте, так как раздел по-умолчанию неактивен и не дает заполнить нужные данные.

Ничего страшного, справимся =)

Чтобы активировать этот раздел нужно нажать на вот эту иконку “Добавить раздел” (см. рисунок ниже), а лист сразу будет доступен для редактирования.

Тут совсем все просто: нужно лишь прописать свой ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010. Если не знаете, что такое ОКТМО, то прочтите вот здесь.

В моем примере указан несуществующий ОКТМО 1111111. Вы указываете свой реальный код по ОКТМО.

Больше ничего не трогаем на листе 1.1 нашей декларации.

4. Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как и активировали предыдущий лист)

И заполняем его

А. Здесь нужно внести данные по доходам нашего ИП за предыдущий год. Предположим, Иван Иванович Иванов за прошлый год поквартально получил следующий доход по своему ИП:

- Квартал 1: 130 000 рублей;

- Квартал 2: 200 000 рублей;

- Квартал 3: 100 000 рублей;

- Квартал 4: 200 000 рублей;

Для удобства я взял небольшие суммы по доходу и округлил до нулей, чтобы было легче считать. Понятно, что у вас могут быть суммы с копейками, в этом случае нужно округлять до целых рублей по правилам арифметики.

Б. Пусть наш ИП сделал обязательные взносы на пенсионное и медицинское страхование следующим образом:

- Квартал 1: 6997,5 рублей

- Квартал 2: 6997,5 рублей;

- Квартал 3: 6997,5 рублей;

- Квартал 4: 6997,5 рублей;

Тогда заполняем № 140, 141, 142, 143 следующим образом:

(с учетом округлений до целых рублей, по правилам арифметики)

Итак, в строки № 140, 141, 142, 143 декларации необходимо внести обязательные взносы на страхование нарастающим итогом.

Но обратите внимание на подсказки к этим строкам!

Дело в том, что они не должны превышать значения строк 130-133 (это связано с налоговыми вычетами обязательных взносов на пенсионное и медицинское страхование из налога по УСН)

И, самое главное изменение по сравнению с предыдущей формой декларации

Нам необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 квартал, полугодие, 9 мес. и за налоговый период. Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

Затем нажимаем на клавишу F5 для пересчета формул декларации.

Все готово, осталось послать ее на печать

Но сначала напомню, что необходимо оплатить налог по УСН по итогам года до 30 апреля, следующего за отчетным годом! Это нужно сделать перед подачей декларации, конечно. То есть, сначала платим налог по УСН, а затем сдаем декларацию. Для того чтобы оплатить этот налог по УСН, необходимо сформировать отдельную платежку (или квитанцию) для налоговой службы.

Но вернемся к статье…

Посылаем декларацию на печать

Но сначала сохраним ее на всякий случай, нажав на значок с изображением дискеты:

5. Шаг: Сдаем декларацию в налоговую

Но сначала проверяем правильность заполнения декларации при помощи программы. Для этого нажимаем на клавишу F6 на клавиатуре (или на кнопку со значком «К» — «контроль документа».

После проверки, печатаем в ДВУХ экземплярах и шагаем в свою налоговую, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так). Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает его Вам. Вы его храните, не теряете =)

И не забудьте оплатить налог по УСН перед подачей самой декларации!

Пример заполненной декларации

Для наглядности привожу итог наших мучений =) Вот, что должно в итоге получиться после всех манипуляций.

P.S. Несмотря на то, что программа, которую мы с Вами изучили в этой инструкции, очень хороша, я по-прежнему рекомендую пользоваться платными бухгалтерскими программами и сервисами. Дело в том, что они формируют декларации на основе УЖЕ введенных данных по хозяйственным операциям ИП.

Здесь-же, их еще нужно корректно подготовить и внести. И если где-то в исходных данных была ошибка (например, неправильно округлили числа), то и декларация будет неверной, несмотря на контрольную проверку данных.

Поэтому, смотрите все-таки в сторону платных программ, которые позволяют составлять не только декларации, но и делать множество других операций. Например, формировать те-же квитанции (или платежные поручения) на оплату обязательных страховых взносов ИП.

С уважением, Дмитрий.

P.S. В статье приведены скриншоты программы «Налогоплательщик ЮЛ». Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Источник: https://dmitry-robionek.ru/primer-zapolnenija-nenulevoj-deklaracii-po-usn-2017

Как правильно заполнить декларацию по УСН 2017 “доходы”

Хозяйствующий субъект, выбравший для применения УСН, в соответствии с законодательством один раз в год должен представлять в ИФНС декларацию, в которой происходит расчет сумм налога к уплате как в виде аванса, так и по итогам оставшейся части.

Этот режим предполагает упрощенный характер, поэтому компаниям и ИП необходимо сдавать только один отчет. Рассмотрим как оформляется декларация по УСН 2016 – 2017 года.

Сроки сдачи декларации по УСН

Нормы налогового законодательства устанавливают следующие сроки для предоставления отчетов в ИФНС:

- Для налогоплательщиков, состоящих на учете в качестве юридических лиц, срок окончательной подачи декларации определяется 31 марта года, последующего за отчетным.

- Для налогоплательщиков, осуществляющих деятельность в качестве индивидуальных предпринимателей, завершающим днем представления отчета по УСН является 30 апреля года, последующего за отчетным.

Компания или ИП на УСН авансом уплачивают суммы налога поквартально. При этом сдавать никаких отчетов за квартал не надо.

Важно! При прекращении и закрытии деятельности НК РФ требует от организаций и ИП представления отчета по УСН до 25 числа следующего после закрытия месяца.

Несоблюдение выше перечисленных периодов отчетности, так же как и несдача отчета в ИФНС ведут к наложению на хозяйствующего субъекта штрафов. Надо учитывать, что их размер зависит от времени просрочки и факта оплаты налога.

Важно! За предоставление отчета по УСН при фактической уплате налога, следует наказание в виде штрафа 1000 рублей. Однако, когда субъект бизнеса не сдал декларацию и не произвел никаких перечислений в бюджет, штраф для него рассчитывается исходя из 5 % от размера налога за каждый месяц (даже неполный), но не больше 30%.

Декларация по УСН 2017, так же как и за 2016 года должна сдаваться в вышеперечисленные сроки.

Когда бизнес у фирмы и ИП не закрыт, но в данном периоде деятельность не осуществлялась и никаких поступлений в доходную часть не было, декларацию по УСН сдавать необходимо все равно. В противном налогоплательщика ждут штрафные санкции.

Декларация подается организацией по месту ее нахождения, у ИП — по адресу его прописки.

Образец заполнения декларации по УСН 2016-2017 “доходы”

Форма декларации стандартизирована и введена в действие приказом ФНС.

Скачать бланк декларации по УСН 2017 в формате Excel, а также в формате Pdf.

Скачать образец декларации по УСН “доходы”.

Скачать образец декларации по УСН “доход” для плательщиков торгового сбора.

Титульный лист

В клеточки сверху нужно занести код ИНН, который присваивается при постановке в налоговом органе. Его можно посмотреть в свидетельстве, выданном данным органом.

У компаний он включает 10 символов, для предпринимателей — 12. Поэтому при внесении данных фирмы, две клеточки надо прочеркнуть. Ниже в клеточках указывается КПП, который также можно узнать в свидетельстве с ИНН. У ИП его нет, и для них в эти клетках ставится «-».

Под названием отчета следует вписать код отчета, который может принимать: 0- отчет сдается в первый раз (остальные две клетки прочеркиваются), 1, 2,3.. – для корректирующих отчетов, при этом цифра будет обозначать номер корректирующей декларации.

Далее в код отчетного периода следует внести шифры:

- 34 — годовая декларация;

- 50 – декларация формируется при закрытии предприятия или прекращении деятельности ИП, в том числе и при реорганизации;

- 95 — декларация составляется предприятием, осуществляющим переход на иной вид налогообложения;

- 96 — декларация, подается предприятием, осуществляющим совмещение режимов налогообложения, и у которой деятельность по УСН прекращается.

Графа «Отчетный период» должна содержать номер года, за который заполняется декларация.

В следующей строке надо занести код налоговой-получателя отчета, состоящий из четырех цифр. Его можно посмотреть в свидетельстве о регистрации.

Далее указывает код представления документа:

- 120 — для ИП для обозначения места их постановки на учет;

- 210 — для фирм, сдающих декларацию по месту своего нахождения;

- 215 — если декларация отправляется по нахождению организации, выступающей правопреемником старой.

Для внесения наименования фирмы или полных Ф.И.О. предпринимателя предназначены следующие четыре строчки. В последнем случае Ф.И.О. заносят отдельно каждое в новую строку. Незаполненные клетки прочеркиваются.

Ниже указывается основной ОКВЭД налогоплательщика, по которому применяется УСН. Он должен состоять минимально из 4 цифр.

Если налогоплательщик прошел процедуру реорганизации в следующих строках надо указать код формы преобразования предприятия и номер ИНН/КПП после него.

Строка с номером телефона должна содержать контактный номер, по которому инспекторы могут связаться с представителями налогоплательщика.

Затем вписывается количество листов отчета и приложений документов, которые включены в декларацию, при отсутствии последних нужно ставить «-». Эти поля лучше всего заполнять в самом конце оформления отчета.

Нижняя часть декларации заполняется только слева, здесь надо вписывать шифр:

- 1 — для налогоплательщика;

- 2 — его представителя.

Затем указываются Ф.И.О. полностью или название фирмы, выступающей представителем.

Далее ставятся виза и дата составления отчета.

Если отчет представляется не самим налогоплательщиком, внизу надо записать название и реквизиты документа – основания для полномочий представителя.

Внимание! Для ИП второй раз указывать данные не надо, достаточно указать шифр «1» в соответствующей графе.

Важно! Раздел 1.1. заполнен без учета платежей по торговому сбору. Если вы являетесь плательщиком ТС, то необходимо также учесть суммы, которые отображены в разделе 2.1.2.

В верхней части записываются так же как и на титульном листе ИНН и при наличии КПП налогоплательщика. Рядом указывается номер листа декларации.

В графы 010,030,060,090 надо вписать код ОКТМО по месту расположения организации или по адресу прописки ИП. Обязательно его нужно заполнять в строке 010. Все же остальные графы заполняются в случае смены адреса нахождения компании.

В поле 020 содержится величина, полученная путем вычитания из строк 130 и суммы строки 140 из раздела 2.1.1. и отражают размер авансовых платежей по срокам до 25 апреля, которые субъект должен отправить в бюджет.

При расчете этой суммы налога нужно учитывать значение торгового сбора, если налогоплательщик осуществляет его уплату (стр 160 из раздела 2.1.2). Итог записывается в эти поля только, если он больше 0.

Формула расчета: стр.020= Строки раздела 2.1.1 (130-140) – строчку 160 раздела 2.1.2 (для плательщиков ТС).

Строка 040 и 070 заполняются в аналогичном порядке как 020, только они должны учитывать ранее уплаченные авансовые суммы, определенные в поле 020 – для строки 040, в поле 020 и 040 – для строки 070. Данные значения отражают размер авансового платежа по сроку 25 июля и 25 октября соответственно.

Для плательщиков торгового сбора необходимо учитывать данные раздела 2.1.2. (вычитать строки 161 и 162 соответственно). Если результат получится отрицательным, тогда его указывают в строках 050, 080. Сумма в этих строках указывается без знака «минус»

Формула расчета для них составляет:

стр. 040= стр. раздела 2.1.1(131-141-161) – 020.

стр. 070=стр. раздела 2.1.1 (132-142-162) -020-040.

Поле 100 отражает сумму налога, исчисленного к доплате по итогам года, а поле 110 – сумму к уменьшению налога по итогам за год. Они заполняются в аналогичном порядке как и предыдущие, и должны учитывать все авансовые платежи по срокам за отчетный период.

Формула расчета:

Стр 100=строчки раздела 2.1.1 (133-143) -020-040-070 – стр. 163 раздела 2.1.2

Строка 110 проставляется при минусовом значении строки 100.

Внизу листа налогоплательщик визирует его и проставляет дату составления.

Раздел 2.1.1

Вверху указываются ИНН и КПП (при наличии) налогоплательщика, ниже порядковый номер листа.

Далее нужно указать следующий шифр в строке 102:

- 1 — налогоплательщик является работодателем

- 2 — налогоплательщик — предпринимателей, работающий без использования наемного труда.

В поля 110-113 следует вписывать суммы полученного им дохода за 1 квартал, полгода, 9 месяцев, год нарастающим итогом с самого начала периода.

Строки 120-123 должны содержать ставку налога, которая действует в регионе, где налогоплательщик состоит на учете с расшифровкой по каждому периоду. Стоит учитывать, что в некоторых регионах может действовать льготная ставка по налогу.

Значение строк 130-133 являются произведение полученного дохода (строки 110-113) на ставку налога (стр. 120-123) деленную на 100.

Поля 140-143 отражают суммы вычетов из налога, которыми налогоплательщик может воспользоваться в соответствии с НК РФ. В их состав входят отчисления во внебюджетные фонды по обязательному страхованию. Данные суммы также указываются нарастающе в начала периода.

Важно! Налогоплательщики-работодатели имеют право использовать вычет в ограниченной сумме, не более 50% исчисленного налога. Для ИП, работающих самостоятельно и уплачивающих только фиксированные платежи в ПФР и ФОМС на себя, можно учитывать всю сумму уплаченных взносов.

Например заполним строку 140

Возьмем ИП с работниками или ООО, у которого исчисленный налог составил за 1-й квартал 12000 рублей, а налоги, уплаченные в фонды за сотрудников за этот же период составили 10000 рублей.

Так как мы можем уменьшить налог не более, чем на 50%, нам необходимо сравнить величину исчисленного налога, поделенного на 2 и сумму отчислений. В нашем случае 12000 /2 =6000 меньше, чем сумма отчислений 10000 руб. В таком случае в строке 140 мы укажем сумму 6000 рублей.

В случае ИП без работников, и таких же суммах, только последняя сумма была платежом ИП за себя мы бы могли учесть ее 100%. Получили бы 12000 – 10000 – 2000 руб. Таким образом в строку 140 мы бы внести сумму 2000 рублей.

Раздел 2.1.2 (Для плательщиков Торгового сбора)

Внимание! Этот раздел оформляют только субъекты, которые осуществляют уплату торгового сбора.

Вверху страницы указывается ИНН организации или ИП, код постановки на учет (КПП – заполняют только ООО), а также номер страницы.

В поля 110-113 следует вписывать суммы полученного им дохода по деятельности, по которой выполняется уплата торгового сбора за 1-й квартал, полгода, 9 месяцев, год нарастающим итогом с самого начала периода.

Значение строк 130-133 равно произведению дохода по соответствующим строкам на действующие ставки налога (стр. 120-123 из раздела 2.1.1), деленные на 100.

В строках 140-143 указываются суммы вычетов по уплаченным взносам.

Если налогоплательщик ведет единственный вид деятельности и по нему осуществляет уплату торгового сбора, то эти позиции повторяются из раздела 2.1.1. В противном случае сюда необходимо внести соответствующие данные из раздельного учета доходов, взносов по виду деятельности с торговым сбором.

В полях 150-153 надо указать суммы фактически перечисленного торгового сбора за 1 квартал, полгода, 9 месяцев, год нарастающе с начала периода.

В строках 160-163 записывается размер торгового сбора, на который предприниматель может снизить сумму налога к уплате.

Важно! Если размер торгового сбора, уплаченный за отчетный период больше или равно суммы налога по УСН, уменьшенного на взносы, то его значение в строках 160-163 проставляется в сумме рассчитанного налога по УСН. В противном случае суммы дублируются из строк 150-153.

Источник: https://smbiznes.ru/buhuchet/deklaratsia-po-usn-dohody.html