При каких ошибках в 6 ндфл следует сдавать уточненный расчет

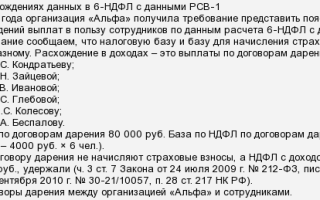

НДФЛ в этом случае? Когда нужно сдавать разъяснения к расчетам Поводы к отправке требований предоставить разъяснения по 6-НДФЛ у ФНС могут быть самые разные. К основным можно отнести:

- Непредставление 6-НДФЛ фирмой, в то время как ранее расчет данной фирмой предоставлялся. Налоговики в этом случае могут посчитать, что налогоплательщик забыл сдать расчет, хотя предположительно должен был сделать это.

- В титульном листе есть несущественные ошибки (например, в названии фирмы или самого налогового органа), и в целях их исправления необязательно требовать уточненку — достаточно обойтись разъяснениями.

- Данные по форме 6-НДФЛ, по всем признакам составленной корректно, расходятся с теми, что отражены в других документах от налогоплательщика, например в справках 2-НДФЛ.

В этом случае ФНС вправе уточнить у фирмы, в каком из 2 документов сведения достоверны.

- Подаем уточненную декларацию 6-ндфл

- Уточненка по 6-ндфл: как сделать корректировку

- Как правильно заполнить уточненку по форме 6-ндфл?

Фнс уточнила порядок представления уточненного расчета по форме 6-ндфл Внимание За предоставление отчетов с недостоверными сведениями, налогоплательщики привлекаются к ответственности, налагается штраф 500 руб. за каждый предоставленный документ содержащий ошибочные сведения, согласно статье 126.

1 НК РФ. Порядок освобождения от ответственности при предоставлении уточненного отчета можно посмотреть в пунктах 3 и 4 статьи 81 НК РФ, абзаца 3 пункта 6 статьи 81 НК РФ. Как сделать корректировку 6-НДФЛ на примере Рассмотрим более подробно, как сделать корректировку и предоставить уточненку по 6-НДФЛ.

Фнс уточнила порядок представления уточненного расчета по форме 6-ндфл

- наименование («Пояснения»);

- дата, место составления;

- ссылка на требование от ФНС (с указанием его номера и даты), в связи с получением которого разъяснения предоставляются.

- Суть разъяснений.Разъяснения могут быть изложены в соотнесении с конкретными претензиями ФНС.

- Например, если налоговики обратили внимание на некорректное наименование налогового органа, в который направлялся расчет, то нужно указать, что правильным в контексте формы 6-НДФЛ следует считать другое наименование подразделения ФНС — с указанием соответствующего наименования. Как составить сопроводительное письмо в налоговую, узнайте здесь. Там, где это возможно, желательно ссылаться на конкретные элементы формы 6-НДФЛ.Например, при ошибочном указании отчетного периода в разъяснениях можно привести формулировку: считать верным код 21 в графе «Период представления (код)».

Уточненка по 6-ндфл: как сделать корректировку

Это можно сделать одновременно с подачей корректировки по наиболее позднему периоду.Также при обнаружении недостоверности данных в одном из предыдущих кварталов придется сдать уточненки за весь налоговый период, поскольку форма 6-НДФЛ составляется нарастающим итогом.

- Если ошибка заключается в неверном указании ОКТМО или КПП в форме расчета.

- Как сдать корректировку по 6-НДФЛ в этом случае? ФНС России в письме от 12.08.2016 № ГД-4-11/14772 рекомендует это сделать посредством предоставления в ведомство 2 экземпляров расчета:

- корректировочного (то есть содержащего код 001), в котором отражены нулевые показатели, но тот же, неверный код ОКТМО или КПП, что был зафиксирован в первичном расчете;

- первичного (с кодом 000) уже с правильными ОКТМО и КПП, заполненного должным образом.

При этом мера ответственности в виде штрафа в 500 руб.

И так как раздел 1 заполняется нарастающим итогом, то уточненки нужно сдать за все периоды, в которых вы указывали сумму переходящего НДФЛ в строке 080 (в том числе за 1 квартал, полугодие и 9 месяцев).

Теперь вам нужно указать в этой строке 0 (Письмо ФНС от 15.12.2016 № БС-4-11/24062@). 2. Заработную плату за декабрь 2015, выплаченную в январе 2016, нужно отразить и расчете 6-НДФЛ за I квартал.

ВажноО том, как это сделать, а также о необходимости представлять уточненные расчеты, читайте в ответе на вопрос: «Декабрьская зарплата, отпускные и больничные» (ответ на вопрос 1). 3.

По НК представлять уточненный расчет 6-НДФЛ вы должны, если в первоначально представленном расчете вы допустили ошибки, которые привели к занижению или завышению суммы НДФЛ, подлежащей перечислению в бюджет (п. 6 ст. 81 НК РФ).

В то же время с 01.01.2016 г. введен штраф в размере 500 руб.

Подаем уточненную декларацию 6-ндфл

НДФЛ;

- указанный доход в виде дивидендов по строчке 025 не соответствует сумме дивидендного дохода по предоставленным справкам 2-НДФЛ;

- НДФЛ по каждой ставке по строчке 040 не соответствует сумме исчисленного налога по тем же ставкам в 2-НДФЛ ;

- налог, не удержанный с физических лиц, по строке 080 не соответствует сумме не удержанного налога по предоставленным справкам 2-НДФЛ.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Представленная уточненка расчета 6-НДФЛ должна содержать сведения только о тех физических лицах, в отношении которых обнаружены недостоверные сведения или ошибки, приводящие к занижению или завышению суммы налога, статья 81 НК РФ.

Главное — зафиксировать на титульном листе формы верный номер корректировки — на единицу больше. Есть вместе с тем варианты сдачи уточненки, при которых в ФНС сдается несколько корректировочных форм 6-НДФЛ, а именно:

- При обнаружении ошибок в расчетах за несколько отчетных периодов.Даже если ФНС не предъявила к фирме претензий по факту завершения камеральной проверки расчетов за более ранние периоды, то уточненки по соответствующим расчетам — при обнаружении ошибок — следует сдать.

При обнаружении налоговым агентом в представленном расчете ошибочных сведений, он обязан внести в него корректировку с правильными сведениями и представить уточненный расчет по 6-НДФЛ. Изучим на примере как сделать корректировку 6-НДФЛ.

Кроме того, ошибки эти нужно исправить в срок до 5 рабочих дней. А если с исправлениями организация в срок не уложится, ей грозит штраф 5 000 рублей. Законодательная база Законодательный акт Содержание Письмо ФНС №БС-4-11/21695 от 16.11.2016 «О заполнении раздела 2 формы 6-НДФЛ» Статья 226 НК РФ «Особенности исчисления налога налоговыми агентами.

Источник: http://advocatus54.ru/pri-kakih-oshibkah-v-6-ndfl-sleduet-sdavat-utochnennyj-raschet/

Корректировка 6-НДФЛ: в каких случаях подается, как правильно заполнить, сроки сдачи и прочие нюансы

Представители бизнеса в процессе осуществления своей деятельности в качестве налогоплательщиков должны отчитываться перед налоговой службой. Многим из них вменена обязанность представлять в предусмотренные законом сроки декларацию о доходах физических лиц.

Иногда налоговые агенты не успевают подать отчёт 6-НДФЛ или же неправильно заполняют форму, за что им приходится выплачивать штрафы.

В связи с этим необходимо заранее поинтересоваться, в какие сроки подаётся отчётная документация, каким образом корректируется, когда инспекторы вправе не принять отчёт.

Сроки подачи 6-НДФЛ и ответственность за несдачу

Введена декларация 6-НДФЛ Приказом ФНС от 14 октября 2015 № ММВ-7–11/450@

Подавать отчёт 6-НДФЛ обязаны следующие лица:

- индивидуальные предприниматели;

- коммерческие и государственные организации;

- физические лица, имеющие трудовые взаимоотношения с гражданами нашей страны, но не являющиеся ИП (адвокаты, нотариусы и т. п.).

Нотариусы в качестве работодателей также являются налоговыми агентами, обязанными подавать декларацию 6-НДФЛ

Документ составляется по всем гражданам, получившим от налогового агента доходы:

- заработок по трудовым договорам;

- вознаграждения по гражданским контрактам;

- дивиденды и пр.

Таблица: структура декларации 6-НДФЛ

На титульном листе фиксируются реквизиты налогового агента

Декларация 6-НДФЛ предоставляет сведения о том, в полной ли мере и своевременно ли налогоплательщики осуществляют уплату НДФЛ. Отсутствие у субъекта предпринимательской деятельности работников предполагает отсутствие необходимости подачи 6-НДФЛ. Однако в таком случае нередко подаётся отчёт с нулевыми показателями.

В этом случае субъект предпринимательской деятельности может поступить следующим образом:

- письменно проинформировать налоговую службу о том, что он не обязан сдавать отчёт 6-НДФЛ;

- подать отчёт с нулевыми показателями.

У плательщиков есть возможность подать нулевой отчёт в целях избежать разного рода проблем с ФНС

Отчётность сдаётся ежеквартально. Предусмотрен крайний срок подачи — последнее число месяца, который следует за отчётным кварталом.

Как и во всех подобных случаях, используется правило переноса дня представления отчётности, если он выпадает на выходной или праздничный день.

Для сдачи отчётности за год установлен срок: последнее число месяца первого за отчётным годом квартала.

Законодательством установлены крайние сроки подачи налоговой декларации 6-НДФЛ

За несвоевременность подачи отчёта 6-НДФЛ полагаются штрафы, размер которых будет зависеть от количества месяцев просрочки

Отчёт вовсе не будет принят в следующих ситуациях:

- на титульном листе указаны неверные реквизиты налогового агента (ИНН, наименование, Ф. И. О.);

- неверно указан код ИФНС;

- указан неправильный код отчётного периода.

Если субъект предпринимательской деятельности более чем на 10 дней задержал подачу отчётности, то контролирующие органы могут произвести блокировку его расчётного счёта.

Декларация 6-НДФЛ сдаётся в органы налоговой службы:

- для ИП — по месту их жительства;

- для организаций — по месту их нахождения.

В каких случаях подаётся корректировка 6-ндфл

Какие-либо исправления в отчёте 6-НДФЛ запрещены. Если допущена ошибка, документ оформляется заново. В этом случае подаётся уточнённый отчёт.

Корректировка необходима, если неверно указаны:

- КПП;

- ОКТМО;

- код места учёта отчитывающегося лица;

- ставка налога;

- количество лиц, в отношении которых имели место начисления, а также:

- суммы и даты получения этих выплат;

- величины налогов;

- даты их удержания и сроки выплаты.

Видео: особенности подачи корректировки расчёта 6-НДФЛ

Заполнение корректировки по форме 6-НДФЛ

При представлении уточняющего отчёта указывается номер корректировки («001», «002», «003» и т. д.), т. е. цифры соответствуют порядковому номеру уточнения. Номер корректировки заносится в специальное поле на титульном листе. В остальном корректировка заполняется как первичный отчёт.

При оформлении расчёта 6-НДФЛ необходимо соблюдать следующие правила:

- при ручном заполнении допускается применение чернил фиолетового, синего и чёрного цвета;

- строки заполняются слева направо, начиная с первой клетки. В пустых ячейках проставляются прочерки;

- показатели доходов отражаются дробными числами в рублях с копейками;

- сумма налога указывается полными рублями без копеек, округляется по общему математическому правилу;

- документ составляется по каждому ОКТМО отдельно;

- нумерация страниц должна быть сквозной начиная с первого листа.

Если у ФНС всё-таки возникли вопросы по представленному отчёту, налоговый агент должен написать письмо-пояснение.

Пояснение должно содержать:

- объяснение причины возникшей ошибки;

- реквизиты субъекта предпринимательской деятельности и фамилию руководителя;

- подтверждающую документацию.

В письме, направленном в ФНС, налоговый агент должен объяснить причину ошибки

Таблица: варианты ошибок в 6-НДФЛ

Проверка правильности заполнения 6-НДФЛ

Налоговым агентам вменена обязанность правильно заполнять декларацию 6-НДФЛ. Для проверки корректности показателей, внесённых в отчёт, используют контрольные соотношения.

Контрольные соотношения помогают проверить следующее:

- правильность переноса показателей из регистрирующих документов;

- полноту указанных доходов;

- правильность вычислений;

- наличие всех необходимых вычетов;

- удержание налога с необходимых сумм и перечисление его в бюджет.

Видео: о проверках декларации 6-НДФЛ

Чем грозят ошибки в 6-НДФЛ

Если ИП или организация подали декларацию с недостоверными данными, то им грозит штраф в размере 500 р. за каждый неправильно оформленный отчёт. В том случае, если налоговый агент успел выявить ошибку и подать корректировочный документ до обнаружения ошибки налоговой инспекцией, штраф начислен не будет.

ФНС вправе снизить штраф в следующих случаях:

- не произошло занижение налога;

- не были нарушены права физических лиц.

Если ошибка была допущена организацией, то к руководителю будет применена административная ответственность (от 300 до 500 р. штрафа).

Видео: штрафные санкции за ошибки в 6-НДФЛ

Все работодатели обязаны подавать налоговый отчёт 6-НДФЛ в ФНС ежеквартально, не позднее предусмотренных законодательством сроков. Декларация должна быть заполнена правильно, ошибки и исправления не допускаются.

Если налоговая инспекция обнаружит ошибки или несвоевременность подачи документа, по отношению к налоговому агенту будут применены штрафные санкции. У налогоплательщиков есть возможность провести корректировку отчёта, но это должно быть осуществлено в короткие сроки и до того, как инспекция проверит направленный им документ.

Корректировка отчётности 6-НДФЛ подразумевает заполнение новой формы. В новую 6-НДФЛ заносятся верные данные, а на титульном листе проставляется номер корректировки.

Источник: https://kadrovik.guru/korrektirovka-6-ndfl.html

Подача уточненной декларации по 6 ндфл

Скорректировать данные и устранить неточность, сформировать отчет заново, выгрузить файл из учетной программы и отправить в свою ИФНС. Так вы избежите штрафов.

- Неверно указали КПП. Получится ли уточнить КПП письмом, не сдавая уточненки?

В уточненном расчете укажите правильный КПП и номер корректировки. Далее сформируйте файл с 6-НДФЛ заново и отправьте в инспекцию. Править КПП в самом файле не нужно, такой отчет не примут. Ведь у каждого файла есть свой идентификатор. И если инспекторы получат расчет с тем же номером, вам пришлют уведомление об отказе в приеме.

В строке 110 раздела 2 прописали 3 марта, а в строке 120 – 10-е. Что делать?

Из-за ошибки указали завышенные доходы сотрудников.

Сдайте уточненку и скорректируйте завышенную базу для расчета НДФЛ. Некоторые специалисты считают, что в данном случае уточненка не обязательна. Это не так. Разберемся. Формально сдать уточненку налоговый агент обязан, если занизил налоговую базу. В рассмотренном случае база для расчета НДФЛ завышена.

При этом искажаются данные по лицевым счетам налогоплательщика – сотрудника или исполнителя по ГПД, которому приписали лишний доход. Кроме того, возможно, вы удержали лишние суммы налога при выплате человеку, а значит, нарушили его права. Это нарушение трудового и гражданско-правового законодательства.

Поэтому безопаснее подать уточненный расчет по 6-НДФЛ и вернуть суммы, которые неверно удержали у физлица, или зачесть их при следующей выплате.

https://www.youtube.com/watch?v=aItjLw7-1k4

В бухучете же излишне начисленный доход и НДФЛ сторнируйте в месяце, в котором исправили ошибку.

Подайте уточненку и скорректируйте количество физлиц по строке 060 раздела 1 формы. Проверьте также суммы доходов и НДФЛ и в первом, и во втором разделах расчета. Если и тут есть искажения, поправьте их тоже. Напомним, в расчет включают выплаты не только за сотрудников, но и за всех тех, для кого организация – налоговый агент.

В рассмотренном случае строку 080 не заполняют. В этой строке речь идет о суммах, которые организация должна была удержать, но по каким-либо причинам не смогла этого сделать. К примеру, при выплате дохода в натуральной форме.

Подайте уточненку, в которой в строке 080 поставьте нули, если не было выплат, с которых не получилось удержать налог.

Можно ли отменить 6-НДФЛ номером корректировки 99, как справки 2-НДФЛ?

Нет, порядок заполнения 6-НДФЛ не предусматривает аннулирование 6-НДФЛ.

Поэтому подайте уточненный расчет. На титульном листе в строке «Номер корректировки» проставьте «001» при сдаче первого уточненного расчета, «002» – второго и так далее. В остальном декларацию заполните, как нулевую. Инспекторы в приеме нулевого отчета не откажут.

Что будет если не сдать уточненку?

Штраф за каждый расчет с недостоверными сведениями – 500 руб. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Помимо организации, инспекторы выпишут штраф руководителям.

Корректировка 6-НДФЛ: как сдать уточненку, чтобы не попасть на штраф

Не всегда даже опытному бухгалтеру удается сразу с первого раза заполнить 6-НДФЛ без единой ошибки. К сожалению, избежать их сложно, и порой известно о них становится уже после отправки документации в налоговую. В такой ситуации единственным выходом становится корректировка 6-НДФЛ.

В каких случаях корректировка не поможет

Существует целый ряд ошибок, из-за которых впоследствии необходимо срочно приступать к заполнению корректировочного документа. Но есть и такие ошибки, что исправить с помощью уточненки не получится. К ним относятся неверно внесенный ИНН, код ИНФС, ошибка в уточнении периода, за который происходит заполнение формы.

Все эти недочеты являются на самом деле серьезными ошибками, из-за которых ИНФС откажется принять переданный ей первичный отчет. В этом случае работодателю важно помнить о крайнем сроке предоставления отчетности. При малейшей задержке передачи документов в налоговую на него могут наложить штраф.

При каких ошибках подается уточненка по 6-НДФЛ

В других случаях исправить выявленные в форме ошибки сможет уточненка по 6-НДФЛ. Стоит заметить, что для отчитывающегося лица будет лучше, если все недочеты будут выявлены им самим, чем позднее налоговиками. Причиной тому является ст. 126 НК. В ней говорится о штрафе, который должен быть начислен отчитывающемуся лицу за предоставление искаженных сведений.

Заполнить и отправить в налоговую корректирующий отчет придется в случае, если в основной форме 6-НДФЛ были допущены такие ошибки:

- КПП. Такая ошибка не является критичной, поэтому ИФНС будет принят такой документ. Но следует позаботиться о своевременном предоставлении уточненной информации.

- ОКТМО. О его уточнении может прийти документ от ИФНС лишь в том случае, если этот код не входит в территорию под курированием ИФНС. Но в случае если указанный код окажется входящим в сферу охватывания ИНФС, то отчитывающееся лицо ожидает начисление, которое будет осуществлено ИНФС по неправильно ранее указанному ОКТМО.

- При наличии у компании обособленных подразделений, имеющих учеты в одной ИФНС. Заполнять отчетность следует по каждому подразделению в отдельной форме. В случае предоставления информации обо всех находящихся на территории одного ИФНС подразделений в едином документе, исправление ошибки возможно лишь через корректировочные документы.

- Неверно отраженные величины ставок и предоставление их в неразделенной форме. Информация по разным ставкам обязана предоставляться в разных листах отчета.

- Численность лиц, которым были осуществлены компанией определенные виды выплат. А также удержание с них налогов, которые должны были проводиться и перечисляться в налоговую в выделенный для этого срок. При выявлении подобных ошибок следует быть готовым к претензиям, которые обязательно будут предъявлены ИФНС по причине несоответствии внесенной в отчет информации.

Особые ситуации и штрафы

К ним относится несколько видов:

При подаче документа позже выделенного срока работодатель обязан будет уплатить штраф. Застраховаться от подобной неприятности можно подачей нулевой отчетности. В этом случае отчетность будет принята налоговой, а при выявлении ранее неучтенных доходов можно будет спокойно отправить уточненный документ.

Когда происходит заполнение корректировки

Отличий от заполнения первичного 6-НДФЛ уточненный документ не имеет. Вся суть документа заключается в том, что предоставляются заново ранее указанные данные, но в правильной форме.

Но когда должна сдаваться корректировка 6-НДФЛ, как сделать, чтобы за ошибку не было начисления штрафа? Нужно своевременно обнаружить ошибку самостоятельно — до обнаружения ее в ИНФС. Если до момента проверки документа с ошибкой в ИНФС будет передан уточняющий документ, то работодатель сможет избежать наказания.

Без корректировочной отчетности, на практике, обходится нечасто, а если предприятие крупное, с большим штатом сотрудников, то эта процедура практически неизбежна, и опыт бухгалтера тут роли не играет. Конечно, бывают случаи элементарной невнимательности, но, в основном, это все же объективные причины, и, благо, что проверяющие органы идут навстречу и принимают уточненную отчетность…

Источник: http://urist-maxsite.ru/page/podacha-utochnennoj-deklaracii-po-6-ndfl

Как правильно сдать корректировку по 6 ндфл

Платежка по НДФЛ: заполняем поле 107 правильно

Недавнее письмо ФНС от 12.07. г. № ЗН-4-1/12498@ о порядке заполнения поля 107 налоговых платежек наделало много шума. Ведь некоторые эксперты решили (тем самым взбудоражив бухгалтеров), что при перечислении в бюджет агентского НДФЛ в данном поле нужно указывать не период, за который перечисляется налог (например, «МС.07.»), а конкретную дату уплаты налога (допустим «06.08.»).

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

База по страховым взносам для ИП: что поменяется в году

С 01.01. утрачивает силу Закон о страховых взносах от 24.07.2009 № 212-ФЗ. С этого момента порядок уплаты взносов будет регулироваться НК РФ.

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Санитарные требования к рабочим местам обновили

С 01.01. года вводятся в действие новые Санитарно-эпидемиологические требования к физическим факторам на рабочих местах. Одновременно с этим некоторые старые СанПиН утрачивают силу.

Корректировка 6-НДФЛ за 1-ый квартал года

Актуально на: 9 августа г.

Налоговые агенты по НДФЛ обязаны представлять в налоговую инспекцию документы, необходимые для контроля правильности исчисления, удержания и перечисления налогов (пп. 4 п. 3 ст. 24 НК РФ ).

Одна из обязательных форм для налоговых агентов, введенная с г. — Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, форма 6-НДФЛ (утв. Приказом ФНС от 14.10. № ММВ-7-11/450@ ).

А если налоговый агент допустил ошибку в Расчете? Расскажем о корректирующем отчете по 6-НДФЛ.

Чем грозит ошибка в 6-НДФЛ

Если налоговый агент в сданной им форме 6-НДФЛ допустил ошибку, он может быть оштрафован на 500 рублей как за представление недостоверных сведений (п. 1 ст. 126.1 НК РФ ).

Однако если эту ошибку налоговый агент выявил раньше своей инспекции и до обнаружения налоговым органом недостоверных данных подал уточенный Расчет, штраф платить не придется (п. 2 ст. 126.1 НК РФ ).

Как сдать корректирующий 6-НДФЛ

Выявив ошибку в Расчете, налоговый агент должен составить уточненку по 6-НДФЛ за тот отчетный период, к которому относится ошибка. Однако поскольку Расчет составляется нарастающим итогом, то ошибка, к примеру, 1-го квартала может содержаться не только в форме 6-НДФЛ за 1-ый квартал, но и в Расчете за полугодие. Поэтому в таком случае нужно будет сдать Расчеты за оба отчетных периода.

Порядок корректировки 6-НДФЛ состоит в составлении Расчета, содержащего достоверные сведения. На Титульном листе нужно будет указать период представления и налоговый период, за которые сдается корректировка, т. е. ранее указанные периоды в ошибочных формах 6-НДФЛ.

Особенностью составления корректирующей формы Расчета является заполнение показателя «Номер корректировки». Напомним, что при составлении первичной формы 6-НДФЛ в этой строке указывается «000». При составлении корректировочного Расчета необходимо указать «001». Если ошибка исправляется уже второй раз — «002» и т.д.

Нужно ли делать корректировку 6-НДФЛ

Вопрос

Сдала форму 6 с учетом перечисления мартовского НДФЛ в апреле. Нужно ли делать корректировку и не показывать выплату в апреле? Отчет налоговая приняла, подтвердив, что нет ошибок и противоречий.

Ответ

Сдавать уточненку не надо.

Заполняя расчет 6-НДФЛ, налоговый агент отчитывается об исчисленном и удержанном НДФЛ (п. 2 ст. 230 НК РФ). Налог нужно исчислять на дату получения сотрудником дохода (ст. 226 НК РФ).

А такой датой считается день начисления заработной платы в последний день месяца (ст. 223 НК РФ). То есть НДФЛ с мартовской зарплаты следовало исчислять 31 марта года.

Но удерживать налог надо на дату выплаты зарплаты сотрудникам.

В связи с этим мартовскую зарплату и НДФЛ с нее нужно показывать в разделе 1 расчета 6-НДФЛ за 1 квартал. При этом налоговики разъясняют, что такую зарплату, так как она выдана работникам в апреле, можно в разделе 2 формы за 1 квартал не показывать (письмо ФНС от 25.02. № БС-4-11/3058@). Но тогда надо отразить эту выплату и налог в разделе 2 расчета за полугодие.

В то же время в разделе 1 мартовскую зарплату нужно будет показывать и в 1 квартале, и в полугодии. Дело в том, что раздел 1 формы 6-НДФЛ заполняют нарастающим итогом с 1 января по 31 декабря.

В связи с этим отметим, что если вы уже показали мартовскую зарплату, выданную в апреле, в расчете за 1 квартал в 1 и 2 разделах, то подавать уточненку не надо. Тогда в расчете за полугодие отразите мартовскую зарплату только в разделе 1 (в раздел 2 не надо).

Статьи для бухгалтеров по теме: 6-НДФЛ за 3 квартал года

Эксперты Упрощенки подготовили производственный календарь на год . Скачайте и используйте в работе .

В разделе 2 мартовская зарплата отражается так. Например, в компании зарплату выплачивают сотрудникам пятого числа каждого месяца. В частности, за март деньги выдали 5 апреля, то есть фактически уже во II квартале. НДФЛ в этом случае надо перечислить не позднее 6 апреля (п. 6. ст. 226 НК РФ). Операцию в разделе 2 формы 6-НДФЛ отразите так:

— по строке 100 Дата фактического получения дохода укажите 31.03.;

— по строке 110 Дата удержания налога — 05.04.;

— по строке 120 Срок перечисления налога — 06.04.;

— по строкам 130 и 140 — выплаченную зарплату и удержанный НДФЛ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Пример заполнения расчета по форме 6-НДФЛ

за полугодие года

Лист 001

(форма 6-НДФЛ)

Лист 002

(форма 6-НДФЛ)

Лист 003

(форма 6-НДФЛ)

Лист 004

(форма 6-НДФЛ)

Источник: журнал Главбух

Сдали 6-НДФЛ, а потом нашли ошибку или получили требование подать уточненку от инспекторов.

Что делать?

Скорректировать данные и устранить неточность, сформировать отчет заново, выгрузить файл из учетной программы и отправить в свою ИФНС.

Так вы избежите штрафов.

- Неверно указали КПП. Получится ли уточнить КПП письмом, не сдавая уточненки?

Нет, обойтись письмом не получится – сдайте уточненку. Инспекторы настаивают именно на таком подходе в письме ФНС России от 23 марта г.

№ БС-4-11/4900@.

В уточненном расчете укажите правильный КПП и номер корректировки. Далее сформируйте файл с 6-НДФЛ заново и отправьте в инспекцию. Править КПП в самом файле не нужно, такой отчет не примут. Ведь у каждого файла есть свой идентификатор. И если инспекторы получат расчет с тем же номером, вам пришлют уведомление об отказе в приеме.

В строке 110 раздела 2 прописали 3 марта, а в строке 120 – 10-е. Что делать?

Сдайте уточненку и укажите по строке 120 4 марта года. Строку 110 заполнили верно – указали дату, когда удержали налог при выплате. А вот по строке 120 отражают день, не позднее которого налог нужно перечислить в бюджет. В рассмотренном случае это 4 марта – следующий день после даты, указанной по строке 110.

Из-за ошибки указали завышенные доходы сотрудников.

Сдайте уточненку и скорректируйте завышенную базу для расчета НДФЛ. Некоторые специалисты считают, что в данном случае уточненка не обязательна. Это не так. Разберемся. Формально сдать уточненку налоговый агент обязан, если занизил налоговую базу. В рассмотренном случае база для расчета НДФЛ завышена.

При этом искажаются данные по лицевым счетам налогоплательщика – сотрудника или исполнителя по ГПД, которому приписали лишний доход. Кроме того, возможно, вы удержали лишние суммы налога при выплате человеку, а значит, нарушили его права. Это нарушение трудового и гражданско-правового законодательства.

Поэтому безопаснее подать уточненный расчет по 6-НДФЛ и вернуть суммы, которые неверно удержали у физлица, или зачесть их при следующей выплате.

https://www.youtube.com/watch?v=aItjLw7-1k4

В бухучете же излишне начисленный доход и НДФЛ сторнируйте в месяце, в котором исправили ошибку.

Подайте уточненку и скорректируйте количество физлиц по строке 060 раздела 1 формы. Проверьте также суммы доходов и НДФЛ и в первом, и во втором разделах расчета. Если и тут есть искажения, поправьте их тоже. Напомним, в расчет включают выплаты не только за сотрудников, но и за всех тех, для кого организация – налоговый агент.

В рассмотренном случае строку 080 не заполняют. В этой строке речь идет о суммах, которые организация должна была удержать, но по каким-либо причинам не смогла этого сделать. К примеру, при выплате дохода в натуральной форме.

Подайте уточненку, в которой в строке 080 поставьте нули, если не было выплат, с которых не получилось удержать налог.

Строки 100–140 в уточненном расчете заполните так:

- — в строке 100 запишите дату дохода 31.12.,

- — в строке 110 – дату выдачи денег 13.01.,

- — в строке 120 – следующий рабочий день 14.01.,

- — в строке 130 – сумму дохода, которую перечислили на дату по каждой строке 100,

- — в строке 140 – сумму налога, которую удержали на дату по каждой строке 110.

Можно ли отменить 6-НДФЛ номером корректировки 99, как справки 2-НДФЛ?

Нет, порядок заполнения 6-НДФЛ не предусматривает аннулирование 6-НДФЛ.

Поэтому подайте уточненный расчет. На титульном листе в строке «Номер корректировки» проставьте «001» при сдаче первого уточненного расчета, «002» – второго и так далее. В остальном декларацию заполните, как нулевую. Инспекторы в приеме нулевого отчета не откажут.

Что будет если не сдать уточненку?

Штраф за каждый расчет с недостоверными сведениями – 500 руб. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Помимо организации, инспекторы выпишут штраф руководителям.

Источники: http://glavkniga.ru/situations/k501790, http://www.26-2.ru/qa/244662-qqqqa-16-m5-06-05-2016-nujno-li-delat-korrektirovku-6-ndfl, http://kcbux.ru/Statyy/st-053-prim_6-NDFL.html

Комментариев пока нет!

Источник: http://kakpravilno-sdelat.ru/kak-pravilno-sdat/kak-pravilno-sdat-korrektirovku-po-6-ndfl.html

6-НДФЛ: ответы на частые вопросы

С 2016 года налоговые агенты должны ежеквартально представлять в налоговые органы новый расчет по форме 6-НДФЛ. С порядком его составления и представления можно ознакомиться в Информационной системе 1С:ИТС (справочник в разделе «Отчетность»).

В решениях «1С:Предприятие» новая форма расчета реализована. О соответствии строк отчета регистру налогового учета по НДФЛ мы писали в № 4, стр. 17 «БУХ.1С» и на сайте.

В этой статье эксперты 1С отвечают на частые вопросы пользователей, связанные с формированием 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Налоговые агенты в этом году в срок не позднее 4 мая впервые представили в ИФНС ежеквартальный расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, форматам и в порядке, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

ФНС России на официальном сайте информирует, что 6-НДФЛ — это документ, который содержит «обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога».

В следующий раз отчет 6-НДФЛ нужно сдать за полугодие 2016 года в срок не позднее 1 августа.

Во избежание штрафов за недостоверность переданных сведений любые обнаруженные несоответствия лучше скорректировать, несмотря на то, что Раздел 1 формы 6-НДФЛ заполняется нарастающим итогом, и при формировании отчета за следующий квартал актуализируется автоматически.

Если ИФНС обнаружит, что в расчете 6-НДФЛ содержатся недостоверные сведения, налоговый агент будет привлечен к ответственности в виде штрафа в размере 500 рублей за каждый документ с ошибками (ст. 126.1 НК РФ).

Корректирующий отчет — это новый экземпляр отчета. В «1С:Зарплате и управлении персоналом 8» редакции 3 его можно сформировать, если есть исходный отчет. На Титульном листе 6-НДФЛ, предусмотрено поле, в котором указывается номер корректировки.

Для формирования корректирующего отчета 6-НДФЛ в программе в меню Отчетность,справки — 1С-Отчетность — по кнопке Создать нужно выбрать отчет 6-НДФЛ.

В новом экземпляре отчета на Титульном листе в поле Номер корректировки следует внести порядковый номер передаваемой исправительной формы (рис. 1). Напомним, что у исходной формы Номер корректировки «000».

Рис. 1. Титульный лист корректирующей формы 6-НДФЛ

Созданную форму отчета нужно Заполнить, нажав на одноименную кнопку. Далее отчет 6-НДФЛ можно проверить, сохранить и отправить в ИФНС прямо из программы с помощью сервиса 1С-Отчетность.

Источник: https://buh.ru/articles/documents/48832/

Три случая, когда безопаснее уточнить 6-НДФЛ

Налоговики проверяют первые расчеты 6-НДФЛ. Нарушения одни и те же: неуплата налога в срок, некорректное заполнение строк 110 и 120, отсутствие выплат в расчете. Чтобы избежать штрафов, важно найти ошибки раньше инспекторов и уточнить 6-НДФЛ.

Срок перечисления налога в 6-НДФЛ

Инспекторы проверяют сроки перечисления НДФЛ. В строке 120 6-НДФЛ указывается дата уплаты по кодексу. Если к этому дню налог не поступил, компании начисляют пени и уведомляют ее о возможных ошибках.

Причин недоимки может быть несколько, и последствия разные.

Если вы опоздали с уплатой НДФЛ, надо представить пояснения и заплатить пени и штраф — 20% от недоимки (ст. 123 НК РФ).

Если вы перечислили налог вовремя, но в расчете неправильно указали даты или суммы, надо уточнить 6-НДФЛ.

Недоимка может появиться из-за формулировки поля «Назначение платежа» в платежных поручениях. Например, компания в январе выдала зарплату за декабрь, перечислила налог и написала «НДФЛ за декабрь». Организация имеет в виду, что налог удержан с зарплаты за декабрь, но инспекторы могут решить, что компания погасила долг по налогу, удержанному в декабре.

В 1 квартале 2016 года образуется недоимка. Инспекция пришлет запрос. В ответ следует пояснить, что налог, удержанный в январе, перечислен в срок.

Еще одна возможная причина недоимки — техническая проблема в инспекции. Долги возникают у подразделений, которые мигрировали в 1 квартале 2016 года. Новая инспекция не видит НДФЛ, перечисленный в старую инспекцию. Поясните, что ничего не нарушали, а подразделение переезжало. Представьте копии проучений. Инспекция устранит ошибку сама.

Неверное заполнение строки 120 6-НДФЛ

В строке 120 6-НДФЛ (срок перечисления) могут быть только две даты: следующий день после даты удержания налога (строка 110) либо последний день месяца. Если в строке 120 6-НДФЛ стоит что-то другое, инспекторы могут прислать запрос. Потребуется уточнить 6-НДФЛ.

Из общего правила есть исключение. Если срок выпадает на выходной, то в строке 120 6-НДФЛ пишут ближайший рабочий день. Если компания поставила в строке 120 выходной день, безопаснее уточнить 6-НДФЛ. Хотя налоговики считают, что штраф маловероятен.

6-НДФЛ без выплат

6-НДФЛ без выплат может вызвать вопросы, особенно если работники жаловались на конверты. Бывает, что сотрудники прикладывают к жалобам справки 2-НДФЛ с доходом.

Если выплаты были, их безопаснее отразить в уточненном расчете 6-НДФЛ, иначе инспекция задумается о выездной проверке. Если выплат не было — поясните, почему никто не получал зарплату.

Напомним, нулевой расчет 6-НДФЛ сдавать не надо (письмо ФНС России от 23.03.2016 № БС-4-11/4901). Однако налоговики все же могут приостановить операции по счету и выписать штраф в размере 1000 рублей (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ). Это можно обжаловать.

Кстати, за подразделение надо сдавать расчет 6-НДФЛ в инспекцию по месту учета подразделения, а не головного офиса. Иначе расчет будет считаться непредставленным. Если компания сдала расчет вовремя, но не туда, надо пояснить это и сдать 6-НДФЛ нужную инспекцию.

Источник: https://www.gazeta-unp.ru/articles/51031-qqq-16-m5-25-05-2016-tri-sluchaya-kogda-bezopasnee-utochnit-6-ndfl