Нужна ли Онлайн Касса. Для чего, для кого, почему?

В ближайшие 2 года планируется реализация одного из крупнейших ИТ-проектов в масштабах всей страны – переход всех касс в режим работы онлайн. Бизнесу, работающему с кассами, предстоит обновить или заменить более 3-х миллионов аппаратов. Как будет выглядеть этот процесс:

- Кассы, пребывающие на данный момент в работе, необходимо будет проапгрейдить, если это позволяет модель, или заменить на новые. Новые кассы посредством подключения к интернету (любым из доступных способов – от мобильных до проводных) в онлайн-режиме будут передавать данные о выбитых чеках в налоговую инспекцию.

- При этом данные о выбитых чеках будут поступать в налоговую инспекцию не напрямую, а аккумулироваться и передаваться через ОФД (операторов фискальных данных). Бизнесмен будет иметь возможность выбрать ОФД для обслуживания из компаний, прошедших соответствующую регистрацию и лицензирование.

- Пока не происходит полный отказ от бумажных чеков. Однако, обязательной становится отправка электронной версии чека на указанный мобильный телефон или e-mail по желанию покупателя.

- Несомненный плюс для интернет-магазинов – отпадает необходимость обязательной распечатки чека в случаях онлайн-оплаты покупки (например, при оплате на сайте с помощью карты).

Зачем нужны онлайн кассы?

Касса дает возможность точно фиксировать выручку на торговом объекте и препятствует изменять эти данные постфактум.

Кассы предназначены для решения двух важнейших задач. С одной стороны – это инструмент контроля владельцем торговой точки работы продавцов, который минимизирует риск воровства со стороны сотрудников.

С другой стороны – это не менее важный инструмент контроля для государства, он помогает определить реальный объём товарооборота, полученной выручки и, соответственно, правильность перечисленных в бюджет налогов.

Однако, используемые на данный момент кассы сложно проконтролировать, и предприниматели или их сотрудники имеют возможность искажать достоверность информации. Для этого используются «левые» кассы для проведения товара, вовсе не выбиваются чеки и т.д.

Как дополнительный инструмент контроля были введены государственные «контрольные закупки». Однако они себя не оправдали по нескольким причинам:

- требуется немалый штат сотрудников для их проведения;

- штрафы за выявленные нарушения сравнительно низкие;

- затраты на проведение таких мероприятий не окупаются и становятся дополнительной статьёй затрат бюджетных средств.

В связи с этим на данный момент действует система патентов и налогообложения «временный доход», когда предприниматели перечисляют фиксированные суммы налогов, независимо от выручки и доходов.

Тотальный контроль касс

Обязательное для всех введение онлайн-касс в корне меняет сложившуюся ситуацию. Эта программа позволит контролировать продажи через онлайн кассы по всей стране. При этом выездные проверки будут проводиться выборочно, в тех организациях, где были зафиксированы несоответствия и нарушения.

С введением новой системы обязательным становится внесение в чек наименований реализованных товаров. При использовании BigData будет обеспечиваться автоматический анализ данных о продажах и выявление отклонений подозрительного, нестандартного характера. В масштабах страны можно говорить об огромном количестве обрабатываемых чеков — до нескольких десятков миллиардов в год.

Примечательно, что контролировать продавца смогут и сами покупатели. Каждый сможет проверить соответствие данных, переданных в налоговую службу, фактическим данным своего чека, проверив его по QR-коду в онлайн-режиме. В некоторых странах, где уже успешно работает система онлайн-касс, государством организовываются специальные лотереи, в которых используются валидные чеки.

С чего всё началось?

Проект по передаче данных товарных чеков в налоговую инспекцию онлайн начался в 2014 году. И первым шагом стал эксперимент с запуском «облака» ФНС, куда можно было передать данные о чеке, используя удобное устройство с выходом в интернет (ноутбук, телефон, планшет и т.д.). Внедрение такой схемы позволило бы полностью отказаться от кассовых аппаратов.

Однако, несмотря на достаточно положительные результаты этого эксперимента, окончательная редакция законопроекта значительно видоизменилась, и кассы остались, как инструмент контроля продаж. Но новые кассы теперь будут оборудованы фискальным накопителем и иметь возможность подключения к интернету.

Таким образом, на данный момент выход на качественно новый технологический уровень системы контроля продаж был отложен.

Этапы перехода на онлайн

Учитывая, что проект внедряется в масштабах всей страны, его реализация была разбита на следующие этапы:

- К 1 сентября 2016 ФНС будет опубликован список прошедших лицензирование ОФД, а также станут доступны модели новых касс, полностью соответствующие всем инновационным требованиям. У предпринимателей появится возможность на добровольных началах начать использование онлайн-касс.

- С 1 февраля 2017 предприниматели на учет в налоговую смогут ставить только новые онлайн-кассы.

- До 1 июля года замене на новые или модернизации подлежат все существующие кассы. Рекомендуется начать беспокоиться об этом заранее, чтобы не попасть на пик ажиотажа по закупке нового оборудования в мае-июне.

- С 1 июля 2018 года переход на онлайн кассы должны осуществить предприниматели, работающие по патентам и едином налоге на вмененный доход. На сегодняшний день данная категория бизнесменов может распечатывать чеки на принтере или выписывать вручную. По данным налоговой инспекции этот сектор бизнеса насчитывает более 2-х миллионов торговых точек.

Ориентировочно стоимость апгрейда кассового оборудования для предпринимателя составит от 5 до 10 тыс. рублей. Обслуживание у выбранного ОФД – около 3 тыс. рублей в год.

Что дальше?

Естественно, что такой масштабный проект даст новый виток развития возможностей, предоставляемых ИТ-технологиями.

То, что сразу лежит на поверхности и видно «невооруженным глазом», это значительный рост продаж у производителей касс нового поколения и разработчиков программного обеспечения.

Аналогичную ситуацию можно было наблюдать при внедрении в алкогольной отрасли ЕГАИС (единой государственной системы контроля за оборотом алкоголя). Но в данном случае масштабы намного значительней и коснуться нововведения абсолютно всех.

https://www.youtube.com/watch?v=JwXmlPS8leg

Следующий момент – внедрение этого проекта открывает огромное количество возможностей для разработки качественно новых сервисов, как для бизнесменов, так и для рядовых покупателей.

После того, как ОФД будут предоставлять API для доступа к обработке электронных чеков, откроются новые инструменты анализа и прогноза для ведения бизнеса.

Что касается покупателей, то можно не сомневаться, что в ближайшем будущем появятся новые сервисы управления своими финансами с более широкой функциональностью – теперь появится возможность анализировать покупки, сделанные за наличные. И это лишь верхушка возможностей «айсберга», именуемого «онлайн-кассы».

Источник: https://online-kassa.com/onlajn-kassa-dlya-chego-dlya-kogo-pochemu/

Налоговый вычет за онлайн кассу

На сегодняшний день, возникает достаточно актуальный и часто запрашиваемый вопрос у многих граждан, за что можно получить налоговый вычет и какие документы для этого необходимы. В данной статье мы рассмотрим, так сказать свежий, недавно появившийся в предпринимательстве налоговый вычет за покупку онлайн кассы.

Кому положен вычет

Начать следует всё-таки с того, кому полагается данный вычет.

Несмотря на то, что онлайн кассы по мере их приобретения, в зависимости от сроков перехода, основываясь на законе о применение ККТ, всё больше и больше внедряются в сферу бизнеса, но далеко не все могут уменьшить сумму единого налога.

Рассматривая это как льготу, в данную категорию входят индивидуальные предприниматели, которые ведут свою коммерческую деятельность на ЕНВД и патенте, только эти два налоговых режима позволяют подать заявление на получение налогового вычета за онлайн кассы.

Сумма налогового вычета

На рынке услуг реализации ККТ, стоимость онлайн касс варьируется по-разному, и вернуть часть денежных средств возможно не только за её покупку, но и за сопутствующие, связанные с этим затраты. В список таких затрат входит приобретение фискального накопителя, установка программного обеспечения, услуги по настройке кассы и т.п.

Главное, отразить всё это в своём заявление, когда будете предъявлять его в налоговую инспекцию. Как уже говорилось, цены на покупку ККТ и сопутствующие расходы, могут быть разные, поэтому лимит возврата установлен до 18000 рублей, но за каждую отдельную кассу.

То есть, сколько кассовых аппаратов вы приобрели и потратились на их внедрение, к каждой из них и будет применяться вычет.

ЧИТАТЬ > Обзор онлайн-касс от Мегафон

Сроки получения вычета

Главное условие, уменьшения суммы облагаемого налога на сумму расходов, для ИП работающих на ЕНВД и применяющих патент, это зарегистрировать новые онлайн кассы в период с 1 февраля 2017 года по 1 июля 2018 года для сфер розничной торговли, общественного питания и вендинга, имеющих наемных работников. Такие ИП могут получить вычет только за 2018 год.

ИП занятые в тех же сферах, только без работников, которые по закону обязаны установить и зарегистрировать кассы в период с 1 февраля 2017 по 1 июля 2019, могут уменьшить сумму налога уже за 2018 и 2019 налоговые периоды.

Единственное что, вычет нельзя получить вычет за период, предшествующий сроку регистрации онлайн кассы в реестре ККТ налоговой инспекции, и сроки после которых кончается право на льготу, является последним днём перехода на новые ККТ – это 1 июля 2019 года.

Также действуют поквартальные условия определения суммы налогового вычета.

Если предприниматель зарегистрировал онлайн кассу в 1 квартале налогового периода, то возможно уменьшить налог, на всю сумму в размере не более 18000 рублей.

При покупке и регистрации кассы со 2 или последующих кварталов, сумма вычета будет сокращаться пропорционально каждому кварталу, то есть будет меньше на каждые 4500 рублей.

Как вернуть

Узнав кто, сколько и когда может претендовать на вычет и уменьшить налоги на сумму расходов, опишем детально процесс оформления льготы.

Для индивидуальных предпринимателей определены две формы подачи документов на получения вычета.

Помимо подачи налоговой декларации, предпринимателями предоставляется заявление в простой форме, где необходимо отразить необходимую информацию, главное чтобы в нём были следующие пункты:

- Налоговый период

- ФИО ИП

- ИНН

- Номер и дата патента

- Заводской номер ККТ

- Регистрационный номер, присвоенный ФНС

- Дата регистрации ККТ в налоговой

- Сумма расходов на приобретение ККТ

- Сроки уплаты и сумма уменьшения платежей

Как только заявление будет составлено, его необходимо направить в налоговый орган, это можно сделать как лично в письменном виде, так и в электронном формате, через официальный сайт ФНС nalog.ru, в соответствующем разделе электронных услуг для индивидуальных предпринимателей в личном кабинете.

Далее налоговый инспектор, принявший от вас заявление об уменьшение суммы налога за каждую единицу ККТ, проверит предоставленную информацию на достоверность, после чего, проинформирует о результатах проверки. Если налоговым сотрудником будет выявлен факт нарушения в несоответствии требованиям или допущения ошибки, то заявление ИП будет отклонено.

В таком случае уплатить налог придётся в полной мере, но позже можно будет подать заявление с исправлениями повторно.

ЧИТАТЬ > Все про онлайн-кассы

Подведём итоги, что нужно для получения налогового вычета и каким требованиям нужно соответствовать.

- Вы должны быть ИП на ЕНВД или патенте

- Зарегистрировать ККТ в требуемые законодательством сроки ФНС

- Приобретённая касса должна быть включена в новый реестр ККТ

Если все требования соблюдены, то смело можно писать заявление по месту учёта в налоговый орган.

Источник: https://nalogtoday.ru/nalogovyj-vychet-za-onlajn-kassu/

Кто должен перейти на онлайн-кассы с 1 июля 2018 года

Текст Татьяна Благовидова

Фото Собственность бухгалтерской компании «Хелп», Firestock.ru

Весной 2018 года началась вторая волна подключения предпринимателей к онлайн-кассам. Ученица курса «Путь Мечты», основатель бухгалтерской компании «Хелп» Лейля Хасаншина рассказала, кому нужно переходить на новую кассовую технику и как это сделать правильно.

Лейля Хасаншина

Руководитель и основатель бухгалтерской компании ООО «Хелп»

Согласно Федеральному закону 290-ФЗ, переход на онлайн-кассы в российском ритейле происходит поэтапно. В 2018 году они станут обязательными для очередного сегмента — предпринимателей, которые ранее никогда не пользовались контрольно-кассовой техникой.

Вот, кто должен перейти на онлайн-кассы с 1 июля 2018 года:

- Юридические лица и индивидуальные предприниматели, работающие на ЕНВД, которые торгуют в розницу и ведут деятельность в области общественного питания.

- Индивидуальные предприниматели, работающие на патенте, которые торгуют в розницу и ведут деятельность в области общественного питания.

- Владельцы интернет-магазинов и сервисов, которые принимают оплату через платежные агрегаторы (например, «Яндекс.Кассы»). Исключение: предприниматели, работающие на патенте, — они должны перейти на онлайн-кассы к 1 июля 2019 года.

- Индивидуальные предприниматели, работающие на ЕНВД, если у них есть наемные работники.

До 1 июля 2018 года они должны установить кассовые аппараты, которые будут передавать электронные копии чеков онлайн в налоговую.

- За торговлю без использования онлайн-кассы: штраф для юридического лица составляет от 30 000 рублей до 75–100% выручки, для индивидуального предпринимателя — от 10 000 рублей до 25–50% выручки.

- Если касса не соответствует новым требованиям, юридическому лицу грозит предупреждение или штраф до 10 000 рублей, а индивидуальному предпринимателю — предупреждение или штраф до 3 000 рублей.

А теперь обо всем по порядку: что нужно знать и делать, чтобы не получить штраф.

Онлайн-касса — это обновленный тип контрольно-кассовой техники (ККТ). Устройство по сети взаимодействует с оператором фискальных данных (ОФД), через которого передает информацию в Федеральную налоговую службу (ФНС). По сути, это аппарат, который позволяет отслеживать все операции по вашей деятельности.

Зачем вводят онлайн-кассы

Для ФНС это возможность сделать бизнес более прозрачным, повысить налоговые сборы и сократить массовые проверки. Есть данные, что такое использование онлайн-кассы в Южной Корее позволила увеличить поступления в государственный бюджет в 2 раза.

Фото с сайта raschetniy-schet.ru

- Совершается покупка.

- Аппарат формирует и шифрует чек.

- Затем через интернет отправляет его на сервер оператора фискальных данных, который получает чек и в ответ отправляет сигнал о том, что вся информация получена.

- После обработки и верификации чеки направляются в ФНС.

Как работает онлайн-касса

В удаленных регионах страны, где отсутствует техническая возможность пользоваться интернетом, будет разрешено использование автономных касс: данные будут сохраняться на фискальный накопитель и раз в 13 месяцев передаваться в налоговую.

Чтобы лучше понимать, как работает онлайн-касса, нужно посмотреть также на новые чеки. Требования к ним сильно поменялись.

Основное нововведение, что должно быть в чеке онлайн-кассы, — добавление номенклатуры и QR-кода, которые содержат в себе техническую информацию о совершенной покупке, стоимость и наименования товаров или услуг. Например, если раньше ритейлеры имели право не заполнять описание товара, а просто указывать сумму, то сейчас в чеке должно быть наименование — допустим, надпись «огурцы».

Для «второй волны» (владельцев тех бизнесов, которые переходят на онлайн-кассы к 1 июля 2018 года) включение номенклатуры в чек будет обязательным лишь с 1 февраля 2021 года.

Еще один важный момент: раньше для аппаратов ККТ организации приобретали ЕКЛЗ (специальный блок памяти, который служил для запоминания денежных сумм). Ему на смену пришел фискальный накопитель (ФН), который шифрует и передает фискальные данные оператору. Поэтому в чеках номер ЕКЛЗ уступит место номеру ФН.

Отправление чека покупателю

По требованию покупателя кассир должен отправить электронный чек на его почту или телефон. Если чек не был отправлен, юридическому лицу грозит штраф до 10 000 рублей, а ИП — до 2 000 рублей.

При этом в офлайн-магазинах, кафе и других организациях чеки нужно по-прежнему выдавать покупателям в бумажном варианте.

Если товар доставляет курьерская служба, чек должен выдать тот, кто принимает деньги, — администратор, директор (то есть не курьер). Если клиент оплатил товар на сайте и деньги получил магазин, то и чек выдает магазин.

Необходимо выбрать кассу с подходящим интерфейсом подключения: беспроводная связь Wi-Fi, проводная связь или USB (протокол RNDIS). А дальше все индивидуально. Составьте свой список требований и обращайтесь с ним к производителям.

Например:

- Планируемая нагрузка. Выбор ККТ должен зависеть от количества оформляемых чеков в день. Так что на рынке представлены кассы, предназначенные для высоких нагрузок (на них, соответственно, и цена выше), средних и низких (самые бюджетные).

- Скорость формирования чеков. Например, предприятиям общепита лучше выбирать аппараты с фронтальной выдачей чеков, которая предполагает высокую скорость формирования.

- Габариты. Как гармонично вписать вашу технику в интерьер — нужно выбрать онлайн-кассу в зависимости от площади магазина.

- Продажа алкоголя. Для магазинов, торгующих алкоголем, аппарат должен поддерживать работу с УТМ (передача информации об обороте и продаже алкогольной продукции в базу данных ЕГАИС).

Онлайн-кассы можно купить в таких организациях:

- Банки, например «МодульКасса».

- Специализированные организации по инкассации, например «Росинкас».

- Специализированные организации, которые ранее производили обычные кассовые аппараты, например «Дримкас».

- Система «Яндекс ОФД».

Цена варьируется — от 7 до 50 тысяч рублей на приобретение. Платить за обслуживание аппарата нужно только в том случае, если организация заключила соответствующий договор.

Договор с оператором фискальных данных

Перед постановкой кассы на учет нужно заключить договор с оператором фискальных данных. Стоимость услуг ОФД — от 3 000 рублей в год.

Контрольно-кассовую технику обязаны иметь интернет-магазины и сервисы, которые принимают оплату через платежные агрегаторы (исключение — бизнесы, действующие на патенте). Арендовать ККТ для интернет-магазина можно прямо через платежный агрегатор (например, «Яндекс.Кассы») и интегрировать ее с сайтом. Чеки покупателям отправляются по требованию с помощью курьера.

Подключить онлайн-кассу можно двумя способами:

- По-старому: самостоятельно собрать документы, принести в ФНС контрольно-кассовую технику и написать заявление.

- По-новому: зайти в личный кабинет на сайте налоговой службы и все оформить онлайн.

Предприниматели, ранее не использовавшие кассы, рискуют нарваться на внеплановую проверку по жалобе покупателя, которому не прислали чек. Еще налоговая может запросить выписку из банка, из которой будет видно, что поступают деньги от физических лиц или платежного агрегатора.

Предприниматели, которые работают на ЕНВД или патенте и ранее не были обязаны пользоваться ККТ, могут получить налоговые вычеты по приобретенным онлайн-кассам.

При покупке ККТ можно уменьшить сумму налога на стоимость оборудования, но не более чем на 18 000 рублей за одну кассу. Для получения налогового вычета необходимо сдать декларацию по ЕНВД и в ней отразить расходы на приобретение кассовой техники.

Предпринимателям на патенте необходимо подать в налоговую инспекцию по месту учета уведомление об уменьшении суммы платежа по патенту. Форма уведомления — на стадии разработки.

Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором зарегистрирован кассовый аппарат.

Остались вопросы по использованию онлайн-кассы? Задавайте их Лейле Хасаншиной в комментариях группы Womenbz «ВКонтакте».

Источник: https://www.womenbz.ru/articles/komu-i-kak-nuzhno-podklyuchit-onlayn/

Онлайн кассы: что это такое и как проверить модель ККТ на сайте налоговой

Переход на онлайн-кассы с 2017 года у многих вызывает вопросы. И, прежде всего, спрашивают о самой контрольно-кассовой технике (ККТ): что это такое? можно ли работать с кассой, если нет подключения к Интернету? можно ли обойтись пока старыми моделями? Обо всем этом и поговорим в данной статье.

Нужна помощь в подборе онлайн-кассы?

Оставьте номер телефона, мы перезвоним Вам и проконсультируем!

Новая контрольно-кассовая техника (онлайн-касса) — что это такое

Онлайн-касса – общепринятое и неофициальное обозначение новой контрольно-кассовой техники (ККТ). Данное название она получила из-за своего подключения к Интернету. Это подключение делает возможным, в частности:

- передачу фискальных документов (кассовых чеков и бланков строгой отчетности) в налоговую инспекцию через оператора ОФД;

- передачу клиенту чека или бланков строгой отчетности в электронной форме.

Стоит отметить, что в случае если происходит сбой связи с сетью Интернет, то останавливать работу онлайн-кассы не следует. Дело в том, что такой кассовый аппарат сохраняет всю информацию о произведенных с его помощью расчетах в фискальном накопителе и при восстановлении связи переправляет накопленную за время сбоя связи информацию оператору ОФД, а далее – в налоговую инспекцию.

Помимо наличия связи с Интернетом к онлайн-кассам закон № 54-ФЗ предъявляет и другие требования, которые представлены полным списком в его статье 4.

Однако не все устройства можно отнести к онлайн-кассам.

В новой редакции закона №54-ФЗ контрольно-кассовая техника – это электронно-вычислительная машина или иное компьютерное устройство, которое одновременно:

- обеспечивает запись и хранение фискальных данных;

- имеет фискальный накопитель;

- формирует фискальные документы (чеки и бланки строгой отчетности);

- передает эти документы через оператора ОФД в налоговый орган;

- печатает при необходимости на бумажном носителе фискальные документы.

Причем, все эти действия должны быть выполнены с учетом правил нового закона о кассах. А это означает, что не всякая контрольно-кассовая техника обязана передавать фискальные данные в налоговый орган или печатать чеки на бумаге. В связи с этим новая редакция закона №54-ФЗ «насчитывает» минимум 5 видов ККТ:

- Кассовая техника, которая используется только при расчетах наличными средствами и (или) с помощью электронных средств платежа (при их непосредственном предъявлении), исключая расчеты в сети Интернет с применением электронных средств платежа.

- ККТ, которая применяется только для расчетов в сети Интернет.

- ККТ для работы в местности, удаленной от сетей связи (не онлайн-касса). Эта кассовая техника может работать в режиме, который не предусматривает передачу данных через оператора ОФД в налоговый орган.

- Автоматизированные системы, которые предусмотрены для формирования бланков строгой отчетности, тоже относятся к разряду контрольно-кассовой техники. А значит, должны соответствовать тем же требования, которые предъявляются к остальным видам ККТ. Но применяется такая автоматизированная система только для бланков строгой отчетности.

Кроме того, есть еще один вид (5-й) расчетных средств – автоматическое устройство для расчетов с клиентами. В этом случае все расчеты осуществляются в автоматическом режиме, с применением ККТ (онлайн кассы), но без участия лица, уполномоченного продавцом.

Под автоматическими устройствами для расчетов на данный момент понимаются, прежде всего, традиционные банкоматы, через которые происходит пополнение и списание денежных средств с платежных карт. Применяемые в них онлайн-кассы должны также отвечать тем требованиям, которые установлены для любых их моделей.

Но есть и свои исключения! ККТ может не использоваться в автоматических устройствах, если данное устройство:

- применяется кредитной организацией, в чьей собственности или в пользовании оно находится;

- осуществляет операции по выдаче и (или) приему наличных денег, в том числе и посредством применения электронных средств платежа;

- и передает распоряжения кредитной организации по переводу денег.

Все эти условия должны выполняться одновременно – и тогда ККТ может не применяться в автоматических устройствах. В случае если все-таки ККТ применяется, то в чеках или бланках строгой отчетности, которые она формирует:

- не будет указываться должность и фамилия лица, которое осуществило с клиентом расчет и оформило ему чек или бланк;

- будет присутствовать в качестве обязательного реквизита заводской номер используемого при расчете автоматического устройства.

Расскажем, подберем, подключим и настроим онлайн-кассу со скидкой 30% на все услуги!

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Можно ли еще работать на кассах старого образца?

В прежней редакции закона №54-ФЗ кассовый аппарат применялся только, если был включен в Государственный реестр (п.1 ст.3). Новая редакция закона, предусматривая обязанность перехода на новые онлайн-кассы с 2017 года, указывает, что данные кассы должны соответствовать требованиям статьи 4 нового закона №54-ФЗ, в том числе должны быть поименованы в соответствующем реестре.

Но при этом предусматриваются и свои исключения:

- утверждена возможность использования кассовых аппаратов старого образца, зарегистрированных в налоговом органе в общеустановленном порядке до 31.01.2017 года. Правда, данная возможность предоставляется только до 30 июня 2017 года (п.3 статьи 7 закона №290-ФЗ). После этой даты, т.е. с 01 июля 2017 года, продавцы обязаны будут выполнить переход на онлайн-кассы;

- закон №290-ФЗ от 07.16г. разрешает не применять кассовые аппараты до 01 июля 2018 года тем лицам, которые имели право согласно старой редакции закона №54-ФЗ не использовать при расчетах ККТ.

Но стоит заметить, что все-таки не всем продавцам придется покупать новую кассу – отдельные модели ККТ старых образцов (не онлайн-кассы) можно будет модернизировать.

Видео — о переходе на онлайн-кассы:

Для этого потребуется установка нового программного обеспечения и фискального накопителя, которые обеспечат соблюдение требований к контрольно-кассовой технике, утвержденные новой редакцией закона №54-ФЗ.

Однако по поводу модернизации старой кассы нельзя обратиться к случайным исполнителям: как сказали на одном из своих семинаров представители ФНС РФ, выполнить обновление ККТ может предприятие, у которого заключен договор с производителем ККТ. Это означает, что обратиться за подобной услугой можно, в частности, в сервисные центры, которые ранее занимались обслуживанием кассовой техники и переустановкой ЭКЛЗ.

Подскажем, можно ли работать на старых онлайн-кассах.

Оставьте номер телефона, мы перезвоним Вам и проконсультируем!

Фискальный накопитель – новая особенность ККТ

Старая редакция закона о кассах предусматривала у ККТ наличие ЭКЛЗ и фискальной памяти. Новый закон № 54-ФЗ онлайн-кассы «наградил» фискальным накопителем, который исключает необходимость в вышеуказанных устройствах и открывает множество возможностей, в частности:

- формирование и проверку фискальных признаков, т.е. информации, которая позволяет установить факт корректировки или фальсификации сведений о расчетах, о самой контрольно-кассовой технике, и т.д.

- запись фискальных данных в некорректируемом виде;

- долговременное и энергонезависимое хранения информации, и многое иное.

Без фискального накопителя применение онлайн-касс не допускается.

Кроме того, на сами фискальные накопители «заведен» собственный реестр (на ККТ теперь действует один реестр, а для накопителей – другой), а статьей 4.1 закона №54-ФЗ установлены отдельные требования к этому устройству.

С реестром фискальных накопителей, где указаны все изготовленные экземпляры фискальных накопителей, которые вправе устанавливать на онлайн-кассы, можно познакомиться на официальном сайте налоговой службы РФ, в разделе «Иные функции ФНС» — «Реестры и проверка контрагентов» — «Реестр фискальных накопителей» (ССЫЛКА):

Тут же можно проверить и сам фискальный накопитель через сервис «Проверка ФН».

Для этого только потребуется ввести заводской номер устройства:

Однако вот вопрос: нужно ли менять фискальный накопитель, как в свое время это делали с ЭКЛЗ. Закон №54-ФЗ не устанавливает предельного срока службы для накопителя. Но п.6 статьи 4.1 закона предусматривает срок действия ключа фискального признака. Данный ключ содержится в фискальном накопителе онлайн-кассы. Срок службы этого ключа установлен следующий:

- Не менее 36 месяцев со дня регистрации ККТ в налоговой инспекции — для онлайн-касс, которые предусматривают передачу фискальных данных в налоговый орган через ОФД и которые используются организациями и предпринимателями:

- оказывающими услуги;

- или применяющими упрощенный налоговый режим;

- или применяющими налоговый режим ЕСХН;

- либо являющимися плательщиками ЕНВД по тем видам деятельности, какие поименованы в п.2 статьи 346.26 НК РФ;

- либо предпринимателями, которые находятся на патентной системе и занимаются теми видами деятельности, для каких этот режим предусмотрен.

В данный список не входят те организации и предприниматели, которые занимаются продажей подакцизных товаров, даже если они находятся на одном из вышеуказанных налоговых режимов.

- Не менее 13 месяцев со дня регистрации ККТ в налоговой инспекции — для тех пользователей онлайн-касс, которые:

- одновременно применяют общий налоговый режим и ЕНВД, или УСН, или ЕСХН, или патентную систему;

- или характер их работы является временным (сезонным) (при условии оказания ими услуг, или применения одного из следующих налоговых режимов – УСН, ПСН, ЕСХН, ЕНВД);

- либо при применении ККТ, которая не осуществляет передачу фискальных документов в налоговый орган через операторов ОФД (например, предприятия, которые работают в местности, удаленной от сетей связи);

- либо при применении ККТ без передачи фискальных документов по иным основаниям, которые утверждены Правительством РФ.

При этом налоговый орган, отвечая на вопрос о сроке службы фискального накопителя, утверждает, что пользователь онлайн-кассы (продавец) вправе его менять самостоятельно в любое время, но не ранее, чем в вышеуказанные сроки.

И это влечет за собой перерегистрацию ККТ. Пройти перерегистрацию можно также без визита в ИФНС. Для этого можно воспользоваться личным кабинетом, направив через Интернет подписанное электронной подписью заявление.

Узнайте все о фисrальных регистраторах.

Оставьте номер телефона, мы перезвоним Вам и проконсультируем!

В каких случаях ккт можно и не подключать к интернету

Это утверждение относится к тем кассовым аппаратам, которые работают в местности, удаленной от сетей связи и признанной таковой официально.

В этом случае кассы должны обеспечивать печать чека или бланка строгой отчетности (в тексте дальше – БСО) только на бумажном носителе, без его передачи в электронной форме клиенту.

Видео — отправка электронного чека клиенту на e-mail:

Кроме того, применение ККТ в удаленных от сетей связи местностях позволяет продавцу в момент расчета с покупателем не передавать фискальные документы в налоговую инспекцию с помощью оператора ОФД (п.6 ст.1.2 закона №54-ФЗ). Фактически, такая касса не имеет подключения к Интернету.

В этой связи на реквизитах чека или БСО будет отсутствовать следующая информация:

- адрес Интернет-ресурса (сайта), где покупатель может проверить подлинность выданного ему БСО или чека;

- адрес электронной почты или абонентский (телефонный) номер клиента, на которые пересылается электронная форма чека или БСО, или их идентифицирующие данные (п.3 статьи 1.2 закона №54-ФЗ);

- адрес электронной почты самого отправителя чека или БСО.

Все остальные реквизиты, предусмотренные статьей 4.7 закона №54-ФЗ, обязательны к отражению. Таким образом, можно сделать вывод, что, не смотря на свою удаленность от сетей связи, продавец должен все-таки установить новый кассовый аппарат, который отвечает требованиям статьи 4 закона №54-ФЗ, но с учетом ряда положений, в частности:

- п.2 статьи 1.2 – отсутствует обязанность по передаче в электронной форме фискальных документов клиенту;

- п.6 статьи 1.2 – отсутствует обязанность по передаче в момент расчета с покупателями фискальных документов в налоговый орган;

- п.7 статьи 2 – применение ККТ в режиме, не предусматривающем обязательную передачу через оператора ОФД в налоговый орган чеков или БСО.

Как проверить онлайн-кассу на сайте налоговой

Это можно сделать на сайте ФНС РФ, в разделе «Иные функции ФНС» — «Реестры и проверка контрагентов» — «Реестр контрольной техники» (ССЫЛКА):

Стоит отметить, что данный реестр будет периодически пополняться новыми моделями онлайн-касс.

Кроме того, в этом же разделе предусмотрена функция проверки уже изготовленных экземпляров контрольно-кассовой техники – «Проверка ККТ». Данная функция позволяет исключить приобретение нелегального аппарата или не включенного в реестр:

Расскажем, когда можно не подключать ККТ к Интернету.

Оставьте номер телефона, мы перезвоним Вам и проконсультируем!

Видео — об использовании онлайн-касс в предпринимательской деятельности:

Источник: https://online-kassa.pro/oborudovanie/kkt/chto-eto-takoe.html

Онлайн кассы с 2017 года

Перейти на онлайн кассы с 2017 года должны почти все организации и индивидуальные предприниматели, занимающиеся розничной торговлей. Это предусмотрено Федеральным законом от 03.07.2016 № 290-ФЗ (См. “Онлайн кассы с 2017 года:закон принят“).

Новые ККТ (онлайн кассы) будут через Интернет в режиме онлайн передавать данные о продажах и расчетах в налоговые инспекции. Более того, потребуется формировать не только бумажные, но и электронные чеки, которые будут передаваться покупателям по электронной почте.

С какой даты онлайн кассы будут обязательны? Можно ли получить онлайн кассу бесплатно или ее потребуется купить? Кто освобожден от применения онлайн касс? Ответы на эти и другие вопросы вы найдете в нашей статье.

Вводная информация

С 15 июля 2016 года начал действовать закон об онлайн кассах (Федеральный закон от 03.07.2016 № 290-ФЗ). Он обязывает розничных продавцов применять онлайн кассы при расчетах с покупателями. Закон об онлайн кассах принят и с 2017 года он затронет почти весь бизнес: как малый, так и крупный.

Главный смысл работы новых онлайн-касс заключается в том, что данные по пробитым чекам будет передаваться на сервер ИФНС. Передавать эти данные потребуется через операторов фискальных данных, с которыми каждому продавцу потребуется заключить соответствующий договор.

Заметим, что некоторые организации и ИП уже протестировали онлайн кассы в рамках пилотного проекта, проходившего в Москве, Московской и Калужской областях и Татарстане.

Налоговики сочли пилотный проект удачным и посчитали, что внедрение онлайн касс для магазинов по всей стране позволит вывести из тени продажи, которые продавцами никак не фиксируются и, как следствие, бюджет недополучает налоги. Вот официальная информация с сайта ФНС:

Принцип работы онлайн касс

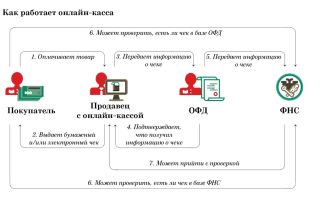

Чтобы было проще объяснить, как устроена система функционирования новых ККТ, предлагаем обратить внимание на схему, в которой поясняются основные этапы прохождения информации о расчетах:

Каждая продажа будет фиксироваться так: как только продавец пробьет чек, онлайн касса сформирует фискальный признак и отправит его на проверку оператору фискальных данных.

Эту информацию оператор сохранит, а обратно продавцу передаст уникальный номер чека. Скорее всего, на это будет уходить не более 1,5 секунды. Без передачи данных оператору фискальных данных сформировать чек с номером будет попросту невозможно.

Также оператор фискальных данных передаст информацию о совершенной продаже в ИФНС.

При этом продавец будет обязан пересылать электронный чек покупателю на его электронную почту или смартфон (по номеру телефона), если покупатель предоставит такие данные.

Кроме этого, по требованию покупателя, продавец будет обязан выдавать бумажный чек с QR кодом. Получив чек, покупатель через Интернет, в частности, может проверить, были ли сведения о покупке переданы в ИФНС.

Кстати, у кассового чека появятся новые реквизиты. Перечислим некоторые из них:

Стоимость новых ККТ

Сразу скажем, что покупать новые онлайн кассы потребуется не всем. Дело в том, что ряд моделей старых касс можно модернизировать, установив новое программное обеспечение и фискальный накопитель. По нашим данным, такая модернизация обойдется примерно в 4000-5000 рублей.

Если по техническим характеристикам имеющуюся кассу модернизировать невозможно, то потребуется прибрести новую. Её цена будет зависеть от конкретной модели. Некоторые будут стоить около 17 000 – 20 000 рублей.

Но, скорее всего, из-за высокой конкуренции, купить онлайн кассу можно будет и дешевле.

Также имейте в виду, что потребуется заключить возмездный договор с оператором фискальных данных. Фиксированных цен на такие услуги нет. Однако, по нашей информации, ориентировочная стоимость за один контрольно-кассовый аппарат не превысит 4000 рублей в год.

Поэтапный переход на онлайн кассы

Законодатели предусмотрели поэтапный переход на онлайн кассы. Можно выделить 5 основных этапов.

| № | Период | Пояснение |

| 1 | с 15 июля 2016 года по 30 июня 2017 года | Онлайн кассы можно начать использовать добровольно. В этот период также можно заняться модернизацией имеющейся кассы и перерегистрировать ее в налоговой инспекции. Для этого уже сейчас можно подать заявку оператору фискальных данных. |

| 2 | с 1 февраля 2017 года | Начнется переход на обязательное использование онлайн касс. Налоговые инспекции перестанут регистрировать кассы, не отвечающие новым требованиям. Зарегистрировать «не онлайн» кассу будет невозможно. Однако до 1 июля 2017 ещё можно продолжать применять старые кассы, зарегистрированные до 1 февраля 2017 года. |

| 3 | с 1 июля 2017 года | Большинство организаций и ИП, которые сейчас применяют старые ККТ, обязаны будут начать применять онлайн кассы. Исключение: — организации и предприниматели на ЕНВД; — ИП на патенте; — организации и ИП при оказании услуг населению. |

| 4 | с 1 января 2018 года | Формировать и передавать чек допустимо только в электронном виде. Бумажные чеки потребуется выдавать покупателям только по их просьбам. |

| 5 | с 1 июля 2018 года | Обязаны применять онлайн-ККТ: — организации и ИП на ЕНВД, которые ведут деятельность по пункту 2 статьи 346.26 НК РФ; — ИП на патенте; — организации и ИП при оказании услуг населению;- организации и ИП, использующие торговые автоматы. |

Как видно из таблицы, с 1 июля 2018 года на онлайн кассы обязаны будут перейти «вмененщики» и ИП на патенте, а также бизнес, оказывающий услуги населению. При этом до 1 июля 2018 года:

- «вмененщики» и ИП на патенте вправе работать без ККТ при условии выдачи документа об оплате (товарного чека, квитанции и т. п.) по требованию покупателя (п. 7 ст. 7 Закона от 3 июля 2016 г. № 290-ФЗ);

- организации и ИП при оказании услуг населению вправе работать без ККТ при условии выдачи типографских БСО (п. 8 ст. 7 Закона от 3 июля 2016 г. № 290-ФЗ).

Кто полностью освобожден от онлайн-касс

Законодатели определили виды деятельности и услуги, при осуществлении (оказании) которых организации и ИП вправе не применять ККТ. Не применять онлайн кассы сможет лишь небольшое количество фирм и бизнесменов. Это те, кто занимается мелкими бытовыми услугами. К примеру, ремонтом обуви, уходом за детьми.

Не потребуются новые ККТ и при продаже некоторых видов товаров: обуви и одежды из кожи, компьютерной техники, музыкальных инструментов, велосипедов. Будут вправе не применять ККТ продавцы газет, мороженого, талонов и билетов, а также те, кто находится в труднодоступных местностях, где нет Интернета.

Перечень таких мест должны входить в перечень, утвержденный на региональном уровне (статья 2 Федерального закона от 22.05.2003 № 54-ФЗ в редакции комментируемого закона).

Преимущества онлайн касс

Переход на онлайн кассы, скорее всего, доставит бизнесу некоторые неудобства. Потребуется понести и некоторые финансовые затраты. Однако, все же, можно выделить и некоторые преимущества:

Регистрация и перерегистрация онлайн касс

Как мы уже сказали, с 15 июля по 31 января 2017 года организации и предприниматели вправе регистрировать и применять онлайн-ККТ в добровольном порядке. А вот с 1 февраля 2017 года регистрировать будут только онлайн-ККТ. Обычные кассы, которые зарегистрированы до 1 февраля 2017 года, можно использовать до 1 июля 2017 года.

Порядок и условия регистрации, перерегистрации и снятия с учета онлайн-ККТ регулируются статьей 4.2 Закона от 22 мая 2003 г. № 54-ФЗ.

Зарегистрировать онлайн-ККТ можно в любой налоговой инспекции, а не только в своей. В этих целях потребуется подать заявление:

- «на бумаге»;

- в электронной форме через кабинет ККТ (для этого потребуется электронно-цифровая подпись).

Форму заявления о регистрации ККТ в ближайшее время должна разработать ФНС России.

Новые штрафы

В связи с принятием комментируемого закона, ужесточатся административные штрафы, связанные с применением ККТ. Приведем новые штрафы в таблице:

| Нарушение | Штраф или наказание | |

| Для должностных лиц | Для организаций или ИП | |

| Компания не применяла кассу | От 25% до 50% суммы расчета вне кассы (минимум 10 тыс. руб.) | От 75% до 100% суммы расчета вне кассы (минимум 30 тыс. руб.) |

| Компания не применяла кассу (повторное нарушение), и сумма расчетов превысила 1 млн руб. | Дисквалификация на срок до одного года | Приостановка деятельности на срок до 90 суток |

| Применение кассы, не соответствующей требованиям. Нарушение правил регистрации ККТ, сроков и условий ее перерегистрации, порядка ее применения | Предупреждение или штраф на 1,5–3 тыс. руб. | Предупреждение или штраф на 5–10 тыс. руб. |

Имейте в виду, что законопроект об онлайн кассах уже стал законом. Поэтому игнорировать его нельзя. Если у вас есть какие-либо вопросу про онлайн кассы – напишите нам на сайт в разделе контакты и мы постараемся разъяснить особенности нового закона.

Источник: https://buhguru.com/buhgalteria/kassa/onlayn-kassyi-2.html

За вами следит касса — Как налоговая изменит нашу жизнь через 3 года

Онлайн-кассы почти вывели из тени розницу: в прошлом году налоговики видели 1 триллион рублей выручки в месяц, сейчас — 1,5 триллиона. Это позволило собрать дополнительно десятки миллиардов рублей налогов.

Сейчас у продавцов полтора миллиона онлайн-касс, к 1 июля 2019 года их будет в три раза больше — кассы придется купить даже репетиторам. В 2020 Россия будет другой.

Наличных станет почти 0 %, мы будем как на ладони

Один крупный бизнесмен, связанный с онлайн-кассами, поспорил, что в 2020 году платить наличными будет 0 % населения страны. В целом мы с ним согласны: бумажные деньги через три года займут считанные проценты при расчетах.

Налоговая будет поощрять безнал. Например, сейчас курьеры служб доставки должны носить с собой мобильную кассу. Она стоит около 30 000 рублей, плюс ежегодные платежи.

Такой вариант оставляют только для тех, кто принимает наличные.

Тем, кто принимает карты и электронные деньги, разрешат обойтись дешевым принтером чеков, в который поступают данные из офиса службы доставки, с центральной кассы. Сейчас и так это делают, но незаконно.

С безналом и онлайн-кассами налоговая лучше контролирует расходы. Когда безработный Эдуард рассчитывается картой, налоговая знает, что он покупает и за сколько. Если он покупает iPhone X, официально живя на пособие, ФНС навестит Эдуарда. Через 3 года налоговая выявит большинство незарегистрированных предпринимателей, которые не платят налоги — их несколько миллионов человек.

Все продавцы выйдут из тени

Онлайн-кассы — прорыв в войне с теневыми доходами. Налоговой не надо ждать декларации, не надо вслепую выезжать на проверки. Ежедневно в самый мощный среди органов госвласти центр обработки данных поступает информация о 100 миллионах транзакций.

Сейчас идет этап первоначального накопления информации: налоговая смотрит, кто сколько получает. Скоро ФНС будет знать о поминутной выручке средней кофейни в бизнес-центре Москвы и спальном районе Новосибирска.

Если ваша кофейня за неделю передала данные о продажах на 300 тысяч рублей, а соседняя кофейня с такой же площадью и ассортиментом — на 100 тысяч, к соседу придут люди из налоговой. Они поинтересуются: извините, у вас бариста заболел или требуется наша помощь?

Вот как сама налоговая говорит про это:

54-ФЗ окончательно заставит бизнес бояться любого неосторожного движения денег. Скрывать выручку станет дорого и слишком нервно. Проще соблюдать закон.

Кому-то придется закрыться

В ресторанах и кафе часто не выдают фискальный чек. Обходятся пречеком или документом банка после оплаты картой. Часть выручки идет мимо кассы и налоговая её не видит. Для многих электронный контроль снизит прибыльность, придется смириться с этим или повышать цены. А кто повышает цены при такой инфляции и таком росте доходов населения, у того клиентов меньше.

Тех, кто не скрывал выручку, можно поздравить с торжеством справедливости. Вы и ваши конкуренты будут в равных конкурентных условиях.

Хорошие новости: аналитика в магазине будет стоить 500 рублей

Для онлайн-касс придумали десятки программ, которые анализируют движение товаров и денег. Видно, что заканчивается, что плохо продается, как работает новая акция. Идет работа над приложениями, которые оповещают: сейчас шоколад «Алёнка» дешевле у другого поставщика, у вас осталась одна коробка, давайте отправим заявку?

Стоимость таких возможностей благодаря 54-ФЗ — около 1000 рублей в месяц, через пару лет будет 500 рублей. То, что раньше могла позволить «Пятерочка», станет доступно владельцу торгового павильона на 20 квадратных метров.

Надо это предпринимателю? Пока нет. Для него 54-ФЗ — вынужденная необходимость, онлайн-касса нужна, чтобы не нарушить закон. Когда предприниматель поймет, что с аналитикой магазин приносит на 5-7% выручки больше, и один продавец обходится как бы бесплатно, появится спрос.

Смартфоны станут кассами, рассчитываться будем по QR-коду

Кассы все больше похожи на планшеты и смартфоны. Ничего не мешает сделать кассу из обычного смартфона, для этого надо нынешние модели фискальных накопителей размером с небольшой спичечный коробок заменить на сим-карту с теми же функциями. Вероятность, что это произойдет — процентов восемьдесят.

Касса «Эвотор 7.3» для стационарной торговли

Кассы-смартфоны лучше всего подойдут микробизнесу, например, репетитору. Чтобы получить деньги за занятие, ученику предложат считать QR-код. В 2020 году приложения для QR-кодов, привязанные к карте, будут в большинстве смартфонов.

МодульКасса для торговли с доставкой

Кассы станут дешевле

54-ФЗ стал причиной интеграции всех со всеми: агрегаторов вроде Яндекс.Кассы, производителей касс, кассового софта, банков. Дружат даже конкуренты. Вот GROTEM сделал приложение для торговли с доставкой.

Похожее решение предлагает Модульбанк. Со стороны мы как будто конкуренты, но банку все равно, какое приложение в его МодульКассе, пусть хоть десять стоит — предприниматель выберет то, что больше подходит.

И еще три плюса в 2020

Реклама суперперсональная. Яндекс знает, где, что и когда вы покупаете. За день высылает уведомление, что заканчивается гречка «Увелка» — вы видите уведомление в супермаркете. Удобно, если постоянно забываешь, что нужно купить.

Предпринимателям не надо сдавать декларации. Если у вас «упрощенка» 6%, налоговая сама всё считает, декларация ждет в личном кабинете. Остается зайти и проверить.

Проще получить кредит. Не надо собирать кучу документов, банк получает информацию от ОФД и знает, как дела у предпринимателя. Банк экономит на оценке кредитоспособности, анализ заемщика становится точнее — ставка ниже.

Источник: https://startpack.ru/articles/20180109-za-vami-sledit-kassa-kak-nalogovaya-izmenit-nashu-zhizn-cherez-3-goda