Налоговая декларация по налогу на прибыль

Всем компаниям – юридическим лицам, работающим на общей налоговой системе, необходимо отчитываться в фискальный орган по налогу на прибыль. Предоставлять ее следует по завершении каждого отчетного периода.

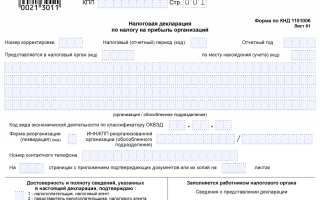

В 2016 году сотрудниками ФНС была разработана новая форма декларации по налогу на прибыль. Бланк декларации по налогу на прибыль 2017 утвержден приказом ФНС № ММВ-7-3/572 от 19.10.16г.

Рассмотрим, как заполнить декларацию по налогу на прибыль и в какие сроки его следует предоставить компетентному органу на проверку.

Налоговая декларация по налогу на прибыль организации и ее составные элементы

Одновременно с новой декларацией по налогу на прибыль 2017 налоговики предоставили правила заполнения декларации по налогу на прибыль, определяющие методику подготовки указанного документа.

Налоговая декларация по налогу на прибыль состоит из множества элементов.

Несмотря на то, что декларация по налогу на прибыль (скачать бланк можно по ссылке указанной ниже) является достаточно громоздким документом, на практике большая часть компаний заполняет всего несколько разделов: Титульный, Подраздел 1.

1, лист 02 декларации по налогу на прибыль (приложение №1, приложение №2). При заполнении налоговой декларации по налогу на прибыль остальные элементы, такие как, например, лист 03 декларации по налогу на прибыль, являются специфическими и формируются организациями при необходимости.

Порядок заполнения декларации по налогу на прибыль

Как было указано выше, для заполнения декларации налог на прибыль следует обратиться к правилам, разработанным инспекторами. Рассмотрим вопросы, вызывающие наибольшее количество сомнения при формировании документа.

- строка 030 декларации по налогу на прибыль. В связи с тем, что распределение данного налога осуществляется между федеральным и региональным бюджетом, необходимо правильно указать КБК. Учитывая, что этот показатель периодически корректируется, рекомендуется перед составлением отчета проверить актуальность имеющейся информации;

- строка 041 декларации по налогу на прибыль применяется для отражения сведений об уплаченных в казну налогах и сборах, а также страховых взносах, которые учтены в составе прочих расходов;

- строка 150 отчета используется для отражения убытка в декларации по налогу на прибыль, который уменьшает налоговую базу;

- строка 210 декларации по налогу на прибыль используется для информации об общей сумме авансовых платежей, которые в течение отчетного периода подлежат уплате;

- строка 290 декларации по налогу на прибыль применяется для отражения ежемесячных или квартальных авансовых платежей, которые необходимо перечислить в следующем квартале;

- строка 300 декларации по налогу на прибыль и 310 используются для отражения информации о распределении авансовых платежей между федеральным и региональным бюджетами;

Таким образом, заполнение декларации по налогу на прибыль для большей части компаний не вызывает сложностей.

Декларация налог на прибыль: периодичность представления

В зависимости от того, платит ли компания налог по фактической прибыли или нет, срок сдачи декларации по налогу на прибыль может быть как ежемесячным, так и ежеквартальным.

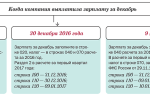

При сдаче налоговой декларации по налогу на прибыль 2017 один раз в месяц, делать это следует до 28 числа месяца, следующего за отчетным месяцем (Например, за январь – до 28 февраля и т.д.).

Если декларация налога на прибыль 2017 (образец заполнения представим ниже) формируется один раз в квартал, передать отчет в инспекцию необходимо до 28 числа месяца следующего за отчетным кварталом (Например, за 1 квартал – до 28 апреля). По окончании года компания должна передать годовой отчет до 28 марта следующего года.

Налоговая декларация по налогу на прибыль – бланк – можно скачать по ссылке:

Декларация налога на прибыль 2017 – образец заполнения – можно скачать по ссылке:

Налог на прибыль в 2017 году – декларация – может быть как первичной, так и корректирующей. В том случае, если документ предоставляется в первый раз в текущем отчетном периоде, речь идет о первичной сдаче. Корректирующая или уточненная декларация по налогу на прибыль предоставляется при выявлении ошибок.

Если в течение периода у компании не было соответствующих показателей доходов и расходов, и, как следствие, налог на прибыль (срок сдачи декларации 2017 был рассмотрен выше) может быть равен нулю.

В этом случае возникает необходимость передать инспекторам нулевую декларацию по налогу на прибыль.

Налогоплательщику важно помнить, что непредставление нулевой декларации по налогу на прибыль 2017 карается штрафом для фирмы.

Также предусмотрена система штрафных санкций за несвоевременное предоставление данного отчета в фискальный орган.

- В том случае, если компания перечислила налоговый платеж, но не предоставила в срок годовой прибыльный отчет или нулевой отчет, на нее может быть наложен штраф в размере одной тысячи рублей;

- Если вовремя не предоставлен отчет по окончании отчетного периода, размер налоговых санкций составит двести рублей;

- Если же имеет место ситуация неуплаты налога и, соответственно, непредставление декларации, величина штрафа составит от 5 до 30% за каждый месяц просрочки платежа и сдачи отчета, но не менее одной тысячи рублей.

Данный налоговый отчет может быть сдан как в бумажном, так и в электронном формате. Если отчет передается на бумаге лично, в инспекцию представляют два экземпляра документа – один для ФНС, другой для компании. На экземпляре фирмы инспектор должен поставить штамп о приеме. Декларацию в бумажном формате также можно отправить, воспользовавшись услугами почты ценным письмом с описью вложения.

При наличии в компании ТКС, процесс отправки отчета максимально прощается и занимает считанные минуты. Однако для передачи отчета в фискальный орган потребуется электронная цифровая подпись.

Источник: https://LawCount.ru/nalog/deklaratsiya-po-nalogu-na-pribyil-2/

Что такое форма 3 ндфл — образец декларации 2018

Финансовый консультант по оптимизации налогообложения. Работаю в фирме, которая занимается аутсорсингом бухгалтерских и юридических вопросов. Помогаем своим клиентам сэкономить на бухгалтерах и юристах. Люблю все оптимизировать, в том числе свои расходы.

Налоговая декларация 3-НДФЛ — это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расходах. Налоговая декларация 3-НДФЛ – документ, с помощью которого в России физические лица отчитываются по налогу на доход физических лиц (НДФЛ).

Например, если вы продали имущество или сдаете квартиру в аренду. Занимаетесь частной деятельностью как индивидуальный предприниматель, нотариус или адвокат. Вам нужно отчитаться по налогу на доходы физических лиц (НДФЛ), для этого заполните налоговую декларацию 3-НДФЛ и подайте ее в налоговую инспекцию.

Форма 3-НДФЛ применяется не только для расчета доходов, подлежащих налогообложению, но также в качестве документа при подаче заявки на кредит или выпуск кредитной карты, если за займом обращается индивидуальный предприниматель, юрист, ведущий частную практику, нотариус и т. д.

Те физлица, которые не обязаны подавать декларацию по НДФЛ, могут сделать это по собственной инициативе. Например, для получения налогового вычета при покупке квартиры или земельного участка для строительства жилья.

Образец заполнения налоговой декларации 3-НДФЛ – имущественный вычет при покупке жилья

В настоящей статье мы поможем разобраться с такими вопросами, как: как заполнить лист «И» налоговой декларации 3-НДФЛ в случае получения имущественного вычета при покупке квартиры; как правильно отразить в листе «И» суммы уже предоставленных ранее имущественных налоговых вычетов (например, если гражданин подает 3-НДФЛ не первый раз); где отражать суммы уплаченных процентов по жилищному кредиту и т.п.

Какие окошки следует заполнять?

1) Начнем с самого главного – это личные данные гражданина.

Сразу обращаем внимание налогоплательщиков – если вы не знаете ваш ИНН, то заполнять соответствующее поле не надо, программа в таком случае поймет, что необходимо сделать и запросит вас указать паспортные данные и дату рождения. Порядок заполнения личных данных представлен на рисунке № 1 (фамилия, имя, отчество, номер телефона, ИНН).

2) Далее – если гражданин заполняет налоговую декларацию впервые, то он должен отметить это, как показано на рисунке № 2, если же налогоплательщик решил внести исправления (корректировки) в уже ранее поданную декларацию, то он заполняет и сдает корректирующую 3-НДФЛ. Если корректировка подается первый раз – то ее номер будет, соответственно, № 1.

А вот пример заполнения номера корректировочной налоговой декларации № 2:

Как только вы заполните одну виртуальную страничку программы, внизу есть кнопка «Сохранить и продолжить». Нажав на нее, вы сохраняете все заполненные данные (повторно набирать не надо).

3) Переходим к набору данных о коде ИФНС и ОКАТО. На рисунке № 4 видно, что есть специальный «выпадающий список», с помощью которого можно выбрать нужный код. При поиске кода ИФНС и ОКАТО надо повторить процедуру (как при наборе адреса).

4) Так как мы рассматриваем порядок заполнения налоговой декларации в сервисе на примере получения имущественного вычета при покупке жилья, то вам необходимо обязательно указать (смотри рисунок № 5) источники дохода за прошедший год.

Но, как мы знаем, для получения имущественного вычета необходимо указывать доходы, которые облагались НДФЛ по ставке 13%. В нашем примере этот доход – работа. Мы у нужного пункта ставим «галочку» и переходим к заполнению следующего раздела.

5) Идет заполнение данных о вашем работодателе. Поможет заполнить этот раздел справка по форме 2-НДФЛ, которую бухгалтер на вашей работе обязан вам выдать. При запросе ИНН в данном разделе надо указать ИНН вашего работодателя, а не ваш, так как заполнение личных данных уже позади.

Теперь мы описываем работодателя – налогового агента. Какие цифры – сумму дохода надо указывать? Многие спрашивают – а надо ли включать в сумму дохода все стандартные вычеты, которые были предоставлены за прошлый год? Ответ – нет, не надо.

Порядок заполнения следующий: – на вопрос программы «Общая сумма дохода за год» вы указываете сумму дохода, отраженную в пункте 5.

1 справки 2-НДФЛ; – на вопрос программы «Налоговая база (облагаемая сумма дохода) за год» вы указываете сумму дохода, отраженную в пункте 5.

6) На рисунке № 7 и № 8 представлены образцы выбора иных видов дохода.

7) Далее, мы должны выбрать вид налогового вычета – в нашем случае мы выбираем имущественный налоговый вычет (рисунок № 9).

8) И теперь мы подошли к заполнению основного шага, при котором и формируется тот самый «трудный» лист «И» налоговой декларации. Первая часть – заполнение описания приобретенного имущества. Что это? Квартира или комната, дом или доля в праве собственности на жилье. Мы отвечаем на предлагаемые вопросы. Пример показан на рисунке № 10.

Сначала мы разберем ситуацию, когда гражданин подает декларацию впервые – то есть еще никогда не получал имущественный вычет и подает 3-НДФЛ впервые. В таком случае мы также просто отвечаем на предлагаемые вопросы.

Но, обратите внимание (рисунок № 11), если квартира стоила 1 601 200 рублей (к примеру), а гражданин является собственником только ½ доли, то отмечать в строке «Все расходы на покупку жилья…» надо именно так: 1 601 200 / 2 = 800 600 рублей, как вы видите на предлагаемом рисунке № 11.

9) А вот если вы в том году, за который заполняете декларацию заплатили проценты по кредиту, то необходимо указать сумму уплаченных вами процентов.

А вот теперь, после того, как вы все отметили, нажимаем внизу на кнопку «Сохранить и продолжить» и переходим далее к формированию налоговой декларации.

Источник: https://ndflka.ru/question/239-obrazets_zapolneniya_nalogovoy_deklaratsii_3_ndfl__imuschestvennyiy_vyichet_pri_pokupke_jilya

Декларация на прибыль 2017/2018: пошаговое заполнение

Аванс за январь: как рассчитать с учетом новогодних «каникул»

Несмотря на то, что первые 8 дней января были нерабочими, январский аванс рассчитывается по тем же правилам, что и в любом другом месяце.

Однако из-за длинных праздников некоторые сотрудники могут получить зарплату за первую половину января в значительно меньшем размере, чем за аналогичный период других месяцев.

Все зависит от того, что написано в ЛНА, закрепляющем порядок выплаты зарплаты на предприятии.

Статотчетность: кто что сдает

Список статформ, которые обязана представить именно ваша компания, можно получить в режиме онлайн при помощи специального сервиса. Если же полученный перечень вызывает у вас сомнения (например, тот или иной отчет не относится к деятельности вашей фирмы), уточнить информацию можно в своем территориальном отделении Росстата.

Главная → Бухгалтерские консультации → Налог на прибыль

Актуально на: 24 января 2018 г.

Организации, являющиеся налогоплательщиками налога на прибыль, по итогам каждого отчетного периода (месяца или квартала) представляют нарастающим итогом налоговую декларацию по налогу на прибыль.

Форма налоговой декларации по налогу на прибыль организаций (далее – Декларация), действующая в 2017 — 2018 гг., утверждена Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@.

Состав налоговой декларации по налогу на прибыль

Важно помнить, что в обязательном порядке в состав Декларации включаются:

- титульный лист (Лист 01);

- подраздел 1.1 «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента);

- лист 02 «Расчет налога»;

- приложение № 1 «Доходы от реализации и внереализационные доходы» к листу 02;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам»

Остальные листы Декларации нужно включать в ее состав только в случае, если у организации есть соответствующие данные и показатели для заполнения.

При этом даже при наличии данных организация не включает в состав Декларации за календарный год подраздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» раздела 1. А приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» включается в состав Декларации только за 1-ый квартал и календарный год.

Правила заполнения декларации по налогу на прибыль

Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@ утверждена не только сама «прибыльная» форма, но и порядок заполнения налоговой декларации по налогу на прибыль.

В Порядке раскрываются основные вопросы, которые возникают у бухгалтера при составлении Декларации:

- состав Декларации;

- общие требования к заполнению и представлению Декларации;

- порядок заполнения отдельных листов и приложений к Декларации.

В Порядке заполнения налоговой декларации на прибыль 2017 г.

пошаговое заполнение представляет собой пояснения по каждой строке налоговой декларации: какой показатель отразить или откуда взять необходимые данные.

Поэтому при заполнении декларации по прибыли инструкция по заполнению, приведенная в Приложении № 2 к Приказу ФНС России от 19.10.2016 № ММВ-7-3/572@, окажет бухгалтеру неоценимую помощь.

Строка 210 декларации по налогу на прибыль

По налогу на прибыль заполнение декларации пошагово в 2017 году, когда бухгалтер готовит декларацию на основании приведенного выше Порядка, не должно вызывать серьезных вопросов.

Тем не менее, затруднения у бухгалтера часто возникает с заполнением строки 210 «Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего» Листа 02.

К примеру, какую сумму отразить по строке 210 декларации за 2017 год? Это зависит от того, как организация уплачивает авансовые платежи:

- если организация не позднее 28-го числа каждого месяца уплачивает ежемесячные авансовые платежи, то для заполнения строки 210 бухгалтеру необходимо сложить налог на прибыль, отраженный по строке 180 Декларации за 9 месяцев 2017 г., и сумму ежемесячных авансовых платежей, подлежащих уплате в 3-ем квартале 2017 г., которая была ранее отражена по строке 290 Декларации также за 9 месяцев 2017 г.;

- если организация уплачивает ежемесячные авансовые платежи по фактически полученной прибыли, то в строке 210 отражает сумму исчисленного налога (строка 180) налоговой декларации за 11 месяцев 2017 г.;

- если организация уплачивает авансовые платежи только по итогам квартала, то по строке 210 она отразит сумму исчисленного налога (строка 180) налоговой декларации за 9 месяцев 2017 г.

Уточненная декларация: по какой форме сдавать?

При обнаружении ошибок в декларации по налогу на прибыль, которые привели к занижению суммы налога к уплате, бухгалтер должен сдать в налоговую инспекцию уточненную налоговую декларацию.

Важно помнить, что сдается уточненка по той форме, которая действовала в корректируемом периоде (п. 5 ст. 81 НК РФ). Так, например, при внесении изменений в налоговую декларацию по налогу на прибыль за 2015-2016 гг.

(за исключением годовой декларации за 2016 год) бухгалтеру следует использовать форму декларации, утвержденную приказом ФНС России от 26.11.2014 № ММВ-7-3/600@.

Источник: http://glavkniga.ru/situations/k501425

Налоговая декларация по налогу на прибыль организаций в 2018 году

Организации на ОСН обязаны по итогам каждого отчетного и налогового периода подавать в ИФНС декларацию по налогу на прибыль.

Если компания уплачивает ежемесячные авансы по фактической прибыли, то декларацию она представляет 12 раз.

Обратите внимание, если в отчетном (налоговом) периоде у организации прибыль отсутствовала и не было движения по расчетным счетам и кассе, она может сдать в ИФНС единую упрощенную декларацию.

Бланк декларации по налогу на прибыль

Скачать бланк декларации по налогу на прибыль (форма по КНД 1151006), действующий в 2017 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете в 2017 году), порядок ее заполнения и формат сдачи в электронном виде утверждены Приказом ФНС России от 19.10.2016 N ММВ-7-3/572@).

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Январь | — | 28.02.2017 |

| Февраль | — |

Источник: http://denegnik.com/chto-takoe-forma-3-ndfl-obrazets-deklaratsii-2018/

Изменения в налоге на прибыль с 2017 года — статья

С 2017 года вступают в силу многочисленные изменения по налогу на прибыль – новая декларация с отчетности за 2016 год; изменение размера ставок по налогу; формирование резерва по сомнительным долгам и другие. В статье расскажем подробно о том, что изменилось.

Ставки налога на прибыль

Общая ставка останется той же — на уровне 20%. Изменится распределение налога между бюджетами: в федеральный бюджет будет зачисляться 3% от налоговой базы, а в региональные — 17%. Такое соотношение установлено на период с 2017 до 2021 года Федеральным законом от 30.11.2016 № 401-ФЗ.

Для отдельных категорий организаций ставка налога на прибыль, зачисляемого в региональный бюджет, законами субъектов РФ может быть снижена.

Новый классификатор ОКОФ

C 1 января 2017 организации определяют амортизационные группы и сроки амортизации для ОС по новому классификатору основных средств ОК 013-2014 (СНС 2008), утвержденному Приказом Росстандарта № 2018-ст.

Благодаря новому ОКОФ не только применяются новые коды классификации, но изменены амортизационные группы для некоторых основных средств, что в свою очередь повлечет за собой изменение срока их полезного использования. Соответствие между старыми и новыми кодами ОКОФ устанавливает Приказ Росстандарта № 458.

Компаниям не нужно пересчитывать норму амортизации, если по новой классификации основное средство оказалось в другой амортизационной группе и у него изменился срок полезного использования. Для старых объектов сроки остаются прежними. А вот по объектам, которые компания введет в эксплуатацию с 1 января 2017 года, надо ориентироваться на новые сроки службы.

Новая форма декларации по налогу на прибыль в 2017 году

Декларацию по налогу на прибыль в 2017 году надо сдавать по новой форме, утвержденной приказом Минфина России от 19.10.2016 № ММВ-7-3/572@. Декларация по налогу на прибыль дополнена новыми листами. Они обязательны к заполнению только при проведении определенных операций. Лист 08 необходимо заполнять при наличии сделок с взаимозависимыми контрагентами. По строкам 010-050 надо отражать:

- суммы самостоятельных корректировок при обнаружении занижения цен по сравнению с рыночными (п. 6 ст. 105.3 НК РФ);

- суммы симметричных корректировок в связи с доначислением доходов контрагентами (п. 2 ст. 105.18 НК РФ);

- суммы обратных корректировок, если доначисления были отменены (п. 12 ст. 105.18 НК РФ).

Лист 09 заполняется налогоплательщиками, признаваемыми контролирующими лицами контролируемых иностранных компаний (ст. 25.13 НК РФ). Титульный лист новой формы не предполагает места для оттиска печати организации, что связано с отменой обязательности ее использования.

Перечень признаков налогоплательщика дополнен кодом 6 для резидентов территорий опережающего социально-экономического развития.

В Лист 02 были добавлены строки 350 и 351 для налогоплательщиков, исчисляющих налог на прибыль по ставкам, предусмотренных для участников региональных инвестиционных проектов. Из списка внереализационных доходов, указываемых в Приложении № 2 к Листу 02, исключена строка 107, так как для отражения доходов по самостоятельной корректировке предназначен теперь Лист 08.

Новая форма декларации содержит строки для сумм уплаченного торгового сбора, уменьшающих сумму налога на прибыль в части уплаты в бюджет субъекта РФ, а также строки, учитывающие пониженные ставки налога на прибыль в 2017 году.

Новые правила создания резерва по сомнительным долгам

С 1 января 2017 года вступила в силу обновленная редакция ст. 266 НК РФ («Расходы на формирование резервов по сомнительным долгам»), в которой законодатели уточнили определение понятия «сомнительный долг». Теперь это любая задолженность, непогашенная в оговоренный срок, которая не обеспечена ни залогом, ни поручительством, ни банковской гарантией.

Если у организации имеется задолженность перед контрагентом, то сомнительным долгом будет считаться только разница по этим обязательствам. Такие изменения были внесены Федеральным законом от 30.11.2016 № 401-ФЗ. Поправки коснулись и сумм резервов по сомнительным долгам, а также их назначения.

Установлено, что этим резервом налогоплательщик должен пользоваться лишь для покрытия убытков от безнадежных долгов. Сама же сумма резерва по сомнительным долгам не может превышать больший из показателей: 10% от выручки за предыдущий налоговый период или 10% от выручки за текущий отчетный период.

Согласно требованиям Федерального закона от 30.11.2016 № 405-ФЗ, сумма резерва, исчисленного на отчетную дату, сравнивается с суммой его остатка по итогам предыдущей отчетной даты. Если сумма резерва больше суммы остатка, разницу между показателями следует включать в состав внереализационных расходов в текущем году, а если меньше — то в состав внереализационных доходов.

Налоговый учет контролируемой задолженности

С 1 января 2017 года Федеральным законом от 15.02.2016 № 25-ФЗ внесены существенные изменения в статью 269 НК РФ. Изменены критерии признания задолженности российской компании контролируемой, проценты по которой, как известно, в целях налогообложения подлежат нормированию.

В результате количество ситуаций, при которых задолженность может быть признана контролируемой, существенно увеличиваются.

С начала 2017 года размер контролируемой задолженности рассчитывается исходя из совокупности всех обязательств налогоплательщика, которые обладают признаками такой задолженности.

Также внесены уточнения в п. 4 ст. 269 НК РФ. Согласно ним, в случае изменения коэффициента капитализации в последующем отчетном периоде или по итогам налогового периода по сравнению с предыдущими отчетными периодами предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности за предыдущий отчетный период изменению не подлежит.

Затраты на независимую оценку квалификации

С 2017 года действует Закон о независимой оценке квалификации работников.

Чтобы мотивировать работодателей на проведение оценки, законодатели приняли решение внести изменения в статью 264 НК РФ.

В результате затраты на проведение независимой оценки будут учитываться в расходах при исчислении налога на прибыль (пп. 23 п. 1 ст. 264 НК РФ с изм. Федерального закона от 03.07.2016 № 251-ФЗ).

Источник: https://school.kontur.ru/publications/1510