Арендуем у государства

Не каждая компания может позволить себе иметь в собственности помещения для работы. Да это и необязательно, ведь недвижимость можно арендовать. А как известно, самым крупным собственником площадей является государство.

Поэтому оно может предложить арендаторам большой выбор и приемлемые цены. Однако налогоплательщикам следует помнить, что процедура найма федерального (муниципального) имущества и ее налоговые последствия имеют свои особенности.

По сей день остается актуальным вопрос уплаты НДС при аренде госимущества. Кто в такой ситуации должен пополнить бюджет налогом, и по какой ставке следует его исчислять? Каким образом на решение данных вопросов влияют условия арендного договора? Об этом и пойдет речь в нашей статье.

Правильный договор аренды

Для начала напомним в общих чертах основные положения арендных отношений. Установлены они в главе 34 Гражданского кодекса и распространяются на любых участников договора аренды, в том числе на представителей государственной власти.

Итак, по договору арендодатель (собственник или уполномоченное лицо) обязуется предоставить имущество за плату арендатору (ст. 606 ГК РФ). В обязанности последнего при этом входит как своевременная оплата, так и использование объекта аренды в соответствии с его назначением или договором. Невыполнение этих условий может привести к расторжению контракта (ст. 614, п. 1, 3 ст. 615 ГК РФ).

Необходимо также помнить, что для договора аренды здания (сооружения) обязательна письменная форма. А при его заключении дольше чем на один год – еще и госрегистрация в соответствии с Законом от 21 июля 1997 г. № 122-ФЗ

Кроме того, в арендном контракте должно быть точно указано местонахождение сдаваемых в аренду помещений, их параметры, характеристика и площадь, а также размер оплаты и срок аренды. Отсутствие таких данных означает, что объект аренды не согласован, а сам договор не заключен.

Особое внимание арендатор должен уделить упоминанию в договоре о правах арендодателя на помещение. Ведь передача площадей не уполномоченным на это лицом может повлечь не только правовые, но и налоговые последствия для арендатора. Финансисты, к примеру, полагают, что тогда он не сможет подтвердить расходы по арендной плате (письмо Минфина России от 27 марта 2006 г. № 03-03-04/1/288).

Арендодатель госимущества: возможны варианты

Для НДС-последствий аренды муниципальной или государственной недвижимости весьма существенно, кто участвует в договоре со стороны арендодателя. От этого будет зависеть, должен ли арендатор исполнять обязанности налогового агента. Или же ему достаточно будет уплатить налог в составе арендной платы.

На практике существуют разные способы предоставления в аренду государственного (муниципального) имущества и, соответственно, варианты оформления необходимого договора.

Прежде всего в роли арендодателя может выступать непосредственно орган власти и управления (самоуправления). Речь идет о передаче арендатору из первых рук так называемого публичного имущества, составляющего государственную казну.

Кроме того, муниципальное (государственное) имущество нередко бывает передано на праве хозяйственного ведения или оперативного управления балансодержателю.

Наиболее часто в данном качестве выступают различные государственные предприятия и учреждения. Они также вправе сдавать в аренду (разумеется, с согласия собственника) подведомственное имущество.

Передавать активы уполномоченный властями хозяин может и от собственного имени, и в качестве третьей стороны арендного договора.

Когда арендатору быть агентом

Исходя из норм действующего законодательства, выбор НДС-обязанного участника арендных отношений является наименее очевидным как раз в случае трехстороннего договора аренды. То есть контракта, сторонами которого, помимо арендатора, являются орган госвласти (на правах собственника имущества) и балансодержатель (МУП, ГУП и т. п.).

Проблема в том, что налоговое законодательство разъяснений по данному вопросу не содержит.

Буквальное прочтение пункта 3 статьи 161 НК РФ об агентских обязанностях арендаторов муниципального или государственного имущества показывает, что арендатор должен удерживать из доходов арендодателя и платить в бюджет НДС в определенной ситуации.

А именно «при предоставлении на территории Российской Федерации органами государственной власти и управления и органами местного самоуправления в аренду федерального имущества, имущества субъектов РФ и муниципального имущества».

То есть возможность наличия в арендных отношениях третьей стороны никак не упомянута в кодексе. Поэтому вполне логично предположить, что положения упомянутого пункта не распространяются на случаи найма помещений у оперативного управляющего или прочего распорядителя гос-имуществом. Иначе говоря, арендатору не нужно выступать в роли налогового агента в случае трехстороннего договора.

На возникновение агентских обязанностей арендатора только при двустороннем договоре уже несколько лет назад указывал и Конституционный суд РФ. В определении от 2 октября 2003 г.

№ 384-О судьи отметили, что порядок уплаты НДС, установленный пунктом 3 статьи 161 НК РФ, необходимо применять лишь «в случае предоставления в аренду публичного имущества, не закрепленного на праве хозяйственного ведения либо оперативного управления за государственными унитарными предприятиями или учреждениями, т. е. составляющего государственную казну, при непосредственном участии публичных собственников в гражданских правоотношениях».

Источник: https://ndsinfo.ru/article/229

Налоговые последствия при аренде госимущества | Статьи

Агрофирма арендовала помещение, находящееся в госсобственности, на безвозмездной основе. По мнению финансистов, в этом случае предприятию придется начислить НДС к уплате в бюджет. Однако точка зрения чиновников не бесспорна. Есть и другие особенности, о которых следует помнить… (Письмо Минфина России от 2 апреля 2009 г. № 03-07-11/100)

Налог на добавленную стоимость По общему правилу, арендуя государственное или муниципальное имущество, организация признается налоговым агентом по НДС. То есть следует исчислить, удержать из доходов, уплачиваемых арендодателю, и перечислить в бюджет соответствующую сумму налога. Таково требование пункта 3 статьи 161 Налогового кодекса РФ.ПОЗИЦИЯ МИНФИНА РОССИИ Специалисты главного финансового ведомства настаивают, что компания должна исполнить агентские обязанности даже в том случае, если речь идет о безвозмездной аренде объекта, находящегося в госсобственности. Свою позицию чиновники обосновывают так. О казание услуг на безвозмездной основе в целях расчета НДС признается реализацией (п. 1 ст. 146 Налогового кодекса РФ). Значит, в этой ситуации арендодатель формально признается обязанным начислить НДС к уплате в бюджет. Однако при аренде имущества, находящегося в государственной (муниципальной) собственности, данный налог исчисляет арендатор – налоговый агент. Следовательно, арендуя помещение у государства на безвозмездной основе, необходимо начислить «агентский» НДС. Его нужно рассчитать исходя из рыночной стоимости данной услуги с учетом налога. В частности, такие разъяснения содержатся в письме Минфина России от 2 апреля 2009 г. № 03-07-11/100.ЕСТЬ АЛЬТЕРНАТИВНАЯ ТОЧКА ЗРЕНИЯ В пункте 3 статьи 161 Налогового кодекса РФ сказано, что налоговый агент – арендатор должен удержать НДС из доходов, уплачиваемых арендодателю. При этом налоговая база определяется как сумма арендной платы с учетом налога. Однако в рассматриваемой нами ситуации организация освобождается от платы за пользование помещением. Поэтому никаких сумм, выплачиваемых собственнику имущества, нет. Значит, источник для удержания НДС отсутствует. Причем действующее законодательство не требует, чтобы налоговые агенты перечисляли в бюджет суммы налогов за счет собственных средств. Следовательно, у агрофирмы не возникают обязанности налогового агента. Поэтому платить НДС в бюджет она не должна. Отметим, что есть судебные решения, в которых указано, что у лица, получившего имущество в безвозмездное пользование, обязанности налогового агента не возникает. В частности, постановления: – ФАС Восточно-Сибирского округа от 21 октября 2005 г. № А33-18628/04-С3-Ф02-5106/05-С1; – ФАС Северо-Западного округа от 8 сентября 2005 г. № А52-479/2005/2.КАК ПОСТУПИТЬ НА ПРАКТИКЕ? ВЫБОР ЗА ОРГАНИЗАЦИЕЙ В том случае, если организация решит не исчислять НДС, ей нужно быть готовой к претензиям со стороны контролеров. Однако приведенные аргументы могут помочь отстоять свою правоту (как в вышестоящей налоговой инстанции, так и в суде). По мнению автора, вероятность выигрыша судебного процесса в данном случае весьма высока. В том случае, если агрофирма не готова к налоговым спорам, придется последовать рекомендациям финансистов и исчислить «агентский» НДС. Чтобы определить сумму налога, рыночную стоимость аренды нужно умножить на расчетную ставку (18/118). Основание – пункт 4 статьи 164 Налогового кодекса РФ.

Рыночную стоимость определяют по правилам статьи 40 Налогового кодекса РФ.

Поскольку в данной ситуации получается, что налог все-таки будет удержан из собственных средств арендатора (других источников нет), его сумму, по мнению автора, нужно отразить на счете 91 «Прочие доходы и расходы».

Особых сроков уплаты «агентского» НДС для арендаторов государственного (муниципального) имущества не установлено. Налог нужно перечислить в бюджет по итогам того квартала, в котором он был начислен (и отразить в декларации за этот квартал).

ЗАКЛЮЧИТЕ ДОГОВОР ССУДЫПоскольку в рассматриваемой ситуации речь идет о безвозмездном пользовании помещением, грамотнее (с точки зрения гражданского законодательства) оформить это договором ссуды, а не договором аренды.

Дело в том, что арендные отношения предполагают предоставление имущества во временное пользование за плату (ст. 606 Гражданского кодекса РФ). А вот договор ссуды как раз предусматривает возможность безвозмездного пользования объектом (ст. 689 Гражданского кодекса РФ).

При таком развитии событий споров с контролерами по поводу уплаты НДС, вероятно, удастся избежать.

В этом случае ссудополучатель безвозмездно обретает право пользования имуществом (письмо Минфина России от 17 февраля 2006 г. № 03-03-04/1/125).

А МОЖНО ЛИ ПРИНЯТЬ НАЛОГ К ВЫЧЕТУ? По общему правилу НДС, удержанный из доходов арендодателя, можно принять к вычету (п. 3 ст. 171 Налогового кодекса РФ). В нашем случае никаких сумм собственнику не выплачивается. Поэтому нельзя говорить о налоге, удержанном из его доходов. То есть, если буквально читать пункт 3 статьи 171 Налогового кодекса РФ, НДС к вычету принять не удастся. Однако если этого не сделать, будет нарушен общий принцип возмещения косвенного налога. Ведь согласно ему НДС, подлежащий уплате одной стороной сделки (в данном случае этот налог исчисляет агент), может быть принят к вычету другой стороной. Иными словами, раз налог необходимо начислить к уплате в бюджет, то и зачесть его тоже можно. Исходя из этих рассуждений, по мнению автора, при бесплатной аренде госимущества агрофирма вправе принять исчисленный «агентский» НДС к вычету. Однако для этого необходимо соблюдение ряда условий: – арендатор является плательщиком НДС; – арендованное помещение используется в облагаемой НДС деятельности (п. 2 ст. 171 Налогового кодекса РФ); – исчисленный налог уплачен в бюджет (п. 3 ст. 171 Налогового кодекса РФ); – агент располагает счетом-фактурой (п. 1 ст. 169, п. 1 ст. 172 Налогового кодекса РФ).

Исчисленный «агентский» налог будет отражен в декларации за текущий квартал. Поэтому уплаченным в бюджет он будет считаться только после того, как организация перечислит НДС за данный квартал. Значит, принять эту сумму к вычету можно будет только в следующем налоговом периоде. Что касается счета-фактуры, то налоговый агент должен выписать этот документ себе сам.Налог на прибыль

Обратимся к пункту 8 статьи 250 Налогового кодекса РФ. Здесь сказано, что стоимость безвозмездно полученных ценностей (работ, услуг, имущественных прав) признается внереализационным доходом. Следовательно, арендатор должен включить в состав внереализационных доходов рыночную цену на аренду идентичного имущества. Подтверждает такой подход и письмо Минфина России от 17 февраля 2006 г. № 03-03-04/1/125. Поясним сказанное на примере.ПРИМЕР Агрофирма ООО «Торжок» заключила с местной администрацией договор о безвозмездной аренде коровника, находящегося в муниципальной собственности. Договор аренды оформлен на срок с 1 апреля по 30 июня 2009 года включительно. Допустим, бухгалтер решил не спорить с контролерами, исчислить и уплатить в бюджет НДС. Рыночная цена аренды идентичного имущества (за квартал) составляет 150 000 руб. Значит, сумма «агентского» НДС такова:150 000 руб. х 18% : 118% = 22 881,36 руб. По мнению автора, бухгалтер агрофирмы должен сделать следующие записи.

В июне 2009 года:

ДЕБЕТ 91 субсчет «Прочие расходы»

КРЕДИТ 68 субсчет «Расчеты по НДС»

– 22 881,36 руб. – начислен «агентский» НДС по безвозмездной аренде муниципального имущества. Рыночная стоимость аренды (150 000 руб.) включена в состав внереализационных доходов при расчете авансового платежа по налогу на прибыль за полугодие 2009 года.

В июле 2009 года:ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 51 – 22 881,36 руб. – перечислен в бюджет НДС за II квартал 2009 года;ДЕБЕТ 19 КРЕДИТ 91 субсчет «Прочие доходы» – 22 881,36 руб. – отражен «агентский» налог на добавленную стоимость, подлежащий вычету;ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 22 881,36 руб. – принят налог к вычету.

Источник: https://www.cxychet.ru/article/17398-nalogovye-posledstviya-pri-arende-gosimushchestva

Вычеты НДС при аренде госимущества

— Мы являемся арендаторами государственного имущества (нежилых помещений) по договору аренды, заключенному с КУГИ. Самостоятельно исчисляем и уплачиваем в бюджет соответствующую сумму НДС с арендной платы.

Арендодатель при получении арендной платы не выставляет нам счета-фактуры. В связи с отсутствием счетов-фактур налоговая инспекция отказывает нам в вычетах сумм налога, уплаченных в бюджет, исчисленных с арендной платы помещений.

Можем ли мы принимать указанные суммы к вычету?

Действительно, в случае если вы арендуете федеральное имущество, имущество субъектов Российской Федерации или муниципальное имущество, вы в соответствии с п. 3 ст.

161 Налогового кодекса РФ (далее НК РФ) признаетесь налоговым агентом и должны самостоятельно исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога. В силу ст.

24 НК РФ вы как налоговый агент перечисляете только суммы налогов, удержанных с доходов арендодателя. Лишь в случае удержания суммы налога вы становитесь лицом, обязанным перечислить в бюджет эту сумму.

При этом важно учитывать, что арендуемое имущество в указанном случае должно являться имуществом казны (абз. 2 п. 4 ст. 214 ГК РФ).

В случае же, если передаваемое в аренду имущество закреплено на праве оперативного управления или на праве хозяйственного ведения за соответствующими организациями, то обязанности по уплате налога возлагаются на арендодателя. При аренде государственного имущества органы государственной власти и управления Российской Федерации, органы государственной власти и управления субъектов Российской Федерации — в отличие от других арендодателей (частных лиц) — не выписывают счета-фактуры.

Проблема получения вами как арендатором такого имущества вычета по налогу на добавленную стоимость, уплаченному вами как налоговым агентом, очень распространена. Это вызвано тем, что отсутствие счета-фактуры рассматривается налоговыми органами как основание для отказа в осуществлении таких вычетов. Позиция налоговых органов сводится к тому, что налоговые вычеты, предусмотренные ст.

171 НК РФ, производятся только на основании счетов-фактур. При этом налоговые органы считают, что обязанность по составлению счета-фактуры лежит на арендаторе как на налоговом агенте. Такая позиция была изложена в Письме Госналогслужбы РФ от 20 марта 1997 г. ВЗ-2-03/260. В связи с тем, что письмо датировано 1997 г.

, применяться оно может в части, не противоречащей Налоговому кодексу РФ и Постановлению Правительства РФ 914 от 02.12.2000. Представляется, что в настоящий момент у арендатора как налогового агента нет обязанности составлять такой счет-фактуру.

Тем не менее даже если арендатор самостоятельно составляет счет-фактуру, то налоговые органы в силу формализованности применения налогового законодательства отказывают в налоговых вычетах, обосновывая отказ недостатками оформления счета-фактуры.

Кирилл Саськов, юрист юридической компании «Качкин и Партнеры» (Полную версию читайте на сайте www.dp.ru)

Обзор Российского законодательства за 14.03.2006 »

Юридические статьи »

Источник: https://www.lawmix.ru/articles/33983

Аренда имущества: налоги у арендодателя

Мы продолжаем серию статей, посвященных юридическим и налоговым аспектам договора аренды (имущественного найма), особенностям его заключения и исполнения обязательств арендатором и арендодателем.

В прошлом номере журнала* рассматривались условия заключения договора аренды, которые имеют одинаковое значение для обеих сторон договора. В предлагаемой статье специалистами 1С:ИТС подготовлен материал, в котором рассматриваются налоговые обязательства, возникающие у арендодателя при сдаче имущества в аренду.

Содержание<\p>

Примечание:

Подробнее читайте в номере 9 (сентябрь) «БУХ.1С» за 2012 год, стр. 36

Многие организации являются арендодателями, так как сдают в аренду свое имущество, в частности — объекты недвижимости.

Взаимоотношения, возникающие между арендодателем и арендатором, регулируются договором аренды. По договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК РФ). При этом объектом аренды могут быть различные виды имущества, в частности, здания, сооружения, транспортные средства и др.

Сдавая имущество в аренду, арендодатель получает доходы, а также осуществляет расходы. От них зависят налоги, которые он должен платить.

Передача предмета аренды арендатору

Арендодатель обязан предоставить арендатору имущество в состоянии, соответствующем условиям договора и назначению имущества.

Налоговые последствия

НДС

При передаче имущества в аренду обязанности по уплате НДС у арендодателя не возникает, т. к. право собственности на имущество к арендатору не переходит.

Налог на прибыль

В момент передачи имущества арендатору доходы у арендодателя не возникают.

Налог на имущество

Так как передаваемое в аренду имущество является собственностью арендодателя, то у него сохраняется обязанность платить налог на имущество, если оно учитывается на балансе в качестве объекта основных средств.

Обеспечительный платеж

Договором аренды может быть предусмотрено, что в целях обеспечения исполнения обязательств по договору аренды арендатор обязан перечислить арендодателю обеспечительный платеж. В зависимости от условий, прописанных в договоре, этот платеж может быть засчитан в счет арендной платы за конкретный месяц либо может быть возвращен арендатору по окончании действия договора аренды.

Налоговые последствия

НДС

Источник: https://buh.ru/articles/documents/14989/

Как учесть аренду имущества у государства? (Бурсулая Т.)

Дата размещения статьи: 04.09.2016

Некоторые компании арендуют государственное или муниципальное имущество. Тенгиз Бурсулая, ведущий аудитор ЗАО «АКФ «МИАН», рассказал об учете и налогообложении офисов и земельных участков, взятых во временное пользование.

Арендованный объект ОС учитывается на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре аренды имущества (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31 октября 2000 г. N 94н). По взятому во временное пользование ОС компания амортизацию не начисляет (п. 50 Методических указаний). А по окончании срока действия договора имущество списывается с забалансового счета «Арендованные основные средства».

Плата за аренду помещения под офис признается расходами по обычным видам деятельности как траты, связанные с управлением, и принимается к бухгалтерскому учету ежемесячно в сумме, установленной в подписанном контракте (без учета НДС) (п. п.

5, 6, 7, 16, 18 ПБУ 10/99).

Расходы по арендной плате относятся на общехозяйственные траты (в дебет одноименного счета 26) или на расходы на продажу (в дебет одноименного счета 44) в корреспонденции с кредитом счета 76, субсчет «Расчеты с арендодателем по арендной плате».

НДС при аренде офиса

Если организация арендует государственное или муниципальное имущество у ГУПа, МУПа или учреждения, то предъявленный организации арендодателем НДС учитывается в обычном порядке (Письмо Минфина России от 23 июля 2012 г. N 03-07-15/87).

При аренде на территории РФ федерального имущества (собственности субъектов РФ, муниципального имущества) у органов государственной власти и управления, органов местного самоуправления организация-арендатор признается налоговым агентом и обязана исчислять, удерживать из доходов и уплачивать в бюджет НДС.

Порядок исчисления и удержания НДС зависит от условий договора:

— если сумма НДС не выделена и в контракте сказано, что арендатор уплачивает налог самостоятельно, то НДС рассчитывается как сумма арендной платы, умноженная на 18 процентов. Органу власти арендная плата перечисляется в размере, определенном в договоре;

— если НДС выделен, а в соглашении сказано, что налог включен в сумму арендной платы, то он рассчитывается как сумма арендной платы, умноженная на 18/118. Органу власти арендная плата перечисляется за вычетом НДС;

— если НДС выделен, то налог перечисляется в бюджет в этой сумме. Ведомству, сдавшему метры во временное пользование, арендная плата перечисляется за вычетом НДС.

Примеры расчета налога приведены в таблице 1.

Таблица 1

Расчет НДС

Организация арендует два помещения: одно у муниципалитета, а другое — у субъекта РФ.

| Договор заключен | Цена одного месяца аренды по договору | Дополнительные условия договора об НДС | Сумма НДС, подлежащая перечислению в бюджет | Сумма арендной платы за месяц, подлежащая перечислению арендодателю |

| С муниципалитетом | 100 000 руб. | Арендатор уплачивает НДС самостоятельно | 18 000 руб.(100 000 руб. x 18%) | 100 000 руб. |

| С субъектом РФ | 118 000 руб., включая НДС | НДС включен в сумму арендной платы | 18 000 руб.(118 000 руб. x 18/118) | 100 000 руб.(118 000 руб. — 18 000 руб.) |

При исчислении сумм налога налоговый агент должен составить счет-фактуру. Срок ее формирования Налоговым кодексом не установлен, однако ФНС рекомендует применять норму, устанавливающую срок выставления счетов-фактур плательщиками НДС, — 5 календарных дней.

Счет-фактура в одном экземпляре составляется в соответствии с Правилами заполнения, утвержденными Постановлением Правительства РФ от 26 декабря 2011 г.

N 1137, при этом продавцом является арендодатель, указанный в договоре аренды, а подписывает счет-фактуру налоговый агент.

Составленный документ указывается в книге продаж в том периоде, в котором возникла обязанность удержать НДС (Письмо ФНС России от 12 августа 2009 г. N ШС-22-3/634@).

НДС с арендной платы следует перечислять в бюджет (п. 1 ст. 174 НК РФ): или по 1/3 от удержанной суммы налога не позднее 25-го числа каждого месяца квартала, следующего за кварталом, в котором оплачена аренда (Письмо ФНС России от 13 сентября 2011 г. N ЕД-4-3/14814@), или в полной сумме в том же квартале, в котором оплачена аренда.

При этом в платежном поручении должен быть указан статус плательщика 02 (налоговый агент). Это правило касается и организаций, и индивидуальных предпринимателей.

Уплаченную в бюджет в качестве налогового агента сумму НДС арендатор имеет право принять к вычету на основании документов, подтверждающих уплату налога (п. 3 ст. 171, п. 1 ст. 172 НК РФ).

Согласно абз. 3 п. 3 ст. 171 Налогового кодекса применяются при условии, что товары (работы, услуги) были приобретены фирмой для осуществления облагаемых налогом на добавленную стоимость операций, и при их приобретении она удержала и уплатила НДС.

Таким образом, в квартале, когда налог был перечислен в бюджет, но не ранее последнего дня месяца, за который оплачена аренда, компания принимает НДС к вычету (Письма Минфина России от 26 января 2015 г. N 03-07-11/2136, ФНС России от 12 августа 2009 г.

N ШС-22-3/634@), регистрируя в книге покупок счет-фактуру, составленный при перечислении арендной платы.

Налог на прибыль при аренде офиса

Сумма ежемесячно начисляемой арендной платы учитывается в составе прочих расходов, связанных с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Пример. Организация арендует офис, находящийся в государственной собственности. Стоимость имущества составляет 1 500 000 руб.

Ежемесячная сумма арендной платы — 590 000 руб., в том числе НДС — 90 000 руб.

В учете организации операцию по аренде следует отразить следующим образом:

На дату получения имущества в аренду:

Дебет 001

— 1 500 000 руб. — стоимость арендованного имущества отражена на забалансовом счете.

Ежемесячно в течение срока действия договора аренды:

Дебет 26 (44) Кредит 76

— 500 000 руб. — отражена плата за аренду помещений без учета НДС (590 000 — 90 000);

Дебет 19 Кредит 76

— 90 000 руб. — отражен НДС с суммы арендной платы;

Дебет 76 Кредит 68/НДС

— 90 000 руб. — начислен к уплате в бюджет НДС, удержанный с дохода арендодателя;

Дебет 76 Кредит 51

— 500 000 руб. — перечислена арендная плата без НДС;

Дебет 68/НДС Кредит 51

— 90 000 руб. — перечислен в бюджет НДС, исчисленный и удержанный с арендной платы организацией;

Дебет 68/НДС Кредит 19

— 90 000 руб. — принят к вычету НДС, уплаченный в бюджет налоговым агентом;

Кредит 001

— 1 500 000 руб. — списана стоимость возвращенного арендодателю имущества.

УСН

Фирма на УСН, даже не будучи плательщиком НДС, тем не менее должна исчислить налог, удержать его из арендной платы и перечислить в бюджет (п. 3 ст.

161 НК РФ, Письмо Минфина России от 24 сентября 2015 г. N 03-07-11/54577).

На сумму арендной платы и удержанного с нее НДС необходимо составить счет-фактуру и зарегистрировать его в книге продаж (Письмо ФНС России от 12 августа 2009 г. N ШС-22-3/634@).

В квартале, когда налог был перечислен в бюджет, но не ранее последнего дня месяца, за который оплачена аренда, уплаченный в бюджет НДС учитывается организацией в расходах при УСН с объектом «доходы, уменьшенные на величину расходов» и указывается в книге доходов и расходов (пп. 8 п. 1 ст. 346.16 НК РФ).

Книга продаж и декларация по НДС

Организация на УСН, не являющаяся плательщиком НДС, но являющаяся налоговым агентом по НДС в связи с арендой госимущества, обязана вести книгу продаж и разд. 9 налоговой декларации по НДС.

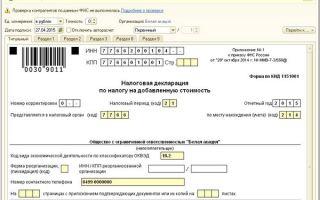

Налоговый агент — организация на УСН обязана представить в ИФНС России по месту своего нахождения декларацию не позднее 25-го числа месяца, следующего за истекшим кварталом, в котором была оплачена аренда госимущества (п. 3 ст. 161, п. 5 ст. 174 НК РФ). Декларация может быть представлена на бумажном носителе (абз. 2 п. 5 ст. 174 НК РФ, пп.

2 п. 5 Порядка заполнения налоговой декларации по НДС, Письма ФНС России от 30 января 2015 г. N ОА-4-17/1350@, от 8 апреля 2015 г. N ГД-4-3/5880@).

Аренда земельных участков

Теперь поговорим об учете земельных участков. По общему правилу траты по аренде такой собственности учитываются как расходы по обычным видам деятельности (п. п. 5, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н). Аналогичная позиция представлена в Письме Минфина России от 2 декабря 2011 г. N 14-06-19/310-19.

Указанные расходы признаются ежемесячно исходя из суммы арендной платы, причитающейся арендодателю по договору за текущий месяц, независимо от даты фактического перечисления арендной платы (п. п. 6, 6.1, 16, 18 ПБУ 10/99).

Плата за аренду участка, предоставляемого на период проектирования и строительства здания, включается в состав прочих работ и затрат по строительству, формирующих сметную стоимость здания (п. 1.

7 Приложения N 8 к Методике определения стоимости строительной продукции на территории Российской Федерации МДС 81-35.2004, утвержденной Постановлением Госстроя России от 5 марта 2004 г. N 15/1, п. п. 4.78, 4.

85 Методики).

Затраты, формирующие сметную стоимость, не являются расходами организации, а рассматриваются как долгосрочные инвестиции, которые формируют первоначальную цену здания как объекта ОС.

Следовательно, арендная плата формирует первоначальную стоимость будущего сооружения.

После окончания строительства и принятия построенного объекта в состав ОС расходы по аренде земельного участка учитываются как траты по обычным видам деятельности.

НДС при аренде участка

По общему правилу исходя из нормы п. 3 ст. 161 Налогового кодекса арендаторы муниципального имущества признаются налоговыми агентами по НДС и обязаны исчислить, удержать из доходов, уплачиваемых арендодателю-муниципалитету и уплатить в бюджет соответствующую сумму НДС.

Однако из анализа законодательства следует, что плата за аренду муниципального земельного участка — это платеж за пользование природным ресурсом, который является неналоговым доходом местного бюджета (пп. 1 п. 1 ст. 6 ЗК РФ, п. 3 ст. 41, ст. ст.

42, 62 Бюджетного кодекса РФ). Платежи в бюджеты за право пользования природными ресурсами не облагаются НДС на основании пп. 17 п. 2 ст. 149 НК РФ. У организации не возникает обязанностей налогового агента, предусмотренных п. 3 ст. 161 НК РФ.

Налог на прибыль организаций при аренде участка

В общем случае платежи за арендуемое имущество (в том числе земельные участки) признаются прочими расходами, связанными с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

При этом если арендованный земельный участок используется для строительства объекта основных средств, который будет учтен в качестве амортизируемого имущества (п. 1 ст. 256, п. 1 ст.

257 НК РФ), то расходы по арендной плате за участок, осуществляемые в период подготовки и ведения строительства, должны рассматриваться как траты, непосредственно связанные со строительством ОС.

Такие расходы прямо в целях налогообложения не учитываются (п. 5 ст. 270 НК РФ), а формируют первоначальную стоимость строящегося объекта (абз. 2 п. 1 ст.

257 НК РФ), которая в дальнейшем подлежит списанию в расходы, учитываемые при налогообложении прибыли, путем начисления амортизации в порядке, предусмотренном ст. 259 НК РФ (см., например, Письмо Минфина России от 20 мая 2010 г. N 03-00-08/65).

Имеются судебные акты, поддерживающие данную позицию (см., например, Постановление ФАС Западно-Сибирского округа от 13 ноября 2013 г. по делу N А27-21660/2012).

Пример. Организация арендует земельный участок. Он используется в основной производственной деятельности. Согласно договору аренды ежемесячная плата за землю составляет 100 000 руб.

, расчетные документы выставляются арендодателем ежемесячно. Фирма применяет метод начисления учета доходов и расходов для целей налогообложения прибыли.

В учете компании операции по аренде участка, находящегося в муниципальной собственности, следует отразить следующим образом:

Ежемесячно в течение срока действия договора аренды:

Дебет 20 (44) Кредит 76

— 100 000 руб. — отражена в составе расходов арендная плата за текущий месяц;

Дебет 76 Кредит 41

— 100 000 руб. — перечислена арендная плата по договору аренды.

Пример. И еще один пример. Фирма арендует земельный участок у муниципалитета. Участок, согласно сметной документации, предназначен для строительства собственными силами объекта недвижимости.

Согласно договору арендная плата уплачивается ежемесячно в размере 100 000 руб., расчетные документы выставляются арендодателем ежемесячно. Для целей налогообложения прибыли компания для учета доходов и расходов применяет метод начисления.

В учете плату за аренду следует отразить следующим образом:

Ежемесячно в течение срока проектирования и строительства объекта недвижимости:

Дебет 08-3 «Строительство объектов основных средств» Кредит 76

— 100 000 руб. — включена в состав капитальных вложений арендная плата за текущий месяц в части земельного участка, занятого под строительство;

Дебет 76 Кредит 51

— 100 000 руб. — перечислена арендная плата.

Ежемесячно после окончания строительства и принятия здания в состав ОС:

Дебет 20 (44) Кредит 76

— 100 000 руб. — отражена в составе расходов арендная плата за текущий месяц;

Дебет 76 Кредит 41

— 100 000 руб. — перечислена арендная плата по договору аренды.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/19937

Вычет НДС для арендатора при аренде помещений | Бухгалтерия и кадры

Коммунальные службы при тепло-, энерго- и водоснабжении потребителей на стоимость своих услуг начисляют НДС. Не является исключением и доля услуг, потребляемых арендатором, когда помещение сдано внаем.

То есть, возмещая собственнику затраты на коммуналку, арендатор в составе компенсации оплачивает и сумму налога. Вправе ли он претендовать на вычет коммунального НДС? Попробуем разобраться, в каком случае это будет возможно.

Право на вычет НДС появляется при одновременном выполнении трех условий (ст. 171, 172 НК РФ):

– принятие услуг к учету;

– участие арендуемого помещения в облагаемых НДС операциях;

– наличие у арендатора счета-фактуры на потребленные услуги.

Как раз последнее из требований и есть камень преткновения. То есть вопрос о возможности вычета коммунального НДС по сути сводится к вопросу о наличии у арендатора соответствующего счета-фактуры.

Понятно, что при заключении прямых договоров с коммунальщиками проблема решается сама собой. Ведь снабжающие организации составят и предъявят арендатору все необходимые документы.

Однако подобная схема коммунальных отношений при аренде помещения встречается довольно редко.

Реализация и компенсация

Итак, за исключением случая прямых расчетов арендатора с коммунальщиками единственным возможным автором требуемого счета-фактуры является арендодатель. Рассмотрим случай, когда собственник помещения выставляет документ на коммунальные услуги от своего имени. Насколько это правомерно?

Увы, точка зрения ведомственных специалистов по данному вопросу на сегодня малоутешительна. Так, финансисты в письме от 3 марта 2006 г. № 03-04-15/52 со ссылкой на постановления ВАС РФ отмечают, что реализация электроэнергии владельцем помещения арендатору невозможна.

По той простой причине, что последний сам является абонентом энергоснабжающей организации и соответственно никак не может выступать в роли энергоснабженца для арендатора (постановление Президиума ВАС РФ от 6 апреля 2000 г. № 7349/99).

Арендатор же не может быть признан абонентом, поскольку объект, потребляющий энергию, находится не на его балансе (постановление ВАС РФ от 8 декабря 1998 г. № 5905/98). А раз нет факта реализации в целях НДС, то и сам налог на передачу электроэнергии начислять не нужно.

Значит, невозможно и выставление соответствующего счета-фактуры. Приведенные выводы Минфин распространил и на прочие коммунальные услуги в письме от 24 марта 2007 г. № 03-07-15/39.

А немного позднее Федеральная налоговая служба придала этим разъяснениям статус официальной позиции обоих ведомств, направив для использования в работе всем подотчетным налоговым инспекциям (письмо ФНС России от 23 апреля 2007 г. № ШТ-6-03/340).

Итак, если счет-фактуру на коммунальные услуги арендодатель перевыставит от своего имени, арендатор не вправе использовать такой документ как основание для НДС-вычета. Ведь указание собственника помещения в качестве продавца коммунальных благ не соответствует реальной хозяйственной ситуации.

Подобным образом не возникает объекта реализации и в том случае, когда по условиям договора арендатор лишь компенсирует арендодателю затраты на коммуналку. Ведь в данном случае речь идет о возмещении расходов, а не о продаже услуг. Значит, НДС-объект отсутствует.

Как и обязанность арендодателя по выставлению счета-фактуры. Ну а без этого документа рассчитывать на вычет НДС, предъявленного в составе компенсации, арендатору не приходится (письма Минфина России от 3 марта 2006 г. № 03-04-15/52, от 24 марта 2007 г. № 03-07-15/39).

Арендодатель-посредник

Отдельного внимания заслуживает вариант, при котором арендодатель выступает в роли посредника (ст. 1005 ГК РФ). То есть стороны заключают отдельное соглашение или указывают непосредственно в арендном контракте, что собственник помещения (агент) по заданию арендатора (принципала) приобретает за его счет, но от своего имени коммунальные услуги у снабжающих организаций.

При таком подходе у арендодателя, без сомнений, есть все основания перевыставлять счета-фактуры, полученные от коммунальщиков, арендатору. Соответственно последний сможет беспрепятственно применить НДС-вычет по затратам на коммуналку после принятия данных услуг к учету.

Здесь единственной проблемой на пути к вычету может быть претензия инспекторов к самой правомерности посреднических отношений в данном случае.

К сожалению, ни официальной позиции, ни арбитражной практики по применению описанного способа на сегодня нет.

Поэтому сторонам арендного договора, которые решают использовать подобную конструкцию правоотношений, не помешает иметь в виду налоговые риски по прибыли и НДС.

Маскируем коммуналку для вычета НДС

Рассмотрев большую часть способов оформления коммунальных расчетов при аренде помещений, можно констатировать, что их использование не слишком выгодно арендатору в налоговом смысле. Либо грозит вполне обоснованными претензиями со стороны инспекторов.

Впрочем, отчаиваться и прощаться с НДС-вычетом по коммуналке арендатору все же не стоит. Важно помнить, что все озвученные выводы относятся к случаю, когда коммунальные платежи он компенсирует сверх суммы арендной платы.

Таким образом, в поиске подходящего во всех смыслах варианта мы вновь неизбежно приходим к способу учета коммуналки в составе арендной платы.

Ведь для вычета коммунального НДС у арендатора он так же благоприятен, как для учета соответствующих затрат в его налоговых расходах.

Итак, по условиям арендного договора в сумму ежемесячной платы за помещение входит стоимость коммунальных услуг, которые потребляет непосредственно арендатор. Организовать это можно двумя способами.

Константа…

Коммуналку можно включить в арендные платежи фиксированной суммой. Арендодатель при этом рассчитывает желаемый размер компенсации на основании действующих тарифов и предполагаемого объема потребления арендатором коммунальных услуг. Делает это он, как правило, с учетом сезонных изменений тарифов, то есть вычисляя среднюю за год величину ежемесячного платежа.

Правда, упоминать в договоре о коммунальных расходах в данном случае не стоит. На их расчетную стоимость нужно просто увеличить сумму арендной платы и зафиксировать в контракте с арендатором полученную величину.

Именно она должна фигурировать в счете-фактуре, который собственник помещения будет выставлять арендатору по итогам месяца.

При таком подходе арендатор сможет принять к вычету весь НДС, предъявленный владельцем недвижимости (как обычный «входной» налог, начисляемый на сумму арендной платы).

Другое дело, что арендодатель не всегда четко представляет себе сумму коммуналки, которую хотел бы видеть возмещенной.

Ведь невозможно заранее определить точный объем услуг, который потребуется арендатору. Поэтому некоторые собственники предпочитают делать расчет по факту реального потребления услуг.

Для таких случаев больше подходит следующий вариант учета коммунальных затрат в составе арендной платы.

…или переменная

При использовании другого способа арендную плату в договоре изначально устанавливают в двух частях – основной и дополнительной. Первая является постоянной величиной, это ежемесячная плата непосредственно за пользование помещением.

Вторая изменяется каждый месяц и отражает стоимость реально потребленных арендатором коммунальных услуг. Напомним, что данный вариант установления арендной платы как определяемой величины абсолютно законен, поскольку механизм ее расчета останется неизменным в течение всего срока действия договора (см. п.

11 информационного письма Президиума ВАС РФ от 11 января 2002 г. № 66).

Описанный способ приведет к тем же налоговым последствиям, что и предыдущий. Заметим, что финансисты в письме от 19 сентября 2006 г.

№ 03-06-01-04/175 не только признали за арендатором право на коммунальный НДС-вычет в данной ситуации, но и подсказали, каким образом должен быть оформлен счет-фактура, чтобы правомерность вычета не вызывала никаких вопросов.

По мнению Минфина, к коммуналке как переменной части арендного платежа применимы те же правила налогообложения, что и к обычной плате за пользование помещением. То есть она облагается налогом на добавленную стоимость как составляющая услуги по аренде.

А значит, нет проблем с НДС-вычетом при наличии правильного счета-фактуры. Такого, в котором коммунальные услуги не выделены и никак не обозначены, а налог предъявлен с общей суммы комбинированного арендного платежа.

При использовании данного способа следует обратить внимание еще на один существенный момент. Как правило, документы на оказанные услуги от коммунальщиков поступают с некоторым опозданием, уже в следующем месяце.

Поэтому если арендная плата за текущий месяц вносится в его первых числах, то у арендодателя не будет возможности рассчитать в срок переменную составляющую платежа. Таким образом, коммунальная часть будет входить в его состав с опозданием на месяц.

Чтобы полностью обезопасить себя от претензий инспекторов, этот факт можно зафиксировать в арендном договоре.

Пример

ООО «Арсенал» арендует помещение под магазин. Фиксированная часть арендной платы по договору составляет 70 800 руб. (в том числе НДС – 10 800 руб.), а переменная отражает сумму коммунальных платежей за месяц по услугам, потребленным арендатором. «Арсенал» перечисляет арендную плату ежемесячно не позднее 10-го числа текущего месяца.

Согласно счетам коммунальных служб, выставленным арендодателю, общая стоимость услуг за январь 2008 года равна 17 700 руб. (в том числе НДС – 2700 руб.), а за февраль – 18 100 руб. (в том числе НДС – 2761 руб.).

Арендодатель выставил «Арсеналу» счета-фактуры на последнее число:

– января – на сумму 70 800 руб., в том числе НДС – 10 800 руб.;

– февраля – на сумму 88 500 руб. (70 800 + 17 700), в том числе НДС – 13 500 руб.;

– марта – на сумму 88 900 руб. (70 800 + 18 100), в том числе НДС – 13 561 руб.

Бухгалтер «Арсенала» при расчете налогооблагаемой прибыли за I квартал 2008 года включил в состав прочих расходов сумму затрат на арендуемое помещение и коммунальные услуги в размере 210 339 руб.

((70 800 – 10 800) + (88 500 – 13 500) + (88 900 – 13 561)). А в состав суммы, заявленной к вычету в квартальной декларации по НДС, был включен налог в размере 37 861 руб. (10 800 + 13 500 + 13 561).

© «Бухгалтерия и кадры», №3, 2008

Источник: https://www.buhkadr.ru/articles/888-vychet-nds-dlya-arendatora-pri-arende-pomeshcheniy

Как правильно рассчитать НДС и какие проводки сделать по аренде муниципального имущества

как правильно учитывать и какие проводки сделать по аренде муниципального имущества. Мы на упрощенном режиме, в данном случае выступаем как налоговые агенты по НДС.

Как правильно рассчитать НДС, нам указали сумму арендной платы в год без НДС, НДС мы должны самостоятельно учитывать. Я на сумму арендной платы, например 10000 начисляю 18 %, -1800, Правильно? или я должна перечислить 10000-1800.

у меня арендная плата составляет 16 тыс, без НДС.с какой ставкой и с какой суммы рассчитывать НДС? с суммы 16 тыс+18%?

При аренде государственного имущества налоговую базу по НДС арендаторы – налоговые агенты должны определять как сумму арендной платы с учетом налога. Перечислить НДС в бюджет арендатор обязан, удержав налог из доходов арендодателя. Сумму НДС следует исчислить по расчетной налоговой ставке.

Если в договоре аренды муниципального имущества не указано, как сформирована цена аренды: с учетом НДС или без налога, то исходя из требований налогового законодательства, арендатор должен самостоятельно рассчитать налог, умножив сумму арендной платы, указанную в договоре, на величину расчетной ставки НДС (18/118). Полученную сумму НДС налоговый агент обязан перечислить в бюджет, а остальную часть арендной платы – арендодателю. Следовательно, в сумму 16 000 рублей НДС уже включен. При перечислении арендной платы из этой суммы нужно исключить НДС по расчетной ставке 18118 и уплатить в бюджет на дату перечисления арендной платы.

Проводки будут следующие:

- Дт 60 (76) Кт 68 – удержан НДС

- Дт 60 (76) Кт 51 – перечислена арендная плата (аванс)

- Дт 68 Кт 51 — перечислен в бюджет НДС.

- Дт 20 (26,44) Кт 60 (76) – учтена арендная плата в расходах (включая НДС).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Ситуация: в каких случаях организация должна исполнять обязанности налогового агента по НДС при аренде государственного (муниципального) имущества

Организация должна исполнять обязанности налогового агента по НДС, если она или ее обособленное подразделение арендует государственное (муниципальное) имущество у органов государственной власти или местного самоуправления.*

То есть если договор аренды со стороны арендодателя заключен от имени территориального подразделения Росимущества, регионального комитета по управлению имуществом или аналогичных структур местного самоуправления.

Если в договоре аренды в качестве арендодателя указана организация, у которой государственное (муниципальное) имущество находится в оперативном управлении или хозяйственном ведении (например, ГУП или МУП), то обязанности налогового агента по НДС у арендатора не возникают.

На практике широко распространены трехсторонние договоры аренды государственного (муниципального) имущества. Помимо арендатора, такие договоры подписывают представители Росимущества и балансодержателя (государственного учреждения, на балансе которого состоит имущество, сдаваемое в аренду).

В этом случае действуют те же правила. Если в роли арендодателя выступает балансодержатель, а подразделение Росимущества лишь подтверждает его полномочия, то арендатор не должен исполнять обязанности налогового агента.

Всю сумму арендной платы, включая НДС, он перечисляет арендодателю, который самостоятельно рассчитывается с бюджетом.

Если же арендодателем по договору является то или иное подразделение Росимущества, то арендатор исполняет обязанности налогового агента. Сумму арендной платы он должен перечислить арендодателю, а удержанный с этой суммы НДС – в бюджет.

Независимо от того, кто является арендатором – организация или ее обособленное подразделение, сумму НДС, удержанную из арендной платы, нужно перечислять в бюджет по местонахождению организации.

Источник: https://www.26-2.ru/qa/113097-red-kak-pravilno-rasschitat-nds-i-kakie-provodki-sdelat-po-arende-munitsipalnogo-imushchestva

Ндс по аренде госимущества

Как показывает наша редакционная почта, вопросы НДС по аренде государственного и муниципального имущества продолжают волновать многих бухгалтеров. Когда надо уплачивать в бюджет исчисленную с арендной платы сумму НДС? В каком периоде принять эту сумму к вычету? Уплачивают и возмещают ли налог организации и предприниматели, освобожденные от обязанностей налогоплательщика?

НДС платим вовремя!

По сложившейся традиции многие организации, выступающие налоговыми агентами по аренде федерального имущества, имущества субъектов РФ и муниципального имущества*, перечисляют в бюджет НДС одновременно с арендной платой. Но с уплатой налога не стоит торопиться. Удержанную сумму НДС налоговый агент должен перечислить в бюджет не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 1, 3 ст. 174 НК РФ).

Налоговую базу бухгалтер определяет как сумму арендных платежей с учетом налога, а налог исчисляет по расчетной ставке 20/120 процентов (п. 4 ст. 164 НК РФ).

Возмещаем только уплаченный НДС

С моментом уплаты суммы налога в бюджет мы разобрались. Когда можно принять к вычету эту сумму?

Пунктом 3 статьи 171 НК РФ предусмотрено, что вычетам подлежат суммы налога, уплаченные покупателями — налоговыми агентами.

Следовательно, возместить мы можем только фактически уплаченную в бюджет сумму НДС, то есть вычет производится в том налоговом периоде, в котором мы перечислили удержанную сумму налога.

Например, организация перечислила НДС по аренде государственного имущества за октябрь в ноябре 2002 года. Налоговый период по НДС — календарный месяц. Уплаченную сумму НДС организация может принять к вычету только в ноябре.

Например, такая ситуация. По истечении налогового периода (октября 2002 года) организация — налоговый агент должна уплатить в бюджет сумму НДС по аренде государственного имущества.

Однако по налоговой декларации сумма НДС, принимаемая к вычету, больше суммы НДС, подлежащей уплате организацией как налоговым агентом.

Несмотря на это, организация должна выполнить обязанность налогового агента и до 20 ноября 2002 года уплатить в бюджет удержанную сумму НДС. Перечисленную сумму налога организация возместит в ноябре.

Не торопитесь с вычетом при предоплате

Часто договоры аренды государственного имущества предусматривают предварительную оплату. Здесь бухгалтеру важно не ошибиться и своевременно принять к вычету уплаченный налог.

Зачесть сумму НДС по арендной плате можно только по окончании того налогового периода, к которому она относится. Допустим, организация по договору перечислила арендную плату и НДС с арендной платы за октябрь в сентябре.

Зачесть уплаченный НДС по арендной плате за октябрь можно будет только в октябре.

Если от НДС вы освобождены

Обратим внимание бухгалтера на такой немаловажный момент.

Если организация, арендующая государственное имущество, освобождена от обязанностей налогоплательщика по статье 145 кодекса, это не значит, что она освобождена и от обязанностей налогового агента.

Значит, освобожденная от уплаты НДС организация все равно должна будет исчислить и уплатить в бюджет НДС по аренде федерального имущества, имущества субъектов РФ и муниципального имущества.

Однако принять к вычету уплаченную в качестве налогового агента сумму НДС организация не сможет.

Дело в том, что в пункте 3 статьи 171 кодекса сказано, что право на вычеты имеют покупатели — налоговые агенты, исполняющие обязанности налогоплательщика.

А по статье 145 НК РФ организации освобождаются от обязанностей налогоплательщика по исчислению и уплате НДС. Поэтому и вычеты применять они не могут.

* — Обязанность арендаторов федерального имущества, имущества субъектов РФ и муниципального имущества исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога закреплена в пункте 3 статьи 161 НК РФ.

Источник: https://www.gazeta-unp.ru/articles/37423-nds-po-arende-gosimushchestva