Форма 3 фермер годовая

Если же у субъекта имеются филиалы (подразделения), то нужно составить 2 формы или больше (в целом по фирме и отдельно по каждому подразделению) и представить их, соответственно, в органы Росстата как по месту активности головного офиса, так и по месту функционирования подразделений.

Как корректно заполнить форму «3-фермер»? Перечень сведений, которые следует отразить, приведен в типовом шаблоне формы, утвержденном приказом Росстата от 28.07.2015 № 344.

Скачать его вы можете на нашем сайте: Скачать форму 3-фермер В общей части формы следует указать сведения о самом отчитывающемся субъекте (наименование, адрес — как юридический, так и фактический, индекс), а также о подразделении, по которому составляются самостоятельные статистические справки.

Все для бухгалтерского и статистического учета

Далее субъект сельского хозяйства, занимающийся разведением домашних животных, должен указать:

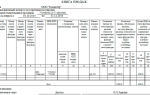

- Сколько за отчетный период было произведено продукции животноводства (строки 01–018 отчета). В данном разделе следует отразить информацию о том, сколько скота было забито в целях последующей продажи мяса, показать объемы молока, полученные от имеющегося поголовья, а также зафиксировать количество яиц, шерсти и меда, произведенного сельскохозяйственными животными. Здесь же указывается, сколько животных (в живом весе, количестве или поголовье) было выращено самим субъектом.

- Перечислить сведения о поголовье скота и птиц (отдельно) по состоянию на конец отчетного периода (строки 20–40).В данном разделе фиксируются сведения о количестве имеющихся животных с разбивкой по их видам.

- Указать информацию о движении поголовья, т. е.

Бланкер.ру

- Отразить сведения о том, какое количество корма имеется в наличии, а также какое его количество было затрачено для имеющихся сельскохозяйственных животных (строки 61–67).

В заключение приводятся сведения о численности работников, а также информация о специалисте, ответственном за заполнение формы (с его подписью). Образец заполнения формы «3-фермер» в структуре, рассмотренной нами выше, можно скачать на нашем сайте.

Скачать образец заполнения формы Вам может быть также интересна актуальная информация о системе налогообложения ЕСХН — см.

статью «ЕСХН в 2016 году — особенности налогообложения». Итоги Форма 3-фермер должна составляться субъектами хозяйствования, которые занимаются животноводством.

Порядок и образец заполнения формы 3-фермер (нюансы)

ВажноЗдесь также учитывается скот, проданный и переданный крестьянским (фермерским) хозяйствам и индивидуальным предпринимателям, другим организациям.

В строках 50 — 59 приводятся сведения о реализации продукции животноводства собственного производства как на своей территории, так и за ее пределами, по всем каналам сбыта: перерабатывающим организациям и организациям оптовой торговли (консервные заводы, мясокомбинаты, молокозаводы, маслобойни, сепараторные пункты, перерабатывающие подразделения сельхозорганизаций), потребительской кооперации, на рынке; учитывается также продукция подаренная, отданная в оплату за услуги, в оплату труда наемным работникам. При заполнении данных по отдельным продуктам также учитывается сельхозсырье собственного производства, израсходованное на производство реализованных продуктов переработки (масло, творог и др.).

Ошибка 404

По строке 10 указывается количество куриных яиц, полученных от кур-несушек, принадлежащих хозяйству. В эту строку не включаются яйца, купленные или полученные со стороны для инкубации и других целей.

В строку 11 «Получено шерсти и волоса животных» включается вся фактически настриженная шерсть с овец, волос (тонкий и грубый) коз, верблюдов, включая шерсть и волос, использованные на внутрихозяйственные нужды, а также потери полученных шерсти и волоса при хранении и транспортировке.

По строке 13 «Получено меда пчелиного» показывается фактическое количество меда, вынутого из ульев. По строкам 14 — 17 отражаются данные о количестве выращенных скота и птицы, определяемого как сумма живого приплода, прироста молодняка и привеса скота на откорме, а также привеса от выращивания скота и птицы в хозяйствах населения по договорам, полученного за отчетный период, за вычетом веса павших скота и птицы.

Форма 3 фермер

Форму 3-фермер Сведения о производстве продукции животноводства и поголовье скота сдают в территориальный орган Росстата все юридические лица — субъекты малого предпринимательства, основным видом деятельности которых является сельскохозяйственная деятельность (в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД) коды 01.1, 01.2, 01.3, 01.4). Указанный статистический отчет также должны предоставлять крестьянские (фермерские) хозяйства и физические лица, занимающиеся предпринимательской сельскохозяйственной деятельностью без образования юридического лица, имеющие поголовье сельскохозяйственных животных. Форма 3-фермер утверждена Приказом Росстата от 17.09.2010 N 319.

По строке «Надоено молока» включается все фактически надоенное молоко от коров, буйволиц, козоматок, овцематок, кобыл, включая молоко, израсходованное на выпойку молодняка.

Молоко, высосанное молодняком при его подсосном содержании, в валовое производство не включается.

По строке 08 «в том числе крупного рогатого скота» показывается молоко, надоенное от всех коров, имевшихся на начало отчетного года и поступивших в течение этого года, а также от коров-первотелок.

По строке 09 «Получено яиц от птицы всех видов» показывается все количество яиц, полученных в хозяйстве за отчетный год от всех видов сельскохозяйственной птицы (кур, уток, гусынь, индеек, цесарок, перепелок), принадлежащих хозяйству, включая потери яиц (бой, порча и т.д.), и яйца, израсходованные на вывод молодняка наседками или в инкубаторе.

ВниманиеВ избранноеОтправить на почту Форма 3-фермер является статистическим отчетом, который следует составлять малым фирмам, функционирующим в агрокомплексе, а также физлицам, занимающимся сельским хозяйством. Тому, что важно не забыть указанным субъектам при составлении этого статотчета, посвящена наша статья.

Кому следует составлять форму «3-фермер» и что важно при этом не забыть? Как корректно заполнить форму «3-фермер»? Итоги Кому следует составлять форму «3-фермер» и что важно при этом не забыть? Статистическую форму 3-фермер должны формировать субъекты, функционирующие в агрокомплексе, занимающиеся животноводством.

Форма 3 фермер годовая скачать бланк

Исключение – молоко, которое предусмотрено для вскармливания молодняка.

- Число яиц птицы, входящих в группу фермерского хозяйства.

- Коэффициент добытой шерсти животных.

- Количество меда.

- Число выращенных животных и птиц, являющихся приплодом от животных на хозяйстве. К этому показателю не относится снова приобретенный скот.

- Наличие умерших и павших животных за отчетный период.

- Число забитого скота.

- Реальный коэффициент числа животных на конец отчетного этапа.

- Количество корма, который был расходован и предназначен для содержания скота.

- Предъявленные ведомости в бланке 3-фермер обязаны предоставлять все физические лица, которые занимаются ведением сельскохозяйственных работ и имеют поголовье скота, не включая того, учреждено ими или нет юридические лицо.

Форма 3 фермер годовая бланк на 2017 год

По строке 45 в соответствующих графах записываются все телята, поросята, ягнята и козлята, родившиеся живыми от маток, принадлежащих хозяйству. Наряду с общим количеством родившихся телят, поросят (указанных по строке 45) по строке 46 показывается количество телят, полученных только от коров, поросят — от основных свиноматок.

Форма 3 фермер годовая скачать бланк 2016

По строке 47 отражаются все фактически павшие и погибшие за отчетный период животные (от пожаров, стихийных бедствий и т.п.), независимо от возраста, включая павший и погибший молодняк рождения текущего года, а также павший скот из числа приобретенного со стороны.

В эту строку включается также вынужденно забитый скот, мясо которого не было использовано в пищу или использовано только на корм скоту, а также живой скот, проданный специально для использования его как утиль.

По строке 48 записывается количество голов скота, купленного организацией (хозяйством) у крестьянских (фермерских) хозяйств, индивидуальных предпринимателей, населения, других организаций, поступившего от своих работников в порядке возмещения за павший, погибший или пропавший по их вине общественный скот.

Источник: http://advocatus54.ru/forma-3-fermer-godovaya/

Единый сельскохозяйственный налог: декларация (образец) :

Российские фермеры могут осуществлять свою деятельность в разных режимах налогообложения. Законодательство дает им возможность работать при условии уплаты ЕСХН, или единого сельскохозяйственного налога. Пользование данной преференцией предполагает также заполнение и предоставление в ФНС отчетного документа — декларации по ЕСХН. Каковы ее особенности? Как ее правильно заполнять?

Особенности налога

Единый сельскохозяйственный налог, или ЕСХН, относится к специальным режимам взаимодействия бизнеса и государства на предмет отчисления необходимых платежей в бюджет. Налогоплательщиками по ЕСХН могут быть как юридические лица, так и индивидуальные предприниматели, занимающиеся фермерской деятельностью.

Единый сельскохозяйственный налог заменяет следующие виды сборов:

— налоги на прибыль, имущество, НДС (для юридических лиц);

— налог на имущество, НДФЛ, НДС (для индивидуальных предпринимателей).

ЕСХН иногда рассматривается как аналог УСН. Этому предполагает схожая ставка — 6% (для УСН по схеме «доходы»). Уплата единого сельскохозяйственного налога осуществляется в 2 транша. Во-первых, это авансовый платеж — его нужно внести в течение 25 дней по истечении 6 месяцев года. Во-вторых, это оставшаяся часть налога — ее нужно уплатить до 31 марта следующего года.

Введя единый сельскохозяйственный налог, РФ, как считают многие эксперты, значительно стимулировала предпринимательские активности фермеров. Вместе с тем сельхозпроизводителям, работающим в рамках соответствующего режима налогообложения, необходимо предоставлять государству предусмотренную законом декларацию. Рассмотрим, каковы особенности составления данного документа.

Структура декларации

Какова структура декларации, которую должен предоставлять государству фермер, который платит единый сельскохозяйственный налог? Источник, о котором идет речь, состоит из следующих элементов:

— Титульный лист.

— Раздел 1, в котором исчисляется сумма ЕСХН, подлежащая оплате в государственный бюджет.

— Раздел 2, в котором отражаются цифры по расчету соответствующего налога.

— Раздел 2.1, в котором фиксируются суммы убытка, уменьшающие налог в рамках определенного периода.

— Раздел 3, представляющий собой отчет о целевом задействовании денежных средств, имущества, а также работ и услуг, которые получены фермером как результат благотворительной деятельности или осуществления целевого финансирования.

Внесение сведений в каждый из разделов имеет особенности.

Требования к заполнению

Заполняется декларация по форме, зафиксированной в Приложении № 1 к Приказу ФНС РФ от 28.07.2014 г.

Если у фермера будут сложности со скачиванием данного документа в интернете, сотрудники ФНС всегда выдадут нужный бланк.

Единый сельскохозяйственный налог — значимая преференция, но отчетность по нему — довольно трудоемкая процедура. Рассмотрим основные ее нюансы. Начнем со специфики заполнения декларации.

Первое, на что стоит обратить внимание: значения в графах документа должны указываться в рублях с округлением до целых чисел. По какому принципу? Если исходный показатель содержит значение более 50 копеек, то округлять нужно в большую сторону, если менее — то в меньшую.

Сведения в заполненной и распечатанной (если работа с документом осуществлялась на компьютере) декларации нельзя исправлять ручкой. В каждом поле необходимо фиксировать только один показатель. Заполнять декларацию следует с помощью больших печатных букв.

Если какой-либо из показателей указать не представляется возможным или его внесение в документ необязательно, нужно в соответствующем поле ставить прочерк. Если документ заполняется на компьютере, то нужно использовать шрифт Courier New в размере 16 или 18.

Заполнение титульного листа

Теперь переходим к заполнению основных элементов декларации, которую предоставляет государству предприниматель, выплачивающий единый сельскохозяйственный налог. Начнем с титульного листа.

В нем информация должна вноситься во все поля, кроме раздела, около которого стоит пометка о заполнении сведений работником налогового учреждения. В процессе работы с титульным листом необходимо зафиксировать:

— ИНН и КПП (для ИП — только ИНН);

— номер корректировки (в случае если подается исправленная декларация);

— налоговый период;

— отчетный год;

— код налогового органа (его можно узнать в документах, подтверждающих государственную регистрацию предприятия);

— код, отражающий место предоставления отчетного источника в налоговый орган (по месту регистрации налогоплательщика);

— полное название предприятия — в соответствии с информацией в учредительных документах.

— код ОКВЭД;

— если применимо: код формы реорганизации, ИНН и КПП новой структуры;

— контактный телефон плательщика сборов;

— количество страниц, формирующих декларацию;

— количество листов прилагаемых к декларации документов либо их копий (включая те источники, что подтверждают полномочия человека, представляющего интересы налогоплательщика).

Подтвердить достоверность сведений

Важнейший нюанс заполнения титульного листа: на нем есть раздел, в котором нужно сделать отметки, подтверждающие достоверность сведений, фиксируемых в декларации.

Если рассматриваемый отчетный документ подписывается руководителем фирмы или ИП, то необходимо проставить в соответствующей части листа цифру 1. Если интересы налогоплательщика представляет другой человек — то 2.

В первом случае необходимо указать Ф.И.О. руководителя фирмы или ИП. Также должна быть проставлена подпись и печать (при наличии). Во втором случае — аналогичным образом фиксируются Ф.И.О. представителя налогоплательщика, ставится его подпись и дата.

Если декларация предоставляется индивидуальным предпринимателем, то Ф.И.О. указывать не нужно. На документе в этом случае должны стоять подпись и дата. Если декларация предоставляется в ФНС представителем фирмы, то необходимо в соответствующем поле указать наименование документа, который подтверждает полномочия лица, выполняющего функцию по взаимодействию с ФНС.

Следующий структурный компонент декларации — Раздел 1. Изучим особенности его заполнения.

Заполнение Раздела 1

Главная задача при заполнении данного раздела — указать корректную сумму исчисленного налога, что подлежит уплате в бюджет. Но перед тем как ее определять, необходимо проставить на документе ряд важных отметок.

Так, в строках 001 и 003 необходимо проставить код ОКТМО (определяемый исходя из географии деятельности фирмы). Если соответствующие цифры будут короче 10 клеток, предусмотренным полем документа, на неиспользованных участках следует проставить прочерки.

Код в строке 001 нужно указывать обязательно, в 003 — только если было изменено место расположения организации или предприниматель переехал в другой населенный пункт. Если география ведения бизнеса не менялась, то в строке 003 следует проставить прочерк.

Теперь перейдем к цифрам, на основе которых осуществляется расчет единого сельскохозяйственного налога.

В строке 002 необходимо указать сумму, отражающую величину авансового платежа по ЕСХН, которая исчислена к уплате государству по итогам деятельности фермера в отчетном периоде.

В строке 004 фиксируется сумма ЕСХН, которая подлежит перечислению в бюджет с учетом уже сделанных авансовых платежей за полугодие (берутся данные из строки 050 в Разделе 3, и из них вычитается цифра по пункту 002). Рассматриваемый показатель фиксируется, если значения в строке 050 больше или равны таковым, что зафиксированы в пункте 002.

В строке 005 фиксируется сумма ЕХСН к уменьшению за соответствующий налоговый период (из цифр по строке 002 нужно вычесть показатели по пункту 050 в Разделе 2). Отмеченное значение указывается, если в строке 050 цифры меньше, чем в 022.

Сведения, которые фиксируются в Разделе 1, должны быть подтверждены в соответствующем поле точно так же, как и на титульном листе.

Теперь рассмотрим порядок заполнения следующего элемента декларации — Раздела 2.

Заполнение Раздела 2

В строке 010 фиксируется величина доходов, которые налогоплательщик получил за соответствующий период. Данный показатель учитывается при определении размера базы для определения размера сбора. Источник права, который в данном случае регулирует то, как определяется единый сельскохозяйственный налог — НК РФ, а именно пункт 1 статьи 346.5 данного закона.

В строке 020 фиксируется величина расходов, которые были произведены налогоплательщиком за соответствующий период. И в этом случае источник, содержащий нормы, по которым определяется единый сельскохозяйственный налог — НК РФ. Аналогично, речь идет о положениях статьи 346.5 закона.

В строке 030 фиксируется налоговая база. Как ее определить? Очень просто: необходимо из доходов вычесть произведенные предпринимателем, который платит единый сельскохозяйственный налог, расходы.

То есть вычисляем разницу между строками 010 и 020.

Если она окажется отрицательной, то есть выяснится, что фермер отработал отчетный период с убытками, то налоговая база в этом случае признается нулевой.

В строке 040 необходимо указать величину убытка, на которую фермер снизил налоговую базу по ЕСХН за прошедший налоговый период. То есть нужно взять значения из пункта 030.

Отметим, что соответствующие цифры можно использовать только в пределах сумм, не перенесенных на начало прошедшего налогового периода с предыдущих — в значениях, указанных в строке 010 в Разделе 2.1.

Цифры в пункте 040 не должны быть больше, чем показатели в строке 030.

В строке 050 фиксируется в абсолютных значениях, собственно, ЕСХН, единый сельскохозяйственный налог. Как определить его? Ключевой критерий, влияющий на величину такого сбора как единый сельскохозяйственный налог — ставка. Она составляет 6%.

Другой важнейший параметр, позволяющий определить требуемую цифру — величина налоговой базы, которая уменьшена на величину убытка, который зафиксирован в предыдущих периодах.

То есть необходимо определить разницу между показателями строк 030 и 040, а затем вычислить 6% от соответствующей цифры.

После заполнения Раздела 2 необходимо заверить соответствующие сведения в том же порядке, как это осуществляется при работе с Титульным листом и Разделом 1.

Есть еще один важнейший этап работы с документом. Без его проведения не будет составлена корректная декларация. Единый сельскохозяйственный налог может быть уменьшен, как мы отметили выше, вследствие возможных убытков фермера. Определение соответствующих цифр осуществляется в Разделе 2.1. Рассмотрим специфику его заполнения.

Заполнение Раздела 2.1

Данный раздел заполняется, если фермер получил по итогам прошедших налоговых периодов убытки. При этом в расчет могут браться показатели, фиксировавшиеся предыдущие 10 лет.

Аналогично, убытки по текущему налоговому периоду, могут быть учтены в пределах последующих 10 лет. Перенос показателей может осуществляться на любой год — целиком либо полностью.

Но важно соблюдать очередность переноса убытков соотносительно с периодичностью их фиксации.

В строках 010-110 указывается величина убытков, которые не были перенесены с предыдущих периодов на текущий. Необходимо распределить их по годам (в соответствии с величиной показателей по строкам с 130 по 230, присутствующим в Разделе 2.1 за предыдущий период).

В строке 120 необходимо зафиксировать величину убытка за прошедший период (для этого нужно вычислить разницу между значениями в строках 020 и 010 в Разделе 2). Соответствующий показатель фиксируется, если цифры в строке 010, что в Разделе 2, меньше, чем те, что указаны в пункте 020 в той же части декларации.

В строке 130 необходимо зафиксировать величину убытков, приходящихся на начало следующего отчетного периода — тех, что налогоплательщики единого сельскохозяйственного налога могут переносить на следующие года. То есть необходимо из цифры в строке 010 вычесть значения из пункта 040, а затем к получившемуся показателю добавить сведения из строки 120.

Цифры из строки 130 необходимо перенести в Раздел 2.1 в декларации, отражающей результаты по следующему периоду, и зафиксировать в пункте 010.

В строках с 140 по 230 фиксируются суммы убытков, что не перенесены при уменьшении размера налоговой базы за прошедший период соотносительно с годами, когда они образовались. Величина убытков по прошедшему периоду должна быть при этом указана последней в очереди. Сумма показателей в строках с 140 по 230 должна соответствовать цифре в пункте 130.

Значения в строках с 140 по 230 следует перенести в Раздел 2.1 декларации, которая составляется за следующий период, и зафиксировать в строках с 020 по 110.

Заполнение Раздела 3

Раздел 3 — другой важнейший компонент, который включает в себя рассматриваемая декларация.

Единый сельскохозяйственный налог — преференция фермера, которая также может сопровождаться возможностью пользоваться денежными средствами, работами либо сервисами, которые получены как результат благотворительной деятельности либо целевого финансирования. Сельхозпроизводители, которые воспользовались соответствующими ресурсами, должны, таким образом, заполнять Раздел 3 документа.

Отчетность по целевым средствам

Работая с отмеченным компонентом декларации, налогоплательщик должен выбрать наименования средств, которые использовались в порядке целевого назначения, а также кодов работ и услуг, предусмотренных законодательством. Все эти сведения необходимо зафиксировать в Графе 1.

В структуре отчета также должны присутствовать данные, которые отражают результаты деятельности в предыдущих периодах — в частности, если целевые средства были получены, но не использованы, и еще есть возможность их потратить. В графе 2 необходимо указать дату принятия данных средств, в графе 3 — их размер, а также срок использования (либо отсутствие такового, что иногда тоже может быть предусмотрено).

В графах 2 и 5 сведения должны указывать благотворительные организации, которые образованы в соответствии с положениями ФЗ № 135 от 11 августа 1995 года, НКО, а также коммерческие фирмы, которые получили целевые средства в соответствии с пунктом 1 статьи 251 НК РФ.

После заполнения необходимых пунктов в Разделе 3 необходимо суммировать показатели в графах 3, 4, 6 и 7, после чего заполнить строку «Итого по отчету» декларации.

Источник: https://www.syl.ru/article/197227/new_edinyiy-selskohozyaystvennyiy-nalog-deklaratsiya-obrazets

Действующая редакция

ПОСТАНОВЛЕНИЕ Росстата от 01-06-2007 41 ОБ УТВЕРЖДЕНИИ СТАТИСТИЧЕСКОГО ИНСТРУМЕНТАРИЯ ДЛЯ ОРГАНИЗАЦИИ СТАТИСТИЧЕСКОГО… Актуально в 2018 году

Сведения по форме федерального государственного статистического наблюдения N 3-фермер представляют юридические лица, осуществляющие сельскохозяйственную деятельность (в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД) коды 01.1, 01.2, 01.3, 01.

4), имеющие среднюю численность работников до 60 человек (малые предприятия); крестьянские (фермерские) хозяйства, а также физические лица, занимающиеся предпринимательской сельскохозяйственной деятельностью без образования юридического лица, имеющие поголовье сельскохозяйственных животных.

В кодовой части формы в обязательном порядке проставляется код Общероссийского классификатора предприятий и организаций (ОКПО) на основании Уведомления о присвоении кода ОКПО органами государственной статистики.

В форме показываются продукция и поголовье, принадлежащие как крестьянскому (фермерскому) хозяйству, так и лично главе и членам хозяйства.

Поголовье скота отражается по месту нахождения скота, независимо от места постоянного жительства главы хозяйства.

В производство скота и птицы на убой (в весе живого скота) (строка 01) следует включить всю продажу на мясо, а также потребление в своем хозяйстве забитого крупного рогатого скота, в т.ч. коров, свиней, овец, коз, кроликов, лошадей, птицы, верблюдов, оленей. Продажа молодняка скота и птицы для дальнейшего выращивания в этот показатель не включается.

По строке «Надоено молока» включается все фактически надоенное молоко от коров, буйволиц, козоматок, овцематок, кобыл, включая молоко, израсходованное на выпойку молодняка. Молоко, высосанное телятами при их подсосном содержании, в валовое производство не включается.

По строке «коровье молоко» показывается молоко, надоенное от всех коров, имевшихся на начало отчетного года и поступивших в течение этого года, а также от коров-первотелок.

По строке 09 «Получено яиц от птицы всех видов» показывается все количество яиц, полученных в хозяйстве за отчетный год от всех видов домашней птицы (кур, уток, гусынь, индеек), принадлежащих хозяйству, включая потери яиц (бой, порча и т.д.) и яйца, израсходованные на вывод цыплят, утят, гусят и индюшат наседками или в инкубаторе.

В строку 10 «Настрижено шерсти» включается вся фактически настриженная шерсть с овец, коз, верблюдов, включая шерсть, использованную на внутрихозяйственные нужды, а также потери настриженной шерсти при хранении и транспортировке. Сюда же включается шерсть-линька, козий пух, а также шерсть повторной стрижки.

По строке 12 «Получено товарного меда» показывается фактическое количество меда, вынутого из ульев.

В строках 13 — 28 показывается фактическое поголовье сельскохозяйственных животных, имевшееся в хозяйстве на отчетную дату.

По строкам 27 — 28 из общего поголовья лошадей выделяется количество мясных табунных лошадей, из них кобыл. К ним следует относить лошадей алтайской, башкирской, бурятской, казахской, кушумской, тувинской, якутской и других местных пород мясных табунных лошадей и их помесей с заводскими породами, выращиваемых для забоя на мясо.

В строках 30 — 36 приводятся сведения о реализации продукции животноводства собственного производства как на своей территории, так и за ее пределами, по всем каналам сбыта: организациям промышленности и оптовой торговли (консервные заводы, мясокомбинаты, молокозаводы, маслобойни, сепараторные пункты, перерабатывающие подразделения сельхозорганизаций), потребительской кооперации, на рынке; учитывается также продукция подаренная, отданная в оплату за услуги, в оплату труда наемным работникам.

При заполнении данных по отдельным продуктам также учитывается сельхозсырье собственного производства, израсходованное на производство реализованных продуктов переработки (масло, творог и др.).

Данные формы будут использованы только для получения сводных итогов по всем крестьянским (фермерским) хозяйствам и индивидуальным предпринимателям.

Источник: http://www.zakonprost.ru/content/base/part/524631

Налоговая декларация по ЕСХН: образец заполнения, бланк, пример

Переход на правовой режим ЕСХН доступен для сельхозпроизводителей, у которых доля доходов от реализации сельхозпродукции превышает 70% от совокупной суммы выручки. С момента использования преимуществ ЕСХН у налогоплательщика возникает обязанность представлять отчетность в инспекцию ФНС.

Как заполнить декларацию по ЕСХН

Статья 346.10 НК РФ регламентирует основания и порядок представления отчетности для производителей, работающих по налоговому режиму ЕСХН. Отчетным периодом является полугодие, а налоговым периодом – календарный год. Исходя из этого, субъектам предпринимательской деятельности необходимо заполнить и сдать декларацию по ЕСХН не позднее 31 марта года.

Особенности отчетности на ЕСХН описаны в данном видео:

Правила и требования

Как и в любых других схемах налогообложения, режим ЕСХН предусматривает самостоятельное заполнение налогоплательщиком декларации. Форма бланка декларации по ЕСХН регламентирована Приказом ФНС от 28.07.2014 № ММВ-7-3/384.

Требования к представлению декларации предусматривают следующие особенности:

- отчетные документы должны подаваться в инспекцию ФНС по месту нахождения сельхозпредприятия или по месту жительства предпринимателя;

- в случае ликвидации предприятия или закрытия ИП возникает обязанность по заполнению и представлению декларации в срок, не позднее 26 числа месяца, следующего за направление уведомления о прекращения деятельности;

- при заполнении декларации субъекты самостоятельно производят расчет налогооблагаемой базы и сумм налоговых обязательств.

Форма

Приказом ФНС № ММВ-7-3/384 регламентирована форма декларации для плательщиков ЕСХН, она состоит из титульного лица и четырех самостоятельных разделов:

- часть 1 – определение суммы налогового обязательства (размер авансовых платежей и итоговой суммы налога по итогам календарного года);

- часть 2 — расчет налогового обязательства по ЕСХН;

- часть 2.1 – расчет убытков от сельхоздеятельности, позволяющих уменьшить налоговую базу;

- часть 3 – сведения о целевом характере использования имущества сельхозпроизводителя.

Порядок заполнения

Заполнение декларации допускается вручную или с использованием средств компьютерной техники. При оформлении указанного документа нужно учитывать, что допускается только представление односторонних листов без исправленных ошибок. На каждом заполненном листе обязательно указываются ИНН и КПП субъекта налогообложения.

Нужно учитывать следующие особенности заполнения декларационного бланка:

- на титульном листе указанной формы указывает код налогового периода: 34 (в стандартных условиях представления годовой декларации); 50 (при ликвидации субъекта); 95 (при переходе на иной налоговый режим); 96 (в случае прекращения работы по схеме ЕСХН);

- в первом разделе необходимо указать сумму авансовых платежей, перечисленных в бюджет за полугодие, а также итоговый размер налога и сумму доплаты;

- во втором разделе необходимо указать дохода и расходы, учитываемые при расчете налогового обязательства по ЕСХН;

- в разделе 2.1 фиксируется сумма убытка от сельхоздеятельности (отдельно по годам и общий размер убытка);

- в третьем разделе нужно указать наличие целевых поступлений для ведения сельхозпроизводства, а также сумму средств, использованных по целевому назначению.

Доплата налога, исчисленного по данным декларации, осуществляется в срок, не позднее 31 марта года. Размер указанной доплаты также рассчитывается самостоятельно субъектом, использующим режим ЕСХН.

Образец

Несмотря на относительную простоту заполнения декларации по ЕСХН, необходимо досконально соблюдать правила и требования оформления этого документа. На нашем сайте вы можете скачать типовую форму декларации, утвержденную Приказом ФНС № ММВ-7-3/384, а также образец ее заполнения.

Необходимо учитывать, что при выявлении ошибок в декларации, налогоплательщик имеет право представить корректирующую форму.

Для этого нужно заново заполнить бланк с учетом поправок и указать на титульном листе номер корректировки.

Количество корректирующих форм законодательством не ограничивается, а если ошибку выявил и устранил сам заявитель – он освобождается от привлечения к налоговой ответственности за недостоверность сведений.

Скачать бланк налоговой декларации по ЕСХН можно здесь.

Образец заполнения декларации ЕСХН

Нулевая декларация

Если сельхозпроизводитель фактически не осуществлял деятельность, он не освобождается от обязанности заполнить и сдать отчетные документы. Специальной формы для подачи нулевой декларации законодательство не предусматривается, заполняется стандартный бланк с указание нулевых значений при расчете налога.

Заполнение нулевой декларации осуществляется по общим правилам, при этом необходимо соблюдать и общее требование о сроках ее направления в налоговый орган.

Необходимо помнить, что налоговые органы имеют право осуществлять камеральные и выездные проверки в отношении всех категорий налогоплательщиков.

Если по результатам проверки будет выявлен факт осуществления деятельности, плательщик будет привлечен к налоговой ответственности.

О заполнении нулевой декларации ЕСХН с конкретными примерами расскажет видео ниже:

Сроки сдачи

Сроки заполнения декларационных документов при работе на ЕСХН регламентированы статьей 346.10 НК РФ. По требованию нормативных актов, декларацию необходимо сдать в инспекцию ФНС не позднее 31 марта года. В случае, если предприятие или ИП прекращают свою деятельность, или переходят на иной режим налогообложения, бланк декларации нужно представить не позднее 26 числа следующего месяца.

Нарушение сроков сдачи деклараций является основанием для привлечения к налоговой ответственности в виде штрафа. Это необходимо учитывать при подготовке документов для своевременной сдачи декларации.

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/eshn/oformlenie-deklaratsii.html

Образец заполнения декларации ЕСХН в 2017 году — для ИП, с убытком, форма, нулевая

Сельхозналог является специальным налоговым режимом, то есть применяется только в отношении определенной категории налогоплательщиков и лишь при соблюдении ими условий для перехода на спецрежим.

Правила перехода, кто относится к плательщикам этого налога, понятия налоговой базы, налоговой ставки и др. содержатся в Главе 26.1. НК РФ (далее также – Кодекс). Сегодня мы рассмотрим, как заполнять декларацию по ЕСХН, в какие сроки и куда подавать, и другие нюансы.

В силу норм ст. 346.4. Кодекса, объектом налогообложения по сельхозналогу являются доходы, которые уменьшаются на величину расходов.

Все, что нужно знать плательщику налогового сбора в отношении определения доходов и расходов, содержится в ст. 346.5. Кодекса. В частности, статья устанавливает общие правила определения дохода при ЕСХН – согласно ст. 248 Кодекса.

Отдельно для плательщиков сельхозналога ч. 2 ст. 346.5. регламентирует расходы, на которые уменьшается налоговая нагрузка (более 40 позиций).

Налогоплательщиками признаются

Ст. 346.2. Кодекса определяет, кто относится к налогоплательщикам по ЕСХН.

На основании положений данной статьи, плательщиками являются:

- юридические лица и ИП;

- которые относятся к категории с/х производителей;

- и перешли на ЕСХН в порядке, который установлен ст. 346.3. Кодекса.

Вот лишь некоторые лица, которые могут осуществить переход на сельхозналог:

- юрлица и бизнесмены, которые производят продукцию сельскохозяйственного вида, а также осуществляют ее обработку и последующую реализацию (главное условие перехода – доля дохода от продажи с/х товаров не менее 70 % от совокупного размера дохода);

- организации и ИП, которые оказывают различные услуги для с/х производителей, например, заготавливают корма, подготавливают посевы, обрезают деревья, перегоняют скот и др.;

- садоводческие, огороднические и животноводческие товарищества (доля прибыли от продажи с/х продукции – не менее 70 % от общего дохода);

- рыбохозяйственные организации.

В какие сроки подается

Организация или ИП может добровольно перейти на уплату ЕСХН – для этого достаточно подать уведомление по этой форме до окончания календарного года, то есть до 31 декабря. Налоговики переведут заявителя на указанную форму налогообложения с начала нового года. Образец заполнения.

Теперь о декларации. Плательщики сельхозналога обязаны подавать декларацию по истечении каждого налогового периода. Согласно ст. 346.7., по ЕСХН налоговый период равен 1 календарному году, а отчетный – 6 месяцам.

Таким образом, декларация подается 1 раз в календарный год.

Сроки подачи регламентируются ст. 346.10. Кодекса:

- в общем случае – не позднее 31-го марта года, который следует за отчетным;

- не позднее 25 числа мес., который следует за мес. окончания (прекращения) деятельности.

Куда подавать декларацию? Ответ дается в ч. 1 ст. 346.10. НК РФ:

- юридические лица – по месту своего нахождения;

- предприниматели – по месту жительства.

Законодательство

Все вопросы, связанные с использованием ЕСХН, регулируются Главой 26.1. Кодекса и, при необходимости, иными связанными с НК нормативными актами.

Штрафные санкции

За непредоставление декларации в установленные законом сроки следует два вида ответственности:

- налоговая;

- административная.

Налоговая ответственность за неподачу декларации устанавливается ст. 119 Кодекса – денежный штраф 5 % от размера неуплаченного в срок налогового сбора, за каждый полный или неполный месяц, но не меньше 1000 руб. и не больше 30 % от суммы налогового сбора.

Административная ответственность регулируется ст. 15.5. КоАП. Должностные лица, которые были обязаны подать декларацию в срок, на основании данной статьи могут лишиться от 300 до 500 рублей.

Подача

Итак, как же подается налоговая декларация ЕСХН, куда и каким образом?

Способы

Существует несколько способов передачи декларации в налоговые инстанции:

- Лично посетить территориальное подразделение налоговой службы. Придется заполнить декларацию либо от руки, либо на компьютере, скачав этот бланк.

- По Почте России. Отправлять нужно заказным письмом обязательно с описью вложения.

- Через интернет или специальное программное обеспечение. Можно использовать и сервис ФНС “Предоставление налоговой и бухгалтерской отчетности в электронном виде”. Чтобы найти эту услугу, на сайте ФНС в строку поиска достаточно ввести ее наименование.

В какие органы

Ч. 1 ст. 346.10. Кодекса устанавливает налоговые органы, куда следует подавать декларацию ЕСХН:

- юридические лица – в налоговую инстанцию по месту своего нахождения;

- для ИП – по месту своего жительства.

Правила оформления декларации ЕСХН

Общие правила оформления:

- заполнять можно от руки или посредством вычислительной техники;

- в каждую клетку – один символ;

- пустые клетки оставлять нельзя – нужно ставить прочерки;

- допускается использование шариковых ручек с синей или черной пастой (при ручном заполнении);

- буквы должны быть печатные заглавные.

Здесь приведен образец заполнения декларации ЕСХН.

Титульник

Заполняем правильно титульник:

| Поле | Что нужно указать |

| ИНН и КПП | Узнать можно из свидетельства о регистрации |

| Номер корр. | 000 – если первичная декларация, 001 – если вторичная и. т. д. |

| Налог. период | Посмотреть можно в Приложении 1 Приказа ФНС от 28 июля 2014 года № ММВ-7-3/384@ (далее – Приказ) |

| Отчет. год | Ставится год, за который подается документ |

| По месту учета | В Приложении 3 к Приказу |

| Плательщик | Ставится название организации или ФИО предпринимателя |

| ОКВЭД | Указывается ОКВЭД из выписки ЕГРЮЛ или ЕГРИП |

| Форма реорганизации, ИНН/КПП… | Заполняется только теми, кто подают декларацию в связи с ликвидацией или реорганизацией |

| Номер телефона | Указывается телефон фирмы или ИП |

| На…страницах, с приложением… | Сколько листов занимает декларация и приложения |

| Достоверность и полноту… | 1 – если заполняет налогоплательщик, 2 – его представитель |

| ФИО или наименование компании-представителя | Указывается ФИО доверенного лица или название фирмы-представителя (если декларация подается не плательщиком налогового сбора) |

| Подпись, дата | Ставится дата и подпись управомоченного лица |

| Остальные поля | Заполняет сотрудник налоговой |

Раздел 1

В Разделе 1 нужно заполнить 5 строчек:

- код по ОКТМО (два раза – строка 001 и строка 003, узнать возможно на сайте налоговой, введя в поиск “Узнай ОКТМО”);

- строка 002 – размер авансового платежа, уплачиваемого в бюджет не позже 25 июля отчетного года;

- строка 004 – остаточный платеж, который уплачивается не позднее года, следующего за отчетным;

- строка 005 – сумма налогового сбора к уменьшению (вычисляется как строка 002 минус строка 005 из Раздела 2, если строка 050 меньше строки 002).

Раздел 2

В представленном разделе рассчитывается, какая сумма налога подлежит к уплате:

| Строка | Что указать |

| 010 | Доходы предприятия |

| 020 | Расходы предприятия |

| 030 | Налоговая база – вычисляется как доходы минус расходы |

| 040 | Убытки, полученные за текущий или прошлый налоговые периоды |

| 045 | Ставка налога, в процентах |

| 050 | = (стр. 030 минус стр. 040) * стр. 045 |

Раздел 2.1

Раздел 2.1. предполагает расчет с убытками, на которые уменьшается налоговая нагрузка.

Раздел делится на несколько блоков:

- размер убытков за предыдущие периоды – строка 010 (вычисляется как сумма строк от 020 до 110);

- убытки за предыдущие периоды по каждому году – строки от 020 до 110;

- убытки за истекший период – строка 120 (вычисляется как разница между строкой 020 и строкой 010 из Раздела 2);

- оставшиеся убытки, которые можно перенести на следующий налоговый период – строка 130 (вычисляется как разница между 010 и 040 из Раздела 2 плюс строка 120 из этого Раздела);

- строки от 140 до 230 – убытки за прошлые периоды по каждому году.

Раздел 3

В поле 1 нужно указать код целевого поступления. Всего их два:

- в отношении полученных грантов – 010;

- для остальных целевых платежей – 500.

Предусмотрены и иные коды, которые устанавливаются в каждом конкретном случае при обращении предпринимателя или организации.

Заполнение:

| Поле | Что указать |

| 2 | Дата поступления целевых средств |

| 5 | До какой даты их нужно использовать |

| 3 | Размер целевых поступлений |

| 6 | Сумма неиспользованных целевых средств |

| 4 | Сколько целевых денег было использовано по назначению |

| 7 | Сколько целевых денег было использовано не по назначению |

Нулевая декларация

Даже если организация не вела никакой деятельности, сдавать отчетность все равно нужно.

Обоснования:

- п. 4 ч. 1 ст. 23 Кодекса – все налогоплательщики обязаны сдавать декларации;

- ч. 1 ст. 346.2. Кодекса – плательщиками сельхозналога признаются перешедшие на этот режим.

Порядок начисления в программе 1С

Плательщики ЕСХН могут использовать программное обеспечение от 1С, имеющее множество функциональных возможностей.

Перед началом работы следует вписать в программу данные о компании – наименование, банковские реквизиты и др.

Следом можно перейти к формированию отчетности:

- по расходу и закупке кормов;

- по движению готового товара;

- по отчислениям работникам и др.

При работе на ЕСХН налогоплательщики используют метод начисления, при исчислении размера налогового сбора – кассовый метод.

Расчет налогооблагаемой базы совершается в силу сведений из бухгалтерского учета, которые корректируются в специальных регистрах.

Источник: http://autoexpertnost.ru/kak-zapolnit-deklaraciju-eshn/

Как вести бухгалтерский учет в КФХ правильно в 2018 году

Добавлено в закладки: 0

Любое фермерское хозяйство, вне зависимости от своей специализации и масштаба, должно определенным законодательством образом вести учет деятельности. Конкретный метод определяется действующей правовой формой. Для того чтобы избежать частых трудностей, с которыми сталкиваются главы фермерских хозяйств, нужно знать основные правовые нормы и подводные камни бухгалтерского учета.

Бухгалтерский учет для фермеров: главные отличительные особенности

Бухгалтерский учет – обязательное требование, предъявляемое законодательством к крестьянско-фермерским хозяйствам любого уровня и формы организации. Эта документация важна, поскольку позволяет фермерам регулярно и в полном объеме отчитываться перед налоговой службой и уплачивать налог со своих доходов.

На видео: Автоматизация учета транспортно-заготовительных расходов

Кроме необходимости производить отчет перед налоговой службой, ведение бухгалтерского учета значительно облегчает процесс работы и финансовое планирование КФХ. В том числе тщательно продуманная бухгалтерия позволяет разработать грамотное финансовое и материальное планирование деятельности, должным образом контролировать производственные процессы в компании, соотносить доходы и расходы КФХ.

С самого первого дня деятельности предприятия учредители хозяйства должны начать осуществлять бухгалтерский учет.

В этот документ входят данные о собственности предприятия, его техническом оснащении, количестве производимой продукции и прибыли, которую хозяйство получает при ее реализации.

В связи с этим необходимо выбрать юридическую форму и разработать стратегию будущей компании необходимо еще на этапе планирования бизнеса.

Налоговый кодекс, точнее пункт 1 ст. 23 этого документа, диктует, что бухгалтерская отчетность должна вестись на основе книги учета доходов и расходов. Необходимость вести этот документ предусматривается и специальным приказом Министерства финансов (http://www.consultant.ru/document/cons_doc_LAW_65497/).

На видео: Бизнес идея организация фермерского хозяйства

Конкретный метод ведения отчетности будет зависеть от организационной формы, выбранной для предприятия.

Так, фермерское хозяйство, имеющее статус юридического лица, требует осуществления такого же учета, как и в любой компании соответствующей организационной формы.

Индивидуальные предприниматели, занимающиеся фермерством на основе удостоверения ИП, могут выбрать для своей деятельности упрощенную форму налогообложения, что значительно облегчит ведение бухгалтерского учета.

Бухгалтерский учет в фермерском хозяйстве: выбор системы налогообложения дополнительные особенности

Фермеры, особенно начинающие, нередко сталкиваются с определенными проблемами. Наиболее распространены такие проблемы, как затруднение в соблюдении сроков подачи отчетности и расчет оптимального размера взносов.

Чтобы избежать этой проблемы, следует внимательно изучить существующее законодательство применительно к выбранной системе налогообложения и юридическому статусу компании. Еще одно частое затруднение – с определением базы отчетности и требуемыми размерами взносов, которые должен осуществлять конкретный фермер.

Не менее распространенная трудность заключается в расчете себестоимости продукции и общего уровня рентабельности предприятия. Требует решения и вопрос, будет ли необходим бухгалтер или ведением документации фермерского хозяйства и всеми финансовыми вопросами сможет заниматься сам глава КФХ.

Если предприятие имеет значительный масштаб, а сам фермер не обладает достаточными навыками и опытом в финансовых вопросах, лучше нанять квалифицированного сотрудника или доверить бухгалтерию удаленным специалистам на основе аутсорсинга.

Объем и сложность документации в составе бухгалтерской отчетности во многом зависит от характера бизнеса и его масштаба.

Так, в зависимости от масштабов деятельности и конкретного типа налогообложения учет может быть простым или упрощенным.

А поскольку современные нормативные акты не дают подробных указаний для выбора того или иного варианта налогообложения, это решение оставляют на долю самих учредителей и глав агропромышленных предприятий.

Фактически различие в ведении бухгалтерского учета отдельно взятого хозяйства будет зависеть от выбора одной из двух доступных систем – простой или упрощенной. Первый метод предусматривает отсутствие корреспонденции счетов и возможность вести все учетные записи по определенным алгоритмам (соотношение прихода и расхода, а также дохода и затрат).

Упрощенная двойная система предусматривает обязательное ведение корреспондентских счетов с отражением всех кредитовых и дебетовых операций.

Упрощенный режим рекомендуют выбирать для агрокомплексов, имеющих в своем составе сельскохозяйственные угодья более 50 тысяч гектаров, финансовые поступления от продажи продукции составляют более тысячи минимальных месячных окладов.

Еще одни налоговый формат, в котором может функционировать КФХ – ЕСХН, или единый сельскохозяйственный налог.

ЕСХН в фермерской деятельности встречается значительно чаще остальных режимов, что объясняется значительными преимуществами, которые предоставляет эта система налогоплательщикам. В числе таких бонусов – более простая система отчетности и простой порядок бухгалтерского учета.

Главное требование, позволяющее предприятию перейти на этот режим – не менее 70 процентов выручки должно быть результатом изготовления, переработки или продажи сельхозпродукции.

Процесс отчетности для предприятий, работающих по ЕСХН, включает одноразовое предоставление отчетных документов и 6 – процентную налоговую ставку. При этом налоговые выплаты осуществляют дважды в год: первый – до 25 июля текущего года и второй – в начале года, следующего за отчетным.

Специальный Приказ Министерства финансов РФ №135н от 2012 года утверждает основной пакет учетных журналов и книг, который должен входить в состав бухгалтерии любого сельскохозяйственного предприятия.

Так, согласно положениям этого документа (http://www.consultant.ru/document/cons_doc_LAW_139737/), основными будут:

Одним из важных решений, которое предстоит принять учредителю фермерского хозяйства – оптимальная система налогообложения.

Подготовка документации

В зависимости от выбора системы – простой либо упрощенной, состав документации может несущественно отличаться.

При этом есть перечень документов, актуальный для обеих систем, включает:

- счет-фактуру по специальной форме №868;

- платежное поручение, которое требуется для осуществления переводов на счета компаний, с которыми сотрудничает предприятие, прежде всего – поставщиков. Такие документы применяют и для переводов средств в пенсионный и другие внебюджетные фонды;

- аккредитивное заявление – если в этом есть надобность;

- расчетные чеки банков, которыми оплачивают услуги, предоставляемые предприятиями – партнерами.

Помимо этой основной документации, без которой не обходится деятельность хозяйства любого типа независимо от статуса и формата работы, есть еще ряд внутренних учетных документов, включая различные накладные, расписки и акты, табели, ведомости по расчету сотрудников и прочее.

Значительное внимание в фермерской деятельности уделяется учету материальных ценностей.

Большинство глав КФХ, занимающихся выращиванием сельхозпродукции, используют такие виды документации, как путевые листы, реестры отправки зерна, накопительная ведомость для контроля количества продукции после ее поступления на склад.

Для отображения затрат, которые предприятие понесло в течение определенного периода. Только для животноводства будет актуальной такая документация, как карточка учета надоев молока, акт оприходования приплода, ведомость учета кормов и прочее.

Хотя многие фермеры самостоятельно ведут все документальные и финансовые дела, доверить бухгалтерский учет лучше специалисту с профильным образованием. Вся документации должна составляться в бумажном виде и храниться на протяжении 5 лет на случай проверок.

Бухгалтерский учет: организация и найм сотрудников

Сельскохозяйственные предприятия имеют некоторые отличительные особенности, нехарактерные для других видов коммерческой деятельности. Так, главной собственностью любой агрокомпании является земля и сельскохозяйственная техника.

Как правило, на первоначальное приобретение земельного участка для высадки сельхозкультур или разведения скота индивидуальный предприниматель затрачивает собственные средства или накопления из существующего имущественного пая.

В дальнейшем, при условии успешного развития компании, на эти цели выделяются средства со счетов предприятия.

В бухгалтерской документации следует различать имущество основного характера и ценности, которые в эту категорию не входят. Так, в зависимости от специфики и масштабов компании к основному фонду будут принадлежать земельные угодья и сооружения.

Изменяться цена основного имущества будет только если происходит реконструкция зданий или расширение фермы. К собственности, не относящейся к основной, можно причислить животных, которые выращиваются для продажи или откармливания, семена или саженцы, предназначенные для дальнейшей посадки.

Отдельным пунктом в бухучете будет сумма амортизации.

Во время расчетов в нее вносят инвестиции в улучшение угодий, расходы на корма для животных и услуги ветеринара и подобные пункты.

Одной из отличительных черт бухгалтерского учета применительно к фермерским хозяйствам является необходимость разделения животных на различные группы при внесении расходов и затрат в учетную книгу. К примеру, животные могут выращиваться для производства молока и других целей.

Соответственно в форме №1-кх предусмотрены специальные разделы для внесения сведений относительно размера принадлежащих хозяйству угодий или животных, входящих в собственность фермы, и данные об основных материальных средствах.

Вопрос, которому следует уделить внимание сразу после открытия хозяйства и в процессе его дальнейшего развития и расширения – сотрудники, или трудовые ресурсы компании.

Каждый из работников фермы, независимо от общего их количества, должен быть учтен в бухгалтерском учете и отчетной документации. Так, на каждого работника КФХ заводят личное дело с указанием основных персональных данных, состав семьи, возможные льготы и прочие характеристики.

Для составления учета в отношении трудовых ресурсов фермерского хозяйства используют одну из основных форм – №3-кх.

Ее заполняют, указывая всю предложенную информацию в соответствии с календарными датами.

Документ состоит из нескольких разделов, в которых указывается отработанное сотрудником время, размер оплаты за выполняемые обязанности и сведения о произведении расчета в установленном порядке.

Подытоживая сведения о бухгалтерском учете, применяемом для КФХ, следует помнить о необходимости регулярной и точной подачи всех предусмотренных законодательством отчетных документов и осуществлять регулярный учет всех расходов и доходов предприятия независимо от его формата и масштаба. Чтобы этот процесс не вызывал затруднения даже у новичков в фермерстве, в своей деятельности следует опираться на существующие нормативные документы, прежде всего – действующий Налоговый кодекс.

Источник: https://biznes-prost.ru/buxgalterskij-uchet-v-fermerskom-xozyajstve-year.html