Кбк пени по ндфл в 2018 году: как рассчитать и оформить платежное поручение

Кбк для уплаты пени по ндфл в 2018 году не изменились. Их вам придется заплатить, если просрочили уплату налога в бюджет более, чем на один день. Рассмотрим, расчет пени, КБК по НДФЛ и образец платежки на их перечисление в бюджет.

Читайте в статье:

Юридические лица платят пени по НДФЛ в случае, если будучи налоговыми агентами, вовремя не перечислили налог в бюджет (ст. 75 НК РФ). Обязанность налогового агента возникает, при выплате физическим лицам налогооблагаемых доходов.

Исчислить, удержать и уплатить НДФЛ в бюджет нужно не позднее дня, который следует за днем, в котором выплатили вознаграждение. Но налог с больничных и отпускных работников, согласно пункту 6 статьи 226 Налогового кодекса, можете исчислять и уплачивать не позже последнего числа месяца, в котором человеку произведена такая выплата.

Кбк для уплаты пени по ндфл в 2018 году

В текущем году, как и ранее, действуют КБК на пени по НДФЛ, утв. приказом Минфина от 01.07.2013 № 65н. От кодов для уплаты самого налога они отличаются лишь в цифрах, стоящих 14-17 по счету.

Таблица 1. КБК для уплаты НДФЛ и пени в 2018 году

| Вид плательщика | КБК для уплаты налога | КБК для уплаты пени |

| Компания | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 |

Для расчета зарплаты используйте специальный онлайн-сервис БухСофт: Зарплата и кадры. Он сделает любые начисления, определит НДФЛ, сформирует отчеты в налоговую, ФСС и ПФР, а также подготовит платежки на уплату налогов и взносов.

Платежное поручение на уплату пени по НДФЛ

Чтобы пени своевременно пришли в бюджет, нужно правильно оформить платежку и, в частности, корректно указать код КБК. В противном случае, деньги уйдут в невыясненные платежи.

При заполнении платежки на уплату пени по НДФЛ также учитывайте порядок уплаты. Он может быть добровольным, по требованию инспекторов или согласно акту проверки.

Таблица 2. Варианты заполнения платежки на уплату пени по НДФЛ

| Поле платежки | Платим пени добровольно | Платим пени по требованию налоговой | Платим пени согласно акту проверки |

| 101 “Статус плательщика” | 02 | 02 | 02 |

| 106 “Основание платежа” | ЗД | ТР | АП |

| 107 “Налоговый период” | Согласно данным требования | ||

| 108 и 109 (номер и дата платежки) | Согласно данным требования | Согласно данным решения ИФНС | |

| 22 “Код” | УИН согласно данным требования |

Образец платежного поручения с КБК пени по НДФЛ 2018

Образец платежки для юридических лиц выглядит так:

Бланк документа и его заполненный образец с КБК для уплаты пени по НДФЛ 2018 доступны для скачивания по ссылкам:

Как рассчитать пени по НДФЛ

Для расчета пени есть специальные формулы. Их применение зависит от периода возникновения просрочки.

Если она образовалась включительно до 30.09.2017 года, формула выглядит так:

Источник: https://www.BuhSoft.ru/article/1330-kbk-peni-po-ndfl

Кбк по ндфл за сотрудников (работников) в 2018 году — пени, последние изменения, уплаты, ип

КБК описывает конкретную финансовую операцию и считается методом группирования затрат/поступлений, которые отчисляются предприятиями и ИП в государственную казну. Рассмотрим КБК для уплаты НДФЛ за сотрудников (работников) в 2018 году.

Общие сведения

Налог на доходы физлиц является основным налогом, который уплачивается с заработной платы сотрудников.

Налогоплательщики данного налога – это лица, которые являются резидентами страны и граждане других стран, которые получают доходы от РФ.

Для НДФЛ играет роль, считается ли сотрудник резидентом страны. Если в течение года работник находился в РФ свыше 182 дней, то налог следует рассчитывать по резидентской ставке – 13%.

Нерезидентам установлен уровень процентной ставки 30%. КБК дает возможность корректно воспроизводить сведения об осуществляемом платеже.

Верно указанный код обеспечивает правильную реализацию операций с платежами, возможность увидеть движение финансовых средств, уменьшение нагрузки на работников государственных органов, заметить возникновение платежного долга.

Код бюджетной классификации имеет двадцать знаков, соединяющихся в группу. Любая группа дает представление о денежных средствах, перечисляемых организацией или ИП в бюджет государства.

Коды по налогу, пени и штрафов различаются по 14-17 разряду. Они включены в группу подвида бюджетных поступлений.

НДФЛ, удержанный в 2018 году оплачивается согласно реквизитам налоговой службы, где компания стоит на учете (статья 226 НК). Предприниматели уплачивают НДФЛ в инспекцию по месту проживания.

Установленные сроки уплаты

Статьей 226 Налогового кодекса РФ регламентирован порядок и сроки выплаты подоходного налога. Основными правилами уплаты НДФЛ в 2018 году являются:

| После выплаты сотруднику зарплаты | Налоговый агент должен отправить налог не позднее, чем через сутки после предоставления дохода работнику |

| Если сотрудник пребывал на больничном либо в отпуске | Подоходный налог требуется выплатить не позднее конечного дня данного месяца |

| Внесение данных в форму 6-НДФЛ | Которая содержит все выплаты и удержания, нужно осуществлять ежеквартально. Информация вносится отдельно по каждому работнику |

Налоговые агенты могут выступать как в качестве физических (ИП), так и юридических лиц (компаний).

Код бюджетной классификации (таблица)

КБК по НДФЛ за сотрудников представлен в таблице ниже:

| Налог на доход | КБК |

| Налог, который перечисляет налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

В следующей таблице указаны КБК для выплаты пени по НДФЛ за работников:

| Пени, проценты, штрафные санкции | КБК |

| Выплаты по налогу, уплачиваемому налоговым агентом (НДФЛ за наемных сотрудников ИП, ООО и АО) | Пени 182 1 01 02010 01 2100 110 Проценты 182 1 01 02010 01 2200 110Штрафные санкции 182 1 01 02010 01 3000 110 |

Начальные три числа кода обозначают адресата, которому полагаются финансовые средства (региональные ИФНС, ПФР). В КБК по НДФЛ указывается значение «182», для поступлений в ПФР – «392».

Значения с 4-го по 6-е характеризуют тип платежной операции (налог, взнос и т.п.). Для расшифровки НДФЛ указываются цифры 101.

Значения с 7-го по 8-е обозначают статью затрат. В КБК для НДФЛ они остаются прежними. При самостоятельном формировании КБК для уплаты подоходного налога нужно указывать значения 02.

Цифры с 9-й по 11-ю обозначают источник поступления средств. Для налогового агента указывается 010, для ИП – 020, для самостоятельного резидента – 030, для иностранного гражданина, выполняющего работу согласно патенту – 040.

Значения с 12-го по 13-е указывают на бюджет, принимающий поступления. Для подоходного налога указывается 01, что имеет отношение к федеральному бюджету.

Цифровые значения с 14-го по 17-е обозначают категорию, к которой принадлежит платеж по НДФЛ. Для подоходного налога указывается 1000.

Пени за неуплаты налога обозначаются кодом 2100, проценты по налогу – 2200, штрафы – 3000. Значения с 18-го о 20-е обозначают шифр поступления.

При выплате подоходного налога проставляется 110 вне зависимости от источника платежа (юридическое лицо, ИП), оплаты самого налога или пени.

Следовательно, если изучить расшифровки всех цифровых значений КБК, можно корректно его составить. При допущении ошибки выплата по НДФЛ может поступить не вовремя.

Для ИП за себя

Для ИП, которые осуществляют деятельность на ОСНО, предусмотрена выплата авансовых сумм по подоходному налогу.

Размер авансовых платежей рассчитывается налоговой службой на базе декларации 4-НДФЛ, которая сдается предпринимателями в первый год деятельности при поступлении первой прибыли.

Когда ИП функционирует не первый год, то налоговые инспекторы рассчитывают авансовые суммы на основе 3-НДФЛ за минувший год.

Если для ИП намечаются большие изменения в поступлениях (снижение или увеличение дохода свыше 50%) либо возобновление деятельности после длительного перерыва, нужно предоставлять декларацию 4-НДФЛ.

Авансовые суммы по подоходному налогу следует переводить в утвержденные термины:

| За первые полгода | До 15 июля действующего года |

| За 3-й квартал | До 15 октября настоящего года |

| За 4-й квартал | До 15 января будущего года |

В таблице представлен КБК для налога на доход для ИП за себя:

| НДФЛ | КБК |

| Налог с прибыли, заработанной гражданами, работающими как ИП, и другие граждане, которые осуществляют частную практику (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

Для перечисления пени

Не вовремя сданная отчетность, согласно ст. 126 НК России приводит работодателя к штрафу в сумме 1 тыс. рублей за каждый месяц, 200 руб. за каждую справку 2-НДФЛ.

Передача ложных данных, согласно ст. 126 НК, приведет к ответственности в сумме 500 руб. за каждый неправильно составленный отчет.

Коды для уплаты пени по НДФЛ не поменялись сравнительно с 2017 годом и указываются в зависимости от лица, которое выплачивает пеню. Работодателям необходимо отправлять платеж по коду 182 1 01 02010 01 2100 110.

Если с дивидендов

Когда физлицо имеет прибыль от участия в организациях, с него необходимо уплачивать налог, который перечисляется налоговым агентом.

Физические лица переводят налог самостоятельно в случае получения дивидендов из-за границы, выступая в качестве резидента страны при этом.

Код для отправления компаниями такой же, как и для зарплатного налога — 182 1 01 02010 01 1000 110.

Нюансы для нерезидентов

В 2018 году НДФЛ из дохода нерезидентов отправляется в государственный бюджет в зависимости от налогового статуса лица.

Особые правила действуют для беженцев, высококвалифицированных специалистов, лиц, работающих на основании патента.

НДФЛ с нерезидентов удерживается не во всех случаях. Это зависит от того, где был получен доход: на территории РФ или от зарубежных источников.

Доходы нерезидентов, полученные за пределами страны, не облагаются налогом. КБК по НДФЛ для нерезидентов страны, которые работают в стране по патенту, выглядит так – 182 1 01 02040 01 1000 110.

Образец платежного поручения (платежки)

Каким же образом заполняется платежное поручение по подоходному налогу:

| В графе 101 | «Статус плательщика» налоговым агентом проставляется 02 |

| В графе 105 указывается код ОКТМО | При перечислении НДФЛ в федеральный, региональный либо местный бюджеты код будет состоять из 8 цифр. Если он разделяется между населенными пунктами, принадлежащими к муниципальному образованию, проставляется 11 значений |

| Если организация переводит налог за сотрудников главного подразделения и обособленного, в графе 105 прописывается два разных ОКТМО — главного офиса и обособленного отделения | В случае ошибки в проставлении кода ОКТМО и перевода платежа в другую налоговую службу, необходимо подать заявление для перевода НДФЛ |

| В графе 107 указывается месяц, в котором работник получит заработную плату | При выдаче зарплаты в феврале за январь в платежном поручении указывается МС.01.2018. В графе о назначении платежа нужно отметить, с каких выплат работникам организация перечисляет налог |

Таким образом, налоговикам легче сравнить переведенный НДФЛ с данными в 6-НДФЛ. Когда организация переводит налог с нескольких выплат работнику, типы выплат указываются через запятую. В 109-й графе (дата документа) указывается 0.

Последние изменения

Интрига по поводу того, изменился или нет КБК по страховым платежам, в 2018 году была разрешена. 23 апреля 2018 года в законную силу вступил приказ Минфина № 35н, опубликованный 28.02.2018 года.

Были вписаны новые КБК для пеней и штрафных санкций по страховым платежам. Изменения коснулись компаний с вредными условиями работы и ИП.

Для первой категории поменялись коды для оплаты пени, штрафных санкций и процентов по страховым выплатам на ОПС, вычисляемым согласно дополнительным тарифам.

Видео: что нужно знать

Что касается предпринимателей, выплачивающих зарплату физическим лицам, если ранее ИП переводили взносы за себя по 2-м кодам (с дохода, не превышающего 300 тысяч рублей и с суммы превышения этого порогового значения), то на сегодняшнее время действует один код — 182 1 02 02140 06 1110 160.

Таким образом, правильное заполнение платежного поручения на отправление НДФЛ за сотрудников гарантирует организации своевременное поступление средств в ФНС, в случае нарушения сроков перечисления налога предусмотрены соответствующие пени и штрафы.

Источник: https://zanalogami.ru/kbk-po-ndfl-za-sotrudnikov/

Кбк пени по ндфл 2018 для

Несвоевременная сдача отчетности, согласно ст. 126 НК РФ, чревата для работодателя получением штрафа в размере 1000 рублей за каждый месяц (за форму 6-НДФЛ), 200 рублей за каждую справку 2-НДЛФ. Передача неверных сведений, согласно ст. 126.1 НК РФ, повлечет наступление ответственности в размере 500 рублей за каждый некорректно оформленный отчет.

Согласно ст. 223 НК РФ доход в целях расчета НДФЛ возникает, как правило, в момент его получения. Однако есть и другие ситуации: при утверждении авансового отчета работника, при получении заемных средств с экономией на процентах доход возникает в последний день месяца (пп. 6–7 ст. 223 НК РФ).

Кбк для уплаты ндфл

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников.

Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.

) Декларация доходов дает физлицам право на определенные налоговые вычеты.

Кбк для уплаты пени по ндфл в 2018 году: образец платежного поручения

Бывает, свою обязанность по уплате подоходного налога гражданин должен выполнить сам. Например, когда компания после увольнения сотрудника выдала ему матпомощь в неденежной (натуральной) форме.

Тогда, понятно, нет уже выплат, из которых юрлицо могло бы удержать и уплатить налог в бюджет. Поэтому человек по итогам прошедшего года, не позднее 1 марта, будет оповещен о сложившейся ситуации (по форме 2-НДФЛ с признаком «2»).

И, в связи с невозможностью удержания налога станет обязанным рассчитаться с бюджетом самостоятельно.

Рассчитывайте зарплату, отпускные и другие виды начислений в Упрощенка 24/7. Программа ведет налоговый, бухгалтерский и кадровый учет и готовит первичные документы и отчетность в один клик. Войдите в программу и получите годовой бесплатный доступ с автоматическими обновлениями. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Кбк по ндфл в 2018 году для работников

Код бюджетной классификации (КБК) по налогу на доходы физических лиц (НДФЛ) – это не просто хаотичный набор цифр. В нем зашифрована информация о получателе средств, сведения о том: какой платится налог, о виде платежа по данному налогу, в какой бюджет пойдут выплаченные деньги.

Рассчитывайте зарплату, отпускные и другие виды начислений в Упрощенка 24/7. Программа ведет налоговый, бухгалтерский и кадровый учет и готовит первичные документы и отчетность в один клик. Войдите в программу и получите годовой бесплатный доступ с автоматическими обновлениями. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Рекомендуем прочесть: Как оформлять пенсию по возрасту в 2018 году

Онлайн журнал для бухгалтера

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход.

Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта.

В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года.

Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018.

Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Новые КБК (коды бюджетной классификации) на 2018 год, таблица, изменения

- платят налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина России от 9 июня 2017 г. № 87н);

- перечисляют акцизы (приказ Минфина России от 6 июня 2017 г. № 84н).

Правильно заполнить КБК в платежных поручениях и отчетности поможет эта статья. В ней – все КБК 2018 (коды бюджетной классификации) на 2018 год. Просто выбирайте нужный налог и наиболее подходящий код. Все КБК мы привели уже с учетом изменений 2018 года. Ведь коды бюджетной классификации поменялись.

Кбк пени по ндфл в 2018 году для юридических лиц

В сложившейся ситуации он имеет право подать в налоговую инспекцию по месту уплаты налога заявление с изложением допущенной ошибки и приложить к нему копию неверно оформленного поручения, подтверждающего факт совершения платежа. На основании полученного заявления налоговый орган примет решение об уточнении платежа либо обратится к налогоплательщику с предложением о проведении сверки взаиморасчетов.

- 1/300 от ставки рефинансирования, установленной ЦБ РФ за первые 30 дней просрочки и 1/150 от ставки — за всё последующее время, если недоимка возникла после 30.09.2017 (п. 4 ст. 75 НК РФ).

- 1/300 от ставки рефинансирования, установленной ЦБ РФ за весь срок просрочки, если недоимка образовалась ранее.

Кбк по ндфл на 2018 год: таблица

Удержанный НДФЛ в 2018 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года.

Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018.

Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Кбк для пеней по ндфл 2018 года

Надо отметить, что еще одной ситуацией, исключающей появление пени может быть такая, когда доход физического лица имел место быть, но удержать из него сумму налога было невозможно, поскольку весь доход имел натуральный вид. В таком случае, налоговый агент сумму налога рассчитает, но удержит ее только тогда, когда будут иметь место денежные выплаты. Соответственно, исходя из такой ситуации пени возникнуть также не могут.

Юридические лица, а также ИП, имеют обязанность перед государством удерживать из доходов своих сотрудников и перечислять в адрес бюджета денежные суммы, изымаемые как налог на доходы физических лиц. Это происходит в момент выплаты дохода непосредственно физическому лицу.

Для данных процессов существуют установленные государственным порядком сроки, которых необходимо придерживаться, во избежание наступления ответственности. Иногда нарушения в оплате налогов происходят по естественным причинам, а иногда порядок оплаты нарушается умышленно.

Когда ответственностью является уплата пеней, а также, какие КБК для пеней по НДФЛ в 2018 году будут использоваться, рассмотрим в данной статье.

Коды бюджетной классификации (КБК) на — 2018 год

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов.

Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч.

И для каждой из названных групп предусмотрен отдельный код бюджетной классификации.

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

05 Авг 2018 toplawyer 31

Источник: https://lawyertop.ru/kompensatsii/kbk-peni-po-ndfl-2018-dlya

Кбк для пеней по ндфл

Юридические лица, а также ИП, имеют обязанность перед государством удерживать из доходов своих сотрудников и перечислять в адрес бюджета денежные суммы, изымаемые как налог на доходы физических лиц. Это происходит в момент выплаты дохода непосредственно физическому лицу.

Для данных процессов существуют установленные государственным порядком сроки, которых необходимо придерживаться, во избежание наступления ответственности. Иногда нарушения в оплате налогов происходят по естественным причинам, а иногда порядок оплаты нарушается умышленно.

Когда ответственностью является уплата пеней, а также, какие Кбк для пеней по ндфл в 2018 году будут использоваться, рассмотрим в данной статье.

Кто платит НДФЛ

Оплата данного налога осуществляется в основном, налоговыми агентами – организациями и ИП, которые имеют сотрудников, а значит, выплачивают им ежемесячные суммы дохода. При этом расчет самой суммы налога, ее удержание, а также перечисление в адрес бюджета, лежит также на налоговом агенте.

Отдельной категорией являются ИП, которые получают доход с бизнеса. НДФЛ должны оплачивать и они также, только сами за себя из собственного дохода.

Данным налогом также облагаются и физические лица, которые также, получив определенный вид дохода, должны будут заплатить с него налог. Поводом для его оплаты может послужить продажа имущества, получение подарков от родственников, которые не являются близкими и пр. ситуации.

Характерно, что оплата НДФЛ для каждой категории плательщика, совершается с использованием и указанием в отдельном поле платежного поручения собственного КБК.

Когда возникают пени

Удержание суммы налога из дохода физического лица, наступает в момент выдачи ему на руки или перечисления на банковскую карточку суммы его дохода. Перечислить сумму налога в бюджет, налоговый агент обязан не позже, чем на следующий день после осуществления удержания.

Доходы физических лиц, из которых налоговый агент имеет право вычесть сумму НДФЛ:

- Заработная плата, которая выплачивается два раза в месяц, по трудовому законодательству

- Отпускные суммы

- Денежные средства, выданные сотруднику как больничное пособие

- Средства, получаемые при увольнении

Существует правило, что касательно заработной платы, НДФЛ надо удержать перечислить после дня ее выдачи. Причем отдельно с аванса данный налог не придется платить, сумма НДФЛ рассчитывается на основании месячного заработка сотрудником.

Выплачивая больничные и отпускные пособия, удержать и заплатить сумму налога, агент обязан не позже последнего дня месяца, в котором эти суммы выданы на руки, а так как начислить их можно в одном месяце, а заплатить в другом, то сроки по оплате заметно продляются.

Пени могут возникнуть лишь тогда, когда налоговый агент сумму налога из дохода сотрудника изъял, но перечислил его в бюджет не вовремя или не полностью. В таком случае налоговому агенту понадобятся КБК пени НДФЛ.

Как возникают пени

Когда налоговый агент, удержал необходимую сумму налога из дохода своего сотрудника, но по какой-то причине не перечислил ее вовремя в бюджет, или перечислил сумму, недостаточную для погашения данной задолженности, что обязательно выясниться в ходе проверки декларации, тогда организация будет обязана выплатить недоимку, штраф за нарушение, а также пени по каждому дню просрочки.

Для начисления пени используется 1/300 ставки рефинансирования ЦБ. При длительном затягивании процесса оплаты, пени могут составить 13% годовых, что естественно, не является выгодным для налогового агента.

Так, оплатив недоимку и штраф, по соответствующим КБК, налоговый агент займется поиском кода для непосредственной оплаты пени. Для того чтобы оплатить эти суммы для юридических лиц КБК пени НДФЛ на 2018 год является 18210102010012100110.

Когда пени быть не может

Итак, если налоговый агент имел возможность удержать налог с физического лица, но этого по каким-то причинам не сделал, то ему придется столкнуться со штрафом. Заплатить недоимку по налогу сам налоговый агент не сможет, так как не имеет на это права. Суммы налога удержано не было, соответственно, перечислить ничего налоговый агент и не мог. Пени быть не может.

Даже если налоговые службы начислят пеню по такой ситуации, ее можно оспорить в суде, так как для возникновения такой ответственности, получение суммы к оплате обязательно должно было произойти. В такой ситуации КБК пени по НДФЛ за сотрудника 2018 года, агенту не понадобится.

Надо отметить, что еще одной ситуацией, исключающей появление пени может быть такая, когда доход физического лица имел место быть, но удержать из него сумму налога было невозможно, поскольку весь доход имел натуральный вид. В таком случае, налоговый агент сумму налога рассчитает, но удержит ее только тогда, когда будут иметь место денежные выплаты. Соответственно, исходя из такой ситуации пени возникнуть также не могут.

Итак, выплачивая из доходов своих сотрудников суммы НДФЛ, налоговый агент может столкнуться с ситуацией, когда ему придется оплачивать пени по этому налогу, в основном, за несвоевременное перечисление сумм.

В таком случае КБК пени по НДФЛ 2018 в платежном поручении, для юридического лица и ИП будут отличаться.

Надо отметить, что с указанием кодов следует быть особо внимательными, чтобы отправить платеж в нужном направлении, так как неоплаченные пени имеют неприятное свойство нарастать и увеличиваться в размерах.

Источник: https://saldovka.com/nalogi-yur-lits/kodi-kbk/kbk-dlya-peney-po-ndfl.html

Кбк по налогу на доходы физических лиц в 2018

НДФЛ, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ:

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 к НК РФ:

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ:

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 НК РФ:

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02040 01 2100 110 | Пени по платежу |

| 182 1 01 02040 01 2200 110 | Проценты по платежу |

| 182 1 01 02040 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании:

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Сдайте отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Источник: https://www.kontur-extern.ru/info/kbk_po_nalogu_na_dohody_fl

Кбк ндфл в 2018 году за сотрудников, для юридических лиц, пени, штрафы

Обязанность налогового агента — не только удержать НДФЛ, но и перечислить его в бюджет. Какой КБК использовать при перечислении НДФЛ за сотрудников в 2018 году и в других случаях, — смотрите в таблице. Данные КБК используются для юрлиц и ИП.

Кбк ндфл 2018 за сотрудников

В таблице представлены КБК для НДФЛ с доходов, источником которых является налоговый агент (юридическое лицо и ИП). Эти КБК используйте при уплате НДФЛ за работников с зарплаты, отпускных, больничных, дивидендов и др. выплат, источником которых является налоговый агент.

| НДФЛ с зарплаты, отпускных, дивидендов | 182 1 01 02010 01 1000 110 |

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик.

Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней.

Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Пени по НДФЛ КБК на 2018 год

В платежном поручении для КБК по пеням отведено специальное поле 104. Ниже представлены КБК для пеней по подоходному налогу. Если вы перечисляли налог, но в платежном поручении по ошибке указали КБК пеней платеж можно уточнить, подробнее в статье «Минфин разрешил уточнять КБК.

| Налоговый агент (работодатель) | 182 1 01 02010 01 2100 110 |

| Индивидуальный предприниматель | 182 1 01 02020 01 2100 110 |

| Физическое лицо | 182 1 01 02030 01 2100 110 |

Для того чтобы не платить пени нужно своевременно вносить платежи по НДФЛ в бюджет.

Напоминаем сроки уплаты НДФЛ для налоговых агентов:

- с аванса и заработной платы – не позднее дня, следующего за днем выплаты

- отпускные и пособия – не позднее последнего числа месяца, в котором они были выплачены

- дивиденды (если организационно-правовая форма компании — ООО) – не позднее дня, следующего за днем выплаты дивидендов.

Штрафы по НДФЛ КБК

В 2018 году плательщикам подоходного налога нужно применять КБК по штрафам, указанные в таблице ниже.

| Налоговый агент (работодатель) | 182 1 01 02010 01 3000 110 |

| Индивидуальный предприниматель | 182 1 01 02020 01 3000 110 |

| Физическое лицо | 182 1 01 02030 01 3000 110 |

Кбк ндфл 2018 для юридических лиц

В таблице представлены коды, которые используют юрлица для оплаты НДФЛ с выплат работникам.

| НДФЛ с зарплаты, отпускных, дивидендов | 182 1 01 02010 01 1000 110 |

Кбк по ндфл с дивидендов

Дивиденды оплачиваются по ставке 13% для резидентов РФ и по ставке 15% для нерезидентов РФ. В любом случае используйте единый код, который представлен в таблице ниже.

| НДФЛ с дивидендов | 182 1 01 02010 01 1000 110 |

Кбк по ндфл для ип

Предприниматели на общей системе налогообложения производят оплату НДФЛ со своих доходов. При этом используется специальный КБК, который мы представили ниже.

| Налог | 182 101 02020 01 1000 110 |

Кбк по ндфл для нерезидентов

На специальны КБК уплачивается НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ.

| Налог | 182 101 02040 01 1000 110 |

Кбк по ндфл для физических лиц и налоговых агентов

Оплата налога перечисляется по разным кодам, которые за висят от статуса плательщика (является ли он налоговым агентом или перечисляет налог за себя). Приводим оба КБК с пояснениями в таблице.

Прочтите также: Изменения КБК в 2018 году

| КБК для физических ли. Этот КБК испльзуется по доходам граждан, которые получены согласно статье 228 НК РФ. Например, налог уплачивается по этому КБК с доходов от продажи недвижимости и авто. | 182 101 02030 01 1000 110 |

| КБК для налоговых агентов На этот КБК уплачивается НДФЛ с выплат, которые налоговый агент перечисляет физлицу (зарплата, дивиденды, отпускные и др) | 182 101 02010 01 1000 110 |

Источник: https://www.26-2.ru/art/351672-kbk-po-ndfl-v-2018-godu

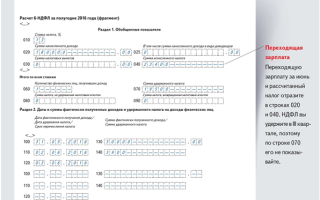

Кбк для пени по ндфл в 2018 году для юридических лиц: таблица, образец платежного поручения

С появлением формы расчета 6-НДФЛ налоговики стали чаще начислять пени по НДФЛ юридическим лицам. Это связано с тем, что точные сроки уплаты налога стали из расчета попадать в карточку расчета с бюджетом и сопоставляться с фактической уплатой налога. Посмотрите, по какому коду КБК компании платят пени по НДФЛ в 2018 году. А также как избежать начисления пеней.

Из статьи вы узнаете:

- Как налоговому агенту заполнить платежное поручение и КБК на пени по НДФЛ в 2018 году,

- Что измилось в порядке начисления пеней,

- В какие сроки начислять, удерживать и уплатить НДФЛ за работников, чтобы избежать пеней.

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Таблица КБК для пени по НДФЛ на 2018 год>>>

Образец платежки на уплату пени НДФЛ в 2018. Скачать>>>

Как инспекция рассчитает пени по НДФЛ

Если в установленные Налоговым Кодексом сроки организация не уплатит НДФЛ за сотрудников, то инспекторы начислят пени. Пени могут быть начислены по каждому основанию.

Важно! Если организация не выплатила доход, а также выплатила, но не удержала налог, то взыскивать пени в такой ситуации нельзя. Это обосновано тем, что налоговые агенты не должны уплачивать НДФЛ из своих средств, это должны быть средства самого налогоплательщика.

Если не заплатили налог вовремя, то пени налоговики рассчитают так:

Налоговики посчитаю календарные дни, то есть в расчет войдут выходные и праздники. За день, в котором юридическое лицо полностью заплатило задолженность по НДФЛ, пени начисляются.

По какому КБК платить пени по НДФЛ в 2018 году

Мы собрали все КБК на уплату НДФЛ в 2018 году в таблицу. По ней легко определить, когда и какой код брать для платежного поручения.

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Пени по НДФЛ платите на отдельный КБК — 18210102010012100110. Этот код используют для уплаты пени и юридические лица, и для ИП.

Образец платежного поручения с КБК на уплату пени по НДФЛ

Чтобы правильно заполнить платежку на уплату пени по НДФЛ в 2018 году, смотрите образец ниже:

Обратите внимание, в 2018 году порядок начисления пеней такой:

- Если просрочили уплату налога до 30 календарных дней – то налоговики рассчитают пени исходя из 1/300 ставки рефинансирования, которая действовала в период просрочки;

- Если просрочка составляет более 30 календарных дней, то до 30 календарных дней по ставке 1/300, а уже с 31 календарного дня просрочки по 1/150 ставки рефинансирования за каждый день просрочки.

Рекомендуем:

сроки сдачи 2-ндфл за 2017 год

2 ндфл за 2017 год новая форма

Сроки начисления, удержания и уплаты НДФЛ

Мы сделали отдельные таблицы для штатных и уволенных работников, и для каждой выплаты прописать контрольные сроки. Так вам будет проще разобраться, как избежать пеней по НДФЛ.

Наибольшее число расчетов юридические лица и предприниматели производят со своими штатными сотрудниками, большинство выплат облагаются налогом на доходы. Чтобы не нарваться на пени по НДФЛ в 2018 году, уплачивайте налог в срок, указанный Налоговым кодексом. Обратите внимание, для всех доходов датой удержания налога будет день выплаты дохода.

Таблица: основные выплаты штатным работникам

| — Заработная плата;- Производственные ежемесячные премии;- Средний заработок за время командировки;- Средний заработок за время простоя не по вине сотрудника | Последний день месяца, за который начислили доход | Следующий день после того, как выплатили доход |

| Производственные годовые (полугодовые, квартальные) премии | Последний день месяца, которым датирован приказ о выплате премии | Следующий день после того, как выплатили доход |

| Непроизводственные премии | когда выплатили премию из кассы или перечислили на счет | Следующий день после того, как выплатили премию |

| Отпускные;Больничные, в том числе по уходу за ребенком | когда выплатили отпускные или больничные из кассы или перечислили на счет | Последнее число месяца, в котором выплатили отпускные или больничные |

| Суточные сверх лимита;Компенсация проезда и проживания в командировке, когда нет подтверждающих документов | Последний день месяца, в котором утвердили авансовый отчет | Следующий день после выплаты денежного дохода, из которого можно удержать налог |

| Матпомощь более 4000 руб. | когда выплатили матпомощь из кассы, перечислили на счет | Следующий день после даты дохода |

| Подарки дороже 4000 руб. | Дата передачи подарка | Следующий день после выплаты денежного дохода, из которого можно удержать налог |

При увольнении сотрудников работодатель начисляет доходы, начисление и уплата НДФЛ при которых имеет свои особенности. Для всех выплат датой удержания НДФЛ будет день выплаты дохода.

Таблица: основные выплаты уволенным работникам

| Заработная плата | Последний рабочий день, по который начислили зарплату | Следующий день после того, как выплатили зарплату |

| Компенсация за неиспользованный отпуск | когда выплатили деньги из кассы или перечислили на счет | Следующий день после того, как выплатили компенсацию |

Кроме выплат своим работникам, организации производят выплаты учредителям, по гражданско-правовым договорам. Как начислять и уплачивать в бюджет НДФЛ в таких ситуациях, смотри ниже. Обратите внимание, для всех доходов датой удержания налога будет день выплаты дохода.

Таблица: прочие выплаты

| Дивиденды от долевого участия в обществе;Проценты по займу от учредителя;Выплата доли при выходе из общества | когда перечислили на счет | Следующий день после того, как выплатили дивиденды, проценты или стоимость доли |

| Вознаграждение членам совета директоров | когда перечислили на счет | Следующий день после того, как выплатили вознаграждение |

| Выплаты по ГПД за товары, работы, услуги, а также выплаты по авторским договорам | когда выплатили деньги из кассы, перечислили на счет или оплатили товары или услуги за человека | Следующий день после того, как выплатили деньги |

Источник: https://www.RNK.ru/article/215549-peni-ndfl-kbk-2017

Кбк пени по ндфл (коды бюджетной классификации) в 2018 году — для юридических лиц, образец платежного поручения, за сотрудников

При уплате государственных сборов, то есть налогов, необходимо указывать конкретное назначение платежа, которое позволит передать средства в нужном направлении и одновременно даст возможность сопоставить показатели.

Это глубоко бухгалтерская информация, и обычные люди в большинстве даже не знают, что такое коды бюджетной классификации.

Между тем, для правильного внесения сборов существуют не только коды, но и правила, обязательные для выполнения и ведения правильного финансового учета.

Порядок уплаты кодов бюджетной классификации по НДФЛ

Общее правило гласит, что уплачивать НДФЛ следует не позже того дня, который идет за датой выплаты сотруднику дохода.

К примеру, если январскую зарплату начальство выплатило 9 февраля, то получение дохода будет записано по дате 31 января, а бюджетное отчисление удержится 9 февраля 2018 года.

При этом перечислить его нужно не позже 12 февраля, поскольку 10-11 числа — это выходные, припадающие на субботу и воскресенье.

Доходный сбор, который берется из пособий, выплачиваемых по временной нетрудоспособности, а также денег на уход за больным ребенком и отпускных средств, перечисляется не позже последнего дня в том месяце, когда такой доход был выдан.

Так, если дата получения денег и удержания налога — это 1 марта, то перечислить взносы следует до 30 марта включительно.

Юридические лица должны платить по реквизитам той ФНС, в которой они состоят на учете, а вот индивидуальные предприниматели перечисляют средства в инспекцию по месту жительства.

Исключением будут ИП, которые работают на основании ЕНВД или патента, они также платят сбор по месту учета.

В 2018 году в некоторых КБК произошли изменения, но они отразились не на всех группах налогоплательщиков.

За сотрудников эти параметры не изменились, как и для индивидуальных предпринимателей. Но все же следует разобраться, какие существуют коды на данный момент, и что нужно указывать в платежной квитанции, чтобы без проблем оплатить положенный человеку сбор.

За сотрудников

Как правило, работодатель, который выплачивает заработную плату, является еще и налоговым агентом, то есть он взимает нужную сумму с положенной человеку выплаты и обеспечивает ее перечисление в налоговую инспекцию.

Именно на работодателя возлагается ответственность за полноту суммы и соблюдение срока ее уплаты, а если платеж будет задержан, то ему начислят пеню, и этот штраф нужно будет оплатить с указанием отдельного кода.

Сама пеня представляет собой санкцию, которая устанавливается при задержке платежа по уже удержанному НДФЛ.

Данная разновидность штрафа начисляется за каждый день просрочки, которая стартует со дня, следующего за последней датой перечисления суммы, а прекращает увеличиваться сразу после того, как задолженность будет погашена.

Сами сотрудники не будут привлекаться к такой ответственности, поскольку ответ за непроизведенный платеж несет только работодатель, чья обязанность как раз заключается в перечислении денег, взятых в качестве сбора.

Следует заранее рассмотреть, как отображаются в 2018 КБК пени по НДФЛ, чтобы правильно отразить их в платежках:

| Тип платежа | Код классификации (отличаются только четыре цифры предпоследнего блока 182 1 01 02010 01 **** 110) |

| Уплата налога с тех доходов, которые предоставляются удерживающей стороной | 1000 |

| Пени за задержку перечисления | 2100 |

| Проценты, начисляемые в качестве наказания | 2200 |

| Штрафные средства, перечисляемые в ФНС | 3000 |

Для физических лиц

Согласно статье 228, прописанной в НК РФ, если физическое лицо получает доход, и у него нет работодателя, занимающегося бухгалтерией, к примеру, речь идет не о получении заработка, то оно должно самостоятельно заняться расчетом и уплатой положенного ему налога, и сделать это следует в установленные законом сроки.

Поводом для этих процедур могут быть покупки или продажи жилья, получение гонораров и продажа иного имущества.

Как и в случае с сотрудниками, за то, что человек не выполнит перечисление средств в установленные сроки, ему начисляется пеня, которую следует оплатить при расчете по общей задолженности.

Данный платеж является обязанностью, а если долг вырастет до больших пределов, то ФНС может не только подать в суд, чтобы взыскать деньги, но и запретить выезд за границу.

Поэтому важно не только проводить все процедуры вовремя, но и использовать правильные коды бюджетных классификаций.

Все цифры физлиц совпадают, и разница состоит только в четырех предпоследних цифрах, а код выглядит как 182 1 01 02030 01 **** 110.

| Вид платы | Код, 4 цифры |

| НДФЛ | 1000 |

| Пеня за просроченную сумму | 2100 |

| Проценты по платежам | 2200 |

| Штрафные санкции | 3000 |

Для юридических

Юридические лица не должны платить НДФЛ, зато вместо этого ими перечисляется сбор по прибыли, обязательный в любом случае.

НДС платится за товары, которые ввозятся на территорию РФ, а также продаваемые в России.

Следует различать КБК по разным категориям налогов, причем различаются они на те, которые реализуются в РФ, ввозятся на территорию России из стран-участниц ТС, а также поставляются на территорию через таможенные пункты.

НДС уплачивается по одним кодам как для юрлиц, так и для ИП, поэтому ошибки в связи с разными плательщиками возникать не могут.

| Вид товара | Тип уплаты | КБК, цифры отличаются только предпоследним блоком |

| Товары, которые продаются на территории России | Налог

Пеня Проценты Штрафы |

182 1 03 01000 01 1000 110

2100 2200 3000 |

| Товары, приезжающие на территорию РФ из стран ТС | Государственный сбор

Пени Процентные начисления Штрафные санкции |

182 1 04 01000 01 1000 110 2100 2200 3000 |

| НДС на товары, которые декларируются через таможенные пункты | Сбор

Уплачиваемая пеня Начисленные проценты Штрафы |

153 1 04 01000 01 1000 110

2100 2200 3000 |

С дивидендов

Дивидендами называются суммы, которые начисляются человеку в качестве дохода от бизнеса, и при этом они удерживаются по схеме, похожей на отношения работодателя и сотрудника.

Если речь идет о физических лицах, которые получают доход от предприятия, то компания является налоговым агентом, но реально удержать налог только в том случае, если речь идет о денежной форме.

При выплате прибыли в форме основных средств, товаров или иного имущества, ситуация иная.

Для налоговых агентов невозможно удержать сумму денежных средств, поскольку денег нет, и организация должна уведомить ФНС о том, что НДФЛ удержать невозможно.

Данная ситуация предполагает, что участник сам должен вычленить денежную сумму, подать в госслужбу декларацию по бланку 3-НДФЛ, а также самостятельно уплатить сумму сбора.

При реализации имущества нужно разделять уплату сбора по параметру того, на какой системе работает фирма.

Сделать это правильно позволит следующая таблица:

| Получатель дивидендов | Код |

| Налоговый агент | 182 1 01 02010 01 1000 110 |

| Физическое лицо | 182 1 01 02030 01 1000 110 |

Для работающих у граждан на основании патента

Некоторые работодатели принимают на работу иностранных граждан, оформивших себе патент на занятость, что допускается для использования на основании статьи 346.44 Налогового кодекса Российской Федерации.

Без этого документа иностранец не сможет трудоустроиться как у юридического лица, так и у ИП, и естественно, что с получаемого дохода он должен отчислять процент в бюджет РФ.

Если работодатель не проверит наличие подобного разрешения на работу, или же не будет отчислять налог с фиксированных авансовых платежей, выдаваемых нерезидентам, то на него могут быть наложены санкции. Коды КБК при этом отличаются от вышеуказанных.

| Тип платежа | Бюджетный код, 182 1 01 02040 01 **** 110 |

| Государственный сбор в бюджет | 1000 |

| Пеня | 2100 |

| Проценты | 2200 |

| Штрафные санкции | 3000 |

Образец заполнения платежного поручения

В платежном поручении КБК указывается в поле 104, а заполняется сам документ достаточно просто.

Следует отразить внутренний номер документа, дату его заполнения и сумму, которая отображается прописью, на следующей строке говорится о компании, выступающей налоговым агентом, а также его ИНН и КПП.

Информация о плательщике, его банке и банке получателя оговаривается в формате БИК, номера счета и вида оплаты.

В конце необходимо внести КБК, а также оставшиеся данные, указав в примечании, за какой период перечисляется налог или пеня.

Как рассчитывается по формуле

Расчет пени нужен, когда платеж по НДФЛ задерживается, и начинается насчитывание санкционной суммы на следующий день после окончания срока перечисления.

В процессе произведения расчетов нужно взять сумму просрочки, количество дней и процент, который предусмотрен пеней.

Ставка зависит от действующего показателя рефинансирования, а в целом пеня может быть рассчитана по формуле:

Сн*1/300 ставки рефинансирования ЦБ РФ*количество дней просрочки.

Но это используется при периоде просрочки до 30-ти дней включительно, если это организация.

При превышении данного периода, для юрлица следует использовать ту же формулу, но уже с 1/150 рефинансировочного показателя Центробанка.

ИП и физические лица не должны менять способ расчета даже если период превышен, ведь для них всегда действует первый вариант.

Каждый работодатель или физическое лицо, должны уплачивать налоги за полученный доход в бюджет государства.

Но не всегда сбор можно оплатить вовремя, и тогда в качестве наказания ФНС начисляет пеню за каждый день.

Чтобы платежи прошли без проблем, следует правильно указывать их коды, которые также именуются КБК.

Для каждого налогоплательщика и ситуации существуют разные цифры, поэтому данный вопрос следует рассмотреть заранее.

Источник: https://juristhere.ru/kbk-peni-po-ndfl/