Выходное пособие при увольнении сотрудника по соглашению сторон: порядок и сроки выплаты, как оформить

Одним из способов прекращения контракта с работником является соглашение, составленное сторонами трудовых отношений. Такой документ подписывается в добровольном порядке сотрудником и его нанимателем.

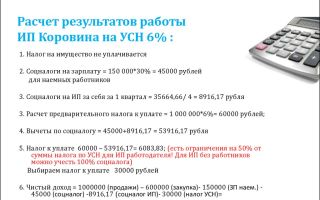

Чтобы достичь согласия, каждый из участников может использовать различные аргументы.

При этом выходное пособие при увольнении по соглашению сторон считается основным инструментом получения согласия увольняющегося сотрудника.

В каком случае выплачивается выходное пособие (компенсация)

Увольнение по соглашению сторон порой является для администрации единственным способом прекратить действие трудового контракта с конфликтным работником. Инициатором расторжения в этом случае отношений выступает руководство компании.

Можно попытаться уволить этого человека на общих основаниях, соблюдая определенную процедуру. Например, при увольнении за нарушение правил внутреннего распорядка, составляя акты его проступков. Однако, этот способ является довольно спорным и сложным в оформлении.

Наиболее надежным способом расстаться с сотрудником считается получение от него добровольного согласия на расторжение трудового договора. Чтобы его получить, предприятию приходится идти на различные способы уговоров.

Это может быть и предоставление рекомендаций, периодов отдыха перед увольнением. Но самым действующим способом является все же выходное пособие при увольнении. Сотрудник соглашается прекратить договор за перечисление определенной суммы компенсации.

бухпроффи

Внимание! Кроме этого, в трудовое соглашение с ним может быть внесено условие, предусматривающее выдачу определенной суммы компенсации, если инициатива прекращения трудового контракта будет исходить от сотрудника.

Подобные условия могут существовать и в нормативных актах внутри предприятия. Например, коллективный договор может предусматривать случаи перечисления выходного пособия.

Сроки выплаты пособия

Когда сотрудник со своей компанией подписывает соглашение о расторжении контракта, то в этом же документе они оговаривают не только сумму, но и сроки, в течение какого будет производиться выплата.

При этом перечисление ему пособия может производиться в течение конкретного периода после увольнения. Главное, такой момент должен быть зафиксирован в составленном с этим человеком соглашении. В этом случае в документе указывается, до какого числа каждого месяца должны производиться выплаты.

Если в соглашении данный момент не рассмотрен, то согласно действующим нормам закона в день прекращения договора увольняющий должен получить все обязательные выплаты, куда включается и выходное пособие при увольнении.

бухпроффи

Важно! Если руководство фирмы нарушит установленный сроки расчета, то оно должно будет исчислить еще проценты, причитающие сотруднику за несвоевременную выплату.

Что если выходное пособие не предусмотрено в коллективном или трудовом договоре

Необходимость перечисления пособия при увольнении по соглашению может устанавливаться различными документами. Все они являются равнозначными.

Ранее действовало Письмо Минфина, в котором давалось разъяснение о включении выданной компенсации в базу по расчету налога. Оно гласило, что если сумма выплаты не была прописана в трудовом либо коллективном соглашении, то ее нельзя было учитывать в перечне расходов фирмы. Это требовало от работодателя составить помимо соглашения об увольнении еще и допсоглашение к трудовому контракту.

Изменения в НК теперь однозначно разрешили учитывать сумму компенсации на основе только соглашения об увольнении.

Однако на этот вопрос есть другая точка зрения. Так ТК устанавливает, что компенсационные выплаты при увольнении определяются самим кодексом, либо трудовым и коллективным договорами.

Существует судебная практика, согласно которой суд становился на сторону компании, если та после увольнения по соглашению не выплачивала компенсацию. Обосновывалась это так — случаи, когда сотруднику нужно выдавать пособие, установлены в ТК, а там упоминания о соглашении сторон при увольнении нет.

бухпроффи

Внимание! Поэтому, для избежания различных неприятных ситуаций, рекомендуется при подписании соглашения об увольнении, также оформлять дополнительно соглашение к трудовому контракту.

Как выплатить пособие

Шаг 1. Установить полагается ли сотруднику компенсация или нет

При прекращении контракта по соглашению сторон сотруднику может назначаться дополнительная выплата из-за досрочного завершения трудового соглашения с ним.

Факт необходимости перечисления ему компенсации может быть зафиксирован:

- В трудовом соглашении либо коллективном соглашении;

- В локальных нормативных актах;

- В составленном соглашении об увольнении.

Как правило, пункт о перечислении компенсации вносится в соглашение, если желающим произвести увольнение является работодатель.

Шаг 2. Определить размер компенсации

Размер перечисляемой компенсации нигде не ограничен законодательно, она может устанавливаться:

- На основании оклада работника;

- На основании его среднего заработка;

- Точной суммой.

Однако, ее размер все же важен для обеих сторон, поскольку для выплат сверх определенных лимитов нужно будет начислить налог НДФЛ и взносы в соцфонды. А это лишние расходы для организации, и потери для сотрудника.

Для точного определения лимита нужно произвести расчет трехкратного (либо шестикратного) размера среднего заработка. Делается это на основе общепринятых правил для данной операции. Для подтверждения методики, лучше закрепить ее в каком-либо внутреннем акте, либо в самом соглашении об увольнении.

Шаг 3. Договориться о последнем рабочем дне

При увольнении по соглашению завершающий день работы может быть любым — производить отработку в две недели не требуется.

Определить день очень важно, поскольку в этот день нужно будет произвести все выплаты и передать обязательные документы.

Некоторым категориям работников перед уходом нужно провести инвентаризацию, передать дела и т. д. Необходимо учитывать этот момент, когда согласовывается день увольнения.

Шаг 4. Оформить соглашение и приказ на увольнение

Все достигнутые договоренности нужно закрепить письменно, оформив соглашение, в него должны входить:

- Сведения о дне окончания работы.

- В каком размере выплачивается компенсация при увольнении по соглашению сторон.

- Другие пункты, которые стороны считают важными, ведь нигде нет строгой формы для него.

Однако нужно помнить, что в случае судебного разбирательства указанные в нет данные будут использоваться одной либо другой стороной. Соглашение подписывается обеими сторонами, после чего передается в кадровую службу для оформления приказа на увольнение. Он может составляться в свободной форме, либо использоваться бланк Т-8.

Скачать приказ на увольнение

В приказе записывается, что увольнение выполняется по соглашению сторон, а в качестве основания проставляются реквизиты оформленного соглашения.

Также записи об увольнении нужно сделать в трудовой книжке сотрудника и личной карточке. Формулировка записей везде должна совпадать.

Составлять заявление при таком увольнении не нужно.

Шаг 5. Выплатить в срок причитающиеся суммы

В завершающий рабочий день работнику нужно выплатить следующие суммы:

- Зарплата за последний период;

- Компенсация за неиспользованный отпуск;

- Выходное пособие при увольнении по соглашению сторон.

Несмотря на то, что выплата компенсации носит добровольный характер, на просрочку действуют те же проценты на обычную зарплату — не меньше 1/150 от размера невыплаченной компенсации за каждый день просрочки. Они начисляются начиная со следующего дня после даты выплаты и заканчивая днем фактического перечисления.

Если в организации в локальных актах закреплен иной принцип расчета процентов за просрочку, то необходимо использовать его.

бухпроффи

Внимание! Также на основании подписанного соглашения работник может обратиться в суд. При этом судья на основе принципа упрощенного судопроизводства может выписать ему приказ на взыскание долга.

Облагается ли налогами компенсация

Для целей налогообложения имеет большое значение, о каком размере компенсации договорились стороны. Поскольку такая рода выплата может быть учтена в составе расходов при расчете налога на прибыль, то она должна быть обоснованной. Если размер выплаты будет произведен в значительно крупном размере, то компания должна будет доказать целесообразность такой суммы.

По вопросам начисления на выходное пособие при увольнении по соглашению сторон налога НДФЛ и соцвзносов, однозначно высказался Минфин в нескольких письмах.

Он считает, что такую выплату можно освободить от обложения указанными налогами, но только если она находится в пределах нормы. В данном случае в качестве лимита принимается трехкратный средний заработок работника, трудящегося в простых климатических условиях и шестикратный — для тех, кто выполняет обязанности на Крайнем Севере.

Данное ограничение устанавливается единым, независимо от должности, размера зарплаты и т. д.

бухпроффи

Внимание! Если компенсация при увольнении была выдана в размерах больше установленного лимита, но на суммы превышения нужно будет начислить взносы, а также рассчитать и удержать НДФЛ.

Источник: https://buhproffi.ru/kadry/vyhodnoe-posobie-pri-uvolnenii-po-soglasheniyu-storon.html

Компенсация при увольнении по соглашению сторон налогообложение 2018 | wearethepeople.ru

Обновление: 18 октября 2017 г.

Помимо увольнения по инициативе работника или работодателя, трудовой договор может быть прекращен по соглашению сторон согласно ст. 78 ТК РФ в любое время и на условиях, согласованных сторонами. Часто стороны договариваются о выплате выходного пособия при увольнении по соглашению сторон.

Оформление увольнения по соглашению сторон

В отличие от других оснований расторжения трудового договора увольнение по этому основанию законодательством практически не урегулировано. Главное условие – стороны должны добровольно прийти к соглашению о расторжении трудовых отношений.

Как правило, составляется отдельное соглашение, в котором указываются условия расторжения трудового договора, но оформлено оно может быть и в форме заявления работника, который просит расторгнуть трудовой договор по соглашению сторон с указанием срока такого расторжения, и приказа работодателя.

Однако в случае согласования сторонами каких-либо условий о выплате компенсации при расторжении, других условий рекомендуется оформить соглашение, чтобы впоследствии стороны могли подтвердить согласованные условия.

При этом срок расторжения договора, условия расторжения могут быть практически любыми. Увольнение может быть как на следующий день после заключения соглашения, так и через несколько месяцев.

Существенной особенностью увольнения по соглашению сторон является то, что изменение соглашения возможно также по соглашению сторон.

В отличие, к примеру, от увольнения по инициативе работника, где работник может отозвать заявление об увольнении вплоть до последнего дня, при увольнении по соглашению сторон работник не может «передумать» и сообщить, что он отказывается увольняться.

Необходимо, чтобы работодатель принял такой отказ и согласился на расторжение соглашения. Даже в судебном порядке работнику сложно расторгнуть соглашение, это возможно только в случае доказанности принуждения к подписанию такого соглашения или иных неправомерных действий работодателя.

Размер и налогообложение пособия при увольнении по соглашению сторон

Частым условием при увольнении по соглашению сторон является выплата компенсации работнику, при этом размер такой выплаты не регламентирован – ни минимальный, ни максимальный, выплата производится в согласованном сторонами размере. Для оформления выплаты нет необходимости указывать сумму в приказе об увольнении, но размер выплаты должен быть указан или в локальном акте, или в трудовом договоре, или в соглашении о расторжении.

Установлена компенсация может быть:

- в фиксированном размере,

- в зависимости от оклада,

- в зависимости от среднего заработка работника.

Расчеты производятся в последний день работы (ст. 140 ТК РФ).

Источник: http://wearethepeople.ru/nazvanie-kategorii/kompensacija-pri-uvolnenii-po-soglasheniju-storon/

Компенсация при увольнении по соглашению сторон в 2018

Сложности проявляются в связи с тем, что такие суммы выплат затем надо учесть для снижения базы по налогу на прибыль. И тут, если выплаты окажутся велики, у налоговиков могут возникнуть вопросы, и работодателю придётся позаботиться об обосновании такой щедрости. Что до оформления дополнительных выплат при увольнении по соглашению сторон, возможны такие варианты:

- отдельным приказом, распоряжением или иным локальным актом;

- дополнительным соглашением к трудовому договору;

- в тексте самого соглашения.

Юристы рекомендуют оформлять достигнутые договорённости в части выплат при увольнении по соглашению сторон, не предусмотренных ТК РФ, не только в тексте соглашения о разрыве трудовых отношений, но и дополнительным соглашением к трудовому договору.

Как выплачивается компенсация при увольнении по соглашению сторон?

- компенсацию за неиспользованный отпуск;

- другие средства, предусмотренные системой оплаты труда.

ВажноКстати, величина данных выплат напрямую не влияет на размер компенсации при увольнении по соглашению.

Максимальный размер без налогов и взносов компенсации при увольнении по соглашению сторон это 3 среднемесячных официальных оклада.

Также см. «Увольнение и компенсация за неиспользованный отпуск в 2018 году».

Налоговые отчисления В первую очередь рассмотрим, облагается ли НДФЛ компенсация при увольнении по соглашению сторон.

Так, подоходный налог не исчисляют тогда, когда компенсация оказалась не больше 3-х среднемесячных зарплат. Для работников северных территорий этот необлагаемый лимит увеличен до 6-кратного размера з/п.

Начислять страховые взносы на компенсацию при увольнении по соглашению сторон нужно по этим же принципам. Требования закона здесь аналогичны.

ВниманиеПоэтому оно считается по количеству рабочих дней в следующем за датой увольнения календарном месяце в соответствии с производственным графиком организации.

Это количество дней затем умножается на ту же единицу среднедневного заработка сотрудника, что использовалась при расчёте отпускных и зарплаты за отработанные дни.

Особенность же увольнения по соглашению сторон состоит в том, что работодатель волен выплатить работнику любую сумму, не детализируя по составляющим.

Онлайн журнал для бухгалтера

- выходное пособие;

- компенсация заработка на период трудоустройства;

- компенсации топ-менеджерам и главбуху.

Если перечисленных выплат делается одновременно несколько, прописанный в НК РФ лимит распространяется не на каждую из них по отдельности, а на всю их совокупность.

НК РФ разрешает не облагать налогом выходные пособия до трёх среднемесячных окладов Впрочем, при увольнении по соглашению сторон сверх оплаты отработанных дней и компенсации неиспользованного отпуска чаще всего выплачивается только выходное пособие.

Выплаты при увольнении по соглашению сторон в 2018 году

Для вычисления берется целое число месяцев:

- если количество рабочих дней меньше половины месяца, то они не учитываются в расчете;

- если больше половины месяца – происходит округление в большую сторону.

Формула расчета неиспользованных дней отпуска (если сотрудник трудился меньше 11 месяцев): КДНО = КДО : 12 × КОМ – ИДО, где: КДНО — количество дней неиспользованного отпуска; КДО — количество календарных дней отпуска; КОМ — количество отработанных месяцев; ИДО — количество использованных дней отпуска.

Если при расчете КДНО получилось не целое число, результат округляют в большую сторону.

Если сотрудник работал больше 12 месяцев, то за 12 месяцев он получает полную компенсацию, а КДНО за отработанные месяцы свыше 12-ти рассчитывают по приведенной формуле.

Вычисление компенсации за неиспользованный отпуск Расчет компенсации аналогичен расчету суммы отпускных.

Получи компенсацию и пособие

Данный аспект никак не регулируется и обязательных размеров выплат не существует. Обычно заинтересованные лица сами договариваются о выходном пособии и его размере.

Все выплаты рассчитываются исходя из их категорий:

- оплата за текущий месяц в соотношении с отработанным сроком вплоть до последнего дня;

- компенсация за неиспользованный отпуск, рассчитать его тоже не составляет труда;

- собственно и сама выплата, компенсирующая потерю работы, ее размер не ограничивается, однако важным условием является необходимость прописать ее в соответствующем документе и приказе.

Компенсация за неиспользованный отпуск при увольнении по соглашению сторон Когда у увольняющегося работника есть отпускные дни, которые не были использованы, он имеет право получить за них соответствующую выплату. Рассчитывается она исходя из срока его работы на текущий год.

Источник: http://dolgoteh.ru/kompensatsiya-pri-uvolnenii-po-soglasheniyu-storon-v-2018/

Что такое компенсация при увольнении по соглашению сторон и облагается ли она НДФЛ?

Условия и случаи расторжения трудового договора регулируются статьёй 81 Трудового Кодекса РФ и подразумевает выплату выходного пособия. Данная выплата производится сразу после расторжения трудового контракта в случае, если сотруднику не было предоставлена возможность перевода на другую должность или он отказался от таковой, в соответствии с медицинским заключением.

Выходное пособие является компенсацией за сам факт увольнение и потому не подразумевает отдельного приказа о его выплате.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что входит в выходное пособие?

Согласно статье 178 Трудового Кодекса Российской Федерации, в зависимости от причин увольнения, сумма выплачиваемая в момент увольнения может разниться. Сотрудник получит месячный средний доход в качестве выходного пособия, если трудовой договор был расторгнут по следующим причинам:

- Ликвидация организации.

- Сокращение штата сотрудников.

- Нарушение не по вине работника установленных законами правил заключения трудового договора, если это исключает возможность продолжения им работы и нет возможности перевести его на другую работу.

Также сумма выплаты составит двухнедельный средний доход, при следующих причинах расторжения трудового контракта:

- отказ от перевода на другую должность по медицинским показания;

- призыва на военную службу;

- восстановление на работе по решению суда или трудинспекции работника, ранее занимавшего данную должность;

- отказ от перевода в другую местность вместе с работодателем;

- сотрудник не может выполнять свои должностные обязанности в связи с состоянием здоровья;

- изменения трудового договора, связанные с изменением технологических или организационных условий труда, влекущее за собой невозможность последующего выполнения должностных обязанностей.

Двухнедельный средний заработок в качестве компенсации за увольнение всегда выплачивается сезонным сотрудником.

В сумму выходного пособия всегда входит компенсация за неиспользованные отпуска, если таковые имеются.

На период трудоустройства после увольнения сотрудник продолжает получать зарплату, но не более чем в течение двух месяцев со дня увольнения. В некоторых случаях, выплаты могут продлиться и 3 месяца. Вся сумма, выплаченная по итогу, и является размером выходного пособия.

Объем компенсации для сотрудников принятых на срок не более двух месяцев должна быть указана в локальным нормативным актом, либо коллективном или трудовом договором. Если же, этот момент никак не регламентирован, то выплата выходного пособия произведена не будет.

Расторжение трудового контракта по соглашению сторон сохраняет за сотрудником все права на компенсационные выплаты и выходное пособие. Также, в таком случае, работник может подать заявление на сохранение за ним среднего заработка в течении двух последующих после увольнения месяцев (а в некоторых случаях и в течение 3 месяцев) или же до момента трудоустройства.

Облагаются ли налогом данные выплаты?

Согласно статье 217 Налогового Кодекса Российской федерации, выходное пособие облагается налогом по льготной схеме. Таким образом, сумма подлежит обложению данным налогом не полностью.

В 255 статье НК РФ было уточнено, что к расходам на оплату труда относится не только компенсация при увольнении из-за сокращения штатов, но и компенсация по увольнению в соответствии с трудовым договором, коллективным договором и даже компенсация на основании соглашения о расторжении трудового договора.

Таким образом, компенсация за увольнение по соглашению сторон уменьшает налогооблагаемую прибыль в составе расходов на оплату труда.

Особенности налогообложения

В пункте 14 обзора Судебной Практики Верховного Суда указано: чтобы сумма компенсации при увольнении по соглашению сторон можно было признать расходами, учитываемыми по налогу на прибыль, работодатель должен доказать экономическую обоснованность таких расходов.

То есть, если размер пособия окажется слишком большим и несоответствующим трудовым функциям сотрудник, то экономическую обоснованность расходов должен доказать непосредственно работодатель.

В случае, если увольнение происходит из-за совершения сотрудником нарушения, сумма выплаты всегда подвергается налогообложению. Для доказательства проступка, работодатель должен предоставить документы подтверждающие данный факт.

Таким образом, компенсации не превышающие трехкратного среднего месячного (в северных регионах шестикратного) заработка не облагаются НДФЛ. Если же сумма превышает эти размеры, но была заранее оговорена в трудовом договоре или коллективном договоре, то в соответствии с пунктом 3 статьи 217, компенсация не будет обложена налогом.

Хотя, стоит заметить, что в данном вопросе большую силу имеет решение Конституционного Суда, который берет во внимание только компенсации, регулируемые статьей 178 ТК РФ, а потому в случае судебного разбирательства, решение скорее всего будет вынесено в пользу налоговых органов.

Расторжения трудового контракта по соглашению сторон не являются исключением в вопросах налогообложения. Те же условия и ограничения, которые касаются других причин увольнения сохраняются и в данном случае.

Как рассчитывается сумма для удержания?

Согласно статье 217 п. 3 НК РФ, налогом облагается только та часть компенсации, которая превышает трехмесячный средний доход. Таким образом, облагаемая сумма пособия будет составлять разницу между суммой выходного пособия и средним трехмесячным заработком. Приведем пример:

Ваша средняя зарплата за последние двенадцать месяцев составляет 56 000 рублей. Умножив это число на три мы получим необлагаемую сумму выходного пособия: 168 000 рублей.

Если при сокращении ваша компенсация составит 224 000 рублей (если вы продолжили получать заработную плату, как нетрудоустроенный в течение двух трех месяцев после увольнения), то сумма, которая облагается НДФЛ составит

224 000 рублей — 168 000 рублей = 56 000 рублей.

Непосредственно НДФЛ с полученной суммы составит:

56 000 рублей * 13% = 7280 рублей.

Итого, конечная сумма выходного пособия с вычетом налогов составит 216 720 рублей.

Какие взносы взимаются и в каких случаях?

Компенсационные выплаты, согласно статье 422 НК РФ, не подлежат обложению страховыми взносами, если их сумма соответствует нормам установленным законодательством РФ, то есть не превышает объем средней зарплаты за три месяца ( за шесть для северных регионов).

Из размера компенсации за неиспользованные отпуска, если таковые имеются, всегда взимаются страховые взносы.

Согласно статье 422 Налогового Кодекса РФ, при увольнении по соглашению сторон, страховые взносы из выплате выходного пособия не взимаются, в случае, если сумма компенсации не превышает трехкратный средний месячный доход (шестикратный для северных регионов).

В противном же случае, страховой взнос взимается из необлагаемой части выходного пособия (разницы между фактической суммой выходного пособия и средней заработной платы за 3 месяца).

Согласно статье 425 и статье 426 НК РФ, суммарный размер стразовых взносов состоит из:

- пенсионное страхование — 22 %;

- медицинское страхование — 5.1 %;

- социальное страхование — 2.9 %.

Таким образом, возвращаясь к примеру выше, расходы на страховые взносы составят:

56 000 рублей (облагаемая налогами часть компенсации)*(22 + 5.1 + 2.9)% = 16 800 рублей.

Именно такую сумму придется внести в качестве страхового взноса.

Итого, сумма выходного пособия за вычетом НДФЛ и страховых взносов составит:

224 000 рублей — 7280 рублей — 16 800 рублей = 199 920 рублей.

Важно заметить, что на законодательном уровне, данные взносы при увольнении по соглашению сторон не предусмотрены, но в данном случае основаниями для их взыскания( ровно как и для НДФЛ) является экономическая необоснованность трат работодателя и их несоответствие трудовым качествам сотрудника.

Видео по теме

В данном видео рассмотрим информацию о компенсации при увольнении по соглашению сторон:

Заключение

Понимание регулирования выплат и налогообложения выходного пособия является полезным знанием как для работодателей, так и для сотрудников.

Ключевым моментом в вопросах взимания НДФЛ и страховых выплат является то, что главной приоритет отдается решению Конституционного Суда, который имеет полное право игнорировать условия коллективных и трудовых договоров, признавая законными только условия обозначенные в статье 178 ТК РФ.

Таким образом, споры в данной юрисдикции как правило заканчиваются простым тезисом: если сумма компенсации выше установленного максимума, её часть облагается налогом.

Источник: https://naim.guru/shtat/uvolnenie-personala/po-soglasheniu-storon/viplata-po-sogl/ndfl-i-vznosy.html

Особенности налогообложения компенсации при увольнении по соглашению сторон, начисление НДФЛ

ТК РФ позволяет расторгнуть трудовые отношения по соглашению сторон, когда как у работодателя, так и работника есть выгода для прекращения трудовых отношений, однако в то же время проходит налогообложение компенсации при увольнении по соглашению сторон (НДФЛ и прочие страховые взносы).

При этом с самого названия такого процесса становится понятно, что расторжение договора возможно только при обоюдной договоренности сторон трудовых отношений. В данной статье, прежде всего, будет рассмотрен вопрос налогообложения при обоюдном расторжении договора.

Читатель сможет подробно узнать о том, когда появляется основание для оплаты налога на доход физических лиц (НДФЛ).

Размер компенсации

Для начала необходимо определить, сколько именно может получать работник в случае аннулирования трудового договора по обоюдной договоренности сторон. На самом деле, конкретный размер этой компенсации ТК РФ не определяется, так как сумма лично оговаривается руководителем и работодателем и закрепляется в дополнительном соглашении.

Обычно наниматель выплачивает 2-3 средних зарплат сотрудника, однако сумма может изменять в зависимости от того, сколько работодатель готов заплатить для увольнения сотрудника.

Также не стоит забывать, что увольняемый специалист может дополнительно рассчитывать на компенсацию за часть неиспользованных отпускных дней (она рассчитывается в зависимости от заработка).

Позиция ведомств

Ранее утверждалось, что материальная компенсация, выплачиваемая сотруднику при расторжении трудовых отношений, облагается подоходным налогом (НДФЛ) только частично.

В частности, в статье №217 НК РФ (пункт №3) указанный исчерпывающий перечень выплат, что не подлежат налогообложению компенсации при увольнении по соглашению сторон.

В перечень таких выплат также попадает и финансовая компенсация, которую получает работник при расторжении трудового договора.

Недавнее письмо Министерства финансов от 2016 года, на которое ссылаются многие финансисты, кардинально изменило свою точку зрения, и теперь считается, что налог на доход физических лиц необходимо удерживать со всех возможных доходов.

Правда, все есть несколько исключений – налог не взымается с выходных пособий, что выплачивались на основе коллективного договора или в связи с расформированием отдела на предприятии.

Также нет необходимость уплачивать сбор, если речь идет, к примеру, о прекращении трудовых отношений с работником в связи с тем, что последнему необходимо выполнять свои воинские обязанности.

Если работодатель не соблюдает рекомендации по выплате НДФЛ, то налоговая инспекция может выписать ему штраф, размер которого достигает 20% от суммы выходного пособия.

Определение налога

Организация, которая решила расторгнуть отношения со своим сотрудником по ободному согласию, должна выплачивать материальную компенсацию при увольнении по соглашению сторон, НДФЛ (размер компенсации, как правило, составляет 3-4 ежемесячных окладов). Согласно Налоговому кодексом РФ, выходное пособие считается расходами компании, поэтому подоходным налогом по состоянию на 2017 год оно не облагается. То же самое касается еще одной разновидности отступных – выплаты за неиспользованные дни отпуска.

Выплата страховых взносов

Если политика разных органов по поводу уплаты НДФЛ с подоходного налога отличается, то они придерживаются одной и той же позиции по поводу оплаты страховки. С текущего года данный вид платежей начал регламентироваться исключительно Налоговым кодексом.

Все случаи, когда нет необходимости в уплате страхового платежа, предусматривает статья НК РФ №422.

В этот список входит и компенсация, но при этом её сумма не должна превышать три средних оклада сотрудника (для тех, кто проживает на Крайнем Сервере, предельная сумма выходного пособия не превышает шесть окладов).

Ситуации, когда необходимо платить налог или страховой взнос

Если сумма средств, которые организация перечисляет на счет сотрудника в качестве выходного пособия превышает указанный выше порог, то оставшиеся компенсационный доход облагается подоходным налогом. Соответственно, также есть необходимость в уплате подоходного налога.

Правда, в 2017 году у Министерства финансов позиция совершенно противоположная, поэтому финансовые специалисты все же рекомендуют взымать подоходный налог во избежание штрафных санкций. В любом случае может потребовать помощь эксперта.

Источник: https://uvolneniye.ru/nalogooblozhenie-kompensatsii-pri-uvolnenii-po-soglasheniyu-storon-ndfl.html

Увольнение по соглашению сторон с выплатой компенсации в 2018 году

Увольнение по согласованию между сотрудником и организацией — это один из возможных способов прекращения трудового договора. Рассмотрим его особенности, расскажем, какова процедура увольнения по соглашению сторон, объясним, какие выплаты должен получить работник.

Трудовой договор по согласованию между сторонами может быть расторгнут в любой момент (ст. 78 ТК РФ). В этом случае инициатива может исходить и от работника, и от руководства компании.

Как оформляется увольнение по соглашению сторон

Министерство труда РФ считает, что для увольнения по согласованию между работником и работодателем обязательно заключение специального соглашения. Как правило, оно оформляется в виде отдельного документа, в котором необходимо оговорить срок и условия расторжения трудового договора.

Форма документа не утверждена законодательно. Его можно разработать самостоятельно. Составляется он в двух экземплярах, подписывается каждый из них и работодателем, и сотрудником. Один экземпляр передается увольняющемуся, второй остается в организации.

Образец соглашения увольнения по согласованию сторон

В то же время судебная практика свидетельствует о том, что для расторжения трудового договора достаточно, если сотрудник напишет заявление на увольнение по соглашению сторон, а работодатель издаст соответствующий приказ. В нем обязательно должно быть прописана причина прекращения трудовых отношений.

В данном случае нужно понимать, что причина прекращения отношений в приказе — это именно «соглашение сторон», а не «не хочет больше у нас работать».

Источник: https://how2get.ru/job/uvolnenie/kakov-poryadok-uvolneniya-po-soglasheniyu-storon/

Компенсация при увольнении по соглашению сторон

06.06.2016

Нормативные аспекты выплат при увольнении по соглашению сторон

Трудовой договор может быть в любое время расторгнут по соглашению сторон трудового договора (п. 1 части первой ст. 77, ст. 78 ТК РФ).

Законодательством не предусмотрены какие-либо специальные выплаты для работников, увольняемых по соглашению сторон. В то же время часть четвертая ст. 178 ТК РФ позволяет включить в коллективный договор или в трудовой договор условие о том, что в случае увольнения работника по п. 1 части первой ст. 77 ТК РФ ему выплачивается выходное пособие.

Каких-либо ограничений по сумме, которая может быть выплачена работнику в качестве выходного пособия при увольнении по соглашению сторон трудового договора, трудовым законодательством не установлено, за исключением случаев, предусмотренных в ст. 349.3 ТК РФ. Поэтому размер выходного пособия в такой ситуации устанавливается сторонами трудовых отношений самостоятельно.

Согласно части первой ст. 127 ТК РФ, п. 28 Правил об очередных и дополнительных отпусках (утверждены НКТ СССР 30.04.1930 № 169) при увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска.

Трудовое законодательство не устанавливает случаев, при которых бы не применялась данная норма.

Поэтому при наличии у работника на дату увольнения неиспользованных дней отпуска денежная компенсация за них должна быть выплачена в любом случае, к какой бы категории работник ни относился и по какому бы основанию он ни увольнялся.

На основании ст.ст. 84.1 и 140 ТК РФ в день увольнения работника работодатель обязан произвести окончательный расчет с ним, то есть выплатить работнику все причитающиеся ему суммы.

Таким образом, при прекращении трудового договора по соглашению сторон работнику должны быть выплачены все причитающиеся ему суммы, в том числе заработная плата (ст.ст. 21, 22 ТК РФ) и компенсация за неиспользованный отпуск (ст. 127 ТК РФ).

Обращаем внимание, что в случае, если в коллективном договоре отсутствует условие о выплате выходного пособия при расторжении трудового договора по соглашению сторон, но работник и работодатель согласовали такое условие, его необходимо зафиксировать в трудовом договоре или в дополнительном соглашении к нему (часть третья ст. 57 ТК РФ).

Источник: http://taxpravo.ru/analitika/statya-378950-kompensatsiya_pri_uvolnenii_po_soglasheniyu_storon

Компенсация при увольнении по соглашению сторон в 2018 году — налогообложение, по соглашению сторон

Нередко работодатель и сотрудник хотят добровольно расторгнуть трудовой договор, при этом возникают финансовые вопросы. Директор вправе предоставить компенсацию , а размер оговорен законодательством.

Выплата выгодна как работнику, так и работодателю. От ликвидации предприятия до сокращения штатов – сотрудники могут рассчитывать на финансовую поддержку.

Особенности

Одной из основных особенностей является документ, которым стороны скрепляют свое соглашение. Только бумага подтверждает законность действий работника и работодателя. Документ называется «Соглашение о расторжении договора».

Он составляется в свободной форме, но несколько пунктов всегда указываются:

- Полное ФИО сотрудника, данные паспорта, полное название компании и ИНН.

- Полностью ФИО и должность сотрудника, который ответственен за увольнение.

- Причины для увольнения. Важно прописать, что стороны достигли соглашения, у сотрудника и работодателя нет проблем. Документ позволит избежать проблем с налоговой и трудовым кодексом.

- Финансовое возмещение работнику. Когда сотрудник увольняется по соглашению сторон, размер компенсации прописывается в документе.

- Время расторжения трудовых отношений. Ставится последняя дата, когда человек выходит на работу, и со следующего дня будет уволен.

Образец соглашения представлен ниже:

Граждане могут свободно расписывать практически любые условия, в том числе размер дополнительных премий и оплачиваемого отпуска. Стороны подписывают документ дважды, один экземпляр остается работодателю, второй выдается работнику.

Существует второй вариант оформления увольнения на бумаге. Работник заполняет заявление с просьбой уволить по собственному желанию. Работодатель проверяет документ и ставит свою подпись, затем выходит приказ, по которому он увольняет работника в течение оговоренного срока.

Образец заявления об увольнении по собственному желанию:

В обеих ситуациях работодатель не имеет права приостанавливать процесс, поэтому с момента выпуска приказа сотрудник перестает числиться в штате.

В последний день он получает трудовую книжку, компенсации и другие денежные выплаты. Работодатель выплачивает зарплату и премию за отработанные дни. В это время работодатель выпускает приказ об увольнении, работник его читает и ставит свою подпись.

Образец приказа об увольнении:

При этом в трудовой книжке ставится, что человек был уволен по 77 статье трудового кодекса. Каждая запись вносится компактно, сокращения не допускаются. Записи заверяются подписью.

Какие компенсации предусмотрены

Когда стороны расторгают трудовой договор, работодатель обязуется выплачивать работнику зарплату за каждый отработанный день, в том числе компенсацию и премии за неиспользованный отпуск.

Согласно трудовому кодексу работодатель не обязан выплачивать дополнительные компенсации при увольнении по соглашению сторон.

Однако статьей 178 установлены исключения. Если в трудовом или коллективном законодательстве не установлены компенсации, они выплачиваются по желанию предпринимателя.

При подписании соглашения о расторжении договора стороны могут прописать размер компенсаций или указать, что никаких финансовых выплат не последует. Размер определяется либо суммой, либо с помощью окладов сотрудника. Главное, чтобы все выплаты были переведены гражданину в последний рабочий день.

Размер компенсации устанавливается работодателем, сумма указывается в следующих документах:

- трудовой договор;

- коллективный договор;

- соглашение о расторжении договора.

Трудовым кодексом не установлено лимитов компенсации, поэтому сотрудник повлиять на размер не может. Сумма определяется для каждого человека отдельно с учетом внутренних актов и коллективных договоров, если они есть.

Стандартной процедурой является выплата компенсации в размере от одного до 3 окладов сотрудника. В некоторых фирмах установлен коэффициент компенсации.

Налогообложение

В прошлом Министерство Финансов считало, что работодатель должен частично выплачивать налог на доход при увольнении по соглашению сторон, ссылаясь на налоговый кодекс.

В одном из пунктов перечислены возмещения и пособия, которые не облагаются налогом, в том числе суммы выходного пособия, среднего заработка во время трудоустройства, компенсации некоторым сотрудникам фирмы.

Однако избежать налога можно частично, в трехкратном размере от зарплаты для всех регионов кроме Крайнего Севера, где действует шестикратный коэффициент.

В 2016 году Министерство Финансов пересмотрело отношение к ситуации. Финансисты заявили, что при увольнении сотрудника из всех доходов требуется вычесть НДФЛ. Исключением являются ситуации, когда гражданин увольняется по сокращению штата или при ликвидации предприятия.

Налог не платится при расторжении договора на определенных основаниях, например, при призыве на военную службу. Единого мнения в законодательстве нет, поэтому работодатели могут избежать уплаты НДФЛ.

Страховые взносы

Налоговым кодексом установлено, что компенсация, связанная с увольнением сотрудников, облагается НДФЛ в полном размере. Но работодатель должен учесть ограничения на совокупный размер выплат.

Если выходное пособие не превышает трехкратный размер оклада, сумма освобождается от налога при добровольном увольнении сотрудника. Если гражданин был уволен из организации, зарегистрированной на Крайнем Севере и соответствующих местностях, то лимит отодвигается к шестикратному размеру.

Что делать если не выплатили компенсацию

Любые компенсации, которые работодатель выплачивает сотрудникам сверх установленных нормативными актами компании или законами, выделяются на основании заработной платы и прибыли, которую получает сотрудник и предприятие.

Если бы этого пункта не было, бесконтрольность и размытые границы выплат привели бы к нарушению прав одних сотрудников на получение зарплаты. В итоге деятельность организации будет менее эффективна. За выполнением закона следит налоговая служба.

Выходные пособия требуются, чтобы компенсировать финансовое положение человека, который потерял работу. Однако увольнение по собственному желанию не является неожиданностью, т.к. нет недопониманий между сотрудником и работником, а трудовой договор расторгается по воле сотрудника.

Согласно судебной практике, в условиях о выплате компенсации не входит увольнение по собственному желанию. Даже если в трудовом договоре прописана эта категория, работодатель имеет право не учитывать компенсацию при увольнении.

В России уже прошло несколько судебных дел, когда работникам было отказано в выплате компенсации. Судьи оправдывают решение тем, что трудовой договор прекращается по воле работника, то есть не является основанием для компенсации.

Если выплата не установлена никакими внутренними актами и коллективными договорами, компенсация предоставлена не будет. Гражданин может подать иск в суд, однако практика показывает, что правда будет на стороне работодателя.

Ответственность работодателя

Предприниматель должен здраво оценивать свои возможности при подписании трудового договора и добровольном увольнении сотрудника. Рекомендуется заранее обговорить сумму выплат с учетом финансовых возможностей компании, должностных обязанностей сотрудника и размера заработной платы.

Учитывается время работы у работодателя, количество нарушений на рабочем месте, уровень зарплаты. Последняя не может превышать размера активов предпринимателя. Все цифры прописываются в договоре.

Если гражданина увольняют незаконно или договор был нарушен, работодатель совершит административное преступление и будет наказан в соответствии с действующим законодательством.

Сотрудник имеет право рассчитывать на:

- расследование уполномоченного органа, исследование причины и процесса увольнения;

- составление иска в суд от имени прокуратуры на работодателя.

Гражданин вправе подать иск самостоятельно в районный суд. Справедливости без судебного решения добиться невозможно. Процедура требует множество документов, времени и усилий, но гражданин получит компенсацию.

У сотрудника есть ограниченное количество дней, чтобы обжаловать решение работодателя и обратиться в суд:

- федеральная инспекция проводит расследование при обращении в течение 30 дней после получения приказа об увольнении;

- время на обращение в суд можно продлить с 30 дней до нескольких месяцев, если у гражданина есть причины для задержки.

Если предприниматель заставляет гражданина подписать соглашение о добровольном увольнении или прописывает ложные основания для отстранения, работник не обязан выполнять требования. Суд будет на стороне гражданина.

Предложить добровольно расторгнуть трудовые отношения может любая сторона, если вторая согласится, то процедура не займет больше получаса. С момента выхода приказа гражданин будет официально уволен.

Видео по теме:

Источник: https://juristampro.ru/kompensacija-pri-uvolnenii-po-soglasheniju-storon/

Компенсация при увольнении по соглашению сторон — процедура и сроки окончательного расчета

Расторжение трудового договора – рядовая операция во многих крупных предприятиях. С юридической точки зрения, эту процедуру проще провести по соглашению сторон, т.е. когда работник и работодатель изъявляют желание прекратить сотрудничество. После расторжения контракта сотрудник получит денежную компенсацию, размер которой устанавливается из количества проработанных дней.

Прекращение отношений между работодателем и специалистом может осуществляться разными способами. Одним из них является расторжение трудового договора по согласованию сторон.

Процедура осуществляется при наличии письменного согласия начальника и работника. Увольнение по соглашению сторон с выплатой компенсации удобно не только работодателю, но и сотруднику.

Работник с начальником может согласовать размер компенсационных выплат, порядок передачи трудовой книжки и другие аспекты процедуры.

Инициировать увольнение может начальник или подчиненный. Начавшая процедуру сторона обязана проинформировать другую сторону о том, что желает разорвать договор. С этой целью составляется уведомление.

Письменное предложение не содержит точной даты прекращения работы, т.к. этот момент стороны проясняют при встрече. Документ заполняется в произвольной форме.

В соглашение вносят следующую информацию:

- номер, дату составления трудового договора;

- предполагаемую дату завершения работы сотрудника со всеми реквизитами компании;

- четкое сформулированное желание обеих сторон добровольно расторгнуть трудовой договор;

- причину увольнения с указанием статьи трудового кодекса;

- дополнительные условия (сумму компенсационных выплат, необходимость вернуть предоставленное на время работы оборудование и т.д.).

Соглашение составляется в двух экземплярах. Один остается у инициатора процедуры.

При написании заявления на увольнение по обоюдному согласию сторон всегда возникает много проблем с формулировкой предложений.

Работнику важно не только изъявить желание о прекращении деятельности в компании, но и защитить финансовые интересы, поэтому в тексте необходимо написать сумму компенсационных выплат.

Соглашение составляется для защиты права работника и работодателя. После того, как документ будет подписан, любые претензии со стороны будут считаться недействительными. В одностороннем порядке изменить условия соглашения нельзя.

При этом виде увольнения двухнедельная отработка не является обязательной, но ее могут назначить, если подобный пункт прописан в трудовом договоре. Соглашение содержит информацию о выплатах, о времени прекращения рабочей деятельности.

Порядок увольнения по соглашению сторон подробно расписан в статье №78 Трудового кодекса РФ (ТК). По законодательству трудовой договор можно расторгнуть в любой момент, если есть согласие директора и сотрудника.

Компенсация при увольнении по соглашению сторон предоставляется в обязательном порядке. Информацию о порядке выплат содержит статьи №78, 181, 279, 307 Трудового кодекса. Размер и особенности предоставления выходного пособия указываются в договоре с компанией.

Если о такой компенсации там сведений нет, то предоставлять ее работодатель не обязан.

Отличительные особенности

Одной из черт этой процедуры является то, что она не регулируется профсоюзной организацией, поэтому все спорные ситуации с работодателем будут разрешаться государственными органами в соответствии с судебным порядком рассмотрения трудовых жалоб. Дела, связанные с нарушениями условий труда, разбирает суд первой инстанции в течение 2-3 недель с момента получения заявления. Другие отличительные особенности увольнения по обоюдному согласию:

- Легкость оформления. Для расторжения договора надо получить письменно волеизъявление наемного специалиста или работодателя. Информировать профсоюз или службу занятости населения не нужно.

- Расторжение контракта происходит по договоренности. Сама формулировка этой процедуры предполагает, что обе стороны согласились с выдвинутыми друг другу условиями. К примеру, генеральный директор решил удовлетворить просьбу сотрудника о предоставлении выходного пособия.

- Аннулировать или изменить условия процедуры можно при наличии согласия двух сторон. После того, как на соглашении поставят подписи работник и начальник, подкорректировать его нельзя. По этой причине юристы перед подписанием документа рекомендуют его перечитать 2-3 раза. Работодатели часто забывают указать информацию о положенных выплатах, а после предоставляют компенсацию минимального размера, что вызывает недовольство уволенного, но изменить ее величину даже через суд после подписания соглашения не получится.

- Для расторжения трудового договора не нужны обоснования. В отличие от увольнения за дисциплинарные нарушения, директору не придется искать доказательства проступков подчиненного. При этой процедуре свидетельством станет соглашение, на котором поставили подписи обе стороны.

Кто может быть инициатором

Процедура предполагает наличие взаимного согласия на прекращение трудовых отношений, но часто начальник желает уволить подчиненного.

Директору с практической точки зрения выгодно расторгать договор при наличии соглашения, потому что работник не сможет оспорить решение компании, т.к. сам согласился с ним.

Сотрудник по обоюдному соглашению может уволиться даже в случае временной нетрудоспособности или во время пребывания в командировке. Профсоюз или какие-либо другие лица не могут вмешиваться в процесс увольнения.

Порядок прекращения трудового договора

Одна из сторон обязана направить предложение об увольнении. Следующим этапом будет получение письменного согласия на проведение процедуры. Документ должен содержать подпись второй стороны, дату подписания. Далее составляется соглашение.

При оформлении документа принимать участие обязаны обе стороны. Сотруднику не обязательно сразу соглашаться на требования работодателя. Гражданин может 3-4 дня подумать и сделать встречное предложение.

После того, как все нюансы будут улажены, а соглашение подписано, работодателю остается произвести следующие действия:

- Издать приказ об увольнении. Документ оформляется в день, занесенный в соглашение.

- Ознакомить сотрудника с изданным приказом. Гражданин обязан поставить свою подпись на документе. При отказе сотрудника от подписания приказа составляют акт.

- Прописать информацию об увольнении в личной карточке работника. Первая часть бланка формы № Т-2 заполняется при приеме специалиста на предприятие, а вторая – при расторжении договора. После внесения записи гражданину надо показать личную карточку, а затем получить его подпись, подтверждающую, что он ознакомился с документом. Бланк остается в отделе кадров.

- Внести запись в трудовую книгу. Обязательной является отсылка к первой части статьи №1 ТК. В трудовую книжку руководитель по желанию может внести свой отзыв, как отрицательный, так и положительный. Он никак не повлияет на размер компенсации.

- Произвести окончательный расчет с сотрудником. Работодатель обязан выдать вознаграждение за последний рабочий месяц, деньги за неиспользованный отпуск, выходное пособие.

- Выдать гражданину следующие документы:

- трудовую книжку;

- справку по форме 182Н для получения больничного;

- справку о сумме взносов в Пенсионный фонд;

- справку СВЖ-СТАЖ с информацией о стаже работника (введена с 2017 года);

- справку для службы занятости о трехмесячной величине заработной платы;

- копии внутренних документов организации по запросу работника.

- Проинформировать военкомат о том, что гражданин был уволен. Это делают, если сотрудник военнообязанный.

Бухгалтерия сотруднику выдает зарплату за отработанное время. Компенсация вычисляется исходя из трудовой ставки. При сдельной форме сотрудничества гражданин получает деньги за фактически выполненный труд.

Если сфера работы предусматривает получение процентов от сделки, то бухгалтерия тоже обязана их выплатить в течение 2 недель с даты увольнения.

Работнику положены следующие виды компенсаций при расторжении договора:

- За неиспользованный отпуск. Размер компенсации высчитывают исходя из среднедневного заработка за прошедший год.

- Выходное пособие. Эта компенсация выплачивается по договоренности сторон. Работодатель устанавливает размер пособия по собственному желанию.

- Оплата за отработанное время. Компенсация рассчитывается включительно по день расторжения договора.

- Оплата периодов временной нетрудоспособности. Деньги будут предоставлены гражданину, если гражданин в месяц расторжения договора находился на больничном.

- Предусмотренные локальными нормативными правовыми актами премии, бонусы, надбавки. Система расчетов этого вида компенсаций у каждой организации своя.

Сроки окончательного расчета с сотрудником

Алгоритм предоставления выплат зависит от основания прекращения трудовых отношений. Компенсация при увольнении по соглашению сторон в любом случае выплачивается после издания приказа. Документ работодатель должен оформить заранее. Согласно 140 статье Трудового кодекса, окончательный расчет с работником осуществляется не позднее дня увольнения, указанного в приказе.

При расторжении трудовых отношений сотруднику выплачивается выходное пособие, равное среднему заработку за месяц. Если специалиста не было на месте в день увольнения из-за болезни своей или близкого родственника, то за ним по законодательству сохраняется его должность до момента окончательного расчета. Проценты от продаж и иные доплаты по договору работнику предоставляют в течение 2 недель.

Является ли выходное пособие при увольнении по соглашению сторон обязательным

Эта выплата относится к дополнительной, т.е. работодатель может предоставить ее по своему желанию. Решающим фактором является причина увольнения. К примеру, беременным женщинам при увольнении часто выдают выходное пособие. Согласно статье 178 Трудового кодекса, работодатель обязан предоставить данную выплату, если расторжение трудового договора происходит по одной из следующих причин:

- сотрудника призвали на военную службу;

- предприятие подлежит ликвидации;

- происходят плановые сокращения штата;

- специалист, ранее выполнявший эту работу, восстановлен в должности;

- гражданин отказался от дальнейшей работы из-за изменений условия трудового договора;

- физическое лицо не обладает достаточной квалификацией для занимаемой должности;

- работник отказался от перевода в филиал организации.

Выходное пособие по закону равно двухнедельному заработку. Если причина увольнения – ликвидация фирмы или сокращение штата, то выплата равна месячному заработку.

В некоторых субъектах России предусмотрено выходное пособие для сезонных работников и сотрудников, уволившихся по собственному желанию.

Данная законодательная норма действует на Крайнем Севере, в республике Карелия и в населенных пунктах, приравненных по статусу к ним. Выходное пособие компания не будет выплачивать, если она признана банкротом.

Как определяется размер компенсации при увольнении по соглашению сторон

Рассчитывается величина отступных бухгалтерией. Процедура не является унифицированной, т.е. начальник предприятия сам решает, за какой период будет представлена компенсация и как установят ее размер.

Если в трудовом договоре прописано, что в результате увольнения работнику выплатят фиксированную денежную сумму, то так и будет. Исключение – ситуации, когда в соглашении присутствует информация о предоставлении компенсации.

Размер выплат бухгалтеры определяют следующим образом:

- по среднему заработку за определенный период времени;

- в размере должностного оклада (двойного, тройного и т.д.);

- в виде фиксированной суммы, указанной в трудовом договоре.

Фиксированная сумма

Ряд организаций прописывает определенную сумму компенсации в коллективном или индивидуальном трудовом договоре. Ее размер директор может изменить, если информация об этом присутствует в заключенном соглашении. Законодательством не предусмотрено каких-либо ограничений относительно фиксированной суммы компенсации. Часто она равна величине тарифной ставки за один рабочий месяц.

В размере должностного оклада

Величина тарифной ставки прописывается в трудовом договоре. Если гражданин во время работы несколько раз был повышен в должности или размер зарплаты был увеличен, то это отображается в данном документе.

Компенсация будет равна окладу на последней специальности. Рядовым сотрудникам назначают часто тройную выплату, но директорам и топ-менеджерам выплачивают отступные, равные шестикратному размеру зарплаты.

По среднему заработку за определенное время

При таком методе важно правильно определить величину компенсации. Бухгалтерия рассчитывает размер выплаты исходя из установленного месячного оклада и количества отработанных дней в месяце.

Например, менеджер имеет оклад 25000 рублей. Его уволят 20 февраля 2018 года. По производственному календарю на этот месяц приходится 20 рабочих дней. На период с 1 по 20 февраля их всего 14.

Средний заработок бухгалтер рассчитает по следующей формуле: 25000/20*14=17500 рублей.

Налогообложение выплат при увольнении по соглашению сторон

Расходы на оплату труда включают любые начисления и надбавки работникам. На основании статьи 255 Налогового кодекса компенсации, предоставляемые сотруднику при увольнении, могут быть включены в налоговую декларацию.

Взносы в Фонд социального страхования (ФСС) и в Пенсионный фонд (ПФР) тоже удерживаются с этих сумм. Возмещение за неиспользованный отпуск облагается только налогом на доходы физических лиц (НДФЛ).

Другие взносы с этой суммы не удерживаются.

Какие суммы не облагаются НДФЛ

По действующему законодательству физическое лицо обязано платить налог со всех видов прибыли, но при увольнении это правило работает иначе. Безработных относят к социально незащищенным слоям населения, поэтому государство освобождает их от части обязательных отчислений с заработной платы. НДФЛ не будет начисляться на следующие виды компенсаций:

- Отступные, не превышающие трехкратный размер месячной зарплаты для рядовых членов коллектива и шестикратный для руководителей отделов, главного бухгалтера.

- Выплаты руководителю, заместителям руководителя, главному бухгалтеру, топ-менеджеру.

- Средний месячный заработок на период трудоустройства. По законодательству гражданин после регистрации в качестве безработного может получать деньги на протяжении 2 месяцев, пока не найдет работу.

Страховые взносы

Выходные пособия, предусмотренные работодателем в локальных документах, от отчислений в ФСС не освобождаются, если их величина больше трехмесячной заработной платы.

Страховые взносы не снимаются с премий, бонусов и с материальной помощи сотруднику, если ее размер не превышает 4000 рублей.

С пособий по больничному, по беременности, родам или уходу за ребенком, получаемым перед увольнением, отчислений в ФСС не делают.

Налоговый учет компенсации на предприятии

Все выплаты членам рабочего коллектива относятся к расходам предприятия. При взыскании налога на прибыль выплаченные сотруднику деньги вычитаются из налогооблагаемой суммы, т.е. отчисления компании в государственный бюджет уменьшаются. Внести компенсацию в список расходов можно, если она предусмотрена коллективным/индивидуальным трудовым договором или заключенным соглашением.

Налоговый орган будет проверять экономическое обоснование выплат. Величина компенсации должна быть адекватной, т.е. не превышать шести месячных показателей оплаты труда.

Крупные предприятия часто платят большие отступные топ-менеджерам, но аналогичные транзакции работнику маленькой компании вызовут вопросы со стороны государственных специалистов.

Налоговый орган может прислать запрос о представлении обоснования увольнения, если процедура инициирована работодателем.

Источник: https://sovets24.ru/1546-kompensaciya-pri-uvolnenii-po-soglasheniyu-storon.html