Запретят зачет старой переплаты по налогам | ОКТАВИАН

Главная Важно знать Запретят зачет старой переплаты по налогам

(8 оценок, среднее: 5,00 из 5)

Загрузка…

26 декабря 2017

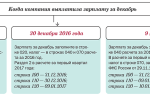

21 декабря 2017 года в Государственную думу внесен законопроект № 346805-7, согласно которого предлагается внести в Налоговый кодекс ряд изменений, а именно установить:

— возможность физическим лицам оплачивать налоги через МФЦ;

— введение «специальных авансовых взносов», т.е. предусматривается возможность для физических лиц частями перечислять предстоящие налоговые платежи по транспортному, земельному и налогу на имущество;

— возможность уточнения платежей в случаях ошибочного указания счета в платежках;

— предлагается предоставить налоговому органу право самостоятельно уточнять платежи, в случае обнаружения ошибок в платежках;

— станет возможным приостанавливать операции по счетам в банках в случае непредставления расчета по страховым взносам;

— установить ответственность за нарушение срока перечисления платежей для местных администраций, почты, МФЦ;

— также предлагается установить предельный трехгодичный срок, для того, чтобы налоговая инспекция могла самостоятельно проводить зачет образовавшихся у налогоплательщика переплат, в счет погашения недоимки.

Стоит обратить внимание, что если проект закона станет законом и законодательно будет установлен предельный трехгодичный срок, то у налогоплательщиков еще есть время, чтобы распорядиться своей переплатой, которая старше трех лет.

Напомним, что сейчас существуют следующие способы воспользоваться переплатой по налогам, которая старше трех лет.

— переплату (невзирая на то, когда она возникла), возможно, зачесть в счет погашения задолженности по другим налогам, пеням и штрафам.

При этом инспекции должны провести зачет самостоятельно, обнаружив задолженность. Так как на сегодняшний день в действующем законодательстве не предусмотрен период времени образования переплаты.

В соответствии с предложенной инициативой, данный пробел закроется на законодательном уровне.

— переплату, возможно попробовать включить в расходы как безнадежный долг. Также если организация не знала о переплате, то она может попробовать вернуть деньги через суд. Заявление нужно подать в течение трех лет со дня, когда налогоплательщик узнал или должен был узнать о возникновении переплаты. По данным вопросам суды встают на сторону налогоплательщика.

Источник: https://www.oktavian.org/zapretyat-zachet-staroj-pereplaty-po-nalogam/

Почему приходят пени от Налоговой каждый год, если все оплачено вовремя?

Ситуация с начислением пени при полной и своевременной оплате налога, мягко говоря, неприятна. Но объяснима.

Как вы, наверное, знаете, у налоговых инспекций нет функций приема платежей. Налоговая служба — орган исполнительной власти, контролирующий и надзирающий, и с деньгами непосредственно она не работает. Сделано это, чтобы служба не отвлекалась на совершенно не свойственные ей задачи.

Налоговые платежи должны поступить в бюджет, а за государственный бюджет в стране отвечает федеральное казначейство. Это оно берет, распределяет и перечисляет деньги непосредственно.

Так что любой налоговый платеж проходит несколько этапов:

- отделение банка или почты — платежи принимают и оформляют документы на их перечисление,

- органы федерального казначейства — платежи собирают, группируют и перечисляют в бюджет соответствующего уровня, а после — информируют о них налоговиков,

- налоговая служба — получает сведения о платежах и ведёт их учет по плательщикам.

Обратите внимание: налоговая инспекция с платежами (деньгами) не работает — она работает с данными о платежах. Грубо говоря: налоговики ведут этакую огромную бухгалтерскую книгу, в которой учитывают взнос каждого плательщика в бюджет государства.

Весь учет ведется не человеком, а программой. Это проще и быстрее.

Но, пожалуйста, имейте в виду: на сбор, перечисление и обработку налогов нужно время, самих платежей — огромное количество даже просто за день (а программа одна, с единой базой от Камчатки до Калининграда) — ничего удивительного в том, что информация о произведенном платеже попадает в налоговую не в ту же минуту, а позже. Задержка, на самом деле, не так уж велика — от трех до пяти дней (больше — редко).

Сведения о начислениях, кстати, поступают куда быстрее. Во-первых, потому что начисления делает сама инспекция (им не надо никуда идти — уже на месте). Во-вторых, потому что делается это заранее: налоги начисляются в мае-июне, а сроки их уплаты наступят только в декабре — им остается только храниться и ждать своего часа.

Платежи заранее делаются редко. Основная их масса идёт практически в день, установленный как срок уплаты.

Конечно, некоторую роль в этом играет поздняя рассылка налоговых уведомлений, но налоговые инспекции в этом не виноваты: с 2012 года они печатью и рассылкой уведомлений не занимаются; эти функции отданы отдельной службе, отделений которой на всю страну немного (скажем, весь Дальний Восток и Восточную Сибирь обслуживает служба г. Кемерово) и идут письма почтой (как работает наша почта, думаю, объяснять не надо). Однако задержки с рассылкой все же не так часты (серьезная задержка была только в 2016 году).

Вот и получается, что:

- начисления сформированы заранее и отражаются в момент наступления срока уплаты,

- сведения о платежах, если они не сделаны до наступления срока, поступают с задержкой до недели.

Пеня же начинает считаться на следующий день, как только срок уплаты, установленный по закону, прошел. Начислением пени, кстати, тоже ведает не инспектор, а программа и в её электронных мозгах установка «задержки начисления на банковский пробег» не предусмотрена — проще и легче произвести пересчет, когда данные о платежах все же поступят.

https://www.youtube.com/watch?v=IC7ThmPtDug

И да, это не смешно, но требования на пеню формирует и направляет на рассылку все та же программа: одному-двум инспекторам проверять каждого плательщика нереально и нецелесообразно (да и сроки взыскания при этом легко упустить) — гораздо проще и менее затратно массово сформировать требования и уточнять их индивидуально, если такая необходимость возникнет.

Так что появление пени в карточках (и в Личном кабинете плательщика) в первые дни после наступления срока уплаты имущественного налога — дело, можно сказать, привычное и обычное. Примерно в течение недели информация о платежах наконец-то доходит до инспекций и пени пересчитываются и исчезают.

Как правило, в 90 % случаев помогает ранняя уплата: если не тянуть до последнего дня, а заплатить сразу после получения уведомления, данные о платеже уже будут в карточке и пени не возникнут.

Совет второй: нежелательно производить оплату налогов через отделения почты (это учреждение часто оформляет поручения на перечисление средств в бюджет этак раз в десять дней) и платить налоги в нерабочие дни (по крайней мере — перед самым установленным сроком, так как банки все равно перечисление в бюджет сделают первым рабочим днем).

И еще, пожалуйста, при уплате налогов через терминалы — с использованием индекса документа или штрихкод — не меняйте в квитанции ничего, а особенно — сумму платежа. Любое изменение реквизита — и платеж не опознается программой и требует уточнения (а пока он не опознан — в карточке плательщика его нет, со всеми вытекающими последствиями).

Если все сделано правильно и вовремя, а пеня числится и не уходит — обращайтесь в налоговую инспекцию.

Ходить никуда не надо, обращение можно просто написать через Личный кабинет налогоплательщика или через сервис «Обратиться в ФНС» (только выбирайте правильно свой регион).

Такие обращения рассматриваются всегда, причем в течение 20 календарных дней, и на них обязательно пишутся официальные ответы.

Очень может быть, что в правильном платеже всего-то навсего нужно уточнить период уплаты (год, который часто банки ставят «не глядя» — текущий) и пеня исчезнет бесследно.

Источник: http://www.bolshoyvopros.ru/questions/2466592-pochemu-prihodjat-peni-ot-nalogovoj-kazhdyj-god-esli-vse-oplacheno-vovremja.html

Оплачиваем старые долги по налогам

Платить налоги – обязанность каждого гражданина. Однако если подоходный налог с нас списывается ещё до того, как придёт зарплата, а для оплаты налога на имущество, на автомобиль и т.п.

присылают квитанции, то налоги, которые должен платить предприниматель за свой бизнес, находятся исключительно в ведении самого предпринимателя.

Все налоговые декларации бизнесмен должен заполнять сам, и денежные отчисления тоже делать сам.

Следить за тем, чтобы всё было правильно заполнено и вовремя отправлено, не так-то просто. Отсюда нередко у компаний возникают долги по налогам. При этом сам предприниматель может пребывать в блаженном неведении очень долгое время, если сам не озаботится этим вопросом и не попытается узнать, нет ли у него долгов.

В статье мы расскажем о том, по какой причине могут возникнуть долги по налогам, как узнать о них и как избавится от старых долгов.

Откуда берутся задолженности по налогам у компаний?

Задавать этот вопрос тому, кто сознательно хочет обмануть государство, бессмысленно. Но налоговые задолженности вполне могут появляться и у добросовестных предпринимателей, ведь система налогообложения для малого бизнеса не очень-то простая. Существует три основных причины возникновения долгов:

Несвоевременные налоговые выплаты. Все налоговые декларации должны быть заполнены к определённому сроку. Малейшая задержка переведёт выплату в статус долга, и на сумму начнут начисляться пени. Даже когда выплата будет совершена, начисленные пени всё равно останутся в виде долга (пуст даже он будет составлять буквально копейки).

Ошибки в расчётах. Людям свойственно ошибаться. Неправильные расчёты налоговых выплат особенно часты, когда предприниматель только начинает свою деятельность (ещё не выработан навык) или когда бизнесмен ведёт сразу несколько видов деятельности с разными принципами налогообложения (легко запутаться).

Чтобы минимизировать риск ошибок, лучше всего обратиться к профессионалам – нанять бухгалтера или воспользоваться электронными расчетными системами (онлайн-бухгалтеров в интернете сейчас очень много). Иначе сумма может быть рассчитана меньшая, чем она должна быть на самом деле. И тогда, естественно, возникнет долг.

Неправильно заполненные декларации. Ошибки в документах могут привести к тому, что денежные средства просто не поступят в ФНС. И это, соответственно, приведёт к образованию долга.

Чтобы не допустить ничего из вышеперечисленного, нужно тщательно изучить налоговую систему, очень внимательно заполнять все документы и следить за сроками перечисления средств. Тогда непредвиденных проблем с налоговой не возникнет.

Как узнать о наличии задолженностей по налогам?

Внимательность и аккуратность – ваша защита от непредвиденных долгов. Но чтобы наверняка оградить себя от возможности появления проблемы, нужно периодически проверять, точно ли вы ничего не должны государству.

Узнать, есть ли у вас старые долги по налогам, можно разными способами. Вы можете выбрать для себя тот, который будет для вас удобнее всего:

- Личный визит в налоговую службу. Сотрудники ФНС лично проверят поступление всех ваших выплат и в случае наличия долга объяснят вам, что нужно делать, чтобы от него избавится.

- Через официальный сайт ФНС. На этом сайте по вашему ИНН создаётся личный кабинет. Там можно проверять, поступили ли средства, и нет ли долгов.

- Налоговая оповестит вас сама, прислав письмо с требованием погасить долг.

- Узнавать о долгах можно через различные интернет-сервисы, например, через онлайн-бухгалтерии или через Яддекс.деньги.

Санкции за неуплату налогов

Наказание зависит от того, насколько большая сумма долга, и усматривают ли налоговики умысел в действиях предпринимателя.

За умышленное уклонение от налогов предусмотрен штраф в размере 40% от неуплаченной суммы. На расчетный счёт может быть наложен арест, и с него буду списаны средства для оплаты долга без вашего на то согласия.

За задолженности в особо крупных размерах может быть уголовная ответственность.

За неумышленные действия санкции будут не очень страшными. Вам нужно будет заплатить штраф в размере 20% от неуплаченной суммы. Если вовремя проверять наличие долга, эта сумма не должна быть большой.

Способы оплаты долгов по налогам

Итак, вы вычислили, что у вас есть долг. Как сделать так, чтобы этого долга больше не было? Способов существует несколько.

1) Вы можете составить платёжное поручение в банке, обслуживающем ваш расчётный счёт. Это можно сделать через онлайн-банк в личном кабинете. Обычно это делается достаточно легко, у каждого поля есть указания, что туда нужно ввести.

Обычно для заполнения таких документов нужны реквизиты вашей организации, данные банка (БИК, например), сумма, которую вам нужно заплатить, и указание вида платежа.

Либо можно найти бланк платёжного поручения на официальном сайте банка, распечатать его, заполнить вручную и принести в банк для оплаты долга наличными.

2) Можно распечатать квитанцию с официального сайта ФНС, пойти с ней в банк и оплатить долг наличными. Для этого на сайте в разделе для юридических лиц вам нужно найти иконку «заполнить платёжное поручение». С вас попросят код ИФНС или ОКТМО.

Если вы его не знаете, можно просто пропустить эту графу и ввести адрес, по которому зарегистрирована ваша компания. Система автоматически определит нужный код по адресу.

В графе «вид расчётного документа» ставим «Платёжный документ» (можно поставить и платёжное поручение, тогда платить наличными не придётся, средства будут списаны с вашего расчётного счёта). Дальше выбираем нужный вид платежа и статус лица, оформляющего платёжный документ.

После указываются период оплаты, реквизиты организации, и сумма платежа. Документ сформирован. Вам нужно только распечатать его и принести в банк вместе с деньгами.

3) Оплата через терминал. Терминалы могут быть разными. Удобнее всего – терминалы сбербанка. И их обычно можно без проблем найти. В них вы можете заплатить как картой, так и наличными.

Выбираете «Налоговые платеж». Получателем указываете местную УФНС. Вам понадобится код квитанции – той самой, которую можно распечатать на сайте ФНС.

Самое главное здесь – тщательно проверять все данные и не забыть забрать чек.

4) Различные электронные системы типа электронных бухгалтеров или платёжных сервисов дают возможность узнать о задолженностях и погасить их. Для этого вам понадобится ИНН. Система покажет, есть ли у вас долги, и предложит их погасить. На разных сайтах порядок действий может немного отличаться, но в любом случае это не вызовет у вас трудностей. Процедура устроена максимально просто.

Если долгов слишком много

Обычно в этом случае налоговая присылает письмо с требованием погасить долг. Срок на погашение обычно даётся 10 дней.

Если в течение этого времени предприниматель не разобрался с долгами, первое, что делают налоговики – арестовывают расчётный счёт. Если на нём есть деньги, они спишутся с целью покрытия долга.

Если этой суммы хватит, чтобы выплатить всё, что вы должны, претензий к вам не останется. Если же денег будет недостаточно (или не будет совсем), очень скоро вам придёт повестка в суд.

Помимо уплаты долгов, суд наверняка назначит вам достаточно большие штрафы и может дать разрешение ФНС арестовать ваше имущество. Поэтому до такой критической ситуации лучше всего не доводить.

Вообще лучше всего проявлять больше внимательности и постоянно следить за тем, чтобы долгов не появлялось. Это сэкономит ваши силы, нервы и деньги.

Источник: http://nebopro.ru/blog/oldnalog

За какой период налоговая может взыскать задолженность?

Законодательство устанавливает общий срок исковой давности за правонарушение в три года. Для граждан актуален вопрос, распространяется ли данное положение на уплату налогов. Нередко приходят уведомления, по которым налоговая пытается взыскать платежи за прошедшие периоды, аргументируя наличием задолженности.

Порядок взыскания налоговой задолженности с физических лиц

Налоговая служба может взыскать задолженность по определенному порядку действий:

- налог с физических лиц взимается за доходы, имущество, транспортную или земельную собственность;

- уведомление о начислении налога направляется не менее чем за месяц до оплаты;

- если налогоплательщик не уплатил положенные средства, образуется задолженность;

- уведомление о долге направляется гражданину в течение трех месяцев с истечения срока давности уплаты;

- как только сумма недоимки превышает 1500 рублей, у налоговой службы есть полгода давности, чтобы подать иск в суд общей юрисдикции;

- на основании искового заявления издается судебный приказ, слушание не проводится;

- в течение 10 дней с получения приказа гражданин может обжаловать его;

- если должник возражает в указанный срок давности, судебный приказ отменяется;

- у налоговой службы есть еще полгода на то, чтобы направить иск в районный суд;

- дело рассматривается в течение двух месяцев с момента регистрации искового заявления.

Должник в стандартном порядке может обжаловать решение районного суда. Если этого не последует, инициируется исполнительное производство, на основании которого с гражданина допускается взыскать задолженность по налогу.

Срок давности

Вопрос, за какой срок могут взыскать налоги решается неоднозначно. Статья 113 НК РФ предписывает, что срок исковой давности за налоговое правонарушение составляет три года. Однако прямого указания на период, в течение которого налоговая служба имеет право взыскать задолженность, не имеется.

Вопрос, может ли налоговая взыскать задолженность, которой более 3 лет, рассчитывается в пользу государства.

В определенных ситуациях налоговая может взыскать задолженность за прошедшие периоды, не взирая на срок давности.

Чтобы определить закономерность предъявляемых требований, рекомендуется обратиться к юристу. Квалифицированная помощь специалиста поможет решить вопрос с актуальностью взыскания.

По земельному

Срок давности по земельному налогу подчиняется отдельным положениям. Вместе с транспортным и имущественным налогом, уплата земельного ограничивается тремя последними годами, которые следуют до даты получения уведомления.

Если документ направляется плательщику в 2018, то период, за который допускается взыскать деньги заключается в 2015-17 годах. Требовать деньги за предыдущие просрочки она не имеет права.

По транспортному

Срок давности по транспортному налогу регулируется статьей 363 НК РФ. Аналогично с земельным налогообложением, взыскать деньги по транспортным начислениям допускается за последние три года.

Срок исковой давности по возврату излишне уплаченных сумм также составляет 3 года. Данный вопрос актуален при обжаловании начисленных взносов. Если транспортное средство используется в сезонных работах или пострадало от стихийного бедствия — владелец частично освобождается от налогообложения.

Последствия неуплаты налогов

По предписанной процедуре последствия неуплаты налоговых взносов влекут за собой начисление пени за просрочку. Чем более длительный период задолженности, тем больше начислений.

Если задолженность погашается на этапе получения уведомления о ее наличия, то начислением пени последствия и ограничиваются. Если же дело доведено до суда до исполнительное производство вправе изъять часть средств или материального имущества в пользу налоговой.

О нюансах закрытия ИП с догами перед налоговой читайте в статье:

Как оспорить начисленные пени за налог?

Начисление пени осуществляется с первого дня, следующего за днем просрочки уплаты налога. В ряде случаев его можно оспорить по следующим основаниям:

- нарушена процедура информирования — в нужный период налогоплательщик не получил уведомления;

- имеются объективные обстоятельства, из-за которых была допущена задолженность — длительная командировка, болезнь;

- тяжелое материальное положение, при котором уплата налогового сбора и штрафа становится невозможной.

Определить нужный вариант для обжалования поможет квалифицированный юрист. Рассмотрение ситуации в индивидуальном порядке позволяет избежать попытки налоговой взыскать дополнительные деньги. Воспользуйтесь такой возможностью у нас на сайте.

Порядок действий через суд

Вопрос, за какой срок могут взыскать налоги, решается установлением вида налогообложения. Для земельного или транспортного давность взыскания составляет 3 года. Для сборов по доходам срока исковой давности не имеется.

Через суд налогоплательщик может оспорить те средства, которые с него пытаются взыскать неправомерно. Порядок действий для этого следующий:

- консультирование с юристом, определение основания для обжалования;

- сбор нужных документов и доказательств;

- подача искового заявления в суд.

В ряде случаев судебное решение позволит взыскать налог независимо от срока исковой давности. Но начисление пени и штрафов можно избежать при грамотном обжаловании. Если же долг все же есть, платить его придется. Одолжить нужную сумму без процентов можно здесь:

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

Источник: https://classomsk.com/vzyskat/za-kakoj-period-nalogovaya-mozhet-vzyskat-zadolzhennost.html

Прощение от Путина: кому президент предложил списать долги по налогам

Прощение от Путина: кому президент предложил списать долги по налогам.

Президент Владимир Путин не объявил на своей большой пресс-конференции о налоговых реформах. Но он выступил с несколькими инициативами, в том числе о прощении налоговых долгов граждан и предпринимателей на сумму около 60 млрд руб.

Президент Владимир Путин на традиционной большой пресс-конференции в четверг, 14 декабря, подтвердил, что в ближайшие годы масштабных налоговых преобразований, таких как обсуждавшийся еще недавно налоговый маневр, ждать не стоит.

О «маневрах в налоговой системе» после 2018 года, когда истечет мораторий на повышение налоговой нагрузки, самим Путиным и объявленный в 2014 году, пока «рано говорить», эта дискуссия «сначала должна быть проведена на экспертном уровне и после принятия решения вынесена на обсуждение вместе с бизнес-сообществом», сказал президент. Так он ответил на вопрос о том, будут ли расти налоги.

Однако Путин высказал несколько инициатив, направленных скорее на точечное облегчение налогового и долгового бремени граждан.

Это прощение долгов физлиц по имущественным налогам, долгов индивидуальных предпринимателей по налогам и страховым взносам, а также долгов по НДФЛ, начисляемому на «материальную выгоду», которая возникает в результате списания задолженности граждан по банковским кредитам или коммунальным услугам. Из слов Путина следует, что такая «амнистия» может затронуть долги на общую сумму до 60 млрд руб.

Не первый «подарок»

Кроме того, Путин предложил освободить пенсионеров, инвалидов и ветеранов от налога на землю — на их шесть соток, как выразился президент.

Наконец, он сообщил, что власти обсуждают перераспределение собираемых налогов от федерального бюджета в пользу регионов, и пообещал ограничить рост неналоговой нагрузки на бизнес (сборы и платежи, формально не относящиеся к налогам).

Традиционно такие заявления Путина чуть позже облекаются в форму поручений правительству.

Это не первый предвыборный «подарок» Владимира Путина: в ноябре 2011 года он поручал налоговым органам списать задолженность россиян по налогам, накопившуюся по состоянию на 1 января 2009 года, на сумму 36 млрд руб.

Без резких маневров

Год назад Путин дал старт обсуждениям настройки налоговой системы, которые привели к тому, что Минфин предложил налоговый маневр — снижение общей ставки страховых взносов до 22% и повышение ставки НДС до тех же 22%.

В начале года Минфин и Минэкономразвития говорили об этой идее публично, но затем обсуждения стихли — после того как Путин сказал, что вести разговоры о маневре преждевременно. Разговоры о налоговой реформе шли целый год, но сейчас их нет, указывает директор программы «Экономическая политика» Московского центра Карнеги Андрей Мовчан.

Минфин в ноябре включил налоговый маневр в свой доклад правительству о налоговой настройке, но в итоговом докладе правительства президенту в декабре этого предложения уже не было, говорит РБК федеральный чиновник.

После выборов «возможно всё», так как «страна находится в ручном управлении», считает Мовчан. Правительство может принять решения, прямо противоположные тем, что обсуждались до этого, а фискальная нагрузка, наверное, вырастет, так как то, что говорит Путин, по факту никогда не исполняется, отмечает экономист.

Вернуть к жизни дискуссии о более глубоких налоговых изменениях могут перестановки в правительстве, говорится в вышедшем в четверг годовом обзоре по России от Bank of America Merrill Lynch. Впрочем, Путин заявил на пресс-конференции, что пока не готов говорить о новых членах кабинета министров.

Простить долги гражданам

По данным ФНС, на 1 ноября 2017 года совокупная задолженность физлиц по этим налогам составляла 148 млрд руб., в том числе — 43 млрд руб. по налогам на недвижимое имущество и земельным участкам.

Поэтому вполне возможно, что президент имел в виду налоги физлиц на недвижимость и землю. Неназванный федеральный чиновник пояснил «Ведомостям», что речь идет о долгах, накопленных по состоянию на 1 января 2015 года.

На эту дату задолженность граждан по налогам на имущество и землю, включая неуплаченные пени, составляла 40,5 млрд руб., подсчитал РБК по данным ФНС.

«Амнистия» для предпринимателей

Путин также выступил с предложением освободить 2,9 млн индивидуальных предпринимателей от долгов по налогам и страховым взносам на 15 млрд руб.

Речь идет о задолженности ИП по страховым взносам в социальные фонды, пояснил РБК президент «Опоры России» Александр Калинин. ИП вне зависимости от наличия доходов должен выплачивать примерно 3 тыс. руб. в месяц в ПФР и ФОМС, а в случае неуплаты взносов ему грозил семикратный штраф.

На практике часто возникают случаи, когда предприниматели перестают вести бизнес (но не закрывают ИП) и взносы продолжают начисляться, говорит Успенский.

По его словам, такое происходит, если бизнес себя не оправдал, а предприниматель просто забывает закрыть ИП в официальном порядке.

Для индивидуального предпринимателя страховые взносы — это по сути вмененный налог, который начисляется в минимальном размере независимо от того, ведет он фактическую деятельность или нет, говорит руководитель аналитической службы юридической компании «Пепеляев Групп» Вадим Зарипов.

Но из слов президента пока непонятно, идет ли речь только о списании долгов для тех, кто забросил бизнес, не закрыв его, отмечает юрист.

Возможно, законодатель уточнит круг лиц и виды задолженности, которые подпадают под «амнистию»: в нее могут включить, например, и долги по налогу на имущество или НДС, возникшие при осуществлении деятельности.

Списать долги по списанным долгам

Другое предложение президента — списать долги по налогу на доходы физлиц (НДФЛ), которые возникают у граждан в результате списания их задолженности по банковским кредитам, коммунальным услугам или, например, услугам телефонной связи. Путин назвал эти долги «абсолютно бессмысленной вещью», «несправедливой нагрузкой». Он оценил такие долги в «миллиарды рублей».

Такие списанные долги за оказанные услуги всегда считались «материальной выгодой» с точки зрения налоговиков («условные доходы», как сказал Путин). С этих доходов нужно платить НДФЛ 13%.

Но до 2016 года в законе не было четко прописано, когда следует начислять такой НДФЛ, поэтому практического механизма начисления и взыскания такого налога не было.

В этом году организации, которые списывают гражданам безнадежные долги, например, операторы связи, начали уведомлять налоговую о списаниях такой задолженности, писал РБК.

Материальная выгода от списания долгов всегда подлежала обложению НДФЛ, но практический механизм появился недавно. Когда он заработал, стало ясно, что «овчинка не стоит выделки»: расходы на администрирование большие, а суммы как правило маленькие, поэтому проще их просто списать, считает Зарипов.

Льготы пенсионерам

Путин поручил освободить пенсионеров и льготников, среди которых Герои Советского Союза (России), инвалиды, ветераны войны, от уплаты налога на земельные участки по кадастровой стоимости.

Сейчас пенсионеры по старости освобождены от налога на квартиры (и другие строения и помещения в их собственности), но не от земельного налога. А для льготных категорий, куда пенсионеры не входят, предусмотрен денежный вычет 10 тыс. руб.

из налоговой базы — кадастровой стоимости земельного участка.

Президент также выразил желание, «чтобы правительство вместе с депутатами Государственной думы приняло решение, согласно которому все те льготные категории граждан, которые получали денежный вычет 10 тыс. руб., получили льготу в натуральном выражении и не платили вообще за все эти шесть соток никаких налогов». И в эти льготные категории нужно включить пенсионеров, сказал президент.

По ее словам, по Московской области кадастровая стоимость земельных участков может составлять от $1 тыс. до $10 тыс. в обычных подмосковных местах.

В пресс-службе Росреестра РБК сообщили, что не производят расчеты средней кадастровой стоимости земель в России.

По данным комитета Торгово-промышленной палаты России по предпринимательству в сфере экономики недвижимости, средняя кадастровая стоимость земель садоводческих огороднических и дачных объединений, расположенных, например, в границах Подмосковья, составляет 154,3 тыс. руб.

за одну сотку, в Курской области — 26,4 тыс. руб. Максимально возможная ставка по земельному налогу в России составляет 0,3% (власти на местах могут устанавливать более низкие ставки).

Источник: https://politika.temadnya.com/1312437238204991708/proschenie-ot-putina-komu-prezident-predlozhil-spisat-dolgi-po-nalogam/

Фнс разъяснила ситуацию с платежами, «зависшими» в проблемных банках

Участившиеся в последние время случаи отзыва лицензий у кредитных учреждений привели к тому, что подзабытая тема налоговых платежей, «зависших» в проблемных банках, вновь становится актуальной. Новые разъяснения по этому поводу решили выпустить налоговики.

В письме ФНС от 22 мая 2014 г. N СА-4-7/9954 была рассмотрена ситуация, когда обязательный платеж списан с расчетного счета компании, но не зачислен в бюджет в связи с отзывом лицензии у банка. По мнению экспертов, письмо ФНС стоит принять на вооружение налогоплательщикам, хотя бы для того, чтобы в случае спорных ситуаций на него сослаться.

Как объясняют в письме налоговики, обязанность по уплате налога считается выполненной с момента предъявления в банк поручения на перечисление в бюджет денег со счета компании. В определении Конституционного суда от 25 июля 2011 г.

N 138-О указано, что положения этой нормы права касаются только добросовестных налогоплательщиков. Арбитражные суды признают обязанность организаций по уплате налога неисполненной только при наличии доказательств недобросовестности налогоплательщика и плательщика взносов.

Сам по себе факт отзыва лицензии у банка не может быть основанием для вывода о недобросовестности действий предпринимателя и не свидетельствует о неисполнении им обязанности по уплате обязательных платежей.

Если компания выполнила обязанность по уплате налога, соответствующие суммы не могут рассматриваться как недоимка, поэтому повторное взыскание с налогоплательщика налогов будет неправомерным, делают вывод налоговики. Взыскивать долги налоговые инспекторы должны с банков.

Одновременно ФНС предупреждает, что если будет установлено наличие необоснованной налоговой выгоды, то на основании документа о выявлении недоимки у компании в ее адрес будет направлено требование об уплате обязательных платежей.

Госдума рассмотрит законопроект о налоговом консультировании

Эксперты считают, что подобной позиции налоговая служба придерживалась и раньше. «Вопрос об уплате налогов через проблемные банки старый. Судебная практика по нему обширна.

Не думаю, что что-то изменится кардинально. Есть случайно пострадавшие налогоплательщики, а есть участники незаконных схем по «уплате» налогов через проблемные банки. В отношении вторых ничего не изменится. С них будут пытаться взыскать «повторно».

А в этом письме, по-видимому, рассматривалась конкретная ситуация, когда признаков того, что некие налогоплательщики участвуют в схеме, не наблюдается.

И ФНС разъясняет местным налоговикам, что коли банк не перечислил налог, то надо с него их и требовать», — рассказал партнер компании «Налоговая помощь» Сергей Шаповалов.

Маловероятно, что компания заведомо создала такую ситуацию. «Вряд ли кто-то намеренно открывает счета в банке, зная, что у него в ближайшее время отзовут лицензию. В рассмотренную ситуацию вполне имеют шансы попасть добросовестные плательщики», — говорит Павел Орловский, аналитик сервиса «Бухгалтерия.Контур».

Что делать, если налоговый платеж застрял в банке, а лицензия у банка отозвана до того, как уплаченный налог дошел до адресата — федерального казначейства? В этой ситуации возможны разные варианты, говорят эксперты. «Компания направляет в банк платежное поручение на уплату налога, а на следующий день узнает, что у банка отозвана лицензия.

К слову, более-менее критичным может быть период от двух до пяти банковских дней после направления платежки в банк: как правило, в течение именно этого срока банки проводят платежи. Существует три сценария развития событий. Во-первых, платежное поручение принято банком, средства списаны со счета компании и отправлены в федеральное казначейство.

Платеж поступает по назначению, все в порядке. Во-вторых, платежное поручение принято банком, денежные средства списаны со счета компании, но не отправлены на соответствующий счет в казначейство из-за того, что корреспондентские счета банка уже заблокированы. На случай возможного спора с инспекцией стоит запастись письмом ФНС.

В-третьих, платежное поручение не принято банком к исполнению, деньги со счета не списаны. Это может произойти, если заполненная платежка не пройдет внутрибанковский контроль (например, в ней допущены ошибки). Или недостаточно средств на счете для исполнения платежа, или же счет заблокирован.

В таком случае письмо ФНС уже не поможет, обязанность по уплате налога не будет считаться исполненной», — говорит Павел Орловский.

Центробанк России убрал с рынка сразу 13 банков

В любом случае, рекомендует эксперт, нужно проверить, в каком состоянии расчеты с бюджетом, если платеж произведен за 5-10 (с запасом) дней до отзыва лицензии у банка.

Сначала узнать, дошли ли деньги до получателя, для чего в налоговой инспекции запрашивается справка о состоянии расчетов с бюджетом. Компании, которые сдают отчеты через Интернет, могут получить нужную информацию в электронном виде у спецоператора или через личный кабинет налогоплательщика на сайте налоговой инспекции.

Более подробные сведения по конкретному зачислению налога можно получить из выписки о состоянии расчетов с бюджетом.

Если платеж не обнаружится, то лучше самостоятельно позаботиться о сборе доказательств уплаты налога и представить их в инспекцию. Обязательно проверить, правильно ли в платежке указаны счет получателя средств и наименование банка получателя. Ошибки в этих полях критичны.

Если их допустить, обязанность по уплате налога будет считаться неисполненной. «Чтобы подтвердить уплату налога, понадобятся два документа — выписка по счету, из которой будет ясно, что до уплаты налога денег на счете было достаточно для исполнения платежа, и собственно платежное поручение.

Полезно взять за правило в дни уплаты налогов формировать выписки по счету из банка, а платежку сохранять или печатать после подтверждения банком принятия платежа к исполнению. Собранный пакет документов нужно дополнить письмом ФНС.

Затем в произвольной форме пишется заявление на имя начальника налоговой инспекции, где компания состоит на учете. В нем подробно излагается, что компания производила платежи в бюджет на основании таких-то документов, платеж был принят к исполнению банком, но в связи с отзывом у него лицензии средства в бюджет не поступили.

Весь пакет документов нужно передать в налоговую инспекцию, в отдел по работе с налогоплательщиками, не дожидаясь выставления налоговиками каких-либо требований об уплате налога», — советует Павел Орловский.

Источник: https://rg.ru/2014/06/17/nalogi.html

16:00 О перерасчете земельного налога за предыдущие три года

Федеральная налоговая служба рассмотрела письмо по вопросу о перерасчете земельного налога за предыдущие три года, и сообщает следующее.

В силу пункта 3 статьи 396 Налогового кодекса Российской Федерации (далее — Кодекс) сумма земельного налога, подлежащая уплате в бюджет налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами.

Пунктом 2 статьи 52 Кодекса установлено, что в случае, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление. Налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Также согласно пункту 4 статьи 397 Кодекса налогоплательщики, являющиеся физическими лицами, уплачивают земельный налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В соответствии с пунктом 1 статьи 396 Кодекса сумма земельного налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

На основании пункта 4 статьи 391 Кодекса налоговая база по земельному налогу для каждого налогоплательщика, являющегося физическим лицом, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним.

Перерасчет налога может быть осуществлен в следующих ситуациях.

Если органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, в результате технической ошибки или судебного решения, проведена корректировка налоговой базы в налоговом периоде, за который налогоплательщику уже было направлено налоговое уведомление, то налоговые органы пересчитывают сумму земельного налога и направляют налогоплательщику уточненное налоговое уведомление, но не более чем за три налоговых периода, предшествующих календарному году направления уточненного уведомления.

Также налоговыми органами производится перерасчет земельного налога и направляется налогоплательщику новое налоговое уведомление в связи с получением налоговыми органами от органов, представляющих сведения для исчисления земельного налога, ранее не представленной в установленном порядке информации о прекращении (возникновении) права собственности на земельный участок, о кадастровой стоимости земельного участка, об изменении адреса места жительства физического лица.

Кроме того, при предоставлении налогоплательщиком заявления на льготу по земельному налогу применительно к налоговым периодам, за которые направлены налоговые уведомления, также производится перерасчет земельного налога.

В случае, если в результате перерасчета у налогоплательщика возникает сумма земельного налога к доплате, данный налог подлежит перечислению в срок, указанный в налоговом уведомлении. При этом налоговое уведомление должно быть направлено не позднее, чем за 30 дней до срока уплаты налога.

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 Кодекса.

В соответствии с положениями пункта 7 статьи 78 Кодекса налогоплательщикам производится возврат суммы излишне уплаченного налога, с момента уплаты которой прошло не более трех лет.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л. Бондарчук

Источник: http://www.taxru.com/blog/2015-12-03-21350

Налоговые ошибки: исправления без подачи «уточненки»

В определенных случаях налогоплательщики вправе исправлять ошибки (искажения), допущенные при расчете налогов в прошлом, путем корректировки текущих налоговых обязательств.

Как показывает арбитражная практика, использование такой модели исправления ошибок налоговыми органами не приветствуется. Налогоплательщики же, напротив, извлекают максимальную выгоду из формулировок ст.

54 НК РФ.

Общий и альтернативный порядок исправления ошибок

Согласно общему правилу, озвученному в абз. 2 п. 1 ст. 54 НК РФ, при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные налоговые ошибки (искажения).

Иными словами, исправляя ошибку, допущенную в прошлом периоде, налогоплательщик составляет и представляет в налоговый орган уточненную налоговую декларацию за данный период. Это касается всех налогов: налогов на прибыль, имущество, НДС и т. д.

Если ошибка в декларации привела к занижению суммы налога, подлежащей уплате, налогоплательщик обязан подать в инспекцию уточненную декларацию. Это установлено п. 1 ст. 81 НК РФ, как и то, что при обнаружении ошибок в налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, представление уточненной декларации остается на усмотрение налогоплательщика.

То есть если в результате допущенной ошибки в налоговой декларации налогоплательщик переплатил налог в бюджет, то он может ее и не исправлять.

Если же намерения «прощать» переплату налога у налогоплательщика нет, он должен быть готов к тому, что представление уточненной налоговой декларации, в которой уменьшена сумма налога, подлежащая уплате в бюджет (или увеличена сумма полученного убытка), по сравнению с ранее представленной налоговой декларацией (расчетом), спровоцирует проведение:

- камеральной и выездной проверок, даже если за период, охваченный уточненной декларацией, проведен налоговый мониторинг (пп. 3 п. 1.1 ст. 88, пп. 4 п. 5.1 ст. 89 НК РФ);

- повторной выездной проверки (п. 10 ст. 89 НК РФ).

Названные последствия являются серьезным стоп-фактором для заявлений о существующей переплате по налогам, поэтому налогоплательщики чаще всего прибегают к альтернативному способу корректировки своих налоговых обязательств. Это позволяет абз. 3 п. 1 ст.

54 НК РФ (действует с 01.01.2010), который гласит: в случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены налоговые ошибки (искажения).

Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены налоговые ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также в тех случаях, когда допущенные ошибки в налоговой декларации (искажения) привели к излишней уплате налога.

На сегодняшний день уже стало общепризнанным, что данная норма устанавливает два самостоятельных случая для перерасчета налога в текущем периоде, а именно когда:

- определить период совершения ошибки (искажения) невозможно;

- допущенная ранее ошибка привела к излишней уплате налога.

Источник: https://www.audar-press.ru/nalogovye-oshibki

Не приходит налог на квартиру — что делать и почему не приходит?

С принятием в нашей стране закона о приватизации начался активный переход собственности от государства к частным лицам. Однако, в этой связи нельзя назвать наше отечество при этом проигравшим, так как за довольно короткий промежуток времени оно получило огромную армию налогоплательщиков, которые теперь ежегодно должны оплачивать налог в госказну.

Как и любой другой платеж, налог на квартиру оплачивается на основании пришедшей по почте платежке, но не редки случаи, когда эти извещения задерживаются или не приходят вовсе, что делать в таких случаях, об этом и пойдет речь в этой статье.

Нормативный документ, который обязывает всех россиян-собственников оплачивать налог на квартиру, был введен уже в далеком 1991 году. И после этого нововведения все без исключения наши соотечественники, являющиеся собственниками или же сособственниками квартир, стали обязаны оплачивать ежегодный платеж в пользу государства.

Однако тогда, в конце двадцатого века, налог отсчитывался исходя из инвентаризационной стоимости жилья, которая прописана в паспорте БТИ.

Эта цифра, как известно, невелика, и для того, чтобы убедиться в этом, достаточно заглянуть в вышеназванный документ своей квартиры.

Так, до тех пор пока стоимость налога на квартиру оставалась чисто символической, эта статья расходов воспринималась населением страны вполне спокойно.

Во все законодательные акты в некоторых случаях вносятся изменения и дополнения. Так и в рассматриваемый нами законодательный акт 4 октября 2015 года были внесены координальные изменения.

В результате чего после вступления в силу закона с введенными поправками точкой отсчета величины налога будет не ранняя инвентаризационная стоимость, а кадастровая, которая является максимально приближенной к рыночной цене недвижимости.

Смягчающим фактором этого нововведения можно назвать лишь то, что переход на новую систему налогообложения будет проходить постепенно, в несколько этапов.

Тем не менее, поправки приняты, и населению остается лишь свыкнуться с мыслью о том, что в скором времени за родные квартиры в госказну придется выплачивать дань, сумма которого в несколько раз превышает величину сегодняшнего платежа.

Как рассчитывается налог на квартиру

Итак, о принятом нововведении мы упомянули, теперь логично было бы детально рассмотреть, как рассчитывается налог на квартиру для того, чтобы каждый житель смог еще до вступления закона в силу узнать, сколько же теперь ему нужно будет отдавать своих кровных денежных средств в качестве налога за квартиру в казну государства.

Рассмотрим эту процедуру поэтапно:

- Для того чтобы любой гражданин смог узнать величину налога за квартиру, ему нужно уточнить кадастровую стоимость своих родных квадратных метров, сделать это можно двумя способами:

- Лично обратившись с соответствующим заявлением в кадастровую палату (срок подготовки справки составляет пять дней без учета праздничных и выходных дней).

- Заполнив предоставленную на официальном сайте анкету.

- Следующим шагом в этой новой для россиян процедуре является расчет налогового вычета. Так, на сегодняшний день приняты следующие смягчающие меры, то есть доли квадратных метров, которые не облагаются налогом для разных объектов недвижимости:

- Из площади квартиры высчитывается двадцать квадратных метров.

- Доля же площади, не облагаемой налогом, для комнаты составляет десять квадратных метров.

- Владельцы частных домов из всей площади своих объектов недвижимости смело могут отнять пятьдесят квадратных метров.

Доли необлагаемых налогом площадей действуют только на один объект недвижимости, то есть собственники двух-трех квартир имеют право сминусовать налог только от одной квартиры, за остальные же свои владения придется производить оплату без каких-либо смягчающих факторов.

Для проведения окончательных расчетов нужно уточнить процентную ставку налога, которая на сегодняшний день для жилых помещений (квартир и частных домов) составляет 0.1 процент.

Однако, нельзя упускать из виду тот момент, что в зависимости от региона проживания гражданина эта цифра может варьироваться и колебаться, так как согласно действующему законодательному акту окончательную величину налоговой ставки устанавливают муниципалитеты самостоятельно.

Что делать, если не приходит уведомление

Нередко от наших соотечественников можно услышать высказывания о том, что не пришел налог на квартиру, то есть нет платежки. Что это означает и как быть в такой ситуации? Не стоит радоваться тому, что Вас освободили от оплаты налога на недвижимость, если соответствующий документ не оказался в вашем почтовом ящике, тем более если гражданин не относится к числу льготников.

Эта неполадка могла произойти в силу некоторых обстоятельств, к которым можно отнести следующие случаи:

- Смена у гражданина адреса регистрации, в результате чего особенно в больших городах происходит изменение района налоговой службы. Как результат, поступление официальных сведений до рассматриваемого официального органа замедляются, что в свою очередь может привести к несвоевременному информированию гражданина об обязательном налоговом платеже, который он должен оплатить.

- Неполучение платежки от налоговой службы может быть связано и с техническими перебоями в работе почтовой службы. Этот факт, конечно, встречается крайне редко, однако имеет место быть.

Независимо от причин неполучения информации о начисленном налоге на квартиру на бумажном носителе, это не освобождает гражданина от его обязанностей, кроме того, на сегодняшний день развитие информационных технологий дает возможность уточнить величину налога на квартиру даже не выходя из дома, а о том, как это можно сделать, пойдет речь далее.

Где и как можно узнать о задолженности

Каждый россиянин сам может уточнить, нужно ли ему платить налог на квартиру и имеется ли у него задолженность перед налоговыми органами. Традиционным, классическим способом получения такой информации является личное обращение в вышеупомянутое ведомство. Для этого нужно лишь подойти в налоговую инспекцию по месту регистрации в часы работы с гражданами с минимальным пактом документов.

А именно:

- С общегражданским паспортом.

- С ИНН.

В течение считанных минут специалист налогового органа проверит имеющуюся у гражданина задолженность, и в случае обнаружения таковой выпишет необходимые платежки.

Для более занятых граждан, предпочитающих по возможности проверять и оплачивать имеющиеся задолженности, не выходя из дома, разработан специальный сервис на портале госуслуг, на котором, введя данные паспорта и ИНН, можно не только уточнить имеющуюся задолженность, но и также оплатить ее, не выходя из дома или не покидая своего рабочего места.

Кто не платит налог на имущество

Налог на квартиру или на иное недвижимое имущество по новой схеме придется только тем категориям граждан, которые не относятся к льготной категории лиц.

Введенные поправки сохранили полный перечень льготников, с одной лишь оговоркой о том, что освобождение от платежа в госказну распространяется только на одну единицу недвижимого имущества, если же за гражданином–льготником числится несколько домов и квартир, то право не платить обязательный платеж будет распространяться только на один объект, за остальные же владения нужно будет выплачивать наравне со всеми гражданами нашей страны.

Итак, на сегодняшний день освобождаются от оплаты налога на квартиру следующая категория граждан:

- Пенсионеры.

- Инвалиды первой и второй групп.

- Инвалиды детства.

- Ветераны Великой Отечественной Войны.

- Ветераны боевых действий.

- Герои Советского Союза и РФ.

- Специалисты творческих профессий освобождаются от уплаты налога на имущество с помещений, в которых они работают, создают свои творения. К таким объектам относятся различные мастерские, ателье и другие.

Однако для того чтобы быть уверенным в отсутствии налоговых задолженностей, даже лицам, относящимся к льготной категории граждан, нужно проверять начисленные платежи для того, чтобы в случае возникновения непонятной ситуации можно было ее заблаговременно решить посредством обращения в налоговые органы.

Как оплатить налог на квартиру – пошаговая инструкция

На сегодняшний день его можно оплатить двумя способами:

- Обратившись в банковское учреждение.

- Воспользовавшись существующими интернет ресурсами.

Рассмотрим каждый из этих способов отдельно.

Оплата через банк

Оплата посредством обращения в банковское учреждение не нова и не требует от человека каких-либо дополнительных знаний и документов. Достаточно иметь на руках паспорт и налоговую платежку.

Со всеми этими документами и с необходимой денежной суммой нужно обратиться в кассу банка, где специалист этого кредитного учреждения проведет необходимую процедуру и выдаст гражданину его дубликат оплаченного платежа.

Оплата через интернет

В условиях современности человек может оплатить налог на квартиру, не отходя от своего компьютера.

Эту процедуру налогоплательщик может произвести:

- С официального сайта налоговой службы.

- С портала государственных услуг, выбрав соответствующую вкладку.

Порядок осуществления оплаты на обоих сайтах идентичен, итак, гражданину нужно:

- Зарегистрироваться на выбранном сайте.

- При требовании системы подтвердить свою регистрацию, как правило, для этого нужно обратиться в налоговую инспекцию с паспортом и ИНН.

- Затем гражданину нужно, введя свои данные на этих интернет ресурсах, найти начисленный ему платеж.

- После выдачи системой результата нажать на клавишу «Оплатить».

- Далее ввести номер своей банковской карты.

- Процедура завершена, чек об оплате налога на имущество в таком случае можно распечатать тут же или отправить его на свою электронную почту.

И первый, и второй способ несложен в выполнении, нужно учесть лишь один момент, а именно то, что и в банке, и на интернет ресурсе может взиматься дополнительная комиссия за выполнение этой процедуры.

Последствия неуплаты налога на квартиру

Последствия неоплаты отнюдь не позитивны, поэтому стоит в установленные сроки оплатить назначенный налог и жить в своей квартире спокойно, без опаски за свой завтрашний день.

В случае игнорирования и неоплаты соответствующей суммы в госказну к нерадивому гражданину применяются следующие меры:

- Штрафные санкции.

- Возбуждение уголовного дела.

- С гражданином начинают работать судебные приставы.

Эти меры носят, отнюдь, не только устрашающий характер, но и применяемые в реальной жизни меры. Однако, естественно, к человеку не сразу придут люди в форме.

- При неоплате в течение тридцати дней с назначенного срока гражданину начисляются штрафные санкции в размере десяти процентов от суммы сбора.

- Если же и после этого положенный платеж в госказну не оплачивается, тогда штраф увеличивается до 20% .

- При игнорировании этих мер против россиянина возбуждается уголовное дело.

Источник: https://houseconnect.ru/reg/nalog/ne-prixodit.html