Можно ли включать в расходы услуги такси

Вопрос

Ответ

Попытка учесть в расходах проезд работников на такси от офиса до дома может вызвать споры с налоговыми органами.

Если затраты на услуги такси не связаны ни с командировкой, ни с проведением представительских мероприятий, организация вправе отнести в состав своих налоговых расходов подобные затраты, связанные с перевозкой работников службами такси до места работы и с работы домой, только в двух случаях:

- (или) эти расходы обусловлены технологическими особенностями производства;

- (или) они предусмотрены трудовыми договорами и/или коллективным договором как система оплаты труда.

К примеру, расходы на проезд можно учесть в налоговых расходах, если организация находится вдали от остановок общественного транспорта, работает в ночную смену или имеет другие особые условия функционирования. Разумеется, в приказе руководителя, регламентирующем использование работниками такси, или в ином локальном нормативном акте лучше обосновать подобные технологические особенности.

Если Вы не сможете обосновать данный расход, то учитывать его при исчислении налога на прибыль рискованно.

Поездки на такси к клиентам либо к иным контрагентам с разрешения руководителя можно учесть в составе прочих производственных расходов. В налоговом учете признаются транспортные расходы нескольких видов, в том числе и расходы на аренду автомобиля для производственных целей.

Следуя этой логике, если поездка на такси носила именно служебный характер, организация может признать такие расходы при расчете базы по налогу на прибыль. Но цель поездки и ее связь с производственной деятельностью необходимо документально обосновать.

Приказом или локальным нормативным актом организации может быть установлен перечень работников, которым для выполнения их служебных обязанностей разрешено пользоваться услугами такси, определены критерии выбора именно такого вида транспорта.

Чтобы подтвердить расходы, к авансовому отчету (заявлению на возмещение расходов, если аванс не выдавался) работник должен приложить документы на оплату им услуг такси.

Если ваш работник расплатился за поездку на такси наличными, то водитель должен был выдать ему:

(или) кассовый чек, напечатанный таксометром;

(или) квитанцию в форме бланка строгой отчетности (что встречается очень редко).

Для налогового учета затрат на такси в некоторых случаях потребуются и дополнительные документы.

(!) Для обоснования представительских расходов нужен утвержденный руководителем отчет о проведенном представительском мероприятии и расходах на него.

(!) Какие документы требуются, если такси оплачено в безналичном порядке — к примеру, при помощи электронных приложений такси (Uber, GetTaxi, Яндекс.Такси), действующие Правила перевозок не устанавливают.

Для таких такси отслеживание маршрута и километража происходит централизованно по навигационным системам.

По итогам каждой поездки пассажиру приходит на электронную почту письмо с данными о поездке (конкретным маршрутом, километражем и временем поездки).

Если такси оплачивается банковской картой, то на номер телефона, привязанный к карте, приходит сообщение о сумме, списанной в качестве оплаты поездки.

Минфин на вопрос о подтверждении затрат на услуги такси, заказанные работником в командировке через специализированные онлайн-сервисы или интернет-сайты, ответил, что расходы на проезд в такси могут быть учтены организацией в составе расходов при условии оформления их документами, соответствующими требованиям действующего законодательства

Если организация заключила договор со службой такси и поездки сотрудников оплачиваются по безналичному расчету с банковского счета организации, то, по моему мнению, для подтверждения произведенных расходов на такси будет достаточно распечаток, полученных из электронной системы такси (Яндекс.Такси, GetTaxi или Uber), и выписки с банковского счета.

Если же договора организации со службой такси нет, а работник зарегистрировался в службе такси на свое имя и расплатился за проезд собственной банковской картой, ему необходимо приложить к авансовому отчету выданный водителем кассовый чек либо бланк строгой отчетности.

Распечаток из электронной системы такси и выписки с банковской карточки работника для признания организацией таких расходов может быть недостаточно, так как там могут отсутствовать все необходимые реквизиты.

Например, наименование, серия и номер квитанции на оплату пользования легковым такси.

Что касается НДФЛ. Если Вы сможете обосновать расходы на такси, например:

- Представительское мероприятие или иные деловые поездки в рабочее время,

- Проезд из дома до места работы и обратно, если использование такси необходимо в связи с технологическими особенностями производства или в связи с невозможностью иначе добраться до работы,

то в этом случае объекта НДФЛ не возникает.

Если же организация возмещает работнику затраты на такси, которые документально не подтверждены, то суммы возмещения облагаются и НДФЛ, и страховыми взносами. Ведь такое возмещение рассматривается как обычный доход работника, для которого законодательство не предусматривает каких-либо особых исключений.

Источник: http://nalog-expert.ru/nalogovyj-uchet/osno/mozhno-li-vklyuchat-v-rasxody-uslugi-taksi/

Оплата такси в командировке по платной автомобильной дороге как отразить налоговом учете

Следует запомнить, что от перевозчика надо получить один из следующих двух подтверждающих документов:

- квитанция на бланке строгой отчетности

- контрольно-кассовый чек

- квиток в форме БСО

Чтобы подтвердить перед организацией свои денежные траты на такси в командировке, работник предоставляет к авансовому отчету оригинал квитанции на бланке строго отчетности.

Заменой ей может служить оригинал, не фото, контрольно-кассового чека, который в конце поездки Вам выдаст водитель. Это является доказательством, которое компания примет без вопросов.

Следует сразу сообщить диспетчеру при вызове машины о том, что Вам необходимы эти документы.

Отражаем расходы на такси в налоговом учете (нюансы)

При оплате услуг такси организацией, польза возникает у нее, а не у сотрудников. В связи с этим объекта по обложению страховыми взносами не возникает.

Учесть в целях налогообложения расходы на такси по договору с транспортной компанией можно только в том случае, если расходы эти является обоснованными (к примеру, в целях производственной необходимости), а также документально подтверждёнными. Такие услуги признаются оказанными в интересах компании, что говорит о том, что у сотрудников облагаемого налогом дохода не возникает.

Расходы на проезд по платной дороге

Ниже будет подробно рассказано, как произвести оплату такси в командировке правильно в 2018 году, чтобы потом вернуть потраченные средства обратно в свою бюджет. Согласно положениям Трудового Кодекса РФ, нанятые машины в период служебных отъездов специалистов должна оплачивать их организация (актуальная информация на 2018 год), иной вариант законом не предусмотрен.

Все расходы, которые приходятся на долю сотрудника во время командировки, должны быть компенсированы руководством компании. Поездка же была инициирована по служебной необходимостью.

Тем не менее, следует проверить, чтобы расходы данного типа были оговорены (с письменным закреплением) с бухгалтерией или отражены во внутреннем акте компании. Только тогда работник в нашей стране имеет право требовать возмещение издержек.

- Лучшее дорожное покрытие – по сравнению с «бесплатными» магистралями, во многом ставшими «притчей во языцех», на платных за качеством покрытия следят и своевременно ликвидируют наиболее вопиющие недостатки.

- Меньшая загруженность – на таких автобанах водителям предоставляется больше полос для движения, на некоторых трассах это может быть 5-6 полос в одном направлении.

- Большая разрешенная скорость – не некоторых магистралях она превышает среднее значение для аналогичных бесплатных трасс.

- Быстрое реагирование спецслужб – если что-то произойдет на платной дороге, например, авария, затор, гололед и т.п., службы приедут и выполнят свой долг значительно быстрее.

Учет расходов на проезд по платной дороге

- Развитая инфраструктура – помимо самой дороги, оборудуются объекты, значимые для водителей, расположенные не слишком далеко один от другого (заправки, площадки для отдыха, кафе, ремонтные базы и т.п.).

- Для автотранспорта предприятий к этим преимуществам добавляются дополнительные:

- увеличение скорости доставки груза;

- меньшее время занятости водителей;

- экономия топлива, ГСМ, запчастей;

- более редкие ремонты автомобилей вследствие меньшего износа;

- повышение экономической эффективности грузоперевозок.

Наконец, лучшие дороги автоматически ведут за собой развитие и других отраслей: прежде всего, туризма, торговли, промышленности, сельского хозяйства и др., каждая из которых, в свою очередь, развиваясь, поднимает благосостояние нации.

Что не понравится на платной дороге Конечно, никто не будет в восторге от самого факта необходимости оплаты. Огорчают пользователей устанавливаемые тарифы: на сегодня стоимость проезда по платным магистралям РФ является одной из самых дорогих в европейской зоне.

Еще один недостаток, который, к сожалению, проявляется в РФ, — это то, что в некоторых случаях платной дороге нет нормальной альтернативы. Законодательно нельзя взимать плату за проезд, если не существует бесплатной аналогичной дороги.

Но на практике, далеко не все существующие бесплатные дублеры трасс «удобоваримы» для проезда. Наконец, неприятно может быть расположение некоторых платных дорог.

Например, трасса М-11 «Петербург – Москва», в настоящее время еще не оконченная, проходит очень близко от жилого района, жители которого не в восторге от такого соседства.

Источник: http://rusblank.ru/oplata-taksi-v-komandirovke-po-platnoj-avtomobilnoj-doroge-kak-otrazit-nalogovom-uchete/

Обоснование использование такси в служебных целях — Законники

Довольно много организаций в настоящее время заканчивают работу поздней ночью, поэтому работники уехать домой могут только на такси. Такие услуги оплачивать может работодатель, заключив с транспортной компанией договор на услуги такси.

В статье разберём учет расходов на такси, учитываются ли такие расходы при налогообложении, а также нужно ли удерживать с сотрудников НДФЛ в этой ситуации и начислять страховые взносы.

Налоговый учёт расходов на такси Если расходы организации является экономически обоснованными, документально подтвержденными и направлены на получение дохода, то она вправе их учесть при расчёте налога на прибыль.

Какие именно затраты является обоснованными указывается в НК (Читайте также статью ⇒ Порядок и образец заполнения путевых листов для легкового такси в 2018 году).

Важно

В записке необходимо указать цель поездки, причину, почему для нее потребовались услуги такси. Здесь можно указать одну из вышеизложенных причин. В служебной записке обязательно должен быть указан точный маршрут, места и причины для возможных пересадок, сумма, которая потребуется или потребовалась, дата и время, чтобы подтвердить обоснованность производственных действий.

Отражаем расходы на такси в налоговом учете (нюансы)

Если расходы на такси не имеют документального подтверждения, в этом случае предприятие имеет право возместить их своему сотруднику, но расчет налогов будет вестись иначе и учитываться такие расходы не будут.

Служебная записка на такси (образец)

Бухгалтерский учёт расходов на такси При бухгалтерском учёте расходы по оплате такси сотрудника отражаются либо на 26 счёте либо на 91. Зависит это от того, на что направлены расходы. Когда услуги такси используются не для производственных целей, то отражаются они на 91 счёте (Читайте также статью ⇒ Счет 91.

Учет прочих доходов и расходов. Проводки). Примером могут служить поездки работников на благотворительные мероприятия, либо на встречи с представителями других организаций, которые не являются контрагентами работодателя и т.д. Когда такси предназначено для производственных целей, например, поездка на производственную выставку, то учитывают расходы на 26 счёте (Читайте также статью ⇒ Счет 26: Общехозяйственные расходы. Пример, проводки). Расходы на такси директору Документ, который может подтвердить проезд в такси, представляет собой либо кассовый чек, либо квитанцию.

Учет расходов на такси в 2018

На практике, существует не так уж и много случаев, когда необходимо вызвать такси для служебных целей. При этом, главное условие должно быть таковым, эффективность вызова, рациональность или доход от результата.

https://www.youtube.com/watch?v=h4qHmohVTKM

Целесообразность поездки оценивает компания. Но она должна быть обоснована или доказуема для налоговой инстанции, чтобы произвести процедуру списания расходов.

В следствии этого, служебная записка на такси оформляется если: • Отсутствует прямой маршрут к вокзалу или аэропорту, от куда нужно отправиться в командировку, или затрудненный маршрут общественного транспорта.• Риск срыва контакта или срочность решения какого-либо вопроса относящегося к деятельности предприятия.

• Перевозка важных документов или ценностей компании.• Срочность проводимой встречи с партнерами или нерегулярность езды местного транспорта.• Отсутствие доступа к транспорту в ночное время суток.

Можно ли включать в расходы услуги такси

Таким образом, затраты которые связаны оплаты услуг такси для работников можно включить в состав расходов, но только если это обусловлено технологическими особенностями производства или предусмотрено в трудовом либо коллективном договоре. То-есть, если организация оплачивает проезд работников домой с работы ночью, то это можно считать производственной необходимостью, так как общественный транспорт в это время не ходит.

Обосновать такие расходы организация может следующим образом: «Использование услуг такси обусловлено отсутствием общественных маршрутов регулярного транспорта, безопасностью сотрудников, а также необходимостью прибытия на работу в срочном порядке, либо для убытия с рабочего места в ночные часы работы». Документально подтвердить расходы на такси организация может договором с транспортной компанией на оказание услуг, акты, счёта фактуры, регистры бухгалтерского учёта.

Статья

Служебная записка на такси необходима для постановки диалога между отделами компании, когда не получается высказать свои требования, нужды или пожелания, а нужно задокументировать свою просьбу от лица нижестоящего к вышестоящему сотруднику. Служебная записка, основания для изложений Немаловажным фактором будет то, каким именно образом и в какой форме будут изложены конкретные основания в записке.

Внимание

Само-собой то, что факты, которые изложены в письме, должны быть просто неоспоримы, которые свидетельствуют о невозможности использования какого-либо другого транспортного средства. Служебная записка должна обязательно отображать цель поездки.

Она должна всецело объяснять почему именно нужно такси в распоряжение. Цель и причина должны отображаться обязательно на бумаге.

Служебная записка, кому подавать? Образец служебной записки вы можете скачать в интернете на соответствующем сайте.

Источник: http://zakonbiz.ru/obosnovanie-ispolzovanie-taksi-v-sluzhebnyh-tselyah/

Какие суммы расходов на такси можно принять к учету

Важно! Приказ руководителя, вместе с чеком, показывающим оплату услуг такси, будет является документальным подтверждением затрат. Если рассматривать проезд на такси директора с работы домой или обратно, то отнести их к представительским расходам нельзя.

Такого виды затраты учесть можно только в том случае, если они связаны технологическими особенности производства. Либо если они оговорены в трудовом или коллективном договоре.

То есть, для того чтобы учесть расходы по услугам такси для проезда руководителя с работы домой или обратно, нужно прописать необходимость в таких поездках либо в трудовом договоре с директором, либо в приказе о проезде работников с работы на работу, в случае возникновения особых условий деятельности организации. Законодательная база Законодательный акт Содержание Статья 252 НК РФ «Расходы.

Отражаем расходы на такси в налоговом учете (нюансы)

Документально подтвердить расходы на такси организация может договором с транспортной компанией на оказание услуг, акты, счёта фактуры, регистры бухгалтерского учёта.

Учет расходов на такси в 2018

Режим работы значительного числа предприятий общественного питания установлен таким образом, что заведение закрывается глубоко ночью, когда общественный транспорт обычно уже не ходит.

Соответственно, возникает потребность использования такси для доставки работников домой. Как правило, предприятие заключает договор о возмездном оказании услуг по организации перевозок легковым автомобильным транспортом (такси).

Рассмотрим, в каких ситуациях расходы на такси можно учесть при исчислении налога на прибыль и какими документами целесообразнее запастись компании, чтобы избежать претензии налоговиков.

Когда можно признать такие расходы? Расходами признаются обоснованные, документально подтвержденные затраты, связанные с деятельностью, направленной на получение доходов (п. 1 ст. 252 НК РФ).

Можно ли включать в расходы услуги такси

Если акт оказанных услуг будет оформляться в виде единого документа за определенный период и из него нельзя будет определить маршрут, дату и стоимость конкретных поездок, от перевозчика целесообразно получить реестр поездок или иной документ, в котором будут детализированы оказанные предприятию услуги: проставлены дата, время, маршрут и стоимость выполненных поездок. Так, ФАС СЗО в Постановлении от 10.12.2013 по делу N А13-6206/2012 признал расходы на оплату такси экономически обоснованными и документально подтвержденными на основании квитанции по форме, согласованной сторонами договора, в которой содержались номер и дата документа, наименования заказчика и исполнителя, наименование услуги, количество пассажиров, маршрут поездки, стоимость услуги, подписи уполномоченных представителей заказчика и исполнителя.

Учет расходов на оплату услуг такси

Такой документ должен содержать следующие реквизиты:

- Наименование квитанции, её серия и номер;

- Дата выдачи квитанции;

- Стоимость за пользование такси;

- ФИО ответственного по проводимым расчётам, а также его подпись.

В качестве представительских расходов могут рассматриваться транспортное обеспечение участвующих представителей других организаций, либо работников организующий компании месту официального приема для переговоров. Это может быть обед, либо другое официальное мероприятие.

На основании этого, встреча в ресторане может рассматриваться основанием для представительских расходов, при этом проезд руководителя в этот ресторан на такси учесть можно на том же основании.

Но для этого, кроме документа, который выдается директору в такси, потребуются другие документы, которые могут подтвердить представительские расходы.

Источник: http://juristufa.ru/2018/04/21/kakie-summy-rashodov-na-taksi-mozhno-prinyat-k-uchetu/

Такси для сотрудников компании учет

Поможем:

- выбрать формы налогообложения и отчетности;

- восстановить учет организации любой формы собственности;

- оформить и систематизировать первичные документы, наладить их учет и анализ;

- соблюсти правила кассового оборота при осуществлении операций с

- наличностью или с программами клиент-банк;

- правильно начислить заработную плату;

- создать и предоставить в контролирующие органы все формы документов.

Наш Центр индивидуально рассматривает каждого клиента в зависимости от условий его деятельности.

Перед подписанием договора на обслуживание вы можете в течение одного месяца пользоваться услугами Центра бесплатно, чтобы оценить качество полученного результата.

Почему компании, предоставляющие в Москве услуги такси, отдают предпочтение Центру Профессиональной бухгалтерии В каждом деле работу должен выполнять профессионал.

https://www.youtube.com/watch?v=DEElwndhmGE

Гарантийный ремонт: учет и налогообложение у продавца или производителя, № 11

- Как учитывать выдачу форменной одежды сотрудникам, № 10

- Платим гражданам за нарушение их потребительских прав, № 10

- НДС с неподтвержденного экспорта в «прибыльные» расходы не спишешь, № 10

- Спецодежде — спецучет, № 9

- Учет расходов на рекламу: освежите свои знания, № 9

- Пожарная инспекция выдала «ремонтное» предписание: как учесть расходы на выполненные работы?, № 8

- Длящиеся услуги: когда исполнителю признать доход, а заказчику — расход, № 7

- Сложности бонусного ремонта проданного оборудования, № 7

- Как учитывать передачу подарочного сертификата работнику, № 7

- Налоги шведского стола, № 6

- Как учесть вознаграждение, выплаченное «чужим» работникам, № 5

- После «взлома» системы «Клиент-Банк», № 5

- 2012 г.

Учет расходов на такси в 2018

Учет расходов на оплату услуг такси

Важно

В рассматриваемом случае предприятием также было принято положение об использовании корпоративного личного автотранспорта, услуг транспортных компаний и политике использования корпоративного и личного транспорта в производственных целях.

Доставка работников к месту работы и обратно на такси была обусловлена технологическими особенностями производства, что подтверждалось удаленностью предприятия от жилого массива и остановок транспорта общего пользования, отсутствием общественного транспорта в месте нахождения предприятия.

Отметим, что налоговые органы могут предъявить предприятию претензии даже при наличии всех названных документов, если из них невозможно будет установить, какой именно работник воспользовался услугами такси (был пассажиром). В частности, УФНС по г.

Зеленоглазое такси: как учесть расходы на поездки работников

Внимание

Бухгалтерский учёт расходов на такси При бухгалтерском учёте расходы по оплате такси сотрудника отражаются либо на 26 счёте либо на 91. Зависит это от того, на что направлены расходы. Когда услуги такси используются не для производственных целей, то отражаются они на 91 счёте (Читайте также статью ⇒ Счет 91.

Учет прочих доходов и расходов. Проводки). Примером могут служить поездки работников на благотворительные мероприятия, либо на встречи с представителями других организаций, которые не являются контрагентами работодателя и т.д. Когда такси предназначено для производственных целей, например, поездка на производственную выставку, то учитывают расходы на 26 счёте (Читайте также статью ⇒ Счет 26: Общехозяйственные расходы.

Пример, проводки). Расходы на такси директору Документ, который может подтвердить проезд в такси, представляет собой либо кассовый чек, либо квитанцию.

Подтверждаем документами расходы на такси в налоговом учете

Фирма, предоставляющая услуги такси, может иметь свой собственный автопарк и оформить разрешительные документы на перевозку пассажиров, либо нанимать индивидуальных предпринимателей с личным автомобилем, имеющих соответствующую лицензию. В первом случае водители являются наемными работниками, и компания оплачивает за них налоги и страховые взносы, во втором варианте заключается договор на оказание услуг и все налоговые обязательства ложатся на плечи таксистов.

Индивидуальный предприниматель, занимающийся перевозкой пассажиров, может выбрать практически любую систему налогообложения.

Можно ли включать в расходы услуги такси

В Налоговом кодексе расходы на доставку сотрудников к месту работы и обратно на такси прямо не названы, но перечень расходов, связанных с производством и реализацией, является открытым (пп. 49 п. 1 ст. 264 НК РФ). Вместе с тем необходимо учитывать положения п. 26 ст.

270 НК РФ, согласно которому в расходах не учитываются затраты на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами и ведомственным транспортом, за исключением случаев, когда затраты включаются в состав расходов на производство и реализацию в силу технологических особенностей производства или затраты предусмотрены трудовыми (коллективными) договорами.

Бухучет для такси

Важно! Приказ руководителя, вместе с чеком, показывающим оплату услуг такси, будет является документальным подтверждением затрат. Если рассматривать проезд на такси директора с работы домой или обратно, то отнести их к представительским расходам нельзя.

Такого виды затраты учесть можно только в том случае, если они связаны технологическими особенности производства. Либо если они оговорены в трудовом или коллективном договоре.

То есть, для того чтобы учесть расходы по услугам такси для проезда руководителя с работы домой или обратно, нужно прописать необходимость в таких поездках либо в трудовом договоре с директором, либо в приказе о проезде работников с работы на работу, в случае возникновения особых условий деятельности организации. Законодательная база Законодательный акт Содержание Статья 252 НК РФ «Расходы.

БУЛАНЦЕВА Валентина АлександровнаГосударственный советник РФ 2 класса, заслуженный экономист России НДФЛ и страховые взносы Надо ли облагать затраты на такси, возмещенные работнику, НДФЛ и страховыми взносами, зависит от ситуации. Ситуация, в которой работник пользовался такси Порядок обложения возмещенных затрат на такси, если они документально подтверждены НДФЛ страховыми взносами Командировка Не облагаютсяабз.

Источник: http://vip-real-estate.ru/2018/05/06/taksi-dlya-sotrudnikov-kompanii-uchet/

В каком случае можем учесть услуги такси 2017 — помощь адвоката

Не имеют значения:

- месторасположение аэропорта или вокзала (они могут находиться как за чертой города, так и в его черте);

- время поездки (дневное или ночное время).

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ В локальном нормативном акте организации могут быть закреплены особые условия для использования такси, с которыми надо ознакомить работника при направлении в командировку.

В «прибыльном» налоговом учете, так же как и в бухучете, затраты на оплату услуг такси в командировке признаются в расходах на дату утверждения руководителем авансового отчетаподп. 5 п. 7 ст. 272 НК РФ; пп. 5, 7, 16 ПБУ 10/99.

Тем, кто применяет «доходно-расходную» упрощенку, нужно учесть, что если работнику выдавался аванс, достаточный для покрытия всех его командировочных трат, то стоимость услуг такси признается в расходах на дату утверждения авансового отчета.

Услуги такси — прочие расходы Подпунктом 12 пункта 1 статьи 264 Налогового кодекса РФ командировочные затраты, в том числе на оплату проезда сотрудника к месту командировки и обратно (билет на поезд, автобус, самолет или услуги такси), в налоговом учете признаются прочими расходами на производственные нужды.

Внимание

Важно отметить, что подпункт 1 статьи 252 Налогового кодекса РФ обязывает подтверждать документально данный вид расходов и оформлять согласно российскому законодательству, чтобы иметь возможность уменьшить прибыльный налог.

Что сделать, чтобы учесть услуги такси в расходах? Чтобы признать услуги такси прочими расходами, необходимо наличие правильного оформленного кассового чека или квитанции, которая отвечает требованиям бланка строгой отчетности.

Бухгалтерский учет и расчет налога енвд для услуг такси

Налогообложение такси Какую систему налогообложения выбрать для деятельности «Такси»? Какая система налогообложения наименее удобная для деятельности такси? Какие системы налогообложения имею очевидные преимущества для такси? Предприниматель, занимающийся в 2018 году перевозкой пассажиров на такси является таким же предпринимателем для налоговой, как и остальные, но с кодом ОКВЭД 49.32 (кроме того существует код ОКВЭД 49.32 “Аренда автомобиля с водителем), который расшифровывается как «Деятельность такси».

По этой причине таксисты, открывающие свой бизнес, имеют право выбирать тип налогообложения.

Учет расходов на оплату услуг такси

По итогам каждой поездки пассажиру приходит на электронную почту письмо с данными о поездке (конкретным маршрутом, километражем и временем поездки).

Если такси оплачивается банковской картой, то на номер телефона, привязанный к карте, приходит сообщение о сумме, списанной в качестве оплаты поездки.

Важно

Источник: http://komps-help.ru/v-kakom-sluchae-mozhem-uchest-uslugi-taksi-2017/

Нужно ли начислять ндс по командировочным расходам за такси проводки

Разработана унифицированная форма Т-10а, которой и стоит воспользоваться при оформлении служебного задания. Заполняет его, как правило, непосредственный руководитель командируемого сотрудника. Далее на основании этого задания должен быть составлен приказ на командировку, на основании которого уже будут заполняться остальные документы.

Для заполнения можно воспользоваться существующими формами Т-9 для одного работника и Т-9а, если в командировку направляется несколько работников. Данный приказ утверждает, кто отправляется на выполнение служебного задания, дату отъезда командируемого из организации, продолжительность поездки, а также место назначение.

Также в обязательном порядке оформляются авансовый отчет по форме АО-1 и командировочное удостоверение Т-10.

Организация самостоятельно устанавливает величину суточных, которую планирует выплачивать работника при направлении в командировку, и фиксирует ее в коллективном договоре, образец которого можно скачать здесь, или в локальных актах организации.

В законодательных документах по поводу суточных расходов устанавливается только допустимые нормы, в пределах которых суточные не облагаются НДФЛ. Для командировок по России не облагаются подоходным налогом суточные в пределах 700 руб.

, для командировок за пределы РФ – 2500 руб.

Зачастую именно эти величины и используют организации для выплаты суточных своим работникам. О командировке за границу читайте в этой статье.

На самом деле, заплатить можно и больше, только с величины суточных сверх предельных сумм придется удержать НДФЛ.

Отражаем расходы на такси в налоговом учете (нюансы)

- суточные;

- оплата за проживание;

- транспортные расходы;

- прочие расходы, связанные с командировкой и разрешенные работодателем.

Выезжая из организации, работник получает определенную сумму денег на расходы.

Эта сумма отражается в авансовом отчете, после своего возвращения работник должен будет отчитаться о реальных своих тратах и вернуть остатки выданной суммы в кассу (если деньги останутся), либо, если расходы превысят выданную сумму, то получить деньги, потраченные сверх выданной суммы, из кассы организации. Суточные Суточные – это фиксированная величина, которая выдается работнику в сутки, в связи с нахождение вне места его проживания и позволяет компенсировать дополнительные расходы.

Максимальный и минимальный размер суточных нормативными документами не ограничен.

Ндс по командировочным расходам

Документы, подтверждающие данный вид расходов – это проездные документы, билеты, договор аренды транспорта, а также иные документы, подтверждающие факт оплаты.

Бухгалтерский учет и проводки В Плане счетов присутствует счет 71 «Расчеты с подотчетными лицами», который используется для учета всех расчетов с работником, направленным в командировку.

В дебет 71 счета заносятся выданные командируемому суммы, в кредит – командировочные расходы и возврат неистраченных сумм.

При отъезде на основании авансового отчета работник получает определенную сумму денег, получение денежных средств отражается проводкой Д71 К50. При возвращении у работника может остаться какая-то сумма, в этом случае она возвращается в кассу предприятия, при этом заполняется приходный кассовый ордер и выполняется проводка Д50 К71.

Проводки по учету командировочных расходов: пример расчета

Важно

За весь период командировки Мухину должны быть выплачены суточные на общую сумму 7200 руб. (12 дн. ? 600 руб.). По возвращении из командировки Мухин составил авансовый отчет, к которому приложил: – авиабилет до места назначения и обратно стоимостью 8260 руб.

, в том числе НДС – 1260 руб., который выделен в билете отдельной строкой; – счет гостиницы по форме № 3-Г на сумму 10 620 руб., в том числе НДС – 1620 руб. (выделен отдельной строкой).

После утверждения авансового отчета сотрудник вернул в кассу остаток неиспользованных средств в сумме 420 руб.

(26 500 руб. – 7200 руб. – 8260 руб. – 10 620 руб.). Бухгалтер «Янтаря» отразил операции в учете следующим образом: Дебет 71 Кредит 50 – 26 500 руб. – выданы под отчет денежные средства Мухину Ю.С.; после утверждения авансового отчета: Дебет 26 Кредит 71 – 7000 руб. (8260 руб.

Удержаны командировочные затраты, не признанные работодателем, из заработной платы работника 50 (51) 71 Возмещении работником затрат, не признанных работодателем, в кассу или на расчетный счет. Если какие-то затраты оплачивает сам работодатель с расчетного счета (например, оплата билетов или проживания в гостинице), то выполняется проводки: Дебет Кредит Название операции 76 51 Оплачены затраты на командировку с расчетного счета работодателя 20, 23, 25, 26, 29 (44) 76 Списаны командировочные расходы после сдачи работником авансового отчета и утверждения его руководителем. 19 76 Выделен НДС по этим расходам (если выделяется) 68.НДС 19 НДС по командировочным расходам направлен к вычету Если работодатель приобретает билет на проезд работника самостоятельно, то он учитывается на субсчете 3 счета 50 «Касса».

Командировочные расходы сотрудника в бухгалтерских проводках

В таком случае организация получит от поставщика счет-фактуру и проблем с налоговым вычетом не возникнет. Перепечатка материалов сайта без установки активной ссылки на сайт alti.ru запрещена.

Командировочные расходы. налог на добавленную стоимость

Если по произведенным расходам выделяется НДС и есть подтверждающие документы с выделенным в отдельной строке НДС (счет-фактуры, бланки строгой отчетности), то этот НДС можно отнести на счет 19 и затем направить его к вычету (при условии, что эти расходы относятся к расходам, уменьшающим налоговую базу при расчете налога на прибыль). Проводки по бухучету командировочных расходов Дебет Кредит Название операции 20 (23, 25, 26, 29) 71 Списаны командировочные расходы, связанные с основным видом деятельности производственного предприятия. 44 71 Списаны командировочные расходы, связанные с основным видом деятельности торгового предприятия.

Оформление командировки: документы, расходы, проводки

Командировка – это рабочая поездка сотрудника по распоряжению руководства. Все расходы на проезд, проживание и питание работника организация должна взять на себя. В этой статье мы рассмотрим проводки по командировочным и суточным расходам.

Типовые проводки по суточным и командировочным Для покрытия всех расходов в командировке сотруднику выдаются деньги под отчет:

Если после командировки деньги остаются, их необходимо вернуть в кассу:

В случае, когда работник, наоборот, потратил еще и свои личные деньги, организация при наличии соответствующих доказательств должна компенсировать их:

По всем расходам в командировке работник должен отчитаться.

Ндс по командировочным не всегда можно принять к вычету

Подробности в этой статье. Если при возвращении у сотрудника остается часть выданного аванса, то он возвращает оставшиеся денежные средства предприятию в кассу с оформлением приходного кассового ордера.

Если выданного аванса сотруднику не хватило и были потрачены его собственные денежные средства, то организация возмещает понесенные расходы свыше выданного аванса, при этом оформляется расходный кассовый ордер.

Проводки по расходам свыше выданного аванса Дебет Кредит Название операции 71 50 Выданы денежные средства под отчет 50 71 Возвращены не истраченные денежные средства предприятию в кассу 71 50 Выдана работнику сумма, потраченная им свыше выданного аванса Командировочные расходы в зависимости от цели командировки относятся на соответствующие счета бухгалтерского учета. Затраты, связанные с культурными и развлекательными мероприятиями, учитываются в качестве внереализационных расходов.

Источник: http://law-uradres.ru/nuzhno-li-nachislyat-nds-po-komandirovochnym-rashodam-za-taksi-provodki/

Особенность ведения бух расходов в таксопарках

В момент покупки был оформлен полис обязательного страхования гражданской ответственности. Страховка обошлась предприятию в 3960 руб. (НДС не облагается). Договор заключен на один год — с 1 августа 2003 г. по 31 июля 2004 г.

Расходы, связанные с госрегистрацией автомобиля в ГИБДД, составили 2000 руб. Кроме того, ООО «АвтоЭкспресс» наняло мастеров, чтобы те нанесли на автомобиль шашечки и информацию о фирме. За это пришлось заплатить еще 600 руб. (без учета НДС).

В этом же месяце автомобиль был включен в состав основных средств. Стоимость, по которой его учли, равна 140 100 руб. (165 000 — 27 500 + 2000 + 600).

В бухгалтерском учете таксопарка сделаны такие проводки: Дебет 08 субсчет «Приобретение объектов основных средств» Кредит 60 — 137 500 руб. (165 000 — 27 500) — учтена стоимость автомобиля «ГАЗ-3110»; Дебет 19 Кредит 60 — 27 500 руб.

Бухгалтерский учет и расчет налога енвд для услуг такси

(3960 руб. : 12 мес.) — часть страхового взноса.

— в течение 12 месяцев.

ВажноНекоторые фирмы, занимающиеся извозом, покупают иномарки. Если речь идет о новых машинах, то наверняка их стоимость окажется больше 300 000 руб.

А для таких автомобилей норма амортизации корректируется на поправочный коэффициент — 0,5.

Отражаем расходы на такси в налоговом учете (нюансы)

НДС; Дебет 08 субсчет «Приобретение объектов основных средств» Кредит 60 — 600 руб. — учтены расходы, связанные с нанесением специальных знаков; Дебет 71 Кредит 50 — 2000 руб.

— выданы деньги сотруднику ООО «АвтоЭкспресс» для регистрации нового автомобиля в ГИБДД; Дебет 08 субсчет «Приобретение объектов основных средств» Кредит 71 — 2000 руб.

— отражены расходы, которые связаны с постановкой автомобиля на учет в ГИБДД; Дебет 01 Кредит 08 субсчет «Приобретение объектов основных средств» — 140 100 руб. — учтен автомобиль в составе основных средств; Дебет 60 Кредит 51 — 165 000 руб.

— оплачен автомобиль «ГАЗ-3110»; Дебет 68 субсчет «Расчеты по НДС» Кредит 19 — 27 500 руб. — принят к вычету «входной» НДС; Дебет 76 субсчет «Расчеты по имущественному и личному страхованию» Кредит 51 — 3960 руб.

Бухгалтерия такси

Режим работы значительного числа предприятий общественного питания установлен таким образом, что заведение закрывается глубоко ночью, когда общественный транспорт обычно уже не ходит.

Соответственно, возникает потребность использования такси для доставки работников домой.

Когда можно признать такие расходы? Расходами признаются обоснованные, документально подтвержденные затраты, связанные с деятельностью, направленной на получение доходов (п. 1 ст. 252 НК РФ).

Подтверждаем документами расходы на такси в налоговом учете

ВниманиеВ 2017 году изменились коэффициенты-дефляторы, которые увеличили размеры налогов по торговому сбору — 1,237. по ЕНВД коэффициент -дефлятор равен 1,798, а для УСН коэффициент-дефлятор увеличился до 1,425 и лимиты на него умножать не нужно до 1 января 2021 года.

Ведение бухучета такси основано на первичной документации, любой хозяйственный факт: закупка ГСМ, аренда или покупка автомобиля подлежит учету в соответствии с учетной политикой организации.

Первичные документы должны содержать установленный набор реквизитов: наименование документа, дата составления, наименование организации или лица составляющего данный документ; содержание факта хозяйственной жизни; величина денежного выражения; наименование должности и имена ответственных за оформление документов. В бухгалтерском учете для такси используют специальные программы для его учета.

Учет строго по счетчику

Налоговики часто требуют от ИП Книгу учета доходов и расходов, это незаконно, так как ИП вправе не вести данную форму. Закон не освобождает ИП от учета, связанного с выплатой заработной платы, он обязан отчитываться во внебюджетные фонды, подавать сведения о доходах в НИ.

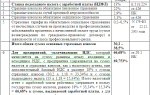

Расчет зарплаты и ведение карточек по страховым взносам в обязательном порядке оформляется документально и впоследствиии все это хранится в архивах. Декларация ЕНВД включает в себя титульник и три раздела. В ней указывается наименование организации, ИНН, адрес, ФИО руководителя, виды деятельности и адреса ее ведения, количество физического показателя и значение базовой доходности, коэффициентов-дефляторов К1 и К2 , это все исходные данные на основе которых исчисляется квартальная сумма налока, которая уплачивается в бюджет.

Учет расходов на оплату услуг такси

При расчете учитывают только используемые для перевозки пассажиров автомобили, в учет не берут те автомобили, что находятся в ремонте и используются для личных нужд- все это нужно подтвердить документально. Читайте также статью: → «Особенности расчета налогов ЕНВД для пассажирских перевозок». Рассчитывается налог следующим образом: ЕНВД= БД*Кпм*К1*К2*15%,

- где БД- базовая доходность, равная 1500 руб. с одного посадочного места,

- Кпм — количество посадочных мест , без водителя,

- К1, — коэффициент дефлятор,составляющий в 2015 и 2016 годах одну и ту же величину 1,798

- К2- коэффициент, корректирующий базовую доходность (его устанавливают местные власти)

- 15%- налоговая ставка.

Естественно, если данные для расчета в каждом месяце квартала были одинаковы, то сумму налога по этой формуле умножаем на 3.

Другими словами, дорогие автомобили амортизируются в два раза дольше, чем это предусмотрено Классификацией основных средств. Таково требование п.9 ст.259 Налогового кодекса РФ.

Если же вы купили подержанную машину, то не забудьте уменьшить установленный срок службы на то время, в течение которого этот автомобиль уже эксплуатировался.

Это еще одно правило, установленное ст.259, а именно п.12. Для этого нужно попросить у продавца документы, из которых было бы ясно, как долго автомобиль служил старому хозяину (скажем, копию акта о списании основных средств по форме N ОС-4).

На наш взгляд, точно так же с дорогими автомобилями и подержанными машинами нужно поступать и в бухгалтерском учете. Тогда вы избежите расхождений между данными бухучета и налоговыми регистрами.

Расходы на ГСМ Средства, которые таксопарки тратят на горюче-смазочные материалы, — тоже весомая статья затрат.

Подтверждающие документы Помимо внесения соответствующих положений в трудовые и (или) коллективный договоры, по мнению автора, следует оформить приказ руководителя, в котором установить необходимость доставки работников до места работы и обратно посредством услуг такси в ночное время в связи с установленным режимом работы, в аварийных и чрезвычайных ситуациях, а также при внеплановых и неотложных работах на оборудовании предприятия, то есть указать на технологические особенности производства. Факт оказания услуг такси и их стоимость могут подтвердить следующие документы: — договор на оказание услуг; — акты оказанных услуг (на каждую поездку или за определенный отчетный период, к примеру, месяц).

Это объяснено в Положении о лицензировании перевозок пассажиров и грузов автомобильным транспортом. Здесь же приведен и перечень документов, которые нужно приложить к заявлению. За то, что ваше заявление рассмотрят, придется заплатить 300 руб., а за выдачу лицензии еще 1000 руб. (ст.15 Закона «О лицензировании отдельных видов деятельности»). Выдается лицензия на пять лет. Но после того как срок ее действия истечет, его можно продлить.

В бухгалтерском учете стоимость лицензии отражается на счете 97 «Расходы будущих периодов». А затем в течение пяти лет равными долями списывается в дебет счета 26 «Общехозяйственные расходы».

В налоговом же учете суммы, истраченные при получении лицензии, включаются в состав прочих расходов, связанных с производством и реализацией. Делается это так же: равномерно, в течение всего срока действия лицензии. Пример 1. В августе 2003 г.

В Налоговом кодексе расходы на доставку сотрудников к месту работы и обратно на такси прямо не названы, но перечень расходов, связанных с производством и реализацией, является открытым (пп. 49 п. 1 ст. 264 НК РФ). Вместе с тем необходимо учитывать положения п. 26 ст.

270 НК РФ, согласно которому в расходах не учитываются затраты на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами и ведомственным транспортом, за исключением случаев, когда затраты включаются в состав расходов на производство и реализацию в силу технологических особенностей производства или затраты предусмотрены трудовыми (коллективными) договорами.

Индивидуальные предприниматели вправе при ЕНВД не устанавливать ККМ и не применять бланки строгой отчетности, то есть вести бухучет. ИП работающий по ЕНВД по первому требованию госорганов должен предоставить документы на право использования ЕНВД, так что следует сохранять всю документацию подтверждающую выполнение агентских обязательств.

Многие предприниматели используют обычную школьную тетрадь для ведения физического показателя — для розничной торговли это площадь торгового зала для демонстрации товаров, для бытовых услуг -число наемных работников, для услуг по хранению авто — площадь автостоянки, для перевозок пассажиров -количество посадочных мест. Крайне важно сохранять подтверждающие документы это договор аренды или свидетельство о праве собственности, регулярные расчеты среднемесячного числа работников и т.д.

Источник: http://pbcns.ru/osobennost-vedeniya-buh-rashodov-v-taksoparkah/