Как рассчитать долю при выходе участника из ООО?

Действительная стоимость доли при выходе участника рассчитывается с учетом правил, которые описаны в ФЗ №14, ст.23. Несмотря на прозрачность вычислений, многие не знают, с чего необходимо начинать работу, в каких случаях производить расчет, и в чем вообще суть действительной цены. Рассмотрим эти моменты подробно.

Общие положения

Для начала рассмотрим, что такое действительный размер доли при выходе учредителя. По сути, это часть цены чистых активов организации, которая пропорциональна величине доли.

Итоговый результат представлен в процентах или в дробном выражении. Часто действительная стоимость представляется в виде разницы между ценой чистых активов структуры, а также величиной УК.

Если полученной разницы мало, компания вынуждена снизить размер капитала на требуемую сумму.

Переход доли во владение компании возможен в следующих ситуациях:

- Общество получило требование от учредителя приобрести долю.

- Период, в который должна быть выплачена доля в УК ООО или период выдачи компенсации завершился.

- Компания получила заявление от учредителя об уходе из общества. Это возможно, если такое действие разрешено уставом компании.

- Решение судебной инстанции об исключении учредителя ООО из компании вступило в силу или начало действовать решение о передачи доли организации.

- Один из учредителей отказался давать согласие на переход доли или ее части к правопреемникам или наследникам участников ООО.

- Компания производит платеж действительной цены (касательно всей или только части доли), находящейся во владении учредителя, по требованию кредиторов.

Как осуществляется выход из ООО?

Любой из участников вправе решить — выходить ему из общества или нет. Чтобы реализовать эту задачу, участник должен учесть ряд моментов (ФЗ №14):

- Подобная возможность должна иметь отражение в уставе ООО.

- В случае ухода из организации в ней должен оставаться хотя бы еще один участник.

Для выхода из общества требуется оформить заявление (составляется в свободном виде). Оно выступает в роли подтверждения, что учредитель планирует выйти из ООО. Процесс считается реализованным, когда руководитель компании, совет директоров, а также уполномоченный сотрудник получили эту бумагу.

Кроме того, учредителя можно вывести из состава участников в таких случаях:

- Претендент на выход отдал голос против какой-то большой сделки и теперь вынужден уйти по желанию других учредителей.

- Учредитель умер, но положенную часть требуют родственники.

Источник: https://urlaw03.ru/ooo/article/raschet-dejstvitelnoj-stoimosti-doli-pri-vyxode-uchastnika

Сложные вопросы рассчета НДФЛ при выходе участника из ООО | IT-компания Простые решения

27 июня 2017 года

Когда бизнес находится на начальном этапе, создатели ООО не задумываются о том, какие налоговые последствия повлечет их выход из состава участников. Разберемся детально в этих вопросах.

В сегодняшнем материале мы сосредоточимся на вопросах НДФЛ, который должен будет заплатить выбывающий участник. Мы рассмотрим следующие ситуации: продажа принадлежащей ему доли полностью или в части другому участнику или третьему лицу-инвестору; выход из ООО, когда доля переходит во владение самого общества.

Как стать участником ООО

Сразу скажем, что порядок исчисления и уплаты налогов, возникающих при отчуждении доли, напрямую связан с тем, как именно была приобретена и в дальнейшем отчуждена данная доля. Поэтому прежде чем переходить к тонкостям налогообложения, нужно подробнее разобраться, как физическое лицо может стать обладателем доли в ООО, а также способы, при помощи которых от доли можно избавиться.

Начнем по порядку, с приобретения. Если отбросить в сторону такие экзотические способы как наследование доли или получение ее в порядке реорганизации, то, по большому счету, возможных путей стать участником ООО всего два.

Правда, каждый из них имеет несколько ответвлений. С точки зрения гражданского законодательства большой разницы в том, как именно приобретена доля, значения не имеет. Объем прав и обязанностей участника зависит лишь от размера доли.

А вот для налоговых целей порядок получения доли имеет весьма важное значение.

Вклад в уставный капитал

Итак, первый вариант — это получение доли при внесении денег (или иного имущества) в уставный капитал организации. Заметим, что это может произойти не только при создании (учреждении) организации, но и в последующем, в отношении уже действующей фирмы.

Ведь п. 2 ст. 17 и ст. 19 Федерального закона от 08.02.

98 № 14-ФЗ «Об обществах с ограниченной ответственностью» допускает увеличение уставного капитала уже действующего ООО как за счет вкладов участников, так и за счет вкладов третьих лиц, принимаемых в общество.

Здесь есть один немаловажный нюанс: и в том, и в другом случае общество не обязано все полученные от участников (не важно, старых или новых) направлять на увеличение уставного капитала. В ст.

19 Закона об ООО прямо говорится, что в случае допвзносов решение о внесении в устав общества изменений в связи с увеличением уставного капитала и об определении номинальной стоимости и размера доли, а также об изменении размеров долей участников общества принимается общим собранием (в компаниях, состоящих из одного участника — им единолично).

Отдельно оговаривается, что номинальная стоимость доли может быть определена общим собранием (участником) как равной вносимому вкладу, так и на уровне меньше стоимости вклада.

Соответственно, в тех случаях, когда номинальная стоимость доли определена на уровне ниже стоимости вклада, часть внесенных участником денег будет направлена не на увеличение уставного капитала, а на иные нужды, определенные общим собранием (решением единственного участника).

Но даже в таком случае вся внесенная участником сумма признается его вкладом в ООО, что прямо следует из формулировок ст. 19 Закона об ООО. Этот момент очень важен, т.к.

в дальнейшем при определении налоговых обязательств по суммам, получаемым при продаже доли или выходе из ООО, у бывшего участника будет возможность уменьшить на эти суммы налоговую базу.

Покупка доли

Второй способ получить долю — купить ее. Продать долю может не только один из участников, но и само общество. Такая возможность у общества появляется, если к нему перешла доля вышедшего участника.

Продаваться может как доля целиком, так и ее часть. Например, участник, владеющий долей 100 процентов, может продать часть своей доли третьим лицам. В результате количество участников ООО возрастет. Но, в отличие от рассмотренного выше случая приема в ООО нового участника, деньги за долю получает не ООО, а непосредственно участник.

Вне зависимости от того, кто выступает продавцом (участник или общество), а также вне зависимости от размера продаваемой доли, каких-либо особых тонкостей, способных повлиять в дальнейшем на налогообложение, при оформлении подобных операций не возникает. Новому участнику ООО важно лишь не потерять документы, подтверждающие фактическую оплату доли.

Как продать долю

Теперь, держа в уме два различных способа приобретения доли, перейдем к вопросам, связанным с ее отчуждением. Здесь у участника тоже есть выбор. Участник может продать свою долю другому участнику, или, если это разрешено уставом компании, любому третьему лицу.

Кроме того, участник может написать заявление о выходе из ООО и получить от общества действительную стоимость доли, которая будет определена по данным бухгалтерского учета ООО за последний отчетный период, предшествующий тому, в котором подано заявление о выходе.

В первом случае оформляется договор купли-продажи доли. Пункт 4 ст. 454 ГК РФ прямо допускает его использование при реализации имущественных прав, разновидностью которых как раз и является доля в ООО. А значит, с точки зрения налогообложения речь идет о реализации доли, или, выражаясь терминами ст. 38 и ст. 39 НК РФ, реализации имущественного права.

Несколько сложнее квалифицировать суть происходящего в случае, когда участник выходит из ООО, отдавая свою долю обществу в обмен на часть его чистых активов. Согласно ст. 26 Закона об ООО «участник общества вправе выйти из общества путем отчуждения доли обществу».

Как видим, законодатель установил, что при выходе из общества происходит отчуждение доли, принадлежащей участнику, в пользу самого общества. При этом если мы посмотрим на п. 2 ст.

21 закона об ООО, то увидим, что под термином «отчуждение» законодатель понимает среди прочего и продажу доли.

Таким образом, по своей юридической сути отчуждение доли при выходе из ООО на полностью тождественно сделке купли-продажи. Ведь при этом также происходит возмездный (в обмен на часть чистых активов) переход (от участника к ООО) права собственности на имущественное право (долю). А в дополнение законодатель прямо называет происходящее отчуждением, термином, равнозначным продаже.

Личные налоги участника

Разобравшись в юридических нюансах происходящего, можно переходить к вопросам налогообложения. Здесь необходимо обратить внимание на следующие моменты.

Во-первых, имеется норма п. 17.2 ст. 217 НК РФ, которая дает возможность полностью освободить от налогообложения все, что получено налогоплательщиком при реализации доли. Но для этого должны выполняться два условия.

Первое: доля в ООО должна быть приобретена участником после 31 декабря 2010 года. Способ приобретения (покупка, наследование, учреждение или вступление в уже действующее юрлицо) значения в данном случае не имеет, все эти способы равнозначны.

Второе: на момент реализации участник должен непрерывно владеть такой долей более 5 лет.

Обратите внимание, что в данной норме законодатель использовал общий термин «реализация». Понятно, что продажа доли под него подпадает без проблем.

А что с доходом при выходе? Выше мы уже пришли к выводу, что с точки зрения ГК РФ эта операция тождественна купле-продаже. С точки же зрения НК РФ ситуация еще проще. Ведь определение термина «реализация» имеется в ст.

39 НК РФ и под ней понимается передача на возмездной основе права собственности. Именно это и происходит при выходе из ООО.

Так что освобождение, предусмотренное п. 17.2 ст. 217 НК РФ, в равной степени применяется как при продаже доли другим участникам ООО или третьим лицам, так и при выходе из ООО путем передачи доли в распоряжение общества. Что, кстати, подтверждает и Минфин (см. письмо от 06.09.16 № 03-04-05/52095). Дополнительно при применении п. 17.2 ст.

217 НК РФ нужно учитывать, что освобождение применяется без предоставления каких-либо документов о стоимости имущества, внесенного участником «на входе», и каких-то иных документов, т.к. информацию о дате приобретения доли и сроке непрерывного владения можно получить напрямую из ЕГРЮЛ. Также данное освобождение не требует предоставления налоговой декларации (п.

4 ст. 229 НК РФ).

Во-вторых, те участники, у которых условия владения долями не позволяют воспользоваться освобождением на основании ст. 217 НК РФ (т.е. их доля приобретена до 31.12.

2010 включительно, либо после, но на момент выхода они непрерывно владели долей менее 5 лет), имеют право на налоговый вычет по правилам пп. 1 п. 1 ст. 220 кодекса. При этом в данной норме законодатель прямо предусмотрел оба возможных варианта «избавления» от доли: и продажу, и выход.

Так что в этой части каких-либо подвохов не будет. Зато их достаточно в остальной части, связанной с размером вычета и порядком его применения.

Так, основной вариант вычета, согласно пп. 2 п. 2 ст. 220 НК РФ, представляет собой уменьшение суммы доходов, полученных при продаже доли (ее части), или при выходе из ООО, на сумму фактически произведенных и документально подтвержденных расходов, связанных с ее приобретением.

Тут первое, на что нужно обратить внимание, что учитываются вовсе не любые расходы, а только прямо поименованные в ст. 220 НК РФ. В частности, в состав таких расходов включаются первоначальный и последующий взносы в УК, а также расходы на приобретение доли.

А значит, в «зачет» идут только вклады в уставный капитал (не важно, сделанные при учреждении или после), а также суммы, указанные (и фактически уплаченные) в заявлении при вступлении в ООО или при увеличении доли, а также в договоре купли-продажи.

И напротив, не увеличивающие уставный капитал вклады в имущество ООО, которые производились в период владения долей, в расчет не принимаются.

Важно помнить, что уменьшение доходов возможно только при наличии документов, подтверждающих расходы на приобретение доли. Если же таких документов нет, налогоплательщик вправе применить фиксированный вычет в размере доходов, полученных в результате прекращения участия в обществе, но не более 250 000 рублей за налоговый период.

Таким образом, если сумма, которую участник получает при расставании с ООО, не превышает 250 000 рублей, то нет какого-то смысла заниматься поисками документов, подтверждающих расходы на приобретение доли. Ведь вся сумма дохода будет освобождена от НДФЛ и без таковых.

Также не нужны будут документы, если реальные затраты на приобретение доли меньше 250 000 рублей.

А вот если выплата превышает четверть миллиона, а реальные расходы на ее приобретение выше, то стоит озаботиться поиском подтверждающих документов для дальнейшего снижения суммы налога.

Как получить вычет

Не меньше сложностей возникает и при получении описанного вычета. Так, в п. 7 ст. 220 НК РФ прямо говорится: по общему правилу имущественные налоговые вычеты предоставляются при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода. Никаких исключений из этого правила для вычета в связи с реализацией доли в ООО ст. 220 НК РФ не устанавливает.

Получается, что получивший доход бывший участник ООО должен будет самостоятельно (либо с помощью своего представителя, то есть обслуживающей бухгалтерии) исчислить и заплатить налог, представив до 30 апреля следующего года соответствующую декларацию.

Ни само общество, ни покупатель доли исчислять и удерживать НДФЛ по данной операции не должны. Подтверждение данному тезису находим в п. 1 ст. 229 НК РФ. В нем сказано, что налоговая декларация подается, в частности, налогоплательщиками, указанными в п. 1 ст. 228 НК РФ. А в пп. 2 п. 1 ст. 228 НК РФ находим упоминание о лицах, получивших доходы от продажи имущественных прав.

Вроде бы все получается гладко. Однако законодатель в ст. 228 НК РФ снова использовал не совсем корректный термин «продажа». Что тут же дало Минфину возможность утверждать: в случае выхода участника общество должно удержать из выплачиваемых ему средств НДФЛ (см., например, письма Минфина России от 10.11.16 № 03-04-05/65811 и от 15.07.15 № 03-04-06/40675).

Однако на наш взгляд, такой подход нельзя признать верным. Ведь, ранее мы уже выяснили, что с юридической точки зрения передача доли обществу при выходе из него равнозначна сделке купли-продажи.

Так что можно говорить, что в этом случае также происходит продажа имущественных прав. К тому же определения термина «продажа» нет ни в Налоговом кодексе, ни в Гражданском.

А значит, можно предположить, что в данном случае термин используется в значении «возмездное отчуждение».

В противном случае участник, реализующий свою долю другим участникам или третьим лицам, оказывается в более выгодном с точки зрения налогообложения положении, чем участник, реализующий свое право на выход из ООО.

Ведь первый получит сразу на руки всю сумму, даже если в результате он должен будет заплатить налог, а у второго будет удержан НДФЛ даже если в результате такой обязанности и не возникает (например, если выплата не превышает 250 тыс. рублей). И это при том, что каких-либо логичных обоснований этому не имеется, т.к.

ни Закон об ООО, ни НК РФ в других нормах, посвященных вопросам налогообложения доходов выбывающих участников (ст. 217 и 220), не делает различий между способами выбытия.

Таким образом, физическое лицо — участник ООО, которое получило доход от реализации принадлежавшей ему доли в ООО (как при продаже, так и при выходе), обязано по окончании года представить в налоговый орган соответствующую налоговую декларацию. При этом физлицо вправе заявить в данной декларации имущественный налоговый вычет, предусмотренный пп. 1 п. 1 ст. 220 НК РФ. Ни само ООО, ни покупатель доли налоговым агентом в отношении данного дохода не являются.

Источник: https://pro126.ru/news/detail/index.php?ID=630

Как заплатить участнику при выходе из ООО

Участник общества обладает правом на выход из состава участников в любой момент. В качестве гарантий для участника закон предоставляет ему право на получение части стоимости принадлежащего обществу имущества, соответствующей доле данного участника в уставном капитале ООО.

Важно:

- Не допускается выход участников из общества, если в обществе не останется ни 1-го участника;

- Не допускается выход единственного участника из ООО.

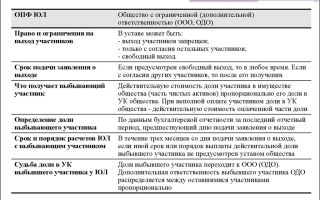

Различия между выходом участника из ООО и продажей доли ООО:

- При выходе из ООО доля участника переходит самому обществу, а участнику предоставляется компенсация за долю, равная ее действительной стоимости.

- При выходе из ООО обществу переходит вся доля, принадлежащая участнику. При продаже участник вправе продать как всю долю, так и ее часть.

Стадии выхода участника из ООО:

1) Подача заявления о выходе из общества.

Датой подачи является:

— день представления заявления в совет директоров, генеральному директору общества или его работнику, уполномоченному на передачу заявления компетентному лицу;

— день отправления заявления по почте.

2) Выплата участнику действительной стоимости его доли.

Формула расчета действительной стоимости – Действительная стоимость = Чистые активы х Номинальная стоимость доли : Уставный капитал (п. 2 ст. 14 ФЗ «Об ООО»).

На основании закона и правоприменительной практики разработаны 2 основных подхода к определению действительной стоимости доли:

- Определение чистых активов общества на основании данных бухгалтерского баланса;

- Определение чистых активов на основании рыночной стоимости имущества, принадлежащего обществу.

Стоит отметить, что в большинстве случаев участники общества, имея желание выйти из него, в большинстве случаев думают о продаже доли в ООО остальным участникам общества или третьему лицу, что значительно сложнее в случае продажи доли внутри общества и значительно дороже в случае продажи доли третьим лицам.

Обратите внимание!

В случае, если величина чистых активов общества отрицательна, выплата действительной стоимости доли участнику не производится.

Указанное обусловлено тем, что действительная стоимость доли – это часть чистых активов, которая пропорциональна доле участника. При этом общество выплачивает участнику компенсацию за счет разницы части его чистых активов и уставного капитала. Соответственно, если такая разница отрицательна, то участник не обладает правом на получение какой-либо компенсации от общества.

Способы взаиморасчета с участником:

- Выплата денежных средств участнику;

- Передача имущества участнику (при наличии согласия участника).

Срок выплаты (предоставления) компенсации участнику:

- В течение 3-х месяцев с даты подачи заявления участником о выходе из ООО;

- В течение иного срока, установленного уставом общества.

Бухгалтерские проводки при выходе участника из ООО:

- Переход доли от участника к обществу отражается проводкой по счету Дебет 81 Кредит 75.

- Сумма компенсации, выплачиваемой выходящему участнику, отражается проводкой по дебету счета 81 «Собственные акции (доли). При этом на указанный счет относится сумма действительной стоимости доли участника.

- Удержание НДФЛ с участника-гражданина отражается проводкой по счету Дебет 75 Кредит 68 субсчет «Расчеты по НДФЛ».

- Удержание налога на прибыль с иностранной организации отражается проводкой по счету Дебет 75 Кредит 68 субсчет «Расчеты по налогу на прибыль».

- Начисление НДС отражается проводкой по счету Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» (при этом такая обязанность возлагается только на те общества, которые являются плательщиками НДС; общество, применяющее специальные налоговые режимы, такие как УСН, ЕНВД и т.д., не должно начислять НДС и соответственно отражать его в бухгалтерском учете). Начисление НДС актуально на случаи, если взаиморасчеты с выходящим участником производятся имуществом.

Налоговые обязательства выходящего участника:

- При выходе из ООО из дохода участника-гражданина обществом удерживается сумма НДФЛ в соответствии со ставкой, установленной налоговым законодательством, так как выход из ООО – это не реализации доли, в связи с чем самостоятельно уплачивать налоги участник не обязан.

При этом при расчете НДФЛ финансовыми органами высказаны 2 различные позиции относительно базы для начисления НДФЛ:

— НДФЛ начисляется на всю сумму действительной стоимости доли выходящего участника;

— НДФЛ начисляется на сумму действительной стоимости доли выходящего участника, за вычетом стоимости первоначального взноса участника в уставной капитал в счет его оплаты со своей стороны.

Стоит отметить, что организациям более целесообразно придерживаться первого подхода по той причине, что соответствующие разъяснения были даны существенно позднее разъяснений, касающихся второго подхода.

- Сумма компенсации, выплачиваемая выходящему участнику-гражданину, не облагается взносами во внебюджетные фонды, так как данная компенсация не является выплатой по трудовому или гражданско-правовому договору.

- Если в качестве выходящего участника выступает российская организация, то общество, из которого производится выход, не должно удерживать налог на прибыль такой организации.

- Если в качестве выходящего участника выступает иностранная организация, то общество, из которого производится выход, должно удержать налог на прибыль такой организации. При этом налог на прибыль удерживается исходя из действительной стоимости доли участника, за вычетом ее номинальной стоимости (стоимости первоначального взноса в уставный капитал). Налоговая ставка – 20 %, если международным договором не установлено более низкое значение. Налог на прибыль не удерживается обществом при следующих условиях:

— в случае если иностранная организация, получающая доход, имеет свое представительно в Российской Федерации и об этом уведомлен налоговый агент (общество). Подтверждением уведомления является наличие у налогового агента (общества) копии свидетельства о постановке представительства иностранной организации на налоговый учет, заверенной в нотариальном порядке;

— в случае если международным соглашением установлено, что налог на прибыль не удерживается с иностранной организации по таким доходам.

Влияние выплат участникам на налогообложение доходов общества

- При выходе участника из ООО произведенные в его адрес выплаты не относятся к расходам, связанным с коммерческой деятельностью. Соответственно такие расходы не имеют связи с деятельностью общества, направленной на получение доходов. Исходя из указанного, расходы, связанные с выплатой компенсации выходящих участникам, не уменьшают налоговую базу ни по налогу на прибыль, ни по иным налоговым режимам.

Как правило, выход учредителя (участника) из ООО не влияет на налогообложение доходов самой организации.

- Если при выходе из ООО участник заявил о безвозмездности выхода, то есть отказался от получения компенсации за долю, то действительная стоимость доли, от получения которой участник отказался, признается внереализационным доходом общества, на сумму которого увеличивается налоговая база по ОСН и ЕНВД.

- Налогооблагаемый доход возникает у общества в случае, если имущество, передаваемое участнику по стоимости, подтвержденной оценщиком, менее действительной стоимости доли выходящего участника.

- Налогооблагаемый доход возникает у общества в случае, если номинальная стоимость доли выходящего участника больше ее действительной стоимости.

- Налогооблагаемый доход возникает у общества в случае, если действительная стоимость доли выходящего участника больше стоимости передаваемого ему имущества в соответствии с данными налогового учета общества.

Регистрационные изменения и корпоративные процедуры:

- Выход участника из ООО и переход его доли к обществу подлежит отражению в ЕГРЮЛ, для чего в налоговый орган необходимо представить документы, определенные в соответствии с ФЗ № 129-ФЗ.

- При выходе участника из общества до приведения устава в соответствии с ФЗ № 14-ФЗ, одновременно с внесением изменений в ЕГРЮЛ необходимо перерегистрировать устав согласно новым законодательным требованиям.

- После выхода из ООО доля участника переходит к обществу, которая должна произвести отчуждение данной доли другим лицам, в частности доля может быть распределена между участниками ООО на основании решения общего собрания или отчуждена третьим лицам, не являющимся участниками ООО. Срок на проведение указанных процедур – в течение 1-го года с даты подачи заявления участником о выходе из общества

Перераспределение долей между участниками, отчуждение доли третьему лицу подлежит регистрации в ЕГРЮЛ, а также отражению в списке участников общества, формируемом и составляемом на актуальную дату.

Источник: https://www.lawprofi.com/kak-zaplatit-uchastniku-pri-vyhode-iz-ooo.html

Определяем действительную стоимость доли участника при его выходе из состава учредителей

Из письма в редакцию:

«Один из учредителей нашей организации подал заявление о выходе из состава учредителей 21 июля 2017 г. В заявлении указана дата выхода участника из общества – 25 июля 2017 г.

Как правильно рассчитать действительную стоимость доли, которую необходимо выплатить выбывающему учредителю? Необходимо ли удерживать подоходный налог с суммы выплаты?

С уважением, Олег Михайлович»

Уважаемый Олег Михайлович, расчет действительной стоимости доли выходящего участника и исчисление подоходного налога при выплате имеют свои особенности. Остановимся подробнее на этих вопросах.

Любой участник общества вправе в любое время выйти из состава учредителей независимо от согласия других участников общества (ст. 93 Гражданского кодекса Республики Беларусь).

Порядок выхода участника из общества определен в уставе (абз. 5 части второй ст. 92 Закона Республики Беларусь от 09.12.1992 № 2020-XII «О хозяйственных обществах»; далее – Закон № 2020-ХII).

При выходе участника общества из состава участников ему выплачиваются:

– действительная стоимость его доли в уставном фонде общества, определяемая по бухгалтерскому балансу на дату выхода участника (ст. 103 Закона № 2020-ХII);

– приходящаяся на его долю часть прибыли, полученная обществом с момента выбытия участника до момента расчета.

В описанной Вами ситуации дата выхода участника определена в заявлении, поэтому я остановлюсь на расчете действительной стоимости доли выбывающего участника.

Определение действительной стоимости доли участника

Действительная стоимость доли участника общества соответствует части стоимости чистых активов этого общества, пропорциональной размеру его доли (часть вторая ст. 94 Закона № 2020-XII).

Выплата действительной стоимости доли выходящему участнику производится по окончании финансового года и после утверждения отчета за год, в котором он вышел из общества, в срок до 12 месяцев со дня подачи заявления о выходе, если иное не предусмотрено в уставе.

Выплата осуществляется за счет разницы между стоимостью чистых активов общества и его уставным фондом. Если таковой разницы недостаточно, то общество обязано уменьшить свой уставный фонд на недостающую сумму (часть седьмая ст. 103 Закона № 2020-XII).

Стоимость чистых активов рассчитывается в соответствии с Инструкцией о порядке расчета стоимости чистых активов, утвержденной постановлением Минфина Республики Беларусь от 11.06.2012 № 35.

Пример 1

Расчет действительной стоимости доли выходящего участника

Участник общества с долей в уставном фонде организации 15 % подал заявление о выходе из общества. На общем собрании в июне 2017 г. принято решение о выходе участника и выплате ему действительной доли. Стоимость чистых активов, рассчитанная на дату выхода участника из общества, составляет 14 587,48 руб.

Действительная стоимость доли, подлежащая выплате участнику, составляет 2 188,12 руб. (14 587,48 руб. × 15 %).

Рассмотрим подробнее удержание подоходного налога с причитающейся выбывающему участнику выплаты.

Подоходный налог с физических лиц

Доход, полученный физическим лицом от источников в Республике Беларусь, признается объектом обложения подоходным налогом (п. 1 ст. 153 Налогового кодекса Республики Беларусь; далее – НК).

При исчислении подоходного налога необходимо учесть, что доход, полученный участником общества при выходе из состава участников, в размере, не превышающем сумму вклада участника в уставный фонд, не признается объектом обложения подоходным налогом (подп. 2.25 п. 2 ст. 153 НК).

При этом размер полученного участником дохода и сумма его вклада подлежат пересчету в доллары США по официальному курсу, установленному Нацбанком Республики Беларусь на дату фактического получения дохода. Дата фактического получения дохода определяется как день его выплаты (подп. 1.1 п.

1 ст. 172 НК).

Следовательно, подоходным налогом облагаются выплаты выбывающему участнику в размере, превышающем его вклад, пересчитанные в указанном выше порядке. Подоходный налог исчисляется по ставке 13 %. Налог перечисляется в бюджет не позднее дня перечисления денежных средств на счет физического лица (п. 1 ст. 173, абз. 4 части третьей п. 9 ст. 175 НК).

Пример 2

Выплата действительной стоимости доли денежными средствами

Участник общества с долей в уставном фонде организации 15 % подал заявление о выходе из общества 2 августа 2016 г. Размер внесенного вклада участника – 300 руб. Он был сформирован за счет денежных взносов 10 июля 2015 г. в размере 2 500 000 руб. и 6 апреля 2016 г. в размере 500 000 руб.

На общем собрании принято решение о выходе участника, выплате ему действительной стоимости доли в размере 2 188,12 руб. и определена дата выплаты – 21 июля 2017 г. (дата выплаты определена протоколом общего собрания учредителей).

Курс Нацбанка Республики Беларусь за 1 долл. США составлял:

– на 10 июля 2015 г. – 15 460 руб.;

– на 6 апреля 2016 г. – 20 236 руб.;

– на 21 июля 2017 г. – 1,9465 руб.

Стоимость вклада участника на момент формирования составила 186,42 долл. США ((2 500 000 руб. / 15 460) + (500 000 руб. / 20 236)).

Действительная стоимость вклада на дату выплаты – 1 124,13 долл. США (2 188,12 / 1,9465).

Налоговая база по подоходному налогу составляет 1 825,25 руб. ((1 124,13 – 186,42) × 1,9465), подоходный налог к удержанию – 237,28 руб. (1 825,25 руб. × 13 %).

В бухгалтерском учете необходимо сделать записи (см. табл. 1):

Если стоимость чистых активов общества равна нулю или имеет отрицательную величину, то отсутствует разница, за счет которой выплачивается действительная стоимость доли (части доли) участника в уставном фонде общества.

В таких случаях оснований для выплаты действительной стоимости доли (части доли) участника в уставном фонде не имеется (часть девятая п. 30 постановления Пленума ВХС Республики Беларусь от 31.10.

2011 № 20 «О некоторых вопросах рассмотрения дел с участием коммерческих организаций и их учредителей (участников)»).

Выплата действительной доли в уставном фонде выбывающему участнику по соглашению выходящего участника с остальными участниками может быть заменена выдачей имуществом (часть четвертая ст. 103 Закона № 2020-ХII). Напоминаю, что передача имущества признается реализацией, и в этом случае возникает необходимость уплаты НДС и налога на прибыль.

Пример 3

Выплата действительной стоимости доли имуществом

Участник общества, доля которого в уставном фонде организации составляет 30 %, подал заявление о выходе из общества 2 августа 2016 г. Размер внесенного вклада участника составляет 300 руб. Он был сформирован полностью за счет денежного взноса 11 апреля 2014 г.

На общем собрании принято решение о выходе участника, выплате ему действительной стоимости доли в размере 2 188,12 руб. Дата выплаты – 21 июля 2017 г. По соглашению выбывающего участника с оставшимися участниками общества причитающаяся ему действительная стоимость доли выплачивается имуществом стоимостью 1 500 руб., а недостающая сумма перечисляется на счет вышедшего участника.

Курс Нацбанка за 1 долл. США составлял:

– на 11 апреля 2014 г. – 9 920 руб.;

– на 21 июля 2017 г. – 1,9465 руб.

Стоимость вклада участника на момент формирования – 302,39 долл. США (3 000 000 руб. / 9 920).

Действительная стоимость вклада на дату выплаты – 1 124,13 долл. США (2 188,12 / 1,9465). Налоговая база по подоходному налогу составит 1 825,25 руб. ((1 124,13 – 186,42) × 1,9465). Подоходный налог к удержанию – 237,28 руб. (1 825,25 руб. × 13 %).

В бухгалтерском учете надо сделать следующие записи (см. табл. 2):

Надеюсь, я ответила на все Ваши вопросы.

Искренне Ваша, Ольга Павловна

Источник: https://www.gbzp.by/izdaniya/glavnyi-bukhgalter-zarplata/opredelyaem-deistvitelnuyu-stoimost-doli

Бухгалтерский учет по выплате действительной стоимости доли

19 мая 2011

Вопрос: Как в бухгалтерском учете отразить выплату участнику ООО действительной стоимости доли, а также передачу доли оставшемуся участнику ООО?

Ответ:

Юридическая справка. Любой участник ООО вправе выйти из общества путем отчуждения ему доли независимо от согласия других участников или общества, если это предусмотрено уставом общества (п. 1 ст. 94 ГК РФ, п. 1 ст. 8, п. 1 ст. 26 Закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»).

При этом доля участника переходит к обществу, а общество, в свою очередь, в течение трех месяцев со дня получения заявления участника о выходе из общества обязано выплатить этому участнику действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества, или с согласия этого участника общества выдать ему в натуре имущество такой же стоимости (п. 6.1, пп. 2 п. 7 ст. 23 Федерального закона N 14-ФЗ). Действительная стоимость доли в уставном капитале общества выплачивается за счет разницы между стоимостью чистых активов общества и размером его уставного капитала. В случае если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую сумму (п. 8 ст. 23 Федерального закона N 14-ФЗ). При выходе участника из ООО его доля, перешедшая к обществу, распределяется между оставшимися участниками с сохранением соотношения их долей в уставном капитале ООО.

Выход участника из общества

На дату получения заявления от участника ООО о его выходе из общества, по дебету счета 81 «Собственные акции (доли)» в корреспонденции с кредитом счета 75 «Расчеты с учредителями» отражается задолженность перед этим участником в размере действительной стоимости его доли.

Выплата выбывающему участнику действительной стоимости доли не признается расходом в бухгалтерском учете и отражается по дебету счета 75 и кредиту счета 50 «Касса» или 51 «Расчетные счета».

Согласно пп. 3 п. 1 ст. 251 НК РФ стоимость имущества, полученного в качестве вклада в уставный капитал, не признается доходом. Таким образом, исходя из нормы п. 1 ст. 252 НК РФ выплата участнику ООО при его выходе из общества действительной стоимости доли в пределах ее номинальной стоимости не учитывается в составе расходов.

Что касается суммы превышения действительной стоимости доли над ее номинальной стоимостью, то данные расходы также не признаются в налоговом учете, поскольку не связаны с осуществлением деятельности, направленной на получение дохода (абз. 4 п. 1 ст. 252 НК РФ). Действительная стоимость доли, выплаченная участнику, вышедшему из ООО, является доходом этого участника, облагаемым НДФЛ (п. 1 ст.

209, п. 1 ст. 210 НК РФ). Организация, выплачивающая доход, признается налоговым агентом. При этом права на имущественный налоговый вычет у вышедшего участника не возникает, т.к. переходит к обществу не на основании договора купли-продажи (п. 6 ст. 226 НК РФ). Датой получения дохода считается день фактической выплаты действительной стоимости доли (пп. 1 п. 1 ст. 223 НК РФ).

Налогообложение производится по ставке 13%.

Приобретение доли оставшимся участником

Распределение между участниками указанной доли отражается записью по дебету счета 75 и кредиту счета 81.

Поскольку оставшейся участник не производит оплату распределяемых в его пользу доли, то сумма, отраженная на счете 75, списывается, на наш взгляд, за счет соответствующих источников в дебет счетов 84 «Нераспределенная прибыль (непокрытый убыток)», 83 «Добавочный капитал», 82 «Резервный капитал».

По нашему мнению в данной ситуации целесообразно использовать счет 84 «Нераспределенная прибыль». То есть при выплате действительной стоимости доли участнику, вышедшему из ООО, и при распределении этой доли между оставшимися в обществе участниками расходы в бухгалтерском учете не отражаются.

Участник общества, в пользу которого распределена доля в уставном капитале, перешедшая к обществу, получает доход в натуральной форме, подлежащий налогообложению НДФЛ (п. 1 ст. 210, пп. 2 п. 2 ст. 211 НК РФ). Налоговая база при этом, согласно п. 1 ст. 211, ст. 41 НК РФ определяется исходя из действительной стоимости распределяемых долей.

Организация в качестве налогового агента обязана исчислить и удержать сумму НДФЛ при любой денежной выплате дохода участникам (п. 6 ст. 226 НК РФ). Если ООО не производит выплат участнику, то оно обязано не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить участнику ООО (налогоплательщикам) и налоговому органу по месту своего учета о невозможности удержать НДФЛ и сумме налога (п. 5 ст. 226 НК РФ).

Выводы:

В бухгалтерском учете должны быть сделаны следующие проводки:

| Дебет | Кредит | Содержание операций |

| Операции по выходу участника из ООО | ||

| 81 «Собственные доли» | 75 «Расчеты с участником, вышедшим из ООО» | Отражена задолженность по выплате действительной стоимости доли перед участником, вышедшим из ООО |

| 75 «Расчеты с участником, вышедшим из ООО» | 68 «НДФЛ» | Удержан НДФЛ при выплате действительной стоимости доли участнику, вышедшему из ООО |

| 75 «Расчеты с участником, вышедшим из ООО» | 50 (51) | Выплачена действительная стоимость доли участнику, вышедшему из ООО |

| Операции по переходу доли к новому участнику | ||

| 75 «Расчеты с участником, к которому перешла доля» | 81 «Собственные доли» | Отражена задолженность участника по выкупу доли в ООО |

| 84 | 75 «Расчеты с участником, к которому перешла доля» | Стоимость распределенной между участниками доли списана за счет источников формирования имущества ООО |

Источник: https://www.l-b.ru/analitica/consultation/2920

Расчет налогов в связи с выходом из состава участников ООО

Главная Полезная информация Расчет налогов в связи с выходом из состава участников ООО

Общество с ограниченной ответственностью обязано выплатить выхдящему участнику действительную стоимость его доли. Это необходимо сделать в течение трех месяцев со дня получения обществом заявления участника о выходе (п. 6.1 ст. 23 Закона об ООО).

При этом Закон об ООО позволяет Обществу определить в уставе иной срок, но, по мнению судов, этот «иной» срок не может быть более трех месяцев. Проще говоря, общество своим уставом может лишь сократить срок выплаты стоимости доли выходящему участнику. Еще одно требование закона это доля выходящему участнику выплачивается в денежной форме.

Замена денег на имущество возможно только с согласия выходящего участника (п. 6.1 ст. 23 Закона об ООО). Таким образом, для бухгалтера выход участника означает необходимость произвести расчет стоимости доли этого участника.

Делается это на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи участником своего заявления о выходе (п. 6.1 ст. 23 Закона об ООО). Из этой отчетности бухгалтеру нужно взять стоимость чистых активов общества.

Соответственно, подлежащая выплате сумма определяется как пропорциональная доле выходящего участника часть стоимости чистых активов общества. Рассчитанную таким образом сумму и положено выплатить участнику.

Налоги на долю (НДС)

Рассмотрим теперь налоговые последствия выплаты выходящему участнику стоимости его доли. Речь об НДС в данной ситуации может идти только в том случае, если выплата производится не деньгами, а имуществом.

Тогда на разницу между стоимостью переданного участнику имущества и его первоначальным взносом в уставный капитал общества нужно начислить НДС. Такой вывод следует из положений статьи 39 Налогового кодекса, где говорится, что реализацией не является передача имущества только в рамках первоначального взноса.

Напомним, что при передаче имущества налоговая база по НДС определяется как стоимость этого имущества, исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 Налогового кодекса. Проще говоря, за основу берется рыночная стоимость имущества.

Поэтому лучше, если такая стоимость будет подтверждена заключением независимого оценщика, благо стоят эти услуги не так уж и дорого. И еще один нюанс, про который нужно не забыть, если решено удовлетворить просьбу участника о выплате его доли не деньгами, а имуществом.

Как мы только что выяснили, передача имущества участнику в пределах первоначального взноса не облагается НДС. А значит, придется восстановить сумму налога по этому имуществу, если он ранее был принят к вычету (п. 3 ст. 170 НК РФ).

Налог на прибыль

Поскольку статья 23 закона об ООО требует, чтобы стоимость доли выбывающему участнику выплачивалась за счет разницы между стоимостью чистых активов общества и размером уставного капитала, при налогообложении прибыли выплаченную сумму нельзя учесть в расходах (п. 1 ст. 270 НК РФ).

НДФЛ

Понятно, что вопросы по НДФЛ возникают исключительно в том случае, когда выбывающий участник — физическое лицо. Тут Налоговый кодекс ставит уплату налога в зависимость от срока непрерывного владения долей. Если этот срок превышает пять лет, то объекта налогообложения НДФЛ не возникает (п. 17.2 ст. 217 НК РФ).

Если же срок владения менее пяти лет, то никаких исключений для инвестиционных доходов НК РФ не делает. То есть вся сумма, выплачиваемая выходящему участнику, включается в налоговую базу. Соответственно, у организации возникает обязанность удержать с этой суммы НДФЛ.

Обратите внимание, в НК РФ есть норма абзаца 2 подпункта 1 пункта 1 статьи 220 НК РФ, позволяющая получить вычет при продаже доли в уставном капитале в размере документально подтвержденных расходов, связанных с приобретением этой доли.

То есть, уменьшить доход от продажи доли на сумму документально подтвержденных расходов на приобретение имущества, переданного в оплату указанной доли в уставном капитале (см. письмо ФНС России от 12.12.12 N ЕД-4-3/21179@). Получается, что в этом случае обязанности удерживать НДФЛ у организации не возникает (п. 2 ст. 226, пп. 2 п. 1 ст.

228 НК РФ). И, как следствие, она не обязана и уведомлять инспекцию о выплаченном доходе (см. письма Минфина России от 05.10.10 № 03-04-06/6-236 и от 28.03.08 N 03-04-05-01/89). Но речь в этом абзаце идет не о реализации, как в статье 217 НК РФ, а именно о продаже (не понятно, ошибка ли это законодателя или это сделали намеренно).

Но буквальное толкование приводит нас к выводу, что к ситуации с выходом участника из ООО эта норма не применяется. Что и подтверждает Минфин России (письмо Минфина России от 26.10.10 № 03-04-06/2-126).

Источник: https://xn--h1aegcddjj.xn--p1ai/useful-information/raschet-nalogov-v-svjazi-s-vykhodom-iz-sostava-uchastnikov-ooo/

Порядок выхода участника из ООО

Учредитель выходит из состава ООО. Долю желает получить в форме части недвижимого имущества (здания). Как это оформить — купля-продажа? Налогообложение при таком оформлении для ООО?

Нет, купля-продажа имущества не производится.

Порядок выхода участника из ООО раскрыт в рекомендации Как выйти из ООО по заявлению участника.

ООО направляет вышедшему участнику предложение о выплате действительной стоимости доли имуществом – частью здания. Вышедший участник предоставляет ООО согласие.

ООО и вышедший участник составляют акт приема-передачи имущества, который является основанием для регистрации перехода прав на недвижимость.

Налогообложение передачи имущества вышедшему участнику раскрыто в рекомендации ниже.

Выдача имущества в уплату действительной стоимости доли не является обязанностью ООО (п.6.1 ст.23 Федерального закона от 08.02.1998 № 14-ФЗ).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист» и «Системы Главбух».

Рекомендация: Как рассчитаться с учредителем при выходе его из ООО

«Бухучет: выплата доли

Как отразить в бухучете выплату доли участника при его выходе из ООО

Рассчитаться с учредителем (участником) можно как деньгами, так и имуществом (с его согласия). Сделать это нужно в течение трех месяцев со дня подачи участником заявления о выходе из общества, если иной срок не предусмотрен в уставе (п. 6.1 ст. 23 Закона от 8 февраля 1998 № 14-ФЗ).

Выплату действительной стоимости доли отразите проводкой*:

Дебет 75 субсчет «Участник» Кредит 51 (50)

– выплачена действительная стоимость доли участника за вычетом удержанного НДФЛ.

Это следует из Инструкции к плану счетов.

Налог на прибыль и УСН

Если учредителем (участником) является российская организация, то организации, выплачивающей стоимость доли, налог на прибыль удерживать не нужно*. Обязанность налогового агента у организации не возникает. Подробнее об этом см. Кто должен выполнять обязанности налогового агента по налогу на прибыль.

Если учредителем (участником) является иностранная организация, не имеющая в России постоянного представительства, удержите налог на прибыль с разницы между действительной и номинальной стоимостью доли учредителя (участника). Это следует из положений подпункта 2 пункта 1 статьи 309 Налогового кодекса РФ. С доходов, полученных иностранной организацией в пределах ее первоначального вклада, налог удерживать не нужно (подп. 4 п. 1 ст. 251 НК РФ).

Как удержать налог на прибыль с выплат доли иностранной организации при выходе из состава учредителей

Налог на прибыль удержите по ставке 20 процентов, если более низкая ставка не установлена международным договором (абз. 4 п. 1 ст. 310, п. 1 ст. 312 НК РФ).

Налог на прибыль рассчитайте по формуле:

| Налог на прибыль, удерживаемый при выплате действительной стоимости доли при выходе иностранной организации из состава учредителей (участников) | = | Действительная стоимость доли | – | Номинальная стоимость доли | × | 20% |

Такой вывод следует из подпункта 4 пункта 1 статьи 251 Налогового кодекса РФ.

Указанный порядок налогообложения стоимости доли при выходе из ООО учредителя – иностранной организации подтверждает Минфин России в письме от 3 августа 2010 № 03-03-06/1/519.

Удержание налога на прибыль отразите проводкой:

Дебет 75 субсчет «Участник» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– удержан налог на прибыль со стоимости доли, выплачиваемой иностранной организации.

Налог на прибыль не нужно удерживать в следующих случаях:

если налоговый агент уведомлен иностранной организацией, получающей доход, что она осуществляет деятельность на территории России через постоянное представительство. При этом у налогового агента должна быть нотариально заверенная копия свидетельства о постановке получателя дохода на учет в налоговой инспекции, оформленная не ранее чем в предшествующем налоговом периоде;

если международным договором об избежании двойного налогообложения установлено, что с таких доходов налог не удерживается.

Для того чтобы применять пониженную налоговую ставку или не удерживать налог, необходимо выполнение двух условий:

между Россией и иностранным государством, на территории которого зарегистрирована иностранная организация – получатель дивидендов, имеется международный договор, устанавливающий такие условия;

иностранная организация представила документы, подтверждающие ее постоянное местонахождение на территории данного государства.

Такой порядок предусмотрен статьей 312 Налогового кодекса РФ.

Налог нужно удержать и перечислить в бюджет на дату выплаты дохода иностранной организации (п. 1 ст. 310 НК РФ).

Как правило, выход учредителя (участника) из ООО не влияет на налогообложение доходов организации*.

Источник: https://www.law.ru/question/77773-poryadok-vyhoda-uchastnika-iz-ooo