Особенности расчета земельного налога после изменения кадастровой стоимости участка

Земельный налог, который выплачивается всеми собственниками земельных участков, рассчитывается на основании двух основных показателей — налоговой ставки и базы. В качестве последнего показателя используется кадастровая стоимость того земельного надела, который является объектом налогообложения.

Однако эта величина не является постоянной и на протяжении определенного периода времени может изменяться.

Расчет налога в этом случае будет происходить с определенными особенностями, которые и будут рассмотрены далее в статье.

В каких случаях кадастровая стоимость может измениться?

Прежде всего, стоит определиться с тем, что именно представляет собой кадастровая стоимость земли.

В частности, в качестве подтверждающей данную стоимость документации может выступать:

- кадастровый паспорт (этот документ выдавался ранее, однако если его данные действительны, то он может быть использован и в современных условиях);

- выписка из ЕГРП (документ, который пришел на смену предыдущему и с 2017 года выдается из Единого государственного реестра прав).

При установлении кадастровой стоимости в отношении конкретного участка на этот показатель оказывают влияние следующие факторы:

Поскольку данных факторов довольно много, в случае изменения какого-либо из них или же по другим причинам может быть изменена и кадастровая стоимость, причем как в сторону понижения, так и в сторону увеличения.

Основные причины изменения данной характеристики участка

Изменение категории земли (перевод ее из одной категории в другую)

От этого показателя напрямую зависит кадастровая стоимость (для каждой категории она существенно отличается и рассчитывается на основании установленных законодательно показателей). Аналогичная ситуация возможна и с изменением вида разрешенного использования участка.

Совершение ошибок при проведении кадастровых работ инженером

В частности, ошибки инженера могут быть связаны с неправильно установленными границами (в результате чего будет совсем другая площадь) или же с неправильными расчетами самой стоимости, после чего неправильные данные будут занесены в кадастр.

Установление судом рыночной стоимости земли и ее внесение в кадастр

Данная ситуация возможна, если собственник подал в суд иск с целью оспорить кадастровую стоимость, установленную ранее. В ходе этого проводится еще одна, независимая оценка земли, в результате чего данный показатель чаще всего снижается.

Изменение площади земли

Этот показатель напрямую влияет на стоимость (чем больше площадь, тем дороже стоит участок). Площадь может быть скорректирована по различным причинам: изменение или уточнение границ, объединение нескольких участков или разделение одного на два и более и т. д.

Каждый из этих факторов может влиять на кадастровую стоимость как в сторону ее увеличения, так и в сторону уменьшения.

Особенности уплаты земельного налога после изменений

Действия плательщика после изменения кадастровой стоимости и порядок расчета суммы платежа зависят от того, по каким именно причинами произошли данные перемены. В частности, возможны следующие варианты действий:

Применять новую величину для расчета налога можно сразу же в том году, когда она была установлена

В большинстве случаев этот вариант используется, когда данный показатель был уменьшен, причем по причине исправления кадастровых ошибок или вступившего в силу решения суда с измененной стоимостью.

При этом в отдельных случаях снизить налог к уплате можно не только за тот год, когда стоимость была пересмотрена, но и за несколько предыдущих периодов (но не более чем за три).

Применение новых данных распространяется только на тот налоговый период, который следует за отчетным

То есть, если стоимость изменилась в 2016 году, то использовать ее для расчетов можно будет лишь при вычислении налога за 2017 год. Что касается 2016 года, то за него плата будет считаться еще по старому показателю.

В частности, данный вариант распространяется на ситуации, когда изменения произошло по следующим причинам:

- перевод земли в другую категорию;

- изменение вида разрешенного использования;

- пересчет площади земельного участка.

Источник: http://zakonguru.com/nedvizhimost/zemelnyj/nalogi/stoimost-i-raschet/pri-izmenenii-kadastrovoj-stoimosti.html

Земельный налог при изменении кадастровой стоимости: перерасчет земельного налога, основные формулы для перерасчета

Для расчета земельного налога при изменении кадастровой стоимости нужно обращать внимание на причину корректировки этой стоимости. От нее зависят период, за который производится перерасчет земельного налога, и алгоритм расчета.

Земельный налог рассчитывается исходя из стоимости участка, отраженной в ЕГРН на 1 января года, за который исчисляется налог. В случае изменения кадастровой стоимости для расчета земельного налога важны дата корректировки стоимости и ее основание.

Кто должен платить земельный налог

Порядок расчета и уплаты земельного налога установлены Налоговым кодексом и местным законодательством муниципальных образований.

Налог на землю должны платить юридические и физические лица, которые владеют участками на праве собственности, бессрочного пользования или пожизненного наследования.

Налог для физических лиц, в том числе предпринимателей, рассчитывает налоговый орган. Уплата производится на основании извещения инспекции.

Перерасчет земельного налога при изменении кадастровой стоимости может быть произведен налоговым органом в случае, если человек оспорит кадастровую стоимость участка или будет выявлена техническая ошибка в стоимости, допущенная Росреестром.

Организации самостоятельно обязаны исчислять и уплачивать налог на землю.

Кроме того, если иное не предусмотрено местным законодательством, на юридические лица возлагается обязанность по уплате авансовых платежей по налогу, исчисляемых как ¼ от годовой суммы налога.

По итогам года организация представляет в инспекцию декларацию по земельному налогу. Изменение кадастровой стоимости для расчета земельного налога учитывается юридическим лицом самостоятельно после отражения такого изменения в ЕГРН.

Как определить стоимость земельного участка по кадастру

Базой для расчета земельного налога является кадастровая стоимость земельного участка, зафиксированная на начало года, за который исчисляется налог. База определяется по каждому участку отдельно.

В случае образования участка в течение года для расчета налога используется стоимость, указанная в ЕГРН на дату регистрации в Росреестре.

Узнать точную кадастровую стоимость участка позволяет интернет-сайт Росреестра, где сведения предоставляются в режиме онлайн по кадастровому номеру .

Когда производится перерасчет земельного налога

Изменение стоимости участка, указанной в ЕГРН, в течение года, за который производится расчет налога, не влечет за собой перерасчет налога исходя из новой цены земли. Перерасчет обязательств не осуществляется за предыдущие периоды и за год, в котором изменилась стоимость.

Однако исчисление земельного налога при изменении кадастровой стоимости может быть произведено исходя из новой стоимости в случае:

- исправления ошибки, носящей технический характер.

Она может быть допущена Росреестром. При корректировке кадастровой стоимости в этом случае налог пересчитывается за все периоды начиная с того, в котором возникла ошибка. Возникшую переплату налога можно вернуть из бюджета или зачесть в счет следующих платежей по налогу на землю;

- пересмотра стоимости участка судом или комиссией по урегулированию споров.

Может возникнуть ситуация, когда установленная стоимость участка, отраженная в ЕГРН, завышена и не соответствует рыночной цене. В этом случае налогоплательщик имеет право обратиться в суд или комиссию по урегулированию споров с требованием о пересмотре результатов оценки. По итогам действий налогоплательщика кадастровая стоимость земли может быть изменена.

Налог на землю при изменении кадастровой стоимости в этом случае пересчитывается с того налогового периода, в котором налогоплательщик заявил о желании пересмотреть стоимость письменно в суд или комиссию. Скорректированная стоимость применяется в расчетах не ранее чем с даты отражения в реестре новой стоимости участка.

Перерасчет земельного налога при изменении кадастровой стоимости

Расчет земельного налога при изменении кадастровой стоимости происходит по специальным формулам. Узнайте о них из нашего материала.

Кадастровая стоимость земельного участка (далее — КС) должна отражать его реальную рыночную стоимость. Она участвует в формуле расчета земельного налога (далее — ЗН):

ЗН = КС × СН,

где СН — ставка земельного налога.

Указанная формула справедлива для ситуации, когда:

- информация о КС отражена в госреестре до начала отчетного периода (в расчете участвует КС по состоянию на 1 января отчетного года);

- показатель КС не менялся за расчетный год.

Какими формулами нужно пользоваться, если КС изменилась, узнайте из следующих разделов.

Формула 1 для пересчета земельного налога выглядит так:

ЗН = КСизм × СН,

где КСизм — пересмотренная кадастровая стоимость.

Эту формулу применяют, если причинами изменения КС являются (п. 1 ст. 391 НК РФ):

- Ошибочное значение КС — после устранения ошибки перерасчет земельного налога при изменении кадастровой стоимости происходит за весь период с момента применения в налоговых расчетах ее неверного значения.

- Пересмотр КС по судебному решению или решению комиссии по рассмотрению споров об изменении КС — пересчет земельного налога производится за период, в котором подано заявление на пересмотр КС (но не ранее периода, когда оспариваемая КС была внесена в госреестр).

Формула 1 дополняется и расширяется при других причинах корректировки КС (подробнее об этом см. далее).

Формула 2 применяется в тех ситуациях, когда КС пересмотрена из-за:

- изменившегося вида разрешенного использования участка;

- перевода его в другую категорию;

- изменения площади.

Откорректированная при этом КС участвует в расчете земельного налога со дня внесения сведений в Единый госреестр недвижимости.

Информация о КС в реестр может вноситься любым числом внутри отчетного года. Кроме того, после изменения стоимости КС может измениться и налоговая ставка. В связи с этим при расчете налога должны учитываться:

- период владения участком с изменившейся КС в отчетном году;

- изменение ставки налога.

Формула 2:

ЗН = (СН0 × КС × КМ/12) + (СН1 × КСизм × (12 – КМ)/ 12),

где:

СН0 и СН1 — ставки налога до изменения КС и после нее (если ставка не изменилась, например, при увеличении площади участка: СН0 = СН1);

12 — количество месяцев отчетного года.

Пример

КС на начало года составляла 4 913 000 руб. В марте 2018 года из-за перевода земли из категории сельхозземель (СН0 = 0,3%) в категорию участков, предназначенных для дачного строительства (СН1=0,025%), в реестр внесли изменения, и КС стала составлять 6 400 000 руб.

Исчисление земельного налога при изменении кадастровой стоимости:

ЗН = (0,3% × 4 913 000 руб. × 3 / 12) + (0,025% × 6 400 000 руб. × (12 – 3) / 12) = 4 885 руб.

Итоги

Для расчета земельного налога при изменении кадастровой стоимости нужно обращать внимание на причину корректировки этой стоимости. От нее зависят период, за который производится перерасчет земельного налога, и алгоритм расчета (ст. 391 НК РФ).

Дополнительная информация

На Федеральном портале проектов нормативных правовых актов Минфин разместил законопроект, касающийся льгот по налогу на имущество и земельному налогу.

Так, из текста законопроекта следует, что с 2019 года льгота по налогу на имущество в части движимого имущества (п. 25 ст. 381 НК РФ) будет применяться вне зависимости от решения региональных властей. Будем следить за судьбой этой инициативы и информировать наших читателей.

А вот по земельному налогу некоторые льготы в отношении участников свободных экономических зон с 2019 года будут применяться только в случае принятия соответствующего нормативно-правового акта местными властями.

С 1 апреля 2018 года будет обновлена форма налогового уведомления на уплату имущественных налогов физлицами. Соответствующие изменения внесены приказом ФНС от 15.01.2018 № ММВ-7-21/8@.

Источник: http://zagorodnaya-life.ru/zemelnyj-nalog-pri-izmenenii-kadastrovoj-stoimosti-pereraschet-zemelnogo-naloga-osnovnye-formuly-dlya-pererascheta/

Изменение налога на землю при изменении кадастровой стоимости

Земельный налог, накладываемый на владельца участка, зависит, в основном, от налоговых базы и ставки. По ст. 390 НК в качестве налоговой базы используется кадастровая стоимость участка. При изменении по каким-либо причинам этой стоимости должен меняться и установленный на участок налог.

Что такое кадастровая стоимость

По ст. 65 ЗК в целях расчета налогов каждый земельный участок должен иметь свою кадастровую стоимость. По статье 3 закона 135-ФЗ кадастровая стоимость – это стоимость, определенная по данным кадастровой оценки.

По решениям суда или комиссии по спорам о величине кадастровой стоимости эта стоимость может быть приравнена к рыночной.

КС может зависеть от различных факторов.

К наиболее важным относятся следующие показатели:

- площадь участка;

- его расположение;

- категория земли.

Поскольку факторов, влияющих на кадастровую стоимость довольно много, то такая стоимость может уменьшаться или увеличиваться.

Причины

Если вы хотите узнать, как решить именно Вашу проблему — звоните: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64.

В процессе эксплуатации участка его стоимость может измениться.

Основными причинами изменения КС земли являются:

- Изменение категории земли.

- Ошибки при межевании.

- Изменение площади участка.

- Решение суда.

Изменение показателей категории земли или ее разрешенного использования может сильно повлиять на стоимость участка.

При проведении межевания возможны ошибки кадастрового инженера. В частности, такие ошибки могут возникнуть из-за неправильно установленных границ участка.

Размер площади участка непосредственно влияет на его стоимость. Изменение площади может произойти в результате уточнения границ участка, а также при его разделении или объединении нескольких участков.

При подаче собственника иска в суд, последний может признать в качестве кадастровой рыночную стоимость земли. Новая стоимость заносится в ЕГРН.

Порядок расчета налога

В настоящее время вопрос о дате, с которой можно применять измененную кадастровую стоимость в качестве налоговой базы, полностью не урегулирован, в результате чего возникают спорные ситуации.

При расчетах земельного налога необходимо учитывать позицию Минфина, которая обозначена в письме № 03/27809 от 16.07.2013 года.

В соответствии с этим письмом расчета налога, связанный с изменением базы, зависит от даты, на которую устанавливается новая стоимость.

Если полученные изменения по стоимости участка внесены в ЕГРН во время текущего периода, то эта стоимость является базовой для налога, взимаемого за последующий налоговый период.

Такого порядка придерживаются, в большинстве своем, налоговые органы.

В соответствии с законом №135-ФЗ (2014 г.

) сведения об изменении кадастровой стоимости по решениям суда или комиссии по спорам могут использоваться с начала года, в котором поданы документы на пересмотр этой стоимости (но не ранее, чем она будет включена в ЕГРН). Аналогичный подход указан в ст. 391 НК. Таким образом, можно пересчитать налог на землю с начала года подачи документов на изменение стоимости участка.

Согласно постановлению Президиума ВАС № 913/11 принятая в результате судебного рассмотрения новая кадастровая стоимость должна быть внесена в реестр. Это изменение должно начать действовать с даты, указанной в решении суда.

Таким образом, если изменения в ЕГРН по уточнению стоимости внесены на 1 января данного года, то налог определяется по новой базе за текущий налоговый период. Если же изменения внесены на 1 января предыдущих годов, то налог определяется по новой базе за налоговый период, на который были внесены изменения. Также пересчитывается налог за последующие периоды.

Источник: http://zakonometr.ru/zemlja/dokumenty/uchastok/zemelnyj-nalog/juridicheskih/kak-schitat-zemelnyj-nalog.html

Земельный налог – исчисление налога по кадастровой стоимости

Вам пришло уведомление из налоговой инспекции об уплате имущественных налогов, которое Вас «сильно» удивило?! Сумма налога возросла с существенной прогрессией и составляет тысячи или десятки тысяч рублей?

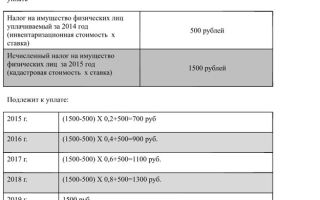

Тема земельного налогообложения стала настолько актуальной, что сейчас данная категория налогообложения для владельцев земельных участков поставлена более остро и требует гораздо существенных затрат, нежели за прошедшие годы. С чем это связано?

С 2015 года существенно изменился механизм исчисления налога. Сумма платежа теперь рассчитывается из кадастровой стоимости, которая, как правило, максимально приближена к рыночной и существенно превышает инвентаризационную оценку. Как следствие, уплачиваемая налогоплательщиком сумма налога возрастает.

Принципы определения инвентаризационной стоимости и кадастровой стоимости совершенно разные. Поскольку кадастровая стоимость приближена к рыночной, то и налоговая база выросла в разы по сравнению с той, которая исчислялась исходя из инвентаризационной стоимости.

Кадастровая стоимость – стоимость объекта недвижимости, сведения о которой внесены в государственный кадастр недвижимости (ГКН). Определяется такая стоимость в ходе государственной кадастровой оценки независимыми оценщиками.

В каждом регионе переоценка проводится не реже одного раза в пять лет и не чаще одного раза в три года (в Москве, Санкт-Петербурге и Севастополе переоценка может проводиться не чаще одного раза в два года).

Массовую оценку земель проводили в 2013 году независимые оценщики, которых выбирали на аукционах региональные и местные власти.

В соответствии с действующим законодательством оценщики сами выбирают методику определения кадастровой стоимости объектов недвижимости.

На практике независимые оценщики проводили оценку без выезда на каждый участок лично, а основывались на информации из открытых источников СМИ о цене предложения сделки, по компьютеру искали объявления о продаже земли в том или ином районе, чтобы понять, по какой цене ее там продают.

Объявления о продаже земель сортировались по категориям земель и видам ей разрешенного использования, для каждого вида выводили среднюю цену за квадратный метр и умножали на площадь оцениваемого участка.

В то же время сведения о реальной цене сделки оценщиками не учитывались, не учитывались и отдаленность земель от крупных городов, развитие транспортной сети, инфраструктуры, а также иные важные факторы, объективно влияющие на рыночную стоимость земельного участка. В результате из-за несовершенства методики, некорректного её определения возникли многочисленные ошибки при определении кадастровой стоимости.

Государственная кадастровая оценка земель местами оказалась значительно выше, чем цена реализации земельных участков, стоимость соседних участков даже в одном кадастровом квартале может отличаться друг от друга на порядок, а интернет пестрит информацией от официальных лиц с признанием, что оценка проведена некачественно!!! Но налоговые уведомления за 2014 год пришли и уплатить его собственники обязаны в установленный срок.

Налогом облагаются участки земли, находящиеся в пределах конкретного муниципального образования. Участок является объектом налогообложения, если он имеет свой кадастровый номер, и значится в государственном едином земельном реестре с указанием всех его характеристик (координат, категории, границ, размера).

Налогоплательщиками являются как юридические, так и физические лица, владеющие земельными участками на правах собственников, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налоговая база определяется в отношении каждого объекта как его стоимость, указанная в государственном кадастре недвижимости по состоянию на 1 января года, являющегося налоговым периодом.

В отношении объекта, образованного в течение налогового периода, налоговая база в этом налоговом периоде определяется как его кадастровая стоимость на дату постановки такого объекта на государственный кадастровый учет.

Для перехода на новый порядок законодатель отвел довольно длительный период с 2015-го по 2020 год. Начиная с 1 января 2020 года, налоговая база по налогу на имущество физических лиц будет исчисляться на всей территории РФ только исходя из кадастровой стоимости.

При этом в течение четырех налоговых периодов с начала применения кадастровой стоимости объектов при расчете суммы сбора будет использоваться специальная формула.

Суть переходных положений сводится к тому, чтобы не допустить резкого увеличения налоговой нагрузки и сделать её увеличение постепенным. Однако от этого налогоплательщикам легче не будет!

Для отдельных категорий предусмотрены вычеты, благодаря которым собственник может уменьшить налоговую базу, а, значит, и сумму сбора.Также предусмотрены и льготы. Они касаются конкретных категорий лиц. Льгота сводится к тому, что этим категориям предоставляется ставка земельного налога, которая существенно ниже стандартной.

Но это происходит не автоматически.

Для получения такой льготы необходимо предоставить заявление о ее предоставлении и документы, подтверждающие право на льготу, в территориальный орган налоговой, под юрисдикцией которой находится участок. И только после прохождения соответствующей процедуры можно рассчитывать на получение права оплаты земельного налога по сниженной ставке. Если по состоянию на 31.12.2014г.

льгота уже была предоставлено, повторно подавать заявление и документы не нужно.

Льгота предоставляется в отношении одного объекта каждого вида по выбору собственника. Для получения льготы необходимо до 1 ноября направить в налоговую инспекцию уведомление об объектах, в отношении которых будет применяться льгота.

В противном случае льгота будет предоставлена в отношении объекта с максимальной суммой налога.

Так же, как и прежде, уплата налога производится на основании налогового уведомления, направляемого инспекцией собственнику. Однако законодатель изменил срок уплаты сбора.

Если раньше перечислить платеж в бюджет необходимо было не позднее 1 ноября года, следующего за годом, за который исчислен налог, то сейчас перечислить сбор нужно на 1 месяц раньше – не позднее 1 октября.

Больше всего нынешняя ситуация повлияла на земельный налог в Московской области, где стоимость земельных участков теперь составляет достаточно высокие суммы и в итоге сумма налога на такую землю будет превышать всякие мыслимые пределы.

Для какого-то эта сумма окажется вполне посильной, а для какого-то она может оказаться равной месячному доходу всей семьи, если не больше. В итоге для большинства налогоплательщиков новый налог – это весьма существенные затраты.

Как уменьшить бремя налога? Заподозрив несоответствие в платежках, чтобы избежать лишних налоговых выплат, собственник вправе внести уточнения в информацию о своих объектах в кадастр, перепроверить кадастровую стоимость налогооблагаемого объекта недвижимости.

Некорректное определение кадастровой стоимости — некорректное начисления налога.

Выход: Оспорить эту кадастровую стоимость!

В случае несогласия с кадастровой стоимостью земельного участка вы вправе обратиться с жалобой в комиссию по рассмотрению споров о результатах определения кадастровой стоимости в досудебном порядке или оспорить её в суде.

Успешное оспаривание кадастровой стоимости земельного участка позволяет пересчитать размер земельного налога и уменьшить его сумму в несколько раз.

Но перед тем как заняться оспариванием кадастровой стоимости получите информацию о кадастровой стоимости в Росреестре. Сведения о кадастровой стоимости можно получить, заказав выписку из государственного кадастра недвижимости (ГКН).

Предлагаем Вам воспользоваться нашими услугами по предоставлению сведений из государственного кадастра недвижимости (ГКН) на объекты недвижимости. Ознакомиться с данными услугами компании «СОВЕТНИК-ПЛЮС» Вы можете здесь: http://sovetnik-plus.ru/nedvizhimost/predostavlenie-svedenij-iz-gkn

Источник: http://www.sovetnik-plus.ru/publikatsii/zemelnyj-nalog-ischislenie-naloga-po-kadastrovoj-stoimosti

Установлен новый порядок расчета земельного налога при изменении кадастровой стоимости земельного участка и другие изменения в части налогообложения имущества

В часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации внесены изменения, касающиеся налогообложения имущества (Федеральный закон от 30.09.2017 № 286-ФЗ).

Так, согласно статье 378.

2 Налогового кодекса Российской Федерации при определении налоговой базы, исчислении и уплаты налога в отношении отдельных объектов недвижимого имущества расчет производится исходя из кадастровой стоимости имущества в отношении определенных видов недвижимого имущества, признаваемого объектом налогообложения.

При этом, исчисление суммы налога на имущество определяется исходя из его кадастровой стоимости по состоянию на 1 января года налогового периода. Таким образом, в случае изменения кадастровой стоимости имущества в течение налогового периода, она применяется лишь 1 января будущего года.

Также устанавливается новый порядок расчета земельного налога при изменении кадастровой стоимости земельного участка вследствие изменения вида разрешенного использования земельного участка и (или) его перевода из одной категории земель. Данные изменения также учитываются при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости этого земельного участка.

Изменения, внесенные названным законом, коснулись и физических лиц.

В настоящее время физическое лицо, имеющее право на налоговую льготу по транспортному налогу, земельному налогу и налогу на имущество физических лиц, представляет в налоговый орган по своему выбору заявление о предоставлении налоговой льготы и документы, подтверждающие право налогоплательщика на налоговую льготу.

В соответствии с принятыми изменениями налогоплательщики — физические лица, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы. При этом документы, подтверждающие право налогоплательщика на налоговую льготу, он предоставлять больше не обязаны.

Если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении налогоплательщика о предоставлении налоговой льготы, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов, организаций, должностных лиц, у которых имеются эти сведения.

Лицо, получившее запрос налогового органа о представлении сведений, подтверждающих право налогоплательщика на налоговую льготу, исполняет его в течение 7 дней со дня получения или в тот же срок сообщает в налоговый орган о причинах неисполнения запроса.

Налоговый орган в течение 3 дней со дня получения указанного сообщения обязан проинформировать налогоплательщика о неполучении по запросу сведений, подтверждающих право этого налогоплательщика на налоговую льготу, и о необходимости представления налогоплательщиком подтверждающих документов в налоговый орган.

Форма заявления о предоставлении налоговой льготы, порядок ее заполнения, формат представления такого заявления в электронной форме утверждены Федеральной налоговой службой России.

Изменения вступают в силу 1 января 2018 года и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

Источник: http://www.xn--52-6kcakk5enu.xn--p1ai/ustanovlen-novyj-poryadok-rascheta-zemelnogo-naloga-pri-izmenenii-kadastrovoj-stoimosti-zemelnogo-uchastka-i-drugie-izmeneniya-v-chasti-nalogooblozheniya-imushhestva/

Налог на землю в 2018 году для физических лиц

Все земельные участки, находящиеся в собственности, должны облагаться земельным налогом. Этот сбор является местным и муниципальные власти территорий самостоятельно определяют ставки, порядок уплаты и льготы по нему.

В 2018 году налог на землю подвергся значительным изменениям, отразившись на его размере. Вследствие чего местные бюджеты будут пополнены в большем объеме. Эта составляющая должна положительно отразиться на развитии регионов.

Какой налог на землю в 2018 году

В основе расчета земельного налога лежит кадастровая стоимость участка, взятая по состоянию на начало года уплаты. Обычно для рядовых граждан высчитывает размер налога налоговая инспекция. В уведомлении мы видим наименование объекта, кадастровую стоимость, ставку налога и итоговую сумму к уплате.

Что же поменялось с наступлением 2018 года? Существенным изменением стало увеличение кадастровой стоимости земли, приближаясь к рыночной. Это скажется на росте налога и ударит по кошельку россиян.

Чтобы удар по бюджету семей, имеющих в собственности земельные участки любых категорий, не оказался слишком сильным, законодатели приняли решение провести увеличение налога в несколько этапов. Это значит, что кадастровая стоимость будет расти постепенно – ежегодно на 20%. Таким образом, и земельный сбор поэтапно станет больше, а к 2020 году достигнет полной суммы.

Ставка земельного налога составляет 0,3% для:

- участков для садоводства и огородничества, кроме использующихся в целях коммерции,

- земель сельскохозяйственного назначения,

- участков под многоквартирным домом, поделенных на всех жильцов по долям, пропорционально площади квартиры к общей дома,

- участков с инженерными сетями, а также для государственных нужд.

Остальные облагаются по ставке 1,5%.

Налоговый кодекс допускает применение дифференцированной ставки, зависящей от категории земли и разрешенного его использования.

В чем заключается особенность кадастровой стоимости недвижимости?

Чтобы рассчитать новую кадастровую стоимость, приближенную к рыночной, была проделана большая работа. Оценщикам пришлось проанализировать множество источников по продаже участков, откуда и была выведена средняя цена. Именно она и легла в основу определения кадастровой величины.

Конечно, такой способ определения цены не совсем правильный и точный. Здесь не учтен возможный торг между продавцом и покупателем, то есть взята первоначальная стоимость продажи, а не сделки как таковой.

Не учтены также и такие параметры, как расположение участка, нахождение его относительно населенных пунктов, а также инфраструктура и транспортная доступность.

Все это значительно влияет на стоимость земельного участка.

Усредненные цифры статистических баз не отражают реальные цены. Это может сказаться на увеличении кадастровой стоимости, не отражающей действительной картины на рынке. По сути, вопрос цены остается спорным и может повлечь за собой обращения в суд недовольных граждан.

Правильным же решением со стороны чиновников было постепенное увеличение кадастровой стоимости. Платить сразу возросшие в разы налоги стало бы накладным для многих россиян, учитывая то, что доходы населения за последние годы стали падать.

Конечно, все налогоплательщики понимают, что эти средства идут в местный бюджет. Развитие и улучшение региона без них невозможно. Но и страдать семейный бюджет от непомерных налогов тоже не должен.

Льготы на оплату земельного налога

Существенно снизить расчет налога могут льготы. Поскольку земельный налог является местным, то и перечень региональных льготников определяется властями территорий, на которых находятся земли.

Точный перечень категорий, пользующихся льготой по уплате налога и в каком размере, можно уточнить в территориальном налоговом органе того муниципалитета, где земельный участок числится, или в администрации.

К некоторым относятся:

- герои Советского Союза и России;

- люди имеющие инвалидность;

- ветераны велико отечественной войны;

- участники чернобыльской катастрофы.

Чтобы получить полагающееся уменьшение или освобождение от платы, необходимо обратиться в налоговую инспекцию с заявлением о предоставлении льготы. Вместе с заявлением потребуется предоставление документов на свой выбор, которыми можно подтвердить ее. (пункт 10 статьи 396 НК РФ).

Однако, для каждого вида налогов государство определяет и федеральных льготников. Согласно пункта 7 статьи 395 Налогового кодекса РФ освобождены от налога на земли, используемые для сохранения и развития традиционных промыслов, хозяйствования и образа жизни малочисленные коренные народы Севера, Сибири, а также Дальнего Востока России.

Изменения 2018 года

Теперь получить льготу станет проще. Для этого не нужно сдавать документы, подтверждающие право на льготу, а достаточно просто заполнить заявление, с указанием реквизитов правоустанавливающего документа.

Как рассчитать налог на землю: формула и примеры

Для расчета земельного налога применяется единая формула:

ЗН = НБ x НС

Налоговая база помноженная на налоговую ставку. Эта норма закреплена в Налоговом кодексе статья 396.

- Налоговая база — кадастровая стоимость земельных участков.

- Ставку налога мы рассматривали чуть ранее и определили, что в большинстве случаев для физических лиц она составляет 0,3.

Но закон оговаривает и другие нормы. Так, например, если участок предоставлен или приобретен физическим лицом под строительство жилого дома, к исчислению налога может применяться повышенный коэффициент.

Предположим, право на этот участок под ИЖС зарегистрировано гражданином, но со строительством дома он не торопится. По истечении 10 лет с момента регистрации к такой земле будет установлен коэффициент 2,0. Только после того, как жилье будет построено и обязательно зарегистрировано, ставка станет в обычном размере.

Сумма земельного налога за истекший год рассчитывается, исходя из времени владения участком. При этом за полный месяц будет принят тот, в котором право возникло до 15 числа или прекращено после 15 числа. И совсем не учитывается месяц, в котором право возникло после 15 числа или прекращено до 15 числа.

Справка. Правильность расчета земельного налога можно проверить на официальном сайте Федеральной налоговой службы. Среди электронных сервисов есть очень удобный Калькулятор онлайн земельного налога.

Результат вашего расчета не всегда может совпадать с мнением налоговой инспекции. Такая ситуация может возникать при допущенной ошибке или неучтенных льготах.

Чтобы восстановить справедливость, необходимо обратиться в орган ФНС с заявлением, составленном в двух экземплярах. На одном инспектор поставит входящий номер и передаст вам.

К заявлению обязательно приложите документы, согласно которым станет понятна ваша позиция.

Налоговый орган обязан рассмотреть заявление и документы и принять решение об изменении суммы налога или отказе. Отказ должен быть аргументирован и выдан в письменном виде. Если вы настойчиво стоите на своей позиции, обратитесь в суд.

Видео: Налог на землю — рассказывает начальник отдела УФНС России

Источник: https://nedexpert.ru/nalogi/nalog-na-zemlju-dlja-fizicheskih-lic/

Как рассчитать налог на землю по кадастровой стоимости — Про сад и дом

Налоги – один из главных источников наполнения бюджета, поэтому во всех цивилизованных странах вопросам налогообложения уделяют пристальное внимание. В России эта «почетная» обязанность закреплена ст. 57 Конституции РФ.

Особенно важно правильно провести расчет земельного налога по кадастровой стоимости, так как участками владеют многие россияне, и для многих земля – хорошая статья доходов.

Вывести сумму налоговых выплат могут, как специалисты налогового органа, так и сами землепользователи.

Что такое земельный налог, кто его должен платить

Все налоговые выплаты и обязательные сборы россиян предусмотрены положениями Налогового кодекса, а в случае с земельным налогом специалисты руководствуются ст. 31 НК.

В законе сказано, что объектом налогообложения становятся в обязательном порядке все участки земли, расположенные в границах города, поселка, другого муниципального образования (ст. 389 Налогового кодекса).

При этом налог не взимается:

- с участков, выведенных из оборота;

- с земель, входящих в состав лесного, водного фонда;

- с участков под многоквартирными домами;

- с объектов, имеющих культурную ценность.

Что касается ставки налога, то ее устанавливают местные органы самоуправления. Платить его обязаны, как физлица, включая ИП, так и юрлица, по праву собственности, наследования или бессрочного пользования. С другой стороны, налогового бремени не несут арендаторы земли и россияне, пользующиеся земельным участком по договору пользования (безвозмездному).

Из чего состоит земельный налог, и кто его рассчитывает

Прежде чем понять, как рассчитать налог на землю по кадастровой стоимости, необходимо определиться в основных понятиях, а интересовать нас будет, что такое налоговая база и ставка налога. Перемножив эти показатели, получим искомую сумму налога, хотя бывают и исключения из правила.

Что собой представляет налоговая база

На самом деле, база – это кадастровая стоимость ЗУ, а она определяется в соответствии с рыночной стоимостью земли.

Расчетом ее занимаются специалисты соответствующих государственных органов, но в некоторых случаях к общему знаменателю приходят по итогам споров, нередко в ситуацию вмешивается суд.

Если вы хотите произвести расчет налога на землю своими силами, в случае если выводы специалистов не соответствуют действительности, надо, прежде всего, узнать кадастровую стоимость земли по состоянию на 1 января текущего года.

Все дело в том, что в течение года она может меняться по разным причинам: в случае объединения или раздела, строительства капитального объекта, по другим причинам. Если изменения произошли после 1 января, на сумме ЗН это не скажется, а изменения вступят в силу только с началом нового отчетного периода.

Важно! Если речь идет о пересмотре кадастровой стоимости из-за возникшей технической ошибки, допущенной контролирующим органом или корректировка необходима по решению суда, изменения вступают в силу сразу после того, как в реестре стоимость участка была изменена окончательно.

Если с кадастровой стоимостью участка все понятно, и узнать ее можно, получив выписку из кадастрового учета, то с налоговой ставкой дела обстоят иначе. Этот показатель напрямую зависит от назначения земельного участка, а исходя из этого, различают два размера ставок:

- Ставка 0,3% распространяется на земельные участки, используемые для сельскохозяйственных нужд, земли, используемые под индивидуальное строительство, а также участки, предназначенные под размещение объектов социнфраструктуры и жилого фонда.

- Повышенная ставка 1,5% применяется к прочим земельным участкам, не входящим в перечень из первого пункта списка.

Налоговые ставки ЗН часто устанавливаются специалистами муниципалитетов, при этом учитываются различные факторы, однако в любом случае, они не должны выходить за границы, определенные Налоговым Кодексом РФ.

Сумма налоговых выплат также зависит от того, когда конкретно возникло право собственности – если это случилось с 1 по 15 число месяца (включительно), месяц считается полноценным. Если речь идет об утрате права собственности, то полным считается месяц, начиная с 15 числа месяца.

Чтобы рассчитать ставку земельного налога, а организации должны делать это самостоятельно, не дожидаясь налоговых органов, надо на сайте Федеральной налоговой службы выяснить ставку налога, а она может быть отличной для каждого региона.

Это надо для того, чтобы по результатам 9 месяцев работы бухгалтерия могла перечислить в бюджет четвертую часть годовой стоимости налога авансом. По окончании года в налоговую службу предоставляется декларация с указанием авансовых платежей и всей суммы налога, уплаченной за год.

В некоторых случаях юрлица от авансового платежа освобождаются.

Что должны предпринять физические лица

Частные землевладельцы не должны в обязательном порядке выполнять расчет стоимости земельного налога – вместо них это делают специалисты налогового органа. Хотя довольно часто с мнением налоговиков собственники земли не согласны, поэтому знать, как произвести расчет необходимо, ведь вряд ли кто-нибудь захочет платить лишние деньги.

При своих расчетах инспекторы используют сведения из Росреестра, а основанием для уплаты налога является извещение, посланное в адрес землевладельца.

Стоит обратить внимание на то, что сумма выплаты должна быть обоснованной, поэтому в извещении указывается величина налоговой базы и ставки, учитываются также и льготы, а их имеют многие землепользователи. Естественно, надо следить за своевременной уплатой налога, ведь за просрочку предусматриваются штрафные санкции.

Кто имеет льготы по оплате земельного налога

Согласно действующему законодательству некоторые категории налогоплательщиков вправе рассчитывать на послабление налогового бремени. При этом стоит учитывать, что каждая льготная категория может делиться по территориальному признаку:

- Федеральные льготы, претендовать на которые могут, к примеру, представители северных народностей, занимающихся на землях, им принадлежащим, народным промыслом, что соответствует их жизненному укладу. В данном случае важно отметить, что одинаковые преференции имеют все физические лица, включая индивидуальных предпринимателей.

- Местные льготы, а довольно часто решение о предоставлении льгот по уплате налога на землю принимают на местном уровне – руководством муниципалитета.

Соответственно, узнать перечень льготных категорий можно, обратившись в государственный орган по месту жительства или нахождения объекта налогообложения (гаражного кооператива, иного объекта).

Сумма налога также отличается для физических и юридических лиц.

Что касается предприятий и организаций, то они имеют льготу по уплате, в случае если взимание налога не предусмотрено, в принципе. Если говорить о частниках, то часто сумма налога может быть снижена по принадлежности к определенным льготным категориям. На снижение ЗН в размере 10 тыс.

рублей, могут претендовать следующие категории россиян:

- герои Советского Союза и России, а также кавалеры Ордена Славы трех степеней, что приравнивается к звезде героя, инвалиды ВОВ и участники боевых действий;

- ликвидаторы аварии на ЧАЭС, другие лица, перенесшие облучение, включая тех, кто принимал участие в ядерных испытаниях;

- инвалиды с детства, а также все инвалиды 1, 2, 3 групп, получившие инвалидность, вплоть до 1 января 2004 года.

Учитывая наличие льгот, в формулу по вычислению конечной стоимости налога добавляется льгота. В этом случае из кадастровой стоимости земли (налоговой базы) высчитывается сумма налога в размере 10 тыс.

рублей, после чего полученную разницу умножаем на процентную ставку (0,3% для физических лиц).

Что касается юридических лиц, то процентная ставка может меняться, а льготы юридическим лицам не предусмотрены – они могут быть лишь полностью освобождены от уплаты налога в случаях, описанных выше.

Несколько примеров расчета налога на землю

Говорить о том, как правильно рассчитать сумму налога на землю, можно долго, однако лучше рассмотреть все на конкретных примерах, как для юридических лиц, так и для физлиц. Для начала рассмотрим, как происходит вычисление для уплаты налога на землю предприятием.

Пример расчета для юридического лица

Компания «Евростиль» является собственником земельного участка, предназначенного для строительства фабрики по пошибу эксклюзивной одежды. Кадастровая стоимость данного участка, согласно данным из Росреестра, составляет 5 миллионов рублей.

Для данного типа земли действует налоговая ставка в размере 1,5%. Рассчитать стоимость налога в этом случае просто, для чего достаточно перемножить основные показатели, а полученный результат разделить на 100.

В нашем конкретном случае получается, что сумма налога за год составит для компании 75 тыс. рублей.

Как рассчитать налог физическим лицам

В первую очередь рассчитаем налог на земельный участок для лиц, не относящихся к льготным категориям.

К примеру, речь идет об участке с кадастровой стоимостью 2,5 миллиона рублей и налоговой ставкой в 0,2%. В этом случае сумма налога рассчитывается путем перемножения этих показателей и деления их на 100.

Собственник земли, таким образом, будет платить в год сумму, равную 5 тыс. рублей.

Если при расчете земельного налога для гражданина, имеющего определенные льготы, то от кадастровой стоимости участка в 2,5 миллиона рублей отнимается 10 тысяч рублей.

Полученный результат умножаем на процентную ставку по налогу и делим на 100. Получается, что сумма к выплате равная 4980 рублей.

Важно при этом учесть, что инвалидность была получена собственником земли в 2002 году, то есть, до 1 января 2004 года.

Ответственность за неуплату земельного налога

Рассчитать сумму налога на землю не сложно, в частых случаях сумма его не значительная, поэтому каждый землевладелец может выделить один раз в год определенную сумму. Между тем о своей конституционной обязанности многие собственники земли забывают – они не платят налог на землю или делают это несвоевременно.

В этом случае законом предусмотрена система штрафов, при этом к неуплаченной своевременно сумме добавляется пеня. Сумма пени также имеет свою расчетную формулу, а состоит она из неуплаченной суммы налога, умноженной на ставку рефинансирования Центробанка, разделенную на 300, и умноженной на срок просрочки.

Помимо возможного изменения кадастровой стоимости земельного участка, о чем было сказано выше, часто возникает вопрос: как рассчитать налог на землю, если кадастровой стоимости нет, в принципе.

Несмотря на то, что по закону каждый участок должен быть внесен в Росреестр и поставлен на кадастровый учет, есть еще земли, которые находятся «в тени». Между тем закон предусматривает и такую ситуацию, вот только вместо кадастровой стоимости при расчете суммы налога используется другой показатель – нормативная цена.

Она рассчитывается специалистами государственных органов власти, отдельно для каждого субъекта – области, административного района, другого образования.

Прочтите также: Можно ли уменьшить кадастровую стоимость земли самостоятельно

© 2018, Expert. Все права защищены.

Источник: https://prosadidom.ru/land/surveying/raschet-zemelnogo-naloga-po-kadastrovoj-stoimosti/

Методы расчета земельного налога по кадастровой стоимости

Земельный налог (ЗН) – это местный налог (налог, который платится не в федеральную казну, а в местную), которым облагаются физические и юридические лица, имеющие в собственности земельные участки.

Определяется на основании главы 31 налогового кодекса РФ, и на основании местных (муниципальных, областных или краевых) нормативно-правовых актов.

Города Москва, Санкт-Петербург и Севастополь являются территориями федерального значения и земельный налог там устанавливается городскими властями.

Кто должен платить?

Подлежат обложению земельным налогом:

- Земельные участки, которые находятся в собственности у физических и юридических лиц.

- Земли, которые входят в состав муниципального образования, а также в территории федерального значения;

- Если земельный участок входит в паевой инвестиционный фонд, то налог будет платить компания, которая этим фондом управляет.

Исключения

Не подлежат обложению земельным налогом:

- Физические лица и организации, использующие землю на правах безвозмездного пользования.

- Земли, использующиеся на правах аренды. В этом случае вносится только арендная плата;

- Участки, которые были изъяты из оборота, либо с ограниченным оборотом. Под таковыми подразумеваются земли, на которых расположены объекты федеральной собственности, такие как:

- Здания военных судов;

- Здания государственных воинских формирований;

- Здания ФСБ;

- Объекты органов госохраны;

- Кладбища;

- Инженерные сооружения;

- Земли лесного фонда;

- Земли, на которых расположены объекты культурного или археологического наследия;

- Участки под многоквартирные дома;

- Участки, на которых расположены государственные водоёмы. Земли водного фонда;

- Оборонные предприятия.

От чего зависит сумма?

Для расчёта суммы ЗН не имеют значения результаты хозяйственной деятельности на этом участке и прибыль, полученная с его использования. Это другая сфера налогообложения.

Базовым критерием для расчёта суммы ЗН является кадастровая стоимость участка. В статье 394 НК РФ прописаны максимальные ставки, выражающиеся в процентах от кадастровой стоимости участка.

Так, ставка не более 0.3 % обозначена на земли, предназначенные для:

- Сельскохозяйственного производства;

- Ведения личного подсобного хозяйства;

- Садоводства и огородничества;

- Животноводства;

- Строительства частного жилища;

- Жилого фонда;

- Инфраструктуры ЖКК (Жилищно-коммунального комплекса).

Для остальных видов земель процентная ставка составляет до 1.5%.

Как посчитать по кадастровой стоимости?

Для того, чтобы узнать эту стоимость, следует лично обратиться в территориальное отделение Росреестра, либо запросить сведения на их официальном сайте. Также можно ее узнать онлайн по кадастровому номеру или адресу.

Далее следует узнать, не принимались ли местными органами власти процентные ставки, отличные от максимальных и прописанных в НК РФ (0.3% и 1.5%). Если да, то выяснить их размер, и использовать при расчёте земельного налога.

Если нет, значит используем вышеупомянутые 0.3 или 1.5%, в зависимости от категории вашей земли. Эти же цифры будут взяты за основу и в наших примерах.

Стандартная формула расчёта

По умолчанию, если у вас нет никаких льгот, применяется следующая формула:

КС*ПС=ЗН

Условные обозначения:

- КС – кадастровая стоимость;

- ПС – процентная ставка;

- ЗН – земельный налог.

Приведём пример: допустим, что кадастровая стоимость вашей земли на первое число текущего года составляет 2 350 000 рублей. Процентная ставка – 0.3%.

2 350 000*0.3%=7050

Для расчета земельного налога можно также воспользоваться онлайн калькулятором, достаточно знать кадастровый номер участка, стоимость при этом берется из базы автоматически. Вводим все цифры в нужные поля и получаем результат.

На этом конкретном примере, показанном на фото, указаны данные без учёта каких-либо льгот. О льготах поговорим чуть ниже.

Как считать авансовый налог?

В том случае, если по местному законодательству вы обязаны платить налог поквартально, то используется следующая формула:

КС*ПС/4 = ЗН

2350000*0.3%4 = 1762,5

То есть, кадастровую стоимость, помноженную на процентную ставку нужно разделить на 4 – число кварталов в году.

Неполный налоговый период

Чтобы рассчитать земельный налог используется сумма, которая равна кадастровой стоимости на первый день текущего календарного года. Если земля приобретена недавно, и вы не владели ей полный год, то берётся сумма КС, которая была обозначена в момент оформления земли в собственность.

Соответственно, в этом случае и сам налог будет меньше, так как при его расчёте будет учитываться дополнительный коэффициент, равный соотношению фактического количества месяцев, в течение которых вы владели землёй, к 12 (кол-во месяцев в году).

К примеру, вы приобрели участок в мае. Следовательно, вы владели землёй 8 месяцев. В этом случае формула будет выглядеть следующим образом:

КС*ПС*(8/12)

Используя данные предыдущего примера, мы получим:

2350000*0.3%*(8/12) =4700

Формула подсчёта с учётом льгот

С учётом льготы получается следующая формула:

(КС*- 10000) *ПС = ЗН

Получаем:

(2350000 – 10000) *0.3 = 7020

Тот же результат получается и на онлайн-калькуляторе.

Кому положены льготы?

Помимо необлагаемых налогом земель, которые были описаны выше, льгота в размере 10000 рублей необлагаемой налогом суммы предоставляется ряду граждан РФ, а именно:

- Ветераны и инвалиды боевых действий – ВОВ, Афганистан, Чечня и пр.;

- Герои России и СССР;

- Инвалиды 1-й и 2-й групп;

- Чернобыльцы;

- Лица, имеющие отношения к испытанию ядерного оружия, в том числе и страдающие лучевой болезнью.

Если изменилась кадастровая стоимость

Кадастровая стоимость не является незыблемой величиной, и может время от времени измениться по ряду причин:

- При кадастровой оценке или в составлении кадастрового паспорта изначально была допущена ошибка и требует исправления;

- Была изменена категория пользования;

- Были изменены границы и общая площадь участка;

- Землевладелец оспорил в суде рыночную стоимость земли и суд удовлетворил иск;

Перерасчёт ЗН в таком случае осуществляется 1-го января того года, когда была изменена КС, но не раньше, чем с даты регистрации в ЕГРН. То есть применить новые значения можно уже в текущем году.

Формула расчёта ЗН при изменении КС остаётся прежней, нужно лишь применить новую сумму при перерасчёте.

Как узнать размер по кадастровому номеру?

Узнать размер ЗН по кадастровому номеру можно на официальном сайте Федеральной налоговой Службы.

Перейдя по приведённой ссылке вам будет предоставлен налоговый онлайн-калькулятор. Правильно введя все запрашиваемые формой данные, вы сможете узнать размер своего земельного налога.

-

- Выбираем строку «Земельный налог». Жмём «Далее»;

-

- Выбираем период, за который нужно считать налог;

-

- Вводим свой кадастровый номер в формате 00:00:0000000:0;

-

- После введения кадастрового номера, вам вам откроется кадастровая стоимость и площадь объекта. Также вам предложат ввести размер доли в праве. Это может быть как целая единица, так и часть от неё, например 1/3 либо 1/4. Вводим нужное.

-

- В графе «период владения» вводим количество месяцев в текущем году, в течение которых вы владели объектом.

-

- В графе «налоговый вычет» пишем сумму. Если нет – пропускаем и вводим налоговую ставку.

- Если есть льготы – пишем в соответствующее поле ввода. Если нет – пропускаем. Также внизу, под полем ввода, есть ссылка на справочную информацию о льготах.

- Готово. Вам посчитали ваш земельный налог.

Источник: https://stroim-domik.org/podgotovka/zemelnyj-uchastok/kadastr/stoimost/kak-raschitat-nalog