Налог с продажи квартиры в 2018 году и как его избежать

При реализации жилого помещения бывшие собственники выплачивают установленную налоговую ставку в казну государства в рамках полученной прибыли. Однако существуют обстоятельства, которые позволяют существенно снизить или вовсе не платить налог с продажи квартиры в 2018 году.

Какой налог с продажи квартиры надо уплатить в 2018 году

С введением новых правил налогообложения изменились особенности оплаты государственного налога, поэтому некоторые граждане до конца не понимают надо ли им платить государству за торговлю собственным жилищем или такая обязанность для них не предусмотрена.

Налог с продажи квартиры в 2018 году для физических лиц рассчитывается в зависимости от нескольких обстоятельств:

- Срока, в течение которого это жилое помещение находилось в собственности у продавца, например, сбыт унаследованной квартиры, если период владения жильем наследниками составляет менее установленного законодательством времени, а равно и получение дарственной при таких же или подобных обстоятельствах, должен оплачиваться по стандартной ставке НДФЛ;

- Способа получения недвижимости, в частности при приобретении жилья за собственные средства на этапе строительства для торгов после сдачи дома в эксплуатацию.

Срок владения жилищем, при котором взимается или не взимается налог при сбыте жилья:

| Период приобретения | Период, когда были зарегистрированы права на жилое помещение с момента обращения в ЕГРН | Оплата |

| До 2016 года | Три и более года | Полное освобождение от уплаты, если сбыт жилья является трудовой деятельностью для гражданина. |

| Менее трех лет | Уплачивается в полном объеме. | |

| С 2016 года и до настоящего времени | В течение пяти или менее 5 лет | Устанавливаются обязательства в рамках НК РФ. |

| Пять и более лет | Платить государству не нужно. |

Период обладания считается не в календарных годах, а месяцами, так срок владения квартирой для продажи должен составлять не менее 36 календарных месяцев подряд. Расчет может осуществляться до момента выдачи свидетельства о правах на дом – при открытии наследства и принятии его, рекомендуется рассчитывать время с момента получения свидетельства.

Минимальный срок владения в течение трех лет, может быть определен для объектов недвижимого характера, полученных в результате:

- Наследования от близкого родственника.

- Оформления договора дарения между близкими родственниками для дальнейшего перехода права собственности на квартиру по дарственной.

- Оформления жилища из государственного жилищного фонда в частный сектор, которую удалось приватизировать по специальной программе, продажа такой квартиры после приватизации без уплаты сборов возможна только по истечению минимально установленного периода владения.

- Заключенного договора ренты с обязательствами передачи недвижимого имущества с одной стороны и полным финансовым обеспечением с другой.

Продажа квартиры без уплаты налога возможна только по истечению пяти лет.

С какой суммы уплачивается налог

Изменения, коснувшиеся налогового законодательства в сфере жилищного рынка, существенно изменили способ начисления НДФЛ. С 2018 года нельзя продать жилье по сильно заниженной стоимости для уменьшения бремени налогоплательщика.

Теперь налог на доходы физических лиц при реализации жилья рассчитывается не только из фактически полученной прибыли, но и с учетом кадастровой стоимости недвижимого имущества.

При возникновении обстоятельств, которые подтверждают сбыт жилища по цене ниже его рыночной оценки и менее 70% от кадастровой стоимости, для расчета обязательств гражданина используется коэффициент 0.

7, который умножается на кадастровую стоимость предмета договора.

При торговле жильем, сбыт которого несет выгоду более одного миллиона рублей, придется заплатить налог по ставке 13%. Данный вид налогового бремени признается налогом на доходы физических лиц и подлежит декларированию, поэтому необходимо как отчитаться перед налоговой, так и внести определенную сумму налогов до установленного законом времени.

В рамках ст. 224 НК РФ, налог на продажу квартиры нерезидентом России составляет 30% от полученной продавцом суммы. Резидентами РФ признаются лица, проживающие на территории государства в течение 183 дней за последние 12 месяцев.

Как не платить налог с продажи квартиры

Оплата обязательств перед ФНС ложится на плечи продавца. К сожалению, избежать этой кабалы можно только при соблюдении определенных правил торговли объектом недвижимого имущества, при которых можно продать квартиру без налога в рамках правовых норм.

Для ответа на вопрос как избежать налога при продаже квартиры необходимо обратиться к налоговому и жилищному законодательствам, которые определяют следующие положения:

- Безналоговая реализация жилого имущества возможна только после истечения минимально определенного периода владения на правах, зарегистрированных в ЕГРН, в течение трех или пяти лет.

- Взаимозачет налога при продаже и покупке квартиры. Существуют особые нюансы, которые могут помочь избежать уплаты налогов вовсе, однако в обязательном порядке рекомендуется консультация со специалистами в налоговом праве, так как служащие ФНС могут одобрить взаимозачет или мотивированно отказать. Запишитесь на бесплатную консультацию к нашему юристу в специальной форме.

- НДФЛ не уплачивается, если первоначальная стоимость жилого помещения равняется его ценой при дальнейшем сбыте.

Помимо возможностей избежать уплаты государственных сборов, необходимо разобрать вопрос как уменьшить налог с продажи квартиры.

Существует несколько законных способов, которые помогают сократить расходы до минимума:

- Первый способ – оформление обязательств на разницу между стоимостью покупки жилища и ценой его реализации, т.е. на получение фактической прибыли.

- Второй способ – получение имущественного вычета, который может достигать одного миллиона рублей.

Перед тем как рассчитать налог на продажу квартиры, необходимо определить ее первичную и конечную стоимость, а также выбрать способ определения обязательств.

Обязательным является предоставление документов для подтверждения фактически понесенных расходов. Вычет применяется чаще всего при дальнейшем сбыте жилья, полученного наследником по наследству, а также по договору дарения.

Федеральный закон от 29 ноября 2014 г. № 382-ФЗ устанавливает – к тем, кто освобождается от налогов при реализации недвижимого имущества, относятся только те лица, которые владеют жилищем в течение трех или пяти лет в зависимости от способа его приобретения, а также времени оформления права собственности. Льготных категорий граждан не предусматривается.

Когда нужно платить налог после продажи квартиры

Срок уплаты налога с продажи квартиры устанавливается в ч. 1 ст. 220 НК РФ. Оплатить сбор необходимо до 15 июля после подачи декларации о доходах за календарный год, в котором было продано жилое помещение.

Налог с продажи квартиры можно уплатить в течение длительного времени, если сумма сбора является неподъемной для резидента страны. Необходимо обратиться в ФНС с заявлением о предоставлении рассрочки платежа с описанием обстоятельств, которые препятствуют полной оплате единовременно.

Документы, прилагаемые к декларации

Для подачи 3-НДФЛ после реализации недвижимости, которая принадлежала на правах собственности, гражданин должен приложить и другие документы.

К таким документам могут относиться:

- Копия договора покупки и реализации недвижимости, в котором указывается стоимость жилья;

- Расписка или иной документ, устанавливающий факт получения средств, в том числе выписка с банковского счета.

Для получения расчета НДФЛ по программе «доходы минус расходы» необходимо приложить:

- Старый договор, который устанавливает права владения и распоряжения заявителя;

- Документы о праве собственности – выписка из ЕГРН;

- Расчетный документ, устанавливающий размер понесенных гражданином расходов, в том числе расписка от бывшего владельца, заключение из банка о произведенной операции или чек о пополнении счета другого лица.

- Копию паспорта и другие документы, которые могут потребовать служащие ФНС.

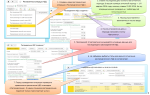

Пример заполнения 3-НДФЛ поможет сократить время на запись всей информации. При реализации жилья и заполнении декларации, код дохода обозначается цифрой «01». Далее, при возникновении необходимости в оформлении вычета, заполняются соответствующие данные с указанием дополнительных приложений для подтверждения обстоятельств покупки.

Заполнение 3-НДФЛ при продаже квартиры длительный процесс, который можно сократить в значительной мере, заполнив онлайн-формы на сайте ФНС с указанием соответствующих обстоятельств.

Важные изменения в законодательстве

С 2018 года введены следующие изменения, касающиеся налогообложения при реализации жилой и нежилой недвижимости:

- Действие права собственности должно быть не менее пяти лет, за исключением ряда случаев, при наличии которых минимальное время распоряжения собственностью остается на прежнем уровне – три года.

- При реализации недвижимости по заведомо невыгодной цене применяется формула расчета налога по кадастровой стоимости, исходя из коэффициента 0,7 от зарегистрированной кадастровой оценки.

Другие изменения являются менее значимыми, хотя позволяют не только определить, как вернуть уплаченный налог, но и воспользоваться возможностью уменьшения налоговой ставки при подаче 3-НДФЛ.

Ответы на вопросы по налогу

Существуют наиболее распространенные вопросы, касающиеся уплаты налога от продажи квартиры.

Как определить срок владения недвижимостью?

Для заполнения 3-НДФЛ при продаже квартиры, находящейся в собственности менее 3 лет, необходимо правильно исчислять период владения недвижимостью.

Период владения исчисляется в зависимости от способа приобретения жилья, поэтому:

- При оформлении приобретении недвижимого имущества самостоятельно, время начинает идти при оформлении права собственности в ЕГРН;

- При приобретении жилого помещения по ДДУ, а также по уступке права требования, – с момента оформления права собственности;

- При приобретении жилища у ЖСК – после полной выплаты всей суммы паевых взносов, а также заключения акта приема-передачи;

- При оформлении жилья в собственность с помощью программы приватизации – с момента заключения договора передачи жилого помещения, если он был заключен до 1998 года, либо при оформлении прав собственности, если приватизация оформлялась после 98 года;

- При оформлении жилой недвижимости в наследство – с момента открытия наследства;

- При долевом владении – при появлении первого владельца.

Продажа квартиры, приобретенной до 2016 года

Минимально установленный промежуток, в течение которого должно быть действительно право собственности на жилище, для последующей безналоговой реализации составляет три года с момента регистрации недвижимости в ЕГРН.

Если на момент реализации жилья, срок составит менее трех лет, то НК РФ определяет каким налогом будет облагаться продажа такой собственности – 13% от полученной выгоды.

Продажа квартиры после 2016 года

С 2016 года был существенно увеличен период, в течение которого необходимо быть зарегистрированным собственником жилого имущества. Оплата налога за продажу квартиры осуществляется, если права собственности зарегистрированы менее пяти лет.

При этом отмечается, что данное положение распространяется и на те сделки, которые были заключены до 1 января 2016 года, но с оформлением прав на недвижимость после этой даты.

Продажа подаренной квартиры или полученной по наследству

Поле 2016 года подаренные и наследуемые жилые помещения могут облагаться соответствующими обязательствами при реализации, если период оформления и действия права собственности на них составляет менее трех и пяти лет.

Налог с продажи квартиры, полученной по наследству, более детально разобран в следующем посте.

Особенность заключается в следующем:

- Трехлетний период владения устанавливается на близких родственников дарителя или наследодателя;

- Пятилетний – на любых других граждан, которые могут являться дальними родственниками или знакомыми дарителя, или завещателя.

При реализации недвижимости до истечения минимального времени владения, налог нужно заплатить в обязательном порядке.

Покупка и продажа квартиры в одном году

При реализации жилища и приобретении другой жилой недвижимости в одном налоговом периоде, можно рассчитывать на налоговый вычет.

Налоговые льготы при продаже квартиры имеют возможность взаимозачета друг перед другом, если лицо, подающее 3-НДФЛ прямо укажет в декларации права на предоставление налоговых вычетов на покупку жилья, а также на его реализацию.

Продажа доли

При реализации долей в недвижимом имуществе, дольщики обязаны выплачивать налоговые сборы в процентном соотношении в зависимости от размера имеющихся у них долей. Каждый выплатит ровно столько, сколько составила фактическая прибыль или размер полученной от продавца суммы.

Платят ли налог пенсионеры?

НДФЛ обязаны выплачивать все, вне зависимости от материального положения и возраста. Уплата налога от продажи квартиры при продаже квартиры пенсионером рассчитывается по стандартно определенной ставке без каких-либо особенностей и скидок.

Несмотря на то, что пенсия у многих пожилых людей небольшая и выжить на нее достойно нельзя, налоговые льготы для пенсионеров при продаже квартиры не предусмотрены. Этот вопрос не будет подниматься и в дальнейшем.

Реализации жилья – сложный и длительный процесс, который требует особой внимательности, так как отсутствие декларации о доходах может негативно сказаться на будущем налогоплательщика. Гражданам следует соблюдать сроки подачи документов, а также укладываться в установленный законом период для оплаты текущих налоговых обязательств.

Ждем ваши вопросы. Наш юрист всегда готов вам оказать полную поддержку по налогам и оформлению документов по сделке. Просьба запишитесь на бесплатную консультацию в специальной форме на сайте.

Просьба оценить сейчас пост и поставить лайк.

Источник: https://ipotekaved.ru/nalog/s-prodazhi-kvartiry.html

Налог на доходы физических лиц (НДФЛ) от продажи квартиры, дома, автомобиля, сдачи жилья

Закажите у нас подготовку пакета документов для получения вычета по разумной цене

Вопрос: Физическое лицо (налоговый резидент РФ) получило в прошлом году доход от продажи своего имущества (продажа жилья и (или) авто); доход от сдачи собственного жилья. Каков порядок исчисления и уплаты налога на доходы физических лиц (НДФЛ) с доходов? В какие сроки надо заполнить и подать налоговую декларацию и уплатить налог Родине?

Сроки подачи налоговой декларации и уплаты НДФЛ

По правилам статьи 229 НК РФ налогоплательщики, получившие доходы, обязаны представить в налоговый орган по месту своего жительства декларацию по НДФЛ не позднее 30 апреля календарного года, следующего за годом, в котором был получен доход.

Согласно ст. 228 Налогового кодекса РФ налогоплательщики — физические лица самостоятельно исчисляют и уплачивают НДФЛ (если за них это не сделал налоговый агент), на основании заключенных договоров гражданско-правового характера, включая доходы по договорам найма жилого помещения или договорам аренды любого имущества.

: это означает, что никакого уведомления об уплате НДФЛ из налоговой инспекции ждать не надо — оно не придет

Общая сумма налога, подлежащая уплате в соответствующий бюджет и исчисленная исходя из налоговой декларации (форма 3 НДФЛ), уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля календарного года, следующего за годом, в котором был получен доход. В том случае, если налогоплательщик не уплатит НДФЛ до указанной даты, после этой даты налоговая инспекция начислит пени.

Следовательно, налогоплательщик, получивший в прошлом календарном году доход, облагаемый по ставке 13%, обязан:

- представить в налоговый орган по месту своего учета не позднее 30 апреля этого года налоговую декларацию по НДФЛ (форма 3-НДФЛ) за прошлый год

- в срок не позднее 15 июля самостоятельно сосчитать и уплатить в бюджет налог.

Уплатить налог можно следующими способами:

Как уменьшить НДФЛ при продаже одной квартиры (дома) и покупке другой (другого)

Если физическое лицо в одном налоговом периоде (т.е. — календарном году) продало квартиру (дом, землю), которая была в собственности менее 3 (5) лет, и купило квартиру (дом, землю) то (по правилам статьи 220 НК) он вправе воспользоваться сразу двумя имущественными налоговыми вычетами, т.е. уменьшить размер подлежащего уплате НДФЛ на:

-

Имущественный вычет при продаже недвижимого имущества заявления: в размере 1 000 000 рублей — в тех случаях, когда квартира (дом, земля для ИЖС):

- получена в дар;

- получена по наследству;

- куплена не больше, чем за 1 млн. рублей.

Налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов (в переводе этой формулировки статьи 220 Налогового кодекса РФ с русского на понятный это означает, что вместо имущественного вычета можно уменьшить НДФЛ с дохода от продажи имущества, если сохранились документы на покупку этого имущества).

Поэтому если же квартира (дом, земля для ИЖС) приобретены по цене большей, чем 1 000 000 рублей, тогда Вам выгоднее уменьшить налогооблагаемую базу (доход от продажи) на ту цену, за которую эта недвижимость была куплена.

Пример: 2 года назад Вы купили квартиру за 3 000 000 рублей, которую продали в прошлом году за 2 900 000 рублей. В этом случае выгоднее пользоваться НЕ вычетом, а уменьшить сумму до НУЛЯ (2 900 000 минус 3 000 000 = отрицательная разница);

-

Вычет при покупке недвижимости: одновременно с вычетом при продаже имущества заявляется и вычен на покупку, который предоставляется в размере 2 000 000 рублей.

Такой «ход конем» акутален, когда у лица (налогового резидента РФ) доход от продажи «старой» квартиры, бывшей в его собственности меньше 3 лет, гораздо больше 1 000 000 рублей.

Узнать подробнее о вычете при улучшении жилищных условий.

Изложенный выше вариант можно использовать только в том сулчае, когда жилье продается и покупается в одном календарном году. Если же продажа квартиры (дома), т.е.

переход права собственности, зарегистрирован в одном календарном году, а покупка — в другом, то этим вариантом воспользоваться нельзя.

В этом случае вам может помочь только получение отсрочки (рассрочки) по улптае НДФЛ, но получить ее крайне непросто.

Уплата налога, если назначение недвижимости изменилось

Если налоговый резидент РФ продал недвижимость, которая была в собственности более 3 (5) лет, а назначение в процессе владения было изменено с жилого на нежилое, то в этом случае налог платить также не надо (письмо Департамента налоговой и таможенной политики Минфина России от 17 апреля 2017 г. № 03-04-05/22844). В указанном Письме также указано, что:

- независимо oт вида имущества (за исключением ценных бумаг и имущества, используемого индивидуальными предпринимателями в предпринимательской деятельности), приобретённого в собственность до 1 января 2016 года, доходы oт егo реализации не подлежат обложению НДФЛ при условии нахождения его в собственности налогоплательщика более 3 лет;

- если изменение назначения здания происходило без повторной регистрации в едином государственном реестре прав на недвижимое имущество и сделок с ним, срок нахождения недвижимого имущества в собственности налогоплательщика не прерывается (данная позиция противоречит другому разъяснению Минфина России).

Источник: https://yuridicheskaya-konsultaciya.ru/nalogovye-vychety/vichet_prodaj.html

Какой налог с продажи квартиры необходимо оплатить

Какой налог с продажи квартиры придется заплатить? А может и не надо ни какого налога платить? И как отчитаться в налоговый орган.

Такие вопросы задают почти все продавцы недвижимости. Разберемся подробно:

Какой налог с продажи квартиры уплачивается в 2018 году

Статья актуальна для 2018 года

Если вы, продавец квартиры — физическое лицо, обычный человек, не инвестор, ни учредитель юридического лица — тогда вы должны оплатить подоходный налог (НДФЛ).

НДФЛ — это налог на доходы физических лиц.

НДФЛ оплачивается по ставке 13% от полученного дохода.

Налоговым периодом по этому налогу является календарный год. Отчитаться по доходам необходимо один раз в год, в течении 4-х месяцев после окончания налогового периода.

Например декларацию по доходу за 2017 год необходимо подать до 30 апреля 2018 года.

Если вы продали недвижимость, то есть получили доход, вы обязаны отчитаться об этом в налоговые органы. Ведь в Росреестре зарегистрировали переход права от вас на другое лицо. То есть государство получила сведения о вашей сделке, вы собственноручно или через своего представителя по доверенности, подписали заявление о регистрации перехода права.

Но, при этом, ни кто кроме вас и вашего покупателя не знает, получили ли вы деньги по сделке или у вас в договоре прописана отсрочка платежа до следующего года, например.

НО! Ваш покупатель возможно обратится в Налоговую службу за получением налогового вычета и в обязательном порядке предоставит туда документы, подтверждающие расходы на покупку:

- Расписку от продавца в получении денег за продажу

- Платежное поручение в банк о переводе на ваш счет

То есть, так или иначе налоговый орган получит достоверные сведения о получении вами дохода.

Какая сумма облагается налогом при продаже квартиры

Кто должен разобраться с уплатой налогов? Каждый собственник, который продал недвижимость целиком или долю в праве собственности. То есть каждый, кто фигурирует в договоре купли-продажи на стороне продавца. Если продавцов несколько — каждый из них самостоятельно отчитывается перед налоговой службой.

Теперь разберемся, с какой суммы необходимо оплатить 13 % ? Конечно с суммы дохода!

НО!

Налоговым кодексом РФ предоставлен имущественный налоговый вычет, который позволяет уменьшить налогооблагаемую базу ( сумму с которой удерживается налог) или совсем избежать выплаты налога.

Когда налог с продажи жилого помещения платить не надо

Какой налог с продажи квартиры если вы ее купили, получили в дар или по наследству, приватизировали или получили по договору ренты до 01.01.2016 года :

- И продали по истечении трех лет владения — налог платить не надо

Налоговый кодекс РФ:

- Если вы купили дороже, и продали не менее чем за 70% от кадастровой стоимости квартиры исчисленной на 01 января года, в котором произошла продажа — налог платить не надо

- Если вы продали ровно за ту же сумму, что и купили и это не менее чем 70% от кадастровой стоимости квартиры исчисленной на 01 января года, в котором произошла продажа — налог платить не надо

Изменения в законе

Какой налог с продажи квартиры если вы ее купили, получили в дар или по наследству после 01.01.2016 года :

Читайте: Занижение цены в договоре

Когда налог с продажи жилого помещения надо платить

- Если вы продаете квартиру, которую получили до 01.01.2016 года бесплатно (дарение, приватизация) и владели ей менее 3-х лет. Для расчета суммы налога применяете следующую формулу: доход от продажи — 1 000 000.0 *13%. То есть, если ваш доход равен или менее 1 000 000.0 рублей — налогооблагаемая база и налога нет

- Если вы продали квартиру, которой владели менее 3-х лет дороже, чем купили. Для расчета суммы налога применяете следующую формулу: доход от продажи минус расходы на покупку* 13%

Сроки уплаты налога после продажи недвижимости

Оплатить налог с продажи квартиры необходимо до 15 июля года следующего за годом получения дохода.

Какой налог с продажи квартиры ?

Налоговый кодекс РФ

Имущественный налоговый вычет

Статья 220

Какой налог с продажи квартиры ?

Налоговый кодекс РФ

Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

Всегда рада разъяснить. Автор

Какой налог с продажи квартиры необходимо оплатить

Источник: http://exspertrieltor.ru/2017/01/19/kakoy-nalog/

Как оплатить подоходный налог при продаже квартиры: 4 последовательных этапа

В налоговом законодательстве за человеком, продавшим принадлежавшее ему крупное имущество, закреплена обязанность уплатить подоходный налог. В статье 208 Налогового кодекса в числе налогооблагаемого имущества упоминается любая недвижимость, в том числе квартира. В 2016 году вступают в действие некоторые поправки, касающиеся уплаты НДФЛ на квартиры.

Когда платится налог с продажи квартиры?

В статье 207 Налогового кодекса дано определение, кто должен платить подоходный налог. Они называются емким словом «резиденты РФ». Это лица:

- российского или иностранного гражданства, непрерывно проживающие на территории нашей страны 6 месяцев и более;

- имеющие официальный доход, который облагается НДФЛ.

Резиденты РФ имеют обязанность заплатить в казну государства часть дохода, полученного с продажи квартир. Причем недвижимость не обязательно должна находиться на территории нашей страны.

Другое дело, если собственник недвижимости, проданной в России, не является резидентом страны (т.е. не является ее налогоплательщиком). Обязанность уплатить 13% от полученного дохода за ним останется, но налоговыми льготами он воспользоваться не может.

Поправка не имеет обратной силы: если сделка была совершена до 2016 года (к примеру, в 2014 году), то срок владения остается прежним – 3 года, и новый владелец имеет право не платить ничего государству после продажи квартиры уже в 2017 году.

Также 3-летний срок владения останется для унаследованных и приватизированных квартир.

Расчет налогового взноса при продаже квартир

Подоходный налог с продажи квартиры рассчитывается так: берется вся прибыль и умножается на коэффициент 0,13.

В случае подтверждения расходов на покупку или ремонт квартиры при единовременной покупке и продаже недвижимости можно рассчитывать на уменьшение налога.

Если же квартира унаследована, получена в дар или приватизирована, т.е. расходов нет, то можно применить только стандартный налоговый вычет.

Если сделка произведена в валюте, то в договоре следует проставить сумму в рублях (по тогдашнему курсу), так как налоги следует платить именно в рублях.

Если этого не сделать, то при подаче декларации будет учитываться текущий курс, а он может быть значительно выше, и налог влетит «в копеечку».

Вычет не стоит путать с возвратом излишне удержанных налогов при покупке квартиры. В первом случае уменьшается налогооблагаемая база, во втором – заявителю возмещается часть уплаченных им налогов с целью частичной компенсации затрат.

Размер вычета при продаже «недвижки» устанавливается параграфом 220 НК – в 2015 и 2016 годах это 1 млн рублей.

Этот вычет стоит использовать, если квартира была приобретена собственником без расходов с его стороны.

При наличии расходов

В некоторых случаях применять стандартный вычет нецелесообразно. К примеру, если собственник купил жилплощадь за 3 000 000 рублей, а продал уже за 4 000 000.

В приведенном примере сумма налога составит: (4 000 000 – 3 000 000) х 0,13 = 130 000 рублей.

К общим расходам можно присовокупить траты на ремонт и реконструкцию жилья. Например, собственник купил жилье в совершенно неприглядном состоянии и полностью отремонтировал ее, затратив на это еще 500 000 рублей.

Необходимо доказать, что все расходы были понесены именно на ремонт приобретенной квартиры.

При одновременной покупке и продаже

Если одновременно совершается продажа старого жилья, пробывшего в собственности владельца менее трех лет, и покупка нового, то здесь есть способ не только сократить размер налога, но и остаться вовсе ничего не должным государству.

Некоторые юристы советуют при подаче декларации указать, что приобретенные в ходе продажи квартиры средства были уплачены в счет покупки новой и на этом основании являются расходами.

На самом деле это не совсем так. Да, конечно, получается, что продавец не получил дохода, так как средства были тут же потрачены. Но не в глазах закона.

Но есть способ избежать уплаты налогов. Для этого нужно произвести налоговый вычет на покупку квартиры.

Для этого заявитель должен соответствовать ряду требований:

- быть резидентом России;

- иметь налогооблагаемый доход;

- совершить сделки с апреля одного года до апреля другого года;

- не пользоваться ранее возвратом имущественного налогового вычета, либо должен оставаться «запас» этого вычета (т.е. в прошлый раз вычет использовался не полностью).

Поясним на примере: В 2014 году заявитель купил себе квартиру в новостройке за 3 500 000 рублей. Через год он женился, решил оформить ипотеку и расшириться. Для получения денег на первоначальный взнос он продал свои квадратные метры за 4 000 000, затем оформил кредит на 6 000 000.

Несмотря на то, что фактически средства были потрачены на покупку нового жилья, в глазах налогоой он заработал на сделках с недвижимость 500 000 рублей дохода. Теперь он должен заплатить 65 000 рублей налога.

Размер вычета – 2 000 000 рублей, следовательно, сумма возврата наличных 260 000 рублей. Можно уменьшить эту сумму на размер налоговой задолженности.

Если владельцев несколько

Если квартиру продали несколько собственников, то платить взнос в казну должен каждый из них сообразно их долям. Если, к примеру, квартиру за 4 000 000 рублей продали муж и жена, владевшие по 1/2, то в пользу государства они заплатят, применив стандартный налоговый вычет, 390 000 рублей.

В случае, если соотношение долей непропорционально, то размер взносов в казну государства определяется в зависимости от значения доли.

Например, муж с женой продали квартиру, у мужа было 3/4, а у жены – только 1/4. Значит, муж заплатит 390 000 х 3/4 = 292 500 рублей, жена – 98 000 рублей.

Если собственники – дети

То же относится к ситуации, если продавец – недееспособный. За него уплату налогов совершает опекун.

Документы для уплаты подоходного налога с продажи квартиры

- Налоговая декларация по форме 3-НДФЛ. Заполнять ее нужно по специальной программе, установочный дистрибутив которой находится на сайте налоговой службы. Можно воспользоваться услугами многочисленных онлайн сервисов, предлагающих заполнение декларации «на автомате». Если не уверены, как правильно вводить сведения, лучше обратиться к специалистам.

- Копия паспорта плательщика (плюс копия свидетельства о рождении, если продавец – ребенок).

- Свидетельство на квартиру.

- Договор купли-продажи.

- Приемо-передаточный акт.

- Оригиналы платежных документов.

- Копия расписки о получении средств покупателем.

- Копии документов, подтверждающих наличие расходов (для получения вычета).

- Заявление на возврат вычета (при одновременной покупке) плюс аналогичный пакет документов на приобретаемую квартиру.

- Перво-наперво нужно определиться, какими налоговыми вычетами вы будете пользоваться. В зависимости от этого следует заполнять декларацию и готовить документы.

- После того, как декларация заполнена, документы собраны, нужно сдать все бумаги в отделение налоговой инспекции в том населенном пункте, где расположена квартира.

По закону, обо всех крупных сделках нужно отчитаться до 30 апреля следующего года. На примере: если продажа произошла в 2015 году, то известить об этом госорганы до 30 апреля 2016 года.

Иначе придется заплатить штраф за несвоевременное извещение налоговых органов в размере 1 000 рублей.

- Его необходимо оплатить до 15 июля текущего года. В отдельных случаях при большой величие налога и наличии объективных обстоятельств (деньги были потрачены, к примеру, на лечение или на покупку другой недвижимости) платеж можно «растянуть» на несколько траншей. Но это решается строго в индивидуальном порядке.

- После уплаты налога корешок квитанции нужно отнести обратно в налоговую. Если оплата происходила посредством интернета или банкомата – распечатать чеки и платежное поручение с отметкой «Исполнено».

Можно ли избежать уплаты налогов

Каждый россиянин, владевший квартирой менее 3 лет и продавший ее, обязан заплатить налог с вырученного дохода, иначе будет наложен штраф.

Многие, чтобы избежать уплаты налогов, в договоре умышленно занижают стоимость квартир. Надо отметить, что все документы тщательно проверяются, и при чрезмерном занижении это вызовет вопросы.

https://www.youtube.com/watch?v=h8dz-XcyPo4

Если выяснится, что договор является подложным, придется дополнительно заплатить штраф за попытку обмануть государство, а также рассчитается реальная стоимость проданной жилплощади и реальный размер налога.

Несколько нюансов

Несколько советов, призванных облегчить жизнь налогоплательщикам:

- Удобнее всего сдавать налоговую декларацию в январе-феврале. Еще не много плательщиков налогов, очередей практически нет, расчеты производятся быстро.

- Если цена сделки меньше 1 млн. рублей, то можно и нужно применять стандартный налоговый вычет. Тогда плательщик ничего не будет должен государству.

- Даже если в ходе продажи не был получен доход (например, квартира была продана дешевле или по своей цене), то отчитаться о проведении сделки всё равно необходимо. Иначе придется платить штраф и в спешном порядке собирать документы.

- Срок владения квартирой отчитывается от заключения договора, а не от получения свидетельства или оповещения о проведении сделки налоговой службы.

Какие налоги нужно платить при продаже квартиры и как заполнить налоговую декларацию? Узнайте в этом видео:

Источник: http://ProNovostroyku.ru/yuridicheskie-voprosy/nalogi/kak-oplatit-podohodny-j-nalog-pri-prodazhe-kvartiry-4-posledovatel-ny-h-e-tapa.html

Налог с продажи квартиры — как заплатить меньше или не платить

При реализации жилья собственник проходит различные этапы сбора документов и заключения сделки, но на этом дела не заканчиваются. Нужно заплатить налог с продажи квартиры. Можно ли продать квартиру без налога в 2017 году?

Основная информация

Любой налог уплачивается после возникновения прав на объект обложения, причем, как правило, в следующем году, поэтому задумываться об уплате фискального платежа до заключения сделки нет необходимости.

Однако стоит изучить действующее законодательство на предмет выгодного оформления купли-продажи и уменьшения налога, ведь основанием его исчисления являются данные договора купли-продажи, а также объективная рыночная и кадастровая стоимость жилья.

На что обратить внимание:

- Налог с продаж домов и других объектов — это НДФЛ (подоходный налог), а не НДС, не налог с оборота, не налог с продаж. Название нужно знать, чтобы разобраться в правовых основаниях платежа. Налог с продажи квартиры — прямой, а не косвенный, т. е. обложению подлежит прямой доход лица (платежи с оборота и продаж являются косвенными).

- Налог с продажи недвижимости распространяется как на резидентов, так и нерезидентов России (находящихся 183 дня в году и не находящихся 183 дня в году в России), но резиденты платят налог со всех доходов — от источников на российской территории и от источников за пределами России, а с нерезидентов взимается платеж только от продажи ресурсов в пределах России.

Согласно НК РФ нужно уплатить не только налог с продажи квартиры, но и подать декларацию.

В законодательстве предусмотрены официальные способы уменьшения налога, которые даже могут свести размер платежа к нулю.

Платится ли налог с продажи квартиры и каким будет его размер, определяется следующими факторами:

- срок нахождения квартиры в собственности;

- стоимость по договору продажи и кадастровая стоимость квартиры;

- расходы на приобретение квартиры;

- наличие права на имущественный налоговый вычет;

- оформление договора купли-продажи.

Подробнее о каждом факторе ниже.

Срок нахождения в собственности

До 2016 года по правилам ст. 217 НК РФ освобождались от налогообложения операции по реализации недвижимости, принадлежавшей собственнику меньше 3 лет.

В 2014 году 29 ноября Федеральным законом № 382-ФЗ в НК РФ были приняты поправки, в соответствии с которыми налог с продажи квартиры в 2016 году и далее не уплачивается по доходам от реализации недвижимости, принадлежавшей собственнику больше 5 лет.

Важно — поправка касается имущества, приобретенного или полученного после 1-го дня 2016 года. Если жилье получено или куплено даже 31 декабря 2015 года или раньше, то в части налогообложения распространяться будут прежние правила.

Однако схема трехлетнего периода для освобождения от данной обязанности сохранилась для некоторых случаев. Привязка сделана к обстоятельствам получения жилья. Так, если квартира приобретена одним из способов:

- приватизирована;

- передана по наследству;

- подарена близким родственником (супруги, дети, родители, внуки, бабушки и дедушки, сестры, братья, усыновленные и усыновители, сводные и приемные родственники);

- получена по договору ренты,

- и находится в собственности получателя не менее 3 лет, налог после продажи квартиры не начисляется. При получении объекта другими способами (покупка, дарственная от иных лиц) и периоде владения менее 5 лет нужно перевести на счет Федерального казначейства фискальный платеж.

В итоге в системе налогообложения при продаже недвижимости существуют следующие ситуации:

Жилье получено или приобретено до 2016 года:

- если в собственности больше 3 лет — лицо освобождается от платежа;

- если в собственности меньше 3 лет — нужно платить налог с продажи квартиры;

- если получена в результате наследования, дарения от близких родственников, приватизации, договора пожизненного содержания с иждивением независимо от периода владения налог платить не нужно;

Жилье получено или приобретено после 2016 года:

- если в собственности больше 5 лет — ситуация, когда налог с продажи квартиры не платится;

- в собственности меньше 5 лет — ситуация, когда налог с продажи квартиры платится;

- если получена в результате наследования, дарения от близких родственников, приватизации, договора пожизненного содержания с иждивением, и период владения меньше 3 лет, — налог платить нужно;

- если получена в результате наследования, дарения от близких родственников, приватизации, договора пожизненного содержания с иждивением, и период владения больше 3 лет, — налог платить не нужно.

Важно правильно определить дату, с которой отсчитывается срок нахождения имущества в собственности.

Дата перехода объекта в собственность

В правовом поле есть две даты:

- день государственной регистрации права собственности (производят органы Росреестра);

- день фактического возникновения права собственности (согласно гражданскому законодательству).

Какой срок нахождения в собственности учитывается для налога с продажи квартиры?

В НК РФ указано, что для целей взимания подоходного налога с квартиры срок владения начинается с даты фактического возникновения права собственности.

Ситуации:

- Получение жилья по наследству — по налоговому и гражданскому законодательству датой возникновения права собственности признается день открытия наследства. Время выдачи нотариусом свидетельства о праве на наследство не имеет значения. Днем открытия наследства считаются:

- дата смерти наследодателя;

- дата вступления в силу судебного решения о признании лица умершим;

- приблизительная дата смерти, установленная судом после признания лица умершим в обстоятельствах, позволяющих предполагать смерть и приблизительное время смерти лица (например, при катастрофе, при стихийном бедствии, при боевых действиях).

- Получение жилья на основании договора дарения — учитывается дата документа.

- Покупка жилья — дата покупки согласно договору купли-продажи (дата заключения договора).

- Получение объекта по частям — дата получения первой доли.

Последним днем в сроке владения будет дата реализации по договору купли-продажи. Если период менее 5 лет, то будет начислен налог на продажу недвижимости физического лица.

Важно — региональные власти наделены полномочиями уменьшать срок владения до нуля, поэтому необходимо изучить законодательство своего субъекта, чтобы понять, надо ли платить налог с продажи квартиры на данной территории, ведь срок владения для возникновения НДФЛ при продаже квартиры может составлять год, полгода, месяц и даже ноль.

Стоимость

Если 13 процентов с продажи квартиры все-таки необходимо уплатить в бюджет (срок нахождения в собственности меньше 3 или 5 лет), то следующим фактором, влияющим на НДФЛ при продаже квартиры, в 2017 году является рыночная и кадастровая стоимость жилья.

С какой суммы берется налог с продажи? До принятия Федерального закона № 382 налоговой базой признавалась сумма реализации, установленная в соглашении о купле-продаже, соответствующая средним рыночным ценам.

С 2016 года по федеральному законодательству налоговой базой признается наибольшая из двух сумм:

- рыночная;

- кадастровая * 0,7. Где 0,7 — это понижающий коэффициент.

С продажи квартиры, находившейся в собственности менее 5 или 3 лет придется заплатить 13 процентов от одного из этих значений. Рыночная стоимость определяется продавцом по своему усмотрению (возможно, по рекомендациям агентов по недвижимости или по средним ценам на рынке).

Кадастровая стоимость вычисляется на государственном уровне специалистами Росреестра по специфической методологии учета различных факторов и характеристик объекта.

Информация о кадастровой стоимости объекта недвижимости отправляется Росреестром в ФНС в порядке межведомственного взаимодействия.

Важно — регионы уполномочены уменьшить понижающий коэффициент как для всех, так и для отдельных групп населения, и тогда налог с продажи квартиры начисляется либо на полную кадастровую стоимость, либо на рыночную.

Какой процент налога с продажи квартиры необходимо заплатить? В 2017 году налог с продажи недвижимости все еще взимается по основной ставке — 13 %.

Расходы на приобретение жилья

Гражданин понимает, что не избежит уплаты налога при продаже квартиры, поскольку жилье находилось в собственности, к примеру, только год. Также он понимает, как берется налог с продажи квартиры — от стоимости сделки или кадастровой оценки, умноженной на коэффициент. Теперь нужно максимально уменьшить эту сумму.

Первый способ — с помощью расходов.

Если налогоплательщик может подтвердить расходы, понесенные при приобретении жилья, то они предъявляются для уменьшения налоговой базы.

Налоговая база — рыночная или кадастровая стоимость с коэффициентом.

К примеру, жилье продано за 3 миллиона рублей. Кадастровая стоимость 2,9 миллиона рублей. Автоматически за налоговую базу признаются 3 миллиона рублей, так как эта сумма больше.

Гражданин израсходовал на покупку жилья 3,3 миллиона рублей, продает с убытком, так как деньги нужны срочно.

Какой будет налог с продажи квартиры за вычетом расходов? Налог: 3 миллиона — 3,3 миллиона = 0, так как налоговая база отрицательной быть не может и приравнивается нулю.

Чтобы уменьшить базу таким способом, нужно представить в инспекцию ФНС России подтверждающие документы и их копии. Ими могут быть:

- выписки из банка о переводе средств продавцу;

- кассовые или товарные чеки и квитанции;

- договор купли-продажи с распиской;

- расписка продавца о выплате его денежных средств;

- акт приема-передачи с распиской;

- кредитный договор, справка об уплаченных процентах;

- и другие документы.

В платежных бумагах плательщиком должен быть рассматриваемый гражданин.

Вычет

Если возможности доказать расходы нет либо они меньше выручки, то имеет смысл воспользоваться вычетом. Это сумма, установленная законодательством, на которую допускается уменьшить налоговую базу.

В соответствии со ст. 220 НК РФ налоговый вычет при продаже квартиры в 2017 году равен 1 миллиону рублей.

Например, гражданин продал недвижимость за 2,5 миллиона рублей.

Его кадастровая стоимость 3 миллиона рублей. На территории действует понижающий коэффициент 0,7. кадастровая стоимость с учетом коэффициента: 3 миллиона * 0,7 = 2,1 миллиона рублей.

Эта сумма меньше фактической цены сделки.

Налоговая база — фактическая стоимость, 3 миллиона рублей.

Налоговая база с учетом вычета: 3 000 000 — 1 000 000 = 2 миллиона рублей.

Вычет дается только на один объект, т. е. если в течение года были проданы несколько квартир, можно использовать его, чтобы уменьшить подоходный налог с продажи одной квартиры.

Вычет — это та сумма в расчете, которая не облагается налогом при продаже, необлагаемый минимум. При этом применить к остатку метод предъявления расходов невозможно. Гражданин должен выбрать либо один, либо другой вариант уменьшения.

К разным объектам допускается использование вычета и расходов.

Оформление договора

ФНС России разъяснила, что при продаже долевой собственности граждане вправе указать в условиях договора распределение доходов. Можно отнести большую часть доходов на того собственника, который имеет наибольшие преимущества (владел своим имуществом в общей собственности больше установленного срока для освобождения, являлся плательщиком во всех расходных бумагах).

Другой способ выгодного составления договора — формирование отдельных договоров на каждую долю. В таком случае каждая отдельная часть будет рассматриваться как обособленный объект с обособленным вычетом.

Например, квартира продана за 3 миллиона рублей. Собственники — брат и две сестры. В первом случае оформлен один договор на всю квартиру сразу. Предоставляемый вычет — 1 миллион рублей, распределяется на троих (по 333 333,33 рубля).

Если же составить отдельные договоры, по каждому из которых дольщик продает свою долю, все получат полноценный вычет в 1 миллион рублей.

Расчет, уплата и подача документов

Требования действуют на любые операции по реализации недвижимого имущества — продажа апартаментов, коммуналки, доли, земельного участка для ИЖС — налог рассчитывается с учетом указанных критериев.

Как рассчитать налог с продажи квартиры: базу обложения нужно умножить на налоговый тариф.

Налоговая база — стоимость (фактическая или кадастровая с коэффициентом) минус вычет или расходы.

Ставка — это то, какой процент от сделки продажи квартиры берет государство, то есть 13 процентов. Ставка является основной и не меняется по данному виду дохода.

Пример расчета налога при продаже квартиры:

- Жилье продано за 2 миллиона рублей. Кадастровая стоимость 3 миллиона рублей.

- Используется коэффициент 0,7: 3 миллиона * 0,7 = 2,1 миллиона рублей.

- Налоговая база — кадастровая стоимость.

- Возможности предъявить расходы нет (к примеру, в договоре покупки была заниженная цена по договоренности с продавцом). Вычет — 1 миллион рублей.

- Окончательная налоговая база: 2,1 миллиона — 1 миллион = 1,1 миллион рублей.

- Расчет: 1,1 миллиона * 13 % (0,13) = 143 тысячи рублей.

Полученная сумма и будет налогом на проданную квартиру.

В следующем году после совершения сделки нужно совершить 2 действия:

- подать декларацию формы 3-НДФЛ — до мая года;

- заплатить налог с продажи квартиры — в 2017 году срок для уплаты до 15 июля.

Оплата производится наличными в банке или безналичными в терминале, банкомате, через интернет-банкинг, кошелек, «Личный кабинет» на сайте ФНС, через «Госуслуги».

Иногда граждане получают уведомления от инспекций, хотя проданное имущество находилось в собственности больше минимального срока. Не нужно пугаться таких писем, достаточно посетить свое отделение ФНС и предъявить документы, подтверждающие данный факт.

Чтобы правильно подать декларацию, можно использовать один из способов:

- посетить отделение инспекции ФНС и с помощью консультантов декларационной кампании, проводимой в апреле каждого года, заполнить форму;

- заполнить форму по образцам на стендах;

- заполнить форму платно через аудиторскую организацию, стол или окно которой есть в любой инспекции;

- заполнить документ на рабочем компьютере инспекции при помощи специальной программы;

- использовать программу на домашнем компьютере для заполнения документа;

- заполнить бланк в «Личном кабинете» на сайте ФНС, пользуясь образцами, размещенными в разделе для физических лиц.

За несвоевременную подачу отчетности и неуплату налога (либо частичную уплату) предусмотрены штрафы и пени.

Какие налоги нужно уплатить при продаже квартиры, кроме НДФЛ?

Собственник платит также налог на имущество и земельный налог. Уведомления об этих платежах придут на почту гражданина до наступления сроков уплаты. Исчислять самостоятельно платежи не нужно, инспекция сама уведомляет о суммах в отправляемых письмах.

Налоги будут рассчитаны с учетом периода владения до продажи — если квартира продана, например, в марте, то нужно будет заплатить только за 2 месяца нахождения в собственности в году.

Источник: http://novostroyki.guru/stati/nalog-s-prodazhi-kvartiry-poryadok-rascheta/