Дебиторская и кредиторская задолженность: анализ состояния организации, горизонтальный по балансу

Конкурентоспособность и ликвидность предприятия определяет отсутствие просроченных финансовых обязательств и уравновешенный баланс. По этим причинам с целью выяснения эффективности работы фирмы, управляющий периодически проводит анализ состояния дебиторской и кредиторской задолженности.

Уточним нюансы этого процесса подробнее.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

Причины и порядок оценивания

Экономическая модель ведения бизнеса предполагает, что компания одновременно становится и должником, и кредитором. В таких ситуациях необходим анализ дебиторской и кредиторской задолженности организации, чтобы выяснить динамику развития предприятия.

Эта процедура выявляет финансовый потенциал и спрос на продукцию фирмы. Учитывайте, что баланс собственного и заемного капитала показывает платежеспособность и надежность организации.

Анализ состояния дебиторской и кредиторской задолженности предприятия необходим для объективной оценки финансовых показателей компании

Здесь учитывается и долговременная перспектива сотрудничества с конкретным предприятием.

Пропорциональные показатели финансовых обязательств и выручки фирмы указывают на вероятные проблемы в будущем, либо, наоборот, говорят о стабильном росте.

Игнорирование подобных задач приводит к краху компании, поскольку проблеме взыскания задолженности и своевременных расчетов с кредитором уделяется особенное внимание.

Целью этого процесса становится определение платежеспособности и динамики экономических показателей деятельности фирмы

Отметим, что подобное сопоставление включено в состав анализа долгов дебиторов, поскольку позволяет увидеть реальную картину экономических показателей. По этим причинам финансисты выделяют следующий список задач:

- мониторинг и исследование динамики и структуры долгов в разрезе контрагентов и кредиторов;

- определение просроченных долговых обязательств партнеров и компании;

- оценка резерва для погашения займов и разработка политики взыскания выплат.

Учитывайте, что для дебиторки дополнительно применяют формирование списка сомнительных долгов и определяют долю задолженности в структуре актива предприятия. Аналогичные действия проводят и с кредиторскими обязательствами, но уже в блоке пассива организации.

Расчеты на основании текущей бухгалтерии

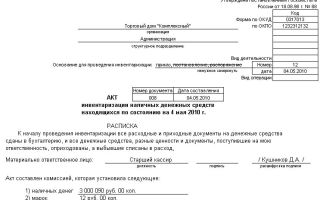

Выше упоминалось, что руководство проводит анализ дебиторской и кредиторской задолженности по балансу фирмы.

Здесь используют форму №1, которую называют «бухгалтерский баланс», и №5 – «приложения». Кроме того, экономисты пользуются и бланком №2, который назван «финансовая отчетность».

Сведения из этих бумаг за интересующий период вычисляют по специальным формулам, чтобы определить искомые показатели.

Экономисты для таких исследований применяют горизонтальный и вертикальный методы анализа

Отметим, что подобная работа нуждается во внимательной и объективной оценке величин. Поскольку алгоритмы проверок и сравнений тут предполагают длительный процесс, опишем подробности получения данных поэтапно. Эта информация поможет читателям сориентироваться в порядке и схемах вычислений.

Последний вариант позволяет исследовать текущую ситуацию по балансу организации. Здесь удастся выяснить структуру бухгалтерского учета и отследить темпы роста и падений. В такой ситуации общая итоговая величина берется за 100%, а интересующие аудитора показатели исчисляются в процентном соотношении к такому параметру. А о горизонтальном анализе мы поговорим позже.

Шаг первый

Оценка начинается с исследования дебиторки. Здесь составляют таблицу, которая включает расчеты по краткосрочной и долгосрочной форме задолженности.

Целью проверяющего становится изучение объема и структуры, динамики и схемы долгов дебиторов.

Затем подводятся итоги, которые определяют, насколько уровень этого финансового инструмента влияет на финансовую политику фирмы. Таблица выглядит так:

| Показатель | Начало года | Конец года | Изменения | Темп роста | Темп прироста |

| Сумма | Уд. вес | Сумма | Уд. вес | Сумма | Уд. вес |

| 1.Краткосрочная всего | |||||

| Контрагенты | |||||

| Авансы | |||||

| Прочее | |||||

| 2. Долгосрочная всего | |||||

| Контрагенты | |||||

| Авансы | |||||

| Прочее | |||||

| Итого 1+2 | 100 | 100 |

Отметим, что повышенное внимание уделяют именно долгосрочным отложенным платежам. Это происходит из-за повышенных рисков потери актива. Далее приступают к аналогичному исследованию кредиторских обязательств. Однако в этом случае в фокусе оказывается уже краткосрочные долги перед кредитором из-за сжатых сроков расчета.

Шаг второй

На этом этапе систематизируют полученные цифры и составляют баланс. Отметим, что платежи дебиторов покрывают займы предприятия, поэтому здесь допускается взаимный расчет. Финансисты советуют составить такую таблицу:

| Дебиторский долг | Начало года | Конец года | Изменения | Кредиторская задолженность | Начало года | Конец года | Измен. |

| Итого | Итого | ||||||

| Пассивное сальдо | Активное сальдо | ||||||

| Баланс | Баланс |

Сюда вписывают имеющиеся величины. Причем пассивное сальдо показывает, насколько долги перед кредиторами превышают оборотные активы дебиторов. Соответственно, активное сальдо определяет обратные величины. После вычисления этих значений получают цифру в балансе. Этот происходит путем сложения двух первых строк таблицы.

При сведении баланса оптимальным вариантом становится достижение равенства дебета и кредита

Финансисты отмечают, что в таких ситуациях равенство обеих форм задолженности считается позитивным знаком.

Повышенные значения пассивного сальдо свидетельствуют о потенциальном резерве финансирования, который связан с риском перехода в категорию безнадежных долгов.

Увеличенные показатели активного сальдо говорят о проблеме с взысканием и необходимостью выведения средств из оборота.

Шаг третий

После подсчета значений баланса и выяснения причин несоответствия экономисты переходят к уточнению периода погашения выплат. Эти сроки вычисляют по сходным формулам, подставляя нужное значение.

Для дебиторки формула такова: Т=Сдз/В*Д. Узнать подробности об этом этапе читателям удастся здесь.

Что касается долгов перед кредитором, тут формула выглядит так: Т=Скз/СР*Д.

Формулы определения периода дебиторской и кредиторской задолженности при их анализе

Здесь величина «Скз» означает средний показатель кредиторки, значение «СР» показывает усредненное значение реализованных товаров, а «Д» – количество дней в рассматриваемом периоде. Причем возрастание периода возврата займов, выданных контрагентам, говорит о негативных тенденциях. В идеале сроки возврата долгов кредиторам будут равны или выше аналогичного времени для должников компании.

Шаг четвертый

Определение воздействия колебаний показателей по финансовым обязательствам на экономику организации

Заключительным этапом здесь становится определение воздействия колебаний показателей по финансовым обязательствам на экономику организации. Тут применяют следующие параметры:

- деловая активность;

- финансовая устойчивость;

- платежеспособность;

- имеющиеся активы.

Для подобных вычислений применяют детерминированный факторный анализ. Отметим, что конкретные условия определяют итоговые выводы аудитора.

В разрезе анализа имущественного положения и деловой активности рост дебиторки свидетельствует об ухудшении позиции, а снижение этой величины – о позитивных перспективах. А вот изучение в разрезе финансовой стороны вопроса говорит о противоположных значениях. Кроме того, такие же величины, касающиеся рассмотрения кредиторской задолженности, обратные показателям дебиторки.

Рост долгов дебиторов и кредиторской задолженности исследуют в разрезе комплекса различных факторов

После окончания исследования аудитор уведомляет руководство о полученных результатах и дает полную расшифровку этих сведений. Учитывайте, что в этом случае важны даже незначительные колебания, ведь ухудшение или рост экономического здоровья предприятия напрямую определяется подобными величинами.

Горизонтальный анализ

Теперь выясним, что представляет собой горизонтальный анализ дебиторской и кредиторской задолженности, ведь это понятие финансисты используют при определении динамики работы компании. Суть такой методики состоит в сравнении динамических величин экономики организации за два определенных периода. Причем исследование проводят, беря во внимание относительные и абсолютные показатели.

Горизонтальный анализ демонстрирует реальные результаты роста или падения финансовых показателей предприятия

Подобный анализ демонстрирует реальные результаты роста или падения финансовых показателей предприятия. Технология таких действий отражена в таблице ниже.

| Баланс | Конечная дата | Начальная дата | Абсолютные перемены | Относительные перемены |

| ДОЛЯ АКТИВА | ||||

| Оборачиваемые активы | ||||

| Финансы | ||||

| Рыночные бумаги | ||||

| Долги дебиторов | ||||

| Векселя | ||||

| Товар и материалы | ||||

| Авансы | ||||

| Оборачиваемые активы итого | ||||

| Базовые средства | ||||

| Начальная цена оснащения и недвижимости | ||||

| Остаточная цена оснащения и недвижимости | ||||

| Амортизация | ||||

| Инвестиции | ||||

| ТМ | ||||

| Гудвил | ||||

| Основные средства итого | ||||

| ДОЛЯ АКТИВА ИТОГО | ||||

| ДОЛЯ ПАССИВА | ||||

| Краткосрочные долги | ||||

| Кредиторский | ||||

| По векселям | ||||

| Финансовые обязательства | ||||

| Банковский кредит | ||||

| Текущая часть долгосрочной задолженности | ||||

| Налоги | ||||

| Краткосрочные задолженности итого | ||||

| Долгосрочные долги | ||||

| Облигации | ||||

| Банковский заем | ||||

| ННП | ||||

| Долгосрочные долги итого | ||||

| Собственный капитал | ||||

| Акции ценные | ||||

| Обычные акции | ||||

| Дополнительные средства | ||||

| Нераспределенная прибыль | ||||

| Собственный капитал итого | ||||

| ПАССИВ ИТОГО |

Отметим, что в этой ситуации относительные величины говорят о снижении темпа роста финансового благосостояния. Абсолютный же показатель отражает динамику экономических параметров.

Надеемся, что этот материал поможет разобраться в нюансах анализа долгов предприятия перед кредиторами и финансовых обязательств должников компании. Учитывайте, что здесь уместно поручить подобный этап работ квалифицированному бухгалтеру. За руководителем же останется функция корректировки экономической политики фирмы и увеличение платежеспособности организации.

Источник: https://lichnyjcredit.ru/dolgi/debit-kredit/analiz-debitorskoj-kreditorskoj.html

Анализ дебиторской и кредиторской задолженности

Целью анализа является определение размеров дебиторской и кредиторской задолженности, их состав, структура и динамика, а также выявление влияний изменений в расчетных операциях на финансовое состояние предприятия.

При проведении анализа состояния дебиторской задолженности пользуются данными бухгалтерского баланса предприятия (ф. № 1) разделом II, разделами V и VI, а также приложением к балансу (ф. № 5, раздел 2 «Дебиторская и кредиторская задолженность»).

Соотношение собственных и заемных ресурсов характеризует степень финансовой устойчивости предприятия, его платежеспособность, т. е.

его возможность своевременно и полностью выполнять обязательства, определяется с помощью специальных коэффициентов, учитывающих реальные и потенциальные финансовые ресурсы предприятия, соотношения между его обязательствами и денежными поступлениями, а также другими активами как в краткосрочные, так в долгосрочные периоды времени [2, с.266–267].

Дебиторская задолженность — задолженность юридических и физических лиц данному хозяйствующему субъекту. Она условно делится на два вида: нормальную и неоправданную. Нормальная дебиторская задолженность возникает вследствие применяемых форм расчетов за товары и услуги.

Неоправданная дебиторская задолженность возникает вследствие недостатков в работе исследуемого предприятия.

Наличие крупной дебиторской задолженности следует рассматривать как фактор, отрицательно влияющий на финансовое состояние предприятия, а рост ее удельного веса в итоге баланса свидетельствует о его ухудшении [1, с. 204–206].

Существует ряд приемов управления дебиторской задолженностью:

— учет заказов, оформление счетов и установление характера дебиторской задолженности;

— анализ задолженности по видам продукции для определения невыгодных с точки зрения инкассации товаров;

— оценка реальной стоимости существующей дебиторской задолженности;

— уменьшение дебиторской задолженности на сумму безнадежных долгов;

— контроль за соотношением между дебиторской и кредиторской задолженностью;

— определение конкретных размеров скидок при досрочной оплате;

— оценка возможности факторинга — продажи дебиторской задолженности.

Увеличение статей дебиторской задолженности вызывается тремя основными причинами:

а) наступлением неплатежеспособности, банкротства отдельных потребителей продукции, работ, услуг, получивших продукцию на условиях последующей оплаты;

б) необоснованной кредитной политикой хозяйствующего субъекта по отношению к покупателям, а также неразборчивым выбором партнеров;

в) возникновение препятствий для погашения дебиторской задолженности в связи с изменением внешних условий (изменение курсов валют, таможенных пошлин, квот и др.).

По причинам образования различают срочную и просроченную дебиторскую задолженность. Срочная дебиторская задолженность возникает вследствие применяемых форм расчетов.

Просроченная дебиторская задолженность включает не оплаченные в срок покупателями счета по отгруженным товарам и сданным работам; расчеты за товары, проданные в кредит и не оплаченные в срок; векселя, по которым денежные средства не поступили в срок, и др.

Аналитические процедуры, имеющие отношение к управлению дебиторской задолженностью, входят в систему внутрифирменного финансового анализа и управленческого контроля. Их основное содержание — контроль за своевременностью оплаты счетов. Для этого необходим анализ показателей оборачиваемости средств, вложенных в дебиторскую задолженность [1, с. 212–213].

Для оценки оборачиваемости дебиторской задолженности используют следующую группу показателей:

а) оборачиваемость дебиторской задолженности (в оборотах)

Оборачиваемость дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого хозяйствующим субъектом. Если при расчете данного показателя выручка продаж считается по переходу права собственности, то увеличение показателя означает сокращение продаж в кредит, а снижение — увеличение объема предоставляемого кредита;

б) период погашения дебиторской задолженности (в днях)

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск ее непогашения.

в) доля дебиторской задолженности в общем объеме текущих активов

Чем выше этот показатель, тем менее мобильна структура имущества хозяйствующего субъекта;

г) долю сомнительной задолженности в составе дебиторской задолженности

Данный показатель характеризует «качество» дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Сопоставление дебиторской и кредиторской задолженности — один из этапов анализа дебиторской задолженности, позволяющий выявить причины ее образования. Поэтому анализ дебиторской задолженности необходимо дополнить анализом кредиторской задолженности [1, с.219–220].

Анализ кредиторской задолженности проводят по данным аналитического учета расчетов с поставщиками и прочими кредиторами.

Основными задачами являются:

— оценка и анализ динамики и структуры кредиторской задолженности по сумме и кредиторам;

— выделение суммы просроченной кредиторской задолженности, в том числе срочной, оценка факторов, повлиявших на ее образование;

— определение сумм штрафных санкций, возникших в результате образования просроченной кредиторской задолженности

К кредиторской задолженности относятся обязательства по выплате денег, оказанию услуг или передаче активов. Их можно также определить как требования по отношению к текущим и будущим активам и ресурсам предприятия.

Кредиторская задолженность имеет три существенные характеристики:

1) Она воплощает обязанности и ответственность перед одним или большим числом предприятий, которые требуют их погашения посредством возможной будущей или использования активов к оговоренной или определяемой дате при наступлении особых событий или при возникновении потребности.

2) Наличие осуществимых требований не является необходимой предпосылкой для того, чтобы классифицировать обязательства как пассивы, если будущие платежи наличными или другая передача активов для погашения обязательств возможны иным образом.

3) Однажды возникнув, задолженность продолжает учитываться как пассивы предприятия до тех пор, пока предприятие не погасит их или пока не произойдет другое событие или обстоятельство, которое погасит их или избавит предприятие от ответственности за их погашение.

В составе обязательств любого хозяйствующего субъекта условно можно выделить задолженность срочную (задолженность перед бюджетом, по оплате труда, по социальному страхованию и обеспечению) и обычную (обязательства перед дочерними и зависимыми обществами, авансы полученные, векселя к уплате, прочим кредиторам, а также задолженность поставщикам).

В процессе анализа кредиторской задолженности рассчитывают и оценивают в динамике показатели оборачиваемости кредиторской задолженности, которые характеризуют число оборотов этой задолженности в течение анализируемого периода [1, мс 224–225]:

1) коэффициент оборачиваемости кредиторской задолженности (в оборотах)

Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого хозяйствующему субъекту;

2) период погашения кредиторской задолженности (в днях)

Чем продолжительнее период погашения задолженности, тем выше риск ее непогашения.

В заключение анализа проводится сравнение дебиторской и кредиторской задолженности по таким показателям, как:

— темп роста, %;

— оборачиваемость, в оборотах;

— период погашения задолженности, в днях.

По итогам этого сравнения прогнозируют перспективы хозяйствующего субъекта, его финансовое состояние, платежеспособность, а также дают рекомендации:

1) следить за соотношением кредиторской и дебиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия, делает необходимым привлечение дополнительных источников финансирования для погашения возникающей кредиторской задолженности;

2) контролировать состояние расчетов по просроченным задолженностям;

3) расширить систему авансовых платежей. В условиях инфляции всякая отсрочка платежа приводит к тому, что хозяйствующий субъект реально получает лишь часть стоимости выполненных работ;

4) своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым относятся: просроченная задолженность поставщикам, в бюджет и др.; кредиторская задолженность по претензиям; сверхнормативная задолженность по устойчивым пассивам;

5) задолженность за товары отгруженные, не оплаченные в срок; задолженность поставщикам и покупателям по претензиям; задолженность по расчетам возмещения материального ущерба.

Литература:

1. Банк В. Р., Банк С. В., Тараскина А. В. Финансовый анализ: учеб.пособие. — М.: ТК Велби, Изд-во Проспект, 2006. — 344с.

2. Протасов В. Ф., Протасова А. В. Анализ деятельности предприятия (фирмы) производство, экономика, финансы, инвестиции, маркетинг, оценка персонала. Учеб.пособие. — 2-е изд.перераб. и доп. — М.: «Финансы и статистика», 2005. — 522 с.; ил.

Источник: https://moluch.ru/archive/90/18963/

Анализ дебиторской и кредиторской задолженности

Анализ дебиторской и кредиторской задолженности имеет большое значение, ведь изменение объема, состава и структуры дебиторки и кредиторки влияет на финансовое состояние компании. Рассмотрим на примерах, как провести такой анализ.

Используйте пошаговые руководства:

Дебиторская и кредиторская задолженность – это составные части оборотного капитала, и их уровень напрямую влияет на цикл оборачиваемости – период к момента начала расходования денежных средств на производство продукта до момента получения денежных средств от покупателя.

Анализ дебиторской задолженности

Дебиторская задолженность — это задолженность каких-либо предприятий и лиц в пользу нашего предприятия. Она образуется в результате продаж с отсрочкой платежа. По сути является предоставлением кредита продавцом покупателю.

Анализ дебиторской задолженности предприятия проводят по следующим направлениям:

- анализ абсолютных и относительных значений, структуры и изменение показателя в динамике;

- по срокам возникновения;

- расчет показателей оборачиваемости, изменения в зависимости от объемов продаж;

- анализ соотношения дебиторской и кредиторской задолженности.

Анализ дебиторской задолженности на примере предприятия

Рассмотрим пример анализа дебиторской задолженности. Для этого составим таблицу 1.

Таблица 1. Данные для анализа дебиторки

| Показатель | На конец 2014 г. | На конец 2015 г. | На конец 2016 г. | Темп прироста, % | Абсолютное отклонение, тыс. руб. | |||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | 2015/2014 | 2016/2015 | 2015/2014 | 2016/2015 | |

| Долгосрочная дебиторская задолженность | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |||||

| Краткосрочная дебиторская задолженность, в т.ч.: | 216 256 | 100,00 | 215 360 | 100,00 | 298 616 | 100,00 | 99,59 | 138,66 | -896 | 83 256 |

| расчеты с поставщиками и подрядчиками | 305 | 0,14 | 209 | 0,10 | 553 | 0,19 | 68,37 | 264,76 | -97 | 344 |

| расчеты с покупателями и заказчиками | 215 846 | 99,81 | 214 685 | 99,69 | 291 285 | 97,54 | 99,46 | 135,68 | -1 161 | 76 600 |

| расчеты по налогам и сборам | 0,00 | 210 | 0,10 | 5 708 | 1,91 | 0,00 | 2721,05 | 210 | 5 498 | |

| расчеты по социальному страхованию и обеспечению | 0,00 | 20 | 0,01 | 17 | 0,01 | 0,00 | 86,36 | 20 | -3 | |

| расчеты с подотчетными лицами | 0,00 | 11 | 0,01 | 3 | 0,00 | 0,00 | 25,00 | 11 | -8 | |

| расчеты с разными дебиторами и кредиторами | 5 | 0,00 | 2 | 0,00 | 816 | 0,27 | 40,00 | 44350 | -3 | 814 |

| расходы будущих периодов | 100 | 0,05 | 224 | 0,10 | 235 | 0,08 | 222,94 | 104,94 | 123 | 11 |

По данным таблицы 1 уровень дебиторской задолженности снизился в 2014 году на 890 тыс. руб. или на 0,4%. Однако в 2016 году произошел значительный прирост на 83 256 тыс. руб. или в 1,4 раза.

Наибольшее влияние на рост дебиторской задолженности оказал рост задолженностей покупателей и заказчиков (торговая дебиторская задолженность).

Дальше стоит провести анализа по контрагентам и сроку возникновения.

Анализ оборачиваемости дебиторской задолженности

Измерение среднего срока, требующегося клиентам компании для оплаты поставки товаров, называется коэффициентом срока погашения дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности.

Формула расчета коэффициента оборачиваемости:

Коэффициент оборачиваемости = Выручка / Средний уровень дебиторской задолженности

Средняя дебиторская задолженность = (ДЗ на начало периода + ДЗ на конец периода) / 2 – по данным бухгалтерской отчетности.

Оборачиваемость в днях вычисляется по следующей формуле:

Оборачиваемость ДЗ (дни) = (Средняя дебиторская задолженность * количество дней в периоде) / Выручка с НДС

На практике нормативный уровень дебиторской задолженности устанавливается в зависимости от объемов выручки. Скажем, нормальным уровнем может быть двухмесячный уровень выручки.

Условия предоставления отсрочки платежа

Анализ дебиторской задолженности обязательно должен включать изучениеусловий отсрочки платежа (кредита), предоставляемой продавцом. Эти условия зависят от многих факторов:

- Отсрочка платежа, которую продавец получает от своих поставщиков.

- Требуемая прибыль.

- Условия отсрочки, предлагаемые конкурентами.

- Особые факторы, имеющие отношение к бизнесу (особенности отрасли).

- Подверженность продавца рискам неплатежей.

- Сезонные факторы.

- Возможность ухода клиента к другой компании

Если компания быстро расширяется, может наблюдаться ситуация чрезмерного расширения продаж в кредит. Для увеличения продаж покупателям предлагают более выгодные условия по отсрочке платежа.

Естественно, уровень и оборачиваемость дебиторской задолженности будут увеличиваться. При расширяющихся объемах деятельности потребуется больше денежных средств для оплаты производственных издержек (закуп сырья и материалов, расчеты с персоналом и др.

) Такая ситуация может негативно повлиять на ликвидность компании.

ВИДЕО: Как определить кредитный лимит для клиента

Для определения лимита для конкретного контрагента следует собрать и проанализировать дополнительную информацию. Какую, на видео рассказывает Дмитрий Гинкулов, заместитель генерального директора по экономике и финансам компании «Артпласт».

Скидки за досрочную оплату

Одним из способов сокращения дебиторской задолженности после ее анализа, является предоставление скидки за досрочную оплату.

При разумной цене скидки побуждают клиентов платить раньше, что помогает продавцу избежать некоторых финансовых затрат, возникающих при предоставлении кредита. Таким образом это может повлиять на прибыльность.

У продавца могут быть проблемы с потоком денежных средств. Если скидки побуждают клиентов вносить оплату раньше срока, то они, таким образом, позволяют компании поддерживать ликвидность.

Скидки за досрочную оплату в некоторых случаях могут влиять на объем спроса, если, будучи частью условий предоставления кредита, они побуждают клиентов совершить покупку.

Однако, у скидок есть определенные недостатки:

- Если скидка предоставлена только одному клиенту, компании, возможно, придется предоставить ее и другим клиентам.

- Действие скидок зачастую трудно прекратить.

- Они устанавливают фиксированный период погашения, который, в случае необходимости, можно было бы уменьшить в будущем.

Чтобы решить, целесообразно ли с финансовой точки зрения предоставлять скидку за досрочную оплату, необходимо сравнить затраты на скидку с прибылью от сокращения инвестиций в дебиторскую задолженность.

Пример скидки за досрочную оплату

Текущая выручка компании «Б» составляет 3 млн руб. в год, а средний период погашения дебиторской задолженности равен двум месяцам. Скидки не предоставляются.

Руководство компании не может определиться с тем, стоит ли предоставлять скидку в размере 2% за оплату в течение одного месяца. Оно предполагает, что все клиенты воспользуются преимуществами скидки.

Компания может достигнуть уровня рентабельности инвестиций 30%.

Стоит ли руководству предлагать скидку?

В данном примере преимущество в предоставлении скидки будет заключаться в сокращении периода погашения дебиторской задодженности и, как следствие, в сохранении необходимого уровня инвестиций в оборотный капитал.

Дебиторская задолженность будет оцениваться через сумму продаж (см. таблицу 2)

Таблица 2. Анализ дебиторской задолженности

| Изменения ДЗ | ДЗ, оцененная по сумме продаж, руб. |

| Текущая стоимость ДЗ (2/12*3 000 000 руб.) | 500 000 |

| Новая стоимость ДЗ (1/12*3 000 000 руб.) | 250 000 |

| Сокращение инвестиций в ДЗ | 250 000 |

Затраты на сокращение дебиторской задолженности являются затратами на скидки, т.е.:

Затраты на сокращение ДЗ = 3 000 000 руб. * 2% = 60 000 руб.

Сокращение дебиторской задолженности на 250 000 руб. обойдется компании в 60 000 руб. ежегодно. Если компания сможет зарабатывать 30% на инвестициях, прибыль составит:

Прибыль от инвестиций = 250 000 руб. * 30% = 75 000 руб.

Политика в отношении скидок будет целесообразной, поскольку прибыль в размере 75 000 руб. превышает затраты в размере 60 000 руб.

Анализ кредиторской задолженности

Кредиторская задолженность — это задолженность за товары и услуги, предоставленные предприятию для осуществления им основной деятельности, задолженность по платежам в бюджет и внебюджетные фонды, персоналу и другим кредиторам.

Управление и анализ торговой кредиторской задолженности включает в себя ряд действий:

- получение удовлетворяющего компанию кредита от поставщиков.

- продление срока погашения в период дефицита денежных средств.

- поддержание хороших отношений с постоянными и важными поставщиками.

Пример анализа кредиторской задолженности предприятия

Пример анализа кредиторской задолженности проведем по данным таблицы 3.

Таблица 3. Данные для анализа кредиторки

| Наименование показателя | Код | на 31.12.16 г. |

Источник: https://fd.ru/articles/158786-kak-provesti-analiz-debitorskoy-i-kreditorskoy-zadoljennosti

Соотношение дебиторской и кредиторской задолженности — показывает, анализ, оптимальное, кракосрочной

При нахождении оптимального соотношения дебиторской и кредиторской задолженности немаловажным является процедура нахождения специального коэффициента.

Эта фиксированная величина может показать, сколько на 1 рубль кредиторской задолженности в балансе предприятия приходится денег дебиторской задолженности. Оптимальные показатели таких значений обычно должны колебаться между 0,9 и 1.

Коэффициент определения оптимального соотношения между двумя направлениями долгов рассчитывают по следующей формуле:

Пример: Выявлялось соотношение оптимальное по долгам дебета и кредита на предприятии ООО «ГрандКаньонСтрой». В 2018 г. коэффициент по соотношениям между «дебиторкой» и «кредиторкой» был найден в величине – 0,036.

Это обозначает, что кредиторская задолженность в данном случае превысила уровень долгов по дебету на 999,96%, что уже выше 10% лимитного допустимого значения.

Этот пример показывает нерациональность и несбалансированность обеих задолженностей, выявленных по предприятию.

В этом случае предприятию придется каждый квартал проводить аудит, отслеживать баланс и предпринимать ряд мер, которые бы как можно скорее снизили бы показатель коэффициента, а следом за этим снизится и кредиторская задолженность по сравнению с дебиторской.

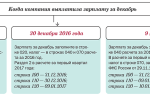

Соотношение краткосрочной дебиторской и кредиторской задолженности

Сроки образования долгов в бухгалтерском учете и проведении анализа также играют не последнюю роль, когда требуется найти оптимальное соотношение двух показателей.

Началом и точкой отсчета для нахождения этих 12-ти месяцев принято считать не 1 января любого календарного года, а первую дату, которая приход вслед за отчетной датой.

Показатель соотношения по краткосрочным (дебиторской и кредиторской) задолженностям будет отражать то, как они влияют на ликвидность, платежеспособность и рентабельность предприятия.

В случае с нахождением коэффициента соотношения, применимого к краткосрочным задолженностям, однозначное мнение специалистов подтверждает, что наилучшим показателем является коэффициент, равный единице – 1.

Расчеты ведутся по такой же формуле, что указана была выше – суммы «дебиторки» делят на суммы «кредиторки».

Если наблюдается превышение единицы, тогда это показатель, свидетельствующий об ухудшении платежеспособности предприятия и возникновении скорой необходимости влезать в новые долги.

Примера расчета по формуле:

В случае приведенного примера, расчеты показывают благоприятное соотношение дебиторской и кредиторской задолженности, которое свидетельствует в пользу платежеспособности организации.

При показателях, не превышающих 1, предприятие способно не только кредитовать своих заказчиков за счет поставщиков, но также и не отвлекать средства собственных денежных сумм на погашение долгов.

Еще это свидетельствует об отсутствии кризиса ликвидности предприятия, что очень важно для его развития и расширения деятельности в будущем.

Оценка

Если наблюдается динамика роста или снижения соотношения дебиторской и кредиторской задолженности, которая отклоняется показатели от рекомендованного «1:1», тогда динамика в оптимальном варианте должна соответствовать той динамике, которая изменяет активы баланса, в том числе и валютные.

Сама процедура оценки состояния двух направлений баланса – Дебета/Кредита, должна состоять из следующих важных этапов и пунктов:

- Анализ соотношений.

- Итоги по каждому виду задолженностей отдельно.

- Нахождение коэффициента соотношений (оборачиваемости, сроков, скорости и траты оборотных средств).

- Нахождение мер по выравниванию баланса, если это требуется.

Показатели по анализу Дебета/Кредита должны быть следующими – это задолженности:

- за период не более 12 месяцев, а также за период, превышающий 12 месяцев;

- потребителя перед продавцом;

- полученным векселям и тем, по которым нужно платить;

- дочерние предприятия перед другими дочерними подразделениям.

Чтобы оценивать платежеспособность предприятия Минфин РФ определило показатель равный 2.

Этот показатель является своеобразным лимитом, где величина оборотных средств вполне может превышать величину кредиторской задолженности в пределах показателя, равного 2-м.

Все показатели следует рассматривать всегда в рублях или процентах. Для подобных расчетов также определена специальная формула:

Движение двух видов задолженностей должно всегда оцениваться исключительно только по тем долгам, что образовались в отчетном (рассматриваемом) периоде.

Поэтому во время оценки исключается просроченная и долговременная дебиторская или кредиторская задолженность. После исключения этих периодов, то, что остается и будет основной для проведения оценки соотношения долгов по дебету и кредиту.

Чтобы вовремя можно было предпринять меры по сбалансированию дебиторской и кредиторской задолженности, приходится постоянно проводить анализ и выявлять не только соотношение этих двух пунктов бухучета, но еще и находить динамику – рост или падение той или иной задолженности на определенный период времени.

При расчетах всегда используются типовые формулы, а также показатели лимитов, за рамки которых кредиторская задолженность не должна выходить по сравнению с дебиторской.

Следует также всегда проводить аналитику и брать исходные данные исключительно только в рамках того периода, за который требуется найти итог.

Что такое безнадежная дебиторская задолженность, узнайте тут.

Кредиторская задолженности рассматривается на этой странице.

Источник: http://finbox.ru/sootnoshenie-debitorskoj-i-kreditorskoj-zadolzhennosti/

Анализ дебиторской и кредиторской задолженности на примере оао «гнц нииар»

Макарова Екатерина Игоревна

студент 3 курса, кафедра экономики УлГТУ, г. Ульяновск

E-mail: katenka.m-va@mail.ru

Ширяева Наталья Викторовна

научный руководитель, канд. экон. наук, доцент УлГТУ, г. Ульяновск

Актуальность выбранной темы обоснована тем, что динамика постоянного изменения величины дебиторской и кредиторской задолженности, их состав и структура в бухгалтерском балансе, и качество, а также влияние интенсивности их уменьшения или увеличения оказывают значимое и интенсивное влияние на оборачиваемость капитала, вложенного в текущие активы, а, так же, на финансовое состояние предприятия. Считалось бы идеально, чтобы дебиторская задолженность по срокам погашения и сумма была бы как следует более сопоставима с аналогичными показателями кредиторской задолженности — это идеальное условие для протекания кредитного процесса предприятия [1].

В мировой практике при анализе деятельности предприятия, выделили существенные и значимые моменты о задолженности, о которой в пояснительной записке к бухгалтерскому балансу должна раскрыться полнота и объективность этой информации.

Существуют такие ситуации, когда предприятию не позволяет достаточно подробно провести анализ деятельности сумма образовавшиеся и погашенной задолженности, а дать оценку состояния — не позволяет сумма просроченной не только дебиторской задолженности, но и кредиторской.

Как реальный актив, дебиторская задолженность играет решающую роль в области предпринимательской деятельности.

Признаки дебиторской задолженности:

·источник бесплатных средств — для дебитора;

·значительное увеличение в сторону рынка распространения работ и услуг, а так же и увеличение ареала распространения продукции.

В современной практике наблюдается такая тенденция, что при оценке дебиторской задолженности предприятия, ее величина достигает 30 % от актива баланса организации, происходит значительно — важное влияние на формирование итоговых показателей деятельности организации, возможно и на акции, отдельных активов, т. е. на рыночную цену организации.

Кредиторская задолженность — средства стороннего лица, находящегося в непостоянном пользовании у фирмы. Относительное увеличение несет двоякий характер.

С одной стороны это благоприятная тенденция, потому что кредиторскую задолженность можно назвать еще и дополнительным и весомым источником финансирования для предприятия.

С другой стороны увеличение суммы кредиторской задолженности ввиду риска банкротства [3].

О фактическом неблагоприятном положении чаще всего свидетельствуют убытки (просроченная кредиторская задолженность), в то время как при незначительном запасе прочности просроченная дебиторская задолженность не так страшна. В настоящее время можно судить о значимости «больных» статей, которые последовательно «рассказывают» о различном финансовом состоянии фирмы.

Дебиторская задолженность в целостной картине деятельности подразделения

На рисунке 1 показана взаимосвязь ключевых показателей деятельности отдела.

Расскажем чуть более подробно об обороте. Как известно, из продаж по предоплате и, соответственно продаж в кредит и получается оборот. Зачастую главным источником дебиторской задолженности у предприятия считается продажи в кредит.

Далее сделки по предоплате следует называть притоком денежных средств, которые выявляются из суммы авансов и погашенной дебиторской задолженности.

Соответственно, скорость погашения долгов будет считаться выручкой, зависящая от отсрочки и просрочки платежа. Эти величины определяет кредитная политика организации.

У индивидуальных контрагентов величина просрочки может охарактеризовать значимость сбора долгов, следовательно по срокам задолженности и размерам отображается в структуре дебиторской задолженности.

Рисунок 1. Оборот задолженности предприятия

Известно, что предприятия зачастую используют такие показатели как абсолютные и относительные, которые играют немало важную роль, в следствии помогают выявить пути решения в сложной ситуации для организации.

Абсолютные показатели служат для полного определения типа финансового состояния организации, и соответственно меры и значимые и полезные рекомендации или мероприятия по повышению финансовой устойчивости. Теперь рассмотрим относительные показатели, которые играют важную роль в оценки деятельности организации.

Выявляют взаимосвязь финансового состояния и в сторону увеличения эффективной деятельности организации.

Рассмотрим анализ дебиторской и кредиторской задолженности на примере предприятия ОАО «ГНЦ НИИАР». Проведенный анализ структуры и динамики дебиторской задолженности за 2010—2012 гг. представлен в таблице 1.

Таблица 1.

Оценка состава и структуры дебиторской задолженности ОАО «ГНЦ НИИАР» за 2010—2012 гг.

|

Состав дебиторской задолженности |

||||||||

|

Дебиторская задолженность |

||||||||

|

Долгосрочная дебиторская задолженность всего |

||||||||

|

Расчеты с покупателями заказчиками |

||||||||

|

Краткосрочная дебиторская задолженность |

||||||||

|

Расчеты с покупателями и заказчиками |

||||||||

Проведенный анализ показал, за 2012 год сопоставляя с 2010 годом, что сумма долгосрочной дебиторской задолженности уменьшилась на 1717 тыс. руб. (или на 54,86 %) за счет уменьшения авансов выданных на 1717 тыс. руб. (или на 54,86 %).

Расчеты с покупателями и заказчиками и прочие дебиторы отсутствуют. Анализ показал, за 2012 год по сравнению с 2010 годом, что сумма краткосрочной дебиторской задолженности значительно выросла на 587877 тыс. руб.

(или на 81,98 %) за счет резкого увеличения расчетов с покупателями и заказчиками на 282253 тыс. руб. (или на 50,61 %), изменение в сторону увеличения в статье авансы выданные на 144580 тыс. руб. (или на 110,71 %).

Так же произошло изменение в сторону увеличения статьи прочие дебиторы на 161044 тыс. руб. (или на 538,53 %) в 2012 году анализируя с 2010 годом. Сумма дебиторской задолженности увеличилась на 586161 тыс. руб. (или на 81,39 %) за счет статьи расчетов с покупателями и заказчиками на 282253 тыс.

руб. (или на 50,61 %) за 2012 год анализируя с 2010 годом, а так же за счет увеличение величины выданных авансов на 144580 тыс. руб. (или на 110,71 %) и увеличение в статье прочие дебиторы на 161044 тыс. руб. (или на 558,59 %).

Таблица 2.

Оценка состава и структуры кредиторской задолженности ОАО «ГНЦ НИИАР» за 2010—2012 гг.

|

Состав кредиторской задолженности |

||||||||

|

Кредиторская задолженность в том числе: |

||||||||

|

Задолженность перед персоналом |

||||||||

|

Задолженность перед государственными внебюджетными фондами |

||||||||

|

Задолженность по налогам и сборам |

||||||||

По расчетным данным таблицы 2, в которой анализировали состав и структуру кредиторской задолженности, можно сделать следующие выводы, что за 2012 г. по сравнению с 2010 г. величина кредиторской задолженности (краткосрочной) возросла на 2133361 тыс.

руб. (или на 262,57 %) за счет в сторону увеличения на 1095173 тыс. руб. за счет задолженности перед поставщиками и подрядчиками (или на 203,03 %) и за статьи авансы полученные 1017464 тыс. руб. (1745,07 %). в 2012 г.

задолженность по налогам и сборам снизилась по сравнению с 2010 г. на 38716 тыс. руб. (или на 60,78 %).

в результате изменений условий на покупку товара или увеличения цен, возможны изменения статьи в сторону увеличения величины расчетов с поставщиками и подрядчиками.

Рисунок 2. Состав дебиторской задолженности ОАО «ГНЦ НИИАР»

Рисунок 3. Состав кредиторской задолженности ОАО «ГНЦ НИИАР»

Таблица 3.

Анализ соотношения дебиторской и кредиторской задолженности ОАО «ГНЦ НИИАР»

|

Общая сумма дебиторской задолженности, тыс. руб. |

||||

|

Общая сумма кредиторской задолженности, тыс. руб. |

||||

|

Соотношение кредиторской и дебиторской задолженности |

На основании полученных данных, приведенных в таблице 3 видно, что в 2010 году коэффициент соотношения кредиторской и дебиторской задолженности говорит о превышении кредиторской задолженности над дебиторской задолженностью на 1,13, т. е. на 13 %. в 2011—2012 гг. составило 1,49, т. е. на 49 %.

Данное соотношение по годам является нерациональным, потому что кредиторская задолженность должная превышать дебиторскую не более, чем на 10 % . В данном случае, весомом действием будет считаться, необходимость ежеквартально отслеживать соотношение дебиторской и кредиторской задолженности и прикладывать все эффективно-значимые усилия для её снижения.

Следует поэтапно и внимательно анализировать и рассчитываться с кредиторами, планомерно, и в установленные сроки возвращать им долги, в противном случае предприятие потеряет доверие своих постоянных поставщиков, что может сказаться на деловой репутации, банков и других кредиторов, получение высоких по сумме штрафных санкций по расчетам с контрагентами, что значимо говорит об актуальности выбранной темы.

В расчетном балансе, мы сопоставили общие размеры дебиторской и кредиторской задолженности и рассчитали его сальдо.

Данные расчетного баланса свидетельствуют о превышении кредиторской задолженности над дебиторской задолженностью за каждый год.

По рассчитанным данным, приведенных в таблице, мы видим, что кредиторская задолженность более чем в 1 раз превышает дебиторскую задолженность, что говорит о неустойчивом и нестабильном финансовом состоянии предприятия.

Известно, что когда кредиторская задолженность превышает дебиторскую — является пассивным сальдо расчетного баланса.

По данным анализа, приведенных в таблице, мы наглядно видим, что у предприятия ОАО «ГНЦ НИИАР» пассивное сальдо, а это значит, что за период с 2010—2012 гг.

кредиторская задолженность превышает на сумму 1639546 тыс. руб. дебиторскую задолженность.

На такое значительно важное изменение за период 2010—2012 гг. оказало влияние статья задолженность по налогам и сборам, возможно это связано с непостоянством действующего законодательства и изменений сумм налогов и сборов, влияние со стороны конкурентного рынка, значительных изменений экономики, например, изменение темпов инфляции.

Список литературы:

1.Виноградова Елизавета, Статья «Параметры дебиторской задолженности в контексте деятельности предприятия». 2009.

2.Шеметев Александр, Самоучитель по комплексному финансовому анализу и прогнозированию банкротства, а так же по финансовому менеджменту-маркетингу. 2010.

Источник: https://sibac.info/node/34578?set_science=1