Ключевая ставка и ставка рефинансирования: отличия и сходства экономических показателей

Прежде чем узнать о том, в чем разница ключевой ставки и учётной, необходимо ознакомиться с их определениями, а также сферами применения.

Определение и применение

- Ключевая ставка – определяет минимальный размер процента, по которому ЦБ РФ предоставляет денежные займы коммерческим банкам на одну неделю. Кроме того является максимальной показателем, при котором Центральный банк принимает депозиты от банковских организаций. Применяется для установления процента по банковским кредитам, а также оказывает серьёзное влияние на уровень инфляции и стоимость акций кредитных учреждений (см. Самые надежные российские банки по рейтингу Forbes).

- Учётная ставка – определяет размер годового процента, который взимает Центральный банк или любые другие государственные органы, занимающиеся кредитно-денежной политикой, за предоставление денежных займов коммерческим кредитным учреждениям. В основном такие кредиты предоставляются банкам на одну ночь, что позволяет им поддерживать ликвидность или исполнять имеющиеся обязательства. Является одним из наиболее действенных инструментов, позволяющих регулировать экономическую ситуацию в стране.

Фискальный смысл

Учётная и ключевая ставка, разница между которыми, заключается том числе в наделении учётной, фискальной функцией, проявляющейся в следующих моментах:

- В случае неуплаты налога в отведённый срок, должнику начисляются штрафные санкции в размере 1/300 от учетной ставки ЦБ, ежедневно до момента полного погашения задолженности.

- Если процент по вкладу превышает учётную ставку на 5% и больше, то такой вклад облагается НДФЛ.

- Если в оформленном договоре о предоставлении денежного займа не прописана величина процента, то она устанавливается в соответствии со ставкой рефинансирования.

- В случае если работодатель не выплачивает заработную плату, отпускные и т.д., то обязан выплачивать пени своим работникам, размер которых составляет – 1/300 ставки за каждый день до момента полного погашения долга перед работниками (Интересно! Не отпускают в отпуск — что делать? Виды отпусков и порядок предоставления).

- Также большая часть штрафов, прописываемых в различных договорах частных организаций, устанавливается в соответствии с размером учётной ставки.

Данный параметр напрямую влияет на установление процента по выдаваемым денежным займам для кредитных учреждений. Кроме того, оказывает значительное влияние на изменение инфляции для внутренней экономики страны. Размер ключевой ставки устанавливается Центральным банком РФ.

На текущий момент размер ключевой ставки, установленный в России, составляет 7.25%.

Ключевая ставка и ставка рефинансирования отличия

Отличия ключевой ставки от учётной:

- Значение. Ключевая ставка определяет максимальный показатель, который взимает ЦБ за предоставление денежных займов. Учетная ставка определяет коридор, по которому определяется процент по кредитам.

- Проводимые операции. Осуществляется через внутридневные, ломбардные, нерыночные и овернайт кредиты. Отличие ключевой ставки заключается в том, что она используется в основном на аукционах РЕПО в течение одной недели.

- Возможности. Ставка рефинансирования может использоваться в фискальных операциях.

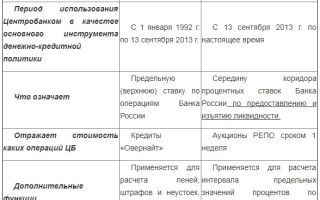

- Период использования. Изначально ЦБ использовал ставку рефинансирования (с 1992 по 2013), далее была введена ключевая ставка (с 2013 по настоящее время).

Теперь вы знаете, чем отличается ключевая ставка от учётной, а как меняется финансовая грамотность населения?

Сравнение двух инструментов регулирования денежной и кредитной политики

Денежно-кредитная политика – одно из направлений политики государства в сфере экономики. Управляется ЦБ совместно с правительством страны посредством различных мероприятий, направленных на организацию денежных и кредитных отношений.

Чем отличается ключевая ставка от ставки рефинансирования

- При снижении учётного показателя осуществляется стимулирование экономики, что приводит к увеличению спроса на товары и услуги, следовательно, ведёт к экономическому росту.

- Изменения в ключевой ставке напрямую влияют на уровень инфляции в стране, а также определяет процент по кредитам, выдаваемых коммерческими кредитными учреждениями.

Период применения и законодательные акты

- Ставка рефинансирования была введена в 1992 году.

- Ключевая ставка была введена в 2013 году.

Влияние изменения кредитной ставки Центробанка России

С целью сдержать повышение инфляции, ЦБ проводит политику, направленную на повышение указанных показателей.

Таким образом при высоком показателе представленного инструмента, происходит рост процентов по выдаваемым кредитам. В результате кредитов берут меньше, что приводит к уменьшению количества денег, находящихся в обороте.

Чем меньше денег в обороте, тем дороже они становятся, соответственно, рост инфляции прекращается.

Какова роль ставки ЦБ?

Данный экономический инструмент в настоящий момент выполняет роль одного из важнейших индикаторов денежно-кредитной политики, проводимой в стране. Кроме того, она применяется в сфере налогообложения, для расчёта пени.

Разница между ключевой ставкой и ставкой рефинансирования

Изначально, представленные экономические показатели имели значительные различия между собой. Однако, начиная с 2016 года, они были уравнены между собой.

История изменений, проводимых ЦБ РФ

- Изначально ключевая ставка была введена в 2013 году и её размер на тот момент составлял 5.5% годовых.

- В дальнейшем происходил постепенный рост, до того момента пока размер процента не составил 17% годовых, что произошло в 2014 году. Данный показатель на текущий момент является самым большим за всю историю существования данного экономического показателя.

- В период с 2015 года по настоящее время отмечается постепенное уменьшение процента. Настоящий размер составляет 7.25% годовых.

Будет ли ЦБ предоставлять кредиты

ЦБ РФ предоставляет денежные займы только коммерческим банковским организациям в пределах общего объёма выдаваемых кредитов, который определяется денежно-кредитной политикой государства.

Кредиты, выдаваемые Центральным банком:

- Внутридневные.

- Однодневные (овернайт).

- Ломбардные.

Что нужно знать инвестору, вкладываясь в российскую экономику?

Если вы собираетесь инвестировать свои денежные капиталы в российский бизнес, то вам необходимо ознакомиться со следующими важными параметрами.

Влияние мировых финансовых регуляторов

Ставки, регулируемые Центральными банками, являются одними из важнейших инструментов, которые напрямую влияют на экономическую ситуацию в стране и в мире. Наибольшее влияние на мировой финансовый рынок в настоящее время оказывают финансовые регуляторы следующих учреждений: Федеральная резервная система США, Европейский ЦБ, Банк Англии и Японии.

Так, любое заседание перечисленных организаций, а также принимаемые на этих заседаниях решения, могут серьёзно изменить ситуацию на мировом финансовом рынке в любую сторону.

Переход на ключевую ставку

Так как механизмы воздействия правительства на финансовый рынок постоянно совершенствуются, в результате этого появляются новые экономические инструменты.

Так, в 2013 году ЦБ была введена ключевая ставка, а спустя три года к ней была приравнена и учётная.

Благодаря этим изменения появился более удобный инструмент кредитно-денежной политики, который позволяет контролировать уровень инфляции в необходимых значениях.

Ключевая ставка в отличие от ставки рефинансирования позволяет Центральному банку регулировать следующие экономические показатели страны:

- Состояние банковской ликвидности.

- Количество денежных средств в обороте внутри страны.

- Темпы развития экономики.

- Уровень инфляции.

Понижать или держать

К чему может привести снижение ставки:

- Более доступные кредиты. Так как процентная ставка будет снижена, возможность получения кредита значительно возрастёт.

- Развитие бизнеса внутри страны. Благодаря тому, что кредиты станут более доступными, начнётся быстрое развитие отечественного бизнеса (см. Господдержка малого бизнеса: субсидии, гранты, микрозаймы — советы эксперта).

- Рост инфляции. За счёт предоставления большего количества кредитов, вырастет количество денежных средств в обороте. Так как денег станет больше, их стоимость начнёт снижаться, что приведёт к увеличению цен на различные товары, к росту инфляции.

Таким образом, резкое понижение ставки может привести к негативным последствиям для экономики страны. Поэтому необходимо проводить сбалансированную политику по плавному снижению процента, чем в настоящее время и занимается ЦБ РФ.

Carry Trade в России

Carry Trade – это стратегия, в соответствии с которой можно получить определённую прибыль, торгуя на валютном рынке за счёт разной величины процентных ставок. Такими операциями занимаются инвесторы, имеющие в наличии большие суммы денег.

В каких странах выгодно заниматься carry trade?

В настоящий момент большинство инвесторов для проведения представленной стратегии, выбирают следующие страны: Египет, ЮАР, Турция, Аргентина, Бразилия и Россия. Перечисленные страны подходят для Carry Trade за счёт того, что разница между их процентами и США составляет примерно 8%.

Выгодно ли заниматься Carry Trade в России?

Российский рынок нельзя рассматривать в качестве надёжных и долгосрочных вложений, так как в истории России не раз происходили ситуации, в результате которых инвесторы теряли огромные суммы денег и не могли их компенсировать за счёт волатильности рынка. Так что рублевые активы обладают довольно большой степенью риска для долгосрочных инвестиций.

Интересные факты

- В декабре 2014 года с целью предотвратить возросшие инфляционные риски, ЦБ повысил ключевую ставку сразу на 6.5%. Такое изменение было самым большим за всю историю ключевой ставки в России.

- Максимальная ключевая ставка в России составляла 17%. Действовала в период с 2014 по 2015 годы.

- Ключевая ставка и ставка рефинансирования были уравнены между собой в 2016 году, отличия в процентах между ними на данный момент не существует.

КредитованиеЭкономика России

Источник: https://promdevelop.ru/klyuchevaya-stavka-stavka-refinansirovaniya-otlichiya-shodstva-ekonomicheskih-pokazatelej/

Чем отличается ключевая ставка от ставки рефинансирования

Финансово-кредитный портал

—

05-09-2018

Чем отличается ключевая ставка от ставки рефинансирования

Чем отличается ключевая ставка от ставки рефинансирования

Головной офис: ул. Тази Гиззата 3а, офис 402 420111 Казань, Россия ,

8 (951) 066-77-74

Разница между ключевой ставкой и ставкой рефинансирования заключаются в том, по отношению к каким кредитам они применяются. Суть одна: это стоимость выданных ЦБ РФ кредитов, однако длительность действия договора отличается.

Чтобы понять это, необходимо разобраться в терминологии. Ключевая ставка – это стоимость выданного Центробанком кредита финансово-кредитным организациям на короткий срок. Именно на основании этого показателя рассчитывается доходность депозитов и стоимость займов для физических и юридических лиц.

Ставка рефинансирования – стоимость долгосрочных кредитов от ЦБ. Используется для расчета штрафов и пени в государственных организациях.

На практике эти два показателя являются одинаковыми. Впервые их приравняли в 2016 году. С тех пор при изменении одного показателя изменяется и второй на аналогичное число пунктов.

Таким образом, отличие по факту только в терминологии.

Все они оказывают одинаковое влияние на экономику страны, стимулируя или сдерживая рост и предложение и увеличивая или снижая реальную стоимость денежной массы.

ЦБ РФ использует этот инструмент для стимулирования экономического роста или для замедления темпов инфляции. Так, ее снижение ведет к уменьшению инфляции и безработицы на фоне укрепления национальной валюты.

В связи с этим становится невыгодно компаниям продавать товары за границу. Для стимулирования роста продаж на мировом рынке часто используют девальвацию параллельно с понижением основных показателей.

Значение же рефинансирования используется в следующих сферах:

- расчет неустойки в государственных и коммерческих организациях за несвоевременно выплаченную зарплату или за отсутствие оплаты по налогам;

- для расчета процента за выданный займ, если в договоре эта информация отсутствует;

- при расчете доходности депозитов и для установления стоимости кредитов.

Согласно действующему законодательству, граждане обязаны производить оплату налога по депозитам, если их доходность на 15% выше, чем размер уровня рефинансирования.

Сегодня сохраняется тенденция по снижению данных показателей, что говорит о возможном экономическом росте страны и снижении уровня инфляции. Большинство экспертов могут оценить реальное состояние экономики страны исходя из действий Центробанка.

Резкое изменение величины показателей может привести к противоположному эффекту. Поэтому Центробанк использует другие инструменты тоже для влияния на национальную экономику.

Источник: https://semiro.ru/refinansirovanie/klyuchevaya-stavka-i-stavka-refinansirovaniya-otlichiya/

Ключевая ставка и ставка рефинансирования отличия

1 января 2016 года Банк России приравнял ставку рефинансирования к ключевой ставке. Тем не менее, многие до сих пор не понимают, в чем отличия ключевой ставки и ставки рефинансирования, а также в каких случаях применять ту или иную ставку. Предлагаем разобраться.

Используйте пошаговые руководства:

Важное в статье:

- где применяются ключевая ставка и ставка рефинансирования;

- отличия ключевой ставки и ставки рефинансирования.

Ключевая ставка

Ключевая ставка на сегодняшний день введена в действие Центральным банком Российской Федерации (Банк России) на основании принятого им документа «Информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России».

Ключевая ставка центрального банка появилась в рамках перехода к режиму таргетирования инфляции1 в целях реализации комплекса мер по совершенствованию системы инструментов денежно-кредитной политики. Она определяется путем унификации процентных ставок по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя.

На момент принятия данного решения Банк России объявил ключевой ставкой денежно-кредитной политики процентную ставку в размере 5,50 процента годовых.

Ширина процентного коридора, симметричного относительно ключевой ставки, равна двум процентным пунктам. Такая ширина рассматривается Центробанком как оптимальная для ограничения волатильности процентных ставок денежного рынка при сохранении стимулов к перераспределению средств на межбанковском рынке.

То есть, на момент принятия решения о введении ключевой ставки (13 сентября 2013 года) нижняя граница ставок по операциям Банка России постоянного действия по абсорбированию и предоставлению ликвидности на срок 1 день составляла 4,5 процента годовых, верхняя – 6,5 процента.

За менее чем двухлетний период, размер ключевой ставки менялся восемь раз, доходя до 17 процентов годовых (16 декабря 2014 года). С 14 июня 2016 года размер ключевой ставки составляет 10,5 процентов годовых.

На что влияет ключевая ставка

С помощью ключевой ставки Банк России регулирует финансово-кредитные отношения, в том числе и последующие процентные ставки по кредитам, вкладам, расчетам во взаимоотношениях с банковским сектором экономики, в бюджетной сфере и т.д. Изменение установленного размера ключевой ставки прямо влияет на дальнейшие кредитно-денежные отношения в коммерческой сфере, а также на инфляционные процессы в государстве.

К чему приводит повышение ключевой ставки:

- ограничение инфляции и девальвации национальной валюты в условиях нестабильности рынка;

- поддержка финансовой стабильности в государстве;

- уменьшение количества финансовых спекуляций;

- повышение ставок по депозитным вкладам в коммерческих банках;

- повышение ставок кредитования в коммерческих банках, что снижает уровень спроса на кредитование;

- замедление экономического роста (отсутствие возможности брать «дешевые» кредиты;

- спад производства;

- уменьшение количества рабочих мест.

Цели и следствия снижения ключевой ставки:

- уход от таргетирования инфляции;

- снижение уровня процентной ставки кредитования в банках;

- увеличение вкладов и денежных средств по банковским депозитным вкладам;

- увеличение денежной массы на руках у населения;

- увеличение объема кредитования;

- наращивание темпов и объема производства.

- экономический рост, повышение валового внутреннего продукта (ВВП);

- увеличение темпов инфляции, ослабление национальной валюты.

Как мы видим, ключевая ставка на сегодня играет существенную роль в денежно-кредитной политике государства, при этом оба процесса изменения ключевой ставки имеют и свои плюсы, и минусы. Снижение или увеличение размера ключевой ставки главным образом зависит от ситуации в экономике страны и от реакции органов государственной власти и Банка России на данные экономические процессы.

Ставка рефинансирования

Под ставкой рефинансирования понимается ставка процента при предоставлении Центральным банком кредитов коммерческим банкам. Ставка рефинансирования была введена с 1 января 1992 года на основании Телеграммы Банка России от 29.12.1991 № 216-91 «О ставке процента по кредитам Банка России, предоставляемым коммерческим банкам».

До 1 июня 2015 года, по ставке рефинансирования также рассчитывались проценты за пользование чужими денежными средствами в порядке статьи 395 ГК РФ.

С 1 июня 2015 года размер процентов определяется существующими в месте жительства или нахождения кредитора средними ставками банковского процента по вкладам физических лиц, опубликованными Банком России и имевшими место в соответствующие периоды.

В настоящее время, например, в Центральном Федеральном округе, размер средней ставки составляет 8,24 процента годовых, в Северо-Кавказском федеральном округе – 7,4 процента.

Ставка рефинансирования это ставка по которой также в целях налогообложения используют для расчета пеней и штрафов.

Вышеназванным решением Банка России («Информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России») Центробанк уведомил, что к 1 января 2016 года Банк России скорректирует ставку рефинансирования до уровня ключевой ставки; при этом до указанной даты ставка рефинансирования будет иметь второстепенное значение.

Таким образом, в настоящее время ставка рефинансирования полностью совпадает с ключевой ставкой – с 14 июня 2016 года составляет 10,5 процентов годовых.

Отличия ключевой ставки и ставки рефинансирования

Фактически, основное отличие ключевой ставки и ставки рефинансирования в том, что ставка рефинансирования применяется как годовой процент предоставления Центральным банком России кредитов коммерческим банкам, в то время как ключевая ставка является краткосрочной, процент по кредитам по ключевой ставке определяется на срок не более недели (по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя»).

Ставка рефинансирования на сегодняшний день приведена в соответствие с ключевой ставкой, разница в данных понятиях де-факто нивелирована. То есть отличий у ключевой ставки и ставки рефинансирования сейчас нет. Более того, согласно Постановлению Правительства РФ от 08.12.2015 № 1340 «О применении с 1 января 2016 г.

ключевой ставки Банка России», Правительство Российской Федерации постановило, что к отношениям, регулируемым актами Правительства Российской Федерации, в которых используется ставка рефинансирования Банка России, с 1 января 2016 г.

вместо указанной ставки применяется ключевая ставка Банка России, если иное не предусмотрено федеральным законом.

Тем не менее, понятие ставка рефинансирования не утратило свое юридическое значение.

Названное Постановление Правительства России определило применение ключевой ставки вместо ставки рефинансирования только в отношении принятых им подзаконных актов.

Из чего следует, что ставка рефинансирования, указанная в нормативных правовых актах органов законодательной власти, подлежит дальнейшему применению, пусть и формально, имя тот же размер, что и ключевая ставка.

Так, ставка рефинансирования все также применяется:

- в налоговых правоотношениях;

- при расчетах пени (п. 4 ст. 75 Налогового кодекса Российской Федерации), начислении процентов, подлежащих уплате налогоплательщику-организации в случае неправомерного вынесения налоговым органом решения о приостановлении операций по ее счетам (п. 9.2 ст. 76 НК РФ),

- взыскании с банка штрафа при неисполнении последним поручения налогового органа о перечислении налога, авансового платежа, сбора, пеней, штрафа (п. 1 ст. 135 НК РФ),

- а также в иных случаях определения меры ответственности при осуществлении налоговых правоотношений.

Действующая ставка рефинансирования используется и при определении размера процентов на сумму долга за период пользования денежными средствами по денежному обязательству, сторонами которого являются коммерческие организации (п. 1 ст. 317.1 Гражданского кодекса Российской Федерации).

Таким образом, можно сделать вывод, что в настоящее время фактических отличий между ставкой рефинансирования и ключевой ставкой для осуществления коммерческими организациями предпринимательской деятельности нет – обе ставки совпадают. В будущем, при изменении (отмене) данного условия, необходимо будет вновь ориентироваться, в каких областях применяется ключевая ставка, а в каких ставка рефинансирования.

Ориентиром в этом случае может служить следующий принцип – ставка рефинансирования в 2018г в том числе установлена для определения размера материальной ответственности (гражданско-правовой, налоговой), в большинстве случаев как минимально возможный процент, неустойка, штраф или пеня.

Основное же назначение ключевой ставки – отношения, регулируемые государством и Банком России в области финансирования, кредитования, контроля процессов инфляции.

1Инфляционное таргетирование — комплекс монетарных мер, принимаемых государственными органами власти в целях контроля над уровнем инфляции в стране. Основной инструмент проведения денежно-кредитной политики по поддержанию запланированного уровня инфляции — манипулирование учетной процентной ставкой (ставкой рефинансирования).

Источник: https://fd.ru/articles/158062-qqq-16-m8-10-08-2016-klyuchevaya-stavka-i-stavka-refinansirovaniya-otlichiya

Ключевая ставка и ставка рефинансирования: в чем разница?

Все банковские учреждения взаимодействуют с потребителями и партнерами путем кредитования и предоставления возможности для открытия депозитов.

Эти услуги отличаются размером кредитной ставки (далее ключевой коэффициент), которая колеблется в зависимости от ключевой ставки, установленной ЦБ РФ.

А вот сотрудничество банков со своими партнерами, включая Центробанк, характеризуется размером ставки рефинансирования.

Рассмотрим данные понятия более детально.

Этот показатель определяет размер процента Центробанка, под который регулятор предоставляет коммерческий кредит банкам. Также она выступает в роли верхней процентной грани, определяющей размер депозитов. То есть, Центральный банк России изменяет размер ключевого коэффициента для стабилизации ценообразование в государстве, и стимуляции денежного оборота внутри страны.

Ключевой коэффициент отвечает за формирование процентов на потребительские кредиты, влияет на уровень инфляции, снижая темпы ее роста. И устанавливает размер пени при невыполнении лицом кредитных обязательств, определенных в договоре с банком.

По средством базового коэффициента, Центральный банк воздействует на:

- Банковскую ликвидность, регулируя ее;

- Оборот денежной массы – уменьшая или увеличивая размер;

- Скорость роста экономики;

- Шкалу инфляции как валютной, так и рыночной;

- Срок процентной ставки составляет семь дней, — время на которое Центробанком предоставляется коммерческий кредит банковскому учреждению.

Что такое ставка рефинансирования?

Кредитование банков (рефинансирование) – это годовой процент, который обязано вернуть финансовое учреждение за полученные заимствованные средства от Центробанка.

Устанавливая размер ставки рефинансирования, ЦБ РФ влияет на процентные ставки по осуществлению межбанковских операций, увеличивая % по кредиту или уменьшая.

Таким образом банкас выгодней вернуть кредит, что сказывается на снижении показателя задолженности.

Функции показателя рефинансирования:

- Устанавливает верхнюю границу ставок по процентам операций ликвидности.

- Используется при расчетах отчислению налогов и денежных сборов Центробанком.

- Применяется для подсчета размеров штрафов, пеней, неустоек при отказе от выполнения кредитных обязательств.

В чем разница?

Ключевая ставка и рефинансирования отличаются функциями в экономике. Ключевая является основным инструментом экономики государства. Она определяет денежно-кредитную политику страны, устанавливает уровень инфляционных процессов и размер процентах ставок по потребительским кредитам, отвечает за темпы роста экономики.

Ниже границ ключевого показателя банк не имеет права давать кредит. Иначе будет начислен штраф.

Ставка рефинансирования выполняет фискальные функции. Ее главные задачи – регулирование величины налоговых отчислений, штрафов, взысканий за отказ от исполнения трудового договора, определение процентов по кредитованию.

Изменения

С уменьшением показателя рефинансирования стоимость кредита в процентном соотношении снижается. То есть, процент, который взимается согласно условиям договора будет гораздо ниже. Соизмеримо с этим будет происходить рост покупной способности граждан. Но наряду с этим, изменение ставки рефинансирования спровоцирует обесценивание денег, что приведет к инфляционному росту валюты.

Изменение ключевой позиции в большую сторону повлечет увеличение % по кредитам. То есть, количество кредитов уменьшится, в виду высокого процента, рыночная цена денег увеличится, и инфляция снизится.

Колебание ставок сказывается на материальном благосостоянии каждого человека. При увеличении % рефинансирования у жителя страны вырастет покупательная способность, но снизится цена денег.

При скачке ключевого % вверх, растет цена денег и курс иностранных валют, а соизмеримо с этим падает покупательная способность граждан государства.

Поэтому регулятор в лице Центробанка принял решение уравнять в показаниях ставку ключевую и % рефинансирования.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Источник: https://www.oceanbank.ru/klyuchevaya-stavka-i-stavka-refinansirovaniya-v-chem-raznica/

Ставка рефинансирования и ключевая ставка

Наиболее распространенными понятиями финансовой системы страны являются ставка рефинансирования и ключевая ставка. Они являются основными инструментами, применяющимися в кредитно-денежной политике государства.

Центробанк использует их при формировании своей кредитной политики, рефинансирования государственных и коммерческих банковских учреждений, а также для проведения других денежных операций.

Разберемся, чем отличается ставка рефинансирования от ключевой ставки.

Суть рассматриваемых финансовых инструментов

Для того чтобы понять, чем отличаются между собой эти финансовые инструменты, следует разобраться, что они из себя представляют.

Ставка рефинансирования (учетная ставка) с момента своего введения в 1992 году и до второй половины 2013 года была основным финансовым инструментом страны. Это показатель, характеризующий стоимость кредитных средств, предоставляемых Центробанком, он выражается в процентах в годовом отношении.

Увеличивая или уменьшая значение данного показателя, ЦБ мог опосредованно регулировать величину процентов по кредитам, депозитам и межбанковским операциям.

Начиная с 2003 года, показатель стал определять потолок (максимальное значение) процента по операциям обеспечения ликвидности на рынке денег, ставки однодневных кредитов «овернайт» были приведены к его уровню.

Кроме того, к величине учетной ставки было привязано несколько дополнительных, но существенных для всех граждан страны, функций:

- установка размера пени за задержку оплаты за жилье и жилищно-коммунальные услуги;

- определение размера штрафов (за нарушение сроков работодателем по выплате заработной платы и других обязательных выплат наемным работникам, за нарушение одной из сторон договора своих финансовых обязательств);

- исчисление размера неустойки в случае, когда застройщик нарушает установленные в соглашении сроки передачи жилья (квартиры или дома) долевому участнику строительства.

Начисления при этом производятся из расчета 1/300, 1/360 или 1/150 часть (в разных ситуациях) процентной ставки рефинансирования за каждый календарный день зафиксированного нарушения.

Также ставка рефинансирования использовалась в фискальной политике, то есть для определения величины некоторых налогов и штрафных санкций за их неуплату. В частности, она применялась при расчетах:

- дохода по вкладам банковским, подлежащим обложению НДФЛ;

- дохода от материальной выгоды при наличии экономии на процентах по кредитам;

- размера налога на прибыль предприятий, в т.ч. по процентным расходам и их допустимому интервалу по обязательствам долговым;

- величины пени при нарушении сроков уплаты сборов и налогов.

Ключевая ставка – это процент, по которому Центробанк предоставляет и изымает ликвидность на срок до одной недели путем проведения аукциона РЕПО. Эти аукционы характеризуются тем, что на них торгуют ценными бумагами, условием при этом выступает обязательство продать их обратно по указанной в договоре РЕПО цене.

Следовательно, такая сделка – это опосредованный заем на короткий срок под залог векселей, облигаций или депозитарных расписок. Такой механизм позволяет ЦБ получать доход как результат разницы в ценах между продажей и покупкой при сниженных рисках, поскольку бумаги на время займа временно становятся собственностью кредитора.

Основными причинами установления ключевой ставки были усиление контроля над темпами инфляции и повышение уровня инвестиционной привлекательности экономики. Она была введена в сентябре 2013 года и с тех пор стала главным инструментом политики ЦБ РФ. С ее помощью Центробанк России может влиять на краткосрочные операции (в пределах 1-7 дней).

Кроме того, Банком России был введен так называемый «коридор процентных ставок», с установленной шириной в 2 процентных пункта. Его границы формируются операциями с использованием фиксированных процентных ставок по предоставлению ликвидности (верхняя) и ее изъятию (нижняя).

К размеру ключевой ставки привязывается динамичная стоимость заимствования. Соответственно, регулируя размер ставки, Банк России может влиять на стоимость кредитов и депозитов для населения и бизнеса.

Это, в свою очередь, влияет на обеспеченность экономики денежной массой, банковскую ликвидность, скорость экономического роста и уровень инфляции.

Вкратце, это выглядит так. Если экономика сильно разогрета, потребительский спрос высок и население активно кредитуется, то происходит рост цен на товары и раскручивание маховика инфляции. В таком случае повышается ключевая ставка, что влечет за собой удорожание кредитов, снижение покупательской способности жителей и замедление инфляции.

Если же экономика пребывает в состоянии стагнации, бизнес активность низкая, наличествует дефляция, то требуется дополнительное стимулирование экономики путем вливания дополнительных кредитных денег. Этому способствует понижение ставки.

Такой подход носит название «инфляционное таргетирование», для его внедрения, собственно, и вводилось понятие ключевой ставки.

При этом из-за разного видения экономической ситуации и поставленных целей нередко возникают разногласия между Министерством экономического развития и торговли и Центробанком.

В чем различия между учетной и ключевой ставками

Оба рассматриваемые инструмента финансовой политики регулируются указаниями Банка России. Это два главных способа регулирования денежных отношений в государстве, применяемых в разное время.

Следует сразу отметить, что на сегодняшний день на первый план вышла ключевая ставка, учетная же теперь выполняет вспомогательную функцию. Они очень схожи между собой, но между ними существует разница.

У ключевой ставки и ставки рефинансирования отличия заключаются в следующем:

- учетная ставка была основной до 2013 года, а ключевая – начиная с этого периода;

- ставка рефинансирования указывала на максимальный процент по банковским операциям ЦБ, а ключевая ориентировалась на середину процентного коридора Центробанка по изъятию и обеспечению ликвидности;

- ставка рефинансирования отражала стоимость «овернайт» кредитов, а ключевая – краткосрочных РЕПО аукционов с горизонтом в семь дней;

- относительно выполнения дополнительных функций: учетная ставка применяется для урегулирования некоторых вопросов фискальной политики, а также учета неустоек, штрафов и пеней, а ключевая – для исчисления максимальных процентных значений по долговым обязательствам.

В период с сентября 2013 до 1 января 2016 года оба показателя функционировали параллельно, их ставки устанавливались отдельно и отличались между собой.

Это в 2014-2015 годах в условиях обвала цен на нефть привело к перекосам, приведшим к тому, что должникам стало выгоднее выплачивать пеню за просрочку, чем оформлять новый кредит для погашения своих долговых обязательств.

После этого значение ставки рефинансирования само не утверждается, а приравнивается к величине ключевой ставки, а сам инструмент применяется лишь для выполнения своих дополнительных функций. На протяжении последних полутора лет значение обоих показателей неуклонно понижалось и сегодняшний день установлено на отметке 9%.

Величина ключевой ставки в России и других странах с развивающейся экономикой (Турция, Бразилия, ЮАР) имеет значение для иностранных портфельных инвесторов (инвестиционных фондов), которые ищут место для выгодного вложения своего капитала. Такие вложения называются Carry Trade. Рядовому же российскому инвестору необходимо владеть динамикой значения этого критерия, поскольку он влияет на доходность облигаций ОФЗ, а также на курс иностранных валют.

Отзывы, комментарии и обсуждения

Источник: https://finswin.com/projects/ekonomika/stavka-refinansirovaniya-klyuchevaya-stavka.html

Ставка рефинансирования и ключевая ставка: отличия и сходства

15 декабря 2017, на очередном Совете директоров Банка России, ключевую ставку снизили с 8.25% до 7.75%.

Отметим, что это уже шестая коррекция за текущий год, и изменения довольно существенны – ещё 26 марта размер ключевой ставки составлял 10%.

В связи с данной новостью мы решили напомнить читателям о том, что такое ключевая ставка и ставка рефинансирования, чем они отличаются и какое влияние на экономику оказывают.

Ключевая ставка

Ключевая ставка – это ставка, по которой коммерческие банки получают кредиты у Центрального Банка. Измеряется она в «базовых пунктах» с точностью до двух знаков после запятой. Фактически, это один из основных инструментов, при помощи которых Центральный Банк влияет на макроэкономический баланс.

Меняется экономическая ситуация – меняется и ключевая ставка. Считается, что в основном она зависит от уровня инфляции: чем выше инфляция, тем больше будет ставка. Но, в любом случае, инфляция – это не единственный важный параметр, имеют значение и другие факторы: деловая активность в стране, темпы экономического роста и т. д.

Ставка рефинансирования

Если ключевая ставка используется при взаимодействии Центрального Банка и коммерческих банков, ставка рефинансирования применяется для расчета платежей по пеням и налогам, штрафов, тарифов, сборов.

В 2014 и 2015 году ключевая ставка и ставка рефинансирования рассчитывались независимо, но с 31 декабря 2015 их значения приравняли друг к другу.

Сейчас ставка рефинансирования самостоятельно не рассчитывается, она соответствует ключевой ставке.

Области применения ставки рефинансирования и ключевой ставки в законодательстве

Показатели ставок используются в:

Налоговом кодексе для расчёта

НДФЛ. Ставка рефинансирования используется для определения налогооблагаемого дохода с депозита. Если ставка по конкретному депозитному вкладу в рублях будет выше ставки рефинансирования на 5 пунктов или больше (при текущем значении это 12.75% и выше), доход, полученный с этого депозита, будет облагаться 13% НДФЛ;

Пени по налогам. Пени за задержку налоговых платежей считаются на основе ставки рефинансирования: при просрочке до 30 дней пени составляет 1/300 ставки рефинансирования ежедневно, при сроке выше 30 дней – 1/150 ставки. При текущем значении это 9.36% годовых и 18.7% годовых соответственно.

Административном кодексе, а конкретно в валютном законодательстве. Если валютная выручка была получена несвоевременно, на должностных и юридических лиц может быть наложен штраф в размере 1/150 ставки рефинансирования за каждый день просрочки;

Трудовом кодексе. Если работодатель задерживает выплату заработной платы, сумма задолженности перед сотрудником увеличивается на 1/150 ставки рефинансирования за каждый день задержки (18.7% годовых);

В гражданском кодексе

Договор займа. Если в договоре займа не указаны проценты, с суммы выданного займа можно истребовать проценты в размере ключевой ставки;

Ответственность за несвоевременное исполнение обязательств. Если контрагент допускает просрочку в исполнении своих обязательств, с него можно взыскать проценты по ключевой ставке – 7.75% годовых.

Таким образом, показатели ключевой ставки и ставки рефинансирования имеют важное значение, и мы рекомендуем вам внимательно следить за их изменениями.

Источник: https://Osnova.capital/blog/stavka-refinansirovaniya-i-klyuchevaya-stavka-otlichiya-i-shodstva

Чем отличается ключевая ставка от ставки рефинансирования

x

Check Also

В связи с быстро развивающимися технологиями, которые распространяются в том числе и на финансовые операции, у многих людей, ещё не привыкших жить в 21-м …

Бизнес-план для получения кредита Как известно, чтобы получить кредит на открытие или развитие бизнеса нужно предоставить кредитору (банку или частному инвестору) грамотно составленный бизнес-план. …

Приватбанк один из крупнейших банков Украины. Но его клиентами могут быть и граждане России. Давно уже стало нормой, что при процедуре оформления оператор банка …

Микрозайм наличными Несмотря на появление интернета, микрозайм наличными пользуется такой же огромной популярностью. То есть не все люди стремятся получить микрозайм на свой электронный счет, …

В последнее время все больше людей выбирают безналичный расчет и это понятно не нужно везде таскать с собой толстенный кошелек, дастаточно одной пластиковой банковской …

На протяжении почти трех десятилетий международный бизнес-журнал «Форбс» обнародует рейтинг наиболее состоятельных бизнесменов. В 2015 году его, как и почти всегда, возглавил Билл Гейтс, …

Среди множества финансовых услуг Альфа-Банка можно выделить новую программу «Максимум», которая была разработана для удобства клиентов. Чтобы ею воспользоваться необходимо заполнить анкету, заявку и …

Сейчас большинство квартирных вопросов решается кредитным способом. Высокий уровень цен на рынке не позволяет обходиться собственными средствами. Появление посредников усиливает фактор неопределённости. Увеличивается вероятность …

Банки не прощают долгов. Даже в самых безнадежных случаях, они стремятся хоть что-то выжать из заемщика. Зачастую невыплаченные обязательства просто продаются на сторону, чтобы …

Порядок получения ипотечного кредита Процесс получения ипотеки включает в себя семь этапов: обращение в банк и одобрение ипотечной заявки, поиск недвижимости, внесение аванса, оценка …

На самом деле сегодня речь пойдет не только о сервисе Сбербанк Онлайн и его возможностях, а вообще в целом о том, можно ли оплатить кредит …

Прогноз курса доллара и евро на 2017 год, наверное самая животрепещущая тема обсуждения. Что нас ждет? Что говорят эксперты? Упадет доллар или поднимется? То, …

Когда человек обращается за кредитом, он ищет наиболее выгодные условия. При оформлении займа приходится нести как прямые расходы по оплате процентов, так и дополнительные …

За последнее время денежные переводы «Юнистрим» уверенно вышли в число самых популярных на территории РФ. А востребованность объясняется просто: система прилагает немало усилий, чтобы …

На нашем сайте мы неоднократно писали о том, что банк обязывает своих клиентов страховать кредиты. В противном случае займы просто не выдаются. Более подробно …

При помощи рефинансирования можно одним займом погасить другой. Применяется это с целью изменения условий текущего кредитного договора. Как правило граждане желают снижения ставки, уменьшив …

Где взять кредит на открытие малого бизнеса Получение бизнес кредита в России далеко не простая задача. Особенно когда речь идет о совсем новой бизнес-идеи. Чтобы …

Игорный бизнес в России напоминает животное, загнанное в угол: оно уже приговорено, но следуя главному безусловному инстинкту в жизни, оно пытается самосохраниться, выискивая новые …

Оценка уровня надежности банка важный фактор собственной финансовой безопасности для тех, кто рассчитывает разместить свои средства на депозитах и таким образом уберечь их от …

Правительством Российской Федерации было запущено немало специальных социально-ориентированных программ, направленных на решение жилищных проблем. Одной из важных категорий граждан, могущих претендовать на ипотечные кредиты …

Накопить определённую сумму к совершеннолетию ребёнка, которую можно будет использовать для оплаты обучения или других целей, можно разными способами. Вместе со Сбербанком это проще …

Для того чтобы пополнить Qiwi-кошелёк с карты Сбербанка можно воспользоваться одним из четырёх основных способов, если не брать в расчет займы на Qiwi кошелек. …

Россельхозбанк является довольно крупным банком, капитал которого выделяется государством для того, чтобы поддержать фермерские хозяйства и агропромышленные комплексы страны. Большинство граждан думает, что банк …

Если спросить о крупнейших компаниях предоставляющих услуги мобильной связи, то большинство россиян, наверняка назовут МТС, Мегафон и Билайн. Однако на этом список интересных и …

Источник: https://vrusha.info/banki/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya

В чем отличие ключевой ставки от ставки рефинансирования

Постараюсь объяснить в чем разница между ключевой ставкой и ставкой рефинансирования Банка России. Но для начала стоит отметить, что же между ними общего.

Обе эти ставки являются учетными ставками, которые использовал или использует Центральный банк РФ в качестве своих инструментов в денежно-кредитной политике.

И та и та в разной степени (и в разных условиях) отражали или отражают стоимость денег (или влияют на их стоимость) в экономике в определенный момент.

И если раньше основной учетной ставкой была ставка рефинансирования, то с 13 сентября 2013 года таковой стала ключевая ставка Банка России.

Ключевая ставка

Ключевая ставка ЦБ РФ впервые официально была заявлена как основной инструмент денежно-кредитной политики 13 сентября 2013 года. Тогда, на Совете директоров Банка России было введено новое макроэкономическое понятие — «Ключевая ставка», а так же был изменён и подход к инструментам денежно-кредитной политики.

Ключевая ставка — это ставка, которую Банк России устанавливает в целях оказания прямого или опосредованного воздействия на уровень процентных ставок, складывающихся в экономике страны, которое происходит через кредитование Банком России коммерческих банков. Она определяется как процентная ставка по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя. То есть, это ставка, по которой ЦБ кредитует коммерческие банки и принимает от них депозиты на этот срок.

Главная задача ключевой ставки — воздействие на экономику с целью достижения планируемого уровня инфляции.

Ставка рефинансирования

Ставка рефинансирования — основная (до 13.09.2013 г.) из учетных ставок, финансовый ориентир, индикатор, который использовался Банком России для оценки текущей стоимости денег в экономике.

Ставка определяла размер процентов в годовом исчислении, подлежащих уплате Центральному банку страны за кредиты, которые ЦБ предоставлял кредитным организациям. В настоящий момент формально не привязана к фактическим ставкам, по которым ЦБ кредитует коммерческие банки.

В настоящее время главная задача ставки рефинансирования — это оценка (ориентир) текущей стоимости денег и индикатор в целях бухгалтерского учета и налогообложения.

В настоящее время данный индикатор в основном применяется во многих сферах бухгалтерского учета и налогообложения, в частности:

- для расчета пеней на недоимку по уплате налогов и сборов (п. 4 ст. 75 НК РФ);

- для расчета процентов при предоставлении отсрочки или рассрочки уплаты налогов и сборов (п. 4 ст. 64 НК РФ), предоставлении налогового кредита (п. 5 ст. 65 НК РФ);

- для расчета процентов при просрочке налоговыми органами возврата излишне уплаченной суммы налога или сбора (п. 9 ст. 78 НК РФ);

- для расчета пени при нарушении банком срока исполнения платежного поручения клиента на уплату налогов (сборов) (п. 1 ст. 133 НК РФ);

- в ряде случаев ставка рефинансирования применяется для определения в целях налогообложения размера материальной выгоды, получаемой налогоплательщиком, а также во многих других случаях

С 1 января 2016 ставка рефинансирования скорректирована до уровня ключевой ставки.

Таким образом, если ставка рефинансирования — это в большей мере всего лишь индикатор, ориентир, то ключевая ставка — это уже агрессивный инструмент ЦБ РФ для воздействия на экономику с целью достижения того или иного эффекта в экономике. Например, необходимого уровня инфляции.

Источник: https://finqa.ru/otlichie-klyuchevoj-stavki-ot-stavki-refinansirovaniya/

Чем отличается ключевая ставка от ставки рефинансирования

x

Check Also

Как правильно закрыть счёт так, чтобы банк понял, что между вами всё кончено Если вы …

Как положить деньги в иностранный банк под проценты На фоне ослабления рубля многие люди, задумывающиеся …

Как позвонить в банк, если горячая линия не отвечает? Довольно часто происходят ситуации, когда нужно …

В чате, вежливые девушки, которые постоянно ознакамливаются с информацией и передают туда сюда мои вопросы …

11 июня 2016, 18:54 Иногда случаются ситуации, когда права потребителей банковских услуг нарушаются действиями сотрудников …

Могут ли отменить штраф за вождение скутера без прав Обращение в Центробанк Можно ли подать …

Вид валюты Данные Реквизиты Кредит Европа банка для рублей НАИМЕНОВАНИЕ: АО Кредит Европа Банк ОГРН: …

Одной из крупнейших российских компаний оказывающих телекоммуникационные услуги являются «Мобильные ТелеСистемы» (МТС). Постоянно расширяя охват …

Альфа-Банк Украина прекращает работать в Крыму C 17 апреля 2014 года Альфа-Банк Украина прекращает банковскую …

Как подключить смс банкинг Беларусбанка через интернет В современном мире для управления собственными счетами необязательно …

Подключение Мобильного банка облегчает сотрудничество клиента и финансового учреждения на территории Российской Федерации и за …

Сегодня уже все понимают, что в тумбочке хранить деньги нельзя. Не так опасны грабители, как …

Коммерческие банки максимально позаботились о комфортном обслуживании своих клиентов посредством дистанционного доступа к своим счетам …

Московский Индустриальный Банк.Как подключить мобильный банк через Сбербанк онлайн? Не секрет, что многие россияне предпочитают …

Практически все крупные российские банки, в том числе Альфа-банк, предоставляют своим клиентам уникальную возможность пользоваться …

В 2015 году Совкомбанк снова продемонстрировал положительную динамику развития: его высокий уровень надежности в очередной …

Наиболее требовательными и активными клиентами любого кредитного учреждения являются финансово грамотные люди, которым необходим постоянных …

Как написать и подать жалобу на банк в прокуратуру? Порядок расторжения договора найма жилого помещ. …

При этом выигрывают споры. Эффективным способом, по мнению клиентов, является жалоба в ЦБ. Но использовать …

Все знают, что Центробанк уже два года активно проводит чистку финансовых структур. Но не все …

ФНС подтвердила, что при оплате товара платежным поручением через банк ККТ надо применять ФНС России …

Как подать в суд на банк по кредиту и выиграть дело Обращение в суд для …

Неуплата кредита – это актуальная тема для заемщиков. Дело в том, что за последние годы …

Как написать жалобу в Центробанк на действия банка Деятельность всех финансовых организаций контролируется Центральным банком …

Источник: https://edem-style.ru/banki/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya

Чем отличается ключевая ставка от ставки рефинансирования

x

Check Also

Где взять кредит на открытие малого бизнеса Получение бизнес кредита в России далеко не простая задача. Особенно когда речь идет о совсем новой бизнес-идеи. Чтобы взять кредит на открытие малого бизнеса …

По результатам 2016 года издание Forbes составило рейтинг наиболее состоятельных женщин России, совокупное состояние которых превышает 7 млрд. долларов. Журнал Forbes Woman, посвященный бизнес-леди, публикует подобный список третий раз. И …

В конце 2014 года власти Казахстана совместно с Национальным Банком, обладающие всеми необходимыми ресурсами и рычагами управления, сделали официальное заявление о том, что не допустят резкого изменения курса и намереваются …

В последнее время в нашей жизни уверенно закрепились пластиковые карты. Возможность получения электронных денег существенно упрощает процедуру своевременной оплаты по зарплатному проекту, начислению пенсии и пособий во всех отраслях. Одним …

Турбо займ В жизни случается, как правило, что в самые короткие сроки нужно найти денежные средства, но никто из близких родственников не может, к сожалению, дать определенной суммы денег на …

Многие сейчас спрашивают: будет ли увеличен возраст для выхода на пенсию? Это очень актуальный вопрос в последнее время, который привлекает к себе особенное внимание граждан. Если вас интересует пенсионный возраст …

Центр ипотечного кредитования группы Societe Generale в 2017-2018 году – банк ДельтаКредит. Это дочерний банк Росбанка, с интересными процентными ставками и условиями ипотеки на первичку, вторичку, а также рефинансирование в …

Торговая марка Билайн компании VimpelCom Ltd. хорошо известна всем гражданам России как организация, предоставляющая услуги мобильной связи. Спектр её клиентов среди частных лиц и крупных организаций достаточно велик не только …

Обязательным условием функционирования любой современной кредитной структуры является наличие разнообразных и удобных вариантов пополнения счета. Особенно, если речь идет о банковской структуре, которая обслуживает запросы частных лиц и предоставляет широкую …

Банки являются кровеносной системой любого государства. Поэтому к их деятельности всегда приковано особое внимание. Юридические и физические лица стремятся предугадать сценарий дальнейшего развития каждой крупной кредитной организации, чтобы определиться с …

Что дает хорошая кредитная история Владельцы хороших кредитных историй это всегда желанный клиент для любой кредитной организации. Добросовестные заемщики пользуются такими привилегиями как: дешевые кредиты по упрощенному пакету документов, ипотека …

Займер займ Микрокредитование является достаточно популярной услугой на сегодняшний день по той причине, что это каждый желающий без особой сложности сможет взять взаймы у организации нужную сумму, имея при себе …

Узнать свою кредитную историю имеет право каждый из нас: если вы хотя бы раз обращались за кредитом или покупали товар в рассрочку, эта информация отразится в кредитном досье и будет …

Сбербанк: кредиты пенсионерам 2015-2016 Несмотря на то, что человек может уже иметь пенсионный возраст все равно могут возникнуть ситуации в жизни, когда необходимо срочно найти деньги, а занять, к сожалению, …

Один банк редко бывает достаточно крупным, чтобы охватить всю территорию какого либо региона страны (Сбербанк исключение), поэтому для создания дополнительного удобств для своих клиентов любое финансовое учреждение пытается использовать инфраструктуру …

Количество различных категорий пластиковых карт, которые выпустил Сбербанк, постоянно растет. На данный момент их уже 90 млн. Причём 36% из этого числа напрямую связаны с зарплатными программами. Это показывает, насколько …

Не редко встречаются случаи, когда банковская пластиковая карта утеряна или украдена. В таком случае не стоит паниковать, а как можно быстрее заблокировать карту, что бы злоумышленники не смогли воспользоваться деньгами. …

Сбербанк летом 2017 года запустил новый сезонный вклад «Время сохранять» с повышенными процентами. Максимальная процентная ставка по депозиту составит 7,0% годовых. Сбербанк России в июле 2017 года предложил клиентам новый …

Выбрать страховую компанию стало непросто, ведь рынок растёт невиданными темпами. Потому среди множества предложений трудно определить действительно достойные – где шире пакет услуг и больше ответственности перед клиентами. Страховое учреждение …

Взять микрозайм: какие есть варианты? Микрозайм – это займ, выдаваемый на срок не более 30 дней, иногда встречаются предложения по оформлению на несколько месяцев. Величина микрозайма чаще всего составляет 10-50 …

Санкционная политика западных стран, направленная против России, заставила в экстренном порядке принимать меры по переводу ключевых звеньев АПК на отечественного производителя. Так в обиходе россиян появилось новое слово – импортозамещение. …

Источник: https://trafixclub.pw/banki/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya

Чем отличается ключевая ставка от ставки рефинансирования?

Статья добавлена 28.12.2014

Как основной инструмент экономического регулирования в политике денежного кредитования РФ до сентября 2013 года выступала ставка рефинансирования. Начиная с сентября, появилось новый макроэкономический инструмент – ключевая ставка.

Ключевая ставка и ставка рефинансирования составляют основу экономического регулирования.

Но, с недавних пор величина ставки рефинансирования служит, скорее, справочной информацией, а основным индикатором является ключевая ставка.

Ставка рефинансирования, что это?

Ставка рефинансирования – представлена индикативной ставкой, актуальной при расчете налогов, пени, штрафов. На декабрь 2014 года величина ставки рефинансирования составляет 8,25%.

В соответствии с законодательством России ставка рефинансирования принимается во внимание при расчете пеней, налогов, штрафов, при расчете налоговой ставки, банковских вкладов.

В настоящее время показатель ставки рефинансирования формально не участвует в формировании фактических ставок, на основе которых Центральный Банк кредитует коммерческие структуры, страховые и кредитные организации.

Ставка рефинансирования осталась на неизменном уровне — 8,25% с сентября 2012 года. Всю историю колебаний ставки рефинансирования можно просмотреть на сайте ЦБ.

Что такое ключевая ставка

Ключевая ставка – это еще один показатель, в соответствии с которым ЦБ РФ кредитует коммерческие организации. С 16 декабря 2014 года ключевая ставка составляет 17%.

Все коммерческие банки кредитуются ЦБ сроком на одну неделю, основываясь на ключевой ставке. По такой же ставке Центробанк принимает депозиты от коммерческих банков.

Ключевая ставка является важным инструментом ЦБ РФ при регулировании экономикой. Повысив ключевую ставку, Банк России пытается стабилизировать сложившуюся ситуацию на финансовом рынке.

Только время покажет, насколько эта стратегия удачна.

Ключевая ставка и ставка рефинансирования, в чем разница?

Ключевая ставка и ставка рефинансирования существенно различаются. Ключевая ставка — 17%, а ставка рефинансирования – 8,25%. Таким образом, они различаются более чем в два раза выше. ЦБ открыто заявил, что ставка рефинансирования со временем сравняется с размером ключевой ставки.

К чему приведет повышение ключевой ставки?

16 декабря 2014 года принял решение о резком повышении ключевой ставки на 6,5% с целью борьбы с давлением на рубль. Повышение ключевой ставки приводит к росту фондирования банков, и росту ставок межбанковского рынка.

Кроме того, повышение ключевой ставки влечет к росту кредитных ставок, как для физических лиц, так и для юридических лиц.

Ключевая ставка является основной ставкой, значение которой более определяющее для стоимости кредитов. В случае повышения ключевой ставки стоимость кредитов возрастет.

Однако если не произойдет изменения ставок по вкладам, тогда рост ставок по кредитам для бизнеса не произойдет.

Источник: https://RuAnswers.ru/chem/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya/

Ключевая ставка и ставка рефинансирования — главные отличия

Отсутствие финансовой грамотности часто играет злую шутку. Люди не знают, чем отличается ключевая ставка от ставки рефинансирования, из-за чего часто возникает путаница в расчетах штрафов, пени, процентов, налоговых и других платежей. Ниже рассмотрим определения каждого из этих терминов, сферу применения, а главное — разницу между этими показателями.

Читайте также — Где оформить рефинансирование банковских кредитов с выгодой?

Определение

Чтобы понять разницу между терминами, стоит начать с определений:

- Ключевая ставка — показатель, который используется ЦБ РФ для передачи и изъятия ликвидности на базе аукциона и на период до семи суток. Параметр введен 13 сентября 2013 года для оптимизации финансовой и кредитной политики Центробанка России. С момента появления он применяется в роли главного инструмента для исчислений.

Иными словами, ЦБ РФ используют ключевую ставку для предоставления финансовым учреждениям ликвидности по операциям РЕПО на недельный период. Как правило, речь идет о сделках купли-продажи документов. Одновременно с упомянутым показателем действует специальный «коридор», равный 2%, а ключевая ставка находится в его центральной части.

С 2016 года к ней также привязываются меняющиеся ставки кредитования. Снижая или увеличивая этот параметр ЦБ РФ влияет на размер процентных ставок в банках, а, следовательно, на ряд других показателей — банковскую ликвидность, объем средств, уровень инфляции, скорость экономического роста и другие.

- Ставка рефинансирования — показатель, который имеет годовое исчисление, и применяется при выдаче займов ЦБ РФ остальным финансовым учреждениям. С начала 2016 года этот параметр стал второстепенным. Это связано с тем, что ставка рефинансирования приравнена к ключевой ставке.

Сегодня это число применяется при определении размера штрафов, расчетов налоговых платежей, для начисления пени и штрафных санкций по налогам. Несмотря на ее использование до 2016 года, она потеряла силу еще в 2013 году, вместе с появлением «конкурента».

Чем отличается ключевая ставка от ставки рефинансирования?

Теперь рассмотрим главный вопрос, в чем разница между этими параметрами (в очередности ставка рефинансирования, а после ключевая ставка):

- С 1 января 1992 года по сентябрь 2013-го.

- С 13 сентября 2013-го по текущее время.

- Овернайт.

- Аукционов РЕПО (сроком до 7 суток).

- Использование для расчета штрафов, пени и неустоек.

- Применение для вычисления интервала верхней и нижней границы процентной ставки.

Кроме того, разница между ключевой ставкой и ставкой рефинансирования в следующем. В отличие от первой, задача последней сводится к следующему:

- Определение потребности стягивания налогов по рублевым депозитам, а также вкладам в зарубежной валюте, если процент банка выше ставки рефинансирования на 5 или 9% соответственно.

- Ежемесячная пеня рассчитывается, как 1/300 от ставки рефинансирования.

- Если в кредитном соглашении нет размера процентов, они определяются с учетом этого параметра.

- Вычисление штрафов, которые накладываются на работодателя при просрочке в выплате заработной платы, больничных, отпусков и других начислений.

Итоги

Выше мы рассмотрели отличия ключевой ставки и ставки рефинансирования. Интересно, что до 2014 года эти параметры шли приблизительно вровень, но резкое снижение стоимости нефти на мировых рынках принудило правительство увеличить учетную ставку.

Возникло противоречие, когда пеня по просрочке оказалась меньше, чем ставка по перекредитованию долга. Получалось, что клиенту легче накопить задолженность, а после оформить новый займ для погашения прежних долгов.

В результате ставка рефинансирования в начале 2016 года была приравнена к ключевой ставке.

Источник: https://malodeneg.com/klyuchevaya-stavka-i-stavka-refinansirovaniya-glavnye-otlichiya/

Отличие ключевой ставки от ставки рефинансирования

Банки взаимодействуют со своими клиентами и партнерами на основании двух основных операций: предоставление кредитов и обслуживание депозитов. Основное отличие предложений — процентная ставка. В случае с кредитами, чем она ниже, тем лучше. А вот открывать вклад под высокий процент весьма выгодно. Рассмотрим, что же влияет на формирование кредитной ставки банков.

Что такое?

Ключевая ставка – это нижний критичный уровень, согласно которому Центральный банк выдает кредиты сроком на 1 неделю коммерческим банкам. Также это верхняя процентная грань, по которой ЦБ принимает депозиты от других банков.

Ключевая процентная ставка оказывает большое влияние на процент по кредитам всех банков, а также на уровень инфляции. Это важный финансовый и экономический инструмент для регулирования кредитной политики страны.

Именно она определяет размер пени при невыполнении ответственным лицом по кредиту своих обязательств в установленный договором промежуток времени.

(Подробности того, что будет, если не платить за кредит можно узнать тут: )

Ставка рефинансирования – это годовой процент, который коммерческие банки должны вернуть Центральному банку за предоставленные последним займы.

В чем отличие ключевой ставки от ставки рефинансирования?

Ключевая ставка и ставка рефинансирования отличаются между собой методами влияния на контроль экономики.

Процент рефинансирования является главным контрольным инструментом при налогообложении:

- проценты по банковским вкладам в рублях;

- пени за неуплату или задержку уплаты налогов;

- расчет по оплате налогов при получении прибыли используя кредитные средства;

- если в договоре по займу не прописана конкретный кредитный %, то проценты проплачиваются по кредитной ставке банка, которая устанавливается в соответствии с процентом рефинансирования.

Ключевая ставка является золотой серединой между кредитным и депозитным процентом. Чем ниже проценты по кредиту, тем ниже и проценты по выплате депозита – две стороны одной монеты.

Ставка рефинансирования влияет на процент по кредитованию, налогообложению, начислению пени.

Вывод: Это очень близкие по области влияния финансовые инструменты, но их функции разные. Каждый из них по-своему влияет на становление кредитной экономики государства.

Изменение

При изменении экономической ситуации, на которую влияют различные факторы, изменяются и ставки. На протяжении многих лет экономика переживала различные перемены, которые происходят и сегодня, они вынуждают Центральный банк постоянно реагировать на них и своевременно адаптироваться.

В России наблюдалось изменение ключевой ставки, начиная с 2013 года, от 5,5% до 17%, в период с 2014 по 2015 год, на момент 2017 года она составляет 8,5%.

Изменение процента рефинансирования наблюдалось с 1992 года по 2016 год от 20% до 8,5%, в период с 15 октября 1993 года по 28 апреля 1994 года достигло своего критического максимума – 210%. С 2016 года процент рефинансирования сравнялась с ключевым показателем.

Для простых граждан оба понятия имеют большое значение, ведь именно от них зависит уровень прожиточного достатка физических лиц и экономика в целом. Они отображают уровень инфляции национальной валюты в государстве, а она в свою очередь влияет на материальный уровень жизни и на покупную способность граждан.

Покупная способность граждан возрастает, соответственно увеличивается и товарооборот страны, деньги становятся более доступными для всех, но более дешевыми, что способствует повышению рыночных цен – повышается инфляционный рост национальной валюты.

Значительная часть денег будет уходить на оплату заграничных товаров, что приведет к потере валютных запасов Центрального банка. Потому крайне важной задачей генерального банка является жесткое регулирование показателей процентных ставок, как ключевой, так и рефинансирования.

Сбалансированное соотношение оговариваемых финансовых инструментов значительно способствует материальному процветанию городов, регионов и государства.

В наше время основные финансовые понятия важны не только для финансистов, но для каждого человека, ведь именно финансовая грамотность приводит к успеху и жизненному комфорту.

Источник: https://rcbbank.ru/otlichie-klyuchevoj-stavki-ot-stavki-refinansirovaniya/

Чем отличается ключевая ставка от ставки рефинансирования

В последнее время, из-за развивающегося мирового финансового кризиса, становится все больше людей, интересующихся экономикой, ее показателями, терминами и понятиями. В связи с этим возникает множество вопросов, среди которых одно из лидирующих мест занимает разница между ставкой рефинансирования и ключевой ставкой. Для начала дадим расшифровку этих понятий.

Ключевая ставка – это показатель, определяющий величину процента Центробанка по краткосрочным недельным кредитам, предоставляемым банкам. Также эта величина является определяющей для депозитов, которые ЦБ принимает от банковских учреждений. Этот показатель является основным регулятором уровня инфляции и инвестиционной привлекательности.

Ставка рефинансирования – это годовая процентная ставка по кредитам, занятым кредитными организациями у Центрального банка России. На сегодня роль этот финансово-экономического показателя второстепенна, он используется для расчетов штрафов и пеней.

Влияние изменения кредитной ставки Центробанка России

До 2013 года в российской экономике не существовало такого понятия, как учетная ключевая ставка. Вместо нее ключевую роль играла ставка рефинансирования, которая была впервые введена в 1992 году.

13 сентября 2013 года с целью контроля за уровнем инфляции и увеличения инвестиционной привлекательности Центробанк вводит параллельно ключевую ставку и определяет ее размер 5,5%. До декабря 2014 статистика зафиксировала рост этого показателя, после чего началось постепенное снижение, и на данный момент ее размер составляет 11%.

Влияние ключевой ставки на экономику заключается в следующем. Она формирует размер банковских кредитов, которые выдаются физическим и юридическим лицам. Помимо этого с ее помощью корректируется инфляция, а также определяется объем привлеченных коммерческими банками ресурсов.

Для снижения инфляции Центробанк использует увеличение размера ключевой ставки. Понять механизм влияния можно так.

Следствием повышения является изменение в сторону увеличения ставки по депозитам и кредитам, включая ипотечные, которые предоставляются банками. Естественно, покупательская способность падает, прессинг рубля уменьшается, и динамика инфляции замедляется.

Это один из вариантов применения увеличенной ключевой ставки. Другой можно было наблюдать в конце 2014 года. Тогда ЦБ принял решение о поднятии ее значения на 70% с 10,5 до 17%.

Этот ход существенно ограничил доступ к краткосрочному кредитованию для коммерческих банков.

Результатом этого стало снижение количества и объемов спекуляций на валютном рынке, которые способствовали росту доллара и инфляции, вследствие отсутствия заёмной рублевой массы.

Если экономика страны находится в состоянии стагнации, производство и деловая активность снижается и из-за этого начинается дефляция, принимается решение об уменьшении размеров ставки. Это снижает стоимость банковского кредита, что, в свою очередь, стимулирует кредитование в реальный сектор экономики.

Отличия ставки рефинансирования и ключевой ставки

Какова же роль ставки рефинансирования?

На сегодняшний день ее практическая роль сводится к следующему:

1. Определяет необходимость налогообложения по вкладам в рублях и иностранной валюте, если их процентная ставка превышает ставку рефинансирования на 5% (в случае вкладов в иностранной валюте – на 9%)

2. Расчет ежедневной пени, начисляемой на несвоевременную уплату налоговых сборов. Она вычисляется как 1/300 часть от ставки рефинансирования.

3. Если в договоре займа не был указан размер начисляемых процентов, они определяются по уровню ставки рефинансирования на день заключения договора.

4. Расчет размеров штрафных санкций, накладываемых на работодателя за каждый день просрочки в выплате заработной платы, отпускных, больничных и других начислений сотрудникам. Она равна также 1/300 части.

До 2013 года она играла ключевую роль в проведении денежно-кредитной политики.

Историческим примером ее работы может служить 1998 год. Центральный банк России использовал размер ставки рефинансирования с целью коррекции финансового сектора российской экономики.

Начиная с мая месяца и вплоть до кризиса, который охватил экономику России в августе месяце, ставка рефинансирования поднималась несколько раз.

Этим способом Центробанк стимулировал приобретение новых государственных ценных бумаг, демонстрируя высокий уровень их прибыльности.

Однако разразившийся кризис показал неэффективность таких действий, поэтому было принято решение пересмотреть денежную политику, смягчить ее и снизить размер ставки.

Разница между уровнем ключевой ставки и ставки рефинансирования ЦБ России

До осени 2014 года, когда произошел существенный скачок в размере ключевой ставки, значения обеих этих показателей значительно не отличались друг от друга. Но обвал нефти на мировых рынках и последовавшее падение российской валюты вынудили поднять учетную ставку, значительно увеличив ее разрыв со ставкой рефинансирования, значение которой на сегодняшний день составляет 8,8%.

Итогом этого стала противоречивая ситуация. Сравнительно маленький размер ставки рефинансирования привел к невыгодности выполнения заемщиками своих обязательств по обслуживанию долга.

Пеня, накладываемая за просрочку, оказалась значительно ниже, чем ставка по перекредитованию задолженности.

То есть кредиторам стало выгоднее накапливать пеню, чем взять новый кредит для погашения текущих обязательств.

Исправить такое положение способно увеличение ставки рефинансирования до уровня ключевой ставки. Это увеличит размер начисляемой пени до уровня процентов по кредитам, что должно стимулировать заемщиков выплачивать, а не накапливать задолженность.

Но это увеличение запланировано лишь на 2016 год. Поэтому нынешняя политика. Проводимая Центробанком, наталкивает на вывод, что в данный момент проблема растущей просроченной задолженности стоит ниже возможности управлять инфляцией в стране.

Чем отличается ключевая ставка от ставки рефинансирования

Источник: https://geenna.ru/kredity/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya

Чем отличается ключевая ставка от ставки рефинансирования

x

Check Also

Здравствуйте, дорогие читатели! Сегодня наш сайт продолжит разбираться со спорным вопросом выкупа своего долга у …

Многим из нас знакома проблема, когда для покупки квартиры берется ипотека, но ее ежемесячное обслуживание …

Статья написана с комментариями и пометками одного из авторов procollection.ru Наконец, правительство приняло закон, ограничивающий …

Здесь будет подробно рассказано обо всех возможных на данный момент средствах перевода электронных денег из …

https://www.youtube.com/watch?v=nAppcnnyx54

Время начала этой программы 2007 год. Тогдашний президент РФ Дмитрий Медведев заявил, что её цель: …

Центр Займов Много людей во всем мире пользуются кредитами при проблемах с финансами в семье …

Встреча со службой судебных приставов ждёт каждого, кто задолжает ФНС на сумму 3000 рублей. После …

Банковская комиссия Комиссия банка это плата за оказание услуг взимаемая банком с клиента. Следует различать …

Алишер Бурханович Усманов – российский бизнесмен и долларовый миллиардер, известный своими выдающимися предпринимательскими способностями. Именно …

Если вы потеряли банковскую карту, либо подозреваете, что она украдена, то следует предпринять шаги для …

В перечень обязательных реквизитов любой компании входят не только наименование банка получателя и его расчетный …

В связи с быстро развивающимися технологиями, которые распространяются в том числе и на финансовые операции, …

Бизнес-план для получения кредита Как известно, чтобы получить кредит на открытие или развитие бизнеса нужно …

Приватбанк один из крупнейших банков Украины. Но его клиентами могут быть и граждане России. Давно …

Микрозайм наличными Несмотря на появление интернета, микрозайм наличными пользуется такой же огромной популярностью. То есть …

В последнее время все больше людей выбирают безналичный расчет и это понятно не нужно везде …

На протяжении почти трех десятилетий международный бизнес-журнал «Форбс» обнародует рейтинг наиболее состоятельных бизнесменов. В 2015 …

Среди множества финансовых услуг Альфа-Банка можно выделить новую программу «Максимум», которая была разработана для удобства …

Сейчас большинство квартирных вопросов решается кредитным способом. Высокий уровень цен на рынке не позволяет обходиться …

Банки не прощают долгов. Даже в самых безнадежных случаях, они стремятся хоть что-то выжать из …

Порядок получения ипотечного кредита Процесс получения ипотеки включает в себя семь этапов: обращение в банк …

На самом деле сегодня речь пойдет не только о сервисе Сбербанк Онлайн и его возможностях, …

Прогноз курса доллара и евро на 2017 год, наверное самая животрепещущая тема обсуждения. Что нас …

Когда человек обращается за кредитом, он ищет наиболее выгодные условия. При оформлении займа приходится нести …

Источник: https://rossiya-moya.ru/banki/chem-otlichaetsya-klyuchevaya-stavka-ot-stavki-refinansirovaniya

Ключевая ставка: отличия от ставки рефинансирования, динамика ЦБ и снижение ставки

В сентябре 2013 года одним из инструментов денежно-кредитной политики была названа ключевая ставка. Устанавливается такая ставка ЦБ России. Ключевая ставка позволяет воздействовать на показатели процентных ставок по всей стране, так или иначе влияющих на её экономику.

Чем отличается ключевая ставка от ставки рефинансирования?

Ставка рефинансирования была введена в 1992 году и с тех пор используется в качестве одного из инструментов кредитно-денежной политики государства.

Основная суть ставки рефинансирования состоит в том, что именно по этой ставке Центральный банк РФ выдаёт займы под процент различным российским банкам.

Кроме того, ставку рефинансирования обычно используют в качестве эквивалента для рассчёта налогообложения, различных штрафов, пеней и пр.

С 1 января 2016 года в расчётах с использованием ставки рефинансирования используется значение ключевой ставки.

Ключевая ставка позволяет воздействовать на показатели процентных ставок по всей стране, так или иначе влияющих на её экономику.

Динамика ключевой ставки

В конце января прошлого года Совет директоров Центрального банка РФ заявил о необходимости снизить показатели ключевой ставки на 2% (с 17% до 15%).

Такое решение было связано с изменением баланса риска резкого скачка цен на потребительские товары.

До этого 15 декабря 2014 года Центробанк резко повысил ключевую ставку, тем самым стабилизировав как девальвационные, так и инфляционные ожидания в пределах допустимых норм.

Из-за ускоренной подстройки цен заметно выросла инфляция, которая в свою очередь и ослабила рубль. Ситуация стабилизировалась со временем, однако экономическая активность уже в текущем году позволила снизить давление инфляции. С января 2016 года Центральный банк Российской Федерации фиксирует снижение темпа роста цен на потребительские товары.

На 30 июня 2016 года показатель ключевой ставки в соответствии с принятым решением составил 10,50. Для сравнения: в мае 2015 года этот показатель составлял 12,50, в середине марта прошлого года – 14,00. Тем не менее, ослабление рубля на рынке в дальнейшем также будет сказываться на стоимости потребительских корзин.

Инфляция в ближайшие месяцы ожидаемо возрастёт. Однако, как только экономика подстроится под новые условия, курсовая динамика исчерпает свою силу, что позволит снизить и показатели инфляции.

Жёсткая политика расходов бюджетных средств в сочетании с низким агрегированным спросом на рынке позволит уже к концу 2015 года замедлить рост цен на потребительские товары и услуги.

Источник: https://www.Sravni.ru/enciklopediya/info/kljuchevaja-stavka/

Ставка рефинансирования — что это и чем отличается от ключевой ставки

Евгений Маляр

24 августа 2018

# Рефинансирование

Ставкой рефинансирования называется годовой процент, под который коммерческие банки получают средства от ЦБ. На данный момент она составляет 7,25%.

- Функции Центробанка

- Что собой представляет ставка рефинансирования?

- Как рассчитывается ставка рефинансирования ЦБ и когда она меняется?

- Роль ставки рефинансирования в экономике разных стран

- Когда применяется удвоенная ставка рефинансирования?

- Ключевая ставка и ее отличие от ставки рефинансирования

- Еще одно значение термина

Ставка рефинансирования – это один из инструментов Центрального банка, с помощью которого он выполняет часть своих функций. Об этом термине будет рассказано в предлагаемой вниманию статье подробно и самым понятным языком.

Функции Центробанка