Авансовый платеж по УСН за 2 квартал 2018 года:сроки уплаты и образцы

Упрощенную систему налогообложения (УСН) используют многие юридические лица и предприниматели. Она удобна в первую очередь тем, что несколько налогов заменяются одним. Он не имеет специального названия, и обычно на практике именуется «упрощенным» налогом. НК РФ устанавливает для него налоговый период длительностью в год.

Однако если платежи от всех налогоплательщиков станут поступать один раз в год, то доходы бюджета будут формироваться неравномерно. Чтобы избежать этого по большинству налогов введена уплата авансовых платежей. Не является исключением и «упрощенный» налог, для которого авансы следует перечислять ежеквартально.

Рассмотрим, как рассчитать и уплатить в бюджет авансовый платеж по УСН за 2 квартал 2018 года.

Общие правила расчета авансовых платежей по УСН

Обязанность налогоплательщиков перечислять авансы по «упрощенному» налогу предусмотрена ст. 346.21 НК РФ. Как было сказано выше, исчисление авансов производится ежеквартально. Они рассчитываются по тем же принципам, что и полная сумма налога за период, т.е. исходя из установленной налоговой базы и ставок.

Необходимо помнить, что каждый раз нужно определять базу и рассчитывать налог на за «последний» отчетный квартал, а нарастающим итогом. Например, для отчета по состоянию на 30.06.18 нужно использовать данные за январь – июнь 2018г. Затем, чтобы правильно определить сумму для перечисления в бюджет, следует из расчетной суммы аванса вычесть ранее уплаченные.

Налогоплательщик при переходе на УСН имеет право выбрать один из двух объектов налогообложения «Доходы» или «Доходы минус расходы». Исчисление авансов по каждому из этих вариантов имеет свои особенности, которые будут рассмотрены в следующих разделах.

Авансовые платежи для объекта «Доходы»

Налоговой базой в данном случае будут являться все доходы предприятия или ИП за период, определяемые «по оплате» (ст. 346.18 НК РФ).

Сначала нужно умножить указанную сумму дохода за полугодие на установленную ставку налога. В общем случае она равняется 6%, но может быть снижена до 1% решениями субъектов РФ (ст. 346.20 НК РФ). Для предпринимателей в рамках «налоговых каникул» может быть установлена нулевая ставка.

После расчета исходной суммы налога его можно уменьшить на следующие вычеты (ст. 346.21 НК РФ):

- Страховые взносы с фонда оплаты труда (обязательное пенсионное, медицинское и социальное страхование). Взносы, уплачиваемые «за себя» индивидуальным предпринимателем тоже входят в этот вычет

- Оплаты больничных за счет средств работодателя.

- Взносы на добровольное личное страхование работников на случай болезни.

- Суммы торгового сбора.

Применение указанных вычетов связано с рядом условий:

- Речь идет только о фактически перечисленных за период суммах (но в пределах начислений).

- С помощью вычетов, указанных в п. 1-3, можно уменьшить сумму налога не более чем на 50%. Исключением являются предприниматели, не имеющие наемных работников и уплачивающие страховые взносы «за себя» в соответствии с п. 1 ст. 430 НК РФ. Они могут использовать эти взносы для вычета в полном объеме.

- Вычет по торговому сбору актуален лишь для москвичей, т.к. на сегодня этот платеж действует только в столице (хотя потенциально может быть введен еще в Санкт-Петербурге и Севастополе).

После применения всех вычетов из оставшейся суммы нужно вычесть авансы, уплаченные за предыдущие расчетные периоды.

В итоге формула для расчета авансового платежа по УСН за 2 квартал 2018г. для объекта «Доходы» будет выглядеть следующим образом:

А2 = Д х С – В – А1, где:

- Д – доход за полугодие «по оплате»;

- С – налоговая ставка;

- В – вычеты за полугодие;

- А1 – ранее перечисленный авансовый платеж за 1 квартал.

Пример 1

ООО «Альфа» получило за 1 полугодие 2018г. доход в сумме 1 200 000 руб. Налоговая ставка по УСН для объекта «Доходы» в регионе, где зарегистрирована компания, установлена в размере 6%. Сумма уплаченных за период страховых взносов и оплаты больничных составила в целом 80 000 руб. За 1 квартал были уплачены авансовые платежи в сумме 25 000 руб.

Расчетная сумма налога за полугодие составит 1 200 000 х 6% = 72 000 руб. Сумма вычетов (80 000 руб.) превышает сумму самого налога, поэтому они применяются в размере 50% от нее (36 000 руб.). В итоге получим сумму аванса по УСН к уплате за 2 квартал 2018г.:

А2 = 1 200 000 х 6% – 36 000 – 25 000 = 11 000 руб.

Авансовые платежи для объекта «Доходы минус расходы»

В данном случае налоговой базой является разница между доходами и расходами бизнесмена. Ее можно в некоторой степени считать «аналогом» налогооблагаемой прибыли, которая рассчитывается при использовании общей налоговой системы. Разница заключается, во-первых, в признании доходов и расходов по оплате, а во-вторых – в перечне самих расходов (ст. 346.16 НК РФ).

В данном случае применяется базовая ставка 15%, которая может быть снижена региональными властями до 5%, а в Крыму и Севастополе – до 3% (п. 2,3 ст. 346.20 НК РФ).

Вычетов из суммы «упрощенного» налога при использовании этого объекта налогообложения нет, т.к. все расходы уже учтены в рамках расчета налоговой базы.

Ранее уплаченные авансы нужно учитывать аналогично варианту с объектом «Доходы».

Рассчитывать авансовый платеж по УСН за 2 квартал 2018 года для объекта «Доходы минус расходы» нужно по следующей формуле:

А2 = (Д – Р) х С – А1, где:

- Д – доходы за полугодие;

- Р – расходы за полугодие;

- С – налоговая ставка;

- А1 – уплаченный авансовый платеж за 1 квартал.

Если расходы за отчетный период оказались равными или превысили доходы, то авансовый платеж перечислять не нужно. Положение об уплате минимального налога (п. 6 ст. 346.18 НК РФ) применяется только по итогам налогового периода в целом и на авансы не распространяется.

Пример 2

ООО «Альфа» получило за 1 полугодие 2018г. доход в сумме 1 200 000 руб. Расходы, признаваемые в соответствии со ст. 346.16 НК РФ составили 900 000 руб.

Налоговая ставка по УСН для объекта «Доходы минус расходы» в регионе, где зарегистрирована компания, установлена в размере 15%. За 1 квартал были уплачены авансовые платежи в сумме 20 000 руб.

Сумма авансового платежа по УСН к уплате за второй квартал 2018г. составит:

А2 = (1 200 000 – 900 000) х 15% – 20 000 = 25 000 руб.

Сроки и порядок уплаты авансовых платежей по УСН

Независимо от объекта налогообложения, авансовые платежи необходимо перечислять не позднее 25 числа месяца, следующего за отчетным периодом (п. 7 ст. 346.21 НК РФ). Т.е. авансы по УСН за 2 квартал 2018г. нужно перечислить не позднее 25.07.2018.

Платежные поручения на перечисление УСН по разным объектам будут отличаться только КБК и назначением платежа, в той части, где речь идет об объекте налогообложения. КБК в зависимости от вида платежа и категории объекта приведены в таблице.

| Вид платежа | Доходы | Доходы минус расходы |

| Налог (аванс) | 182 1 05 010 11 01 1000 110 | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 010 11 01 2100 110 | 182 1 05 01021 01 2100 110 |

| Штрафы | 182 1 05 010 11 01 3000 110 | 182 1 05 01021 01 3000 110 |

Скачать образец платежного поручения на перечисление аванса по УСН за второй квартал 2018 г. для объекта «Доходы» можно здесь, а для объекта «Доходы минус расходы» – здесь.

Вывод

Уплата авансовых платежей по УСН осуществляется ежеквартально, не позднее 25 числа следующего месяца. Порядок расчета аванса зависит от выбранного бизнесменом объекта налогообложения и утвержденной в регионе налоговой ставки.

Источник: https://buhguru.com/usn/avansovyj-platezh-po-usn-2-kv-2018.html

Авансовые платежи по УСН в 2018 году: сроки уплаты и расчёт

Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год.

Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет.

По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года.

Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов.

По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчета авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

*акция с Альфа-Банком действует до 30.11.2018

Сроки уплаты авансовых платежей

Статья 346.21 НК РФ устанавливает следующие сроки уплаты авансовых платежей по УСН в 2018 году:

- не позднее 25-го апреля за первый квартал;

- не позднее 25-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

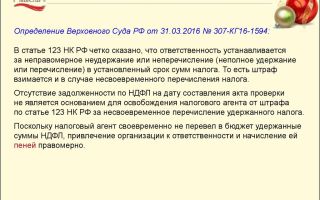

За нарушение этих сроков за каждый день просрочки начисляется пеня в размере 1/300 ставки рефинансирования ЦБ РФ. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 31 марта для ООО и 30 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то тогда будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

Подробнее: Образец заполнения новой формы налоговой декларации по УСН за 2018 год

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога.

Подробнее: Предельная величина базы для начисления страховых взносов в 2018 году

Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам рассчитанный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть еще одно важное условие – наличие или отсутствие работников.

Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить выплаты можно не более, чем на 50%. Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных взносов.

При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Если часть года предприниматель работал самостоятельно, а потом нанял сотрудников, то учитывать всю сумму взносов он может только за тот отчётный период, когда работников ещё не было.

Например, работники приняты в апреле, тогда ИП вправе уменьшить авансовые платежи на всю сумму уплаченных за себя взносов только за первый квартал.

Далее, до конца года и по его итогам уменьшать рассчитанные суммы можно не более, чем на половину, даже если работники будут уволены в следующем квартале. При этом в расчёт берутся суммы, уплаченные в фонды как за себя, так и за работников.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют со всех реализационных и внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчетов возьмём индивидуального предпринимателя без работников, который за 2018 год получил доходов на сумму 854 420 рублей. Страховые взносы ИП в 2018 году состоят из фиксированной минимальной суммы в 32 385 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 32 385 + (854 420 – 300 000 = 554 420) * 1% = 5 544) = 37 929 руб.

Уплатить дополнительные взносы в размере 5 544 р. можно как в 2018 году, так и после его окончания, до 1 июля 2019 года. Наш предприниматель оплатил все взносы в 2018 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 8 500 р;

- во 2 квартале – 8 500 р;

- в 3 квартале – 10 000 р;

- в 4 квартале – 10 929 р.

| Январь | 75 110 | Первый квартал | 168 260 | 8 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 325 860 | 17 000 |

| Май | 14 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 657 010 | 27 000 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 854 420 | 37 929 |

| Ноябрь | 65 400 |

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 8 500, к оплате остается 1 596 р. Срок оплаты – не позже 25-го апреля.

- За полугодие получаем 325 860 * 6% = 19 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 19 552 – 17 000 – 1596 = 956 р. останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит 657 010 * 6% = 39 421 р. Уменьшаем на все уплаченные взносы и авансы: 39 421 – 27 000 – 1 596 – 956 = 9 869 руб. Перечислить их в бюджет надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 854 420 * 6% = 51 265 — 37 929 — 1 596 – 956 — 9 869 = 915 руб.

Как видим, благодаря возможности учитывать за себя оплату в фонды, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 13 336 (1 596 + 956 + 9 869 + 915) руб., хотя весь рассчитанный единый налог равен 51 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Расчёт для УСН Доходы минус Расходы

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

| Январь | 75 110 | Первый квартал | 168 260 | 108 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 325 860 | 226 300 |

| Май | 14 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 657 010 | 497 650 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 854 420 | 683 800 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Стандартная ставка для УСН Доходы минус Расходы 2018 года равна 15%, возьмем ее для расчёта.

- За первый квартал: (168 260 – 108 500) * 15% = 8 964 р. Заплатить надо не позже 25-го апреля.

- За полугодие: (325 860 – 276 300) * 15% = 14 934 р. Отнимаем аванс, уплаченный за первый квартал (14 934 – 8 964), получаем, что 5 970 рубля останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит (657 010 – 497 650) * 15% = 23 904 р. Уменьшаем на авансы за первый квартал и полугодие: 23 904 – 8 964 – 5 970 = 8 970 р. Перечислить их в бюджет надо успеть до 25-го октября.

- По итогам года считаем, сколько надо ещё доплатить до 30 апреля: (854 420 * 683 800) * 15% = 25 593 минус все уплаченные авансы 23 904, получаем 1 689 р.

Теперь проверяем, нет ли обязанности уплатить минимальный налог, т.е. 1% от всех полученных доходов: 854 420 * 1% = 8 542 рубля. В нашем случае в бюджет мы уплатили больше, поэтому всё в порядке.

Сравним, чья финансовая нагрузка оказалась выше:

- на упрощёнке 6% предприниматель заплатил 13 336 (налог) плюс 37 929 (взносы), итого 51 265 руб.

- на упрощёнке 15% налог составил 25 593 рублей плюс 28 697 (взносы), итого 54 290 руб.

Можно сказать, что нагрузка на двух режимах в наших примерах оказалась сопоставимой, но это потому что достаточно высока доля расходов (80%). Если доля расходов окажется ниже, то УСН 15% менее выгоден, чем УСН 6%.

Рекомендуем перед выбором режима налогообложения получить бесплатную консультацию от 1С: БО, на которой вам помогут выбрать оптимальный для вас вариант.

Кбк для платёжных документов

Источник: https://www.regberry.ru/nalogooblozhenie/avansovye-platezhi-po-usn

Авансовый платеж по УСН за 3 квартал 2018 года сроки уплаты

Ежеквартально налогоплательщики обязаны рассчитать и оплатить авансовый платеж по УСН. В статье — сроки, порядок расчета, примеры и калькулятор УСН за 3 квартал 2018 года.

В статье:

Рассчитать упрощенный налог и заполнить декларацию бесплатно онлайн вы можете в нашей программе «Упрощенка 24/7». Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

Начать работать

Налог по УСН за 3 квартал 2018 года: срок уплаты

За 3 квартал 2018 года срок оплаты единого налога как для организаций, так и для индивидуальных предпринимателей установлен один — 25 октября 2018 года. Эта дата приходится на обычный будний день, поэтому никаких переносов не будет.

Подача квартальных отчетов по УСН в налоговую инспекцию не предусмотрена.

Важно!

Не забудьте оплатить налоги, по которым вы являетесь налоговым агентом, даже если упрощенка подразумевает освобождение от них. Например, налог на прибыль по выплаченным дивидендам или НДС по импортным операциям.

Как проверить книгу учета доходов и расходов прежде чем приступить к расчету авансового платежа по налогу

Основанием для расчета единого налога при УСН, а также авансовых платежей по нему, является книга учета доходов и расходов. В форму данного налогового регистра внесены изменения приказом Минфина РФ от 07.12.2016 № 227н, который вступил в силу 1 января 2018 года.

Изменения коснулись немногих. Во-первых, теперь указано, что заверять книгу печатью необходимо только при ее наличии.

Во-вторых, книга дополнена разделом V, в который вносятся данные об уплаченном торговом сборе. Данный раздел актуален только для плательщиков такого сбора, применяющих УСН с объектом «Доходы», но, тем не менее, включить в состав налогового регистра пятый раздел должны все налогоплательщики, оставляя при этом поля незаполненными.

Обратите внимание, что в 2018 году торговый сбор действует только в г. Москва.

Книгу учета доходов и расходов можно вести как в электронном виде, так и на бумаге. Перед расчетом авансового платежа по налогу при УСН за 3 квартал 2018 года важно сверить, все ли доходы и расходы отражены в налоговом регистре.

Напомним, что доходы принимаются к налогообложению в момент оплаты, а расходы принимаются только при выполнении двух условий — они должны быть и начислены и оплачены.

Налогооблагаемые доходы приведены в статье 346.15 НК РФ. Для сверки доходов рекомендуется использовать данные по движению денежных средств. Нужно проверить, совпадают ли общие обороты по поступлениям от покупателей с суммой налогооблагаемых доходов в книге.

Необходимо убедиться, что в сумму налогооблагаемых доходов не попали необлагаемые поступления, такие как поступления по договорам займа, возвраты от поставщиков и т. д. Кроме того, надо проверить, уменьшили ли возвраты покупателям налогооблагаемые доходы.

Для проверки расходов необходимо сверить не только факт оплаты по расходу, но также и то, состоялось ли фактическое начисление расхода, получены ли по данному расходу первичные документы от контрагентов, а также снижает ли такой расход налогооблагаемую базу. Перечень принимаемых расходов ограничен статьей 346.16 НК РФ. Данный перечень закрытый, т. е. если своего расхода вы в списке не найдете, то снизить на него налогооблагаемую базу вы не имеете права.

Налогоплательщики, выбравшие объект налогообложения «Доходы минус расходы», заполняют разделы II и III.

Во втором разделе отражаются расходы на основные средства или нематериальные активы. Как такие расходы учитываются, рассмотрим далее.

В третьем разделе указываются убытки прошлых лет, которые снижают налогооблагаемую базу текущего года. Подробнее об этих убытках расскажем в одном из следующих разделов.

Налогоплательщики, уплачивающие налог с доходов, заполняют также раздел IV книги учета доходов и расходов. Здесь указываются данные о начисленных и уплаченных страховых взносах, который могут снижать единый налог. Также в этом разделе отражаются выплаченные пособия по временной нетрудоспособности, которые не компенсируются Соцстрахом, и взносы на добровольное личное страхование.

Как рассчитать авансовый платеж по единому налогу при базе «доходы»

Калькулятор УСН

Проверив книгу учета доходов и расходов, следует взять для расчета итоговую сумму по налогооблагаемым доходам за 1-2-3 квартал 2018 года (полугодие).

Далее необходимо проверить, какая ставка по налогу действует в вашем регионе. Налоговый кодекс в 2018 году задает только вилку тарифа — от 1 до 6%. А для некоторых ИП может устанавливаться и нулевая ставка. Если субъект РФ не издал отдельного нормативного акта о снижении ставки по единому налогу, то используется максимальная величина — 6%.

Ставки по 85 регионам РФ смотрите в таблице Ставки УСН в 2018 году. В таблице представлены ставки по 85 регионам России в алфавитном порядке:

Республика Адыгея (Адыгея), Республика Алтай, Республика Башкортостан, Республика Бурятия, Республика Дагестан, Республика Ингушетия, Кабардино-Балкарская Республика, Республика Калмыкия, Карачаево-Черкесская Республика, Республика Карелия, Республика Коми, Республика Крым, Республика Марий Эл, Республика Мордовия, Республика Саха (Якутия), Республика Северная Осетия — Алания, Республика Татарстан (Татарстан), Республика Тыва, Удмуртская Республика, Республика Хакасия, Чеченская Республика, Чувашская Республика — Чувашия;

Алтайский край, Забайкальский край, Камчатский край, Краснодарский край, Красноярский край, Пермский край, Приморский край, Ставропольский край, Хабаровский край; Амурская область, Архангельская область, Астраханская область, Белгородская область, Брянская область, Владимирская область, Волгоградская область, Вологодская область, Воронежская область, Ивановская область, Иркутская область, Калининградская область, Калужская область, Кемеровская область, Кировская область, Костромская область, Курганская область, Курская область, Ленинградская область, Липецкая область, Магаданская область, Московская область, Мурманская область, Нижегородская область, Новгородская область, Новосибирская область, Омская область, Оренбургская область, Орловская область, Пензенская область, Псковская область, Ростовская область, Рязанская область, Самарская область, Саратовская область, Сахалинская область, Свердловская область, Смоленская область, Тамбовская область, Тверская область, Томская область, Тульская область, Тюменская область, Ульяновская область, Челябинская область, Ярославская область;

Москва, Санкт-Петербург, Севастополь;

Еврейская автономная область; Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Чукотский автономный округ, Ямало-Ненецкий автономный округ.

Налогооблагаемый доход необходимо умножить на применяемую в регионе ставку.

Полученный налог можно снизить на выплаченные страховые взносы за работников компании или ИП, взносы на добровольное страхование и пособия по нетрудоспособности. При этом организации и предприниматели, которые имеют наемный персонал, снижают налог на эти суммы только в пределах 50% от рассчитанного налога.

А индивидуальные предприниматели, которые не прибегают к помощи труда наемных работников, снижают единый налог на всю сумму фиксированных страхвзносов за себя без ограничения.

Дополнительно налог можно снизить на торговый сбор (для Москвы).

Итак, формула для расчета налога выглядит следующим образом:

ООО «Звезда» применяет УСН с объектом налогообложения доходы (со ставкой 6%). Исходные данные следующие:

- доходы от реализации за I — 200 000 руб.;

- страховые взносы, уплаченные в I квартале — 15 000 руб.;

- доходы от реализации за 2 квартал — 250 000 руб.;

- страховые взносы, уплаченные во 2 квартале — 20 000 руб.

- доходы от реализации за 3 квартал — 300 000 руб.;

- страховые взносы, уплаченные во 3 квартале — 25 000 руб.

Внереализационные доходы в этот период не поступали, социальные пособия не выдавались. Авансовый платеж по итогам 1 квартала перечислен в сумме 5000 руб., за 2 квартал — 6000. Исчислим авансовый платеж по налогу при упрощенной системе за 3 квартал.

Начисленная сумма авансового платежа за 3 кв. равна 45 000 руб. [(200 000 руб. + 250 000 руб. + 300 000 руб.) х 6%], а максимальная сумма, на которую разрешается уменьшить налог к уплате, — 30 000 руб. (15 000 руб. + 20 000 руб.+ 25 0000 руб.) х 50%.

Обязательные страховые взносы, уплаченные в течение 9 месяцев, составляют 60 000 руб. Они превышают 50% от суммы начисленного налога, поэтому уменьшим его лишь наполовину. Получим 22 500 руб. (45 000 руб. : 2).

Из этой суммы вычтем авансовый платеж, который перечислен за 1 и 2 квартал. Таким образом, не позднее 25 октября ООО должно перечислить авансовый платеж по налогу при УСН в сумме 11 500 руб. (22 500 руб.

– 5000 — 6000 руб.).

Как рассчитать авансовый платеж по единому налогу при базе «Доходы минус расходы»

Калькулятор УСН

Для расчета единого налога при базе «Доходы минус расходы» из книги учета доходов и расходов понадобится взять сумму налогооблагаемых доходов 1-2-3 квартал 2018 года (9 мес.)., а также сумму принимаемых расходов за этот же период. Именно разница между доходами и расходами и будет базой для расчета налога.

Как и в случае с «Доходами» для объекта «Доходы за минусом затрат» в Налоговом кодексе установлена только вилка тарифа — от 5 до 15%. Кроме того, для Крыма и Севастополя ставка может быть снижена до 3%, а для некоторых ИП любых регионов — до 0%.

Если субъект РФ снижение не предусмотрел, то используется максимальное значение налоговой ставки — 15%.

Итак, формула для расчета авансового платежа по налогу при УСН за 3 квартал 2018 года такова:

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы (ставка налога — 15%). Доходы от реализации и расходы составили:

- за 1 квартал 800 000 руб. и 450 000 руб.

- за 2 квартал 950 000 руб. и 600 000 руб.

- за 3 квартал 700 000 руб. и 300 000 руб.

Авансовый платеж за 1 квартал перечислен в сумме 52 500 руб., за 2 квартал — 52 500 руб. Исчислим авансовый платеж за 3 кв.

Определим налоговую базу за 9 мес. Она равна 1 100 000 руб. (800 000 руб. + 950 000 руб. + 700 000 руб. – 450 000 руб. – 600 000 руб. — 300 000 руб.). Перемножим ее величину и ставку налога. Это будет 165 000 руб. (1 100 000 руб. х 15%). Вычтем сумму, перечисленную за 1-2 квартал. Получим, что за 9 мес. нужно уплатить в бюджет 60 000 руб. (165 000 руб. – 52 500 — 52 500 руб.).

Нюансы учета расходов по основным средствам при базе «Доходы минус расходы»

Порядок признания расходов по основным средствам и нематериальным активам отражен в п. 3 ст. 346.16 НК РФ. В данном пункте есть указание, что расходы по основным средствам принимаются в течение налогового периода в каждом отчетном периоде равными долями.

Это значит, что если в 3 квартале 2018 года было приобретено и оплачено, например, основное средство стоимостью 120 000 руб., то в расходы 3квартала 2018 года попадет только сумма 30 000 руб. (120 000 / 4 отчетных периода).

Если речь идет о расходах на ОС или НМА, которые были произведены до перехода на УСН, то по ним необходимо взять в 3 квартале 2018 года четверть той суммы, которая приходится на 2018 год.

Например, если необходимо списать расходы на основное средство со сроком полезного использования 7 лет во второй год применения УСН, то в 3 квартал попадет сумма, равная ¼ от 30% стоимости основного средства.

Нюансы переноса убытка прошлых лет при базе «Доходы минус расходы»

Налогоплательщики вправе снижать налогооблагаемую базу на убытки прошлых лет, полученные при применении УСН. Правила, которые применяются для переноса убытков, описаны в п. 7 ст. 346.18 НК РФ.

Но следует иметь в виду, что снизить можно только налогооблагаемую базу за год при подаче декларации. При расчете авансовых платежей по единому налогу убытки прошлых лет не учитываются.

Поэтому во избежание начисления пени необходимо оплачивать авансовые платежи полностью, даже если вы знаете, что по итогам года у вас с учетом переноса получится налоговый убыток и, соответственно, к оплате будет только минимальный налог.

Какой КБК использовать при оплате налога

При оплате авансового платежа по единому налогу в поле 104 документа на оплату обязательно указывается КБК. Неверное заполнение данного реквизита платежного поручения может привести к возникновению недоимки и начислению пени.

КБК для УСН на объекте доходы — 182 1 05 01011 01 1000 110

КБК для УСН на объекте доходы минус расходы — 182 1 05 01021 01 1000 110

Обратите внимание, что авансовых платежей по минимальному налогу нет. Хотя в 2018 году это непринципиально, КБК одинаковый для налога, рассчитанного по положенной ставке от базы «Доходы минус расходы», и для минимального налога.

Образцы платежных поручений на оплату единого налога при УСН

У нас вы можете скачать образцы платежных поручений на оплату авансового платежа по единому налогу при УСН для любого объекта налогообложения.

Доходы

Скачать образец

Расходы

Скачать образец

Калькулятор УСН

Воспользуйтесь нашим калькулятором для расчета авансового платежа.

Вам необходимо только выбрать свой объект налогообложения, указать применимую ставку, заполнить поля с доходами и расходами, а система сама рассчитает налог, который необходимо оплатить до 25 апреля 2018 года.

Источник: https://www.26-2.ru/art/351933-avansovyy-platezh-po-usn-za-2-kvartal-2018

Авансовый платеж по УСН за 2 квартал 2018 года: примеры расчета, уплата

До 25 июля 2018 года упрощенцам следует заплатить авансовые платежи за 2 квартал. Рассмотрим, как правильно рассчитать и оплатить авансовые платежи по УСН, а также какие подготовительные действия следует осуществить перед расчетом и уплатой.

В статье вы узнаете:

- Кто уплачивает авансовые платежи по УСН;

- Подготовка к расчету авансового платежа — заполнение Книги учета доходов и расходов;

- Уточнение ставки налога для УСН Доходы;

- Пример расчета авансового платежа;

- Пример заполнения платежного поручения.

Кто уплачивает авансовые платежи по УСН

Авансовые платежи по УСН уплачивают налогоплательщики, которые применяют упрощенную систему налогообложения. Данная система налогообложения может быть двух видов:

- УСН с Дохода, при которой ставка налога составляет 6% от дохода;

- УСН с Доходов за минусом расходов, при которой ставка налога 15%.

Подготовка к расчету авансового платежа — заполнение Книги учета доходов и расходов

Налогоплательщики УСН не сдают квартальную отчетность. Однако авансовые платежи обязаны уплачивать каждый квартал. Основанием для расчета авансовых платежей служит Книга учета доходов и расходов. Это отчетный документ, который каждый упрощенец обязан вести либо в электронном виде, либо в бумажном.

Сдавать его никуда не нужно, но вестись он должен обязательно. В случае возникновения вопросов со стороны налоговых органов, он послужит доказательством правильности расчета налога. Кстати, ФНС вправе запросить его копию.

Форма Книги учета доходов и расходов (КУДИР) с 1 января 2018 года была изменена приказом Минфина РФ от 07.12.2016 № 227н. Самые главные изменения:

Заверять книгу печатью обязательно только в случае наличия самой печати. Это изменение внесли в связи с тем, что организации и ИП имеют право не использовать печать в своей деятельности.

Появился пятый раздел для плательщиков торгового сбора. Сбор в текущем году введен только в Москве. Однако включить пятый раздел в Книгу учета доходов и расходов должны все упрощенцы. В этом случае поля просто остаются пустыми.

Для заполнения Книги учета доходов и расходов при УСН Доходы и УСН Доходы минус расходы — разные подходы.

При УСН Доходы в первом разделе Книги отражаются только налогооблагаемые доходы, полученные от покупателей и клиентов. Доход учитывается по дате поступления на расчетный счет или в кассу. Проверить, являются ли те или иные поступления доходами можно, прочитав статью 346. 15 НК РФ. Так, доходами не являются поступления по договорам займа. А вот проценты по ним относятся к доходам.

При УСН Доходы минус расходы отражаются и доходы, и расходы. Причем расходы должны быть начислены и перечислены поставщику. Расходы, принимаемые к учету, перечислены в статье 346.16 НК РФ.

Второй раздел предназначен для отражения расходов по основным средствам. Его заполняют только упрощенцы с объектом Доходы минус расходы.

Третий раздел также заполняют только упрощенцы с объектом Доходы минус расходы. Он служит для отражения убытков прошлых лет, уменьшающих базу текущего периода.

А вот упрощенцы с объектом Доходы заполняют четвертый раздел для отражения начисленных и уплаченных страховых взносов как за своих сотрудников, так и за себя в случае, если это ИП. Перечисленные страховые взносы уменьшают сумму налога.

Пятый раздел заполняют плательщики торгового сбора. Неплательщики — оставляют раздел пустым.

Уточнение ставки для УСН Доходы и УСН Доходы минус расходы

Если организация или ИП применяет УСН Доходы, то необходимо уточнить, какая ставка установлена в вашем регионе. Поскольку на отдельные виды деятельности региональное законодательство может устанавливать ставки от 0 до 6%.

В случае, если субъект РФ никаких законов на эту тему не издавал, то используется максимальная ставка 6%.

Для объекта Доходы минус расходы в НК установлена вилка тарифа — от 5 до 15%. Для Крыма и Севастополя ставка может быть снижена до 3%, а для некоторых ИП любых регионов — до 0%.

Пример расчета авансового платежа для УСН Доходы

ООО «Компания» применяет УСН Доходы, ставка 6%.

За 1 квартал налогооблагаемые доходы составили 200 000 рублей;

Уплаченные страховые взносы 50 000 рублей.

За 2 квартал налогооблагаемые доходы составили 280 000 рублей;

Уплаченные страховые взносы 48 000 рублей.

Авансовый платеж за 1 квартал составил 5000 рублей.

Организация не получала внереализационных доходов за первое полугодие 2018 года. Плательщиком торгового сбора не является.

Авансовый платеж за 2 квартал 2018 года составляет:

(200 000 + 280 000) × 6% = 28800 рублей.

Максимальная сумма, на которую можно уменьшить налог:

28800 × 50% = 14400 рублей.

Страховые взносы, уплаченные за 1 и 2 квартал составляют:

50000 + 48000 = 98000 рублей.

Эта сумма больше 14400 рублей, значит уменьшить организация может только на 14400, тогда авансовый платеж за 2 квартал 2018 года составит:

14400 – 5000 (аванс за 1 квартал 2018 года) = 9400 рублей.

Пример расчета авансового платежа для УСН Доходы минус расходы

ООО «Организация» применяет УСН Доходы минус расходы.

Доходы за 1 квартал составили 250000 рублей.

Расходы, принимаемые к учету, составили 120000 рублей.

Доходы за 2 квартал составили 300000 рублей.

Расходы принимаемые к учету составили 150000 рублей.

Организация не получала внереализационных доходов за первое полугодие 2018 года. Плательщиком торгового сбора не является.

Авансовый платеж за первый квартал составил 25000 рублей.

Тогда база для расчета налога составит:

(250000 + 300000) – (120000 + 150000) = 280000 рублей.

Авансовый платеж за 2 квартал 2018 года составит:

280000 × 15% = 42000 рублей.

42000 – 25000 (аванс за 1 квартал 2018 года) = 17000 рублей.

Уплата авансового платежа

При перечислении авансового платежа по УСН необходимо указать верный КБК:

- КБК для УСН на объекте доходы — 182 1 05 01011 01 1000 110.

- КБК для УСН на объекте доходы минус расходы — 182 1 05 01021 01 1000 110.

При перечислении минимального платежа, указывается тот же КБК что и для УСН Доходы минус расходы.

Пример заполнения платежного поручения (п/п)

Источник: https://delovoymir.biz/avansovyy-platezh-po-usn-za-2-kvartal-2018-goda-primery-rascheta-uplata.html

Авансовый платеж по УСН за 3 квартал 2018 года: срок уплаты, образцы платежек

Организациям и предпринимателям на упрощенке нужно уплатить авансовый платеж по УСН за 3 квартал 2018 года в срок, иначе инспекторы оштрафуют.

Даты перечисления налога в бюджет едины, а расчет суммы авансового платежа зависит от того, что облагается налогом: доходы или доходы, уменьшенные на расходы.

Также в статье доступны для скачивания образцы платежей при разных объектах налогообложения.

- VIP-доступ к газете «Учет. Налоги. Право» на 3 дня

Срок уплаты авансового платежа по УСН за 3 квартал 2018 года

При упрощенке налоговый период – календарный год. Отчетными периодами признаются 1 квартал, 2 квартал (полугодие) и 3 квартал (9 месяцев). Налогоплательщик рассчитывает ежеквартально сумму авансового платежа и перечисляет в бюджет оставшийся налог по итогам года.

Авансовые платежи налогоплательщик рассчитывает по уровню фактического дохода. Начинающие предприниматели часто забывают об этом, ведь декларация сдается один раз, но платить приходится после каждого квартала.

Когда платить авансовый платеж по УСН за 3 квартал 2018. Авансы на упрощенке уплачиваются не позднее 25 числа того месяца, который следует за отчетным кварталом. 3 квартал заканчивается 30 сентября и последний день, когда можно заплатить авансовый платеж без начисления пеней 25 октября 2018 года.

Оплата авансового платежа по УСН за 3 квартал 2018 года должна быть совершена до окончания банковского дня, чтобы налоговая вовремя ее получила.

Авансовый платеж по УСН за 1, 2, 3 кварталы 2018 года

| 1 квартал 2018 г. | 25 апреля 2018 г. |

| 2 квартал (полугодие) 2018 г. | 25 июля 2018 г. |

| 3 квартал (9 месяцев) 2018 г. | 25 октября 2018 г. |

По общему правилу крайние сроки уплаты налогов и взносов, которые попадают на праздничный или выходной день, переносятся на первый рабочий день. Для сроков упрощенной системы налогообложения в 2018 году таких переносов нет.

Авансовый платеж по УСН за 3 квартал 2018: КБК

Чтобы у налоговой не было вопросов по платежу, правильно укажите код бюджетной классификации в поле 104. Выберите нужный вам КБК в зависимости от объекта налогообложения:

- УСН с объектом «доходы»

- УСН с объектом «доходы минус расходы»

Штрафы и пени также нужно перечислить на отдельный код (см. таблицу ниже)

| КБК УСН «доходы» налог | 182 1 05 01011 01 1000 110 |

| КБК УСН «доходы минус расходы» налог | 182 1 05 01021 01 1000 110 |

| КБК УСН «доходы» пени | 182 1 05 01011 01 2100 110 |

| КБК УСН «доходы минус расходы» пени | 182 1 05 01021 01 2100 110 |

| КБК УСН «доходы» штрафы | 182 1 05 01011 01 3000 110 |

| КБК УСН «доходы минус расходы» штрафы | 182 1 05 01021 01 3000 110 |

Санкции за нарушение срока уплаты УСН за 3 квартал 2018 года

За каждую просрочку платежей налоговики установили ответственность. Если пропустить крайний срок перечисления в бюджет аванса по упрощенке, налоговая начислит пени за каждый день неуплаты. В расчет включаются все календарные дни, начиная со следующего после крайнего срока уплаты. Неустойка будет начисляться до момента полного погашения задолженности.

Чтобы инспекция вовремя перестала начислять пени, будьте внимательны при заполнении платежного поручения. Пени перечисляются на иной КБК, чем код бюджетной классификации для уплаты авансового платежа (см. таблицу выше).

Источник: https://www.gazeta-unp.ru/articles/52192-avansovyy-platej-po-usn-za-3-kvartal-2018-srok-uplaty

Авансовый платеж по УСН за 2 квартал 2018 года

Авансовый платеж по УСН за 2 квартал 2018 года (полугодие) фирма и ИП, применяющие этот режим, обязаны уплатить не позднее 25 июля. В статье расскажем обо всем, что необходимо для расчета и перечисления платежа в бюджет: особенности расчета, КБК, бланк и образец платежки.

Читайте в статье:

Авансовые платежи по “упрощенному” налогу рассчитывают нарастающим итогом с начала года по каждому отчетному периоду. Отчетные периоды при УСН — 1 квартал, полугодие (2 квартал) и 9 мес. Из найденной таким образом суммы отнимите сумму аванса предыдущего отчетного периода. Полученную положительную разницу уплатите в бюджет.

Подготовить платежное поручение на уплату налога онлайн.

Расчет авансового платежа по УСН за 2 квартал 2018 года

Каждый объект налогообложения имеет свой порядок определения авансового платежа.

Объект “доходы”. Полученные за первое полугодие доходы умножьте на ставку “упрощенного” налога, установленную в вашем регионе. Ставка варьируется от 1 до 6 % в зависимости от субъекта РФ.

Из результата можете исключить сумму вычета. Он складывается из суммы:

- оплаченных работникам больничных за первые три дня болезни;

- взносов на ДМС работников на случай их болезни;

- страховых взносов, перечисленные в бюджет в течение квартала;

- торгового сбора (для торговых организаций и ИП).

Формула расчета выглядит так:

Авансовый платеж по УСН за 2 квартал 2018 года (полугодие) = Доходы х Ставку в размере от 1 до 6 % — Сумма вычета

Отметим: в вычет можно включить только суммы, уплаченные с января по июнь.

Почитайте авансовый платеж к уплате в бюджет за первый квартал так:

Авансовый платеж к уплате = Авансовый платеж по УСН за 2 квартал 2018 года – Авансовый платеж к уплате за 1 квартал

Объект “доходы, уменьшенные на величину расходов”. В данном случае расчета сделайте так:

Авансовый платеж по УСН за 2 квартал 2018 года (полугодие) = (Доходы — Расходы за период) х Ставку в размере от 5 до 15%

Ставка определяется властями конкретного субъекта РФ. О том, какие доходы и расходы можно и нельзя включить в расчет налоговой базы вы можете узнать из этой статьи.

В данном случае нет суммы вычета. Перечисленные выше платежи полностью включите в расходы. При этом они должны быть уплачены за период с января по июнь.

Если в результате вычитания расходов из доходов получилось отрицательное значение, значит, авансовый платеж равен нулю.

Авансовый платеж к уплате рассчитайте по формуле, приведенной выше.

Платежное поручение по авансовому платежу по УСН за 2 квартал 2018 года

В платежном поручении укажите реквизиты той налоговой инспекции, где зарегистрированы в качестве налогоплательщика. В поле 104 правильно укажите КБК. Они отличаются в зависимости от объекта налогообложения. Приведем их в табличном виде.

Авансовый платеж по усн за 2 квартал 2018 года: КБК

Также приведем образцы платежных поручений, доступные для скачивания

Скачать образец

Образец платежного поручения по авансовому платежу по УСН за 2 квартал 2018 года для объекта “доходы”

Скачать образец

Образец платежного поручения по авансовому платежу по УСН за 2 квартал 2018 года для объекта “доходы минус расходы”

Источник: https://www.BuhSoft.ru/article/1122-avansovyy-platej-po-usn-za-2-kvartal-2018-goda

Авансовые платежи по УСН — уплата, штраф, пени, за квартал в 2018 году

Когда и как осуществляется оплата авансов в государственную казну, если фирма работает на спецрежиме? Чем грозит несвоевременная уплата авансового взноса?

Это должно знать каждое юридическое лицо и ИП на упрощенке. Поэтому рассмотрим, что об этом говорится в Налоговом кодексе.

Основные моменты ↑

Что собой представляет упрощенная система и какой объект налогообложения стоит предпочесть – без уяснения таких сведений применение УСН может оказаться не таким радужным, как руководству представлялось.

Ведь при ошибочном выборе объекта вряд ли получится снизить размер налога.

УСН – система налогообложения с упрощенным ведением налогового и бухгалтерского учета. Работая на таком режиме, компании получают возможность обойти стороной ряд налогов (на имущество, на прибыль, НДФЛ, НДС), и уплачивать только единый налог и страховые взносы.

Выбор объекта налогообложения

Компании вправе менять налоговый объект ежегодно, но не раньше начала следующего налогового периода. В середине года такая возможность не предоставляется.

Существует 2 объекта налогообложения:

| «Доходы» | Со ставкой 6% |

| «Доходы, что уменьшаются на затраты» | Со ставкой 15% (ст. 346.20 п. 1 – 2 НК). Субъектом РФ может снижаться ставка до 5% |

Если налогоплательщик выбрал объект «Доходы», то при расчете суммы налога затраты учитываться не будут.

Максимум – 50% определенного налога. Учтите, что при данном объекте налогообложения уплачивать минимальный налог или переносить убытки на будущие периоды не получится.

Если в конце года получается, что сумма налога УСН меньше размера минимального налога, то предприятие будет перечислять в государственную казну минимальный налог (1% от прибыли).

Плательщики вправе переносить полученный в прошлом году убыток в текущем налоговом периоде. Но если этого не сделано, право на перенос сохранится еще в последующие 9 лет.

В том случае, когда получено убытки в нескольких периодах, их перенос осуществляется в той поочередности, в которой они были получены.

Если фирма не ведет деятельность в результате реорганизации, то правопреемником уменьшается база налога на убытки, что были получены организацией до осуществления реорганизации.

Если компания будет работать без дохода, то лучше остановить выбор на объекте «доходы минус затраты». В остальных случаях стоит провести предварительные расчеты, по результатам которых будет определено наиболее выгодный объект.

Для правильного выбора нужно придерживаться таких действий:

| При объекте «доходы минус расходы» подсчитайте сумму затрат, которые можно учитывать при исчислении единого налога. | Если разница прибыли и затрат – «0», то плательщик должен будет перечислить минимальный налог. При отсутствии затрат, которые можно учитывать при расчете размера налога, сумма к уплате составит 15% от дохода |

| При объекте «Доходы» размер расходов никак не отразится на показателях налога | Если затраты представляют 60% в составе прибыли, то не имеет значения, какой объект вы выберете. Все равно уплачивать придется 6%. Если доля затрат меньше 60%, то лучше выбирать «Доходы» |

При расчете расходов и прибыли сумма налога будет варьироваться в рамках 6 – 15%. К примеру, если затраты будут составлять 30%, то размер налога к уплате – это 10,5%, при затратах в рамках 20% сумма единого налога будет равна 12% от прибыли.

Сумма же налога при объекте «Доходы» только 6%. При грамотном расчете компания сможет уменьшить размер налогов, что подлежат уплате.

Нормативная база

Как платить авансовые платежи при УСН? ↑

Нужно ли начислять авансовые платежи по УСН? Существуют четкие правила, которых стоит придерживаться при уплате авансов всем предприятиям на УСН. Что нужно знать упрощенцам?

Срок уплаты

Перечислить авансовые платежи необходимо в следующем месяце после окончания отчетного периода в такие сроки:

| 25.04. | Аванс за первый квартал |

| 25.07. | Сумма авансового платежа за второй квартал |

| 25.10. | Аванс за третий квартал |

| 30.04. | Остаток налога, который уплачивается ИП |

| 31.03. | Остаток единого налога, что уплачивается юридическими лицами |

Есть еще два случая, когда для перечисления сумм налога предусмотрены особые сроки:

| Условие | Действие |

| Если компания прекратила свою деятельность, что облагалась налогом УСН | Уплата осуществляется до 25 числа следующего месяца после прекращения проведения операций |

| Если утрачено право использования упрощенной системы в середине года | То налог перечисляют до 25 числа того месяца, что следует за кварталом, когда утрачено право применения упрощенки |

Если последним днем для перечисления аванса оказался выходной или праздничный день, то уплатить исчисленные суммы нужно в ближайший рабочий день, что следует за выходным.

Код бюджетной квалификации

Действуют такие коды бюджетной классификации:

| 18210501011011000110 | Для уплаты при объекте «Доходы» |

| 18210501021011000110 | Для перечисления сумм аванса при объекте «Доходы, уменьшенные на суммы затрат» |

| 18210501050011000110 | Суммы минимального налога |

| 18210501041021000110 | Суммы для предприятий на патентной УСН |

Порядок заполнения платежного поручения за квартал

В платежке по перечислению авансовых взносов предприятиям на УСН стоит отразить такие сведения:

- КБК.

- Основания платежей (ТП – перечисление в текущем году).

- Налоговый период (КВ – поквартальные перечисления).

- Тип перечисления (АВ – перечисление авансовой суммы).

- Назначение платежа (аванс за определенный период (1-й квартал, полгода и т. д.), что направлен в госбюджет в связи с работой организации на упрощенном режиме), стоит указать и объект налогообложения.

Источник: https://buhonline24.ru/sistema-nalogooblozhenija/usn/avansovyj-platezh-po-usn.html

![[ндс и налог на прибыль]: дивиденды продукцией — реализация? — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/ac02cbbbd_150x95.jpg)