Больничный лист в 6-НДФЛ: как отразить, даты и сроки подачи, пример заполнения

До 2 апреля 2018 года работодатели должны будут составить и сдать в налоговые органы отчёт по форме 6-НДФЛ за 2017 год.

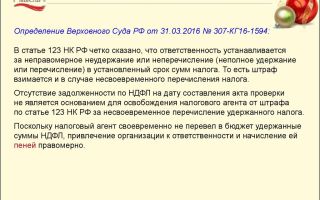

Несмотря на то что бухгалтеры предприятий и индивидуальные предприниматели отчитываются за удержанный и перечисленный подоходный налог уже второй год, всё же налоговые инспекторы находят нарушения в заполнении этой формы и, соответственно, штрафуют за них.

ФНС в письме № ГД 4–11/22216@ от 01.11.2017 года отмечает, в числе прочих ошибок, неправильное отражение в форме 6-НДФЛ налога на доходы физических лиц с выплат по больничным листам и отпускным.

Основания для оплаты больничных и отпускных

Трудовой кодекс РФ обязывает работодателей:

- ст. 114 — предоставлять работникам ежегодно оплачиваемый отпуск;

- ст. 183 — оплачивать время болезни работников согласно больничным листам.

Положениями гл. 23 НК РФ определено, что все доходы граждан страны, в том числе оплата больничных и отпускных, облагаются налогом на доходы физических лиц.

Соответственно, начисление отпускных и больничных, удержание и перечисление с них налога отражаются в отчёте 6-НДФЛ.

Из этого правила в Налоговом кодексе исключены выплаты социальных пособий, в том числе пособия по беременности и родам (п.1 ст.217 НК РФ), которые не облагаются НДФЛ.

Требования к налоговому учёту по НДФЛ

Работодатель должен заносить в налоговый регистр сведения по видам начисленных по каждому работнику сумм доходов в соответствии с кодами. Формы регистров в Налоговом кодексе не определены, каждый работодатель обязан самостоятельно их разработать в соответствии со спецификой своей предпринимательской деятельности. Важно, чтобы в налоговом учёте по НДФЛ были сведения:

- необходимые для идентификации плательщиков налога;

- суммы дохода, уплачиваемые получателям за вычетом предоставляемых налоговых льгот;

- даты всех выплат;

- день удержания и перечисления налога в бюджет.

Эти данные из регистра переносятся в форму налоговой отчётности.

При заполнении декларации 6-НДФЛ необходимо помнить о сроках, установленных статьями НК:

- ст. 223 — дата фактической выплаты дохода — в случае отпускных и больничных — это день, когда работник реально получил отпускные или больничные;

- ст. 226 — дата удержания НДФЛ — в тот же день у работника удерживают НДФЛ, то есть работник получает сумму отпускных и пособие по временной нетрудоспособности без суммы удержанного налога;

- ст. 226.1 — срок перечисления НДФЛ в бюджет — налог, удержанный с отпускных и больничных, необходимо перечислить в бюджет не позже чем в последний день месяца, в котором были выплачены эти пособия.

Видео: правила заполнения формы 6-НДФЛ

Как вносить сведения по отпускным в 6-НДФЛ

Статья 136 ТК РФ требует начислить и выдать отпускные не позже трёх дней до начала отпуска. Рассмотрим пример отражения начисленных отпускных и удержанного налога.

В течение трёх дней с момента подписания заявления на отпуск работодатель начисляет сумму отпускных и выдаёт работнику за вычетом налога на доход. Даты начисления денег и удержания с них налога совпадают.

В разделе 1 отчёта 6-НДФЛ отражаются:

- сумма отпускных (строка 020), в нашем примере — 470000руб.;

- исчисленный налог (строка 040) — 60554руб.;

- удержанный налог (строка 070) — 60554 руб.

В разделе 2 по строкам 100 — 140 суммы отпускного пособия и налога в разрезе видов отражаются в том месяце, в котором были начислены и выданы:

Источник: https://kadrovik.guru/bolnichnyiy-v-6-ndfl.html

Особенности оформления больничного листа в 6-НДФЛ

Как физические, так и юридические лица должны выплачивать налоги в соответствии с требованиями действующего налогового законодательства.

Например, работники, которые осуществляют деятельность на основании трудового соглашения, должны платить в бюджет налог на доходы физических лица.

Работодатель, как налоговый агент своих сотрудников, обязан составлять расчет суммы налога на доходы физических лиц по форме 6-НДФЛ.

В данном документе должны быть отражен все доходы сотрудника, которые он получил при осуществлении трудовой деятельности у данного работодателя. К числу таковых можно отнести не только заработную плату, но и отпускные и больничные. Если работнику выплачивается доплата, то данная сумма также облагается налогом.

А как должен быть оформлен больничный лист в форме 6-НДФЛ, и какие правила установлены действующим правовым регулированием?

Особенности отражения

Действующее законодательство предусматривает определенные сроки осуществления выплаты больничного пособия. В частности, работодатель обязан рассчитать и перечислить на счет работника больничное пособие в течение 10 дней с момента предъявления сотрудником больничного листа.

Но прежде чем рассмотреть указанные особенности, необходимо в первую очередь знать о том, какие именно виды выплат облагаются налогом и соответственно должны получить свое отражение в форме 6-НДФЛ.

Налоговое законодательство гласит, что подоходным налогом должны облагаться все вид пособий, которые выплачиваются сотруднику при его временной нетрудоспособности. Под данное правило не попадает лишь выплата, которые осуществляется при беременности и родах.

При заполнении формы 6-НДФЛ необходимо помнить о том, что фактическая дата получения дохода (т.е. день осуществления выплаты сотруднику) должна совпадать со днем удержания налога. Подобное положение следует из соответствующих статей Налогового кодекс РФ, согласно которым удержание налога осуществляет во время выплаты больничного пособия сотруднику.

Но закон также гласит, что работодатель не обязан осуществлять перечисления налога по больничному для каждого сотрудника предприятия. Достаточно лишь осуществить общий расчет этой суммы за текущий месяц для всех сотрудников. Перевод суммы налога в бюджет может быть осуществлен одним платежом.

Если последний день осуществления расчета является выходным или праздничным, то сумма налога может быть перечислена в течение следующего рабочего дня.

Отображение больничных в 6-НДФЛ:

Важные сведения

Обязанность заполнения формы 6-НДФЛ несет бухгалтер конкретного предприятия.

Чтобы не допустить каких-либо ошибок при внесении данных и оформлении данного документа, необходимо в первую очередь тщательно ознакомиться с официальными рекомендации соответствующих сотрудников налоговой службы. Ниже приведены основные важные сведения, которые могут пригодиться во время заполнения указанной формы.

Начать заполнение документа нужно с титульного листа, при заполнении которого стоит придерживаться следующих правил:

- Все поля титульного листа должны быть полностью заполнены. Не нужно вносить лишь в область, которая расположена внизу справа страницы: она предназначена для сотрудников налоговой службы. Заполнение титульного листа нужно начинать слева. Если в какой-либо ячейке нечего заполнять, нужно поставить в ней прочерк.

- Если данный документ заполняется индивидуальным предпринимателем, то необходимо знать о том, что данный субъект предпринимательства сдает отчетность по месту осуществления хозяйственной деятельности. Соответственно, в графе, которая предназначена для заполнения места осуществления деятельности, нужно вписать код «320».

- Если форма заполняется индивидуальным предпринимателем, то в соответствующей строчке необходимо вписать его данные. Кроме того он также должен подписать документ.

- Если расчет осуществляется не работодателем, а его представителем, то в этом случае необходимо вписать его данные в документ, а также указать информацию, которая подтверждает о наличии у него соответствующих полномочий.

При оформлении и предъявлении отчета необходимо четко соблюдать указанные законодательством сроки, иначе правонарушитель может быть привлечен к ответственности.

Например, если работник болел в течение марта, но по каким-либо причинам начисление больничного пособие было осуществлено в течение апреля, то в этом случае данная операция не должна получить отражение в отчетной документации, которая предоставляется налоговой службой за первый квартал. Эти данные должны быть вписаны в отчет за полугодие.

При необходимо:

- с использованием метода нарастающего итога, полученная сумма должна быть вписана в страницу 020;

- в страницах 100 и 110 должны быть оформлены даты получения гражданином пособия, которое подлежит налогообложению;

- в пунктах 130 и 140 должна быть отражена информация о налогах и доходах.

Рекомендации по заполнению больничного листа в 6-НДФЛ

Действующее законодательство гласит, что пособие по временной нетрудоспособности не является частью заработной платы сотрудника. Это- один из видов социальных гарантий, предоставляемых работникам.

Если же работник получает оплату наличными через кассу работодателя (также если имеется соответствующее платёжное поручение), то днем получения пособия является дата его выплаты. При этом в этом случае факт получения выплаты подтверждается подписью работника.

Например, сотрудник предоставил работодателю больничный лист 26-ого апреля. Расчет и выплата пособия были осуществлены 28-ого апреля. В этом случае данные должны быть заполнены в бланк отчета за полугодие.

Налоговая служба неоднократно давала разъяснения касательно отражения больничного листа в форме НДФЛ-6. Согласно последним разъяснения ФНС в 2018 году больничный лист за промежуток времени, когда пособие было назначено, но не оплачено, не должен отражаться в отчете.

Например, если работник болел весь декабрь и не осуществлял свои трудовые обязательства, то в этом случае выплата пособия осуществляется в январе следующего года и соответственно, данный факт должен быть отражен в отчете за этот промежуток времени. Ниже приведен пример заполнения данного документа.

Работнику компании 28.10.2016г. было назначено пособие по временной нетрудоспособности, но фактическая выплата суммы была произведена в декабре вместе с заработной платой сотрудника. Размер пособия составляет 15 000 рублей.

В этом случае форма должна быть заполнена следующим образом:

- в первом разделе необходимо указать размер налога, а также сумму пособия;

- в строке 040 заполняется сумма в размере 1950 рублей;

- в строке 060 указывает показатель 1;

- в строке 070 также нужно заполнить сумму 1950 рублей;

- далее можно заполнить второй раздел, в строках 100 и 110 нужно указать дату выплаты и получения пособия;

- в строке 130 нужно указать размер пособия;

- а в строке 140- сумму налога, которая составляет 1950 рублей.

Работа в программе 1С

Все данные, которые должны быть отражены в форме 6-НДФЛ также заполняются в 1С.При этом заполнение данных в этом приложении имеет некоторые особенности, которые представлены ниже на примерах.

Например, работник начал работу на предприятии начиная с 01.04.2016 года. Данный месяц был полностью отработан. При это сотрудник имеет вычет на ребенка в размере 1400 рублей. Данный факт также должен быть отражен в программе. Так как работник проработал весь месяц, то в этом случае при заполнении данных не возникнут какие-либо проблемы.

Практически во всех компаниях выплата суммы пособия осуществляется вместе с заработной платой. В указанном примере случае выплата осуществляется ежемесячно 10-ого числа. Данный факт также должен быть отражен в программе 1С.

После внесения всех необходимых данных автоматически производиться расчет суммы НДФЛ. Но производится вычет в двойном размере. Это в первую очередь обусловлено тем, что выплата больничного пособия осуществляется уже в следующем месяце. В указанном примере на момент начисления больничного пособия еще нет зарплаты, так как она не была начислена.

[su_quote]

Именно поэтому программа использует 2 вычета, за май — он еще не применялся, и за июнь — так как выплата осуществляется 10-ого июня.

После осуществления расчета зарплаты на май программа снимает майский вычет с больничного и использует его по отношению к зарплате за май.

Размер суммы налога в указанном примере складывается из следующих параметров:

- налог, исчисленный с заработной платы;

- налог, исчисленный с больничного листа;

- НДФЛ также с больничного, но рассчитанный в документе Начисление заработной платы.

Некоторые особенности имеет и расчет заработной платы за июнь. Так как в этом случае вычет за данный месяц уже был осуществлен в больничном листе, то при осуществлении расчета заработной платы он не будет виден.

На данном примере также представлен порядок заполнения декларации за 2 квартал.

В частности, второй раздел документа имеет 4 группы строк:

| Первая группа | Указывается зарплата за апрель, в этом случае датой получения зарплаты является 30.04., а датой удержания дохода – 10.05., налог был перечислен 11.05. |

| Вторая группа | Указываются данные о доходе за май. В этом случае датой зачисления заработной платы считается 31.05. |

| Третья часть | Указывается доисчисленная сумма НДФЛ. В указанном выше примере была доисчислена определенная сумма денег за май. |

| Последняя часть | Больничный лист в 6-НДФЛ. |

Из вышеуказанного можно сделать вывод о том, что действующее законодательство тщательно регулирует порядок и правила заполнения формы 6-НДФЛ. А образец заполнения данного документа можно найти в интернете. При этом указанные правила действуют также при расторжении трудового соглашения и при увольнении сотрудника.

Источник: https://buhuchetpro.ru/bolnichnyj-list-v-6-ndfl/

Как отразить больничный в 6-НДФЛ?

Как следует из первого пункта статьи 217 Налогового кодекса Российской Федерации, налогом на доходы физических лиц облагаются не только заработная плата, премии и другие выплаты стимулирующего характера, но и пособия, назначаемые в связи с временной утратой трудоспособности. Отражение больничных в форме 6-НДФЛ — такая же неотъемлемая обязанность работодателя, как и расчёт среднесписочной численности работников; и, пожалуй, имеющая значительно более широкое практическое применение.

Заполнение формы 6-НДФЛ не представляет особой сложности: ответственному сотруднику (обычно это работник бухгалтерского отдела) необходимо лишь понимать, для чего предназначена каждая строка, и аккуратно, не допуская ошибок и опечаток, вносить данные. Примеры отражения больничного в 6-НДФЛ, как и правила заполнения формы, будут приведены ниже.

Правила заполнения 6-НДФЛ при отражении больничного

Форма 6-НДФЛ заполняется, как и штатное расписание, по единому установленному образцу, разработанному с целью максимально упростить и унифицировать поставленные перед сотрудником бухгалтерского отдела задачи. Запутаться в документе практически невозможно: все строки не только подписаны, но и пронумерованы.

Больше никаких сложностей при оформлении документа сотрудник бухгалтерского отдела не встретит: по сути это чисто механическая работа, связанная с перенесением данных из одного документа в другой.

НДФЛ на пособие по временной нетрудоспособности высчитывается в стандартном порядке и по обычной ставке

Строки формы, каждая из которых пронумерована, заполняются в следующем порядке:

- 010 — ставка налога на доходы физических лиц (фиксированное значение; в настоящее время — 13%);

- 020 — сумма получаемого работником дохода в рублях (на последний день выплаты пособия, согласно статье 223 Налогового кодекса);

- 025 — сумма получаемого работником дохода в виде дивидендов в рублях (включается в общую сумму);

- 030 — сумма применяемых вычетов по налогу в рублях;

- 040 — сумма высчитанного бухгалтером НДФЛ в рублях (на последний день выплаты пособия, согласно статье 226 НК РФ);

- 045 — сумма НДФЛ на доход в виде дивидендов в рублях (включается в общую сумму);

- 050 — сумма аванса, если таковой был выдан, в рублях;

- 060–090 — строки «Итого» (при отражении индивидуального больничного не используются);

- 100 — дата получения работником указанной суммы (последний день выплаты пособия, согласно статье 223 НК РФ);

- 110 — дата вычисления налога на доходы физлиц (последний день выплаты пособия, согласно статье 226 НК РФ);

- 120 — дата перевода в полном объёме НДФЛ в бюджет (последнее число календарного месяца выплаты или, если это выходной, ближайший рабочий день после этой даты, согласно статье 6.1 НК РФ);

- 130 — сумма полученного дохода за каждый период;

- 140 — сумма перечисляемого налога за каждый период.

Источник: https://uvolsya.ru/raznoe/otrazhenie-bolnichnogo-v-6-ndfl/

6-НДФЛ с примером больничного и отпуска

До 2016 компании и предприниматели, имеющие наемных работников, сдавали в инспекцию только годовой отчет 2-НДФЛ. Однако органами налогового контроля был разработан и утвержден отчет 6-НДФЛ, требуемый к сдаче по итогам каждого прошедшего квартала.

6-НДФЛ: значение и элементы

6-НДФЛ создан с целью передачи в инспекцию сведений о начисленных и выплаченных компанией – налоговым агентом в отношении своих работников доходах, категориях налоговых вычетов и исчисленного и уплаченного в бюджет налога.

Этот налоговый отчет состоит из титульного листа и двух разделов, предназначенных для отражения информации о доходах и налоге. Актуальный для 2018 года бланк утвержден приказом ФНС № ММВ-7-11/18 от 17.01.18г.

Сроки сдачи расчета 6-НДФЛ

Форма составляется после окончания каждого квартала нарастающим итогом. Расчет необходимо передать в инспекцию ФНС во время личного посещения, воспользовавшись услугами почты или по телекоммуникационным каналам связи. Однако в бумажном формате передать налоговикам могут только те компании, которые имеют в штате не более двадцати пяти работников.

Датой передачи отчета является день фактической передачи документа, если плательщик сдает его самостоятельно. Если компания передает отчет почтой или электронно, то датой установлен день фактической отправки документа.

6-НДФЛ: отпускные и больничные. Как отразить в расчете

При составлении расчета 6-НДФЛ бухгалтерская служба сталкивается с множеством сложностей. Помимо всех прочих доходов физического лица в отчете необходимо отразить выплату работодателем больничных и отпускных. Как правильно отразить отпускные в 6-НДФЛ и больничные пособия? Эти виды дохода сотрудников отличаются от перечисления оплаты труда, прежде всего периодом начисления.

Начисление отпускных производится в срок не позднее трех дней до наступления периода отпуска, в то время как больничный бухгалтер обязан начислить в учете в течение десяти дней после получения больничного листа.

Тем не менее, несмотря на разный период начисления отпускных и больничных, уплата в бюджет НДФЛ за сотрудников осуществляются в последний день месяца, в течение которого были отражены соответствующие начисления. Именно по этому признаку в 6-НДФЛ отпускные и больничные выплаты отличаются от всех прочих начислений в отчете.

Немало сложностей возникает у сотрудника бухгалтерской службы в отношении периода нетрудоспособности и отпуска в 6-НДФЛ: как отражать, и какие установлены особенности.

Отражение отпуска в 6-НДФЛ

Для того чтобы понять, как отразить выплату отпускных в 6-НДФЛ, необходимо определить каким образом производилась выплата положенной сотруднику компенсации. Это возможно осуществить двумя способами:

- Выдать работнику положенные отпускные одновременно с расчетами по зарплате;

- Перечислить их сотруднику непосредственно в тот период, когда в учете создано начисление.

Однако, несмотря на существенные различия, и в том, и в другом случае отражение отпускных в 6-НДФЛ необходимо производить отдельно от остальных выплат работнику по причине того, что для отпускных предусмотрен особый порядок расчета с бюджетом по НДФЛ.

Таким образом, отпускные в первом разделе должны быть показаны в общей сумме начислений (стр. 020) и общей сумме рассчитанного НДФЛ (стр. 040). В общую сумму исчисленного бюджетного платежа (стр. 070) величина НДФЛ с отпускных попадет только в том случае, если период его перечисления в бюджет соответствует периоду составления расчета 6-НДФЛ.

На практике возникают ситуации, когда отпуск находится в разных отчетных периодах. С целью определения действия бухгалтера в этом случае и осуществить заполнение 6-НДФЛ по отпускам, необходимо рассмотреть общие требования к переносу отпусков:

- Начисление полученного работником дохода в виде отпускных и рассчитанного на основе этого НДФЛ с отпускных в 6-НДФЛ следует отразить в первом разделе 6-НДФЛ, в соответствие с периодом их фактического начисления и выплаты, вне зависимости от того к какому периоду они действительно относятся;

- Выплату отпускных работнику бухгалтеру следует отразить во втором разделе налогового расчета.

Таким образом, основополагающим признаком, определяющим как заполнить отпускные в 6-НДФЛ, является время их фактического начисления и выдачи работнику, а не тот временной промежуток, с которым они связаны.

Наиболее часто на практике встречается ситуация, в которой бухгалтеру необходимо произвести перерасчет отпускных, 6-НДФЛ по которым уже предоставлен в инспекцию. Произойти это может по следующим причинам:

- При первоначальном расчете отпускных сотрудником бухгалтерии была допущена ошибка, вследствие которой в расчете показаны некорректные данные. В этой ситуации в инспекцию ФНС необходимо сдать уточненный вариант отчета.

- Перерасчет отпускных связан с нестандартной ситуацией при предоставлении отпуска работнику (отзыв из отпуска, увольнение работника, перенос и прочее) и регламентирован на уровне законодательства. В этой ситуации сдавать уточненный отчет 6-НДФЛ необходимости не возникает, так как все данные, отраженного в 6-НДФЛ отпуска этого работника можно показать в расчете за период, в котором произведен перерасчет.

Отражение больничных в расчете 6-НДФЛ

Прежде чем говорить о том, как отражается в налоговом отчете 6-НДФЛ величина перечисленных персоналу больничных, необходимо определить какие виды выплат пособий по нетрудоспособности облагаются налогом на доходы и требуют отражения в расчете.

Налоговое законодательство устанавливает требование облагать подоходным налогом все пособия по временной нетрудоспособности, за исключением пособия по беременности и родам.

При отражении больничного в расчете 6-НДФЛ необходимо обратить внимание, что дата получения дохода (выплата работнику) в виде больничного и дата удержания налога должны совпадать, то есть стр. 100 = стр. 110, в связи с тем, что в соответствие со ст. 4 НК РФ удержание налога производится во время выплаты больничного сотруднику.

Однако у работодателя отсутствует обязанность перечислять отдельно НДФЛ по больничному каждого сотрудника.

Для расчета с бюджетом по подоходному налогу достаточно суммировать все величины налога к уплате за календарный месяц и перечислить их в казну одним платежом.

Если последний день расчетов по НДФЛ выпадает на выходной или праздничный день, перечислить налог следует в ближайший рабочий день.

Отражение отпускных в 6-НДФЛ: пример

Для наглядного представления того, как отражать отпускные в форме 6-НДФЛ, приведем пример.

ООО «Мармелад» имеет в штате 3 работников, за второй квартал им были выплачены следующие суммы:

- Зарплата за апрель 120000 рублей – 04 мая

- Зарплата за май – 110000 рублей – 05 июня

- Отпускные сотруднику – 10000 рублей – 15 мая

- Зарплата за июнь – 120000 рублей – 04 июля

Налог должен быть перечислен в день выдачи заработной платы. Налог с выплаченных отпускных уплачен в бюджет 31 мая. В связи с тем, что НДФЛ с зарплаты за июнь перечислен в бюджет уже в июле, сведения об этом во втором разделе отчета не учитываются, тогда как в первом будут отражены.

Рассмотрим образец заполнения 6-НДФЛ с отпускными

отпускная 6-НДФЛ пример заполнения

Рис. 1 Отпускные в 6-НДФЛ: пример заполнения

При ответе на вопрос о том, как показать отпускные в 6-НДФЛ, следует обратить внимание на тот факт, что дата фактического перечисления в казну налога соответствует последнему числу месяца.

Пример отражения больничных

ООО «СПАРТА» имеет в штате 4 работников, за второй квартал им были выплачены следующие суммы:

- Зарплата за апрель 120000 рублей – 04 мая

- Зарплата за май – 120000 рублей – 05 июня

- Больничные сотруднику 8000 рублей – 13 мая

- Зарплата за июнь 120000 рублей – 04 июля

Налог должен быть перечислен в казну в день выплаты заработной платы. Заработную плату за июнь необходимо отразить в первом разделе расчете, но не указывать во втором.

Рис. 2 Образец заполнения больничного в расчете

Анализируя сложности, связанные с тем, как в 6-НДФЛ отразить отпускные и больничные, необходимо обратиться к налоговому законодательству, которое определяет основные принципы, характеризующие исчисление и заполнение 6-НДФЛ отпускными и больничными.

В качестве нормативно-правовой базы, определяющей как отразить отпускные в 6-НДФЛ (пример см. выше) выступают НК РФ, ТК РФ и Письма Минфина РФ.

Источник: https://LawCount.ru/nalog/otrazit-6-ndfl-otpusknyie-bolnichnyiy/

Больничный в 6 НДФЛ

Время нетрудоспособности компенсируется частично работодателем, а частично из фонда социального страхования.

Начисленная компенсация по больничному считается доходом, а потому облагается налогом в установленном размере.

Необходимость исчислять налоги из этих сумм ставит перед бухгалтерами задачу по отражению больничного в 6-НДФЛ. Отражение бюллетеней в 6-НДФЛ имеет свои нюансы, которые следует учитывать при заполнении.

В каких случаях заполняется форма 6 ндфл?

Форма 6-НДФЛ – довольно новый вид отчетности, который введен в 2016 году для обязательного представления в налоговый орган. Подготавливать и сдавать отчеты обязаны все налоговые агенты, которые имеют в своем штате наемных лиц. Наемными лицами считаются любые физические лица, принятые по трудовым договорам, договорам подряда, гражданско-правовым соглашениям.

В данном виде отчетности отражается сумма удержанного налога с доходов физических лиц. Доходом считается все полученные от работодателя суммы, которые насчитаны за осуществление труда. Также налогообложению подлежат выплачиваемые регулярно или периодически пособия. Компенсация больничного листа также облагается налогами.

Не удерживается НДФЛ со следующих позиций:

- Командировочные выплаты, к коим относят суточные траты, оплату проезда, питания, проживания.

- Материальная помощь.

- Компенсация нанесенного ущерба другим лицом или самим предприятием.

- Получаемые алиментные выплаты.

- Компенсация, выдаваемая при сокращении штата или ликвидации предприятия.

- Пособие, выплачиваемое в связи с беременностью и родами.

- Государственные компенсации за ущерб, нанесенный стихиями — пожарами, наводнениями, землетрясениями.

Не вошедшие в список начисления считаются доходами и облагаются налоговыми выплатами в размере 13% для всех граждан РФ и 30% для тех, кто не имеет российского паспорта, но работает на территории страны.

Ндфл с больничного листа

Нетрудоспособность работника, подтвержденная официальным документом, коим является бюллетень, должна быть оплачена работодателем. Начисления по больничному производятся только после его закрытия и своевременного предоставления нанимателю. На оплату бюллетеня по закону отводится не более полугода с момента его закрытия.

Наемные лица, за которых наниматель регулярно выплачивает страховые взносы, могут получить выплаты по больничному в следующих случаях:

- Болезнь или травма зафиксированы у самого работника.

- Сотрудник находился на бюллетене в связи с лечением несовершеннолетнего ребенка.

- Листок нетрудоспособности был открыт в связи с уходом за больным членом семьи.

Чтобы отразить больничный в форме 6-НДФЛ, необходимо произвести расчет как самой компенсации, так и суммы налога. Сумма компенсации за дни нетрудоспособности рассчитывается исходя из индивидуальных показателей.

Для расчета потребуется три главных показателя:

- Количество дней болезни, которые должны быть оплачены.

- Среднедневная заработная плата сотрудника, которая рассчитывается как среднеарифметический показатель за 24 месяца.

- Общее количество наработанного страхового стажа. В страховой стаж включают как трудовые периоды, так и нетрудовые, которые подлежат зачету.

Полученная в результате расчета сумма является «грязной» и из нее высчитывается подоходный налог в необходимом размере.

Порядок и срок оплаты НДФЛ

Отражать больничные листы в 6-НДФЛ нужно по факту выплаты. Так переходящие больничные, которые открыты в одном квартале, а переходят в другой, отражаются в том отчетном периоде, когда были фактически компенсированы. Поэтому при заполнении 6-НДФЛ следует ориентироваться на порядок оплаты больничных листов.

После того как работник закрыл бюллетень и вышел на свое рабочее место, наниматель обязан:

- В течение 10 суток рассчитать полагающуюся компенсацию за дни болезни.

- Рассчитать сумму подоходного налога к удержанию.

- Перечислить полученную разность на расчетный счет получателя в ближайшую дату выплат. Бюллетени не оплачиваются по мере расчета, а выдаются с учетом ближайшего дня выплаты аванса или заработной платы.

Обратите внимание, что перечисление НДФЛ для больничного производится иным методом, чем для зарплаты. При выплате заработной платы днем перечисления налога считается следующий за выдачей рабочий день.

А вот при выплате больничной компенсации днем перечисления налога считается последний день месяца, в котором она была переведена на счет, вне зависимости от того, когда фактически она была выдана работнику – в начале месяца или в конце.

В 6-НДФЛ больничные листы показывают в тех кварталах, когда выплаты перечислены работнику фактически, а не просто насчитаны.

Отражение больничных в 6-НДФЛ

Разберемся в том, как правильно отразить в 6-НДФЛ больничный лист.

Зарплата и пособие по нетрудоспособности имеют принципиальное отличие в данном вопросе:

- Датой получения заработной платы считается последний день месяца, за который она была насчитана.

- А вот для бюллетеней она считается днем фактической выплаты, то есть неважно, когда сам бланк был получен и насчитан, главное, в каком месяце его оплатили.

Данное обстоятельство, безусловно, влияет и на дату перечисления НДФЛ:

- В случае с зарплатой он перечисляется сразу после того, как деньги были выданы на руки наемным лицам или перечислены на их банковские счета, а конкретнее на следующий рабочий день.

- А вот с бланков нетрудоспособности отчисления в налоговый орган производятся только в последний день месяца, в котором оплата была произведена.

Поэтому даже если компенсация выплачена вместе с заработной платой, то НДФЛ по зарплате перечислить следует на следующий день, а по указанной компенсации только в последний рабочий день месяца.

Заполняя форму 6-НДФЛ с больничным, следует придерживаться следующих правил:

- В строке 020 начисляем доход днем выплаты.

- В 040 строке укажем исчисленный НДФЛ днем выплаты.

- 100 строчка содержит сведения о дате получения уплаты суммы работнику.

- В 070 и 110 строках прописываются соответственно сумма удержанного налога и дата.

- 120 строка несет информацию о том, когда выплачены налоги в бюджет. Это будет последний день месяца, в котором пособие перечислено работнику.

Обратите внимание, что если последний день месяца приходится на выходной или праздник, то перечисления в бюджет производятся в следующий за ним рабочий день.

Образец заполнения формы

Чтобы понять, как на практике заполняется форма отчетности 6-НДФЛ, рассмотрим конкретный пример.

Пример:

Работник попал в больницу, где и провел 10 дней, с 12 по 22 июня. На работу он вышел 23 июня и отдал в бухгалтерию закрытый бюллетень.

Начисление компенсации за дни нетрудоспособности произведено в течение нескольких дней, и уже к 26 июня расчет был совершен. Выплата начисленной суммы будет совершена по законодательным нормам в день заработной платы, а именно 8 июля.

Общая сумма пособия составила 14 800 руб., из них 1924 рубля перечислят в бюджет, а 12876 рублей отдано на руки сотруднику.

Так как пособие не попадает к оплате во втором квартале, а переходит в третий квартал, то отражать начисленные суммы будем в отчете за девять месяцев.

Заполняем строки отчета 6-НДФЛ:

- 020 – 14 800.

- 040 – 1 924.

- 070 – 1 924.

Источник: https://ZnatokTruda.ru/bolnichnyj-list/otrazhenie-6-ndfl/

Как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой

С 2016 года все предприниматели, которые имеют в своем распоряжении наемных сотрудников, обязаны заполнять новую форму 6-НДФЛ. Много вопросов возникает именно из-за внештатных доходов работников вроде больничных, отпускных, разных пособий. В данной статье мы на примерах рассмотрим, как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой.

Заполнение 6-НДФЛ с больничным

Отражение в 6-НДФЛ больничного, который оплачен вместе с зарплатой, имеет ряд нюансов:

- Раздел 1 будет заполняться только один раз, так как в обобщенных данных отображаются доходы, облагаемые единой процентной налоговой ставкой. Для больничного это, как и для других доходов, 13%.

- С особенностями оформления мы сталкиваемся, заполняя раздел 2, где данные отображаются поквартально. Сроки, в которые НДФЛ должен быть перечислен в казну, у больничного и у заработной платы разные.

За зарплату НДФЛ перечисляется на следующий день после ее вручения. А за больничный – до конца того месяца, в котором произошла выплата. Именно поэтому строки расчета 6-НДФЛ, а точнее его второго раздела под номерами 100-140, будут заполняться бухгалтером два раза. Первый – по зарплате, а второй – по больничному.

В строке 110 указывают дату, когда из суммы больничного удержали налог. Это будет ближайший к начислению пособия день выдачи заработной платы.

- 5 апреля выплачиваете насчитанное пособие;

- 5 апреля — дата фактического получения прибыли;

- НДФЛ вы перечислите в казну до 30 апреля.

Как заполнить раздел 1

- Строкой 010 отразите процентную ставку, которая участвует в вычислении НДФЛ из начисленного пособия.

- Строкой 020 – день передачи работнику тех выплат, которые выпали на этот отчетный квартальный период.

- В строке 030 укажите вычеты, которые состоялись в данном периоде.

- Строкой 040 отразите сумму, общую по НДФЛ, которую вы исчислили.

- Строки 060-090 показывают, какое количество лиц получило доход, сколько на эти выплаты начислено налоговой суммы, а также налог, который не был уплачен и который подлежал возврату.

Заполнение раздела 2

В этом разделе используются временные показатели для того, чтобы отобразить, когда лицо получило доход, когда агент изъял из него налог, когда этот налог был предоставлен в казну.

- Строкой 100 показывают, когда сотрудник получил деньги по больничному, из кассы или на карту – значения не имеет.

- Строкой 110 отображается день удержания налога. Законодательство установило, что изымают его из всех доходов непосредственно в день получения средств. Поэтому эта строка сходится с предыдущей.

- Строкой 120 выражают день, когда перечислили данный налог в казну. Обычно это следующий за его удержанием день. Но если это выходной или праздничный день, то указывается первый рабочий, следующий за ним.

- Строкой 130 показывают, сколько дохода получил сотрудник.

- Строкой 140 – какая сумма НДФЛ удержана.

Самое подробное видео о заполнении 6-НДФЛ:

Больничное пособие как доход

Больничное пособие является одним из видов доходов. Но оно не является формой оплаты за труд.

Это, по сути, социальная гарантия, которую работодатель предоставляет своим работникам на законных основаниях. Именно поэтому оно также подлежит исчислению НДФЛ.

Даже если несчастный случай произошел на производстве или заболевание возникло на фоне профессиональной деятельности, НДФЛ все равно изымается.

Не подлежит обложению данным налогом только пособие по беременности и родам. Поэтому его в 6-НДФЛ не отображают.

Статьей 226 в НК РФ указывается, что налог из больничного должен быть уплачен до конца месяца, в котором состоялась выплата данного пособия, на принятие решения по его начислению работодателю отводится 10 календарных дней после того, как работник предоставил больничный лист, на основании которого пособие и начисляется.

Причем если в один и тот же месяц работодатель выплатил больничное пособие нескольким своим сотрудникам, то он может отобразить всю сумму рассчитанного НДФЛ в форме суммировано, таким же образом и перевести ее в счет казны, так как дата получения доход, будет являться последним числом месяца, когда выплачена материальная помощь.

Итак, больничный, если это не пособие по беременности и родам, подлежит обложению НДФЛ. Он вносится в расчет по данному налогу наряду с остальными доходами. Нюансы, как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой, касаются раздела 2 данного расчета.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/kak-otrazit-v-6ndfl-bolnichnyiy-vyiplachennyiy-vmeste-s-zarplatoy.html

Как отразить больничный в 6-НДФЛ — пример

Как отразить больничный в 6-НДФЛ — пример заполнения формы не будет лишним для сотрудника, работающего с налоговой отчетностью. Связано это с определенными отличиями порядка отражения пособий по нетрудоспособности по сравнению с прочими выплатами работнику в указанном отчете. Рассмотрим данные отличия более детально.

6-НДФЛ и срок уплаты по больничному

Образец оформления 6-НДФЛ с больничным листом

Как в 6-НДФЛ отражаются «переходящие» выплаты

Особенности переходящего больничного в 6-НДФЛ

6-НДФЛ и срок уплаты по больничному

Выплаты в связи с временной нетрудоспособностью подпадают под обложение НДФЛ, на это дается четкое указание в п. 1 ст. 217 НК РФ. Исключением из этого положения являются выплаты, связанные с беременностью и родами, хотя они и имеют аналогичный статус.

Периоды времени, отведенные на оформление листов, расчет и перечисление больничных, закреплены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15) и Налоговом кодексе РФ. Этими нормативными документами установлено, что:

- на расчет пособия работодателю отводится 10 суток с момента получения им больничного листа;

- выплата полагающегося больничного происходит в ближайший день выдачи оплаты труда;

- расчет и удержание подоходного налога осуществляются в день выплаты пособия;

- перечислить удержанный налог следует не позднее последнего дня месяца, в котором выплачен больничный.

Доход возникает у сотрудника в день перечисления ему пособия, соответственно и НДФЛ должен быть определен и изъят в этот же день.

Образец оформления 6-НДФЛ с больничным листом

На основании приведенной выше информации можно сгруппировать требования по отражению больничных в 6-НДФЛ в формате таблицы.

| Номер поля | Операция | Максимально возможный период выполнения | Ссылка на норму |

| в НК РФ | |||

| 020 | Определение дохода физлица | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 040 | Определение размера причитающегося к выплате НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 3 ст. 226 |

| 100 | Фактическая выплата | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 070, 110 | Удержание НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 4 ст. 226 |

| 120 | Перечисление налога в бюджет | Последний день месяца, в котором выплачен доход | П. 6 ст. 226 |

Разберем, как отразить больничный в 6-НДФЛ, на примере.

Пример 1

Источник: https://buhnk.ru/ndfl/kak-otrazit-bolnichnyj-v-6-ndfl-primer/

Больничный лист в 6-НДФЛ: дата начисления, как отразить, пример заполнения

Мы рассказали, как отражать больничный в 6-НДФЛ на примере? Какую дату получения дохода указать в отчете? А также, как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой.

Как правильно отразить больничный лист в 6-НДФЛ

В конце квартала работодатели, которые являются налоговыми агентами, обязаны сдавать 6-НДФЛ по своим сотрудникам. Если говорить в целом, то данная декларация аккумулирует и обобщает все данные по доходам сотрудников и их пособиях. И дает разбивку по датам, что и когда было начислено, а что было удержано или переведено в виде налога в бюджет.

В этом отчете необходимо отражать все доходы, выплаченные в пределах компании, а также облагаемые налогом. Т.е. больничный лист не попадает под исключение, и выплаты по больничному нужно отразить в 6-НДФЛ.

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Кстати исключением является только пособие по беременности и родам. Его не надо отражать в 6-НДФЛ.

Скачать пример заполнения новой формы 6-НДФЛ>>>

Скачать бланк новой формы 6-НДФЛ>>>

Пример заполнения формы 6-НДФЛ с больничным

Итак, основанием для начисления пособия является лист нетрудоспособности или по-другому его называют больничный лист. Его приносит сам работник. После этого работодатель должен в течение 10 дней с момента получения больничного начислить пособие. Выплачивать он будет его в ближайшую дату заработной платы.

Итак, в процессе заполнения 6-НДФЛ вы столкнетесь с вопросом, в каком из разделов формы 6-НДФЛ и как следует показать данные о больничном. Разделы различаются следующим образом.

Вот как будет выглядеть форма 6-НДФЛ с больничным листом (пример).

Раздел 1

В первый раздел идет доход вместе с НДФЛ. Обычно бухгалтер под каждую ставку налога создает первый раздел. В нашем случае его создавать не надо. Больничные облагаются теми же ставками, что и заработная плата – 13 и 30 процентов.

- По строке 010 приводится ставка НДФЛ, по которой облагается пособие по больничному листу.

- В строку 020 будет ставиться вся сумма доходов, которая была получена в этот отчетный период. То есть сумма за квартал.

- Строка 030 похожа на 020, за тем исключением, что в 030 надо поставить сумму всех налоговых вычетов, начисленных за квартал.

- А строчка 040 отвечает за сумму всего начисленного НДФЛ.

Помимо этого, в разделе дается информация по количеству лиц, которые за отчетный период получили доход, их сумму НДФЛ. А также все удержания, которые были произведены за отчетный период. Все это должно находиться в 060-090 строчках формы 6-НДФЛ.

Раздел 2

Второй раздел в отчете 6-НДФЛ более точно раскрывает ту информацию, что содержится в первом разделе. В него вносятся такие сведения, как

- дата, на которую возник доход у сотрудника, облагаемый налогом;

- когда с этого дохода удерживался налог;

- какого числа НДФЛ был перечислен в бюджет.

Больничный лист в 6-НДФЛ: дата получения дохода

Итак, в 6-НДФЛ с больничным листом дата получения дохода отражается по строке 100. Датой начисления дохода по больничному листу признается дата выплаты пособия.

Пример

Больничный лист был начислен в декабре 2017 г., а выплачен вместе с зарплатой 12 января 2018 г. Значит в строке 100 «Дата фактического получения дохода» мы ставим дату выплаты пособий — 12.01.2018.

Строка 110 говорит о том, когда должен быть удержан НДФЛ. В случае с листом нетрудоспособности, строки 100 и 110 второго раздела, будут совпадать.

В строчке 120 должна содержаться информация о сроке перечисления налога. НДФЛ с листов нетрудоспособности оплачиваются позднее, чем с заработной платы. Их надо оплатить не позднее последнего числа месяца, в котором было выплачено пособие.

Важно: всегда помните, что строка 120 говорит про срок перечисления налога. В случае, когда срок выпадает на выходной или праздник, тогда его надо перенести на ближайший от него рабочий день.

Идем дальше, строка 130 должна содержать информацию о сумме выплаченного сотрудникам дохода. А строка 140 отразит удержанный НДФЛ.

Такую подробную инструкцию по заполнению дала налоговая служба в связи с частым некорректным заполнением формы 6-НДФЛ с больничными.

Как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой

Теперь разберемся, как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой. Для этого в 6-НДФЛ больничный и зарплату отразите отдельными блоками строк 100–140. Это нужно сделать, поскольку сроки уплаты НДФЛ у этих выплат разные:

- в случае заработной платы – это следующий день после выплаты.

- для листа нетрудоспособности – последний день месяца.

Важно: если зарплата и пособие было выдано в предпоследний день месяца, тогда в 6-НДФЛ пособие и заработную плату надо показать общей суммой, в строке 020.

Иванов отдал свой лист нетрудоспособности 2 ноября, а пособие было ему выплачено вместе с зарплатой за октябрь – 5 ноября. Сумма выплачиваемого пособия = 10 000 руб, значит НДФЛ = 1 300 руб.

Тогда 6-НДФЛ за 12 месяцев:

В Раздел 1 больничный будет занесен вместе с зарплатой за 12 месяцев.

Это значит, что:

- по строке 020 будет стоять общая сумма дохода = 1 010 000 рублей (1 000 000 + 10000),

- по строке 040 отразим весь начисленный подоходный налог = 131 300 рублей (130 000 + 1300),

- а строка 070 поможет показать удержанный налог = 131 300 (130 000 + 1300).

В Разделе 2, как уже говорилось раньше, нужно пособия отражать отдельными блоками. Из-за срока уплаты НДФЛ по каждому виду дохода и пособия.

В таком случае, второй раздел будет выглядеть так:

- по строке 100 отразим дату получения дохода, т.е. день выплаты больничного, это 05.11.2018,

- по строке 110 покажем удержанный подоходный налог по заработной плате на дату – 05.11.18,

Источник: https://www.RNK.ru/article/215721-otrazit-bolnichnyy-list-6-ndfl-primer

Как отразить больничные в 6-НДФЛ — пример заполнения, порядок и сроки начислений, какие удержания берутся, облагается ли налогом,

Время, когда работник теряет трудоспособность по причине болезни, называется больничным периодом. Этот период нужно отразить и во всех основных отчетных документах, в частности — декларации НДФЛ-6, которая подается на каждого работника ежеквартально. В каких случаях больничные облагаются НДФЛ, каковы сроки сдачи, правила заполнения и многие другие особенности?

Что такое форма 6-НДФЛ, сроки сдачи

6-НДФЛ — одна из форм отчетности для индивидуальных предпринимателей и организаций, которая содержит в себе следующие сведения:

- основную информацию обо всех физических лицах, которые трудоустроены у этого субъекта;

- обо всех их доходах (зарплата, пособия и так далее);

- все вычеты также указываются в этой отчетности;

- и также указывается итоговый размер НДФЛ за каждого работника.

Ниже представлены сроки сдачи в налоговые органы этого вида отчетности поквартально.

- Первая четверть года — до 04.05;

- Вторая четверть года — до 01.08;

- Третья четверть года — до 31.10;

- Последняя четверть года — до 01.04 следующего года;

В каком случае будет начисляться подоходный налог

Налог на доходы физлица равен 13% и уплачивается со всех официальных доходов гражданина. Но под исключение попадают некоторые случаи, которые подробно изложены в статье 217 Налогового кодекса России.

В частности, пункт 1 этой статьи говорит нам о том, что налог не вычисляется с государственных пособий (кроме оплаты больничного и оплаты пособия по уходу за детьми). Соответственно, напрашивается вывод, что данные виды выплат обязательны к налогообложению.

Связано это с тем, что тот же больничный — это выплата со стороны работодателя (то есть, частного лица), а не государства, то есть, не относится к разряду государственных выплат. А выплаты частных лиц всегда облагаются налогом.

Когда отпуск с больничными не облагаются налогом

Теперь давайте разберем некоторые частные случаи:

- Больничный по беременности и родам — это пособие относится к разряду государственных, а государственные пособия не облагаются НДФЛ.

- Больничный по ГПД — доходы по ГПД являются доходами физического лица, следовательно, облагаются налогом.

- Больничный за счёт ФСС облагается НДФЛ.

Как должны отражаться больничные в форме отчётности (образец)

Первый лист, который вам предстоит заполнить — это титульный. Вот основные правила его заполнения:

- Начинаем вести записи слева направо, внимательно заполняя все пункты. Если какие-то пункты остались незаполненными, то на их месте ставим прочерки. Справа есть отдельное пространство, которое должен заполнять сотрудник налоговой — это пространство не трогаем;

- Чтобы указать период отчетности поставьте в соответствующей графе соответствующий код. Расшифровка кодов присутствует в приложении к форме;

- Обозначаем графу «место нахождения» — для ИП это место проживания, для ООО — место регистрации компании;

- ИП необходимо прописать свои ФИО, дату написания документа и поставить личную подпись;

- Если это делает представитель, например, генеральный директор, то его личные данные так же вписываются в документ.

Далее заполняем информацию об исчисляемом налоге:

- Начисленную сумму доходов отображаем в стр. 020;

- Далее прописываем даты получения доходов физическими лицами в стр. 100 и 110;

- В стр. 130 и 140 необходимо указать сумму налога, исчисленного с доходами физического лица, а также указываем его основные данные.

Заполнение титульного листа

Чем грозят ошибки и просрочка сдачи НДФЛ-6 — возможные штрафы

- В случае, если опоздание не превышает одного календарного месяца, то выписывается штраф в размере 1000 рублей, а далее за каждый новый месяц — еще 1000 руб (в соответствии с пунктом 1.

2 статьи 126 Налогового кодекса России);

- Для директора этот штраф составит от 300 до 500 рублей;

- А если в документе были обнаружены ошибки, то это грозит штрафов в размере 500 рублей (в соответствии со статьей 126.

1 Налогового кодекса России).

Видео: заполнение формы НДФЛ-6

Налогом облагаются доходы физических лиц. Государственные пособия не облагаются налогом. Форма НДФЛ-6 заполняется по определенным правилам.

Источник: https://ipshnik.com/rabota-s-kadrami/otpusknyie/otrazhenie-bolnichnyih-v-6-ndfl.html