8 способов «как снизить НДС»: от штампов до экзотики

Ненавистный НДС – большая «колючка», противная, от которой ноет и болит бизнес, от которой трудно избавиться… От которой и головная боль, и бессонница, и которая толкает на противозаконные поступки. В голове жужжит мысль, переходящая иногда в паранойю: «Как же снизить НДС?»…

Способ №1: создать искусственный НДС через «серых» посредников

Все поняли, о чем идет речь. О самом популярном и опасном способе «оптимизации» НДС через обнальные конторы. Налоговики в раскрытии налоговых преступлений используют методы, присущие заядлым сыщикам с многолетним опытом работы. Цепляются за каждую ниточку, за каждый след и подводят компании к доначислениям…

Например, как в Постановлении АС Северо-Кавказского округа от 15.02.2017г. №Ф08-219/2017 по делу №А63-4622/2015.

Помимо досконального изучения контрагентов 2 и 3 звена, выявления признаков «серых» фирм и непроявления налогоплательщиком должной осмотрительности, налоговики проверили машины, на которых, якобы, доставлялся груз.

И нашли нестыковки: в дни доставки товара показания спидометров в 2 раза меньше расстояния между местом нахождения контрагента и налогоплательщика. Обратившись с запросом в ГИБДД, сотрудники фискальной службы обнаружили, что машины, указанные в ТТН, не были зафиксированы на данном участке дороге.

Поэтому, оптимизацию НДС таким способом налоговики рассекрекретят без особого труда.

Способ №2: увеличить долю общего дохода от экспортных сделок

Компания «А» на ОСН продает матрешки и валенки. Регион сбыта: вся Россия. Китайцы заинтересовались нашими матрешками. И решили сотрудничать.

Для компании «А» это будет очень выгодной сделкой, поскольку НДС при экспорте облагается по ставке 0%. Вот и «убили двух зайцев»: расширили рынок сбыта и снизили НДС.

А, если доля экспортных сделок будет достаточно высока, то можно и возместить НДС из бюджета.

Рамазан Чимаев

Юрист и налоговый консультант «Туров и партнеры»:

Экспортным НДС принято считать налог, который возникает при реализации товаров, произведенных на территории РФ, за пределы РФ. Экспортируя товар, налогоплательщик имеет право применить ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта в соответствии с договоренностью между странами о взаимном сотрудничестве.

Экспортер на основании ст.172 НК РФ может воспользоваться вычетом. При этом, по экспортным операциям вычет применяется по суммам входного НДС, т.е.

налога, уплаченного при приобретении товара, в дальнейшем направленного на экспорт. По общеустановленным правилам налогоплательщик вправе заявить на вычет в периоде, в котором был собран пакет документов.

Однако, на практике экспортеры заявляют на вычет и в других периодах.

Источник: https://turov.pro/8-sposobov-kak-snizit-nds-ot-shtampov-do-ekzotiki-c/

Как оптимально исчислить НДС к уплате. Законные способы

По статистике налоговых органов, НДС занимает второе место по величине поступлений. Любое предприятие (либо ИП), использующее общую систему налогообложения, обязано перечислить в федеральную казну установленный процент от величины, добавленной к исходной цене товара продавцом.

Иными словами, при реализации товаров (продукции или услуг) продавец должен уплатить государству разницу между НДС, полученным от покупателей, и входящим от поставщиков налогом.

На чем основаны схемы вычисления НДС

НДС, по установленным в налоговом законодательстве нормам, исчисляется с выручки, полученной от отгрузки номенклатуры, облагаемой налогом. Помимо этого, обложению НДС подлежат денежные суммы, поступившие на счета компании в качестве предварительной оплаты (аванса). Допускается уменьшение суммы к уплате на величину «входящего» налога, указанного в счетах-фактурах поставщиков.

Размер НДС, который придется уплатить в государственный бюджет, может измениться вследствие применения налогоплательщиками таких методов, как:

- занижение величины реализации;

- завышение размера вычетов.

Оба способа, если их применять неграмотно, чреваты не только доначислениями НДС, пени и штрафов, но и возможными более серьезными санкциями. Тем не менее, при правильном подходе, налогоплательщик вычислит правильную сумму налога, действуя при этом в рамках налогового законодательства.

Факторы, влияющие на размер НДС

Существует несколько абсолютно законных путей, при помощи которых плательщик НДС, работающий на ОСНО, не завысит сумму НДС к уплате:

- заявление об освобождении от обложения НДС;

- замена сделки купли-продажи агентским договором;

- получение аванса в виде задатка или векселя;

- оформление товарного/денежного займа с покупателем.

Освобождение от обязанности обложения НДС

Налоговое право дает возможность хозяйствующему субъекту в заявительном порядке освободиться от данного вида налога. Для этого должно соблюдаться несколько обязательных условий:

- освобождению подлежат только операции, совершаемые на российском рынке;

- товары не должны попадать под категорию подакцизных;

- размер налогооблагаемой выручки на протяжении квартала (трех последовательных месяцев) не достигает величины в два миллиона рублей. При этом сумма дохода считается без учета НДС.

Если налогоплательщик соответствует указанным параметрам, то он может подать ходатайство в ФНС на освобождение от НДС, которое будет действовать на протяжении календарного года.

В рамках ст.145 НК РФ компания или ИП, получивший законное освобождение, не должны будут начислять и платить НДС, вести соответствующие регистры (книгу продаж и книгу покупок), представлять налоговые декларации в контролирующую инстанцию. Вместе с тем, хозяйствующий субъект потеряет право на налоговые вычеты по НДС, а сумму «входного» налога должен включать в цену единицы товара/услуги.

Важно: если налогоплательщик, освобожденный от НДС, будет продолжать оформлять счета-фактуры с выделенным налогом, он обязан перечислить эти суммы в государственную казну и представить в ФНС декларацию по НДС.

Преимущества использования такого варианта очевидны, в особенности для представителей малого бизнеса. Однако, если среди контрагентов-покупателей много организаций/ИП, работающих с НДС, есть возможность потерять деловых партнеров – им будет экономически невыгодно работать с «освобожденцем».

Помимо этого, льготнику необходимо отслеживать и регулировать поступление выручки, ибо, как только она «перевалит» за 2 миллиона рублей за 90 дней (3 месяца) подряд, право на освобождение автоматически снимается.

Договор поставки vs агентский договор

Распространенным вариантом исчисления минимального НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, налоговая база будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре.

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору.

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах. Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

партии товара. За эту услугу принципал обязан будет выплатить агенту премию, которая и станет объектом налогообложения по НДС.

Во избежание налоговых осложнений, необходимо обезопасить себя следующими документами:

- поручение агенту от принципала с точным указанием задания на покупку/реализацию товара или оказание услуги;

- отчет агента с приложением бумаг, подтверждающих качественное выполнение и произведенных расходов;

- накладные на приобретение порученного товара и его отгрузку;

- документы на оплату;

- иные бумаги, имеющие ссылку на конкретный агентский договор.

Имейте в виду: если фактические расходы агента, возмещенные принципалом, превысили сумму вознаграждения, то они должны включаться в базу обложения НДС.

Переквалификация аванса

Авансы, поступившие от покупателя, обязательно должны облагаться НДС. Как только сумма предварительной оплаты будет «перекрыта» отгрузкой товара, величина налога будет скорректирована. Если оформить с покупателем соответствующие соглашения, этот платеж в бюджет окажется не нужным.

Денежный заем

Схема подмены аванса денежным займом выглядит следующим образом:

- оформляется соглашение о предоставлении займа на сумму, которая соизмерима со стоимостью предстоящей поставки;

- деньги поступают поставщику и не подлежат обложению НДС;

- осуществляется отгрузка товара или предоставление услуги по договору поставки/оказания услуги;

- утверждается акт взаимозачета, в котором стороны оговаривают погашение предоставленного займа за счет поставленного товара/услуги.

Важно знать: при замене аванса предоставлением денежного займа необходимо соблюдать определенные расхождения в сумме договора, сроках перечисления ссуды и отгрузкой товара. Если все операции будут проведены в течение 1-2 дней, велика вероятность возникновения претензий со стороны ФНС.

В договоре займа не должны фигурировать термины, дающие право налоговикам доначислить НДС и немалые штрафные санкции. Помимо этого, важно оговорить в договоре цель, на которую поставщик получает заем у покупателя.

Соглашение о задатке

Такой вид модификации предоплаты актуален для производственных или строительных компаний, которые могут получать авансы от потенциального покупателя на закупку материалов или сырья. Если в качестве приложения к основному договору будет фигурировать соглашение о задатке, то речь о начислении НДС с этой суммы не идет.

При этом важно соблюсти правильую формулировку в платежном поручении – там необходимо указать и номер/дату основного контракта, и реквизиты дополнительного соглашения о задатке.

Аванс по векселю

Такой метод влияния на сумму НДС применяется не очень часто, но, тем не менее, он совершенно легален и практически лишен подводных камней. Методика применения вексельного аванса такова:

- поставщик выпускает собственный вексель и по акту передает его будущему покупателю;

- в оплату векселя покупатель должен перечислить указанную сумму на счет векселедателя, при этом такое денежное поступление не будет восприниматься налоговиками, как аванс;

- после того, как совершится отгрузка товара, стороны должны задокументировать зачет взаимных требований соответствующим актом.

Надо знать: «вексельная» схема применяется в случаях, когда заранее известная конкретная сумма поставки, а в акте передачи векселя необходимо указать все его реквизиты (номер, дата, сумма).

Корректирующая декларация по НДС

Часто складываются ситуации, когда в конце квартала на счет плательщика НДС поступают существенные суммы предоплаты, с которых следует уплатить налог. Изымать немалые деньги из оборота и ждать три месяца, когда уплаченный НДС можно будет заявить, как вычет – экономически невыгодно.

Если по полученному авансу ожидается отгрузка в ближайшее время, то вполне возможно не включать в декларацию величину предоплаты, а исчислить налог без ее учета. Как только в новом квартале пройдет отгрузка/реализация товара, бухгалтерии следует составить корректирующую декларацию и отправить ее вместе с отчетом за следующий квартал.

До отправки обеих деклараций (уточненной и актуальной) нужно рассчитать сумму пени за несвоевременно уплаченный налог и перечислить его в бюджет. Поскольку размер пени будет невелик, налогоплательщику таким образом удастся сэкономить значительную денежную сумму.

Чего нельзя делать при расчете суммы НДС

Рассматривая ту или иную методику влияния на размер налогов, необходимо тщательно соблюдать регламент составления оправдательных документов. Надо помнить, что

фискальные органы досконально знают все схемы ухода от налогов, поэтому только корректные юридические и бухгалтерские бумаги смогут обезопасить налогоплательщика от претензий ФНС.

Категорически не рекомендуется использовать полулегальные фирмы-однодневки для получения вычета по НДС либо занижать размер полученной выручки. Такие действия легко выявляются, а наказание за уклонение от НДС может намного превысить размер экономии.

Источник: https://assistentus.ru/nds/kak-umenshit/

Ндс для чайников: примеры расчета и кто платит налог

НДС — налог на добавленную стоимость является обязательным для индивидуальных предпринимателей, организаций и всех, кто занимается какой-либо коммерческой деятельностью. Это косвенный налог, и платят его все продавцы, а также те, кто оказывает услуги населению. В данной статье попробуем разобраться с НДС для чайников и начинающих бухгалтеров.

Что представляет собой НДС?

В некоторых магазинах можно увидеть ценники, на которых указана цена товара с НДС и без него. Но не все понимают, что же это такое на самом деле, откуда начисляются все эти цифры и, главное, для чего.

Это своего рода пошлина, включённая в цену каждого товара. Мы, являясь покупателями, приобретаем товар с уже добавленным НДС. На все товары он составляет 18%. Для некоторых товаров, которые являются жизненно необходимыми населению, таких как хлеб, молоко, крупа, соль и т.п., НДС составляет 10%. Если товар импортный — ставка налога 0%.

Кто же платить НДС? Плательщиками НДС являются организации и ИП на основной системе налогообложении. В некоторых случаях плательщиками могут оказаться лица на УСН.

В этом видео очень хорошо рассказывается про учет НДС самыми простыми словами, что называется, «для чайников»:

Пример для чайников

Для получения организацией вычета нужно также иметь и накладную на товар к данной счёт фактуре. Неимение одного документа может повлечь полную оплату НДС.

Виды ставок

По Российскому законодательству НДС рассчитывается по трем ставкам.

- Ставка нулевая. В данном случае налог не взимается при экспорте товаров с дальнейшей его реализацией. Весь перечень товаров, относящихся к нулевой ставке, можно увидеть в НК РФ.

- 10% применяется для продуктов особого вида. Те, без которых невозможно прожить. Хлеб, молоко, крупы, лекарства и т.д. Весь перечень также можно прочитать в налоговом кодексе. В кризисный период список продуктов увеличивается.

- Ставка 18%, самая распространённая. Все остальные продукты и услуги считаются по этой ставке.

Как оплачивает

Данный налог оплачивается заполнением налоговой декларации. В каждый отчётный период, до 25 числа включительно, подаётся декларация и оплачивается начисленный НДС. Можно выделить числа в календаре, когда необходимо составлять декларации.

- 25 января — декларация подаётся за 4 кв. прошлого года.

- 25 апреля — 1 кв. текущего года.

- 25 июля — 2 кв. года.

- 25 октября — 3 кв.

Становится понятно, что НДС оплачивается поквартально. Своевременное заполнение и оплата всех налогов избавляет компанию от штрафов и пени.

Как начисляется налог

НДС начисляется двумя способами:

- Выручка от продаж облагается налогом, а потом, собственно, из неё и вычисляют налог НДС.

- Начисление проходит по ставке. Ставка состоит из добавления стоимости на отдельный сегмент продаваемого товара.

Второй вариант более сложный, так как для каждого товара необходимо вести отдельный учёт. Чаще всего применяется первый вид начислений. Еще нужно не забывать, что при начислении НДС есть масса тонкостей, которые сможет выявить только специалист.

История возникновение налога

Первоначально налог был создан во Франции в начале 40-х годов. Он заключался в налоге на продажу товаров, но имел множество неточностей, поэтому и не прижился. Ближе к 50-му году французский экономист разработал целую систему, которая состояла из уплаты и возмещения налога. Напоминало это сегодняшний вид НДС.

В нашей стране НДС появился в 90-х годах. Первые шаги были неумелыми, страна находилась на грани распада и краха, поэтому первоначально система не прижилась. При решении вывода страны из кризисной ситуации Егором Гайдаром была вновь применена эта система, которая действует до сих пор.

Источник: https://saldovka.com/nalogi-yur-lits/nds/nds-dlya-chaynikov.html

Как уменьшить налоги не нарушая закон

Как, не нарушая закон можно экономить на платежах в бюджет? Этот вопрос не раз задавал себе любой предприниматель. Ведь не будь налогов, к богатству придти было бы гораздо быстрее.

А самый популярный среди наших сограждан, и зачастую приносящий результат в любом другом деле – «метод тыка» здесь опасен и не применим.

Поэтому, чтобы снизить налоговое бремя, нужны обстоятельства и знание закона. Читайте дальше.

А о том, как данная статья оказалась в списках запрещенной к распространению информации на территории РФ читайте ЗДЕСЬ.

Конечно, чтобы сэкономить на налогах, можно воспользоваться самым наглым и радикальным методом – сокрытием доходов от государства.

Выгода будет обеспечена, также как бессонница и подозрение контролирующих органов. При этом не следует забывать, что за уклонение от уплаты налогов в крупном размере предусмотрена уголовная ответственность.

Как сказал дядюшка Бенджамин Франклин: «В этом мире неизбежны только смерть и налоги».

В России, немало появляются и также внезапно исчезают без уплаты налогов компании, просуществовавшие 5-6 месяцев. Как правило их деятельность так или иначе связана с обналичиванием денежных средств и внешней торговлей.

Налоговики очень не любят такие лже-фирмы, но вот доказать в действиях собственника фирмы-однодневки злой умысел – не так просто.

Только в прошлом году, государством началась планомерная ликвидация «мертвых» фирм путем перерегистрации предприятий.

Что касается использования законных приемов экономии на налогах, также не стоит увлекаться фантазиями на тему существования таких консультантов, которые способны истолковать закон самым, что ни на есть изощренным способом. И умудриться, при этом, заплатить триста рублей вместо трехсот тысяч

Помните пословицу «копейка рубль бережет»? Именно с этим принципом связан процесс минимизации налоговых выплат. Здесь воспользовались льготой, там регрессивной шкалой налогообложения и на выходе получили несколько меньшую налоговую сумму, не нарушая закон.

Ниже рассмотрим наиболее распространенные и современные способы минимизации самых значимых налогов для бизнеса.

Однако оговорюсь, что универсальных рецептов здесь быть не может и без собственной головы полностью не обойтись.

Непродуманные действия с налогами и отсутствие документального подтверждения по принципу «соседу помогло» могут иметь самые скверные последствия. Поэтому точный рецепт и «доза» для каждого «пациента» подбирается индивидуально.

2. Налоговые льготы на прибыль

Не так давно у небольших предприятий были различные послабления позволяющие снижать налог на прибыль. Например, 4х летние налоговые каникулы для некоторых видов бизнеса.

Или льгота позволяющая уменьшить налог на прибыль на ту сумму, которая была инвестирована в развитие производства. Но многие из подобных «сладких» возможностей канули в лета.

Однако некоторые варианты позволяющие экономить на этом налоге все же остались.

Так, чтобы срочно подпитать фирму можно использовать оборотные средства, используя активы от учредителей или материнских компаний.

Такие вливания не будут облагаться налогом на прибыль, но при условии владения не менее 50% уставного капитала предприятия. Однако в этом случае есть еще одно «но».

Деньги для своей дочерней фирмы могут выделяться только с чистой прибыли, налог по которой был уже уплачен. Эффективность этого метода мало ощутима.

3. Налог на прибыль. Уменьшить доходы или увеличить расходы?

Различные варианты расчета налогооблагаемой прибыли позволяют снижать налог на прибыль. Как известно, прибыль рассчитывается как разница между доходами и расходами. А значит уменьшить налогооблагаемую прибыль можно двумя способами: уменьшить доходы или увеличить расходы.

Для многих начинающих предпринимателей и небольших фирм, первый способ – уменьшение дохода, кажется самым простым и заманчивым.

Тут в ход идут различные ухищрения и сообразительность, граничащая с изобретательностью Эйнштейна: не пробиваются кассовые чеки или, чего мелочиться, сразу стирается память кассового аппарата, не оприходуется наличная выручка, не учитывается реализованный товар и пр. Разумеется, такая сообразительность позволяет предприимчивому изобретателю ближе познакомиться с уголовным кодексом.

Говоря о втором способе – увеличения расходов, то, как и в первом, здесь можно применить фантазию и всю свою недюжую находчивость и смекалку, и сэкономить на налогах вполне законным способом.

Один из вариантов предполагает трансформацию капитальных расходов в текущие. Ведь существуют схожие по свое сути вид работ связанные с переделкой помещений или зданий, которые можно документировать как реконструкцию или ремонт, да еще и капитальный, что предпочтительнее.

В этом случае расходы фирмы будут сопоставлены с расходами текущего периода, а это приведет к немедленному снижению налогооблагаемой прибыли.

А затраты связанные с реконструкцией объекта, полностью приписываются к стоимости этого самого объекта, и в дальнейшем рассчитывая налог на прибыль будут учитываться равными долями на протяжении всего срока службы здания, а это от 30 и более лет.

Разумеется, уменьшить часть налога целесообразно сразу. Кроме того, сумма, затраченная на реконструкцию, войдет в состав активов организации, что увеличит базис по налогу на имущество.

Другой вариант схожей тематики. Допустим, торговая фирма заказала услуги анализа некоторого сегмента рынка у маркетинговой компании. Казалось бы ничего особенного, но вот при заключении договора на оказание услуг разница всего в каких то трех словах, может существенно повлиять на прибыль и налог.

А в данном случае могут быть следующие формулировки: «оказание маркетинговых услуг» или «проведение маркетингового исследования». С первого взгляда отличия минимальны. Но вот расходы в первой формулировке можно прибавить к текущим расходам и тем самым уменьшить прибыль.

А заказывая «маркетинговое исследование» в трактовке договора, сумму, оплаченную по договору, нужно будет разнести по расходам на протяжении нескольких кварталов.

Еще один вариант, в котором можно достичь схожего результата: приобретение основных фондов с помощью лизинговой сделки вместо договора купли-продажи.

Платежи по лизингу схожи с арендными платежами и включаются в расходы сразу при их совершении.

Покупая недвижимость или оборудование традиционным способом, переносить понесенные расходы придется со временем посредством амортизации, а это согласитесь не так выгодно.

Но обратите внимание, что применять вышеуказанные схемы стоит при неоднозначных толкованиях ситуаций, а не для подмены документов или фактов.

4. Обналичивание денежных средств

Существует немало фирм практикующих искусственное увеличение собственных расходов. Большая часть таковых – это фирмы-однодневки. Заключая с ними фиктивный договор на выполнение работ или услуг, значительная часть денежных средств в итоге возвращается заказчику.

Несмотря на популярность этого способа, не стоит забывать, что он идет вразрез с законом. Подобные договоры, заключаемые в целях снижения налогов и получения «неучтенных денег», могут расцениваться как фиктивные сделки.

Налоговикам зачастую известны фирмы проводящие нечестные сделки. И налоговая проверка может выявить всех их партнеров и клиентов. А это различные санкции со стороны контролирующих органов, как за то, что исполнителя по договору нет, так и за списание денег на издержки, например, при неправильном оформлении договора или формулировки предмета договора.

5. Оффшорные зоны

При регистрации фирмы в оффшорных зонах появляется большая возможность экономить на налоговых платежах. Этот вариант – «высший пилотаж», поскольку требует опыта, знаний и серьезного юридического сопровождения. К тому же, оффшоры наиболее эффективны при совершении внешнеэкономических сделок.

В зарубежных оффшорных зонах, развитию бизнеса способствует отсутствие налогового режима. Как правило, предприятиям прошедшим регистрацию в оффшоре, нет нужды производить обязательные регулярные платежи, а только ежегодный фиксированный взнос.

Это объясняет, почему некоторые отечественные предприятия экспортирующие товар, весьма часто проводят сделки с собственными дочерними компаниями из оффшорных зон.

При этом большая часть поступлений от подобных сделок избежит налогообложения.

А нашему экспортеру остается лишь зачислять вознаграждения, причитающиеся фирме-посреднику, в собственные расходы, уменьшая тем самым налогооблагаемую прибыль.

К тому же, заграничные оффшоры не разглашают имена учредителей фирм, которые работают у них. А это в свою очередь позволяет выводить сделки между зависимыми друг от друга компаниями из-под ценового контроля, избавляя собственников от повышенного внимания налоговых органов на предмет уплаты налога с прибыли.

В отечественных оффшорных зонах, таких как Республика Калмыкия и Республика Алтай, предоставляются лишь незначительные преимущества. А чтобы воспользоваться льготами, распространяемые только на местные налоги, необходимо будет доказать, что конкретная компания работает на ней, а не просто числиться.

6. Уменьшение НДС

Налог на добавленную стоимость рассчитывается исходя из оборота, а вот его взимание осуществляется продавцом с покупателя. Поэтому уменьшить сумму НДС, подлежащую к зачислению в бюджет, крайне трудно, и может потребовать искажения или занижения сведений о реализации или услугах. Законность такого подхода, как понимаете, сомнительна.

Однако и здесь можно использовать знание закона. Так, не все товары облагаются НДС. Например, от уплаты НДС освобождены некоторые медицинские товары реализуемые организациями инвалидов. А большинство детских товаров и продуктов питания облагаются пониженной ставкой НДС – 10% вместо 20%. В статьях 149-164 Налогового кодекса РФ, можно более подробно ознакомиться с перечнем льгот.

Еще допускается возможность вычитать НДС, оплаченный из заемных средств. Хотя по этому поводу существовало немало споров. Работает это следующим образом.

На средства, привлеченные и необлагаемые налогом – заемные или кредит, могут быть приобретены товары, какое-либо другое имущество или услуги, а НДС, включенный в их стоимость, вычитается из общей суммы налогообложения, подлежащей уплате государству.

Если кредит значительного размера, то налоговая нагрузка на компанию заметно облегчается за счет сэкономленного НДС. Ну а погашать заемные средства, полученные скажем со стороны дружественной фирмы или тех же учредителей, можно не спеша.

7. Как не платить НДС (воспользоваться правом на освобождение)?

Согласно статье 145 НК РФ, фирма может быть освобождена от уплаты НДС. Такое право будут иметь организации и индивидуальные предприниматели выручившие за три прошедших месяца сумму не более 1 млн.

рублей от продажи товаров или услуг и при этом, не учитывая налог с продаж. Однако в течении указанного временного периода не допускается торговля подакцизными товарами.

А также эта льгота не распространяется на НДС уплаченный на таможне при осуществлении импорта.

Как же воспользоваться правом на освобождение от НДС? Для этого необходимо отослать по почте или доставить лично в налоговую инспекцию документы и письменное уведомление, в которых обосновывается право на льготу.

Таковыми документами являются:

- выписка из бухгалтерского баланса (относительно организаций);

- выписка из книги учета расходов, доходов и хозяйственных операций (относительно индивидуальных предпринимателей);

- копия журнала полученных и выставленных счетов-фактур;

- выписка из книги продаж.

Сроки предоставления вышеуказанных документов с уведомлением – не позже 20 числа месяца, с которого вы планируете воспользоваться правом на освобождение. А в случае почтовой отправки – не позднее 14 числа. Законодательно предусматривается освобождение на срок 12 месяцев, по окончании этого периода (не ранее) можно его продлить наоборот отказаться, предоставив аналогичный пакет документов.

Освобождение от уплаты НДС прекращает свое действие в случае превышения суммы выручки по допустимому пределу или нарушения любого другого условия. С месяца, когда это событие произошло, льгота считается недействительной и НДС подлежит уплате в полном объеме за этот месяц.

Стоит также знать об одном неудобстве этого послабления. При получении освобождения от уплаты НДС, вы имеете риск потерять своих покупателей и партнеров. Т.к. оные лишатся возможности уменьшения своего начисленного НДС в расчетах суммы налога, включенного в ваши услуги и товары. Принимайте взвешенные решения.

8. Имущественный налог и способы экономии на нем

Самый старый отечественный налог остается налог на имущество. На протяжении уже нескольких лет он действует без изменений.

При этом порядок уплаты и исчисления этого вида налога регулирует вовсе не Налоговый Кодекс, а Закон РФ «О налоге на имущество предприятий». А расчет этого налога производится по формулам, указанным в инструкции Государственной налоговой службы от 08.07.95г. № 33. Давайте поговорим, о том, какие способы экономии применимы к налогу на имущество.

Один из способов экономии – это сокращение стоимости и количества числящегося на балансе организации имущества, и использование предоставленных законом льгот.

При этом возможно полное освобождение от налога на имущество, если не менее половины сотрудников предприятия являются инвалиды.

Из расчета среднесписочной численности с учетом штатных сотрудников, а также людей занятых на основе договоров гражданско-правового характера и внешних совместителей.

Зачастую, фирма желающая воспользоваться «сладкой» льготой, набирает инвалидов в свой штат за символическую зарплату, а возможна и договоренность с конкретной организацией инвалидов.

Еще большую выгоду можно достичь, если перевести на баланс льготной организации все имеющееся имущество, и эксплуатировать его на основании договора аренды.

В этом случае еще и налог на прибыль будет сокращен за счет арендных расходов. Двойная выгода!

Другой способ экономии на имущественном налоге – это заключение договоров комиссии. Например, торговая компания реализует товары, а договора комиссии заключены со своими поставщиками.

Поскольку собственником товара не может являться комиссионер, то среднегодовая стоимость имущества, с которой взимается налог, будет снижена.

В случае с крупными товарными запасами подобная экономия будет серьезным подспорьем.

Как уменьшить налог с продаж (способы его уменьшения)

Этот вид налога имеет временный характер и ставка по нему невысока – максимально 5%. Этот вид налогообложения, представляя собой оборотный налог, также неизбежен и в крупных фирмах может достигать солидных размеров.

Как и в случае с НДС, налог с продаж предприниматель берет из кармана покупателя, т.к. эта сумма составляет розничную цену товара или услуги.

Конечно в условиях конкуренции даже такое небольшое удорожание, может явиться фактором падения спроса.

Но в новых правилах оплаты налога с продаж существуют обширные возможности для его уменьшения. Согласно налоговому законодательству, этим видом налога облагаются лишь расчеты с физлицами за наличные. А значит обойти его просто – элементарный расчет безналом, при этом банковские карты не учитываются.

Например, в собственном торговом зале, компания может открыть кассу для операций от дружественного банка и это ни как не усложнит процесс покупки товара, зато сможет сэкономить до 5% от стоимости товара.

Разумеется, этой простую схему может позволить себе не каждая фирма, ведь не у всех есть свой магазин, торгующий дорогостоящими товарами, как то автомобили или бытовая техника.

Еще более экзотический вариант – это заключение договора, по которому покупатель возлагает на продавца приобретение для себя какого-то конкретного товара. Хитрость здесь в том, что выручка по договору – это комиссионное вознаграждение и значит продавец, освобождается от налога с продаж товара. Поскольку сумма товара – это деньги, предусмотренные для исполнения пожелания покупателя.

У последнего варианта есть один существенный недочет – это оформление большой кипы документов. Ведь в этом случае продавец обязан оформить почти целое досье на каждую отдельную сделку, чтобы обосновать целевой характер денежных средств.

О том, как сэкономить, или вовсе не платить налог за продажу авто, мы говорили в предыдущей статье.

Ваш МИР ФИНАНСОВОГО БЛАГОПОЛУЧИЯ

Источник: https://spaceincome.com/finance/reduce-taxes/

Ип как не платить ндс

Согласно статье 145 НК РФ налог на добавленную стоимость могут не платить предприятия, размер выручки которых за 3 месяца составил меньше двух миллионов рублей. Для того, чтобы воспользоваться таким правом, компании нужно предоставить в налоговую инспекцию соответствующие документы по объемам выручки. Это могут быть выписки из бухгалтерских книг или журнала продаж.

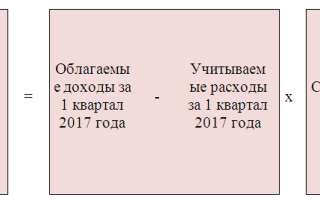

Налог на добавленную стоимость предприятия по итогам налогового периода рассчитывается как разница между начисленным налогом и налогом к вычету.

Бизнес форум

У меня ИП на упрощенке (6%). Я закупаю товар у компании, которая ООО и которая, понятно, платит НДС. Они включают НДС в цену товара.

Могу ли я просить их не включать в счет НДС, то есть продавать мне товары по цене, не включающей НДС, на основании того, что я ИП на упрощенке и не плачу НДС? Иными словами — если я не плачу НДС, имеет ли право эта фирма выставлять мне цены без НДС? Не заставят ли ее потом в налоговой все равно этот НДС уплачивать?

Вы не можете их попросить выставлять Вам документы без НДС.

Ип и ндс

НДС платят все, даже простые граждане, покупая колбасу в магазине, просто некоторые могут его вернуть из бюджета (зачесть).

Вы оплачиваете счет полностью в любом случае — есть там НДС или нет, а далее, если САМИ являетесь плательщиком налога в бюджет, то можете уменьшить перечисляемую сумму на суммы «входящего» налога, подтвержденные счетами-фактурами. Это очень грубо. Если сами не платите — ничего возместить не можете.

Ип на енвд и общий режим. работаем перечислением с организациями, платим ндс. у вас написано, что ип имеющие доход менее 2 млн. руб. имеют право не платить ндс (ст. 145). у меня менее 2 млн. могу ли я не платить ндс?

налог — 6 000 р. социальные платежи(ПФР, ФОМС, ФСС) — 20 000 р. Налог уменьшаем всего на 6 000. Итоговый налог 0 р.

ЕНВД подается и платится в налоговую по месту деятельности. С 2013 года ЕНВД является добровольным, т.е. налогоплательщик сам решает переходить на него либо нет.

За работников(если есть) ИП и ООО платят страховые взносы раз в месяц. Подает расчет РСВ-1 раз в квартал до 15 мая, 15 августа, 15 ноября, 15 февраля.

Как считать НДС?

д.). Как правильно считать НДС, должен знать бухгалтер каждого предприятия, так как ошибка может обойтись слишком дорого.

Такое понятие, как НДС, появилось в России в далеком 1992 году благодаря закону «О налоге на добавленную стоимость». Начиная с 2001 года порядок начисления и уплаты НДС регламентируется 21 главой Налогового Кодекса Российской Федерации.

Следует отметить, что платить НДС должны не все: так, вы можете не платить НДС, если работаете по упрощенной системе налогообложения, а также если доход вашего предприятия не превысил установленную законом сумму (2 миллиона рублей за три месяца, которые предшествовали уплате налога).

Какие налоги платит ИП?

Каждая из систем регламентирует, какие налоги должен платить ИП, согласно ее правил. Они все располагают как положительными так, к сожалению, и отрицательными сторонами. Которые напрямую оказывают влияние на доход предпринимательской деятельности и на порядок ведения отчетности.

Сравнивая эти три системы важно заметить одну особенность. Уплата единого налога на временный доход и упрощенная система налогообложения применяются лишь к доходам, получаемым путем осуществления отдельных видов предпринимательской деятельности.

Кто должен платить налог на добавленную стоимость?

Налоговая служба сразу регистрирует организацию или ИП в качестве налогоплательщика, а не плательщика каких-то отдельных налогов .

В отношении последнего пункта статья 320 Таможенного Кодекса РФ по общему правилу признает плательщиком налогов декларанта. Однако в ряде случаев плательщиком пошлин и налогов (в том числе НДС) могут выступать:

Относительно бюджетных организаций в Налоговом Кодексе прямо не указано, должны ли они уплачивать НДС со своих операций.

Кто обязан платить НДС?

К таким затратам относится, к примеру, аренда офиса или оплата коммунальных платежей.

В этом случае сумму «входного» НДС следует распределять пропорционально тому, как данные товары (услуги) используются в каждом из видов деятельности.

Предприниматели на УСН освобождены от уплаты ряда налогов: в частности, организации не платят налог на прибыль и НДС, а ИП не платят НДФЛ и налог на имущество.

Может ли ИП платить НДС?

Для этого требуется строгое соблюдение нескольких существенных условий:

— в случае если для осуществления деятельности по ЕНВД юридическое лицо или же индивидуальный предприниматель закупает товары с учетом НДС, то эту сумму НДС следует учитывать непосредственно в цене этих товаров (это касается и в случае приобретения основных средств и даже нематериальных активов);

Источник: https://sckonsalt.ru/ip-kak-ne-platit-nds-43847/

Как исчисляется НДС при бесплатном питании?

В рассматриваемых делах Волго-Вятского и Московского округов арбитры не только признали правомерность расходов по прибыли, но и указали, что стоимость продуктов, переданных работнику во время бесплатного обеда, НДС не облагается.

Главное, чтобы условие об организации питания было прописано в трудовых или коллективных договорах. Иначе предоставление питания работникам будет расценено налоговиками как безвозмездная передача, которая подлежит обложению налогом.

Принять к вычету налог на добавленную стоимость, предъявленный поставщиком питания, нельзя, поскольку продукты не используются в операциях, облагаемых НДС.

Отражение расходов на бесплатное питание сотрудников в учёте

На основании коллективного договора компания обеспечивает своим сотрудникам бесплатное питание по типу шведского стола. Фирма наняла специализированную организацию для доставки в офис обедов. В июне предприятие перечислило за питание 236 000 рублей (в том числе НДС — 36 000 рублей).

Поскольку персонифицировать затраты не представляется возможным, компания не облагает обеды НДФЛ и страховыми взносами. На стоимость питания НДС не начисляется, входной налог на добавленную стоимость (36 000 рублей) к вычету не принимается.

Затраты на питание учтены в составе расходов при налогообложении прибыли: — дебет 60 кредит 51: 236 000 рублей — оплачена стоимость обедов поставщику;

— дебет 26 (91-2 субсчет «Прочие расходы») кредит 60: 236 000 рублей — отражена стоимость обедов, полученных от поставщика.

Шведский стол (по мнению контролирующих ведомств и судей):

┌───────────────┐ ┌────────────────────┐ ┌─────────────────────────┐ ┌──────────────────────┐ │ Облагают НДФЛ │ │Облагают страховыми│ │Если облагают НДФЛ │ │Стоимость переданного│ └───────────┬───┘ │ взносами │ │и взносами, то расходы │ │питания сотрудникам │ ▲ └─────────┬──────────┘ │на питание уменьшают │ │НДС не облагают; │ │ ▲ │базу по налогу на прибыль│ │налог, предъявленный │ │ │ └───────────────────────┬─┘ │поставщиком, к вычету│ │ │ ▲ │не принимают │ │ │ │ └────────┬─────────────┘ │ │ Мнение контролирующих ведомств │ ▲ ┌─┴───────────────┴────────────────────────────────────┴────────────┴──┐ │Бесплатное питание,предусмотренное трудовым (коллективным) договором,│ │ по программе шведского стола │ └─┬───────────────┬──────────────────────────────┬──────────────────┬──┘ ▼ ▼ Мнение судей ▼ ▼ ┌───────────┴────┐ ┌────────┴────────────┐ ┌───────────────┴────┐ ┌────────┴─────────────┐ │Не подлежит │ │Не подлежит обложению│ │Стоимость питания │ │Стоимость переданного│ │обложению НДФЛ │ │страховыми взносами │ │уменьшает базу │ │питания сотрудникам │ └────────────────┘ └─────────────────────┘ │по налогу на прибыль│ │НДС не облагают; │ └────────────────────┘ │налог, предъявленный │ │поставщиком, к вычету│ │не принимают │ └──────────────────────┘

Источниками витаминов объявляются самые разные съестные продукты. Лучшим средством сохранения витамина рекомендуется замораживание. Витамин В требуется для укрепления человека в отличной физической форме. Передозировка витаминов равно нежелательна, как и недостаточность. Норма потребления витаминов зависит от срока беременности, наличия заболеваний, пола, возраста, физической активности.

Источник: https://nalogitax.ru/oblozhenie-ndsfree-besplatnyh-obedov-sotrudnikov-besplatnom-pitanii.html