Командировка за границу: тонкости учета

9 Февраля, 2018

Екатерина Ермакова

Менеджер проектов компании «Интеркомп»

Что касается учета трат сотрудников, отправленных в рабочую поездку, то для того, чтобы такие расходы принять к учету в целях налога на прибыль, они должны быть документально подтверждены и экономически обоснованы (ст. 252 НК РФ).

Это первый факт, о котором ни в коем случае не нужно забывать.

Удивительно, но несмотря на то, что эта истина повторяется из уст в уста, на практике не так часто встретишь компанию, у которой все «командировочные» документы в идеальном порядке.

Командировочные расходы согласно ТК РФ и НК РФ включают в себя:

— траты на проезд; — расходы по найму жилого помещения; — дополнительные траты, связанные с проживанием;

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Документы, оформленные на иностранном языке, должны иметь построчный перевод, который может выполнить даже сам сотрудник (Приказ Минфина России от 29 июля 1998 г. № 34н). Исключением являются авиабилеты, которые не требуют перевода (письмо ФНС России от 26 апреля 2010 г. № ШС-37-3/656@).

Авиабилеты

Если авиабилет приобретен через Интернет, то для целей налогообложения прибыли подтверждением трат будут являться маршрут/квитанция электронного билета и посадочный талон (письмо Минфина России от 9 октября 2017 г. № 03-03-06/1/65743).

При этом посадочный талон, в том числе электронный, полученный при регистрации через Интернет, должен содержать соответствующие реквизиты, подтверждающие факт перелета. Как правило, данным реквизитом является штамп о досмотре.

При отсутствии штампа на электронном посадочном талоне налогоплательщику необходимо подтвердить факт воздушной перевозки иным способом, например, организация может предоставить выданную авиаперевозчиком или его представителем справку, содержащую необходимую для подтверждения полета информацию (письмо Минфина России от 9 октября 2017 г. № 03-03-06/1/65743).

Расчет бонусами

Еще один любопытный факт. При пользовании банковскими картами при расчетах мы часто получаем бонусы. Например, на бонусы можно купить авиа- или железнодорожные билеты.

Так, если билет оплачен бонусами сотрудника, накопленными на своей личной банковской карте по программе лояльности, то для учета такого билета опираться необходимо исключительно на документы.

Например, в билете РЖД за бонусы некоторых банков на билете указывается, что он оплачен наличными, в этом случае следует возместить расходы в полном объеме.

То же самое нужно сделать, если нет пометки о способе оплаты: опять же необходимо, как обычно, возместить «расходы» на проезд сотруднику, кстати, и НДС по таким тратам можно будет принять к вычету. А вот если на билете есть отметка, что денег за него сотрудник не платил, то в этом случае факт расхода отсутствует и работнику ничего не возмещается, получается, что сотрудник фактически сэкономил деньги компании.

Невозвратный билет

В случае если приобретен так называемый «невозвратный» авиабилет, при расторжении договора перевозки его стоимость не возвращается (подп. 4 п. 1 ст. 108 Воздушного кодекса РФ). Повторюсь, согласно НК РФ в целях налогообложения прибыли расходами можно признать обоснованные и документально подтвержденные затраты (п. 1 ст.

252 НК РФ). В то же время НК РФ уточняет, что к прочим расходам относятся траты на командировки, в частности, на проезд сотрудника к месту пребывания и обратно (подп. 12 п. 1 ст. 264 НК РФ).

То, что командировка не состоялась, не говорит о том, что расходы на покупку билета можно считать необоснованными, тем более, что невозвратные билеты стоят намного дешевле.

Ситуация, опять же, спорная, но я считаю, что стоимость невозвратного авиабилета можно учесть в расходах при расчете налога на прибыль, даже если командировка не состоялась. К авансовому отчету помимо билета в этом случае необходимо приложить документ, подтверждающий, что билет является невозвратным.

Продолжим тему отмененных командировок. Рассмотрим пример: руководитель издал приказ о направлении сотрудника в загранкомандировку. Для оплаты сбора на выдачу визы сотруднику были выданы средства в сумме 5000 рублей. Через несколько дней поездка была отменена по распоряжению директора.

Сотрудник представил авансовый отчет с подтверждающими оплату сбора документами. Работникам возмещаются подтвержденные расходы как по России, так и за ее пределами, в том числе расходы на получение виз. При этом расходы должны быть еще и экономически обоснованы.

Вопрос об экономической обоснованности трат на визу в случае отмены загранкомандировки является спорным, но по мнению Минфина, а также налоговых органов, расходы на оформление и выдачу виз по несостоявшимся командировкам не могут быть учтены в целях налогообложения прибыли, поскольку они не соответствуют критериям, установленным пунктом 1 статьи 252 НК РФ (п. 1 письма Минфина России от 6 мая 2006 г. № 03-03-04/2/134, п. 1 письма ФНС России от 25 ноября 2011 г. № ЕД-4-3/19756@).

Квалификация выплат

Что касается НДФЛ, то здесь ситуация иная. В соответствии с пунктом 3 статьи 217 Налогового кодекса расходы на командировки не включаются в доход, подлежащий налогообложению.

Согласно официальной позиции, отмена командировки не изменяет квалификацию такого вида выплат, как возмещение расходов на получение виз, поэтому произведенные сотруднику выплаты на возмещение расходов по получению визы не подлежат обложению НДФЛ даже в случае отмены поездки (п. 2 письма Минфина России от 6 мая 2006 г. № 03-03-04/2/134).

Личная карта

Компания перечисляет аванс на командировочные расходы своему сотруднику на его банковскую карту в рублях. Сотрудник оплачивает этой картой в том числе расходы в командировках за границей.

В этом случае Минфин считает, что расходы следует определять исходя из потраченной суммы согласно первичным документам по обменному курсу, установленному банком на дату списания средств (письма от 22 января 2016 г. № 03-03-06/1/2318, от 17 июля 2015 г. № 03-03-06/41128).

Документом, подтверждающим курс, может быть выписка с карточного счета сотрудника, где будет виден курс списания, такая выписка должна быть заверена банком (письмо Минфина России от 10 июля 2015 г. № 03-03-06/39749).

В иностранной валюте

Вопросы часто возникают по учету расходов в иностранной валюте. На самом деле здесь все достаточно просто.

Если сотрудник приложил к авансовому отчету по загранкомандировке документ, который подтверждает курс конвертации рублей в иностранную валюту (например, справку о покупке), то валютные расходы пересчитываются в рубли по курсу, указанному в этой бумаге (письма Минфина от 21 января 2016 г.

№ 03-03-06/1/2059, от 17 июля 2015 г. № 03-03-06/41128).

Если такого документа нет, то расходы, понесенные в иностранной валюте, надо пересчитать в рубли по курсу ЦБ РФ: в части средств, выданных авансом сотруднику под отчет перед командировкой, — на дату выдачи аванса (письмо Минфина от 21 января 2016 г. № 03-03-06/1/2059); в части, не покрытой авансом (то есть в сумме перерасхода), — на дату утверждения авансового отчета по загранкомандировке (письмо Минфина от 6 июня 2011 г. № 03-03-06/1/324).

Иностранные налоги

Зачастую сотрудники прикладывают к авансовым отчетам по заграничным командировкам оправдательные документы, где отдельной строкой выделены иностранные налоги.

Согласно позиции Минфина и ФНС, статья 270 НК РФ содержит закрытый перечень неучитываемых трат, иностранные налоги там не указаны.

В связи с этим налоги, уплаченные за рубежом, можно учесть в целях налогообложения прибыли на основании подпункта 49 пункта 1 статьи 264 НК РФ как прочие расходы, связанные с производством и реализацией.

Приезд иностранца в РФ

И немного о приглашенных в Россию для переговоров иностранцах. Миграционный учет в России регламентирует Федеральный закон от 18 июля 2006 года № 109-ФЗ.

Для того чтобы иностранец приехал в российскую компанию в командировку, фирма должна его пригласить. Как правило, для деловых визитов оформляется деловая виза. Существует несколько типов и разновидностей деловых виз.

Виза выдается на 90 дней с возможностью однократного или двукратного въезда либо сроком до 12 месяцев (мультивиза).

То, что командировка не состоялась, не говорит о том, что расходы на покупку билета можно считать необоснованными. Ситуация спорная, я думаю, что стоимость невозвратного авиабилета можно учесть в расходах при расчете налога на прибыль.

После пересечения границы России иностранец должен встать на миграционный учет в течение семи дней.

Для граждан некоторых стран установлены иные сроки, например, 30 дней для резидентов Белоруссии, 15 дней для граждан Таджикистана. Если иностранец поселился в гостинице, то гостиница поставит его на учет.

Если вы решили поселить командированного иностранца в корпоративной квартире, то обязанность по регистрации будет лежать на компании.

Что касается оформления командировочных расходов, то тут будут действовать законы той страны, откуда приехал иностранец. Российская сторона ничего оформлять не обязана. Встречаются случаи, когда российская сторона оплачивает часть расходов на проживание командированного иностранца.

м

В таком случае компания может перевыставить эти расходы иностранной организации, если у них заключен договор и такая возможность в нем предусмотрена. Если такой возможности нет, то расходы нельзя будет учесть в целях налогообложения прибыли, так как между вашей компанией и иностранцем отсутствуют трудовые отношения.

Пребывание иностранца в России сроком более 90 дней в течение 12 месяцев может быть обусловлено только трудовыми отношениями.

Источник: https://www.intercomp.ru/press-center/articles/komandirovka-za-granitsu-tonkosti-ucheta/

По какому курсу считать расходы при загранкомандировках в 2018

Если подтверждающих расходы на проживание документов нет, то уменьшить облагаемую базу по налогу на прибыль нельзя.

- Суточные. При загранкомандировке не подлежат подтверждению чеками, квитанциями или другими документами. Устанавливается их размер в нормативных документах организации.

Пересчет расходов в рубли Аванс при оправлении работника в командировку может выдаваться как в рублях, так и в валюте страны назначения. Деньги, выдаваемые сотруднику в валюте могут быть сняты с валютного счета организации.

Как правило снятие со счета денег и выдача аванса происходят в разные дни. Курс при этом постоянно меняется и возникают курсовые разницы.

Такие курсовые разницы могут возникнуть и при возврате неизрасходованного аванса, выданного в валюте.

Внимание

Как правило из загранкомандировок работник привозит подтверждающие документы, составленные на иностранном языке. В этом случае они должны быть переведены на русский язык.

Это может сделать сторонний профессиональный переводчик, либо один из специалистов организации – работодателя.

По какому курсу считать валютные расходы на загранкомандировку

Этой нормой следует руководиться, когда исчисляется НДФЛ и страховые взносы. Какие существуют нормы для заграничной командировки Правительством России утверждено Постановление № 812, которое определяет нормы суточных по поездкам в иностранные государства.

Оно обязательно к исполнению всеми организациями и учреждениями, источником финансирования расходов, в которых выступает бюджет страны или муниципалитетов. Здесь определяются нормы суточных, выраженные в долларах США для каждого принимающего иностранного государства за один день.

Расчет суточных при загранкомандировках в 2017-2018 гг

Записку и другие документы, подтверждающие использование личного авто (путевой лист, счет, квитанции и др.) работник предоставляет работодателю.

- Проезд на такси. Проезд сотрудника до места отправления (вокзала или аэропорта) на такси могут быть учтены только в том случае, если они являются экономически обоснованными.Документ, подтверждающий такие расходы при этом должен оформляться в соответствии с требованиями действующего законодательства.

- Наем жилого помещения. Расходы по найму работником жилого помещения подтверждаются квитанцией или счетом за проживание в гостинице. Если в подтверждающем оплату за проживание в отеле иностранного государства документе выделен НДС, то данная сумма также может включаться в расходы для целей налогообложения.

Источник: http://law-uradres.ru/po-kakomu-kursu-schitat-rashody-pri-zagrankomandirovkah-v-2018/

Как оплатить расходы по загранкомандировке без ошибок

Организация в соответствии с имеющимися лицензиями на международные перевозки выполняет коммерческие рейсы в страны СНГ.

1. Что является основанием для возмещения командировочных расходов?

2. Время нахождения в загранкомандировке считается с момента пересечения Государственной границы Республики Беларусь или с момента направления в командировку?

3. Что является основанием для выплаты суточных при командировках в Российскую Федерацию: отметка предприятия-заказчика или отметка таможенной службы о пересечении границы в установленном порядке?

1. Работники направляются в служебную командировку за границу на основании приказа (распоряжения) нанимателя.

При направлении работников в командировку за границу руководитель организации устанавливает задание по командировке, в котором указывает цель командировки, время нахождения за границей и др.

|*| Установленный в приказе (задании) срок командировки – основание для выплаты командированным работникам аванса на командировочные расходы.

* Информация о том, что поездка на один день за границу – не всегда однодневная командировка, доступна для подписчиков электронного «ГБ»

Сумма аванса рассчитывается исходя из норм оплаты командировочных расходов при служебных командировках за границу, установленных законодательством Республики Беларусь, и с учетом расходов, предусмотренных Инструкцией № 115*. Если в процессе командировки задание меняется и срок командировки продлевается, то командировочные расходы возмещаются за фактический срок пребывания в командировке. __________________________

* Инструкция о порядке и условиях предоставления гарантий и компенсаций при служебных командировках за границу, утвержденная постановлением Минтруда и соцзащиты Республики Беларусь от 30.07.2010 № 115 (далее – Инструкция № 115).

Таким образом, время нахождения в загранкомандировке считается с момента направления в командировку в соответствии с приказом (распоряжением) нанимателя.

Суточные возмещаются в иностранной валюте с включением дня отъезда из Республики Беларусь и дня прибытия в Республику Беларусь по нормам, установленным для государства, в которое направлен работник в командировку (часть первая п. 22 Инструкции № 115).

2. Для водителей, осуществляющих международные автомобильные перевозки грузов и пассажиров, и лиц, командированных вместе с ними, днем отъезда (выбытия) из Республики Беларусь и днем прибытия в Республику Беларусь считаются дни пересечения Государственной границы Республики Беларусь.

При пересечении границы до 24 ч включительно днем выбытия считаются текущие сутки, а с 0 ч и позднее – последующие сутки (ст. 93 Трудового кодекса Республики Беларусь; далее – ТК).

При этом за время следования по территории Республики Беларусь до дня выбытия из Республики Беларусь либо после дня прибытия в Республику Беларусь суточные выплачиваются в белорусских рублях по нормам, установленным законодательством Республики Беларусь по оплате служебных командировок в пределах Республики Беларусь.

3.

Поскольку при командировании в Россию отметка в паспорте о пересечении границы не делается, то при командировании на автотранспорте нанимателя день пересечения границы может быть определен на основании отметок в путевом листе, сопроводительных документах (например, товарно-транспортной накладной, квитанции об оплате за проезд по платным дорогам и др.) о времени выбытия из места постоянной работы командированного работника и прибытия указанного транспорта к месту постоянной работы (п. 32 Инструкции № 115).

Если в сопроводительных документах время пересечения границы не указано – то на основании отметок в путевом листе о выезде и возвращении на предприятие. Время пересечения границы может быть определено расчетным путем с учетом маршрута и графика движения автотранспорта.

При служебных командировках за границу наниматель обязан выдать аванс в иностранной валюте и возместить работнику определенные расходы (п. 8 Инструкции № 115).

Вправе ли организация выдать аванс или компенсировать работнику после возвращения из командировки расходы по аренде автомобиля за границей или оплату такси для проезда между городами, если работник командирован в несколько городов и между ними отсутствует транспортное сообщение общего пользования?

Компенсировать работнику эту сумму можно, но не как командировочные.

При служебных командировках наниматель обязан выдать аванс и возместить работнику расходы (ст. 95 ТК):

– по проезду к месту служебной командировки и обратно;

– по найму жилого помещения;

– за проживание вне места постоянного жительства (суточные);

– иные произведенные работником с разрешения или ведома нанимателя расходы |*|.

* Информация о документах, подтверждающих проживание в отеле при зарубежной командировке, доступна для подписчиков электронного «ГБ»

Согласно ТК командировочные расходы носят характер компенсаций, выплачиваемых непосредственно работнику на собственные нужды, связанные со служебной командировкой по распоряжению нанимателя. Командировочные расходы работнику, направленному в командировку за границу, возмещаются в соответствии с Инструкцией № 115 в пределах норм, установленных законодательством.

Нормами Инструкции № 115 определено, что транспортные расходы в пределах пункта командирования оплачиваются за счет суточных, а расходы по проезду на вокзал, в аэропорт, а также с вокзала, аэропорта возмещаются работнику в пределах стоимости проезда на внутренних линиях водного, воздушного, автомобильного пассажирского транспорта общего пользования либо в пассажирских поездах или вагонах во внутригосударственном сообщении. Возмещение работнику расходов по аренде автомобиля или на такси Инструкцией № 115 не предусмотрено.

Законодательством не предусмотрено расширение данного в Инструкции № 115 перечня иных командировочных расходов. С учетом норм ТК и Инструкции № 115 расходы по аренде автомобиля и на такси, произведенные работником в месте командирования, не относятся к командировочным расходам, а являются расходами коммерческой организации.

От редакции:

Понесенные работником расходы на аренду автомобиля относятся к производственной деятельности организации. Тот факт, что они не относятся к командировочным расходам, не исключает необходимости оплаты таких расходов. Эти затраты следует рассматривать как хозяйственные расходы и отражать следующей записью:

Д-т 26 (90-10) – К-т 76.

Некоторые авиакомпании не включают в стоимость авиа-билета провоз личного багажа командированного, он оплачивается отдельно.

Как производить расчет с работниками, командированными за границу, в подобной ситуации?

Расходы возмещаются по решению нанимателя.

Командированному работнику возмещаются расходы по провозу багажа (в случае выполнения служебного поручения по его провозу) свыше норм провоза багажа, разрешенного провозить бесплатно по билету того вида транспорта, которым следует работник, при обязательном представлении подтверждающих документов в оригинале (счета, квитанции, проездные билеты) (подп. 11.3 п. 11 Инструкции № 115).

Таким образом, возмещение стоимости провоза личного багажа командированного работника сверх норм провоза багажа, предусмотренных авиабилетом, нормами Инструкции № 115 не предусмотрено.

Следовательно, если работник оплачивает провоз личного багажа сверх норм, предусмотренных авиабилетом, то данные расходы ему могут возмещаться по решению нанимателя и относиться на затраты, неучитываемые при налогообложении прибыли, с учетом подп. 1.6 п. 1 ст. 131 Налогового кодекса Республики Беларусь |*|.

* Информация о расчете среднего заработка за время зарубежной командировки доступна для подписчиков электронного «ГБ»

Работник направлен в командировку за границу. Для быстрого оформления визы он обратился в визовый центр.

Относится ли визовый сбор (плата за срочность, фотографии и т.д.) к расходам на получение визы в соответствии с п. 30 Инструкции № 115?

Возмещение посреднических услуг нормами Инструкции № 115 не предусмотрено.

Работнику, командированному за границу, возмещаются расходы по получению виз без наличия подтверждающих документов, т.е.

расходы, которые работник производит при непосредственном обращении за визой в консульство (посольство) иностранного государства (п. 30 Инструкции № 115).

м

Это расходы на уплату консульских (визовых) сборов в размерах, установленных иностранными посольствами (консульствами).

При обращении в визовый центр с работником заключается посреднический договор, согласно которому уплачивается сервисный сбор, как вознаграждение за посреднические услуги, а также оплачиваются иные услуги (за срочность рассмотрения, за фотографии и т.д.). Возмещение таких услуг нормами Инструкции № 115 не предусмотрено.

В то же время с учетом того, что срочность оформления визы необходима для выполнения работником служебного задания нанимателя, то данные расходы за оказание посреднических услуг являются расходами организации.

От редакции:

В таком случае расходы, возмещаемые работнику, следует рассматривать как общехозяйственные затраты. В соответствии с учетной политикой и на основании подтверждающего документа организация может отразить их в бухгалтерском учете записью:

Д-т 26 (90-10) – К-т 76.

Работник по возвращении из загранкомандировки представил счет из гостиницы, на котором отсутствуют печать организации и подпись ответственного лица, а также отсутствует кассовый чек.

Принимается ли к возмещению указанный счет?

Принимается, если он соответствует требованиям Закона № 57-З*. __________________________

* Закон Республики Беларусь от 12.07.2013 № 57-З «О бухгалтерском учете и отчетности» (далее – Закон № 57-З).

Расходы по найму жилого помещения возмещаются в размерах предельных норм возмещения расходов по найму жилого помещения в сутки, установленных законодательством Республики Беларусь, при обязательном представлении подтверждающих документов в оригинале (п. 14 Инструкции № 115).

Инструкцией № 115 не определена обязательность наличия кассового чека.

Законом № 57-З предусмотрено, что первичные учетные документы, если иное не установлено Президентом Республики Беларусь, должны содержать следующие сведения:

– наименование документа, дату его составления;

– наименование организации, фамилию и инициалы индивидуального предпринимателя, являющегося участником хозяйственной операции;

– содержание и основание совершения хозяйственной операции, ее оценку в натуральных и стоимостных показателях или в стоимостных показателях;

– должности лиц, ответственных за совершение хозяйственной операции и (или) правильность ее оформления, их фамилии, инициалы и подписи.

Первичные учетные документы могут содержать иные сведения, не являющиеся обязательными.

Если представленный работником для оплаты документ из гостиницы содержит все вышеперечисленные сведения, то работнику возмещаются произведенные расходы по найму жилого помещения в пределах норм, установленных Минфином, даже без наличия кассового чека.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/kak-oplatit-raskhody-po-zagrankomandirov-0

Командировки за границу: порядок компенсации расходов

Министерством труда и социальной защиты Республики Беларусь при организационной поддержке ООО «ЮрСпектр» была проведена IV Практическая конференция «Социально-трудовые отношения: юридические и бухгалтерские аспекты». На вопросы ее участников о гарантиях и компенсациях при загранкомандировках работников ответила Елена Ивановна Секержицкая.

Эксперт в области трудового законодательства

Работник направлен в командировку из г. Минска в г. Берлин самолетом. Возмещаются ли ему расходы по проезду из г. Минска до Национального аэропорта Минск?

Командированному за границу работнику возмещаются расходы по проезду в аэропорт и из аэропорта на внутренних линиях водного, воздушного, автомобильного пассажирского транспорта общего пользования (кроме такси) либо в пассажирских поездах или вагонах во внутригосударственном сообщении к месту отправления, назначения и пересадок, если он находится за пределами населенного пункта .

Однако Национальный аэропорт Минск включен в городскую черту г. Минска . Вместе с тем в городскую черту включен только земельный участок самого Национального аэропорта Минск, при этом автомобильная дорога, соединяющая г. Минск с Национальным аэропортом Минск, относится к дорогам с асфальтобетонным и цементным покрытием за пределами населенного пункта.

Расстояние до аэропорта – около 40 км.

Учитывая особенность расположения Национального аэропорта Минск, добраться до него можно на пригородном транспорте, стоимость которого превышает стоимость поездки на городском транспорте.

Поэтому наниматель вправе компенсировать работнику стоимость проезда пригородным транспортом общего пользования из г.

Минска до Национального аэропорта Минск на основании подтверждающего проездного документа.

Работник вернулся из загранкомандировки. Проездной документ (ж/д билет) он потерял, но представил справку транспортной организации, выдавшей проездной документ. Является ли этот документ основанием для возмещения расходов на проезд?

Расходы на проезд возмещаются при обязательном представлении работником подтверждающих документов в оригинале (проездные билеты, счета, квитанции и посадочные талоны при приобретении электронных билетов на проезд и т.д.) . Кроме того, перечень подтверждающих документов установлен Нацбанком.

Так, документами, подтверждающими оплату проезда, могут быть кассовый чек (его заверенная копия), карт-чек либо выписка по счету, к которому выдана банковская платежная карточка (при использовании личной карточки работника – выписка, подтвержденная банком), может быть иной документ, предусмотренный законодательством иностранного государства .

В указанном случае наниматель может компенсировать расходы работника при наличии письменного подтверждения организации, выдавшей билет и осуществившей перевозку, а также документов, подтверждающих оплату утерянного билета (при их наличии).

Работник был командирован в г. Москву. По личным причинам он задержался в месте командирования и вернулся обратно на 2 дня позже окончания срока командировки. Должен ли наниматель возмещать работнику оплату проезда из командировки?

Даты выбытия в командировку и прибытия из нее определяются в приказе (распоряжении) нанимателя. Законодательством о загранкомандировках не предусмотрено возмещение расходов по проезду к месту командирования и обратно до начала и (либо) после окончания командировки . Соответственно проездные документы должны совпадать с этими датами.

В рассматриваемой ситуации наниматель не обязан возмещать работнику оплату проезда из командировки. Вместе с тем он вправе принять такое решение . При этом следует учитывать нормы ст. 131 НК.

По возвращении из командировки работник представил счет гостиницы и выписку по личному карт-счету об оплате услуг гостиницы через Интернет. Можно ли возместить расходы работника по найму жилья на основании указанных документов?

Расходы работника по найму жилого помещения возмещаются в пределах установленных законодательством норм в сутки при обязательном представлении подтверждающих документов в оригинале . К таким документам относится в том числе счет гостиницы.

Документами, подтверждающими оплату услуг гостиницы в безналичном порядке с использованием, в частности, интернет-банкинга, мобильного банкинга, являются карт-чек либо подтвержденная банком выписка по счету, к которому выдана банковская платежная карточка работника .

В указанном случае расходы работника следует возместить в пределах установленных норм.

Работником был представлен документ об оплате услуг по бронированию места в гостинице. Возмещаются ли эти расходы?

Указанные расходы возмещаются с учетом некоторых особенностей:

— если работник командирован в страну — участницу СНГ, — возмещаются сверх установленных норм расходов по найму жилья;

— если работник командирован в страну, не входящую в состав СНГ, — возмещаются в пределах указанных норм .

Работник представил счет гостиницы, в котором выделена сумма местного сбора. В каком порядке возмещаются эти расходы?

Порядок возмещения расходов по уплате местных сборов на право проживания в отдельных городах аналогичен вышесказанному. Так, если работник командирован в страну — участницу СНГ, то эти расходы возмещаются сверх установленных норм расходов по найму жилья. А если в страну, не входящую в состав СНГ, — в пределах этих норм .

Вопрос от читателя портала ilex.новости:

Работник был направлен в командировку в небольшой населенный пункт в Российской Федерации. Гостиницы в этом населенном пункте нет. Возможно ли возмещение работнику расходов на проживание на базе отдыха, расположенной неподалеку от этого населенного пункта?Возмещение расходов по найму жилого помещения осуществляется в пределах норм в сутки, установленных законодательством, при обязательном представлении подтверждающих документов в оригинале .

Расходы работника на проживание на базе отдыха подлежат возмещению, если представленные им документы подтверждают факт проживания, а не оказания ему иных услуг.

В этих документах в том числе должна быть отражена информация о реквизитах базы отдыха, о сроке и стоимости проживания этого работника.

Работник находился в заграничной командировке в г. Вильнюсе. К авансовому отчету в качестве подтверждающего документа он приложил только счет гостиницы (без кассового чека). Достаточно ли этого документа для возмещения работнику расходов по найму жилья?

Расходы по найму жилого помещения подлежат возмещению в пределах установленных норм возмещения этих расходов в сутки при обязательном представлении подтверждающих документов в оригинале .

При этом Инструкцией N 115 не определены форма и перечень документов, подтверждающих произведенные работником расходы по найму жилья в иностранном государстве. То есть обязательность представления кассового чека не предусмотрена.

Следовательно, работнику указанные расходы возмещаются в пределах установленных норм на основании счета гостиницы, который имеет ее реквизиты и подтверждает проживание в ней работника.

При возмещении расходов по найму жилья используется понятие «сутки». Как следует применять это понятие при сравнении фактических расходов с предельными нормами их возмещения? Сутки определяются с 0 до 24 часов или иначе?

Возмещение расходов по найму жилого помещения осуществляется в пределах установленных норм возмещения этих расходов в сутки . При этом определение количества суток исходя из установленного в гостинице расчетного часа не предусмотрено.

м

Поэтому возмещение указанных расходов производится исходя из количества суток (с 0 до 24 часов) , которые определяются по датам, указанным в представленном работником счете гостиницы (независимо от количества ночей, приходящихся на этот период).

Например, согласно представленному счету гостиницы работник проживал в ней с 19 ч 40 мин 2 мая до 6 ч 30 мин 4 мая. Для расчета суммы расходов по норме принимается 3 суток (02.05 – 04.05).

Как считать сутки при возмещении расходов по найму жилья при отсутствии подтверждающих документов?

Возмещение расходов по найму жилого помещения при отсутствии подтверждающих документов производится за каждые сутки (с 0 до 24 часов) , исключая время нахождения в пути, в размере 5% от установленной нормы (коммерческие организации могут установить до 20% нормы, закрепив это в приказе или ЛНПА) .

При этом под временем нахождения в пути понимаются не часы (минуты) непосредственного нахождения работника в пути, а сутки, соответствующие датам выезда работника в командировку и возвращения из нее.

То есть при расчете количества суток для оплаты указанных расходов необходимо из общего срока пребывания работника в командировке исключить сутки, на которые приходится время выбытия работника из Республики Беларусь и прибытия в нее (с 0 до 24 часов).

Водителям-международникам и лицам, командированным вместе с ними, расходы по найму жилого помещения без подтверждающих документов возмещаются за все сутки нахождения в командировке, включая время нахождения в пути .

В каком порядке следует рассчитать суточные при направлении работника (не водитель-международник) в командировку в несколько стран: из г. Минска по маршруту Румыния (3 дня) – Венгрия (2 дня)- Румыния (1 день)?

Возмещение суточных за время пребывания командированного работника за границей производится в иностранной валюте с включением дня отъезда из Республики Беларусь и дня прибытия в Республику Беларусь по нормам, установленным для государства, в которое этот работник направлен в командировку .

Если приказом предусмотрена командировка в несколько стран, то суточные возмещаются:

— за день отъезда – по нормам, установленным для первой страны командирования;

— за день прибытия — по нормам, установленным для последней страны командирования;

— за дни пребывания в каждой из стран командирования — по нормам, установленным для соответствующей страны.

При этом законодательством не определено, по нормам какой страны следует возместить суточные за день, в котором работник поочередно пребывал в двух странах (выехал из одной страны и приехал в другую).

Если в приказе (распоряжении) нанимателя не определены конкретные даты нахождения работника в каждой стране, то полагаем, что за этот день суточные целесообразно возмещать исходя из нормы, установленной для той страны, на территории которой работник в этот день находился более продолжительное время. Если в приказе определены конкретные даты пребывания в каждой из стран командирования, то суточные возмещают по нормам той страны, которая в отношении этого дня обозначена приказом страной командирования. Вместе с тем решение данного вопроса находится в компетенции нанимателя. Избранный порядок целесообразно закрепить в ЛНПА.

Водитель-международник направлен в командировку в Российскую Федерацию. Как определить дату пересечения границы при возмещении суточных этому работнику?

За время пребывания командированного работника за границей возмещение суточных производится в иностранной валюте с включением дня отъезда из Республики Беларусь и дня прибытия в Республику Беларусь по нормам, установленным для государства, в которое этот работник направлен в командировку .

Для водителей-международников днем отъезда (выбытия) из Республики Беларусь и днем прибытия в Республику Беларусь считаются дни пересечения границы Республики Беларусь . День пересечения границы Республики Беларусь определяется по отметке в документе для выезда из Республики Беларусь и (или) въезда в Республику Беларусь .

Если водитель направлен в государство, при пересечении границ которого отметки в документы для выезда из Беларуси (въезда в Беларусь) не вносятся, то при следовании по утвержденному маршруту дни пересечения границы, за которые суточные возмещаются в валюте, определяются исходя из информации, имеющейся в путевых листах и (или) в иных сопроводительных документах (CMR-накладных и др.) .

Возмещаются ли работникам расходы на аренду автомобиля, проезд на такси в месте командирования, представительские расходы, если они произведены с ведома нанимателя и для решения производственных задач?

Указанные расходы не являются командировочными расходами работника. Если они произведены для решения производственных вопросов, то это — расходы организации, связанные с осуществлением ее деятельности. Они могут быть возмещены в белорусских рублях как расходы, произведенные работником в интересах организации .

Работник с 2 по 6 июля командируется в Российскую Федерацию. В Республике Беларусь 3 июля — праздничный день. В организации по месту работы работника – нерабочий. В организации по месту командирования указанный день является рабочим и будет работником отработан. Нужно ли начислять заработную плату работнику за отработанный им в командировке праздничный нерабочий день?

На командированных работников распространяется режим рабочего времени и времени отдыха, установленный по месту командировки .

В течение всего срока командировки за ними сохраняется заработная плата, но не ниже среднего заработка за все рабочие дни недели по графику постоянного места работы .

Если в организации по месту работы распорядительные документы о привлечении работника в месте командирования к работе в праздничный день не издавались, то производить оплату за этот день в соответствии со ст. 69 ТК не надо.

Работнику установлен вахтовый метод работы. Подлежат ли возмещению расходы работника на проезд к месту работы и обратно и по найму жилья в месте работы? Обязан ли наниматель выдать ему аванс на эти расходы?

Перечни профессий и должностей работников, которым устанавливаются компенсации за производство работы вахтовым методом, размеры этих компенсаций, порядок и условия их выплаты определяются нанимателем в ЛНПА .

При этом размер таких компенсаций не может превышать размера суточных, установленных законодательством о возмещении расходов при служебных командировках .

Кроме того, по нормам и в порядке, установленным законодательством для командировок, работникам возмещаются:

— расходы по найму жилого помещения, если в месте выполнения работы им не предоставляется бесплатное жилье и у них нет возможности ежедневно возвращаться к месту жительства;

— расходы по проезду, если наниматель не предоставляет им транспорт .

Положений о необходимости выдачи аванса на такие расходы законодательство не содержит. Однако если в ЛНПА это предусмотрено, то аванс на указанные цели может выдаваться.

Источник: https://ilex.by/news/komandirovki-za-granitsu-na-voprosy-otvechaet-ekspert/

О вопросах налогообложения командировочных расходов

I. Описание ситуации

Согласно пп.12 п.1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, носящие производственный характер и включающие, в частности, наем жилого помещения.

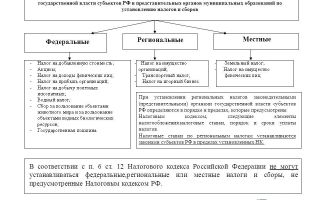

Согласно п.3 ст.

217 НК РФ не подлежат налогообложению налогом на доходы физических лиц все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, включая возмещение командировочных расходов.

Абзацем 10 п. 3 указанной статьи предусмотрено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются, в частности, фактически произведенные и документально подтвержденные расходы по найму жилого помещения.

В целях сокращения расходов на наем жилого помещения Банк собирается привлекать туристические фирмы (далее – «Турфирма»), организующие проживание командированного сотрудника в гостиницах.

м

Вопросы

Вправе ли Банк учесть для целей налогообложения прибыли и не облагать налогом на доходы физических лиц расходы на проживание в гостинице, связанные с оплатой командировок сотрудников как на территории РФ, так и за пределы РФ, если в качестве оправдательных документов за проживание в гостинице у Банка будут только счета Турфирмы и акт выполненных работ, подписанный с Турфирмой?

Необходимы ли в данном случае дополнительные документы от гостиницы, подтверждающие стоимость услуг (например, счет гостиницы, выставленный Турфирме); факт пребывания командированного сотрудника в гостинице (ваучер на проживание в гостинице с отметкой гостинице о въезде/выезде) или иные документы?

Мнение консультантов

Банк вправе учесть в составе прочих расходов, связанным с производством и реализацией, расходы по оплате услуг туристической фирмы, организовавшей проживание командированного сотрудника в гостинице, на основании полученных Банком оправдательных документов, составленных туристической фирмой, а именно — акта выполненных работ (оказанных услуг) и счета.

По нашему мнению, дополнительных документов, кроме документов, перечисленных ниже по тексту в разделе «Обоснование мнения консультантов» в целях обеспечения документального подтверждения расходов по проживанию в гостинице не требуется.

Однако, мы считаем, что, если есть возможность закрепить в договоре на оказание услуг по организации проживания направляемого в командировку сотрудника Банка, обязанность представить Банку в качестве приложения к акту выполненных работ (оказанных услуг) копию счета, счета-фактуры (или его копию), полученных туристической фирмой от гостиницы, это не было бы лишним.

Также не лишним будет и предоставление сотрудником, направленным в командировку, ваучера на проживание в гостинице с отметками о времени заселения и выселения, если выдача ваучера предусмотрена договором, заключенным Банком с туристической фирмой.

В рассматриваемой ситуации сотруднику Банка, направляемому в командировку, денежные средства на оплату проживания в гостинице не выдаются, следовательно, налоговая база в целях обложения налогом на доходы физических лиц (далее по тексту – НДФЛ) отсутствует и вопрос об обложении НДФЛ расходов Банка на оплату проживания в гостинице направленного в командировку сотрудника Банка, утрачивает актуальность.

Обоснование мнения консультантов

Налог на прибыль.

В силу пункта 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Статья 252 НК РФ после внесения в нее изменений Федеральным законом от 06.06.2005 N 58-ФЗ разрешает признавать расходы, которые подтверждены не только документами, составленными в соответствии с законодательством РФ, но и иными документами, подтверждающими осуществление расхода, в том числе и косвенно.

В НК РФ не определен перечень документов, подлежащих оформлению при осуществлении налогоплательщиком тех или иных расходных операций и не предъявляет каких-либо специальных требований к их оформлению (заполнению), поэтому при решении вопроса о возможности учета тех или иных расходов в целях налогообложения прибыли необходимо исходить из того, подтверждают документы, имеющиеся у налогоплательщика, произведенные им расходы или нет.

Следовательно, условием для включения затрат в налоговые расходы является возможность на основании имеющихся документов сделать однозначный вывод о том, что расходы фактически произведены. При этом, во внимание должна приниматься достоверность представленных налогоплательщиком доказательств в подтверждение факта и размера этих затрат, которые подлежат правовой оценке в совокупности.

Расходы на наем жилого помещения, произведенные в связи с командированием [1] работника, в силу подпункта 12 пункта 1 статьи 264 НК РФ относятся в целях налогообложения прибыли к прочим расходам, связанным с производством и реализацией.

Законодательство РФ о налогах и сборах не устанавливает точный перечень документов, подлежащих оформлению для подтверждения расходов на наем жилого помещения, произведенные в связи с командированием работника в целях исчисления налога на прибыль организаций.

Не закреплена законодательством и обязательность использования форм документов строгой отчетности, которые могут пользоваться гостиничные хозяйства, утвержденных Приказом Минфина РФ № 121, в качестве подтверждающих.

Источник: https://bankir.ru/publikacii/20100924/o-voprosah-nalogooblojeniya-komandirovochnih-rashodov-6296062/