Кбк страховых взносов от несчастных случаев в 2017-2018 годах

КБК — страховые взносы от несчастных случаев 2017-2018 годов предполагают его указание в платежках по перечислениям в ФСС — значительно отличается от КБК при уплате взносов по больничным и декретным. Рассмотрим, чем это может быть обусловлено и какие именно коды следует применять плательщикам взносов в тех или иных случаях.

Кбк для уплаты взносов от несчастных случаев

Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы

Итоги

Кбк для уплаты взносов от несчастных случаев

В рамках реформы по передаче части полномочий государственных фондов в ФНС соответствующие компетенции по администрированию взносов на травматизм не были переданы налоговикам.

«Несчастные» взносы, как и прежде, уплачиваются непосредственно в ФСС.

Данное обстоятельство предопределяет использование в платежках по взносам КБК с кодом администратора взносов в лице соответствующего государственного фонда: 39310202050071000160, в котором первые 3 цифры (393) соответствуют коду ФСС.

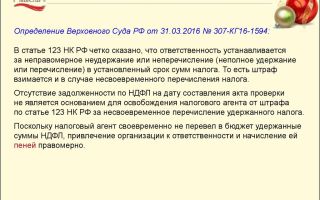

Чтобы образовать КБК, который применяется для пеней по взносам от несчастных случаев, в указанном коде 14-й и 15-й знаки (под значением 10) нужно заменить на 21, то есть в поле 104 поручения при уплате пеней указывается КБК 39310202050072100160. В КБК в платежках по штрафам значение 10 меняется на 30.

Подробнее об этом см. в статье «Куда платить страховые взносы в 2017-2018 годах?».

«Несчастные» взносы как за расчетные периоды 2017-2018 годов, так и за предыдущие годы следует отправить по реквизитам территориального отделения соцстраха. Подробности см. в материале «Реквизиты ФСС для уплаты страховых взносов в 2017-2018 годах».

Образец платежки по «несчастным» взносам можно скачать здесь.

Платежку на взносы по больничным и декретным следует оформить с данными ФНС по месту учета плательщика взносов и в поле 104 указать соответствующий платежу код бюджетной классификации. Чтобы плательщики не ошибались при внесении кодов по взносам, находящимся под контролем ФНС, налоговики подготовили сводную таблицу КБК.

Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы

Начисление «несчастных» взносов осуществляется только работодателями. Применяемый каждым из них тариф зависит от основного вида деятельности работодателя (класса профессионального риска). Всего предусмотрено 32 класса риска: самому низкому соответствует тариф 0,2%, самому высокому — 8,5%.

О величине существующих тарифов подробнее читайте в статье «Тарифы взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний зависят от вида экономической деятельности».

При начислении учитываются имеющие место льготы, установленные скидки и надбавки к тарифам.

Расчет платежей производится ежемесячно (п. 9 ст. 22.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ), но ведется нарастающим итогом (на доходы, полученные работником с начала года).

Сумма, причитающаяся к уплате за последний месяц, рассчитывается как разница между начисленной нарастающим итогом суммой и величиной платежа, полученной за предшествующий период (также определенный нарастающим итогом, но с включением в него предшествующего расчетному месяца). Конечный результат расчета выражается в рублях и копейках.

Отдельно считают взносы обособленные подразделения, самостоятельно производящие выплату зарплаты.

Срок для уплаты соответствует 15-му числу месяца, следующего за месяцем начисления очередной суммы взносов, и может переноситься на более позднюю дату при совпадении с выходным днем (п. 4 ст. 22 закона № 125-ФЗ).

Итоги

Взносы на страхование от несчастных случаев перечисляются напрямую в ФСС (в отличие от взносов по больничным и декретным, которые платятся в ИФНС). Данный факт отражается в структуре КБК, которые начинаются с цифр 393, соответствующих коду ФСС.

Источник: https://nalog-nalog.ru/strahovye_vznosy_2017/uplata_strahovyh_vznosov/kbk_strahovyh_vznosov_ot_neschastnyh_sluchaev/

Кбк фсс 2018 травматизм, от несчастных случаев, нс и пз, пени

КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

Кбк в фсс для юридических лиц для страховых взносов по временной нетрудоспособности и материнству в 2018 году

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2018 года для юридических лиц следующий:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году | 182 1 02 02090 07 1010 160 |

В случае если страхователь оплачивает задолженность периодов до января 2017 года по взносам ФСС в 2018 году, КБК используется такой:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года | 182 1 02 02090 07 100 160 |

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик.

Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней.

Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Кбк в 2018 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2018 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2018 году такой:

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году | 182 1 02 02090 07 2110 160 |

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года | 182 1 02 02090 07 2100 160 |

Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом:

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году | 182 1 02 02090 07 3010 160 |

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года | 182 1 02 02090 07 30 160 |

Кбк на взносы от несчастных случаев (нс и пз)

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2018 году на взносы от несчастных случаев используется такой:

| КБК ФСС от НС и ПЗ 2018 года | 393 1 02 02050 07 1000 160 |

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию.

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2017 года КБК для ФСС от НС и ПЗ в 2018 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

Кбк 2018 травматизм: пени и штрафы

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2018 года для обязательного социального страхования от травматизма.

| Пени в ФСС — КБК по травматизму в 2018 году | 393 1 02 02050 07 2100 160 |

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

| КБК для оплаты штрафа по взносам от травматизма | 393 1 02 02050 07 3000 160 |

Подробнее про новые коды смотрите в статье «Изменились ли коды КБК на 2018 год»

Источник: https://www.26-2.ru/art/351930-kbk-fss-2018

Кбк страховых взносов в 2018 году

Министерство Финансов Российской Федерации 23.04.2018 года опубликовало приказ, согласно которому вводят в действие новые коды бюджетной классификации по уплате страховых взносов с заработной платы работников. Эти КБК нужно использовать уже сейчас. Изменения коснулись кодов для оплаты штрафов и пеней по взносам за сотрудников, которые заняты в особых условиях труда.

Кроме этого, изменились КБК для ИП. Теперь предприниматели должны оплачивать страховые взносы в фиксированном размере и с доходов более 300 000 рублей по одному коду бюджетной классификации. Также отсутствует разделение КБК по временным периодам. То есть, налоговые агенты оплачивают взносы по кодам, указанным в приказе Минфина России. Стоит учесть, что теперь взносы платят в ИФНС.

Размер и Кбк страховых взносов в 2018 году

Все предприниматели и предприятия должны своевременно оплачивать страховые взносы за работников. Их размер зависит от формы собственности организации, специфики производства и условий труда. Облагаемой базой считается объем выплат отдельно по каждому физическому лицу.

Объем обязательных взносов остался прежним. Он составляет 30% от начисленных выплат. Он разделен таким образом:

- 2,9% платят в Фонд социального страхования;

- 22% — в Пенсионный фонд;

- 5,1% — в Фонд обязательного медицинского страхования.

Не изменился и максимальный размер базы для страховых взносов по материнству и нетрудоспособности. В этом случае отчисления в ПФ Российской Федерации, которые превышают установленный лимит, считают по сниженной ставке 10%.

Предельные уровни доходов в 2018 году:

- ФСС – 815 000 руб.;

- ПФР – 1 021 000 руб.

Налоговые агенты должны своевременно подавать отчеты о своей деятельности, чтобы произвести правильные расчеты страховых взносов.

Новые КБК на 2018 год для уплаты страховых взносов

Все коды бюджетной классификации для уплаты обязательных страховых взносов начинаются со знаков 182. Эти цифры являются обозначением кода администратора, которым стала ФНС Российской Федерации с 2017 года. Код группы подвида доходов (коде классификации это знаки 14-17) изменился.

Например, если раньше при перечислении платежей указывали код 1000, сейчас указывают 1010. Также изменились коды бюджетных классификаций по уплате ОПС по дополнительным тарифам за сотрудников, занятых на вредном производстве.

Теперь они разделены на 4 группы, к каждой из которых относят определенные опасные работы.

КБК для уплаты страховых взносов в 2018 году в ПФР, ФСС РФ и ФОМС

| Платеж | КБК взносов | КБК штрафов | КБК пени |

| ОПС (обязательное пенсионное страхование) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 3010 160 | 182 1 02 02010 06 2110 160 |

| ОМС (обязательное медицинское страхование) | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 3013 160 | 182 1 02 02101 08 2013 160 |

| ОСС (обязательное социальное страхование) | 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 3010 160 | 182 1 02 02090 07 2110 160 |

КБК 2018 взносы в ПФР для уплаты взносов за работников по дополнительному тарифу

| Классификация | Платеж | КБК взносов по ОПС |

| Ставка зависит от спецоценки | Ставка не зависит от спецоценки |

Источник: https://glavbuhx.ru/articles/kbk-strahovyh-vznosov-v-2018-godu.html

Кбк на страховые взносы в 2018 году

Порядок исчисления и уплаты страховых взносов с 2017 года изменен в связи с передачей администрирования ИФНС. Перечисление сумм производится по реквизитам ИФНС. В КБК для уплаты сумм изменены первые 3 цифры.

Исключение составляют отчисления на страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ), при исчислении которых остался прежний порядок.

Контроль над страховыми платежами производит ФСС.

Использование КБК в платежных поручениях

Коды бюджетной классификации (КБК) введены в 1998 году с целью упорядочения финансовых потоков, идентификации налоговых платежей, распределения бюджета. КБК регулярно подвергаются пересмотру, что требует контроля над изменениями реквизита.

Актуальность используемого при оплате взносов КБК является основным гарантом верного перечисления платежей. КБК состоит из 20 цифр, распределенных на 4 группы, позволяющих определить:

- Администратора. Первые 3 цифры указывают на получателя платежа. При указании «393» администратором выступает ФСС.

- Категорию доходов. Группа показателей из 10 цифр указывает на данные платежа – источник, вид налога или взноса, подгруппы, подстатьи, элементы, более точно характеризующие платеж.

- Распределение поступления по видам. Показатели из 4 цифр позволяет определить принадлежность отчисления в форме налога, пени или штрафа.

- Классификацию платежа. Последние 3 цифры свидетельствуют о виде бюджетного дохода. При указании «160» данные свидетельствуют об отчислениях в ФСС.

Данные о КБК указывают в поле «104» платежного поручения, предоставленного банку для погашения обязательств в виде начисленных взносов перед ФСС (Читайте также статью ⇒ КБК для фиксированных платежей ИП в ПФР в 2018 году).

Кбк страховых взносов от несчастных случаях и профессиональных заболеваниях

В связи с продолжением администрирования страховых взносов на предупреждение НС и ПЗ в ФСС предприятиями используется КБК, действующий до 2017 года.

Для взноса и санкций, начисленных при нарушении сроков платежа установлены коды с различными показателями в 14 и 15 знаках.

В данных показателях при заполнении поручений наиболее часто встречается путаница при оплате пени или штрафа.

| Назначение | КБК |

| Страховые взносы в ФСС от НС и ПЗ | 393 1 02 02050 07 1000 160 |

| Пени, начисленные по отчислениям на страхование на предупреждение от НС и ПЗ | 393 1 02 02050 07 2100 160 |

| Штрафы, начисленные по отчислениям на страхование от НС и ПЗ | 393 1 02 02050 07 3000 160 |

КБК для перечисления взносов одинаков для всех типов предприятий вне зависимости от выбранной системы налогообложения. Плательщиками являются организации и ИП, имеющие наемных работников.

Последствия неверных реквизитов платежа

При неверно указанных реквизитах в платежном поручении обязанность налогоплательщика считается невыполненной, что приводит к просрочке платежа на страхование от НС и ПЗ, наложении пени и штрафов.

В 2017 году в отношении начисления пени введено нововведение. На сумму просрочки, образовавшейся на срок до 30 дней, порядок применения санкции остался прежний. Пени взимается в размере одной трехсотой ставки рефинансирования. При пропуске платежа в течение более месяца величина пени с 31 дня возрастает вдвое.

К существенным ошибкам, не позволяющим идентифицировать платеж, относят:

- Неверное указание реквизитов банковского учреждения получателя платежа.

- Некорректные данные номера счета фонда в отделении Федерального Казначейства.

- Неточный КБК взноса для перечисления суммы.

В отличие от порядка уплаты других видов взносов, перечисляемых в 2017 году в ИФНС, ошибочный КБК при отчислениях на предупреждение травматизма не позволяет идентифицировать и признать платеж. По остальным взносам на переходный период имеется договоренность с УФК на корректировку КБК и признание соответствия платежа назначению.

Избежать ошибок в платежных документах позволяет использование специализированных сервисов либо программ, в которых верные КБК проставляются автоматически при выборе вида взноса. Для оформления платежного поручения в ресурсе банка используются предварительно созданные шаблоны (Читайте также статью ⇒ Фиксированные страховые взносы для ИП в ПФР в 2018).

Вопрос № 1. Можно ли опротестовать санкции, наложенные в связи с неверным указанием КБК?

Начисленные в связи с несвоевременной неуплатой санкции оспариваются в судебном порядке. Основанием принятия решений в пользу плательщиков является тот факт, что платеж в бюджет поступил, но не был идентифицирован.

Вопрос № 2. Как необходимо поступить в случае совершения ошибки в КБК при уплате взноса в ФСС?

При неверном указании кода необходимо уточнить данные, обратившись с заявлением произвольной формы в ФСС и приложением копии платежного поручения с отметкой банка. По истечении 10 дней потребуется произвести сверку расчетов для подтверждения зачета платежа по назначению (Читайте также статью: → «Задолженность по страховым взносам: как узнать в 2018, списать»).

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/kbk-na-straxovye-vznosy/

Кбк по страховым взносам на 2018 год (таблица)

В 2018 году для юридических лиц и предпринимателей установлены разные коды. Мы привели все Кбк по страховым взносам на 2018 год (таблица) и пример оформления платежки. Скачайте таблицу, чтобы актуальные реквизиты всегда были под рукой.

Кбк по страховым взносам на 2018 год: таблица с кодами

КБК (код бюджетной классификации) — это обязательное поле, которое заполняет каждый бухгалтер при оплате взносов. Если допустить ошибку, деньги не попадут в лицевой счет компании в налоговой инспекции.

Важно!

С 23 апреля 2018 года Минфин утвердил новые коды бюджетной классификации. Это касается КБК для пеней,штрафов и процентов по взносам за работников, занятых в особых условиях труда.

Чтобы платеж точно дошел до ИФНС, возьмите КБК по страховым взносам на 2018 год из нашей таблицы. В ней собраны все коды, которые могут вам понадобиться в этом году для уплаты страховых взносов.

КБК для перечисления страховых взносов на 2018 год

Скачать новые КБК по страховым взносам 2018 года>>>

| Бюджет ПФР (получатель ФНС – код 182) | |

| За что платим | Код КБК |

| на пенсионное страхование за работников | 182 1 02 02010 06 1010 160 |

| на пенсионное страхование за работников (ПЕНИ) | 182 1 02 02010 06 2110 160 |

| на пенсионное страхование за работников (ШТРАФЫ) | 182 1 02 02010 06 3010 160 |

| на пенсионное страхование индивидуального предпринимателя за себя исходя из МРОТ | 182 1 02 02140 06 1110 160 |

| на пенсионное страхование индивидуального предпринимателя за себя с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 |

| на пенсионное страхование индивидуального предпринимателя за себя (ПЕНИ) | 182 1 02 02140 06 2100 160 |

| на пенсионное страхование индивидуального предпринимателя за себя (ШТРАФЫ) | 182 1 02 02140 06 3000 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), без специальной оценки условий труда | 182 1 02 02131 06 1010 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), без специальной оценки условий труда (ПЕНИ) | 182 1 02 02131 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), без специальной оценки условий труда (ШТРАФЫ) | 182 1 02 02131 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), при проведенной специальной оценки условий труда | 182 1 02 02131 06 1020 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), при проведенной специальной оценки условий труда (ПЕНИ) | 182 1 02 02131 06 2100 160 |

| Дополнительные пенсионные взносы по тарифу 1 (вредные условия труда), при проведенной специальной оценки условий труда (ШТРАФЫ) | 182 1 02 02131 06 3000 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), без специальной оценки условий труда | 182 1 02 02132 06 1010 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), без специальной оценки условий труда (ПЕНИ) | 182 1 02 02132 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), без специальной оценки условий труда (ШТРАФЫ) | 182 1 02 02132 06 3110 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), при проведении специальной оценки условий труда | 182 1 02 02132 06 1020 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), при проведении специальной оценки условий труда (ПЕНИ) | 182 1 02 02132 06 2100 160 |

| Дополнительные пенсионные взносы по тарифу 2 (тяжелый условия труда), при проведении специальной оценки условий труда (ШТРАФЫ) | 182 1 02 02132 06 3000 160 |

| Бюджет ФСС (получатель ФНС) | |

| на случай временной нетрудоспособности и в связи с материнством | 182 1 02 02090 07 1010 160 |

| на случай временной нетрудоспособности и в связи с материнством (ПЕНИ) | 182 1 02 02090 07 2110 160 |

| на случай временной нетрудоспособности и в связи с материнством (ШТРАФЫ) | 182 1 02 02090 07 3010 160 |

| Бюджет ФСС (получатель ФСС) | |

| на страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 02 02050 07 1000 160 |

| на страхование от несчастных случаев на производстве и профессиональных заболеваний (ПЕНИ) | 393 1 02 02050 07 2100 160 |

| на страхование от несчастных случаев на производстве и профессиональных заболеваний (ШТРАФЫ) | 393 1 02 02050 07 3000 160 |

| Бюджет ФФОМС (получатель ФНС) | |

| Страховые взносы на ОМС за работников | 182 1 02 02101 08 1013 160 |

| Страховые взносы на ОМС за работников (ПЕНИ) | 182 1 02 02101 08 2013 160 |

| Страховые взносы на ОМС за работников (ШТРАФЫ) | 182 1 02 02101 08 3013 160 |

| на медицинское страхование индивидуального предпринимателя за себя | 182 1 02 02103 08 1011 160 |

| на медицинское страхование индивидуального предпринимателя за себя (ПЕНИ) | 182 1 02 02103 08 2011 160 |

| на медицинское страхование индивидуального предпринимателя за себя (ШТРАФЫ) | 182 1 02 02103 08 3011 160 |

За какие периоды платим страховые взносы в 2018 году по КБК из таблицы

КБК можно приравнять к обязательному реквизиту, который позволяет ФНС определить принадлежность платежа.

КБК состоит из 20 цифр, и первые 3 указывает на получателя денежных средств. Так, в нашем случае – при уплате страховых взносов в 2018 году получателем выступает ФНС, и, соответственно, первым трем цифрам присваиваем значению 182.

Важно также понимать, из чего состоит структура КБК.

Если первые цифры, это административный блок, то последующие – указывают как вид, группу и статью доходов, так и код бюджета, а также причину платежа, то есть, за что именно мы платим – налог, пеня или штраф.

Схематично структуру КБК можно представить следующим образом:

КБК по страховым взносам в 2018 году: как заполнить платежное поручение

В платежном поручении заполняем КБК в поле 104, как показано на рисунке ниже. Коды возьмите из нашей таблицы. Так будет выглядеть платежное поручение с КБК по страховым взносам с 2018 году:

Пенсионные и медицинские взносы, а также взносы в связи с материнством с 2017 года администрирует ФНС. Из-за этого КБК по этим видам взносов теперь начинаются с цифр 182. Прежний КБК с первыми тремя цифрами 393 остался только по взносам на травматизм, их по-прежнему курирует ФСС.

Но многие компании пишут в платежках по пенсионным и медицинским взносам, а также взносам в связи с материнством в первых знаках КБК — 392 или 393. Это ошибка.

Как правильно заполнять платежки, мы показали в статье «Налоговики назвали три ошибки в платежках, из-за которых зависнут взносы»

В случае ошибочного указания кода в платежном поручении – обращаемся в налоговый орган с заявлением об уточнении платежа. В случае переплаты налога мы можем рассчитывать на зачет или возврат излишне уплаченный суммы, в случае недоимки – начисляется пеня, при уплате которой присваивается соответствующий КБК.

Источник: https://www.RNK.ru/article/215759-kbk-strahovym-vznosam-2018

Кбк в фсс на 2018 год для юридических лиц — контур.бухгалтерия

Для юридических лиц предусмотрено несколько страховых взносов по социальному страхованию, из них в ФСС платятся только взносы на травматизм (несчастные случаи). Приведем коды бюджетной классификации для этих взносов.

Кбк травматизм на 2018 год

Работодатели обязаны платить взносы на травматизм за сотрудников. Для всех организаций и предпринимателей действует одинаковый порядок.

“Несчастные” взносы перечисляйте в отделение ФСС по адресу компании. Если у вашей организации есть самостоятельные подразделения, то они вправе сами уплачивать взносы за работников при условии, что:

- отделение самостоятельно начисляет и выплачивает зарплату работникам;

- отделение находится на отдельном балансе и имеет расчетный счет.

Если одно из 2 условий не соблюдено, то платежи в соцстрах уплачивает головная компания.

Код для взносов от несчастных случаев — 393 1 02 02050 07 1000 160. Он прописывается в поле 104 платежной ведомости. Сам код представляет собой 20 символов:

- 393 — код ФСС;

- 1- код бюджетного дохода;

- 0 2- подгруппа «социальные платежи»;

- 02050 — статья и подстатья бюджетных фондов;

- 07 — Назначение платежа — ФСС;

- 1000 — тип платежа: 1000 — взнос; 2100 — пени; 3000 — штраф.

- 160 — виды поступлений — соцвзносы.

Кбк пени от несчастных случаев

Организации перечисляют взносы до 15 числа месяца после отчетного. Если дата платежа — выходной день, вносите оплату в ближайший будний день. Если вы перечислили взносы не вовремя, то за каждый день просрочки пеня будет увеличиваться. КБК для уплаты пени:

393 1 02 02050 07 2100 160

Кбк штрафа по страховым взносам от несчастных случаев

Если вы не платите взносы в ФСС или платите, но не полностью, вам выпишут штраф. Согласно статье 26.24 125-ФЗ, штраф увеличится, если работники ФСС докажут, что организация не платила взносы специально. Код для перечисления штрафа:

393 1 02 02050 07 3000 160

Ошибки в кодах по страховым взносам от несчастных случаев

Если вы указали КБК с ошибкой, обязанность по уплате взносов будет неисполненной. Тогда у организации появляется задолженность по платежам в Соцстрах, и позже ей будут начислены пени. При обнаружении ошибки, необходимо написать заявление в ФСС об уточнении платежа.

Кбк в фнс по временной нетрудоспособности и материнству

Все работодатели оплачивают взносы на социальное страхование по материнству и болезни — в налоговую службу. Исключением может быть налогоплательщик, применяющий пониженные тарифы. Код на «материнский» взнос в ФНС:

182 1 02 02090 07 1010 160

Для оплаты пени в этом номере в цифроместах 14-17 пишите 2110. Для оплаты штрафа в цифроместах 14-17 проставьте 3010.

Источник: https://www.b-kontur.ru/enquiry/488-kbk-v-fss

Страховые взносы от несчастных случаев в 2018 году кбк

Образец платежки по «несчастным» взносам можно скачать здесь. Платежку на взносы по больничным и декретным следует оформить с данными ФНС по месту учета плательщика взносов и в поле 104 указать соответствующий платежу код бюджетной классификации.

Чтобы плательщики не ошибались при внесении кодов по взносам, находящимся под контролем ФНС, налоговики подготовили сводную таблицу КБК. Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы Начисление «несчастных» взносов осуществляется только работодателями.

Применяемый каждым из них тариф зависит от основного вида деятельности работодателя (класса профессионального риска). Всего предусмотрено 32 класса риска: самому низкому соответствует тариф 0,2%, самому высокому — 8,5%.

Кбк в фсс на 2018 год

- Внимание

- Для ИП

Порядок исчисления и уплаты страховых взносов с 2017 года изменен в связи с передачей администрирования ИФНС. Перечисление сумм производится по реквизитам ИФНС. В КБК для уплаты сумм изменены первые 3 цифры.

ВажноИсключение составляют отчисления на страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ), при исчислении которых остался прежний порядок. Контроль над страховыми платежами производит ФСС. Использование КБК в платежных поручениях Коды бюджетной классификации (КБК) введены в 1998 году с целью упорядочения финансовых потоков, идентификации налоговых платежей, распределения бюджета.

Онлайн журнал для бухгалтера

Данное обстоятельство предопределяет использование в платежках по взносам КБК с кодом администратора взносов в лице соответствующего государственного фонда: 39310202050071000160, в котором первые 3 цифры (393) соответствуют коду ФСС.

Чтобы образовать КБК, который применяется для пеней по взносам от несчастных случаев, в указанном коде 14-й и 15-й знаки (под значением 10) нужно заменить на 21, то есть в поле 104 поручения при уплате пеней указывается КБК 39310202050072100160.

В КБК в платежках по штрафам значение 10 меняется на 30. Подробнее об этом см. в статье «Куда платить страховые взносы в 2017-2018 годах?».

« Несчастные» взносы как за расчетные периоды 2017-2018 годов, так и за предыдущие годы следует отправить по реквизитам территориального отделения соцстраха. Подробности см.

в материале «Реквизиты ФСС для уплаты страховых взносов в 2017-2018 годах».

Кбк по страховым взносам на травматизм в 2018 году

Вернуться назад на Страховой случай 2018КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

В этом случае тариф на социальные взносы может снижаться до нуля. Следует отметить, что платят социальные страховые взносы не только юридические лица, но и предприниматели, которые используют наемный труд.

А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

Кбк страховых взносов от несчастных случаев в 2017-2018 годах

При уплате сумм в ФСС на травматизм в поле 101 платежки «Статус плательщика» ставится код 08. А вот для взносов в ФНС на пенсионное, медицинское и социальное страхование компании применяют общий код 01; предприниматели — 09.

В поле 107 «Налоговый период» при перечислении взносов на травматизм ставится 0. С платежами в ФНС все не так просто. В данном случае вписывается 10-значный код налогового периода в формате «МС.ММ.ГГГГ».

Скажем, при перечислениях в ФНС за январь 2018 года будет фигурировать код «МС.01.2018», за февраль — код «МС.02.2018» и т. д.

Также в поле 24 платежного поручения будут разными формулировки, поясняющие назначение платежа. Проверьте, чтобы стоял правильный получатель средств (ФНС или же СС).

Также в платежке в фонд социального страхования принято указывать регистрационный номер страхователя.

Кбк в фсс в 2018 году для юридических лиц

В избранноеОтправить на почту КБК — страховые взносы от несчастных случаев 2017-2018 годов предполагают его указание в платежках по перечислениям в ФСС — значительно отличается от КБК при уплате взносов по больничным и декретным. Рассмотрим, чем это может быть обусловлено и какие именно коды следует применять плательщикам взносов в тех или иных случаях.

КБК для уплаты взносов от несчастных случаев Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы Итоги КБК для уплаты взносов от несчастных случаев В рамках реформы по передаче части полномочий государственных фондов в ФНС соответствующие компетенции по администрированию взносов на травматизм не были переданы налоговикам.

«Несчастные» взносы, как и прежде, уплачиваются непосредственно в ФСС.

Кбк для взносов на травматизм в 2018 году

Назначение КБК Страховые взносы в ФСС от НС и ПЗ 393 1 02 02050 07 1000 160 Пени, начисленные по отчислениям на страхование на предупреждение от НС и ПЗ 393 1 02 02050 07 2100 160 Штрафы, начисленные по отчислениям на страхование от НС и ПЗ 393 1 02 02050 07 3000 160 КБК для перечисления взносов одинаков для всех типов предприятий вне зависимости от выбранной системы налогообложения. Плательщиками являются организации и ИП, имеющие наемных работников. Последствия неверных реквизитов платежа При неверно указанных реквизитах в платежном поручении обязанность налогоплательщика считается невыполненной, что приводит к просрочке платежа на страхование от НС и ПЗ, наложении пени и штрафов. В 2017 году в отношении начисления пени введено нововведение. На сумму просрочки, образовавшейся на срок до 30 дней, порядок применения санкции остался прежний.

Кбк на страховые взносы в 2018 году

В ФСС видят основную причину образования долгов в том, что некоторые компании не платят взносы к установленному сроку, а ждут выставления инкассо. Кроме того, долги часто появляются из-за неверного КБК ФСС.

Поэтому фонд просит их перепроверять. Какие КБК ФСС с 2018 года надо указывать, расскажем далее. КБК ФСС от несчастных случаев на2018 год С 2018 года страхование на случай временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба, а взносы от несчастных случаев — по-прежнему ФСС.

Поэтому для взносов на травматизм коды прежние — с администратором платежа 393.

Для оплаты пени ФСС КБК в 2018 году такой: Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году — 182 1 02 02090 07 2110 160 Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года — 182 1 02 02090 07 2100 160 Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом: Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году — 182 1 02 02090 07 3010 160 Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года — 182 1 02 02090 07 3000 160 Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь.

Кбк страховые взносы от несчастных случаев в 2018 году

КБК на 2018 год по взносам на травматизм с доходов сотрудников для юридических лиц Платеж КБК Взносы от несчастных случаев и профессиональных заболеваний 393 1 02 02050 07 1000 160 Пени 393 1 02 02050 07 2100 160 Штрафы 393 1 02 02050 07 3000 160 Пример платежного поручения 2018 в ФСС на взносы от травматизма Отличия платежки в ФНС от платежки в ФСС Взносы на обязательное страхование компании теперь платят в ФНС. Первые три цифры (разряда) в КБК обозначают, кто же в отношении проводимого платежа значится главным администратором доходов бюджета. Так вот по травматизм-кодам это число 393 — отличное от всех прочих взносов. Обозначает не что иное, как ФСС. По остальным взносам ставится 182. Соответственно и получатели в платежках значатся разные. Перечислим еще ряд существенных моментов, так или иначе связанных с разницей в КБК.

Источник: https://advocatus54.ru/strahovye-vznosy-ot-neschastnyh-sluchaev-v-2018-godu-kbk/

Кбк фсс от несчастных случаев на2018 год

В ФСС видят основную причину образования долгов в том, что некоторые компании не платят взносы к установленному сроку, а ждут выставления инкассо. Кроме того, долги часто появляются из-за неверного КБК ФСС. Поэтому фонд просит их перепроверять. Какие КБК ФСС с 2018 года надо указывать, расскажем далее.

С 2018 года страхование на случай временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба, а взносы от несчастных случаев — по-прежнему ФСС. Поэтому для взносов на травматизм коды прежние — с администратором платежа 393.

КБК ФСС НС и ПЗ на2018 год для юридических лиц

Как видно из таблицы, КБК пени ФСС2018 отличаются от кода по взносам и штрафам 14-17 разрядами:

Скачать таблицу КБК по страховым взносам на2018 год

Кбк фсс на случай временной нетрудоспособности 2017

Обратите внимание! С 2018 года взносы на случай временной нетрудоспособности администрирует ФНС, поэтому не путайте коды. КБК на случай временной нетрудоспособности2018 и в связи с материнством теперь начинаются с цифр 182. Такие взносы платят не в ФСС, а в налоговую.

С января 2018 года социальные взносы надо перечислять по новому КБК — 182 1 02 02090 07 1010 160. Если нужно рассчитаться по долгам за 2016 год и более ранние периоды, код -182 1 02 02090 07 1000 160.

Кбк фсс 2017: риски страхователя

Платежи на травматизм компания перечисляет в ФСС. Поэтому заполнять платежки нужно по правилам из приложения 4 к приказу Минфина России от 12.11.2013 № 107н.

Выберите правильный код бюджетной классификации для взносов в ФСС и укажите его в поле 104 платежного поручения. В2018 году КБК для взносов на травматизм, которые платят работодатели, такой же, как был раньше, — 393 1 02 02050 07 1000 160. А вот для пеней в 14-17 разрядах КБК надо поставить значение 2100 (см. таблицу выше).

Если перепутали в платежке КБК, узнайте в фонде, как поступить. Платеж может потеряться, а накапливать долги перед Фондом соцстраха рискованно. Как показывает статистика, ФСС стал начислять большей пеней страхователям.

Кроме того, с 1 октября 2018 года изменился порядок начисления пеней за просрочку. Начиная с 30-го дня просрочки, их посчитают из 1/150 ставки ЦБ РФ. Фонду важны все поступления, поэтому он стал обращать больше внимания на недоимки и чаще их выявлять.

Так что вероятность начисления пеней тоже высока.

Кроме того, отвечать за неуплату взносов на травматизм придется и по УК РФ. В кодекс для этого введены две новые статьи — 199.3 и 199.4 УК РФ.

Преступление в крупном размере — это уклонение более чем на 2 млн рублей, что превышает 10 % от суммы к уплате. Максимальное наказание — лишение свободы на четыре года. Штраф — 500 тыс. руб.

Компания или предприниматель смогут освободиться от наказания, если доплатят взносы с пенями и штрафом. Но при условии, что нарушили впервые.

Самая крайняя мера, которую фонд может принять к должнику — обратиться в налоговую инспекцию с предложением инициировать банкротство компании. Но такая вероятность есть только при миллионных долгах.

Обычно фонд ограничивается стандартными мерами – требование, инкассо, взыскание через приставов. С крупными компаниями фонд работает индивидуально, проводит сверки, консультации.

Так что если появилась недоимка, можно согласовать сроки ее погашения.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://digivi-cctv.ru/nalogi-i-vyplaty/kbk-fss-ot-neschastnyx-sluchaev-na2018-god

Кбк по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 2200 160 | 393 1 02 02050 07 3000 160 |

Страховые взносы по социальному страхованию от несчастных случаев на производстве и профзаболеваниям, КБК которых показаны выше, — это важная информация для руководителей и бухгалтеров. Коды бюджетной классификации — необходимый реквизит для перечислений, осуществляемых в государственный бюджет. Каждый платеж в бюджет должен содержать эти коды, в противном случае средства в казне не будут распределены правильно и не поступят адресату.

Эти страховые сборы также именуются для краткости «на травматизм». Бухгалтер ежемесячно использует актуальные КБК: страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний перечисляются ежемесячно, 15-го числа, поэтому эти 20 цифр, скорее всего, помнит уже наизусть. Если нет — можно воспользоваться данными из таблицы выше.

Кому платить

С прошлого года большая часть отчислений в счет будущего пенсионного, медицинского и социального обеспечения граждан перешла в ведение Налоговой инспекции.

Хотя средства продолжают поступать в фонды, администрировать их или, проще говоря, собирать поручено налоговой. Это сделано в целях увеличения эффективности действий по сбору данных платежей.

Но есть и исключение — сборы «на травматизм» остались в ведении Фонда соцстраха.

Таким образом, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (КБК- 2018) соответствуют кодам ФСС. Этот реквизит состоит из 20 цифр, первые три (393) обозначают орган, куда перечисляются деньги.

По первым трем цифрам можно определить адресата — государственный орган. «182» — налоговая инспекция, а «393» — Фонд соцстраха.

При перечислении платежа «Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» 2018 КБК надо начинать именно с этих трех цифр, которые соответствуют ФСС.

Отчетность в текущем году

Так как все перечисленные выше отчисления были переданы для администрирования ИФНС, отчетность по ним надо сдавать именно в этот орган, что вполне логично.

А вот в ФСС необходимо предоставлять расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний; КБК платежей в них не указываются, этот реквизит проставляется непосредственно в платежных документах.

Расчет отчислений «на травматизм» носит наименование 4-ФСС и сдается ежеквартально, срок сдачи зависит от формы предоставления — на бумажном носителе — до 20 числа следующего месяца, на электронном — до 25.

Подробно о том, как составляется этот отчет, написано в статье «Образец заполнения формы 4-ФСС» на нашем портале.

Необходимо всегда вовремя уплачивать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний 2018, КБК понадобится для заполнения платежных документов. Производить перечисления необходимо ежемесячно до 15-го числа следующего за отчетным месяца. В противном случае придется платить пени и даже штрафы.

Актуальные данные

Итак, для того чтобы вовремя оплатить страховые взносы по социальному страхованию от несчастных случаев на производстве и профзаболеваниям, КБК нужно указать без ошибок. Коды с 2017 года не изменились и приведены выше в таблице. Коды бюджетной классификации не зависят от статуса плательщика.

Например, никаких КБК для ООО в налоговую (взнос на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний) не существует. Однако надо обратить внимание, что коды бюджетной классификации для штрафных санкций установлены иные, чем для основных отчислений.

Таким образом, КБК «Взносы на обязательное страхование от несчастных случаев» 2018 г.

иные, чем для пени или штрафов, это надо обязательно учесть при заполнении платежных документов.

Законодатель иногда меняет данный реквизит, поэтому лучше отслеживать изменения в законодательстве. Обычно они вводятся с нового года. Актуальные данные можно узнать в ИФНС, ФСС, на сайтах госорганов и на нашем портале.

Заполнение документов

Чтобы перечислить взносы на обязательное страхование от несчастных случаев, КБК 2018 мы уточнили в таблице выше. Указать данные надо в поле 104. При заполнении поля «Получатель платежа» необходимо указать наименование отделения ФСС.

КБК «Обязательное социальное страхование от несчастных случаев» 2018 г. — это важный реквизит, при заполнении платежного документа лучше его еще раз проверить перед отправкой. Если будет допущена ошибка, средства не поступят адресату, поэтому обязанность по отчислениям не будет считаться выполненной.

Что делать в случае ошибки? Если она замечена в короткие сроки, можно направить письмо в свободной форме и попросить фонд отнести платеж на нужные реквизиты. Налоговая инспекция такие исправления допускает.

Деньги могут вернуться на счет.

В таком случае надо совершить правильный платеж и во избежание начисления штрафных санкций объяснить несвоевременную уплату ошибкой в документах (тем более что неправильное заполнение и намерение совершить платеж будет очень просто доказать).

Если пени все-таки будут начислены, решение ФСС можно обжаловать в суде. Вообще любое решение госоргана можно обжаловать, это способ защиты своих прав. Однако это уже крайние меры, лучше до этого не доводить: проверка всех платежных документов должна быть тщательной.

Источник: https://ppt.ru/nalogi/kbk/strahovye-vznosy-v-fss-1

Кбк в фсс от несчастных случаев на 2018 год для юридических лиц

Коды КБК ФСС 2018 на травматизм и по материнству. Как правильно платить взносы, в какие сроки и какие коды использовать. Разберемся в новых правилах.

Все работодатели, вне зависимости от организационной формы, платят в Фонд социального страхования (ФСС) взносы за своих сотрудников.

Эти деньги идут на медицинское обеспечение работников после несчастных случаев, при возникновении профзаболеваний (соц. страх. на НЗ и ПЗ) и т.д. Для оплаты взносов необходимо точно знать код бюджетной классификации (КБК).

С 2017 года произошел ряд изменений в порядке начисления страховых взносов. Изменились ли КБК ФСС 2018 за сотрудников или остались прежними?

Давайте разберемся, какие КБК ФСС 2018 на случай временной нетрудоспособности и от несчастных случаев надо использовать. Все коды бюджетной классификации утверждены на законодательном уровне и прописаны в приказе Минфина РФ №65н от 01.07.2013. Текст приказа с последними изменениями смотрите в правовой базе журнала Учет в учреждении.

Кбк в фсс для юридических лиц в 2018 году

В ФСС традиционно выплачивались взносы по двум направлениям: страхование от несчастных случаев на производстве («взносы на травматизм») и страхование в связи с материнством и временной нетрудоспособностью.

С 2017 года вступили в силу изменения, согласно которым право контроля за страховыми взносами по материнству и временной нетрудоспособности передано Налоговой службе. Взносы теперь уплачивается не в ФСС, а в ФНС.

Соответственно, поменялись коды КБК в ФСС 2018 на случай временной нетрудоспособности.

Работодатель самостоятельно оплачивает все взносы в ФСС и ФНС в контролирующий орган по юридическому адресу компании. Размер всех налоговых взносов за сотрудника составляет 30% (22% — обязательные отчисления в Пенсионный фонд, 2,9% — в ФСС и ФНС, 5,1% — на ОМС).

Коды КБК в ФСС 2018 от несчастных случаев остались такими же, как и в 2017 году. При неуплате взносов вовремя, работодателю начисляют пени за каждый день просрочки платежа (включая выходные и праздничные дни).

Количество дней просрочки считается со следующего календарного дня после срока оплаты взносов.

Если факт недоимки будет выявлен при проверке ФСС, тогда работодатель получает штраф в размере 20% или 40% от суммы недоимки.

КБК травматизм на 2018 год для юридических лиц:

|

Тип платежа в ФСС |

КБК |

|

Взносы |

393 1 02 02050 07 1000 160 |

|

Пени |

393 1 02 02050 07 2100 160 |

|

Штраф |

393 1 02 02050 07 3000 160 |

Важно! При уплате взносов за травматизм нет разницы, за какой период идет оплата, до 2017 года или после. КБК в ФСС 2018 от несчастных случаев остаются одинаковыми.

КБК в ФНС 2018 на случай временной нетрудоспособности и материнства несколько изменились и зависят от периода – до 2017 года (когда отчисления шли в ФСС) или после (в ФНС).

|

Взносы на ВНиМ |

КБК |

Источник: https://www.budgetnik.ru/art/102821-kbk-v-fss-2018