Аренда квартир для сотрудников

Владельцы предприятий зачастую сталкиваются с дефицитом компетентных кадров. Подобная ситуация вынуждает их «выписывать» персонал из других регионов России или из-за границы, а также командировать собственных работников на некоторое время в другие компании.

В таких случаях работодателям приходится обеспечивать специалистов жильем, то есть снимать для них комнаты или целые квартиры. В этой статье мы расскажем о том, как выполняется аренда квартир для сотрудников, и обсудим некоторые бухгалтерские детали.

Какие особенности имеет аренда квартир для сотрудников организации

Аренда квартир для сотрудников компаний – это обычная практика. Предприятиям очень часто приходится предоставлять своим работникам съемную жилплощадь как на короткий, так и на длительный срок.

Чаще всего организации берут в аренду не одну, а сразу несколько квартир, причем предпочтение отдается не «однушкам», а двух-, трех- и многокомнатным, которые находятся в шаговой доступности от метро или офиса компании.

Аренда, субаренда, поднайм, безвозмездное пользование – все эти понятия имеют прямое отношение к ситуации, когда работодателю необходимо обеспечить сотрудника жильем. Термины отражают разнообразие вариантов того, какой договор можно заключить в подобной ситуации. Каждый вариант обладает как достоинствами, так и недостатками, поэтому требует взвешенного анализа.

Многие крупные организации готовы обеспечивать своих высококвалифицированных сотрудников наемными квартирами в целях их материального стимулирования. Арендные взаимоотношения могут оформляться различными способами, от которых зависит порядок налогообложения, ответственность перед владельцем жилплощади и пр. Но обо всем по порядку.

Один из наиболее распространенных вариантов – работник компании самостоятельно заключает договор аренды квартиры с ее владельцем, а работодатель лишь компенсирует его убытки (например, в виде прибавки к зарплате).

Давайте рассмотрим подробнее, какие существуют варианты контрактов на аренду жилплощади.

Как составить договор аренды квартиры для сотрудников

Распространенной практикой при заключении трудовых соглашений с иностранными сотрудниками или специалистами, переведенными из других регионов, является включение в такой контракт или ознакомление работника с положением имеющегося в организации коллективного договора о представлении ему жилплощади.

Не следует полагать, что такое жилье предоставляется безвозмездно. Организации обычно берут квартиры для сотрудников в аренду.

Именно частные квартиры набирают все большую популярность как место проживания командированных работников. И это понятно, ведь гостиницы и отели с доступными ценами сейчас в большом дефиците.

На какие же нюансы следует обратить особое внимание при заключении договора аренды с владельцем квартиры – физическим лицом?

В пункте 2 статьи 30 ЖК РФ прописано, что владелец жилплощади имеет право передавать свое имущество (принадлежащее ему на праве собственности) во владение или пользование другому физлицу на основании:

- договора найма;

- договоренность о безвозмездном пользовании;

- иных норм закона.

Соответственно, юрлицо может пользоваться имуществом собственника на основании договора аренды или на ином законном основании с учетом норм гражданского и жилищного законодательства.

Давайте разберемся, имеет ли предприятие право арендовать квартиры для своих работников и в чем отличие такого жилья от служебных помещений.

Служебные жилые помещения предназначены для проживания граждан в связи с характером их трудовых отношений с органом государственной власти, органом местного самоуправления, государственным унитарным предприятием, государственным или муниципальным учреждением, в связи с прохождением службы, в связи с назначением на государственную должность Российской Федерации или государственную должность субъекта Российской Федерации либо в связи с избранием на выборные должности в органы государственной власти или органы местного самоуправления (статья 93 ЖК РФ).

Следовательно, служебные помещения могут предоставляться строго очерченному кругу лиц и исключительно в силу специфики их деятельности, которая требует проживания непосредственно по месту службы или рядом с ним.

Порядок предоставления таких помещений строго регламентирован жилищным законодательством.

В статье 100 ЖК РФ прописано, что собственник помещения и сотрудник должны заключать договор найма специализированной жилплощади.

Если говорить о работниках негосударственных компаний, то они не могут претендовать на получение служебного жилья. При этом организации, в которых они трудятся, вправе заключать договоры аренды квартир для сотрудников с физическими или юридическими лицами, а также компенсировать расходы, которые служащий несет при самостоятельном найме.

На каких правовых основаниях организации могут осуществлять аренду квартир для сотрудников?

Юрлица могут получать жилплощадь во владение или пользование в соответствии с договором аренды или иными контрактами (пункт 2 статьи 671 ГК РФ). Документы обязательно оформляются в письменном виде вне зависимости от длительности их действия (пункт 1 статьи 609 ГК РФ).

А в соответствии с нормами пункта 2 статьи 609 и пункта 2 статьи 651 ГК РФ, договор аренды квартиры для сотрудника сроком более года должен быть зафиксирован в органах госрегистрации. Не следует забывать, что жилое помещение может использоваться только для проживания граждан (пункт 2 статьи 288 ГК РФ и пункт 1 статьи 17 ЖК РФ).

Юрлицо также может использовать жилплощадь исключительно в этих целях (пункт 2 статьи 671 ГК РФ).

- Двусторонний договор аренды жилого помещения.

Каким образом происходит процедура заключения двустороннего договора аренды квартиры для сотрудника (между организацией-арендатором и владельцем жилплощади-арендодателем)?

В таком договоре работник организации-арендатора не фигурирует, однако из его текста должно быть понятно, что квартира будет использоваться именно для его проживания. Также должны быть указаны значимые условия: объект аренды, ее сроки и стоимость.

Если в трудовом соглашении прописано частичное возмещение арендной платы работнику, то в контракте указывается именно оно. Если арендная плата выше, чем сумма компенсации, то работник сам оплачивает владельцу помещения разницу. Для этого заключается отдельный договор, предмет которого компанию интересовать не должен, так как в этих взаимоотношениях она уже не участвует.

Отдельно стоит рассказать о гарантийном платеже. Зачастую он назначается прямо в договоре и по истечении его срока возвращается арендатору.

Если имуществу был причинен материальный ущерб или обязательные платежи не были выплачены в полном объеме, из гарантийного платежа вычитается сумма долга или убытков.

Таким образом, компания становится ответственной за действия работника, повлекшие за собой определенный ущерб.

Иногда в договоре прописывается порядок оплаты коммунальных услуг – к примеру, обязательство арендатора оплачивать их самостоятельно. При этом если такая обязанность будет передана жильцу, то есть сотруднику компании, то это следует отметить в акте приема-передачи жилплощади.

В разделе «Права и обязанности» следует прописать, что арендодатель готов предоставить жилое помещение и находящееся в нем имущество в состоянии, удовлетворяющем требования договора и соответствующем назначению арендованного жилого помещения. Кроме того, квартира должна быть пригодна для проживания, работнику компании-арендатора должен быть обеспечен беспрепятственный доступ в нее.

Сам арендатор должен использовать жилплощадь и имущество по прямому назначению, своевременно вносить арендную плату, оплачивать коммунальные услуги, а также содержать квартиру в технически исправном состоянии, соблюдать санитарные нормы и правила.

Пожалуй, самым важным является пункт о цене договора. В документе необходимо четко зафиксировать сумму, которую арендатор должен будет платить за квартиру, а также указать порядок оплаты: в каком виде (наличными или на расчетный счет), в какие сроки, каковы последствия просрочки платежа.

Чтобы арендодатель не мог поднимать арендную плату каждый месяц, необходимо прописать в договоре, что пересмотр платы может производиться не чаще одного раза в год и по соглашению сторон.

- Трехсторонний договор аренды жилого помещения.

При подписании договора на аренду квартиры для сотрудника между тремя сторонами арендодателем будет являться владелец жилплощади, арендатором – компания-работодатель, а специалист будет выступать в роли третьей стороны, у которой есть свои права и обязательства.

Квартира в этом случае предоставляется исключительно для того, чтобы там проживал работник организации. Вероятно, именно он будет исполнять обязанности по уплате коммунальных платежей и пр. А вот плату за наем должен вносить арендатор, то есть компания. На сотрудника также лягут обязательства по компенсации материального урона, причиненного имуществу.

При заключении договора все три стороны подписывают акт о техническом состоянии квартиры, количестве мебели и прочего имущества. Это необходимо и арендодателю, который сможет предъявить претензии арендатору, утратившему или испортившему его имущество, и самому арендатору.

Если арендатор предоставил жильцу имущество с уже имеющимися недостатками, это необходимо зафиксировать в акте, чтобы в дальнейшем владелец жилья не мог высказывать претензии по этому поводу. К примеру, пенсионерка, сдавшая квартиру на длительный срок, может просто забыть, что диван был сломан еще в тот момент, когда она передавала ключи новому жильцу.

Компания-работодатель в этом случае практически ничем не рискует. Поэтому владельцы организаций предпочитают именно такой вариант.

Как должна производиться оплата аренды квартиры для сотрудника

Как было сказано выше, любая организация имеет полное право заключать договоры аренды квартир для сотрудников. А вот каким образом происходит возмещение затрат, необходимо описать подробнее.

Если компания сама подписывает договор аренды квартиры для сотрудника и берет на себя обязательства по оплате связанных с наймом расходов, арендная плата считается натуральной формой оплаты труда работника (статья 131 ТК РФ).

Источник: https://biznes-resurs.ru/info/arenda_kvartir_dlya_sotrudnikov

Компенсация за аренду жилья, переезд, командировки

Ценных сотрудников нередко приглашают на работу из других регионов или стран. И наоборот – отправляют в командировки на другие предприятия. В этих случаях организации арендуют жилье специалистам. Если же сотрудник сам оплатил свое жилье, то ему полагается компенсация за аренду.

Виды выплат за аренду жилья

Существуют различные способы обеспечить жильем сотрудников. Некоторые организации сами снимают помещения. Это могут быть сразу несколько квартир. Чаще всего они находятся недалеко от метро, чтобы сотруднику было удобнее добираться на работу.

Но самый популярный вариант, когда человек сам подбирает себе жилплощадь, а компания выплачивает компенсацию аренды жилья сотруднику. Например, в виде прибавки к зарплате или перечисляет ему на счет сумму, эквивалентную стоимости аренды в месяц.

Взять в найм квартиру дешевле, чем снимать номер в отеле, если предполагается длительный срок аренды. Иногда у компании есть база квартир, из которых можно выбрать, в других случаях приходится действовать самостоятельно.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

При планировании аренды у частного лица следует составить договор или иное соглашение на основании статьи 671 ГК РФ. Нужно учитывать, что квартира предназначена только для проживания сотрудников, а контракт, заключенный на срок более года, подлежит госрегистрации. Любые договоренности об аренде оформляются письменно.

Если предприятие само находит и оплачивает квартиру сотруднику, то сумма аренды может стать частью зарплаты работника, но в натуральной форме. По закону, ее величина не должна превышать 20% общего заработка. В ситуации, когда работник сам находит жилплощадь, компенсация за найм жилья может быть частью зарплаты в денежном виде.

Компенсация командировочных расходов

В ситуации, когда сотрудник командируется в другую местность, ему также может арендоваться жилье. В этом случае в общий состав командировочных расходов работника добавляется компенсация стоимости жилья и коммунальных расходов.

Согласно ст. 168 ТК РФ, порядок возмещения затрат на съем квартир в командировках устанавливается во внутренних положениях компании. Организация сама назначает сумму, в пределах которой работнику вернутся потраченные деньги. При этом, компенсация оплаты жилья сотрудникам – обязательное условие отправки человека в командировку.

Возмещение затрат при работе в разъездах

Некоторые работники постоянно находятся в разъездах. Траты на служебные поездки обязательны к возмещению. Такие компенсации не облагаются НДФЛ. Что такое разъездная работа? Это трудовая деятельность, которая проходит вне офиса. Каждое предприятие само определяет категории специалистов, чья работа является разъездной.

Ст. 166 ТК РФ говорит о том, что разъездная работа на постоянной основе не считается командировками.

За подобную работу назначается надбавка. Она устанавливается согласно внутреннему регламенту, но если профессия относится к перечню из Постановление Совета Министро 1978 года, то его положения тоже необходимо учитывать.

Работодатель должен возмещать сотрудникам проезд, расходы на проживание, выплачивать суточные и прочие затраты на основании предоставленных подтверждающих документов. Это могут быть чеки, билеты, счета.

Компенсация за переезд

Правила возмещения расходов, связанных с переездом, установлены в ст. 169 ТК РФ. Компенсации подлежат следующие траты:

- на переезд сотрудника с семьей и перевоз багажа;

- по обустройству в новом жилье.

Какие суммы отводятся для компенсации, определяется в трудовом договоре или внутренних нормативных актах компании.

Если заранее размер трат предположить нельзя, то сотруднику может быть выдан аванс. Впоследствии не потраченные деньги нужно вернуть в организацию.

Фактические затраты на переезд возмещаются согласно предоставленным финансовым документам, а в случае их отсутствия можно подтвердить траты иными источниками. Например, предоставить информацию о цене билетов на поезд.

Условия оплаты проживания работникам

Никакой законодательный акт не обязывает работодателя снимать своим специалистам квартиры. Только иностранным гражданам при переезде должны предоставляться гарантии обеспечения жильем, но именно про аренду ничего не сказано.

Поэтому, компенсация жилья приглашенному специалисту или собственному – добровольное дело компании. Порядок возмещения за аренду и его правила прописываются во внутренних документах организации. Если в компании имеется служебное жилье, то сотрудники заселяются туда.

Если нет, то варианта 2: либо предприятие самостоятельно ищет квартиру, либо платит компенсацию расходов на проживание в арендуемом жилье.

Источник: https://posobie.net/kompensatsii/kompensatsiya-rashodov-za-arendu-najm-sem-zhilya-sotrudniku.html

Налогообложение расходов на аренду жилья для работника | ИРСОТ

Тема сегодняшнего Вестника – налогообложение расходов на аренду жилья для работника. Такая ситуация нередко возникает, когда мы приглашаем на работу специалиста из другого города или региона. Чтобы убедить его сменить место жительства, компания должна возместить ему расходы на аренду жилья.

Это можно оформить как премию, дополнение к заработной плате, но тогда это дополнение будет облагаться всеми налогами, включая НДФЛ и страховые взносы. Поэтому нередко поступают по-другому. Компания заключает договор с арендодателем, арендует жилье (квартиру или апартаменты), и работник проживает в этой квартире.

Возникают вопросы: какими налогами облагаются данные выплаты и облагаются ли вообще, какие в этой ситуации могут быть риски, признаются ли такие расходы по налогу на прибыль?

Тему сегодняшнего Вестника я выбрал, потому что недавно вышло Письмо ФНС на эту тему от 17.10. 2017 № ГД-4-11/20938@. В письме говорится о налогообложении таких выплат как НДФЛ, так и страховыми взносами.

По НДФЛ. Сначала ФНС подводит идеологическую базу и говорит, что нет оснований не включать такие выплаты в доход, анализирует п.3. ст. 217 НК РФ («налогом не облагаются компенсационные выплаты, предусмотренные законодательством»). Дальше ФНС делает вывод, что из ст.

169 ТК следует, что такая выплата, как компенсация расходов на аренду жилья не предусмотрена. И после всего этого ФНС делает хороший для налогоплательщиков вывод: все-таки НДФЛ такая выплата может не облагаться, потому что к такому выводу в свое время пришел Верховный Суд.

Был «Обзор практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации» (утв. Президиумом ВС РФ 21.10.2015). В п.

3 был рассмотрен аналогичный вопрос, и Верховный Суд сделал следующий вывод.

Если аренда жилья (квартиры) заключается преимущественно в интересах работодателя, то в этой ситуации НДФЛ не возникает, такую выплату этим налогом облагать не нужно.

Это хорошее для нас с вами разъяснение, но хочу обратить внимание, что ФНС с некоторой неохотой признала эту позицию.

Посмотрите, какая формулировка применена: « Если расходы по найму жилого помещения не облагаются НДФЛ, если они предусмотрены трудовым договором (это само собой разумеется – СД), и производятся исключительно в интересах работодателя». И само ведомство ссылается на п.3 вышеупомянутого Обзора ВС РФ .

Давайте проанализируем эту ситуацию поглубже, так как, на мой взгляд, здесь есть определённые риски. Пункт 3 Обзора ВС РФ рассматривает следующую ситуацию: компания открыла филиал в другом городе.

Далее, чтобы привлечь в филиал сотрудников – руководителей и специалистов из головного офиса, которые были необходимы для запуска и полноценной работы филиала, – организация предложила им хорошие условия, в том числе аренду квартир. При этом квартиры арендовались в зависимости от статуса сотрудника в компании.

Налоговая при проверке суммы аренды включила в доход сотрудников и привлекла компанию к ответственности по ст. 123 НК РФ, как налогового агента за неудержание НДФЛ. В этом деле было несколько интересных выводов, у кого складывается или может сложиться подобная ситуация, рекомендую ознакомиться с Обзором. Верховный Суд отметил, что основной интерес тут был у работодателя.

Суд признал, что работники получили некоторую выгоду от компенсации расходов на аренду жилья, но при этом основная выгода тут у работодателя: ему нужно было привлечь и удержать работников на новом месте. Это была инициатива работодателя. В этой ситуации это очевидно.

Когда открывается новый филиал, и там нужен сотрудник, ясно, что и перевод , и аренда квартиры для сотрудника входят в интересы работодателя. Этот важный момент подчеркнул и ВС (аренда квартиры для сотрудника – это интерес работодателя), это же подчеркивает и ФНС. Правда, на мой взгляд, ФНС эту мысль немного исказила и подала ее так: «исключительно в интересах работодателя».

Не бывает «исключительно в интересах работодателя». Если компания арендует для работника жилье, он тоже автоматически получает выгоду. Поэтому, мне кажется, что ФНС в тексте письма допустила неточность, но есть общий посыл, что такие выплаты могут не облагаться НДФЛ, думаю, что формулировку ФНС можно понимать с поправкой на реальное положение вещей.

В этом деле был еще интересный момент. Судьи отметили, что квартиры были арендованы в зависимости от статуса работника, и далее приведена такая фраза: «но без элементов роскоши».

То есть судьи посмотрели, какие именно квартиры были арендованы: супер-фешенебельные или же квартиры для нормального проживания и с учетом статуса работника? Убедились, что это были пригодные для проживания, хорошие квартиры, но не роскошные, и, поскольку основной интерес был у работодателя, то облагать такие выплаты НДФЛ не нужно.

Если у вас возникают подобные ситуации, обращайте внимание на детали: во-первых, выплата на аренду должна быть предусмотрена трудовым договором с работником, это формальная часть. Второй момент: посмотрите, насколько из ваших документов следует, что наем квартиры для работников был в интересах работодателя, и как это можно документально подтвердить.

Если мы привлекаем сотрудника из другого города, который к нам переезжает, то выгода компании очевидна. Он живет в другом городе, он нам очень нужен, мы его привлекаем и снимаем ему квартиру. Если сотрудник живет в том же городе, работает в нашей организации, а мы ему арендуем квартиру, то тут точно надо пояснять интерес работодателя.

Такая ситуация тоже может быть, например, сотруднику неудобно ездить, и он из-за этого ищет другую работу. Или он несет большие расходы за аренду квартиру. Тогда, чтобы удержать его, мы можем снять ему квартиру.

Но, как вы понимаете, в этом случае интерес работодателя не столь очевиден, поэтому может возникнуть вопрос: что это за доплата без НДФЛ? Повышение зарплаты? Премия?

Поэтому в такой ситуации должны быть какие-то документы и пояснения, которые можно представить в ФНС и тем самым доказать, что все было проделано в интересах работодателя.

Второй момент, на который я уже обращал внимание, это то, что квартиры с элементами роскоши тоже попадают в категорию «рискованных».

Если вы арендуете для сотрудника квартиру с элементами роскоши, очень дорогую (например, из-за местоположения), то тогда надо суметь объяснить, почему этому сотруднику была арендована такая квартира. Почему вы сняли не трехкомнатную квартиру 100 кв.

м, а пятикомнатную в центре города, в дорогом районе? Тут могут быть риски, в том числе по НДФЛ.

Поэтому, если вы хотите обосновывать такие выплаты, то исходя из документов, которые я вам назвал, то условие о съеме квартиры надо включить в трудовой договор, надо продумать пояснение, почему аренда этих квартир нам необходима, и квартиры должны быть без элементов роскоши. Тогда мы выполняем все требования, согласно которым выплаты на аренду жилья не будут облагаться НДФЛ.

https://www.youtube.com/watch?v=IC7ThmPtDug

Еще лучше – когда такие выплаты идут напрямую арендодателю по прямому договору, а не выплачиваются сотруднику в виде компенсации. На первый взгляд, нет никакой разницы, но чисто психологически, мне кажется, спокойнее выплачивать арендную плату напрямую арендодателю. Прямой договор с арендодателем вызовет меньше вопросов у проверяющих органов.

Интересно, что до недавнего времени позиция контролирующих органов (несмотря на наличие Обзора судебной практики) была противоположной. Например, было письмо Минфина РФ от 3 октября 2017 г., № 03-04-06/64421. В этом письме Минфин говорил, что такие выплаты облагаются НДФЛ.

Так что в любом случае хорошо, что появилось письмо ФНС, где прямо указана возможность не облагать НДФЛ выплаты на аренду жилья, при перечисленных условиях.

В этом же письме ФНС говорит о страховых взносах. И тут нам повезло меньше. ФНС следует той же самой логике, ссылается на ст. 422 НК РФ, в которой определены суммы, не облагающиеся страховыми взносами. Далее, в ст. 422 есть пп2.п.

1, где говорится, что не облагаются страховыми взносами компенсационные выплаты, не предусмотренные законодательством. Далее ФНС ссылается на ту же ст. 169 ТК, где говорят о том, что выплаты на аренду жилья не предусмотрены в расходах на переезд сотрудника.

И отсюда вывод: такие выплаты облагаются страховыми взносами.

Вроде бы по НДФЛ и страховым взносам нормы похожи, но разница в том, что в Обзоре позиция по НДФЛ высказана ясно, а по страховым взносам однозначного вывода нет, и, тем более, есть новая норма гл. 34 НК РФ, предусматривающая правила, которые заработали только с 2017 года.

До 2017 были отдельные положительные решения в пользу налогоплательщиков по таким ситуациям, когда компания арендовала сотруднику квартиру, не облагала страховыми взносами, далее был спор с фондами. Есть отдельные судебные решения, когда налогоплательщики выигрывали такие споры у фондов.

Например, это Определение Верховного Суда РФ от 22.09.2015 по делу № 304-КГ15-5000.

Можно обосновать позицию, что такие выплаты страховыми взносами не облагаются, но ссылаться надо не на то, что эти выплаты не облагаются страховыми взносами, а на то, что они не являются объектом обложения, потому что это не часть выплат сотруднику. Или что они не связаны с его квалификацией или опытом. Можно ссылаться на старые судебные решения, где нормы были определены другим законом, 212-ФЗ.

Но хочу вас предупредить, что позиция в этом письме ФНС высказывается странная: НДФЛ может не облагаться такая выплата, при вышеназванных условиях, а страховыми взносами облагается всегда. И, если вы не будете облагать страховыми взносами выплаты на съем квартиры, будьте готовы свою позицию отстаивать.

Источник: https://www.ruseminar.ru/news/nalogooblozhenie-raskhodov-na-arendu-zhilya-dlya-rabotnika-30112017

19:03 О налоге на прибыль при оплате найма жилья для работников; о страховых взносах с возмещения расходов работников на наем жилья при переезде н

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 23 ноября 2017 г. N 03-03-06/1/77516

Вопрос:

О налоге на прибыль при оплате найма жилья для работников; о страховых взносах с возмещения расходов работников на наем жилья при переезде на работу в другую местность.

Ответ:

Департамент налоговой и таможенной политики рассмотрел письмо и сообщает следующее.

Согласно положениям пункта 1 статьи 252 Налогового кодекса Российской Федерации (далее — НК РФ) в целях налогообложения прибыли организаций расходами признаются экономически оправданные и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода. Расходы, не соответствующие указанным требованиям, согласно пункту 49 статьи 270 НК РФ в целях налогообложения прибыли организаций не учитываются.

В соответствии со статьей 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Глава 25 «Налог на прибыль организаций» НК РФ не содержит определения натуральной формы оплаты труда (статья 11 НК РФ).

При налогообложении расходов, связанных с выплатой заработной платы в натуральной форме оплаты труда, следует руководствоваться нормами Трудового кодекса Российской Федерации (далее — ТК РФ).

Таким образом, если расходы на наем жилья для размещения работников являются формой оплаты труда и условием в трудовом договоре, такие расходы могут быть учтены для целей налогообложения прибыли организаций в составе расходов как заработная плата, выраженная в натуральной форме.

https://www.youtube.com/watch?v=cojAjHxl7U4

В случае если расходы организации на оплату найма жилья для работников не являются формой системы оплаты труда и носят социальный характер, по мнению Департамента, такие расходы не могут быть учтены при исчислении налоговой базы по налогу на прибыль организаций независимо от того, предусмотрены эти расходы трудовыми договорами или нет (пункт 29 статьи 270 НК РФ).

По вопросу о начислении страховых взносов на суммы возмещения расходов работников по найму жилого помещения в связи с переездом на работу в другую местность сообщаем.

Подпунктом 1 пункта 1 статьи 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 НК РФ), в частности, в рамках трудовых отношений.

В соответствии с пунктом 1 статьи 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 НК РФ.

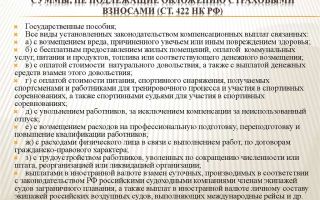

Согласно подпункту 2 пункта 1 статьи 422 НК РФ не подлежат обложению страховым взносами для организаций все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность.

Статьей 169 ТК РФ определено, что при переезде работника по предварительной договоренности с работодателем на работу в другую местность работодатель обязан возместить работнику расходы по переезду работника, членов его семьи и провозу имущества (за исключением случаев, когда работодатель предоставляет работнику соответствующие средства передвижения), а также расходы по обустройству на новом месте жительства.

Таким образом, в связи с тем что статьей 169 ТК РФ не предусмотрены компенсационные выплаты в виде сумм возмещения затрат иногороднего сотрудника, переехавшего на работу в другую местность, по найму жилого помещения, указанные суммы подлежат обложению страховыми взносами в общеустановленном порядке.

Заместитель директора Департамента

А.А.СМИРНОВ

23.11.2017

Источник: https://www.taxru.com/blog/2017-12-21-27819

Компенсация найма жилья и страховые взносы

Факт наличия трудовых отношений между работодателем и его работниками сам по себе не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда.

Суть вопроса

Организация компенсировала двум своим сотрудникам расходы по найму жилья. Суммы этих компенсаций в расчетную базу для начисления страховых взносов не включались. Для регионального управления ПФР этот факт послужил основанием для доначисления сумм страховых взносов.

Позиция Фонда

По мнению Фонда, компенсация найма жилья, выплачиваемая работникам, обусловлена трудовыми отношениями, связана с трудовой деятельностью, носит систематический характер, в связи с чем подлежит включению в расчетную базу для начисления страховых взносов.

Позиция Суда

Однако у Верховного Суда РФ (Определение от 26 февраля 2016 г. N 310-КГ15-20212) сложилось иное мнение по данному вопросу, и вот чем оно обусловлено.

Согласно ч. 1 ст. 7 Федерального закона от 24.07.

2009 N 212-ФЗ «О страховых взносах…» (далее — Закон) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ и оказание услуг. Таким образом, основанием для исчисления страховых взносов являются выплаты и иные вознаграждения, начисленные работнику в рамках трудовых отношений.

В то же время понятие трудовых отношений определено в ст.

15 Трудового кодекса РФ, согласно которой трудовые отношения — это отношения, основанные на соглашении между работником и работодателем о личном выполнении работником за плату трудовой функции (работы по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации; конкретного вида поручаемой работнику работы), подчинении работника правилам внутреннего распорядка при обеспечении работодателем условий труда, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами, трудовым договором.

В силу ст.

129 Трудового кодекса РФ заработная плата (оплата труда) — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

В то же время ст. 165 Трудового кодекса РФ установлено, что помимо общих гарантий и компенсаций (гарантии при приеме на работу, переводе на другую работу, по оплате труда и др.), работникам предоставляются гарантии и компенсации, в том числе при переезде на работу в другую местность.

Согласно положениям ст. 169 Трудового кодекса РФ при переезде работника по предварительной договоренности с работодателем на работу в другую местность работодатель обязан возместить работнику:

— расходы по переезду работника, членов его семьи и провозу имущества (за исключением случаев, когда работодатель предоставляет работнику соответствующие средства передвижения);

— расходы по обустройству на новом месте жительства.

Порядок и размеры возмещения расходов при переезде на работу в другую местность определяются коллективным договором или локальным нормативным актом либо по соглашению сторон трудового договора, если иное не установлено законодательством.

Вывод:

Установленные на основании локального акта организации спорные компенсационные выплаты носят социальный характер и, несмотря на то, что они произведены в связи с наличием трудовых отношений, не обладают признаками заработной платы в смысле ст.

129 Трудового кодекса РФ, поскольку не являются оплатой труда (вознаграждением за труд), не относятся к стимулирующим выплатам, не зависят от квалификации работника, сложности, качества, количества и условий выполнения этим сотрудником самой работы.

Эти выплаты произведены не в рамках трудовых отношений.

Факт наличия трудовых отношений между работодателем и его работниками сам по себе не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда.

Указанные выплаты подпадают под действие пп. «и» п. 2 ч. 1 ст. 9 Закона N 212-ФЗ (выплаты, связанные с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность) и не подлежат включению в базу, облагаемую страховыми взносами.

Источник: https://NalogKodeks.ru/kompensaciya-najjma-zhilya-i-strakhovye-vznosy/