Комитент-упрощенец не спасет от НДС | Журнал «Главная книга» | № 21 за 2011 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 21 октября 2011 г.

Содержание журнала № 21 за 2011 г.

Описание схемы

Основная идея схемы — плательщик НДС продает товары как комиссионер по договору с комитентом — неплательщиком НДС, как правило, применяющим упрощенкуп. 2 ст. 346.11 НК РФ. Бо´льшая часть прибыли от сделки остается у комитента, комиссионер получает лишь незначительное вознаграждение. Только с этой суммы и уплачивается НДСп. 1 ст. 156 НК РФ.

В то же время комиссионер выставляет покупателям счета-фактуры с НДС на всю стоимость товаровпп. 1, 3 ст. 168 НК РФ. Да-да, на всю стоимость товаров. Как он это обосновывает, мы расскажем дальше.

В результате покупатели не теряют вычеты по НДС, что было бы невозможно, если бы продавец сам перешел на упрощенку или если бы комитент продавал товары непосредственно покупателям.

Например, раньше компания покупала товар у поставщика за 118 000 руб. с НДС и продавала за 177 000 руб. тоже с НДС. В бюджет ей приходилось платить НДС в сумме 9000 руб.

Теперь товар у поставщика за 118 000 руб. приобретает компания на УСНО, а затем продает через комиссионера за те же 177 000 руб. Комиссионер удерживает из выручки вознаграждение, скажем — 1180 руб., и платит с него НДС в бюджет в сумме 180 руб.п. 1 ст. 156 НК РФ

Выгода очевидна — вместо 9000 руб. в бюджет нужно заплатить только 180 руб. Плюс схема позволяет экономить не только на НДС, но и на налоге на прибыль. Поскольку комитент занимается торговлей, ему стоит выбрать упрощенку с объектом «доходы минус расходы».

Тогда с большей части прибыли от продажи товаров нужно будет платить упрощенный аналог налога на прибыль по ставке не 20%, а 15% или еще меньше, если в вашем регионе действуют пониженные ставкип. 1 ст. 284, п. 2 ст. 346.20 НК РФ. Правда, будут и дополнительные затраты, но небольшие.

Деньги придется потратить на создание компании-комитента и поддержку ее существования.

Если поставщик не захочет работать с незнакомой компанией, да еще и на упрощенке, покупать товары также можно по договору комиссии с тем же комитентом. Тогда ни о каких изменениях не узнает не только покупатель, но и поставщик.

Аналогичную схему предлагают использовать и для искусственного создания вычетов в тех случаях, когда вы покупаете товары у неплательщиков НДС, но сами платите этот налог. Но здесь потребуются уже две дополнительные компании. Одна — на упрощенке, вторая — на общем режиме.

Первая закупает товары у ваших поставщиков и передает их на реализацию по договору комиссии второй компании. Та, в свою очередь, продает эти товары вам, выставляя счета-фактуры с НДС на всю стоимость товаров.

В результате вы получаете вычеты по НДС, хотя, по сути, закупаете товары у компании на упрощенке.

Как видим, сэкономить на НДС с помощью этой схемы можно неплохо. Осталось выяснить, насколько она безопасна.

Формальные основания

Если буквально толковать НК, можно утверждать, что ни один из участников схемы закон не нарушает. Смотрите сами.

Покупатель принимает налог к вычету, потому что у него есть счет-фактура, а товар принят к учету, то есть все условия для вычета выполненып. 1 ст. 172 НК РФ. О том, что продавец действует по договору комиссии, покупатель знать не обязан. Да никто и не запрещает ему принимать к вычету НДС по счетам-фактурам комиссионера.

Комиссионер формально также ничего не нарушает.

В НК прямо сказано, что при продаже товара налогоплательщик должен предъявить к оплате покупателю сумму НДС, соответствующую стоимости товара, и выставить на эту сумму счет-фактурупп. 1, 3 ст. 168, п. 3 ст. 169 НК РФ.

Комиссионер эти правила должен выполнять, поскольку, во-первых, он плательщик НДС, а во-вторых, продает товар покупателю именно он, а не комитентп. 1 ст. 990 ГК РФ.

Источник: https://GlavKniga.ru/elver/2011/21/378-komitent_uproschenets_spaset_nds.html

Схема оптимизации НДС путем продажи товаров через комитента-упрощенца

Описание схемы

Основная идея схемы — плательщик НДС продает товары как комиссионер по договору с комитентом — неплательщиком НДС, как правило, применяющим упрощенку (Пункт 2 ст. 346.11 НК РФ). Большая часть прибыли от сделки остается у комитента, комиссионер получает лишь незначительное вознаграждение.

Только с этой суммы и уплачивается НДС (Пункт 1 ст. 156 НК РФ). В то же время комиссионер выставляет покупателям счета-фактуры с НДС на всю стоимость товаров (Пункты 1, 3 ст. 168 НК РФ). Да-да, на всю стоимость товаров. Как он это обосновывает, мы расскажем дальше.

В результате покупатели не теряют вычеты по НДС, что было бы невозможно, если бы продавец сам перешел на упрощенку или если бы комитент продавал товары непосредственно покупателям.

Например, раньше компания покупала товар у поставщика за 118 000 руб. с НДС и продавала за 177 000 руб. тоже с НДС.

В бюджет ей приходилось платить НДС в сумме 9000 руб.

Теперь товар у поставщика за 118 000 руб. приобретает компания на УСНО, а затем продает через комиссионера за те же 177 000 руб. Комиссионер удерживает из выручки вознаграждение, скажем — 1180 руб., и платит с него НДС в бюджет в сумме 180 руб. (Пункт 1 ст. 156 НК РФ).

Выгода очевидна — вместо 9000 руб. в бюджет нужно заплатить только 180 руб. Плюс схема позволяет экономить не только на НДС, но и на налоге на прибыль. Поскольку комитент занимается торговлей, ему стоит выбрать упрощенку с объектом «доходы минус расходы».

Тогда с большей части прибыли от продажи товаров нужно будет платить упрощенный аналог налога на прибыль по ставке не 20%, а 15% или еще меньше, если в вашем регионе действуют пониженные ставки (Пункт 1 ст. 284, п. 2 ст. 346.20 НК РФ). Правда, будут и дополнительные затраты, но небольшие.

Деньги придется потратить на создание компании-комитента и поддержку ее существования.

Если поставщик не захочет работать с незнакомой компанией, да еще и на упрощенке, покупать товары также можно по договору комиссии с тем же комитентом. Тогда ни о каких изменениях не узнает не только покупатель, но и поставщик.

Примечание

Аналогичную схему предлагают использовать и для искусственного создания вычетов в тех случаях, когда вы покупаете товары у неплательщиков НДС, но сами платите этот налог. Но здесь потребуются уже две дополнительные компании. Одна — на упрощенке, вторая — на общем режиме.

Первая закупает товары у ваших поставщиков и передает их на реализацию по договору комиссии второй компании. Та в свою очередь продает эти товары вам, выставляя счета-фактуры с НДС на всю стоимость товаров.

В результате вы получаете вычеты по НДС, хотя, по сути, закупаете товары у компании на упрощенке.

Как видим, сэкономить на НДС с помощью этой схемы можно неплохо. Осталось выяснить, насколько она безопасна.

Формальные основания

Источник: https://www.pnalog.ru/material/shema-optimizacii-nds-komitent-uproshenka

Усн и договор комиссии: как платить налоги. если комиссионер — «упрощенец»… если комитент — «упрощенец»… комиссионер и енвд

Участниками договора комиссии могут быть организации, применяющие упрощенную систему. Если же одной стороной является предприятие, находящееся на общем режиме налогообложения, а другой — «упрощенец», то у обоих возникает множество проблем, связанных с налогообложением. Попробуем их разрешить.

Согласно пункту 1 статьи 990 ГК РФ в рамках договора комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, несмотря на то что комитент был назван в сделке или вступил с третьим лицом в непосредственные отношения по ее исполнению.

Комитент обязан уплатить комиссионеру вознаграждение, а в случае, когда комиссионер принял на себя поручительство за исполнение сделки третьим лицом (делькредере), также дополнительное вознаграждение.

Размер и порядок уплаты дополнительного вознаграждения должны быть установлены в договоре комиссии.

Если договором размер вознаграждения или порядок его уплаты не предусмотрен, оно уплачивается после исполнения договора в размере, в котором при сравнимых обстоятельствах обычно взимается плата за аналогичные услуги. Это установлено пунктом 1 статьи 991 ГК РФ.

Комитент обязан помимо уплаты комиссионного вознаграждения, а в соответствующих случаях и дополнительного вознаграждения за делькредере согласно статье 1001 ГК РФ возместить комиссионеру суммы, израсходованные им на исполнение комиссионного поручения.

Если комиссионер совершил сделку на более выгодных условиях, чем те, которые были указаны комитентом, то дополнительная выгода делится между комиссионером и комитентом поровну. Если, конечно, договором не предусмотрен другой порядок распределения этой выгоды. Об этом сказано в статье 992 ГК РФ.

По исполнении поручения комиссионер обязан в соответствии со статьей 999 представить комитенту отчет и передать ему все полученное по договору комиссии.

Если у комитента имеются возражения по отчету, он должен сообщить о них комиссионеру в течение 30 дней со дня получения отчета, если соглашением сторон не установлен иной срок.

В противном случае отчет при отсутствии иного соглашения считается принятым.

Если комиссионер — «упрощенец»…

В ситуации, когда участники посреднического договора используют разные системы налогообложения, часто возникает много сложных вопросов.

Как исчислять налоги, если комиссионер — «упрощенец», а комитент применяет общую систему налогообложения? Что является доходом комиссионера? Как правильно оформить учетные документы? Какие расходы комиссионер может признать, если он выбрал объектом налогообложения «доходы минус расходы»? Нужно ли комиссионеру, применяющему УСН, выставлять счета-фактуры? Попробуем ответить на эти вопросы.

Порядок определения налоговой базы

Объектом налогообложения по единому налогу при упрощенной системе налогообложения признаются либо доходы, либо доходы, уменьшенные на величину расходов. Об этом гласит пункт 1 статьи 346.14 НК РФ. При этом, как сказано в пункте 2 той же статьи, выбор объекта налогообложения осуществляет налогоплательщик.

Согласно пункту 1 статьи 346.15 Кодекса при определении объекта налогообложения учитываются доходы от реализации товаров (работ, услуг), имущества и имущественных прав, определяемые в соответствии со статьей 249, а также внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ. При этом доходы, перечисленные в статье 251 НК РФ, при УСН не учитываются.

Статья 251 Кодекса содержит норму, напрямую касающуюся участников посреднических договоров. Подпунктом 9 пункта 1 этой же статьи предусмотрено, что при определении налоговой базы не учитываются доходы в виде имущества, поступившего комиссионеру в связи с исполнением договора комиссии.

То есть имущество (в том числе деньги), полученное от комитента или покупателя (продавца) для комитента, у комиссионера-«упрощенца» доходом не является и единым налогом не облагается. Доходом комиссионера является только комиссионное вознаграждение.

Денежные средства, полученные от комитента в счет возмещения расходов комиссионера, также не являются доходами.

Как известно, организации, применяющие упрощенную систему налогообложения, используют кассовый метод для определения момента признания доходов. Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав. Это установлено пунктом 1 статьи 346.17 НК РФ.

Если комиссионер-«упрощенец» не участвует в расчетах, то доход у него признается на дату поступления на его счет комиссионного вознаграждения от комитента. В случае участия комиссионера в расчетах он, как правило, удерживает свое вознаграждение из средств, полученных или от покупателей, или от комитента (в зависимости от того, что делает комиссионер для комитента: продает или покупает).

Доход у комиссионера считается полученным в тот день, когда покупатели или комитент перечислят деньги. При этом не имеет значения, что отчет комиссионера еще не подписан, то есть комиссионные услуги еще не оказаны.

Ведь у тех, кто применяет упрощенную систему налогообложения, к доходам относятся и авансы, так как «упрощенцы» используют кассовый метод (п. 1 ст. 346.17 НК РФ).

Получив от комитента или покупателей денежные средства и удержав из них комиссионное вознаграждение до момента подписания отчета, комиссионер получает таким образом аванс в сумме причитающегося вознаграждения.

В некоторых случаях по условиям договора комиссионер перечисляет всю сумму дохода комитенту. Последний после утверждения отчета комиссионера выплачивает ему вознаграждение. Это уже не аванс, а оплата за оказанные посреднические услуги.

В Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения1, комиссионер отражает суммы, полученные в рамках договора комиссии, в графе «Доходы — всего» раздела I «Доходы и расходы». Из полученной суммы комиссионер выделяет доходы, облагаемые единым налогом, и отражает их в соответствующей графе.

Расходы, на сумму которых комиссионер может уменьшить свой налогооблагаемый доход, перечислены в пункте 1 статьи 346.16 НК РФ. Кроме того, пунктом 2 этой же статьи установлено, что расходы из указанного перечня должны соответствовать критериям пункта 1 статьи 252 Кодекса. А именно: они должны быть экономически обоснованны и документально подтверждены.

Налогоплательщики, применяющие УСН, признают расходы только после их фактической оплаты (п. 2 ст. 346.17 НК РФ). Это обусловлено тем, что «упрощенцы» применяют кассовый метод признания доходов и расходов.

Имущество, переданное комиссионером комитенту в результате исполнения условий договора комиссии, не включается в состав расходов, уменьшающих доходы.

Комиссионер не имеет права на возмещение расходов на хранение находящегося у него имущества, если договором не установлено иное. Об этом сказано в статье 1001 ГК РФ. То есть расходы на хранение имущества комитента, находящегося у комиссионера, несет последний.

Причем независимо от того, где комиссионер хранит имущество комитента — на арендованном складе или на собственном. У комиссионера-«упрощенца» расходы по аренде склада уменьшают доходы (подп. 4 п. 1 ст. 346.16 НК РФ).

Затраты на содержание собственного склада уменьшают доходы только по тем статьям расходов, которые предусмотрены для «упрощенцев» пунктом 1 статьи 346.16 НК РФ.

Остальные расходы, понесенные комиссионером в связи с исполнением поручения, не уменьшают налогооблагаемую базу. Комитент обязан их возместить. Следовательно, это расходы не комиссионера, а комитента.

Налог на добавленную стоимость

Организации, перешедшие на упрощенную систему налогообложения, не являются плательщиками НДС (за исключением налога, подлежащего уплате при ввозе товаров на таможенную территорию России).

Такой порядок установлен пунктом 2 статьи 346.11 НК РФ.

Поэтому организации, применяющие УСН, обычно не выписывают счетов-фактур, не ведут журналы учета выставленных и полученных счетов-фактур, книгу покупок и книгу продаж.

А если «упрощенец» является комиссионером по договору комиссии? Тогда выписывать счета-фактуры ему приходится. И вот почему.

Исходя из норм Гражданского кодекса комиссионер, заключая договор комиссии, оказывает комитенту услуги, а комитент в рамках договора комиссии осуществляет реализацию товаров (работ, услуг), принадлежащих ему на праве собственности, или покупку товаров (работ, услуг) с помощью комиссионера. Фактически покупателем или продавцом перед третьими лицами является комитент, а не комиссионер. Комиссионер выступает как посредник. Поэтому комиссионер должен выполнить за комитента его обязанность по исчислению НДС и предъявить счет-фактуру покупателю.

При реализации товаров (работ, услуг) комитента посредник, выступающий от своего имени, выставляет счет-фактуру покупателю.

Второй экземпляр счета-фактуры посредник подшивает в журнал учета выставленных счетов-фактур, не регистрируя его в книге продаж.

Такой порядок установлен в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость2.

Показатели счетов-фактур, выставленных посредником покупателям, отражаются в счетах-фактурах, которые комитент выписывает посреднику и регистрирует в своей книге продаж. Это установлено пунктом 24 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость3.

В налоговом и бухгалтерском учете комитент отражает поступившую на расчетный счет или в кассу посредника выручку на основании отчета комиссионера.

Поэтому в посреднических договорах необходимо четко определить порядок и сроки представления комиссионером отчета комитенту.

Поступление отчета от комиссионера позднее установленных договором комиссии сроков не освобождает комитента от ответственности за несвоевременную уплату НДС.

Если комиссионер закупает товары для комитента, то основанием у последнего для вычета НДС по приобретенным товарам является счет-фактура, выставленный на его имя продавцом.

Если же продавец выставил счет-фактуру на имя комиссионера, комитент может принять НДС к вычету на основании счета-фактуры, полученного от посредника. В этом случае посредник выставляет комитенту счет-фактуру, в котором отражает показатели из счета-фактуры, полученного от продавца.

При этом счета-фактуры — ни выставленный комиссионером, ни полученный им — в книге покупок и книге продаж у комиссионера не регистрируются.

На сумму вознаграждения комиссионера-«упрощенца» НДС не начисляется. Следовательно, счет-фактуру на комиссионное вознаграждение комиссионер комитенту не выставляет.

Если комитент — «упрощенец»…

Если организация, применяющая УСН, по условиям договора комиссии является комитентом, у нее возникает еще больше проблем, чем у «упрощенца»-комиссионера. При этом основные трудности связаны с особенностями признания доходов и расходов при УСН.

Порядок определения налоговой базы

Если комитент-«упрощенец» реализует товары по договору комиссии, то у него появляются сложности с определением даты возникновения дохода. Дело в том, что пункт 1 статьи 346.

17 НК РФ устанавливает дату признания доходов как день поступления средств на расчетный счет или в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав.

При этом не уточняется, в чью кассу (комитента или комиссионера) должны поступить деньги.

Источник: https://www.RNK.ru/article/71927-usn-i-dogovor-komissii-kak-platit-nalogi

«Упрощенец»-комиссионер приобретает товар для комитента

Источник: https://www.audit-it.ru/articles/account/

Как грамотно составить отчет для комитента? Как отразить в учете комиссионера приобретение и передачу товаров комитенту? Каков алгоритм признания выручки?

Торговая организация – комиссионер за вознаграждение по поручению комитента от своего имени, но за счет комитента приобрела потребительские товары. Как указанная операция отражается в учете комиссионера-«упрощенца»? Как быть с НДС, если комитент, продавец, а также покупатель являются плательщиками данного налога?

Правовые вопросы

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

Гражданским законодательством предусмотрено, что по сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, хотя бы комитент и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки (ст. 990 ГК РФ).

Вещи, приобретенные комиссионером за счет комитента, являются собственностью последнего (ст. 996 ГК РФ).

В то же время комиссионер отвечает за утрату, недостачу или повреждение находящегося у него имущества комитента.

Если при приеме товаров, поступивших к комиссионеру, будут выявлены повреждения или недостача (при наружном осмотре), комиссионер без промедления должен сообщить об этом факте комитенту, а в случае причинения кем-либо ущерба полученному имуществу принять меры по охране прав комитента, собрав необходимые доказательства (ст. 998 ГК РФ).

Принятое на себя поручение комиссионер обязан исполнить на наиболее выгодных для комитента условиях. В случае если комиссионер совершил сделку на условиях более выгодных, чем те, которые были указаны комитентом, дополнительная выгода делится между комитентом и комиссионером поровну, если иное не предусмотрено соглашением сторон (ст. 992 ГК РФ).

По исполнении поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии (ст. 999 ГК РФ). Комитент обязан помимо уплаты комиссионного вознаграждения возместить комиссионеру израсходованные им на исполнение комиссионного поручения суммы.

Комиссионер не имеет права на возмещение расходов на хранение находящегося у него имущества комитента, если в законе или договоре комиссии не установлено иное (ст. 1001 ГК РФ).

Учет, налоги

При приобретении товаров для комитента комиссионер совершает следующие действия и отражает в учете следующие операции (последовательность операций, связанных с перечислением денежных средств, может быть иной).

Алгоритм действий

Итак, денежные средства, полученные от комитента для приобретения товаров, не являются доходом комиссионера (как в налоговом, так и в бухгалтерском учете) и отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» по каждому договору отдельно (пп. 9 п. 1 ст. 251, п. 9 ст. 270, пп. 1 п. 1.1 ст. 346.15 НК РФ, п. 12 ПБУ 9/99 «Доходы организации»[1]).

Приобретенные для комитента товары признаются его собственностью, следовательно, на балансе комиссионера не отражаются. В то же время информация о наличии и движении товаров должна быть отражена на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение» в ценах, предусмотренных договором поставки.

Несмотря на то, что комиссионер-«упрощенец» не является плательщиком НДС в случае, если и продавец товаров, и комитент уплачивают этот налог (применяют общий режим налогообложения), комиссионер обязан выставить (перевыставить) счет-фактуру комитенту, чтобы тот имел возможность применить налоговый вычет по приобретенным товарам.

В соответствии с Правилами заполнения счета-фактуры, применяемого при расчетах НДС[2] счет-фактура составляется комиссионером на основании счета-фактуры, полученного от продавца.

При этом у самого комиссионера-«упрощенца» обязанность по уплате НДС, выделенного в таких счетах-фактурах, не возникает.

Он также не должен вести книгу покупок, книгу продаж, представлять налоговую декларацию А вот журнал учета полученных и выставленных счетов-фактур в отношении комиссионной деятельности должен вестись им в обязательном порядке (п. 3.1 ст. 169 НК РФ, Письмо Минфина РФ от 30.09.

2014 № 03‑07‑14/48815). Кстати, с 2015 года комиссионеры-«упрощенцы» обязаны представлять в налоговую инспекцию журнал учета полученных и выставленных счетов-фактур в электронном виде в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом – кварталом (п. 5.2 ст. 174 НК РФ).

Причитающиеся вознаграждения и часть дополнительной выгоды признаются в доходах комиссионера-«упрощенца» в порядке, установленном п. 1 ст. 346.17 НК РФ (зависит от даты перечисления денежных средств):

| Комитент уплачивает вознаграждение авансом (вместе с денежными средствами на покупку товара) | Дата получения денежных средств от комитента | Дата утверждения отчета комитентом |

| Комитент уплачивает вознаграждение после исполнения поручения | Дата получения денежных средств от комитента | Более поздняя из дат:– дата утверждения отчета комитентом;– дата получения денежных средств от комитента |

После выполнения задания организация-комиссионер в обязательном порядке должна составить отчет для комитента. Форма отчета законодательно не установлена, поэтому посредник должен разработать ее самостоятельно и согласовать с комитентом.

Какие же данные должны быть отражены в отчете? Во-первых, этот отчет, как, впрочем, и все иные первичные документы, должен содержать обязательные реквизиты, установленные п. 2 ст. 9 Закона о бухгалтерском учете[3]:

- наименование документа;

- дату составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

- подписи названных выше лиц с указанием их фамилий и инициалов.

Во-вторых, в нем подробно должны отражаться данные о факте хозяйственной жизни – операции по приобретению товаров, в частности наименование организации-продавца, дата совершения операции, наименование приобретенного товара, его количество, стоимость и др.

В-третьих, в отчете должен содержаться (в случае если комиссионером получена дополнительная выгода) расчет суммы дополнительной выгоды и комиссионного вознаграждения.

Пример

Источник: https://otchetonline.ru/174-buxuchet/54522-uproschenec—komissioner-priobretaet-tovar-dlya-komitenta.html

Усн и договор комиссии: как платить налоги — сейчас.ру

Участниками договора комиссии могут быть организации, применяющиеупрощенную систему. Если же одной стороной является предприятие,находящееся на общем режиме налогообложения, а другой — «упрощенец»,то у обоих возникает множество проблем, связанных с налогообложением.Попробуем их разрешить.

Контонистова Е.В.

юрист консалтинговой группы «Что делать Консалт»

Источник: журнал «Российский налоговыйкурьер»№ 11 2004

Согласно пункту 1 статьи 990 ГК РФ в рамках договора комиссии одна сторона(комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждениесовершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становитсяобязанным комиссионер, несмотря на то что комитент был назван в сделке иливступил с третьим лицом в непосредственные отношения по ее исполнению.

Комитент обязан уплатить комиссионеру вознаграждение, а в случае, когда комиссионерпринял на себя поручительство за исполнение сделки третьим лицом (делькредере),также дополнительное вознаграждение.

Размер и порядок уплаты дополнительноговознаграждения должны быть установлены в договоре комиссии.

Если договоромразмер вознаграждения или порядок его уплаты не предусмотрен, оно уплачиваетсяпосле исполнения договора в размере, в котором при сравнимых обстоятельствахобычно взимается плата за аналогичные услуги. Это установлено пунктом 1 статьи991 ГК РФ.

Комитент обязан помимо уплаты комиссионного вознаграждения, а в соответствующихслучаях и дополнительного вознаграждения за делькредере согласно статье 1001ГК РФ возместить комиссионеру суммы, израсходованные им на исполнение комиссионногопоручения.

Если комиссионер совершил сделку на более выгодных условиях, чем те, которыебыли указаны комитентом, то дополнительная выгода делится между комиссионероми комитентом поровну. Если, конечно, договором не предусмотрен другой порядокраспределения этой выгоды. Об этом сказано в статье 992 ГК РФ.

По исполнении поручения комиссионер обязан в соответствии со статьей 999 представитькомитенту отчет и передать ему все полученное по договору комиссии.

Если укомитента имеются возражения по отчету, он должен сообщить о них комиссионерув течение 30 дней со дня получения отчета, если соглашением сторон не установлениной срок.

В противном случае отчет при отсутствии иного соглашения считаетсяпринятым.

Если комиссионер — «упрощенец»…

В ситуации, когда участники посреднического договора используют разные системыналогообложения, часто возникает много сложных вопросов.

Как исчислять налоги,если комиссионер — «упрощенец», а комитент применяет общую систему налогообложения?Что является доходом комиссионера? Как правильно оформить учетные документы?Какие расходы комиссионер может признать, если он выбрал объектом налогообложения«доходы минус расходы»? Нужно ли комиссионеру, применяющему УСН, выставлятьсчета-фактуры? Попробуем ответить на эти вопросы.

Порядок определения налоговой базы

Объектом налогообложения по единому налогу при упрощенной системе налогообложенияпризнаются либо доходы, либо доходы, уменьшенные на величину расходов. Об этомгласит пункт 1 статьи 346.14 НК РФ. При этом, как сказано в пункте 2 той жестатьи, выбор объекта налогообложения осуществляет налогоплательщик.

Согласно пункту 1 статьи 346.15 Кодекса при определении объекта налогообложенияучитываются доходы от реализации товаров (работ, услуг), имущества и имущественныхправ, определяемые в соответствии со статьей 249, а также внереализационныедоходы, определяемые в соответствии со статьей 250 НК РФ. При этом доходы,перечисленные в статье 251 НК РФ, при УСН не учитываются.

Статья 251 Кодекса содержит норму, напрямую касающуюся участников посредническихдоговоров. Подпунктом 9 пункта 1 этой же статьи предусмотрено, что при определенииналоговой базы не учитываются доходы в виде имущества, поступившего комиссионерув связи с исполнением договора комиссии.

То есть имущество (в том числе деньги),полученное от комитента или покупателя (продавца) для комитента, у комиссионера-«упрощенца»доходом не является и единым налогом не облагается. Доходом комиссионера являетсятолько комиссионное вознаграждение.

Денежные средства, полученные от комитентав счет возмещения расходов комиссионера, также не являются доходами.

Как известно, организации, применяющие упрощенную систему налогообложения,используют кассовый метод для определения момента признания доходов. Датойполучения доходов признается день поступления средств на счета в банках и (или)в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав.Это установлено пунктом 1 статьи 346.17 НК РФ.

Если комиссионер-«упрощенец» не участвует в расчетах, то доход у него признаетсяна дату поступления на его счет комиссионного вознаграждения от комитента.В случае участия комиссионера в расчетах он, как правило, удерживает свое вознаграждениеиз средств, полученных или от покупателей, или от комитента (в зависимостиот того, что делает комиссионер для комитента: продает или покупает).

Доход у комиссионера считается полученным в тот день, когда покупатели иликомитент перечислят деньги. При этом не имеет значения, что отчет комиссионераеще не подписан, то есть комиссионные услуги еще не оказаны.

Ведь у тех, ктоприменяет упрощенную систему налогообложения, к доходам относятся и авансы,так как «упрощенцы» используют кассовый метод (п. 1 ст. 346.17 НК РФ).

Получивот комитента или покупателей денежные средства и удержав из них комиссионноевознаграждение до момента подписания отчета, комиссионер получает таким образомаванс в сумме причитающегося вознаграждения.

В некоторых случаях по условиям договора комиссионер перечисляет всю суммудохода комитенту. Последний после утверждения отчета комиссионера выплачиваетему вознаграждение. Это уже не аванс, а оплата за оказанные посредническиеуслуги.

В Книге учета доходов и расходов организаций и индивидуальных предпринимателей,применяющих упрощенную систему налогообложения [1] ,комиссионер отражает суммы, полученные в рамках договора комиссии, в графе«Доходы — всего» раздела I «Доходы и расходы». Из полученной суммы комиссионервыделяет доходы, облагаемые единым налогом, и отражает их в соответствующейграфе.

Расходы, на сумму которых комиссионер может уменьшить свой налогооблагаемыйдоход, перечислены в пункте 1 статьи 346.16 НК РФ. Кроме того, пунктом 2 этойже статьи установлено, что расходы из указанного перечня должны соответствоватькритериям пункта 1 статьи 252 Кодекса. А именно: они должны быть экономическиобоснованны и документально подтверждены.

Налогоплательщики, применяющие УСН, признают расходы только после их фактическойоплаты (п. 2 ст. 346.17 НК РФ). Это обусловлено тем, что «упрощенцы» применяюткассовый метод признания доходов и расходов.

Обратите внимание: имущество, переданное комиссионером комитенту в результатеисполнения условий договора комиссии, не включается в состав расходов, уменьшающихдоходы.

Комиссионер не имеет права на возмещение расходов на хранение находящегосяу него имущества, если договором не установлено иное. Об этом сказано в статье1001 ГК РФ. То есть расходы на хранение имущества комитента, находящегося укомиссионера, несет последний.

Причем независимо от того, где комиссионер хранитимущество комитента — на арендованном складе или на собственном. У комиссионера-«упрощенца»расходы по аренде склада уменьшают доходы (подп. 4 п. 1 ст. 346.16 НК РФ).

Затраты на содержание собственного склада уменьшают доходы только по тем статьямрасходов, которые предусмотрены для «упрощенцев» пунктом 1 статьи 346.16 НКРФ.

Остальные расходы, понесенные комиссионером в связи с исполнением поручения,не уменьшают налогооблагаемую базу. Комитент обязан их возместить. Следовательно,это расходы не комиссионера, а комитента.

Налог на добавленную стоимость

Организации, перешедшие на упрощенную систему налогообложения, не являютсяплательщиками НДС (за исключением налога, подлежащего уплате при ввозе товаровна таможенную территорию России).

Такой порядок установлен пунктом 2 статьи346.11 НК РФ.

Поэтому организации, применяющие УСН, обычно не выписывают счетов-фактур,не ведут журналы учета выставленных и полученных счетов-фактур, книгу покупоки книгу продаж.

А если «упрощенец» является комиссионером по договору комиссии? Тогда выписыватьсчета-фактуры ему приходится. И вот почему.

Исходя из норм Гражданского кодекса комиссионер, заключая договор комиссии,оказывает комитенту услуги, а комитент в рамках договора комиссии осуществляетреализацию товаров (работ, услуг), принадлежащих ему на праве собственности,или покупку товаров (работ, услуг) с помощью комиссионера. Фактически покупателемили продавцом перед третьими лицами является комитент, а не комиссионер. Комиссионервыступает как посредник. Поэтому комиссионер должен выполнить за комитентаего обязанность по исчислению НДС и предъявить счет-фактуру покупателю.

При реализации товаров (работ, услуг) комитента посредник, выступающий отсвоего имени, выставляет счет-фактуру покупателю.

Второй экземпляр счета-фактурыпосредник подшивает в журнал учета выставленных счетов-фактур, не регистрируяего в книге продаж.

Такой порядок установлен в Правилах ведения журналов учетаполученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетахпо налогу на добавленную стоимость [2] .

Показатели счетов-фактур, выставленных посредником покупателям, отражаютсяв счетах-фактурах, которые комитент выписывает посреднику и регистрирует всвоей книге продаж. Это установлено пунктом 24 Правил ведения журналов учетаполученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетахпо налогу на добавленную стоимость [3] .

В налоговом и бухгалтерском учете комитент отражает поступившую на расчетныйсчет или в кассу посредника выручку на основании отчета комиссионера.

Поэтомув посреднических договорах необходимо четко определить порядок и сроки представлениякомиссионером отчета комитенту.

Поступление отчета от комиссионера позднееустановленных договором комиссии сроков не освобождает комитента от ответственностиза несвоевременную уплату НДС.

Если комиссионер закупает товары для комитента, то основанием у последнегодля вычета НДС по приобретенным товарам является счет-фактура, выставленныйна его имя продавцом.

Если же продавец выставил счет-фактуру на имя комиссионера,комитент может принять НДС к вычету на основании счета-фактуры, полученногоот посредника. В этом случае посредник выставляет комитенту счет-фактуру, вкотором отражает показатели из счета-фактуры, полученного от продавца.

Приэтом счета-фактуры — ни выставленный комиссионером, ни полученный им — в книгепокупок и книге продаж у комиссионера не регистрируются.

На сумму вознаграждения комиссионера-«упрощенца» НДС не начисляется. Следовательно,счет-фактуру на комиссионное вознаграждение комиссионер комитенту не выставляет.

Если организация, применяющая УСН, по условиям договора комиссии являетсякомитентом, у нее возникает еще больше проблем, чем у «упрощенца»-комиссионера.При этом основные трудности связаны с особенностями признания доходов и расходовпри УСН.

Порядок определения налоговой базы

Если комитент-«упрощенец» реализует товары по договору комиссии, то у негопоявляются сложности с определением даты возникновения дохода. Дело в том,что пункт 1 статьи 346.

17 НК РФ устанавливает дату признания доходов как деньпоступления средств на расчетный счет или в кассу, получения иного имущества(работ, услуг) и (или) имущественных прав.

При этом не уточняется, в чью кассу(комитента или комиссионера) должны поступить деньги.

Источник: https://www.lawmix.ru/articles/43869

Агентский договор при применении специальных налоговых режимов

06.06.2005 Агентский договор, равно как и договор комиссии, договор поручения, договор на оказание брокерских услуг, договор транспортной экспедиции, относится к посредническим договорам. По своей правовой природе все посреднические договоры между собой очень схожи.

Вместе с тем, по ряду признаков эти договоры можно различить между собой. Т.О. Евмененко, оперуполномоченный по ОВД Управления по СЗФО 1 Департамента ФСКН России рассматривает отличительные особенности агентского договора и их влияние на вопросы налогообложения при применении специальных налоговых режимов.

Содержание<\p>

Юридические особенности агентских договоров регулируются главой 52 «Агентирование» ГК РФ.

В соответствии со статьей 1005 ГК РФ по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от его имени и за его счет.

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Согласно статье 1006 ГК РФ принципал обязан уплатить агенту вознаграждение, даже если положение об оплате отсутствует в договоре. Так же, как это предусмотрено для договора комиссии, агент обязан представлять принципалу отчеты.

В соответствии со статьей 1011 ГК РФ к отношениям, вытекающим из агентского договора, применяются правила, предусмотренные главой 49 «Поручение» или главой 51 «Комиссия» ГК РФ, в зависимости от того, действует агент по условиям этого договора от имени принципала или от своего имени, если эти правила не противоречат законодательству по агентским договорам.

Несмотря на то, что Гражданский кодекс РФ прямо указывает на взаимоувязку договоров комиссии и поручения с агентским договором, последний имеет ряд отличительных признаков:

- по такому договору агент обладает более широкими полномочиями, нежели комиссионер или поверенный. Так, круг действий посредника, с которым заключен договор комиссии или поручения, гораздо уже. Ведь по таким соглашениям определяются только конкретные сделки. Агентский же договор может включать в себя не только заключение договоров на продажу товаров, но и проведение других мероприятий по завоеванию рынка сбыта (рекламных, маркетинговых);

- в отличие от других посреднических договоров, предназначенных для осуществления разовых сделок, агентский договор всегда имеет пролонгированный характер (посредник совершает сделки и действия);

- в рамках одного агентского договора агент может действовать как от своего имени, так и от имени принципала. Иными словами, в течение срока действия договора агент может работать по одному кругу задач по схеме договора комиссии, а по другому кругу задач — по схеме договора поручения.

В зависимости от условий агентского договора и происходит налогообложение операций, произведенных агентом.

Юридические особенности агентских договоров регулируются главой 52 «Агентирование» ГК РФ. В соответствии со статьей 1005 ГК РФ по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от его имени и за его счет.

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Согласно статье 1006 ГК РФ принципал обязан уплатить агенту вознаграждение, даже если положение об оплате отсутствует в договоре. Так же, как это предусмотрено для договора комиссии, агент обязан представлять принципалу отчеты.

В соответствии со статьей 1011 ГК РФ к отношениям, вытекающим из агентского договора, применяются правила, предусмотренные главой 49 «Поручение» или главой 51 «Комиссия» ГК РФ, в зависимости от того, действует агент по условиям этого договора от имени принципала или от своего имени, если эти правила не противоречат законодательству по агентским договорам.

Несмотря на то, что Гражданский кодекс РФ прямо указывает на взаимоувязку договоров комиссии и поручения с агентским договором, последний имеет ряд отличительных признаков:

- по такому договору агент обладает более широкими полномочиями, нежели комиссионер или поверенный. Так, круг действий посредника, с которым заключен договор комиссии или поручения, гораздо уже. Ведь по таким соглашениям определяются только конкретные сделки. Агентский же договор может включать в себя не только заключение договоров на продажу товаров, но и проведение других мероприятий по завоеванию рынка сбыта (рекламных, маркетинговых);

- в отличие от других посреднических договоров, предназначенных для осуществления разовых сделок, агентский договор всегда имеет пролонгированный характер (посредник совершает сделки и действия);

- в рамках одного агентского договора агент может действовать как от своего имени, так и от имени принципала. Иными словами, в течение срока действия договора агент может работать по одному кругу задач по схеме договора комиссии, а по другому кругу задач — по схеме договора поручения.

В зависимости от условий агентского договора и происходит налогообложение операций, произведенных агентом.

Извечный вопрос, возникающий в случае с агентским договором, заключается в том, кто является субъектом единого налога на вмененный доход — агент или принципал?

Источник: https://buh.ru/articles/documents/13733/

Комиссионная схема торговли

Чем реализация товара по договору комиссии может быть выгодна? Кому и в каких случаях имеет смысл ее выбирать? Как оформить комиссию правильно и к обоюдному удовольствию сторон? Как осуществляется комиссионная схема торговли, если договор комиссии заключают между собой организации, применяющие разные режимы налогообложения? На эти и другие вопросы мы ответим в нашей статье.

Преимущества торговли по договору комиссии

Если вы занимаетесь розничной торговлей и нашли поставщика, который согласен отдавать вам товар на реализацию по договору комиссии, вам повезло.

И особенно повезло, если вы только входите в бизнес. Закон разрешает отдать деньги за товар, оформленный по договору комиссии, уже после его продажи.

То есть, комиссионная схема торговли позволяет вам начать работать без больших вложений и без особенных рисков.

Если же вы производите товар или закупаете его в больших количествах для последующей розничной реализации в разных точках, то комиссионная схема торговли для вас тоже может быть выгодна. Как минимум это позволит увеличить рынок сбыта.

Какой-нибудь маленький магазинчик, находящийся в таком месте, где вы сами работать бы не стали, может бойко распродать товар, который в традиционных точках у вас не расходится.

При этом покупку партии такого товара магазин может не потянуть, а вот на комиссию возьмет с удовольствием.

Комиссионная схема торговли выгодна еще и потому, что при ней проще оформить возврат товара, чем в рамках договора купли-продажи. Если товар был приобретен по схеме «купля-продажа», то, чтобы вернуть его из магазина обратно поставщику, необходимо проводить обратную реализацию.

Это создает проблемы в плане налогообложения — когда один из участников сделки не платит НДС, второй теряет деньги, так как не может принять НДС к вычету. Если же поставка товара оформлена по договору комиссии, этой проблемы не возникает. Посредник просто списывает товар с забалансового учета и возвращает поставщику.

Впрочем, при возврате товара, взятого на комиссию, есть некоторые тонкости, и к ним мы в этом материале еще вернемся.

Как оформляется комиссионная торговля

В упрощенном виде эта схема выглядит так. Поставщик (комитент) отдает свой товар на реализацию посреднику (комиссионеру). При этом право собственности на товар к последнему не переходит.

Комиссионер продает товар покупателю, действуя от своего имени, но за счет комитента. Как только товар продан, комитент перестает быть его собственником.

Комиссионер отчитывается перед поставщиком, отдает ему выручку за товар и получает свое вознаграждение.

Итак, как оформить комиссию правильно? Допустим, некая компания собирается отдать на реализацию товар в магазин.

Первым делом поставщик и магазин составляют договор комиссии, в котором прописывается, кто из них комиссионер, кто комитент, а также указывается, что первый от лица второго будет продавать товары за вознаграждение. Размер вознаграждения тоже лучше прописать в договоре.

Это может быть как фиксированная сумма с каждого проданного товара, так и определенный процент с продаж. Закон, а именно, 51 статья Гражданского кодекса РФ, обязывает комиссионера отчитываться перед комитентом о продажах. Сроки предоставления отчета не регламентируются, но их тоже лучше прописать заранее.

Договор комиссии может быть заключен на определенный срок или быть бессрочным. Указывать ли территорию его исполнения, тоже решают сами предприниматели. Образец договора комиссии можно скачать в нашей библиотеке форм документов.

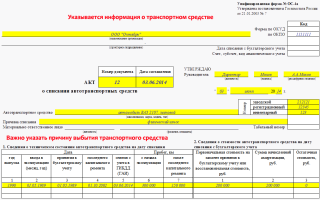

Договор комиссии заключен. Что дальше? Дальше товар передается в магазин, что сопровождается актом приема-передачи товара на комиссию и накладной ТОРГ-12. Образец акта приема-передачи, а также накладной, вы можете скачать на нашем сайте. Акт приема-передачи товара на комиссию необходим в том случае, если это прописано в договоре. Если же такого условия нет, то достаточно накладной.

Партия товара благополучно прибыла в магазин, и комиссионер начинает продавать. По закону продажа товара должна начаться не позднее, чем на следующий день после его приема. После того как определенное количество реализовано, либо прошел отчетный период, указанный в договоре, магазин составляет отчет комиссионера.

В нем указывается, сколько единиц товара было продано, по какой цене и какова сумма вознаграждения. Как мы уже писали выше, сроки предоставления отчета лучше прописать в договоре, хотя по закону это не обязательно. Можно договориться предоставлять его каждую неделю или каждый месяц.

Образец отчета комиссионера есть у нас на сайте.

Помимо отчета рекомендуется составить и подписать акт об оказании услуг между сторонами. Ведь, совершая сделки от лица комитента, комиссионер оказывает ему услугу. Об этом и составляется документ. Сумма в акте — это сумма вознаграждения комиссионера за отчетный период.

Вместе с отчетом посредник передает поставщику вырученные деньги и удерживает свою комиссию. Возможен и другой вариант, когда комитент забирает все вырученные деньги и только потом перечисляет вознаграждение комиссионеру. Далее сотрудничество продолжается или заканчивается.

Если комитента чем-то не устраивает отчет комиссионера, то сообщить об этом он должен в течение 30 дней с момента получения документа. Впрочем, этот срок можно изменить с помощью предварительного соглашения сторон.

Автоматизация очень упрощает процесс комиссионной торговли. Сервис МойСклад предлагает оптимальное решение и для комитента, и для комиссионера.

В самой системе можно создать договор комиссии, учесть отгрузку и приемку товара, зафиксировать продажи комиссионных товаров, а также автоматически сформировать отчеты комиссионера.

При этом во всех созданных формах и отчетах мгновенно считается выручка за проданный товар, вознаграждение комиссионера, НДС и другие необходимые суммы.

Теперь посмотрим, что говорит нам закон об особенных случаях.

Комиссионная торговля: особые случаи

Комиссионер продал товар дороже или дешевле, чем предполагалось

Допустим, товары расходились настолько хорошо, что магазин принял решение поднять на них цены. В этом случае комиссионеру удалось получить дополнительную выгоду, которую по закону он должен поровну разделить с комитентом. Если, конечно, иные условия не предусмотрены в договоре.

И тут нужно обратить внимание на одну важную деталь, касающуюся оформления и выплаты этих денег. Согласно письму Минфина России от 5 июня 2008 г. № 03-03-06/1/347, прежде, чем часть прибыли будет выплачена комиссионеру, комитент должен отобразить всю эту сумму в доходах, которые облагаются налогом на прибыль.

И лишь после этого начислить причитающееся комиссионеру.

Если же товары по какой-то причине не расходились по оговоренной цене, и магазин ее снизил, то тут возможно два варианта развития событий.

- Магазин доказал комитенту, что у него не было возможности продать товар дороже, и этот ход предотвратил еще большие потери. В этом случае от комиссионера не потребуется возвращать разницу.

- Магазину не удалось доказать, что снижение цены оказалось необходимым шагом. Тогда, увы, комиссионеру придется возместить поставщику убыток.

Кстати, в договоре комиссии не возбраняется прописать и эти случаи. Кроме того, в него можно добавить условия, что, прежде, чем менять цены, комиссионер должен спросить разрешения у комитента.

Договор не был исполнен

Допустим, часть товара, который комитент поставил в магазин, оказалась бракованной, либо оговоренное количество товара не было поставлено, или по какой-то другой причине договор комиссии не может быть исполнен по вине поставщика.

В этом случае закон предписывает комитенту все равно выплатить комиссионеру вознаграждение, а также возместить расходы.

Если же договор комиссии не может быть исполнен по вине магазина, то, в свою очередь, он должен будет возместить ущерб комитенту.

Субкомиссия

Представим, что магазин нашел еще одну выгодную точку сбыта товара, которая управляется другой компанией. В этом случае он вправе заключить с данной компанией договор субкомиссии.

Тогда комиссионер отвечает за действия субкомиссионера перед своим комитентом, а для второго магазина сам становится комитентом. И несколько важных замечаний. Субкомиссия возможна, если иное не оговорено в договоре комиссии.

При этом комитент не вправе вступать в отношения с субкомиссионером, если, опять же, иное не предусмотрено соглашением сторон.

Комиссионер не продал за отчетный период ни одного товара

Если весь товар так и остался на складах и полках магазина, магазин вправе вернуть их комитенту. Возврат товара, как и его получение, оформляется накладной ТОРГ-12.

Значительно облегчить оформление возврата товара от комиссионера комитенту поможет сервис для управления торговлей МойСклад. В системе есть специальные формы, в которых регистрируется возврат, и введенные данные автоматически переходят во все отчеты, которые имеют отношение к исполнению договора комиссии.

Возврат товара комиссионеру от покупателя

Допустим, что вернуть товар хочет по каким-то причинам розничный покупатель.

Учитывая, что, продавая товар клиенту, комиссионер от своего имени заключал с ним договор купли-продажи, то и отказ от этой сделки оформляет он.

Если покупатель возвращает товар из-за обнаруженных недостатков, ответственность за них необходимо распределить между комиссионером и комитентом. Если товар был поврежден по вине магазина, то расходы покупателю возмещает он. А если выяснится, что виноват поставщик, комиссионер будет иметь право на возмещение расходов и вознаграждение.

Товар может быть возвращен до того, как отчет комиссионера подписан сторонами, или после. В первом случае посредник делает в отчете запись на сумму возврата со знаком минус. Во втором — оптовый покупатель, возвращая товар, оформляет накладную на имя комиссионера.

Если же конечный покупатель — розничный, то он должен написать заявление о возврате товара. После этого комиссионер возвращает товар комитенту, сопровождая возвратной накладной на его имя, а также счетом-фактурой.

На основании этих документов комитент сможет уменьшить свой НДС к оплате.

Счета-фактуры при комиссионной торговле

Счета-фактуры при комиссионной торговле в розницу

В нашем примере, где комиссионером является магазин, последний не выставляет покупателям счета-фактуры, поскольку при розничной торговле этот документ заменяет кассовый чек с выделенной отдельной строкой суммой НДС. Комитент также не выставляет комиссионеру счета-фактуры. Но при этом магазин выставляет комитенту счет-фактуру на сумму своего вознаграждения по результатам отчетного периода.

Закон не обязывает наш розничный магазин, торгующий по договору комиссии, вести журнал учета счетов-фактур.

Показатели контрольных лент ККТ (только показатели, не сами ленты), а также копии лент, передаются комитенту вместе с отчетом комиссионера, и уже комитент регистрирует их в своей книге продаж, чтобы начислить НДС со стоимости реализованных товаров.

При этом если магазин, помимо товаров комитента, продает также и собственные товары, то учет по этим товарам должен быть раздельным.

С помощью программы для торговли МойСклад вы легко выполните это требование. Программа показывает комиссионеру, сколько у него собственных товаров, а сколько товаров, полученных по договору комиссии.

Комитент же видит в системе, сколько его товара на реализации и у кого.

Счета-фактуры при оптовой комиссионной торговле

Теперь рассмотрим ситуацию, когда комиссионер продает по поручению комитента товары оптом, и оба являются плательщиками НДС. В этом случае счета-фактуры являются для них обязательными документами учета.

Поскольку по условиям договора комиссионер совершает сделки с третьими лицами от своего имени, то и все счета-фактуры он выписывает также от своего имени. Номер документу присваивается в соответствии с хронологией комиссионера.

Счет необходимо выписать в двух экземплярах. Один нужно передать покупателю, второй — подшить в журнал учета выставленных счетов-фактур.

При этом фактуру на продажу комиссионных товаров не нужно регистрировать в книге продаж комиссионера.

А комитент выставляет и заносит в свою книгу продаж счет-фактуру на имя комиссионера уже с нумерацией в соответствии со своей хронологией. В книге покупок посредника этот документ не регистрируется.

При этом показатели счета, который комиссионер выставляет покупателю, отражаются в счете-фактуре, который выставляет и регистрирует в своей книге продаж поставщик. Комитент также должен выписать два экземпляра — один передать комиссионеру, а второй сохранить у себя в журнале регистрации выданных счетов-фактур.

Документ, полученный от комитента, комиссионер подшивает в журнал учета полученных счетов-фактур.

На основании подписанных отчета и соответствующего акта на сумму своего вознаграждения за отчетный период комиссионер выставляет комитенту отдельный счет-фактуру. Этот документ регистрируется у комиссионера в книге продаж, а у комитента — в книге покупок.

Если комиссионер реализует покупателю товары поставщика одновременно с собственными товарами, то покупателю можно выставить единый счет-фактуру на указанные товары.

Более подробно о выставлении счетов-фактур при комиссионной торговле можно узнать из письма МНС России от 21.05.01 № ВГ-6-03/404.

Комиссионер на УСН — комитент на УСН

Если договор комиссии заключили компании, каждая из которых применяет упрощенный режим налогообложения (УСН), то комиссионеру при возникновении вопросов о том, как считать налоги, необходимо обратиться к 251 статье Налогового кодекса РФ.

В ней прямо говорится, что при определении налоговой базы комиссионера не учитываются как доходы имущество и денежные средства, поступившие к нему в связи с исполнением обязательств по договору комиссии. Не учитываются также доходы, поступившие в счет возмещения затрат, произведенных за комитента. То есть, доходом считается только комиссионное вознаграждение.

Соответственно, выручка за проданный товар не учитывается как доход. Если комитент на УСН компенсирует комиссионеру на УСН какие-либо расходы, эти деньги также налогом не облагаются.

Датой получения доходов у посредника-«упрощенца» признается дата поступления на его счет вознаграждения от комитента.

Если же комиссионер по условиям договора удерживает свое вознаграждение из средств, полученных от покупателей, то датой получение дохода считается день поступления денег в кассу.

При этом неважно, что отчет может быть еще не подписан, поскольку к доходам компаний на УСН относятся также и авансы.

Расходы же признаются только после их фактической оплаты. Причем те расходы, которые по закону возмещает комитент (например, на аренду склада, где хранится товар), расходами у комиссионера не считаются.

Что же касается комитента, то согласно письму Минфина №03-11-11/16941 от 15.05.2013 его доходом признается вся сумма, полученная от реализации товаров, включая комиссионное вознаграждение.

Да, в схеме «комиссионер на УСН — комитент на УСН» вознаграждение, которое выплачивает комитент, увы, нельзя отнести к его расходам, и налог с него придется уплатить.

Но! В случае, если комиссионер удерживает свою комиссию до передачи денежных средств комитенту, доход будет законно равен сумме, которая фактически поступила на счет поставщика. А значит, если компания-комитент на УСН, то в договоре лучше прописывать именно такой вариант.

Днем получения дохода признается момент поступления средств на расчетный счет или в кассу поставщика.

Комитент на УСН не обязан выставлять на свои товары счет-фактуру, т.к. обязанность по составлению этого документа возлагается только на плательщика НДС.

Комиссионер на УСН — комитент на ОСНО

Если комиссионер торгует оптом и при этом является «упрощенцем», а комитент работает на общей системе налогообложения, то посреднику придется выписывать счета-фактуры.

Дело в том, что фактически продавцом перед третьими лицами является комитент на ОСНО, а не комиссионер на УСН, поэтому посредник должен исчислять за поставщика налог на добавленную стоимость и предъявлять счет-фактуру покупателю. Схема — такая же, о какой мы писали выше.

Комиссионер делает два экземпляра документа, один из которых выставляет покупателю, а второй подшивает в журнал учета выставленных счетов-фактур, не регистрируя его в книге продаж. Показатели этих документов отражаются в фактурах, которые комитент выписывает комиссионеру и регистрирует в своей книге продаж.

И напомним, что при розничной торговле счет-фактуру заменяет кассовый чек с выделенной отдельной строкой суммой НДС.

Поступившую выручку поставщик отражает на основании полученного отчета. Поэтому в случае, когда комиссионер на УСН, а комитент на ОСНО, в договоре важно отразить порядок и сроки его предоставления. Если он поступит позже установленного срока, то поставщик все равно должен будет вовремя уплатить НДС.

Счет-фактуру на комиссионное вознаграждение посредник комитенту не выставляет, так как вознаграждение комиссионера на «упрощенке» НДС не облагается.

В обратной же ситуации, когда комитент на УСН, а комиссионер на ОСНО, посредник не должен выставлять покупателям счет-фактуру, т.к. продавцом по факту является поставщик, а он освобожден от НДС.

Источник: https://www.moysklad.ru/poleznoe/shkola-torgovli/komissionnaja-shema-torgovli/