Налоговая система РФ: понятие, элементы и структура

Налоговая система РФ: понятие, элементы и структура

Налоговая система РФ — это основа для выполнения государством своих функций и главный источник доходов федерального, региональных и местных бюджетов. В статье мы рассмотрим структуру и основные элементы налоговой системы России.

Кратко об истории налоговой системы России

О необходимости поступлений в казну задумались еще в Древнерусском государстве в IX веке. В те времена повсеместно взималась дань. После становления Киевского государства она была преобразована в подымную подать, которая подлежала уплате со всех домашних труб и печей «с дымом».

Период Золотой Орды стал обременительным для простого населения в том, что касалось сборов податей. Разоренное государство нуждалось в пополнении казны. Кроме того, следовало было регулярно платить дань монгольским ханам.

Следует отметить, что в то время повсеместно была распространена система в виде натуральных сборов и прямых взносов послам от монгольских ханов.

Экономическая система России была подвергнута глобальным переменам в период правления императора Петра I.

Он ввел множество налогов и сборов, самыми известными из которых стали подушный налог и налог на бороды. Этот период примечателен еще и тем, что именно Петр I принял на государственную службу прибыльщиков.

Они контролировали процесс уплаты налогов и сборов, а также придумывали новые налоги и сборы.

Следующим важным этапом в становлении налоговой системы России является период после отмены крепостного права в 1861 году. Под обложение теперь попадали земельные угодья и доходы от недвижимого имущества. Введены винные и табачные акцизы, таможенные сборы.

Советскую Россию ждали большие перемены после принятия НЭП (новой экономической политики) в 1921 году.

Она практически вернула в действие ту систему налогов и сборов, которая существовала в России до событий Октябрьской революции 1917 года. Обложению были подвергнуты кулацкие хозяйства.

Однако в период с 1930 по 1932 год была полностью упразднена акцизная система. Предприятия начали уплачивать налоги с прибыли и оборота.

Великая Отечественная война стала большим испытанием для СССР. В период с 1941 по 1945 год большая часть средств государства направлялась на содержание армии и создание средств обороны, оружия.

Во время ВОВ и после ее окончания вводились весьма любопытные с точки зрения современных экономистов налоги, например, налог на холостяков, сборы для одинокого и малосемейного населения.

Эти налоги и сборы были призваны повысить рождаемость и увеличить работоспособное в будущем население. Примечательно, что «холостяцкий» налог просуществовал вплоть до 1990 года.

Более привычная нам налоговая система РФ начала формироваться после распада СССР, а именно в декабре 1991 года. Тогда был принят закон «Об основах налоговой системы РФ».

Он вводил в действие новые налоги и сборы, к примеру, НДС, подоходный налог, акцизы на алкогольную и табачную продукцию и другие. В 1998 году была утверждена 1-я часть Налогового кодекса РФ, в 2000-м — 2-я часть. Этот кодекс стал главным законодательным актом в российской налоговой системе.

НК РФ определил взаимоотношения государства и налогоплательщиков, структуру и элементы российской налоговой системы.

Отдельно стоит выделить образование государственных органов по надзору за налогообложением в Российской Федерации. В 1990 году была создана Государственная налоговая инспекция, которая затем была преобразована в Государственную налоговую службу.

В 1998 году появилось Министерство по налогам и сборам. В 2004 году оно было реорганизовано, и его функции перешли к Минфину РФ.

С этого же года начала функционировать хорошо знакомая нам Федеральная налоговая служба, которая осуществляет свою деятельность до сих пор.

Общий режим налогообложения в 2017 году (нюансы)

Общий режим налогообложения предполагает уплату налогоплательщиком большинства налогов, предусмотренных НК РФ, и в т. ч.

таких, как налог на прибыль (для ИП – НДФЛ), НДС, налог на имущество.

На общем режиме налогообложения(ОСНО) находятся те предприниматели и организации, которые не используют льготные режимы (УСН, ЕНВД, ЕСХН, ПСН) или не вправе перейти на них.

Порядок работы на ОСНО

Общий режим налогообложения предусматривает начисление и уплату НДС (если вид деятельности не предусматривает освобождения от НДС), налога на имущество, а также налога на прибыль для юрлиц и НДФЛ для предпринимателей.

Субъекты на ОСНО несут максимальную налоговую нагрузку. И отчитываться в ФНС им придется гораздо чаще, чем тем, кто использует иные режимы налогообложения. По большинству налогов отчитываться нужно ежеквартально. А по прибыли декларации на ОСНО предоставляются либо поквартально, либо ежемесячно.

Итоги

Хотя общая система налогообложения требует наибольших усилий при ведении налогового и бухгалтерского учета, многие предприятия и даже ИП делают выбор в пользу ОСНО. Причин этому может быть несколько: соотношение доходов и расходов по текущей деятельности позволяет минимизировать налоговые платежи, а контрагенты в некоторых случаях предпочитают сотрудничать только с плательщиками НДС.

Примеры прямых налогов

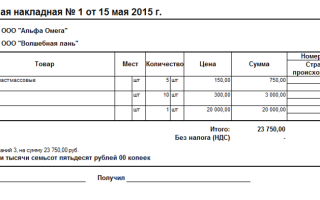

Государство в лице налоговой службы заранее знает о величине налоговых поступлений по тому или иному прямому налогу. Это достигается путем предоставления организациями деклараций или других отчетных документов, в которых производится расчет налога. Примеры таких налогов приведены ниже.

1. Налог на доходы физических лиц (НДФЛ) предназначен для взимания доли их дохода, полученного в организациях Российской Федерации. Это касается граждан РФ и иностранцев, работающих на ее территории. Ставка налога составляет от 13% до 35% — в зависимости от вида получаемого дохода и статуса лица, его получающего. Налог поступает в региональные и местные бюджеты.

Не подвержены обложению налогом:

- пенсии;

- пособия по безработице;

- пособия по беременности и родам;

- вознаграждения донорам;

- алименты;

- гранты для поддержания науки;

- международные или российские премии за высочайшие достижения в различных областях знания и искусства;

- материальная помощь семье умершего работника от фирмы;

- выплаты пострадавшим от стихийных бедствий;

- доходы от продажи заготовленных дикорастущих ягод, грибов и других лесных даров природы;

- доходы от продажи домов, квартир и другой недвижимости при условии владения ими более 5 лет (по объектам, приобретенным в собственность до 2016 года, более 3 лет);

- доходы от наследования имущества;

- доходы, полученные в результате дарения родственниками;

- подарки стоимостью ниже 4 000 руб.;

- другие доходы по ст. 217 НК.

2. Налог на прибыль для юридических лиц, который является для них основным по налоговым выплатам. Налогоплательщиками по этому налогу являются российские и иностранные организации, работающие в РФ. Объект взимания налога — прибыль, полученная организацией по результатам ее деятельности по производству и реализации товаров. Ставка налога на 2015-2016 год составляет 20%.

3. Налог на имущество взимается с компаний и физических лиц.

Имущество подразделяется на движимое и недвижимое. Эти виды имущества должны быть отражены в балансе, согласно ПБУ 6/01. Их перечень приведен в ст. 374 НК РФ. За базу при исчислении налога берется его среднегодовая стоимость, за исключением объектов, стоимость которых исчисляется по кадастровой стоимости (п. 2 ст. 375 НК РФ). Ставки налога оговорены в ст. 380 НК РФ. Это региональный налог.

Понятие движимого и недвижимого имущества дается в ст. 130 ГК РФ. Недвижимым имуществом считается всё, что связано с землей (недра, сама земля, здания и сооружения, которые на ней располагаются).

Для признания здания недвижимостью нужно, чтобы его нельзя было переместить с этого места без разрушения. К нему должны быть подведены коммуникации.

Движимым имуществом считают всё, что не подпадает под понятие недвижимости: деньги, акции, вклады, коллекции, автомобили, оружие и др.

Следует учитывать изменения, внесенные законом от 24.11.14 № 366-ФЗ «О внесении изменений в НК…», по движимому имуществу. Отдельные его категории не подпадают под обложение налогом (подп. 8 п. 4 ст. 374 НК РФ). К ним относят основные средства (ОС) 1-й и 2-й амортизационных групп. Кроме этого, часть организаций освобождена от обложения этим налогом (ст. 381 НК РФ).

Налог на имущество для физических лиц предусматривает изъятие налога на объекты недвижимости, оговоренные в ст. 401 НК РФ. Он относится к местным налогам.

Здесь также применяются положения о кадастровой стоимости объектов недвижимости (ст. 403 НК РФ). Налоговые ставки и льготы по налогу предусмотрены ст. 406 и 407 соответственно.

Исчисление налога производит налоговая служба путем рассылки квитанций для оплаты.

- Земельный налог взимается с организаций и физических лиц, имеющих в собственности земельные участки, с учетом их кадастровой стоимости. Это также местный налог. Существуют земельные участки, в отношении которых налог не взимается (п. 2 ст. 389 НК РФ). Ставка налога установлена ст. 394 НК РФ. Исчисление налога и его оплату организации проводят самостоятельно. Физическим лицам налог рассчитывает ИФНС, высылая им квитанции для произведения оплаты.

- Транспортный налог относят к региональным. Его платят собственники автомобилей, самолетов и другого транспорта, перечисленного в п. 1 ст. 358 НК РФ. Ставки налога приведены в ст. 361 НК РФ. Предусмотрены повышающие коэффициенты (п. 2 ст. 362 НК РФ) для автомобилей стоимостью больше 3 000 000 руб. Кодекс допускает 10-кратное увеличение ставки налога при условии принятия соответствующего закона властями региона. По отношению к автовладельцам предусмотрено принятие различных ставок налога в зависимости от года выпуска машины и ее экологического класса. Расчет и оплата транспортного налога юрлицами производится самостоятельно, а физлицами — на основании уведомлений из ФНС.

Таблица прямых и косвенных налогов

Все виды налогов можно свести в таблицу:

| Вид налога | Наименование налога | Бюджеты |

| федеральный | региональный | местный |

| Прямые налоги | Для физических лиц | |

| НДФЛ | v | |

| Налог на имущество | v | |

| Транспортный налог | v | |

| Земельный налог | v | |

| Водный налог | v | |

| Для юридических лиц | ||

| Налог на прибыль | v | |

| НДФЛ с работников | v | |

| Налог на имущество | v | |

| Транспортный налог | v | |

| Земельный налог | v | |

| НДПИ | v | |

| Налог на игорный бизнес | v | |

| Водный налог | v | |

| Торговый сбор | v | |

| Косвенные налоги | НДС | v |

| Акциз | v |

Итоги

В законодательстве РФ предусмотрена градация налогов на прямые и косвенные. Прямые налоги уплачивает налогоплательщик со своих доходов. Косвенные налоги заложены в цене товара или услуги, и их оплачивает конечный покупатель. А в обязанность налогоплательщика входит своевременное перечисление полученных косвенных налогов в бюджет.

Федеральные налоги и сборы

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ.

При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налоговпоступают в одноименный бюджет РФ.

ВАЖНО! Распределение налогов по тому или иному бюджету производится путем присвоения им определенных КБК (приказ Минфина России от 16.12. 2014 № 150н).

Региональные налоги

Региональные налоги могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот, уточняют сроки оплат и представления деклараций.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст.

362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.

2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Источник: https://cyberpedia.su/8xde65.html

Налоговая система: понятие и структура

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

История налоговой системы России началась с переходом на новые рыночные отношения и новую власть. Новое правительство сформировало новую систему налогов и сборов, установило новое законодательство. Первым законодательным проектом был закон «Об основах налоговой системы РФ», который вышел в действие в 1991 году.

В дальнейшем налоговая система России претерпела множество изменений, в итоге в 1998 году появилась первая часть основного законодательства в области налогообложения Налогового Кодекса РФ, а уже в 2000 году и вторая часть, которая стала завершающей.

Далее, еще одним важным событием в налоговой системе было формирование государственной налоговой инспекции, образованной в 1990 году. Затем это государственное подразделение было переименовано в Министерство по налогам и сборам (в 1998 году), а в 2004 году стала действовать Федеральная налоговая служба.

Замечание 1

Надо отметить, что Федеральная налоговая служба осуществляет свою деятельность и по сегодняшний день.

Налоговая система является основным и приоритетным элементом экономической деятельности современной страны, четкость и слаженность ее работы определяет уровень развития города, региона и всей страны, так как именно за счет налоговых поступлений развивается в экономическом отношении наше государство, обеспечивается социальная политика и т.д.

Понятие налоговой системы

Налоги и налоговая система – это неотъемлемый элемент экономической деятельности нашей страны и любой другой. Налоги и вся налоговая система призваны пополнять казну государства. Еще с древних времен люди платили налоги, которые назывались иначе и могли иметь не только денежное выражение, но и материальное (например, оброк в виде части урожая).

Любой социум, общество должно существовать за счет финансовых средств, источниками таких средств может быть различная внешнеторговая деятельность страны на международном торговом рынке, но чаще всего бюджет формируется преимущественно из налоговых поступлений, которые гарантирует налоговая система.

Замечание 2

На сегодняшний день налоги в нашей стране имеют разные направления и особенности, разные ставки и налогооблагаемые базы, но та или иначе, все они поступают в казну и обеспечивают существование современного общества.

Налоги платят как физические лица, так и юридические, некоторые налоги совпадают и подлежат уплате и теми и теми, но большая часть налогов носит обособленный характер и подходит только определенной группе налогоплательщиков.

Уплату налогов, сбор, а также управление всеми налоговыми поступлениями обеспечивает налоговая система.

Определение 1

Налоговая система представляет собой совокупность всех мероприятий по сбору, обработки, начислению налогов налогоплательщикам и т.д. с целью обеспечения пополнения бюджета страны.

Налоговая система в целом занимается всеми аспектами по управлению налогами и связями с налогоплательщиками. У налоговой системы огромное количество функций и обязанностей.

Законодательно всю налоговую систему можно контролировать с помощью Налогового Кодекса РФ – это основной законодательный документ, где прописаны все правила и обязанности налоговых органов. Налоговый Кодекс состоит из двух частей.

Помимо Кодекса есть еще целый ряд законодательных актов и законов, направленных на контроль и обеспечение порядка в области налоговой системы.

Структура налоговой службы

Современная структура налоговой системы имеет трехступенчатую структуру:

- Первая ступень – это Федеральная налоговая служба;

- Вторая ступень – это Межрегиональная налоговая служба;

- Третья ступень – это ФНС России.

Первая ступень, самая низшая, Федеральная налоговая служба, эти подразделения размещаются на территории городов и иных поселений, осуществляя контроль за сбором, начислением, обработкой налогов и сборов на подведомственной им территории.

Вторая ступень – Межрегиональная налоговая служба работает уже на территории крупнейших регионов нашей страны и имеет у себя в подчинении все Федеральные налоговые службы, которые входят в состав региона.

Третья ступень – ФНС России занимается осуществлением контроля за работой всех Межрегиональных налоговых служб, а также она призвана решать все самые важные вопросы, которые касаются налоговых поступлений, отчислений и начислений. Также в основных обязанностях ФНС России разрабатывать новые проекты по налоговой системе.

ФНС России – это основное подразделение налоговой системы, во главе стоит руководитель, которого может назначить только правительство РФ в лице Министерства Финансов. Руководитель ФНС России несет большую ответственность за реализацию плановых задач и достижение целей налоговой системы страны.

Такая структура управления обеспечивает полный и своевременный контроль за всеми налоговыми операциями в стране.

Основными задачами существующей налоговой структуры являются:

- Полный и своевременный контроль за всеми законодательными обязательствами;

- Правильность начисления и исчисления налогового бремени;

- Контроль за своевременность оплаты налоговых обязательств налогоплательщиками в каждом городе, регионе и стране;

- Реализация валютного контроля на территории всей страны в соответствии с законодательством.

Замечание 3

Таким образом, налоговая система – это сложный механизм взаимодействия между всеми субъектами и объектами данной системы. Налоговая система РФ представляет собой целый ряд мероприятий, направленных на реализацию целей и задач данной системы в современных условиях и рамках.

Структура налоговой системы состоит из трех основных ступеней: Федеральная налоговая служба; Межрегиональная налоговая служба; ФНС России, где ФНС России играет главенствующую роль и значение, так как аккумулирует все налоговые процессы в рамках действующего законодательства. Во главе налоговой системы стоит руководитель, который назначается исключительно министром Министерства Финансов РФ.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Источник: https://spravochnick.ru/nalogi/nalogovaya_sistema_ponyatie_i_struktura/

Понятие налоговой системы и ее составные элементы

Налоговая система — совокупность налогов, сборов, пошлин и других обязательных платежей в бюджет, взимаемых на условиях, определяемых законодательными актами.

Существенными характеристиками налоговой системы той или иной страны являются: совокупность налогов, установленных законодательством; принципов, форм и методов их установления и ввода в действие; система налоговых органов, форм и методов налогового контроля; права и ответственность участников налоговых отношений, порядок и условия налогового производства.

Термин «налоговая система» может использоваться применительно к отдельным государствам или их крупным экономическим сообществам. Исторически налоговая система появилась с возникновения первых государств Древнего мира, которые вводили налоги на доходы и имущество своих подданных.

Это позволяло концентрировать и расходовать средства на содержание войск, возведение укреплений, строительство храмов.

Позднее в Римской империи значительные средства расходовались на устройство дорог, водопроводов, проведение праздников, раздачу денег и продуктов беднякам и другие общественные цели.

Налоговая система выполняет следующие основные функции: фискальную — обеспечение доходов государственного бюджета; регулирующую — регулирование макроэкономических процессов, совокупного спроса и предложения, темпов роста и занятости: распределительную — перераспределение национального дохода, доходов физических и юридических лиц; социальную — аккумулирование средств для осуществления социальных программ; стимулирующую — микроэкономическое регулирование; контрольную — обеспечивает воспроизводство налоговых отношений.

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов Российской Федерации (далее — региональные налоги и сборы) и местные налоги и сборы.

Федеральными признаются налоги и сборы, устанавливаемые НК РФ и обязательные к уплате на всей территории Российской Федерации.

Региональными признаются налоги и сборы, устанавливаемые НК РФ и законами субъектов Российской Федерации, вводимые в действие в соответствии с настоящим Кодексом законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации.

Местными признаются налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических ли

При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

· объект налогообложения;

· налоговая база;

· налоговый период;

· налоговая ставка;

· порядок исчисления налога;

· порядок и сроки уплаты налога.

Объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Является одним из обязательных элементов налога. При этом каждый налог должен иметь самостоятельный объект налогообложения.

Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации.

Остальные налогоплательщики — физические лица исчисляют налоговую базу на основе получаемых в установленных случаях от организаций и (или) физических лиц сведений о суммах выплаченных им доходов, об объектах налогообложения, а также данных собственного учета полученных доходов, объектов налогообложения, осуществляемого по произвольным формам.

Налоговая база и порядок ее определения устанавливается Налоговым кодексом Российской Федерации.

Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

В случае, когда налоговая ставка выражена в процентах к доходу налогоплательщика, ее обычно называют налоговой квотой.

Основные виды:

· Твёрдые — устанавливаются в абсолютной сумме на единицу (иногда весь объект) обложения независимо от размеров налоговой базы.

· Пропорциональные — действуют в одинаковом проценте к налоговой базе без учета её величины.

· Прогрессивные — возрастают по мере роста налоговой базы.

Порядок исчисления налога — налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору.

Изменение установленного срока уплаты налога и сбора допускается только в порядке, предусмотренном НК РФ.

При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных НК РФ.

Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено.

Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК РФ и другими актами законодательства о налогах и сборах. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки. Уплата налога производится в наличной или безналичной форме.

Источник: https://megaobuchalka.ru/4/6786.html

Налоговая система РФ, её структура и значение (стр. 1 из 5)

Содержание

Введение

В современных условиях одним из важнейших рычагов, регулирующих финансовые взаимоотношения предприятий с государством в условиях перехода к рыночному хозяйству, становится налоговая система.

Она призвана обеспечить государство финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач.

Посредством налогов, льгот и финансовых санкций, являющихся неотъемлемой частью системы налогообложения, государство воздействует на экономическое поведение предприятий, стремясь создать при этом равные условия всем участникам общественного воспроизводства.

Налоговые методы регулирования финансово-экономических отношений в сочетании с другими экономическими рычагами создают необходимые предпосылки для формирования и функционирования единого целостного рынка, способствующего созданию рыночных отношений.

Вводя налоги, государство изымает у предприятий часть их доходов в свою пользу. Реализация фискальной функции налогов, связанной с формированием доходной части всех звеньев бюджетной системы, обеспечивает перераспределение национального дохода и создает условия для эффективного государственного управления.

Актуальность выбранной темы характеризуется тем, что одним из важнейших условий стабилизации финансовой системы любого государства является обеспечение устойчивого сбора налогов, надлежащей дисциплины налогоплательщиков.

Целью работы является анализ и изучение налоговой системы России. Для достижения этой цели нами поставлены следующие задачи:

1. дать полное, раскрывающее все стороны определение понятию налоговая система;

2. рассмотреть структуру налоговой системы РФ;

3. определить роль и значение налоговой системы РФ в системе государственного регулирования;

4. выявить все недостатки и преимущества действующей системы, и рассмотреть существующие пути оптимизации налоговой системы РФ.

Поставленные нами задачи в полной мере объясняют структуру данной курсовой работы. Первая глава работы посвящена структуре налоговой системы РФ. Она раскрывает такие понятия как сущность налогов и описывает действующую налоговую систему.

Во второй главе подробно изложены роль и значение налоговой системы, раскрыты её основные функции.

Третья глава, заключительная, описывает все недостатки и преимущества существующей сегодня налоговой системы и методы и пути оптимизации системы налогов и сборов в РФ.

В заключении сформулированы основные выводы по проведённой работе.

1. Структура налоговой системы РФ.

1.1. Экономическая сущность налогов

Налог – это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и в установленные сроки.

Совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы, образуют налоговую систему страны. Все налоги являются основными источниками доходов государственного бюджета.

Сложность понимания природы налога обусловлена тем, что налог — это одновременно экономическое, хозяйственное и правовое явление реальной жизни.

Теоретически экономическая природа налога заключается в определении источника обложения и того влияния, которое оказывает налог в конечном итоге на частные хозяйства и хозяйство как единое целое. Следовательно, экономическую природу налога следует искать в сфере производства и распределения.

Как известно, реальный процесс налогообложения осуществляется государством и зависит от степени развития его демократических форм. П.Прудон верно подметил, что «в сущности вопрос о налоге есть вопрос о государстве»[1] .

История свидетельствует, что налоги — более поздняя форма государственных доходов. Первоначально налоги назывались «auxilia» (помощь) и носили временный характер.

Еще в первой половине 17 века английский парламент не признавал постоянных налогов на общегосударственные нужды, и король не мог ввести налоги без его согласия.

Однако постоянные войны и создание огромных армий, не распускаемых и в мирное время, требовали больших средств, и налоги превратились из временного в постоянный источник государственных доходов.

Налог становится настолько обычным источником государственных средств, что известный политический деятель Северной Америки Б.Франклин мог сказать, что «платить налоги и умереть должен каждый». На исключительное значение налогов для государства, но уже с классовых позиций, обращал внимание К.Маркс: «Налог — это материнская грудь, кормящая правительство»[2] .

Когда же население примирилось с налогами, и они превратились в основной источник государственных доходов, стали создаваться теории, названные индивидуалистическими. Наиболее известными являются теория выгоды, обмена эквивалентов, услуги-возмездия.

Теория обмена услуг соответствовала условиям средневекового строя. Государственное хозяйство питалось тогда доходами с доменов (государственное имущество: леса, земля), поступлениями налогов «покупалась» защита правительства.

Теория выгоды возникла в эпоху просвещения, когда налог стал рассматриваться как плата, вносимая каждым гражданином за охрану его личной и имущественной безопасности.

В основе определений налога лежит представление о договорном происхождении государства. Особое место в индивидуалистических теориях занимает классическая школа в лице А.Смита, Д.Рикардо и их последователей, заслуга которых состоит в разработке вопроса экономической природы налога. А.

Смит первым исследовал экономическую природу налога. Он считал, что государственные расходы носят непроизводительный характер, но с другой стороны, можно заключить, что теория непроизводительности государственных услуг не мешает А.

Смиту признавать налог справедливой ценой за оплату услуг государству.

Учение о правовом государстве приводит финансовую науку к идее принудительного характера налога и к появлению новых теорий: теории жертвы и теории общественных потребностей. Эти теории трактовали налог как необходимое участие в покрытии государственных расходов, как обязанность.

Теория жертвы — одна из первых теорий, которая содержит идею принудительного характера налога. С.Ю.Витте в лекциях, прочитанных Великому князю Михаилу Александровичу, определял налог как «принудительные сборы с дохода и имущества, взимаемые в силу верховных прав государства ради осуществления высших целей»[3] .

Теория общественных потребностей отразила реалии последней четверти 19 — начала 20 в., обусловленные резким ростом государственных расходов и необходимостью обоснования увеличения налогового бремени. Так Ф.

Нитти определяет налог как «часть богатства, которую граждане дают государству и местным органам ради удовлетворения коллективных потребностей»[4] . Теория коллективных потребностей и налога как источника их удовлетворения, разработанная и сформулированная неоклассиками.

, была полностью принята кейнсианцами с поправкой на «общественные потребности» вместо «коллективных».

Для российской науки актуальность и сложность проблем налогов и налогообложения состояла в том, что советское «общество законодательно провозгласило построение первого в мире государства без налогов».

Это значит, что в советский период не было никаких научных разработок в области налогов. Осуществление экономической реформы в России означало необходимость проведения налоговой реформы, связанных с ней теоретических исследований и принятия налогового законодательства.

Одной из первых проблем, которую надо было решить, это уточнить содержание категории «налог».

С правовых, юридических позиций налоги это установленные законодательными актами нормы, регулирующие размеры, формы, методы, сроки изъятия государством части доходов предприятий, организаций, населения.

С экономических позиций налоги представляют главный инструмент перераспределения доходов и финансовых ресурсов, осуществляемого финансовыми органами в целях обеспечения средствами тех лиц, предприятий программ, секторов и сфер экономики, которые испытывают потребность в ресурсах, но не в состоянии обеспечить ее из собственных ресурсов.

Источник: http://MirZnanii.com/a/250581/nalogovaya-sistema-rf-eye-struktura-i-znachenie

Налоговая система понятие, элементы и организация

Сохрани ссылку в одной из сетей:

ВВЕДЕНИЕ

Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги.

Актуальность данной работы заключается в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики.

Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия.

Цель реферата состоит в том, чтобы рассмотреть сущность и особенности налоговой системы РК, этапы ее развития, реформирование структуры налогов и перспективы развития налогового обложения.

Задачами данной работы являются:

-

раскрытие сути налоговой системы и необходимости налогообложения

-

исследование функционирования налоговой системы РК, этапов ее развития

-

выявление положительных характеристик организации налогового обложения, путей устранения отрицательных явлений в структуре налогов.

Объект исследования – элементы налоговой системы, налогообложение в Республике Казахстан.

I Налоговая система: понятие, элементы и организация

1.1 Сущность и понятие налоговой системы

Любое государство может существовать лишь тогда, когда обладает собственной финансовой базой, проще говоря, имеет деньги для содержания своего аппарата и покрытия расходов, возникающих в процессе реализации им своих функции.

Налоговая система — совокупность предусмотренных налогов и обязательных платежей, взимаемых в государстве, а также принципов, форм и методов установления, изменения, отмены, уплаты, взимания, контроля. [1]

В соответствии с законом под налогом, сбором, пошлиной и другими платежами понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определенных законодательными актами.

Совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке, образуют налоговую систему.

Возглавляет налоговую систему Государственная налоговая служба РК, которая входит в систему центральных органов государственного управления Казахстана, подчиняется Президенту и Правительству РК и возглавляется руководителем в ранге министра.

Налоги (в старину их называли «подати»), наряду с военной добычей и пошлинами, являются, пожалуй, самым древним способом добывания государством себе денег. Известный дореволюционный финансист П.П. Гензель по этому поводу отмечает, что «уже в древнем мире были прекрасно известны технические приемы обложения, разнообразные кадастры и утонченные способы взыскания».

А современный ученый М.Т.

Оспанов правильно, на наш взгляд, усматривает в «канонизированной почти на два тысячелетия христианской и мусульманской религиями достославной десятине» зородышную форму современного налогообложения, отмечая при этом, что в «условиях, когда государство в совершенном виде еще не существовало и зачаточные формы государственной организации проявились у одних народов в виде патриархально-организованных объединений (германские племена), у других управляющихся олигархиями городов-государств (греческий мир и Аппенинский полуостров), у третьих теократических династий (Египет и Передний полуостров), об общегосударственных законах здесь говорить не приходится: их вполне заменяли тогда неписаные, но от этого не менее строгие, законы религиозных общин.

Налоги являются основным источником существования государства и финансирования его деятельности. Для этого государство формирует свою налоговую систему, которая включает в себя совокупность налогов различного вида. [2]

При этом по каждому налогу определяются его плательщик, объект налогообложения, ставки, порядок уплаты и льготы. Формируется также налоговая структура – система специализированных налоговых органов, наделенных мощными властными полномочиями (особенно в части осуществления налогового контроля).

Главной задачей налоговых органов является обеспечение полного и своевременного поступления налоговых поступлений в бюджет, а также выполнения других финансовых обязательств перед государством в размерах и сроки, установленные налоговым законодательством.

Налог – установленный государством (в лице уполномоченного органа) в одностороннем порядке и в надлежащей правовой форме обязательный платеж, производимый налогоплательщиком в определенном порядке и размерах, носящий безвозвратный, безэквивалентный и стабильный характер, уплата которыми обеспечивается мерами государственного принуждения.

Налог – это достаточно сложное образование, имеющее определенную внутреннюю структуру, состоящую из элементов:

-

субъект налога;

-

объект налога;

-

норма налога;

-

порядок уплаты налога;

-

льготы по налогу.

Тип государства, как и тип экономики, может повлиять лишь на механизм налогообложения, позволив не проявляться фискальной функции налогов столь очевидно и столь откровенно. Существуют юридические и экономические признаки налога.

К юридическим признакам налога относятся:

- установление налога государством;

- существование налога, только в правовой форме;

- установление налога надлежащим органам и актам, подлежащей правовой формы (признак законности налога);

- принудительный характер налога;

- налог является обязательным платежом;

- уплата налога является юридической обязанностью;

- порождения налогом стабильных финансовых обязательств;

- правомерность изъятия денег;

- обеспечение уплаты налога мерами государственной ответственности;

- наличие государственного контроля за уплатой налога.

К экономическим признакам налога можно отнести следующие:

- налог выступает в качестве платежа государству;

- безвозвратность;

- безэквивалентность;

- стабильный характер налоговых отношений;

- наличие объекта обложения;

- определенность субъекта налога;

- определенность размера налога;

- фиксированность сроков уплаты;

- налог является доходом государства;

- смена формы собственности при уплате налога.

Субъект налога – это лицо, на котором лежит юридическая обязанность уплатить налог в размере, порядке и сроки, предусмотренные его налоговым обязательством.

В юридическом плане субъект налога выступает налогоплательщиком, который является стороной материального налогового правоотношения и возникающего на его основе налогового обязательства.

Объект налога – это юридический факт, с помощью которого юридическое законодательство обуславливает наличие налогового обязательства.

Понятие «объект налога» тесно связано с понятием «предмет налога».

Предмет налога является материальным выражением объекта налога. Так, если объектом налога на транспортные средства является факт обладания плательщиком транспортного средства, то предметом этого налога выступает само транспортное средство, принадлежащее данному объекту на праве собственности (хозяйственного ведения, оперативного управления).

С объектом обложения тесно связанно употребляемое на практике понятие «налоговая база». Налоговая база – исходная величина, к которой будет применена ставка налогообложения с тем, чтобы определить сумму налога.

Понятие «источник налога» выражает те денежные средства, за счет которых налогоплательщик проплатит налог.

Предмет налогового платежа означает то, что подлежит передаче государству в процессе уплаты налога (при денежных налогах это какая-то сумма денег, при натуральных налогах – какие-то материальные ценности, выражаясь юридическим языком – вещи, определяемые родовыми признаками, обозначаемые в тоннах, кубометрах и т.п.)

Единица налогообложения – это единица измерения предмета налога, с помощью которой определяется налоговая база (например, в земельном налоге единицей налогообложения выступает 1 га земельного участка).

Там, где применяется масштаб налога, единица налогообложения совпадает с единицей масштаба налога (например, в налоге на транспортные средства, где масштабом налога выступает мощность транспортного средства, выраженная в киловаттах, единицей налогообложения выступает 1 киловатт).

Норма налога – установленная законом величина налогообложения, определяющая размер налогового платежа. [3]

Норма налога определяет правила исчисления налога. В большинстве случаев размер налога является результатом взаимодействия ставки налогообложения с единицей налогообложения.

Ставка налогообложения – размер налога на единицу налогообложения.

Умножение ставки налогообложения на количество единиц налогообложения определит сумму налогового платежа.

Метод налогообложения – порядок изменения ставки налога в зависимости от роста налоговой базы. Выделяют четыре основных метода налогообложения: равное, пропорциональное, прогрессивное и регрессивное.

Размер налога определяется в твердой фиксированной сумме, равное для всех налогоплательщиков (равное налогообложение), либо с применением ставки налогообложения.

Равное налогообложение наиболее отчетливо проявляется при подушном налоге – со всех налогоплательщиков взимается одинаковая сумма налога.

На основании изложенного материала, представляется возможным дать следующее. Налог — это установленный государством в лице уполномоченного органа, в одностороннем порядке и в надлежащей правовой форме обязательный денежный или натуральный платеж в доход государства, производимый в определенных размерах, носящий безвозвратный, безэквивалентный и стабильный характер.

1.2. Принципы организации налоговой системы

Принципы (от латинского principium — основа, первоначало) — это основополагающие и руководящие идеи, ведущие положения, определяющие начало чего-либо. Применительно к налогообложению принципами следует считать базовые идеи и положения, существующие в налоговой сфере.

Условно можно выделить три системы принципов:

— экономические принципы налогообложения

— юридические принципы налогообложения (принцип налогового права)

— организационные принципы налоговой системы.

Экономические принципы налогообложения:

1- принцип справедливости

2- принцип соразмерности

3- принцип максимального учета интересов и возможностей налогоплательщиков

4- принцип экономичности (эффективности).

Рассмотрим каждый принцип в отдельности.

1. Нравственная категория справедливости как понятие о должном, как соответствие между деянием и воздаянием является основополагающей идеей, на которой строится любая система правового регулирования. Уже в течении 200 лет она является главным ориентиром любой цивилизованной системы налогообложения.

Источник: http://works.doklad.ru/view/DYFoa8IrWbI.html

Налоговая система Российской Федерации. Элементы, функции и классификация налогов

Налоговый кодекс Российской Федерации (далее — НК) определяет налог как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (п. 1 ст. 8). Данное определение предусматривает следующие основные моменты:

- утверждение налогов — прерогатива законодательной власти;

- налог является индивидуально безвозмездным;

- отмечается односторонний характер установления налога;

- уплата налога как обязанность налогоплательщика не порождает встречной обязанности государства;

- налог взыскивается на условиях безвозвратности;

- цель взимания налога — обеспечение государственных расходов вообще, а не какого-то конкретного расхода.

Функции налогов. Реализация практического назначения налогов осуществляется посредством их функций: фискальной, регулирующей, социальной, контрольной. Фискальная функция налогов означает формирование государственных доходов путем аккумулирования в бюджете и внебюджетных фондах денежных средств для финансирования общественно необходимых потребностей.

Расходование этих средств производится на социальные услуги и хозяйственные нужды, поддержку внешней политики и безопасности, административно-управленческие расходы, платежи по государственному долгу. Регулирующая функция налогов призвана решать те или иные задачи налоговой политики государства посредством налоговых механизмов.

Данная функция предполагает влияние системы налогообложения на инвестиционный процесс, предпринимательскую деятельность, спад или рост производства, а также его структуру.

Социальная функция налогов затрагивает проблемы справедливого налогообложения и реализуется посредством: а) неравного обложения налогом разных сумм доходов (использование прогрессивной шкалы налогообложения); б) применения налоговых скидок (например, с доходов граждан, направляемых на приобретение или строительство нового жилья); в) введения акцизов на предметы роскоши (например, акциз на ювелирные изделия). Поэтому граждане с большими доходами должны платить в бюджет большие суммы налогов, и наоборот. По своей сути социальная функция регулирует размер налогового бремени исходя из величины доходов физического лица. Контрольная функция налогообложения позволяет государству отслеживать своевременность и полноту поступления в бюджет налоговых платежей, сопоставлять их размер с потребностями в финансовых ресурсах и таким образом влиять на процесс совершенствования налоговой и бюджетной политики. Сочетание этих функций при построении налоговой системы способствует экономическому росту государства и социальной защищенности населения.

Элементы налогообложения. Налог — это сложная система отношений, включающая в себя ряд элементов. Согласно НК при установлении налогов должны быть определены все элементы налогообложения (п. 6 ст. 3).

Элементы налогообложения делятся на три группы:

- основные (обязательные) элементы налога, которые всегда должны быть указаны в законодательном акте при установлении налога. Согласно ст.

17 НК налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы налогообложения: объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок начисления налога, порядок и сроки уплаты налога;

- факультативные элементы, которые не обязательны, но могут быть определены законодательным актом по налогам (например, налоговые льготы);

- дополнительные элементы, которые не предусмотрены в обязательном порядке для установления налога: предмет налога, масштаб налога, единица налога, источник налога, налоговый оклад и др.

Основные элементы налогообложения. К основным (обязательным) элементам налога относятся:

а) субъект налогообложения (налогоплательщик) — лицо, на которое в соответствии со ст. 19 НК возложена обязанность уплачивать налоги (или сборы). Согласно Российскому законодательству субъектами налогообложения являются организации и физические лица. Налог может быть уплачен непосредственно самим налогоплательщиком или удержан у источника выплаты дохода;

б) объект налогообложения — это действие, событие, состояние, которое обусловливает обязанность субъекта заплатить налог (например, совершение оборота по реализации товара, владение имуществом, совершение сделки купли-продажи, вступление в наследство, получение дохода и др.);

в) налоговая база. Она представляет собой количественное выражение предмета налогообложения и является основой для исчисления суммы налога (налогового оклада), так как именно к ней применяется ставка налога.

В ст. 53 НК дается определение налоговой базы: она представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Соответственно различаются налоговые базы со стоимостными показателями (сумма дохода); с объемно-стоимостными показателями (объем реализованных услуг); с физическими показателями (объем добытого сырья);

г) налоговый период — срок, в течение которого формируется налоговая база и окончательно определяется размер налогового обязательства;

д) налоговая ставка — размер налога на единицу налогообложения. Ставки налога следует классифицировать с учетом различных факторов.

Так, в зависимости от способа определения суммы налога ставки делятся на равные (для каждого налогоплательщика устанавливается равная сумма налога); твердые (на каждую единицу налогообложения определен фиксированный размер налога, например, 70 руб. за 1 кв.

м площади); процентные (с каждого рубля предусмотрен определенный процент налогового обязательства). В зависимости от степени изменяемости ставок налога различают ставки общие; повышенные; пониженные (например, при общей ставке НДС 20% предусмотрена пониженная ставка 10%).

В зависимости от содержания ставки могут быть маргинальными (такие ставки непосредственно установлены в нормативном акте о налоге); фактическими (они определяются как отношение уплаченного налога к налоговой базе); экономическими (определяются как отношение уплаченного налога ко всему полученному доходу);

е) порядок исчисления налога. Существуют две системы исчисления налога: некумулятивная (обложение налоговой базы предусматривается по частям) и кумулятивная (исчисление налога производится нарастающим итогом с начала периода);

ж) порядок уплаты налога, т.е. способ внесения суммы налога в соответствующий бюджет (внебюджетный фонд).

Он предполагает решение следующих вопросов:

- направление платежа (в бюджет или внебюджетный фонд);

- средства уплаты налога (в рублях, валюте);

- механизм платежа (в безналичном или наличном порядке, в кассу сборщика налога и др.);

- особенности контроля уплаты налога.

Подлежащая уплате сумма налога в установленные сроки перечисляется налогоплательщиком или иным обязанным лицом (ст. 58 НК). При этом на обязанное лицо может быть возложено представление в налоговый орган налоговой декларации и других документов (ст. 24 НК).

Основными способами уплаты налога являются:

- уплата налога по декларации (на налогоплательщика возлагается обязанность представить в установленный срок в налоговый орган официальное заявление о своих налоговых обязательствах — налоговую декларацию);

- уплата налога у источника дохода (моменту получения дохода предшествует момент уплаты налога; это как бы автоматическое удержание, безналичный способ);

- кадастровый способ уплаты налога (налог взимается на основании внешних признаков предполагаемой средней доходности имущества; в этом случае устанавливаются фиксированные сроки взноса налогового платежа);

з) сроки уплаты налогов и сборов. Согласно ст. 57 НК они устанавливаются применительно к каждому налогу и сбору. Сроки уплаты определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно было совершено.

Факультативные элементы налогообложения. Они представлены налоговыми льготами.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов преимущества по сравнению с другими налогоплательщиками или плательщиков сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере. Налоговые льготы используются для сокращения размера налогового обязательства юридических и физических лиц; для отсрочки или рассрочки платежа. Налоговые льготы делятся на три вида:

а) изъятия — налоговые льготы, выводящие из-под налогообложения отдельные предметы (объекты) налогообложения;

б) скидки — льготы, сокращающие налоговую базу;

в) налоговые кредиты — льготы, уменьшающие налоговую ставку или налоговый оклад. Они представляют собой замену налога или его части натуральным исполнением.

Данная льгота предоставляется налогоплательщику местными органами власти в пределах суммы налога, зачисляемой в местные бюджеты, в связи с его деятельностью в какой-либо поощряемой сфере или в зависимости от его социального и имущественного положения (например, кредит для инвалидов). Существуют следующие формы предоставления налоговых кредитов:

- снижение ставки налога;

- вычет из налогового оклада (валового налога);

- отсрочка или рассрочка уплаченного налога;

- возврат ранее уплаченного налога, части налога (налоговая амнистия);

- зачет ранее уплаченного налога;

- целевой (инвестиционный) налоговый кредит;

г) инвестиционный налоговый кредит — такое изменение срока уплаты налога, при котором организации при наличии соответствующих оснований предоставляется возможность в течение определенного срока и в конкретных пределах уменьшать свои платежи по налогу. В дальнейшем поэтапно налогоплательщик погашает свою задолженность по кредитам и начисленным процентам. Порядок и условия предоставления инвестиционного налогового кредита определены в ст. 67 НК.

Дополнительные элементы налогообложения. В число таких элементов входят:

а) предмет налога — реальная вещь (земля, автомобиль, другое имущество) и нематериальное благо (государственная символика, экономические показатели и др.);

б) масштаб налога — установленная законом характеристика (параметр) измерения предмета налога. Масштаб налога определяется посредством стоимостных и физических характеристик.

При измерении дохода или стоимости товара в качестве масштаба налога используют денежные единицы, при исчислении акцизов на алкоголь — крепость напитков, при определении налога с владельцев автотранспортных средств — мощность двигателя, объем двигателя или вес автомобиля;

в) единица налога. Как дополнительный элемент налога она тесно связана с его масштабом и используется для количественного выражения налоговой базы.

Единицей налога следует считать условную единицу принятого масштаба: при обложении налогом земель — это гектар, квадратный метр; при налогообложении добавленной стоимости — рубль; при исчислении налога с владельцев автотранспортных средств — лошадиная сила;

г) источники налога — резерв, используемый для его уплаты. Источником являются доход и капитал налогоплательщика; применительно к хозяйственной деятельности предприятия — такие экономические показатели, как себестоимость, финансовый результат, прибыль и т.д.;

д) налоговый оклад — сумма, вносимая плательщиком в государственную казну по одному налогу.

Классификация налогов. Группировка налогов по методам их установления и взимания, характеру применяемых ставок и объектов обложения и т.д. представляет собой классификацию налогов. Она может быть проведена по следующим критериям.

1. По способу взимания выделяют:

а) прямые налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика. Конечным плательщиком прямых налогов является владелец имущества (дохода).

Эти налоги подразделяются:

- реальные прямые налоги, уплачиваемые с учетом не действительного, а предполагаемого среднего дохода плательщика (например, налоги на имущество юридических и физических лиц);

- личные прямые налоги, взимаемые с реально полученного дохода с учетом фактической платежеспособности налогоплательщика (например, налог на прибыль организаций);

б) косвенные налоги, которые включаются в цену товаров, работ, услуг.

Окончательным плательщиком косвенных налогов является потребитель товаров, работы, услуги.

В свою очередь, косвенные налоги подразделяются:

- на косвенные индивидуальные налоги, которыми облагаются строю определенные группы товаров (например, акцизы);

- косвенные универсальные налоги, которыми облагаются в основном все товары, работы, услуги (например, НДС);

- фискальные монополии, распространяемые на все товары, производство и реализация которых сосредоточены в государственных структурах;

- таможенные пошлины, которыми облагаются товары и услуги при пересечении государственной границы (экспортно-импортные операции).

2. В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, различают:

а) федеральные (общегосударственные) налоги, которые определяются законодательством страны и являются едиными на всей ее территории; б) региональные налоги, которые устанавливаются в соответствии с законодательством страны законодательными органами ее субъектов;

в) местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти.

Источник: http://www.konspekt.biz/index.php?text=23908