Оформление и сдача нового отчета по страховым взносам в 2018 году

С 2018 года часть контрольных функций за правильностью начисления и уплаты страховых взносов передана ФНС, что вызвало многие изменения в формировании и представлении отчетности работодателями.

Добавлен новый отчет, касающийся страховых взносов. Отменены некоторые обязательные к сдаче ранее документы. Изменено место представления отчетности. Теперь страхователи должны отчитываться по производимым взносам и перед налоговой службой. Такое новшество повлекло введение новых КБК для осуществления переводов средств.

Какие документы нужно сдавать

В отношении действий со страховыми взносами в 2018 году работодатели будут отчитываться иными документами. К тому же их прием возложен на налоговую службу, т.к. она контролирует своевременность произведения их выплат и начислений.

На смену РСВ-1 и 4-ФСС пришел единый документ, в котором отражаются расчеты по полагающимся взносам. Его и будут страхователи представлять в налоговые органы. Одновременно взносы на травматизм остались под контролем ФСС. Такие изменения повлекли введение в 2018 году других КБК для страховых взносов.

Для Пенсионного фонда теперь необходимо готовить форму СЗВ-М и отчет о страховом стаже персонала.

Первый документ формируют все предприятия с наемными сотрудниками, работающими по трудовым и гражданско-правовым контрактам, на доходы которых начисляются взносы. Крайняя дата представления – каждое 15 число.

Вновь введенный отчет о страховом стаже работников формируется всеми организациями и предпринимателями каждый год и подлежит сдаче до 1 марта. Следовательно, первый отчетный свод надо подготовить и подать на проверку до 01.03.2018 года. Его унифицированная форма на сегодняшний день еще не разработана.

Фонд социального страхования будет принимать расчеты на травматизм в обычные сроки. Здесь изменений не произошло. Официального утверждения формы документа еще не произведено.

Итак, начиная с 2018 года, работодателями готовятся следующие отчеты по страховым взносам:

Что это такое

Расчет по страховым взносам представляет собой новую квартальную отчетность работодателей. Представляться он должен в ИФНС, начиная с первого квартала 2018 года.

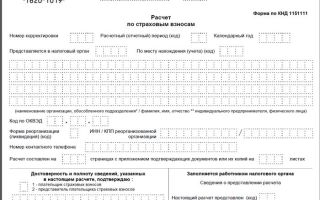

Унифицированный бланк и правила оформления нового отчета установлены приказом ФНС № ММВ-7-11/551 от 2018 года и должны применяться уже с первого квартала текущего года.

Помимо титульного листа новый документ включает три крупных раздела, составляющие в общем объеме 24 страницы. В них будут отражаться показатели ранее действовавших 4-ФСС и РСВ-1.

В текущем году отчетность будет представляться по кварталам. Однако, в перспективе с 2018 года рассматривается предложение Минтруда о ежемесячной сдаче.

Кто сдает

Новый отчет по страховым взносам в 2018 году формируется всеми предприятиями и индивидуальными предприниматели, в подчинении которых имеется персонал, работающий по трудовым или гражданским договорам, и получающий доходы, которые облагаются взносами на социальное (медицинское, пенсионное) страхование.

Пример заполнения нового отчета по страховым взносам в 2018 году

Новый РСВ состоит из титульника и трех разделов, первый из которых содержит 10 приложений, второй – одно. Полностью заполнять весь документ не нужно.

Обязательные части для подготовки всеми компаниями:

- Титульный лист.

- Первый раздел, отражающий сводные данные.

- Из приложения № 1 подразделы 1.1 и 1.2.

- Приложение № 2.

- Третий раздел.

Все остальные листы отчета сдаются при наличии исходных показателей для их составления.

Образец заполнения расчета по страховым взносам (форма по КНД 1151111):

Пример расчета

Исходные условия: В штате ООО «Курс», работающего на УСН и применяющего основной тариф страховых взносов, один сотрудник – директор (Ковалев П.П.). Компания начислила в первом квартале 2018 года на его выплаты страховые взносы.

Доход Ковалева П.П., облагаемый взносами, составил:

| За январь | 75 500 рублей. |

| За февраль | 75 500 рублей. |

| За март | 75 500 рублей. |

С данных выплат Ковалеву П.П. начислены следующие суммы взносов по страхованию:

| В Пенсионный фонд РФ |

|

| На ОМС |

|

| На социальное страхование |

|

Общая сумма дохода Ковалева П.П. за три месяца составила: 75 500 * 3 = 226 500 (рублей).

Сумма страховых взносов ООО «Курс» за первый квартал:

| В ПФР | 16 610 * 3 = 49 830,00 (руб.) |

| На ОМС | 3 850,5 * 3 = 11 551,50 (руб.) |

| На социальное страхование | 2 189,50 * 3 = 6 568,50 (руб.) |

Составление единого расчета в данном случае удобно в следующем порядке:

- Сначала стоит заполнить третьи раздел. Он оформляется по всем застрахованным сотрудникам и содержит данные за последний квартал. Согласно примеру это суммы за январь-март на одно лицо. В случае большего количества работников, число внесенных сведений должно соответствовать общей штатной численности.

- Далее следует внести сведения по пенсионным взносам (подр. 1.1 из прил. 1 разд. 1). Здесь необходимо вычислить и включить данные по персонифицированному учету из заполненного третьего раздела.

- Дальше можно переходить к заполнению информации по ОМС: подр. 1.2 из прил. 1 разд. 1.

- На следующем этапе заполняется социальное страхование. Расчет показателей производится в прил. 2 разд. 1 отчета. При наличии в расчетном периоде расходов по больничным или пособиям оформляется прил. 3. По рассматриваемому примеру необходимо заполнить только строку 070 из прил. 2, т.к. Ковалеву П.П. не выплачивались больничные и пособия.

- Теперь осуществляется заполнение первого раздела. Здесь отражаются суммы взносов, которые нужно уплатить. По каждому виду СВ используется свой КБК с учетом изменений с 2018 года.

- В завершении все листы отчета нумеруются. Их общее количество указывается в титульном листе. Документ заверяется подписью с проставлением даты составления.

Оформление в 1С

Единый расчет в программных продуктах 1С «Зарплата и Управление Персоналом 8» и «Бухгалтерия предприятия 8» формируется автоматически. Для этого необходимо нажатие кнопки «Заполнить».

Появление отчета произошло:

- в версии 3.1 с выходом релиза 3.1.2.139;

Источник: https://buhuchetpro.ru/novyj-otchet-po-strahovym-vznosam/

Порядок заполнения расчета по страховым взносам в 2018 году

В данном материале расскажем, как оформить расчет, чтобы ФНС приняла его без лишних вопросов. Также вы найдете пример единого расчета по страховым взносам.

Кто сдает

Сдают расчет по взносам все юрлица и ИП с работниками.

Налоговый кодекс разрешает сдавать данный вид отчета как на бумаге, так и электронно. Но тут есть одна особенность: если численность отчитывающейся компании или ИП больше 25 человек, страхователь обязан отчитаться исключительно в электронном формате (п. 10 ст. 431 НК РФ).

Сроки отчетности

Расчет по взносам сдается в ФНС раз в квартал. Отчетными периодами будут квартал, полугодие и 9 месяцев. Расчетный период — год. Это значит, что данные в расчете показываются нарастающим итогом. Но при этом в расчете за любой период всегда есть строки, отражающие показатели за последние три месяца.

30-е число месяца, следующего за отчетным кварталом, — последний день для отправки расчета.

Сдавайте единый расчет по страховым взносам в срок и без ошибок!

Пользуйтесь Контур.Экстерном 3 месяца бесплатно!

Попробовать

Порядок заполнения

ФНС в своем приказе от 10.10. № ММВ-7-11/551 расписала заполнение расчета пошагово. Там же есть и актуальная форма отчета. Мы расскажем об основных моментах заполнения страхового расчета.

Страховой расчет фактически объединил в себе две формы по взносам, поэтому на первый взгляд он кажется объемным. Не стоит забывать, что все страницы расчета заполняют не так часто, ведь многие страницы довольно специфичны.

Расчет по взносам включает титульный лист и три раздела. В некоторых разделах есть приложения.

Обязательные разделы: титульный лист, раздел 1, подразделы 1.1 и 1.2, приложение 1 и приложение 2 к разделу 1, раздел 3. Именно в таком составе нужно представить расчет, если в компании есть застрахованные лица.

По необходимости к расчету добавляются разделы в зависимости от специфики деятельности компании. Например, подраздел 1.3 следует заполнить плательщикам, которые вычисляют взносы исходя из дополнительного тарифа.

Если временно пребывающие иностранцы получали доход, придется составить приложение 9 к разделу 1.

Если никаких выплат не производилось, расчет будет нулевой. Пример расчета по страховым взносам вы найдете ниже. В 2018 году заполняется расчет также, как и в году. В нулевом расчете следует представить все обязательные разделы, проставив в пустых ячейках прочерки. Подраздел 3.2 в данном случае не заполняется.

Важно! Стоимостные показатели вносятся в расчет в рублях и копейках.

Пример заполнения расчета по страховым взносам

В ООО «Проспект» трудоустроен один работник — генеральный директор. Общество применяет ОСНО и рассчитывает взносы по стандартному тарифу.

Директору Мичугину О. Б. начислена зарплата за I квартал в размере 78 000 рублей (по 26 000 в месяц). Выплат другого характера не было.

Бухгалтер Валина А. Т. рассчитала взносы в месяц:

ПФР = 26 000 х 22 % = 5 720 рублей;

ОМС = 26 000 х 5,1 % = 1 326 рублей;

ФСС = 26 000 х 2,9 % = 754 рубля.

Итого за квартал:

ПФР = 5 720 х 3 = 17 160 рублей;

ОМС = 1 326 х 3 = 3 978 рублей;

ФСС = 754 х 3 = 2 262 рубля.

Проще всего сначала заполнить раздел 3 с персонифицированными данными.

Потом можно перейти к внесению данных в подразделы 1.1 и 1.2 раздела 1.

Данные в раздел 1 вносятся на заключительном этапе. В этом разделе собираются данные из других разделов. Также нужно заполнить титульный лист — можно сделать это как в начале, так и в конце. Подпишет расчет директор Мичугин О. Б.

Источник: https://dreamsmean.info/2018/01/05/poryadok-zapolneniya-rascheta-po-strahovym-vznosam-v-2018-godu.html

Уточненный расчет по страховым взносам — 2018

Страховые взносы (начисленные и уплаченные) страхователи фиксируют в расчете по страховым взносам (РСВ). Как и в отчетности по любому налогу, в отчетности по взносам существует уточненный расчет. Бланк для такого расчета используется тот же, что и при подаче основного расчета. Однако при уточнении информации по взносам страхователь должен учесть ряд нюансов. О них и расскажем ниже.

Когда нужен уточненный расчет по страховым взносам

Уточненный РСВ следует подать (ст. 81 НК РФ) в следующих случаях:

- Если в первоначальном расчете содержатся ошибки. В-первую очередь это касается тех ошибок, которые повлекли за собой занижение взносов, подлежащих перечислению в налоговую инспекцию. Например, плательщик взносов по ошибке указал неверную сумму. В уточненном РСВ ее нужно скорректировать.

- Если в первоначальном расчете не отражена какая-либо информация или отражена не в полном объеме. Например, в разделе 3 показаны не все застрахованные лица.

Если в первоначальном расчете найдены ошибки, которые не повлекли за собой занижение суммы взносов, подавать уточненный отчет не обязательно (это правило не касается ошибок по застрахованным лицам в разделе 3).

Случаи, в которых необходимо уточнить расчет, также перечислены в порядке заполнения РСВ (п. 1.2).

Подавая уточненки по взносам, следует учесть один важный нюанс: уточнение полагается подавать на бланке, применявшемся в периоде, в котором найдены ошибки.

Сроки подачи уточненного расчета

Если ошибки обнаружило отчитывающееся лицо, сдавать уточненку нужно в кратчайшие сроки. Делается это для того, чтобы ФНС не обнаружила эти ошибки самостоятельно. При этом следует учесть, что до подачи уточненки нужно заплатить недоимку по взносам и пени (рассчитываются самостоятельно). Если сделать все согласно указанной схеме, ФНС не выпишет штрафов.

Если же ФНС нашла ошибки сама, страхователю придет соответствующее требование. Сдать уточненный расчет и погасить недоимку и пени нужно в сроки, указанные в требовании.

Из чего состоит уточненный расчет

Чтобы определить, какие разделы включить в состав уточненки, нужно посмотреть на первичный расчет. Страхователь должен сформировать уточненный расчет, включив все разделы, которые присутствовали в первоначальном. Исключение — третий раздел РСВ. Данный раздел включается в уточненку только при внесении в него изменений.

Например, в первичном РСВ раздел 3 представлен на пятерых сотрудников. Бухгалтер обнаружил недостоверные данные по работнику, занимающему ставку технолога. По остальным четверым работникам информация верная.

В этом случае бухгалтер включит в уточненный РСВ раздел 3 только с исправленными данными по технологу, а остальных работников в третьем разделе отражать не будет.

Если бы ошибки были допущены в других разделах первичного расчета, а раздел 3 был бы актуален, то уточненный расчет бухгалтер подал бы без включения в него раздела 3.

Конечно же, уточненный расчет содержит и титульный лист. Как раз в нем есть специальное окошко с номером корректировки. Сдавая уточненку впервые, поставьте там цифру 1. Уточняя данные второй раз, поставьте цифру 2 и т.п.

На что обращать внимание при составлении уточненного РСВ

Наибольшие затруднения возникают у бухгалтеров при уточнении третьего раздела.

ФНС опубликовала письмо-шпаргалку, в котором разъяснены различные случаи уточнения информации в разделе 3 (письмо ФНС РФ от 28.06.2017 № БС-4-11/12446@).

Поговорим о самых распространенных ошибках и их исправлении.

Составитель РСВ забыл включить в отчет сотрудника. Вполне может быть, что бухгалтер просто не знал о приеме нового работника (например, кадровая служба вовремя не сдала документы). В таком случае сдается уточненный (корректировочный) РСВ с включением в него раздела 3 по не учтенному ранее сотруднику. Важная особенность — в разделе 3 по строке 010 (номер корректировки) ставится «0».

Если в разделе 3 отражены все работники, но у кого-то из них указаны неверные анкетные данные, нужно подать раздел 3 на этих работников с верными данными.

Например, в первичном расчете неверно указано отчество работника. Нужно сдать уточненку, указав достоверные ФИО. В данном случае в раздел 3 по строке 010 ставится порядковый номер корректировки.

В строке 040 данного раздела ставится номер из первичного отчета.

Источник: https://www.kontur-extern.ru/info/utochnennyj_raschet_po_strahovym_vznosam

Расчет страховых взносов за 3 квартал 2018 | Пример заполнения по образцу РСВ за 3 квартал 2018 — Контур.Бухгалтерия

Расчет по страховым взносам за 3 квартал 2018 сдают все организации и ИП с работниками. Мы расскажем, в какие сроки сдается расчет, куда направляется, можно ли сдавать его на бумаге и представлять ли “нулевой” расчет. А также покажем образец заполнения отчета.

Кто сдает РСВ

Расчет по страховым взносам сдают все работодатели: организации и обособленные подразделения, индивидуальные предприниматели с сотрудниками. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если он является единственным учредителем.

Когда и куда сдавать расчет по страховым взносам

Полагается сдавать расчет не позднее 30 числа в месяце, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это 1 квартал, полугодие, девять месяцев и календарный год.

Расчет, который мы сдаем в апреле, включает показатели с начала года по конец марта. Срок сдачи расчета за 3 квартал в общем случае — не позднее 30 октября.

В 2018 году этот день выпадает на вторник и никуда не сдвигается.

Днем сдачи расчета считается день, когда вы передали инспектору в налоговой отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Способы сдачи расчета

Расчет сдается на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за 2017 год не выше 25 человек. Иначе компании грозит штраф за нарушение формата. Если в прошлом году среднесписочная численность работников более 25 человек, то расчет сдается только в электронном виде через интернет.

Надо ли сдавать нулевки

Расчет полагается сдавать, даже если деятельность в отчетном периоде — третьем квартале 2018 — не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

Штрафы за нарушения при сдаче расчета

При нарушении формата сдачи, когда организация с числом сотрудников более 25 сдает расчет на бумаге, налоговая применяет штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет.

Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления.

При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом — 5% от суммы взносов к уплате.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1000 рублей и больше 30% от суммы взносов к уплате.

Как заполнять РСВ

Форма расчета по страховым взносам 2018 имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении №2 к Приказу ФНС РФ от 10 октября 2016 № ММВ-7-11/551. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежный сумм указывайте в рублях и копейках.

Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета, а при отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста).

Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно.

Уволенные в отчете РСВ за третий квартал 2018 года указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам “1” тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.

Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Познакомьтесь с возможностями Контур.Бухгалтерии бесплатно в течение месяца, экономьте свое время для реальных дел.

Попробовать бесплатно

Пример заполнения РСВ организации с двумя сотрудниками

Источник: https://www.b-kontur.ru/enquiry/367

нулевой расчет по страховым взносам в 2018 году образец

Если компания не вела деятельность, расчет по взносам все равно надо сдать. В этом случае его сдают в минимальном составе. Расскажем, что включить в нулевой расчет по взносам в 2018 году и как его заполнить на примере.

Какие разделы включить в нулевой расчет по взносам

Действующую форму ФНС утвердила приказом от 10.10.16 № ММВ-7-11/551@. Этим же приказом утвержден и порядок его заполнения (далее — Порядок заполнения расчета).

Скачать бланк расчета по страховым взносам в формате Pdf

Скачать бланк расчета по страховым взносам в формате Excel

Все страхователи должны сдавать РСВ, даже если они ничего не начисляли «физикам». Если компания не вела деятельность в январе-марте, форму за 1 квартал сдайте с нулевыми показателями (письмо Минфина от 24.03.2017 № 03-15-07/17273).

В отчете надо заполнить несколько обязательных разделов. Помимо титульного листа включите в нулевой РСВ:

- раздел 1;

- приложение 1 к разделу 1 (с подразделами 1.1 и 1.2);

- приложение 2 к разделу 1;

- раздел 3 (подраздел 3.1).

Минимальный состав РСВ определен пунктом 2.1 Порядка заполнения. ФНС пояснила, что именно эти разделы надо включить в нулевой отчет по взносам (письмо от 12.04.2017 № БС-4-11/6940@).

Если в отчетном периоде выплат в пользу работников не было и взносы не начисляли, в разделе 3 заполните только подраздел 3.1 с личной информацией. Поставьте признак застрахованного для каждого вида страхования 1 (строки 160-180). Подраздел 3.2 не заполняйте (п. 22.2 Порядка заполнения расчета).

Как заполнить показатели нулевого расчета по страховым взносам

Как правило, нулевой РСВ сдают по «пустышкам», в которых числится только директор. Поэтому такой РСВ можно сдать на бумаге. Ведь бумажный разрешено сдавать при численности застрахованных за 2017 год до 25 человек (п. 10 ст. 431 НК РФ).

Для бумажного правила заполнения такие. Заполните показатели с крайней левой ячейки слева направо. Если показателей для заполнения нет, в полях вместо количества и сумм поставьте 0 (п. 2.20 Порядка заполнения).

В пустых ячейках поставьте прочерки. Если вы заполняете его в программе, прочерки можно не ставить (п. 2.11 и 2.21 Порядкка заполнения). Такое разъяснение ФНС России привела в письме от 12.04.2017 № БС-4-11/6940@.

Пример 1. Компания зарегистрирована 20 февраля 2018 года. В штате числится только директор — гражданин России. Деятельность в январе-марте компания не вела. Руководитель зарплату себе не начислял.

База по страховым взносам за 1 квартал 2018 года равна нулю. При этом директор — застрахованное лицо по всем видам страхования. Пример заполнения для этого случая смотрите ниже.

Образец заполнения нулевого расчета по страховым взносам за 1 квартал 2018 года

Скачать образец

Почему инспекция может не принять нулевой расчет по взносам

Даже если РСВ нулевой, инспекторы его могут не принять. У налоговиков есть два основания отказать в приеме (п. 7 ст. 431 НК РФ).

Первое — ошибки в сведениях персонифицированного учета. Если Ф.И.О., ИНН и СНИЛС не совпадут хотя бы по одному человеку, его не примут.

Второе — в расчете общая сумма пенсионных взносов в целом по компании не совпадает с суммой взносов по всем «физикам» за каждый месяц. Поэтому перед отправкой отчета чиновники рекомендуют проверить показатели раздела 3 и приложений 1, 1.3.1 и 1.3.2 к разделу 1.

Если в отчете есть другие расхождения, инспекторы его примут, но запросят пояснения. Пояснить расхождения или внести исправления нужно в течение пяти рабочих дней (п. 3 ст. 88 НК РФ).

Схема. Из-за каких ошибок инспекция не примет нулевой РСВ

Если РСВ не нулевой, посмотрите, какие суммы должны сойтись, чтобы налоговая приняла расчет по взносам.

Что делать, если инспекция не приняла расчет по взносам

Если отчет не приняли, у компании есть пять рабочих дней на исправление электронного (10 — для бумажного). Если уложитесь в этот срок — расчет считается принятым в день, когда он был направлен впервые (п. 7 ст. 431 НК РФ).

Исправленный расчет направьте как первичный с номером корректировки 0. Ведь ранее отправленный файл инспекция к обработке не приняла. Значит, в базу налоговиков данные не попали.

Пример 2. Компания направила нулевой РСВ по страховым взносам за I квартал 2018 года 5 апреля. 6 апреля она получила уведомление, что в нем есть ошибка в ИНН работника, поэтому он не принят. Если бухгалтер исправит этот недочет и отправит форму до 13 апреля, он будет считаться принятым 5 апреля. Если расчет направить позже, например, 14 апреля — этот день и будет датой его приема.

Если компания не сдаст нулевой РСВ по взносам за 1 квартал 2018 года до 3 мая включительно, ее оштрафуют на 1000 руб. Это минимальный штраф за опоздание (п. 1 ст. 119 НК РФ).

Как определить дату сдачи исправленного расчета

Если из-за ошибок отчет не принят к обработке, налоговики направят уведомление о том, что он не представлен (п. 7 ст. 431 НК РФ). Уведомление пришлют:

- в день сдачи или на следующий, если сдан электронно;

- в течение 10 рабочих дней, если сдан на бумаге.

Срок отсчитывают с даты, когда инспекция направит уведомление.

Рассмотрим, как посчитать ограничение в пять рабочих дней для исправления на примере.

Пример 3. Электронный РСВ направлен в инспекцию 3 мая. 4 мая компания получила уведомление, что в неи ошибки и он не принят. Компания исправила недочеты и направила повторно 5 мая. Если в отчете не будет ошибок, он считается принятым 3 мая, то есть, без нарушения срока.

В рассмотренном случае, чтобы он считался принятым 3 мая, исправленный вариант надо отправить не позднее 14 мая (с учетом майских праздников и выходных).

Источник: https://www.Zarplata-online.ru/art/160738-nulevoy-raschet-po-strahovym-vznosam-v-2018-godu-primer-zapolneniya

Нулевой расчет по страховым взносам за 1 квартал 2018 года

Страхователи обязаны сдать в налоговую нулевой расчет по страховым взносам за 1 квартал 2018 года, даже если не было выплат сотрудникам. Расскажем, как в этом случае заполнять форму, и приведем образец.

Надо ли сдавать расчет по страховым взносам за 1 квартал 2018 года, если компания не выплачивала вознаграждения работникам в этом периоде? Такой вопрос сейчас — не редкость, так как отчетность новая и сложная.

Кто сдает нулевой расчет по страховым взносам за 1 квартал 2018 года

Абсолютно все работодатели-страхователи должны сдавать отчетность по страховым взносам в налоговую. Первый отчетный период в этому году — 1 квартал.

Даже если компания не начисляла в отчетном периоде выплаты работникам, она все равно сдает расчет по страховым взносам, но за 1 квартал в таком случае он будет нулевым. Исключений на этот случай Налоговый кодекс не предусматривает.

Сотрудники, с которыми действует трудовой договор, остаются застрахованными, даже если компания не начисляла выплаты. Это правило касается и директора — единственного учредителя.

Напомним, форма расчета введена приказом ФНС от 10.10.16 № ММВ-7-11/551@. В бланке более 20 страниц.

Форма нулевого расчета по страховым взносам за 1 квартал 2018

Образец заполнения расчета по страховым взносам за 1 квартал 2018

Кто и какие разделы заполняет в нулевом расчете по взносам за 1 квартал 2018 года

В нулевом расчете заполняйте все обязательные разделы (см. таблицу).

Включите в нулевой расчет по страховым взносам 2018:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2;

- приложение 2 к разделу 1;

- подраздел 3.1 на каждого работника.

Смотрите пример заполнения расчета по страховым взносам в 2018 году.

В разделе 1 запишите строки с КБК, в полях с начислениями поставьте нули. В подразделах 1.1 и 1.2 отразите количество застрахованных, то есть численность работников, с которыми компания заключила трудовой договор или договор подряда. Как минимум в компании будет один застрахованный сотрудник — директор.

Далее вы найдете разъяснения, которые помогут не запутаться при заполнении отчета.

Как заполнить нулевой расчет по страховым взносам за 1 квартал 2018 года

Включите в расчет выплаты, которые освобождены от взносов. В строке 030 подраздела 1.1 отразите все доходы по трудовым и гражданско-правовым договорам (п. 1, 2 ст. 420 НК РФ). В том числе выплаты, которые кодекс освобождает от страховых взносов.

Ниже в строке 040 отразите также необлагаемые доходы, которые перечислены в статье 422 НК РФ. Например, больничные и детские пособия. В строке 050 рассчитайте базу по взносам — разницу между строками 030 и 040.

Если компания забыла отразить необлагаемые выплаты в расчете — это ошибка. Но она не приводит к занижению базы, поэтому оштрафовать за такое нарушение инспекторы не вправе. Подавать уточненку тоже не обязательно (п. 1 ст. 81 НК РФ).

В расчете больше не отражайте сальдо по взносам на начало и конец отчетного периода. В новом расчете по взносам не нужно отражать остатки на 1 января 2018 года. Для этой информации в отчетности нет строк. Не нужно показывать и взносы, которые компания заплатила. Эти данные налоговики возьмут из карточки расчетов с бюджетом.

Как быть, если ФСС и ПФР неверно передали налоговикам остатки на 31 декабря? В этом случае представьте налоговикам акт сверки с фондом за 2017 год. Если вы сверку не проводили, закажите ее сейчас. Затем подайте акт инспекторам, чтобы они сверили остатки со своими данными.

Сравните сумму пенсионных взносов. Лектор рассказала о второй причине, из-за которой расчет не пройдет. Инспекторы пришлют уведомление, если не совпадет сумма пенсионных взносов.

Взносы в разделе 1 за каждый месяц и в пределах облагаемой базы должны совпасть до копейки с суммой взносов за каждый месяц из раздела 3, которые заполняют на каждого работника (п. 7 ст. 431 НК РФ). То есть графа 3 строки 061 подраздела 1.

1 должна быть равна сумме строк 240 раздела 3 по каждому работнику за январь, графа 4 — сумме строк 240 за февраль и т. д.

См. Контрольные соотношения расчета по страховым взносам 2018

Чтобы не ошибиться, строку 061 заполняйте на основании раздела 3. Если компания просто умножит общую базу по взносам в пределах норм на ставку, из-за округлений могут возникнуть расхождения. Тогда инспекторы не примут расчет.

В разделе 3 расчета правильно запишите фамилии с буками Е и Ё. В разделе 3 расчета надо заполнить Ф. И. О., СНИЛС, ИНН (при наличии) и реквизиты паспорта сотрудника. Стоит обратить внимание на такие фамилии, как Гринёв, Муравьёв и т. д. Если компания вместо буквы Ё напишет Е, инспекторы не примут расчет.

Налоговая вышлет компании уведомление о том, что расчет по взносам не представлен (п. 7 ст. 431 НК РФ). Если компания сдавала отчет в электронном виде, то на исправление отводится пять рабочих дней.

Чтобы поправить расчет на бумаге, у компании будет 10 рабочих дней (п. 7 ст. 431 НК РФ). Если страхователь уложится в срок, то днем представления отчета будет дата, когда компания сдала форму впервые.

Образец заполнения нулевого расчета по страховым взносам за 1 квартал 2018 года

Образец заполнения расчета по страховым взносам за 1 квартал 2018

Помните, за 1 квартал 2018 года компаниям предстоит сдать нулевой отчет не позднее 3 мая. Если компания не сдаст отчет с нулями, инспекторы выпишут минимальный штраф в 1000 рублей (п. 1 ст. 119 НК РФ).

См. Сроки сдачи расчета по страховым взносам в 2018 году

Что учесть при заполнении расчета, какие разделы сдавать компаниям и предпринимателям, рассказала Любовь Котова, действительный государственный советник РФ 3-го класса. Смотрите видео:

Источник: https://www.gazeta-unp.ru/articles/51814-nulevoy-raschet-po-strahovym-vznosam-za-1-kvartal-2018-goda

Расчет по страховым взносам (КНД 1151111) в 2018 году: образец, порядок заполнения

Начиная с 2017 г. появилась новая форма отчетности — расчет по страховым взносам. Данная отчетность утверждена Приказом ФНС от 10.10.2016 г. №ММВ-7-11/551@. В данной статье разберем кто обязан представлять Расчет по страховым взносам, в какой срок, какая предусмотрена ответственность за нарушение срока сдачи, разберем порядок заполнения.

Кто должен представлять расчет по страховым взносам

В статье 419 НК РФ указаны лица, которыми должен быть представлен Расчет. К данной категории относятся лица, производящие выплаты и иные вознаграждения физическим лицам:

- организации;

- индивидуальные предприниматели;

- физические лица, не являющиеся индивидуальными предпринимателями.

Куда представляется Расчет по страховым взносам

Расчет должен быть представлен в налоговый орган:

- организацией — по месту учёта;

- индивидуальным предпринимателем — по месту жительства;

- обособленные подразделения — по месту учета, если наделены полномочиями по начислению заработной платы. Информация, о наделении обособленного подразделения соответствующими полномочиями, должна быть передана в налоговый орган в срок — 1 месяц. Если обособленное подразделение не начисляет заработную плату, то Расчет представляется головной организацией по месту учёта (Письмо ФНС от 23.01.2017 г. БС-4-11/993@).

В какие сроки должен быть представлен Расчет по страховым взносам (КНД 1151111)?

Расчет должен быть представлен не позднее 30 числа месяца следующего за отчетным периодом, а по итогам года — не позднее 30 числа месяца следующего за расчетным периодом.

Отчетным периодом признается — 1 квартал, полугодие, 9 месяцев. Расчетный период — календарный год.

За 2017 год Расчет должен быть представлен не позднее 30 января 2018 года.

Следует обратить внимание, что срок сдачи Расчета един и не зависит от способа представления.

Какие существуют способы сдачи Расчета по страховым взносам (КНД 1151111)?

Работодатели, у которых среднесписочная численность физических лиц, которым производятся выплаты и иные вознаграждения, за предшествующий расчетный (отчетный) период превышает 25 человек, а также и вновь созданные организации, с численностью свыше 25 человек должны представлять Расчет с использованием усиленной квалифицированной электронной подписи по ТКС.

Если численность составляет 25 человек и менее, то Расчет может быть представлен любым из следующих способов:

- по ТКС с использованием усиленной квалифицированной электронной подписи;

- лично в ИФНС;

- отправлен почтой, но обязательно с описью вложения.

Обратите внимание! Подготовить и сдать отчетность по страховым взносам вы легко можете с помощью онлайн-сервиса «». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Получить бесплатный доступ к сервису вы можете прямо сейчас по .

Порядок заполнения Расчета по страховым взносам (КНД 1151111)?

Расчет заполняется в рублях и копейках. Все ячейки должны быть заполнены, в случае отсутствия показателей ставят прочерки.

Расчет включает в себя титульный лист и три раздела:

- 1 раздел — «Сводные данные об обязательствах плательщика страховых взносов». В этот раздел включено 10 приложений.

- 2 раздел — «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств». В данном разделе 1 приложение.

- 3 раздел — «Персонифицированные сведения о застрахованных лицах».

Все работодатели в обязательном порядке должны сдать:

- Титульный лист;

- Раздел 1 — «Сводные данные об обязательствах плательщика страховых взносов»;

- Подразделы 1.1 и 1.2 приложения 1 к разделу 1 — «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»;

- Приложение 2 к разделу 1 — «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

- Раздел 3 — «Персонифицированные сведения о застрахованных лицах».

Все остальные подразделы и приложения заполняются только в случае, если есть по ним данные.

Детальный порядок заполнения приведен в Приложении 2 к Приказу ФНС от 10.10.2016 г. №ММВ-7-11/551@.

Когда Расчет по страховым взносам (КНД 1151111) считается непредставленным?

Расчет будет считаться непредставленным, в случае:

- несовпадения суммы пенсионных взносов по каждому сотруднику с совокупной суммой страховых взносов;

- указания недостоверные персональные данные.

Налоговый орган направляет страхователю соответствующее уведомление не позднее дня, следующего за днем получения Расчета. Если Расчет был представлен на бумажном носителе, то уведомление страхователь получит через 10 дней, следующих за днем получения Расчета налоговым органом.

После получения уведомления, страхователь должен в пятидневный срок (уведомление в электронном виде) или в десятидневный срок (уведомление на бумажном носителе) устранить все неточности и сдать Расчет. В данной ситуации срок представления Расчета — это срок сдачи первоначального Расчета.

Какая предусмотрена ответственность за нарушения срока представления Расчета по страховым взносам (КНД 1151111)?

В случае, если Расчет представлен с нарушением срока представления, предусмотрен штраф — 5 % от суммы страховых взносов, указанных в отчете за каждый полный или неполный месяц просрочки. Но штраф будет не менее 1000 рублей и не более 30 % также от суммы страховых взносов, отраженных в отчетности. Штрафные санкции регламентируются пп.1 п.3 ст.76 Налогового кодекса РФ.

Блокировка расчетного счета, в случае нарушения срока представления Расчета, не предусмотрена.

Нужно ли сдавать Расчет по страховым взносам (КНД 1151111) с нулевыми показателями?

Расчет должны сдавать плательщики страховых взносов, т.е. организации и лица, производящие выплаты и иные вознаграждения физическим лицам, в рамках трудовых отношений и гражданско-правовых договоров.

Налоговым кодексом не предусмотрено освобождение по представлению Расчета в случае неосуществления финансово-хозяйственной деятельности.

При представлении нулевого Расчета, плательщик, таким образом, заявляет об отсутствии выплат, являющихся объектом обложения страховыми взносами.

Вопрос об необходимости представления Расчета с нулевыми показателями рассмотрен в письме ФНС от 03.04.2017 г. №БС-4-11/6174.

Образец заполнения нулевого расчета по страховым взносам (КНД 1151111)

Титульный лист нулевого Расчета по страховым взносам (КНД 1151111)

Подразделы 1.1 и 1.2 приложения 1 к разделу 1 нулевого Расчета по страховым взносам (КНД 1151111) — «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»;

Приложение 2 к разделу 1 нулевого Расчета по страховым взносам (КНД 1151111)

— «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

Раздел 3 нулевого Расчета по страховым взносам (КНД 1151111) — «Персонифицированные сведения о застрахованных лицах»

ООО «АРТ» (общая система налогообложения) начисляет своему единственному сотруднику Степаненкову Анатолию Викторовичу заработную плату в размере 13500,00 рублей. Других доходов, облагаемых страховыми взносами нет.

Сумма выплат за 9 месяцев 2017 г. составила 121500,00 рублей.

Взносы на обязательное пенсионное страхование (22%) — 26730,00 рублей;

Взносы на обязательное медицинское страхование (5,1%) — 6196,50 рублей;

Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (2,9%) — 3523,50 руб.

Образец заполнения Расчета по страховым взносам (КНД 1151111 с данными)

Титульный лист Расчета по страховым взносам (КНД 1151111)

Раздел 1 Расчета по страховым взносам (КНД 1151111) — «Сводные данные об обязательствах плательщика страховых взносов»

Подразделы 1.1 и 1.2 приложения 1 к разделу 1 Расчета по страховым взносам (КНД 1151111) — «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»;

Приложение 2 к разделу 1 нулевого Расчета по страховым взносам (КНД 1151111) — «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

Раздел 3 Расчета по страховым взносам (КНД 1151111) — «Персонифицированные сведения о застрахованных лицах»

Источник: https://delovoymir.biz/raschet-po-strahovym-vznosam-rsv-1-v-obrazec-poryadok-zapolneniya.html

Нулевой расчет по страховым взносам в 2018 году (пример заполнения)

В случае если в отчетном периоде отсутствует база для начисления страховых взносов, то обязанность сдавать отчет в налоговую не снимается – налогоплательщик должен подать нулевой отчет. Но есть исключения. Об этих исключениях, а также о том, как правильно заполнить нулевой расчет, пойдет речь в статье.

ФНС вернула расчет по взносам и вы не знаете, что делать? Пошаговая инструкция есть в статье «Инспекция не приняла расчет по взносам и 6-НДФЛ: как расшифровать код ошибки»

Срочная новость для бухгалтерии по отчетности: «Фонды запрещают выдавать бывшему работнику копию СЗВ-М».. Читайте в журнале «Упрощенка»

Кто сдает нулевой расчет по страховым взносам

Прежде чем читать статью обратите внимание, что наша программа «Упрощенка 24/7» может заполнить нулевой расчет в один клик. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

Начать работать

Налоговый кодекс обязывает страхователей, указанных в подп. 1 п. 1 ст. 419 НК РФ, в течение 30 дней с даты окончания отчетного периода (квартала) подавать расчет по страховым взносам (п. 7 ст. 431 НК РФ).

К таким страхователям относятся организации, ИП и иные физлица, которые оплачивают в адрес других физических лиц вознаграждения за трудовую деятельность, за работы или услуги, авторские вознаграждения и т. п. (ст. 420 НК РФ).

Налоговым кодексом не предусмотрено освобождение от обязанности отчитаться перед государством в случае отсутствия базы для начисления страховых взносов в каком-то отчетном периоде. Именно в этих случаях необходимо подавать нулевой расчет.

Но в связи с тем, что в некоторых случаях основание для начисления страховых взносов носит разовый характер, то нулевые отчеты не сдают:

- ИП без наемного персонала;

- физлица, не производящие выплаты другим физическим лицам на регулярной основе.

Организации предоставляют нулевую отчетность по страховым взносам всегда, т. к. минимум одно лицо в штате есть при любых обстоятельствах – единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчет.

Получите доступ>>> на год к программе «Упрощенка 24/7». Ведите учет, формируйте отчеты, тестируйте их на ошибки и получайте консультации экспертов 24 часа в сутки.

Начать работать

Пример заполнения нулевого расчета

Расчет по страховым взносам без базы для их начисления только условно можно назвать нулевым. В нем все равно будет содержаться важная информация – данные для начисления стажа работника в пенсионном фонде в разделе персонифицированного учета.

Основанием для начисления такого стажа может быть неоплачиваемый отпуск, декрет, больничный и т. п.

Сдавать все листы формы необязательно – достаточно заполнить следующие страницы (согласно рекомендациям по заполнению бланка, утвержденным Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@):

- титульный лист – его заполнение не отличается от заполнения расчета с данными по начислению взносов за отчетный период;

- раздел 1: подразделы 1.1 и 1.2 и приложения № 1 и 2 – в них проставляются нули вместо сумм начислений по страховым взносам и данным базы для начисления;

- раздел 3 – здесь указываются данные персонифицированного учета на каждое физическое лицо.

Если нулевой расчет подают главы фермерских хозяйств, то они заполняют раздел 2 и приложение № 1 к нему.

На всех страницах в обязательном порядке заполняются поля ИНН, КПП, сквозная нумерация страниц, подпись и дата.

В разделе 1 обязательно заполняются поля ОКТМО и соответствующие взносам действующие КБК.

В приложении 1 (подразделах 1.1 и 1.2) и приложении 2 первого раздела следует заполнить количество застрахованных лиц – это будет количество человек в штате, а вот количество лиц, на выплаты которых начислены страховые взносы, будет нулевым.

В разделе 3 заполняются данные на сотрудника или сотрудников (если работников несколько, то раздел заполняется на каждого в отдельности). Код категории застрахованного лица можно посмотреть в приложении № 8 уже упомянутого приказа № ММВ-7-11/551@.

Месяцы заполнятся только те, в которых сотрудник числился трудоустроенным у страхователя.

То есть если предприятие начало работать в середине квартала, или какой-то из сотрудников был уволен по истечении срока больничного, то указываются не все месяцы квартала.

Образец нулевого расчета

Ниже приведен образец заполнения нулевого единого расчета по страховым взносам (ее еще называют нулевка).

Источник: https://www.26-2.ru/art/351611-nulevoy-raschet-po-strahovym-vznosam

Как заполнять нулевой расчет по страховым взносам в 2018 году: образец

Нужно ли сдавать нулевой расчет по страховым взносам в 2018 году? Какие страницы сдавать и как заполнить? Надо ли сдавать единый расчет, если нет деятельности в ООО? Пример и образец заполнения нулевки — в нашей статье.

Нужно ли сдавать нулевой отчет по страховым взносам в ФНС в 2018 году

Организации относятся к категории плательщиков страховых взносов (п.1 ст. 419 НК РФ). Даже если в отчетном периоде вы не платили ничего сотрудниками или наемным работником, вы не перестаете быть страхователями.

Расчет по страховым взносам, если нет деятельности в ООО или ИП. В Налоговом кодексе нет пункта, который разрешает не сдавать единый расчет по взносам, если компания не вела деятельность или не делала выплат.

Об этом сразу предупредили налоговики в письме ФНС России от 03.04.17 № БС-4-11/6174. Если компания не работала, нужно сдавать нулевой отчет по взносам в ФНС. Так вы покажете, что базы для начисления взносов нет.

Иначе инспекция может решить, что вы просто забыли сдать расчет вовремя, и заблокирует счет.

Нулевка на генерального директора-единственного учредителя. Когда генеральный директор является и единственным учредителем общества, и по факту даже не трудоустроен, компания все равно сдает нулевой бланк.

Отчет составляется нарастающим итогом за квартал. Порядок сдачи регулируется налоговым кодексом, а именно п.7 ст. 431 НК РФ. Нулевая отчетность по взносам сдается ежеквартально в территориальный орган ФНС. И притом не важно – были ли в отчетном периоде начисления и выплаты или их не было. Нулевку все равно нужно сдать до 30 числа месяца, следующего за отчетным.

Скачать бланк расчет по страховым взносам 2018

Скачать образец нулевого расчета по страховым взносам 2018

Нулевой расчет по страховым взносам: как заполнить

При составлении нулевого расчета следуем общим рекомендациям:

Порядок заполнения закреплен приказом ФНС России от 10.10.16 № ММВ—7—11/551@.

При составлении нулевого расчета следует сдавать эти страницы:

Это обязательные страницы, их заполняют все компании.

Количество застрахованных лиц в нулевом расчете покажите в приложении 1 (подразделах 1.1 и 1.2) и приложении 2 раздела 1. Сюда войдут все сотрудники в штате.

Раз в отчетном периоде компания не платила деньги работникам, количество лиц, на выплаты которых начислены страховые взносы, будет нулевым.

Нулевой расчет по страховым взносам в 2018 году: образец

Рассмотрим поэтапно, как заполнить все страницы нулевого расчета по страховым взносам в 2018 году

Титульный лист

При заполнении титульного листа указываем: полное наименование компании, ИНН, КПП, код ОКВЭД, данные плательщика страховых взносов, данные налоговой инспекции.

Код расчетного периода выбираем согласно таблице ниже:

|

21 |

1 квартал |

|

31 |

полугодие |

|

33 |

9 месяцев |

|

34 |

год |

Код по месту нахождения (учета) можно выбрать согласно следующей информации:

Раздел 1. Сводные данные об обязательствах плательщика страховых взносов, Приложение 1, Приложение1.2, Приложение 2, Раздел 3

В данном разделе указываем код ОКТМО (строка 010), а также коды бюджетных классификаций, которые актуальны для 2018 года.

Сами коды бюджетный организаций достаточно часто меняются, все изменения закрепляются приказом Министерства финансов РФ. В 2018 году действует приказ от 07.12.2016 № 230н.

В приложение 2 в поле признак необходимо выбрать значение 1 или 2 в зависимости от того, подлежат ли страховые взносы уплате или превышение произведенных расходов над страховыми взносами.

Источник: https://www.RNK.ru/article/215707-nulevoy-raschet-strahovym-vznosam-2017-obrazets