Как в декларации 6-НДФЛ отразить отпускные в 2017 году: правила заполнения, какие доходы отражаются, пример

Каждый работодатель платит налог на доходы физических лиц (НДФЛ) с сумм оплаты наёмным работникам. Оплата за время отпуска также облагается НДФЛ. При сдаче отчётности по данному налогу работодатель должен указать и отпускные начисления. Отражение НДФЛ с сумм оплаты отпуска в форме отчётности 6-НДФЛ имеет свои особенности, знать о которых должен каждый бухгалтер.

Что отличает отпускные выплаты по части НДФЛ

Право на ежегодное получение оплачиваемого отпуска имеет по закону каждый наёмный работник (ст.114 ТК РФ). Но до того как работник отправится отдыхать, работодатель обязан выплатить ему отпускные. На эту сумму сотрудник в любом случае может рассчитывать для оплаты своих расходов во время отдыха.

Сумму, которую получит работник перед отпуском, наниматель рассчитает исходя из ряда факторов: в первую очередь, это длительность отпуска (ст. 115 ТК РФ) и размер среднедневного дохода работника за 12 месяцев (Постановление Правительства РФ от 24.12.2007 № 922).

В расчёт принимаются не только основная зарплата, но и начисляемые надбавки, такие как доплата за квалификацию, сложность работы, а также регулярные премии, полученные работником.

Однако не все доходы можно учитывать, начисляя сумму отпускных. Не будут включены выплаты по листам нетрудоспособности, материальная помощь и т. п.

Бывают случаи, когда сотрудник не полностью отработал какой-то месяц (например, он болел и получал оплату по листку нетрудоспособности). За такой месяц средний дневной заработок считают так: делят сумму зарплаты за этот месяц на установленное среднемесячное число календарных дней (29,3) и умножают на дни, отработанные сотрудником в этом месяце.

Зачастую не только работники, но и наниматели сомневаются: правильно ли платить НДФЛ с отпускных? Ведь это не оплата за работу, а что-то вроде пособия. На самом деле они ошибаются. Хотя отпускные не являются платой за выполненную работу, они считаются доходом сотрудника. Поэтому работодатель обязан начислять и уплачивать налог с отпускных (ст. 223 НК РФ).

Оплату за время отпуска выплачивают по крайней мере за 3 дня до ухода в отпуск (ст. 136 ТК РФ). И в тот же день должен быть удержан НДФЛ с суммы отпускных (ст. 226 НК РФ).

Способы выплаты отпускных:

- из кассы работодателя наличными деньгами из кассовой выручки;

- из кассы после получения наличных денег с расчётного счёта в банке;

- путём перечисления с расчётного счёта налогового агента на карточку сотрудника.

От выбранного способа выплаты зависит и последняя допустимая дата перечисления в бюджет суммы НДФЛ:

- если сотрудник получает средства наличными, то перечисление НДФЛ в казну осуществляется в день выдачи денег;

- если отпускные перечисляются на карту работника, то расчёт по НДФЛ работодатель осуществляет в день перечисления средств.

Иногда работнику, уходящему в отпуск, работодатель осуществляет и другие выплаты:

- если сотрудник не желает использовать положенные ему дополнительные дни отпуска (сверх 28 дней), ему начисляется сумма компенсации за эту часть отпуска;

- в фирме установлена дополнительная выплата при уходе в отпуск.

Какой же срок уплаты НДФЛ в казну установлен законодательством для этих дополнительных выплат? Следует помнить, что выплаты в целях НДФЛ не должны считаться отпускными. Поэтому НДФЛ с них нужно уплатить не позднее рабочего дня, следующего за днём выплаты. Причём не имеет значения: выплачивают ли эти дополнительные суммы вместе с основными либо в другое время.

Если работник использует очередной отпуск не в полном объёме, а частями, то НДФЛ каждый раз удерживают с суммы фактически начисленных отпускных

Как отразить отпускные в 6-НДФЛ

В отчётности налоговых агентов по налогу на доходы физлиц существенное место занимает форма 6-НДФЛ. Каждый бухгалтер должен знать, как выглядит и что содержит эта отчётность. Для заполнения формы её можно скачать здесь.

Структура и периодичность сдачи формы

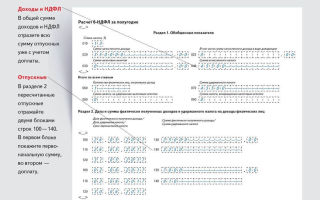

Раздел 1 в 6-НДФЛ отражает итоговую информацию по облагаемым суммам:

- сумма дохода, начисленного сотрудникам (в целом по работодателю);

- сумма исчисленного НДФЛ;

- сумма удержанного НДФЛ.

Суммы нужно указывать накопительно с начала года по каждой ставке НДФЛ в отдельном листе.

Показатели второго раздела по датам и видам удержанного налога:

- день фактического получения дохода (отражается по строке 100);

- день удержания подоходного налога (показывается в строке 110);

- день, не позднее которого по законодательству следует перечислить удержанный налог в ИФНС (строка 120);

- сумма дохода до налогообложения (строка 130);

- сумма удержанного налога (указывается в строке 140).

Начисление отпускных платежей производят, исходя из среднедневного заработка за год, поэтому имеются свои особенности как в расчёте сумм оплаты, так и в порядке удержания НДФЛ и отражения в 6-НДФЛ.

Отпускные, выплаченные отдельно от зарплаты

Для 6-НДФЛ главное отличие отпускных от зарплаты — предельный срок уплаты НДФЛ в казну. Это конец месяца, в котором работнику выплатили отпускные.

Так, если сотрудник получил отпускные в кассе работодателя 15 ноября 2017 года, налог с этой суммы должен быть перечислен не позднее 30.11.2017.

НДФЛ с отпускных не запрещено перечислять и одновременно с выплатой отпускных, но в строке 120 отчёта 6-НДФЛ обязательно нужно проставлять дату последнего дня месяца выплаты отпускных.

Особенность заполнения строк 100–120 формы НДФЛ-6 по отпускным

Если месяц заканчивается выходным или праздничным днём, разрешается НДФЛ перечислять в начале следующего месяца (это должен быть первый рабочий день следующего месяца).

Пример начисления отпускных в декабре

В декабре 2017 года в ООО «Альфа» начислены отпускные:

- И.П. Васильевой — 11.12.2017 – 31000 руб.;

Источник: https://kadrovik.guru/kak-v-6-ndfl-otrazit-otpusknyie.html

Как отразить в 6-НДФЛ зарплату и отпускные частями

Иногда НДФЛ с выплат работнику за один период удерживают два раза. В этом случае отпускные и зарплату частями в 6-НДФЛ надо также отразить дважды.

Зарплата частями в 6-НДФЛ

Если, например, вы выдали зарплату трижды, удержать НДФЛ надо на дату каждой выплаты после окончания месяца. А отразить зарплату частями в 6-НДФЛ следует два раза в разделе 2.

Дата получения дохода в виде зарплаты — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Если компания выдала деньги до окончания месяца, это еще не доход. Налог с аванса не надо удерживать.

Если после 31-го числа вы выдаете остаток зарплаты двумя частями, тогда НДФЛ удерживается с каждой части (письмо ФНС России от 24.03.2016 № БС-4-11/4999). С первой суммы удерживается также доля налога, рассчитанного с аванса.

Зарплату частями надо в 6-НДФЛ надо показать два раза в строках 100-140, ведь даты удержания и перечисления НДФЛ будут отличаться. Смотрите образец заполнения 6-НДФЛ.

Как показать зарплату частями в 6-НДФЛ: образец

Месячный оклад сотрудника — 80 000 рублей. Компания выдала зарплату за февраль три раза — до окончания месяца 40% и после по 30% от оклада 24 000 руб. (80 000 руб. × 30%).

Как отразить в 6-НДФЛ отпускные частями

Если вы доплачивали отпускные, удержать НДФЛ надо в день выплаты. А показать отпускные в 6-НДФЛ — в разделе 2 расчета за квартал, в котором отпускные доплачивались.

Компания не может точно определить средний заработок, если работник идет отдыхать с 1-го числа месяца. Ведь в расчет отпускных берутся выплаты за 12 месяцев, предшествующих отдыху. А отпускные выдаются сотруднику за три дня до начала отдыха. Поэтому их надо рассчитать дважды и доплатить уже в следующем месяце.

Доплата — это отпускные. В такой ситуации срок для перечисления НДФЛ — последний день месяца, в котором компания выдала деньги.

Также сроки оплаты налога будут отличаться, если компания задерживает отпускные. Например, часть выдает до отдыха, а остаток доплачивает в следующем месяце. НДФЛ потребуется удержать с каждой выплаты, а перечислить в последний день месяца, в котором работник получил деньги.

Средний заработок за один и тот же отдых показывают два раза в строках 100–140 раздела 2 расчета 6-НДФЛ (см. образец ниже). А если отпускные доплачены в следующем квартале, доплата попадет в 6-НДФЛ за полугодие.

Как показать отпускные в 6-НДФЛ. Образец

Сотрудник отдыхает с 1 марта. Компания выдала сотруднику отпускные 26 февраля — 10 000 рублей. НДФЛ — 1300 руб. (10 000 руб. × 13%). 1 марта компания пересчитала отпускные и доплатила сотруднику 2000 рублей. НДФЛ — 260 руб. (2000 руб. × 13%). Компания заполнила 6-НДФЛ, как в образце выше.

Сотрудник отдыхает с 1 апреля. Компания выдала отпускные 29 марта — 10 000 рублей. Выплата отражается в разделе 2 6-НДФЛ за 1 квартал: по строке 100 и 110 — 29 марта, по строке 120 — 31 марта. 1 апреля компания доплатила сотруднику 2000 рублей. Эта выплата отражается в расчете 6-НДФЛ за полугодие.

Помощь и отпускные в 6-НДФЛ

В одной строке 6-НДФЛ нельзя показывать помощь и отпускные.

С 21 по 31 марта сотрудник был в отпуске. 15 марта выдали отпускные — 15 тыс. рублей и 5000 рублей — материальную помощь к отпуску. Выплаты надо показатье в разных блоках 6-НДФЛ.

Дата получения дохода и удержания НДФЛ по отпускным и материальной помощи — это дата выплаты. То есть 15 марта. Эта дата отражается в строках 100 и 110 раздела 2 6-НДФЛ.

НДФЛ с отпускных можно перечислить до конца месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ). То есть срок перечисления налога — 31 марта.

Материальная помощь к отпуску — это не отпускные. По таким выплатам перечислить НДФЛ надо не позднее дня, следующего за выдачей денег. То есть 16 марта. Значит, даты в строке 120 расчета 6-НДФЛ будут отличаться.

Как отразить помощь и отпускные в 6-НДФЛ. Образец

Пособия и зарплата в 6-НДФЛ уволенному сотруднику

Зарплату при увольнении и больничное пособие надо отразить в разных блоках строк 100–140 раздела 2 расчета 6-НДФЛ.

Разные выплаты в одном блоке строк 100–140 раздела 2 6-НДФЛ показывают, если по доходам совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок, когда компания вправе перечислить налог в бюджет.

Если сотрудник увольняется, то датой получения дохода в виде оплаты труда считается последний день работы (абз. 2 п. 2 ст. 223 НК РФ).

А датой получения дохода в виде компенсации за отпуск и больничных день их выплаты.

Если сотруднику выдали расчет, компенсацию за отпуск и пособие в последний день работы, в день выплаты компания также удерживает НДФЛ. Значит, даты в строках 100 и 110 расчета 6-НФДЛ должны быть одинаковыми.

В то же время срок перечисления НДФЛ в строке 120 6-НДФЛ будет отличаться. Для зарплаты и компенсации крайний срок уплаты НДФЛ — это день, следующий за выплатой. А для пособия — последний день месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ). То есть последний день месяца.

Сотрудник уволился 3 марта 2016 года. В этот день ему выдали зарплату вместе с компенсацией за отпуск — 60 тыс. рублей, а также оплатили больничный — 9000 рублей. НДФЛ со всех сумм компания перечислила 3 марта. Смотрите ниже, как отражаются эти выплаты в разделе 2 расчета 6-НДФЛ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/kak-otrazit-v-6-ndfl-zarplatu-i-otpusknye-chastyami

Как отразить отпускные в 6-НДФЛ — пример

В соответствии со статьями 37 (пункт 5) Конституции Российской Федерации и 122 Трудового кодекса каждый трудящийся имеет право на ежегодный оплачиваемый отпуск.

И если с юридической точки зрения принципиальных сложностей с оформлением запланированного отдыха не возникает (составляется и утверждается график, после чего работодатель оформляет приказ о предоставлении отпуска работнику, а последний подтверждает ознакомление с ним), то для бухгалтера отражение периода «простоя» в универсальной форме 6-НДФЛ — настоящая проблема.

Причин тому несколько: это и громоздкость заполняемой таблицы, и особенности переноса даты перечисления налога, и, разумеется, большой штат сотрудников, данные о которых следует не пропустить.

Ниже будет приведено несколько примеров заполнения декларации 6-НДФЛ.

Их достаточно, чтобы отразить отпускные в самых распространённых случаях; могут они быть использованы и для решения более сложных вопросов — с непременной корректировкой под текущие условия.

Особенности заполнения декларации 6-НДФЛ

Декларация, или отчёт по форме 6-НДФЛ, — это сводная таблица, в которой приводятся данные о доходах работников предприятия, включая отпускные и выплаты по больничным, в обособленном (для каждого работника в отдельности) или общем (суммарном) виде. Бланк 6-НДФЛ унифицирован, не подлежит изменениям и в настоящее время, согласно общей практике, заполняется в электронном виде.

Декларация по форме 6-НДФЛ направляется в Федеральную налоговую службу четыре раза в год в последний день каждого квартала:

- первого — 31 марта;

- второго — 30 июня;

- третьего — 30 сентября;

- четвёртого — 31 декабря.

Декларация 6-НДФЛ состоит из двух страниц и трёх основных разделов:

- На первой странице приводятся данные организации: полное наименование, идентификационный номер налогоплательщика и КПП, код по ОКТМО, номер телефона, информация о налоговом агенте и его представителе. На той же странице налоговый инспектор подтверждает ознакомление с документом и правильность его оформления.

- На второй странице (в первом разделе) в пронумерованных строках указываются обобщённые показатели: ставка налога на доходы физических лиц, суммарный доход работников за отчётный квартал, начисленный и удержанный НДФЛ и число сотрудников, в отношении которых заполняется отчёт. Во втором разделе (в дублированных строках 100, 110, 120, 130 и 140) бухгалтер должен отразить:

- в позиции под номером 100 — календарную дату (в принятом формате) получения работником дохода (отпускных, выплат по больничному и так далее);

- в позиции под номером 110 — календарную дату (в принятом формате) удержания налога на доходы физических лиц с каждой конкретной суммы;

- в позиции под номером 120 — календарную дату (в принятом формате) перечисления удержанного налога в адрес Федеральной налоговой службы;

- в позиции под номером 130 — размер каждого фигурирующего во втором разделе дохода;

- в позиции под номером 140 — размер удержанного налога в отношении указанного выше дохода.

Источник: https://uvolsya.ru/raznoe/otpusknye-v-6-ndfl-primer-zapolneniya/

6-НДФЛ: отпускные с зарплатой

В отдельной консультации мы ответили на вопрос, как в 6-НДФЛ отразить отпускные.

Но в расчете помимо данных выплат, как правило, присутствуют и другие, такие как, заработная плата, премии, больничные и др.

В этой консультации мы подробно рассмотрим, как заполнить форму 6-НДФЛ на отпускные с зарплатой. Причем разберем ситуацию, когда выплачиваются они в один день.

Даты в 6-НДФЛ

Для того, что корректно отразить разные виды выплат в отчетной форме 6-НДФЛ, нужно четко знать, как определяются:

- дата фактического получения дохода;

- дата удержания налога с дохода;

- крайний срок перечисления налога, удержанного с дохода.

Зарплатные даты в 6-НДФЛ

Если говорить о зарплате, то дата фактического получения данного вида дохода отдельно прописана в абз.1 п.2 ст.223 НК РФ – это последний день расчетного месяца. То есть зарплата за январь считается полученной 31.01.ГГГГ, за февраль – 28 (29).02.ГГГГ, за март – 31.03.ГГГГ и т. д. На эту же дату налоговый агент исчисляет НДФЛ с дохода (абз.1 п.3 ст.226 НК РФ).

На основании абз.1 п.4 ст.226 НК РФ исчисленный налог удерживается из «зарплатного» дохода при его фактической выплате. Конкретную дату выдачи заработка устанавливает работодатель, любую, с 1-го по 15-е число месяца, следующего за расчетным, но не позже (ст.136 ТК РФ).

В бюджет НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты (абз.1 п.6 ст.226 НК РФ).

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты труда – это последний день месяца, за который начислена зарплата;

- дата удержания НДФЛ – это дата выплаты зарплаты;

- крайний срок перечисления НДФЛ – это день, следующий за днем выплаты зарплаты.

Отпускные даты в 6-НДФЛ

В отличие от оплаты труда дата фактического получения дохода в виде оплаты отпусков определяется по общему правилу, установленному пп.1 п.1 ст.223 НК РФ, как день выплаты этого дохода физлицу. То есть когда работодатель перечислит работнику отпускные на банковскую карту или выдаст деньги из кассы предприятия, тогда доход считается полученным.

Исчисление и удержание НДФЛ производится в один день – в день выплаты дохода. Это следует из абз.1 п.3 ст.226 НК РФ и абз.1 п.4 ст.226 НК РФ.

А вот крайний срок перечисления налога регулируется отдельной нормой – абз.2 п.6 ст.226 НК РФ. В соответствии с ней НДФЛ с отпускных уплачивается в бюджет не позднее последнего числа месяца, в котором работники получили деньги к отпуску.

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты отпусков – это дата выплаты отпускных;

- дата удержания НДФЛ – это дата выплаты отпускных;

- крайний срок перечисления НДФЛ – это последний день месяца, в котором выплачивались отпускные.

Получается, что предельные сроки уплаты налога с зарплаты и отпускных всегда различаются, даже если эти выплаты производятся в один день. Поэтому в разделе 2 формы 6-НДФЛ доход в виде оплаты труда показывается отдельно от дохода в виде оплаты отпусков.

Отпускные вместе с зарплатой в 6-НДФЛ: пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

- генеральный директор – с окладом 50 000 руб.;

- главный бухгалтер – с окладом 35 000 руб.

Главный бухгалтер ежемесячно получает стандартный налоговый вычет на единственного 7-летнего ребенка в размере 1 400 руб.

Общество 5 мая выплатило генеральному директору отпускные в размере 45 000 руб.

Все начисленные в пользу работников выплаты представлены в таблице ниже.

| Месяц начисления дохода | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. |

| Январь 2017 | Зарплата | 85 000 | 10 868* |

| Февраль 2017 | Зарплата | 85 000 | 10 868 |

| Март 2017 | Зарплата | 85 000 | 10 868 |

| Апрель 2017 | Зарплата | 85 000 | 10 868 |

| Май 2017 | Зарплата | 52 500 | 6 643 |

| Отпускные | 45 000 | 5 850 | |

| Июнь 2017 | Зарплата | 80 200 | 10 244 |

| ИТОГО: | Х | 517 700 | 66 209 |

НДФЛ исчисляется с учетом предоставленного работнику стандартного налогового вычета: (85 000 руб. – 1 400 руб.) х 13% = 10 868 руб.

В организации установлены следующие сроки выплаты заработной платы:

- за первую половину расчетного месяца – 20 число этого месяца;

- за вторую половину расчетного месяца – 5 число следующего месяца.

ООО «Лотос» заполнило расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере до июня 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 – 517 700 / указывается общая сумма дохода (включая отпускные), начисленного физлицам за период январь – июнь 2017 года;

по строке 030 – 8 400 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – июнь 2017 года;

по строке 040 – 66 209 / указывается НДФЛ, исчисленный с доходов физлиц;

по строке 060 – 2 / указывается количество физлиц, получивших доход (в т. ч. в виде отпускных) по всем налоговым ставкам;

по строке 070 – 55 965 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь – июнь 2017 года.

Обратите внимание!

Поскольку НДФЛ с зарплаты, начисленной за июнь 2017 года, будет удержан только в июле при ее фактической выплате, значит соответствующая сумма налога не будет включена в показатель строки 070.

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель – июнь 2017 года).

Сведения о выплате дохода за март.

Кстати!

Если операция начинается в одном отчетном периоде, а заканчивается в другом, то в разделе 2 формы 6-НДФЛ она отражается в периоде завершения.

А момент завершения операции соответствует периоду, в котором наступает крайний срок уплаты налога.

Таким образом зарплата за март 2017 года, выплаченная в апреле, попадет в отчет за 6 месяцев, а за июнь – только в отчет за 9 месяцев.

по строке 100 – 31.03.2017 / указывается дата получения дохода физлицами; для зарплаты – это последний день месяца, за который она начислена (п.2 ст.223 НК РФ);

Источник: https://yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-otpusknye-s-zarplatoi.html

6-НДФЛ с примером больничного и отпуска

До 2016 компании и предприниматели, имеющие наемных работников, сдавали в инспекцию только годовой отчет 2-НДФЛ. Однако органами налогового контроля был разработан и утвержден отчет 6-НДФЛ, требуемый к сдаче по итогам каждого прошедшего квартала.

6-НДФЛ: значение и элементы

6-НДФЛ создан с целью передачи в инспекцию сведений о начисленных и выплаченных компанией – налоговым агентом в отношении своих работников доходах, категориях налоговых вычетов и исчисленного и уплаченного в бюджет налога.

Этот налоговый отчет состоит из титульного листа и двух разделов, предназначенных для отражения информации о доходах и налоге. Актуальный для 2018 года бланк утвержден приказом ФНС № ММВ-7-11/18 от 17.01.18г.

Сроки сдачи расчета 6-НДФЛ

Форма составляется после окончания каждого квартала нарастающим итогом. Расчет необходимо передать в инспекцию ФНС во время личного посещения, воспользовавшись услугами почты или по телекоммуникационным каналам связи. Однако в бумажном формате передать налоговикам могут только те компании, которые имеют в штате не более двадцати пяти работников.

Датой передачи отчета является день фактической передачи документа, если плательщик сдает его самостоятельно. Если компания передает отчет почтой или электронно, то датой установлен день фактической отправки документа.

6-НДФЛ: отпускные и больничные. Как отразить в расчете

При составлении расчета 6-НДФЛ бухгалтерская служба сталкивается с множеством сложностей. Помимо всех прочих доходов физического лица в отчете необходимо отразить выплату работодателем больничных и отпускных. Как правильно отразить отпускные в 6-НДФЛ и больничные пособия? Эти виды дохода сотрудников отличаются от перечисления оплаты труда, прежде всего периодом начисления.

Начисление отпускных производится в срок не позднее трех дней до наступления периода отпуска, в то время как больничный бухгалтер обязан начислить в учете в течение десяти дней после получения больничного листа.

Тем не менее, несмотря на разный период начисления отпускных и больничных, уплата в бюджет НДФЛ за сотрудников осуществляются в последний день месяца, в течение которого были отражены соответствующие начисления. Именно по этому признаку в 6-НДФЛ отпускные и больничные выплаты отличаются от всех прочих начислений в отчете.

Немало сложностей возникает у сотрудника бухгалтерской службы в отношении периода нетрудоспособности и отпуска в 6-НДФЛ: как отражать, и какие установлены особенности.

Отражение отпуска в 6-НДФЛ

Для того чтобы понять, как отразить выплату отпускных в 6-НДФЛ, необходимо определить каким образом производилась выплата положенной сотруднику компенсации. Это возможно осуществить двумя способами:

- Выдать работнику положенные отпускные одновременно с расчетами по зарплате;

- Перечислить их сотруднику непосредственно в тот период, когда в учете создано начисление.

Однако, несмотря на существенные различия, и в том, и в другом случае отражение отпускных в 6-НДФЛ необходимо производить отдельно от остальных выплат работнику по причине того, что для отпускных предусмотрен особый порядок расчета с бюджетом по НДФЛ.

Таким образом, отпускные в первом разделе должны быть показаны в общей сумме начислений (стр. 020) и общей сумме рассчитанного НДФЛ (стр. 040). В общую сумму исчисленного бюджетного платежа (стр. 070) величина НДФЛ с отпускных попадет только в том случае, если период его перечисления в бюджет соответствует периоду составления расчета 6-НДФЛ.

На практике возникают ситуации, когда отпуск находится в разных отчетных периодах. С целью определения действия бухгалтера в этом случае и осуществить заполнение 6-НДФЛ по отпускам, необходимо рассмотреть общие требования к переносу отпусков:

- Начисление полученного работником дохода в виде отпускных и рассчитанного на основе этого НДФЛ с отпускных в 6-НДФЛ следует отразить в первом разделе 6-НДФЛ, в соответствие с периодом их фактического начисления и выплаты, вне зависимости от того к какому периоду они действительно относятся;

- Выплату отпускных работнику бухгалтеру следует отразить во втором разделе налогового расчета.

Таким образом, основополагающим признаком, определяющим как заполнить отпускные в 6-НДФЛ, является время их фактического начисления и выдачи работнику, а не тот временной промежуток, с которым они связаны.

Наиболее часто на практике встречается ситуация, в которой бухгалтеру необходимо произвести перерасчет отпускных, 6-НДФЛ по которым уже предоставлен в инспекцию. Произойти это может по следующим причинам:

- При первоначальном расчете отпускных сотрудником бухгалтерии была допущена ошибка, вследствие которой в расчете показаны некорректные данные. В этой ситуации в инспекцию ФНС необходимо сдать уточненный вариант отчета.

- Перерасчет отпускных связан с нестандартной ситуацией при предоставлении отпуска работнику (отзыв из отпуска, увольнение работника, перенос и прочее) и регламентирован на уровне законодательства. В этой ситуации сдавать уточненный отчет 6-НДФЛ необходимости не возникает, так как все данные, отраженного в 6-НДФЛ отпуска этого работника можно показать в расчете за период, в котором произведен перерасчет.

Отражение больничных в расчете 6-НДФЛ

Прежде чем говорить о том, как отражается в налоговом отчете 6-НДФЛ величина перечисленных персоналу больничных, необходимо определить какие виды выплат пособий по нетрудоспособности облагаются налогом на доходы и требуют отражения в расчете.

Налоговое законодательство устанавливает требование облагать подоходным налогом все пособия по временной нетрудоспособности, за исключением пособия по беременности и родам.

При отражении больничного в расчете 6-НДФЛ необходимо обратить внимание, что дата получения дохода (выплата работнику) в виде больничного и дата удержания налога должны совпадать, то есть стр. 100 = стр. 110, в связи с тем, что в соответствие со ст. 4 НК РФ удержание налога производится во время выплаты больничного сотруднику.

Однако у работодателя отсутствует обязанность перечислять отдельно НДФЛ по больничному каждого сотрудника.

Для расчета с бюджетом по подоходному налогу достаточно суммировать все величины налога к уплате за календарный месяц и перечислить их в казну одним платежом.

Если последний день расчетов по НДФЛ выпадает на выходной или праздничный день, перечислить налог следует в ближайший рабочий день.

Отражение отпускных в 6-НДФЛ: пример

Для наглядного представления того, как отражать отпускные в форме 6-НДФЛ, приведем пример.

ООО «Мармелад» имеет в штате 3 работников, за второй квартал им были выплачены следующие суммы:

- Зарплата за апрель 120000 рублей – 04 мая

- Зарплата за май – 110000 рублей – 05 июня

- Отпускные сотруднику – 10000 рублей – 15 мая

- Зарплата за июнь – 120000 рублей – 04 июля

Налог должен быть перечислен в день выдачи заработной платы. Налог с выплаченных отпускных уплачен в бюджет 31 мая. В связи с тем, что НДФЛ с зарплаты за июнь перечислен в бюджет уже в июле, сведения об этом во втором разделе отчета не учитываются, тогда как в первом будут отражены.

Рассмотрим образец заполнения 6-НДФЛ с отпускными

отпускная 6-НДФЛ пример заполнения

Рис. 1 Отпускные в 6-НДФЛ: пример заполнения

При ответе на вопрос о том, как показать отпускные в 6-НДФЛ, следует обратить внимание на тот факт, что дата фактического перечисления в казну налога соответствует последнему числу месяца.

Пример отражения больничных

ООО «СПАРТА» имеет в штате 4 работников, за второй квартал им были выплачены следующие суммы:

- Зарплата за апрель 120000 рублей – 04 мая

- Зарплата за май – 120000 рублей – 05 июня

- Больничные сотруднику 8000 рублей – 13 мая

- Зарплата за июнь 120000 рублей – 04 июля

Налог должен быть перечислен в казну в день выплаты заработной платы. Заработную плату за июнь необходимо отразить в первом разделе расчете, но не указывать во втором.

Рис. 2 Образец заполнения больничного в расчете

Анализируя сложности, связанные с тем, как в 6-НДФЛ отразить отпускные и больничные, необходимо обратиться к налоговому законодательству, которое определяет основные принципы, характеризующие исчисление и заполнение 6-НДФЛ отпускными и больничными.

В качестве нормативно-правовой базы, определяющей как отразить отпускные в 6-НДФЛ (пример см. выше) выступают НК РФ, ТК РФ и Письма Минфина РФ.

Источник: https://LawCount.ru/nalog/otrazit-6-ndfl-otpusknyie-bolnichnyiy/

Отпускные в 6-НДФЛ — сложные случаи отражения и переходящие отпуска

Отпускные являются одним из видов доходов, подлежащих налогообложению. Налог обязан изыматься из данного вида дохода как работающих сотрудников, так и тех, что были уволены, но получили впоследствии компенсацию за неиспользованные дни отпуска. Эту сумму налога по отпускным вносят в специальную форму 6-НДФЛ.

Отражение отпускных в 6-НДФЛ

Как и когда именно происходит исчисление НДФЛ? Отпуск является временем отдыха и к трудовым будням не имеет отношения. Например, как отразить в 6-НДФЛ переходящие отпускные?

Можно воспользоваться советом опытных бухгалтеров либо обратится к первоисточнику, а именно к ст. 136 ТК РФ. По закону перечисление отпускных средств должно быть проведено работодателем за три дня до начала отпуска. В момент перечисления средств следует произвести удержание НДФЛ.

Когда заполняется 6-НДФЛ перед отпуском, полученная после расчетов сумма дохода подвергается объединению с остальными доходами, указанными в разделе 1. Несмотря на это, во 2 разделе их можно отделить от доходов, обладающих иными сроками перечисления.

Примеры нюансов при заполнении отпускных и 6-НДФЛ в целом:

- Начинается заполнение полей только с левого края.

- Если остаются пустые позиции, то в них нужно поставить прочерк.

- Любая ошибка — повод начать заполнение документации заново. Не надо рассчитывать на корректирующий карандаш, его применение в оформлении такого документа запрещено.

- Во время скрепления листов нельзя нарушать их целостность.

Предоставлять документацию можно в бумажной форме, но лишь в случае малой численности персонала. В ином случае форма заполняется и впоследствии передается только в цифровом виде. Стоит заметить, что удобнее и быстрее заполнение формы все же производить в электронном виде.

Заполнение формы, независимо от бумажного или электронного вида, начинается с первой страницы. Вверху следует внести информацию, идентифицирующую налогоплательщика. В случае с филиалом компании заносятся данные КПП.

Впоследствии, если во время проверки у проверяющего органа появятся замечания, последующее заполнение корректирующей документации будет также обозначаться порядковым номером, начинающимся с единицы.

Во время первого же варианта заполнения формы указывается цифра ноль.

Заполняемый документ является полугодовым, поэтому в нем указывается код 31. После осуществляется заполнение граф, обладающих стандартными данными в виде кода налогового органа, номера телефона. Последним этапом заполнения является блок, в котором указываются ФИО лица, которое обладает полномочиями, позволяющими осуществлять заполнение и передачу формы в проверяющие органы.

Переходящие отпускные

Как отразить в 6-НДФЛ переходящие отпускные в другой месяц? Осуществляется это с применением стандартных правил:

- Независимо от периода, к которому относится отпуск, начисляемая на него сумма вносится в указанный срок платежа в общее количество суммы, указываемой в 1 разделе 6–НДФЛ.

- Чистая сумма отпускных заносится во 2 раздел, где также указывается дата ее начисления и срок, в который была осуществлена уплата налога.

Это означает, что в 6 НДФЛ переходящие отпускные, обладающие разными отчетными периодами, в документе будут отражаться по факту из начисления и выплаты. Перерасчет в этой ситуации может понадобиться в двух случаях:

- Допущение ошибки.

- Отзыв отпуска либо увольнение сотрудника, повторный перенос отпуска, произошедший по причине выплаты отпускных в другой срок. В этой ситуации в документах отражается период фактического перерасчета отпускных.

Компенсация отпуска при увольнении в 6-НДФЛ

Особое внимание заслуживает процедура увольнения сотрудника. В этом случае заносится в 6-НДФЛ компенсация отпуска при увольнении.

Это относится ко всем отпускам, которые не были использованы работником до момента его ухода. Стоит заметить, что в этой ситуации отпускные не считаются оплатой за труд и не относятся к отпускным выплатам.

Для их занесения в документ используется немного другая информация.

О компенсации отпуска в 6-НДФЛ сказано в п. 1 ст. 223 НК. Также стоит напомнить, что отличительной чертой этого вида компенсации является тот факт, что он подвергается налогообложению.

Обычно выплата отпускной компенсации проводится одновременно с выплатой расчетной суммы по зарплате. Поэтому вычет НДФЛ с компенсационной отпускной суммы обязан быть выполнен в тот же день, когда будет осуществляться передача налога с зарплаты.

То есть налог с компенсации по закону уплачивается в бюджет на следующий день после выплаты суммы работнику.

Отражение компенсации отпуска происходит в двух разделах 6-НДФЛ. Выплаченная работнику сумма компенсации вносится в 020 строку. Вычтенная из нее сумма налога должна быть отражена в двух строках — 040 и 070.

Стоит напомнить, что во втором разделе компенсационная отпускная сумма отражается вместе с зарплатой, переданной уволенному сотруднику в тот же день. Это означает, что компенсационная сумма не подвергается выделению в строках 100–140.

Для ее отражения можно использовать только строку, предназначенную для отражения зарплаты.

Таким образом, можно сказать, что в форме 6-НДФЛ имеются особенности занесения выделенного времени на уплату налога по отпускным. Но в то же время используемый порядок заполнения не подвергается изменению.

Смотрите также детальное видео об этой отчетности:

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/otrazhenie-v-6-ndfl-otpusknyih.html