Как удерживать НДФЛ по патенту иностранцу: возврат, фиксированный авансовый платеж, КБК

Иностранные работники в РФ вынуждены тоже знать особенности налогообложения. Это довольно сложно — даже сами работодатели не всегда в курсе в каком размере удерживать налог с трудоустроенного иностранца. Если же такой сотрудник еще и платит авансовые платежи с патента на работу, то сложностей только добавляется.

Какой НДФЛ удерживать с иностранца по патенту

Работодатель обязан перечислить налоги на иностранного сотрудника, хотя есть различия в размере НДФЛ для работников с разрешением и с патентом. Для безвизовых иностранцев характерно получение патента. Такие лица по закону облагаются налогом в размере стандартных 13%. При этом неважно, является ли иностранец резидентом или нет.

В таких случаях часто возникает ситуация двойного налогообложения:

- Авансовый платеж с патента

- НДФЛ, удержанный работодателем.

Работодатель должен знать об этом. Его задача помочь иностранцу снизить уплачиваемый налог. Тем более законодательство прямо говорит о такой возможности. Это довольно просто, нужно лишь отразить данные в справке 2-НДФЛ, но с другими вычетами для иностранца все несколько сложнее.

Как исчислить НДФЛ с выплат работнику-иностранцу? Об этом расскажет видео ниже:

Предоставляется ли вычет

Ситуация с налоговыми вычетами для иностранцев сложная. Стандартные «детские вычеты» тоже могут быть учтены при расчете заработной платы, но не для всех таких сотрудников. Некоторые из них не имеют права ими пользоваться.

Стоит знать! Иностранцы из ряда безвизовых стран имеют право работать без патента. К ним относятся жители Белоруссии, Армении и Казахстана. При этом налогообложение их заработных плат производится по общим основаниям, действующим для российских граждан.

Высококвалифицированные специалисты-иностранцы по умолчанию платят НДФЛ в размере 13% вместо 30% с заработной платы, но это не дает им права на получение налоговых вычетов. Другие виды доходов облагаются 30% размером налогов. Любые иностранные граждане могут получать вычеты только если уже являются резидентами страны с наличием подтверждающих документов.

Это происходит вне зависимости от того, ведется ли трудовая деятельность по патенту или по разрешению на работу.

Возврат НДФЛ

Для безвизовых иностранцев с патентом на работу возможен зачет авансовых платежей в счет уплаты НДФЛ. Это делается через работодателя по заявлению сотрудника или при личном обращении по истечению налогового периода.

Для самостоятельного обращения требуются дополнительные документы — справка 2-НДФЛ и декларация 3-НДФЛ.

В любом случае сам сотрудник должен обратиться в налоговую по месту работы и получить уведомление о правомерности такого вычета.

Важно! Иностранец может получить такой вычет только на одном рабочем месте. Если он работает в нескольких местах, то на основную работу сотрудник должен принести справку-подтверждение о том, что не пользовался таким правом у других работодателей.

Также стоит обратить внимание на то, что размер уменьшения НДФЛ не может превышать ежемесячную сумму фиксированного платежа, оплаченного за патент. Если сумма налога по ставке 13% меньше размера авансового платежа, то НДФЛ подлежит полному возврату работнику. При этом необходимо учитывать, что платеж по патенту рассчитывается индивидуально для каждого региона.

Его величина определяется путем умножения фиксированной суммы в 1200 рублей на коэффициент-дефлятор и региональный коэффициент.

Для зачета авансовых платежей вместо НДФЛ от сотрудника нужны такие документы:

- Заявление сотрудника на уменьшение НДФЛ на сумму платежа по патенту.

- Квитанции, чеки или другие документы, подтверждающие факт оплаты патента.

- Уведомление из ИФНС, указывающее на право иностранца уменьшить размер НДФЛ.

Заявление пишется по рекомендованной форме ФНС, образец приложен к письму от 19 февраля 2015 г. № БС-4-11/2622.

Платежные документы у иностранца должны быть на руках, а уведомление берется в налоговой.

Необходимо обращаться в ФНС по месту работы, а не проживания, вне зависимости от того, где была произведена оплата за патент. В двух редких случаях налоговая может отказать в выдачи этого документа:

- Отсутствие данных о заключении трудового договора с иностранцем

- Повторное обращение за уведомлением в течении 1 календарного года.

Подтверждение права на уменьшение НДФЛ можно получить от налоговой только 1 раз за год. Если патент начал действовать в 2017 году, а закончится в 2018, то в январе необходимо брать новое уведомление из ФНС. Если же продление патента будет происходить в середине года, то повторное уведомление не требуется при продолжении трудовой деятельности в той же компании.

НДФЛ с иностранца, работающего по патенту, его начисление и вычеты по нему — тема видео ниже:

Нюансы заполнения

Для многих бухгалтеров заполнение документов на иностранных сотрудников является сложной задачей. Этот процесс становится привычным только в случае частого приема таких работников. Если к этим трудностям добавить и необходимость отражения вычетов, то процесс еще более усложняется.

КБК и справка 2-НДФЛ

Для иностранцев используются различные коды бюджетной классификации. Лица, работающие по патенту, отмечаются кодом 182 1 01 02070 01 0000 110. Этот код — прямое указание на патентую систему налогообложения иностранных граждан.

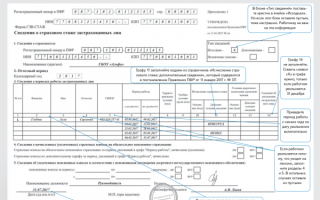

Нужно знать, что в справке 2-НДФЛ иностранца при его заявлении на уменьшении налога отражаются авансовые платежи по патенту. Суммы указываются в разделе 5, но только после получения из налоговой уведомления о правомерности такого уменьшения. Для указания размера авансовых платежей в разделе 5 есть специальное поле.

Дополнительно в справке указывается номер и дата выдачи уведомления из налоговой. Также указывается код ИФНС, выдавшей этот документ. Не стоит забывать, что в графе, отражающей статус налогоплательщика для иностранца с патентом, стоит указывать код 6.

Декларация 3-НДФЛ

В ряде случаев иностранцу требуется заполнить декларацию 3-НДФЛ. Такое может произойти, если работник не знал о своем праве на уменьшение НДФЛ на размер платежей по патенту. На сайте ФНС представлены регулярно обновляемые образцы этой декларации, а также специализированная программа.

Иностранцы должны знать, что они обязаны своевременно подавать декларацию именно в нужном виде, устаревшие формы для этого не годятся. Особого внимания требует титульный лист и правильное указание размеров платежей по патенту. При заполнении нужно учесть, что к вычету могут подлежать только те суммы, на которые есть платежные документы.

6-НДФЛ

По причине стандартной оплаты 13% НДФЛ для иностранцев с патентом, они отражаются в разделе 1 отчета 6-НДФЛ так же, как и остальные сотрудники. Является ли иностранец резидентом или нет — роли не играет.

Если имелось место уменьшение налога на размер авансовых платежей, то заполняется поле 050.

Строка 040 отражает размер исчисленного с зарплаты НДФЛ, а если сумма меньше платежа по патенту, то в поле 140 необходимо указать 0 рублей.

Если сумма больше, то в строке 140 указывается разница между начисленным налогом и платой за патент. Остальные строки заполняются стандартным образом, применимым для российских граждан.

Как показать в 6-НДФЛ зарплату и НДФЛ по иностранцу на патенте, расскажет этот видеосюжет:

Источник: https://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/po-patentu-inostrantsu.html

Изменение стоимости патента на 2018год: фиксированные авансовые платежи НДФЛ по патенту 2018с учетом коэффициента-дефлятора на 2018год, расчет патента — сколько будет стоить патент для мигрантов в 2018 году

И в случае неуплаты НДФЛ иностранцем, так же как и в случае просрочки оплаты патента даже на 1 день, патент на работу будет автоматически аннулирован.

Сроки оплаты патента иностранного гражданина в 2018 году

Аннулирование патента при нарушении сроков оплаты НДФЛ по патенту

На сколько месяцев вперед можно внести фиксированный авансовый платеж за патент на работу в 2018 году?

И поскольку это довольно хлопотная процедура, возникает резонный вопрос, можно ли оплатить патент на работу на несколько месяцев вперед, чтобы не приходилось продлевать регистрацию каждый месяц?

За один раз иностранный гражданин может внести фиксированный авансовый платеж НДФЛ по патенту за период от 1 до 12 месяцев.

Ежемесячный платеж за патент в 2017 — сколько надо платить за патент в 2018 году?

Сколько НФДЛ платить за патент на работу иностранному гражданину в 2018 году, отображено в последнем столбике данной таблицы.

Размер фиксированного ежемесячного авансового платежа НДФЛ за патент в 2018 году

Далее представлена стоимость патента для иностранных граждан в 2018 году с учетом нового регионального коэффициента-дефлятора на 2017 год представлена для каждого региона РФ.

Размер авансовых платежей по патенту 2017 в Центральном федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Брянская область (1,7) 3310,92

Владимирская область (1,797) 3500

Воронежская область (1,9) 3700

Ивановская область (1,69) 3291

Калужская область (2,0025) 3900

Костромская область (1,318) 2567

Курская область (2,1) 4090

Липецкая область (2) 3895,20

г. Москва (2,1566) 4200

Московская область (2,05381 4000

Орловская область (1,579) 3075,26

Рязанская область (1,94) 3778

Смоленская область (1,7812) 3469

Тамбовская область (1,7714) 3450

Тверская область (2,5673) 5000

Тульская область (1,9264) 3752

Ярославская область (1,9) 3700

Сумма платежа по патенту в 2018 году в Северо-Западном федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Вологодская область (2,45) 4772

Калининградская область (2) 3895,20

Республика Карелия (2,01) 3915

Республика Коми (1,22) 2376,07

Мурманская область (1,4) 2726,64

Ненецкий АО (3,8529) 7504

Новгородская область (2,1) 4090

Псковская область (1,651) 3215,48

Санкт-Петербург и ЛО (1,5403) 3000

Ленинградская область (1,54) 2999

Сумма налога на 2017 год на доходы физических лиц по патенту в Южном федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Республика Калмыкия (1,5) 2921,40

Краснодарский край (1,786) 3478

Астраханская область (1,487) 2896,08

Волгоградская область (1,540357) 3000

Ростовская область (1,6) 3116,16

Сумма ежемесячной оплаты патента в 2018 году в Северо-Кавказском федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Республика Ингушетия (2,2) 4285

Республика Кабардино-Балкария (1) 1948

Республика Карачаево-Черкесия (1,6) 3116,16

Республика Северная Осетия-Алания (1) 1948

Чеченская Республика (1) 1948

Ставропольский край (1,8) 3506

Авансовая сумма оплаты налога по патенту в 2018 году в Приволжском федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Республика Марий Эл (1,8) 3506

Республика Мордовия (1,942) 3782

Республика Татарстан (1,81) 3525

Удмуртская Республика (1,651) 3215,48

Чувашская Республика (2) 3895,20

Пермский край (1,785) 3476

Кировская область (1,6) 3116,16

Нижегородская область (2) 3895,20

Оренбургская область (1,76) 3428

Пензенская область (1,5) 2921,40

Самарская область (1,592) 3101

Саратовская область (1,77) 3447

Ульяновская область (1,63) 3175

Сколько ежемесячно платить за патент в 2018 году в Уральском федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Свердловская область (1,8802) 3662

Стоимость авансового платежа на патент в 2018 году в Сибирском федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Налог за патент иностранному гражданину в 2017 в Дальневосточном федеральном округе

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Размер фиксированного авансового платежа за патент в 2018 году в г. Севастополь

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Размер фиксированного авансового платежа за патент за месяц в 2016 году в Республике Крым

Как рассчитать стоимость патента на 2017 год?

Где ЕП – это ежемесячный платеж по патенту на работу,

БС – Базовая ставка,

КД – коэффициент-дефлятор НДФЛ на 2017 год – равен 1,623,

РК – региональный коэффициент.

Пример расчета стоимости патента на 2017 год в московской области

Где 1200 – это базовая ставка,

1,623 – фиксированный коэффициент-дефлятор НДФЛ на 2017 год,

2,05381 — региональный коэффициент для Московской области на 2017 год,

4000 – сумма оплаты патента по московской области в 2018 году.

Пример расчета патента на 2017 год в Москве

1,623 – фиксированный коэффициент-дефлятор НДФЛ на 2017 год,

2,1566 — региональный коэффициент для Москвы на 2017 год,

4200 – стоимость оплаты патента в г. Москва в 2018 году.

Если вам была полезна наша статья об изменении суммы авансового платежа НДФЛ по патенту на работу в 2018 году для иностранных граждан, пожалуйста, поставьте лайк (+) автору или поделитесь с друзьями в соц. сетях информацией о том, как правильно сделать расчет стоимости патента на 2017 год и сколько платить за патент на работу в 2018 году.

Здравствуйте.

буду оформлять патент в начале ноября, первая оплата производится на месяц и предоставляется в качестве одного из составляющих пакета документов; Так вот, если я хочу оплатить на 7 мес вперед патент, я это могу сделать до получения патента или после? И еще интересует момент про ИНН, слышала, чтобы внести 1 платеж банк потребует ИНН, соответственно нужно обращаться в налоговую за справкой, справка выдается в течении 10 раб дней, а номер могут и сразу сказать. что из этого правда, а что вымысел? Спасибо

Нужно ли платить за патент при его оформлении и какова стоимость?Слышала,что стоимость составляет около 30000р.Что это за сумма,госпошлина за патент или годовая оплата налогов?И нужен ли трудовой договор и инн для подачи документов на патент?Спасибо!

Здравствуйте.

Скорее всего 30 000, о которых вы слышали — это стоимость посредников за оформление патента. За сам патент вы вносите ежемесячно авансовый платеж. Размер платежа зависит от вашего региона. Вы можете внести авансовый платеж по патенту на работу сразу за год вперед, сумма составит 12*размер платежа в вашем регионе.

Добрый день! Подскажите, пожалуйста, иностранец получил патент ( работа у физ лица) по Московской области. Первый месяц оплата по чеку была на реквизиты УФНС по МО в г.

Красногорск( там выдавали патент), второй месяц он оплатил через Сбербанк на теже реквизиты.

ИНН иностранца в чеке указан и код платежа тоже! Правильно ли он произвел уплату? Есть ли разница в какой ФНС по МО оплачиваешь, если работа у физ лиц? Спасибо

Спасибо очень полезная информация.Мне очень помогло!

Пожалуйста, подскажете , я прочитал, что если я получил патент на работу, то я обязан ежемесячно платить налог за продление патента, каждый месяц 3200 р.

(Крым), это даже если я еще НЕ НАШЕЛ работу ? И перед получением патента я уже должен найти работу, и указать в заявлении на патент конкретного работодателя и должность? Договор -контракт с работодателем я должен заключить и предоставить ДО подачи заявления на патент? Спасибо!

Вы не только обязаны платить авансовый платеж НДФЛ даже если не нашли работу, а более того: — в течение максимум ДВУХ месяцев после получения патента вы обязаны предоставить в свой офис УФМС по месту регистрации копию трудового договора с работодателем — перед этим работодатель обязан предоставить в УФМС уведомление о заключении трудового договора с вами, причем в течение ТРЕХ рабочих дней со дня подписания договора Без уведомления от работодателя у вас не примут копию трудового договора!

Вы можете и не работать, никого не волнует, главное что бы платили раз оформили

Добрый вечер,в связи повышения оплаты налога на патент за 2017 год.я на протяжении трёх месяцев оплачивала 3116,вместо указанной суммы 3116,16 копеек .Скажите пожалуйста .что можно сделать в данной ситуации .мне сказали,что мой патент аннулирован и мне нужно покинуть территорию РФ на 90 суток .

Добрый день! Вопрос такого характера, оплачивала патент сразу на 3 месяца вперед,(операционист в банке сказала ,что уфмс меняет реквизиты для оплаты патента после 06.02.2017) . Где узнать корректные данные ? Заранее благодарна за ответ!

скажите пожалуйста в данным моменте сколько стоит патент в Екатеринбурге Ежемесячный ?

Привет. В Ростовскому область патент сколко оплачисаем в 2017 год

Здравствуйте.

В 2018 году сумма ежемесячного авансового платежа за патент на работу в Ростовской области составляет 3 116 руб.

сколько стоит патент на год в Крыму?

Здравствуйте.

Ежемесячный платеж за патент в Крыму в 2018 году составляет 3 104 руб.

Здравствуйте.

Я в этом году оплатила патент по стоимости прошлого года,т.к не знала о подорожании.Скажите я могу до платить разницу и работать по патенту до окончания срока действия или нужно оформлять новый?И какой мне грозит штраф?

Просрочена оплата по льготному патенту на 10 календарных дней. 10 марта 2017г. Патент оплачен. Каковы могут быть последствия?

Добрый день!Подскажите пожалуйста все же сколько платить за патент если работаешь в Москве 4200 или 4900?

Здравствуйте.

В 2018 году налог за патент на работу в Москве составляет 4 200 руб.

здравствуйте, во всех городах Ханты-Мансийский АО-а надо оплачивать по 4000 тсч .

Скажите пожалуйста сколько стоит оплата за патент в Туле

Здравствуйте.

Стоимость патента на работу в Туле составляет 3 752 рублей.

Здравствуйте скажите пожалуйста тверская область сколько стоит патент ежемесячно оплаты

Здравствуйте.

Стоимость патента в Тверской области в 2018 году составляет 5000 рублей.

Здравствуйте!скажете пожалуйста я за два месяца перёд платила и уехала в Таджикистан !сейчас приехала и дальше платит можно или мой патент анулировали?

Сколько стоит патент в Крыму в 2018 году ?

Налог на патент в Крыму в 2018 году составляет 3104 руб.

Здравствуте. Сколько стоит ежемесячный патент в Московский областьи по новым тарифным планом на 2017 год

Здравствуйте.

Ежемесячная оплата патента в Московской области в 2018 году составляет 4000 руб.

Добрый день! Плачу патент по срокам, без переплат, последний раз 8 января 2017 (старая сумма, т.к. о новой ничего не знала), говорят патент аннулирован, нужно увольняться, делать выезд-въезд и заново всё оформлять ! А доплатить можно ? И без увольнения решить эту ситуацию ?

Здравствуйте.

К сожалению, патент на работу уже аннулирован и придется получать его заново.

Добрый день, не подскажите на какой закон можно ссылаться, когда просят доплату за январь 2017 года. оплата за декабрь, январь, февраль производилась в декабре 2016 года.

Здравствуйте скажите пожалуйста по таблице другая цена в Ростове сколько ежемесячная оплата на 2018 году

Здравствуйте.

Авансовый платеж за патент в Ростове — 3116 руб.

Если за патент уже оплачено за январь и февраль вперёд по цене 2016 года, нужно ли доплачивать разницу по цене нового года?

Здравствуйте.

Если вы внесли оплату за патент за январь и февраль в прошлом году (до 1 января 2017), то доплачивать за патент не нужно, так как был тариф 2016 года. Если после, то нужно, так как с 1 января тариф поменялся.

Резко подорожала стоимость патента в г. Тверь. Невозможно работать. Сразу на полторы тысячи.

Если за патент уже оплачено на год вперёд по цене этого года, нужно ли доплачивать разницу по цене нового года?

Если оплата патента на год вперед была произведена до 1 января 2017, то не нужно, если после — нужно.

Источник: https://wallps.ru/grazhdanstvo/izmenenie-stoimosti-patenta-na-2018god-fiksirovannye-avansovye-platezhi-ndfl-po-patentu-2018s-uchetom-koefficienta-deflyatora-na-2018god-raschet-patenta-skolko-budet-stoit-patent-dlya-migrantov-v-2018

На оплате патента в России можно сэкономить? Да, но надо поторопиться

тоимость патентов в некоторых субъектах России повысится с января 2018 года. Пока о своем решении повысить цену на патент объявили Москва, Московская область, Санкт-Петербург, Ленинградская область, Амурская область, Тюменская область, Тверская область, Иркутская область и Новосибирская область.

Как оказалось на стоимости патента можно сэкономить и об этом «АП» подробнее рассказала руководитель портала Migranto.ru Светлана Саламова.

Прежде чем перейти к самой теме давайте разберемся, за что платит трудовой мигрант, как формируется стоимость и почему увеличивается цена патента в России?Отметим, что на цену влияют установленные налог на доходы физических лиц (НДФЛ), федеральный коэффициент-дефлятор, который установлен по всей России на 2018 год и местный коэффициент, установленный субъектом Российской Федерации.Саламова объясняет, что ежемесячные платежи по патентам, которые осуществляют иностранные граждане, это не только платежи на продление срока действия патента. Эти платежи являются налоговыми платежами — НДФЛ (налог на доходы физических лиц). Когда иностранный гражданин платит очередной платеж по патенту, его деньги переводятся на счет Казначейства России.В платежке, по которой мигрант делает денежный перевод, указывается специальный код — КБК (код бюджетной классификации), используемый для группировки статей государственного бюджета. По этому коду платеж автоматически определяется как налоговый платеж НДФЛ, а по указанному ИНН платеж прописывается за конкретным физическим лицом (иностранным гражданином).

Как формируется сумма этого налога? Почему она не единая для всех субъектов?

Размеры и порядок оплаты налогов в Российской Федерации устанавливаются Налоговым кодексом. В 23 главе Налогового кодекса говорится о том, что при получении патента на право осуществления трудовой деятельности иностранные граждане уплачивают фиксированные авансовые платежи по НДФЛ в размере 1 200 рублей в месяц.

Откуда же тогда берутся суммы в 3000-4500-5000 руб. и более?

Все дело в том, что этот фиксированный авансовый платеж подлежит индексации на коэффициент-дефлятор (на 2018 г. он установлен Приказом Минэкономразвития России N 579 от 30.10.2017 в размере 1,686), а также на коэффициент, отражающий региональные особенности рынка труда.

Именно эти коэффициенты Правительства субъектов Российской Федерации должны установить до Нового года. Если какой-либо субъект размер коэффициента не установил, то он считается равным 1.Исходя из этих значений, у нас и устанавливается стоимость платежей по патентам в каждом регионе.

Смотрим, как получился размер платежей по Москве на 2018 год:

1200 руб. — непосредственно НДФЛ;1,686 — федеральный коэффициент-дефлятор, который установлен по всей России на 2018 г.2,2242 — московский коэффициент, установленный Правительством Москвы на 2018 г.

Перемножим все эти числа и получим размер платежа за патент по Москве:

1200 * 1,686 * 2,2242 = 4500 руб.

С размером платежей разобрались. Теперь разберемся, можно ли как-то сэкономить при оплате за патент?

Исходя из статьи 227.1 Налогового кодекса РФ, следует, что оплата налога осуществляется в виде фиксированных авансовых платежей.

Фиксированный — значит, что размер этого платежа установлен и зафиксирован на определенном уровне. Размер этого платежа не может меняться в течение года (налогового периода). Фиксированный платеж нельзя вносить частями.

Авансовый платеж — означает, что оплата налога вносится заранее, до начала срока действия патента.

Пункт 4 ст. 227.1 Налогового кодекса говорит: «Фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления им деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент».Предполагается, что иностранный гражданин обязан оплачивать свой патент всегда строго фиксированными суммами, строго авансовым платежом до дня начала срока, на который продлевается патент. В пункте 5 ст. 13.3. ФЗ-115 «О правовом положении иностранных граждан» прописан срок, на который может выдаваться патент и срок, на который патент может быть оплачен: «Патент выдается иностранному гражданину на срок от одного до двенадцати месяцев.Срок действия патента может неоднократно продлеваться на период от одного месяца. При этом общий срок действия патента с учетом продлений не может составлять более 12 месяцев со дня выдачи патента.

Срок действия патента считается продленным на период, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа.

В ином случае срок действия патента прекращается со дня, следующего за последним днем периода, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа».

Рассмотрим ситуацию:

Иностранный гражданин в ноябре 2017 года получил патент для работы в Москве. Размер фиксированных авансовых платежей за патент в 2017 году составляет 4200 руб. При этом, гражданин имеет право оплачивать патент не только раз в месяц, но и более длинными отрезками: на 3, 6 и более месяцев вперед.

При этом все его платежи будут считаться авансовыми платежами, выполненными в 2017 году, по тем коэффициентам, которые действовали в 2017 году.

Следовательно, если иностранец получил патент по Москве в ноябре и решил заплатить в декабре 2017 года единовременно за 8 месяцев вперед, то он должен внести оплату равную 4200 руб.

* 8 месяцев = 33 600 руб.

Если же он решит заплатить за 8 месяцев вперед в январе 2018 года, то он должен будет внести уже другую оплату: 4500 * 8 месяцев = 36 000 руб.

Согласитесь, выгода есть. Использовать ли эту возможность сэкономить или нет, каждый должен решить самостоятельно. Ориентируясь на свои финансовые возможности.

На что необходимо обращать внимание при оплате патента?

Когда иностранные граждане оплачивают патенты, необходимо обращать на следующие факторы, которые определяют дальнейшую легальность пребывания:

1. Сроки оплаты.

Ни в коем случае нельзя нарушать сроки оплаты патента.

Если патент оплачен позже хотя бы на один день, то он прекращает свое действие, и у иностранного гражданина больше нет оснований для нахождения на территории Российской Федерации.

2. В квитанции должны быть указаны фамилия, имя и отчество полностью, как в патенте. Нельзя указывать в квитанции ФИО другого человека (например, того кто пошел платить).

3. Обязательно в квитанции должен быть указан ИНН иностранца, т.к. именно к ИНН привязывается платеж.

4. Обязательно проверять правильность указания кода КБК, если оплату патента производит работник банка. Не доверяйте свою судьбу чужому человеку. Если работник банка укажет КБК неправильно, то даже если патент был оплачен в срок, обязательство по оплате патента не будет считаться выполненным и патент прекратит свое действиескачать dle 11.3

Источник: https://ru.orien.info/migratsiya/1103-na-oplate-patenta-v-rossii-mozhno-sekonomit-da-no-nado-potoropitsya.html

Возврат оплаты за патент 2018

В 2018 году сумма авансовых платежей ндфл по патенту на работу изменится – сколько платить за патент для мигрантов в 2018 году

За один раз иностранный гражданин может внести фиксированный авансовый платеж НДФЛ по патенту за период от 1 до 12 месяцев.

Сколько НФДЛ платить за патент на работу иностранному гражданину в 2018 году, отображено в последнем столбике данной таблицы.

Далее представлена стоимость патента для иностранных граждан в 2018 году с учетом нового регионального коэффициента-дефлятора на 2018 год представлена для каждого региона РФ.

Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2018 году

Т.е.

с зарплатой в 20 000 возмещение НДФЛ иностранному работнику по патенту делается на сумму 2600 (13%*20000), так как именно такую сумму удерживает работодатель при оплате подоходного налога сотрудника. В случае если зарплата иностранца больше 23100 руб.

, 13% НДФЛ, удерживаемого работодателем, составляет 3003 руб., иностранец же ежемесячно оплачивает 3000 руб., значит, в данном случае возврат НДФЛ по иностранцу можно делать на полную сумму авансового платежа в размере 3000 руб.

, поскольку 13% больше суммы авансового платежа (13%*23100=3003 > 3000).

Порядок возврата НДФЛ из бюджета нерезидентами РФ, работающими на основании патента

- физических лиц, не являющихся индивидуальными предпринимателями;

В данной статье нас будет интересовать последняя указанная категория, а именно иностранные граждане, осуществляющие трудовую деятельность на основании.

Иностранные граждане как налогоплательщики интересны, по крайней мере, по двум причинам.

И вторая, в том, что Минфин в своих недавних письмах определил порядок возмещения иностранному работнику сумм, внесенных им в виде авансового платежа фиксированного размера.

Ндфл по патенту иностранцу и все особенности его начисления

Ситуация с налоговыми вычетами для иностранцев сложная. Стандартные «детские вычеты» тоже могут быть учтены при расчете заработной платы, но не для всех таких сотрудников.

Некоторые из них не имеют права ими пользоваться.

Уплата НДФЛ за — иностранцев, работающих по — патенту с — 2015 года

При удержании НДФЛ из дохода иностранца, работодателю нужно уменьшать его на сумму фиксированных авансовых платежей, уже уплаченных работником в соответствующем налоговом периоде.

Для зачета авансовых платежей нужны:

- Документы, подтверждающие уплату авансовых платежей

- Уведомление из ИФНС, подтверждающее право на уменьшение суммы НДФЛ на сумму уплаченных авансовых платежей.

- Заявление работника

Ежемесячный платеж за патент в 2018 — сколько надо заплатить за патент в 2018 году?

Как известно, безвизовые иностранные граждане, работающие на территории России по патенту на работу, должны ежемесячно вносить фиксированные авансовые платежи по патенту – налог НДФЛ, для того чтобы продлить его срок действия и иметь возможность легально работать в России и дальше. Другими словами, внося платеж за патент на месяц вперед, иностранный гражданин оплачивает НДФЛ от своей работы по патенту в следующем месяце.

Сколько процентов НДФЛ с иностранцев в 2018 году

Итак, для налогообложения прибыли иностранного гражданина, как и российского, стоит выяснить, к какому статусу плательщика налогов он относится: Имеется в виду не календарный год от начала января до конца декабря, а период в 12 месяцев, который может начаться в середине одного года, а закончиться – в середине другого. Такие периоды определяются на момент перечисления средств плательщику налога.

Источник: https://myeconomist.ru/vozvrat-oplaty-za-patent-2017-19287/

Платится ли НДФЛ с аванса по зарплате в 2018 году?

В соответствие со статьей 136 действующего Трудового кодекса РФ, организация должна производить расчет по заработной плате в поэтапном виде. Это означает, что положенные перечисления в отношении сотрудников должны поступать не менее 2-х раз в месяц.

Профильное законодательство на этот счет имеет лишь рекомендательные нормы, которые указывают на то, что сроки зачисления зарплаты устанавливаются в соответствии с локальными правилами. Но предельный разрыв между двумя видами перечислений не должен превышать 15 дней.

Далее будет рассказано, как производится аванс в должном порядке, и следует ли с него удерживать фиксированный налог.

Нужно ли платить НДФЛ с аванса по заработной плате в 2017 году?

В статье 223 НК РФ прописано правило, в соответствии с которым перечислять сумму фиксированного налога необходимо со всех выплат в отношении работника.

Это обязывает каждого бухгалтера фиксировать в ГОЗе все отчисления в адрес штатных сотрудников, а по истечении налогового периода все эти перечисления должны предполагать и выплату налогов.

Но здесь же, во второй части указывается, что с самого аванса к заработной плате исчислять НДФЛ не следует, потому что уплата предполагается с окончательного размера в последний день получения зарплаты. Получается, что в бюджет надо делать предусмотренные перечисления и удержания с итогового размера заработной платы, а не с ее аванса.

Общие правила уплаты

Как уже было отмечено, предусмотренный аванс к предполагаемой зарплате не должен подлежать начислению НДФЛ и любого другого налога. Порядок выплаты аванса к заработной плате указан в статье 136 действующего ТК РФ.

В соответствии с ней, работодатель обязан производить начисления положенной зарплаты не менее 2 раз в месяц.

Это означает, что предельный размер разбивается на две части, каждая из которых выплачивается в середине и в конце месяца.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Но данное правило не является императивным, поэтому сроки в конкретной организации могут быть сдвинуты в любую из сторон. Главное требование заключается в том, чтобы максимальный разрыв между двумя перечислениями не превышал 15 дней.

В стандартном виде оплата должна происходить до 15 числа каждого месяца в размере 35-45%, а к 31 число текущего месяца выплачивается вся остальная часть зарплаты. Именно с основной части зарплаты, которая указана в НДФЛ, и которая предусмотрена трудовым соглашением, производится исчисление налога.

Поэтому, сотрудник получает на руки вознаграждение уже после вычета налога.

Когда платить налог с аванса по заработной плате 2018?

Во второй части статьи 223 НК РФ указывается, что с самого аванса к заработной плате исчислять НДФЛ не следует, потому что уплата предполагается с окончательного размера в последний день получения зарплаты.

Получается, что в бюджет надо делать предусмотренные перечисления и удержания с итогового размера заработной платы, а не с аванса.

Срок перечисления НДФЛ с аванса по зарплате зависит от того, когда заработная выплачивается в организации в полном объеме.

Как удерживается и платится налог в нестандартных ситуациях?

В трудовом сегменте к таким нестандартным ситуациям относится, в частности, увольнение в середине текущего месяца. Это означает, что фактически налог стоит исчислять из аванса.

В этом случае с выдаваемой суммы вычитаются фиксированные 13%, после чего остальная часть выдается штатной единице в распоряжение.

Следовательно, императивной обязанности работодателя удерживать положенный налог именно с полной зарплаты — нет. Случаи исключения могут быть предусмотрены.

Аванс в последний день месяца

Допускается и такая форма, но только если остальная часть зарплаты была выдана не ранее 15-ти суток назад. Об этом уже было отмечено — организации самостоятельно могут устанавливать сроки зачисления зарплаты, но только при соблюдении допустимого периода между транзакциями. Это правило не распространяется на работающих вахтовым методом сотрудников.

Зарплата выдается 3 раза в месяц

Главным требованием в положении 136 выступает поэтапный порядок производимой выплаты заработной платы. Здесь упор делается на определение — «не менее 2-х раз месяц», а про максимальные величины ничего не сказано. Следовательно, такая форма вполне может использоваться условной организацией. На практике используются схемы и понедельного начисления, что тоже не считается нарушением.

Премия выдается вместе с авансом

Организация самостоятельно принимает свое решение по премированию. Соответственно, такая преференция в отношении штатной единицы может быть реализована в любой момент, независимо от времени получения аванса или основной части. Премия вполне может быть выплачена отдельно от этих транзакций, и налог с нее будет исчисляться также отдельно.

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

(8

Источник: https://russiansu.ru/zarplata/platitsya-li-ndfl-s-avansa-po-zarplate.html

Как считать НДФЛ с доходов иностранца на патенте в 2017 году

x

Check Also

Официальная временная регистрация в Москве для иностранных граждан Регистрация иностранных граждан оформляется ОФИЦИАЛЬНО Мы помогаем оформить исключительно официальную временную регистрацию для иностранных граждан в Москве. Миграционный учет по месту пребывания …

Организация деятельности участковых уполномоченных милиции Ответственность иностранных граждан и лиц без гражданства за нарушение правил пребывания на территории Российской Федерации О правовом положении иностранных граждан в Российской Федерации Государство, возлагая …

Эмиграция из Украины: куда можно переехать? На протяжении уже многих лет эмиграция из Украины имеет тенденцию роста. Можно сказать только о некотором периоде, который приходится на 2005–2009 годы, когда количество …

Продажа недвижимости нерезидентом РФ Налогообложение физических лиц Налог на доходы физических лиц. НДФЛ. Плательщики: Физические лица – нерезиденты РФ Пунктом 2 статьи 207 НК РФ установлено, что налоговыми резидентами признаются …

Из Украины в Россию на ПМЖ: как выехать правильно в 2017 году Вопрос о том, как уехать в Россию из Украины на ПМЖ, в 2017 году не утратил актуальности для …

Налог с продажи недвижимости для нерезидентов Только для нерезидентов РФ: уплата налога с продажи недвижимости в России. Даже будучи гражданином России, оказывается, можно неожиданно превратиться в налогового нерезидента. Для этого …

Сертификаты о знании русского языка для иностранных граждан в Москве Содержание С нашей помощью вы не только обязательно получите сертификат по русскому языку, но и сэкономите свои деньги на пересдачах! …

Льготы для участников программы переселения Представительство МВД России в Армении Государственная программа по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом Посольство Российской Федерации в Республике Армения …

Правовое положение иностранцев в России Понятие и виды правового регулирования гражданского положения иностранцев в Российской Федерации, их правовой статус. Особенности положения россиян за рубежом, правовые нормы, регулирующие его условия. Трудовые …

Как проверить запрет на въезд в Россию Вопросами миграционной политики в России занимается ФМС, которая не так давно была переименована в Главное управление по вопросам миграции (ГУВМ МВД). ГУВМ занимается …

Сборник ответов на ваши вопросы На протяжении своего жизненного пути, человек получает огромное количество документов, но далеко не каждым из них можно удостоверить собственную персону. Если студенческий билет действителен на …

Особенности процедуры выезда из Казахстана в РФ на ПМЖ Войти на этот сайт можно используя свою учетную запись на любом из предложенных ниже сервисов. Выберите сервис, на котором вы уже …

LiveInternetLiveInternet —Поиск по дневнику —Подписка по e-mail —Постоянные читатели —Статистика ФМС Ромодановского начинает депортацию украинцев из России Вчера стал свидетелем безобразной сцены. Около Павелецкого вокзала я ожидал встречи с приятелем, …

Размер и правила уплаты штрафов за отсутствие и нарушение сроков регистрации по месту проживания Прописка — устаревшая формулировка. Еще в 1993 году она была отменена. В существовавшем до отмены смысле …

Кто приглашает, тот и депортирует. Какие последствия грозят мигранту в случае выдворения из России (Шамрай Е.) Дата размещения статьи: 06.06.2016 Одно из худших происшествий, которое может произойти с мигрантом, нарушившим …

Порядок тестирования для получения РВП С 2017 года изменились условия получения РВП, ВНЖ, разрешения на работу. Теперь иностранцам, которые хотят законно трудиться и проживать на территории России, необходимо подтверждать свои …

Оформление ВНЖ Российской Федерации для граждан Казахстана Российская Федерация является очень привлекательной страной для граждан других государств. Сюда стремятся переехать жители постсоветского пространства, так как экономика в РФ стабильно развивается …

Комплексный экзамен для иностранных граждан по русскому языку, истории России и основам законодательства РФ Материалы для подготовки к комплексному экзамену: Основы законодательства РФ: основные нормативно-правовые акты для всего модуля Основы …

Как проверить подлинность документа в УФМС Число мошенников, которые таким образом зарабатывают деньги, растет: ведь есть немало желающих остаться в России, не предпринимая действий, предусмотренным миграционным законодательством. Удивительно, но факт: …

К вопросу об административном выдворении иностранных граждан и лиц без гражданства Текст научной статьи по специальности «Государство и право. Юридические науки» Аннотация научной статьи по государству и праву, юридическим наукам, …

Возможности переезда в Крым для россиян Крымский полуостров с давних пор является крупным курортом, который ежегодно посещают миллионы иностранцев, а также туристов из стран ближнего зарубежья. Ялта, Симферополь, Севастополь, Алушта …

Список документов для временной регистрации иностранных граждан Список документов для оформления временной регистрации иностранных граждан по месту пребывания Скачать бланк уведомления о прибытии (формат PDF). Заявление предоставляется без возврата, то …

Просроченная либо фиктивная регистрация иностранного гражданина: какая ответственность и штраф предусмотрены по законам РФ? Россия, как и любое другое государство, осуществляет четкий контроль за перемещением иностранных подданных на своей территории. …

Переезд на ПМЖ из Казахстана в Россию Многие казахи иммиграцию на российскую землю видят как оптимальное решение, ведь небольшие различия менталитетов и отсутствие проблем с языком делает интеграцию в российскую …

Источник: https://wheelnews.ru/uchet-inostrancev-v-rf/kak-schitat-ndfl-s-doxodov-inostranca-na-patente-v-2017-godu

Налогообложение иностранных граждан, работающих по патенту 2018

Поток трудовых мигрантов в Россию довольно велик и ежегодно приносит в бюджет немалую долю налогов и сборов. Сегодня встретить иностранца можно практически на любом предприятии и в любой сфере.

Доходы каждого из них тоже подвергаются налогообложению и, в отличие от постоянно проживающих в России граждан, НДФЛ иностранных работников в 2018 году, как и в предыдущие, исчисляется по другим правилам.

Труд иностранных граждан в России

Российское законодательство предоставило иностранцам право свободно претендовать на трудоустройство в нашей стране. Совершеннолетний специалист из-за границы может искать работу из дома и приехать в Россию по приглашению работодателя (в особенности это касается граждан из «визовых» стран).

Возможен и другой вариант: иностранец приезжает в РФ с намерением работать, но поиск вакансии начинает уже по прибытии.

Преимущество в этом плане получают жители СНГ и других государств, с которыми налажен безвизовый режим.

Им достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и свое законное пребывание в России на срок до года, без посещения миграционных чиновников.

Подробности оформления рабочих виз, разрешений и патентов, а также перечень категорий, освобожденных от оформления каких-либо разрешительных документов, рассмотрены в теме о трудовой деятельности иностранных граждан в РФ.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство любого профессионала можно подтвердить только с помощью подписания трудового договора в письменной форме. Не стал в этом отношении исключением и способ закрепления отношений с иностранцами.

Более того, Трудовой кодекс (ТК) РФ гарантирует всем категориям приезжих специалистов, что они могут требовать от нанимателя заключения контракта без ограничения срока его действия.

И хотя миграционные службы настаивают на том, что по истечении действия разрешения на работу или патента договор теряет свою силу, трудовое законодательство предполагает лишь отстранение от работы на период продления или переоформления документов.

Естественно, что от человека, прибывшего из другой страны, будущий работодатель вправе, а иногда и обязан, требовать большее число бумаг для последующего трудоустройства. К ним, в частности, относится и обязательный полис ДМС, и патент на работу, и документ о миграционном учете.

Больше информации о том, какие еще документы необходимы руководству компании для спокойной работы с заграничным специалистом, можно почерпнуть из статьи про трудовой договор для иностранцев.

Виды и размер налогов на доходы иностранного работника

На зарплату всех привлеченных из-за границы работников, кроме высококвалифицированных специалистов, необходимо начислять и уплачивать в бюджет взносы на соцстрахование: пенсионное (22%), медицинское (5,1%) и от производственного травматизма (по классу профессионального риска).

Не освобождает иностранный паспорт и от уплаты налога с доходов физического лица. Но при соблюдении некоторых правил у нанимателя есть вариант уменьшить НДФЛ юрлицу, если иностранец платит за патент.

Лучше разбираться во всех нюансах работодателю поможет материал про налоги с иностранцев.

Размер ставок НДФЛ для иностранцев

Общей ставкой налога с доходов, поступивших в пользу иностранного гражданина из российских источников, принято считать 30%. Однако, на практике чаще используются другие:

- Налоговые резиденты платят 13% со всех видов доходов.

- Иностранцы со статусом беженца, с РВП, из стран ЕАЭС или прибывшие по приглашению как высококвалифицированные специалисты отдадут из заработка 13%, а из дивидендов – 15%.

- Дивиденды учредителя хозобщества в РФ, подданного другого государства, постоянно проживающего на родине, уменьшат на 15%, а все остальные доходы «потеряют» уже 30%.

Статус налогового резидента

Для нерезидентов остаются недоступными все виды налоговых вычетов. Возможность применить какой-либо из них на практике появляется только у тех, кто пробыл на территории России 183 и более дней за предшествующий год и получил статус резидента в трактовке Налогового кодекса РФ.

Посчитать количество дней придется бухгалтеру предприятия-работодателя, основываясь на данных загранпаспорта с визовыми отметками. Если таковых нет – человек въезжал по внутреннему гражданскому паспорту, то все сомнения могут развеять только работники миграционных органов.

Налоги для граждан стран-участников ЕАЭС

Прибывшие для работы или занятия бизнесом в РФ граждане из стран, входящих в Евразийский экономический союз, получают наибольшее количество льгот и привилегий, вообще возможных для иностранцев в России. Например, для них упрощен миграционный учет, а также нет необходимости получать трудовой патент или разрешение о привлечении профессионалов из-за границы.

Но даже среди этих иностранных граждан особое положение получают жители Белоруссии, поскольку наши страны образуют Союзное государство.

Как это выглядит в реальности, рассказано в статье о трудоустройстве белорусов в России.

Для граждан из стран ЕАЭС вообще предусмотрен упрощенный порядок во всем. Например, нет необходимости легализовывать документы о получении специальности. Возможно, потребуется их перевод, но вот сложностей их заверения в консульстве или путем апостиля вполне можно избежать. Такие условия действуют и для казахов, намеренных работать за пределами своей страны.

И хотя правила трудоустройства для наемных лиц из Беларуси, Казахстана, Армении и Киргизии максимально приближены к тем, которые применяются к россиянам, они все-таки остаются иностранными гражданами. Это означает, что работодатель не должен пропустить сроки уведомления налоговых и миграционных органов о заключении договора с приезжими.

Поскольку нет необходимости оформлять приглашение и разрешение на привлечение иностранной силы, то российский наниматель может не согласовывать свои действия с органами занятости. Не потребуется оглядываться и на квоты, ведь этим «гостям» нет нужды получать патент на работу.

Что еще нужно знать работодателю из России, решившему принять в коллектив гражданина из одной из стран ЕАЭС, рассказывает статья о трудоустройстве граждан Киргизии в РФ.

НДФЛ из доходов ВКС

Отдельно стоящая категория наемных работников – высококвалифицированные специалисты (ВКС) из разных стран:

- Получение разрешения на их вызов и трудоустройство происходит без учета квот.

- Заработанная им оплата труда облагается НДФЛ по ставке 13% даже без присвоения статуса налогового резидента.

- Освобождены их доходы (в виде зарплаты) и от соцвзносов на пенсионное страхование, но только до получения вида на жительство.

- Все остальные доходы, которые иностранец-ВКС будет получать в России, уменьшат на 15 и 30% в зависимости от вида поступлений.

Как оформить трудовые отношения и нюансы дальнейшего сотрудничества с ВКС можно узнать, если подробно изучить материал о трудоустройстве высококвалифицированных иностранных специалистов.

Налог с доходов для беженцев

По сниженной ставке облагается также и зарплата иностранцев, получивших статус беженца в РФ. Все те, кто получил временное убежище и нашел место работы, могут рассчитывать, что их доходы уменьшат при выплате всего на 13%, а не на 30, как было раньше.

В связи с увеличившимся потоком мигрантов с востока Украины нелишним будет почитать о том, как осуществляется трудоустройство жителей ЛНР и ДНР в России.

Размер удержаний из зарплаты лиц с патентом

Въезжая по своему внутреннему паспорту в безвизовом режиме, иностранец может проинформировать о своем намерении трудиться в России, а затем получить на основании такой миграционной карты патент. За предоставленное иностранцу право на труд государство ждет взамен регулярной оплаты фиксированных ежемесячных платежей.

Сделать это можно несколькими способами. Направить свою просьбу работодателю. Бухгалтерия должна запросить в ФНС справку-уведомление о праве возмещать налог и о том, не обратился ли этот же специалист с таким же вопросом к другому своему работодателю. Только после одобрения налоговой работники финансовой службы предприятия могут провести для сотрудника вычет НДФЛ при работе по патенту.

Несмотря на то что зарплата мигранта с патентом облагается по ставке 13%, работодателю нужно следить за тем, получил ли его работник статус резидента, чтобы получать какие-либо вычеты.

Узнайте подробнее как оформить патент для иностранцев.

Сколько отдаст бюджету нерезидент

«Визовый» иностранец может начать свою трудовую деятельность в Российской Федерации только на основании разрешения, поэтому его зарплата при выплате на руки будет уменьшаться на 30% до того момента, когда суммарное количество дней пребывания в России не превысит отметку в 183 дня.

Рассчитывать на применение пониженного процента для удержаний из заработка могут только те категории въезжающих, которые наделены льготами или получили особый статус. В частности, ставка НДФЛ для нерезидентов, работающих по найму на основании патента, составит 13% с первого дня работы.

НДФЛ для вахтовиков-нерезидентов

Вахтовый метод работы не обнуляет отсчет числа дней проживания в России, а лишь приостанавливает его на период выезда. До того момента, когда миграционная служба не насчитает 183 дня пребывания в РФ за последние 12 месяцев, его трудовые доходы будут «терять» 30% ежемесячно. Изменить ставку на 13% работодатель сможет после получения одобрения от органов миграционного учета.

Право на перерасчет НДФЛ

Как только работодатель получил письменное одобрение от ИФНС, он может обрадовать своего иностранного сотрудника и вернуть часть ранее удержанного налога.

И если для бухгалтеров работодателей-юрлиц обычно все понятно, то у предпринимателей часто возникают сомнения.

Особенно мучаются сомнениями те, кто применяет спецрежимы: например, пытаются найти ответ, если ИП на патенте, нужно ли сдавать 3-НДФЛ? Подать эту справку требуется для того, чтобы стал возможен перерасчет для работника, и система налогообложения значения не имеет.

Как вернуть переплаченный НДФЛ

Для того чтобы был дан старт процессу налогового пересчета, нужно подготовить стартовый пакет бумаг. Нормативно закрепленной формы для этого нет, но лучше воспользоваться рекомендациями фискальных органов и составить личное заявление на возмещение НДФЛ иностранного работника по патенту с их учетом.

К этой бумаге нужно приложить копии всех платежек, предоставленных заграничным специалистом. Важно понимать, что уплата налога должна поступать в тот же бюджет, где предприятие состоит на налоговом учете. Еще один немаловажный нюанс – запрос на каждого сотрудника оформляется отдельно, объединить всех в одно заявление нельзя.

На основании личного обращения трудового мигранта наниматель составляет запрос в свою ИФНС с требованием разрешения вернуть деньги за патент иностранному гражданину, и 3-НДФЛ.

Далее следует долгий процесс согласования баз данных между налоговыми и миграционными органами о постановке мигранта на учет и расчета срока его пребывания в РФ.

Проверяют также честность самого сотрудника: не обратился ли он с подобным требованием к кому-либо еще, по месту работы совместителем. Потом налоговики готовят персональное уведомление для работодателя с информацией о том, какой период может быть пересчитан.

Так что перед тем, как вернуть излишне уплаченный НДФЛ по патенту иностранцу за прошлый налоговый период, нужно внимательно изучить полученные от налоговой данные.

Если мигрант получил патент в конце 2015 года, то статус резидента в понимании НК РФ он получил в 2016 году. Тогда же он получил право на налоговый вычет и возможность написать заявление работодателю.

Поскольку передача информации по ведомствам проходит долго, к тому времени, как предприятие получит уведомление о праве вернуть часть авансовых платежей, возврат части сумм через нанимателя станет невозможным.

Вариант расчета

Величина ежемесячных фиксированных налоговых платежей для трудовых мигрантов неодинакова для разных регионов. Например, стоимость патента составляет 3500 рублей, а зарплата 30 000 рублей. У сотрудника-россиянина бухгалтерия должна бы удержать из заработка 3900 рублей.

Расчет НДФЛ иностранных граждан, работающих на патенте, на которых получено уведомление, будет другим:

3900 – 3500 = 400 рублей

в бюджет страны в качестве налога с доходов из заработанных мигрантом денег.

Ндфл с иностранца, работающего по патенту: видео

Источник: https://100migrantov.ru/inostrancam/rabota/ndfl-inostrannykh-rabotnikov.html