Сроки сдачи отчетности и уплаты налогов за 3 квартал 2017 г

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдача налоговой бухгалтерской отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности, отчетности в Пенсионный фонд и фонд социального страхования.

Установлены следующие требования по представлению отчетности через интернет:

- Если среднесписочная численность работников превышает 100 человек, налоговые декларации надо сдавать в электронном виде.

- Исключение составляют декларации по НДС. Сдача отчетности по НДС возможна только в электронном виде вне зависимости от численности персонала.

- Страховую отчетность необходимо сдавать в электронном виде если средняя численность сотрудников превышает 25 человек.

-

Работодатели (индивидуальные предприниматели, имеющие наемных работников, и все организации) должны ежемесячно уплачивать страховые взносы и сдавать отчетность по взносам, уплаченным за работников. Если в отчетном квартале зарплата и страховые взносы не начислялись, необходимо сдать нулевую отчетность.

-

С 2017 года произошли изменения в порядке начисления и уплаты страховых взносов. Этот порядок регулирует новая глава НК РФ «Страховые взносы». С 2017 года взносы на пенсионное, медицинское и социальное страхование переходят под администрированием ФНС.

Расчет по страховым взносам за 3 квартал (9 месяцев) 2017 года нужно сдать в ФНС в срок до 30 октября 2017 года.

-

С 2017 года в ведении ФСС остаются взносы на профзаболевания и травматизм. Отчетность в ФСС с 2017 года сдается в сокращенной форме.

За 3 квартал (9 месяцев) 2017 года сроки сдачи отчетности в ФСС следующие:

- В бумажном виде: не позднее 20 октября 2017г.

- В электронном виде: не позднее 25 октября 2017г.

-

В Пенсионный фонд надо по-прежнему сдавать сведения о застрахованных лицах (форма СЗВ-М) и данные о страховом стаже.

Эти сведения следует сдавать ежемесячно по итогам предыдущего месяца, до 15 числа.

15 августа – за июль, 15 сентября — за август, 16 октября – за сентябрь (срок перенесен из-за выходного дня).

-

Предприниматели-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день.

В 2017 году взносы в ФНС уплачиваются отдельно от взносов на пенсионное страхование, обязательное соцстрахование по ВНиМ и «медицинских» взносов (ст.431 НК РФ).

Сроки уплаты взносов в фонды в 3-м квартале 2017г. и за 3-й квартал 2017г. следующие. Не позднее: 17 июля (за июнь), 15 августа (за июль), 15 сентября (за август), 16 октября (за сентябрь).

-

-

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов для каждого налога.

-

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу за 3 квартал не позднее 25 октября 2017г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

-

Срок представления декларации по ЕНВД за 3 квартал 2017г.: не позднее 20 октября 2017г.

Срок уплаты налога ЕНВД за 3 квартал 2017 г.: не позднее 25 октября 2017г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

-

Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС за 3 квартал 2017 г. не позднее 25-го октября 2017г.

Сроки уплаты НДС за 3 квартал 2017г.: 25 октября, 27 ноября, 25 декабря (по 1/3 от суммы налога, начисленного за 3-й квартал).

Некоторые компании кроме декларации, сдают журналы учета полученных и выставленных счетов-фактур. Срок сдачи журналов учета счетов-фактур за 3-й квартал 2017г. до 20-го октября 2017г. (п. 5.2 ст. 174 НК РФ).

Отчетность по НДС сдается только в электронном виде.

-

- Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 3 квартал не позднее 30 октября 2017г. (Срок 28 октября перенесен из-за выходного дня).Ежеквартальный авансовый платеж по налогу на прибыль за 3 квартал нужно уплатить также не позднее 30 октября 2017г.Если средний квартальный доход налогоплательщика превысил 15 млн. рублей, платить авансы необходимо ежемесячно (п. 3 ст. 286, ст. 287 НК РФ).Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

- Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28-ми дней после отчетного месяца. А именно: 28 августа (за период январь-июль 2017г.), 28 сентября (за период январь-август), 30 октября (за период январь – сентябрь).Декларацию по налогу на прибыль можно сдавать в бумажном виде, если среднесписочная численность работников не превышает 100 человек (п. 3 ст. 80 НК РФ).

-

Порядок и сроки уплаты налога на имущество (авансовых платежей) устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге законом Санкт-Петербурга для организаций установлен срок уплаты авансовых платежей по налогу на имущество за 3 квартал 2017г. – не позднее 30 октября 2017г.

(Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации (ст.383 НК РФ))

Срок сдачи отчета за 3 квартал (9 месяцев) 2017г. по налогу на имущество (налогового расчета по авансовым платежам) тот же — 30 октября 2017г.

(Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (ст.386 НК РФ))

-

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

Платят земельный налог и сдают отчеты те компании, которые имеют в собственности землю, относящуюся к объектам налогообложения.

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е., срок уплаты авансового платежа по земельному налогу за 3 квартал в Санкт-Петербурге (для организаций) – не позднее 31 октября 2017г.

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

-

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 3 квартал 2017г. – не позднее 31 октября 2017г.

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

Налоговая декларация представляется организациями раз в год, по итогам года.

-

Право сдать единую (упрощенную) налоговую декларацию имеют те организации и предприниматели, у которых в течение отчетного (налогового) периода одновременно:

- не было движения денежных средств на расчетных счетах и в кассе;

- не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Срок сдачи единой упрощеной декларации за 3 квартал — не позднее 20 октября 2017г.

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. (ст.80 НК РФ)

-

Если у Вас возникли трудности или Вы не хотите тратить свое время на изучение этих вопросов, просто позвоните нам по телефону 8 (812) 385-5546 и мы сделаем все в лучшем виде!

Источник: https://vbuh.spb.ru/sroki-sdachi-otchetnosti-i-uplaty-nalogov-za-3-kvartal-2017-g/

Расчет по страховым взносам на за 3 квартал 2018 года: срок сдачи

Из статьи вы узнаете, в какие сроки сдавать расчет по страховым взносам (РСВ) за 3 квартал 2018 года, что будет если не представить форму вовремя.

Какой срок сдачи установлен в Налоговом кодексе

Расчет подают за 1 квартал, полугодие, 9 месяцев и год (ст. 423 НК). Форма, за исключением отдельных полей, заполняют нарастающим итогом с начала года. То есть в расчете за 9 месяцев берется период с января по сентябрь включительно. Если речь идет о детализирующих полях, то в расчете за 9 месяцев это будет 3 квартал.

Расчет по страховым взносам в ИФНС страхователи сдают не позднее 30-го числа месяца по итогам отчетного (расчетного) периода. Если срок приходится на выходной или праздник, допускается отчитаться в ближайший рабочий день. То есть действует классическое налоговое правило о переносе сроков (п. 7 ст. 431, п. 7 ст. 6.1 НК).

30 октября выпадает в 2018 году на обычный день. Значит, это число — дедлайн для сдачи ЕРСВ за 3 квартал.

Как не пропустить срок сдачи расчета за 3 квартал 2018 года

Октябрь — горячая отчетная пора. И ЕРСВ — далеко не единственный важный отчет.

Прежде всего, нужно сдаться в ПФР по форме СЗВ-М за сентябрь (до 15 октября включительно с учетом выходных).

Далее идет 4-ФСС за 3 квартал (9 месяцев) (на бумаге — до 22 октября с учетом выходных, в электронном виде — до 25 октября включительно).

Последние дни месяца — собственно для РСВ в налоговую (не позднее 30 октября) и 6-НДФЛ (31 октября).

До последних дней срока откладывать не советуем. При этом учитывайте, что до окончания 3 квартала, заранее, ЕРСВ сдать нельзя. Нужно закрыть прежде все учетные регистры по страховым взносам.

Следующий отчет РСВ в налоговую будет по итогам 2018 года — в срок до 30 января 2019 включительно.

Сроки сдачи нулевого РСВ за 3 квартал 2018

Если фирма не начисляла никакие выплаты физлицам и соответственно страховые взносы, то подавать ЕРСВ все равно нужно. Причем как годовой, так и промежуточные. Расчеты в таком случае будут нулевыми.

В состав нулевого РСВ обязательно включают титульник, раздел 1, подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1 и раздел 3 (письмо ФНС от 12.04.2017 № БС-4-11/6940). Это минимальный состав листов по общему правилу. Остальные страницы прилагать нужно, если есть соответствующие данные.

Срок сдачи нулевого ЕРСВ — обычный. Специфики нет.

Что будет, если нарушить сроки сдачи формы за 3 квартал

Цена просрочки с РСВ — штраф в 5% от суммы неуплаченных в срок взносов, которые надо уплатить (доплатить) на основании расчета, за каждый месяц просрочки, включая день подачи расчета.

Общая сумма не может превышать 30% от суммы не уплаченных в срок взносов. Но есть и минимум. Это 1000 руб. (п. 1 ст. 119 НК). То есть в любом случае минималка составит 1000 руб.

Даже если все взносы переведены в бюджет вовремя.

Если в срок компания перечислила лишь часть взносов, штраф рассчитают с разницы между суммой взносов, заявленных в расчете и перечисленных в бюджет (письмо ФНС от 09.11.2017 № ГД-4-11/22730).

Источник: https://www.Zarplata-online.ru/art/161230-srok-sdachi-rascheta-po-strahovym-vznosam-za-3-kvartal-2018-goda

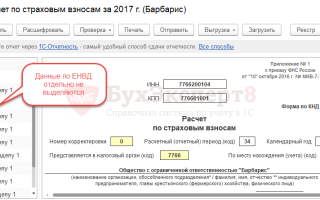

Расчет по страховым взносам за 9 месяцев 2017 года

15 сентября 2017 Отчетность

Расчет по страховым взносам — это новая форма отчетности, которая введена в действие с 2017 года. Заполнять расчет нужно за 1 квартал, полугодие, 9 месяцев и год. В статье представлена пошаговая инструкция по заполнению отчета по страховым взносам за 3 квартал 2017 года. Скачать бланк расчета и образец заполнения предлагаем внизу статьи.

Начиная с 1 января 2017 года вопросы сбора страховых взносов и контроля за ведением отчётности по ним переданы в ведение Федеральной налоговой службы.

При этом произошло изменение форм такой отчётности, так, в частности, была принята новая форма расчета, призванная заменить форму РВС-1, ранее заполняемую для Пенсионного фонда. Кроме того, новая форма упрощает оформление формы 4-ФСС, которая сдавалась в Фонд социального страхования.

[su_quote]

Отдельно стоит упомянуть то обстоятельство, что в ведении последнего остались только взносы на «производственный травматизм», всем остальным занимается теперь ФНС.

Сроки подачи расчета в налоговую

Что же касается сроков сдачи нового отчета, то он подается в ФНС в несколько этапов. При этом документ, согласно п.7 ст. 431 НК РФ, необходимо сдавать не позднее 30 числа того месяца, который следует за отчётным. На сегодняшний день график сдачи расчёта по страховым взносам выглядит следующим образом:

- за первый квартал – не позднее 2 мая;

- за шесть месяцев – до 31 июля;

- за девять – не позже 30 октября;

- годовой отчёт сдаётся до 30 января 2018 года включительно.

В каком виде сдавать

Когда среднесписочная численность персонала организации составляет более 25 человек, данный отчет можно передать в электронном виде по интернету, при этом требуется наличие защищённого канала, а также электронной подписи.

В том же случае, когда штат организации меньше этого значения, всю документацию можно сдать лично сотрудникам территориального органа ФНС или же отправить в него по почте. При этом вся отчётность сдаётся исключительно по фактическому месту нахождения юридического лица или жительства индивидуального предпринимателя.

Ответственность

За несоблюдение порядка и сроков сдачи расчета по страховым взносам предусмотрено достаточно серьёзное наказание в виде штрафов.

Так, например, если не соблюсти электронную форму сдачи данного документа, можно получить штраф в размере 200 рублей согласно ст.119 НК РФ.

За неправильное заполнение формы отчёта или же наличия ошибок в ней также предусмотрены штрафные санкции.

Как заполнить новый расчет по страховым взносам в 2017 году

Чисто внешне новая форма отчётности похожа по своей структуре на налоговую декларацию и имеет принципиальные отличия от формы отчётности во внебюджетные фонды. Такие отличия состоят в том, что все включаемые в расчёт показатели связаны исключительно с начислениями только отчётного квартала.

Отдельно стоит отметить, что данная форма расчета не содержит абсолютно никаких сведений о перечисленных ранее платежах по страховым взносам, а также сумме начальной и конечной задолженности. Большинство руководителей предприятий и главных бухгалтеров исключительно положительно расценивают данный факт.

Состоит новый бланк расчета по страховым платежам из трёх разделов и нескольких приложений.

О первом разделе

Первый раздел описываемой формы отчётности посвящён показателям сумм тех страховых взносов, которые подлежат уплате в бюджет.

Здесь, кроме основного взноса в ПФР на пенсионное страхование, указываются суммы, подлежащие начислению по дополнительному тарифу, а также взносы, уплачиваемые на дополнительное социальное обеспечение.

При этом в обязательном порядке в форму отчётности вносится как общая сумма, так и разбивка её по трём месяцам. Разработчики расчета предусмотрели для каждого типа страховых взносов в этом случае свой КБК.

Кроме того, это также позволяет автоматически гасить имеющуюся задолженность в системе ФНС сразу же после внесения оплаты по ней в виде платёжного поручения.

Кроме БИК первый раздел формы отчётности за 2017 год содержит в себе поля, предназначенные для указания на них суммы превышающей расходы над уже начисленными в ФСС страховыми взносами.

Такие расходы вписываются единой суммой, а также с разбивкой по месяцам. Дополнительные сведения для первого раздела вносятся в имеющиеся при нём 10 приложений.

Их основная задача – расшифровать общие сведения, передаваемые в уполномоченный орган о начисленных плательщику страховых взносах.

Первое и третье приложение к разделу 1

Наиболее часто заполняется первое и третье приложение к первому разделу. Так приложение №1 предназначено для занесения в него информации обо всех расчетах по пенсионному страхованию, а также числу застрахованных на предприятии лиц, с оплаты труда которых необходимо производить расчет обязательных страховых платежей во внебюджетные фонды.

При этом в обязательном порядке базу для начисления указанных взносов необходимо указывать с расшифровкой, показывающей наличие или отсутствие предельной величины.

Что же касается приложения №3, то здесь фиксируются сведения о произведённых юридическим лицом расходов в целях обязательного страхования. В данном разделе формой предусмотрено разбиение сумм по тем или иным типам социальных пособий. К ним относятся:

- больничные;

- пособия по беременности и родам;

- пособия по уходу за ребёнком и т.д.

Заполнение второго и третьего раздела

Второй и третий раздел формы расчёта по страховым взносам 3 квартал 2017 года имеют свои тонкости в заполнении.

Так, например, второй раздел специально разработан для фермеров и глав крестьянских хозяйств. Они в форме указывают имеющуюся сумму начислений по страховым взносм, как в Пенсионный фонд, так и фонд социального страхования, при этом в обязательном порядке производится привязка обязательных выплат к имеющемуся специализированому КБК.

Второй раздел также имеет своё приложение. В него вносят сведения о каждом члене фермерского или крестьянского хозяйства, а именно, фамилия, имя, отчество, ИНН, СНИЛС, срок членства в хозяйстве, а также сумму выплаченного каждому члену дохода. При этом его сумма в обязательном порядке разбивается по месяцам.

Третий раздел расчета по страховым взносам представляет из себя свод персонифицированных данных о всех лицах в отношении которых работодатель выплачивает страховые взносы.

Отдельно стоит указать на то обстоятельство, что каждый сотрудник организации, имевший в ней или же у индивидуального предпринимателя доход за прошедший квартал, в форме расчета страховых взносов указывается на отдельном листе.

Выплаты по «стандартному» тарифу при этом заносятся в подраздел 3.2.1. В том же случае, когда тарифы использовались в нескольких вариантах, каждый из них должен быть указан в новой строке. Если же в расчёте имеются суммы выплат, облагаемые дополнительными тарифами, их необходимо будет указать в подразделе 3.2.2.

Проверка и устранение ошибок в расчете

Перед сдачей расчёта по страховым взносам за 3 квартал 2017 года необходимо будет в обязательном порядке проверить выполнение контрольных соотношений.

Дело в том, что проверочные таблицы обновлены и сейчас налоговики требуют сверять данные, внесённые в расчёт, с формой 6-НДФЛ. При этом разность строк 020 и 025 первого раздела данной формы должны соотноситься с базой по носам, а именно со строкой 050 графы 1 подраздела 1.1 раздела 1.

Имеются и иные контрольные показатели, которые необходимо выдерживать.

В случае обнаружения ошибки после сдачи документа инспектор налоговой инспекции отчёт не примет и отправит уведомление в адрес работодателя об устранении выявленных нарушений в течение 5 дней. При сдаче отчётности в электронном виде такой срок увеличивается до 10 дней.

Бланк и образец 2017

Источник: https://buhs0.ru/raschet-po-straxovym-vznosam-za-9-mesyacev-2017-goda/

Расчет страховых взносов за 3 квартал 2018 | Пример заполнения по образцу РСВ за 3 квартал 2018 — Контур.Бухгалтерия

Расчет по страховым взносам за 3 квартал 2018 сдают все организации и ИП с работниками. Мы расскажем, в какие сроки сдается расчет, куда направляется, можно ли сдавать его на бумаге и представлять ли “нулевой” расчет. А также покажем образец заполнения отчета.

Кто сдает РСВ

Расчет по страховым взносам сдают все работодатели: организации и обособленные подразделения, индивидуальные предприниматели с сотрудниками. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если он является единственным учредителем.

Когда и куда сдавать расчет по страховым взносам

Полагается сдавать расчет не позднее 30 числа в месяце, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это 1 квартал, полугодие, девять месяцев и календарный год.

Расчет, который мы сдаем в апреле, включает показатели с начала года по конец марта. Срок сдачи расчета за 3 квартал в общем случае — не позднее 30 октября.

В 2018 году этот день выпадает на вторник и никуда не сдвигается.

Днем сдачи расчета считается день, когда вы передали инспектору в налоговой отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Способы сдачи расчета

Расчет сдается на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за 2017 год не выше 25 человек. Иначе компании грозит штраф за нарушение формата. Если в прошлом году среднесписочная численность работников более 25 человек, то расчет сдается только в электронном виде через интернет.

Надо ли сдавать нулевки

Расчет полагается сдавать, даже если деятельность в отчетном периоде — третьем квартале 2018 — не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

Штрафы за нарушения при сдаче расчета

При нарушении формата сдачи, когда организация с числом сотрудников более 25 сдает расчет на бумаге, налоговая применяет штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет.

Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления.

При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом — 5% от суммы взносов к уплате.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1000 рублей и больше 30% от суммы взносов к уплате.

Как заполнять РСВ

Форма расчета по страховым взносам 2018 имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении №2 к Приказу ФНС РФ от 10 октября 2016 № ММВ-7-11/551. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежный сумм указывайте в рублях и копейках.

Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета, а при отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста).

Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно.

Уволенные в отчете РСВ за третий квартал 2018 года указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам “1” тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.

Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Познакомьтесь с возможностями Контур.Бухгалтерии бесплатно в течение месяца, экономьте свое время для реальных дел.

Попробовать бесплатно

Пример заполнения РСВ организации с двумя сотрудниками

Источник: https://www.b-kontur.ru/enquiry/367

Корректировка расчета по страховым взносам за 3 квартал 2017: пример

Даже после сдачи расчета по страховым взносам в инспекцию расслабляться рано. Возможно, в расчете закрались ошибки. Пример корректировки расчета по страховым взносам за 3 квартал 2017 года — в этой статье.

На расчет по взносам, который компании сдают в ИФНС с 2107 года, распространяются правила корректировки налоговых деклараций.

[su_quote]

Если из-за ошибки страхователь занизил сумму взносов, то надо подать корректирующий расчет (п. 1, 7 ст. 81 НК РФ).

Если из-за ошибки взносы завышены или неточность на них никак не повлияла, корректировку подавать необязательно. То есть компания сама вправе решать, подавать ее или нет.

Корректировка расчета по страховым взносам за 3 квартал 2017 года: в каких случаях надо сдать

Есть ошибки, которые не влияют на сумму взносов, но которые все же надо уточнить. Это неточности в персональных данных сотрудников (см. таблицу).

Корректировка расчета по страховым взносам за 3 квартал 2017 года: когда надо подать

| Занижение взносов | Подать корректировочный расчет |

| Не отражен сотрудник | |

| Неверно записаны персональные данные | |

| Завышены взносы | Пояснить расхождения |

| Неверно отражены другие сведения (кроме суммы взносов и персональных данных) |

Например, организация забыла отразить в отчете сотрудника. А значит, в отчет не попала его зарплата и сумма взносов с нее. Из-за этого компания занизила взносы. Кроме того, страхователь не отразил персональные данные на сотрудника. Следовательно, надо подать корректировку.

Пример другой ошибки – компания забыла включить в численность застрахованных лиц в подразделе 1.1 и 1.2 сотрудницу в декрете. На сумме взносов такая ошибка никак не отразится. Ее достаточно пояснить, если инспекторы потребуют.

Рассмотрим на примере, как подготовить корректировку РСВ.

Корректирующий расчет по страховым взносам заполняют почти так же, как и другие уточненные декларации. Особенностей не так много. Главное отличие корректировки РСВ за 3 квартал 2017 от первичного расчета – заполнение поля «Номер корректировки» на титульном листе.

Если допущена ошибка в разделе 1 или 2, на титульном листе надо поставить номер корректировки по порядку. Если это первое исправление отчетности — «001», если второе — «002» и т.д.

Пример корректировки расчета по страховым взносам за 3 квартал 2017 года

Источник: https://www.gazeta-unp.ru/articles/51885-korrektirovka-rascheta-po-strahovym-vznosam-2017-qqq-17-m05

Расчет по страховым взносам за 2 квартал 2018 года: форма и образец заполнения

Все организации и (или) их обособленные подразделения, а также индивидуальные предприниматели должны сдавать расчет по страховым взносам в тех случаях, если они являются страхователями.

Страхователями являются те, у кого есть застрахованные лица.

Застрахованными лицами должны быть сотрудники, работающие по трудовым договорам, физические лица, выполняющие работу по гражданско-правовым договарам, а также руководитель организации.

Расчет надлежит предоставлять в налоговую службу независимо от того, велась ли какая-либо финансово-хозяйственная деятельность во 2-м квартале 2018 года или нет. В случае, если деятельность не велась, то на основании письма ФНС России от 12.04.2017 № БС-4-11/6940 надо сдавать так называемый «нулевой» расчет.

Сроки сдачи расчета

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Срок сдачи расчета за 2 квартал 2018 года — 30 июля 2018 года.

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие и девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ).

Расчет по страховым взносам за 2 квартал 2018 года: форма

В ФНС необходимо сдать расчет по страховым взносам за 2 квартал 2018 года. Форма утверждена приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Эта форма применялась в 2017 году, её надо применять и сейчас.

ФНС России планировала откорректировать форму расчета и разместила проект на Едином портале для размещения проектов нормативно-правовых актов. Однако этот проект ещё не принят.

В общем случае расчет состоит из :

- титульного листа;

- листа для физических лиц, не имеющих статуса индивидуального предпринимателя;

- и разделов с певого по третий. Первый и второй раздел имеют приложения.

Если страхователи производили выплаты физическим лицам, то расчет по страховым взносам в соответствии п. п. 2.2, 2.4 «Порядка заполнения расчета по страховым взносам» обязательно должен включать в себя:

- титульный лист;

- раздел 1 — сводные сведения о взносах к уплате;

- подразделы 1.1 Приложения 1 к разделу 1 — «пенсионные взносы»

- подраздел 1.2 взносы на медицинское страхование Приложения 1 к разделу 1;

- приложение 2 к разделу 1 — расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1;

- раздел 3 — сведения персонифицированного учета.

Все остальные приложения к разделу 1 Расчета сумм страховых взносов заполняются и сдаются, только тогда, когда в них есть показатели, а раздел 2 заполняют главы крестьянских фермерских хозяйств.

Расчет по страховым взносам за 2 квартал 2018 года: образец заполнения

Большое количество страхователей заполняет расчет по страховым взносам с использованием различных бухгалтерских программ или онлайн-сервисов. В этом случае расчет формируется автоматически на основании данных, которые страхователь заносит в программу. Тем не менее, необходимо понимать ряд основных принципов формирования расчета, чтобы исключить возможные ошибки.

Ниже приведен образец расчета по страховым взносам за 2 квартал 2018 года с пояснениями особенностей заполнения наиболее распространенных разделов.

Можно скачать образец заполнения расчета по страховым взносам за 2 квартал 2018 года или скачать бланк расчета по страховым взносам за 2 квартал 2018 года в Excel по ссылкам, приведенным в конце статьи.

Исходные данные, используемые в примере

В ООО «Автоматика» во 2-м квартале 2018г. работает один сотрудник, он же — руководитель и при этом не является учредителем. Ежемесячно в период с января по июнь 2018г. ему начислялась зарплата , облагаемая страховыми взносами. Сумма выплат и иных вознаграждений, исчисленных в пользу сотрудника за 2 квартал составила:

— за апрель — 40 тыс.руб;

— за май — 40 тыс.руб.;

— за июнь — 39600 руб.

Итого за II квартал: 119600 руб.

В июне сотрудник 4 дня находился на больничном, и ему оплачен больничный лист в сумме 7200 руб. В том числе за счет работодателя оплачены первые 3 дня болезни, что составило 5400 руб., остальные 1800 руб. – оплачены за счет ФСС.

База для исчисления страховых взносов за второй квартал составила 112 400 руб.

При заполнении данных персонифицированного учета в разделе 3 отражено, что сумма больничного пособия в размере 7200 рублей не входит в облагаемую страховыми взносами базу, поэтому в июне база по всем страховым взносам будет меньше, чем в предыдущие месяцы.

Скачать расчет по страховым взносам за 2 квартал 2018 года: образец (пример) заполнения в формате PDF

Порядок заполнения расчета по страховым взносам за второй квартал 2018 года: пример

Наиболее удобна следующая последовательность действий при заполнении расчета.

В первую очередь заполняются персонифицированные сведения (раздел 3) по каждому работнику, получавшему выплаты в 1 квартале. На основании этого заполняются данные по пенсионному страхованию (подразделы 1.1,1.3 приложения 1 к разделу 1).

Затем отражаются показатели взносов на обязательное медицинское страхование (подраздел 1.2 приложения 1 к разделу 1) и взносов на социальное страхование с расходами, если выплачивались больничные, пособия на детей и т.п. (приложения 2, 3 и 4 к разделу 1).

Приложения 5-10 к разделу 1 заполняют страхователи, имеющие право на применение пониженных тарифов, и производящие выплаты, исключаемые из расчетной базы по страховым взносам.

После заполнения всех указанных выше форм , заполняется сводный раздел — суммы всех страховых взносов, подлежащих к уплате за отчетный период (расчетный) период (раздел 1).

В последнюю очередь после заполнения всех необходимых разделов надо пронумеровать все страницы, где присутствуют показатели и заполнить титульный лист. Подробный порядок заполнения Расчета приведен в приложении № 2 к приказу ФНС РФ от 10.10.2016 № ММВ-7-11/551.

Раздел 3: сведения персонифицированного учета

Раздел 3 в расчете по страховым взносам нужно заполнять на всех застрахованных лиц за апрель, май и июнь, включая всех тех, кому за этот период начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

Подраздел 3.1 раздела 3 отражает персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В строке 020 указываем код отчетности за 2 квартал — «31» .

В строке 040 указываем порядковый номер сотрудника.

В строке 120 указываем гражданство (код страны) по Общероссийскому классификатору стран мира (утв. постановлением Госстандарта России от 14.12.2001 № 529-ст).

В подразделе 3.2 раздела 3 показываются сведения о суммах выплат, исчисленных в пользу физического лица за последние три месяца, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование и сведения о выплатах, на которые исчислены страховые взносы по дополнительному тарифу.

Приложение 3 к разделу 1: расходы на пособия

Ввиду того, что сотрудник получил пособие по нетрудоспособности, то необходимо заполнить приложение 3 раздела 1.

В строке 010 указывается количество случаев, количество дней и расходы, понесенные в связи с оплатой пособия по временной нетрудоспособности. В этой строке расходы, понесенные работодателем для оплаты трех первых дней больничного не отражаются.

Строка 100 содержит сумму всех расходов по обязательному соц. страхованию на случай временной нетрудоспособности и в связи с материнством, а также расходы, осуществляемые в соответствии с законодательством РФ.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В этом приложении производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством.

В поле 001 Приложения 2 к разделу 1 указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС);

- «2» – зачетная система выплат страхового обеспечения (В этом случае пособия оплачивает работодатель, а затем получает возмещение затрат или зачет из ФСС).

Строка 010 — указывается общее количество застрахованных лиц всего с начала года, всего за 2 квартал и в том числе за последние три месяца.

Строка 020 — указываются суммы выплат, исчисленных застрахованным лицам: всего за 2-й квартал и помесячно за апрель, май и июнь.

Строка 030 — указываются суммы выплат, которые не облагаются страховыми взносами на обязательное социальное страхование в соответствии со ст.422 НК РФ.

Строка 050 — указывается база для исчисления страховых взносов на обязательное социальное страхование.

Строка 060 — исчисленные страховые взносы

Строка 070 – в ней отражаются расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Поэтому размер пособия за первые три дня больничного листа, который оплачивает работодатель, сюда не включается (письмо ФНС России от 28.12.2016 № ПА-4-11/25227).

Строка 080 — указываются суммы, возмещенные ФСС на оплату больничных и прочих социальных выплат.

При заполнении строки 090 используется следующая формула:

| Строка 090 | = | Строка 060 | — | Строка 070 | + | Строка 080 |

В случае, если сумма взносов оказалась положительной, т.е. к уплате, то в строке 090 указывается код признака строки «1». Однако, если сумма произведенных расходов оказалась больше начисленных взносов, то в строке 90 указывается код признака «2». Сумма в строке 090 всегда отражается только в положительном значении, знак «минус» не ставится.

Далее заполняем

Подраздел 1.2 Расчет взносов на обязательное медицинское страхование

Подраздел 1.2 содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование.

Строка 010 — отражает общее количество застрахованных лиц с начала года, количество застрахованных лиц во 2 квартале 2018 года и в том числе количество лиц, застрахованных в последние три месяца расчетного периода.

Строка 020 — отражает количество застрахованных лиц с начала года, количество застрахованных лиц во 2 квартале 2018 года и в том числе количество лиц, застрахованных в последние три месяца расчетного периода с выплат которым исчислены страховые сборы.

Строка 030 — Суммы выплат, исчисленных в пользу физических лиц.

Строка 040 — Суммы, не подлежащие обложению страховыми взносами в соответствии с законодательством.

Строка 050 — база для исчисления страховых взносов

Строка 060 — Суммы исчисленных страховых взносов на обязательное медицинское страхование.

Подраздел 1.1 Расчет взносов на обязательное пенсионное страхование

Подраздел 1.1 содержит расчет облагаемой базы на обязательное пенсионное страхование, а также расчет сумм страховых взносов на пенсионное страхование.

Строка 010 — отражает общее количество застрахованных лиц с начала года, количество застрахованных лиц во 2 квартале 2018 года и в том числе количество лиц, застрахованных в последние три месяца расчетного периода.

Строка 020 — отражает количество застрахованных лиц с начала года, количество застрахованных лиц в 2 квартале 2018 года и в том числе количество лиц, застрахованных в последние три месяца расчетного периода с выплат которым исчислены страховые сборы.

Строка 021 – количество физических лиц из строки 020, выплаты которым превышают предельную величину базы для расчета пенсионных взносов ( в используемом примере таких нет).

Размер предельной базы для взносов на обязательное пенсионное страхование в 2018 году составляет 1021000 руб. (Постановление Правительства РФ от 15.11.2017 № 1378).

В том случае, когда доход работника, рассчитанный нарастающим итогом с начала календарного года, превысил эту базу, а работодатель применяет основной (не пониженный) тариф взносов на обязательное пенсионное страхование, то с суммы превышения взносы на ОПС начисляются по тарифу 10% (п. 1 ст. 426 НК РФ).

Если же работодатель применяет пониженные тарифы (ст. 427 НК РФ), то с дохода работника, превысившего с начала года 1 021 000 руб., взносы на ОПС начислять уже не нужно (п. 3 ст. 421 НК РФ).

Строка 030 — Суммы выплат, исчисленных в пользу физических лиц.

[su_quote]

Строка 040 — Указываются выплаты, не подлежащие обложению страховыми взносами на обязательное пенсионное страхование.

Строка 050 — База для исчисления пенсионных взносов.

Строка 060 — Исчисленные пенсионные взносы.

Строка 061 — в том числе с базы, не превышающей предельную величину базы для исчисления страховых взносов на обязательное пенсионное страхование.

Раздел 1 Сводные данные об обязательствах плательщика страховых взносов

В разделе 1 расчета за второй квартал 2018 года отражаются суммарные показатели по суммам страховых взносов к уплате.

После расчета всех страховых взносов, выполненных ранее, данные по каждому взносу переносятся в раздел 1, где указываются начисленные и подлежащие перечислению страховые взносы с начала года, а также в помесячной разбивке последнего квартала отчетного периода (в данном примере это апрель, май и июнь). Те страховые взносы, которые уплатил работодатель, в расчете не отражаются.

Ввиду того, что в рассматриваемом примере в июне месяце произошло превышение расходов над исчисленными страховыми взносами в фонд социального страхования в размере 860 руб. 40 коп. , это необходимо отразить в строке 123 раздела 1. ФСС должно зачесть эту сумму в дальнейшем в счет страховых взносов.

Строки 110-113 и 120-123 в разделе 1 заполняются на основании строки 090 приложения 2. Из графы 2 данные переносятся в строки 110 или 120, из граф 6,8,10 соответственно в строки 111-113 или 121-123 в соответствии с месяцем.

Если в строке 090 признак 1, то сумма указывается в строках 110-113, если признак 2 — то сумма в строках 120-123. Одновременное заполнение строк 110-113 и 120-123 не допускается, т.е., если сумма в строке 110, то в строке 120 прочерк, и наоборот (так же за каждый из 3-х месяцев).

Если сумма в строке 110 – сумма к уплате за расчетный период, если сумма в строке 120 – превышение расходов за период (к возмещению из ФСС или к зачету в счет будущих платежей).

В этом разделе в строке 010 указывается код ОКТМО, а в строках 020, 040 и 100 указываются КБК по видам страховых взносов.

КБК в строке 060 указывается только в том случае, если есть суммы страховых взносов на пенсионное страхование по дополнительным тарифами, а в строке 080 при наличии сумм страховых взносов на дополнительное социальное обеспечение.

Титульный лист

После того, как все страницы расчета заполнены и пронумерованы, заполняется титульный лист.

Код расчетного периода за полугодие — «31».

Если расчет предоставляется по месту нахождения российской организации, то указывается код «214».

В случае, если расчет подает индивидуальный предприниматель по месту жительства, то указывается код «120».

Свои коды также имеют адвокаты, нотариусы и глаы крестьянских (фермерских) хозяйств.

Наименование организации или ФИО ИП указываются полностью без сокращений в соответствии с документами.

Код вида экономической деятельности заполняется в соответствии с классификатором ОКВЭД2 (ОК 029-2014 (КДЕС Ред. 2)).

Примечание: Наименование организации, её реквизиты, ФИО сотрудников и их персонифицированные данные, используемые в рассмотренном примере, являются вымышленными. Администрация сайта не несет ответственности за возможные случайные совпадения данных.

Источник: https://tgdon.ru/n2/rsv-za-3-kvartal-2017-obrazec-zapolnenia.html

Образец расчета по страховым взносам (ЕРСВ) за год

Сдача ЕРСВ: что включать в годовой отчет?

Нулевой расчет: особенности сдачи

Каков срок подачи расчета за 4 квартал 2017 года и другие периоды?

Сдача ЕРСВ: что включать в годовой отчет?

За 2017 год используется та форма ЕРСВ, что утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551@, несмотря на то что ожидается скорое вступление в силу изменений в составе формы, обусловленных принятием проекта приказа ФНС о соответствующих изменениях.

В общем случае ЕРСВ за 2017 год должен включать:

- титульный лист;

- раздел 1 — в нем приводятся сводные данные по всем взносам, подлежащим уплате за отчетный (расчетный) период;

- подразделы 1.1, 1.2, входящие в приложение 1 к разделу 1, в которых отражаются расчеты по всем взносам;

- приложение 2 к разделу 1, где отражаются сведения по взносам на страхование временной нетрудоспособности сотрудников и утраты трудоспособности, связанной с материнством;

- раздел 3, в котором фиксируются сведения о каждом работнике.

В зависимости от особенностей организации труда на предприятии в расчет могут включаться и иные листы при наличии данных для их заполнения. Так, с высокой вероятностью работодателю также придется заполнить:

- приложение 3 к разделу 1, т. к. в нем отражаются данные о расходах на выплату больничных.

Ознакомиться с образцом расчета страховых взносов за 4 квартал 2017 года вы можете на нашем сайте — по ссылке ниже:

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Скачать образец

В отдельных случаях в ФНС сдается нулевой ЕРСВ.

Нулевой расчет: особенности сдачи

Рассматриваемая разновидность ЕРСВ предоставляется, если за отчетный период хозяйствующий субъект не производил выплат, облагаемых взносами.

При этом нулевой расчет обязательно сдается:

- Всеми организациями (даже не имеющими штата по трудовым договорам или договорам подряда).

Отчет сдается, даже если в фирме работает только директор без трудового договора (письмо Минфина РФ от 15.03.2016 № 03-11-11/14234).

- ИП с работниками (подрядчиками в статусе физлиц, не зарегистрированных как ИП).

Поводами для сдачи нулевого ЕРСВ, как правило, становятся:

- нахождение (в отчетном периоде) всех сотрудников в неоплачиваемом отпуске, на больничном;

- ведение директором, не имеющим трудового договора с фирмой, самостоятельной деятельности без наемных работников (подрядчиков);

- неосуществление подрядчиками оплачиваемых (и облагаемых взносами) работ в отчетном периоде.

Нулевой ЕРСВ должен включать (письмо ФНС России от 12.04.2017 № БС-4-11/6940@):

- Титульный лист.

- Раздел 1, в котором отражаются только:

- код ОКТМО;

- КБК по взносам.

- Приложения 1 и 2 к разделу 1 с указанием:

- кодов применяемых тарифов;

- количества работников или подрядчиков (включая директора) по каждому виду взносов.

В остальных полях указанных приложений проставляются нули либо прочерки.

В нем отражаются все имеющиеся сведения.

В подразделе 3.2 следует во всех ячейках проставить нули.

Каков срок подачи расчета за 4 квартал 2017 года и другие периоды?

ЕРСВ в любой разновидности — стандартный или нулевой — необходимо сдать в ФНС до 30-го числа месяца, идущего за отчетным периодом. То есть срок подачи РСВ за 4 квартал 2017 года — 30.01.2018.

Расчет представляется в электронном виде предприятиями, которые имеют:

- среднесписочный размер штата более 25 человек;

- статус вновь созданной организации и штат более 25 человек.

Мы подобрали для вас отличные сервисы электронной отчетности!

Остальные плательщики взносов вправе сдать бумажную версию ЕРСВ.

За нарушение сроков сдачи РСВ за 4 квартал 2017 года или иной период к плательщику будет применена санкция в виде штрафа в 5% от долга по взносам — сразу же после просрочки предоставления документа. С началом каждого следующего месяца штраф будет увеличиваться еще на 5%, пока отчет будет не сдан (или штраф не достигнет величины в 30% от долга).

Если сдать бумажный расчет, когда нужен электронный, штраф составит 200 рублей. При этом санкций за непредоставление ЕРСВ не последует.

***

Отчет РСВ за 4 квартал 2017 года сдается по форме, которая утверждена самой первой редакцией приказа № ММВ-7-11/551@. В зависимости от содержания трудовых правоотношений с участием плательщика взносов состав расчета может быть разным. В некоторых случаях в ФНС сдается нулевой расчет.

Источник: https://nsovetnik.ru/strahovye-vznosy/obrazec-rascheta-po-strahovym-vznosam-ersv-za-god/