Порядок списания имеющийся дебиторской задолженности

Территориальным фондом обязательного медицинского страхования по результатам проверки деятельности медицинской организации выставлено требование о восстановлении средств, использованных не по целевому назначению (капитальный ремонт, не входящий в структуру тарифного соглашения на оплату медицинской помощи по ОМС).

На основании требования за медицинской организацией числится дебиторская задолженность. По результатам технической экспертизы, проведенной медицинской организацией ремонт оборудования был признан текущим (т.е. входящий в структуру тарифного соглашения на оплату медицинской помощи по ОМС).

Как правильно в бухгалтерском учете списать имеющуюся дебиторскую задолженность?

На основании решения суда, об отказе взыскании задолженности, учреждение может признать её безнадежной к взысканию и списать с балансового учета.

Безнадежную дебиторскую задолженность списывают в учете по решению комиссии учреждения по поступлению и выбытию активов.

О том, как списать с забаланса, сказано в пункте 339 Инструкции к Единому плану счетов № 157н.

Нереальную к взысканию дебиторскую задолженность спишите с баланса такими проводками.

Основание – Бухгалтерская справка (ф. 0504833).

| № | Содержание операции | Дебет счета | Кредит счета |

| Задолженность по расходам: | |||

| 1 | Списана с баланса задолженность, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.206.XX.660 |

В данном случае на счет 04 «Задолженность неплатежеспособных дебиторов» списанную с баланса дебиторскую задолженность не отражайте, так как комиссия признает ее безнадежной по решению суда, и возобновлять процедуру взыскания не придется.

Порядок списания дебиторской задолженности установлен пунктами 78, 80, 82, 84, 86 Инструкции № 162н, Методическими указаниями, утвержденными приказом Минфина России от 30 марта 2015 № 52н, и разъяснен в письмах Минфина России от 1 сентября 2016 № 02-07-10/51234, от 11 февраля 2016 № 02-07-10/7306.

Обоснование

Как списать безнадежную дебиторскую задолженность

Контролируйте расчеты с контрагентами и бюджетом. Вам задолжали – примите меры, чтобы успеть взыскать долг. Если не успели, спишите безнадежную задолженность в бухучете и признайте для налогов. В рекомендации расскажем, когда возникает дебиторка, когда ее списывать и как оформить это в бухучете и налогах.

Когда списать задолженность

Если в учете давно числится дебиторская задолженность – примите меры к ее списанию с баланса. Для этого соберите комиссию по поступлению и выбытию активов.

Она проанализирует ситуацию, если есть основания полагать, что долг взыскать невозможно, признает его безнадежным. Общие требования, как признать дебиторку безнадежной для взыскания в бюджет, установило Правительство РФ постановлением от 6 мая 2016 № 393.

ГРБС берут их за основу и утверждают свои порядки для подведомственных казенных учреждений. В них прописывают:

основания, чтобы признать дебиторку безнадежной;

перечень документов, которые надо оформить. Вам понадобятся выписки из отчетности по балансовым и забалансовым счетам, решение о признании задолженности безнадежной.

Бюджетные и автономные учреждения разрабатывают порядок, как списывать безнадежную дебиторку, самостоятельно. За основу берут те же документы, что и в общих требованиях для взыскания в бюджет (письмо Минфина России от 14 июля 2017 № 02-08-10/45171).

Когда в бухучете нужно списать дебиторскую задолженность

В бухучете дебиторскую задолженность списывают с балансового учета или с забаланса. Есть случаи, когда после списания с баланса дебиторку не нужно ставить за баланс.

Дебиторку списывайте сразу – ту, у которой есть подтверждающие документы, что она безнадежная. Если выявили несколько безнадежных долгов – списывайте их отдельно по каждому обязательству или дебитору (п.

340 Инструкции к Единому плану счетов № 157н).

Когда списать с баланса

С балансового учета дебиторку спишите, когда комиссия учреждения по поступлению и выбытию активов примет такое решение. Списали дебиторку с баланса, поставьте за баланс – на счет 04 «Задолженность неплатежеспособных дебиторов».

Исключение – задолженность за балансом не учитывайте, если комиссия признает ее безнадежной по документам, и возобновлять процедуру взыскания не придется. Например, когда есть подтверждающие документы, что должник ликвидирован или умер.

Когда списать с забаланса

Решение списать долг с забаланса также принимает комиссия по поступлению и выбытию активов. Для этого задолженность признают безнадежной к взысканию по одному из оснований:

есть документы, которые подтверждают ликвидацию или смерть дебитора;

истек срок, когда можно возобновить процедуру взыскания по законодательству РФ;

другие случаи, которые установлены законодательством.

К другим случаям, например, относится такой: налоговым законодательством или Бюджетным кодексом установлено, что администраторы доходов определяют порядок и случаи, когда задолженность по платежам в бюджет признают безнадежной и списывают с учета (ч. 4 ст. 47.2 Бюджетного кодекса РФ). Общие требования, как признать задолженность безнадежной, установило Правительство постановлением от 6 мая 2016 № 393.

Также спишите задолженность с забалансового учета, если контрагент с вами рассчитался. Сделайте это, когда он внес деньги или погасил долг другим способом, который не противоречит действующему законодательству. В этом случае сначала восстановите задолженность на балансовом учете. Как это сделать, см. проводки для казенных, бюджетных и автономных учреждений.

Об этом сказано в пункте 339 Инструкции к Единому плану счетов № 157н и разъяснено в письме Минфина России от 11 февраля 2016 № 02-07-10/7306.

В учете казенных учреждений:

У казенных учреждений есть случаи, когда они согласовывают свое решение списать задолженность. Рассмотрим подробнее.

Дебиторку по счету 303.00 «Расчеты по платежам в бюджеты» списывают по распорядительному акту органа госвласти, должностного лица или другого уполномоченного органа. Об этом прямо сказано в пункте 120 Инструкции № 162н. Распорядительный акт – это судебное постановление. А для задолженности по налогам, которую признали безнадежной по закону, достаточно приказа руководителя.

По остальным счетам решение списать задолженность согласовывайте с ГАДБ. Это связано с тем, что все доходы казенного учреждения зачисляют в бюджет (п. 3 ст. 161 Бюджетного кодекса РФ).

Подтверждает этот подход часть 4 статьи 298 Гражданского кодекса РФ, где сказано, что казенное учреждение не вправе распоряжаться имуществом без согласия собственника.

Причем дебиторская задолженность – тоже имущество учреждения, когда она возникает, происходит отвлечение денег из хозяйственного оборота. Например, если учреждение перечисляет аванс (ст. 128 ГК РФ).

Кроме того, согласовывать решение списать долги нужно и для того, чтобы главный администратор своевременно отражал в учете операции с доходами, которые зачислят в бюджет. Такой вывод следует из пункта 339 Инструкции к Единому плану счетов № 157н и писем Минфина России от 18 февраля 2014 № 02-06-10/6776, от 18 декабря 2012 № 02-04-10/5225.

Совет: признали задолженность безнадежной по Закону от 2 октября 2007 № 229-ФЗ, решение списать согласуйте с вышестоящей организацией. В этом случае оно носит уведомительный характер.

Учреждение пишет в адрес вышестоящего учреждения письмо. Уведомляет о том, что списывает задолженность с балансового или забалансового учета. В письме указывает основание – решение суда признать должника банкротом. К уведомлению прикладывает копии документов, на основании которых списывает задолженность.

Какими документами оформить

Решили списать дебиторку – подготовьте пакет документов в таком порядке.

Факт того, что у вас возникла просрочка по дебиторской задолженности, подтвердите документами. Их перечень пропишите в отдельном положении. Это могут быть:

выписка из отчетности;

справка о мерах, которые приняли, чтобы взыскать долг;

документы о том, что должника больше нет: ликвидирован или умер и т. д.

Чтобы зафиксировать размер просроченной дебиторки, проведите инвентаризацию. Для этого руководитель издает приказ. Комиссия проверяет документы и отражает долг в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089). К описи приложите документы, которые подтверждают дебиторскую задолженность, например:

договор, в котором указан срок, когда контрагент гасит свои обязательства;

товарные накладные;

акты выполненных работ или оказанных услуг;

акты инвентаризации дебиторской задолженности на конец отчетного или налогового периода.

Затем руководитель издает приказ списать дебиторскую задолженность. Основание – акт инвентаризации и служебная записка. По этому приказу бухгалтер спишет дебиторскую задолженность с балансового учета.

Такой порядок следует из части 1 статьи 9 Закона от 6 декабря 2011 № 402-ФЗ, пункта 7 Инструкции к Единому плану счетов № 157н, писем Минфина России от 8 апреля 2013 № 03-03-06/1/11347, от 29 мая 2012 № 02-06-10/1902 и УФНС России по г. Москве от 13 апреля 2011 № 16-15/035618.1.

Как списать в бухучете

Когда нужно переводить дебиторскую задолженность на счет 209.30

Задолженность со счетов 206.00, 208.00 переведите на счет 209.30 «Расчеты по компенсации затрат», если это:

предварительные оплаты, когда контракт или договор расторгли, контрагент деньги не вернул, и вы ведете претензионную работу;

подотчетные деньги, за которые сотрудник не отчитался, а вы не удержали у него из зарплаты;

отпускные, когда сотрудник уволился, а дни отпуска не отработал;

лишние выплаты.

Такой вывод следует из пункта 220 Инструкции к Единому плану счетов № 157н, письма Минфина России от 9 ноября 2016 № 02-06-10/65506 и пункта 4.2 Методических рекомендаций, доведенных письмом Минфина России от 19 декабря 2014 № 02-07-07/66918.

Как списать задолженность

Как списать с баланса безнадежную дебиторскую задолженность

Сумму спишите на финансовый результат текущего года. Учтите, что списать долг из-за того, что контрагент неплатежеспособен, – это не аннулировать задолженность. С баланса она попадает на забалансовый счет 04 «Задолженность неплатежеспособных дебиторов» и определенное время числится там.

Аналитический учет по забалансовому счету 04 ведите в карточке учета средств и расчетов (ф. 0504051):

по видам поступлений и выплат, по которым учитывали задолженность дебиторов на балансе учреждения;

по должникам – указывайте их полное наименование и другие реквизиты, которые нужны, чтобы идентифицировать дебитора, когда будете взыскивать задолженность.

Задолженность контрагент так и не погасил, а срок требовать возврата истек, спишите задолженность и с забаланса. Такие правила предусмотрены пунктами 339, 340 Инструкции к Единому плану счетов № 157н, пунктом 120 Инструкции № 162н

Порядок, как сделать проводки, чтобы списать с балансового учета задолженность неплатежеспособных дебиторов, зависит от типа учреждения.

В учете казенных учреждений:

Нереальную к взысканию дебиторскую задолженность спишите с баланса такими проводками.

Основание – Бухгалтерская справка (ф. 0504833).

| № | Содержание операции | Дебет счета | Кредит счета |

| Задолженность по доходам: | |||

| 1. | Списана с баланса и одновременно принята на забаланс задолженность по доходам, которую взыскать нереально | КДБ.1.401.10.173 | КДБ.1.205.XX.660 |

| Увеличение забалансового счета 04 | |||

| 2. | Списана с баланса и одновременно принята на забаланс задолженность по кредитам, займам, ссудам, которую взыскать нереально | КДБ (КИФ).1.401.10.173 | КДБ (КИФ).1.207.XX.640 |

| Увеличение забалансового счета 04 | |||

| Задолженность по расходам: | |||

| 3. | Списана с баланса и одновременно принята на забаланс задолженность по выданным авансам, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.206.XX.660 |

| Увеличение забалансового счета 04 | |||

| 4. | Списана с баланса и одновременно принята на забаланс задолженность подотчетников, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.208.XX.660 |

| Увеличение забалансового счета 04 |

Такой порядок установлен пунктами 78, 80, 82, 84, 86 Инструкции № 162н, Методическими указаниями, утвержденными приказом Минфина России от 30 марта 2015 № 52н, и разъяснен в письмах Минфина России от 1 сентября 2016 № 02-07-10/51234, от 11 февраля 2016 № 02-07-10/7306.

Источник: https://www.budgetnik.ru/qa/2352371-poryadok-spisaniya-imeyushchiysya-debitorskoy-zadoljennosti

Списание безнадежной дебиторской задолженности: проводки по налоговому и бухучету

Оглавление:

От нарушений договорных обязательств со стороны контрагентов не застрахована ни одна организация. Штрафные санкции, предусмотренные контрактами, не пугают недобросовестных партнеров и клиентов, если они не могут или не хотят выполнять условия соглашения.

И даже суд не всегда помогает восстановить справедливость и вернуть предприятию долги, суммы которых «висят» на балансе фирмы, безосновательно увеличивая ее налогооблагаемую прибыль.

Проводки по списанию дебиторской задолженности можно совершить только в том случае, если она признана «безнадежной».

Какая «дебиторка» подлежит списанию

Образование невозвратной «дебиторки» – настоящая «головная боль» бухгалтерии и собственников предприятия.

Мало того, что организация недополучила свои «кровные», она еще вынуждена включать сумму задолженности в расчет чистой прибыли и оплачивать налоги исходя из завышенных показателей.

Таким образом, дефолтные долги искажают картину финансового состояния, и фирма-кредитор заинтересована в скорейшем их списании. Но сделать это можно только после того, как исчерпаны все законные способы взыскать с дебитора задолженность.

Долги признаются безнадежными по следующим основаниям:

- Срок исковой давности по задолженности истек. Согласно ст. 196 ГК РФ он составляет 3 года, при условии, что за этот период организация не обращалась в суд, а должник не производил никаких действий, подтверждающих признание долга. О признании претензий дебитором свидетельствуют любые, даже копеечные, платежи по имеющейся задолженности, подписанные акты сверки, письменные ответы и т.д. С момента совершения какого-либо из этих действий срок исковой давности начинает отсчитываться заново.

- Получить долг не представляется возможным по объективным причинам: предприятие-должник уже не существует, признано банкротом и его активов не достаточно для выплат кредиторам в процессе ликвидации. Обосновать нереальность взыскания необходимо документально: выпиской из ЕГРЮЛ о закрытии дебитора, судебным решением о ликвидации, уведомлением о нехватке имущества фирмы для удовлетворения всех требований и другими официальными бумагами.

Подготовка к списанию задолженности

Порядок списания безнадежной задолженности регламентирован Положением по ведению бухучета (приложение к Приказу Минфина №34н от 29.07.1998 г.).

По каждому долгу проводки осуществляются отдельно: нельзя списать сразу всю «дебиторку» одной суммой.

Все должники и причитающиеся к взысканию с них суммы должны систематически выявляться и вноситься в специальный реестр по результатам инвентаризации.

Инвентаризация задолженности выполняется по распоряжению руководителя организации, а также в случаях, предусмотренных законодательством: закон о бухучете (№402-ФЗ) предписывает проводить ее в обязательном порядке перед подготовкой годовой отчетности. Предприятия, создающие резервы сомнительных долгов (РСД), делают инвентаризацию поквартально, и на основании данных о дебиторской задолженности на конец отчетного периода рассчитывают сумму резервных отчислений (НК РФ, ст. 266, п.4).

Акт инвентаризации и документы, подтверждающие безнадежность долга, дают основания для списания «дебиторки» с баланса компании. Бухгалтерия делает это по письменному распоряжению руководителя. Все бумаги, связанные с возникновением задолженности, ее сопровождением и списанием подлежат хранению в течение 5 лет с момента выведения за баланс.

Типовые проводки по списанию безнадежных долгов

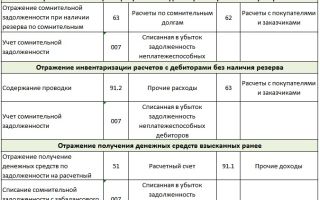

Какие проводки по списанию «дебиторок» нужно сделать бухгалтерии, зависит от того, формирует ли организация РСД. Если да:

- Кредит 62, 60, 70, 71, 73, 76 (расчеты с контрагентами) – Дебет 63 (РСД).

- Дебет 007 (убыток по задолженности неплатежеспособных дебиторов).

В случае, когда организация резервировала средства по данному долгу не на всю сумму, покрытие за счет РСД возможно только частично. Остаток будет включаться в состав внереализационных расходов по Дт91.2. Туда же списываются «дебиторки», если резерва не создавалось.

Несколько слов о счете 007. Это забалансовый счет, на котором учитываются безнадежные долги с подробной аналитикой: кто дебитор, сколько, когда и на каком основании списано.

Если есть шанс однажды вернуть потерянные деньги (по решению суда, с улучшением материального положения клиента), счет 007 дает возможность это сделать: проводкой Кт91.

1 (внереализационные доходы) – Дт51 (расчетный счет фирмы), затем – списанием суммы оплаченного долга с 007.

Списание дебиторской задолженности и налоговый учет

Для упрощения работы с «дебиторкой» в налоговом и бухучете, рекомендуется установить единообразие в учетной политике фирмы: если организация формирует резервы сомнительных долгов в целях налогообложения, то же нужно делать и в отношении бухгалтерии. В этом случае списание безнадежных задолженностей будет происходить по одним принципам: через РСД, а при его отсутствии — через внереализационные расходы (ст. 265-266 НК РФ).

Для налогового учета злостных неплательщиков у кредитора важно, кем является дебитор: покупателем или поставщиком. Первый вариант предполагает, что списание долга за реализованные товары (услуги) сопровождается налогом на добавленную стоимость, если он не был начислен в момент отгрузки.

Если недобросовестность проявил продавец, не поставивший оплаченный товар, возникшая у покупателя «дебиторка» также может стать невозвратной. Здесь проблема с НДС решается просто: обязанности по его уплате у кредитора не возникает. Но и предъявить к вычету налог, включенный в аванс продавцу, он не может. Тогда НДС вместе с остальной суммой долга превращается в безнадежную задолженность.

Затруднения у бухгалтеров вызывает такой вопрос: если задолженность списана, нужно ли начислять НДС в случае возврата долга в дальнейшем? Поскольку этот налог уже был учтен либо в момент отгрузки, либо при списании, повторно этого делать не надо. Зато у кредитора возникает другая обязанность: оплатить налог на прибыль, так как полученный им долг становится внереализационным доходом.

Учет НДС при списании невозвратного долга покупателя

В налоговом учете списание дебиторской задолженности дополняется проводкой по НДС: Дт76 (отложенные расчеты по НДС) – Кт68 (текущие расчеты по НДС). При наличии резерва сомнительных платежей все долги в нем относятся к внереализационным расходам, по которым не оплачивается НДС до окончания отчетного периода.

В конце квартала нужно сравнить зарезервированную сумму с размером безнадежной задолженности, зафиксированной актом инвентаризации. Разница в цифрах в пользу РСД означает, что не все недополученные от контрагентов платежи являются невозвратными, и с них нужно уплатить НДС.

Если дефолтные долги, признанные нереальными к взысканию, превышают резервный фонд, переплата вычитается из налогооблагаемой суммы на основании акта сверки.

https://www.youtube.com/watch?v=IC7ThmPtDug

Что касается последних изменений в налоговом учете долговых обязательств – письмом Минфина №03-07-15/6333 от 04.03.2014 г. штрафные санкции за просроченные платежи выведены из-под налогообложения элементов ценообразования.

Это значит, что по ним можно делать в 2015 году списание дебиторской задолженности проводками по бухгалтерии.

Вопрос признания всей суммы «дебиторки» не облагаемой налогами обсуждается на уровне правительственных экспертов, но пока введение такого положения считается преждевременным и нецелесообразным.

Также существует проблема списания безнадежных долгов для тех предприятий, которые перешли с общего на специальные налоговые режимы, если «дебиторка» у них образовалась в период применения ОСНО. Налоговый Кодекс не освещает такие ситуации, и бухгалтерам приходится обращаться за разъяснениями к инспекторам ИФНС.

Источник: https://dezhur.com/db/buhgalteriya/spisanie-beznadezhnoy-debitorskoy-zadolzhennosti-provodki-po-nalogovomu-i-buhuchetu.html

Безнадежная дебиторская задолженность: Правила списания

П(С)БУ и НКУ дают различные определения термина «безнадежная дебиторская задолженность но его суть заключается в самом названии: нет надежды на погашение. Для начала прочитаем определение этого термина в двух нормативных актах.

СРОКИ: Безнадежная дебиторская задолженность – текущая дебиторская задолженность, относительно которой существует уверенность о ее невозврате должником или по которой истек срок исковой давности. (П.

4 П (С) БУ 10 «Дебиторская задолженность»).

Безнадежная задолженность – задолженность, соответствующая одному из следующих признаков:

а) задолженность по обязательствам, по которым истек срок исковой давности;

б) просроченная задолженность, не погашенная вследствие недостаточности имущества физического лица, при условии, что действия кредитора, направленные на принудительное взыскание имущества должника, не привели к полному погашению задолженности;

в) задолженность субъектов хозяйствования, признанных банкротами в установленном законом порядке или прекращенных как юридические лица в связи с их ликвидацией;

г) задолженность, оказавшаяся непогашенной вследствие недостаточности средств, полученных после обращения кредитором взыскания на заложенное имущество в соответствии с законом и договором, при условии, что другие действия кредитора по принудительному взысканию другого имущества заемщика, определенные нормативно-правовыми актами, не привели к полному покрытия задолженности;

г) задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством;

д) просроченная задолженность умерших физических лиц, а также лиц, которые в судебном порядке признаны безвестно отсутствующими, недееспособными или объявлены умершими, а также просроченная задолженность физических лиц, осужденных к лишению свободы (пп. 14.1.11 НКУ).

Как видите, оба термина говорят о просроченной дебиторской задолженности, по которой истек срок исковой давности.

Напомним срок исковой давности – это срок, в пределах которого лицо может обратиться в суд с требованием защиты своих прав и интересов (ст. 256 ГКУ).

Общая исковая давность – три года, но в отдельных случаях закон может устанавливать другой, специальный срок исковой давности (ст. 258 ГКУ). К тому же контрагенты могут договориться (в письменном виде) об увеличении срока исковой давности (ст. 259 ГКУ).

Исковой давности начинают отмерять со дня, когда лицо узнало или могло узнать о нарушении своего права.

Проще говоря, если дату погашения дебиторки установлено договором, а должник не выполнил своих обещаний, начинаем отсчитывать срок исковой давности со дня, когда истек договорный срок для погашения обязательств.

Когда даты погашения долга не установлено, течение срока исковой давности начинается со дня, когда у кредитора возникает право предъявить свои требования должнику (ч. 5 ст. 261 ГКУ).

Итак, сравнивая терминологию, можно сказать: по бухгалтерским правилам признать безнадежной и списать можно любую задолженность. в непогашении которой мы уверены.

Но в налоговом законодательстве есть дополнительный барьер для «безнадежкы» – НКУ называет конкретный перечень ситуаций, при которых задолженность можно признать безнадежной.

К каким последствиям приведет такое нестыковки понятий П (С) БУ и НКУ увидите дальше.

Списываем дебиторку в бухучете

В бухучете все довольно просто: истек срок исковой давности – пора списывать дебиторку. Не истек срок исковой давности, но на руках сведения, вселяют уверенность в непогашении долга, – можно долг списать (например, если стало известно, что должник объявлен банкротом или ликвидирован). Безнадежная задолженность списывается двумя способами:

– Используя ранее начисленный резерв сомнительных долгов;

– Прямым списанием дебиторки на прочие расходы операционной деятельности.

Поэтому сейчас сосредоточим внимание на непосредственном списании дебиторки. П (С) БУ 10 гласит: «Текущая дебиторская задолженность, по которой создание резерва сомнительных долгов не предусмотрено, в случае признается безнадежной списывается с баланса с отражением в составе прочих операционных расходов» (п. 11).

Отсюда делаем вывод: резерв сомнительных долгов можно использовать для списания только тех задолженностей, под которые его было создано.

Здесь возникает резонный вопрос: если резерв был начислен в размере 30% от суммы задолженности, то какую сумму долга можно списать за счет резерва – 30% или всю задолженность?

На этот вопрос ответа нет ни в П (С) БУ, ни в письмах Минфина. Поэтому считаем: разрешено то, что не запрещено! Если сомнительный долг расходы «бронировали» – значит, при списании дебиторки мы можем использовать резерв «на полную».

В случае, когда сумма долга превышает размер резерва сомнительных долгов, мы сначала используем весь резерв, а затем сумму дебиторки оставшуюся списываем на прочие операционные расходы.

Если мы имеем дело с безнадежной дебиторкой, по которой П (С) БУ не позволяет создавать резерв, ее можно списать лишь на прочие операционные расходы.

Напомним резерв не создают под дебиторскую задолженность, предназначенную для продажи, приобретенную и которое не является финансовым активом (т.е. погашение этой задолженности не принесет предприятию средств – например, дебиторка по перечисленным предоплатами).

Отражают списание безнадежной задолженности следующими проводками:

– Списание за счет резерва: Дт 38 «Резерв сомнительных долгов» Кт 36 «Расчеты с покупателями и заказчиками», 37 «Расчеты с разными дебиторами» ‘, – списание после исчерпания резерва или без него: Дт 944 «Сомнительные и безнадежные долги» Кт 36, 37.

Плюс информацию о списанную дебиторку показывают на забалансовом субсчете 071 «Списанная дебиторская задолженность».

Там дебиторка хранится не менее трех лет (описание к счету 07 Инструкции № 291).

Окончательное «списание» безнадежной дебиторки с балансу проводят одновременно с поступлением средств от должника (если такое случится) или после трехлетнего срока пребывания на забалансовом счете.

Правила списание дебиторки за нку

В налоговом учете правила несколько сложнее, и не всегда задолженность, признанная в бухучете безнадежной, сможет попасть в налоговые расходы. Разберем подробнее правила НКУ Поиск упоминания о безнадежной задолженности в НКУ приводит нас в состав прочих расходов обычной деятельности.

А именно, с пп. «Г» пп. 138.10.6 НКУ: «Расходы на создание резерва сомнительной задолженности признаются расходами в целях налогообложения в сумме безнадежной дебиторской задолженности с учетом подпункта 14.1.11 пункта 14.1 стат-е 14 настоящего Кодекса».

Что из этого следует? Первое правило, которое лежит на поверхности, – по этим подпунктом списать в расходы можно безнадежную дебиторку, для которой был создан резерв сомнительных долгов.

Но НКУ ни слова не содержит о правилах создания резерва, поэтому мы снова открываем П (С) БУ 10 (это нам позволил сделать пп. 14.1.84 НКУ).

В нем находим правило: резерв насчитывают для текущей дебиторской задолженности, которая является финансовым активом, кроме приобретенной задолженности и задолженности, предназначенной для продажи (п.

7 П (С) БУ 10). Сейчас только обобщим: резерв можно формировать только под денежною задолженность.

То есть за перечисленным авансом и неполученными товарами (работами, услугами) его не формируют.

Второе общее правило – в налоговые расходы относят лишь безнадежную дебиторку, которая имеет один из признаков, указанных в пп. 14.1.11 НКУ Основное зерно, конечно, – окончание срока исковой давности.

Когда же речь идет о списании дебиторки в расходы до истечения срока исковой давности, надо приложить немало усилий.

Более того, эффект от этих усилий должен быть закреплен документально (в виде решения суда о признании юрлица банкротом или подтверждения ликвидации контрагента, подтверждение обстоятельств непреодолимой силы, стихийного бедствия и т.п.), что, как следствие, влечет за собой невозможность погасить долг.

И третье правило – если дебиторка возникла в результате негоспдияльних операций, списывать ее на расходы довольно рискованно. Например, предприятие предоставило возвратную финпомощь.

Источник: http://www.dt-kt.com/beznadezhnaya-debytorskaya-zadolzhennost-pravyla-spysanyya/

Безнадежная дебиторская задолженность: проводки, порядок списания, приказ

Почти каждое предприятие сталкивается с проблемой безнадёжных к взысканию долгов.

Сумма денежных средств, которые не удастся взыскать в силу установленной законом причины, считается безнадёжной дебиторской задолженностью (БДЗ).

Каждый бухгалтер должен знать, какие действия с ней нужно совершать, как правильно списать и провести в бухгалтерском учёте. Как отражается БДЗ в балансе? Об этом далее в статье.

Понятие и особенности безнадежной дебиторской задолженности в балансе

Любая задолженность, которая возникает у контрагентов предприятия по реализации товара, при оказании услуги, выполнении работы, не погашенная в срок, ни чем не обеспеченная, первоначально попадает в разряд сомнительных долгов. Следуя ст. 266 НК РФ, для признания сомнительного долга безнадёжным к взысканию должно выполняться одно или несколько следующих условий:

- истечение срока исковой давности (по общему правилу 3 года);

- долговое обязательство прекращено из-за невозможности исполнения (виновные действия кредитора или возникновение обстоятельств, за которых не в ответе одна из сторон);

- ликвидация должника как юридического лица или смерть человека;

- судебный пристав-исполнитель окончил исполнительное производство ввиду невозможности установить адрес должника или отсутствия средств и имущества к взысканию.

Понятие и особенности безнадежной дебиторской задолженности — тема видео ниже:

Налоговый учёт, резерв и инвентаризация

В налоговом учёте сомнительный долг признаётся БДЗ по ранее перечисленным основаниям. Также он не должен быть ничем подкреплён, то есть ранее договор заключался без залога и без поручителей. В соответствии со ст. 265 НК РФ такие долги относят к внереализационным расходам.

В учётной политике организации должна быть прописана информация о создании специальных резервов для списания сумм БДЗ за счёт самого предприятия. Такие резервы имеют название резервов по сомнительным долгам.

Часть суммы БДЗ, которая превысила величину предусмотренного резерва, можно отнести ко внереализационным расходам, либо полностью всю её сумму, если ранее не было предусмотрено создание таких резервных сумм.

Перед созданием резерва по сомнительным долгам должна быть проведена инвентаризация дебиторской задолженности по состоянию на последний день налогового периода. В зависимости от срока возникновения сомнительного долга полная его сумма или часть включается в резерв:

- 90 дней – полная сумма;

- 45-90 дней – половина суммы;

- менее 45 дней – не отражается в резерве.

Налоговый учёт БДЗ отражается при налогообложении прибыли предприятия.

Основания для признания БДЗ к взысканию

Основания для признания сомнительных долгов БДЗ однозначно определены в Налоговом Кодексе. Иные условия не предусмотрены, поэтому дебиторская задолженность не может соответствовать критериям безнадёжной, если она:

Взыскание БДЗ также возможно с физического лица, которое ранее осуществляло предпринимательскую деятельность. Снятие с учёта в качестве ИП не снимает с гражданина обязанности отвечать по своим долгам, в том числе по дебиторской задолженности перед бывшими контрагентами.

Ее списание в налоговом учёте

Налоговый Кодекс устанавливает основания для признания БДЗ, способы списания, порядок этой процедуры, а также перечень документов, которые при этом должны оформляться. Сроки списания БДЗ носят рекомендательный характер.

Во избежание проблем самым лучшим решением будет списать долги в качестве убытков тогда, когда на это возникло законное основание. То есть по итогам за данный налоговый период, не оставляя эту процедуру на следующий год.

Однако не всегда могут быть получены вовремя подтверждающие основания на признание БДЗ документы.

В этом случае нужно представить в налоговый орган уточнённую декларацию по налогу на прибыль даже за прошедший налоговый период, когда должно было произойти списание долгов.

Как учесть безнадежную «дебиторку», расскажет этот видеосюжет:

Способы

Списать БДЗ можно одним из следующих способов:

- вычесть сумму из резерва сомнительных доходов;

- отнести всю сумму к внереализационным расходам.

Есть также одно исключение, которое ни при каких условиях не позволяет списать БДЗ в качестве убытков для уменьшения налоговой базы по налогу на прибыль. В период, когда предприятие находилось на упрощённой системе налогообложения, никакие долги не могут быть отнесены к внереализационным расходам.

Приказ

Списание с баланса дебиторской задолженности, признанной безнадёжной, происходит на основании приказа или распоряжения руководства. Перед тем, как издать приказ, бухгалтерия обычно направляет служебную записку руководителю предприятия с приложением письменного обоснования.

Пример такого приказа выглядит так.

Пример приказа о списании ДЗ

Документы

Чтобы организация смогла воспользоваться правом на уменьшение налоговой базы при налогообложении прибыли на убытки по безнадёжным долгам, наличие БДЗ должно быть подтверждено соответствующими документами. Обычно это такие первичные бухгалтерские документы, как:

- договора с графиками платежей;

- акты приёма-передачи;

- товарные накладные;

- акты принятия выполненных работ;

Иные документы, не относящиеся к первичным, такие как, приказ о списании просроченного долга, акт инвентаризации задолженностей, бухгалтерская справка не могут подтвердить правомерность списания БДЗ, как внереализационных расходов.

Порядок

Перед списанием БДЗ обязательно должна пройти процедура инвентаризации долгов по итогам налогового периода. После этого проходит формирование резерва для списания, при этом его сумма не должна быть больше, чем 10% от выручки в этом периоде. Созданный резерв предназначен только для списания безнадежных долгов, иные действия с ним не допустимы.

Исчисленный резерв по состоянию на отчётную дату сравнивают с суммой остатка прошлого резерва. Если сумма нового резерва меньше, разницу включают во внереализационные расходы в прошлом периоде. Если она больше – разницу учитывают текущей датой.

Не допускается включать всю сумму БДЗ во внереализационные расходы, если на предприятии существует специально созданный для этого резерв. Списание в этом случае может проходить только за счёт зарезервированных средств.

Сроки списания

Несмотря на то, что сроки списания БДЗ чётко не определены в законодательстве, налоговые органы рекомендуют предприятиям признавать в расходах задолженность в том налоговом периоде, когда на это возникли основания. Это надо делать во избежание налоговых споров.

Например, по дебиторской задолженности у организации уже истёк срок исковой давности в октябре 2015 года, тогда уменьшить налоговую базу по налогу на прибыль бухгалтер предприятия должен уже в 2016 году, промедление обязательно вызовет вопросы со стороны налоговиков.

Проводки

Чтобы разобрать бухгалтерские проводки для списания безнадёжной «дебиторки», приведём пример:

Предприятие заключило договор купли-продажи своей продукции с покупателем на сумму 40 тысяч рублей. Покупатель получил товар, но не заплатил. Договор был составлен без поручителей и залога.

Таким образом, образовалась сомнительная дебиторская задолженность, для списания которой был создан резерв.

По истечении трёх лет (срок исковой давности) сомнительная задолженность была признана безнадёжным долгом.

Бухгалтерские проводки:

| Истечение срока исковой давности, признание БДЗ и списание суммы 40 тысяч рублей | Дебет 63 Кредит 62 |

| Списанная сумма будет числиться на балансе ещё 5 лет на случай возможности взыскания | Дебет 007 |

Списанная БДЗ на счёте 007 обязательно должна отражаться в балансе в течение пяти последующих лет. Невыполнения такого действия считается серьёзным нарушением.

Списание безнадежной дебиторской задолженности — тема видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/zadolzhennost/beznadyozhnaya-debitorskaya.html

Списание дебиторской задолженности: особенности и порядок списания в налогом и бухгалтерском учете

Любая компания по законодательству Российской Федерации обязана прослеживать дебиторскую задолженность, а именно смотреть, чтобы вовремя проводились платежки. В случае появления долга, компания должна работать с нею, прилагая все усилия. Если долг нельзя вернуть, его нужно списать в бухгалтерии и произвести запись в налоговой.

В свою очередь списание дебиторской задолженности это разновидность операции, с которой часто приходится сталкиваться сотрудникам многих организаций. Дебиторский долг это разновидность актива, обусловленная как долг граждан фирмы, который появляется из-за сбыта продукции в долг. В учете бухгалтера под такого рода долга подразумевают имущественные права.

Долг разрешается списывать при истекшем сроке исковой давности или при ликвидации должника

Списать такое обременение не так просто как кажется на первый взгляд, на это нужны определённые основания. Кодекс налоговой инспекции гласит, что задолженность нужно относить к нереализованным расходам.

Какую задолженность можно списывать?

Если же погашение займа нереально по каким-то причинам, долговое обязательство получает статус – безнадежное. К данному виду долга также относятся, те, у которых срок воздействия признается истекшим, и уже нет возможности подать иск. В эту категорию входят те долги, что нельзя взыскать из-за прекращения работы компании.

Положение No34 от 29.09.98 г по ведению бухгалтерии гласит, тот долг, у которого окончился срок подачи иска, нужно списать, опираясь на итоги инвентаризации. Разъяснение нужно подавать в письменном виде с приказом от начальства.

Безнадежная задолженность, что это такое и как ее признают

Дебиторская задолженность возникает при наличии соглашения с контрагентами, когда период замены владельца товара, предоставление услуг абсолютно не совпадает с временным периодом их оплаты. В связи с этим существует список документов, которые подтверждают факт появления долга – соглашение, акт произведенных работ, график выплаты задолженности.

К этому типу причисляют также долг, по которому все обязательства окончены из-за невозможности их выполнения. Сомнительной называется задолженность фирмой, которая не была погашена вовремя. Нормальная задолженность это та, по которой еще не наступил срок оплаты.

Как происходит списание дебиторской задолженности в 1С, смотрите в этом видео:

Если потребитель не может в срок оплатить взятую в кредит продукцию, то дебит переходит в стадию сомнительного долга, а если оплаты товара не приходило более трех лет после отгрузки продукции, то эту задолженность реально обозначить как безнадежную и списать в бухгалтерии и налоговой. Срок списания — три года и определяется на основании 196 статьи ГК РФ.

Исходя из всего вышесказанного, можно выделить критерии, по которым может быть списан безнадежный дебит:

- Окончание времени исковой давности.

- Ликвидация фирмы.

- Невозможность исполнить в должной мере свои обязательства.

Чтобы разобраться в тонкостях этого процесса необходимо его рассмотреть более подробно.

Как происходит списание дебиторского долга

Время исковой давности отчисляется по окончанию сроков выполнения обязанностей по договору или с того периода, когда кредитор может предъявлять требования к должнику к исполнению его обязательств.

Невозможность исполнить обязанности перед кредитором устанавливается в таких обстоятельствах:

- ликвидация на юридическом уровне заимодавца. В соответствии со статьей No49 российского законодательства, права фирмы заканчиваются со времени появления пометки об ее выписки из единого государственного реестра юристов;

- при присутствии официального решения от государственной организации.

Какие нужно собрать документы, чтобы оформить списание долга

В этом приказе должна, предоставлена информация о размере долга, по какой причине он стал безнадежным, дата проверки и непосредственно описание всей ситуации.

Приказ о списание дебиторской задолженности.

Налоговая организация, как правило, очень тщательно проверяет такого рода долги. Поэтому, рекомендовано при подаче акта описи имущества, приложить следующие документы: накладные, различные договора, акты всех сверок, а также акты предоставления услуг.

Как занести дебиторскую задолженность в бух учет

Порядок списания долга в бух учете компании зависит в первую очередь от того, существует ли резервный счет по сомнительным долгам. Если он у компании имеется, то в бух учете производится такая запись: Дт 63 – списание долга за счет существующего резерва.

Если сумма намного больше резервного счета, то эту разницу перечисляют на счет других расходов: Дт 91.

Если у организации нет резерва, то составляется такая проводка:

Дт 91. Кт 62 – произведено списание невозможных к получению средств в расходы;

Дт 007 – списанная ранее сумма учтена в баланс.

Как происходит списание долга в налоговом учете

Списать нереальный к получению дебит в расходы могут фирмы, ведущие подсчет налога на прибыль с помощью начисления. Претендовать на списание долга не имеют право плательщики ЕНВД, индивидуальные предприниматели, а также те кто использует упрощенную систему налогообложения.

В том случае, если НДС был не уплачен, а долг нужно списать, можно взять некую сумму задолженности и оплатить НДС, перечислив эти деньги в данную службу.

Как списать задолженность НДС

При списании, сумму долга, включая НДС, отражают в нереализованных расходах. Налоговое законодательство не требует при списании такого долга учитывать отдельно задолженность по НДС. На примере, суть такого дела можно отразить так: поставщик отгрузил товар покупателю, а он вовремя не смог перечислить требуемую сумму.

Что такое безнадежная дебиторская задолженность, узнаете из этого видео:

В бухгалтерском учете учитывается вся расходная сумма, включая НДС. Так как во время отгрузки товара налог был перечислен поставщику, поэтому дополнительных расходов по НДС в данном случае не возникает.

Заключение

Процедура списания дебит долга абсолютно не сложная, но при этом она строго регламентирована. При нарушении этих правил могут появиться претензии со стороны налоговых инспекторов, которые произведут до начисление налога на прибыль компании или выпишут крупный штраф.

Если у человека нет представления, как правильно оформить данную процедуру, можно обратиться к квалифицированным людям, которые за определённую сумму денег помогут решить этот вопрос в кратчайшие сроки.

Источник: https://dolg.guru/zadolzhennost/kreditorskaya-i-debitorskaya/spisanie-debitorskoj-zadolzhennosti.html

Проводки по списанию кредиторской и дебиторской задолженности

Каждая компания в текущей деятельности должна мониторить состояние расчетов с контрагентами, контролируя сроки и суммы взаимных долгов. Это напрямую сказывается на «чистоте» баланса предприятия.

Но возникают ситуации, когда долг вернуть невозможно и необходимо списание кредиторской или дебиторской задолженности.

Как поступить бухгалтеру, как провести такие операции, какие формируются проводки, какими документами руководствоваться — все это рассмотрим далее.

Как избежать споров

Для списания любого вида задолженности нужны веские основания, подкрепленные соответствующими документами. Таковыми, согласно НК РФ, являются:

- Окончание срока исковой давности;

- Ликвидация контрагента;

- Нереальность взыскания.

Для «расставания» с задолженностью компании необходимо оформить ряд документов по каждому обязательству:

- Акт инвентаризации взаиморасчетов с контрагентами (форма ИНВ-17);

- Постановление судебного пристава о прекращении исполнительного производства – в случае нереальности взыскания;

- Выписка из госреестра юридических лиц с записью о завершении процедуры ликвидации предприятия (ст.49, ст.63 ГКРФ) – в случае ликвидации контрагента;

- Приказ руководителя о списании, подписанный на основании перечисленных документов.

При этом КЗ учитывают в качестве внереализационных доходов, кроме задолженности перед госорганами и внебюджетными фондами (ст.250 НК РФ п.18; ст. 251 п.21), ДЗ – в составе внереализационных расходов либо относится на сч. 63 «Резервы по сомнительным долгам».

Списываем дебиторку

Оформляем результаты инвентаризации и выявляем ДЗ с истекшим сроком давности. Документами, подтверждающими ее наличие и срок давности, служат:

- Договор и документы об оплате к нему;

- Документы, подтверждающие поставку (оказание услуг) – акты, накладные;

- Акт сверки (при наличии);

- Взаимная официальная переписка, подтверждающая факт истребования долга (претензии). Необходимо подкрепить копии писем документом, подтверждающим факт получения письма контрагентом (например, уведомление о вручении).

Важно учесть, что при наличии акта сверки на определенную дату срок начинает исчисляться сначала.

Документы для подтверждения невозможности взыскания: постановление судебного пристава или выписка из ЕГРЮЛ:

Списание дебиторской задолженности — проводки

В бухгалтерском учете порядок отражения таков:

1) Если резерв создавался (Приказ МинФина РФ от 29.07.1998г №34-н):

- Дт 63 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

2) Если резерв не формировали или его размер не покрывает величину долга:

- Дт 91.2 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

Размер резерва определяется отдельно по каждой сомнительной сумме задолженности. Формирование резерва с 2011г. стало обязанностью предприятий.

В налоговом учете для покрытия убытков от списания ДЗ используют резерв (ст. 266 НК РФ). Если он не создан или недостаточен, то задолженность относят на внереализационные расходы в том периоде, когда закончился срок давности или подтверждена невозможность взыскания (письмо ФНС РФ от 13.04.2011г. №16-15 / 035618.1).

Списываем кредиторку

Ежегодно компания перед формированием отчетности обязана провести инвентаризацию, в том числе и кредиторской задолженности.

При выявлении КЗ с истекшим сроком давности ее списывают на основании приказа в состав доходов сч.91 и в целях бухгалтерского, и в целях налогового учета.

Следует помнить, что по аналогии с ДЗ наличие подписанного акта сверки или получение официальной претензии от поставщика продляет срок давности:

Списание кредиторской задолженности — проводки

Как для налогового, так и для бухгалтерского учета кредиторскую задолженность (КЗ) списывают единообразно, следующими проводками:

- Дт 60 (76,70,71,73) Кт 91.1 – отражена списанная кредиторская задолженность.

Однако, в налоговом учете КЗ списывают в периоде, когда истек срок, независимо от даты ее выявления.

Для списания просроченной кредиторки необходим пакет документов:

- Договор;

- Акты оказанных услуг или накладные от поставщика;

- Акт сверки;

- Официальная претензионная переписка.

Собрав и проанализировав пакет документов, удостоверившись в истечении срока, нужно списать КЗ и отразить в составе налогооблагаемых доходов во избежание замечаний со стороны ИФНС.

Сроки инвентаризации задолженности устанавливаются учетной политикой, но проводить ее обязательно не реже 1 раза в отчетном периоде (году).

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-po-spisaniyu-kreditorskoy-i-debitorskoy-zadolzhennosti.html