Учитываем авансы по несостоявшимся сделкам: как действовать при возврате аванса или при «исчезновении» покупателя

Нередко бывает так, что после получения аванса сделка «срывается», и возникает вопрос, как учитывать ранее полученный аванс? В серии статей Альбина Островская, консультант «Бухгалтерии Онлайн» и ведущий налоговый консультант консалтинговой компании «ТаксОптима», анализирует наиболее распространенные ситуации с авансами по несостоявшимся сделкам и рассказывает о действиях, которые должны предпринять бухгалтеры покупателя и поставщика в том или ином случае.

Как известно, при получении аванса поставщик, применяющий общую систему налогообложения, обязан исчислить НДС (подп. 2 п. 1 ст. 167 НК РФ). Затем, при поставке товара (оказании услуг, выполнении работ) в счет этого аванса организация принимает ранее исчисленный НДС к вычету (п. 6 ст. 172 НК РФ). Но если отгрузка не произошла, как быть с ранее исчисленным налогом?

Вопросами задаются не только продавцы, но и покупатели, которые принимают НДС с уплаченного аванса к вычету. При свершившейся сделке покупатели бы этот налог восстановили. Но как быть в случае несостоявшейся отгрузки?

Сложности могут возникнуть и при исчислении налога на прибыль или единого налога, если одна из сторон применяет упрощенную систему налогообложения. Рассмотрим эти и другие вопросы подробнее.

Ситуация 1. Аванс возвращен в том же квартале

Налоги у продавца

Налог на прибыль

После перечисления аванса, стороны решили расторгнуть сделку, в связи с чем поставщик в этом же квартале возвращает денежные средства.

Для продавца, использующего метод начисления, в части налога на прибыль вопросов не возникнет, ведь полученные авансы не включаются в его доход.

Другое дело, когда компания применяет кассовый метод или упрощенную систему налогообложения, при которых полученные авансы подлежат включению в доходы.

Тут возникает вопрос, как быть с возвращенным авансом, ведь этот аванс уже был отнесен на доходы в целях налога на прибыль (единого налога)? Стоит ли произвести корректировку, исключив возвращенный аванс из дохода, или может быть доходы не «трогать», а при возврате аванса просто отразить расход?

УСН

Если продавец на «упрощенке», то тут все просто. В пункте 1 статьи 346.17 НК РФ четко прописано, что при возврате предоплаты продавец должен уменьшить доходы того периода, в котором произведен возврат.

Следовательно, если получение и возврат аванса произошли в пределах одного квартала, то авансы не попадут под обложение единым налогом по УСН.

Считаем, что такой же подход применим и к компаниям на общей системе налогообложения, которые используют в части налога на прибыль кассовый метод.

НДС

Рассмотрим ту же ситуацию в разрезе налога на добавленную стоимость. При получении аванса, поставщик, как мы уже отмечали ранее, начисляет НДС. В обычной ситуации (когда сделка не «срывается») этот НДС принимается поставщиком к вычету в тот момент, когда происходит отгрузка.

Но в нашем случае никакой отгрузки не происходит. И все же, несмотря на это, поставщик имеет право принять НДС к вычету.

Такое право дает ему пункт 5 статьи 171 НК РФ, в котором сказано, что организация может принять к вычету НДС, ранее исчисленный ею с аванса, в случае расторжения (изменения условий) договора и возврата аванса покупателю.

Часто аванс возвращается на следующий день или позже, но в пределах квартала, в котором произошло поступление аванса. В некоторых компаниях бухгалтеры предпочитают в таких случаях вообще не начислять на авансы НДС и, соответственно, не показывают вычет.

Казна от этого ничего не теряет, да и суды соглашаются с тем, что «не может быть признан авансовым платеж, поступивший налогоплательщику в том же налоговом периоде, в котором произошла фактическая реализация товаров» (см., например, постановление Президиума ВАС РФ от 10.03.

09 № 10022/08).

Но, тем не менее, хотим предупредить, что такие действия чреваты спором с налоговой. При проверке налоговики могут заявить о занижении НДС за период, в котором был получен аванс.

Аргумент о возврате аванса их вряд ли устроит, ведь операция по получению аванса состоялась, следовательно, НДС должен быть начислен.

Поэтому, если получение и возврат аванса произошли в пределах одного квартала, то безопаснее всего будет отразить в декларации начисление НДС на аванс, и одновременно показать вычет данного НДС. Именно на таком порядке настаивает ФНС России (письмо от 24.05.10 № ШС-37-3/2447).

Налоги у покупателя

Налог на прибыль и УСН

Источник: https://www.buhonline.ru/pub/comments/2012/10/6578

Как налоговики рекомендуют покупателям принимать к вычету авансовый НДС

Чем поможет эта статья: Разобраться, рискован ли вычет НДС с аванса, перечисленного поставщику. От чего убережет: От обвинений налоговиков в завышении суммы вычета, доначислений по НДС, пеней и штрафа.

Осторожно! Налоговики снимут вычет НДС с перечисленной продавцу предоплаты, если в платежке не сказано, что уплаченная сумма — это аванс.

К вычетам по авансовому НДС Налоговый кодекс РФ предъявляет особенные требования. Но инспекторы на практике их иногда расширяют и требуют от компаний соблюдать условия, которые на самом деле из закона не следуют.

Так, к примеру, проверяющие могут снять вычеты по авансовому НДС, если покупатель в поручении в назначении платежа не написал, что переводит контрагенту именно аванс. Хотя судьи считают, что для вычета это вовсе не обязательно ().

Есть и множество других ситуаций, когда налоговики предъявляют необоснованные претензии к вычетам НДС с перечисленной продавцу предоплаты.

Из этой статьи вы подробно узнаете, при каких еще условиях Налоговый кодекс РФ разрешает вычет авансового НДС, как эти условия трактуют на проверках инспекторы и как безопаснее всего при этом поступить покупателю (см. таблицу ниже). Также статья подскажет вам, согласны ли с проверяющими из налоговых инспекций судьи, и если нет, то какие аргументы покупатель может привести в споре.

Когда, по мнению ФНС, возможен вычет авансового НДС

| Ситуация | Что должен сделать поставщик | Имеет ли покупатель право на вычет |

| Покупатель заплатил аванс по счету. Двусторонний договор не оформляли | Исчислить НДС с полученных сумм, выставить счета-фактуры | Нет, не имеет |

| Покупатель перечислил аванс с опозданием | Да, имеет | |

| Покупатель перечислил больше аванса, чем требует договор | Да, имеет. Но только с суммы, которая значится в договоре в качестве предоплаты | |

| Покупатель перечислил аванс по договору, в котором нет условия о предоплате | Исчислить НДС с полученных сумм, выставить счета-фактуры. Но только если покупатель подтвердит, что это была предоплата | Нет, не имеет |

| Покупатель забыл написать в платежке, что перечисляет аванс (сослался на другой договор) | ||

| Аванс вместо покупателя перечислила другая компания | Исчислить НДС с полученных сумм, выставить счета-фактуры. Но только если покупатель подтвердит, что это была его предоплата. Или это видно из самой платежки | |

| Поставщик отгрузил товары в течение пяти дней после получения аванса | Исчислить авансовый НДС, выставить счета-фактуры как на предоплату, так и на отгрузку товаров | Да, имеет |

Ситуация № 1. Покупатель заплатил аванс по счету. Двусторонний договор не оформляли

Что сказано в кодексе: Покупатель вправе заявить вычет НДС с аванса, перечисленного поставщику, при наличии договора, в котором есть условие о предоплате ().

Мнение ФНС: Покупатель в такой ситуации не вправе принять к вычету авансовый НДС. Минфин России подтверждает, что вычет возможен только при наличии договора, оформленного в виде единого документа ().

Счет на оплату таким документом не является. А вот поставщик должен рассчитать НДС с аванса даже при отсутствии двустороннего контракта.

Обязанность налогоплательщика исчислять налог на дату поступления предоплаты не зависит от того, как стороны сделки ее оформили.

Если сумма вычета существенна, надо попросить поставщика, чтобы подписал двусторонний договор с условием о предоплате.

Составить его покупатель может самостоятельно, взяв за основу шаблон из Интернета или правовой базы, а наименование и стоимость товаров, сумму налога, сведения о сторонах сделки — из счета.

При наличии даже самого простого, рамочного договора у налоговиков не будет претензий к вычету НДС с уплаченного аванса. Полезный сервис Безупречно заполнить счет-фактуру поможет полезный сервис «Говорящий счет-фактура».

Вариант для тех, кто решит рискнуть, — заявить вычет, несмотря на отсутствие договора, а отказ инспекции оспорить в суде. Велика вероятность, что судей убедят следующие аргументы.

Гражданский кодекс РФ позволяет компаниям заключать сделки не только путем оформления двустороннего договора, но и другим способом. Например, так: компания направляет предложение заключить договор (оферту) и получает акцепт ().

Счет на перечисление предоплаты, полученный покупателем от продавца, как раз и является офертой, а его оплата — акцептом. А раз договор есть, то вычет правомерен ().

Ситуация № 2. Покупатель перечислил аванс с опозданием

Что сказано в кодексе: Покупатель, перечисливший аванс за товары, принимает к вычету НДС, предъявленный продавцом этих товаров ().

Мнение ФНС: Покупатель вправе принять к вычету НДС, даже если перечислил предоплату с опозданием — не в те сроки, которые установлены в договоре. Налоговый кодекс РФ не связывает право покупателя на вычет авансового НДС с тем, своевременно ли перечислена предоплата. Такой вывод можно сделать из ).

Точка зрения ФНС распространяется на все ситуации с просрочкой предоплаты. Возможно, в договоре было условие о 100-процентной предоплате, а покупатель всю эту сумму перечислил не вовремя. Другая ситуация — одну часть денег перечислили вовремя, а другую с опозданием. Но в любом случае нужны счет-фактура на аванс и платежные поручения, подтверждающие его перечисление.

Ситуация № 3. Покупатель перечислил больше аванса, чем требует договор

Что сказано в кодексе: Покупатель вправе заявить вычет НДС с аванса, уплаченного поставщику, при наличии договора, предусматривающего перечисление указанных сумм ().

Мнение ФНС: Покупатель вправе принять к вычету НДС с аванса, уплаченного поставщику, только в пределах суммы, которая в договоре значится в качестве предоплаты. Такой вывод следует из статьи 172 Налогового кодекса РФ.

В этой части статьи 172 Налогового кодекса сформулирован нечетко. Поэтому заявлять вычет НДС со всей перечисленной суммы рискованно. Есть способ сохранить вычет с превышения фактически уплаченного аванса над суммой, упомянутой в договоре.

Надо заключить дополнительное соглашение, зафиксировав в нем предоплату, которую компания фактически перечислила поставщику. Другой вариант — не приводить в дополнительном соглашении точную сумму аванса.

А вместо этого предусмотреть условие, что предоплата составляет, например, не менее 50 процентов.

Ситуация № 4. Покупатель перечислил аванс, но условия о нем в договоре нет

Что сказано в кодексе: Покупатель вправе заявить вычет НДС с аванса, уплаченного поставщику, при наличии договора с условием о предоплате ().

Мнение ФНС: Вычет авансового НДС неправомерен, так как не выполняется одно из обязательных условий для этого — упоминание предоплаты в договоре. Осторожно! Для покупателя опасно заявлять вычет авансового НДС, если в договоре нет условия о предоплате.

После отгрузки товаров покупатель может заявить вычет на общих основаниях (). Продавцу, который получил от покупателя не предусмотренный договором аванс, стоит сразу уточнить, а действительно ли платеж пришел по адресу. Возможно, покупатель ошибся и перечислил деньги не тому контрагенту. Тогда надо их вернуть, а исчислять НДС с полученного аванса и платить его в бюджет не требуется.

Ситуация № 5. Покупатель не упомянул в платежке, что перечисляет аванс

Что сказано в кодексе: Покупатель заявляет вычет НДС с аванса, уплаченного поставщику, на основании авансового счета-фактуры и документов, подтверждающих фактическое перечисление предоплаты ().

Мнение ФНС: Покупатель не имеет права на вычет. Платежное поручение на предоплату, в котором покупатель привел ошибочные реквизиты договора поставки, не подтверждает перечисление того аванса, о котором идет речь в договоре. То же самое с платежкой, в назначении платежа которой не сказано, что перечисляется именно аванс.

У покупателя есть хорошие шансы отстоять право на вычет авансового НДС в судебном порядке ().

Судьи подтверждают, что Налоговый кодекс РФ не называет в качестве обязательного условия для вычета упоминание в платежке, в назначении платежа, что покупатель перечисляет именно предоплату за товар.

Если об авансе не сказано в платежном поручении, налоговики должны сопоставить его с другими документами: договором, счетом на оплату и т. д.

На случай спора с налоговиками покупателю надо запастить доказательствами того, что перечисленная сумма — это аванс. Так, можно направить письмо поставщику, в котором сообщить об ошибке и привести правильное назначение платежа. А поставщик пусть напишет согласие на такую корректировку платежки. Кроме того, об изменении назначения платежа нужно уведомить банк.

Ситуация № 6. Аванс вместо покупателя перечислила другая компания

Что сказано в кодексе: Покупатель имеет право заявить вычет НДС с аванса, уплаченного поставщику, при наличии платежки, подтверждающей фактическое перечисление предоплаты ().

Мнение ФНС: В платежном поручении в качестве покупателя значится не сама компания, а третье лицо. В такой ситуации она не имеет права на вычет НДС с уплаченного аванса. Осторожно! Налоговики могут снять вычет авансового НДС, если предоплату за покупателя перечислила другая организация.

С налоговиками можно спорить. Гражданское законодательство позволяет должнику возложить исполнение своего обязательства на третье лицо ().

Это означает, что покупатель имеет право на вычет НДС с аванса, уплаченного за эту компанию другой организацией. Правда, доказать это компаниям пока удается только в судебном порядке ().

Компании, которая готова к спору в суде, важно проследить, чтобы поставщик выставил счет-фактуру на имя покупателя, а не организации, которая фактически перечислила деньги.

Ситуация № 7. Поставщик отгрузил товары в течение пяти дней после получения аванса

Что сказано в кодексе: Покупатель, перечисливший аванс за товары, принимает к вычету НДС, предъявленный продавцом этих товаров ().

Мнение ФНС: Покупатель вправе заявить вычет НДС с аванса независимо от того, сколько дней прошло между перечислением денег и отгрузкой товара. Главное, чтобы продавец выставил авансовый счет-фактуру до даты отгрузки.

Налоговики считают, что продавец должен выставлять счет-фактуру на каждый полученный аванс. Даже если между его получением и отгрузкой пять календарных дней или меньше.

Аргументируют тем, что в Налоговом кодексе РФ нет нормы, которая позволяла бы в такой ситуации обойтись без авансового счета-фактуры (). Но покупатель имеет право не принимать к вычету НДС с этих счетов-фактур ().

Тогда не понадобится восстанавливать этот налог на дату поступления товаров.

Источник: https://www.gazeta-unp.ru/articles/43113-qqgb-16-m3-kak-nalogoviki-rekomenduyut-pokupatelyam-prinimat-kvychetu-avansovyy-nds

Вычет по НДС с уплаченного аванса: «переходящие» проблемы

Автор: Соколова О.

По большому счету применение вычета по НДС с уплаченного аванса — это право покупателя, а не его обязанность. Так что при желании от «авансового» вычета можно вообще отказаться, оставив за собой право на вычет «входного» НДС при отгрузке предоплаченного товара.

Однако в некоторых ситуациях, особенно если разрыв по времени между внесением аванса и поставкой товара достаточно велик, отказываться от «авансовых» вычетов нецелесообразно. Другое дело, что практика выявила ряд проблем, с которыми при этом может столкнуться покупатель.

В случае получения аванса в счет предстоящей поставки продавец обязан предъявить покупателю сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи 164 Налогового кодекса (п. 1 ст. 168 НК, далее — Кодекс).

При этом налог, рассчитанный с предоплаты по ставке 18/118 или 10/110, предъявляется покупателю путем выставления ему счета-фактуры.

Соответственно, продавец «авансовый» НДС должен перечислить в бюджет, а у покупателя возникает право на получение вычета с аванса.

Условия для «авансового» вычета

Покупатель при перечислении предоплаты вправе принять соответствующую сумму налога к вычету (п. 12 ст. 171 НК). Однако это возможно только при выполнении определенных условий. В общем и целом они достаточно просты. Для применения вычета у покупателя должны быть в наличии следующие документы (п. 9 ст. 172 НК):

1) договор, предусматривающий уплату покупателем аванса в счет предстоящей поставки товара;

2) платежное поручение, подтверждающее уплату аванса;

3) счет-фактура, выставленный поставщиком при получении предоплаты.

В случае если у покупателя нет хотя бы одного из названных документов, претендовать на «авансовый» вычет по НДС он не вправе (см., напр., письмо Минфина от 22 февраля 2017 г. N 03-07-11/10152).

Очевидно, что самым проблемным документом в названном перечне является счет-фактура. Дело в том, что в этой части покупатель зависит от действий продавца. Ведь именно продавец выставляет счет-фактуру на аванс. При этом на все про все ему отводится пять дней с момента получения предоплаты в счет предстоящей отгрузки товара. И тут возможны как минимум две проблемы.

Срочный вопрос

Во-первых, поставщик может выставить «авансовый» счет-фактуру с опозданием. К примеру, аванс получен 3 апреля 2017 года, а счет-фактуру продавец выписал от 10 апреля 2017 г. Как это влияет на право покупателя на вычет?

Благо контролирующие органы в этом праве покупателю не отказывают.

Ведь в соответствии с абзацем 2 пункта 2 статьи 169 Кодекса ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога. Очевидно, что в случае, если продавец несвоевременно выписал счет-фактуру, это никоим образом не мешает налоговикам идентифицировать продавца, покупателя, сумму налога и т.д. и т.п. (см., напр., письма Минфина от 25 января 2016 г. N 03-07-11/2722, от 26 августа 2010 г. N 03-07-11/370).

Источник: http://112buh.com/novosti/2017/vychet-po-nds-s-uplachennogo-avansa-perekhodiashchie-problemy/

Авансы в декларации НДС: полученные и выданные

Многие предприятия предпочитают работать на условиях авансовой оплаты. Аванс — это платеж, который осуществляет покупатель-заказчик до момента отгрузки товара, услуги. Авансом могут быть денежные средства и предоставленное имущество.

Когда и как исчислить НДС с полученных авансов?

Законодательством предусмотрено начисление НДС с полученных предоплат.

Если перечислялась оплата в счет последующей поставки, нужно провести процедуру начисления НДС, где в качестве налоговой базы будет аванс, а НДС будет исчислен по ставкам 10/110 либо 18/118, смотря каким будет реализуемый объект. Если при получении предоплаты неизвестно, по какой ставке облагаются товары при отгрузке, применяют ставку 18/118.

НДС исчисляется в день получения аванса за поставку товара, облагаемого таким налогом. Это условие обязательно в любом случае: будет отгрузка в этом квартале или в следующем.

НДС исчисляется формулой:

НДС с аванса = сумма аванса х 10/110 или 18/118

Бухгалтер делает проводку: Д 62-аванс — К 68

Не позже пяти дней со дня перечисления аванса нужно осуществить:

- оформление счета-фактуры по авансу;

- регистрацию в соответствующей квартальной книге продаж;

- передачу 1 экземпляра покупателю.

Отображение в декларации по НДС

- 9 раздел: — зарегистрированные в книге продаж данные счетов-фактур для покупателя;

- 3 раздел, строка 070: — общая сумма полученных частичных оплат и исчисленный НДС по авансу из счетов-фактур ;

- 8 раздел: — данные счетов-фактур по принятию к вычету НДС из аванса;

- 3 раздел, строка 170: — общая сумма НДС по счетам при отгрузке;

- 3 раздел, строка 120: — общая сумма НДС по возвращенным авансам.

Ндс не уплачивается

Ндс не уплачивается по авансам, которые перечислены за поставку товаров:

- облагаемым по нулевой ставке;

- не облагаемым;

- реализованным за пределами российской территории;

- производственный цикл которых составил более 6 месяцев после получения частичной оплаты.

Как ведется учет

Бухгалтер делает проводку:

- Дт 51 / Kт 62 — по поступлению предоплаты.

- Дт 76 / Kт 68 — по отражению НДС.

Продавец готовит счет-фактуру по полученному авансу.

Авансовый счет фактура

Продавец, который получил от покупателя аванс должен предъявить ему счет-фактуру. После, на основании авансового счета-фактуры, приобретатель товара может воспользоваться правом вычета выделенной в нем суммы НДС с частичной предоплаты.

Авансовый счет-фактура должен быть составлен и предъявлен покупателю не позже 5 дней после перечисления суммы предварительной оплаты в счет поставки, выполнения работы или оказания услуги. С 2014 года порядок, по которому должен быть составлен такой счет, не изменился.

Руководство к заполнению в 2017 году

Реквизиты для него ничем не отличаются от обычного счета. В порядке заполнения нужно указать:

- его порядковый номер;

- дату составления;

- имя или название, адрес, ИНН и КПП поставщика;

- имя или название, адрес, ИНН и КПП покупателя.

Особенности счета-фактуры на аванс:

- номер и дата по расчетно-платежному документу, на основании которого был перечислен аванс. В строке ставится прочерк в случае, если предоплата получена в другой форме, кроме денежной;

- наименование и код валюты аванса.

В соответствующей графе наименование товаров отражают в форме, согласно той, которая указана в договоре. Кроме того, тут же требуется отобразить данные договора купли-продажи: его наименование, номер и дату сделки. Далее в полях счета заполняется:

- ставка по налогу — 18/118 или 10/110;

- сумма НДС к уплате;

- сумма полученной частичной оплаты.

Во всех остальных графах прописываются прочерки. Авансовый счет-фактура заверяется наличием подписи руководителя и главбуха предприятия-продавца или другим уполномоченным должностным лицом.

Ндс с выданных авансов

Покупатель, перечисливший поставщику аванс, может воспользоваться правом принять такой аванс к вычету.

Для вычета необходимы счет-фактура и договор поставки с прописанными условиями авансовой оплаты. После того как покупатель поставил товар на учет, по счету-фактуре он делает вычет налога с отгрузки.

Также он вынужден провести восстановление ранее принятого налога к вычету с суммы аванса.

Бухгалтер делает проводки:

- Дт 60 / Kт 51 – аванс оплачен;

- Дт 68 / Kт 76 – сумма налога с аванса к вычету;

- Дт 10 / Kт 60 – стоимость поставленного товара;

- Дт 19 / Kт 60 — сумма НДС «входного»;

- Дт 68 / Kт 19 — сумма к вычету НДС;

- Дт 76 / Kт 68 — восстановление НДС с аванса.

Выданные авансы в декларации:

- 8 раздел: — данные авансовых счетов-фактур продавцов, зарегистрированных в книге покупок к вычету;

- 3 раздел: — общая сумма НДС по авансовым счетам-фактурам из 8 раздела;

- 9 раздел: — данные авансовых счетов-фактур по восстановлению НДС;

- 3 раздел, строка 090: — общая сумма налога по выданным авансам – ее нужно перенести в 080 строку — суммы восстановленного налога.

Восстановление НДС с аванса покупателем

Восстановить НДС возможно только по налогу, который раньше был учтен в вычетах. Это можно сделать в случае, если:

- изменились условия обложения налогом;

- изменилась ситуация по выданному авансу.

НДС восстанавливается по нескольким условиям: сначала нужно принять налог к вычету, потом в полном или частичном объеме уплатить его государству. В данном случае сумму налога восстанавливается, начисляется к уплате, отражается в разделе 3 НДС-декларации по строкам 090 и 100 (и подытоживается в 080).

Получив аванс, продавец обязан провести процедуру исчисления по нему налога в госбюджет, а после выполнения отгрузки взять полную или частичную авансовую сумму к вычетам. В случае возврата предоплаты, восстановление НДС не делать не нужно.

Восстановление НДС по выданной предоплате возможно из ситуаций, если:

- поставка по которой был оплачен аванс осуществлена;

- договор признан расторгнутым или изменились по нему условия и присутствовал факт возврата аванса.

Ситуации, которые могут возникнуть в контексте соотношения авансовой суммы и стоимости поставки:

- Они совпадают: восстанавливается сумма, принятая к вычету.

- Авансовая сумма меньше стоимости поставки: восстанавливается вся сумма вычета, который сделан по частичной оплате;

- Авансовая сумма больше стоимости поставки: восстанавливается НДС на сумму налога, отраженного в документации поставки;

- В договоре прописано условие про поставку за счет выданной предоплаты по ее части: восстанавливается сумма налога, соответствующая сумме зачета аванса.

Вычет с выданных авансов

Получив аванс, продавец исчисляет по нему налог, оформляя счет-фактуру и отправляет 1 экземпляр покупателю, который, если захочет, то может эту сумму принять к вычету. Условия для вычета с выданных авансов:

- возможность перечисления аванса должна быть согласована в договоре поставки;

- оформление счета-фактуры в 5-дневный строк и наличие всех реквизитов.

Бухгалтерская проводка по вычету:

Дт 68/2 Kт 76/ВА

При значительных суммах вычеты существенно уменьшают итог декларации, а в отдельных случаях приводят к возмещению из бюджета.

Вычет по предоплате нескольких поставок принимается 1 раз, но с опережением по времени и по сумме, которая больше той, чем бы это было при отдельных вычетах. Таким образом, НДС-восстановление происходит частично и, как правило, растягивается на несколько налоговых периодов.

Вычеты по авансу, уплаченному на часть поставки будут осуществляться раньше и в полном объеме, при этом НДС-восстановление делается в части от таких сумм и тоже растягивается не на один квартал.

При вычетах всегда увеличивается объем операций и, как следствие, оборот документации.

В авансовых вычетах нет смысла, когда была перечислена небольшая сумма, а перечисление и отгрузка осуществлены в один период.

Возврат аванса

Оформление продавцом

В бухгалтерском учете для такой операции предусмотрена проводка:

Дебет 62 (аванс) – Кредит 68.

После того как продавец получил аванс ему нужно сделать оформление авансового счета-фактуры и регистрацию в книге продаж. Данные счета-фактуры отражаются в квартале получения предоплаты. После того как продавец зарегистрирует его, он обязан передать экземпляр покупателю. Строк оформления счета-фактуры, регистрация и передача покупателю — 5 дней после получения частичной оплаты.

Аванс прописывается разделе 3, строке 070 НДС-декларации за тот квартал, в котором был перечислен.

Отражение в декларации по НДС

В разделе 8 декларации покупатель обязан отобразить данные об «авансовых» счетах-фактурах продавца.

В 3 разделе по строке 130 отобразить сумму НДС по данному счету-фактуре.

В 9 разделе надо отобразить «авансовый» счет-фактуру по восстановлению НДС.

В 3 разделе по строке 080, 090 — прописать сумму восстановленного НДС по данному счету-фактуре.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/nalogi-2/nds/declaracia/avansy.html

Расчеты по НДС при зачете полученного аванса по другому договору

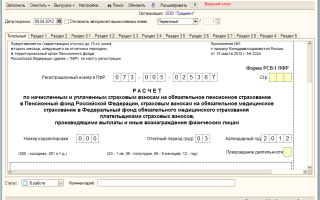

Налоговый кодекс дает право продавцу при изменении условий договора или его расторжении и возврате авансовых платежей предъявить к вычету исчисленный и уплаченный с предоплаты НДС. В статье эксперты 1С на примере «1С:Бухгалтерии 8» редакции 3.

0 рассказывают о порядке отражения расчетов по НДС, включая формирование налоговой декларации, при получении предоплаты за поставку товаров и заявлении налоговых вычетов при зачете суммы поступившего аванса в счет предоплаты про другому договору.

Порядок принятия к вычету «авансового» НДС

В соответствии с условиями договора покупатель может выполнять полную или частичную предоплату за товары (работы, услуги), имущественные права.

Согласно подпункту 2 пункта 1 статьи 167 НК РФ на день получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает момент определения налоговой базы по НДС, а налоговая база определяется исходя из суммы полученной оплаты с учетом налога (п. 1 ст. 154 НК РФ).

При получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи164 НК РФ (п. 1 ст. 168 НК РФ).

На сумму полученной предоплаты продавец должен выставить покупателю счет-фактуру не позднее пяти календарных дней (п. 3 ст. 168 НК РФ).

Счет-фактура заполняется в соответствии с Приложением № 1 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137).

| 1С:ИТСБолее подробно о правилах оформления счета-фактуры на аванс см. статью «Счет-фактура на аванс» в справочнике «Налог на добавленную стоимость» в разделе «Налоги и взносы». |

Счета-фактуры на полученный аванс регистрируются налогоплательщиком в книге продаж (п. 2 Правил ведения книги продаж, утв. Постановлением № 1137).

НДС, исчисленный с суммы предоплаты, продавец может принять к налоговому вычету с даты отгрузки соответствующих товаров (работ, услуг, имущественных прав) принимается к вычету (п. 8 ст. 171 НК РФ).

При этом вычет сумм НДС производится в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ).

Для заявления налогового вычета выставленный при получении предоплаты счет-фактура на аванс регистрируется продавцом в книге покупок на сумму НДС, подлежащую вычету (п. 2 Правил ведения книги покупок, утв. Постановлением № 1137).

Кроме того, НДС, исчисленный и уплаченный продавцом в бюджет с сумм предоплаты, может быть предъявлен к налоговому вычету в случае изменения условий или расторжения договора и возврата соответствующих сумм авансовых платежей (абз. 2 п. 5 ст.

171 НК РФ). Такой вычет производится после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Ключевым условием заявления вычета при расторжении договора (изменении условий договора) является возврат авансовых платежей. При этом нормы ГК РФ предусматривают различные способы прекращения обязательств по возврату. В пункте 23 Постановления Пленума ВАС РФ от 30.05.

2014 № 33 указано, что продавец не может быть лишен предусмотренного абзацем 2 пункта 5 статьи 171 НК РФ права на вычет суммы НДС, ранее исчисленной и уплаченной в бюджет на основании подпункта 2 пункта 1 статьи 167 НК РФ при получении авансовых платежей, в случае изменения условий либо расторжения соответствующего договора, если возврат платежей производится в неденежной форме.

Источник: https://buh.ru/articles/documents/51614/

Как защитить свое право на вычет НДС с суммы перечисленного аванса

Право на вычет НДС по перечисленным авансам дало возможность регулировать нагрузку по НДС в группе компаний. Это получается, если у одной организации из группы сформировалась большая сумма налога к уплате, а у второй – налог к возмещению.

Тогда стороны заключают между собой договор и первое общество перечисляет по нему аванс второй компании. С перечисленной суммы она берет НДС к вычету (п. 12 ст. 171 НК РФ).

Вторая сторона, получившая предоплату, начисляет с нее НДС и уменьшает налог, причитающийся к возмещению.

Создавая такую связку, стороны получают взаимную выгоду. Одна компания не платит НДС в бюджет. А второй – не грозит углубленная проверка в связи с возмещением налога. Тем более что в периоде возврата аванса она получает право на вычет налога (п. 6 ст. 171 НК РФ). То есть не нужно ждать, пока инспекция одобрит возмещение налога и его можно будет зачесть в счет текущих платежей.

На практике такую корректировку проводят таким образом, чтобы у потенциального продавца вместо сумм налога к возмещению образовалась небольшая сумма НДС к уплате. В первых числах следующего квартала деньги возвращаются и стороны приходят к исходному состоянию как во взаимоотношениях между собой, так и с бюджетом.

Основанием для возврата аванса может быть как изменение условий договора, так и его полное расторжение. Оба эти условия дают продавцу право на вычет НДС, ранее начисленного с такого аванса. Покупатель же, получив свой аванс назад, обязан восстановить НДС, ранее принятый к вычету по нему (подп. 3 п. 3 ст. 170 НК РФ).

Эти манипуляции привели к тому, что налоговики при проверках уделяют вычетам НДС с авансов особое внимание. И часто отказываются их признавать, что приводит к судебным спорам. Однако практики нашли весомые аргументы, которые помогут защититься от претензий инспекторов.

Фиктивность поставки не может быть доказана до момента завершения сделки

Одна из наиболее распространенных претензий к вычетам НДС с авансов, как и по любым другим вычетам, – недобросовестность контрагента. В нашем случае – получателя аванса.

В качестве признаков недобросовестности приводят отсутствие у потенциального поставщика необходимого персонала, складов, товара или вида деятельности, по которой получен аванс, а также неуплата им налога с полученного аванса. То есть все то, что прописано в известном постановлении Пленума ВАС РФ от 12.10.06 № 53 о необоснованной налоговой выгоде. Однако случай с авансами имеет свои особенности.

Так, если налоговики оспаривают результаты уже проведенной сторонами сделки, эти аргументы действительно могут свидетельствовать о том, что сделка фиктивна.

Но в нашем же случае сделка только еще планируется в будущем, а покупатель лишь перечислил аванс по договору. Поэтому отсутствие у контрагента складов, персонала, офиса и т.п.

пока еще ни о чем не говорит. Все это может появиться в дальнейшем.

Например, в деле, рассмотренном Федеральным арбитражным судом Северо-Западного округа (постановление от 19.10.10 № А56-15396/2010), налоговики отказали обществу в вычете авансового НДС, ссылаясь на:

- наличие номинального руководящего состава в ряде организаций, участвующих в цепочке движения денег;

- отсутствие фактической уплаты НДС этими организациями;

- невозможность реального осуществления ими операций купли-продажи в силу отсутствия основных средств и помещений.

Однако судьи указали, что срок поставки товаров по договору еще не истек. Ни на момент вынесения инспекцией оспариваемых решений, ни на момент рассмотрения дела в суде первой инстанции.

А в пункте 12 статьи 171 НК РФ отсутствует условие о том, что налогоплательщик, перечисливший суммы предоплаты, обязан осуществить поставку товаров в том же налоговом периоде, в котором им заявлены к вычету суммы НДС.

Кроме того, отсутствие складских помещений и основных средств на момент заключения договора и осуществления предоплаты не свидетельствует о невозможности осуществления операций в дальнейшем.

К тому же компания-покупатель представила в суд ряд договоров, предполагающих последующее использование товаров, за которые был уплачен аванс. Что свидетельствует о реальности сделки.

В деле, рассмотренном Тринадцатым арбитражным апелляционным судом, налоговики также заподозрили, что договор поставки никогда не будет исполнен (постановление от 28.09.10 № А56-36637/2010).

Они сделали такой вывод исходя из того, что поставщики значительную часть полученной предоплаты направили предпринимателям в счет погашения ранее полученных займов.

То есть реального движения товара не предполагается, а деньги обналичиваются через ИП.

Но судьи и здесь не поддержали налоговиков. Ведь инспекторы не доказали, что легально обналиченные предпринимателями средства прошли по замкнутой цепочке и вернулись обратно к проверяемому обществу.

Однако в схожих обстоятельствах Семнадцатый арбитражный апелляционный суд встал на сторону налоговиков (постановление от 22.04.10 № 17АП-3270/2010-АК).

Они установили, что полученные в виде предоплаты деньги были направлены поставщиком в счет покрытия ранее полученного кредита, а не на приобретение товара для дальнейшей отгрузки покупателю.

Что ставит под сомнение реальную возможность контрагента исполнить обязательства по поставке товара в обозримом будущем – у него нет для этого свободных оборотных средств.

Источник: http://www.NalogPlan.ru/article/2299-kak-zashchitit-svoe-pravo-na-vychet-nds-s-summy-perechislennogo-avansa

Вычет НДС у продавца при возврате авансов и товаров — Статьи | Профит

Применение налоговых вычетов нередко вызывает сложности у бухгалтеров. Не так давно вышло в свет новое письмо ФНС России на эту тему. Как продавцу принять к вычету НДС при возврате авансовых платежей покупателю в случае расторжения договора поставки? Можно ли возвратить предоплату собственным имуществом? Рассмотрим эти и ряд других вопросов в нашей статье.

В общем случае при получении аванса в счет предстоящих поставок товаров (работ, услуг) у продавца возникает обязанность по начислению НДС.

Не позднее 5 календарных дней со дня получения аванса нужно выставить покупателю счет-фактуру на сумму предоплаты.

А на дату отгрузки товаров (выполнения работ, оказания услуг), в счет которых был получен аванс, НДС, ранее начисленный с предварительной оплаты, организация вправе принять к вычету.

Налоговое законодательство предусматривает, что в случае изменения условий либо расторжения договора поставки и возврата авансовых платежей можно применить вычет налога, ранее начисленного и уплаченного в бюджет с сумм предоплаты за товары (работы, услуги), предназначенные для реализации на территории РФ.

Таким образом, вычет можно применить в полном объеме. Но только после того, как в учете будут отражены операции по корректировке в связи с отказом от товаров (работ, услуг).

Факт возврата авансовых платежей должен быть отражен в бухгалтерском учете и подтвержден документально, то есть платежными поручениями.

Обратите внимание: вычетом можно воспользоваться не позднее одного года с момента такого отказа.

Пример

ООО «Вектор» (продавец) заключило с ООО «Ром» (покупателем) договор на поставку товаров, облагаемых НДС по ставке 18%. Цена договора составляет 118 000 руб., в т. ч. НДС — 18 000 руб.

Условиями договора предусмотрено, что покупатель перечисляет продавцу 100% оплаты в счет предстоящей поставки, а продавец обязан отгрузить товары в течение 3 дней с момента получения денежных средств.28 июня 2010 г.

покупатель перечислил продавцу оплату в счет предстоящей поставки в размере 118 000 руб., в т. ч. НДС — 18 000 руб.

, продавец же не осуществил отгрузку в указанный срок, в связи с чем в июле стороны расторгли договор, а продавец вернул сумму предварительной оплаты покупателю на основании платежного поручения от 02.07.2010 N 32.Бухгалтер фирмы ООО «Вектор» сделает следующие проводки.В момент поступления предварительной оплаты:

ДЕБЕТ 51 КРЕДИТ 62 «Аванс полученный»

– 118 000 руб. — получен аванс от покупателя;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 68

– 18 000 руб. — начислен НДС;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — перечислен НДС в бюджет.В момент возврата предварительной оплаты в связи с расторжением договора:

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 51

– 118 000 руб. — возвращены денежные средства покупателю;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 18 000 руб. — произведен вычет суммы НДС, уплаченной в бюджет с аванса в счет поставки.

В одном из своих последних писем налоговики разъяснили порядок применения вычетов по НДС в случае, если получение и возврат авансовых платежей осуществляется в одном налоговом периоде при расторжении договора.

Организация должна отразить в декларации по НДС сумму налога с полученной предоплаты и в этом же налоговом периоде при наличии документов, свидетельствующих о возврате сумм этой предоплаты, и при условии изменения либо расторжения договора вправе заявить к вычету соответствующую сумму налога.

Предоплата возвращена неденежными средствами

Продавец может возвратить аванс покупателю не деньгами, а имуществом, например векселем третьего лица.

Как быть с налоговым вычетом в такой ситуации? Нам известно лишь одно решение суда, в котором арбитры указали на правомерность принятия НДС к вычету.

Суммы неиспользованных авансов были возвращены заказчикам путем передачи собственного имущества — векселей третьих лиц. Данное имущество, переданное в счет возврата неиспользованного аванса, было оплачено организацией.

Однако, по нашему мнению, все же существует риск того, что налоговики поставят вычет под сомнение, поскольку формально возврата предварительной оплаты покупателю на основании платежных поручений не происходит.

Кроме того, чиновники Минфина России рассматривают любую передачу векселя (в т. ч. в счет возврата предоплаты) как реализацию ценной бумаги, которая не подлежит обложению НДС.

Разделяют эту точку зрения и некоторые суды.

Соответственно, компании необходимо организовать раздельный учет облагаемых и освобожденных от НДС операций.

Другие арбитры считают, что при использовании векселя третьего лица в качестве средства платежа реализации не происходит, а потому объекта налогообложения не возникает.

Связано это с тем, что вексель используется как средство платежа, а значит, передача в оплату приобретенных товаров (работ, услуг) не признается реализацией ценной бумаги. В связи с этим у организации отсутствует обязанность по ведению раздельного учета НДС.

Таким образом, при возникновении споров с налоговиками отсутствие раздельного учета НДС придется отстаивать в суде.

Вычет НДС при возврате товара

До расторжения договора часть продукции может быть уже реализована и оприходована покупателем. Соответственно, при расторжении договора покупатель возвращает такой товар продавцу, а он перечисляет покупателю деньги.

В этом случае продавец принимает к вычету сумму НДС в части стоимости возвращенных товаров, а также ставит к вычету налог по возвращенному авансу (подробнее об этом мы писали выше).

Обратите внимание: такой возврат товара (после факта принятия на учет товаров) налоговики признают обратной реализацией, поскольку покупатель уже приобрел право собственности на возвращаемый товар. На стоимость «возврата» покупатель должен выставить продавцу счет-фактуру и зарегистрировать его в книге продаж.

Только на основании этого счета-фактуры первоначальный продавец вправе принять к вычету НДС по возвращенным товарам. Эти разъяснения приводят специалисты Минфина России.

Следовательно, при отсутствии у организации такого счета-фактуры от покупателя, к которому перешло право собственности на товар, продавец не сможет принять к вычету НДС на основании пункта 5 статьи 171 Налогового кодекса.

Если возвращенные товары не были оприходованы покупателем, то вычет производится в общем порядке при условии, что сумма налога уплачена в бюджет, в бухгалтерском учете сделаны корректировки по возврату товаров (работ, услуг) и не истек один год со дня такого возврата.

Так, при возврате не принятых на учет покупателем товаров в экземпляры счетов фактур, выставленных при отгрузке товаров, продавцу необходимо внести исправления, предусматривающие корректировку количества и стоимости отгруженных товаров. Указанные исправления вносятся на дату принятия на учет товаров, возвращенных покупателем. При этом в исправленном счете-фактуре следует дополнительно указать количество и стоимость возвращенных товаров. Все изменения необходимо заверить подписью руководителя, печатью фирмы и указать дату их внесения. Исправленный счет-фактуру в части возвращенного товара продавец должен зарегистрировать в книге покупок. Следовательно, у организации возникает обязанность по предоставлению уточненной декларации по НДС, если отгрузка и возврат товара осуществлены в разных налоговых периодах.

Пример

ООО «Дигма» (продавец) в июне 2010 г. отгрузило ООО «Вектор» 10 ноутбуков по цене 11 800 руб. за штуку, в т. ч. НДС — 1800 руб. Всего отгружено товара на сумму 118 000 руб, в т. ч. НДС — 18 000 руб. Перехода права собственности на товар не было.

Себестоимость отгруженной партии товара составляет 60 000 руб. Три ноутбука оказались бракованными, в связи с чем покупатель решил отказаться от них. В июле ООО «Вектор» вернуло продавцу продукцию на общую сумму 35 400 руб., в т. ч. НДС — 5400 руб.

Бухгалтер фирмы ООО «Дигма» сделает следующие проводки.

Июнь

ДЕБЕТ 62 КРЕДИТ 90-1

– 118 000 руб. — отражена выручка от реализации ноутбуков;

ДЕБЕТ 90-3 КРЕДИТ 68

– 18 000 руб. — начислен НДС;

ДЕБЕТ 90-2 КРЕДИТ 41

– 60 000 руб. — списана себестоимость реализованной продукции;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — перечислен НДС в бюджет.

Июль

ДЕБЕТ 62 КРЕДИТ 90-1

– 35 400 руб. (сторно) — сторнирована часть выручки, приходящаяся на возвращенный товар;

ДЕБЕТ 90-2 КРЕДИТ 41

– 18 000 руб. (сторно) — сторнирована часть себестоимости;

ДЕБЕТ 90-3 КРЕДИТ 68

– 5400 руб. (сторно) — сторнирована часть НДС с выручки от реализации товара.

Возврат неиспользованного аванса

Обратите внимание, что на практике может возникнуть ситуация, когда продавец возвращает покупателю неиспользованный аванс в счет предстоящей поставки товаров, выполнения работ или оказания услуг. При этом возврат аванса не связан с расторжением договора.

Как правило, сумма налога, ранее начисленная при получении данной суммы, уже была принята к вычету.При буквальном толковании положений Налогового кодекса в случае возврата авансового платежа, не связанного с изменением или расторжением договора, вычет ранее начисленного налога не предусмотрен.

Поэтому велика вероятность возникновения налоговых споров, связанных с правомерностью предъявления к вычету НДС, ранее начисленного с сумм оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

В этом случае рекомендуем в бухгалтерском учете сторнировать данную сумму налога и представить налоговикам уточненную декларацию по НДС.

Пример

Частное охранное предприятие ООО «Акула» заключило договор с ООО «Вектор» на оказание разовых охранных услуг. Первоначальная цена была определена в сумме 118 000 руб., в т. ч. НДС — 18 000 руб. Фирма «Вектор» в июне перечислила деньги на условиях 100% предоплаты ООО «Акула». В акте оказанных услуг от 30.06.

2010 указано, что ООО «Акула» оказало услуги на сумму 107 600 руб., в т. ч. НДС — 16 414 руб. Сумму излишней предоплаты охранное предприятие пообещало вернуть. В августе ООО «Акула» перечислило ООО «Вектор» неиспользованную часть предоплаты в сумме 10 400 руб.

Возврат авансового платежа связан с изменением условий договора.При формировании декларации за II кв. 2010 г. бухгалтер ООО «Акула» ошибочно принял к вычету всю сумму НДС по полученной предоплате. Рассмотрим, какие проводки будут сделаны в таком случае и какие исправительные записи должны быть в учете.

В момент поступления предварительной оплаты:

ДЕБЕТ 51 КРЕДИТ 62 «Аванс полученный»

– 118 000 руб. — получен аванс в счет оказания услуг;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 68

– 18 000 руб. — исчислен НДС с суммы поступившей предоплаты;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — уплачена в бюджет сумма налога.В момент оказания услуг:

ДЕБЕТ 62 КРЕДИТ 90-1

– 107 600 руб. — отражена выручка от оказания услуг;

ДЕБЕТ 90-3 КРЕДИТ 68

– 16 414 руб. — начислен НДС;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 18 000 руб. — ошибочно произведен вычет налога с суммы аванса в полном размере;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 62

– 107 600 руб. — зачет аванса.В момент перечисления неиспользованного аванса:

ДЕБЕТ 62 «Аванс полученный» КРЕДИТ 51

– 10 400 руб. — возврат покупателю предоплаты;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. (сторно) — сторнирована часть ранее принятого к вычету налога.Подана уточненная декларация по НДС за II кв. 2010 г.

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. — принят к вычету НДС по возвращенной части аванса.

ПРАВИЛЬНЫЙ ВАРИАНТ РАСЧЕТОВ

В момент оказания услуг:

ДЕБЕТ 62 КРЕДИТ 90-1

– 107 600 руб. — отражена выручка от оказания услуг;

ДЕБЕТ 90-3 КРЕДИТ 68

– 16 414 руб. — начислен НДС по реализации услуг;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 16 414 руб. — принят к вычету ранее начисленный НДС в части реализованной услуги;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 62

– 107 600 руб. — зачет аванса.В момент перечисления неиспользованного аванса:

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 51

– 10 400 руб. — возврат покупателю предоплаты;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. — принят к вычету НДС по возвращенной части аванса.

О.С. Ганелес,

старший консультант налогового отдела компании KPMG

п. 3 ст. 168 НК РФ

п. 8 ст. 171, п. 6 ст. 172 НК РФ

п. 5 ст. 171 НК РФ

пост. ФАС СКО от 13.01.2010 N А20-137/2009

Источник: http://AuditSamara.web-box.ru/blog/vychet-nds-u-prodavca-pri