Декларации по НДС за 2-й квартал не приняты ФНС из-за сбоя … и другие интересные новости за неделю (22.07.2017–28.07.2017)

Фнс не смогла принять декларации по ндс за 2-й квартал из-за сбоя программы

Добросовестным налогоплательщикам будут возмещать НДС быстрее

Можно ли продавцу взять НДС к вычету, если при возврате товаров вместо счета-фактуры покупатель выставил УПД?

Прочерки вместо нулей — новая рекомендация ФНС по уточнению ЕРСВ

Смотрите, с каких подарков безопаснее платить страховые взносы

Ответственность за неуплату страховых взносов ужесточат

Внимание! Есть риск потерять возмещение из ФСС «детских» пособий работникам неполного дня

Можно ли учесть для прибыли расходы на воду и кулеры?

«Снять» лишние вычеты можно без подачи уточненного 6-НДФЛ

Фнс не смогла принять декларации по ндс за 2-й квартал из-за сбоя программы

Буквально в последние дни отчетного срока по НДС у налоговиков случился компьютерный сбой. Из-за этого был остановлен прием ими деклараций за 2-й квартал 2017 года. Что теперь делать тем, кто отчитывался в это время, узнайте здесь.

Добросовестным налогоплательщикам будут возмещать НДС быстрее

Сократить срок камералки, а следовательно, и получения возмещения должны добросовестным плательщикам НДС, а именно тем, кому система управления рисками налоговиков присвоила низкий или средний уровень риска. Так предписала ФНС. Какие еще условия должны соблюдаться, читайте здесь.

Можно ли продавцу взять НДС к вычету, если при возврате товаров вместо счета-фактуры покупатель выставил УПД?

Без всяких сомнений. УПД со статусом «1» может заменять счет-фактуру в любых ситуациях, включая возврат товара. Это подтвердил Минфин.

Прочерки вместо нулей — новая рекомендация ФНС по уточнению ЕРСВ

Порядок внесения исправлений в раздел 3 расчета по взносам ФНС разъясняла совсем недавно. И вот уже скорректировала эти свои разъяснения. Вместо нулей в некоторых полях уточненки она просит ставить прочерки.

Смотрите, с каких подарков безопаснее платить страховые взносы

Платить взносы нужно, если у подарка есть признаки стимулирующей выплаты. Ведь это уже не подарок, а оплата труда, со всеми вытекающими последствиями. Согласны даже суды.

Ответственность за неуплату страховых взносов ужесточат

Практически готов закон, вводящий за неуплату взносов уголовную ответственность вплоть до лишения свободы. Кого и на сколько привлекут, в каких случаях можно избежать наказания, узнайте здесь.

Внимание! Есть риск потерять возмещение из ФСС «детских» пособий работникам неполного дня

Конечно, не у всех. Выплата за счет ФСС пособия по уходу за ребенком до 1,5 лет при неполной занятости закреплена законом. Но возместить пособие в соцстрахе не получится в том случае, если рабочий день сокращен формально, к примеру, на 5 минут. ВС РФ посчитал, что это уже не пособие, компенсирующее заработок, утрачиваемый родителем за время нахождения с малышом, а иная выплата.

Можно ли учесть для прибыли расходы на воду и кулеры?

Да, можно. Это расходы на нормальные условия труда, говорит Минфин.

«Снять» лишние вычеты можно без подачи уточненного 6-НДФЛ

Если, к примеру, право на стандартный вычет работник утратил в апреле, а в бухгалтерию сообщил об этом в июле, сдавать уточненные 6-НДФЛ за 1-й квартал и полугодие не нужно. Достаточно отразить верные данные в расчете за 9 месяцев. Так считают в столичном УФНС.

Источник: http://nalog-nalog.ru/spravochnaya_informaciya/deklaracii_po_nds_za_2j_kvartal_ne_prinyaty_fns_izza_sboya_i_drugie_interesnye_novosti_za_nedelyu_2207201728072017/

Уведомление об отказе в приеме налоговой декларации по НДС: как действовать?

Представлять декларации по НДС с 2017 года можно только в электронном виде через ТКС с помощью специального оператора по документообороту. Если декларация была представлена по установленных форме и формату, отказ в приеме такого документа будет неправомерным со стороны налоговой службы. Квитанцию о приеме декларации вы получите также в электронном виде.

Методические рекомендации по организации электронного документооборота свидетельствуют о том, что в отношении сдачи декларации по НДС электронно, при дальнейшем получении от инспекции ФНС уведомления об отказе в приеме, отчетность считается несданной. В этом случае, представителю декларации необходимо ликвидировать ошибки и сдать ее с тем же признаком вида документа (уточненная, первичная и т. д.).

Отказ в приеме декларации может быть по нескольким причинам, перечисленным в Административном регламенте ФНС по информированию налогоплательщиков. Среди них:

- отсутствие электронной цифровой подписи или несоответствие подписи руководителя, представляющего интересы организации;

- отсутствие документов, которые подтверждают личность и полномочия доверенного представителя декларации, в отношении ее сдачи и подтверждения достоверности и полноты ее сведений;

- отказ уполномоченного представителя декларации предъявить вышеуказанные документы;

- представление декларации не в установленной форме и формате.

Отказ от налоговой службы – сложная административная процедура, конечным результатом которой является исправление допущенных ошибок организацией, повторное представление декларации, индивидуальное информирование в виде квитанции, подписанной ЭЦП уполномоченного представителя ИНФС в электронной форме, о положительном результате приема в налоговой службе.

По большому счету, отказ в приеме декларации ничем не грозит. Достаточно только внести исправления, заверить печатью и подписью уполномоченного лица, и заново отправить в инспекцию. Но что, если организация уже не укладывается в срок?

Напомним, что за несвоевременную сдачу декларации организация будет привлечена к ответственности и обязана будет уплатить штраф в размере 5% от налога, неуплаченного в срок, который налагается по каждому месяцу просрочки.

Пример

Важно понимать, что для того, чтобы суд признал ваши действия правомерными, следует подтвердить факт того, что декларация была представлена ранее, но в ее приеме было отказано. Для этого нужно сохранить подтверждение, оформленное специальным оператором в день сдачи декларации, а также после отказа представить в инспекцию отчетность с идентичными показателями.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/nalogi-2/nds/declaracia/otkaz-v-prieme.html

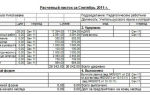

Налоговый календарь 2018

О том, почему и насколько важно для любого бизнесмена вовремя сдавать отчётность, мы уже разобрались в статье о ведении бухгалтерского учета.

Помочь вам проверить полноту и своевременность сдачи отчетности может бесплатный аудит.

Для вашего удобства мы создали календарь отчетов и налоговых платежей, который поможет не нарушить сроков, установленных законом.

Обратите внимание, что в календаре сроки указаны так, как в НК РФ, однако, если крайняя дата сдачи отчета или уплаты налога приходится на выходной день, то она переносится на следующий рабочий день. Например, установленный в НК РФ срок сдачи годовой декларации для ООО на УСН — 31 марта, но в 2018 году это выходной день, соответственно, крайний срок переносится на 2 апреля 2018 года.

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

| УСН* | Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля | Авансовый платеж по единому налогу за полугодие — не позднее 25 июля | Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября | Годовая декларация по УСН и оплата единого налога не позднее 30 апреля | ст. 346.21, 346.23 НК РФ |

| ЕНВД | Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно | Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно | Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно | Квартальная декларация не позднее 20 января, оплата вмененного налога по данным этой декларации до 25 января включительно | ст. 346.32 НК РФ |

| ЕСХН | — | Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля | — | Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта | ст. 346.9, 346.10 НК РФ |

| НДС** | Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно | Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно | Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно | Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно | ст. 174 НК РФ |

| НДФЛ | — | Авансовый платеж за период январь–июнь не позднее 15 июля | Авансовый платеж за период июль–сентябрь не позднее 15 октября | Авансовый платеж за период октябрь-декабрь не позднее 15 января.НДФЛ по итогам года (с учетом всех авансовых платежей) не позднее 15 июля.Годовая декларация по форме 3-НДФЛ до 30 апреля включительно | ст. 227 – 229 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года.

В 2018 году 1 июля выпадает на выходной день, поэтому переносится на следующий рабочий день, т.е. 2 июля.

Таким образом, ИП, получившие в 2017 году доход свыше 300 000 рублей, должны перечислить 1% от суммы превышения не позднее 2 июля 2018 года.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанность сдачи отчетов и по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Налоговый календарь для ООО

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

| УСН* | Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля | Авансовый платеж по единому налогу за полугодие — не позднее 25 июля | Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября | Годовая декларация по УСН и оплата единого налога не позднее 31 марта | ст. 346.21, 346.23 НК РФ |

| ЕНВД | Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно | Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно | Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно | Квартальная декларация не позднее 20 января, оплата вмененного налога по данным этой декларации до 25 января включительно | ст. 346.32 НК РФ |

| ЕСХН | — | Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля | — | Годовая декларация по ЕСХН и оплата сельхозналога не позднее до 31 марта | ст. 346.9, 346.10 НК РФ |

| НДС** | Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно | Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно | Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно | Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно | ст. 174 НК РФ |

| Налог на прибыль организаций, у которых отчетный период квартал (при доходах в квартал не более 15 млн руб) | Авансовый платеж и декларация по упрощенной форме за первый квартал — не позднее 28 апреля. | Авансовый платеж и декларация по упрощенной форме за полугодие — не позднее 28 июля. | Авансовый платеж и декларация по упрощенной форме за девять месяцев — не позднее 28 октября. | Уплата налога за год и декларация по итогам года – не позднее 28 марта. | ст. 285, 286, 287, 289 НК РФ |

| Налог на имущество организаций | Если в регионе установлен отчетный период, то не позднее 30 апреля. | Если в регионе установлен отчетный период, то не позднее 30 июля. | Если в регионе установлен отчетный период, то не позднее 30 октября. | Годовая декларация не позднее 30 марта. Сроки уплаты налога и авансовых платежей (если есть отчетные периоды) устанавливают регионы | ст. 382,386 НК РФ |

| Годовая бухгалтерская отчетность | Не позднее 31 марта за предыдущий год | — | — | — | ст. 18 ФЗ № 402 от 06.12.2011 |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

Подробнее: Образец заполнения новой формы налоговой декларации по УСН за 2017 год

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

| Отчет | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

| Единый расчет по взносам в ИФНС | Не позднее 30 апреля за первый квартал | Не позднее 30 июля за полугодие | Не позднее 30 октября за девять месяцев | Не позднее 30 января за календарный год | п.7 статьи 431 НК РФ |

| СЗВ-М в ПФР | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

Источник: https://www.regberry.ru/malyy-biznes/nalogovyj-kalendar

Что учесть при заполнении декларации по НДС за 2 квартал 2017 года

За 2 квартал 2017 декларацию по НДС нужно подать в Налоговую не позднее 25 июля 2017 года

Новая форма по НДС в 2017 году утверждена приказом ФНС от 20.12.2016 №ММВ-7-3/696@ и вступила в силу с 12 марта 2017 года. С 1 квартала 2017 года все организации и ИП, отчитывающиеся по налогу на добавленную стоимость, подают сведения на новом бланке.

НДС — один из сложнейших налогов в бухучете. Заполнять декларацию по нему вручную не так-то просто.

В сервисе онлайн бухгалтерии Бухсофт уже учтены все нюансы и изменения новой формы, поэтому подготовка и отправка в Налоговую декларации по НДС не составит сложности.

Что необходимо для успешного заполнения декларации по НДС в бухгалтерской программе Бухсофт

Правила заполнения декларации по НДС в Облачной бухгалтерии Бухсофт Онлайн

Кто подает сведения?

Подать налоговикам декларацию по НДС за 2 квартал 2017 года должны следующие лица и компании (п. 5 ст. 174 НК РФ):

- организации и коммерсанты — плательщики НДС;

- фирмы и ИП, являющиеся налоговыми агентами по НДС (в статье 161 НК РФ изложено, когда лицо становится налоговым агентом);

- организации и коммерсанты, применяющие налоговые спецрежимы (упрощенку, патент, ЕСХН или вмененку), импортировавшие в отчетном периоде товары и выставлявшие покупателям счета-фактуры с указанием НДС;

- фирмы и ИП, не являющиеся налогоплательщиками (вошедшие в перечень статьи 145 НК РФ), однако выставлявшие в отчетном периоде счета-фактуры с выделенным НДС либо реализовывавшие подакцизную продукцию.

Стоит отметить, что лица, являющиеся посредниками при оказании услуг, не выступают в качестве налоговых агентов, однако им также нужно представить в Налоговую декларацию, если они являются плательщиками НДС.

Не являясь таковыми — посредники направляют налоговикам не позднее 20 числа месяца, следующего за отчетным кварталом, только журнал учета счетов-фактур, где отражаются полученные и выставленные счета-фактуры в ходе посреднической деятельности. (п. 5.2 ст. 174 НК РФ).

Сроки сдачи НДС за 2 квартал 2017 года

Согласно ст. 163, п. 5 ст. 174 НК РФ декларация по НДС должна быть представлена в ИФНС до 25 числа месяца, наступающего за отчетным кварталом. Если день подачи сведений выпадает на выходную или праздничную дату — срок переносится на ближайший будний день (п. 7 ст. 6.1 НК РФ).

За 2 квартал 2017 декларацию нужно подать не позднее 25 июля 2017 года.

Куда сдавать НДС в 2017 году?

Декларации по НДС всеми обязанными компаниями и ИП подаются в ИФНС по месту учета. Обратите внимание: со 2 квартала 2017 года декларации не нужно подавать по месту расположения обособленных подразделений при наличии таковых (п. 5 ст. 174 НК РФ).

Как подать НДС за 2 квартал 2017 года?

Согласно общим положениям декларация по НДС подается исключительно в электронном формате по ТКС.

Есть исключения, однако если вы обязаны представлять сведения электронно, но подали их на бумаге, декларация будет считаться непредставленной.

Исключениями же являются налоговые агенты, не являющиеся плательщиками НДС. А именно: компании и ИП на специальных режим налогообложения, а также лица, освобожденные от уплаты НДС и вошедшие в перечень статьи 145 НК РФ. Они подают сведения как им удобно — на бумажном носителе или в электронном формате.

Льгота не распространяется на налоговых агентов — посредников, выставляющих либо получающих счета-фактуры с выделенным НДС. Они также должны отчитаться исключительно в электронном виде (п. 5 ст. 174 НК РФ).

В каком составе подать сведения за 2 квартал 2017 года?

О том, какие НДС изменения 2017 предусмотрены в декларации, мы подробно рассказывали в статье «Заполняем декларацию по НДС за 1 квартал 2017 года», не будем останавливаться на этом вновь.

Лишь напомним, что согласно общему порядку, обязательными к заполнению являются титул и Раздел 1 декларации по НДС.

Остальные сведения и, соответственно, разделы заполняются и подаются, только если в отчетном периоде были облагаемые НДС обороты.

Источник: https://www.BuhSoft.ru/article/784-chto-uchest-pri-zapolnenii-deklaracii-po-nds-za-2-kvartal-2017-goda

Декларация по НДС за 2 квартал 2017: инструкция, как избежать шесть самых частых проблем с отчетностью

Время прочтения:<\p>

Как известно, налоговики стараются на камеральной проверке выявить как можно больше налоговых разрывов.

Какая это может быть ситуация? Например, покупатель заявляет НДС по полученному от поставщика счету-фактуре к вычету, а поставщик не отражает этот счет-фактуру в книге продаж.

Или же вы работаете с организацией — поставщиком, применяющим УСН. Получили счет-фактуру и зарегистрировали его в книге покупок, а поставщик не представил в ИФНС декларацию с заполненным разделом 12.

Естественно, что в такой ситуации налоговая потребует у вас пояснений.

Чтобы убедиться в правильности и своевременности начислений НДС у поставщика, необходимо провести с ним сверку. А именно: сравнить данные своей книги покупок с книгой продаж поставщика.

Если оказалось, что поставщик не зарегистрировал счет-фактуру в книге продаж, это не означает, что проверяющие имеют право отказать покупателю в вычете. Они должны доказать, что покупатель заявил его неправомерно.

Если вы покупатель и готовы спорить с налоговиками, отстаивая свою правоту, то можете и в такой ситуации заявлять НДС к вычету. Готовьтесь подтверждать реальность сделки: например, первичкой, наличием ТМЦ на складах, реальностью совершенных операций по доставке ТМЦ. Также в случае спора с налоговиками пригодятся документы, подтверждающие осмотрительность компании при выборе контрагента.

Сдать декларацию по НДС за 2 квартал 2017 года надо не позднее 25 июля.

Проблема 2: путаница со ставками по НДС

Следующая частая ошибка, с которой налоговики сталкиваются на камералках — когда покупатель заявил вычет по ставке 18%, а поставщик начислил НДС по ставке 10%. По какой причине могут быть такие несоответствия? Их, как правило, две:

- ошибка покупателя со ставкой налога при ввводе данных из первичных документов в бухгалтерскую программу;

- поставщик самостоятельно нашел собственную ошибку, внес исправления только у себя, а покупателю исправленные документы не предоставил.

Выявляется такая ошибка также при проведении сверки с поставщиком. Кроме того, обязательно сверяйте налоговую ставку, отраженную в счете-фактуре поставщика перед тем, как регистрировать документ в книге покупок.

Налоговики вправе отказать компании в вычете по счету-фактуре с ошибочной ставкой налога (п. 2 ст. 169 НК РФ). Судьи также считают, что вычет налога в данном случае заявить нельзя (например, определение ВС РФ от 20.02.2015 №302-КГ14-8990).

Проблема 3: регистрация покупателем одного и того же счета-фактуры в двух кварталах

Это также наиболее распространенная ситуация, которую выявляют налоговики в процессе камеральной проверки. А что такого в этой ситуации страшного?

В самой регистрации нарушений нет. Действительно, налогоплательщик имеет право регистрировать счет-фактуру в нескольких кварталах, поскольку вычет можно заявлять частично.На камеральной проверке АСК НДС-2 под каждый код операции запускает свой алгоритм сопоставления.

Узнать, как это правильно сделать, вы можете в дополнительном материал. Скачайте его тут.

Однако, не забудьте проверить, чтобы общая сумма налога, принятая к вычету в разных кварталах, не превышала НДС в счете-фактуре. Также помните о том, что дробить вычет можно только в случае приобретения товаров, работ или услуг. По ОС вычет нужно заявлять полностью в одном квартале (письмо Минфина России от 18.05.2015 №03-07-РЗ/28263).

Проблема 4: ошибочные коды операций

Некорректные коды операций – очень распространенная ошибка. Как это выглядит на практике? Налогоплательщики обычно указывают неверное значение операции, либо все коды подряд с расчетом, что АСК НДС-2 сама выберет нужный. Но это не так.

На камеральной проверке АСК НДС-2 под каждый код операции запускает свой алгоритм сопоставления. Например, если компания использует коды для авансов (02, 22), то программа сверяет данные внутри ее деклараций. При купле-продаже (код 01) программа ищет контрагента. Если компания заявила ввоз из ЕАЭС (код 19), программа обращается к базе заявлений о ввозе.

Когда код неверный, АСК НДС-2 не может найти нужных сведений и формирует расхождения. Если компания ставит сразу несколько кодов, программа не знает, по какому алгоритму идти. В обоих случаях придет требование.

Чтобы избежать запросов, ФНС просит заполнять коды по примерам, приведенным в письме от 20.09.2016 №СД-4-3/17657@.

Проблема 5: реквизиты счетов-фактур с ошибками

Это еще одна очень популярная ошибка налогоплательщиков — неверные номера и даты счетов-фактур. Такие ошибки могут возникать не только на этапе непосредственной выдачи покупателю счета-фактуры, но и на этапе ввода его данных в бухгалтерскую программу покупателя. Поэтому, опять же — перед сдачей декларации стоит сверяться с поставщиками.

Счет-фактура покупателя может не найти пару, даже когда компании сверили реквизиты. Иногда книга продаж выгружается в раздел 9 декларации с ошибками. ФНС рекомендует сверять счета-фактуры не только по книге продаж поставщика, но и по его декларации.

Если вы сверились с документами контрагента и не нашли никаких расхождений, но ошибки откуда-то взялись, обращайтесь к налоговикам, поскольку они видят причину расхождений.

Чтобы исправить ошибки в кодах или реквизитах счета-фактуры, сдайте пояснения по новому электронному формату ФНС. Уточненка не обязательна, если вы не занизили налог.

Проблема 6: подача пояснений

С 1 января 2017 г. компании обязаны сдавать пояснения по НДС только электронно (п. 3 ст. 88 НК РФ). Если ответить на бумаге, организацию могут оштрафовать на 5 или 20 тыс. рублей (ст. 129.1 НК РФ).

Приказ с обязательным электронным форматом вступил в силу только 24 января (приказ ФНС России от 16.12.2016 № ММВ-7-15/682@). До этого был рекомендованный формат (письмо ФНС России от 16.07.2013 № АС-4-2/12705).

Схема. Как представлять пояснения после 1 января 2017 г.

Как ответить, если налогоплательщик получил сразу несколько требований?

В ответ на запрос по НДС компания вправе отправить пояснения либо уточненку (п. 3 ст. 88 НК РФ).

Ранее было так: инспекторы отправляли требование по расхождениям сначала покупателю и только через две недели продавцу. Теперь это делают одновременно. Если у компании налоговые разрывы и с продавцом, и с покупателем, ей может прийти сразу два требования.

В этом случае сами налоговики советуют поступать следующим образом: в первую очередь на каждое требование надо отправить квитанцию о приеме, иначе будет заблокирован расчетный счет (подп. 2 п. 3 ст. 76 НК РФ).

Если компания обнаружила, что в декларации неправильная сумма налога, то надо сдать уточненку. Организация вправе отправить одну уточненку в ответ на несколько требований.

Если сам НДС не меняется, отправьте квитанцию о приеме и пояснения на каждое требование. Если какой-то из запросов останется без ответа, возможен штраф.

Иногда компании отправляют несколько ответов на одно требование: сначала объясняют одно расхождение, потом другое и т. д. Так поступать опасно.

В инспекциях говорят, что каждое новое пояснение по НДС обнуляет предыдущее. В ФНС подтвердили: на один запрос можно дать только одно пояснение.

Если вы забыли включить в ответ какую-то информацию, можно дослать ее налоговикам. Но добавьте в новый файл пояснений все данные из предыдущего.

Что еще проверит инспектор в декларации по НДС

Как известно, все декларации по НДС попадают в общероссийскую базу АСК НДС-2. Программа ФНС сама сравнивает данные о каждой операции по цепочке движения товара.

Чтобы избежать расхождений, стоит также проверить несколько показателей.

В чем расхождение:

НДС, восстановленный с авансов (строка 090) ≠ вычетам с авансов (строка 130)

Налоговые органы сверят, чтобы покупатель восстановил вычеты по всем авансовым счетам-фактурам, если ранее их заявлял. Это надо сделать на дату принятия товара к учету.

Ошибка возможна, если компания заявила вычет, а налог с аванса не восстановила. При получении продукции стоит проверить, оплачена ли она и заявляла ли компания вычет.

Вычислить это можно и по счету-фактуре поставщика, в строке 5 должен быть записан номер платежки.

В чем расхождение:

НДС к вычету с авансов (строка 170) > НДС с реализации (строки 010–040)

НДС с уплаченных авансов надо принять к вычету в периоде отгрузки товаров. И налог с реализации должен быть больше, чем вычеты по строке 170. Чтобы избежать расхождений, стоит проверить, вовремя ли компания отразила операции по дебету счета 68 «Расчеты по налогам и сборам». Нестыковка возможна, если с авансов компания заявляет вычет позже периода отгрузки.

В чем расхождение:

вычет агентского НДС (строка 180) > уплаченного агентского НДС (строка 060 предыдущей декларации)

Налоговый агент вправе заявить вычет в периоде, когда фактически заплатил НДС в бюджет. Такой позиции придерживаются чиновники (письмо Минфина России от 23.10.2013 № 03-07-11/44418). А значит, сначала необходимо исчислить налог, а заявить к вычету можно лишь в декларации за следующий период. Важно не делать одновременно проводки с начислением и вычетом НДС.

Источник: https://mag-m.com/biznes/deklaracziya-po-nds-za-2-kvartal-2017-instrukcziya,-kak-izbezhat-shest-samyix-chastyix-problem-s-otchetnostyu.html

Декларация по НДС (в качестве налогового агента) за 3 квартал 2018 г

Помимо обязанности по исчислению, удержанию и уплате НДС в бюджет, у агента также есть обязанность представлять в ИФНС декларацию по НДС (п. 5 ст. 174 НК РФ).

Декларация по НДС: бланк

Скачать бланк декларации по НДС можно через систему КонсультантПлюс.

С формой декларации вы можете ознакомиться ниже.

Декларация по НДС: в какую ИФНС сдавать

Декларация представляется:

- если налоговый агент – организация, то в ИФНС по месту ее нахождения;

- если налоговый агент – ИП, то в ИФНС по месту его жительства.

Декларация по НДС: способ представления

Декларацию по НДС агенты обязаны представлять в электронном виде через спецоператора (п. 5 ст. 174 НК РФ).

Нарушение способа подачи декларации приведет к тому, что декларация будет попросту считаться непредставленной, а за это грозит штраф за непредставление декларации (п. 1 ст. 119 НК РФ).

Кроме того, агент будет оштрафован на 200 руб. за нарушение способа подачи НДС-отчетности (ст. 119.1 НК РФ).

Однако некоторым агентам все же разрешено сдавать декларацию на бумаге. Это возможно при одновременном соблюдении следующих условий:

- агент не является плательщиком НДС, либо является плательщиком, но освобожден от обязанности платить НДС (п. 5 ст. 174 НК РФ);

- агент не ведет деятельность в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, а также не выполняет функции застройщика;

- среднесписочная численность работников агента за предыдущий календарный год не превышает 100 человек (п. 3 ст. 80 НК РФ).

Срок сдачи декларации по НДС

Налоговый агент по НДС должен представить декларацию не позднее 25 числа месяца, следующего за отчетным кварталом (п. 5 ст. 174, ст. 163 НК РФ):

| За I квартал | Не позднее 25 апреля отчетного года |

| За II квартал | Не позднее 25 июля отчетного года |

| За III квартал | Не позднее 25 октября отчетного года |

| За IV квартал | Не позднее 25 января года, следующего за отчетным |

При нарушении срока подачи декларации агенту будет начислен штраф (п. 1 ст. 119 НК РФ). Причем, если просрочка составит более 10 рабочих дней, то ИФНС также приостановит операции по банковским счетам агента (пп. 1 п. 3 ст. 76 НК РФ).

Рассчитать сумму штрафа за просрочку сдачи декларации вам поможет наш Калькулятор.

Декларация по НДС: состав

Состав представляемой налоговым агентом по НДС декларации зависит от того, есть ли у него еще какие-то НДС-обязанности помимо агентских.

По общему правилу, если организация/ИП является только налоговым агентом, а других НДС-операций не проводила, то в состав декларации включаются (п. 3 Порядка заполнения декларации по НДС, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@ (далее — Порядка)):

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика». Причем, в этом разделе агент должен поставить прочерки;

- раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента».

Если же у агента были и другие операции по НДС, то он также сдает соответствующие разделы и приложения к ним.

Налоговый агент по НДС: заполнение декларации

Остановимся на некоторых моментах заполнения декларации.

1. Код периода

На титульном листе агент должен указать код, соответствующий периоду, за который подается декларация (п. 20 Порядка, Приложение № 3 к Порядку):

| За I квартал | 21 |

| За II квартал | 22 |

| За III квартал | 23 |

| За IV квартал | 24 |

| За I квартал при реорганизации/ликвидации организации | 51 |

| За II квартал при реорганизации/ликвидации организации | 54 |

| За III квартал при реорганизации/ликвидации организации | 55 |

| За IV квартал при реорганизации/ликвидации организации | 56 |

2. Код места представления

Также на титульном листе указывается в виде кода информация об ИФНС, в которую представляется декларация (п. 23 Порядка, Приложение № 3 к Порядку). Например, организация на ОСН, являющаяся налоговым агентом, должна поставить код «214». А если организация не является плательщиком НДС (освобождена от его уплаты) и лишь выполняет функции налогового агента, то ставится код «231».

3. Представление уточненной декларации

Если у налогового агента по НДС возникла необходимость в подаче корректировки, то при подаче первой уточненной декларации в поле «Номер корректировки» указывается «1—», второй – «2—» (п. 19 Порядка). В первичной же (не уточненной) декларации ставится «0—».

Более подробно ознакомиться с правилами заполнения декларации вы можете в вышеупомянутом Порядке.

Декларация по НДС: проверка отчетности

Проверить правильность заполнения декларации аналоговые агенты по НДС могут при помощи контрольных соотношений ФНС (Письмо ФНС от 23.03.2015 N ГД-4-3/4550@).

Налоговая декларация по налогу на добавленную стоимость

Источник: http://GlavKniga.ru/timeline/o_8_962

Изменения в отчетности по НДС во 2 квартале 2017 года

Из-за нововведений декларационная кампания за 1 квартал этого года оказалась довольно непростой. Вопросов у бухгалтеров возникало множество. В том числе, по указанию кодов видов операций и xsd-схемам, по НДС в рамках ВЭД и предоставления электронных услуг, по опоздавшим счетам-фактурам, исправлению и переносу вычетов.

6 июля Чамкина Н.С. выступила на конференции «Налоговый круиз: летняя отчетность 2017 года», организатором которой выступила компания «Правовест Аудит». Вы можете получить бесплатный подробный конспект в котором найдете всю информацию об изменениях по НДС во 2 квартале и «зарплатным налогам» за 1 полугодие.

Конспект

Изменения в отчетности по НДС за 2 квартал и «зарплатным» налогам за 1 полугодие —

закажите бесплатный конспект и будьте в курсе последних изменений!

Получить

материалы

XSD-схемы и коды видов операций (КВО)

Надежда Степановна, чем грозит налогоплательщику неправильное указание кода вида операции?

Очень важно указывать правильные КВО в книгах покупок, продаж, журналах. На сайте ФНС представлены xsd-схемы в целях прохождения налоговой декларацией, сданной в электронной форме, форматно-логического контроля. При приемке деклараций в электронном режиме проверяются коды видов операций. Xsd-схема предполагает обязательную проверку не всех кодов, а лишь некоторых:

- в книге покупок ни при каких обстоятельствах не могут быть указаны КВО 10, 14, 21, 29, 30, 31;

- в книге продаж КВО 16, 17, 19, 20, 22, 23, 24, 25, 32;

- в журнале не указываются КВО 06, 10, 14, 16, 17, 21, 22, 23, 24, 25, 26, 31 и 32.

Например, если в книге покупок ошибочно указать КВО «21» — восстановление НДС, или в книге продаж «20» — вычет НДС при импорте, декларация не пройдет форматно-логический контроль и будет считаться не сданной. Пока налогоплательщик будет искать ошибку, может пройти время и срок, установленный НК РФ для представления декларации, истечет. За несдачу в срок декларации НК РФ предусмотрена ответственность.

Новые строки декларации по НДС

При реализации импортного товара нужно ли указывать в новых строках раздела 9 декларации по НДС номера таможенных деклараций?

В Разделе 9 обновленной формы декларации действительно появилась новая строка 035 для отражения номеров таможенных деклараций. Но ее заполняют только резиденты Калининградской области. У данных компаний свои особенности уплаты НДС. Все остальные организации при реализации импортных товаров на внутреннем рынке эту строку не заполняют.

В Разделе 3 появилась новая строка 125, в которой указывается сумма НДС, предъявленная подрядными организациями (застройщиками, техническими заказчиками) по выполненным работам при проведении капитального строительства. Какие компании заполняют эту строку?

Эту строку заполняют только инвесторы и заказчики (застройщики). Генподрядчики, подрядчики эту строку не заполняют.

Изменение счета-фактуры

Где в счете-фактуре указывать код ТН ВЭД при экспорте в ЕАЭС и идентификатор госконтракта до внесения поправок в Постановление № 1137?

В форму счета-фактуры уже добавлена строка для указания идентификатора госконтракта. Соответствующие изменения в Постановление № 1137 внесены Постановлением Правительства от 25 мая 2017 г.

№ 625 Изменения формы счета-фактуры вступят в силу с 1 июля 2017 года — по истечении месяца со дня официального опубликования и не ранее 1-го числа очередного налогового периода по НДС.

Экспортер (исполнитель госконтракта до 1 июля) вправе указывать в счете-фактуре дополнительную информацию, при условии сохранения формы счета-фактуры. Эти реквизиты пока можно указать в графе 1 «Наименование товара…»

Отчетность по НДС 2017 — примеры

Нужно ли удерживать НДС при покупке у иностранной компании прав на программы ЭВМ, если доступ для скачивания представляется через интернет?

С 2017 местом реализации электронных услуг, перечисленных в статье 174.2 НК, признается РФ. Поэтому при покупке у иностранной компании указанных услуг, российская организация выступает налоговым агентом и должна удержать и уплатить НДС в бюджет.

Но прежде необходимо посмотреть: не приобретаете ли вы освобождаемые от НДС услуги. Их перечень закреплен в статье 149 НК РФ. Например, освобождается от НДС реализация исключительных прав на программы для ЭВМ или базы данных на основании лицензионного договора.

Поэтому при приобретении прав на программу ЭВМ на основе лицензионного договора через Интернет НДС налоговый агент не удерживает.

Наша компания бронирует номера в гостинице своим сотрудникам, направленным в командировку, через сервис Booking.com. Являемся ли мы налоговыми агентами?

Да, при перечислении вознаграждения иностранной компании за использование онлайн сервиса необходимо удержать НДС. Этот налог вы вправе принять к вычету, если применяете общую систему налогообложения.

Наша компания приобретает авиа, ж/д билеты для командированных сотрудников через агентство. Интересует вычет НДС.

Агенты реализуют билеты от имени перевозчика, поэтому счета-фактуры на стоимость билетов не выставляют. В книге покупок регистрируется билет с выделенной суммой НДС, выданный работнику и включенный им в отчет о служебной командировке.

Согласно пункту 7 статьи 171 НК РФ вычеты по билету заявляются на стоимость проезда, включая расходы на пользование в поездах постельными принадлежностями.

НДС, выделенный в билете, и предъявленный в отношении дополнительных сборов и сервисных услуг, в т.ч. стоимость предоставления питания, вычету не подлежит. На свое вознаграждение агент должен выставить вам счет-фактуру.

Поставщик прислал исправленный счет-фактуру за прошлый квартал в меньшую сторону. Как исправить вычеты?

Согласно разъяснениям ФНС вычет НДС по исправленному счету-фактуре можно заявить только в периоде его получения. Обосновывается это тем, что покупатель не может заявить вычет по счету-фактуре, оформленному ненадлежащим образом.

Право покупателя на вычет возникает только после внесения в счет-фактуру исправлений и получения исправленного правильного счета-фактуры от продавца. В книге покупок исправленный счет-фактура регистрируется в периоде его получения.

Также необходимо полностью аннулировать запись по первоначальному счету-фактуре в дополнительном листе книги покупок за прошлый период.

В каком периоде заявить налоговый вычет, если аванс перечисляется в последних числах квартала, а счет-фактуру продавец выставляет первым числом следующего месяца? Например, перечисление денег 29 марта, а счет-фактура от 3 апреля?

При получении счета-фактуры от продавца товаров (работ, услуг) после завершения квартала, в котором эти ценности приняты на учет, но до 25 числа следующего месяца, покупатель вправе принять к вычету предъявленный НДС начиная с квартала, в котором указанные товары (работы, услуги) были приняты на учет.

Вычет НДС, предъявленного по перечисленному авансу, в вышеуказанном порядке не предусмотрен. Поэтому, если аванс перечислен в конце квартала, а счет-фактура от продавца датирован следующим месяцем, покупатель не вправе заявить к вычету НДС в периоде уплаты аванса.

НДС принимается к вычету в том квартале, в котором получен счет-фактура на предоплату.

В первом квартале был ввезен импортный товар, уплачен НДС и заявлен к вычету. В июне таможня скорректировала таможенную стоимость в сторону увеличения, соответственно нужно доплатить НДС и таможенные пошлины. Как быть с вычетом НДС?

Если организация согласна с решением таможни, доплатила НДС, то НДС может быть заявлен к вычету в текущем периоде, либо в любом другом периоде в течение 3х лет с даты принятия товара к учету. Сдавать уточненную декларацию за прошлый период не нужно, поскольку на тот момент не выполняется основное условие для вычета таможенного НДС — его уплата в бюджет.

Получаем товары из Белоруссии, страна производитель указана Польша. Поставщик не представляет информацию о номерах ГТД, аргументируя это тем, что не является прямым импортером. Товар он приобретает на территории Белоруссии и информацией о номерах ГТД не располагает. Вправе ли мы при дальнейшей реализации данного товара не указывать номера ГТД в счетах-фактурах?

Согласно Правилам заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137, при реализации импортных товаров в графах 10 и 11 счетов-фактур указываются страна происхождения товаров и номер таможенной декларации.

Если товары сначала были ввезены в страну ЕАЭС, выпущены там в свободное обращение, а затем ввезены в Россию, при их дальнейшей продаже на территории России в графах 10 и 11 счета-фактуры ставятся прочерки.

Такое оформление связано с тем, что товары, происходящие из третьих стран и выпущенные в свободное обращение в странах Таможенного союза, признаются товарами этого союза. Кроме того, при ввозе в Россию товаров из стран ЕАЭС не оформляется таможенная декларация.

Покупатели помимо стоимости товара оплачивают нам стоимость доставки, страховку. Облагаются ли данные суммы НДС? Покупатели требуют счета-фактуры для вычетов.

По возмещаемым расходам очень иного разъяснений Минфина. Эти средства включаются продавцом в налоговую базу по НДС как суммы, связанные с реализацией товара на основании подпункта 2 пункта 1 статьи 162 НК РФ.

Согласно Постановлению № 1137 получатель вышеуказанных средств в книге продаж регистрирует счет-фактуру, составленный в одном экземпляре. А это значит, что покупатель свой экземпляр счета-фактуры не получит и вычет заявить не сможет.

Поэтому целесообразно сразу формировать стоимость товара с учетом возмещаемых расходов. В этом случае налоговая база по НДС у продавца будет сформирована на всю стоимость товара.

А покупатель без проблем заявит налоговый вычет по приобретенному товару, стоимость которого включает возмещаемые расходы.

Компания получала процентные займы. Для погашения указанных обязательств заимодавцу передается недвижимое имущество. Облагается ли эта операция НДС?

Операции по предоставлению займов в денежной форме не облагаются НДС. В свою очередь не признается объектом налогообложения НДС возврат заемных денежных средств. Однако, при подписании соглашения о предоставлении отступного обязательство по договору займа прекращается путем передачи имущества должника займодавцу.

То есть в обмен на денежные средства в собственность займодавца передается имущество. Передача права собственности на имущество признается реализацией и облагается НДС.

В прошлом году Верховный суд указал, что НДС, предъявленный по товарам (работам, услугам) которые используются исключительно в необлагаемой НДС деятельности, вычету не подлежит, даже если в периоде выполняется правило 5%. Что ждать налогоплательщикам в связи с выводами ВС РФ? Неужели придется пересчитывать НДС за предыдущие периоды?

Выводы суда нашли отражение в Обзоре правовых позиций КС РФ и ВС РФ, принятых во втором полугодии 2016 года, и направлены ФНС нижестоящим ИФНС для использования в работе. Поэтому можно предположить, что налоговые инспекторы будут уделять данной проблеме повышенное внимание.

При камеральной проверке декларации ИФНС установлено, что продавец не уплатил НДС? Это основание для отказа нашей компании в налоговом вычете?

Само по себе это не основание. Отказ в налоговом вычете возможен, если ИФНС соберет доказательства, что вашей компанией получена необоснованная налоговая выгода. То есть единственной целью сотрудничества с данным поставщиком была экономия на налогах и реальных хозяйственных операций между вами не было.

Выводы, сделанные в Определении Верховного Суда РФ от 29 ноября 2016 № 305-КГ16- 10399, будут полезны многим налогоплательщикам при выстраивании аргументированной позиции в случае разногласий с налоговыми органами по вопросам получения необоснованной налоговой выгоды. А также письмо ФНС России от 23 марта 2017 г.

№ ЕД-5- 9-547/@, где содержатся указания инспекциям по доказыванию необоснованной налоговой выгоды при проверках.

Конспект

Изменения в отчетности по НДС за 2 квартал и «зарплатным» налогам за 1 полугодие —

закажите бесплатный конспект и будьте в курсе последних изменений!

Получить

материалы

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/izmeneniya-v-otchetnosti-po-nds-vo-2-kvartale-2017-goda/

Декларация по НДС за 4-квартал 2017-года

Приказом ФНС от 20.12.2016-года утвержден новый бланк декларации НДС за 4-квартал 2017-года. Этот отчет обязателен для всех субъектов бизнеса, хотя бы единожды выставивших контрагентам счет-фактуру.

Последние не всегда являются плательщиками НДС. Форма декларации за 4-квартал 2017-года едина для всех плательщиков НДС, в том числе для ИП на УСН, патенте и ЕСХН, получивших счет-фактуру от контрагента.

Изменения в бланке

Одним из основных новшеств является внедрение новых 16-значных кодов. Их придется учитывать при составлении отчета. Изменения коснулись следующих строк:

- 041 и 042. Операции с товарами, облагаемыми НДС в процессе таможенных процедур (ст. 151 НК РФ);

- Здесь необходимо отразить расходы в пользу счета по капитальным планам;

- 090 и 060. Подробнее о них можно узнать, если скачать декларацию по НДС на 4-квартал 2017-года;

- 070 и 010 из 6-го раздела. Исключена необходимость отражения информации в них.

Отличия от старых бланков

Помимо изменений, новый документ содержит ряд новшеств. С учетом дополнений бланк декларации НДС на 4-квартал 2017-года имеет следующую структуру:

- Глава №3 затрагивает подсчет налогов, обязательных для внесения в местные бюджеты; имеет отдельное приложение для отражения сумм выплаченных и восстановленных налогов;

- 4-раздел показывает порядок расчета налогов по товарам с нулевой ставкой НДС;

- 6-раздел отражает порядок начисления налогов на товары, не имеющие документальных оснований для нулевых ставок;

- В 8-разделе появилась страница 00309127 для отражения операций прошлого периода;

- Страница 00309858 (9-й раздел). Для урегулирования данных книги продаж истекшего периода;

- Страница 00309196. Справочная информация по зафиксированным в книге продаж операциям предыдущего периода;

- Приложение №1 с порядком кодовых обозначений операций.

- Приложение №2 к Приказу о заполнении форм НДС.

Количество разделов в новой форме такое же, как и в старой версии – 12. По-прежнему для плательщиков НДС обязательным является титульный лист и раздел №1. Разделы 2-12 необязательны к заполнению, если по соответствующим статьям не было операций.

Поскольку декларации по НДС принимаются электронно, бухгалтерам сложно заполнять разделы выборочно. Руководствуясь этой точкой зрения, представители налоговых органов рекомендуют сдавать декларацию в полном объеме. Строки, по которым предприятие не проводило операций, оставляют пустыми.

Составление декларации

Порядок расчета НДС остается прежним. В ближайшее время могут быть внесены изменения в категорию товарных единиц. Обсуждается вопрос о снижении ставок НДС на реализацию плодово-ягодных культур и винограда с 18 до 10%. Со списком товаров, имеющих специальные льготы по НДС, можно ознакомиться в 164-статье НК РФ.

Нововведения вступают в силу с начала 2018-года. Предстоящий период сдачи декларации касается последнего квартала 2017-года, поэтому она будет подаваться в прежней форме и на старых бланках.

Бланк декларации ндс за 4 квартал 2017

Образец заполнения декларации НДС за 4 квартал 2017

Порядок составления

Порядок составления декларации по НДС за 4-квартал 2017 должен придерживаться следующего порядка:

- Титульный лист и 1-й раздел с указанием ответственного лица — бухгалтера или предпринимателя;

- Если компания не числится плательщиком НДС, но получила от контрагентов счета-фактуры с НДС, то в ее декларации заполняется только титульник и раздел №1;

- Если активно велись операции, облагаемые НДС, то вводятся данные в 12-часть 2-раздела и приложения к 3, 8, 9-разделам;

- 2-раздел заполняется представителем налогового органа;

- 3 и 6-пункт заполняются только в том случае, если в последнем квартале отчетного периода были осуществлены соответствующие операции;

- В 7-пункте необходимо отобразить следующее: операции, не облагаемые НДС или освобожденные от него, сбыт в другие сраны, поступления или авансы в счет будущих продаж товаров с циклом более 6-ти месяцев;

- 8-пункт отведен для внесения данных из прошлого отчетного периода;

- В 9-пункт вносятся данные из книги продаж;

- 11 и 12-пункты содержат информацию о счетах-фактурах, выписанных за посредническую деятельность компании;

- 12-пункт должен содержать информацию о счетах-фактурах НДС при непредусмотренном отчислении налогов.

Срок подачи отчетности остается неизменным: декларация за 4-квартал 2017-года по НДС должна быть направлена в местный налоговый орган до 25-января 2018-года.

Источник: https://buhnk.ru/nds/deklaratsiya-nds-4-kvartal-2017/