В каких регионах не придется платить налог на движимое имущество в 2018 году

С 1 января 2018 года 14 регионов полностью или частично отменят налог на движимое имущество. Мы собрали в одной таблице список регионов, где будут действовать льготы. Проверьте, есть ли в таблице ваш регион. Если его нет – в 2018 году организация будет платить налог на движимое имущество.

Напомним, что в 2017 году организации не платят налог на движимое имущество, которое приняли на учет в качестве основных средств с 1 января 2013 года. К движимому имуществу относят автомобили, оборудование, ценные бумаги и прочее.

Льгота по налогу прекратит действовать с 1 января 2018 года. При этом каждый регион вправе сам определить, предоставлять в 2018 году льготу или нет.

Если регион свой закон о налоге не принял, то организация должна заплатить налог по ставке 1,1 процента.

С 2018 года компания сможет не платить налог за движимое имущество, только если это право пропишут в законе субъекта РФ. Проверьте, есть ли в таблице ваш регион.

Если его нет – компания должна будет платить налог на имущество за движимые активы, которые приняла на учет с 1 января 2013 года.

Заглядывайте сюда чаще – таблица постоянно обновляется. Принять закон власти могут в любой момент, даже задним числом.

Ведь поправка улучшает положение налогоплательщиков. В таблице – регионы, которые частично или полностью освободили движимое имущество от налога.

| Регион | Имущество, на которое распространяется льгота | Вид льготы | Организации, которые вправе применять льготу | Основание |

| Астраханская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 0,5 процента | Только организации, которые добывают углеводородное сырье на морских месторождениях, расположенных в российской части (российском секторе) дна Каспийского моря | Закон Астраханской области от 31 октября 2017 № 60/2017-ОЗ |

| Волгоградская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 1,1 процента | Все организации | Закон Волгоградской области от 29 ноября 2017 № 116-ОД |

| Еврейская автономная область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 0,5 процента | Все организации | Закон Еврейской автономной области от 30 ноября 2017 № 194-ОЗ |

| Калининградская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 1,1 процента | Все организации, кроме тех, которые перечислены в п.10 ст. 4 Закона Калининградской области от 27 ноября 2003 № 336 | Закон Калининградской области от 28 ноября 2017 № 118 |

| Полное освобождение от налога | Организации, перечисленные в п.10 ст. 4 Закона Калининградской области от 27 ноября 2003 № 336 | |||

| Курская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 1,1 процента | Все организации | Закон Курской области от 24 ноября 2017 № 78-ЗКО |

| Липецкая область | Движимое имущество, принятое на учет в 2013 году и позже1 | Полное освобождение от налога | Все организации | Закон Липецкой области от 14 сентября 2017 № 106-ОЗ |

| Московская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Полное освобождение от налога | Все организации | Закон Московской области от 3 октября 2017 № 159/2017-ОЗ |

| Нижегородская область | Движимое имущество, принятое на учет в 2016 году и позже1 | Полное освобождение от налога | Организации, которые занимаются:

|

Закон Нижегородской области от 8 ноября 2017 № 152-3 |

| Полное освобождение от налога. Льгота не распространяется на имущество, сданное в аренду | Учреждения, созданные Нижегородской областью и муниципальными образованиями Нижегородской области и финансируемые за счет средств областного бюджета, Территориального фонда ОМС Нижегородской области и местных бюджетов | |||

| Республика Бурятия | Железнодорожный подвижной состав, произведенный в 2013 году и позже.Дата производства определяется по техническому паспорту | Полное освобождение от налога | Все организации | Закон Республики Бурятия от 10 октября 2017 № 2568-V |

| Рязанская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 0,6 процента | Все организации | Закон Рязанской области от 27 ноября 2017 № 87-ОЗ |

| Санкт-Петербург | Движимое имущество, принятое на учет в 2013 году и позже1, с даты выпуска которого прошло не более 3 лет | Полное освобождение от налога | Все организации | Закон Санкт-Петербурга от 29 ноября 2017 № 785-129 |

| Саратовская область | Движимое имущество, отнесенное к категории инновационного высокоэффективного оборудования4, с даты выпуска которого прошло не более трех лет | Полное освобождение от налога.Ставка применяется по 31 декабря 2020 года включительно (п. 3 ст. 2 Закона Саратовской области от 28 ноября 2017 № 112-ЗСО) | Все организации3 | Закон Саратовской области от 28 ноября 2017 № 112-ЗСО |

| Остальное движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 1,1 процента.Ставка применяется по 31 декабря 2018 года включительно (п. 2 ст. 2 Закона Саратовской области от 28 ноября 2017 № 112-ЗСО) | |||

| Смоленская область | Движимое имущество, приобретенное в Смоленской области при выполнении инвестиционных проектов (контрактов).Льгота не распространяется на отдельные виды транспортных средств2 | Полное освобождение от налога | Только инвесторы и резиденты | Законы Смоленской области от 15 ноября 2017 № 137-з и от 6 октября 2017 № 95-з |

| Тюменская область | Движимое имущество, принятое на учет в 2013 году и позже1 | Пониженная налоговая ставка – 0,55 процента | Все организации | Закон Тюменской области от 24 октября 2017 № 74 |

| Чеченская Республика | Движимое имущество, принятое на учет в 2013 году и позже1 | Полное освобождение от налога | Все организации | Закон Чеченской Республики от 27 ноября 2017 № 45-рз |

| Ярославская область | Движимое имущество, принятое на учет в 2013–2015 годах1 | Пониженная налоговая ставка – 1,1 процента | Все организации | Закон Ярославской области от 31 октября 2017 № 44-з |

| Движимое имущество, принятое на учет в 2016 году и позже1 | Полное освобождение от налога |

1 Льгота не распространяется на движимое имущество, которое получено в результате: – реорганизации или ликвидации юридических лиц;

– сделок с взаимозависимыми лицами.

Исключение – железнодорожный подвижной состав, произведенный в 2013 году и позже (по данным технического паспорта). Такие объекты не облагают налогом на имущество независимо от того, на каком основании организация их получила.

2 Особенности применения льгот определены в статье 3 3акона Смоленской области от 15 ноября 2017 № 137-з и статье 3 Закона Смоленской области от 6 октября 2017 № 95-з.3 Для применения пониженной ставки в налоговую инспекцию нужно представить документы, которые подтверждают, что имущество относится к льготным категориям.

4 Перечень имущества, которое относится к категории инновационного высокоэффективного оборудования, приведен в пункте 9 статьи 2 Закона Саратовской области от 24 ноября 2003 № 73-ЗСО.

В каких регионах не придется платить налог на движимое имущество в 2018 году Ссылка на основную публикацию

Источник: https://freelancehack.ru/articles/v-kakih-regionah-ne-pridetsya-platit-nalog-na-dvizhimoe-imushhestvo-v-2018-godu

Налог на имущество 2018 в г. Москва. Льгота сохранена!!! В 2018 году не облагается налогом на имущество движимое имущество приобретенное после 1 января 2013 года

Код налоговой льготы в Москве в 2018 году по налогу на имущество: 2012000/000400010031

Ставка налога на имущество с объектов недвижимости с кадастровой стоимости объекта в г. Москва с 1 января 2018 года — 1,5 %.

С 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество организаций принимают не федеральные, а региональные органы власти. Опубликован Федеральный закон от 27.11.

2017 № 335-ФЗ о внесении изменений в часть вторую Налогового кодекса Российской Федерации. Субъект РФ может издать соответствующий закон – и на его территории будет применяться федеральная льгота.

Если регионального закона нет — налоговые ставки в отношении такого имущества не могут превышать в 2018 году 1,1 %.

Изменения порядка налогообложения коснутся только движимого имущества организаций, учитываемого на балансе с 1 января 2013 года как объект основного средства.

В Московской области в 2018-2020 годах установлена нулевая налоговая ставка в отношении движимого имущества, принятого организацией с 1 января 2013 года на учет в качестве основных средств. В законе перечислены исключения: объекты, принятые на учет в результате реорганизации юридических лиц, при передаче имущества между взаимозависимыми лицами, т.д.

В Еврейской автономной области в отношении движимого имущества организаций, указанного в п. 25 ст. 381 Налогового кодекса РФ, налоговая ставка установлена на 2018 год в размере 0,5 процента. Более низкие ставки предусмотрены для организаций здравоохранения и резидентов ТОР.

Астраханская область установила на 2018 год ставку 0,5% для компаний в сфере добычи нефти и газа на месторождениях в российской части дна Каспийского моря. Ставки для остальных компаний регион не определил, а значит, налог считается по ставке 1,1%.

Владимирская, Ивановская, Липецкая области полностью сохранили льготу на 2018 год.

В Волгоградской, Смоленской областях, Республике Татарстан ставка для всех компаний на 2018 год — 1,1%.

Вологодская область решила, что налог не должны платить организации, которые инвестируют в объекты основных средств, при соблюдении требований областного закона о налоге на имущество. Для остальных ставка на 2018 год — 1,1%.

В Калининградской области налог за 2018 год не должны платить компании, которые получают более 70% выручки от определенных видов деятельности (например, от строительства, оптовой и розничной торговли, гостиничного бизнеса). Остальные уплатят налог за 2018 год по ставке 1,1%.

Камчатский край установил ставку для всех компаний на 2018 год 0,6%, на 2019 год — 1,1%, на 2020 год – 1,7%.

В Курской области ставка для всех компаний – 1,1%.

Ленинградская область сохранила льготу на 2018 год для объектов, с даты выпуска которых прошло не больше трех лет. С остального движимого имущества надо платить налог. Регион еще не установил свою ставку, так что действует 1,1%.

В Московской области организации не будут платить налог (ставка 0%) за 2018 – 2020 годы.

Нижегородская область оставила льготы на 2018 – 2020 годы для компаний, ведущих деятельность, указанную в разделе C и в классе 72 ОКВЭД 2, либо занимающихся перевозкой льготников, учащихся и студентов по регулярным маршрутам на территории области. При этом имущество должно быть принято на учет не раньше 2016 года. Ставки для остальной «движки» не установлены – действует 1,1%.

В Пензенской области установили пониженную ставку 0,55%.

Республика Бурятия оставила льготу для железнодорожного подвижного состава и контейнеров, принятых на учет не ранее 2013 года. Для остального движимого имущества действует федеральная ставка 1,1%.

В Рязанской области налог не должны платить фирмы, получающие не менее 70% доходов от деятельности в области научных исследований и разработок, здравоохранения и социальных услуг; а также компании — получатели господдержки в отношении движимого имущества, которое определено в инвестиционном соглашении. Ставка для остальных на 2018 год – 0,6%, на 2019 год – 1,1%, на 2020 год – 1,7%.

Санкт-Петербург сохранил льготу для движимого имущества, с даты выпуска которого прошло не более трех лет. С остального имущества нужно заплатить налог по федеральной ставке 1,1%.

В Саратовской области налог за 2018 — 2020 годы не нужно платить (ставка 0%) только в отношении инновационного высокоэффективного оборудования, указанного в областном законе. Для другого движимого имущества ставка на 2018 год составляет 1,1%.

В Свердловской области льгота в 2018 году положена некоторым компаниям, перечисленным в областном законе. Остальные организации за 2018 год обязаны платить налог по ставке 1,1%.

Тульская область установила на 2018 год пониженную ставку 0,55%.

Тюменская область поступила так же в отношении текущего года, и добавила к этому ставки на 2019 год – 1,1%, на 2020 год – 1,65%.

Ханты-Мансийский автономный округ – Югра установил ставку на 2018 – 2020 годы в размере 1,1%.

В Челябинской области льгота при соблюдении ряда условий сохраняется для субъектов малого и среднего предпринимательства и лизинговых компаний.

Уменьшить сумму налога с бывшего «льготного» имущества могут в определенных случаях компании, которые провели мероприятия по снижению негативного воздействия на окружающую среду.

Кроме того, пониженная ставка предусмотрена для организаций, которые заняты в сфере междугородних и международных железнодорожных перевозок. Ставка для остальных компаний на 2018 год – 1,1%.

Чеченская Республика полностью сохранила льготу.

В Чукотском автономном округе налог не должны платить (ставка 0%) только органы местного самоуправления и ряд организаций госсектора. Для остальных пока действует общая ставка 1,1%.

В Ярославской области льготу сохранили в отношении имущества, которое компании приняли на учет позже 2015 года. Налог не платится в течение четырех лет начиная с года постановки имущества на учет. С бывшего «льготного» имущества, принятого на учет в 2013 – 2015 годах, налог платится по ставке 1,1%.

| Субъект РФ | Налогоплательщикильготники | Льготы и ее размер | Нормативный акт |

| Астраханская область | Организации, которые работают в сфере добычи нефти и газа на местонахождениях в российской части дна Каспийского моря | Налоговая ставка — 0,5 процента | Закон Астраханской области от 31.10.2017 № 60/2017-ОЗ |

| Владимирская область | Все организации | Полное освобождение от налога | Закон Владимирской области от 27.12.2017 № 135-ОЗ |

| Волгоградская область | Все организации | Налоговая ставка — 1,1 процента | Закон Волгоградской области от 29.11.2017 № 116-ОД |

| Вологодская область | Организации, которые зарегистрированы на территории Вологодской области и инвестируют в объекты основных средств более 100 млн. руб. | Полное освобождение от налога |

Источник: http://xn—-7sbbbsdmnftwg9cim8jpa2c.xn--p1ai/help/article_post/nalog-na-imushchestvo-2018-g-moskva-zakonodateli-g-moskvy-ne-prinyali-zakon-kotoryy-by-ustanavlival-lgoty-po-dvizhimomu-imushchestvu-s-3-y-amortizatsionnyy-gruppy-poetomu-organizatsii-zaregist

Налог на имущество организаций: ставка, льготы

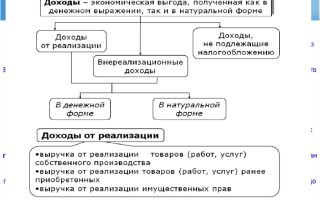

Льготы по налогу на имущество организаций могут предоставляться как на уровне федерации, так и на уровне региона. Первые из указанных перечислены в НК РФ, последние – в локальных нормативных актах субъектов РФ.

Обязательные платежи, взимаемые с компаний: понятие, особенности

Налог на имущество организаций – обязательный сбор, взимаемый со всех хозяйствующих субъектов, действующих от имени юридического лица или ИП и имеющих на своем балансе основные средства.

Особенности категории:

- Налог с активов организаций в виде имущества – платеж, который составляет региональную казну;

- Ставки по указанному сбору определяются:

- На уровне федерации (уполномоченные органы устанавливают максимальные размеры обязательного взноса в процентном выражении;

- На уровне региона (власти субъекта РФ могут корректировать условия налогообложения в сторону наибольшей лояльности);

- Размеры налоговых ставок могут изменяться в зависимости от категории имущества организации;

- Чтобы компания могла определить ставку по налогу на имеющиеся активы потребуется обратиться, либо к федеральным нормативно-правовым актам (НК РФ), либо к локальным законам субъекта;

- Если региональные законы не содержат льгот по налогам, то применяются максимальные процентные ставки законодателя.

Категории имущества

В зависимости от категории имущества действует разная ставка по налогу и применяется несколько иной порядок исчисления сбора.

Согласно положениям ГК РФ, можно выделить такие виды имущества, как:

- Неразрывно связано с землей;

- Подлежит обязательной государственной регистрации;

- Перемещение объекта невозможно без нарушения первоначального состояния и целостности объекта;

- В перечень попадают:

- Здания;

- Сооружения;

- Объекты незавершенного строительства;

- Космические корабли;

- Памятники;

- Ресурсы недр;

- Водные и морские судна;

- Беспрепятственно может менять свое положение и местонахождение;

- Подлежит регистрации только в исключительных случаях;

- К числу движимых относятся:

- Транспортные средства (кроме тех, что попадают в число недвижимых);

- Деньги;

- Оборудование;

- Доли в бизнесе;

- Ценные бумаги;

- Инвентарь компании.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

Субъекты, обязанные вносить платеж

Плательщиками сбора, по общему правилу, выступают все участники хозяйственной деятельности. Однако есть основания для освобождения от налога по одному из следующих обстоятельств:

- Налоговый агент попадает под действие послабления, предусмотренного актами субъекта РФ, в котором осуществляет свою деятельность;

- Компания попадает под действие федерального законодательства (налог не распространяется по исключительным основаниям).

Налог на движимые активы организаций не вносятся, если:

- Компания выбрала упрощенную систему налогообложения или ЕНВД;

- Объект попадает под категорию 1,2 амортизационной группы;

- Период полезного действия движимого объекта не превышает 3-летний период.

При определении размера налога с недвижимого объекта, хозяйствующий субъект должен принять в расчет:

- Действующую налоговую ставку;

- Кадастровую стоимость объекта.

Льготы

В налоговом кодексе существуют положения, которые обеспечивают послабления по обязательным сборам для некоторых организаций или на определенные виды имущества, в частности:

- Льготы, которые полностью освобождают субъекта предпринимательской деятельности от налогового бремени с имущества:

- Управляющие компании, ставшие участниками проекта «Сколково»;

- Научные центры, образованные за счет государства;

- Юридические консультации, адвокатские кабинеты и бюро;

- Предприятия, специализирующиеся на протезно-ортопедическом производстве.

- Льготы, предполагающие лояльные условия по налоговым ставкам на отдельные виды имущества:

- Имущество хозяйствующих субъектов, являющихся участниками свободной экономической зоны;

- Имущество, состоящее на балансе учреждений, относящихся к категории уголовно-исполнительных (используемое для осуществления основных функций деятельности организаций);

- Активы, находящиеся на балансе организации, выступающей в качестве резидента особой экономической зоны, за исключением:

- Компаний из сферы судостроительства;

- Компаний, являющихся резидентами особых экономических зон промышленно-производственной направленности;

- Основные средства религиозных организаций, используемые ими для непосредственного ведения религиозной деятельности;

- Активы организаций, осуществляющих фармацевтическую деятельность.

При использовании права на вышеуказанные льготы необходимо усвоить некоторые нюансы, к таковым относятся:

- Условия по льготам считаются императивными:

- Применяются вне зависимости от региона расположения организации;

- Региональные налоговые акты не могут изменять вышеприведенные льготные условия в сторону ухудшения;

- Фактически, налоговая ставка приравнивается к 0% (100% освобождение от бремени);

- Некоторые субъекты России имеют более широкий перечень послаблений;

- Даже при освобождении имущества от бремени, организация должна своевременно формировать декларацию и предоставлять ее в установленные отчетные периоды;

Действуют 3 федеральные льготы, которые могут применяться, если они были приняты на уровне субъекта (отражены в актах конкретного региона):

- По объектам с высокой энергоэффективностью;

- По движимым объектам, принятым к учету до 2013 года;

- По активам, расположенным на дне Каспийского моря (его российской части).

Новелла 2018 года

С текущего года в России введено дополнительное бремя для организаций – налог на движимые объекты.

Ситуация складывается следующим образом:

- В отношении налогообложения движимых активов организаций не предусмотрено послаблений на федеральном уровне;

- Льготные основания могут содержаться в нормативных актах региона (так как вопрос полностью находится в компетенции субъектов);

- Хозяйствующие субъекты вправе рассчитывать на льготные условия налогообложения, если региональные власти приняли соответствующий закон до начала 2018 года;

- Если послабления отсутствовали до наступления текущего года, то организации вносят сбор по движимому имуществу на общих основаниях – по максимальной ставке, кратной 1,1%;

- С начала 2019 года ставка может быть повышена вдвое.

Фактически, с января 2018 года вопросы налогообложения движимых объектов отнесены к исключительной компетенции региональных властей. Законодательные инициативы субъекта могут самостоятельно принимать решения об освобождении от налогового бремени по взиманию сбора с движимого имущества:

- Принятого к учету с начала 2013 года;

- Входящего в 3-10 группу амортизации.

Региональные законы могут предлагать льготы или полное освобождение от сбора в отношении:

- Имущества (оборудования), относящегося к категории инновационного высокоэффективного (конкретный перечень определяется соответствующим законом субъекта России);

- Движимого объекта, находящегося в эксплуатации не больше 3-х лет с момента выпуска.

Региональные льготы не могут применять в отношении следующих категорий движимого имущества (имущество подлежит налогообложению на общих началах, ограничение ставки в 1,1% не применяется):

- Принятого к учету после 2013 года;

- Вошедшего в объем основных средств вследствие:

- Ликвидации организации;

- Реорганизации;

- Сделок между взаимозависимыми лицами.

Энергоэффективные объекты: льготы и подведомственность налога

В 2018 году объекты, имеющие высокую энергетическую активность, также попали под компетенцию региональных властей. Хозяйствующие субъекты столкнулись со следующей ситуацией:

- Льгота применяется только в том случае, если в соответствующем регионе была принята пониженная ставка налогообложения;

- При отсутствии послабления в субъекте РФ, организации, начиная с января текущего года, должны вносить обязательный сбор в общеустановленном размере.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Налог на недвижимые активы

В законе появились дополнительные уточнения по исчислению налоговой базы и уплате сбора в отношении недвижимых активов компаний, при условии, что их кадастровая стоимость была установлена в течение года.

В указанную категорию вошли следующие объекты недвижимого фонда:

- Активы иностранных компаний, которые не осуществляют предпринимательскую деятельность в РФ через постоянные представительства;

- Активы зарубежных компаний, которые не относятся к их деятельности в России через постоянные представительства;

- Постройки жилого назначения, не состоящие на балансе основных средств (в соответствии с ПБУ 6/01).

База по налогу и авансовый платеж в текущем году по вышеназванным объектам будет устанавливаться исходя из кадастровой стоимости, рассчитанной на день внесения данных в единый реестр недвижимости (при условии, что такой показатель был определен в течение года).

Алгоритм уплаты налога на имущество компаний

При исчислении и уплате обязательного сбора, взимаемого с имущества организаций необходимо придерживаться следующего порядка действий:

- Определить весь объем активов компании;

- Установить перечень основных средств, которые подлежат налогообложению;

- Ознакомиться с нормативными актами федерального значения:

- Базовые ставки;

- Общие снования освобождения от бремени;

- Ознакомиться с локальными законодательными актами региона:

- Возможные послабления или исключительные основания для снятия бремени;

- Уменьшенные, по сравнению с базовыми, размеры ставок;

- Определить налоговую базу;

- Выяснить порядок исчисления;

- Провести расчеты согласно данным;

- Заполнить декларацию (даже если действуют 100% льготы или 0% ставки);

- Передать сведения в уполномоченный орган.

Новое в декларации по налогу на активы организаций

Приказ ФНС РФ от 31 марта 2018 года утвердил новую форму декларации по налогу на активы организаций.

Согласно положениям документа, хозяйствующие субъекты могут использовать более раннюю форму отчетности только до конца 2017 года, отчет за текущий год должен будет формироваться по новому образцу.

Декларация заполняется и подается по следующим правилам:

- Отчетность, по общему правилу, предоставляется по месту нахождения компании или ее обособленного структурного подразделения;

- Отчетность предоставляется по месту фактической регистрации, если хозяйствующий субъект имеет статус крупного налогоплательщика;

- Форма подачи документа – бумажная, электронная;

- Электронная форма отчетности обязательна для:

- Только созданных или реорганизованных организаций, среднесписочная численность которых превышает 100 человек;

- Действующих компаний со штатом работников (за предшествующий отчетный период) от 100 человек;

Особенности формирования документа:

- При заполнении нового пункта декларации — 2.1, необходимо внести данные о недвижимости, которая облагается налогом по средней стоимости за 12 месяцев;

- Внесение сведений возможно:

- С использованием компьютерной техники;

- Черными, синими, фиолетовыми чернилами от руки;

- Недопустимо использование корректора для исправления ошибок;

- Стоимостные показатели налогооблагаемых объектов округляются до единицы;

- Распечатка каждой страницы декларации производится на разных листах (запрещена двусторонняя печать);

- Заполнение декларации от руки осуществляется справа налево, начиная от первого знакоместа.

В случае несвоевременного предоставления документа субъектом предпринимательской деятельности возможны следующие последствия:

- Штраф в размере 5% от суммы недополученных бюджетом средств по декларации за каждый месяц просрочки;

- Минимальная сумма штрафных санкций – 1 тыс. рублей;

- Максимальный размер штрафа – не более 30% от суммы, указанной в декларации.

Источник: http://law03.ru/finance/article/nalog-na-imushhestvo-organizacij

Льгота по движимому имуществу принята «задним числом». Советы бухгалтеру — статья

С 1 января 2018 года каждый регион сам решает вопрос о применении льготы по движимому имуществу. Ввести льготу могут в течение года «задним числом». Бухгалтеру надо быть начеку и правильно отразить льготу в отчетности.

До 2018 года вопрос о применении льготы в отношении движимого имущества решали федеральные власти. Сравним механизм налогообложения движимого имущества до 1 января 2018 года и после.

Льгота по движимому имуществу: до и после 2018 года

| У всех организаций есть льгота по движимым основным средствам 3 — 10 амортизационных групп, принятым на учет после 1 января 2013 года. Они облагались налогом, только если получены в результате реорганизации или ликвидации организаций, а также от взаимозависимого лица (п. 25 ст. 381 НК РФ). | По общим правилам, облагаются все движимые ОС, которые относятся к 3 — 10 амортизационным группам. Это, например, автомобили, мебель медицинская, парикмахерские кресла.Не облагаются движимые ОС только, если в субъекте РФ принят закон, устанавливающий соответствующую льготу. Регионы, которые решили не продлевать освобождение от обложения налогом на имущество движимых ОС, вправе установить ставку налога, не превышающую этот максимум. |

С 2018 года регионы действуют по одному из следующих вариантов (Федеральный закон от 27.11.2017 № 335-ФЗ):

- освобождают от налога на имущество движимое имущество (при наличии определенных условий);

- для всего движимого имущества вводят льготную ставку (максимум — 1,1%);

- вводят сочетание этих двух правил (как в примере, приведенном далее в статье).

Регионы могут оказаться в числе «молчунов» — тогда для компании действует общий порядок: движимые ОС входящие в 3 — 10 амортизационные группы, принятые на учет после 1 января 2013 года, облагают по ставке 1,1%. Исключение одно — для Крыма и Севастополя действует ставка 1%.

Что делать, если регион неожиданно ввел льготу по движимому имуществу с 2018 года

Сдавайте налоговую отчетность правильно

Будьте в курсе изменений и актуальных вопросов учета по НДС, налогу на прибыль, НДФЛ, страховым взносам

Экспресс-курс

Если ваш регион принял льготу по движимому имуществу в течение 2018 года, то, по сути, она принята «задним числом». Если вы узнали об этом в середине года, то не надо переделывать расчет авансового платежа по налогу на имущество за предыдущие отчетные периоды. Можно будет учесть льготу за налоговый период при сдаче декларации.

Если решите не переделывать расчеты с учетом льготы, то при проверках это ничем не грозит. Переплата по авансовому платежу примется в зачет по итогам за налоговый период.

Пример, как правильно считать авансовый платеж при льготе и ставке 1,1%

Условие: средняя стоимость ОС 3 -10 амортизационных групп за полугодие — 50 000 000 руб., в т.ч. движимого имущества, принятого к учету после 1 января 2013, — 10 000 000 руб.

По региональному закону льготируется имущество с даты выпуска которого прошло не больше 3 лет. Средняя стоимость такого имущества — 2 000 000 руб. Остальное движимое имущество облагается по ставке 1,1%.

Общая ставка налога — 2,2%.

Решение:

- средняя стоимость имущества, облагаемого по ставке 1,1% — 8 000 000 руб. (10 000 000 руб. – 2 000 000 руб.);

- авансовый платеж по ставке 1,1% — 22 000 руб. (8 000 000 руб. x 1,1% / 4);

- средняя стоимость имущества, облагаемого по ставке 2,2%, — 40 000 000 руб. (50 000 000 руб. – 2 000 000 руб. – 8 000 000 руб.);

- авансовый платеж по ставке 2,2% — 220 000 руб. (40 000 000 руб. x 2,2% /4);

- общая сумма платежа за полугодие — 242 000 руб. (220 000 руб. + 22 000 руб.).

Коды льгот по налогу на имущество: порядок отражения в Расчете и декларации

| Строка 130 «Код налоговой льготы» | Строка 160 «Код налоговой льготы» | В первой части укажите код льготы в соответствии с Приложением № 6 к Порядку заполнения расчета. Например:

Только при указании льготы 2012000 заполняйте вторую часть строки 130 (160) — номер, пункт и подпункт статьи регионального закона, которыми установлена льгота. По льготам с кодами 2012400 и 2012500 строку 130 (160) не заполняйте. |

| Строка 160 «Код налоговой льготы (установленной в виде понижения налоговой ставки) | Строка 200 «Код налоговой льготы (установленной в виде понижения налоговой ставки) | Заполняйте по региональному законодательству.

Если ваша организация не относится к налогоплательщикам, для которых установлена льгота в виде понижения ставки, в этой строке ставьте прочерк. |

| Строка 190 «Код налоговой льготы (в виде уменьшения суммы налога, подлежащей уплате в бюджет)» | Строка 240 «Код налоговой льготы (в виде уменьшения суммы налога, подлежащей уплате в бюджет)» | Заполняйте только, если закон субъекта РФ установил для отдельной категории налогоплательщиков налоговую льготу в виде уменьшения суммы налога, подлежащей уплате в бюджет:

|

Куда делся код льготы 2010257 с 2018 года?

Обращаем внимание, что код льготы 2010257 применялся для федеральной льготы согласно п. 25 ст. 381 НК РФ. Федеральная льгота действовала до 1 января 2018 года.

С 2018 года движимое имущество, указанное в п. 25 ст. 381 НК РФ, освобождено от налога на имущество только в том случае, если региональное законодательство предусматривает эту льготу.

Таким образом, код льготы 2010257 больше не используется (письмо ФНС России от 14.03.2018 № БС-4-21/4786@).

Вместо этого для льготы по движимому имуществу, принятому к учету после 1 января 2013 года, используется код 2012000.

Также в связи с передачей из федеральной в регионы льгот и по п. 21 ст. 381 НК РФ нельзя в 2018 году применять коды:

- 2010337 — в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, в соответствии с Перечнем из Приложения к Постановлению Правительства РФ от 17.06.2015 № 600;

- 2010338 — в отношении вновь вводимых объектов, имеющих высокий класс энергетической эффективности, в соответствии с Перечнем из Приложения к Постановлению Правительства РФ от 31.12.2009 № 1222.

Рекомендации бухгалтерам по сдаче отчетности по налогу на имущество

Отчитываясь за налоговые и отчетные периоды 2018 года, надо обязательно знать не только федеральное законодательство, но и региональное. Особое внимание — на кодировку льгот, которые переданы на откуп регионам.

Помним, что в ряде регионов льгота по движимому имуществу имеет ограниченный срок действия.

Пока законодатели обсуждают отменить или нет взимание налога на имущество с движимого имущества, бухгалтеру надо хорошо ориентироваться в действующем законодательстве.

А в условиях быстро меняющегося механизма налогообложения имущества, надо также знать законодательство за прошлые годы, дабы дать грамотное пояснение своих действий налоговикам при налоговой проверке.

Дополнительно по теме: письмо ФНС России от 14.03.2018 № БС-4-21/4786 «О рекомендациях по отдельным вопросам заполнения форм налоговой отчетности по налогу на имущество организаций»

Источник: https://school.kontur.ru/publications/1631

Налог на имущество организаций 2018: изменения — Все о финансах

8 (800) 350-23-69 доб. 360

Все субъекты хозяйства РФ, имеющие на балансе основные средства, должны платить налог на имущество организаций. О том, как его правильно рассчитать в 2018 году для юридических лиц, узнайте в этой статье.

Ставка налога

Налог на имущество платят организации по ставкам, выбранным региональными властями. Значит ли это, что кто-то платит много, а кто-то – ничего? На самом деле, ставки прописаны в Налоговом кодексе и не могут превышать указанный максимум.

Таблица 1. Ставки налога (максимум, НК РФ, по состоянию на 2018 год)

| На что платят? | Показатель, % |

| На любое имущество, исключая нижеперечисленные виды | 2,2% |

| Недвижимость в Москве | 1,4% |

| Недвижимость в других городах РФ | 2% |

| ЖД и сооружения общего пользования, попадающие под список постановления Правительства РФ № 504. | 1% |

| Магистральные трубопроводы, ЛЭП, части их инфраструктуры | 1,6% |

| Магистрали газодобычи, производства и хранения гелия; | — (не платится налог) |

| Объекты общего пользования, входящие в перечень распоряжения №2188-р Правительства РФ | — (не платится налог) |

Для различных категорий имущества ставки могут отличаться и в различных субъектах РФ.

Пример для Ярославля.

Инвестор вкладывает деньги в приоритетные проекты инфраструктуры области. В зависимости от категории, налог на имущество будет составлять от 0% до 2%. При отсутствии указаний региональных властей ставку следует рассчитывать по максимальному коэффициенту.

Первый вариант – обратиться в ФНС по месту регистрации фирмы. Можно даже не лично, а посетив кабинет на сайте nalog.ru. Здесь вам будет доступен справочник с информацией по всем ставкам. Нужно только выбрать:

- вид налога;

- за какой период он платится;

- где зарегистрирована фирма.

Еще быстрее узнать ставку можно, найдя текст закона в интернете. Однако, нужно разбираться к какой категории принадлежит имущество и знать его кадастровую или среднерыночную стоимость в отчетном периоде.

Все ли организации платят налог на имущество

Нет, конечно. Даже не на все виды имущества накладывается такая повинность. Если открыть Налоговый Кодекс на статье 381, можно вычитать случаи освобождения от ее уплаты. Рассмотрим, какие категории субъектов имеют право не платить налог на имущество.

Налог по ставке 0% платят (читай – не платят налог вообще):

- Адвокатские коллегии, бюро и юрисконсульты;

- ГосНИИ;

- Те, кто задействован в проекте «Сколково».

Категория 2. Освобождение по отдельным видам имущества

Действует для:

- Имущество уголовно-исполнительных органов, необходимое при исполнении обязанностей;

- Вещи церквей, монастырей, религиозных учреждений, используемые для обрядов;

- Фармацевтические мощности и оборудование;

- Основные средства на балансе организаций-резидентов СЭЗ (свободных экономических зон) и ОЭЗ (особых экономических зон), например, Крымских организаций. Исключение – судостроительные компании в этих зонах.

Налоговые льготы на имущество организаций действуют для всех регионов РФ одинаково. Их полный список можно найти в справочном отделе на сайте nalog.ru.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

Внимание! Ставка 0% не освобождает организацию от составления налоговой декларации на имущество. Даже необлагаемые основные средства нужно зафиксировать в ней.

Помимо установленных законом случаев, региональные власти могут назначать «налоговые каникулы» по собственному усмотрению.

Однако с 2018 года это правило упразднили, так что если администрация региона успела принять закон об освобождении от уплаты налога на имущество ДО 2018 года, он продолжает действовать.

Уже в 2019 году планируется поднятие минимальной ставки до 2,2%, хотя официального распоряжения правительства еще не поступило. Министерство экономического развития РФ выдвинуло предложение отменить налог на движимое имущество вовсе. С такой позицией явно не согласились другие ведомства, так что покамест все организации продолжают платить за имущество на балансе.

Правки в Закон №286-ФЗ от 30.09.2017 все же были внесены. К примеру, льготы на общем уровне были отменены в пользу льгот, устанавливаемых регионами.

То есть, перечисленные выше условия каникул действительны лишь в том случае, если принят подходящий закон на местном уровне.

Пока что большая часть регионов таких законов о льготировании не приняла, а значит, организациям приходится платить налог на общем уровне.

Расчет налога на имущество по кадастровой стоимости

В качестве эксперимента с 2018 года в Ульяновской области принято решение рассчитывать ставку, исходя не из инвентаризационной, но из кадастровой стоимости.

Этот показатель более приближен к рыночной стоимости основных средств. Уточнить его можно, перейдя на сайт Росреестра (подробнее об этом мы писали в статье) .

При переходе на такую систему расчета предлагают применять понижающие коэффициенты.

Таблица 2. Коэффициенты понижения ставки налога на имущество по годам

| Год по счету, с начала действия Закона | Размер коэффициента |

| Первый | 0,2 |

| Второй | 0,4 |

| Третий | 0,6 |

| Четвертый и последующие | 0,8 |

Изменится ли налог на имущество для граждан в 2018 году

Что касается размера ставки налога на недвижимость (или на другое имущество) в 2018 году, она останется прежней – минимум 0,1-0,3%, по усмотрению региональных властей.

Если недвижимое имущество имеет кадастровую стоимость до 300 тысяч рублей, владелец платит 0,1%, если до 500 тысяч рублей – 0,3%, все, что дороже 500 тысяч рублей облагается налогом 2%. Вычеты тоже сохранятся, а для пенсионеров оставят 100% льготу по одному любому объекту.

Расчет налога с 2018 производится по кадастровой стоимости на дату внесения объекта в единый государственный реестр недвижимости. Организациям стоит помнить, что с этого года вводится новый образец налоговой декларации для заполнения по налогу на имущество.

Образец утвержден приказом ФНС РФ №ММВ-7/21/271 от 31 марта 2017 года. Некоторые данные, например, коды ОКВЭД, из нее убрали, тем самым постаравшись упростить задачу бухгалтерам. Новая форма включает графу для заполнения под номером №2.

1 «Об объектах недвижимости, облагаемых налогом по средней годовой стоимости». Сюда нужно вписать:

- Кадастровый номер объектов с указанием кода 010;

- При отсутствии кадастрового номера – с кодом 020 и условным номером из ЕГРН;

- Код ОКОФ;

- Стоимость имущества на балансе.

Какие льготы полагаются при расчете налога на имущество организаций

Оставить юридических резидентов совсем без льгот правительство не посмело. Поэтому установило наличие федеральных и региональных «поблажек». Федеральные прописаны сразу в Налоговом кодексе, а региональные утверждаются путем издания законов местными властями.

Федеральные льготы

В 2018 году продолжит действовать статья 381 НК РФ, где перечислены возможные условия снижения ставки. И действует она независимо от того, внесены ли такие положения в региональный закон или нет! Итак, существуют два вида федеральных льгот:

- Освобождающие организацию от уплаты налога совсем – то есть, ставка 0% на все имущество;

- Освобождающие от уплаты налога только по определенным видам имущества.

Известно, что адвокатские коллегии и научно-исследовательские институты пользуются первым видом льгот. Также на него имеют право предприятия, изготавливающие протезы и другие ортопедические изделия.

Что касается частичного освобождения от уплаты налога, оно предусмотрено для уголовно-исполнительных организаций и церквей (иных приходов).

Есть также 3 вида федеральных льгот, требующих упоминания в региональных законах.

Без этого они не будут иметь силу. Все они перечислены в пунктах статьи 381 НК РФ:

- Льготы по движимому имуществу, поставленному на учет позднее 01.01.2013 года (пункт 25);

- По объектам ЛЭП и сопутствующей инфраструктуры (пункт 21);

- По имуществу, расположенному на территории дна Каспийского моря, принадлежащей РФ.

От обложения налогом также освобождаются объекты природопользования, имущество ряда госучреждений, памятники культурного наследия и ядерные установки.

Закрепим: федеральные льготы по вышеуказанным пунктам можно получить только в том случае, если на то дали добро региональные власти.

Субъекты администрации на местах имеют право вводить иные налоговые вычеты при конкретных условиях. Например, использование сэкономленных от уплаты налога денег на социальные проекты, как это делают в Московской области. Однако регионалы не могут устанавливать ограничения по срокам их действия, поскольку сроки устанавливают по письму Минфина РФ №03-05-06-01/120.

А что по поводу движимого имущества организаций

Если оно состоит на балансе, на него тоже нужно платить налог. За тем исключением, что региональные власти освобождают от такой дани в силу принятого ими закона (содержание поправок в ст.381.1 НК РФ). Ставка по налогу на имущество движимое не превышает 1,1%, а в Московской области уже сведена к 0%. Ожидается поднятие ставки до 2,2% к 2019 году.

Любые изменения в законодательстве в 2018 году относятся только к тому имуществу, которое поставлено на баланс не ранее 01.01.2013.

Правда, есть исключения: если имущество было передано с баланса связанной каким-то образом с нынешней организации.

Какое же имущество относится к движимому? Прежде всего это:

- Средства передвижения – авто-, мото- и другая техника;

- Деньги и ценные бумаги;

- Музейные экспонаты;

- Паи в бизнесе;

- Линии связи и другие средства.

Как понять, что имущество относится к движимому? Применить критерий оценки: если его легко переместить, не разрушив и не изменив его назначения, значит, оно относится к такой группе.

Заполнение декларации по налогу на имущество организаций

Скачать новую форму декларации по образцу 2018 можно здесь.

Заполнять и подавать ее нужно раз в год, а каждый квартал также подавать информацию об авансовых платежах. Освобождаются от подачи декларации только те организации, на балансе которых не числится никакое движимое или недвижимое имущество.

Предоставить декларацию по форме (КНД 1152028) субъекты хозяйствования обязаны в сроки, указанные в Налоговом кодексе, не позже, чем 30 марта следующего после официальной даты года.

Например, за 2018 год подать декларацию в электронном или бумажном виде можно до 30.03.2019. Документ подается в налоговую либо по месту регистрации организации, либо по месту нахождения указанного на балансе имущества.

Для тех субъектов, кто владеет большим количеством движимых и недвижимых средств на балансе, определяется конкретный адрес учета.

Обязаны подавать декларацию в электронном виде фирмы, чья численность сотрудников за год превысила 100 человек. Остальные имеют право отнести или переслать ценным письмом бланк в ИФНС.

При пересылке следует сохранить квитанцию и создать опись вкладываемых документов. Декларация содержит три раздела:

- Указание суммы авансового налогового платежа;

- Результаты расчета и итог начисления;

- Сумма для недвижимости с расчетом стоимости по кадастру.

Подавая отчетность, помните:

- Числительные нужно указывать полностью в рублях;

- Округлять можно от 50 копеек до полного рубля;

- Не стоит скреплять страницы степлером или при помощи дырокола;

- Следует пронумеровать страницы, начиная с титульного листа;

- На одном листе А4 допускается заполнение только одной стороны;

- Писать следует ручкой с чернилами черного, синего или фиолетового цвета;

- При заполнении на компьютере следует использовать шрифт Courier New шингл 16 или 18;

- Коррекция, зачеркивание, закрашивание не допускаются.

Выводы

В 2018 году слегка изменились правила начисления налога на имущество организаций, в том числе – изменилась форма налоговой декларации. Существуют случаи освобождения от уплаты налога полностью или частично, решение об этом принимают региональные власти на основании федеральных льгот.

Прочтите также: Самый прибыльный малый бизнес: статистика по России

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/nalogi/nalog-na-imushhestvo-organizatsij