За что несет ответственность бухгалтер — наказания и размеры штрафов

Главная > бухучет > За что несет ответственность бухгалтер — наказания и размеры штрафов

На предприятии многое зависит от бухгалтера, если данную должность занимает квалифицированный специалист, то можно ни за что не переживать, однако бывают случаи, когда должность бухгалтера занимает человек с низким уровнем опыта и профессионализма, в этом случае он допускает ошибки и правонарушения, за которые потом несет ответственность — материальную, административную, а иногда и уголовную.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Согласно нововведениям в 2017 году, главная обязанность бухгалтера предприятия – ведение отчетности, за ошибки в которой он несет полную ответственность.

Если финансовую работу предприятия обеспечивает единственный бухгалтер, то автоматически он является главным, в таком случае только он ответственен за ведение всей финансовой документации.

Так как бухгалтер — наемный работник, ему вменяются определенные обязанности и требования к их исполнению, однако главный бухгалтер еще и должностное лицо, а это накладывает на него ответственность от административной до уголовной.

Кроме этого, должность главбуха имеет функциональный характер, так как он является вторым лицом на предприятии в финансовой сфере, и это обеспечивает такого работника нормативным документом относительно должностных обязанностей.

Какую ответственность несет бухгалтер в 2017 — 2018 году

Бухгалтер может понести ответственность перед работодателем и перед государством. Перед первым она имеет дисциплинарный или материальный характер, перед вторым — уголовный или административный:

- дисциплинарная — наступает перед работодателем за нарушения ТК РФ (неисполнение обязанностей, нарушение дисциплины);

- материальная — наступает перед работодателем за нанесение ущерба;

- административная — наступает по ст.2.4 КоАП РФ при ненадлежащем исполнении обязанностей, если это будет доказано с одновременным соблюдением сроков исковой давности — штрафы от 300 до 5000 руб. за различные правонарушения;

- уголовная — по ст.199 и 199.1 УК РФ за уклонение от перечисления налоговых сумм, за невыполнение функций налогового агента.

За какие нарушения и ошибки наступает ответственность

Согласно требованиям законодательства, бухгалтер несет ответственность:

- За ошибки в бухучете;

- Нарушения в ведении операций по приходу и расходу;

- Несоответствие выверки по банковским счетам;

- Нарушение правил списания;

- Формирование бухгалтерской отчетности с ошибками;

- Неправильное начисление заработной платы;

- Налоговые правонарушения.

Уголовная ответственность за налоговые правонарушения

Если предприятие не выплачивает налоговые платежи, то наступает ответственность для главного бухгалтера и директора предприятия за налоговые правонарушения.

В таком случае не всегда получается отделаться только административным штрафом, так как ответственность может наступить по 2-м Кодексам — Уголовному и Гражданскому.

Согласно ст. 199 УК РФ, уголовная ответственность правонарушения налогового характера настает при уклонении от уплаты налоговых сборов на сумму свыше 5 млн.

рублей, которые накопились за 3 налоговых периода подряд, при этом они превышают 25% от общих налоговых сборов.

Наказание накладывается на руководителя, главного бухгалтера, а при отсутствии главбуха, на бухгалтера, если будет подтверждена причастность последнего к правонарушению.

Чтобы высчитать размер долга, необходимо за период налоговых неуплат сложить все суммы недоимок, только тех, сроки уплаты по которым истекли. Если полученный итог превышает установленные законодательством нормы, настает уголовная ответственность руководителя и бухгалтера.

Также уголовная ответственность применяется, если следователь установил, что присутствовал сговор лиц с целью сокрытия доходов.

Помимо руководителя и бухгалтера к уголовной ответственности, могут привлечь любого сотрудника предприятия или владельца.

Согласно ст. 199 УК РФ, при отсутствии налоговых сборов, зафиксированных в декларациях, на главного бухгалтера могут завести дело, таким же образом он несет ответственность и за отсутствие налоговых деклараций и прочих документов, относящихся к отчетности.

Также он несет административную ответственность в случае нарушения сроков сдачи отчетности в налоговые органы, в данном случае предусматривается взыскание штрафа в размере 300 – 500 рублей.

Главбух полностью ответственен за грубые налоговые правонарушения в виде неточности указания показателей в налоговую от 10% или при искажении любой статьи отчетности свыше, чем на 10%.

Согласно ст.199.1 УК РФ, уголовное наказание за налоговые нарушения грозит за невыполнение обязанности налогового агента.

Административная ответственность для главбуха

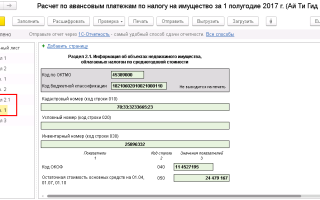

За нарушения, проявляющиеся в виде неисполнения обязанностей, неправильное их исполнение, ошибки может наступить административная ответственность. Проявляется она в виде наложения штрафов, их размер определяется КоАП. Ниже приведена таблица с размерами штрафов в 2017 году и соответствующими нарушениями, за которые они полагаются.

| Статья КоАП | Вид нарушения главбуха | Размер штрафа, руб. |

| 15.1 | Ошибки в учете наличности и кассовых операций | 4000-5000 |

| 15.3 п.1 | Нарушение срока сдачи заявления о регистрации в ИФНС | 500-1000 |

| 15.3 п.2 | Ведение деятельности без постановки на учет в ИФНС с одновременной неподачей заявления о регистрации | 2000-3000 |

| 15.5 | Нарушение в виде неподачи декларации в срок | 300-500 |

| 15.6 | Нарушение в виде неподачи в срок документов для налогового контроля в таможенный или налоговый орган об участи в других юрлицах, о ликвидации, реорганизации, об обособленных подразделениях | 300-500 |

| 15.11 | Ошибки грубого характера в ведении бухгалтерского учета и сдачи отчетов, нарушения в хранении документов | 2000-3000 |

Ответственность для бухгалтера за неправильное начисление заработной платы

За ошибки в начислении и выплате заработной платы бухгалтер не несет уголовную ответственность, а лишь административную.

Зарплата, согласно законодательству, положена каждому трудящемуся в полном объеме, сюда входят – надбавки, компенсации, выплата за отработанные часы и выполненный объем.

Чтобы получить достойную плату за труд, каждый трудящийся прилагает немало усилий, но и взамен он хочет получить ожидаемое вознаграждение.

[su_quote]

Ошибки бухгалтера в начислении заработной платы не только являются досадным недоразумением, омрачающим весь процесс сотрудничества, но и грубым нарушением ТК.

Факт нарушения начисления и выплаты зарплаты или вообще ее невыплаты устанавливается в ходе проверки соответствующими структурами, ответственность в данном случае может нести, как бухгалтер самостоятельно, так как это его прямая обязанность, так и совместно с директором.

В ходе выяснения обстоятельств инспекторы проверяют всю документацию, состояние счетов организации и приходят к выводу, виновен ли главбух в данных ошибках и задержках выплат, или же он был вынужден так поступить по причине отсутствия средств на счетах фирмы.

Дисциплинарная ответственность за ошибки

Все обязанности бухгалтера прописаны в трудовом соглашении и в случае невыполнения какой-либо обязанности, допущения ошибки или игнорирования требований он несет дисциплинарную ответственность перед работодателем, согласно ст.192 ТК РФ.

В таком случае работодатель вправе применить, установленные меры наказания к правонарушителю:

- Выговор;

- Предупреждение;

- Увольнение согласно ст. 81 ТК РФ.

За неперечисление алиментов

Неверное начисление алиментов или их неперечисление грозит главбухгалтеру не только административной, но и уголовной ответственностью.

Согласно законодательству за такое грубое нарушение предусматривается взыскание штрафа 15 000 – 20 000 рублей, если суд докажет вину служащего в полном объеме, то размер штрафа достигает 200 000 рублей вплоть до заключения на период от 2 лет.

Материальная ответственность главного бухгалтера

Если главбух, согласно прописанным для него обязанностям, взаимодействует с денежными или материальными ценностями, то для него может быть установлена полная материальная ответственность. При этом в трудовом договоре нужно прописать таковую ответственность для главбуха.

При наступлении случая ущерба, выясняется степень причастности бухгалтера. Если будет подтвержден прямой действительный ущерб, то сотрудник будет полностью отвечать перед работодателем, возмещая убытки.

После увольнения

Если во время работы специалиста, предприятие понесло значительные убытки, то увольнение не может избавить его от материальной ответственности. В течение 1 года работодатель может взыскать убытки через суд.

При этом если бухгалтер во время подписания трудового договора полностью принял на себя материальную ответственность, то это только дает возможность руководству взыскивать с него ущерб в полном объеме.

В прочих случаях его ответственность ограничена пределами ежемесячной зарплаты.

Вопросы и ответы

Вопрос 1: Ведением бухгалтерского и налогового учета занимается финансовый директора. Главбуха в штате нет. Распространяется ли административная и уголовная ответственность на данного сотрудника, если он выполняет функции главного бухгалтера?

Ответ: Да, распространяется, если в его должностных обязанностях прописаны обязанности главбуха.

Вопрос 2: Главбух находится в отпуске. Его обязанности временно исполняет бухгалтер. Кто будет нести ответственность за ошибки в период отсутствия основного сотрудника?

Ответ: Если имеется документ, которым переложены функции главбуха на бухгалтера (приказ, допсоглашение к трудовому договору), то ответственен за правонарушения и ошибки, совершенные в период отпуска основного сотрудника, будет замещающее лицо.

Вопрос 3: Зафиксированы ошибки в хранении документов, за что бухгалтеру грозит штраф, в размере от 2 до 3 тысяч. Однако данные ошибки вызваны распоряжением руководителя в письменном виде. Будет ли штраф наложен на бухгалтера?

Ответ: Если есть письменный приказ, где изложено распоряжение руководителя, послужившее причиной нарушения в хранении документов, то бухгалтера административная ответственность не наступит.

Вопрос 4: На работу устроен новый главбух, предыдущий уволен. После чего выявлены нарушения в работе предыдущего сотрудника. Будет ли наложена ответственность на нового?

Ответ: Нет, не будет. Ответственен за правонарушения будет тот человек, который их совершил.

Вопрос 5: Можно ли для обычного бухгалтера установить полную материальную ответственность за возникновения возможных штрафов за нарушения в сдаче отчетности? Основная обязанность сотрудника — это сдача налоговой и бухгалтерской отчетности.

Ответ: Обычному бухгалтеру нельзя назначить полностью ответственным в материальном плане, это не предусматривается ТК РФ.

Вопрос 6: Как установить главбуху полную материальную ответственность за возможный ущерб?

Ответ: Нужно прописать соответствующее условие в трудовом договоре. Отдельно заключать договор о полной ответственности с главбухом не допускается.

Вопрос 7: В кассе организации регулярно остается наличность сверх лимита. Что грозит бухгалтеру-кассиру?

Ответ: Штраф по КоАП РФ по п.15.1 составляет от 3 до 4 тыс.руб.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Источник: http://buhland.ru/otvetstvennost-buxgaltera/

Ошибки в бухгалтерском учете: ответственность и сроки исправления

Комментарий к Федеральному закону от 21.10.2013 N 276-ФЗ «О внесении изменений в статью 15.11 Кодекса Российской Федерации об административных правонарушениях»

Не ошибается тот, кто ничего не делает. При обнаружении ошибки в бухгалтерском учете и бухгалтерской отчетности счетный работник обычно быстренько прикидывает: исправлять свои и чужие расчеты или не брать в голову.

Грубые нарушения в бухгалтерском учете влекут сразу несколько видов санкций: административную, налоговую и, возможно, материальную ответственность в силу наличия у главного бухгалтера или руководителя организации трудового договора с работодателем.

Федеральным законом от 21.10.2013 N 276-ФЗ законодатель уточнил понятие «грубое нарушение» правил бухгалтерского учета и представления отчетности, влекущее применение административной ответственности к должностным лицам в соответствии с КоАП РФ.

Кроме того, установлены основания для освобождения от административной ответственности за подобные нарушения.

Комментарий поможет бухгалтеру проанализировать цену вопроса и сроки, на которые можно ориентироваться, откладывая исправление бухгалтерских ошибок в долгий ящик.

Кроме того, разберемся с тем, кто будет отвечать за это безобразие — руководитель или главный бухгалтер. Впрочем, может все сложиться так, что отвечать никому не придется.

Материальная ответственность главбуха и руководителя

В соответствии с ТК РФ (ч. 2 ст. 243) материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовым договором, заключаемым с заместителями руководителя организации, главным бухгалтером.

В п. 10 Постановления Пленума Верховного Суда РФ от 16.11.2006 N 52 разъяснено следующее.

Если трудовым договором не предусмотрено, что главный бухгалтер в случае причинения ущерба несет материальную ответственность в полном размере, то при отсутствии иных оснований, дающих право на привлечение этих лиц к такой ответственности, он может нести ответственность лишь в пределах своего среднего месячного заработка (то есть в порядке, установленном ст. 241 ТК РФ для всех работников).

Согласно п. 6 ч. 1 ст. 243 ТК РФ материальная ответственность в полном размере причиненного ущерба может быть возложена на работника в случае причинения им ущерба в результате административного проступка (о котором мы поговорим ниже), если таковой установлен соответствующим государственным органом.

Пленум Верховного Суда РФ комментирует эту норму следующим образом (п. 12 Постановления N 52).

Работник может быть привлечен к полной материальной ответственности, в том числе если:

- по результатам рассмотрения дела об административном правонарушении вынесено постановление о назначении административного наказания;

- работник был освобожден от административной ответственности за совершение административного правонарушения в связи с его малозначительностью (при этом факт совершения правонарушения и его состав установлены).

В случае истечения сроков давности привлечения к административной ответственности работника не привлекают ни к административной, ни к полной материальной ответственности по основаниям, установленным п. 6 ч. 1 ст. 243 ТК РФ.

Но работодатель вправе требовать от этого работника возмещения ущерба в полном размере по иным основаниям.

Если иных оснований нет, то работника можно привлечь только к ограниченной материальной ответственности (в пределах его среднего месячного заработка).

Заметим, что прописанная в трудовом договоре или дополнительных соглашениях к нему конкретная материальная ответственность работника перед работодателем не может быть выше, чем это предусмотрено ТК РФ или иными федеральными законами. Расторжение трудового договора после причинения ущерба не влечет за собой освобождения сторон этого договора от материальной ответственности (ст. 232 ТК РФ).

Руководитель организации несет полную материальную ответственность за прямой действительный ущерб, причиненный организации. В случаях, предусмотренных федеральными законами, это должностное лицо возмещает организации убытки, причиненные его виновными действиями. При этом расчет убытков осуществляется в соответствии с нормами, предусмотренными гражданским законодательством (ст. 277 ТК РФ).

Если главбух или руководитель организации на момент совершения административного проступка находятся на испытательном сроке, то возложение на них полной материальной ответственности не исключается.

Ведь в период испытания на работника распространяются положения трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, коллективного договора, соглашений, локальных нормативных актов (ст. 70 ТК РФ).

Согласно ГК РФ (п. 3 ст. 53) лицо, которое в силу закона или учредительных документов юридического лица выступает от его имени, должно действовать в интересах представляемого им юридического лица добросовестно и разумно. Оно обязано по требованию учредителей (участников) юридического лица, если иное не предусмотрено законом или договором, возместить убытки, причиненные им юридическому лицу.

Отдельные вопросы возмещения убытков лицами, входящими в состав органов юридического лица, рассмотрены в Постановлении Пленума ВАС РФ от 30.07.2013 N 62.

В нем (п. 10), в частности, разъяснено, что в случаях, когда соответствующее требование о возмещении убытков предъявлено самим юридическим лицом, срок исковой давности исчисляется не с момента нарушения, а с момента, когда юридическое лицо, например в лице нового директора, получило реальную возможность узнать о нарушении.

В п. 4 Постановления N 62 указано, что в случае привлечения юридического лица к публично-правовой ответственности (налоговой, административной и т.п.) по причине недобросовестного и (или) неразумного поведения директора понесенные в результате этого юридическим лицом убытки могут быть взысканы с директора.

Однако директор вправе оспаривать обвинения, если представит доказательства того, что квалификация действий (бездействия) юридического лица в качестве правонарушения на момент их совершения не являлась очевидной, в том числе по причине отсутствия единообразия в применении законодательства налоговыми, таможенными и иными органами.

Административный проступок

Возвращаясь к административному проступку, зафиксированному уполномоченными госорганами и влекущему полную материальную ответственность, рассмотрим «бухгалтерскую» статью КоАП РФ.

Статьей 15.11 КоАП РФ установлена ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности в виде наложения административного штрафа на должностных лиц.

Комментируемым Законом N 276-ФЗ в эту статью с 1 ноября 2013 г. внесены существенные изменения. Сравним старую и новую редакции ст. 15.11 КоАП РФ, которые мы свели в таблицу.

| Статья 15.11 КоАП РФ | |

| Старая редакция | Новая редакция |

| Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов — влечет наложение административного штрафа на должностных лиц в размере от 2000 до 3000 руб. | Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов — влечет наложение административного штрафа на должностных лиц в размере от 2000 до 3000 руб. |

Примечание:Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

|

Примечания:1. Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

2. Должностные лица освобождаются от административной ответственности за административные правонарушения, предусмотренные настоящей статьей, в следующих случаях: |

|

Старая формулировка о том, что административное наказание полагается за любое искажение (как в большую, так и в меньшую сторону) сумм начисленных налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета, заменена на новую. Теперь административным правонарушением считается только занижение сумм начисленных налогов и сборов по причине бухгалтерских ошибок.

Следует иметь в виду, что некоторые налоги взаимосвязаны между собой. К примеру, занижение суммы налога на имущество, который непосредственно увязан с бухгалтерской остаточной стоимостью основных средств (п. 1 ст.

374 НК РФ), немедленно повлечет за собой завышение налога на прибыль, поскольку налог на имущество списывается на прочие расходы в налоговом учете (пп. 1 п. 1 ст. 264 НК РФ).

И наоборот, завышение налога на имущество приводит к занижению налога на прибыль.

А еще, учитывая, что речь идет о налоговых ошибках, нельзя обойти ст. 81 НК РФ.

Согласно ей при занижении начисленной суммы налога налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, а при завышении налога он не обязан, но вправе поправить расчеты с бюджетом в свою пользу.

В части признания грубым нарушением правил ведения бухгалтерского учета искажения любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10% требования ст. 15.11 КоАП не изменились.

Основная идея, побудившая законодателя «взяться за перо», — это несправедливость применения кары за административный проступок без предоставления нарушителю шанса исправиться. При налоговом правонарушении, обусловленном бухгалтерскими ошибками, налоговые санкции могут быть предупреждены налогоплательщиком путем своевременного исправления своего недочета.

Теперь аналогичный шанс и, что самое интересное, по тем же налоговым правилам предоставлен и должностным лицам, которым угрожает административное наказание. Правда, налоговые правила применяются, если ошибки в бухгалтерском учете повлекли искажение сумм налогов. А для исправления «чисто бухгалтерских» ошибок применяются правила для сдачи бухотчетности.

Исправление налогово-бухгалтерских ошибок. Если вследствие искажения данных бухгалтерского учета были занижены налоги и сборы, то для освобождения от ответственности по ст. 15.

11 КоАП РФ необходимо представить «уточненку» и доплатить на основании нее неуплаченные суммы налогов и сборов, а также соответствующие пени. При этом применяются правила, установленные п. п. 3, 4 и 6 ст.

81 НК РФ.

Допустим, ошибка выявлена по истечении срока подачи налогового расчета и срока уплаты налога. В этом случае нужно подсуетиться (подать уточненный расчет, заплатить налог и пени) до того момента, когда ошибку обнаружит налоговый орган или будет назначена налоговая проверка по данному налогу за данный период.

На самом деле указанные меры налогоплательщик и раньше принимал, чтобы избежать налоговой ответственности. А с 1 ноября 2013 г. эти меры будут вдвойне эффективны, поскольку избавят от штрафа не только организацию, но и ее должностных лиц.

Исправление бухгалтерских ошибок. Ответственности по ст. 15.11 КоАП РФ можно избежать, если внести исправления в бухгалтерскую отчетность до ее утверждения в установленном законодательством РФ порядке.

В соответствии с ч. 9 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» утверждение и опубликование бухгалтерской (финансовой) отчетности осуществляются в порядке и случаях, которые установлены федеральными законами.

Заметим, что сроки утверждения и соответствующий уполномоченный орган юридического лица устанавливаются соответствующим законом.

Например, срок утверждения бухгалтерской отчетности акционерного общества установлен Законом об акционерных обществах, бухгалтерской отчетности ООО — Законом об ООО.

Срок давности привлечения к административной ответственности по ст. 15.11 КоАП РФ определить не так-то просто. Если имеется нарушение налогового законодательства (искажение сумм начисленных налогов и сборов не менее чем на 10%), то этот срок равен одному году (ч. 1 ст. 4.5 КоАП РФ, Постановление Челябинского областного суда от 27.08.2012 по делу N 4а12-652).

Источник: http://www.mosbuhuslugi.ru/material/oschibki-buhuchet-otvetstvennost-ispravlenie-srok

Нашли ошибку в расчете налога? Без паники, все поправимо | Журнал «Главная книга» | № 5 за 2011 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 февраля 2011 г.

Содержание журнала № 5 за 2011 г.

Исправляем ошибки, приведшие к недоимке

Самые неприятные — те ошибки, которые грозят штрафами и пенямип. 1 ст. 122, ст. 75 НК РФ. И именно поэтому важно исправлять их правильно.

В Налоговом кодексе четко прописано, при каких условиях организация освобождается от ответственности за совершение ошибки, повлекшей занижение рассчитанных налоговпп. 2—4 ст. 81 НК РФ. Поэтому шаг вправо, шаг влево — и исправленная ошибка все равно обернется штрафом.

Может даже получиться так, что, неверно устранив ошибку, вы навредите себе больше, чем если бы вы это вообще не делали, ведь проверяющие могли ее не заметить, а тут вы сами выставили ее напоказ.

По общему правилу ошибки, приведшие к занижению суммы налога в декларации, надо исправлять тем периодом, в котором они допущены. Это значит, что за эти периоды придется сдать в инспекцию уточненные декларациип. 1 ст. 54, п. 1 ст. 81 НК РФ.

[su_quote]

Учтите, что срока для представления уточненной декларации нет. Значит, вы можете представить ее в налоговую инспекцию в любое время после обнаружения ошибки. Однако если вы не подадите уточненку, то и ошибку не исправите.

Можно не исправлять ошибки за период, который уже не может быть охвачен выездной налоговой проверкой. Налоговая инспекция все равно не сможет вас оштрафовать, начислить пени и взыскать недоимку, так как не имеет права проверять этот периодп. 4 ст. 89 НК РФ.

1пп. 2, 3 ст. 81 НК РФ; 2п. 5 ст. 81, подп. 1 п. 4 ст. 81 НК РФ

Если вы подадите уточненку, но не заплатите недоимку и пени, то инспекция все равно cможет оштрафовать васп. 4 ст. 81, ст. 122 НК РФ.

О том, насколько правомерен штраф при исправлении без уплаты пени ошибки, занизившей налог, можно узнать: 2010, № 21, с. 67

Если невозможно определить период совершения ошибки, то перерасчет налоговой базы и суммы налога надо делать в текущем периоде — в том, когда вы обнаружили ошибкуп. 1 ст. 54 НК РФ. Но такие ошибки — большая редкость.

Если же вы допустили ошибку при расчете авансового платежа по налогу, который надо заплатить по итогам отчетного периода без представления расчета (например, авансы по налогу при УСНО, транспортному или земельному налогамп. 2 ст.

346.19, п. 7 ст. 346.21, п. 1 ст. 346.23, п. 2 ст. 360, п. 2.1 ст. 362, п. 1 ст. 363.1, п. 2 ст. 393, п. 6 ст. 396, п. 1 ст. 397, п. 1 ст. 398 НК РФ), то вам нужно доплатить сумму недоимки как можно скорее — так вы снизите сумму пени.

А в декларации, подаваемой по итогам года, вам надо указать правильно исчисленные суммы налога и авансовых платежей. Тогда инспекция вас не оштрафует.

Исправляем ошибки, приведшие к переплате налога

Начнем с того, что ошибки, которые привели к переплате налога, можно вообще не исправлятьп. 1 ст. 81 НК РФ: в этом заинтересована исключительно ваша организация, а никак не бюджет и налоговая служба.

Но терять деньги фирмы, одаривая бюджет, конечно же, не хочется. Поэтому подробно рассмотрим, как нужно исправлять такие ошибки.

Как вы помните, начиная с 1 января 2010 г. ошибки, которые привели к переплате налога, можно исправлять текущим периодом — без представления уточненкист. 54 НК РФ.

Сначала не все бухгалтеры (да и не все налоговики) были уверены в том, что это правда. Бытовало мнение, что изменения, внесенные в ст.

54 НК РФ, лишь уточняют и так действовавшее правило, поскольку относятся только к исправлению ошибок, по которым невозможно установить срок их совершения (подробнее об этом см. в, 2010, № 3, с. 37).

Источник: http://GlavKniga.ru/elver/2011/5/94-nashli_oshibku_raschete_naloga_paniki_popravimo.html

Ошибки налоговиков при выездной проверке в 2018 году

Проводя выездные проверки, налоговые органы довольно часто допускают ошибки, которые могут привести к начислению дополнительных сумм налога или другим последствия. В статье разберем ошибки налоговиков при проведении проверок в 2018 году, которые трактовать можно в пользу налогоплательщика.

Ошибки налоговиков

Для начала разберем два типа ошибок, которые трактуются в пользу налогоплательщика:

- Нарушение права проверяемого налогоплательщика (организации, либо ИП) участвовать в рассмотрении материалов по ходу проверки, а также непредставление возможности давать пояснения по возникшим вопросам в ходе проверки;

- Налоговыми органами не указаны документы, которые послужили основанием для начислений.

Участие в рассмотрении материалов проверки

Одним из условий проведения проверки является представление возможности проверяемому со стороны налоговых органов принимать участие в рассмотрении материалов этой проверки.

А НК РФ предусмотрена возможность отменить решение налоговой при обращении в суд или вышестоящие органы, в том случае, если должностные лица налоговой не соблюдали основные требования по проведению проверки (Читайте также статью ⇒ Дополнительные мероприятия налогового контроля в 2018 году).

Нарушение, как правило, состоит в неправильном уведомлении налогоплательщика. То есть, налоговый инспектор оправляет уведомление на юрадрес проверяемого или вручает лицу, неуполномоченному для получения такой корреспонденции.

Последствием такой ошибки может явиться незнание проверяемого о том, что ему нужно давать пояснения в конкретную дату по проверке. Рассмотрение таких вопросов судебными органами дает основание сделать вывод, что суд на стороне проверяющих.

На основании того, что налоговики использовали в деле такие сведения, которые на ознакомление проверяемому предоставлены не были, суд примет сторону проверяемого. Вывод судей должен быть таким: налоговики нарушили правила проверки, что вероятно привело к неверным выводам.

В качестве примера можно привести решение налогового органа о неверно исчисленной сумме НДС. При этом инспектор ИФНС производил расчет кассовым методом, а налогоплательщик – методом начисления (Читайте также статью ⇒ Как проходит выездная налоговая проверка ООО в 2018 году).

Также следствием такой ошибки можно рассматривать принятие решения без учета смягчающих обстоятельств. Когда налогоплательщика лишили доступа к материалам, то он не имеет возможности пояснить некоторые обстоятельства.

Это является серьезным упущением налоговиков, так как инспектор при вынесении решения обязан учитывать смягчающие или исключающие вину налогоплательщика факты.

Ошибки в наименовании документов

Неверное указание документов, которые явились основанием для начислений налогоплательщику приводят к тому, что судебные органы принимают сторону проверяемого. Если дело доходит до судебного разбирательства, то решение судом принимается исходя из подтвержденных конкретными документами нарушений. Такие документы указывают инспекторы.

Согласно требованиям проверки, документы без указания их номера и даты не могут быть достоверным доказательством. Указываться должны конкретные операции по конкретным контрагентам с конкретными суммами. Иначе выводы инспекторы могли сделать ошибочно.

Соответственно, доказательства налоговики предоставить в суд не смогут и решение судьями будет принято в пользу налогоплательщика.

Помимо ошибок в номерах документов проверяемых организаций, налоговики могут ошибиться и в указании статей НК.

Еще несколько возможных ошибок

Указанные выше ошибки первого и второго типа наверняка послужат доказательством правоты проверяемого лица. Однако ошибки могут быть и другого типа. Приведем несколько примеров ошибок налоговиков, которые могут рассматриваться в пользу налогоплательщика:

- Правильность начисления и уплаты налогов в бюджет без конкретных указаний на налоги и налоговые периоды. Получив такое уведомление, налогоплательщик скорее всего сможет сослаться на то, что по налогам уже проводились проверки ранее. Повторную выездную проверку по одному налогу за один и тот же период проводить нельзя (статья 89 НК РФ).

- При проверки налоговики выявили предоплату, но они не учли, что в прошлом периоде у налогоплательщика была переплата. Данная переплата может полностью покрыть указанную налоговиками сумму. Решить такую ошибку налоговых органов просто, для этого нужно предъявить справку о состоянии расчетов с налоговыми органами.

- Увеличены сроки проведения налоговой проверки. Выездную проверку инспектор налоговой службы имеет право продлить до полугода. Но сообщить об этом он обязан проверяемому лицу, либо его представителю. Причем сделать это следует заранее.

- Исправления в акте выездной проверки. Никакие исправления в акте выездной проверки делать нельзя, ни корректором, ни ручкой. Если вдруг в акте есть такие исправления, то доказать, что подписан он уже с учетом изменений не получится.

Права проверяемой организации

Проверяемая организация доказывать свою невиновность не обязана. Обосновать факт совершения правонарушения в результате деятельности налогоплательщика должны налоговые органы. Если какие либо моменты проверки подвергаются сомнению, то трактовать их налоговики обязаны в пользу проверяемой организации, либо ИП.

Существует еще один важный момент, на который проверяемой организации следует обратить внимание. Предположим, организации по решению налоговой выездной проверки доначислен налог. Организация с решением не согласна и обращается в суд, для того, чтобы его опровергнуть.

Пока идут судебные разбирательства, растет пеня по доначисленному организации налогу. Решить этот вопрос можно так: доначисленную сумму погасить, а после того, как суд примет решение в пользу организации, зачесть его в счет будущих платежей.

В этом случае, если, суд организация проиграет, ей не придется оплачивать пени по доначисленному налогу (Читайте также статью ⇒ Обжалование решения налогового органа в суде в 2018 году).

[su_quote]

Если с результатами налоговой проверки организация не согласна, то она имеет право обратиться в налоговый орган с возражением. Сделать это нужно не позднее 15 дней с момента получения акт проверки.

Отстаивать свои права организации или ИП вправе следующими способами:

- Пока решение по проверке в силу не вступило, а это в течение 10 дней после уведомления налогоплательщика, организация может подать в вышестоящий орган апелляционную жалобу. Направляется такая жалоба в адрес инспекции, решение которой вы хотите обжаловать. В ней следует указать ошибки, совершенные налоговика при проведении проверки или в вынесенном решении.

- При вступившем в силу решении налогоплательщик также может его обжаловать. Сделать это можно в течение года, но будет уже несколько сложнее. Подать жалобу нужно также в вышестоящий орган.

Таким образом, первоначально недовольному результами проверки налогоплательщику урегулировать спор нужно с налоговым управлением. Если с ними вопрос решить не получилось, но налогоплательщик уверен в своей правоте, он может обратиться в суд.

Законодательная база

| Законодательный акт | Содержание |

| Статья 100 НК РФ | «Оформление результатов налоговой проверки» |

| Статья 101 НК РФ | «Вынесение решения по результатам рассмотрения материалов налоговой проверки» |

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/oshibki-nalogovikov/

Ответственность бухгалтера — за ошибки, за налоговые правонарушения, за неуплату налогов, за нарушение обязанностей

Большинство финансовых вопросов на предприятии зависит от бухгалтера. Хороший специалист способен повысить эффективность работы. Ну а если допущены ошибки в работе, какова ответственность бухгалтера?

Вторым в компании должностным лицом после руководителя считается главный бухгалтер. От него зависят многие финансовые вопросы и законность хозяйственных операций.

Деятельность бухгалтера может способствовать развитию бизнеса или наоборот тормозить его. Какая ответственность возлагается на бухгалтера за неправильные действия?

Общие сведения ↑

Основная ответственность за надлежащее оформление финансовых вопросов возлагается на главного бухгалтера. Единственный бухгалтер в организации, независимо от наименования должности, считается главным.

Несмотря на повышенную ответственность, данный специалист является наемным сотрудником. Это обуславливает наличие трудовых прав и функциональных обязанностей.

Но главбух так же и лицо должностное. Это обстоятельство отражается на правоспособности. Бухгалтер может привлекаться как к административному виду, так и к уголовному виду ответственности.

Деятельность его сопряжена и с публичностью. Вследствие всего этого основные бухгалтерские права и обязанности прописываются на нормативном уровне.

Непосредственно от бухгалтера зависят следующие моменты:

- своевременность и правильность учета имеющихся средств организации;

- достоверность формируемой отчетности;

- оптимизация управления финансами;

- размер сумм добавленных налогов или штрафов, начисляемых по результатам проверки;

- предоставление нужной информации о состоянии дел в компании в кратчайшие сроки;

- правильность оценки финансовой и хозяйственной деятельности компании;

- выявление «слабых» моментов при анализе доходов и расходов;

- оптимизация налогообложения.

Что это такое

Порядок бухгалтерского учета предполагает также бухгалтерскую ответственность за соблюдение порядка проведения кассовых операций.

На бухгалтера предприятия налагается ответственность при следующих обстоятельствах:

| Ошибочное ведение бухучета | И, как результат, возникновение запущенного состояния бухгалтерского учета и искажения при создании бухгалтерской отчетности |

| Ненадлежащее осуществление и оформление операций | По приему, оприходованию, расходу и хранению денежных средств либо прочих ценностей |

| Несвоевременная и неверная выверка операций по банковским счетам | Расчетов по кредиторским и дебиторским задолженностям |

| Нарушение правил списания | С бухгалтерского баланса дебиторской задолженности, недостачи или иных потерь |

| Формирование бухгалтерской отчетности | С недостоверными данными |

| Иные нарушения | Функционирующего законодательства |

Существующие виды

Согласно действующим нормативам для бухгалтеров предусмотрена ответственность следующих типов:

| Уголовная | Полагается за правонарушения в финансовой и экономической сферах |

| Административная | Налагается при свершении проступков в области финансов и налогов |

| Налоговая | Полагается за свершение налоговых преступлений |

| Материальная | Налагается за фактическое уменьшение имущественного капитала работодателя или порчу имущества |

| Дисциплинарная | Возникает за нерадивое либо неподобающее исполнение возложенных обязанностей |

| Гражданско-правовая | Налагается за причинение ущерба имуществу при работе по гражданско-правовому договору |

При грубых правонарушениях возникает ответственность административного или уголовного вида.

Действующая нормативная база

Частые видоизменения законодательства, как бухгалтерского, так и налогового, ведут к неизменной вероятности привлечения бухгалтера к серьезному наказанию.

Общие основы для привлечения бухгалтера к ответственности юридического характера определены законом о бухгалтерском учете.

Ст. 199 УК РФ предполагает наказание за уклонение от выплаты налогов посредством не предоставления налоговой декларации или включения в нее заведомо неверных сведений:

| Присуждение штрафа в сто-триста тысяч рублей | Или в объеме зарплаты за один-два года |

| Арест | Длительностью четыре-шесть месяцев |

| Лишение свободы | Продолжительностью до двух лет и запрет занимать некоторые должности с ограничением до трех лет или без такового |

Особенно грубые нарушения наказываются такими мерами как:

| Штраф | В двести-пятьсот тысяч рублей или в размере заработной платы за один-три года |

| Лишение свободы | Длительностью до шести лет и запрет на работу на определенных должностях до трех лет или пожизненно |

Если бухгалтерские обязанности осуществляет руководитель, то и соответствующую ответственность несет он же.

Особенности возникновения ответственности на должности ↑

Согласно законодательству работодатель вправе установить для главного бухгалтера полную материальную ответственность.

Если полная ответственность не предусмотрена при оформлении трудовых правоотношений, то взыскать с бухгалтера можно лишь сумму, составляющую оплату за один месячный период.

Одного приказа руководителя недостаточно для начала процедуры возмещения. Требуется документальное оформление согласия двух сторон с указанием порядка и условий погашения.

В противном случае взыскание может осуществляться лишь в судебном порядке. Материальная ответственность для бухгалтера, как полная, так и общая, наступает только после доказательства вины.

Для этого работодатель должен сформировать специальную комиссию. При этом у предположительно виновного сотрудника должна быть потребована письменная объяснительная.

Административная ответственность для бухгалтера возникает при:

- грубом нарушении норм ведения бухучета;

- несвоевременном предоставлении в ИФНС необходимых отчетных данных;

- нарушении сроков постановки на учет;

- нарушении порядка проведения кассовых операций;

- нарушении российского законодательств в финансовой сфере.

При условиях, характерных для административной ответственности, бухгалтер может привлекаться к уголовной ответственности, если имеют место такие условия:

- главбух по собственной инициативе совершал правонарушения;

- нарушения совершались с целью наживы и собственного обогащения.

На налоговые правонарушения

За налоговые правонарушения для бухгалтера может наступить административная или уголовная ответственность:

| При не предоставлении в ИФНС налоговой декларации | Или другой обязательной документации на бухгалтера налагается административный штраф |

| При внесении в налоговые документы | Заведомо неверных сведений для бухгалтера наступает ответственность уголовная |

Следует учесть, что ответственность бухгалтера за неуплату налогов может наступить одновременно с ответственностью для руководителя.

За ошибки

Этот документ изменяет Кодекс об административных правонарушениях. Так, одна из внесенных поправок как раз касается исключения бухгалтерской ответственности за наличие ошибок в отчетности.

Но для этого требуется выполнение двух условий:

| Уточненная декларация | Должна подаваться до того как налогоплательщик проинформирован о наличии ошибок и до определения налоговой проверки |

| На момент подачи откорректированной декларации | Выплачены должны быть недостающие налоговые суммы и пеня |

Ответственность за ошибки для бухгалтера наступает только, если таковые допущены им лично. Ни в коем случае не может нести ответственность бухгалтер за ошибки своих предшественников.

«Слабое» место при этом заключается в недостаточной точности идентификации того или иного события. Но в любом случае вина бухгалтера должна быть официально подтверждена.

Если ошибки влекут за собой административную или уголовную ответственность, то привлечен может быть бухгалтер, работавший в период возникновения данных нарушений.

Видео: как возбуждают уголовные дела в отношении главных бухгалтеров и директоров

За нарушение обязанностей бухгалтера

При оформлении трудового договора с бухгалтером обязательно прописываются должностные его обязанности. Перечень таковых представлен в Квалификационном справочнике должностей руководителей, специалистов и иных служащих.

Вступление бухгалтера в должность должно быть документально оформлено. Это позволяет:

| Подтвердить подобающее исполнение | Рабочих функций прежним бухгалтером |

| Документально зафиксировать условия | С которых возникает деятельность нового бухгалтера |

За невыполнение или неподобающее исполнение должностных обязанностей главный бухгалтер может привлекаться к дисциплинарной ответственности.

Руководствуясь ст.192 ТК, работодатель вправе применять такие взыскания дисциплинарного характера как:

- замечание;

- выговор;

- увольнение по соответствующим основаниям.

При этом дисциплинарное наказание может быть выражено только одной мерой. Недопустимо за одно и то же нарушение наказывать дважды.

За неправильное начисление заработной платы

Бухгалтер несет ответственность за расчеты с работниками предприятия, то есть за начисление зарплаты персонала. При этом ошибка в расчетах может стать причиной возникновения ответственности для бухгалтера.

Если переплата заработка случилась в результате арифметических ошибок, то с работника может быть удержана лишняя сумма. Во всех других случаях бухгалтер отвечает в пределах своей среднемесячной зарплаты.

При неправильном начислении заработка основная ответственность возлагается на бухгалтера из расчетной группы. В этой ситуации работники бухгалтерского отдела принимают меры к понуждению работника возвратить переплаченную сумму.

Видео: уголовная ответственность бухгалтера

Если ошибка возникла не в результате неправильного подсчета, а работник отказывается от удержания из зарплаты, то виновный бухгалтер возмещает ущерб лично в размере своего среднего заработка.

Повышенная ответственность бухгалтеров обусловлена тем, что они имеют доступ ко многим финансовым отраслям бизнеса.

Велика вероятность, что ненадлежащее исполнение бухгалтером своих обязанностей или допущенные им ошибки приведут к частичному или полному разорению предприятия.

Потому столь высоки требования к бухгалтерам и столь строгим является наказание.

Источник: http://buhonline24.ru/otvetstvennost/

За какие ошибки в учете инспекторы не вправе штрафовать лично бухгалтера

← все новости

04.12.2015

Налоговики теперь будут реже штрафовать бухгалтеров за ошибки в учете. Причина — поправки в статью 15.11 КоАП РФ (Федеральный закон от 21 октября 2013 г. № 276-ФЗ). По этой статье работникам, ответственным за учет в компании, грозит штраф от 2000 до 3000 руб. В то же время есть законные возможности этого штрафа избежать.

За какие бухгалтерские ошибки штрафуют компанию, а за какие — бухгалтера

Перечень грубых ошибок в КоАП РФ и налоговом законодательстве отличается.

За что оштрафуют компанию. Вот перечень грубых погрешностей из статьи 120 Налогового кодекса РФ:

- отсутствие первичных документов и счетов-фактур;

- отсутствие налоговых и бухгалтерских регистров;

- систематическое несвоевременное или неправильное отражение операций на счетах, в налоговых регистрах и в отчетности.

Если грубая ошибка привела к налоговому долгу, то инспекторы вправе выбрать, по какой статье оштрафовать предприятие — по статье 120 или по статье 122 Налогового кодекса РФ (эта норма предусматривает штраф именно за недоимку). Одновременно по двум основаниям штрафа не будет. Наверняка налоговики выберут тот штраф, который больше.

Важная деталь:За грубую ошибку, которая не привела к недоимке, штрафа по КоАП РФ не будет. Но только если сделать исправительные записи до утверждения бухотчетности.

За что могут оштрафовать бухгалтера. Административная ответственность грозит бухгалтеру за грубые ошибки в учете, перечисленные в примечаниях к статье 15.11 КоАП РФ. Назовем их.

Во-первых, это искажения в бухгалтерском учете, из-за которых компания занизила сумму начисленного налога не менее чем на 10 процентов. Важно, что такими грубыми ошибками являются лишь те, которые связаны с бухгалтерским учетом и привели к недоимке.

До 1 ноября бухгалтера могли оштрафовать даже в том случае, если компания начислила налогов больше, а не меньше положенного. Более того, из старой редакции не было понятно, грозит ли штраф, если ошибочный расчет налогов никак не связан с огрехами в бухгалтерском учете.

Например, из-за технического сбоя данные из бухгалтерской программы неверно перенесли в налоговую декларацию. К счастью, законодатели эти неточности устранили.

Перечень ошибок, из-за которых может возникнуть недоимка, мы привели в таблице ниже.

За что чаще всего штрафуют бухгалтера

| Входной НДС приняли к вычету на основании копий счетов-фактур из-за того, что поставщик задерживает оригиналы | Искажены данные по счетам 19 и68 субсчет «Расчеты по НДС» | Штраф можно оспорить, так как бухгалтер нарушил правила вычета НДС, предусмотренные главой 21 Налогового кодекса РФ. Бухгалтерское законодательство этот вопрос не регулирует. Более того, данные на счета 19 и 68 попадают из налоговых регистров — книг покупок и книг продаж. Важное уточнение про ошибки в счетах-фактурах. Если неточности не мешают инспекторам идентифицировать покупателя, продавца, наименование товаров, работ, услуг, а также их стоимость, ставку НДС и сумму налога, то проверяющие не вправе отказать в вычете (п. 2 ст. 169 НК РФ). И тогда об искажении данных на счетах не может быть речи |

| Входной НДС приняли к вычету на основании счетов-фактур, в которых есть ошибки | ||

| Входной НДС приняли к вычету не в том налоговом периоде | Несвоевременно отражены данные по счету 68 субсчет «Расчеты по налогу на прибыль» | |

| Налоговые расходы списали на основании копий первички из-за того, что поставщик задерживает оригиналы | Искажены данные по счету 68 субсчет «Расчеты по налогу на прибыль» | Штраф можно оспорить, если речь идет о расходах, которые компания признает при расчете налога на прибыль на основании специальных налоговых регистров. Например, любые нормируемые затраты (представительские, рекламные расходы, проценты по займам, компенсация за использование личного имущества работника на службе и т. д.). Организации, как правило, учитывают такие расходы на основании справок-расчетов или иных налоговых регистров. А раз так, то говорить об искажении в бухучете нельзя |

| Налоговые расходы списали на основании первички, в которой есть ошибки | ||

| Налоговые расходы списали на основании копий первички из-за того, что поставщик задерживает оригиналы | Несвоевременно отражены данные по счету 68 субсчет «Расчеты по x`налогу на прибыль» | |

| Занизили стоимость основного средства на счете 01 (03) | Занижен налог на имущество, так как отражена неверная сумма на счете 01 (03) | Штраф оспорить не получится, так как ошибка напрямую связана с иска- жениями в бухучете. Ведь налоговой базой является среднегодовая стои- мость имущества, которую компания определяет по данным бухучета (п. 1 ст. 375 НК РФ). Обратите внимание, что с 2014 года региональные власти могут прописать в законодательстве другой порядок по некоторым объ- ектам: базой станет кадастровая стои- мость, а не бухгалтерская |

Во-вторых, грубой ошибкой является искажение строки показателя бухгалтерской отчетности не менее чем на 10 процентов. Но за такой вид ошибок бухгалтеров штрафуют редко. Дело в том, что эти ошибки обычно не приводят к недоимке. А значит, оштрафовать компанию согласно Налоговому кодексу нельзя (см. комментарий юриста ниже).

В течение какого срока инспекторы могут взыскать штраф

За грубые ошибки, которые привели к неверно начисленной сумме налога, бухгалтера могут оштрафовать в течение года (п. 1 ст. 4.5 КоАП РФ). Этот срок необходимо рассчитывать начиная с даты, когда было допущено нарушение. А именно с даты подачи налоговой декларации.

А вот если грубая ошибка привела к искажению бухгалтерской отчетности, то налоговики могут выписать штраф в течение всего трех месяцев. Этот вывод опять же следует из статьи 4.5 КоАП РФ. Обратите внимание: штраф за грубые ошибки в учете налоговики могут взыскать с бухгалтера только через суд. Во время проверки инспекторы лишь выписывают протокол об административной ответственности.

Как избежать штрафа за грубые ошибки

Можно на вполне законных основаниях избежать штрафа за грубые ошибки. Надо лишь обнаружить их раньше проверяющих. То есть до налоговой проверки. После чего надо будет, во-первых, заплатить от имени компании недоимку и пени. А во-вторых, подать уточненную налоговую декларацию в ИФНС (ст. 15.11 КоАП РФ и ст. 81 НК РФ).

Пени в бухгалтерском учете начисляйте так:

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

- начислены пени по налогу на прибыль;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 51

- перечислены в бюджет недоимка и пени по налогу на прибыль за тот период, в котором компания допустила ошибку.

По пеням, которые относятся к другим налогам, сделайте такие же проводки в бухгалтерском учете. Если же грубая ошибка не привела к недоимке, то достаточно внести исправления в данные бухучета. Теперь об этом прямо сказано в статье 15.

11 КоАП РФ. Исправляя ошибку, необходимо руководствоваться правилами, предусмотренными в ПБУ 22/2010. Так, если вы обнаружите ошибку до того, как закончится год, то исправительные записи сделайте текущей датой.

А если год уже закончился, то декабрем.

Если бухгалтер обнаружил существенную ошибку, но отчетность компания уже представила собственникам и налоговикам, то ее надо исправить. При этом к отчетности необходимо приложить пояснения о том, что второй вариант (пересмотренный) заменяет первоначальные формы. Такой вывод можно сделать из пункта 8 ПБУ 22/2010.

Главное, о чем важно помнить

- За ошибки в налоговом учете, которые привели к недоимке, инспекторы не вправе штрафовать бухгалтера. Можно только компанию.

- Можно избежать административного штрафа по КоАП РФ за ошибки в бухгалтерском учете, из-за которых возникла недоимка, если заплатить долг и пени, а потом сдать уточненку.

Подробнее:

- БСС «Система Главбух»

- Электронный журнал «Главбух»

Источник: http://kgermak.ru/news.php?id=266