Уин в платежном поручении с 2018 года

Есть такой особый реквизит в платежном поручении – УИН. С 2018 года особых изменений в отношении его заполнения не было, однако каждый бухгалтер и обычный плательщик должен знать основные правила о нём. Иначе деньги просто не дойдут до казны либо могут зависнуть. В нашем обзоре – разбор полётов про УИН: что это и где взять.

Понятие и значение

Немного истории. УИН в платежном поручении появился относительно недавно – в 2014 году с подачи Министерства финансов. Этот особый реквизит нужен для уплаты налогов и других обязательных отчислений в бюджет.

Теперь о том, что такое УИН в квитанции. Расшифровывается он как Уникальный Идентификатор Начисления.

Суть в том, что проставление кода УИН в платежном поручении 2018 года и в дальнейшем намного упрощает для финансовой системы нашей страны процесс идентификации переведённых денег в бюджет государства.

По факту код УИН в платежном поручении:

- значительно уменьшает количество невыясненных выплат, которые попали в казну;

- снижает риск возникновения таких случаев.

Вот для чего нужен УИН в платежном поручении: он позволяет банкам предоставлять необходимую информацию в государственный реестр сведений о платежах в адрес органов власти (сокращ. ГИС ГМП). Именно здесь хранят все данные о совершенных когда-либо платежах в бюджеты Российской Федерации. Сюда же относят такие ситуации, как:

- регистрации построек, жилья;

- выплата административных взысканий;

- оплата штрафов ГАИ;

- выдача справок;

- получение выписок из госреестров.

Также см. «Что такое УИН при оплате госпошлины».

Где в платёжке

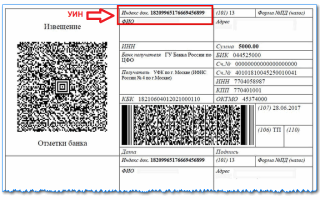

Проставляют УИН в платежном поручении в поле «Код». Данное поле имеет номер 22:

Также см. «УИН в платежных поручениях: образец».

Где взять физлицу

Проще всего обычным физическим лицам. Им можно не задумываться, где взять код УИН в платежном поручении.

Так, УИН в платежках для физлиц формируется по-особому. Когда человек перечисляет в казну какие-либо налоги или сборы – например, земельный или имущественный по извещению – роль уникального идентификатора начисления играет индекс самого извещения-квитанции (см. рисунок ниже).

Таким образом, УИН в 2018 году и в последующем физические лица просто переносят из налогового уведомления, пришедшего по адресу регистрации или в личный кабинет на официальном сайте ФНС России www.nalog.ru.

Кроме того, любое физическое лицо может в самостоятельном порядке сформировать свой платежный документ. Сделать это можно при помощи специальной программы на сайте Федеральной налоговой службы. В такой ситуации поле УИН в платежном поручении система присвоит и платежу и заполнит автоматически.

Дополним, что УИН в платежках с 28 марта 2016 года проставляют с учётом следующих важных нюансов:

- физлицо в платёжке при отсутствии УИН приводит свой ИНН;

- с этой даты УИН в п/п проставляют в поле 22.

Многие думают, что значение УИН в платежном поручении всегда подскажут в банке. Однако это возможно лишь в той ситуации, когда у получателя денег/администратора соответствующего платежа есть соглашение с данной кредитной организацией.

Иногда номер УИН в платежном поручении можно уточнить через орган власти, который выступает администратором платежа. То есть надо посетить его сайт или позвонить, прийти лично.

Где взять юрлицу

Важно понимать, что в платежах в бюджет УИН не будет, если закон обязывает самостоятельно рассчитывать какие-либо выплаты налогов, сборов, взносов.

Как правило, это больше касается организаций и ИП (письмо Банка России 2013 года № 45-7-1/121). Дополнительная идентификация этих сумм не нужна.

В этом случае идентификаторами служат КБК, ИНН, КПП и другие реквизиты платежных поручений. Поэтому в поле 22 «Код» достаточно указать «0».

Если не указан

На практике УИН в платежках 2018 года – это 20 или 25 знаков. Причём не могут быть одни нули.

Необходимо избегать ситуации, когда в поле «Код» не указан УИН. Пустым его оставлять нежелательно. Если код отсутствует, ставьте один знак «0» (ноль).

Таким образом, нужно ли указывать УИН в платежном поручении в первую очередь зависит от его присутствия в налоговом требовании (извещении, уведомлении).

Также см. «Порядок формирования УИН для платежных поручений».

В заявке на кассовый расход

На основании письма Казначейства России от 19 декабря 2013 года № 42-7.4-05/5.3-836 в заявке на кассовый расход УИН тоже должен быть проставлен. Для этой цели служит её второй раздел «Реквизиты документа-основания».

При этом заполнение должно соответствовать таким правилам:

- в столбце «Вид» – текст «УИН»;

- в столбце 2 «Номер» – код УИН;

- столбец 3 – не заполняют;

- в столбце 4 «Предмет» ставят прочерк.

Источник: https://buhguru.com/effektivniy-buhgalter/uin-v-platezhnom-poruch-2017.html

Уин в платежном поручении: что это такое, где его взять с 2018 года

Сравнительно недавно, с 2014 года, в платежках, оформляемых субъектами бизнеса на перечисление платежей в бюджет, появился новый код, который называется УИН. Этот шифр используется только при платежах госорганам.

Основная его роль сводится к тому, чтобы идентифицировать платеж в бюджетной системе, и не позволит ему зависнуть на невыясненных поступлениях.

Поэтому каждый должен знать, что такое УИН в платежном поручении и где его взять с 2018 года .

Уин – что это такое в реквизитах платежного поручения и для чего нужен

УИН — это универсальный идентификатор начисления, который представляет собой код из 20 цифр. Он очень похож по своей структуре на кбк. Но их нельзя путать – это разные коды. Его нужно указывать при заполнении в поле 22 в платежном поручении.

https://www.youtube.com/watch?v=wvMEwlriZxc

Данный код присваивается начислению, произведенному определенным органом получателю. Он указывается в квитанции или требовании, которое направляется плательщику.

Когда последний формирует платежные документы на перечисление, субъект его должен записать в соответствующем разделе поручения. С помощью этого кода происходит сопоставление начисления и произведенной оплаты.

При указании Уин в платежном поручении перечисление должно быстро пройти в системе бюджетных платежей и попасть именно туда, куда нужно. Ведь, если указан УИН, дополнительные проверки по номерам ИНН, КПП, КБК опускаются системой с целью ускорения зачисления денег.

Указание этого кода в документе на оплату позволяет своевременно исполнить существующее обязательство. Связано это с тем, что кредитные учреждения сообщают нужную информацию в государственный реестр сведений о платежах, направляемых в государственные структуры, что ускоряет процесс их разнесения.

УИН присутствует в квитанциях не только по налоговым платежам, но и при иных перечислений, например, штраф по уин. Сюда же относится оплата услуг госорганов различных уровней (федеральных, региональных или местных).

Существующая статистика показывает, что применение УИН значительно снизило количество «потерявшихся» платежей.

бухпроффи

Внимание! Кроме УИН существует еще код УИП — уникальный идентификатор платежа. Он также записывается в поле 22 платежного документа. Однако, применяется этот код к небюджетным платежам, которые производятся в рамках заключенного между сторонами соглашения.

Расшифровка УИН

Данный код представляет собой комбинацию из 20 знаков. Каждая из них очень важна.

Код разбивается на четыре блока:

- Первые три означают государственную структуру, которая выступает администратором по платежу — то есть он указывает кто, является получателем денег. Например, для обозначения налоговой используется код 183, соцстрах — 393 и т.д.

- Четвертый символ чаще всего обозначается 0. Так как в настоящее время четвертая цифра для определенной идентификации, не используется.

- Пятая по девятнадцатую цифры используются для обозначения уникального индекса документа, который присваивается ему во время начисления.

- Двадцатая цифра формируется соответствующими органами по специальному алгоритму. Это контрольное значение, с помощью которого проверяется правильность указания УИН.

Где найти УИН в платежном поручении в 2018 году

Для отражения УИН в платежных поручениях предназначено поле 22. В этом документе его можно легко найти, рядом с этим полем стоит название «Код»

В каком случае указывается

Использование кода УИН предполагает, что этот идентификатор уже установлен. Поэтому УИН указывается в платежках, формируемых на основании полученных от органов документов.

Ими могут быть требования, квитанции и т. д.:

- Когда организация или ИП формируют платежки на текущие налоговые платежи, то УИН для них не определен. Эти субъекты перечисляют налоги по сроку на определенные реквизиты указывая свои ИНН.

- Действующие правила предусматривают, что в поле 22 в этом случае необходимо вместо 20-ти значного кода отражать «0». При этом в самом поручении кавычки не надо указывать.

- При осуществлении платежа за медицинские услуги код УИН, если это не предусмотрено договором, указывать не надо. В этом случае также поставляется «0».

бухпроффи

Внимание! Кроме того, для бюджетных предприятий требуется указывать УИН в заявке на кассовый платеж, на основании которого в последующем в казначействе формируется платежное поручение.

Как узнать УИН

УИН формируется соответствующей государственной структурой, которая является получателем платежа. Его нельзя считать постоянным значением для группы платежей. Один УИН соответствует строго определенному начислению. Поэтому основным источником информации об УИН конкретного документа выступает установивший его госорган.

Физическим лицам

УИН используется также при перечислении обязательных платежей в бюджет и обычными гражданами.

Начисление налогов для них осуществляется ИФНС. К ним можно отнести земельный, транспортный налог, налог на имущество и т. д.

Ежегодно в установленные сроки всем плательщикам, имеющих в наличии объект налогообложения, приходят уведомления, в которых подробно отражается, как именно был произведен расчет налога, какую сумму необходимо перечислить в бюджет и т. д.

Эти письма поступают физлицам по их адресу регистрации. УИН для них является индекс поступившего уведомления об уплате платежа. Гражданам достаточно перенести его в бланк оплаты.

В последнее время налоговые органы вместе с уведомлением высылают и квитанцию на уплату платежей. Поэтому физлицу надо помнить, если он использует для оплаты подготовленную органом квитанцию, то в ней уже указан нужный УИН.

https://www.youtube.com/watch?v=IC7ThmPtDug

Если физлицо не получило уведомление, то УИН он может посмотреть в личном кабинете налогоплательщика.

бухпроффи

Внимание! Кроме этого, на сайте налоговой nalog.ru физлицо может самостоятельно запросить квитанцию или заполнить для оплаты. Тогда сервис автоматически присвоит УИН на перечисление.

Также действует правило, согласно которому, если физлицо не знает УИН, ему в платежке на налог в поле с УИН нужно просто указать свой ИНН.

Организациями и ИП

Хозяйствующие субъекты в большинстве случаев рассчитывают свои налоговые обязательства самостоятельно. Их называют текущими платежами. Для идентификации их достаточно указать кбк, инн субъекта и кпп при наличии.

Такие перечисление дополнительной проверки реквизитов не требуют. В этих случаях, налогоплательщик в поле 22 ставит «0». Очень важно, что 0 должен быть один, иначе банк не пропустит платеж.

Иное дело обстоит, если организации начисляют обязательства в результате проверок. Тогда на основании вынесенного решения формируется требование об уплате. Госорган, выписавший его, в этом документе фиксирует также и УИН, который плательщик должен будет указать, при осуществлении платежа.

Что если поле 22 в платежке не заполнено

Сформированная платежка, у которой в поле 22 пусто, не будет обработана банком. Он ее вернет без исполнения, при этом укажет причину как «Не заполнено поле 22».

бухпроффи

Важно! Если субъект не знает УИН, то достаточно поставить в этом поле «0». Это не будет считаться нарушением. Однако, субъект должен понимать, что такой платеж будет обрабатываться больше по времени, если бы в поручении стоял заполненным УИН.

Это может привести к возникновению задолженности по платежу на определенное время, начислению пеней, разбирательств с банком, госорганом и т.д.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост!(2

Источник: https://buhproffi.ru/buhuchet/uin-v-platezhnom-poruchenii-chto-eto-takoe-gde-ego-vzyat-s-2018-goda.html

Код УИН в платежном поручении 2018

При заполнении документов на перечисление денежных средств у бухгалтера может возникнуть вопрос, что такое УИН в платежке? Обязательно ли его указывать и чем он отличается от кода УИП.

УИН, что это: обязательный реквизит платежного поручения или нет, чем его можно заменить – эти и другие вопросы рассмотрим далее.

Что такое УИН в квитанции на оплату и в платежке

УИН, что это такое в реквизитах? Данная аббревиатура расшифровывается как уникальный идентификатор начисления (УИН) платежа.

Его относят к обязательным реквизитам платежного поручения, для которого предназначено поле 22 данного документа – оно обязательно должно быть заполнено.

В квитанциях на оплату, рассылаемых физлицам ИФНС и другими госструктурами, УИН уже указан (обычно, в одноименном поле, или строке «Индекс документа»).

Данный код состоит из 20 цифр, с помощью которых зашифрована информация о получателе и плательщике переведенной суммы.

Код УИН присваивается только бюджетными структурами с целью более оперативно вести отслеживание поступающих платежей. Разъясняют, что такое УИН, Правила указания информации в платежных документах о перечислениях в бюджет, утвержденные Приказом Минфина РФ от 12.11.2013 № 107н.

УИН, УИП платежа что это такое, отличия

Также в требованиях о переводе денежных сумм можно встретить такой реквизит, как УИП (уникальный идентификатор платежа). По своей основной сути он идентичен назначению УИН – также является зашифрованной информацией о поступившем платеже.

Единственное различие между этими двумя кодами – это организации, их присвоившие.

УИН – это идентификатор платежей, поступающих только в бюджет (его присваивает налоговая, пенсионный фонд, соцстрах, ГИБДД и т.д.), в то время как код УИП могут присваивать обычные организации – получатели платежей, которые таким образом шифруют информацию о платеже по договору.

Для обоих этих кодов предназначено одно и тоже поле в платежном поручении, если их нет, то отправитель проставляет в поле цифру «0», оставлять его пустым нельзя – это может послужить основанием для отказа в проведении денежных средств.

Как узнать УИН

Где взять УИН при заполнении платежного поручения? УИН в платежках 2018 года проставляется на основании требования организации, по которому будут перечисляться денежные средства. Если уникальный номер отсутствует, то вместо него ставится цифра «0».

То есть, формирование УИН с целью более точного отслеживания платежей – это задача получателя денежных средств, если код отсутствует, то организация, которая перечисляет деньги, не обязана его уточнять.

Расшифровка УИН

Как уже было сказано выше, УИН это расшифровка информации о проведенном платеже. Каждая из его цифр несет свою информационную нагрузку:

- Первые три цифры обозначают получателя платежа, который и формирует данный номер. Например, код налоговой – 182, ГИБДД – 188.

- Четвертая цифра на данный момент используется не всеми организациями, поэтому пока в большинстве УИН она равна нулю.

- Цифры с 5 по 19 являются уникальным номером документа, который присваивается отдельно каждому платежу.

- 20 цифра является проверочной.

Например, УИН в платежках 2018 года может выглядеть следующим образом:

Можно ли оплатить штраф по УИН

Оплата по УИН может производиться не только платежными поручениями, но и через интернет-системы оплаты, такие как Госуслуги или Сбербанк онлайн. Для этого данный номер нужно ввести в специальное поле и платежная квитанция сформируется уже с указанием всех сумм и получателей платежей. О том, как проверить и оплатить по УИН штрафы ГИБДД, мы рассказывали здесь.

Обязательно ли указывать УИН в платежном поручении 2018

Что такое УИН в квитанции, и обязательно ли его проставлять, если он есть в требовании об уплате денежных средств, уточняет Письмо ФНС РФ от 13.03.2017 за № ЗН-4-1/4434@. В нем говорится, что если в платежном поручении плательщик указывает свой ИНН, то код УИН не обязателен, при условии, что в предназначенном для него поле ставят цифру «0».

Уникальный номер начисления (УИН) – это номер, присваиваемый определенным платежам в бюджет, который позволяет оперативно отслеживать совершенные платежи. Его устанавливает организация, в пользу которой производятся платежи.

Источник: https://spmag.ru/articles/kod-uin-v-platezhnom-poruchenii-2018

Уин в платежном поручении с 2018 года: где взять и как отразить

УИН – это особый код, который используется для заполнения платежного поручения. В 2018 году изменений в отношении УИН и порядка его заполнения не было. Но все бухгалтера и налогоплательщики должны знать правила его применения, иначе перечисления могут не дойти до адресата.

Рассмотрим, что такое УИН, как он указывается в платежном поручении и где его взять. В статье вы найдете расшифровку УИН и в каком поле платежного поручения нужно его указывать.

Уин – что это такое?

УИН расшифровывается как Уникальный Идентификатор Начисления. Это специальный код, который представлен в виде 20-ти или 25-ти значной комбинации. Он присваивается платежам, которые направляются от организации-отправителя получателю. С помощью УИН перечисления быстро проходят в системе платежей в бюджет и попадают по назначению.

Указывать УИН в платежном поручении в 2018 году нужно при оплате налогов и сборов, а также штрафных санкций и пеней. Для его отражения предназначено особое поле, которое так и называется – «код». Такое правило установлено Положением ЦБ РФ № 383–П от 19.06.2012.

Расшифровка УИН

Идентификатор состоит из нескольких частей. Каждая из них имеет свое значение и предназначение.

| Комбинация цифр | Расшифровка |

| 1 — 3 | Несет информацию об получателе средств. Например, перечисляя налоговые отчисления используется комбинация 182. |

| 4 | Эта часть кода не имеет обозначения, используется 0. |

| 5 — 19 | Значение комбинации обозначает номер платежа. Этот раздел кода является индексом документа. |

| 20 | Последняя цифра комбинации считается контрольной и высчитывается особым образом. |

5 – 19 позиции кода и индекс платежного поручения являются идентичными, если УИН имеет двадцатизначную комбинацию чисел.

Где найти УИН в платежном поручении в 2018 году

УИН присваивается индивидуально каждому определенному начислению, что позволяет быстро идентифицировать оплату и сравнить с начислением. УИН можно узнать по требованию и платежной квитанции от налоговой инспекции или фонда. Код указывается в нижней части документа, рядом с реквизитами.

УИН из квитанции в платежное поручение переносить нужно очень внимательно, чтобы не допустить ошибок. Ошибки при неправильном указании УИН могут привести к тому, что деньги не попадут в срок в казну. С 2018 года УИН в платежном поручении прописывается в поле 22.

В каком случае указывается уин

Код УИН используется в том случае, если он установлен для определенного платежа. Этот классификатор указывается в платежном поручении, которое формируется на основе документов, полученных от контролирующих органов.

Физические лица используют идентификатор при заполнении деклараций или платежных документов для перечисления платежей в налоговую инспекцию или ГИБДД.

Юридические лица применяют код при оформлении документов для перечисления платежей, пеней, штрафных санкций. Иногда платежные документы формируются бюджетным органом. В этом случае код УИН и индекс квитанции присваивается автоматом.

Как узнать УИН

А если код неизвестен, то где взять УИН? С 2018 года в платежном поручении нужно указывать тот идентификатор, который прописан в требовании организации, куда будут направляться деньги. Если платежу, который направляется в бюджетную организацию, присвоен номер УИН и о коде платежа уведомлен отправитель, то при перечислении налогов и сборов указывать его в платежке необходимо.

Присваивают коды территориальным органам ИФНС, ФСС и ПФР федеральные налоговые органы. Но эта информация не для широкого пользования, поэтому узнать нужный код можно в территориальной налоговой инспекции вместе с остальными реквизитами для перечисления средств или через контролирующий орган, который является администратором бюджетных средств.

Формирование УИН – это задача получателей денег. Если код не присвоен, то отправитель может его и не уточнять.

Авторизируйтесь с помощью социальных сетей и получите расширенный доступ к сайту: вы сможете скачивать все необходимые вам формы и образцы в любое время!

Физическим лицам

Граждане оплачивают чаще всего налоги по имущественным вопросам. Физические лица могут получить код УИН для перечисления налогов следующими способами:

- получив уведомление или извещение с заполненной квитанцией на оплату платежей в бюджет. Этот документ содержит все необходимые реквизиты, в том числе и УИН;

- зарегистрировавшись на сайте ФНС в личном кабинете налогоплательщика. На этом же ресурсе можно сформировать платежный документ, в который также автоматически будут внесены некоторые реквизиты.

Если физическое лицо производит оплату платежей самостоятельно, без предъявленных требований от налоговой службы, то код УИН вписывать не нужно. Достаточно в поле 22 проставить значение 0.

Организациям и ИП

Юридические лица и предприниматели указывают код УИН в платежном поручении, если имеется выставленное требование от налоговых органов, Пенсионного фонда или ФСС, в котором указывается код идентификатора. Требование может быть выставлено по оплате следующих платежей:

- страховых взносов;

- налогов и пеней;

- штрафных санкций;

- госпошлины.

Если государственный орган, приславший требование на оплату платежа, указывает код УИН, то его рекомендуется вносить в платежное поручение, иначе перечисленные деньги могут оказаться в невыясненных.

Не нашли ответ на свой вопрос?

Задайте его экспертам «Системы Госфинансы»

Как заполнить поле 22 в платежном поручении

Поле 22 заполняется следующим образом:

- указывается УИН, если в требовании есть этот код;

- проставляется 0, если УИН не указан в требовании;

- проставляется 0, при оплате текущих налогов и взносов;

- проставляется 0, при добровольной оплате недоимки до получения требования от контролирующих органов.

При соблюдении сроков оплаты платежей за отчетный период, юридические лица и ИП, заполняя платежное поручение, могут не указывать код идентификатора. Если УИН платежу не был присвоен, то это поле не должно оставаться пустым. В этом случае в поле 22 проставляется значение 0. Система налоговой службы распознает налогоплательщика и назначение платежа по ИНН, КПП и КБК.

Документ без УИН или цифры 0 не будет в банке принят к оплате. Если в банке требуют обязательное указание кода УИН и не принимают платежный документ со значением 0, то такая банковская организация нарушает Приказ Минфина № 107н от 12.11.2013 года.

Смотрите подробную инструкцию по заполнению каждого поля в платежном поручении.

Источник: https://www.budgetnik.ru/art/102930-qqq-08-24-uin-v-platejnom-poruchenii-s-2018-goda

Уин в платежном поручении с 2018

В данной статье мы рассмотрим УИН в платежном поручении. Узнаем, в каких случаях указывать УИН. Разберемся, что будет если ошибиться при заполнении УИН.

Назначение УИН

УИН (уникальный идентификатор начислений) — номер, присваиваемый фискальным органом (получателем платежа), и указываемый в требовании о совершении платежа.

Он служит для ускорения процесса распознавания отправителя денежных средств специализированным программным обеспечением, фиксирующим приход денег в счет уплаты налогов и сборов. Для внесения цифр УИН предназначено поле «22» платежного документа, и заполнять его стало обязательным с 2017 года. Когда данных для заполнения поля нет, в нем должен стоять ноль.

Налоговая служба высказалась за бесполезность номер УИН, поскольку идентифицировать налогоплательщика можно по его ИНН, вписывать который в платежное поручение нужно обязательно.

Однако банк, услугами которого вы пользуетесь для совершения платежей, откажет в переводе денег, если поле «22» пустует, на основании соответсвующего Положения Центробанка РФ.

Читайте также статью: → «Где и как можно получить УИН, зачем он нужен»

Где найти УИН

УИН для заполнения платежного поручения возникнет в том случае, если компания собирается совершить платеж по полученному от налогового органа требованию. В этом документе УИН и будет записан, остается только перенести его в платежку.

Если же предприятие осуществляет перевод средств в счет текущих платежей, погашает задолженность до получения уведомления от фискального органа или уплачивает начисленные штраф и пени по собственной воле, такой бумаги как требование о перечислении денег не будет, как и не будет существовать такого сформированного для совершения платежа реквизита, как УИН. В поле должен пыть проставлен ноль.

Где указывать УИН

Для проставления цифр УИН в платежном документе предусмотрено поле «22». Оно обязательно для заполнения, значениями данного поля могут быть присвоенный получателем платежа УИН (в ситуации, когда платеж совершается по требованию) или ноль (в случаях с текущими платежами, погашением задолженности или уплаты пеней и штрафов).

В каких случаях указывать уин

Уин указывается при уплате налогов, страховых взносов, штрафов и госпошлин:

- Оплата штрафа. Налоговая служба утверждает, что особой необходимости в заполнении поля «22» («Код») нет, поскольку идентифицировать отправителя денежных средств можно по индивидуальному номеру налогоплательщика, то есть существует альтернативный вариант распознавания предприятия, от которого в бюджет поступили деньги.

Таким образом, можно сказать, что внесение номера УИН в платежный документ на уплату штрафов не является обязательным. Другое дело, что банковское учреждение вправе отказать в проведении платежа в случае, если поле останется пустым. Поэтому, если вы не желаете указывать УИН, поставьте «0».

- Оплата госпошлины. Обычно узнать реквизит УИН при оплате государственной пошлины не составляет труда, однако зачастую плательщик ставит ноль или три косые черты вместо цифр идентификатора, и это не принимается за нарушение.

- Через портал Госуслуг. Чаще всего данным сервисом подобные реквизиты платежных документов проставляются автоматически. Если вы поставите «0», это ничего не изменит, платеж пройдет успешно.

- Через платежный терминал. Если вы предпочитаете оплачивать госпошлины через терминал, вам неоткуда будет узнать цифры УИН, и вы можете поставить нулевое значение, это не повлияет на перевод средств.

- Через отделение банка. Можно осведомиться об УИН у получателя платежа. Если заниматься этим не хочется, запись «///» устроит сотрудника банка. Главное, не оставить поле 22 пустым, это приведет к отказу в проведении платежа на основании положений Банка России.

- Оплата налогов. Налогоплательщик и совершаемый им платеж может быть распознан программой налоговой службы по отличным от УИН реквизитам платежного поручения — ИНН, КБК. Поэтому не стоит переживать, что деньги не дойдут до получателя.

Если бухгалтер заполняет платежные документы на уплату налогов и сборов, срок уплаты которых еще не истек, то есть перечисление средств в бюджет происходит в добровольном порядке, вместо УИН в поле 22 ставится ноль.

Для физических лиц, получающих от налоговой службы уведомления об уплате налогов с извещением, цифры УИН аналогичны индексу присланного документа. Если физлицо занимается перечислением средств до получения платежного извещения, можно воспользоваться сервисом на сайте ФНС, в котором этот реквизит заполняется автоматически.

- Оплата страховых взносов. С недавнего времени контроль над платежами по страховым взносам принадлежит налоговой службе. Здесь действуют те же правила заполнения платежных документов, что и при перечислении средств в счет налогов.

Что указывать в поле 22 платежного поручения

Поле «22» для внесения реквизитов в платежном поручении специально выделен для указания присвоенного контролирующим органом (получателем платежа по документу) цифр УИН.

Новое требование, вступившее в силу в текущем году, запрещает пропуск поля «22», его обязательно нужно заполнить.

Если сведений о УИН нет, или компания имеет основания для того, чтобы его не вписывать, оформитель платежного документа должен вписать «0».

Что будет, если ошибиться с УИН

УИН служит для автоматической идентификации налогоплательщика и автоматического учета перечисленных в счет уплаты налогов, сборов и страховых взносов средств. Сведения после обработки программами ФНС направляются в Гос.

информационную систему о гос. и муниципальных платежах. Нетрудно догадаться, к чему приведет ошибка в УИН — платеж не сможет быть распознанным и не будет засчитан.

Обязанность по уплате будет неисполненной, появится задолженность, ФНС начислит пени.

Если ошибка произошла, нужно выяснить, куда поступил платеж, и попытаться его вернуть. Однако настоятельно рекомендуется сперва уплатить налог или сбор заново, указав верный УИН. Читайте также статью: → «Оформляем платежное поручение по-новому»

Что будет, если УИН в платежном поручении не заполнен

С 2017 года появилось обязательное требование к заполнению кодов поля 22 платежного документа, специально выделенного для проставления УИН. В случае, когда контролирующий орган присвоил УИН, его непременно нужно внести в платежное поручение.

Если же вы совершаете оплату по собственной воле, а не по требованию получателя платежа, УИН не был обозначен, или у предприятия есть причины его не вписывать, необходимо заполнить ячейку поручения, вписав туда нулевое значение. Оставлять поле пустым категорически запрещается.

Такая, казалось бы, мелочь приведет к отказу сотрудника банка в проведении платежной операции.

Уин и текущие платежи

УИН присваивается исключительно налоговыми органами, и взять его неоткуда, если только у вас на руках нет бумажного запроса ФНС на перевод денежных средств в счет погашения задолженности по налогам и сборам.

Когда же предприятие собирается совершить текущие платежи по налогам, сборам или страховым взносам, никаких требований об уплате от ФНС быть не может. Соответственно, в поле 22 «Код» при перечислении денег на уплату текущих платежей проставляется нулевое значение.

Уин для индивидуальных предпринимателей

Для ИП действует правило: при заполнении платежного поручения следует указывать один из двух реквизитов — ИНН или УИН. Если решено поставить «0» в поле 22, тогда становится обязательным к указанию ИНН. Если не вписывается ИНН, должен непременно присутствовать УИН.

УИН указывается индивидуальными предпринимателями, нотариусами, адвокатами, фермерами, — все они вправе обозначить только свой ИНН, по которому налогоплательщик и будет идентифицирован налоговой службой.

Правила указания УИН физическими лицами в 2017 году

У физлиц есть свои обязательства по уплате некоторых налогов:

- на имущество;

- на транспортное средство;

- на землю.

При этом физические лица не занимаются расчетами и составлениями налоговых деклараций самостоятельно, а дожидаются прихода налогового уведомления от ФНС и приложения к нему — платежного извещения (форма №ПД для уплаты налогов).

Оформление бумаг, присылаемых к наступлению срока перечисления денег в бюджет, является обязанностью сотрудников налоговой службы. В них кодом УИН будет являться индекс документа.

Бывает так, что физические лица не ждут письма от ФНС, или же оно затерялось на почте, тогда приходится платить налоги по платежным документам, заполненным своими силами.

Для этого на официальном сайте ФНС опубликован сервис, призванный помочь с выполнением этой задачи. Помимо прочего, система автоматически формирует индекс документа.

У физических лиц есть возможность расплатиться по налогам наличными средствами, посетив отделение Сбербанка и записав сведения о себе в платежку по форме № ПД-4сб. Если выбран этот способ, ни УИН, ни индекс не потребуются.

Нужно будет в обязательном порядке вписать ФИО, адрес места жительства или фактического проживания налогоплательщика.

Если платеж совершается через другое кредитное учреждение, в поле «22» можно поставить нулевое значение или индекс документа, пришедшего от фискального органа.

В каких ситуациях уин указывать не нужно

Когда компания оформляет платежные документы на уплату текущих платежей, а не задолженностей по ним, идентификация налогоплательщика системой ФНС проводится на основании указанных в платежке ИНН и КПП, с распознаванием вида платежа поможет КБК.

Значит, необходимости в указании УИН нет, кроме того, номеру УИН неоткуда появиться, ведь на уплату непросроченных платежей фискальные органы не отправляют требования о перечислении средств.

Значит, УИН не нужно указывать при осуществлении текущих платежей по налогам, сборам и страховым взносам. В поле ставится «0».

Помимо этого, иногда УИН не указывается в платежных документах физических лиц.

В тех случаях, когда они сами осуществляют денежные переводы через Сбербанк в счет уплаты налогов, не дожидаясь прихода уведомления о подходе срока уплаты и платежного извещения, УИН не указывается, как и не вписывается индекс платежного документа. Читайте также статью: → «Как заполнить платежное поручение на штрафы»

Законодательные акты по теме

В таблице рассмотрены законодательные акты по теме:

| Положение Банка России от 19.06.2012 № 383-П | О необходимости внесения в платежное поручение УИН, когда он присваивается получателем средств |

Источник: https://online-buhuchet.ru/uin-v-platezhnom-poruchenii/

Код УИН в платежном поручении при уплате налогов в 2018 году — для ИП

С 2014 года, в платежных документах, которые оформляют предприниматели на перечисление выплат в бюджет, появился новый код, который именуется УИН.

Данный номер применяется лишь при выплатах государственным органам. Главная его роль состоит в том, чтобы определить выплату в бюджете, и не даст системе зависнуть на непонятных поступлениях.

Важные аспекты

УИН необходимо прописывать в поручениях на отправление налоговых выплат и взносов. Он похож на КБК, но это разные коды. Они прописываются в разных полях.

Этот код присваивается выплате, которая совершается установленным органом получателю и предназначается для удобства зачисления платежей в госбюджет.

Он прописывается в квитанции либо запросе, который отправляется налогоплательщику. Перечисления с предписанием кодировки УИН дали возможность уменьшить погрешности при зачислении платежей в государственный бюджет.

Госорганам значительно проще контролировать платежи с помощью этого кода, ИНН/КПП либо КБК компании. Ведь государственная система так сразу определит платеж.

Уникальный номер прописывается в строке 22 при отправлении штрафов, недоимок, пеней в налоговые инспекции, ПФР либо ФСС РФ.

При оплате нынешних налоговых выплат в строке 22 следует прописать 0. Бросать не заполненным данную область нельзя, иначе сервисный банк-корреспондент откажет вам в выполнении платежных поручений.

В чем его назначение

УИН — это уникальный личный номер зачислений, что упрощает проверяющему органу определение плательщика, выплатившего взнос в систему регистрации зачисления налогов.

При написании УИН поручение для налоговых выплат должно пройти быстро в системе выплат и оказаться там, где необходимо.

Ведь, если прописан УИН, другие проверки системой не проводятся для более быстрого зачисления средств.

Описание данного кода в документе на выплату разрешает вовремя выполнить соответственное обязательство.

Это связано с тем, что банки извещают необходимые сведения в госреестр данных о выплатах, направленных в государственные органы, что ускоряет процедуру их отправления.

УИН находится в квитанциях не только по налоговым выплатам, но и при других выплатах, к примеру, штрафных санкциях по УИН.

Сюда же причисляется выплата услуг государственных органов разных уровней. По статистике использование УИН намного уменьшило число потерявшихся выплат.

Иногда банковские компании просто обязывают налогоплательщиков при отправке распоряжений на выплату в госбюджет заполнять в поле 22 УИН.

Кроме УИН можно выделить еще код УИП – уникальный идентификатор платежа. Он также вписывается в поле 22 платежной квитанции.

Но используется этот код к не бюджетным выплатам, которые совершаются в рамках подписанного между участниками договора.

Где находится в платежке

УИН в платежном поручении при уплате налогов появится, если предприятие планирует осуществить взнос согласно приобретенному с налоговой службы запросу.

В данном важном документе УИН и записан, остается только написать его в платежке. Для отображения кода УИН предназначается поле 22 платежного документа.

В этом получении его просто найти, рядом с данным полем находится «Код». Применение кода УИН означает, что данный идентификатор уже определен.

Поэтому УИН прописывается в бумагах, которые формируются на основе полученных документов от госорганов. Ими могут являться запросы, квитанции и т.п.

Когда компания либо ИП создают платежные документы на налоговые выплаты, то УИН для них не определяется.

Данные субъекты отправляют налоги по периоду на установленные реквизиты, прописывая собственный ИНН.

Настоящие правила определяют, что в строке 22 в данной ситуации нужно вместо двадцатизначного кода отображать 0.

При совершении выплаты за лечение код УИН, если это не предусматривается соглашением, прописывать не нужно. В этой ситуации также прописывается 0.

Кроме того, для бюджетных компаний нужно прописывать УИН в заявлении на кассовую выплату, на основе которого создается платежное поручение.

Расшифровка кода

УИН – это уникальный идентификатор начисления. Данный шифр представляется в форме кода, который делится на 20 либо 25 чисел.

Это обозначение делится на четыре блока:

| Первые три значат госструктуру, которая является администратором по выплате | То есть он прописывает, кто получатель средств |

| Четвертое число чаще всего прописывается, как 0 | Так как сейчас 4 цифра для установления идентификации, не применяется |

| Числа с 5 по 19 применяются для описания уникального индекса документа | Который причисляется ему в период начисления |

| 20 цифра создается соответствующими органами в особом порядке | Это контрольное обозначение, при помощи которого обследуется, точно ли указан УИН |

Образец заполнения

При обычных отправлениях в госбюджет по периоду либо досрочной выплате код УИН вписывать не нужно.

Переносить данный код в документ необходимо внимательно, иначе средства попадут в категорию необъясненных выплат.

Ваш долг не будет выплачен, а пеня будет увеличиваться дальше. Поле 22 нельзя оставить пустым, даже если шифр УИН не присвоен.

В такой ситуации прописывается значение 0 без кавычек. Определять налогоплательщика будут по ИНН.

Сформированный платеж, у которого в поле 22 ничего не прописано, не будет обрабатываться банком. Он ее возвратит без выполнения, при этом опишет основание как «Не заполнено поле 22».

Где можно взять (ИП, юрлицу)

Источником получения данных по УИН есть запросы на оплату налоговых выплат и пеней. Поэтому если вы не находитесь в должниках по выплатам в госбюджет, то и УИН у вас не будет – как реквизит внесения в платежный документ он просто не будет создан получателем выплаты в связи с отсутствием запроса от фискальной службы.

Для ИП, которые совершают авансовые выплаты по НДФЛ, налоговые сотрудники могут присылать и готовые квитанции.

Сверху квитанции в строке «Индекс документа» прописан код УИН. Для выплаты аванса ИП плательщик должен прописать данный код в строке 22.

Если поручение создается на портале ФНС, то код УИН причисляется в автоматическом режиме. УИН применяется при переводе обязательных выплат в госбюджет рядовыми гражданами.

Причисление налогов для них совершается ИФНС. К ним относятся транспортный, имущественный налоги т.п.

Каждый год в определенный период всем плательщикам, у которых есть объект налогообложения, приходят извещения, в которых детально отображается, как был совершен подсчет налога, какую форму нужно отправить в госбюджет и т.п.

Данные письма приходят физ. лицам по адресу их прописки. УИН для них считается индексом извещения о перечислении платежа. Гражданам необходимо только вписать его в бланк выплаты.

Обычно налоговая служба вместе с извещением отправляет и квитанцию на отправление выплат. Поэтому физ. лицу следует помнить, если он берет для выплаты готовую квитанцию, то в ней уже прописан код УИН.

https://www.youtube.com/watch?v=IC7ThmPtDug

Если плательщик не получил извещение из проверяющих органов, то УИН можно посмотреть в личном кабинете налогоплательщика.

Кроме того, на портале налоговой службы физ. лицо может попросить квитанцию либо составить для оплаты.

Тогда портал установит УИН на отправление. Также существует правило, согласно которому, если плательщик не знает УИН, ему в платежке необходимо прописать свой ИНН.

Хозяйствующие субъекты обычно подсчитывают свои налоговые выплаты самостоятельно. Они именуются текущими выплатами. Для определения их необходимо лишь прописать КБК, ИНН субъекта и КПП, если есть.

Данные перечисления другой проверки реквизитов не запрашивают. В данной ситуации налогоплательщик в строке 22 проставляет «0».

Другое дело, если компании назначают обязательства в итоге проверок. Тогда на основе вынесенного постановления формируется запрос об оплате.

Государственный орган, который выписал его, в этом документе прописывает также и УИН, который налогоплательщик обязан прописать для совершения выплаты.

В каких случаях не нужен

УИН необходим при перечислении денег в фискальные органы: сборы, налоговые выплаты и т.д. Также его применяют при совершении выплат в федеральные и городские органы.

Существуют случаи, когда двадцатизначный код прописывать не требуется:

| ИП и компании самостоятельно подсчитывают налог, обосновываясь на поданные декларации | В данной ситуации применяется другое определение выплаты. Он прописывается в поле 104. То есть, если вы не получили никаких извещений с требованием перечислить средства, идентификатор ставить не нужно |

| Физические лица выплачивают налоги | Но перед этим из фискального органа они получают специальное извещение. Здесь также применяется свой идентификатор выплаты |

Даже если по нормам номер прописывать не нужно, это поле не должно быть пустым. Вместо этого кода ставят цифру ноль.

Видео: на что обратить внимание

Код УИН применяется в платежных документах при отправке средств на выплату пени, штрафных санкций либо налогов.

В документах номер прописывают в поле 22, которое под наименованием «Код». Сначала компания либо бизнесмен получают извещение из ПФ, Налоговой инспекции либо Фонда Соцстрахования РФ.

В официальном извещении от госоргана будет прописан код УИН. Именно его прописывают в поле 22 при составлении документации. Это поле располагается снизу документа.

Источник: https://zanalogami.ru/kod-uin-v-platezhnom-poruchenii-pri-uplate-nalogov/

Код уип в платежном поручении 2018 году

Однако последние разъяснения ФНС РФ (письмо от 13.03.2017 № ЗН-4-1/[email protected]) свидетельствуют о том, что заполнение номера УИН ничего не добавляет в информацию о плательщике, если в платежном документе приведен ИНН последнего.

А ИНН для платежного поручения — реквизит обязательный. Т. е. допустимо и при оплате по требованию в поле для УИН указывать 0. Подробнее об этой позиции ФНС читайте в материале «Нужен ли УИН в платежке на штраф?».

ВАЖНО! В платежных поручениях в 2018 году коды полей, предназначенные для внесения УИН, нельзя оставлять пустыми. Если данные об УИН у вас отсутствуют или есть основания его не указывать, необходимо просто проставить 0.

Оставив пустым поле 22, вы рискуете получить отказ в проведении платежа от банковского учреждения. В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Онлайн журнал для бухгалтера

Обратите внимание, если код «Уникальный идентификатор начисления» или «платежа» (УИП) в требовании присутствует, а налогоплательщик в платежном поручении указал значение поля 22 как «0», нарушением это не является.

Код уин 22 в платежном поручении 2018

Оставить поле пустым нельзя (письмо ФНС России от 13 марта 2017 г. N ЗН-4-1/4434). То есть в поле для УИН должно быть значение. Как правило, УИН в платежке означает, что деньги переводят по требованию, к примеру, от налоговиков.

ВажноОсновные требования к коду УИН такие: • код состоит из 20 или 25 числовых знаков; • все числа не могут быть равны нулю. Чтобы понять, какой УИН указывать в платежных поручениях с 2018 года, загляните в требование на уплату налогов и взносов. В поле 22 поставьте тот УИН, который есть в требовании.

Уин в платежном поручении: что это такое, где его взять с 2018 года

ВниманиеПроще выглядит ситуация, когда плательщику предоставляется требование о выплате конкретных платежей, так как к нему прилагается специальная квитанция, в которой есть специальное поле, именуемое как «Индекс документа».

Код УИН в платежном поручении УИН включает в себя 20 или 25 цифр и имеет аналогичное значение с УИП. Главной его особенностью является то, что его используют в процессе оформления платежных поручений при переведении выплат в бюджетные или внебюджетные фонды.

Если субъект хозяйственной деятельности занимается проведением обычных текущих платежей по налоговым обязательствам, то в таком случае ему не обязательно использовать УИН, но в случае уплаты штрафов, пеней или каких-либо других выплат по требованию фондов может присваиваться специализированный код, который должен отражаться в платежном документе.

Указания кода уин в платежном поручении в 2018 году

Это приведет к следующим последствиям:

- у предприятия или индивидуального предпринимателя возникнет задолженность перед бюджетом и фондами;

- будут продолжать начислятся пени;

В этих случаях плательщику придеться выяснять «судьбу» платежа и уточнять его. Денежные средства поступят в бюджет и фонды с опозданием. Как выяснить куда ушли перечисленные денежные средства? Для этого нужно будет написать заявление в орган, куда было перечисление, с просьбой о возврате или перенаправлении денежных средств.

Для каждого случая последовательность возврата денег своя. К примеру, если платеж неправильно прошел в бюджетную систему, возврат или перенаправление денег будет сделать проще. В любом случае при неправильном значении уникального индетификатора банк обязан принять и исполнить платежное поручение от своего клиента.

Код уин в платежном поручении в 2018 году

Банки, требующие от налогоплательщиков обязательного заполнения двух реквизитов сразу, и отказывающие в приеме платежек с одним из этих реквизитов, нарушают приказ Минфина № 107н.

Если платежное поручение содержит ИНН, то в поле 22 «Код» УИН достаточно заменить значением «0», и наоборот, наличие УИН не требует отражать в платежке ИНН.

Если поле «Код» 22 в платежном поручении заполнено с ошибкой К заполнению поля 22 следует относиться очень внимательно, поскольку, указав неверный номер УИН в платежном поручении, налогоплательщик рискует очень многим.

УИН позволяет специальной информационной системе быстро и точно идентифицировать поступивший в бюджет платеж. Но если код УИН в ПП указан неверно, система «опознать» его не сможет, а деньги окажутся в категории «невыясненных» поступлений.

Заполняем поле код в платежном поручении в 2018 году

Российской Федерации, администрируемых налоговыми органами», «Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами», «Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами)», «Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации») (Зарегистрировано в Минюсте России 30.12.2013 N 30913)

- «Положение о правилах осуществления перевода денежных средств» (утв.

Вернуться назад на Платёжное поручение 2018УИН это уникальный идентификатор начисления и обязательный реквизит. С 1 января код УИН в платежном поручении 2018 указывают в поле 22 при уплате налогов и взносов. Понять, что же это такое УИН в платежном поручении, поможет Положение Банка России № 383-П.

Расшифровка УИН звучит как уникальный идентификатор начисления. УИН указывают в поле 22 в платежном поручении. Однако тут есть некая нестыковка. В приложении 1 к Положению Банка России № 383-П речь идет об УИП «уникальный идентификатор платежа» в платежном поручении.

В законодательстве нет четкого правила, что УИН и УИП это одно и то же. Но все же в письмах чиновники предлагают приводить УИН в платежном поручении в поле 22 «Код». К тому же это совпадает с правилами из приказа Минфина России № 107н.

22 – обязательный реквизит в платежном поручении.

Таким образом, УИН в 2018 году и в последующем физические лица просто переносят из налогового уведомления, пришедшего по адресу регистрации или в личный кабинет на официальном сайте ФНС России www.

nalog.ru. Кроме того, любое физическое лицо может в самостоятельном порядке сформировать свой платежный документ. Сделать это можно при помощи специальной программы на сайте Федеральной налоговой службы.

В такой ситуации поле УИН в платежном поручении система присвоит и платежу и заполнит автоматически. Дополним, что УИН в платежках с 28 марта 2016 года проставляют с учётом следующих важных нюансов:

- физлицо в платёжке при отсутствии УИН приводит свой ИНН;

- с этой даты УИН в п/п проставляют в поле 22.

Многие думают, что значение УИН в платежном поручении всегда подскажут в банке.

Код уип 22 в платежном поручении в 2018 году

Указывать данный код нужно в процессе оплаты налоговых сборов или каких-либо других платежей, которые делаются из числа администрируемых налоговой инспекцией. Помимо этого, указание УИН требуется в платежках при оплате каких-либо государственных услуг.

Кодовое значение нужно показать в отдельном поле платежного поручения, и именно этот код будет проверен в первую очередь, когда платежный документ будут принимать сотрудники банковского учреждения.

При этом бывают и такие ситуации, когда указание кода не требуется, и в частности, это касается самостоятельной выплате налоговых платежей со стороны частных предпринимателей и юридических лиц, работающих по налоговым декларациям. УИН – это уникальный идентификатор начисления, который выглядит в виде числовой комбинации из двадцати цифр.

Когда и как заполняется поле «Код» Поле код в платежном поручении 2018 года заполняется по-разному, в зависимости от того, самостоятельно ли плательщик совершает перевод средств в бюджет или же исполняет требование фискального органа. В случае если плательщик действует самостоятельно, отправляя распоряжение на перевод, то в поле «Код» проставляется 0.

Когда требование о внесении платежей в бюджет поступает от фискального органа, то в платежном поручении в этом поле код должен соответствовать УИН. Это правило прямо вытекает из п. 1.21.1 положения Банка России от 19.06.2012 № 383-П, где говорится, что УИН должен вноситься в платежку, когда он присваивается получателем средств.

Источник: https://pbcns.ru/kod-uip-v-platezhnom-poruchenii-2018-godu/88005002691/