Налог с продажи имущества – последние изменения в законодательстве

По законам Российской Федерации налог с продажи имущества уплачивается гражданами, если в результате сделки был получен доход. Но есть и другие нюансы налогообложения при продаже недвижимости, которые стоит учитывать. Например, размер налога зависит от статусной принадлежности гражданина, стоимости и характера продаваемой недвижимости.

Основные особенности налогообложения

По последним изменениям налог с продажи имущества физических лиц в 2017 году уплачивается в следующих случаях:

- При продаже квартиры, которая зарегистрирована на владельце менее трех лет;

- При продаже автотранспорта, находящегося в имении менее трех лет;

- При продаже частного дома, который находится в собственности менее трех лет.

Недвижимость, зарегистрированная после 2016 года, может быть продана без уплаты налога только по истечении 5 лет – то есть минимальный порог был значительно увеличен в соответствии с изменениями на 2017 год.

Размеры налогов и некоторые особенности выплат

Налог при продаже имущества выплачивается в соответствии со следующими ставками:

- Для резидентов России налоговая ставка будет равна 13 процентов от полученных налогов;

- Для нерезидентов Российской Федерации налоговая ставка намного выше – целых тридцать процентов от полученной прибыли.

Налогами облагается только прибыль с продажи недвижимости. То есть налог взимается не обязательно с суммы, за которую продается недвижимое имущество.

Прибылью в таком случае признается разница между ценой продажи и стоимостью покупки, но только при условии, что документально была подтверждена стоимость покупки.

Если документов не сохранилось, то прибылью будет признана вся сумма, которую получил продавец, но и ее можно снизить (об этом будет написано в продолжении статьи).

В этом видео рассказывается об основных моментах по выплатам налога на недвижимое имущество при продаже:

Как избежать выплат по налогу на недвижимость при продаже?

Налог на продажу имущества находящегося в собственности менее 3 лет взимается со всех граждан, получивших прибыль со сделки. Избежать выплат можно в следующих случаях:

- Если в результате сделки продавец не получил никакой прибыли. То есть стоимость, за которую была куплена недвижимость, равна стоимости продажи или меньше ее. В таком случае платить налог на прибыль не придется, так как прибыли получено не было. Но только при условии, что у продавца сохранился документ, который подтверждает стоимость автомобиля (квартиры, дома) на момент покупки. Кроме того, к стоимости недвижимости может быть добавлена сумма, которую вложил в нее владелец, также при условии предоставления соответствующих документов;

- Если прибыль с продажи автомобиля составила менее четверти миллиона, то есть менее 250 тысяч рублей. В таком случае продавец имеет право на использование налогового вычета в размере 250 тысяч. В год разрешено использовать лишь один налоговый вычет. При продаже частного дома или квартиры налоговый вычет составит уже 1 миллион рублей, что очень существенно. Вычет может не позволить полностью избежать выплат (если составляет более 250 000 или 1 миллиона соответственно), но поможет уменьшить сумму выплат;

- Если недвижимость находилась в собственности более трех лет (в некоторых случаях более пяти – об этом написано выше). В таком случае прибыль с продажи налогообложению не подвергается.

Подача декларации и выплата налогов

Задекларировать прибыль, полученную в результате сделки, гражданин обязан не позднее 30 апреля того года, которой следует за годом сделки (но и не раньше первого января этого года). Декларированию в обязательном порядке подлежат все сделки, при которых продавалось имущество, находящееся в собственности менее 3(или 5) лет. Вне зависимости от необходимости в выплатах налогов.

К декларации прилаживаются все документы, которые подтверждают факт освобождения от налога, а также вписывается сумма налогового вычета. Если недвижимость старше трех (или пяти) лет, то предоставлять декларацию по закону не нужно. Выплаты налогов в бюджет принимаются до 15 июля (только после подачи декларации).

Примеры различных сделок

Далее будут рассмотрены различные случаи, при которых налог с продажи имущества выплачивается или не выплачивается:

- Автомобиль на момент покупки владельцем стоил полмиллиона. С момента заключения договора купли-продажи прошло 4 года. Так как прошло более трех лет, то платить налог на недвижимость и подавать декларацию нет необходимости.

- Квартира продана за десять миллионов рублей. Сведений о ее стоимости на момент покупки продавцом не сохранилось. С момента заключения сделки еще не прошло три года. В таком случае продавец при выплате налога на прибыль имеет право применить налоговый вычет в размере одного миллиона. Из-за отсутствия документов о стоимости квартиры, прибылью признается вся сумма (то есть десять миллионов). При использовании налогового вычета в размере миллиона, прибыль, с которой уплачивается налог, составляет 9 миллионов. Налог выплачивается именно с этой суммы в соответствии со статусом гражданина.

- Частный дом хозяин решил продать через два года после покупки. У него сохранились документы, по которым дом на момент покупки стоил десять миллионов. Также у владельца сохранились документы, подтверждающие, что в дом были вложены дополнительные деньги(полмиллиона). Продать дом хозяин решил за 12 миллионов. То есть его прибыль составила 1,5 миллиона. При использовании налогового вычета в миллион, сумма, с которой будет взиматься налог на прибыль при продаже имущества, составит всего 500 000 рублей.

Источник: https://grazhdaninu.com/nalogi/ndfl/prodazha-imushhestva

Налогообложение юридических лиц при продаже недвижимости — СПИК

Продажа недвижимости юридическим лицом всегда подлежит налогообложению. Размер выплат зависит от нескольких факторов, но они обязательны независимо от того, покупается или продается здание, квартира, офис и т.п.

Налогообложение юр. лиц при продаже недвижимости

На размер налога в сделках купли-продажи недвижимости влияет:

- Вид недвижимости – жилая или нежилая;

- Является ли юридическое лицо резидентом РФ или нет;

- Осуществляет ли организация предпринимательскую деятельность в виде купли-продажи недвижимости.

Важно знать! Налог на имущество подлежит уплате всеми юр. лицами. Это обязательное требование, не зависит от режима налогообложения.

Однако, в данной публикации речь пойдет не о налоге на имущество, а именно о налогах, возникающих в связи с получением дохода от продажи недвижимости.

- При купле-продаже жилой недвижимости платится подоходный налог, НДС не требуется.

- Если объект сделки нежилые помещения, кроме подоходного еще выплачивается НДС.

жилая — только подоходный налог

нежилая — подоходный налог и НДС

Подоходный или налог с прибыли рассчитывается бухгалтером, размер зависит от следующего:

- Размера полученной выгоды;

- Является ли организация резидентом РФ.

Процентная ставка применяется не к сумме, уплаченной по соглашению, а размер прибыли, которую получает компания в результате приобретения или продажи недвижимости. Поэтому задача бухгалтера – определить размер прибыли в результате сделки. Расчеты могут показать, что выручка от реализации ниже полученной суммы, а это указывает не на прибыль, а на убыток.

Ставки уплаты налога на прибыль зависит от выбранной организацией системы налогообложения, а именно:

- При общей системе (ОСН) – 20% с разницы между ценой договора купли-продажи и ценой объекта, по которой он учитывается в балансе;

- При упрощенной системе (УСН) – 6% от суммы соглашения;

- При УСН с объектом налогообложения «Доходы-Расходы» – 15% с разницы между ценой договора купли-продажи и ценой объекта, по которой он учитывается в балансе.

Ндс при продаже недвижимости юр. лицом

Для расчета НДС ведутся расчеты на основе стоимости договора купли–продажи, которая указана в документах, в частности, в счет-фактуре. Размер этого вида налога – 18%.

Важно знать!

для юр лица не имеет разницы

сколько объект купли-продажи находился в собственности

Установленное налогообложение для юридических лиц при продаже недвижимости вынуждает искать законные пути снижения расходов. Для этого специалисты применяют налоговые схемы, которые эффективны при соблюдении следующих условий:

- Документы по сделке оформлены правильно;

- Цель сделки убедительна, не вызывает сомнений;

- Участники сделки самостоятельны, есть соответствующие доказательства.

К таким налоговым схема относятся:

- Занижение цены продажи до кадастровой стоимости;

В этой схеме снижается размер выручки от сделки, оптимизируется НДС и подоходный налог. Применяется внутри компаний, связанных между собой. Если участник сделки со стороны, для него нужен способ, как без уплаты налогов получить оставшуюся сумму.

- Перепродажа через упрощенца;

Перепродавая недвижимость через упрощенца, продавец снижает размер налогов с торговой наценки. Они заменяются с общей системы на единый налог при упрощенной системе или, например, на ЕНВД.

- Взнос в уставный капитал упрощенца;

Делая взнос в уставной капитал упрощенца, организация не платит НДС со сделки, а с получаемой по ней прибыли выплачивается налог, рассчитанный по ставкам УСН. Метод подходит, если недвижимость покупалась ранее без НДС или она полностью самортизирована.

- Затратные механизмы снижения прибыли;

В затратных механизмах снижения недвижимость реализуется по ценам, актуальным на рынке на момент продажи. Их подтвердит вывод специалиста по оценке. Используя затратные механизмы, оба вида налогов при УСН оптимизируются. К таким механизмам относятся следующие виды услуг:

- маркетинговые;

- рекламные;

- юридические;

- посреднические;

- и другие.

- Продажа доли компании, которой принадлежит недвижимость;

В схеме продажи доли компании принимается во внимание норма, что с такой сделки не уплачивается НДС. В этом случается предстоит выплата подоходного налога.

- Реорганизация в форме выделения.

В этой схеме происходит передача объектов во время реорганизации юридического лица. В этом случае сделка освобождается от уплаты обоих налогов. Предварительно покупатель оформляется как участник организации, после чего ему выделяется доля в виде объекта недвижимости.

Особенности судебной практики

Применение любых схем для снижения налогов наталкивается на противодействие со стороны сотрудников налоговых органов. Инспекторы пытаются даже оспорить вывод оценщика относительно рыночной стоимости недвижимости, снимают вычеты.

Для последнего основанием является:

- Неуплата НДС в бюджет. Суды принимают сторону ФНС, аргументируя тем, что источник для возмещения в бюджете не сформирован;

- Назначение объекта недвижимости не совпадает с видом деятельности организации по ОКВЭД. Необходимо перед сделкой корректировать коды в уставе и в ЕГРЮЛ, чтобы документально подтвердить – организация использует недвижимость в своей деятельности.

Выводы специалистов по оценке стоимости сотрудники ФНС также пытаются оспорить в суде. Для этого в суд представляются:

- Рецензии на вывод оценщика;

- Сведения о привлечении ранее этого специалиста к ответственности (если такие факты были);

- Задокументированные жалобы других клиентов.

Суды неохотно принимают сторону налоговиков, вывод эксперта сложно подменить косвенными доказательствами. Веский аргумент – предъявление в ходе заседаний документов, указывающих на признаки сомнительной сделки. Тогда отчет специалиста судом может не приниматься во внимание.

Другие схемы снижения размера налогов также оспариваются налоговиками. Результат – доначисления, пеня, штрафы, административная и уголовная ответственность. Избежать этого можно, если поручать процедуру налогообложения для юрлиц специалистам – налоговым юристам и адвокатам.

Внимание!

Источник: https://SpikCompany.ru/freeadvice/voprosy-po-nalogooblozheniyu/nalogooblozhenie-yur-lits-pri-prodazhe-nedvizhimosti/

Полезные статьи, советы, новости о недвижимости

***

Предлагаем Вашему вниманию подборку статей о недвижимости,

которые могут быть Вам полезны. Все статьи из надежных источников, многие подготовлены юристом нашей компании. Если Вы не нашли необходимой Вам информации, пожалуйста, задавайте вопросы по тел: 993-77-55 или электронно uspeh@firma-uspeh.ru Наши Специалисты ответят на вопросы и подберут необходимые статьи для Вас.

Темы статей:

1. Коммерческая недвижимость. Аренда. Субаренда. Продажа и покупка помещений. 2. Жилая недвижимость. Купить квартиру. Продать квартиру. Все о жилой недвижимости. 3. Новостройки. Все о застройщиках. Новые квартиры. Как купить квартиру. 4. Управление недвижимостью. Советы. Доверительное управление. 5. Ипотека. Банки. 6. Законы. Гражданский кодекс. 7. Полезные советы по недвижимости. 8. Коттеджи. Как купить коттедж или таунхаус.

СЛОВАРЬ ТЕРМИНОВ

Словарь терминов недвижимости

читать подробнее

Продажа квартир в Новостройке Адмиралтейский район.

читать подробнее

Покупка недвижимости в Греции.

Эмигрантов из России можно легко представить почти в любой стране. Скажем, в Германии, США, Франции – многие мечтают туда переехать, и многие уже переехали. Чуть сложнее с Англией, Италией и Испанией. А идеи переехать в Грецию у большинства почему-то не возникает совсем.

читать подробнее

Санкт-Петербург. Невский район

Невский район, большая часть которого расположена на территории бывшего Веселого Поселка – крупнейший спальный район Санкт-Петербурга. В него входят Обуховские промышленные зоны, крупнейшая сеть библиотек и знаменитый Вантовый мост.

читать подробнее

Санкт-Петербург. Московский район.

Московский район – очень интересный район нашего города. Не являясь ни историческим, ни территориальным центром Северной столицы, он, тем не менее, снискал себе славу престижного и дорогого места жительства. В этой статье мы поговорим об устройстве этого района и постараемся узнать секрет его популярности.

читать подробнее

Петродворцовый район

Этот район, как и Пушкинский, достаточно удален от центра города. Правда, в отличие от других окраинных районов, этот отличается огромным количеством посетителей. Дело в том, что в этом районе расположен один из самых знаменитых дворцово-парковых ансамблей в мире: Петергоф.

читать подробнее

Все о Пушкинском районе

Пушкинский район – уникальный район нашего города. Он сочетает в себе красоту и яркость Центрального района, легко соперничая с ним как по количеству, так и по красоте достопримечательностей. Здесь находятся несколько императорских резиденций, известных не только в России, но и во всем мире, и являющимеся всемирным наследием ЮНЕСКО.

читать подробнее

Приморский район Санкт-Петербурга

Что можно сказать об этом районе? Сегодня его лицом стали современные новостройки, перспективные предприятия, хорошее транспортное сообщение.

Одним словом, этот район является одним из самых востребованных на рынке недвижимости. Но таким этот район был далеко не всегда.

На заре строительства нашего города аристократы строили здесь свои дачи и летние дома, в советское же время здесь проводились испытания ракет.

читать подробнее

Василеостровский район. История и современность.

Василеостровский район находится в центре города и живет своей, обособленной жизнью, он очень медленно и неохотно развивается. Благодаря этому он является последним районом города, сохранившим ты самую петербургскую атмосферу, атмосферу, которая сделала город неповторимым.

читать подробнее

Источник: http://www.firma-uspeh.ru/?part=articles&elementid=23

Покупка и продажа недвижимости: налоговый аспект

01Операции, связанные с покупкой и продажей недвижимости, сопровождаются оформлением большого количества документов, но, как утверждают специалисты, наибольшие трудности связаны именно с налоговой документацией. В этой статье я попробую объяснить все нюансы, связанные с этим нелегким делом.

02Итак, согласно российской Конституции граждане нашей страны обязаны платить налоги в установленном размере и надлежащем порядке. И сделки с недвижимостью не являются исключением из правила, также являясь налогооблагаемыми.

Однако характерно, что в сознании большинства граждан так и не уложилась схема, включающая в себя все возможные налоговые нюансы.

Именно поэтому информация, приведенная ниже, наверняка окажется полезной как для покупателей, так и для продавцов недвижимости.

Какие налоги ожидают продавца квартиры?

01В первую очередь продавец недвижимости облагается налогом на доходы физических лиц (согласно ст. 208, 209 и 224 Налогового кодекса РФ) в размере 13% за исключением случаев, если квартира находится в вашей собственности более трех лет (именно в такой формулировке, то есть, например, с момента приватизации и оформления в Федеральной регистрационной службе).

Однако у этого правила есть и свои нюансы. Даже если квартира находится в собственности менее трех лет, то, согласно статье 220 НК РФ, возможно применение налогового вычета в размере 1 000 000 рублей. То есть 13%-ный налог будет взиматься с суммы, полученной от реализации квартиры за вычетом миллиона рублей. Согласитесь, экономия 130 тысяч рублей существенна.

02Но, к сожалению, многие продавцы недостаточно осведомлены о необходимости уплаты подоходного налога и иногда уведомление из налоговой инспекции ставит их в сложную финансовую ситуацию. Рассмотрим это на конкретном примере.

Итак, предположим, вы продаете квартиру, которая находилась в вашей собственности менее 3 лет, и стоимость которой составляет 10 000 000 рублей. В таком случае налог уплачивается с 9 млн. рублей, и составляет, в конечном счете, 1 170 000 рублей. Серьезная сумма денег, согласитесь.

Она может стать камнем преткновения для желания продать квартиру, и некоторые собственники именно по этой причине выжидают три года, чтобы продать квартиру.

Если же деньги требуются срочно, то существуют схемы с занижением реальной стоимости продаваемой квартиры, в которых часть денег передается «в конверте». Однако такой вариант подходит только людям, не боящимся риска, потому что в этом случае никаких гарантий, кроме устной договоренности, не существует.

Кроме того, такая схема, согласно статье 198 УК РФ, расценивается как уклонение от уплаты налогов и карается лишением свободы сроком на год, если сумма укрываемых доходов превысит 100 тысяч, и 3 года, если эта сумма превысит 500 тысяч рублей.

Как правильно оформить продажу недвижимости?

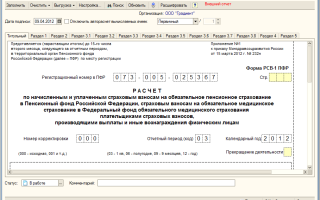

01Итак, как же правильно оформить доход от продажи недвижимости? Для этого необходимо посетить налоговую инспекцию, заполнить дополнительный лист налоговой декларации с суммой дохода и заявлением на вычет.

Критически важно успеть сделать эти операции в сроки с 1-го января и до 30 апреля.

Иначе будет запущен маховик начисления пени и налоговых штрафов, доходящих до 5% налогооблагаемой базы за первые три месяца просрочки и 30% за срок, превышающий три месяца (+10% за каждый последующий месяц просрочки). А это, согласитесь, очень большие суммы.

Налоги на покупателя квартиры

01В первую очередь стоит рассказать про налог, который связан непосредственно с наличием недвижимости: налог на имущество физических лиц. Так, на имущество, инвентаризационная стоимость которого превосходит половину миллиона рублей, установлена ставка налога в 0,5% от стоимости, уплачивать который необходимо ежегодно до 1-го ноября текущего года.

02Но гораздо больший интерес представляют налоговые вычеты для покупателя недвижимости. Так, с 2009 года размер единовременного налогового вычета для покупателей был увеличен с 1 млн.

рублей (как это было у продавца) до 2 миллионов. Правда, получить такой вычет можно только один раз за всю жизнь. Но тем не менее, эта схема имеет одну очень важную отличительную черту, которая покажется очень выгодной для семейных пар.

Итак, рассмотрим ситуацию с вычетом на примере.

03Пусть семейная пара собирается купить квартиру за те же 10 000 000 рублей и решает ее оформить в собственность в равных долях, как на мужа, так и на жену.

В таком случае двухмиллионный вычет из суммы покупки получат оба супруга, что даст общую экономию в размере 520 тысяч (вычет по 260 тысяч для жены и мужа)! Согласитесь, приятно получить не только новую квартиру, но и полмиллиона от государства, которые можно потратить, например, на ее обстановку.

Как можно получить налоговый вычет?

01Для того же, чтобы получить этот налоговый вычет следует совершить несколько действий, похожих на аналогичные у продавца.

Так, следует посетить районное управление федеральной налоговой службы и написать заявление на получение имущественного налогового вычета, к которому следует прикрепить договор купли-продажи; документы, подтверждающие факт оплаты жилой недвижимости; акт приема-передачи, свидетельство о собственности и, наконец, справку по форме 2НДФЛ от вашего работодателя за период отчетности. Затем, по закону, в течение трех месяцев налоговики будут проверять ваш запрос, после чего, в случае положительного ответа, следует придти в управление ФНС и написать заявление на возврат денег из средств бюджета, который будет произведен на банковский счет в течение нескольких месяцев.

02Однако существуют и условия, запрещающие применение налогового вычета.

Они касаются в первую очередь ситуаций, когда покупка недвижимости была оплачена не из собственных накоплений, а из средств материнского капитала, за счет средств работодателей, выплат из федерального, местного бюджета или же бюджета субъекта федерации и т.п.

Вторым же случаем является ситуация, указанная в статье 20 Налогового кодекса РФ, то есть покупка квартиры у близкого родственника или у иного взаимозависимого по отношению к покупателю лица. В таких случаях последует отказ в предоставлении налогового вычета.

03P.S. Российская налоговая система никогда не отличалась святой простотой, удобством и понятностью для рядовых граждан. И связанные с имуществом вопросы не являлись исключением, даже наоборот, наиболее ярко подтверждали это правило. Однако, кто осведомлен, тот вооружен, и готов к преодолению неожиданных виражей во взаимодействии с налоговыми органами.

Источник: http://rieltor1.ru/journal/publication/article/16

Как снизить налоги при купле-продаже недвижимости

Если компания задумала продать недвижимость, при реализации ей придется заплатить НДС и налог на прибыль. Мы подобрали шесть налоговых схем, которые позволят законно снизить налоговую нагрузку при купле-продаже недвижимости. Они будут работать если компания:

- оформит документы в надлежащем виде;

- запасется убедительными деловыми целями операций;

- докажет самостоятельность участников сделки

Схема 1. Продать недвижимость через дружественного упрощенца

По этой схеме продавец заменяет налоги по общей системе на единый налог при УНС, ЕНВД и т.д. Так он снижает НДС, и налог на прибыль с части торговой наценки.

Как работает схема. Организация на общем режиме налогообложения продает дружественному упрощенцу объект по цене чуть выше остаточной стоимости.

Затем продавец уплачивает НДС и налог на прибыль с минимальной наценки.

Далее спецрежимник продает актив следующему покупателю уже по рыночной стоимости и с полученной выручки платит налог по ставке ниже, чем ставка налога на прибыль.

Низконалоговым субъектов может быть упрощенец или ИП на общей системе. Последний уплачивает НДФЛ по ставке 13 процентов вместо налога на прибыль.

Продажа недвижимости через спецрежимника

Однако прежде чем применять эту схему нужно учесть, что прибыль упрощенца не должна превышать 150 млн рублей. Если остаточная стоимость объекта превысит 150 млн рублей, упрощенец также потеряет право на спецрежим (подп. 16 п. 3 ст. 346.12 НК РФ).

Схема 2. Сделать взнос в уставный капитал упрощенца

По такой схеме продавец не платит НДС с продажи объекта, а прибыль по сделке облагается налогом по ставке упрощенной системы налогообложения. Продавец теряет восстановленный при передаче упрощенцу НДС. Схема выгодна, если объект приобретался без НДС или почти полностью самортизирован.

Как работает схема. Эта схема похожа на предыдущую, но в ней дружественный упрощенец получает недвижимость как вклад в уставный капитал, а не по договору купли-продажи.

По кодексу передача имущества в качестве склада в уставный капитал нельзя признать реализацией, так же нет НДС и налога на прибыль. Но если передающая сторона (продавец) применяет общую систему, то с недоамортизированной части недвижимости НДС придется восстановить (подп. 1 п. 3 ст.

170 НК РФ). Дружественный упрощенец не вправе принять налог к вычету, поэтому продавец потеряет эту сумму.

Затем спецрежимник продает актив по рыночной стоимости, и при этом не платит НДС и налог на прибыль. Вместо этого он платит единый налог по ставкам ниже, чем ставки налога на прибыль.

Внесение недвижимости в УК компании на УСН

При передаче актива в качестве взноса в уставный капитал упрощенца нужно учесть, что компания не вправе применять сепецрежим, если доля участия юрлиц превысит 25 процентов (подп. 14 п. 3 ст. 346.12 НК РФ).

После передачи недвижимость нужно убедиться, что 75 процентов уставного капитала принадлежат физлицам. Этого можно добиться, если и участники-физлица тоже сделают дополнительные взносы в уставный капитал.

Так же можно занизить стоимость недвижимости при передаче его в уставный капитал. Нормы не запрещают вносить основные средства по более высокой или низкой стоимости по сравнению с остаточной (п. 1 ст. 257, подп. 2 п. 1 ст. 277 НК РФ).

Главное, чтобы эту стоимость подтвердил оценщик.

Деловая цель, которая обоснует такую схему — группа компаний хочет начать новый бизнес с помощью спорных активов. Для этого им пришлось создать новую компанию или увеличить уставный капитал уже существующей. Впоследствии бизнес не задался, пришлось активы продать.

Схема 3. Занизить цену продажи недвижимости

Схема позволит оптимизировать налог на прибыль и НДС через снижение выручки от продажи недвижимости. Больше подходит группам компаний. Если покупатель внешний, нужно дополнительно изобретать безналоговый способ получить с него оставшуюся сумму.

Как работает схема. Продавец должен уплатить НДС, налог на прибыль или единый налог при УСН (подп. 1 п. 1 ст. 146, ст. 249, 250, п. 1 ст. 346.15 НК РФ). Налоговая база снизится если занизить цену продажи.

Такая схема проста и ее можно быстро исполнить. Однако есть один недостаток – НДС, налог на прибыль или единый налог при УСН продавцу все же нужно уплатить.

Продажа недвижимости по заниженной цене

Покупатель примет НДС к вычету со стоимости объект. Если продавец продает невидимости юрлицу из своей же группы, нагрузка по НДС в целом не изменится. Покупатель примет объект к учету по заниженной первоначальной стоимости. А значит и амортизационные отчисления будут минимальными.

Чтобы снизить риск доначислений продавцу целесообразно запастись деловой целью, с помощью которой он обоснует продажу активов по сниженной цене. Например, обременение объекта залогом. Ведь если объект в залоге, его стоимость невысока. Покупатель приобретает актив по заниженной цене, так как у него есть риск не только потерять объект, но и не возместить убытки.

Еще одна возможная деловая цель – долгосрочный договор аренды. Переход права собственности на сданное в аренду имущество к другому лицу — не основание для изменения или расторжения договора (п. 1 ст. 617 ГК РФ).

Отчет оценщика так же снизит риск претензий со стороны налоговиков. Оценщик вправе оценить объект значительно ниже его рыночной стоимости (Федеральный закон от 29.07.98 № 135‑ФЗ «Об оценочной деятельности в РФ»).

Продажа недвижимости на торгах так же обоснует цену сделки. Продавец должен заключить договор с покупателем, который выиграл торги (п. 1 ст. 447 ГК РФ).

Еще причины, которые обоснуют низкую цену сделки:

- неблагоприятная деловая репутация объекта;

- срочность продажи;

- кризисное состояние рынка недвижимости;

- выгодные условия оплаты.

Чтобы подтвердить кризис рынка недвижимости, нужно запастись скриншотами о продаже аналогичных объектов. Неблагоприятную деловую репутацию объекта подтвердят слухи.

Например, рядом с гостиницей планируют строить железную дорогу, автомагистраль, или вредное производство. Такие слухи нужно зафиксировать в протоколах совещаний с потенциальными контрагентами.

Так же целесообразно приложить скриншоты статей из интернета и прочие публикации СМИ.

Схема 4. Продать долю компании, которой принадлежит недвижимость

Продажа доли в уставном капитале НДС не облагается (подп. 12 п. 2 ст. 149 НК РФ). Налог на прибыль тоже платить не придется.

Как работает схема. Организация сознает новую компанию и в качестве вклада в уставный капитал вносит недвижимость. Затем компания продает долю в уставном капитале новой компании по рыночной цене.

Имущество, переданное в качестве вклада в УК, не признается реализацией. Поэтому при передаче активов в уставный капитал компании не нужно исчислять НДС и налог на прибыль.

Если при этом продавец применяет общую систему, с недоамортизированной части недвижимости нужно восстановить НДС (подп. 1 п. 3 ст. 170 НК РФ).

Компания, которая получила недвижимость в качестве вклада в УК, вправе принять ту же сумму НДС к вычету (п. 11 ст.171 НК РФ).

Чтобы вообще не пришлось уплачивать налог, вклад в уставный капитал недвижимостью должно сделать физлицо. Физические лица — не плательщики НДС.

При продаже доли или ее части в уставном капитале общества учредитель-физлицо вправе уменьшить облагаемые НДФЛ доходы на фактические расходы, связанные с приобретением этих имущественных прав.

Главное, чтобы человек документально подтвердил эти расходы (абз. 2 подп. 2 п. 2 ст. 220 НК РФ, п. 2 ст. 1 Федерального закона от 08.06.15 № 146-ФЗ).

Источник: http://www.NalogPlan.ru/article/4086-kak-snizit-nalogi-pri-kuple-prodaje-nedvijimosti

Налог при продаже недвижимости

Налогообложение при продаже недвижимости в России осуществляется, основываясь на том факте, что данная сделка является средством получения прибыли для физических лиц, а за любую официальную прибыль следует платить подоходный налог.

При этом налогообложение остаётся актуальным и для продажи недвижимости, которая находилась в собственности продавца меньше установленного срока.

Сам же срок отсчитывают от даты получения свидетельства прав собственности на объект недвижимости.

Налоги с физических и юридических лиц взимаются, ссылаясь на законодательные нормы Налогового кодекса Российской Федерации. При этом следует учитывать, что периодически вносятся некоторые изменения и дополнения.

Кроме того, как для физических, так и для юридических лиц правила вычетов и сроки подачи декларации о полученном с продажи недвижимости доходе едины.

Если гражданин уклоняется от обязанностей налогоплательщика, ему придётся нести за это административную ответственность.

Она также имеет свойство изменяться и увеличиваться в зависимости от того, какая стоимость была у проданного объекта и какой срок просрочки.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Важность соответствий

Продажа любой недвижимости должна быть официальной и документированной, поскольку в ином случае сделка с ней будет признана незаконной в суде и ответственность сторон может не ограничиваться только административными мерами. При вычислении налога учитывают не только сведения из декларации, но и сравнивают их с прилагаемыми обязательными документами.

Все сведения в документах должны совпадать друг с другом. Особенно это касается дат и сумм. Крайне важно обратить внимание на пункт стоимости недвижимости до её фактической продажи.

Некоторые представители физических лиц ищут способы снижения размера налога посредством ложного указания стоимости объекта в тексте договора.

Однако нужно помнить, что помимо договора и декларации в налоговый орган потребуется подать и выписку с расчётного счёта, на которыйпокупатель переводил деньги. Разумеется, сумма перевода должна полностью совпадать с суммой, которая указана в документе.

Насколько целесообразен такой ход, судить сложно, поскольку он несёт больше рисков именно для покупателя. Продавец же обязуется уплачивать тринадцать процентов от стоимости своей недвижимости при её продаже в любом случае.

Что гласит закон?

В Налоговом кодексе прописаны разные варианты исчисления, при условии, что налогообложение касается продажи недвижимости, находящейся в собственности физических либо юридических лиц:

- 13% от заявленной стоимости объекта, если в качестве продавца выступает гражданин России;

- 30% от суммы продажи для иностранных граждан без статуса резидента;

- 13% от цены части недвижимости при её продаже для каждого совладельца, если объект находится в долевой собственности.

Сумму налога можно снизить путём оформления имущественного налогового вычета, когда вслед за продажей оформляется покупка другой недвижимости. По сути, от суммы приобретения новогоимущества отнимается цена продажи предыдущей собственности и на остаток считается налог в размере 13% или 30% для нерезидентов.

Статуса резидента, иностранные граждане могут получить и платить налог с продажи собственной недвижимости в размере не 30-и, а 13-и%, при условии проживания на территории Российской Федерации непрерывно сто восемьдесят три дня и более.

Были приняты изменения

Налогообложение физических лиц при продаже их собственной недвижимости касается имущества, которое было получено до 2016-го года и находилось в собственности человека меньше трёх лет. Если прошло больше времени с момента оформления прав собственности до продажи объекта, то налог взиматься не будет.

В связи с последними изменениями, недвижимость, которая была оформлена в собственность уже в 2016-м и последующих годах, обременяется более длительным сроком минимального владения.

Иными словами, платить налог придётся, если продавец владел данным имуществом менее пяти лет, а не трёх, как было до этого.

Только по истечению пятилетнего срока можно быть освобождённым от уплаты налога при продаже недвижимости.

Изменения никоим образом не коснулись размеров налоговой ставки, которая по-прежнему составляет тринадцать и тридцать процентов соответственно. Кроме того, не касаются новшества и категории некоторых сделок.

Разумеется, для представления в налоговый орган следует самостоятельно проверить сроки владения имуществом. Это связано с тем, что некоторые категории лиц ошибочно начинают отсчёт от фактического владения собственностью. Такие ситуации не редкость, особенно когда дело касается наследуемой недвижимости единственным наследником.

Кого изменения не касаются?

Чтобы не платить процент налога от суммы продажи жилья, нужно документально подтвердить, что проданное имущество было получено в результате:

- Договора дарения;

- Законного наследства или по завещанию;

- Переуступки прав на недвижимость;

- Договора пожизненной ренты с содержанием владельца приватизированной квартиры;

- Факта приватизации жилья в многоквартирном доме.

Необходимость в подтверждении остаётся лишь до тех пор, пока не истечёт минимальныйсрок владения объектом недвижимости. Датой, от которой таковой отсчитывается, считается дата:

- Смерти наследодателя, который являлся предыдущим собственником;

- Полной выплаты паевого взноса;

- Приёма-передачи жилья после оформления ипотеки или кредита.

Для лиц пенсионного возраста освобождение от налогов законодательно не предусмотрено. Они обязаны платить процент от продажи приватизированной квартиры точно так же, как и все остальные граждане, в полном размере. Заплатить его следует вовремя, во избежание штрафов.

Декларация и прочие документы

После того, как квартира была продана, граждане должны произвести расчет, заполнить декларацию, подготовить необходимые документы и подать их налоговому органу на рассмотрение.

После этого следует заплатить столько, сколько покажет расчет, и в порядок, установленный налоговым органом. Декларацию по форме 3-НДФЛ можно взять непосредственно на месте обращения или, не выходя из дома, на сайте налоговой инспекции.

Расчет суммы производится самим гражданином, после чего проверяется сотрудником налогового органа по поданным документам.

Общий перечень требуемых бумаг, которые нужно представить:

- Личный паспорт и идентификационный код (копии);

- Заполненная декларация;

- Договор продажи-покупки приватизированной квартиры или доли в ней (копия);

- Выписка со счёта о переведённой сумме или оформленная по всем правилам расписка о получении денежных средств от покупателя. Сумма должна совпадать с указанной в договоре;

- В случае долевой собственности нужно подать заявление о проведении расчета суммы налога по долям для каждого участника.

Срок подачи декларации и документов – до 30-го апреля следующего года. Всю сумму налога, указано в декларации, оплатить нужно до 15-го июля того же года.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Источник: https://PravoNedv.ru/nalogi/pri-prodazhe-nedvizhimosti.html

Налог с продажи имущества и все подробности о нем

Вне зависимости от вида собственности у его владельца при продаже возникает обязанность уплачивать налог. Эта процедура обычно доставляет мало удовольствия, так как обывателю этот процесс может показаться довольно сложным.

Существуют различные правила расчёта налога с продажи имущества и способы уменьшить его сумму. Далее мы рассмотрим подробную процедуру расчёта налога с продажи различных видов собственности.

Когда при продаже имущества возникает необходимость уплачивать налог

Существует ряд случаев, от которых зависит, будет ли ваше имущество облагаться налогом:

- период, на протяжение которого объект продажи пребывал в собственности (в случае, если этот период свыше трёх лет, то налог с продажи объекта собственности не взимается). Однако и здесь существуют оговорки – если физическое лицо приобрело недвижимость после 1 января 2016 года, то временная граница неуплаты налога составляет не три года, а пять лет;

- размер дохода физического лица от продажи имущества;

- категория объекта собственности. Все виды собственности условно подразделяются на три группы: жилое недвижимое имущество (квартиры, дома, дачи и т.д.), иное недвижимое имущество (гараж и т.д.) и иное имущество* (автомобиль, мотоцикл и т.д.).

* кроме ценных бумаг

Разберём каждый случай подробнее.

Надлежащий период владения

Согласно пункту 17.1. статьи 217 НК РФ, продавая различного рода собственность, находящуюся во владении собственника не менее 3 лет, гражданин не облагается налогом на доход, не декларируется прибыль и не подаётся в налоговые органы декларация по установленной форме 3-НДФЛ.

Причем в конкретном случае не играет роль продажная стоимость имущества, его вид и количество. Под данную норму права подпадают исключительно граждане Российской Федерации. Помимо прочего, к данной категории собственности относятся также и её доли, находящиеся во владении собственника.

Не так давно ряд статей НК РФ касательно перечня объектов недвижимого имущества, приобретённого в собственность в 2016 году и позже претерпели изменения. Применительно к данному имуществу действует следующее правило:

Согласно статье 217.1 НК РФ, при покупке собственности у иных лиц применяется не трёхлетний, а срок владения собственностью от пяти лет.

Как упоминалось раньше, нововведения НК РФ распространяются лишь на недвижимость, приобретённую после 1 января 2016 года. Проще говоря, физическое лицо, купившее объект недвижимости раньше вышеуказанной даты может на законных основаниях продать её без уплаты НДФЛ если продаваемое имущество использовалось и было во владении третьего лица более трёх лет.

Напротив, имущество, оформленное в собственность в 2016 году облагается этим налогом, если срок владения им составляет менее пяти лет. Стоит отметить, что на областном уровне местные власти вправе установить собственный «порог» владения объектом недвижимости – сокращённый, то есть не превышающий пяти лет.

Важно понимать, что при продаже квартиры дата начала исчисления срока владения недвижимостью во многом зависит от побуждений приобретения имущества, к примеру: при покупке недвижимого имущества датой начала исчисления срока владения будет считаться момент заключения договора, о передаче (приобретении) имущества в собственность.

Если же объект недвижимости наследуемый – день нотариального заверения наследства, учтённый по правилам наследования.

Разумная продажная стоимость имущества

Если вы всё-таки решили сбыть объект недвижимости раньше допустимого минимально установленного срока владения и вам требуется уплатить налог с продажи имущества, ознакомьтесь со следующей информацией.

Источник: https://sempravo.com/zhilischnyy-vopros/nalog-s-prodazhi-imushhestva.html

Если продал квартиру и купил другую, какой будет налог?

Последнее обновление: 20.05.2018

Вопрос:

Я продал свою квартиру и купил другую в одном году. Нужно ли мне платить налог в этом случае, и какой? Возможен ли взаимозачет налога при продаже одной квартиры, и налогового вычета – при покупке другой?

Ответ:

Если кто-то продает одну квартиру и сразу покупает другую, дороже, за ту же цену или дешевле (то есть совершает альтернативную сделку), то возникает резонный вопрос – нужно ли платить налог? И если нужно, то как правильно рассчитать налог и налоговые вычеты в этом случае? Возможен ли здесь взаимозачет налога и вычета?

Такие же вопросы возникают и в случае, если это не одна альтернативная сделка, а две отдельные сделки – продажи и покупки квартиры – но совершенные в одном году (т.е. в одном налоговом периоде). Какой тут будет налог? Не переживайте, сейчас все объясним.

Традиционная ошибка многих в том, что они по наивности считают примерно так: «Если я продал свою квартиру, допустим, за 100 рублей, и купил себе другую в этом же году за те же 100 рублей, то значит, дохода в этом году у меня нет, и налог платить не надо. Ура!». Ан нет. Не все так просто.

Налоговый Кодекс (пп.2, п.2, ст.220 НК РФ) говорит о покупке и продаже недвижимого имущества буквально следующее (цитата):

Ключевое слово здесь – «ЭТОГО». Если имущество другое (другая квартира), то это правило не применяется.

Иными словами, если ты сначала купил квартиру за 100 руб., а потом продал ЭТУ квартиру за те же 100 руб., то налог с продажи действительно платить не надо. Здесь действует налоговый вычет при продаже квартиры на сумму произведенных затрат (подробнее о нем см. по ссылке).

Если же ты сначала продал ОДНУ квартиру, а потом (или сразу) купил ДРУГУЮ, в пределах одного налогового периода (календарного года), то налоги и налоговые вычеты применяются к каждому объекту недвижимости по отдельности. То есть нужно платить налог с продажи первой квартиры, и можно получать налоговый вычет с покупки второй квартиры.

А можно ли устроить здесь взаимозачет налога и вычета? Можно. Но не всегда, и не полностью. Как так? Рассмотрим этот случай подробнее.

Когда квартира считается общей совместной собственностью супругов, а когда – не считается? Смотри в Глоссарии по ссылке.

Взаимозачет налога при продаже и покупке квартиры в одном году (налоговом периоде)

Уплата налога при продаже квартиры в первую очередь зависит от того, сколько лет мы ей владели. Если мы владели квартирой три года и более (а для квартир, купленных после 1 января 2016 года – 5 лет и более), то мы полностью освобождаемся от уплаты этого налога.

Источник: https://kvartira-bez-agenta.ru/voprosy/faq-2/esli-prodal-kvartiru-i-kupil-druguyu-kakoj-budet-nalog/

Налоги при продаже недвижимости

Те, кто не читал предыдущих статей «Журнала о недвижимости MetrInfo.Ru» о налогообложении, могут это сделать сейчас: «Налоги и недвижимость: владение.

Сколько платим каждый год, как быть владельцам нескольких квартир? Налоговые проекты властей»; «Налоги и недвижимость: кто платит и сколько. Рассматриваем варианты: покупка, наследство, подарок», «Налоги и аренда жилья.

Варианты для владельца квартиры: платить как физлицо, зарегистрироваться как ИП или купить патент. Кто заплатит больше? Считаем выгоды и траты».

Также вы можете почитать и о налоговых вычетах: «Сделка с квартирой: верните себе 260 тысяч рублей.

Последние новости о налоговых вычетах: разрешили то, что раньше запрещали»; «Россиян ждет налоговая реформа в недвижимости: справедливых льгот станет больше, каждый налогоплательщик получит полноценный вычет в 2 млн рублей. Вопрос в сроках принятия закона».

А мы переходим к сегодняшней теме.

Правило с приятными исключениями

Законодательство исходит из того, что деньги, полученные владельцем при продаже собственности, являются доходом.

Следовательно, с него надо заплатить налог, который для частных лиц составляет 13%. К счастью, из данного правила существуют исключения – для знакомства с ними открываем Налоговый кодекс и читаем ст.

220, которая называется «Имущественные налоговые вычеты»:

«…налогоплательщик имеет право на получение следующих имущественных налоговых вычетов:

1) в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 рублей, а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250 000 рублей.

Вместо использования права на получение имущественного налогового вычета, предусмотренного настоящим подпунктом, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов…».

В переводе «с юридического на общечеловеческий» (а большинство законов, к сожалению, написано так, что подобная процедура необходима) это означает правило, широко известное сегодня даже непрофессионалам: если квартира находилась в собственности болеетрех лет, то платить после ее продажи налог не нужно. Если же менее, то тогда сумма выше 1 млн руб. обкладывается по уже упоминавшейся ставке 13%. Накладно: продали квартиру за 6 млн – заплатили 650 тыс. руб. (13% от 5 млн) налогов.

И еще несколько замечаний по данному вопросу:

— прежде в ст. 220 НК фигурировал срок в пять лет, но в середине прошлого десятилетия его сократили до трех. Бесспорное послабление.

Московские риелторы, правда, говорили, что надо бы повысить пороговую сумму – хотя бы до 3 млн руб., поскольку миллион для московского рынка – это совсем копейки.

Но их законодатели не послушали – вероятно, потому, что НК – закон федеральный, он распространяется на всю страну;

— а вот с «иным имуществом» произошло «с точностью до наоборот»: там подняли пороговую сумму. «До 2009 года ее размер составлял 125 тыс. руб., — говорит Олег Самойлов, генеральный директор компании «Релайт-Недвижимость». – Но после вступления в силу закона № 202-ФЗ от 19.07.2009 размер налогового вычета был установлен в 250 тыс. руб.»;

— обратим внимание, что цифра в 1 млн в законе касается вовсе не всей недвижимости, а вполне определенного набора объектов: «жилые дома, квартиры, комнаты, дачи, садовые домики или земельные участки». Если же вы продаете нечто иное (гараж, офис, склад и т.п.), то оно будет проходить по категории «иное имущество», т.е. вычет составит лишь 250 тыс. руб.

…Ну а главное – это, конечно, тот факт, что никакого налога не будет вовсе при соблюдении простого условия: объект в собственности более трех лет. Так что во многих случаях продавцу не нужно изобретать никаких «обходных схем» — достаточно лишь подождать.

Здесь вам не Америка!

Начитавшись переводных книг, автор знает, что в других странах действуют принципиально иные правила.

Например, в США человек,продающий недвижимость и сразу приобретающий вместо нее другую (большей стоимости), от налога освобождается. У нас же, единодушно заверили опрошенные нами эксперты, по-другому.

«Российским законодательством такой подход не предусмотрен», — лаконично излагает это общее мнение Мария Литинецкая, генеральный директор компании «Метриум Групп».

Честно признаюсь, что американская норма (точнее, ее гипотетический перенос на нашу почву) вызывает у меня смешанные чувства. С одной стороны, логично: никакого дохода продавец не получает, все вырученные деньги вложены в недвижимость.

Более того, поскольку новый объект дороже – возрастут и будущие доходы государства от данного гражданина (в виде налога на имущество).

С другой – «дорогие россияне» настолько поднаторели в обмане собственного государства, что нет никаких сомнений, что и подобную лазейку они стали бы использовать по полной программе.

Сотни миллионов рублей дохода от продажи шикарной квартиры можно вложить (по бумагам) в приобретение «скворечника» на шести сотках где-нибудь в Костромской области, а на вопросы «почему так дорого?» гордо отвечать: «А мы о такой цене договорились!»

«Пресловутый миллион»

Но вернемся из мира прожектов и предположений к реальности. Когда есть налоги – находятся и желающие как-нибудь не заплатить их или хотя бы уменьшить. В исследуемой нами теме существует один совершенно легальный способ оптимизировать налогообложение – он опирается на формулировку из уже упоминавшейся ст.

220 НК: «налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов».«Можно применить принцип «доходы минус расходы», — говорит Инна Игнаткина, директор отделения компании «МИЦ-Недвижимость» на Пресне.

– В декларации необходимо указать сумму, потраченную на приобретение недвижимости (она должна соответствовать тому, что указано в предыдущем договоре купли-продажи), сумму, потраченную на ремонт (эти расходы должны быть также подтверждены документально). Доходы, полученные от продажи недвижимости, будут уменьшены на эти расходы, и налог начислят только на разницу.

Правда, в этом случае «миллионная» льгота применяться не будет».

Однако на рынке широко известен другой способ «оптимизации» — совершенно незаконный. Он сводится к тому, что в договоре купли-продажи указывается сумма меньше миллиона (раньше брали оценку БТИ, а сегодня без затей пишут 990 тыс.

руб.). В банковскую ячейкузакладываются, естественно, совершенно иные деньги, на которые продавец пишет покупателю рукописную расписку. Иногда просто «получил», а иногда с обоснованием вроде «на неотделимые улучшения» квартиры.

В увлекательную «игру» с «пресловутым миллионом» играют все, в том числе и профессиональные участники рынка. Риелторы советуют поступать так своим клиентам. Даже банки (которые вроде бы должны быть эталоном солидности и респектабельности) совершенно не смущаются, когда сами выдают кредит, например, на 5-6 млн руб., а в договоре купли-продажи фигурирует 990 тыс.

При всей внешней привлекательности, данный способ очень рискован: если по каким-либо причинам сделка будет оспорена, суд может принять решение о возвращении в первоначальное состояние – продавцу квартиру, а покупателю деньги.

«Обычную, незаверенную расписку суд может принять во внимание, а может и не принять, — отмечает Мария Литинецкая («Метриум Групп»).

– А заверять расписку, написанную с целью сокрытия от налогового органа реальный полученный доход, нотариус, скорее всего, не согласится».

Гайки закручивают и тут

В наших предыдущих статьях (посвященных приобретению, владению и сдаче в аренду) рефреном звучала мысль, что государство, прежде сквозь пальцы смотревшее на «шалости» своих подданных на рынке недвижимости, сегодня становится строже. В полной мере это можно сказать и о сегодняшней теме: налоговый контроль за теми, кто продает квартиры «за 990 тыс. руб.», усиливается.

По словам опрошенных нами экспертов, чаще всего фискалы подбираются к продавцам через противоположную сторону сделки, то есть покупателей. «Согласно закону, человек, приобретший квартиру, имеет право вывести из-под налогообложения 2 млн руб., т.е. экономия на налогах составляет 260 тыс.

, — объясняет Павел Лепиш, генеральный директор компании «Домус финанс». – Покупатели обращаются за этими вычетами в налоговые органы, а там требуют предъявить документы, подтверждающие расходы по приобретению квартиры».

Ну а когда у налоговиков уже имеется документальное подтверждение об истинной цене сделке, поработать с продавцом – дело техники.

Другой способ также основывается на предварительной работе с покупателем.

«Выглядит это примерно так: покупателя, купившего квартиру «за миллион», вызывают в налоговую инспекцию, где сообщают, что он приобрел квартиру дешевле ее рыночной стоимости, а значит – извлек доход, — объясняет Олег Самойлов («Релайт-Недвижимость»).

– А потому должен с этого дохода заплатить налог по обычной ставке 13%. Разумеется, большинство покупателей тут же пугаются и начинают доказывать, что никакого дохода нет, так как приобретение было совершено по нормальной рыночной цене. И, таким образом, с потрохами сдают продавцов».

А вот в вопросе о том, каковы масштабы данной борьбы с «уклонистами» и есть ли тут реальные результаты, мнения разошлись. Часть экспертов считает, что все серьезно.

«Есть реальные уголовные дела с признанием виновными продавцов, начисленными суммами налога, пенями и штрафами», — высказывает эту точку зрения Инна Игнаткина («МИЦ-Недвижимость»).

Некоторым диссонансом прозвучало тут мнение Риммы Балясниковой, директора отдела информации компании ЕГСН.

«Борьба ФНС с формальным занижением стоимости недвижимости в договорах напоминает привидение: о ней все говорят, но ее никто не видит, — считает эксперт. – И мне кажется, что сами налоговики пока не готовы к бурной работе по выявлению фактов ухода от налогов. И это несмотря на то, что сами факты абсолютно ничем не прикрыты».

Росреестр вам в помощь

Некоторое время назад профессиональные круги изрядно взволновало сообщение о том, что Управление Росреестра (государственный орган, проводящий регистрацию сделок с недвижимостью) по Московской области отказалось зарегистрировать несколько договоров купли-продажи.

Причина – сделка шла с использованием ипотечных средств, в кредитных договорах значилось по 5-6 млн, а в договорах купли-продажи… правильно, 990 тыс.

Однако продолжения история не получила: регистраторам пришлось прекратить подобную деятельность, поскольку в законах, регламентирующих их работу, соответствующего основания для отказа в регистрации нет.

«Новость о том, что Росреестр не регистрирует сделки при несоответствии цены в договоре и банковской закладной появилась год назад, — говорит Юрий Шаранов, руководитель департамента городской недвижимости Vesco Realty.

– Сегодня все по-прежнему регистрируется, поскольку обратное – незаконно. В договоре купли-продажи сумма может стоять любая, деньги идут не на покупку квартиры, а на жилищные улучшения.

Таким образом, на практике данный механизм не применяется».

Резюме от журнала www.metrinfo.ru

Как видим, «технологии» ухода от налогов при продаже недвижимости достаточно отработаны. Но пользоваться ими мы бы не рекомендовали.

В первую очередь потому, что суммы на рынке продаж (в отличие от той же аренды) таковы, что уклоняющийся от налогообложения сразу попадает в категорию «крупного размера». А за это, согласно Уголовному кодексу, можно получить вполне реальный тюремный срок.

Уж лучше подождать эти много раз упоминавшиеся три года – и в итоге не платить при продаже вообще никаких налогов. На абсолютно законных основаниях.

Источник: www.metrinfo.ru

Читать полностью:http://www.metrinfo.ru/articles/111706.html

Источник: http://vsenovostroyki.ru/articles/1090/