Как реагировать на электронные требования из ИФНС: пошаговая инструкция

Если налогоплательщик проигнорирует требование, полученное из ИФНС, налоговики могут заблокировать его расчетный счет.

Мы публикуем пошаговую инструкцию о том, как правильно отвечать на электронные требования о предоставлении документов, которые ИФНС прислала через систему для отправки отчетности. В настоящей статье будут описаны общие правила работы с требованиями.

А требованиям по НДС будет посвящен отдельный материал. Инструкция подготовлена экспертами системы для отправки отчетности «Контур.Экстерн».

Порядок направления требований устанавливается следующими приказами ФНС:

В соответствии со п. 5.1 статьи 23 НК РФ, налогоплательщики, которые обязаны представлять налоговые декларации в электронном виде, должны обеспечить возможность получения требований в электронном виде, а также обязаны передать налоговому органу квитанцию о приеме таких документов в электронной форме в течение шести дней со дня их отправки налоговым органом.

Какие документы ИФНС может послать через систему для отправки отчетности

В электронном виде могут, в частности, передаваться:

- Документы, которые используются налоговым органом при реализации своих полномочий. Например, решения, принимаемые в ходе налогового контроля; уведомления о вызове налогоплательщика; решения о возмещении НДС и акцизов;

- Требования по предоставлению документов (информации). Например, документы о налогоплательщике, плательщике сборов и налоговом агенте;

- Требования об уплате налога, сбора, пени, штрафа.

Просмотреть полный список документов

Порядок документооборота

- Налоговый орган формирует и отправляет требование в электронном виде (например, в формате PDF).

- Оператор электронного документооборота (ЭДО) формирует «Подтверждение даты отправки», в котором фиксируется дата направления требования в электронном виде. Данное подтверждение передается в адрес ИФНС и налогоплательщика.

- После получения требования налогоплательщик передает в адрес ИФНС «Квитанцию о приеме» или «Уведомление об отказе».

«Квитанция о приеме» — документ, подтверждающий факт получения требования (но не обязательно согласия с ним).

Квитанция должна быть передана в инспекцию не позднее шести рабочих дней с момента отправки требования инспекцией.

Если налогоплательщик, который обязан обеспечить получение требований в электронном виде, не отправит квитанцию о получении требования в срок, то ФНС может заблокировать расчетные счета такого налогоплательщика (см. «Непредставление налогоплательщиком электронной квитанции о приеме документов из инспекции является основанием для блокировки счета»).

«Уведомление об отказе» формируется в следующих случаях:

- требование направлено данному налогоплательщику ошибочно (предназначался другому адресату);

- требование не соответствует установленному формату;

- в требовании отсутствует (не соответствует) ЭЦП уполномоченного должностного лица налогового органа.

В системе для формирования и отправки отчетности «Контур.Экстерн» данные проверки выполняются. Если требование корректное, то абоненту предлагается отправить квитанцию о приеме. Если же будет обнаружена одна из вышеперечисленных ошибок, то система предложит отправить уведомление об отказе.

Налогоплательщик обязан ознакомиться с требованием ФНС и выполнить его в сроки, установленные в поступившем документе. В случае несогласия с требованием налогоплательщику следует обратиться в инспекцию, выставившую его.

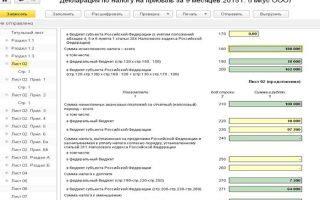

Требования в системе «Контур.Экстерн»

Для просмотра требований необходимо:

1. На главной странице «Контур.Экстерн» перейти в меню «Новое, выделить раздел «Требования» и нажать ссылку «Все требования».

Чтобы вовремя отслеживать поступление требований от налоговых органов, рекомендуется настроить уведомления на электронную почту или мобильный телефон о новых входящих документах в «Контур.Экстерн».

2. Кликнуть по названию поступившего документа. В открывшейся странице будут содержаться следующие данные:

- «Файлы требований» — в рамках одного документооборота ИФНС может выслать несколько типов документов. Для их просмотра необходимо нажать на название требования и сохранить предложенный файл. Файл сохраняется в формате PDF и может быть открыт с помощью программы Adobe Reader.

- Ссылка «Квитанция о приеме» либо «Уведомление об отказе».

- Ссылка «Сохранить все документы и подписи» при нажатии на которую сохраняются требования, подписи к ним, а также «Описание требования»— файл, представляющий собой xml-структуру и содержащий служебную информацию о составе документооборота.

«Контур.Экстерн» проверяет направленные ФНС требования на предмет ошибок. Если проверки пройдены, то пользователю предлагается отправить квитанцию о приеме. Квитанция подтверждает факт получения требования, но не выражает согласия с ним. Квитанция должна быть передана в инспекцию не позднее шести рабочих дней с момента отправки требования инспекцией.

Если поступает требование о представлении документов, то после отправки квитанции о приеме становится активной кнопка «Загрузить и отправить документы».

Отправить в инспекцию отказ предлагается в одном из трех случаев.

- Требование ошибочно направлено налогоплательщику.

- Требование не соответствует утвержденному формату.

- Отсутствует электронная подпись ответственного лица налогового органа.

Для направления отказа следует нажать на кнопку «Уведомление об отказе».

После отправки квитанции о приеме/ уведомления об отказе статус документооборота меняется на «Обработан». Как только документ будет получен ИФНС, статус будет изменен на «Документооборот завершен». Если организация не является прямым адресатом требования (например, при отправке отчетности за организации на обслуживании), то требование можно переслать на электронную почту представителю организации, которой предназначалось требование. Для этого следует нажать на кнопку «Переслать требование на электронную почту». Квитанцию или отказ на требование можно отправить в налоговую повторно, нажав на ссылку «Перевыслать».

Источник: https://www.buhonline.ru/pub/tks/2017/8/12598

Новый порядок ответа на формализованные электронные требования ФНС по НДС ― СБИС

Формат основных требований по НДС теперь формализован ФНС. В xml вы получите требования:

— по контрольным соотношениям;

— по расхождениям с контрагентами;

— о не включенных в книгу продаж сведениях.

Ответ на требования налоговая запрашивает также в формализованном виде. Налоговая может прислать и другие требования, но их формат пока не формализован.

В течение 6-ти рабочих дней после отправки требования налоговой службой, нужно направить квитанцию о его получении.

Ответить на требование нужно не позднее, чем через 5 рабочих дней после отправленной квитанции. Как отвечать на новые требования:

Контрольные соотношения. Требование придет, если во время камеральной проверки ФНС обнаружила неточности по контрольным соотношениям в декларации НД по НДС. Здесь все просто — в ответе нужно указать номер контрольного соотношения и текст пояснения в произвольной форме (до 1000 символов)

Расхождения с контрагентами. Информационная система налоговой инспекции автоматически сверяет данные счетов-фактур покупателей и продавцов. Если контрагент не найдется или обнаружатся расхождения в данных (например, в НДС), то ФНС запросит пояснения по расхождениям. Следует уточнить данные в оригиналах счетов-фактур, упомянутых в требовании:

— данные указаны без ошибок. Подтвердите их правильность – в СБИС это можно сделать, нажав на кнопку «исправлений не требуется». Дополнительно вы можете отправить сканы документов или их оригиналы в xml (инструкция по отправлению);

— ошибка в реквизитах счета-фактуры (дата, номер, ИНН, КПП или других). Внесите правку в ответе на требование (кроме суммы НДС);

— ошибка в сумме налога. Подайте уточненную декларацию.

Пояснение по сведениям, не включенным в книгу продаж. Требование поступит, если в книге продаж отсутствуют счета-фактуры, которые контрагент отразил в своей книге покупок.

— Если счет-фактура в декларации есть, но ее данные отличаются от данных покупателя. Счет-фактура попадает в таблицу, поясняющую расхождения.

В таблице нужно указать номер, дату и ИНН контрагента, дополнительные сведения – по желанию;- если данный счет-фактуру продавец покупателю не выставлял.

Счет-фактура включается в таблицу с данными по неподтвержденным сделкам. В таблице нужно указать номер и дату счета-фактуры и ИНН покупателя;

— счет-фактура у продавца есть, но он не включил его в книгу продаж. В этом случае следует включить счет-фактуру в дополнительный лист книги продаж и отправить уточненную декларацию.

Требование о пояснениях по другим основаниям. Данный раздел формируется на основании информации из требования в pdf-формате либо на основании решения пользователя. Содержит текст пояснения в свободной форме (до 1000 символов).

При получении формализованного требования о пояснении к НДС, СБИС автоматически создает форму ответа: вам нужно лишь указать необходимые сведения. Наша подробная справка по ответам на требования всегда поможет, если у вас возникнут вопросы.

Источник: https://SBIS.ru/news/ereport/d41f7213-820d-4333-886b-c60a36c67671

Порядок истребования и представления документов по телекоммуникационным каналам связи

Один из последних Приказов ФНС — Приказ от 17.02.

2011 N ММВ-7-2/168@ (Документ вступает в силу по истечении десяти дней с момента официального опубликования) — посвящен порядку направления требования о представлении документов (информации) и порядка представления документов (информации) по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (далее — Порядок истребования и представления документов). Об особенностях данного Порядка читайте в предложенной статье.

Истребование документов: положения НК РФ

Принятие комментируемого документа обусловлено изменениями, внесенными в НК РФ Федеральным законом N 229-ФЗ, а именно появлением в ст.

93 НК РФ следующих норм: требование о представлении документов может быть передано руководителю (законному или уполномоченному представителю) организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку или передано в электронном виде по телекоммуникационным каналам связи.

Если указанными способами требование о представлении документов передать невозможно, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма.

Соответственно, Федеральным законом N 229-ФЗ были внесены изменения, позволяющие налогоплательщикам представлять истребуемые налоговым органом документы по телекоммуникационным каналам связи в случае, если такие документы у налогоплательщика составлены в электронном виде.

Как сказано в той же ст.

93 НК РФ, порядок направления требования о представлении документов и порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Однако за налоговым органом оставлено право в случае необходимости ознакомиться с подлинниками документов.

Данные правила направления требований о представлении документов и представления истребуемых документов распространяются и на случаи истребования документов в соответствии со ст. 93.1 НК РФ.

Порядок истребования и представления документов: общие положения

Цель Порядка истребования и представления документов. Как и любой подобный документ, комментируемый Порядок начинается с общих положений, где определяются круг лиц, на которых распространяется действие порядка, перечень документов, используемых при осуществлении документооборота, и т.д.

Итак, Порядок истребования и представления документов определяет общие положения организации информационного обмена при направлении налоговым органом требования о представлении документов (информации) и представлении налоговому органу документов (информации) (далее — истребуемые документы) в электронном виде по телекоммуникационным каналам связи.

Участники информационного обмена. Участниками информационного обмена при направлении требования о представлении документов и представлении истребуемых документов в электронном виде по телекоммуникационным каналам связи являются:

— налогоплательщики, плательщики сборов, налоговые агенты, их представители; — налоговые органы;

— специализированные операторы связи, обеспечивающие обмен открытой и конфиденциальной информацией по телекоммуникационным каналам связи в рамках электронного документооборота между налоговыми органами и указанными лицами (далее — специализированные операторы связи).

Обратите внимание! Положения Порядка истребования и представления документов распространяются на плательщиков сборов, налоговых агентов.

Перечень используемых электронных документов.

В процессе электронного документооборота при направлении требования о представлении документов и представлении истребуемых документов по телекоммуникационным каналам связи также участвуют следующие технологические электронные документы: — подтверждение даты отправки (форма и Формат утверждены Приложениями N 1 и N 2 к Порядку истребования и представления документов); — квитанция о приеме (форма и Формат утверждены Приложениями N 3 и N 4 к Порядку истребования и представления документов); — уведомление об отказе в приеме (форма и Формат утверждены Приложениями N 5 и N 6 к Порядку истребования и представления документов);

— извещение о получении электронного документа (форма и Формат утверждены Приложениями N 7 и N 8 к Порядку истребования и представления документов). Извещение о получении электронного документа по телекоммуникационным каналам связи формируется на каждое требование о представлении документов, каждый истребуемый документ и технологический электронный документ.

К сведению. При направлении требования о представлении документов и получении от налогоплательщика квитанции о его приеме в электронном виде по телекоммуникационным каналам связи налоговый орган не направляет налогоплательщику требование о представлении документов на бумажном носителе.

Аналогичное правило действует и относительно налогоплательщика: при представлении истребуемого документа и получении от налогового органа квитанции о его приеме в электронном виде по телекоммуникационным каналам связи налогоплательщик не представляет налоговому органу истребуемый документ на бумажном носителе.

Хранение электронных документов. Участники информационного обмена обеспечивают хранение всех отправленных и принятых требований о представлении документов, истребуемых документов и технологических электронных документов с электронной цифровой подписью (далее — ЭЦП) и сертификатов ключей подписи.

Обратите внимание! Положениями Порядка истребования и представления документов установлена обязанность участников информационного обмена не реже одного раза в сутки проверять поступление требований о представлении документов, истребуемых документов и технологических электронных документов.

Требования к отправлению документов.

Направление и получение требования о представлении документов и истребуемого документа в электронном виде по телекоммуникационным каналам связи допускается при обязательном использовании сертифицированных средств ЭЦП, позволяющих идентифицировать владельца сертификата ключа подписи, а также установить отсутствие искажения информации, содержащейся в указанных документах. Сертификаты ключей подписи участникам информационного обмена выдаются организациями, которые выпускают сертификаты ключей подписи для использования их в информационных системах общего пользования в соответствии с Федеральным законом от 10.01.2002 N 1-ФЗ «Об электронной цифровой подписи» и являются удостоверяющими центрами, входящими в сеть доверенных удостоверяющих центров ФНС. Направление требования о представлении документов и представление истребуемого документа в электронном виде по телекоммуникационным каналам связи осуществляются в зашифрованном виде.

Даты отправки и получения документов. Датой направления налогоплательщику требования о представлении документов или датой представления налоговому органу истребуемого документа в электронном виде по телекоммуникационным каналам связи считается дата, зафиксированная в подтверждении даты отправки.

Требование о представлении документов считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная ЭЦП налогоплательщика. Истребуемый документ считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме, подписанная ЭЦП должностного лица налогового органа.

При получении налоговым органом квитанции о приеме требования о представлении документов датой его получения налогоплательщиком в электронном виде по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме.

При получении налогоплательщиком квитанции о приеме истребуемого документа датой его получения налоговым органом в электронном виде по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме.

Требование о представлении документов или истребуемый документ не считается принятым налогоплательщиком (налоговым органом): 1) в случае ошибочного направления налогоплательщику (налоговому органу); 2) при несоответствии утвержденному формату;

3) при отсутствии (несоответствии) ЭЦП уполномоченного должностного лица налогового органа (налогоплательщика).

Процедура направления требования о представлении документов в электронном виде по телекоммуникационным каналам связи

Действия налогового органа.

Требование о представлении документов формируется на бумажном носителе, подписывается и регистрируется в налоговом органе.

Форма требования о представлении документов (информации) утверждена Приказом ФНС России от 31.05.2007 N ММ-3-06/338@ «Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах».

Не позднее следующего рабочего дня требование о представлении документов формируется в электронном виде, подписывается ЭЦП уполномоченного должностного лица налогового органа и направляется по телекоммуникационным каналам связи в адрес налогоплательщика.

При этом налоговым органом фиксируется дата его отправки налогоплательщику.

Налоговый орган в течение следующего рабочего дня после дня отправки требования о представлении документов в электронном виде по телекоммуникационным каналам связи должен получить: — подтверждение даты отправки; — квитанцию о приеме или уведомление об отказе в приеме, подписанные ЭЦП налогоплательщика. При получении уведомления об отказе в приеме налоговый орган устраняет указанные в этом уведомлении ошибки и повторяет процедуру направления требования о представлении документов.

Действия налогоплательщика. При получении от налогового органа требования о представлении документов в электронном виде по телекоммуникационным каналам связи и отсутствии оснований для отказа в приеме указанного требования налогоплательщик в течение одного рабочего дня с момента его получения формирует квитанцию о приеме, подписывает ее ЭЦП и направляет в налоговый орган.

При наличии оснований для отказа в приеме требования о представлении документов налогоплательщик формирует уведомление об отказе в приеме, подписывает ЭЦП и направляет его в налоговый орган.

Обратите внимание! Документы, которые были истребованы в ходе налоговой проверки, представляются в течение десяти дней со дня получения соответствующего требования (п. 3 ст. 93 НК РФ). Согласно п. 5 ст. 93.

1 НК РФ лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения или в тот же срок сообщает, что не располагает истребуемыми документами (информацией).

Действия специализированного оператора связи. Специализированный оператор связи: 1) фиксирует дату направления требования о представлении документов и формирует подтверждение даты отправки;

2) подписывает подтверждение ЭЦП и высылает его одновременно в адрес участников информационного обмена. Подтверждение направляется специализированным оператором связи налогоплательщику вместе с требованием о представлении документов в электронным виде по телекоммуникационным каналам связи.

К сведению. Если налоговый орган не получил от налогоплательщика квитанцию о приеме, предусмотренную Порядком истребования и представления документов, он направляет требование о представлении документов на бумажном носителе.

Процедура представления истребуемого документа в электронном виде по телекоммуникационным каналам связи

Действия налогоплательщика.

Истребуемый документ, составленный в электронном виде по установленным форматам и содержащий реквизиты принятого требования о представлении документов, подписывается ЭЦП налогоплательщика и направляется по телекоммуникационным каналам связи в адрес налогового органа.

При этом фиксируется дата отправки истребуемого документа налоговым органом.

Налогоплательщик в течение следующего рабочего дня после дня отправки истребуемого документа в электронном виде по телекоммуникационным каналам связи должен получить: 1) подтверждение даты отправки; 2) квитанцию о приеме или уведомление об отказе в приеме, подписанные ЭЦП налогового органа. При получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и повторяет процедуру направления истребуемого документа.

Действия налогового органа.

При получении от налогоплательщика истребуемого документа в электронном виде по телекоммуникационным каналам связи и отсутствии оснований для отказа в приеме указанного документа налоговый орган в течение одного рабочего дня с момента его получения формирует квитанцию о приеме, подписывает ее ЭЦП уполномоченного должностного лица налогового органа и направляет налогоплательщику.

При наличии оснований для отказа в приеме истребуемого документа налоговый орган формирует уведомление об отказе в приеме, подписывает ЭЦП уполномоченного должностного лица налогового органа и направляет его налогоплательщику.

К сведению. Если налогоплательщик не получил от налогового органа квитанцию о приеме, предусмотренную положениями Порядка истребования и представления документов, он направляет истребуемый документ налоговому органу на бумажном носителе в срок, установленный НК РФ.

Действия специализированного оператора связи. Специализированный оператор связи: 1) фиксирует дату направления истребуемого документа и формирует подтверждение даты отправки;

2) подписывает подтверждение ЭЦП и высылает его одновременно в адрес участников информационного обмена. Подтверждение направляется специализированным оператором связи налоговому органу вместе с истребуемым документом в электронном виде по телекоммуникационным каналам связи.

Источник: https://www.pnalog.ru/material/predstavlenie-dokumentov-telekommunikacionnym

Как налоговики общаются с компаниями по телекоммуникационным каналам связи

С принятием Федерального закона от 27.07.10 № 229-ФЗ практически во всех сферах взаимоотношений налогоплательщика и налогового органа стало возможно применение телекоммуникационных каналов связи (ТКС).

В частности, в электронном виде компания может направить в инспекцию сообщения об открытии и закрытии счетов, о случаях участия в организациях, об обособленных подразделениях, о реорганизации или ликвидации, а также отправить декларации. Инспекторы через ТКС могут отправлять компании требования об уплате налога, налоговые уведомления, требования о представлении документов и другие документы.

Безусловно, общение с помощью электронных каналов связи по сравнению с почтой экономит время и компании, и инспектора.

В то же время практика показывает, что зачастую технические нюансы безбумажной передачи данных налоговики используют в своих целях.

В частности, за несвоевременное представление декларации или неявку в инспекцию компании могут грозить штрафы и отсутствие возможности дать пояснения.

Практика показывает, что при отправке документов по ТКС налоговики часто пользуются отсутствием на руках налогоплательщика «твердого» бумажного подтверждения. При этом подтверждение исполнения налоговых обязанностей при электронной отправке документов зависит в том числе от используемой системы отправки файлов.

Налоговики настаивают, чтобы компании направляли документы не через операторов связи, а на сервер инспекции

Электронный документооборот с использованием ТКС основан на применении программных средств, которые позволяют отправителю сформировать файл, содержащий электронный документ, зашифровать его, заверить электронной цифровой подписью и отправить в адрес получателя. А получателю – принять пакет, расшифровать и открыть полученный файл. У компании есть выбор, кому доверить процесс всех этих технических нюансов – специализированным операторам связи или автоматизированным рабочим местам, установленным в инспекциях.

В первом случае независимый оператор связи организует проход документов компании транзитом через свой сервер к налоговому органу и обратно с помощью специальных программных средств.

Такие посредники заключают договор с управлениями налоговой службы по соответствующему региону об организации электронного обмена. А с налогоплательщиками – договор об оказании услуг по отправке документации посредством ТКС.

Во втором случае приемку файлов от компании обеспечивают установленные в инспекциях автоматизированные рабочие места. То есть без посредников электронные документы напрямую попадают на сервер инспекции.

Сами налоговики отдают явное предпочтение второму варианту. Ссылаясь при этом на большую конфиденциальность и надежность передачи информации из-за исключения лишних звеньев. Отчасти это справедливо, однако компании стоит внимательно взвесить все плюсы и минусы работы с инспекцией напрямую.

Так, при работе через специализированного оператора файл с документом сначала приходит на сервер оператора. Где фиксируется время и дата отправки отчетности. Квитанция о приеме документа направляется в адрес компании. Затем файл пересылается на сервер инспекции. О чем также сообщается налогоплательщику.

После проверки отчета на соответствие техническим требованиям программа налогового органа принимает или отказывает в приемке файла. В результате компании направляется уведомление-протокол входного контроля или уведомление о результате приема.

То есть контроль над процессом находится у посредника, не заинтересованного в наполняемости бюджета.

Тогда как в случае прямого транзита документов на сервер инспекции одна из сторон в ряде случаев может желать, чтобы процедура пересылки документов закончилась неудачей.

Так, если внезапно происходит сбой на сервере инспекции, у компании просто не будет протокола входного контроля. Или отрицательный протокол, что, в принципе, равноценно. При этом налоговики могут заявить, что никакие документы к ним вовсе не приходили.

В этом случае компании приходится распечатывать скриншоты, подтверждающие отправку отчета вовремя.

Впрочем, практика показывает, что разногласия с налоговиками могут возникнуть в любом случае. Даже при использовании услуг спецоператора.

Контролеры могут заявить, что представленные по ТКС документы не соответствуют требованиям формата

Одна из наиболее частых претензий налоговиков – невозможность принять данные из-за их неправильного формата. При этом инспекторы указывают на различные возможные технические ошибки пользователя или оператора, уверяя, что с их программным обеспечением и сервером все в порядке.

В частности, налоговики указывают, что компания вовремя не обновила программный комплекс, в результате формат документов не соответствует требованиям.

Или, напротив, после переустановки программных продуктов произошла повторная регистрация, что привело к задвоению ранее уже отправленных документов.

Источник: https://www.NalogPlan.ru/article/2482-kak-nalogoviki-obshchayutsya-s-kompaniyami-po-telekommunikatsionnym-kanalam-svyazi

О передаче информации в электронном виде в налоговую инспекцию

ИНФОРМАЦИЯ «В ЭЛЕКТРОННОМ ВИДЕ» И ИНФОРМАЦИЯ «В ВИДЕ ЭЛЕКТРОННОГО ДОКУМЕНТА» – ЭТО НЕ ОДНО И ТО ЖЕ

Закон «Об электронной подписи» различает информацию «в электронной форме» и информацию «в форме электронного документа».

В первом случае информация может быть представлена любым файлом: текстовым, графическим, аудио и т. д.

Но в ситуации, когда тот же файл будет зашифрован при помощи квалифицированной электронной подписи (далее ‒ КЭП), речь пойдёт уже об электронном документе, значимом юридически.

Соответственно, если в отношении передаваемой в налоговые органы информации не предусмотрено обязательных к применению формата, формы подачи (например, заявление об отказе от освобождения от НДС в отношении операций, перечисленных в ч. 3 ст. 149 НК РФ), то любая информация, направленная по ТКС с применением КЭП, – это документ, надлежащим образом оформленный и переданный, и у налоговиков не будет оснований оставить такую информацию без внимания.

ПРЕДОСТАВЛЕНИЕ ДОКУМЕНТОВ В ФНС ПО ТКС – ПРАВО ИЛИ ОБЯЗАННОСТЬ?

В большинстве случаев налогоплательщик может выбрать удобный ему способ передачи данных. Но есть ситуации без права выбора: налоговые декларации (расчёты) должны быть направлены исключительно по ТКС в установленные сроки, с соблюдением формы и формата, если в отношении налогоплательщика выполняется хотя бы одно условие:

- среднесписочная численность работников за предшествующий год (или во вновь созданной организации) превысила 100 человек;

- налогоплательщик относится к категории крупнейших;

- налогоплательщик не относится ни к одной из категорий, указанных выше, но должен представлять электронную декларацию в силу положений НК РФ применительно к конкретному налогу. Практически в 100 % данное правило работает в отношении декларации по НДС.

При этом налогоплательщику следует выбрать такого оператора электронного документооборота, который соответствует требованиям ФНС России, иначе станет невозможно соблюдать порядок подачи и деклараций, и иных сведений.

Во всех остальных случаях представление информации по ТКС – право налогоплательщика, а не обязанность.

ВСЕГДА ЛИ МОЖНО НАПРАВИТЬ ДОКУМЕНТЫ НАЛОГОВИКАМ ПО ТКС?

Нет, не всегда. При истребовании документов (информации) налоговыми органами налогоплательщик обязан руководствоваться нормами НК РФ, а также порядком, утверждённым ФНС России. Из них следует, что представить документы по ТКС налогоплательщик вправе, только если выполняются все условия:

- документы изначально существуют как электронные;

- документы были созданы по форматам, установленным ФНС России.

Основная доля имеющихся форматов для электронной передачи документов была утверждена ФНС ещё в 2012 году.

Однако в связи с изменением законодательства в 2015 году форматы были обновлены для ряда электронных документов.

А в конце 2015 года прошли регистрацию в Минюсте РФ приказы ФНС России, утвердившие форматы для электронных первичных документов о передаче товара и передаче результатов работ (оказании услуг).

В настоящее время утверждены форматы следующих документов: счёт-фактура; книга покупок; книга продаж; журнал полученных и выставленных счетов-фактур; акт приёмки-сдачи работ (услуг); дополнительный лист книги покупок; дополнительный лист книги продаж; товарная накладная (ТОРГ-12); корректировочный счёт-фактура; ответ на требование о представлении пояснений. На сегодняшний день указанный перечень документов является исчерпывающим.

В соответствии с требованиями ФНС России данные документы должны быть созданы и представлены в виде xml-файлов.

Следовательно, для документов, составленных в оригинале на бумажном носителе, кодексом не предусмотрено электронное направление при истребовании их налоговиками. Для них придётся применить способ представления «по старинке»: создать и заверить бумажные копии. Правда, жёсткие ограничения по способу передачи традиционно созданного документа НК РФ устанавливает только на случай проверок.

МОЖНО ЛИ НАПРАВИТЬ КОПИИ ЗАПРОШЕННЫХ ДОКУМЕНТОВ ЧЕРЕЗ ТКС В ВИДЕ СКАНИРОВАННЫХ ИЗОБРАЖЕНИЙ?

Поэтому налоговиками были утверждены не только форматы для создания электронных документов (.xml), но и форматы для передачи скан-образов документов. Однако в разъяснениях представители ФНС России уточнили, что так можно направить на запрос проверяющих только бумажные в оригинале документы.

В настоящее время утверждены форматы для скан-копий следующих документов: счёт-фактура, корректировочный счёт-фактура, ТТН, акт приёмки-сдачи работ (услуг), ГТД, добавочный лист к ГТД, спецификация (калькуляция, расчёт) цены (стоимости), товарная накладная (ТОРГ-12), договор (соглашение, контракт) и дополнение к договору, отчёт НИОКР. Передать скан-копию разрешено в форматах .tif, .jpg, .pdf, .pgn. При этом изображение документа должно быть черно-белым с использованием 256 градаций серого и с разрешением от 150 до 300 точек на дюйм.

Таким образом, налогоплательщик в ответ на требование о представлении документов вправе направить в налоговый орган скан-образы только указанных в перечне документов. Заверять скан-копии печатью и подписью не нужно.

В КАКОМ ЖЕ ПОРЯДКЕ СЛЕДУЕТ НАПРАВЛЯТЬ В НАЛОГОВУЮ ИНСПЕКЦИЮ ДОКУМЕНТЫ, КОТОРЫЕ СОСТАВЛЕНЫ В ЭЛЕКТРОННОМ ВИДЕ, НО ПО НЕ УТВЕРЖДЁННОМУ ФОРМАТУ?

На этот вопрос представители ФНС России отвечали в письмах 2015 года. Чиновники указали, что в таких ситуациях документ представляется на бумажном носителе в виде заверенной налогоплательщиком копии с отметкой о подписании документа квалифицированной электронной подписью. Аналогичные разъяснения содержатся и в ранее изданных письмах Минфина России.

Таким образом «неформатные» электронные документы, которые в ходе проверки истребуют налоговые органы, по ТКС отправить в инспекцию нельзя. Предварительно они должны быть распечатаны, должным образом заверены и на бумажном носителе представлены в налоговый орган.

БУДЕТ ЛИ ИНФОРМАЦИЯ «НЕ ПО ФОРМАТУ» ВООБЩЕ СЧИТАТЬСЯ ЗА ДОКУМЕНТ НАЛОГОВИКАМИ?

В любом случае вопрос признания информации юридически значимым документом решается не только Налоговым кодексом.

Есть Закон «Об электронной подписи», и он признаёт любую информацию в электронной форме, подписанную КЭП, электронным документом, равнозначным документу на бумаге, подписанному собственноручно.

А с 30 января 2016 года работает поправка, распространяющая применение такого электронного документа на любые правоотношения. Исключение, как и раньше, составляют случаи, когда нормативно установлено требование создать документ только на бумаге.

Заметим, что на практике налогоплательщики при взаимодействии с ИФНС используют именно КЭП.

А значит, в принципе любое отправление с такой подписью, в отношении которого не установлено иных обязательных требований, является полновесным документом.

Ещё раз отметим, что особые требования предусмотрены НК РФ только в отношении электронных деклараций и документов по запросу инспекции в рамках проверки.

Итак, при получении требования представить документы в налоговую инспекцию лишь очень немногие из них допускается передать в виде электронного документа.

Возможность передать истребуемые документы по ТКС в виде скан-копий, заверенных КЭП налогоплательщика, распространяется на документы, созданные на бумаге, и число таких документов пока невелико.

Необходимость расширить перечень бумажных документов, которые могут быть представлены в электронном виде, очевидна и самим контролёрам, которые выдвигают соответствующие законотворческие инициативы.

В то же время каждый налогоплательщик по собственной инициативе может передать в налоговую инспекцию по ТКС любую информацию, в том числе и электронные копии документов.

Источник: https://bishelp.ru/business/o-peredache-informacii-v-elektronnom-vide-v-nalogovuyu-inspekciyu

Электронный документооборот c ФНС: новые требования к участникам закупок

С 1 июля требования к компаниям, обязанным сдавать отчетность в электронном виде, ужесточаются. Имеются в виду обязанности налогоплательщиков по получению ими электронных требований от ФНС.

С 1 июля 2016 г. требования к компаниям, в обязанности которых входит сдача отчетности в электронном виде, ужесточаются. Имеются в виду обязанности налогоплательщиков по получению электронных требований от налоговых органов.

Что же изменится?

Законом № 130 от 1 мая 2016 внесены изменения в НК России (ст. 23 и 76).

Теперь в обязанности компаний входит обеспечение получения сообщений, а также документов от налоговых органов в течение 10 дней с момента, когда возникает обязанность сдавать отчет по ТКС.

При неисполнении этого требования налоговики вправе заблокировать счет (НК России, статья 76, пункт 3.), пока компанией не будет обеспечен прием документов от ИФНС.

Налоговая служба имела право на блокировку расчетного счета в случае, если компанией не была направлена квитанция о приеме в ответ на поступившее требование, и ранее. Однако после того как в силу вступили поправки к закону, наказывать будут также за отсутствие возможности передавать требования в электронной форме.

Кого это коснется среди участников закупок?

Изменения в законодательстве коснутся следующих компаний:

1) которые обязаны сдавать отчетность в ИФНС через оператора ЭДО — то есть плательщиков НДС, применяющих общий режим налогообложения,

2) в которых численность сотрудников превышает 100 человек.

У организаций, добровольно пользующихся системой ЭДО, все будет по-прежнему. Получать требования от налоговой инспекции они смогут в электронной форме и на бумаге.

Какие трудности могут возникнуть при сдаче отчетности через посредников?

Список действий, которые обязан выполнить абонент, сдающий отчеты через посредника, значительно больше, чем у фирм, подключенных напрямую к оператору. Помимо этого, не так просто проводить проверку наличия действующего соглашения у посредника с оператором.

Какая электронная подпись требуется для получения требований ИФНС?

Для получения требований из налоговой требуется квалифицированная электронная подпись (КЭП). Такая же подпись применяется при подписании документов на выдачу банковских гарантий во многих банках.

В связи с этим наши специалисты рекомендуют участникам закупок при получении нового или продлении действующего сертификата электронной подписи приобретать универсальную ЭП.

Многие ее называют 2-в-1, потому что она позволяет принимать участие как на 5 федеральных электронных площадках, так и на более чем 100 коммерческих, а также подписывать докуенты при ЭДО или через КриптоАРМ, сдавать отчетность.

Каким образом компаниям-участникам закупок выполнять требование?

При отчете напрямую через оператора нужно сделать следующее:

- убедитьcя в наличии договора компании с оператором;

- проверить, действует ли КЭП данной компании (может быть, срок действия истек).

Стоит обратить внимание на то, что пользователь системы ЭДО должен иметь полномочия на получение документов. Руководитель такие полномочия имеет по умолчанию, однако при передаче своих полномочий одному из сотрудников (к примеру, главному бухгалтеру организации) на него нужно составить доверенность.

При отчете компаний через посредника необходимо сделать следующее.

- Обеспечить заключение договора с посредником. При этом нужно предусмотреть в договоре, что в обязанности посредника входит получение документов от ИФНС, отправление в ответ квитанции о приеме и доставка полученных документов. Если этот пункт не будет предусмотрен договором, а посредник в силу каких-либо причин не отправит квитанцию, вследствие чего компании заблокируют счет, она не сможет предъявлять посреднику претензий.

- Обеспечить оформление доверенности на уполномоченного представителя. В такой доверенности необходимо указать компанию-посредника, а также сотрудника, который несет ответственность за передачу отчетности, прописать объем полномочий. Обязательно нужно зафиксировать право на отправку и получение документов из налоговых органов и на отправку квитанций о приеме документов.

- Обеспечить отправку доверенности в налоговые органы. На основании закона №130 от 1 мая 2016 налогоплательщики имеют лишь три дня после передачи своих полномочий для представления копии доверенности в ИФНС. Это можно сделать лично либо по ТКС, правда, пока не разработан конкретный порядок передачи такого документа.

- Убедиться, что посредник обеспечил заключение договора с оператором ЭДО. С того момента, как подписана доверенность, посредник становится абонентом системы ЭДО, а это значит, что он должен иметь договор с оператором, а также сертификат ключа подписи. Осуществлять контроль таких договоров налоговые органы будут таким же образом, как в случае прямых контактов с организацией-налогоплательщиком

Как подключиться в оператору ЭДО напрямую?

Это очень просто. требуется только КЭП и 5 минут свободного времени. Например, таким оператором ЭДО является ЗАО «ПФ «СКБ Контур», представляющий систему ЭДО Диадок.

При первом входе по электронной подписи в обслуживающую организацию ИФНС направляется автоматически сформированное уведомление о применении ЭДО.

И компания становится выполнившей новые обязанности по получению электронных требований от налоговых органов, так как они станут приходить в ваш ящик в Диадоке, а также уведомления о получении новых документов и сообщений будут дублироваться на адрес электронной почты, указанный Вами при регистрации. Еще стоит отметить, что все больше и больше участников закупок и прочих компаний используют в своей повседневной деятельности ЭДО, т.к. это позволяет значительно сократить издержки на пересылку и хранение документов.

Теги: налоговая служба, требования, закупки, электронная подпись,

Количество просмотров: 146

Пожалуйста, оцените, насколько был полезен данный материал

Источник: https://fksrf.pro/info/167.html

Как электронные документы проверяют налоговики

В этой статье рассмотрим сроки хранения электронных документов и требования к их представлению контролерам в ходе выездной налоговой проверки

Каждый раз, когда в компанию собираются с выездной проверкой налоговики, любой даже самый щепетильный в вопросах документооборота бухгалтер начинает вспоминать — все ли документы на месте.

И если в случае с бумажными документами все более-менее понятно, то с электронными носителями вопросов довольно много.

В сегодняшней статье рассмотрим сроки хранения электронных документов и требования к их представлению контролерам.

Сроки и условия хранения электронных документов

Приказом Минкультуры РФ от 31.03.2015 №526 к хранению электронных документов предъявляются определенные требования. В своем документе №ПЗ-13/2015 Минфин России отметил, что в целях организации хранения электронных документов (в том числе и первичной бухгалтерской документации) нужно придерживаться именно этих требований.

В частности, приказом оговорены следующие условия хранения документов ЭДО:

- каждая единица электронного документа обязана храниться не менее чем в двух экземплярах на разных физических устройствах;

- в компании должна быть организована техническая возможность для копирования, открытия, перезаписи электронных документов и контроля над их физическим и техническим состоянием;

- в организации обязано быть обеспечено надежное хранение электронных документов, исключающее возможность их утраты, уничтожения, искажения данных, несанкционированного доступа третьих лиц с целью хищения или рассылки.

О сроках хранения электронных документов в нормативных актах говорится довольно размыто, поэтому эти требования равнозначны как для бумажных, так и электронных носителей.

Для разных видов документов налоговым и бухгалтерским законодательством предусмотрены разные сроки хранения в зависимости от важности бумаги, ее потребности при ведении бухучета, а также исчислении и уплате налогов.

А именно:

- Бухгалтерские документы (счета-фактуры, акты сверок, накладные) согласно положениям Федерального закона от 06.12.2011 №402-ФЗ хранятся пять лет после года, в котором они применялись для формирования отчетности в последний раз.

Примечательно, что УПД является гибридом счета-фактуры и передаточного документа, для счета-фактуры и первички сроки хранения разные (пять и четыре года соответственно). Более того в ряде случаев сроки могут быть продлены. Таким образом, срок хранения УПД определяется индивидуально для каждого случая.

О том, что такое УПД и как его применять, читайте в нашей статье: «Обновилась форма универсального передаточного документа (УПД)».

- Договорные документы (договоры, акты оказания услуг, спецификации, дополнительные соглашения) хранятся от 5 лет до постоянного хранения в зависимости от типа документа и срока его действия.

- Прочая документация (письма, решения, справки), как правило, хранится в среднем не менее пяти лет.

Со сроками хранения самих электронных документов все понятно, они аналогичны срокам хранения бумажных носителей. Однако электронный документ невозможно считать подлинным и имеющим юридическую силу без его подписи ЭЦП. Возникает вопрос — как проверить подлинность электронного документа, если срок действия сертификата ЭЦП закончился?

Как известно, срок действия сертификата ЭЦП составляет один год, что намного меньше, чем срок хранения самих электронных документов. Согласно положениям Федерального закона от 06.04.

2011 №63-ФЗ при проверке электронной подписи сертификат ЭЦП должен быть или еще действующим, или иметь доказательство о своем действии на момент подписания документа.

Таким доказательством может выступать, например, штамп времени и данные о действительности ЭЦП, представляемые удостоверяющим центром.

Важный момент, если удостоверяющий центр, выдавший ЭЦП, прекратил свое существование, то сведения о выданных сертификатах никуда не исчезают, они передаются в головной УЦ.

Вся нужная информация сохраняется, более того, необходимые сведения уже содержатся в самом формате подписи, чего вполне достаточно для решения вопроса о юридической силе электронных документов с длительными сроками хранения.

Стоит обратить внимание на то, что компания в ходе проверки налоговиков не обязана подтверждать электронные подписи своих контрагентов. Сама система ЭДО разработана таким образом, чтобы не распознавать документы, подписанные не тем ключом, а значит, все электронные документы от контрагентов с ЭЦП правомерно признаются по умолчанию корректно подписанными и легитимными.

Подключение электронной отчетности от Бухсофт обеспечит грамотное взаимодействие с контролирующими органами!

Нюансы передачи электронных документов контролерам

Следует сразу уточнить, что на сегодня нет специальных регламентов и нормативно-правовых актов, которыми регулировался бы порядок проведения налоговых проверок в компаниях, где ведется электронный документооборот.

Поэтому, как и в случае с хранением электронных документов, нужно обратиться к положениям, применяемым для ведения бумажного документооборота. В письме от 25.07.13 № АС-4-2/13622@ налоговики привели рекомендации по проведению выездных налоговых проверок.

Согласно этому письму проверка документов, в нашем случае электронных, предполагает:

- их визуальное изучение в целях выявления всех требуемых реквизитов;

- оценку правильности произведенных расчетов суммовых и итоговых показателей в первичной документации, отчетах, формах учета;

- оценку документов на предмет их соответствия нормам действующего законодательства;

- проверку подлинности и достоверности данных, изложенных в документах.

Стоит отметить, что в Налоговом кодексе РФ нет положений о том, что электронные документы в обязательном порядке должны сопровождаться изготовлением их бумажных копий. Однако по требованию контролеров любой электронный документ должен быть распечатан.

В целом для построения грамотных взаимоотношений с проверяющими в ходе выездной налоговой проверки нужно обеспечить их программными и техническими средствами для проведения проверочных мероприятий.

Вариантов здесь может быть несколько. Во-первых, предоставление контролеру компьютера, на котором установлено программное обеспечение для просмотра документов. Для неформализованных документов используются привычные программы (Word, Excel). Документы в формате XML-файлов лучше показывать непосредственно в учетной программе.

Во-вторых, формализованные документы можно конвертировать в PDF документы, правда, при этом утрачивается возможность проверки их электронной подписи. В таком случае, можно предоставить XML-файл с ЭЦП и продублировать его в PDF.

В-третьих, проверяемый налогоплательщик может показать все необходимые документы в системе ЭДО, с которой работает. Правда, при этом не исключено, что контролер получит доступ к другим документам, не имеющим отношения к проверке.

Каким же образом в итоге лучше предоставить доступ к электронным документам? Мы рекомендуем обеспечить контролеру отдельное рабочее место за компьютером с установленным на нем средством криптографической защиты информации, возможностью просмотра формализованных документов и данных об электронной подписи через веб-клиент оператора ЭДО, в котором производится обмен электронными документами с контрагентами.

О плюсах перехода на электронный документооборот с Бухсофт читайте в статьях:

Как экономить с электронным документооборотом. Часть 1

Как экономить с электронным документооборотом. Часть 2

Функциональные возможности современных операторов ЭДО позволяют создать отдельного пользователя с ограниченным доступом к конкретным документам, чтобы инспектор мог просматривать только те документы, которые заявлены для целей проведения проверки.

Источник: https://www.BuhSoft.ru/article/893-kak-elektronnye-dokumenty-proveryayut-nalogoviki