Порядок заполнения формы 4-ФСС с примером и пояснениями, Порядок заполнения формы 4-ФСС с примером и пояснениями, Комментарий, разъяснение, статья от 24 июня 2011 года

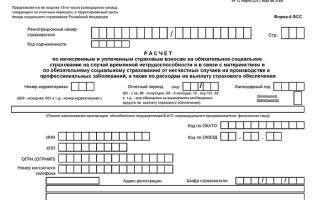

Приказом Министерства здравоохранения и социального развития РФ от 28 февраля 2011 г.

N 156н утверждена новая форма расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а так же по расходам на выплату страхового обеспечения (далее Форма-4 ФСС).

Приказ содержит общие требования, порядок заполнения формы и приложения со справочной информацией.

Новая Форма-4 ФСС отвечает последним изменениям, внесенным в нормативные документы, и применяется с представления отчетности за первый квартал 2011 года.

В отличие от предыдущего Расчета (утвержден Приказом Минздравсоцразвития России от 06.11.2009 г.

N 871н) структура Титульного листа приобрела привычный специалистам вид и не выпадает из общего ряда форм отчетности. Изменениям подвергся и состав Расчета — он дополнен рядом новых таблиц, необходимых для подтверждения применяемых тарифов. В то же время основные таблицы по начисленным и уплаченным страховым взносам и расходам по обязательному страхованию серьезным изменениям не подверглись.

Новая Форма-4 ФСС состоит из двух разделов — раздела 1 «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам» и раздела II «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения».

Форма может быть заполнена с использованием средств вычислительной техники или вручную. Плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 50 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют Расчет по установленным форматам в электронной форме с электронной цифровой подписью.

В случае отсутствия каких-либо показателей, предусмотренных Расчетом, в строке и соответствующей графе ставится прочерк.

Ошибки, допущенные при заполнении Формы-4 ФСС, могут быть исправлены корректурным способом. Исправления должны быть заверены печатью организации или подписью индивидуального предпринимателя, физического лица, не признаваемого индивидуальным предпринимателем, или их представителей.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Титульный лист

Титульный лист содержит основные сведения о страхователе (организация или индивидуальный предприниматель).

Вверху каждой страницы Расчета проставляются «Регистрационный номер страхователя» и «Код подчиненности» в соответствии с документом, выданным при регистрации в территориальном органе Фонда социального страхования: первые десять ячеек — регистрационный номер страхователя, следующие десять ячеек — код обособленного подразделения организации.

Код подчиненности указывает на территориальный орган Фонда, в котором зарегистрирован страхователь.

Последующие реквизиты заполняются в общеустановленном порядке:

Номер корректировки — первичный Расчет код 000, далее при представлении уточняющих расчетов: 001, 002 и т.д.

Отчетный период — 03 (первый квартал), 06 (полугодие), 09 (девять месяцев), 12 (год). Следующие две ячейки этого поля служат для последовательного указания количества обращений страхователя за выделением необходимых средств на выплату страхового возмещения 01, 02 и т.д.

Календарный год — отчетный год.

за расчетный период которого представляется Расчет (уточненный расчет);

Полное наименование — заполняется в соответствии с наименованием, указанным в учредительных документах, либо фамилия, имя, отчество полностью для физических лиц. в соответствии с документом, удостоверяющим личность.

ИНН — индивидуальный номер налогоплательщика в соответствии со свидетельством о постановке на учет в налоговом органе. При заполнении ИНН из десяти знаков, в первых двух ячейках следует проставить нули (00).

КПП — код постановки на учет в соответствии со свидетельством о постановке на учет в налоговом органе.

ОГРН (ОГРНИП) — основной государственный регистрационный номер (основной государственный регистрационный номер индивидуального предпринимателя) в соответствии со свидетельством о государственной регистрации. При заполнении ОГРН, состоящего из тринадцати знаков, в первых двух ячейках следует проставить нули (00).

ОКАТО, ОКПО, ОКОПФ, ОКФС — проставляются коды на основании соответствующего информационного письма органа государственной статистики.

ОКВЭД — код основного вида экономической деятельности страхователя.

Вновь созданные страхователи по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний указывают код по данным органа государственной регистрации, а начиная со второго года деятельности — код, подтвержденный в установленном порядке в территориальных органах Фонда;

Адрес регистрации — юридический адрес для юридических лиц, адрес по месту жительства для физических лиц.

Шифр страхователя — шифр, определяющий категорию плательщика страховых взносов.

Первые три знака — непосредственно шифр. Страхователи, перечисленные в Приложении N 1 к порядку заполнения формы 4-ФСС, определяют шифр по Справочнику (Приложение N 1 к порядку заполнения формы 4-ФСС) на основании категории плательщика страховых взносов. Иные плательщики страховых взносов применяют тариф 2,9% и указывают шифр 071.

В двух следующих ячейках указывается дополнительное расширение к шифрам:

организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения — 01:

организации и индивидуальные предприниматели, уплачивающие единый налог на вмененный доход для отдельных видов деятельности — 02:

организации и индивидуальные предприниматели, применяющие единый сельскохозяйственный налог — 03:

иные плательщики страховых взносов — 00.

Численность работников — среднесписочная численность работников, рассчитанная в порядке, определяемом Федеральной службой государственной статистики для организаций, численность застрахованных лиц, в отношении которых производились выплаты для индивидуальных предпринимателей и физических лиц, не признаваемыми индивидуальными предпринимателями .

Достоверность и полнота сведений в Расчете подтверждается страхователем либо уполномоченным представителем страхователя. В случае подтверждения достоверности и полноты сведений в Расчете руководителем организации — страхователем, индивидуальным предпринимателем или физическим лицом проставляется цифра «1»; в случае подтверждения достоверности и полноты сведений уполномоченным представителем страхователя проставляется цифра «2».

В конце каждой страницы формы необходимо проставить подпись страхователя либо его представителя и дату подписания Расчета.

Для примера заполнен первичный Расчет (форма 4-ФСС) за 1-ый квартал 2011 года. Страхователь — общество с ограниченной ответственностью «Альфа». Расчет заверяется руководителем страхователя.

ООО «Альфа» применяет общую систему налогообложения и не относится к категории страхователя, имеющего право на использование пониженных тарифов страховых взносов. Среднесписочная численность — 49 человек, в том числе женщин 38, работающих инвалидов нет.

В этом случае на Титульном листе в том числе будет указано:

номер корректировки — 000;

отчетный период — 03;

календарный год — 2011;

шифр страхователя — 071/00;

численность работников — 49;

женщин — 38.

Источник: https://docs.cntd.ru/document/902285061

Что такое форма 4-ФФС

Форма 4-ФСС представляет собой документ, в котором отражаются уплаченные взносы по социальному страхованию и травматизму. Данный вид отчетности заполняется ежеквартально.

Документ утвержден приказом министерства здравоохранения РФ от 28 февраля 2011 г. N 156 н. Далее в последующие годы в форму вносились корректировки, последние изменения введены на основании приказа Минтруда от 11.02.2014 г. № 94 н.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — просто позвоните, это быстро и !

просто кликните для звонка

Что такое форма 4-ФСС?

Бланк формы 4 ФСС

Образец заполнения 4-ФСС

Каждый из нас хотя бы раз обращался в медицинское учреждение за лечением и оформлял больничный лист. Первые три дня по больничному листу оплачивает фонд социального страхования, оставшийся период — предприятие из собственных средств.

Именно в форме 4-ФСС отражаются все начисления пособий повременной утрате трудоспособности. Документ необходимо предоставить в орган ФСС (Фонд социального страхования) не позднее 15 числа в месяце, следующем за отчетным периодом.

Данный вид отчетности сдают:

- все предприятия и организации независимо от форм собственности и ведомственной принадлежности;

- индивидуальные (частные) предприниматели, которые имеют в штате сотрудников.

Ведение документа не распространяется на частных предпринимателей, которые работают единолично (без оформления в штат сотрудников).

Полное название формы звучит таким образом: «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения».

Страхователь до подачи отчетности в орган ФСС должен оплатить такие взносы:

- по временной нетрудоспособности и в связи с материнством — 2,9% от заработной платы;

- по травматизму — от 0,2% до 8,5% от заработной платы, который в конкретной процентной ставке назначается органом ФСС в соответствии с классом профессионального риска после подтверждения основного вида деятельности.

Порядок сдачи формы 4-ФСС в Фонд социального страхования

Форма 4-ФСС предоставляется в Фонд социального страхования по месту регистрации.

Номер филиала указывается в карточке, которая была получена при регистрации в ФСС.

Документ сдается за каждый квартал, полугодие, 9 месяцев и за год в такие сроки:

- за квартал — с 1 до 15 апреля;

- за полугодие — с 1 до 15 июля;

- за 9 месяцев — с 1 до 15 октября;

- за год — с 1 до 15 января.

Форму 4-ФСС можно сдавать в орган ФСС различными способами:

- Предоставить лично в бумажном виде в орган ФСС по месту регистрации. В этом случае имеется возможность ответить на вопросы по имеющимся данным, прокомментировать какую-либо стоку из бланка. На руках остается документ со штампом инспектора.

- В электронном виде. В этом случае необходимо заключить договор на обслуживание предприятия оператором филиала ФСС. Данный способ сдачи удобен тем, что позволяет отправить форму в последний момент. Сдача отчета подтверждается сообщением о доставке, что может послужить доказательством в случае сбоя системы.

- Отправка электронным письмом. Данный способ сдачи отчета рекомендуется использовать только в экстренных случаях. Это связано с тем, что оператор данные из электронного письма вводит в базу самостоятельно вручную, что может способствовать техническим ошибкам в процессе ввода.

За неуплату взносов в Фонд социального страхования и непредставление отчетности в регламентированные сроки на предприятие налагают административные взыскания:

- при неуплате взноса или уплате частично — 20 % от неуплаченной суммы страховых взносов (125-ФЗ, статья 19, пункт 1, абзац 5);

- при несвоевременной сдаче — 5 % суммы страховых взносов, но не менее 1000 рублей (212-ФЗ, статья 46, часть 2).

Порядок заполнения отчета 4-ФСС

На титульном листе необходимо заполнить ячейки, в которых указывается отчетный период:

- за квартал — код 03;

- за полугодие — код 06;

- за 9 месяцев — код 09;

- за год — код 12.

При заполнении шифра страхователя указывается код в соответствии с применяемым методом бухгалтерского учета, например, если используется ставка общей системы налогообложения, ставится код 071.

Далее указывают в ячейках режим налогообложения компании и то, является ли учреждение бюджетным. Если организация подлежит ликвидации, в ячейке «Прекращение деятельности» следует поставить букву «Л».

Далее в соответствующей графе необходимо указать номер и дату доверенности ответственного лица, если документ не предоставляется лично руководителем.

Теперь можно заполнить «Раздел 1». Если в организации имеются задолженности по оплате взносов на начало отчетного периода, в первой строке указываются данные суммы. Если же имеются переплаты, заполняются строки с кодами 13 и 14. В строке с кодом 12 отражается задолженность ФСС на начало отчетного года.

Сумма страховых взносов прописывается в строке с кодом 2. В графе 1 указывается начисление по взносу с начала расчетного периода (в первом квартале значение не указывается, а в остальных отчетных периодах итог постепенно увеличивается), далее в следующей ячейке указываются данные за последние три месяца итого, а ниже – помесячно.

В графе 2 суммируются начисленные взносы за текущий и предыдущий квартал. В отчете за первый квартал эта цифра будет равна сумме взносов за последние три месяца, а во втором квартале и последующих значение будет идти с нарастающим итогом.

Если на протяжении отчетного периода Фондом социального страхования были возвращены суммы уплаченных социальных пособий, данные значения указывают в строке с кодом 6.

Возмещение пособий выполняется в течение отчетного периода, а до окончания квартала сдать промежуточный отчет, приложить к нему все необходимые документы и заявление о возмещении сумм пособий.

Строки с кодом 3 и 4 обычно заполняются по результатам проверок, если в результате проверки обнаружено занижение ставки взноса за текущий год или ранние периоды, данные указываются в этих строках. Если же была выполнена ошибочная переплата взноса, например, по больничному листу, данные отображаются в строке с кодом 5.

Выплата пособий по временной утрате трудоспособность отображается в строке с кодом 15. Перечисленные по взносам денежные средства указываются в строке с кодом 16.

Далее необходимо отнять от задолженности соцстраха (коды 12+ 15) данные строки с кодом 16, в результате получится:

- положительное значение — заполняется строка с кодом 9 (возмещение данному предприятию);

- отрицательное значение — заполняется строка с кодом 19 (сумма к уплате ФСС предприятием).

В «Разделе 2» отражаются начисления взносов при несчастных случаях на производстве и профессиональных заболеваниях. В таблице 3 указываются суммы взносов для физических лиц. Введена новая таблица 4.5, в которой следует отражать данные о применении пониженного тарифа страховых взносов.

Таблица 6 предназначена для указания заработной платы сотрудников предприятия, из которой исчисляется процент для размера страхового тарифа. В третьей графе показывают выплаты, на которые необходимо начислять взносы, а в 5 –суммы, не подлежащие обложению налогом.

В таблице 7 выполняется расчет и начисление взносов. Заполняется практически таким же образом, как первая таблица. Таблицы 8 и 9 заполняются по подобию второй таблицы первого раздела формы 4-ФСС.

В таблице 10 введены нововведения, теперь здесь указывается информация о результатах специальной оценки условий труда или аттестации рабочих мест.

Порядок сдачи формы 4-ФСС в электронном виде

Форма 4-ФСС принимается на Шлюзе Фонда СС РФ. Для этого на сайт загружается зашифрованный xml-файл. Получить данный файл для работы модно на Портале ФСС РФ.

Для этого изначально необходимо пройти регистрацию на этом портале и получить расширенные права доступа.

Заполняется данные организации в карточке, затем заявление страхователя, которое затем распечатывается и подписывается руководителем и заверяется печатью.

Далее заявление передается в орган ФСС. В течение недели на электронную почту придет ответ с расширенными правами пользователя, затем приступить к формированию отчета в электронной базе.

Видео на тему: «Форма 4-ФСС. Рекомендации по заполнению»

Источник: https://lawyer-consult.ru/other/terminy-i-opredeleniya/chto-takoe-forma-4-ffs.html

Как заполнить форму 4-ФСС

Титульный лист<\p>

Титульный лист расчета по страховым взносам содержит следующие данные о страхователе: — регистрационный номер (код) страхователя, указанный в извещении (уведомлении) страхователя, которое выдается при регистрации (учете) в территориальном органе ФСС России.

Он указывается также в верхней части каждой заполняемой страницы расчета по страховым взносам; — код подчиненности, состоящий из пяти цифр, указывающий на территориальный орган Фонда, в котором страхователь зарегистрирован в текущий момент; — дополнительный код, предусмотренный для обособленных подразделений организаций.

Он также указывается в верхней части каждой заполняемой страницы расчета по страховым взносам; — ИНН, КПП (если уплату страховых взносов осуществляет обособленное подразделение, указывается КПП обособленного подразделения), ОГРН или ОГРНИП, ОКОПФ, ОКАТО, ОКПО, ОКФС и ОКВЭД.

В адресной части расчета по страховым взносам указывается полное наименование организации (обособленного подразделения) или фамилия, имя, отчество индивидуального предпринимателя, физического лица. Полное наименование организации должно соответствовать наименованию, указанному в учредительных документах.

Физические лица указывают полностью, без сокращения фамилии, имени, отчества в соответствии с документом, удостоверяющим их личность. При представлении в территориальный орган Фонда расчета по страховым взносам отражается отчетный период.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года, которые обозначаются цифрами 3, 6 и 9. Расчетным периодом признается год, обозначаемый цифрой 0. При обращении страхователя в территориальный орган Фонда за выделением средств до завершения отчетного периода указывается «1».

При подаче отчетности за I квартал 2010 года следует проставить обозначение отчетного периода цифрой 3.

Раздел I формы 4-ФСС РФ

В разделе I «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам» плательщики страховых взносов, в т.ч.

применяющие пониженные тарифы страховых взносов в соответствии с законодательством, указывают шифр, определяющий их категорию:

041 — сельскохозяйственные товаропроизводители, отвечающие критериям, указанным в ст. 346.

2 Налогового кодекса РФ, за исключением организаций и индивидуальных предпринимателей, применяющих ЕСХН, организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования.

Тариф страхового взноса этой категории составляет 1,9% базы для начисления страховых взносов;

051* — организации и индивидуальные предприниматели, имеющие статус резидента технико-внедренческой особой экономической зоны и производящие выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны;

* Шифр 051 не применяется для обозначения организаций и индивидуальных предпринимателей, применяющих УСН, уплачивающих ЕНВД, ЕСХН, а также для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II, III группы.

— общественные организации инвалидов (в т.ч. созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, их региональные и местные отделения; — организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда — не менее 25%; — учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов, за исключением плательщиков страховых взносов, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утв. постановлением Правительства РФ от 28.09.2009 N 762. Тариф страхового взноса этой категории — 0% базы для начисления страховых взносов;

061 — плательщики страховых взносов, производящие выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II, III группы.

https://www.youtube.com/watch?v=i6aDupQswBo

Тариф страхового взноса зависит от категории плательщика (041, 051, 071), которая является преимущественной при заполнении расчета по страховым взносам;

071 — остальные плательщики страховых взносов. Для них тариф страхового взноса составит 2,9% базы для начисления страховых взносов.

Таблица 1 формы 4-ФСС РФ

Данные о расчетах по страхованию заполняются на основе записей в бухгалтерском учете страхователя.

По строке 1 показывается остаток по кредиту счета по расчетам с ФСС России по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством на начало расчетного периода. Данный показатель должен соответствовать показателю стр.

19 «Задолженность за страхователем на конец отчетного (расчетного) периода» расчета по страховым взносам за предыдущий расчетный период (кроме 1 января 2010 года). На протяжении расчетного периода данный показатель не меняется. Если задолженности нет, в строке проставляется прочерк.

При наличии задолженности территориального органа Фонда перед страхователем на начало расчетного периода, она не отражается по этой строке с минусом: для ее указания в табл. 1 предусмотрена стр. 12 (см. ниже).

По строке 2 отражается сумма начисленных страховых взносов, подлежащая зачислению в территориальный орган Фонда с начала года на начало квартала и за отчетный квартал (месяцы); по стр.

3 — суммы страховых взносов, начисленные страхователю территориальным органом Фонда по результатам выездных и камеральных проверок на начало квартала и за отчетный квартал (месяцы); по стр.

4 — сумма страховых взносов, доначисленная за прошлые годы страхователем. Данный показатель будет заполняться с 2011 года.

По строке 5 отражаются суммы не принятых к зачету расходов по актам выездных и камеральных проверок, проведенных территориальным органом Фонда, на начало квартала и за отчетный квартал (месяцы).

По строке 6 показываются суммы денежных средств, полученные от территориального органа Фонда на банковский счет страхователя в порядке возмещения расходов, превышающих сумму начисленных страховых взносов, на начало квартала и за отчетный квартал (месяцы).

По строке 7 отражаются суммы, перечисленные территориальным органом Фонда на банковский счет страхователя в качестве возврата излишне уплаченных (взысканных) сумм страховых взносов, а также зачет суммы излишне уплаченных (взысканных) страховых взносов в счет погашения задолженности по пеням и штрафам, подлежащим взысканию.

Строка 8 — контрольная, в ней указывается сумма стр. 1-7.

По строке 9 показывается сумма задолженности на конец отчетного (расчетного) периода на основании данных бухгалтерского учета страхователя, при этом:

— по строке 10 — сумма задолженности за территориальным органом ФСС РФ на конец отчетного периода, образовавшаяся за счет превышения произведенных расходов на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством над суммой страховых взносов, подлежащих перечислению в территориальный орган Фонда;

— по строке 11 — сумма задолженности за территориальным органом Фонда, образовавшаяся за счет излишне уплаченных страхователем сумм страховых взносов на конец отчетного периода.

По строке 12 «Задолженность за территориальным органом Фонда на начало расчетного периода» показывается сумма задолженности на начало расчетного периода (кроме 1 января 2010 года):

— по строке 13 — сумма задолженности за территориальным органом Фонда на начало расчетного периода, образовавшаяся за счет превышения расходов на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством над суммой страховых взносов, подлежащих перечислению в территориальный орган Фонда, которая на протяжении расчетного периода не меняется (на основании данных бухгалтерского учета страхователя);

— по строке 14 — сумма задолженности за территориальным органом Фонда, образовавшаяся за счет излишне уплаченных страхователем сумм страховых взносов на начало расчетного периода.

По строке 15 отражаются расходы на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, произведенные страхователем, нарастающим итогом с начала расчетного периода. Данный показатель должен соответствовать контрольной стр. 16 гр. 4 табл. 2 расчета по страховым взносам.

По строке 16 показываются суммы страховых взносов, перечисленных страхователем на лицевой счет территориального органа Фонда, открытый в органах Федерального казначейства, с указанием даты и номера платежного поручения, на начало квартала и за отчетный квартал (месяцы). При уплате взносов в ФСС РФ следует руководствоваться п. 2 ст. 15 Закона N 212-ФЗ: сумма страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащая уплате в Фонд, подлежит уменьшению плательщиками страховых взносов на сумму произведенных ими расходов на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования в соответствии с законодательством Российской Федерации. Если за отчетный период выплачивались пособия работникам за счет средств соцстраха, в отчетности это найдет свое отражение не только в разделах, посвященных расходованию средств Фонда, но и в данной строке, т.к. зачтенные страхователем при платеже суммы повлияют на показатель стр. 16.

По строке 17 отражается списанная сумма задолженности страхователя в соответствии с решением ФСС России, принимаемым на основании постановления Правительства РФ от 17.10.2009 N 820 или в соответствии с нормативными правовыми актами Российской Федерации, принимаемыми в отношении списания недоимки.

Строка 18 — контрольная, в ней показывается сумма стр. 12, 15, 16 и 17.

По строке 19 показывается задолженность за страхователем на конец отчетного (расчетного) периода на основании данных бухгалтерского учета страхователя, в т.ч. недоимка (стр. 20).

При заполнении табл. 1 следует учесть, что в стр. 2, 3, 5, 6, 15, 16 показываются суммы нарастающим итогом с начала расчетного периода (гр. 3) с подразделением «на начало квартала» и «за отчетный квартал»; отдельно указываются суммы с разбивкой по месяцам (гр. 1).

Таблица 2 формы 4-ФСС РФ

В данной таблице отражаются расходы на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода с выделением сумм, выплачиваемых за счет федерального бюджета. Кроме того, из общих сумм выделяются суммы пособий внешним совместителям.

В графе 4 отражаются расходы нарастающим итогом с начала расчетного периода, зачтенные в счет страховых взносов, начисляемых в ФСС РФ, в т.ч. в гр.

5 — выплаты, произведенные за счет средств федерального бюджета сверх установленных норм: — лицам, пострадавшим от радиационных воздействий, в случаях, установленных законодательством; — оплата четырех дополнительных выходных дней для ухода за детьми-инвалидами; — дополнительные расходы на выплату пособий по временной нетрудоспособности, по беременности и родам, связанные с зачетом в страховой стаж застрахованного лица периодов службы, в течение которых гражданин не подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с ч. 4 ст. 3 Федерального закона от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон N 255-ФЗ), влияющие на определение размеров пособий с 1 января 2007 года (60, 80, 100% среднего заработка, на который начисляются страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством).

По строке 1 отражаются расходы на пособия по временной нетрудоспособности и число случаев назначения пособий по временной нетрудоспособности за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством на основании первичных листков нетрудоспособности за отчетный период (гр. 1). Из них по стр. 2 выделяются расходы на выплату пособий по временной нетрудоспособности лицам, работающим по внешнему совместительству, и число случаев назначения пособий по временной нетрудоспособности на основании первичных листков нетрудоспособности за отчетный период (гр. 1).

По строке 3 показываются расходы на выплату пособий по беременности и родам, из них по стр. 4 — выплаты гражданам, работающим по внешнему совместительству, и число случаев назначения пособий по беременности и родам (гр. 1).

Пример заполнения таблицы 1 за I квартал 2010 года

Таблица 1

Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| Наименование показателя | Код строки | Сумма | |

| 1 | 2 | 3 | |

| Задолженность за страхователем на начало расчетного периода | 1 | — | |

| Начислено страховых взносов | 2 | 78 900,45 | |

| на начало квартала | — | ||

| за отчетный квартал (месяцы) | 78 900,45 | ||

| январь | 21 004,67 | ||

| февраль | 26 135,55 | ||

| март | 31 760,23 | ||

| Начислено страховых взносов по актам проверок | 3 | — | |

| на начало квартала | — | ||

| за отчетный квартал (месяцы) | — | ||

| январь | — | ||

| февраль | — | ||

| март | — | ||

| Начислено страховых взносов страхователем за прошлые годы | 4 | — | |

| Не принято к зачету расходов территориальным органом Фонда | 5 | — | |

| на начало квартала | — | ||

| за отчетный квартал (месяцы) | — | ||

| январь | — | ||

| февраль | — | ||

| март | — | ||

| Задолженность за территориальным органом Фонда на начало расчетного периода | 12 | — | |

| в том числе | за счет превышения расходов | 13 | — |

| за счет переплаты страховых взносов | 14 | — | |

| Расходы на цели обязательного социального страхования | 15 | 46 780,32 | |

| на начало квартала | — | ||

| за отчетный квартал (месяцы) | 46 780,32 | ||

| январь | 13 670,44 | ||

| февраль | 24 000,00 | ||

| март | 9109,88 | ||

| Перечислены страховые взносы | 16 | 32 120,13 | |

| на начало квартала | — | ||

| за отчетный квартал (месяцы) | 32 120,13 | ||

| дата, номер платежного поручения | |||

| 12.02.2010 | п/п N 17 | за январь | 7334,23 |

Источник: https://lawedication.com/blog/2011/02/03/kak-zapolnit-formu-4-fss/

4-ФСС образец заполнения в 2018 году

Важные моменты по заполнению

Распространены вопросы: надо ли включать в форму 4-ФСС «пустые» разделы и что ставить в незаполненных клетках: прочерк, нули или так и оставлять пустыми?

1) Насчет пустых разделов – можно включать, можно нет, ФСС не предъявляет строгих требований к наличию всех листов в отчете.

2) Насчет прочерков и нулей – тоже самое, ни разу к прочеркам и нулям, проставленным либо нет, инспекторы ФСС не придирались при сдаче Расчёта.

По сравнению с заполнением регистрационных форм при смене гендиректора или добавлению участника в состав ООО, где придираются к каждой букве или цифре или шрифту написания (так как точные требования четко прописаны в законодательстве), здесь в Расчетах в ФСС и ПФР инспекторы лишь требуют, чтобы были верными числа – остатки с прошлых периодов, начисления страховых взносов, уплата должна соответствовать данным ПФР и ФСС.

Ситуация для примера

ООО «Текстиль» применяет упрощенную систему налогообложения (доходы, уменьшенные на величину произведенных расходов) и начисляет взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством по основному тарифу 2,9 процента. Поэтому при заполнении титульного листа формы 4-ФСС бухгалтер указал шифр страхователя – 071/01/00.

По состоянию на 1 января 2018 года организация имела задолженность перед ФСС России по взносам на обязательное социальное страхование и на «травматизм» за декабрь 2017 года в размере соответственно 1798,80 руб. и 888,06 руб.

За I квартал 2018 года выплаты сотрудникам составили 196 833,08 руб., в том числе: за январь – 60 300,00 руб.; за февраль – 66 047,37 руб.; за март – 70 485,71 руб.

В январе, помимо зарплаты, одному из сотрудников было начислено больничное пособие в размере 1183,60 руб., в том числе за счет ФСС России – 1183,60 руб. В феврале двум сотрудникам было начислено больничное пособие в размере 2 960,75 руб. в марте также двум сотрудникам было начислено пособие в размере 3 157,44 руб. Количество дней нетрудоспособности, оплаченных фондом, составило 44 дня.

За I квартал 2018 года организация перечислила в бюджет ФСС России взносы в следующих размерах:

- в январе – 1798,80 руб. (взносы уплачены 18 января – за декабрь 2017 года);

- в феврале – 565,10 руб. (1748,70-1183,60) (взносы уплачены 19 февраля – за январь 2018 года);

- в марте – перечислений не было.

Несчастных случаев на производстве в организации не было. Мероприятия по профилактике травматизма и профзаболеваний не финансировались. Иностранных сотрудников нет. Поэтому таблицы 3.1 раздела I и 8, 9 раздела II формы 4-ФСС не заполняются.

Образец заполнения 4-ФСС в 2018 году

Титульный лист

— Раздел 1 —

— Раздел 2 —

Источник: https://ip-spravka.ru/otchyotnost-za-rabotnikov/raschet-po-forme-4-fss/obrazec-zapolneniya-4-fss

Заполнение формы 4-ФСС

Несмотря на то, что с 2017 года контроль за частью страховых перечислений перешел в компетенцию налоговой службы, выплаты на «травматизм» по-прежнему перечисляются в ФСС. Это значит, что требование сдавать отчет не упразднилось. В статье описывается форма 4 ФСС 2017, образец и порядок ее заполнения.

Новая форма 4 ФСС 2018 – образец заполнения

Бланк по форме 4 ФСС содержит титульный лист и пять табличных областей. Абсолютно все организации должны сдать заполненные титульный лист и таблицы 1, 2 и 5. Пустые ячейки оформляются прочерками.

Вверху каждого листа отчета прописывается регистрационный номер страхователя и код. Внизу страниц – подпись руководителя и дата предоставления отчета.

Рассмотрим подробнее, что представляет собой форма 4 ФСС и как заполнять образец.

Образец заполнения титульного листа формы 4 ФСС

Титульный лист оформляется фирмой-страхователем. Если сдается форма ФСС нулевая, образец заполнения первого листа будет аналогичным.

Рассмотрим, в каком виде сдается форма 4 ФСС за полугодие – образец заполнения приведен на примере ООО «Дельта». В компании работает 10 сотрудников. По результатам проведения специальной аттестации рабочих мест вредных или опасных факторов не выявлено.

За первый квартал компания сдавала нулевой отчет по форме 4 ФСС. Фирма привлекала на работу подрядчиков, но по законодательству взносы на «травматизм» за них не выплачивала. По виду деятельности ООО «Дельта» присвоен первый класс профессионального риска.

Заполним образец формы 4 ФСС в 2017 году по порядку:

- Вверху формы прописывается регистрационный номер страхователя и код подчиненности.

- Пишем номер корректировки. ООО «Дельта» сдает первичный отчет, потому код будет «000».

- ООО «Дельта» сдает отчет за полугодие, поэтому образец для формы 4 ФСС имеет код периода «06», год – 2017.

- Далее указываются данные фирмы по учредительным документам и выписке из ЕГРЮЛ.

- В графе «Среднесписочная численность работников» прописывается количество сотрудников на момент сдачи отчета.

Если отчет заверяет руководитель, то проставляется признак «1», его ФИО, личная подпись и дата.

Форма 4-ФСС образец титул

Заполнение таблиц формы 4 ФСС

Рассмотрим, как далее заполняется форма 4 ФСС (образец оформления табличных областей). Подробный порядок заполнения приведен в приложении № 2 к приказу Минтруда РФ № 107н.

В первой таблице указывается информация о базе для перечисления выплат. В строке 1 укажем общую сумму выплат сотрудникам и объем вознаграждений по месяцам отчетного квартала. В строке 2 прописываются суммы, необлагаемые страховыми взносами (по договорам ГПХ).

В нашем случае это 500 руб. за апрель. В строке 3 указывается разница строк 1 и 2. В ООО «Дельта» нет работающих инвалидов, скидок или надбавок на страховые платежи, поэтому в этих строках проставляется прочерк.

Тарифная ставка равна 0,2 в соответствии с классом профессионального риска.

Так как взносы за подрядчиков ООО «Дельта» не платила, таблица 1.1 не заполняется. В табличной части 2 приводятся расчеты выплат на травматизм. За первый квартал компания сдавала нулевой отчет, поэтому в строке 1 ставим прочерк. Далее рассчитываем размер взноса.

В таб. 1 стр.3 указана облагаемая база 899 500, ставка равна 0,2. Получаем расчет 899 500/100 х 0,2 = 1799. Аналогично считаем размер страховых взносов по месяцам отчетного квартала.

В строке 16 прописываем размер фактически уплаченных страховых выплат. ООО «Дельта» выплатило 1199 р., таким образом задолженность на следующий период равна 600 р. Эта цифра указывается в строке 19.

В табличных областях 3 и 4 указываются сведения о производственных травмах и заболеваниях. Они заполняются, если в отчетном периоде у компании были страховые случаи. В ООО «Дельта» таких случаев не было.

Образец заполнения таблицы 5 формы 4 ФСС включает в себя данные о СОУТ (спецоценке рабочих мест). Здесь прописывается:

- число рабочих мест, которые подлежат спецоценке (стр.1, гр.3);

- рабочие места, в отношении которых спецоценка была проведена (стр. 1, гр.4-6);

- количество работников, чей труд признается вредоносным или опасным (стр. 2, гр. 7-8).

В ООО «Дельта» прошла СОУТ в отношении всех рабочих мест, но вредности или опасности выявлено не было. Заполненный отчет необходимо предоставить до 20 числа (в бумажном виде) и до 25 числа (в электронном формате).

Образец заполнения формы 4 ФСС может варьироваться, в зависимости от исходных данных о компании.

Форма 4 ФСС нулевка: образец заполнения

Если бы в примере оформлялась форма 4 ФСС нулевая, образец заполнения 2017 также не включал бы данных для заполнения табличных областей 3 и 4. Таким образом, нулевая форма 4 ФСС включала бы заполненные:

- титульный лист;

- таблицы 1, 2 и 5.

Это актуально для организаций без работников, если руководителю не начислялась заработная плата за отчетный период.

Источник: https://dedadi.ru/administrativnoe/zapolnenie-formy-4-fss.html