Ставка НДФЛ в 2018 году изменения свежие новости

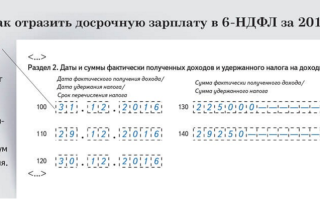

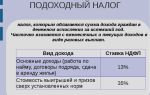

НДФЛ — это налог на доходы физических лиц (подоходный налог). Ставка налога в 2018 году зависит от того, какой доход получает гражданин: зарплату, дивиденды, выигрыш в лотерее и др. Все ставки представлены в нашей таблице, из которой вы сразу узнайте, сколько сейчас составляет процент НДФЛ.

В правительстве и Кремле пока не определились с будущей конфигурацией налогов на доходы физических лиц (НДФЛ), сказал РБК после заседания Госсовета первый вице-премьер Игорь Шувалов.

Отвечая на вопрос о готовности решений в кабинете министров и администрации президента, он ответил: «Нет окончательных решений».

В середине января источники РБК сообщили о том, что после выборов правительство может принять решение о повышении подоходного налога с 13% до 15%. По словам источника, подобный вариант «серьезно обсуждается» в правительстве. При этом налог должен быть повышен для граждан с высоким доходом — порядка 7 млн — 10 млн руб. в год.

Ндфл в 2018 году какие изменения ставка какой процент. будет ли повышение ндфл в 2018 году?

22 марта газета «Ведомости» сообщила, что хотя окончательного решения по повышению налога в правительстве не достигнуто, кабмин уже достиг «консенсуса». В тот же день вице-премьер Аркадий Дворкович заявил, что «не видит ничего страшного» в повышении подоходного налога до 15%.

В то же время, как отмечали источники РБК, против повышения налога выступал финансово-экономический блок — Минфин и Минэкономразвития. О том, что Минфин не поддерживает возможное изменение НДФЛ глава ведомства Антон Силуанов заявлял на Сочинском форуме.

«Я противник изменения ставки НДФЛ. Есть различные подходы: сделать ее прогрессивной, увеличить ставку, сделать прогрессию вместе с необлагаемым минимумом. Мне кажется, не надо трогать налог, который нормально работает», — сказал министр.

Прогрессивная шкала налогообложения. НДФЛ в 2018 году, какие изменения ставка.

Увеличение подоходного налога в 2018 году – одна из ключевых тем текущего года. Политики и экономические обозреватели начали просчитывать возможные выгоды и потери этого шага, мнения разделились, а вносимые на рассмотрение в Госдуму законопроекты ясности не придают.

Некоторые представители политической элиты считают рост налоговой нагрузки на население преждевременной мерой, так как экономика еще недостаточно окрепла.

Оппоненты аргументируют свою приверженность к повышению НДФЛ тем, что в России установлена самая низкая ставка подоходного налога в мире, если ее немного увеличить, население и бизнес смогут приблизиться к международным стандартам, но снижения уровня благосостояния не произойдет из-за незначительности сумм в расчете на одного человека со средней зарплатой.

Повышение подоходного налога в России в 2018 году: варианты изменения НДФЛ

Планы по изменению ставки подоходного налога существуют в нескольких вариантах:

Представители «Справедливой России» предлагают ввести вилку налогообложения НДФЛ с прогрессирующей ставкой. Рост налоговой нагрузки должен прийтись на высокооплачиваемых специалистов. Коммунисты инициируют введение прогрессивной шкалы ставок с внедрением нескольких пороговых значений доходов и базовой величиной ставки в 5%.

Правительство РФ рассматривало вариант, при котором возможно повышение подоходного налога в 2018 или 2019 году сразу для всех категорий налогоплательщиков на 2-3%.

В поддержку последнего предложения активно высказывался бывший вице-премьер Аркадий Дворкович. Он настаивает, что рост ставки до 15% может быть реализован без значительного сопротивления со стороны населения и бизнеса.

Его главный аргумент – дополнительная нагрузка на каждого работающего гражданина будет несущественной, а в масштабах страны может образоваться внушительная сумма, которую целесообразно направить на развитие системы здравоохранения или сферы образования.

Директором института стратегического анализа Игорем Николаевым были произведены прогнозные подсчеты итогов повышения ставки налогообложения доходов физических лиц.

Бюджету это даст дополнительные 600 млрд руб. Но гарантировать направление этой суммы на реализацию программ здравоохранения или образования невозможно.

Налоговая система России не предусматривает строгого целевого предназначения поступлений от НДФЛ.

По мнению Николаева, увеличение подоходного налога в 2018 году даже на 2% станет ощутимым ударом по уровню реальных доходов большей части населения страны. При зарплате в 20 тыс. руб. ежемесячные потери для человека будут составлять 400 руб.

, что в условиях постоянной нехватки денег способно спровоцировать работника на переход в теневой сегмент рынка труда.

Против повышения ставки НДФЛ выступает и Минфин России, глава которого Антон Силуанов называет себя противником роста налога, считая, что это вызовет сокрытие гражданами их реальных доходов.

Не отрицал возможность повышения налога и Президент России Владимир Путин. Но, считая объективным применение дифференцированной шкалы НДФЛ, Президент в ходе «Прямой линии» 7 июня 2018 г. заметил, что при таком подходе неизбежно происходит возврат к зарплатам «в конвертах», а это сводит на нет ожидаемый для бюджета страны результат.

Таким образом, о реальном повышении ставки НДФЛ в ближайшее время говорить пока рано. Рассмотрим некоторые предлагавшиеся варианты повышения подоходного налога.

В Госдуме комитетом по бюджету и налогам был рассмотрен законопроект № 427315-7, которым предусматривается введение прогрессивной системы налогообложения доходов. В этом случае повышение подоходного налога в 2018 году должно будет затронуть только лиц с доходами свыше 3 млн руб. накопительно за год. Общая схема налогообложения имеет жесткую привязку к нескольким пределам заработной платы:

При годовых доходах в пределах 100 тыс. руб. ставка НДФЛ будет равна 5%.

При превышении стотысячного лимита размер налога возрастает до 13% с суммы превышения. Размер зарплаты в пределах первого ограничения облагается по пониженной ставке.

Если годовые доходы превысили уровень в 3 млн руб., происходит повышение подоходного налога в России (в 2018 году это будет внедрено или позже – пока неизвестно). В этом случае налог будет состоять из суммы 382 тыс. руб. и налога по повышенной ставке 18% с дохода, превышающего 3 млн руб.

При достижении предела, равного 10 млн руб., заплатить гражданину придется налог, равный 1,642 млн руб. плюс 25% с суммы превышения верхнего ограничения.

Другим законопроектом предлагается ввести более простую схему прогрессивного налогообложения доходных поступлений физических лиц. В качестве базовой ставки сохраняется уровень 13%. Эта величина действует в отношении годовых сумм доходов в рамках 24 млн руб. Если это пороговое значение будет превышено, ставка возрастает до 18%.

Источник: https://24newsru.ru/ekonomika/29010-stavka-ndfl-v-2018-godu-izmeneniya-svezhie-novosti-19.html

«Ловушки» прогрессивной шкалы НДФЛ

Добрый день, уважаемые коллеги.

Правительство обещало, что налоги не будут повышать налоги, и налоговая нагрузка на мир бизнеса не изменится. По всей видимости, в рамках выполнения этого обещания было принято решение – не увеличивать налоговую нагрузку на бизнес, а начать с граждан.

Итак, в Госдуму подан законопроект о введении прогрессивной шкалы НДФЛ: Законопроект №427315-7 «О внесении изменений в Налоговый кодекс Российской Федерации в части введения прогрессивной шкалы ставки налога на доходы физических лиц». Т.к.

налогоплательщиками налога на доходы физических лиц являются граждане, то, возможно, граждане будут платить повышенные налоги. Что написано в данном законопроекте?

Итак, с 1 января 2019 года планируется (если этот законопроект станет законом, а он станет законом) для тех граждан, которые получают менее 100 тысяч рублей в год, НДФЛ будет равен 5%.

Те россияне, которые будут получать от 100 тысяч рублей в год до 3 миллионов рублей в год, для них подоходный налог сохранится на прежнем уровне 13% (более точно 5 000 рублей + 13% с суммы, превышающей 100 000 рублей).

Я прокомментирую, почему не все так просто и радостно. Конечно, нормальные граждане, которых больше 90%, искренне считают, что налоги надо брать с богатых, а типа «я мало зарабатываю, с меня налоги брать не стоит».

Дорогие граждане, рано радоваться. Как раз с вас налоги и будут брать по-настоящему! Богатые как не платили, так и не будут платить, по большому счету…

Те же граждане, которые будут получать от 3 миллионов до 10 миллионов рублей в год, должны будут заплатить НДФЛ: 382 000 рублей + 18% с суммы, превышающей 3 000 000 рублей.

А самые богатые, те граждане, которые будут получать зарплату свыше 10 миллионов рублей в год должны будут заплатить НДФЛ: 1 642 000 рублей + 25% с суммы, превышающей 10 000 000 рублей. Именно они сами, ведь работодатель в данном случае является налоговым агентом и лишь взыскивает этот налог.

Коллеги, какие минусы я вижу в данном законопроекте и в данном подходе? Казалось бы, решается социальная проблема: возьмем деньги с богатых и распределим в пользу бедных.

Казалось бы, естественно, большинство граждан России это поддержит. Но я вам покажу, где «ловушки»…

Первая «ловушка».

Представьте более-менее значительную инфляцию, а государство вдруг забудет проиндексировать соответствующие предельные величины (государству будет выгодно забыть проиндексировать соответствующие предельные величины).

Во время инфляции проходит несколько лет, и благодаря инфляции ваша зарплата повышается. Вдруг вы заметили, как перешли в категорию тех, кто платит налоги по повышенным ставкам. В этом и заключается основная опасность, но она не единственная.

Например, у вас была заработная плата 8,3 тысячи рублей. Инфляция. Вам немного повысили зарплату… Хлоп! И вы уже переходите в категорию, когда платите не 5%, а 13%.

Допустим, возникает сильная инфляция. Если раньше работодатель платил вам 25 тысяч, то теперь ему нужно платить все 250 тысяч. Высокая инфляция, когда 250 тысяч сейчас равны прежним 25 тысячам.

Между прочим, когда я указывал подобное кратное повышение инфляции, давайте вспомним совсем недавнюю историю Российскую Федерацию. Вспомним 1992 год, какая в то время была инфляция. Вспомним 1998 года… Вспомним 2009 год… Так что, запросто такое может произойти в очередной раз.

Вспомните, хотя бы, 2014-2015 год, когда доллар резко подскочил в 2,5 раза. Поэтому, высокая инфляция по-прежнему возможна.

Государству будет в этом случае выгодно немножко раскручивать инфляцию, не меняя при этом цифры: чтобы с граждан можно было больше брать налогов и пополнять бюджет.

Второй фундаментальный минус. Есть закон: если ты поощряешь способность человека эффективно работать и много зарабатывать, тогда большинство людей начинают эффективно работать и много зарабатывать. От этого лучше предприятию, лучше государству, лучше бюджету. Как можно повысить эффективность работы, в том числе, путем изменения налоговых ставок?

Я бы, например, ввел обратно-пропорциональную шкалу НДФЛ. Грубо говоря, если твоя заработная плата 25 тысяч рублей в месяц, ты платишь, например, 15% НДФЛ. Если твоя заработная плата составляет 50 тысяч рублей в месяц, ты платишь 10% НДФЛ. Если твоя заработная плата 250 тысяч рублей в месяц, ты платишь 7% НДФЛ. Понимаете?

Чем выше зарплата, тем меньше должен быть налог на доходы физических лиц, и тем меньше должны быть, по большому счету, страховые взносы. Почему? Это бы стимулировало людей хотеть получать высокую заработную плату.

Когда люди получают более высокую заработную плату, это само по себе приятно, плюс еще и налоги будут меньше. В этом случае мы бы получали больше продуктивных, способных людей, работающих на результат.

Если же мы таким способом стимулируем… По сути дела, этот законопроект стимулирует не работу… Понимаете? И это большой-большой минус данного законопроекта.

Третий минус. Был один незыблемый налог, который не трогало наше государство 2 десятилетия, – это НДФЛ. Владимир Владимирович всегда говорил, что плоская шкала налогообложения сохранится. И вдруг НДФЛ затронули. Для меня это плохой знак. Президент обещал, что налоговые ставки не поменяются, и совокупная нагрузка на мир бизнеса не изменится. На самом деле происходит другое.

Я боюсь, что вслед за этим последует (есть куча законопроектов) увеличение совокупной налоговой нагрузки, которое будет происходить очень интересным способом, в частности через неналоговое регулирование.

Например, через систему «Платон», маркировку различных изделий идентификационными знаками (это тоже колоссальная налоговая нагрузка на бизнес) и т.д.

К сожалению, вынужден констатировать, что пока наше государство идет по пути взимания налогов любой ценой, невзирая на то, что дальше будет с экономикой.

Коллеги, готовимся к тому, что данный закон будет принят. Ваши бухгалтеры должны подготовиться, что теперь НДФЛ будет взиматься по новым правилам.

На семинаре «Легализация: как снизить налоги законно и безопасно», который состоится в Москве 17-18 апреля, я сделаю небольшой обзор законопроектов, которые, скорее всего, в ближайшее время станут законами. Я расскажу о том, как платить полностью «белую» заплату сотрудникам и абсолютно на законных основаниях снизить НДФЛ и страховые взносы. Ведь по страховым взносам тоже колоссальная нагрузка.

Спасибо, коллеги. Надеюсь, эта статья пошла вам на пользу.

Источник: https://turov.pro/lovushki-progressivnoy-shkalyi-ndfl-c/

Госдуме предложили вернуть прогрессивную шкалу подоходного налога :: Экономика :: РБК

Законопроект, внесенный в парламент депутатами от ЛДПР, предусматривает освобождение от налога россиян с зарплатой менее 15 тыс. руб. Обладателям сверхдоходов придется отдавать в казну в несколько раз больше, чем сейчас

Фото: Sven Hoppe/DPA/TASS

Группа депутатов от ЛДПР внесла в Госдуму проект поправок в Налоговый кодекс, предлагающий заменить существующую сейчас плоскую шкалу налога на доходы физических лиц (НДФЛ) на прогрессивную. Такой метод расчета налога предусматривает кратное повышение ставки по мере роста облагаемого дохода.

Законопроект предлагает полностью освободить от уплаты НДФЛ людей, зарабатывающих не больше 15 тыс. руб. Для людей с годовым доходом от 180 тыс. до 2,4 млн руб. законопроект предлагает сохранить ставку подоходного налога на уровне 13%, но облагать налогом не весь доход, а только ту его часть, которая превышает 180 тыс. руб. в год.

Для людей с доходом от 2,4 млн до 100 млн руб. в год депутаты предлагают установить налог в размере 289 тыс. руб. плюс 30% с суммы, превышающей 2,4 млн руб. Если годовой доход человека превышает 100 млн руб., то ему придется заплатить в качестве НДФЛ 29,6 млн руб. плюс 70% с суммы, превышающей 100 млн руб., следует из законопроекта.

В пояснительной записке к законопроекту отмечается, что отмена налогообложения для наименее обеспеченных слоев населения и применение повышенной ставки при обложении «сверхдоходов» станет «одним из способов снижения имущественного неравенства населения».

В настоящее время в России применяется «плоская» шкала налогообложения со ставкой 13%. По данным Росстата, номинальная зарплата среднего россиянина в июне составляла 38,59 тыс. руб. Работник с такой зарплатой сейчас отдает в казну чуть больше 5 тыс. руб. в месяц, или 60,2 тыс. руб. в год.

В случае принятия законопроекта, сумма налогового бремени для него сократится примерно до 3 тыс. в месяц, или 36,8 тыс. руб. в год. Обладатель годового дохода в 5 млн руб. в случае принятия законопроекта заплатит налог в размере 1,07 млн руб. вместо 650 тыс. руб., как полагается сейчас, а обладателю годового дохода в 200 млн руб.

придется заплатить уже не 26 млн руб., а более 99,5 млн руб.

Разработчики поправок также отмечают, что плоская шкала НДФЛ была введена в России (в 2001 году) ради повышения уровня собираемости подоходного налога, однако эффект оказался не таким, как ожидалось.

«В настоящее время увеличение собираемости налога происходит в основном за счет менее обеспеченных граждан, что влечет за собой неуклонное возрастание разрыва в доходах самых богатых и самых бедных слоев населения», — подчеркивается в пояснительной записке.

В 2013 году возвращения прогрессивной шкалы НДФЛ не исключил президент страны Владимир Путин. «Может быть, и мы когда-нибудь будем внедрять какие-то элементы этой дифференцированной шкалы.

Мы никогда не говорили, что на века ввели плоскую шкалу. Это тоже возможно», — заявлял он.

При этом Путин отмечал, что плоская шкала НДФЛ является «лучшим способом борьбы с уклонением от уплаты налогов» и вызывает зависть у лидеров тех стран, где применяется прогрессивная шкала.

Позднее первый вице-премьер Игорь Шувалов заявил, что внесение изменений в систему обложения доходов физических лиц могло бы стать «целесообразным» после президентских выборов 2018 года, когда «закончится нынешний политический цикл».

«Ни в налоговой политике, ни в обсуждении мы не ставим какие-то цели, конкретные сроки введения прогрессивной шкалы налогообложения. Но никто не исключает, что это когда-то произойдет. Вопрос когда: в 2018 году, может быть, в 2020-м, в 2025-м?» — комментировал возможность реформы глава Минфина Антон Силуанов.

Источник: https://www.rbc.ru/economics/11/08/2016/57ac969e9a79474676b8595d

Прогрессивная шкала НДФЛ: плюсы и минусы :

На сегодняшний день интерес большинства предпринимателей прикован к пропорциональной, регрессивной и прогрессивной системе налогообложения.

Постоянно ведутся споры о том, что именно лучше и при каких условиях можно отдавать меньшее количество налогов.

Существует много сторонников и противников прогрессивной шкалы НДФЛ, поэтому попробуем разобраться во всех плюсах и минусах данной системы в сравнении с пропорциональной системой налогообложения. Что же лучше?

Пропорциональное формирование НДФЛ

Данная система подразумевает единую для всех налоговую базу. Это означает, что независимо от дохода частный предприниматель будет платить фиксированный взнос, составляющий 13%. Соответственно, будь он директором крупнейшей торговой сети, получающим ежемесячно порядка 1 млн рублей, или грузчиком с окладом в 10 тыс., он должен выплачивать все тот же процент.

Разумеется, данная система кажется несправедливой большинству общественных деятелей, ведь в этом случае получается, что человек с меньшим заработком вынужден платить столько же, сколько и миллионеры. Поэтому сегодня все больше сторонников иной, прогрессивной шкалы НДФЛ. Действительно ли подобная система более выгодна? Рассмотрим ее подробнее.

Прогрессивная шкала НДФЛ

Если пропорциональная система подразумевает единую ставку для всех бизнесменов, независимо от их дохода, то данная шкала предполагает изменения объема налогообложения для резидентов в зависимости от того, сколько бизнес реально приносит его владельцу. Соответственно, чем больше человек зарабатывает, тем больше он должен выплатить налогов.

Однако стоит сказать, что прогрессивная шкала по НДФЛ в 2017 году пока еще не является принятой и доступной налогоплательщикам. На сегодняшний день законопроект №1148107 только находится на рассмотрении. И если он будет принят, то вступит в силу только в 2018 году, так как сейчас в стране по-прежнему экономический кризис, что не позволяет сразу перейти на новый уровень налогообложения.

Если сравнивать с другими странами, то, например, в Швеции, владелец частного бизнеса и вовсе освобождается от налогов, если его доход минимален. Только сверхдоходы (превышающие среднюю заработную плату) облагаются налогами.

Прогрессивная шкала НДФЛ, которая, возможно, скоро появится и в России, работает по такой же системе. Это означает, что если резидент заработал за год 180 тыс. рублей, то налог с этой суммы составит 0%. Если сумма от 180 тыс.

до 2,4 млн рублей, то ежегодно нужно будет вносить в казну уже 13%. При доходе до 100 млн рублей придется оплачивать 30% и так далее, в зависимости от уровня прибыли.

Самый большой процент, равный 70%, будут выплачивать владельцы бизнеса, получающие каждый год более 100 млн рублей.

Также стоит упомянуть, что законопроект о прогрессивной шкале НДФЛ уже принимался ранее и действовал до 2001 года.

Позднее президентом России было принято решение перейти на «плоскую» систему налогообложения, которая подразумевала единый процент для всех (13%).

Возможно, данное решение может показаться «шагом назад», однако только благодаря этому удалось увеличить собираемость налогов, что привело к более быстрому выводу страны из кризиса.

Однако возможность введения более «справедливой» системы налогообложения по-прежнему остается под вопросом ввиду многих факторов. Поэтому рассмотрим плюсы и минусы прогрессивной шкалы НДФЛ, которые можно ожидать.

Что думают противники новой системы налогообложения?

Если откинуть нравственный аспект, который касается того, что более справедливо, когда человек с большим заработком платит больше налогов, и обратимся к сухим фактам.

Дело в том, что введение прогрессивной шкалы НДФЛ хоть и может способствовать выравниванию социальных статусов граждан, но в то же время она может привести к снижению реальных доходов, которые будут распределяться населением.

Исходя из этого, чтобы «богатый платил больше», придется значительно повысить налоги для среднего класса. Соответственно, данная система может и вовсе привести к понижению порога бедности, так как экономический рост будет снижен.

Если облагать большими налогами исключительно тех предпринимателей, которые зарабатывают много, то собрать в казну необходимую прибыль не получится.

Это объясняется тем, что большинство состоятельных граждан используют оптимизированные схемы и выводят свои финансы через офшоры.

Таким образом, не останется выбора и придется повысить налоги для физических лиц и принудить их к декларированию своих доходов.

Преимущества прогрессивной системы налогообложения

Если в стране будет оставлена пропорциональная шкала НДФЛ, то это приведет к тому, что бедные всегда будут беднеть, а уровень жизни богатого населения только повысится.

Поэтому прогрессивная система налогообложения является единственным возможным инструментом для того, чтобы сгладить существующую дифференциацию. Данное мнение не может быть не принято во внимание, поэтому есть большая вероятность того, что эта система все-таки будет принята, как и во многих других странах.

В этом случае, при минимальном доходе, владелец небольшого бизнеса будет освобожден от налогов, что поможет ему развиваться быстрее. Таким образом, в стране появится больше фирм, которые в будущем будут получать большие доходы, а соответственно и в государственную казну будет поступать все больше денежных средств.

Сегодня большинство начинающих бизнесменов боятся открывать организации только из-за страха высоких налоговых ставок. Если же на первых порах им не придется платить проценты, то количество новых ИП или ООО будет постоянно расти.

Опыт прошлых лет

Пропорциональная система налогообложения не является чем-то новым.

До перехода на «плоскую» шкалу НДФЛ, количество налоговых сборов было значительно выше (порядка 54), после 2001 года, когда был введен общий подоходный налог 13%, их осталось всего 15.

Таким образом, при «справедливом» налогообложении людям приходилось платить больше дополнительных взносов. Это должно было помочь экономике страны. Однако большая часть налогоплательщиков скрывала свои доходы и казна не получала ничего.

Первоначально идея пропорционального налогообложения заключалась в том, что если процент меньше, то гражданам нет смысла скрывать доходы. Однако исходя из практики — получилось наоборот. И только «плоская» шкала НДФЛ способствовала выходу из кризиса.

Регрессивная система

Данный тип налогообложения так и не нашел поддержки в России. Суть данной системы заключается в том, что увеличение дохода предпринимателя ведет к снижению налоговых ставок. Такой тип НДФЛ может привести к еще большему социальному неравенству, поэтому сторонников у него единицы.

Однако есть и те, кто предлагает ввести прогрессивно-регрессивную шкалу НДФЛ, чтобы сгладить возможный разброс социальных статусов граждан. Но на сегодняшний день речь о появлении данной системы в нашей стране даже не ведется.

В заключение

Безусловно, пропорциональная система налогообложения выглядит, как способ уравнять социальный статус граждан. Однако нельзя забывать, что от этого также зависит и общий уровень экономики. Поэтому ввести данную шкалу НДФЛ быстро не получится.

Источник: https://BusinessMan.ru/progressivnaya-shkala-ndfl-plyusyi-i-minusyi.html

Прогрессивная шкала налогообложения со ставкой НДФЛ от 5% рассматривается в Госдуме — Promdevelop

Коммунисты предлагают ставку в 5% для людей с доходом менее 100 тыс. рублей в год

Фракция КПРФ в Госдуме внесла на рассмотрение нижней палаты парламента законопроект о введении прогрессивной шкалы налога на доходы физических лиц (НДФЛ) с минимальной ставкой в 5%.

Какой должна быть прогрессивная шкала налогообложения по мнению КПРФ?

- Если доход гражданина до 100 тысяч рублей в год — установить пониженную ставку НДФЛ в размере 5%.

- Если доход гражданина от 100 тысяч рублей до 3 млн рублей в год — ставка составит 5 тыс. рублей в год плюс 13% с суммы, превышающей 100 тыс. рублей.

- Если доход гражданина от 3 млн рублей до 10 млн рублей рублей в год — налоговая ставка составит 382 000 рублей в год плюс 18% от суммы свыше 3 млн рублей.

- Если доход гражданина свыше 10 млн рублей в год — налоговая ставка выражается в разовой выплате в размере 1,642 млн рублей плюс 25% от суммы свыше 10 млн рублей.

В пояснительной записке к документу о прогрессивной шкале налогообложения приводятся выдержки из заключения правительства РФ на законопроект, где напоминается, что выравнивание бюджетной обеспеченности регионов, в случае принятия законопроекта, будет осуществляться за счет средств федерального бюджета через дотации из Федерального фонда финансовой поддержки субъектов РФ.

В итоге, в связи с предлагаемым снижением ставки НДФЛ с 13% до 5% (для доходов ниже 100 тыс. рублей в год) сумма убытка для доходов в бюджетах субъектов РФ и муниципальных бюджетах может составить около 71,168 млрд рублей.

Правительство об изменении налогов в 2018 — подоходный налог НДФЛ могут повысить до 15%

Артем Юдкин, член правления СЭЦ «Модернизация»

Законопроект КПРФ о прогрессивном НДФЛ во многом продиктован необходимостью реализации партийной программы (пункт 4 программы КПРФ, полная программа партии здесь https://kprf.ru/party/program), что позволяет отметить определенную стабильность в подготовке парламентскими коммунистами законодательных инициатив.

Можно уже сегодня утверждать, что представленный законопроект не будет поддержан, так как официальная позиция руководства государства и профильных органов состоит в неготовности налоговой системы к переходу на прогрессивную шкалу налогов.

Официальный отзыв Правительства РФ на законопроект ожидаемо негативный, однако ключевой позицией в отрицании необходимости принятия прогрессивной шкалы является стабильность собираемости НДФЛ в его текущем виде, а также уход в тень выплаты заработной платы в период существования прогрессивной шкалы (1992-2000 гг.).

Предложение необходимо доработать

Некоторые положения законопроекта вызывают вопрос о необходимости проработки ключевых его положений.

Так, самая низкая планка доходов, учитываемая в предлагаемой шкале – 100 тысяч рублей в год нуждается в обосновании.

Сама позиция партии, состоящая в учете интересов граждан с низкими доходами, исчисляемых десятками миллионов человек. Вполне вероятна необходимость увеличения нижней планки доходов для расчета налога.

Важно отметить, что в предлагаемом законопроекте применяется как твердая сумма платежа, так и повышенный процент. Такая позиция может быть подвергнута критики за недостаточное обоснование размеров твердых сумм.

В целом стоит отметить достаточно высокий уровень подготовки сопроводительных материалов к законопроекту о прогрессивной шкале налога – пояснительной записки, финансово-экономического обоснования, в которых использована финансовая статистика, данные налоговой службы, результат социологических опросов, а также историко-политический экскурс.

Действительно, для развития нашей экономики необходима дискуссия о совершенствовании налоговой системы, однако для выработки принимаемой всем обществом и властью позиции целесообразно проведение предварительного широкомасштабного обсуждения таких предложений.

Всего общая сумма доходов по НДФЛ, дополнительно уплачиваемая всеми группами налогоплательщиков, при введении прогрессивного НДФЛ свыше 13%, с учетом выпадающих доходов субъектов РФ по НДФЛ, по расчетам, приведенным коммунистами, в 2019 году может составить более 1,159 трлн рублей.

Ранее СМИ сообщали, что на совещании у премьер-министра РФ Дмитрия Медведева в среду 21 марта, в частности, обсуждалось повышение ставки НДФЛ до 15%, с введением необлагаемого минимума. В Кремле подтвердили, что вопрос возможного повышения НДФЛ обсуждается, но пока окончательного решения нет, как сообщает источник http://www.interfax.ru/russia/605802.

Налоги на имущество физических лиц: что облагается, сроки выплат, правила расчета, льготы

Ольга Юрьевна Кириллова, управляющий директор юридической компании Heritage Group

Система налогообложения с использованием прогрессивной шкалы НДФЛ совершенно не эффективна. И не только для России. В развитых странах, например в Австралии, уже сложилась ситуация, когда неквалифицированные рабочие, например, уборщики, получают на руки едва ли не больше, чем специалисты, которые вложились в собственное образование, потратили силы и средства на увеличение личного КПД.

Происходит это от того, что чем больше ты зарабатываешь, тем больше отдаёшь государству. Принцип прогрессивной шкалы подоходного налога физических лиц приведет к тому, что еще большая часть граждан постарается вывести свои доходы в тень. Только на этот раз это будут в первую очередь квалифицированные специалисты.

Во-вторых, такая система грозит снижением ценности квалифицированного труда в принципе, так как усилия по увеличению собственной эффективности сотрудников (а как следствие — удорожание их труда) будут нивелироваться растущей ставкой подоходного налога.

В условиях продолжающегося кризиса и поставленных президентом высоких планок достижений, правительству, конечно, хочется найти простые способы для увеличения бюджета, но подобные инициативы депутатов ни к чему, кроме еще большего снижения покупательской способности населения, а как следствие — настоящих социальных проблем, привести, скорее всего, не смогут.

Источник: https://promdevelop.ru/news/progressivnaya-shkala-nalogooblozheniya-rassmatrivaetsya-v-gosdume/

Слишком бедные для прогресса: повысят ли в России подоходный налог

Подумают: грабят

По данным некоторых СМИ, сразу после президентских выборов премьер Дмитрий Медведев провел совещание с членами правительства, на котором обсуждалась возможность повышения подоходного налога с 13% до 15% с введением некоего необлагаемого минимума.

Напомним, что существуют два способа взимать налог на доходы: пропорциональная система и прогрессивная. Первая подразумевает плоскую шкалу: все платят одинаковую долю от своего дохода. В России с 2001 года это 13% (в большинстве случаев).

Прогрессивная система подразумевает, что богатые платят больше не только в абсолютном, но и в относительном выражении: чем больше доход, тем выше ставка налога. В 1990-х годах в России существовала прогрессивная шкала, но в 2000 году она была заменена на плоскую.

Главной целью такой замены было повысить собираемость налогов и вывести бизнес из тени.

Собираемость налогов и правда удалось сильно поднять, но последние годы на фоне неуклонно увеличивающегося разрыва в доходах между богатыми и бедными все чаще стали слышаться разговоры, что в России пора уже снова вводить прогрессивную шкалу. Чтобы богатые платили больше. Власть пока сопротивляется.

В январе 2018 года министр финансов РФ Антон Силуанов заявил, что единая ставка в 13% пересматриваться не будет

Только прошлой осенью Госдума отклонила в первом чтении четыре законопроекта о введении прогрессивной шкалы.

В январе 2018 года министр финансов РФ Антон Силуанов заявил, что единая ставка в 13% пересматриваться не будет.

Правы ли в Госдуме и правительстве, оказываясь от законного способа отъема денег у населения? Большинство экспертов склоняется к мнению, что время прогрессивной шкалы в России еще действительно не пришло.

«Введение прогрессивной шкалы возможно лишь в условиях устойчивого экономического роста и ярко выраженных признаков развитой экономики, а именно: стабильности внутреннего спроса, при стабильном курсе валюты и развитом финансовом рынке, а также развитом промышленном комплексе, — говорит руководитель управления анализа валютных рисков Dukascopy Bank SA Евгения Абрамович. — Пока Россия остается развивающейся страной, в отношении которой сохраняются достаточно высокие как экономические, так и политические риски, прогрессивная шкала налогообложения будет означать социальную напряженность и массовый уход бизнеса в тень».

Не готово к переходу на прогрессивную шкалу и само население: длительный советский период, когда люди поколениями не соприкасались с государством в части налогообложения их доходов, еще не забыт. А воспитание в гражданах ответственных налогоплательщиков еще не завершено, полагает адвокат практики налогового консалтинга «ФБК Право» Дмитрий Парамонов.

Каковы же главные аргументы «за» и «против» прогрессивной шкалы в современной России? Все аргументы «против» строятся на том, что введение прогрессивной шкалы означает увеличение налоговой нагрузки. А наш народ, особенно на фоне падения реальных доходов четыре года подряд, к такому повороту не готов.

На самом деле не 13%

«Простое увеличение налоговой нагрузки в связи с введением прогрессивной шкалы будет выглядеть как совершенно неприкрытый грабеж на ровном месте», — считает Дмитрий Парамонов.

«Каким бы ни был этот закон и какой бы ни была шкала, восприниматься экономически активным населением они будут негативно, так как Россия — страна с традиционно достаточно низкой собираемостью налогов, — говорит Евгения Абрамович. — Скажем, в прошлом году, по данным Счетной палаты, российские предприятия недоплатили почти триллион рублей».

По ее словам, дело не в национальном менталитете или несовершенстве системы сбора налогов, а в том, что налоги в России, в отличие от многих развитых стран, вовсе не гарантируют гражданам соблюдения их прав.

Главным аргументом сторонников увеличения налогов (будь то введение прогрессивной шкалы или просто повышение ставки при сохранении плоской) является то, что нынешняя ставка в 13% — одна из самых низких в мире

Но есть один момент, который часто оказывается в тени дебатов о налоговой шкале. Главным аргументом сторонников увеличения налогов (будь то введение прогрессивной шкалы или просто повышение ставки при сохранении плоской) является то, что нынешняя ставка в 13% — одна из самых низких в мире. Дескать, россияне и так слишком избалованны. Но это не совсем так.

Во-первых, шкала у нас хотя и плоская, но разнообразная: не все виды доходов облагаются по ставке в 13%. Эта ставка относится к заработной плате, полученным дивидендам и к доходу от сдачи недвижимости в аренду. А, например, выигрыш в лотерее облагается налогом в 35% (если его сумма или стоимость превышает 4 000 рублей).

Под такую же ставку попадает доход, полученный от слишком высоких ставок по депозитам в банке или от слишком низких ставок при кредитовании. Есть еще отдельные ставки для нерезидентов, работающих в России.

Но даже эти 13%, которыми ограничивается уплата подоходного налога для подавляющего числа россиян, всего лишь надводная часть айсберга.

«Дело в том, что косвенный налог на доходы в России — один из самых высоких в мире, он составляет почти 50% (платит его работодатель), — поясняет Абрамович.

— Если ввести еще и прогрессивную шкалу, в некоторых случаях он может достичь и 65%, то есть уровня налогов для людей с доходом свыше 50 тысяч евро в месяц в Швеции.

В ЕС в настоящий момент это самый высокий коэффициент налогообложения для частных лиц».

Поэтому если уж и браться за подоходный налог, то необходимо задуматься о комплексном реформировании налоговой системы в части, касающейся налогообложения граждан.

«Необходимо дать гражданам более широкие возможности для налоговых вычетов, чтобы увеличение налогового бремени было хоть в какой-то степени скомпенсировано возможностью его легального уменьшения, — уверен Дмитрий Парамонов из ФБК.

— В настоящее время возможности у граждан в части вычетов крайне ограниченны».

«Единственный аргумент в пользу прогрессивной шкалы заключается в том, что основная масса людей, получающих сверхвысокие доходы в виде зарплаты, являются государственными чиновниками или топ-менеджерами предприятий с государственным участием, — рассказывает Евгения Абрамович. — Такого рода законопроект мог бы создать некоторую иллюзию экономической заботы государства о населении и стать достаточно существенным экономическим импульсом для роста деловой активности».

То есть, по сути, мы говорим о том, что основа таких предложений — популистская.

Плоский вместо прогрессивного

А в это время в Италии популистские партии продвигают противоположную идею — ввести в стране плоскую шкалу налогов. Сейчас итальянцы платят подоходный налог в размере от 23% до 43%. Накануне недавних парламентских выборов «Лига Севера» обещала ввести плоскую шкалу в 20%, а «Вперед, Италия!» — 23%.

«Согласно самым консервативным расчетам, предложение «Лиги Севера» позволило бы собирать налогов на сумму 94 миллиарда евро в год, что на 58 миллиардов евро меньше нынешнего уровня, — рассказал ИА «Банки.ру» экономист, глава департамента Национальной комиссии Италии по компаниям и бирже (регулятор финансовых рынков) Энеа Франца.

— Иными словами, предложение «Лиги» стоило бы Италии 58 миллиардов евро».

Какой должна быть ставка, чтобы бюджет не пострадал? По мнению Францы, бюджет будет сбалансирован при плоской ставке в 35%. «Я считаю, что рассматривать переход к плоской шкале имеет смысл только начиная с уровня в 35%», — говорит экономист.

Но, скорее всего, вести такие разговоры в целом бессмысленно. Франца обращает внимание на то, что прогрессивный принцип налогообложения прописан в самой Конституции Италии — в статье 53. Изменение Конституции — задача нелегкая. Насколько она была бы оправданна?

«В условиях вялого роста и общеевропейской проблемы низкой инфляции, а также нарастающего кризиса финансового сектора страны временное введение плоской шкалы вполне оправданно, — считает Евгения Абрамович.

— С одной стороны, это поможет уравнять шансы северян и южан, с другой — избавит государство от части социальных обязательств, которые оно, в силу вялого экономического роста, не может выполнять в полной мере».

С этой позицией не согласен Дмитрий Парамонов. «Сторонниками введения плоской шкалы руководит желание установить видимое равенство, но на самом деле плоская шкала только увеличивает разрыв между богатыми и бедными, — полагает эксперт. — Выиграют от этого только богатые. Не налоги увеличивают благосостояние, а доходы, получаемые гражданином и государством в целом».

Плоская шкала как диагноз

Существует ли некий общий принцип, по которому то или иное государство выбирает систему налогообложения доходов частных лиц? Да. И ответ на этот вопрос не комплиментарен для России.

Посмотрите на список стран, в которых применяется плоская шкала. Находите нечто общее между ними?

Список некоторых стран с плоской шкалой подоходного налога

| Государство | Налоговая ставка, % |

| Абхазия | 10 |

| Андорра | 10 |

| Белоруссия | 12 |

| Боливия | 3 |

| Болгария | 10 |

| Венгрия | 16 |

| Гонконг | 15 |

| Гренландия | 37 |

| Джерси | 20 |

| Казахстан | 10 |

| Киргизия | 10 |

| Латвия | 24 |

| Македония | 10 |

| Румыния | 16 |

| Сербия | 12 |

| Тринидад и Тобаго | 25 |

| Чехия | 15 |

| Черногория | 9 |

| Эстония | 21 |

| Ямайка | 24 |

Большинство стран мира, в которых применяется плоская шкала, — развивающиеся. Почти все из малочисленных развитых стран, оказавшиеся в этом списке, — налоговые оазисы. Оставим их за пределами нашего внимания. Итак, плоская шкала распространена в развивающихся странах.

Это случайно? Нет, как и то, что практически все развитые страны используют прогрессивную шкалу. Градация может различаться. Например, быть слабовыраженной, как в Японии, или экстремально высокой, как во Франции.

Но суть остается общей: до прогрессивной шкалы налогов надо дорасти: и обществу, и самому государству.

Плоская шкала: мотор развития

«Плоская шкала способствует собираемости налогов и развитию деловой активности, — объясняет Евгения Абрамович. — На микроуровне это один из важнейших экономических факторов роста предпринимательства и занятости.

Бизнесу нужно точно понимать правила игры, а работникам — какие отчисления их ждут.

В условиях отсутствия специальных институтов проверки добросовестности работодателя в отношении своих сотрудников (профсоюзы с этой функцией не справляются) это необходимое условие для комфортного роста бизнеса».

Граждане не сильно утруждают себя подсчетом налога, четко представляя, какую часть придется отдать государству.

«На макроуровне плоская шкала налогообложения обеспечивает легкость собираемости налога, задачи по администрированию возлагаются на налоговых агентов, то есть бизнес, который перечисляет налоги государству», — добавляет Дмитрий Парамонов.

То есть в целом с существующим уровнем налогообложения общество смиряется. А государство не прилагает дополнительных усилий по сбору налогов.

У плоской шкалы есть еще один неоспоримый плюс — вывод денег из тени.

«Введение плоской (недиверсифицированной) шкалы позволяет снизить налоговую нагрузку на физических лиц с высоким уровнем дохода, — указывает доцент факультета финансов и банковского дела РАНХиГС Татьяна Сафонова.

— Это стимулирует вывод доходов физических лиц из тени, облегчает налоговое администрирование и позволяет в целом увеличить налоговые поступления без существенного повышения затрат на проведение контрольных мероприятий».

Прогрессивная шкала: справедливость и ответственность

В основе прогрессивной шкалы налогообложения лежит идея максимальной справедливости налогового бремени: богатые должны платить больше, чем бедные

«Прогрессивная шкала вводится тогда, когда средний класс начинает расслаиваться по степени доходов», — говорит Евгения Абрамович.

В основе прогрессивной шкалы налогообложения лежит идея максимальной справедливости налогового бремени: богатые должны платить больше, чем бедные.

Причем эта справедливость должна воплощаться как в абсолютном (сумма налога), так и в относительном (ставка) выражении.

«Прогрессивная шкала на макроуровне, помимо увеличения суммы собираемого налога в абсолютном значении, решает вопрос уменьшения разрыва в уровне жизни между богатыми и бедными, — отмечает Дмитрий Парамонов. — Очень большую чувствительность имеют вопросы как установления «ступеней» прогрессивной шкалы, так и ставок».

При прогрессивной шкале граждане сильнее вовлечены в процесс расчета налога, больше взаимодействуют с налоговыми органами и более заинтересованы, чтобы и окружающие не считали за доблесть уклонение от налогообложения.

«В целом прогрессивная шкала свойственна странам, в которых государство готово к открытому диалогу с гражданским обществом.

А само общество осознает свой общий интерес и не только платит налоги, но и само передает в руки государства тех, кто уклоняется от их уплаты», — добавляет Парамонов.

Это свойственно даже Италии. Вроде бы тоже страна с правовым нигилизмом, как и Россия, тоже процветают серые схемы. Но не в таких масштабах, как в России. Что же касается стран с более сильной трудовой этикой, например, на севере Европы общественный контроль крайне силен не только в части сбора налогов, но и в части последующей траты государственных денег.

Одним из наиболее ярких примеров может стать отставка вице-премьера Швеции Моны Салин в 1995 году после того, как она купила две шоколадки, расплатившись рабочей кредиткой, а расследование показало, что всего на личные цели она потратила немногим менее 7 тыс. евро.

Татьяна Сафонова проводит параллель между высоким уровнем налогообложения в Северной Европе и высоким стандартом социальных услуг, получаемых за счет государства.

Но, конечно, не стоит идеализировать ситуацию. Да, на бумаге богатые платят больше. А на практике…

«Ирония в том, что состоятельные граждане имеют возможность пользоваться инструментами, которые позволяют им легально платить существенно меньше, чем предполагается, либо не платить налоги вовсе, — отмечает Дмитрий Парамонов.

— Государство в результате существенно ужесточает наказание за противоправное уклонение от уплаты налогов, но ничего не может поделать с теми, кто закон не нарушает». Основная нагрузка в итоге ложится на средний класс и на обеспеченных, а вовсе не на самых богатых.

Причем речь идет именно о легальных инструментах. Накануне своего избрания президентом Дональд Трамп любил прихвастнуть, что платит налогов меньше, чем уборщица в его офисе.

Ждать ли нам увеличения налогов?

Можно ли после слов Орешкина и Силуанова считать дискуссию о введении прогрессивной шкалы подоходного налога в России законченной? Вряд ли. Скорее всего, скоро мы услышим об очередной инициативе.

Не стоит забывать и о том, что полтора года назад в своем послании Федеральному собранию президент Владимир Путин говорил о необходимости пересмотреть налоговую систему в 2018 году, чтобы 2019-й встретить уже «с новыми стабильными правилами на долгосрочный период». Вполне возможно, что теперь он вспомнит о своих словах.

И дело не только в том, готово общество или нет, а в том, что государству нужны деньги. Для этого, возможно, придется повышать налоги. Но какие?

«В ситуации кризиса эффективным считается повышение налоговой нагрузки на физических лиц и снижение уровня налогообложения бизнеса, — говорит доцент РАНХиГС Татьяна Сафонова. — Этому может способствовать введение прогрессивной шкалы для налога на доходы физических лиц».

Соглашаясь, что в таком случае существует риск роста теневых доходов, Сафонова все же полагает, что «несущественная диверсификация шкалы со снижением до нуля для беднейшего населения и незначительным поднятием для обеспеченных слоев населения, вероятно, способствовала бы стимулированию экономики и поднятию уровня жизни».

Однако такие налоговые изменения неизбежно повлекут, с одной стороны, перенос обязанности по уплате налога на самого налогоплательщика, а с другой — государству придется потратиться на усиление администрирования процесса декларирования и уплаты налогов, обращает внимание Дмитрий Парамонов.

И государство должно тщательно рассчитать, стоит ли это делать, учитывая, что население России в целом очень небогато. «Если государство будет готово к таким открытым отношениям со своими налогоплательщиками, то можно начинать процесс трансформации налоговой системы в сторону введения прогрессивной шкалы.

В противном случае лучше оставить все как есть, пока оно работает», — заключает Парамонов.

Источник: https://bankir.ru/publikacii/20180323/slishkom-bednye-dlya-progressa-povysyat-li-v-rossii-podokhodnyi-nalog-10009469/

Прогрессивная шкала налогообложения в России: в чем ее минусы?

Приветствую! Все чаще в российских СМИ намекают на грядущие изменения в налоговом кодексе. Бюджеты регионов пусты — их нужно срочно наполнять. На этот раз правительство решило всерьез взяться за «богатых». И через пару лет мы, возможно, вернемся к прогрессивной шкале подоходного налога.

Сегодня поговорим о том, что такое единая и прогрессивная шкала налогообложения доходов. И попытаемся разобраться, какая система лучше для России и почему?

Приключения подоходного налога в России

В современной России подоходный налог был впервые введен в апреле 1916 года по указу Николая II – в разгар Первой мировой войны. К слову, предок современного НДФЛ имел прогрессивную шкалу: от 7% до 12%.

За 100 лет, прошедших с того момента, система расчета налога не раз пересматривалась. И в худшую, и в лучшую для плательщиков сторону.

С 1998 года в России действовала прогрессивная шкала налогообложения. Чем отличается плоская (прямая, единая) шкала от прогрессивной? Тем, что во втором варианте ставка подоходного налога зависит от размера дохода физлица. В конце 90-х она составляла 12%, 20% и 30%.

В 2001 году была принята глава 23 НК РФ «Налог на доходы физических лиц». У подоходного налога появилось новое название «НДФЛ». А плательщиков поделили на две категории: резиденты и нерезиденты.

Ну, и самое главное: ставка налогообложения доходов стала единой для всех — 13%. С 2001-го россияне отдают государству чуть больше одной седьмой заработной платы и премий, доходов от продажи недвижимости и авто, сдачи имущества в аренду и дивидендов по акциям. В общем, 13% почти всех поступлений в семейный бюджет.

Отдельные виды доходов стали облагаться повышенной ставкой в 35% (например, выигрыши в лотерею). И появился длинный перечень доходов, полностью освобожденных от НДФЛ (пенсии, стипендии, алименты, пособия).

В первые два года после отмены прогрессивной шкалы поступления НДФЛ в бюджет выросли на треть! В 2000-х плоская система стала визитной карточкой российской экономики и одним из немногих конкурентных преимуществ налоговой системы России.

Неужели плоская шкала оказалась настолько эффективной? Ведь в других странах она почти не используется. Не все так очевидно.

Взрывной рост налоговых поступлений спровоцировало несколько факторов:

- Общая ставка НДФЛ выросла на 1% для большинства физлиц (до этого минимум составлял 12%, а не 13%)

- Отменили льготы для военных, судей, сотрудников прокуратуры, таможенников, милиции и даже налоговиков. В результате число налогоплательщиков выросло почти на миллион человек

- В 2001 году было в целом ослаблено налоговое бремя в экономике (урезали ставки по налогу на прибыль и НДС). Это позволило бизнесу перенаправить часть сэкономленных на налогах денег на выплату ЗП наемным работникам

- Доходы населения росли с каждым годом. Россия вступила в период «сытых нефтяных лет»

Другими словами, эффективность перехода с прогрессивной шкалы на единую была сильно преувеличена.

В каких странах сегодня действует единая шкала ндфл?

Среди стран бывшего СССР плоскую шкалу используют в России, Грузии, Украине, Латвии, Литве, Эстонии, Казахстане и Киргизии. За рубежом она действует в Венгрии, Болгарии, Албании, Македонии, Румынии, Чехии, Монголии, Гонконге и на Нормандских островах (Гернси и Джерси).

Единая шкала налогообложения также актуальна для отдельных федеральных субъектов крупных стран. Например, для канадской провинции Альберта и некоторых штатов США: Массачусетс, Пенсильвания, Мичиган, Индиана и Иллинойс.

Интересный факт. В развитых странах с сильной экономикой плоская шкала налогообложения не используется!

Скажем, во Франции ставка подоходного налога варьируется от 5,5% до 75%. Доходы французов делят на восемь категорий. И рассчитываются доходы не на человека, а на семью. А необлагаемый минимум составляет 6 011 евро в год.

Примеры других стран с прогрессивной шкалой: США, Великобритания, Швеция, Дания, Испания, Канада, Германия, Китай и Израиль.

Россия со своим 13% НДФЛ входит в десятку европейских государств с минимальной ставкой подоходного налога. Вместе с Казахстаном, Беларусью, Литвой и Болгарией.

Россия возвращается к прогрессивной шкале?

По факту прямую шкалу налогообложения доходов используют лишь в бедных европейских государствах. И почти во всех странах бывшего СССР. Может, поэтому, в последние два года вопрос о переходе на прогрессивную шкалу НДФЛ в России поднимается все чаще?

В августе 2016-го депутаты ЛДПР внесли в Госдуму нашумевший законопроект.

В нем предлагают освободить от подоходного налога россиян с зарплатой меньше 180 000 рублей в год. Ставку в 13% рекомендуют оставить для людей с годовым доходом до 2,4 млн. рублей. А для «богатых» придумали фиксированный налог в 289 тыс. рублей плюс 30% от суммы дохода свыше 2,4 млн. рублей.

Когда введут новую шкалу? Пока обещают, что этот и подобные проекты будут рассмотрены не раньше окончания выборов 2018 года.

Доводы против введения прогрессивной шкалы налогообложения

Будет ли в России прогрессивная шкала НДФЛ? У системы есть и плюсы и минусы. И минусы пока перевешивают.

- Население и бизнес начнут массово «уходить в тень» и прятать свои доходы

Справедливость аргумента косвенно подтверждают результаты налоговой реформы 2000-х годов. После введения плоской шкалы поступления от НДФЛ выросли на 0,7-0,8% ВВП. И многие российские бизнесмены и физлица, действительно, перестали уклоняться от налогообложения.

Введение же прогрессивной шкалы может спровоцировать обратный процесс. Богатые снова «спрячут» свои доходы (в тех же офшорах), и объем поступлений в бюджеты уменьшится. А основная финансовая нагрузка снова ляжет на средний класс.

- Вырастут судебные и административные издержки

Почему? Потому что населению придется самостоятельно декларировать свои доходы.

Сегодня почти со всех доходов физлиц удерживается единая ставка в 13%. И налоговые агенты (банки, брокеры, ПИФы) полностью берут на себя «общение» с налоговиками.

А вот прогрессивная шкала заставит россиян самостоятельно учитывать доходы из различных источников, суммировать их, заполнять налоговую декларацию и сдавать ее в соответствующие органы.

В 2017 году ни население, ни налоговики не готовы к такой активности.

- Разница между богатыми и бедными регионами станет глубже

НДФЛ поступает не в федеральный, а в региональные и местные бюджеты. Другими словами, Москва и Питер будут получать еще больше по сравнению с нищей Рязанской и Ярославской областями. Такая «дискриминация» наверняка обострит межрегиональную напряженность.

- Усилится недоверие бизнеса к власти

С 2001-го президент и правительство РФ кучу раз обещали не менять ставку подоходного налога. Нарушение обещаний вызовет очередной всплеск недоверия бизнеса к власти и отток частного капитала за рубеж.

Уменьшится поток инвестиций – сократится производство – подскочит уровень безработицы. В результате проиграют и богатые, и бедные.

Напомню, что повышение страховых взносов в 2011 году было встречено, мягко говоря, без восторга. И введение прогрессивной шкалы НДФЛ лишь подольет масла в огонь.

Если не прогрессивная шкала, то что?

Никто не спорит с тем, что систему расчета НДФЛ в России нужно совершенствовать. Но совсем необязательно менять плоскую шкалу на прогрессивную!

Эксперты предлагают другие более мягкие варианты. Один из них: увеличить долю налоговых вычетов в налогооблагаемых доходах физлиц.

Суть налоговых вычетов справедлива и очевидна. У каждого из нас есть повседневные потребности, которые нужно удовлетворять – иначе мы не выживем. И государство не должно «налогооблагать» ту часть дохода, которая идет на поддержание нормального уровня жизни.

Все, что остается «сверху» – экономическая выгода налогоплательщика. Которую можно и нужно облагать налогом. Без налоговых вычетов подоходный налог превращается в «налог для бедных».

Рассмотрим условный пример. Миша зарабатывает 10 000 рублей в месяц, а Олег – 100 000 рублей. Гипотетически, на 10 000 рублей можно поесть, одеться в секонд-хэнд, купить бюджетную бытовую химию для дома и заплатить за крошечную квартиру и Интернет.

То есть 10 000 рублей – минимальная сумма для поддержания жизни и для Миши, и для Олега. Но первый тратит на текущие потребности весь свой доход, а у второго остается еще 90 000 для инвестиций, накоплений и чего-то «для души».

«По-честному» Миша вообще не должен платить НДФЛ. О каком доходе идет речь, если он тратит на товары первой необходимости все, что зарабатывает? А вот «лишние» 90 000 рублей Олега справедливо обложить налогом – это чистая экономическая выгода.

В России же налоговые вычеты, по сути, приравнены к льготам. Право на НВ имеют ликвидаторы последствий Чернобыльской катастрофы, участники ВОВ, герои СССР и РФ. Кстати, размеры налоговых вычетов ужасают: от 500 до 3000 рублей!

Почему бы не увеличить размер налогового вычета до адекватного значения? Тогда можно было бы отнимать НВ из дохода физлица и облагать разницу по повышенной ставке. Такой подход гораздо справедливей и единой, и прогрессивной шкалы подоходного налога.

А как Вы относитесь к возможному пересмотру шкалы НДФЛ в России?

Источник: http://capitalgains.ru/obrazovanie/nalogi/progressivnaya-shkala-nalogooblozheniya.html