Налоговый вычет за онлайн-кассу

С 1 января 2018 года некоторые предприниматели имеют право на налоговый вычет за онлайн-кассу: вступил в силу закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

Вычесть расходы на онлайн-ККТ из суммы налога разрешено индивидуальным предпринимателям, которые применяют патентную систему налогообложения или платят единый налог на вмененный доход.

Вернуть таким образом получится до 18 000 рублей на каждую кассу. В эту сумму может входить не только стоимость самой ККТ: можно учесть расходы на покупку фискального накопителя, необходимых программ, услуг по настройке и прочие затраты на приведение техники в рабочий режим.

Максимальный налоговый вычет на приобретение онлайн-кассы — 18 000 рублей на каждую единицу. Если покупка и настройка ККТ обошлись дороже, зачесть все равно можно только эту сумму.

Льгота распространяется не на все кассы: есть условия, которые обязательно нужно соблюдать.

- Во-первых, налоговый вычет предоставляется только на ККТ, включенные в официальный реестр ФНС.

- Во-вторых, кассу обязательно нужно поставить на учет, иначе вернуть потраченные на нее деньги не получится.

Важно зарегистрировать ККТ как можно скорее — желательно сразу после покупки. Налоговый вычет по онлайн-кассам не распространяется на период, который был до регистрации.

Возместят ли вам расходы — зависит от вашей деятельности и даты постановки ККТ на учет:

- ИП на ПСН или ЕНВД в сфере розничной торговли или общественного питания, имеющие сотрудников на трудовых договорах, могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, они могут получить налоговый вычет при покупке онлайн-ККТ только в 2018.

- Остальные ИП на ЕНВД и ПСН могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2019 года.

Таким образом, если вы ИП на вмененке в сфере общепита — например, у вас маленькое кафе, — то выгоднее всего будет как можно скорее приобрести ККТ и сразу поставить ее на учет: вы гарантированно получите налоговый вычет при покупке онлайн-кассы в 2018 году. А вот в 2019 вы сможете претендовать на возмещение расходов, только если у вас нет наемных сотрудников. Если по трудовому договору в вашем кафе занят хотя бы один человек, вернуть расходы на кассу уже не получится.

Если вы совмещаете ЕНВД и ПСН, то сможете получить налоговый вычет за онлайн-кассу только по одному режиму.

При покупке онлайн-кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ. Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором был зарегистрирован аппарат. Если сумма ЕНВД меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года.

Налоговый вычет на ККТ для ПСН

Для ИП на ПСН сумма налога уменьшается за периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ. Если затраты превышают лимит, остаток учитывается при начислении налогов за следующие периоды. А если сумма налога оказалась меньше затрат, можно уменьшить патент с других видов деятельности, если для них используется касса.

Как получить налоговый вычет при покупке онлайн-кассы

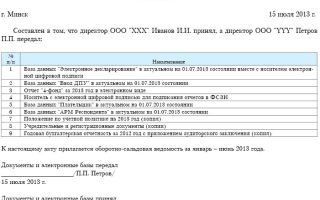

Чтобы оформить вычет, индивидуальные предприниматели на ЕНВД должны подать налоговую декларацию и отразить в ней расходы на ККТ.

Предпринимателям на ПСН нужно предоставить в налоговую уведомление об уменьшении суммы платежа по патенту. Пока официальный шаблон этого документа не утвержден, и заполнять его можно в свободной форме.

Скачать шаблон уведомления на налоговый вычет за онлайн-кассу для ИП на патенте

В уведомлении обязательно указать:

- ФИО и ИНН налогоплательщика.

- Номер и дату патента, в отношении которого производится уменьшение суммы налога, сроки уплаты уменьшаемых платежей, суммы уменьшения.

- Модель и заводской номер купленной кассы.

- Сумму расходов на покупку.

Если вы уже заплатили сумму, из которой хотите получить вычет, то необходимо подать в налоговую заявление о возврате излишне уплаченного налога.

К декларации или уведомлению необходимо приложить документ, подтверждающий затраты на покупку ККТ, фискального накопителя, программного обеспечения, выполнение работ по их настройке и оказание соответствующих услуг, в том числе — на модернизацию старой кассы.

Документы подаются в тот налоговый орган, где предприниматель состоит на учете как налогоплательщик и куда он уплатил или собирается уплатить налог, из которого хочет получить вычет.

Налоговый вычет на ККТ: часто задаваемые вопросы

Возможен ли налоговый вычет за онлайн-кассу для ИП на УСН?

Только в случае, когда ИП совмещает УСН и ЕНВД / ПСН. Тогда можно зачесть расходы на те кассы, которые используются на вмененке или патенте. Компаниям и предпринимателям на упрощенке кассовый вычет не предоставляют.

Можно ли получить вычет за онлайн-кассу, купленную в 2017 году?

Да, но только если вы поставили ее на учет в ФНС после 1 февраля. Если вы регистрировали онлайн-кассу в январе 2017 года, вернуть расходы на ее покупку нельзя.

Как получить налоговый вычет за онлайн-кассы в полном размере?

Полный размер вычета, установленный законом, — 18 000 рублей на каждую кассу. Вернуть деньги сверх этой суммы не получится, даже если ККТ обошлась дороже.

Как получить налоговый вычет за онлайн-кассу ИП на ПСН?

Если вы применяете патентную систему налогообложения (патент), вычет за онлайн-кассу оформляется с помощью уведомления об уменьшении суммы налога.

Если налог уже заплачен — подайте в ФНС заявление на возврат излишне уплаченной суммы.

Документы предоставьте в налоговую инспекцию, где состоите на учете и куда будете платить налог. Можно отправить их в ФНС и по интернету, заверив усиленной квалифицированной электронной подписью.

Источник: https://www.moysklad.ru/poleznoe/izmenenija-v-54-fz/nalogovyj-vychet-za-onlajn-kassu/

Кассовый аппарат для ИП при ЕНВД в 2018

Нужна ли касса для ИП на ЕНВД в 2018 году каждому бизнесмену необходимо знать заранее.

При несвоевременной регистрации ККМ предпринимателю грозят штрафы, и что хуже, возможное отстранение от ведения деятельности на законодательно установленный период времени.

Будет ли действовать режим налогообложения на едином вменёном доходе? Конечно, да. Сроки для пересмотра законопроекта об отмене системы снова планируют перенести, но что будет дальше пока неизвестно.

В 2017 и 2018 году большинству индивидуальных предпринимателей пришлось задуматься о переходе на онлайн-кассы. Насколько сложным и длительным будет процесс, и должны ли бизнесмены использовать кассы нового поколения в режиме налогообложения ЕНВД при осуществлении расчётно-кассовых операций поможет разобраться материал данной статьи.

В целом переход на новые кассы продуман неплохо, но существует ряд нюансов и штрафов за несвоевременное подключение к системе.

Новости 2018

Согласно информации из Налогового Кодекса Российской Федерации, в законодательстве на 2018 год произошли изменения для ИП. Некоторые бизнесмены, ведущие свою предпринимательскую деятельность на ЕНВД, освобождены от применения онлайн-кассы до 1 июля 2019 года.

Касаемо дальнейшего положения дел, то Госдума рассматривает законопроект о продлении срока для перехода на электронный кассовый аппарат для ИП при ведении бизнеса на ЕНВД до 2021 года. Если проект будет принят, то большинство предпринимателей могут продолжать работать без ККТ ещё несколько лет.

Произошли нововведения и в вычетах, которые можно использовать на вменёнке. Связаны они с приобретением онлайн касс, а именно, затраты можно использовать при уменьшении налога, но при условии, что максимально предельная сумма составляет 18 000 рублей на каждый аппарат в отдельности.

Касса при ЕНВД

Основной причиной для введения электронных касс является выведение продаж от предпринимательской деятельности из тени, так как большинство из них официально не фиксируется, а бюджет соответственно не получает налогов с осуществления таких сделок.

Работа ККТ будет производиться с помощью сети интернет, а данные о расчётах через оператора направляться напрямую в ФНС. Одновременно с бумажным фискальным чеком, электронный документ может отправляться на электронный ящик покупателя.

Введение онлайн кассы для ИП, работающих на ЕНВД установлено на 1 июля 2018 года, но законодательство не запрещает начать пользование ею уже сейчас. Система налогообложения, которую применяет предприниматель не играет основной роли, использование электронной ККМ зависит, прежде всего от вида деятельности.

Розничная торговля, осуществляемая через объекты, подразумевает обязательное использование кассового аппарата в режиме онлайн, за некоторым исключением:

- безалкогольная продукция;

- мороженое;

- печатные издания;

- товары с ярмарок и выставок.

Если индивидуальный предприниматель работает, совмещая несколько режимов налогообложения, то ККМ необходимо настроить соответствующим образом, чтобы в дальнейшем не возникло проблем с контролирующими органами.

Для того чтобы подготовиться к новому формату работы, ИП стоит заранее побеспокоиться:

- о приобретении кассового аппарата;

- подобрать подходящие условия и фискального оператора для дальнейшего сотрудничества;

- подготовиться к регистрации ККТ в ФНС.

Перечень видов деятельности, освобождённых от обязательного применения кассового аппарата

Такой вопрос, который связан с необязательным использованием автоматизированного ККМ для отдельных направлений бизнеса, интересует очень многих ИП.

До лета 2019 года можно не применять кассовую технику индивидуальным предпринимателям, работающим по направлениям:

- оказывают бытовые услуги;

- осуществляющих ремонт и техническое обслуживание авто и мототранспорта;

- автоперевозки пассажиров и груза;

- проведение рекламных акций с использованием определённых конструкций;

- ветеринарные услуги;

- услуги по передаче во временное пользование торговых сетей, не имеющих зала пользования;

- размещение рекламы на транспортных средствах;

- передача земельных участков на временное пользование для организации торговли или услуг общественного питания;

- передача площадей, не превышающих размера 500 квадратных метров для временного размещения или проживания.

Касаемо ИП, которые заняты в сфере оказания услуг населению с применением БСО типографского формата, то начиная с середины 2018 года можно также продолжать выдавать бланки строгой отчётности.

Изначально планировалось летом 2018 года применять специализированное устройство, разработанное для печати бланков, которое по стоимости практически равноценно кассовому аппарату.

А это дополнительные затраты, которые в скором времени коснутся предпринимателей.

Регистрация кассового аппарата в налоговой инспекции

Для того чтобы перейти на работу с онлайн кассой для ИП необходимо определиться с моделью аппарата учитывая вид деятельности и специфику.

Современный рынок предлагает обширный выбор разнообразных аппаратов, но важно знать, что применять можно лишь те, которые входят в перечень утверждённых ФНС России. То же самое касается и фискальных накопителей.

В первую очередь, такие аппараты обеспечат надёжную защиту для бизнеса индивидуального предпринимателя, а во вторых обеспечат специальным образцом заключения, которое выдаётся экспертной организацией.

После приобретения ККМ, её необходимо зарегистрировать в налоговой службе с помощью официального сайта контролирующего органа через личный кабинет налогоплательщика или заполнить заявку на бумажном носителе и предоставить в ФНС.

Для начала необходимо пройти следующие этапы:

- Приобретение кассового аппарата с действующим накопителем.

- Заключение договора на оказание услуг с оператором фискальных данных.

- Формирование КЭП (квалифицированной электронной подписи) или усиленной электронной подписи (УЭП).

Перед тем как пройти процесс регистрации необходимо проверить наличие сформированной КЭП, если она была получена вместе с пакетом программного лицензионного обеспечения 1С, вполне можно использовать её.

Что касается бумажной формы заявления, то с ней могут возникнуть трудности. Связано это с тем, что пока формы утверждённой Минфином нет. Чтобы не возникало разногласий с налоговой службой, следует применять форму Министерства Финансов РФ, которая находится в стадии проекта.

Заполнить форму заявления о регистрации кассового аппарата нужно в двух экземплярах, причём обязательно следовать таким правилам:

- от руки заполнять чернилами синего или чёрного цвета и распечатать с помощью принтера оформленный бланк;

- не допускать пропусков и не оставлять пустых полей;

- каждая страница должна быть напечатана на отдельном листе;

- нельзя допускать исправлений;

- на каждый кассовый аппарат оформляется отдельное заявление.

Следующие этапы:

- Оформленное заявление предоставляется в ФНС лично в руки либо отправляется почтой.

- После рассмотрения, сотрудник налоговой службы возвращает один экземпляр предпринимателю с отметкой о принятии.

- Проводится поверка всех необходимых данных, при нахождении несоответствий или недостоверной информации уполномоченное лицо может отказать в регистрации.

- При успешной проверке, налоговый орган выдаст номер регистрации, присвоенный конкретному кассовому аппарату.

- Присвоенный номер вводится в систему ККМ, после чего аппарат начинает полноценно работать и распечатает отчёт о регистрации кассы.

Для надёжности проведённой операции следует попросить сотрудника ФНС выдать карту регистрации с отметкой о том, что копия признана верной.

Для большинства регистрацию ККМ совершать легче с помощью интернета. Для проведения процедуры через личный кабинет с помощью официального сайта Налоговой РФ нужно иметь расширенный вариант электронной подписи.

Далее нужно:

- Провести авторизацию на сайте налогового органа.

- Пройти регистрацию на странице учёта контрольно-кассовой техники.

- Зарегистрировать кассовый аппарат с предварительным внесением необходимых данных (модель аппарата, адрес установки, назначение, модель накопителя и его номер).

- Выбрать из предложенного списка оператора, с которым заключался договор.

- Перепроверить заполненные сведения.

- Завершить регистрацию.

- В ответ придёт регистрационный номер, который необходимо ввести в ККМ и распечатать отчёт, подтверждающий регистрацию.

- Полученные данные в течение одного дня следует ввести в необходимые поля (дата и время документа, номер и сведения о регистрации).

- По завершении распечатать карту регистрации из списка документации, которая была отправлена в ФНС.

Ответственность

За нарушение кассовой дисциплины, ИП на ЕНВД в 2018 году грозят серьёзные штрафы.

Используя в работе оборудование, которое не отвечает установленным требованиям, ИП рискует погасить штраф в сумме 3 000 рублей, причём деятельность, связанная с торговлей обойдётся затратой в 25 – 30 % от суммы продаж, но не менее установленной денежной суммы в размере 10 тысяч рублей. За неотправленный чек покупателю на электронную почту или телефон штраф может варьироваться от 10 000 рублей.

Серьёзные санкции будут применяться к предпринимателям, которые допускают повторные нарушения. При первом разе можно обойтись стандартным предупреждением, но последующие могут грозить даже возможной остановкой деятельности для ИП сроком до 3 календарных месяцев и штрафом порядка 30 тысяч рублей.

Если предприниматель вовсе решит пренебречь использованием онлайн-кассы, то рискует быть оштрафован в размере от 75% до 100% от общей суммы денежных средств, прошедших «мимо», причём минимально установленная ставка составляет 30 тысяч рублей, повторное нарушение с превышением суммы расчётов в 1 млн рублей может также привести к остановке деятельности до 90 суток с отстранением от работы должностного лица на срок до 1 года.

[su_quote]

Чтобы избежать спорных моментов, стоит периодически читать информацию, предоставленную Министерством Финансов РФ на вопросы, поступающие от индивидуальных предпринимателей, которые напрямую связаны с кассовыми расчётами в режиме онлайн. Там много полезных разъяснений, которые могут помочь избежать штрафов в будущем.

Источник: https://tvoeip.ru/buhgalteriya/kassa/na-envd

Нужна ли касса для ИП на ЕНВД?

Нужна ли касса для ИП на ЕНВД? Требуется ли онлайн-касса для ИП на ЕНВД в 2018 году? Ответы на эти вопросы вы найдете в нашей сегодняшней публикации.

Нужна ли касса для ИП на ЕНВД?

Плательщики ЕНВД не обязаны использовать кассовые аппараты при принятии наличных средств, но только при условии, что они оформляют бланки строгой отчетности (БСО).

Причем, бланки строгой отчетности плательщик ЕНВД может выдавать только при наличных расчетах с физическими лицами.

Если плательщик ЕНВД ведет наличные расчеты с ООО, ОАО, ИП, то применение кассового аппарата для него обязательно, кроме тех случаев, которые указаны в ст. 2 ФЗ -54 «О применении контрольно-кассовой техники (ККТ/ККМ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»:

- продажа газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

- продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте;

- обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном Правительством Российской Федерации;

- разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полимерной пленкой, парусиной, брезентом);

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности.

Организации и индивидуальные предприниматели, осуществляющие расчеты в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне отдаленных или труднодоступных местностей, утвержденном органом государственной власти субъекта Российской Федерации, вправе не применять контрольно-кассовую технику при условии выдачи покупателю (клиенту) по его требованию документа, подтверждающего факт осуществления расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами четвертым — двенадцатым пункта 1 статьи 4.7 Федерального закона № 54, и подписанного лицом, выдавшим этот документ.

БСО, выдаваемый вместо кассового чека, в законодательно разрешенных случаях, должен соответствовать требованиям, указанным в п.2.1 ст. 1 ФЗ «О применении ККТ» от 22.05.2003 N 54-ФЗ.

Изменения с 1 июля 2018 года

Но необязательность применения кассового аппарата при использовании ЕНВД будет возможна только до 1 июля 2018 года.

Это ответ на второй вопрос нашего сегодняшнего материала: нужна ли онлайн-касса для ИП на ЕНВД в 2018 году? После 1 июля 2018 года плательщикам ЕНВД в сфере торговли и общепита, применяющим наемный труд, необходимо будет установить и применять в работе онлайн-кассы с фискальным регистратором.

Итак, согласно поправкам, внесенным в положения ст. 7 Закона № 290-ФЗ с 1 июля 2018 года онлайн-кассы можно не применять следующим плательщикам ЕНВД:

хозяйствующим субъектам (юр.лицам и ИП) на ЕНВД (кроме тех, которые ведут деятельность в области розницы и общепита);

ИП на ЕНВД в сфере розницы и общепита, осуществляющие деятельность самостоятельно, без привлечения наемных работников. Если ИП заключит трудовой договора с наемным работником, то в 30-дневный срок он обязан зарегистрировать ККТ.

Для этих категорий плательщиков ЕНВД обязательное применение онлайн-касс перенесено на 01.07.2019 год.

При этом, вместо чека ККТ по требованию покупателя ИП и ООО, освобожденные от применения кассового аппарата, обязаны, как и прежде, выдавать квитанцию, товарный чек (или иной аналогичный документ, удостоверяющий прием денежных средств от физического лица).

Все остальные ИП и ООО, применяющие ЕНВД, обязаны начать работать с онлайн-кассой с 1 июля 2018 года.

Этого срока можно не дожидаться, а установить кассу заранее, тем более использование кассового аппарата дает следующие преимущества:

- удобство и простота контроля за продажами любого периода;

- проведение инвентаризации не займет так много времени и сил, как при отсутствии кассы;

- появляется возможность оплаты банковской картой;

- уменьшить количество ошибок и злоупотреблений со стороны продавцов;

- обслуживание клиентов с кассовым аппаратом будет быстрее и более оперативно;

- отпадает необходимость заказывать БСО в типографии;

- появляется возможность можно подключить кассовый аппарат к сканерам штриховых кодов, электронным весам, ПК;

- появляется возможность предоставлять чек, содержащий всю необходимую информацию о компании, его сотрудниках, а также о проданном товаре, что приведет к повышению доверия у клиента или покупателя.

Кроме того, предприниматели, установившие онлайн-кассу, могут получить налоговый вычет в размере до 18 тысяч рублей на каждую кассу. Эта возможность открыта для следующих категорий налогоплательщиков:

- ИП на ЕНВД, осуществляющий деятельность в сфере розничной торговли или общепите и имеющий сотрудников, если он зарегистрирует ККТ до 1 июля 2018 года.

- ИП на ЕНВД, для видов деятельности, кроме розничной торговли и общепита, если он зарегистрирует ККТ до 1 июля 2019 года.

- ИП на ЕНВД, занимающийся розничной торговлей или общепитом самостоятельно, без привлечения наемных работников, если он зарегистрирует ККТ до 1 июля 2019 года.

Обновление

Депутат Госдумы РФ Тамара Плетнева внесла на рассмотрение законопроект о продлении льготного периода работы ИП на ЕНВД и ПСН без кассовой техники до 2021 года. Подробности тут.

Материал обновлен 4.12.2017 с учетом актуальных изменений законодательства РФ.

Тоже может быть полезно:

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

https://www.youtube.com/watch?v=JwXmlPS8leg

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Источник: https://tbis.ru/buhgalteriya/kassa-dlya-ip-na-envd

Почему онлайн-кассы выгодны ИП и ООО на ЕНВД

К 1 июля 2018 года многим предпринимателям на ЕНВД и на патентной системе налогообложения нужно установить онлайн-кассы. Это пугает: бизнесмены боятся, что когда ИФНС увидит их реальную прибыль, сумма налога возрастет. Мы выяснили: повышения налогов не планируется. Сумма останется прежней.

Наоборот, при покупке онлайн-кассы предпринимателям на ЕНВД и на патенте положен налоговый вычет в пределах 18 тысяч рублей за каждый аппарат, если налоги и страховые взносы за прошлые годы уплачены вовремя. Онлайн-касса может полностью окупиться и дополнительных расходов от приобретения и использования техники бизнесмен не понесет.

Некоторые предприниматели планировали закрывать бизнес из-за нового законодательства. Получается, этого делать не придется. А о том, что такое онлайн-кассы и как выбрать нужную, мы расскажем в этой статье.

Зачем нужны онлайн-кассы

После вступления в силу 54-ФЗ, предпринимателей обязали установить онлайн-кассы. По сути, это обычные кассовые аппараты, только удобнее.

Контрольно-кассовая техника (ККТ) подключается к интернету и передает все сведения о выбитых чеках оператору фискальных данных (ОФД), а он – в налоговую.

Таким образом, без участия самого бизнесмена и его бухгалтера, в ИФНС видят всю полученную прибыль компании.

Онлайн-кассы ввели, чтобы избавиться от укрывательства налогов и чтобы обезопасить потребителей. Чеки теперь нужно выдавать за каждый принятый рубль, поэтому у покупателей всегда будет доказательство, когда и у кого они приобрели товар или услугу.

Что такое онлайн-касса

Онлайн-касса – это новый вид ККТ, она отвечает всем требованиям 54-ФЗ и помогает предпринимателям автоматизировать свой бизнес. С помощью онлайн-кассы можно не только передавать чеки в налоговую, но и вести учет прибыли, следить за наличием товаров на складе.

Кассы нового образца должны быть с фискальным накопителем (ФН). Именно он ведет учет всех пробитых чеков, обрабатывает данные, присваивает каждому чеку фискальный признак и отправляет сведения к ОФД. Если вы будете выбирать прибор самостоятельно – следите, чтобы он входил в реестр фискальных накопителей, которые разрешает использовать налоговая.

ФН бывают на 13 и на 36 месяцев, после окончания срока эксплуатации прибор необходимо заменить. Предпринимателям на ЕНВД можно использовать только 36-месячные накопители.

Какую онлайн кассу выбрать

Чаще всего используют два вида ККТ: кассы на планшете и POS-терминалы. POS-терминал – это полноценный кассовый аппарат с сенсорным экраном и встроенным фискальным накопителем. К кассе на планшете фискальный накопитель подключается отдельно, часто с помощью беспроводных технологий. Программу, которая поможет отправлять чеки на ФН, можно установить и на планшет, и на смартфон, и на ПК.

Если использовать программу LIFE PAY, предприниматели получат выгодное решение для своего бизнеса:

- Все данные, внесенные в систему, будут храниться на облачном сервере. Если техника сломается, никакие сведения не потеряются.

- LIFE PAY бесшовно интегрируется с 1С, сервисами онлайн-бухгалтерии Мое дело и Контур Эльба, с системой amoCRM. Все данные вносятся в эти программы без человеческого участия.

- В систему LIFE PAY можно внести любые данные: технологические карты блюд для общепита, количество закупленных товаров, ингредиентов, количество расходуемых материалов для любого вида работ. Сразу видно, сколько товаров продано, сколько расходных материалов потрачено и сколько должно остаться.

- Можно наблюдать за ходом работы из любой точки мира: программа LIFE PAY устанавливается на смартфон или планшет, и владелец бизнеса контролирует рабочий процесс в режиме онлайн.

Если у вас была касса нового образца без фискального накопителя, ее можно модернизировать. Докупите фискальный накопитель и аппарат будет отвечать требованиям закона. На такую кассу можно будет установить LIFE PAY.

А можно обойтись без онлайн-кассы?

Переход на новую систему – это сложный шаг для любого бизнеса. К аппарату нужно привыкнуть. Хоть это и несложно, но придется научиться им пользоваться. Мы уже писали о том, как регистрировать онлайн-кассу самостоятельно и с какими организациями нужно заключать договоры. Эти шаги неизбежны.

Перечень видов деятельности, на которых пока не распространяется действие 54-ФЗ, есть в законе. Это торговля хлебом и мороженым из ларьков, прием стеклотары, продажа билетов в общественном транспорте, вспашка огородов, присмотр за детьми и инвалидами, и другие. Если ваша деятельность не входит в перечень, кассу установить придется. Иначе – крупные штрафы или приостановление деятельности.

Но онлайн касса поможет вам автоматизировать свой бизнес, избавиться от воровства сотрудников, подключать приборы для приема банковских карт. Получается, новые ККТ для предпринимателей на ЕНВД и на патенте не увеличат расходы, а оптимизируют работу. И это выгодно.

Источник: https://www.life-pay.ru/blog/online-kassa-envd

Нужен ли кассовый аппарат для ИП на ЕНВД с 2018 года: онлайн-касса, штрафы за работу без ККМ, ведение кассовой книги

Юридические лица и индивидуальные предприниматели, принимающие оплату наличными или по банковской карте, должны проводить денежные операции через контрольно-кассовую технику в целях упрощения учёта выручки и контроля за уплатой налогов со стороны налоговых органов. Отдельным категориям налогоплательщиков, включая тех, кто уплачивает ЕНВД, разрешалось осуществлять расчёты с покупателями без ККМ, но изменения в тексте Федерального закона № 54-ФЗ, вступившие в силу в 2016 году, обязали и их подключать современные онлайн-кассы.

Нужен ли кассовый аппарат для ИП на ЕНВД

Как и ИП, работающие на других режимах налогообложения, предприниматели на ЕНВД обязаны составлять отчётность по результатам своей деятельности и вырученным средствам.

Расчёт единого налога ИП на данном специальном режиме не требует учёта реальной выручки — на размер налога влияют только физические показатели бизнеса.

Поэтому споры о том, обязывать ли ИП на ЕНВД покупать онлайн-кассу или нет, велись в Правительстве довольно долго.

ИП на ЕНВД стоят последними в очереди на установку онлайн-ККМ — для них он завершится 1 июля 2018 года.

ККТ сегодня применяется ИП на ЕНВД:

- по собственному желанию;

- при осуществлении расчётов наличными средствами с ИП, ООО и ОАО (касса не требуется, только если осуществляемый ИП вид деятельности числится в перечне ст. 2 закона № 54-ФЗ).

Предприниматели на ЕНВД могут отложить установку онлайн касс до лета 2018 года

Онлайн-кассы для ИП на ЕНВД

Каких-либо особых моделей онлайн-касс специально для ИП на ЕНВД не существует, предприниматели приобретают ККМ наравне с другими владельцами бизнеса. Главное, чтобы выполнялись условия, прописанные в п. 1 ст. 4 закона № 54-ФЗ, и касса числилась в специальном реестре. Современная касса, которая должна быть установлена на предприятии, должна:

- распечатывать бумажные чеки;

- иметь встроенный фискальный накопитель и сохранять в нём данные;

- формировать чеки в электронной форме;

- принимать сведения от оператора фискальных данных и отправлять ему зашифрованные данные в ответ.По такой схеме будет происходить оплата товара (работы, услуги) через онлайн-кассу

Что нужно успеть сделать ИП на ЕНВД до 1 июля 2018 года

Предпринимателю на ЕНВД, чтобы избежать штрафных санкций, до крайнего срока подключения онлайн-кассы нужно успеть:

- приобрести современную онлайн-кассу, отвечающую требованиям закона и разрешённую к установке налоговыми органами (список допущенных к работе касс опубликован на сайте ФНС);

- подключить торговую точку к интернету (если до этого сеть отсутствовала);

- зарегистрироваться на сайте nalog.ru, создать личный кабинет налогоплательщика;

- заключить договор с оператором фискальных данных (ОФД), аккредитованным налоговой службой и имеющим лицензии Роскомнадзора и ФСТЭК России;

- поставить кассу на учёт в ФНС.

Когда перечисленные этапы будут пройдены, останется совершить первую оплату через новую кассу и проверить, передаются ли сведения в режиме онлайн (посмотреть, функционирует ли ККМ, можно в личном кабинете, который откроет для владельца бизнеса ОФД).

Дел предстоит немало: чтобы подключить онлайн кассу, придётся оформить массу документов

Вычет за приобретение онлайн-кассы

Министерство финансов, оценив трудности, которые возникнут у предпринимателей в связи с необходимостью несения внушительных затрат на покупку и установку онлайн-касс, разработало проект закона, предполагающего налоговый вычет в размере 18 тысяч рублей для ИП на ЕНВД. Он призван частично возместить данные расходы. Условием является регистрация ККМ в 2018 году.

Штрафы за работу без кассового аппарата

Новые размеры штрафов за отказ ИП на ЕНВД от использования онлайн-касс уже установлены и являются действующими:

- Если отсутствие онлайн-ККМ или осуществление расчёта без неё будет замечено налоговой инспекцией впервые, у ИП изымут от 25 до 50% выручки, прошедшей «мимо кассы» (минимальная сумма штрафа составит 10 тысяч рублей).

- Если будет выявлено второе по счёту нарушение за год, то есть после первого наказания в виде штрафа ИП так и не подключил кассу, в то время как были осуществлены денежные расчёты на общую сумму от 1 миллиона рублей, деятельность ИП будет приостановлена на срок до 90 дней.

- Если онлайн-касса установлена, но используется с какими-либо нарушениями, предпринимателю делается предупреждение, или на него накладывается штраф в размере 1,5–3,0 тысяч рублей.

- Если в налоговую службу не направлялись документы, которые должны были быть переданы через кабинет онлайн-кассы в электронной форме, наказание будет аналогично тому, что описано в предыдущем пункте.

- Если клиент не получил чек (отпечатанный на бумаге или отправленный на электронную почту), ИП заплатит 2 тысячи рублей штрафа или получит предупреждение.

Чтобы избежать неприятностей и штрафов, следует скрупулёзно соблюдать правила работы с онлайн кассой

Льготный период работы без онлайн-касс для ИП на ЕНВД могут продлить до 1 января 2021 года

В Государственную думу РФ на рассмотрение был внесён законопроект, суть которого заключается в продлении льготного периода осуществления деятельности без онлайн-касс для ИП на ЕНВД и ПСН до 1 января 2021 года.

Необходимость отсрочки объясняется тем, что законы в отношении ИП на ЕНВД недостаточно гармонизированы. Стоит заметить, что и срок существования данного режима налогообложения заканчивается также 1 января 2021 года, и дальнейшая судьба специальной системы ЕНВД зависит от решения Правительства.

На данный момент решение о продлении работы ИП на ЕНВД без современных касс принято не было, поэтому предполагается, что предприниматели установят онлайн-кассы к лету 2018 года.

Кассовая книга для ИП на ЕНВД

С 2014 года заполнение кассовой книги, как и составление приходных и расходных ордеров и ограничение суммы остатка наличности в кассе, стало необязательным при условии учёта физических показателей в произвольной форме (площади помещений, количества посадочных мест и прочего). Но зачастую ИП на ЕНВД придерживаются общих правил ведения кассовой дисциплины, предполагающей:

- оформление кассовых операций с наличными средствами путём составления ПКО и РКО;

- внесение записей о кассовых операциях в кассовую книгу;

- соблюдение установленного лимита на остаток наличности в кассе;

- осуществление наличных расчётов, не превышающих суммы в 100 тысяч рублей в рамках одной сделки.

Кассовая книга — регистр, содержащий данные обо всех случаях прихода и расхода наличности на предприятии. С её помощью можно упростить контроль потока движения денег и понимание бизнес-процессов.

Начиная с июня 2014 года вести кассовую книгу предпринимателям на ЕНВД стало необязательно, но закон не запрещает этого делать

В отношении заполнения кассовой книги существуют следующие требования:

- Если кассовых операций не было, записей в кассовую книгу не делается.

- Книга заполняется рукописным способом или на компьютере, составляется в одном экземпляре.

- Приход наличности в кассу фиксируется приходным кассовым ордером.

- Выдача наличных средств из кассы оформляется расходным кассовым ордером.

- Сведения для заполнения книги берутся из прикреплённых к отчёту кассира кассовых ордеров.

- Строка об остатке наличности по окончании смены прописывается в обязательном порядке.

- Страницы книги нумеруются в строгой последовательности.

- Сумма по итогам предыдущей смены обязана совпадать с суммой на начало новой смены.

- Записи подкрепляются личной подписью ответственных сотрудников.

- По окончании смены в книге указывается общее число подшитых ордеров за день.

Подтверждающие документы на ЕНВД

Изменения в законодательстве, принятые в 2016 году, коснулись не только установки онлайн-касс и замены устаревших ККМ на современные, но и выдачи подтверждающих совершение покупки документов предпринимателями, не использующими в работе кассовые аппараты. Если ранее закон позволял ИП выдавать их исключительно по требованию покупателя, то сейчас документы о денежных расчётах должны отдаваться вместе с приобретённым товаром или после оказания услуги, и неважно, потребовал бумагу клиент, или нет.

Подтверждающий денежный расчёт документ необходимо отдавать покупателю, даже если он не требовал его оформления

Такими документами, которые в глазах закона доказывают факт оплаты покупки, являются:

- бланк строгой отчётности (БСО);

- квитанция;

- нефискальный чек чекопечатающего принтера.

Выбор документа остаётся за ИП — он вправе даже разработать шаблон квитанции самостоятельно. Главное, чтобы она была распечатана в типографии и имела отрывную часть. Кроме того, с документа необходимо снять как минимум одну копию. Если не соблюсти данные требования, налогоплательщик будет признан нарушителем кассовой дисциплины и оштрафован.

Товарный чек

Осуществлять деятельность без онлайн-кассы до июля 2018 года, выдавая покупателям только товарный чек, вправе ИП, выбравшие при регистрации предприятия или в рамках месяца после неё в целях обложения налогом специальные режимы ЕНВД и ПСН, при соответствии определённым требованиям:

- Для выбранных видов деятельности система ЕНВД должна предусматриваться положениями Налогового законодательства.

- Для выбранного направления работы ИП не требуется непременное фиксирование расчётов наличными средствами путём выдачи БСО, и этот вид деятельности не освобождён пунктом 3 статьи 2 предыдущей редакции закона № 54-ФЗ от применения кассы и составления каких бы то ни было документов.

- Чек оформлен и применяется по правилам, установленным в соответствии со старой редакцией упомянутого выше закона.

- Товарный чек используется исключительно для фиксирования расчётов, осуществляемых наличным способом или по банковской карте.

- Чек выдаётся по просьбе покупателя при проведении оплаты.

- Товарный чек выдаётся исключительно на товары и услуги, которые были оплачены, а не отпущены без оплаты.

- Чек отражает все без исключения обязательные реквизиты (дополнительные сведения могут указываться на усмотрение ИП):

- наименование документа (в нашем случае «товарный чек»);

- порядковый номер чека;

- дату оформления;

- Ф. И. О. предпринимателя и организационно-правовую форму (ИП);

- название и число купленных товаров построчно;

- выставленную к оплате сумму;

- фамилию, инициалы, должность и подпись сотрудника, выдавшего чек.Товарный чек должен содержать все обязательные реквизиты предприятия

Различие между товарным чеком и БСО заключается в том, что первый выписывается клиенту, который может быть:

- обычным гражданином;

- ИП;

- представителем юридического лица.

Каким-либо особым способом вести учёт товарных чеков нет необходимости, закон этого не требует, достаточно зафиксировать их приход на счёте 10 «Материалы» или даже списать в производственные расходы и обращения в виде затрат на печать документов.

Если напечатать бланки в типографии, а не на компьютере предприятия, появится возможность:

- принять их на счёт 10 субсчёт «Товарные чеки»;

- составить приходный ордер, тем самым зафиксировав факт поступления чеков;

- передать товарные чеки материально ответственному сотруднику путём составления требования-накладной, который станет основанием для последующего их списания;

- составить обобщающий все движения чеков журнал (карточку учёта материалов).

С целью учёта на предприятии наличной выручки необходимо:

- выдавать товарные чеки по порядку — для этого на них должен стоять порядковый номер, и правила нумерации должны быть закреплены приказом предпринимателя;

- делать копии всех товарных чеков в течение рабочей смены;

- принять наличные на учёт по приходному кассовому ордеру (ПКО) по окончании каждой смены (не касается ИП, чья деятельность освобождена от обязательного ведения кассовых документов пунктом 4 Указаний Банка РФ № 3210-У). ПКО, в свою очередь, нужно составить на основании копий выданных за день товарных чеков;

- внести оформленную таким образом выручку за смену в кассовую книгу.

В случае проведения оплаты через платёжную карту к товарному чеку для покупателя прикладывается документ, свидетельствующий о расчёте по эквайрингу. А выручка, полученная безналичным путём, будет переведена на расчётный счёт ИП — оформлять ПКО не требуется.

Кассовый чек

Кассовый чек — первичный документ, доказывающий, что имел место денежный расчёт, и печатающийся с использованием контрольно-кассовой техники. С 2017 года появилась электронная версия чека (как и в случае с БСО), содержащая ту же информацию, что и бумажный аналог, и по своим функциям приравненная к нему.

Кассовый чек необходимо печатать всякий раз, как происходит расчёт наличным или безналичным методом за оказанные услуги или проданные товары.

Кассовый чек по новым требованиям включает в себя 19 обязательных реквизитов и QR-код

Документ считается оформленным без нарушений кассовой дисциплины, когда он содержит все обязательные реквизиты, которых, с учётом QR-кода, насчитывается двадцать (более 20 для банковских и платёжных (субагентов). Кроме того, по желанию властей может быть добавлен ещё один обязательный к указанию реквизит — код товарной номенклатуры.

Исключением являются ИП, открывшие фирму в удалённой от коммуникаций местности, официально признанной таковой. Им не требуется указывать на чеке:

- электронную почту составителя документа;

- номер телефона или электронную почту покупателя, если они были известны до момента оплаты;

- адрес интернет-ресурса, по которому можно проверить подлинность документа.

Реквизит с информацией о налоге на добавленную стоимость не нужно указывать, если:

- ИП не уплачивает НДС;

- ИП берёт оплату за товары и услуги, не облагаемые НДС.

ИП не ЕНВД вправе до 31.01.2021 не печатать на кассовых чеках названия и количество купленных клиентом товаров, если:

- он занимается отдельными видами деятельности, перечисленными в п. 2 ст. 346.26 Налогового кодекса;

- он не реализует подакцизные товары.

Бланк строгой отчётности

В 2018 году применяются бланки строгой отчётности «старого» и «нового» образца.

Положения Федерального закона № 54-ФЗ в старой редакции определяли бланки строгой отчётности (БСО) как документы, приравненные к кассовым чекам и оформляемые при осуществлении наличной и безналичной (платёжными картами) оплаты услуг, оказанные гражданам и ИП. Изготавливать БСО разрешалось с использованием автоматизированных систем или в типографии.

Ранее разрешалось изготавливать бланки строгой отчётности в типографии, но на сегодняшний день БСО печатаются только с применением автоматизированных систем

На сегодняшний день и вплоть до июля 2018 года по старому порядку применять БСО вправе:

- ИП, применявшие БСО при расчётах с населением на протяжении всего времени работы;

- ИП, перешедшие на выдачу БСО в 2017 году и имеющие право на оформление данных документов в согласии со старой редакцией закона № 54-ФЗ.

Для тех предпринимателей, кто не относится к перечисленным выше случаям, предусмотрено использование новых образцов БСО, которые:

- приравнены к кассовым чекам;

- печатаются исключительно на автоматизированных системах, в функционал которых входит вывод документов на бумажный носитель, хранение фискальных сведений и передача их через оператора фискальных данных (ОФД) в налоговую службу;

- могут выдаваться не только обычным гражданам, но и ИП, и ООО, оплатившим услуги предпринимателей;

- оформляются при приёме средств наличным и безналичным способом.

Приходно-кассовый ордер

Приходно-кассовый ордер является важным элементом кассовой дисциплины. Он составляется для оприходования вырученных наличных средств и в некоторых иных ситуациях. Их применение предусмотрено общими правилами.

Но с 2014 года кассовая дисциплина была упрощена, и оформление ПКО стало необязательным, в том числе и для ИП на ЕНВД.

При этом обязательному учёту подлежат физические показатели, влияющие на обложение доходов налогом в случае с выбором режима ЕНВД.

[su_quote]

ПКО может быть заполнен уже после того, как кассовые операции были проведены. Сведения нужно взять из контрольной ленты кассы, бланков строгой отчётности, товарных чеков, квитанций. При этом один документ оформляется на общую сумму вырученных за смену средств.

Приходный кассовый ордер имеет унифицированную форму № КО-1

ПКО имеет унифицированную форму № КО-1 и состоит из 2 частей, заполняемых аналогичным способом:

- непосредственно приходного ордера;

- квитанции (отрывная часть).

Документ выписывается в единственном экземпляре от руки или машинописным способом, регистрируется в журнале регистрации ПКО и расходных ордеров.

Видео: работаем без кассы (как законно не применять кассовый аппарат)

Нововведения в тексте Федерального закона № 54-ФЗ обязывают всех без исключения предпринимателей подключить онлайн-кассу для осуществления фискальных расчётов.

Данные правила касаются и ИП на ЕНВД — установить ККМ необходимо до 1 июля 2018 года и, возможно, срок будет продлён до 2021 года.

В целях избежания переплат во время ажиотажа рекомендуется задуматься об обновлении кассового оборудования уже сейчас — преждевременный переход на онлайн-кассы законом не запрещён.

Источник: https://ipboss.guru/buhgalteriya/kassovyie-apparatyi-s-2018-goda-dlya-ip-na-envd.html

Налоговый вычет за онлайн-кассы для ИП на ЕНВД и патенте в 2018-2019 году: как его оформить и получить

Владельцы новой ККТ в статусе ИП на ЕНВД или ПСН вправе воспользоваться уникальной преференцией — в виде налогового вычета по расходам на приобретение онлайн-кассы. В чем заключается сущность такого вычета и как его получить?

Что понимать под «вычетом» для пользователя онлайн-кассы

«Налоговый вычет» — понятие, которое может трактоваться довольно широко. Что понимается под ним в контексте применения онлайн-касс?

Налоговый вычет за онлайн-кассу представляет собой возможность уменьшить исчисленный налог — тот, который нужно уплачивать в бюджет, на сумму расходов, связанных с приобретением (и обслуживанием) онлайн-касс. Предельная сумма расходов, принимаемых во внимание — 18 000 рублей строго на 1 устройство.

То есть, если владелец бизнеса купил 10 онлайн-касс стоимостью 18 000 рублей каждая, то он сможет уменьшить свой налог на 180 000 рублей. А если он купил 10 онлайн-касс стоимостью 12 000 рублей каждая, то налог будет уменьшен на 120 000 рублей.

Поправки в Налоговый кодекс РФ, которые позволяют использовать налоговый вычет за онлайн-кассы для ИП на ЕНВД и ПСН были внесены Федеральным законом от 27.11.2017 N 349-ФЗ — ССЫЛКА.

Другой вариант вычета, о котором идет речь — возврат переплаты из бюджета. Он применяется, если налог не только исчислен, но уже уплачен в полной сумме — большей, чем та, что могла бы быть при включении в расчет налога тех расходов, что связаны с покупкой или обслуживанием онлайн-кассы.

Право на вычет дано не всем хозяйствующим субъектам, а только индивидуальным предпринимателям, которые работают на ЕНВД или ПСН. Рассмотрим подробнее, на каких условиях таким ИП предоставляется налоговый вычет по онлайн-кассам.

Кто имеет право на налоговый вычет за ККТ и условия его получения

Итак, право на налоговый вычет по онлайн-кассам имеют:

- ИП на ЕНВД (по видам деятельности, на которых применяется онлайн-касса).

За счет вычета ИП уменьшает свой налог на вмененный доход, исчисленный:

- за квартал, в котором зарегистрирована онлайн-касса (или несколько касс);

- за любой из последующих кварталов — но не позднее установленного законом срока окончания действия вычета.

В отношении ИП на ЕНВД вычет действителен:

- если ИП ведет бизнес без наемных работников (при любых видах деятельности) — до 4 квартала 2019 года включительно;

- если ИП ведет бизнес с работниками (правило действует только при осуществлении видов деятельности по подп. 6-9 п. 2 ст. 346.26 НК РФ, по остальным — вычет действует без ограничений, по тем же правилам, что в случае с ИП без работников) — до 4 квартала 2018 года включительно.

Соответствующие «ограничительные» виды деятельности ИП без работников — это розничная торговля и общепит.

При этом, необходимо, чтобы онлайн-касса была зарегистрирована в ФНС:

Источник: https://onlain-kassy.ru/normativ/kom/nalogovyj-vychet-za-onlajn-kassy-dlya-ip.html