Учет командировочных расходов в 2018 году — расчет и оформление

В связи с очередными нововведениями, учет командировочных расходов изменился. И хотя изменения эти незначительны, бухгалтеру придется их учитывать при заполнении документов.

Расчет и оформление

Отправка сотрудников в другие города с важными поручениями – это довольно частое явление на предприятиях. Такие поездки называются командировками.

Средства, выделяемые на такие поездки должны фиксироваться в бухгалтерском учете особым образом.

Работодатель оплачивает пребывание сотрудника в другом городе или государстве, в соответствии с принятым в РФ трудовым законодательством. При этом за работником сохраняется средний заработок и должность.

Выдача денег осуществляется, чаще всего, через кассу предприятия. При этом сумма рассчитывается и выдается заранее, то есть до отъезда сотрудника. Для этого бухгалтер производит расчеты на основании приказа и письменного решения руководителя о направлении сотрудника в командировку. По возвращению, он обязан будет предоставить авансовый отчет в бухгалтерию.

Как бухгалтеру рассчитать сумму аванса для выдачи его подотчетному лицу? Ниже приведен список того, что следует учитывать при выдаче аванса и составлении авансового отчета:

- сумма транспортных расходов, до места назначения и обратно;

- оплата за проживание в гостинице или хостеле;

- деньги на питание (суточные);

- средства на прочие расходы, разрешенные работодателем.

Сумма, выдаваемая в качестве суточных, не зависит от расходов на транспорт и жилье и учитывается отдельно. В 2017 году размер не облагаемых налогом суточных составляет не более 700 рублей по РФ и 2,5 тыс. рублей при командировках за рубеж. Если они превышают указанную сумму, с них вычитается налог (НДФЛ).

Средства выплачиваются как за будничные, так и за выходные дни. Также оплачиваются праздничные и дни вынужденной задержки в пути. После возвращения, работник должен отчитаться в течение 3 дней в бухгалтерии за потраченные суммы. На основании представленных документов формируется отчет.

В 2017 году отпала необходимость делать командировочное удостоверение и служебное задание сотруднику. Однако, с целью подстраховки, многие предприниматели продолжают их выдавать сотрудникам, чтобы не иметь лишний раз проблем с налоговыми службами.

К тому же нередко такие сотрудники используют для поездок личный транспорт, что делает невозможным точно определить дату отправки и прибытия. Даже проездные документы или служебная записка не будет в этом случае весомым оправдательным документом.

Поэтому, для многих предпринимателей эта возможность попросту неосуществима.

Учет расходов по загранкомандировкам

По своей сути, учет расходов на рабочую загранпоездку мало чем отличается, от такой же поездки, но только по России. Но все же она имеет некоторые особенности, которые следует учитывать. Они касаются, в первую очередь, расходов на оформление виз и загранпаспорта, а также обмена отечественной валюты на иностранную.

Если сотрудник приобрел валюту за рубежом, он обязан представить документы, подтверждающие факт обмена. При отсутствии этих документов, бухгалтер производит перерасчет в соответствии с курсом Центрального банка на дату совершения сделки. Все первичные документы, составленные на иностранном языке, должны быть переведены на русский.

Суточные рассчитываются исходя из даты выбытия из страны отправленного сотрудника, указанной в паспорте, и прибытия его в Россию.

После возвращения, сотрудник обязан предоставить отчет. Все потраченные в иностранной валюте средства пересчитываются по курсу на дату, указанную в отчетном документе и указываются в отчете в рублях.

Учет при упрощенной системе налогообложения

При такой системе, командировочные расходы учитываются точно также, как и при обычной системе налогообложения. После возмещения, понесенных таким работником расходов, предприятие может уменьшить сумму налогооблагаемой прибыли.

Но эти расходы должны быть обоснованы и подтверждены документально.

Так как при УСН предприятие использует кассовый метод начисления, то дата утверждения авансового отчета считается днем, в котором должны учитываться произведенные расходы.

Источник: https://BiznesZakon.ru/buhgalteriya/uchet-komandirovochnyh-rashodov

Суточные при командировках в 2018 году по России: размеры выплат, изменения

Для выполнения служебных поручений компания имеет право отправлять оформленных у нее работников в командировку. Во время нее за ними сохраняется место труда, средний заработок и компенсируются расходы, в том числе осуществляется выплата суточных. Имеющиеся законодательные акты определяют, что суточные при командировках в 2018 году продолжают существовать, как и в предыдущих годах.

Изменения по суточным в 2018 году

Уже несколько лет контролирующие органы пытаются уйти от суточных, но органы власти до сих пор сохраняют данные выплаты в составе командировочных расходов.

Не изменился и порядок начисления суточных, а также способ определения количества дней, за какие полагается выплата данных сумм. А также порядок оформления командировок сотрудников.

Суточные представляют собой денежный эквивалент осуществленных сотрудником дополнительно затрат, какие он несет в соответствии с полученным от руководства заданием. Они нормируются.

Каждое предприятие должно утвердить во внутренних актах нормы суточных, которые устанавливаются за каждый день командировки. Эти суммы необходимо выдать работнику по приказу работодателя перед началом самой поездки.

Новшеством в данной сфере будет введение в России с 1 мая 2018 года курортного сбора. На его размер при направлении сотрудника в поездку в определенные регионы следует увеличить суточные при командировках в 2018 году.

бухпроффи

Внимание!Курортный сбор будет существовать только в четырех регионах РФ: Краснодарском крае, Республике Крым, Алтайском и Ставропольском краях. Установлено что его размер составит 50 рублей за каждый день.

Следовательно, если работающего в организации нужно отправить в поездку, ему нужно выдать, к примеру, за пять дней пребывания на месте дополнительно еще 250 рублей.

Размер суточных в 2018 году по России, СНГ и за рубеж

Каждый субъект по собственной воле утверждает, в какой сумме ему нужно выдавать суточные при командировках в 2018 году. Главное требование предъявляемое к размеру — его нужно зафиксировать во внутренних документах самого предприятия. Например, их размер можно указать в положении о командировках.

Кроме этого налоговые органы с целью определения базы по НДФЛ и страховых взносов устанавливают ограничения по размерам суточным. При выполнении исчисления налога на прибыль нормы, закрепленные в НК РФ не действуют.

При поездках по территории России

Если работающего в компании отправляют в поездку с заданием, то для налоговых целей используются суточные за 1 день командировки в 2018 году в размере 700 рублей.

бухпроффи

Важно!Установленные суточные, действующие в компании могут быть больше данной суммы, но с сумм больше указанной, компания должна исчислить и уплатить в бюджет на данное физ.лицо НДФЛ и страховые взносы. Такое правило действует также когда поездка — это командировка на один день.

При поездках в страны СНГ

Поездка с заданием в страны СНГ является частным случаем поездки заграницу. Поэтому при определении суточных, которые компания должна выплатить сотруднику за нее, нужно использовать нормативы, действующие в отношении загранпоездок.

Суточные здесь также определяются компанией и фиксируются в локальных положениях. Для целей налогообложения действует лимит в размере 2500 рублей.

Но при такого рода командировках существует один очень важный момент. При отправлении в страны Таможенного союза в загранпаспорте штамп прибытия и отправления из страны не проставляется.

Поэтому при определении числа дней пребывания в поездке нужно в виде подтверждения дней приезда и отправления из страны использовать билеты. При этом в день приезда в страну назначения действует норматив для иностранной поездки, а в день возвращения на территорию России — норма суточных для внутренних перемещений.

За границу

Организации могут устанавливать сумму суточных при загранкомандировках в 2018 году на основании утвержденных в положениях фирмы нормативов. Существует также Постановление Правительства № 12, в котором определены размеры суточных в зависимости от страны прибывания.

Их в обязательном порядке должны использовать компании бюджетной сферы. Другие хозяйствующие субъекты могут использовать их, или на их основе создавать собственные нормативы.

бухпроффи

Внимание! Однако, в целях налогообложения НДФЛ и страховыми взносами нужно помнить про действующий лимит в размере 2500 рублей в сутки. Если норма, определенная в компании превышает закрепленную норму, то тогда следует не забыть разницу обложить НДФЛ и включить в базу по страховым взносам.

Суточные при однодневной командировке

Имеющееся законодательство не определяет ни минимального, ни максимального срока командировки.

Поэтому возможно оформление командировки сотрудников на один день, при этом сотруднику компании обязательно нужно выдать суточные за него. Их размер так же как и при обычной поездке определяется внутренними положения предприятия.

Если размер превышает 700 рублей для поездки в России и 2500 рублей за ее пределами, необходимо определить и уплатить с разницы НДФЛ, и включить ее в базу по взносам во внебюджетные фонды.

Порядок выплаты суточных

Суточные при командировках в 2018 году должны выплачиваться исходя на основании числа дней, какие сотрудник будет пребывать в поездке. Это число определяется на основании составленного приказа.

Рассчитанный размер суточных выдается сотруднику наличными деньгами или путем безналичного перечисления на зарплатную карту авансом в полной сумме, за один день до начала отбытия в поездку.

Суточные в 2017 году по России должны выплачиваться в рублях, они выдаются:

- За каждый день, какой работник выполняет задание на месте командировки, включая праздники и выходные. При этом не имеет значения, полностью он был в такой день занят, или только несколько часов.

- За каждый день, который работник провел в пути, в том числе дни отъезда и возвращения, а также дни простоя не по своей воле.

При иностранных поездках нужно разграничивать дни, когда сотрудник пребывал в России, и дни в прочем государстве. В первом случае он рассчитывает на суточные в рублях, во втором — в валюте страны, куда он едет с заданием. Также в упомянутой ситуации действует правило — день отъезда должен приниматься за день нахождения в другой стране, а день приезда — за день нахождения в России.

Организация может не выплачивать работнику суточные при командировках в 2018 году в валюте, а предоставить эквивалентную сумму в рублях.

В этой ситуации по приезду на место назначения ему потребуется обратиться в банк либо обменный пункт и самостоятельно выполнить покупку валюты.

Данная операция должна подтверждаться квитанцией, на которой проставляется дата совершения операции и обменный курс.

Если происходит продление срока командировки путем издания соответствующего приказа, организации нужно выполнить перечисление суточных за добавленный период на его зарплатную карту, отправить переводом до востребования и т. д. Закон запрещает использование работником личных денежных средств в качестве суточных, даже если в дальнейшем выполняется их полная компенсация.

бухпроффи

Внимание! Если сотрудник заболел во время пребывания в командировке, он все равно сохраняет право получить суточные в полной мере, даже если по причине болезни ему не удалось выполнить поставленные перед ним руководством задачи.

Налогообложение

Для налогового учета принят строгий размер суточных:

- 700 рублей — если производится поездка по территории страны;

- 2500 рублей — если сотрудник отправляется в другое государство.

Если суточные выплачивались в пределах указанных сумм, то они не должны показываться в каких-либо декларациях, а также на них не нужно начислять налоги. Однако когда были выплачены суточные в большем количестве, то на превышение нужно начислить налог НДФЛ.

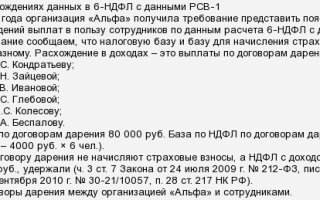

Этот шаг выполняется в завершающий день месяца, в каком работник сдал отчет, а размер налога удерживается из начисленной зарплаты. Сумма определенного налога должна также быть показана в отчетах 2-НДФЛ и 6-НДФЛ.

Кроме этого с 2017 года на размер превышения также нужно рассчитывать взносы в соцфонды, за исключением травматизма. Определение сумм взносов бухгалтер должен выполнять по окончании месяца подачи авансового отчета по этой поездке, и суммы превышений включаются в общую базу для определения взносов.

бухпроффи

Внимание! Учитывать лимиты суточных при определении налога на прибыль нет обязанности. Организация включает их в базу согласно утвержденным внутренними локальными актами лимитов. Суточные учитываются в тот же день, когда был сдан работником авансовый отчет.

Документы для подтверждения расходов

После возвращения из поездки работник оформляет отчет по командировке. Документы, которые подтверждают использование им полученных подотчетных сумм, необходимо прикрепить к нему.

К таким бланкам относятся:

- Документы, которые могут подтвердить, что производился найм помещения для проживания. Это могут быть квитанция, счет из отеля, договор о найме частной квартиры. В любом из документов должно быть обязательно указано количество дней и стоимость проживания одного дня.

- Документы, устанавливающие факт проезда к месту командировки и возвращение домой. Сюда относятся билеты, посадочные талоны, квитанции на получение постельных принадлежностей и т. д.;

- Документы, подтверждающие пользование услугами такси — билеты, квитанции, чеки и т. д.

- Оформленная работником служебная записка с прикрепленными чеками с АЗС — если в поездке он пользовался личным транспортом;

- Служебная записка о том, что у работника отсутствуют подтверждающие документы, к примеру, из-за их утери.

- Документы на прочие расходы (квитанция камеры хранения, чек на оплату услуг связи и т. д.).

Суточные при командировках в 2018 году и направление их использования никак подтверждать не нужно.

Источник: https://buhproffi.ru/kadry/sutochnye-pri-komandirovkah.html

Командировочные расходы в 2018 году: изменения и свежие новости

Посмотрите инструкцию, как оформить и оплатить командировочные расходы, какие изменения и свежие новости в 2018 году. Мы рассказали, как оформить командировочные документы. Вы сможете скачать все необходимые бланки, увидите шпаргалку и пошаговую инструкцию по оплате расходов работника.

Если работодатель отправляет работника в командировку, он должен компенсировать командировочные расходы. Компания делает следующие выплаты работнику:

- Зарплата,

- Командировочные – расходы на проезд к месту командировки, найм жилья,

- Суточные – выплаты, компенсирующие работнику расходы, связанные с проживанием вне постоянного места жительства.

Зарплату рассчитывайте, исходя из среднего заработка за предшествующий командировке календарный год.

Срочная новость для всех бухгалтеров: У чиновников новые требования к платежкам: с какими формулировками платежи не пройдут. Подробности читайте в журнале «Российский налоговый курьер».

Рассчитать средний заработок

Порядок определения и лимиты необлагаемых взносами суточных в 2018 году не изменились:

- 700 руб. в сутки – в командировках по России,

- 2500 руб. в сутки – в зарубежных командировках.

Подробнее о размерах, порядке выплаты и налогообложении суточных

В этой статье разберемся, как выплатить командировочные расходы работнику в 2018 году.

Что изменилось в учете командировочных расходов в 2018 году

С 1 мая в ряде регионов в качестве эксперимента ввели курортный сбор (Федеральный закон от 29.07.2017 № 214-ФЗ). Платить его будут и сотрудники, которых вы направите в командировку.

В эксперименте участвуют Республика Крым, Алтайский, Краснодарский и Ставропольский края. Здесь приняты законы, в которых установлены ставки и перечислены курорты, где будет сбор.

В Краснодарском крае сбор начнут взимать только с 16 июля. В последний момент из-за чемпионата мира по футболу его перенесли. В Крыму планировали отказаться от курортного сбора на год, то есть до 1 мая 2019 года. Но на момент подписания номера такой закон региональные власти еще не приняли.

Ставки сбора смотрите здесь>>>

Внимание! Чиновники разных ведомств ввели новые требования для служебных поездок сотрудников. Так, в Минтруде настаивают на том, что платить работникам за время командировки нужно не только средний заработок. А Минфин с ФНС впервые озвучили, как отчитаться по доходам командированного. Подробнее>>>

Командировочные расходы в 2018 году: что к ним относится

К командировочным относятся расходы, которые сотрудник был вынужден оплатить для поездки по делам компании:

- Проезд к месту командировки и обратно,

- Топливо, если сотрудник ездил по делам фирмы на личном автомобиле,

- ГСМ, если работник ездил на служебном автомобиле и заправлял его за свой счет,

- Проживание не дома,

- Оформление заграничного паспорта и иных документов, необходимых для выезда в зарубежную командировку,

- Транспортные расходы, связанные с выполнением служебного задания, например, проезд на городском транспорте или такси,

- Другие расходы, связанные с выполнением задания компании, например, найм помещения для проведения презентации продукции или проведения переговоров.

Перечень командировочных расходов законодательством не ограничен, он зависит от специфики служебного задания, места командировки и других условий.

Затраты, понесенные работником, должны быть обоснованными и необходимыми. Не подлежат компенсации дополнительные затраты, не связанные с выполнением служебного задания.

Менеджер ООО «Омега» Николаев А.И., по возвращении из командировки предоставил квитанции об оплате проживания в гостинице. В квитанцию включены суммы:

- Оплата проживания в гостинице в течение 4 суток – 10 000 руб.,

- Посещение спортивного зала гостиницы (1 час) – 1 200 руб.,

- Услуга глажки белья (1шт.) – 700 руб.

Так как посещение спорт.зала и глажка белья не являются необходимыми расходами и не связаны с выполнением служебного задания, то бухгалтерия выплатит Николаеву А.И. только 10 000 руб. – оплату за проживание.

Если в квитанцию гостиницы включена оплата за питание, например, завтраки, то ее нужно вычесть из итоговой суммы. Расходы на питание не входят в состав командировочных, их предприятие выплачивает работнику отдельно, в виде суточных.

Оформление командировочных документов в 2018 году

В 2018 году для командировок оформляются обязательные и дополнительные документы. Обязательные:

- Письменное распоряжение руководителя предприятия. Оно может оформляться на унифицированном бланке Т-9 или в произвольном виде на простом листе:

Приказ Т-9 скачать бесплатно бланк, актуальный в 2018 году>>>

- Авансовый отчет – в нем работник перечисляет все понесенные расходы с указанием реквизитов подтверждающих документов:

Авансовый отчет скачать бесплатно бланк, актуальный в 2018 году>>>

- К авансовому отчету прилагаются оригиналы документов, подтверждающих суммы затрат:

| Проезд к месту командировки | Проездные билеты |

| Топливо | Чеки АЗС |

| Проживание в гостинице | Квитанции |

| Найм квартиры | Акт оказанных услуг |

| Оформление загран.паспорта и других документов для выезда за границу | Квитанции, чеки |

| Проезд по городу в период командировки | Билеты городского транспорта, квитанции такси |

Дополнительные документы:

- Командировочное удостоверение. С 2015 года командировочное удостоверение является необязательным документом, но по желанию, компания может использовать его:

Командировочное удостоверение скачать бесплатно бланк, актуальный в 2018 году>>>

- Если работник не имеет проездных документов, например, ездил на своей машине, то он должен составить служебную записку:

Образец служебной записки скачать бесплатно>>>

- Служебное задание – необязательный документ с описанием задач, которые работник будет выполнять в поездке. Можно составить на бланке Т-10а:

Т-10а скачать бесплатно бланк, актуальный в 2018 году>>>

- Отчет о выполнении задания работник составляет по возвращении из командировки, поговорим о нем поподробнее.

Отчет по командировке в 2018 году

С 2015 года отчет о командировке является необязательным документом, но по желанию компании могут продолжать использовать его. Унифицированной формы отчета нет, разработайте его форму самостоятельно.

В отчете работник указывает поставленные перед ним задачи и результаты поездки. К отчету должны прилагаться документы, подтверждающие достижение поставленных целей, например, заключенный договор. Отчет утверждает руководитель предприятия:

Отчет о командировке в 2018 году скачать образец>>>

Оплачиваем командировку сотруднику

Оплатите командировку сотруднику по шагам:

Шаг 1. Оформите приказ Т-9 или по форме, разработанной самостоятельно. Укажите ФИО и должность сотрудника, место, цель и срок поездки.

Шаг 2. Выдайте работнику суточные, исходя из запланированного количества дней выполнения служебного задания.

Шаг 3. Зафиксируйте поездку сотрудника в табеле учета рабочего времени. Рассчитайте средний заработок, сохраняемый за работником на время отъезда.

Шаг 4. Получите от вернувшегося работника авансовый отчет и оригиналы документов, подтверждающих расходы.

Шаг 5. Проверьте правильность оформления подтверждающих документов и целесообразность трат.

Шаг 6. Рассчитайте сумму, причитающуюся работнику:

- Рассчитайте суточные с учетом фактического количества дней. Определите суточные к доплате или возврату,

- Определите сумму компенсации командировочных расходов по результатам проверки оправдывающих документов.

Шаг 7. Выплатите причитающиеся суммы.

Возмещение командировочных расходов в 2018 году

Мы составили небольшую таблицу-шпаргалку о том, как возместить командировочные расходы в 2018 году:

| Определение даты начала и завершения поездки | По России | По проездным документам или служебной записке |

| За рубеж | По отметке в загран.паспорте | |

| Поездка в страны, которые не ставят отметку в паспорт | По проездным документам или служебной записке | |

| Размер суточных | По России | 700 руб. |

| За рубеж | 2500 руб. | |

| Основание для возмещения командировочных расходов | — | Авансовый отчет,Чеки, квитанции, другие документы, подтверждающие суммы,Служебная записка. |

Проживание в командировке без подтверждающих документов в 2018 году

Работник должен подтвердить расходы на проживание квитанциями гостиницы или актом оказанных услуг, если, к примеру, он арендовал квартиру. Если таких документов у работника нет, то попросите его составить служебную записку. Компенсацию таких расходов производите по письменному распоряжению руководителя предприятия.

Источник: https://www.RNK.ru/article/215809-komandirovochnye-rashody-2018-izmeneniya-svejie-novosti

Выплата командировочных расходов

Законодательно размер суточных установлен только для бюджетных организаций, но не для коммерческих. В них порядок оплаты командировочных расходов должен определяться коллективным договором или локальным нормативным актом организации согласно ст. 167 ТК РФ (обычно это Положение о командировках или одноименный приказ).

Необходимо различать суточные и командировочные, поскольку последние включают в себя покрытие расходов на проезд и проживание. Обычно организации требуют документы, подтверждающие оплату транспорта и гостиниц, данные из которых затем включаются в командировочные. Предоставлять подтверждающие документы о расходовании суточных закон не требует.

Оплата командировочных расходов в 2018 году: виды выплат и порядок начисления

Спорный и не урегулированный до настоящего времени в законодательстве вопрос — оплачивать ли отработанный выходной день (проведённый в пути) полностью или частично? Ведь работник может затратить на дорогу, как 2, так 10 часов личного времени.

В любой из этих крайних ситуаций двойная оплата исходя из 8-часового рабочего дня была бы несправедлива.

Наиболее верный путь разрешения проблемы — закрепление в локальном НПА организации условия о том, что оплата труда в такой день производится исходя из фактического количества часов, проведённого в пути.

Оплата служебных командировок и командировочные расходы

- на проезд до места назначения и обратно,

- сборы за услуги аэропортов, комиссионные сборы,

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок,

- на провоз багажа,

- расходы по найму жилого помещения,

- расходы на оплату услуг связи,

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта,

- сборы за выдачу (получение) виз,

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Инженер Петров В.П. (ООО «Вымпел» г.Москва) был направлен с 8 июня в командировку в филиал фирмы (г.Пермь) для монтажа технологического оборудования сроком на 10 дней. Установка и монтаж производились в срочном порядке, поэтому Петров В.П. работал в выходные и праздничные дни 11,12 и 13 июня. По возвращении в головной офис фирмы инженер написал заявление о предоставлении отгулов за отработанное в праздничные дни время.

Сколько стоит командировка, или Что нужно знать об оплате командировочных

Документально подтвержденные расходы на проезд и жилье компенсируются в полном объеме, при непредоставлении документов на затраты — возмещаются по минимальной или нормативной стоимости. Также работник получает возмещение дополнительных затрат, связанных с выполнением служебного задания: представительских расходов, входных билетов на мероприятия и прочих.

Компенсация всех этих расходов не является доходом работника, поэтому подоходный налог с нее не выплачивается. Питание и личные расходы в транспорте и гостинице, если они идут отдельными счетами (не входят в стоимость проезда и проживания) оплачиваются из суточных работника.

Работодатель может добровольно возместить сотруднику такие расходы, но тогда с них будет удерживаться НДФЛ.

Рекомендуем прочесть: без осаго можно ездить

Суточные при командировках в 2018 году: размеры выплат, изменения

Ранее ситуация с налогообложением суточных и возмещением иных расходов при однодневных командировках была спорной. Сегодня с уверенностью можно говорить, что ситуация стабилизировалась и общая тенденция такова: выплаты по однодневным командировкам не облагаются НДФЛ. Тем не менее позиции различных ведомств отличаются:

Инструкция по — оформлению командировок и — учету командировочных расходов

Вопрос о минимальной продолжительности до конца не урегулирован. Строго говоря, командировкой можно признать поездку продолжительностью свыше одного дня. Однодневная поездка командировкой не считается. Это признал ВАС РФ в постановлении от 11.09.12 № 4357/12 (см. «ВАС: выплаты взамен суточных по однодневным командировкам не облагаются НДФЛ»).

Суточные командировочные расходы в 2017 году

Источник: http://russianjurist.ru/trudovoe-pravo/vyplata-komandirovochnyh-rashodov

Порядок учета командировочных расходов в 2018 годах

Отправить на почту

Учет командировочных расходов в 2017-2018 годах имеет свои особенности. Рассмотрим, какими документами должен руководствоваться бухгалтер, чтобы правильно рассчитать и учесть расходы на командировку.

Учет командировочных расходов: расчет и оформление

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений.

Такая поездка называется командировкой (ст. 161 ТК РФ).

При этом работодатель обязан сохранить за командированным работником его трудовое место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством.

Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

- предварительный расчет и выдача денег под отчет командированному лицу;

- утверждение авансового отчета сотрудника о потраченных суммах.

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании 2 внутренних документов:

- приказа или распоряжения руководителя о направлении работника компании в служебную командировку, в котором указываются Ф. И. О. сотрудника, срок и назначение поездки (для выполнения служебного задания);

- письменного решения руководителя о поездке сотрудника в командировку на служебном или личном транспорте (если таковое принято).

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

- стоимость билетов за проезд до места командировки и обратно;

- оплата за проживание в гостинице;

- суточные на каждый день нахождения в командировке;

О том, платить ли работнику суточные за дни в пути, если билетом предусмотрено питание, читайте в материале «Билетом в командировку предусмотрено питание — платить ли работнику суточные за дни в пути?».

- другие траты, разрешенные руководством.

Можно ли учесть при налогообложении расходы командированного лица на такси читайте в статье «Отражаем расходы на такси в налоговом учете (нюансы)».

ФНС РФ считает возможным учесть в налоговых расходах спецодежду, выдаваемую работникам, командированным в районы Крайнего Севера. Подробнее в публикации «Теплую одежду для северной командировки можно списать в расходы».

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника. В 2017-2018 годах этот лимит равен 700 руб. в сутки для командировок по России и 2 500 руб. — для загранкомандировок.

ОБРАТИТЕ ВНИМАНИЕ! Аналогичные лимиты действуют с 2017 года при уплате страховых взносов (п. 2 ст. 422 НК РФ).

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

ВАЖНО! Для бухгалтерского учета командировочных расходов в 2017-2018 годах нет необходимости в оформлении командировочного удостоверения и служебного задания (постановление Правительства РФ от 29.12.

2014 № 1595).

Утверждение отчета о потраченных деньгах нужно будет производить на основании тех документов, которые предоставит работник, и в соответствии с положением о командировках, принятом в организации.

Источник: http://nanalog.ru/poryadok-ucheta-komandirovochnyh-rashodov-v-2017-2018-godah/

Расчет командировочных расходов в 2018 году за границу

Суточные за эти дни опять выплачиваются по нормам внутренних поездок. Сотрудник вернулся из поездки и снова уехал в тот же день В процессе производственной деятельности может возникать ситуация, что работник утром приезжает из одной командировки, а вечером уже должен отбыть в другую.

По закону такое не запрещается. Правда, в нормативных документов нет указаний, как именно нужно оформлять такую ситуацию. В результате, есть два способа.

При первом способе оформление командировки по каждой поездке производится в полной мере — выписываются два приказа, два командировочных удостоверения, два задания и т. д. Суточные работодатель также обязан выплатить в полной мере по всем дням поездок, включая дни нахождения в дороге.

В таком случае день, в который обе поездки будут пересекаться, должен быть оплачен в двойной мере, поскольку он является и днем завершения первой поездки, и днем начала второй.

После того, как сотрудник из командировки вернулся, бухгалтер пересчитывает суточные, учитывая при этом некоторые обстоятельства поездки. При необходимости сумму суточных корректируют. Важно! Если работодатель не выдает сотруднику суточные до поездки, то после нее выплата должна производиться с учетом процентов! Разберем поэтапно оформление сотрудника в командировочную поездку

- Количество дней командировки

В командировочные необходимо включить:

- Все дни пути, включая выезд до места и обратно;

- Дни командировки, даже если на это время часть дней составляют выходные и праздничные дни;

- Дни задержки, если она была вынужденной;

Днем отъезда считается та дата, в которую сотрудник выезжает в командировку из того населенного пункта, в котором он работает.

Размер суточных в командировке на 2018 год — изменения в законе

Кроме этого, суточные в загранкомандировке в 2018 году, имеют определенные нормы, которые необходимо учитывать при определении налоговой базы по налогу на доходы и при отчислен налога в ПФР и ФСС.

Внимание! НК РФ устанавливает нормы суточных при загранкомандировках в размере 2500 рублей за каждый день подобной поездки. Этой нормой следует руководиться, когда исчисляется НДФЛ и страховые взносы.

Какие существуют нормы для заграничной командировки Правительством России утверждено Постановление № 812, которое определяет нормы суточных по поездкам в иностранные государства.

Оно обязательно к исполнению всеми организациями и учреждениями, источником финансирования расходов, в которых выступает бюджет страны или муниципалитетов. Здесь определяются нормы суточных, выраженные в долларах США для каждого принимающего иностранного государства за один день.

Расчет суточных при загранкомандировках в 2017-2018 гг

Каких-либо заявленных новшеств по регулированию служебных поездок за рубеж в 2018 году не ожидается.

Размер суточных при загранкомандировках в 2018 году Законодательство определяет, что размер суточных предприятие устанавливает самостоятельно, ориентируясь на свои финансовые возможности и цели, которые должны быть достигнуты в результате поездки.

Определяя размер можно исходить из действующих норм, установленных соответствующим Постановлением о загранпоездках, обязательных к исполнению бюджетными организациями.

Также можно учитывать имеющий опыт по произведенным расходам в командировках в определенные страны, который есть либо у самого предприятия, либо у его партнеров. Для утверждения размера суточных хозяйствующий субъект закрепляет определенный размер в своем внутреннем положении, например, в Положении о командировках.

Суточные при загранкомандировках: нормы расходов и порядок учета

День прилета может отличаться от дня, проставленного в паспорте. К примеру, самолет сел в аэропорту иностранного государства до 24-00, но таможенный контроль работник прошел уже в новых сутках, т. е. после 24-00.

В связи с этим день фактического прилета ему будет считаться как день в России, а день прохождения таможни — уже как день заграничной командировки.

Однако из данного правила существует исключение.

При передвижениях между странами Таможенного союза штампы в паспортах не ставятся. В этой ситуации дни пересечения границы будут определяться по отметкам в командировочном удостоверении, а при его отсутствии — по проездным документам.

Внимание! Правила при этом действуют те же — день отлета либо прибытия считаются как зарубежная командировка, а день вылета либо выбытия — как командировка внутри России.

Суточные при командировках в 2018 году: размеры выплат, изменения

Важно

Суточные при загранкомандировках в 2017/2018 году: таблица Для понимания приведем некоторые размеры суточных при загранкомандировках, установленных Правительством РФ для бюджетников (Постановление Правительства РФ от 26.12.2005 № 812): Страна, в которую работник направляется в командировку Размер суточных, долл.

США Белоруссия 57 Украина 53 США 72 Германия 65 Великобритания 69 Франция 65 Суточные при загранкомандировках: в какой валюте выдавать Работодатель сам определяет, в какой валюте устанавливать и выплачивать суточные для загранкомандировок.

Например, размер таких суточных может быть установлен в иностранной валюте, но на руки работник получит сумму в рублях, эквивалентную этим валютным суточным.

Загранкомандировка: как считать суточные Расчет суточных при загранкомандировках в 2017/2018 году зависит от количества дней, проведенных работником за пределами РФ.

Как отправить работника в заграничную командировку в 2018 году

Налог Учитываются в составе расходов Налог на прибыль · Включается в состав расходов сумма суточных, в пределах утвержденного в организации лимита (за исключением однодневных командировок за пределами РФ); · Включается в состав расходов сумма суточных, в пределах 50% утвержденного в организации лимита (для однодневных загранкомандировок) УСН «доходы минус расходы» Включается в состав расходов сумма суточных, в пределах утвержденного в организации лимита Пример расчета суточных при загранкомандировке Петрову О.П. направляют в командировку в г. Минск на 4 календарных дня, с 13 по 16 ноября. Суточные для командировки в организации предусмотрены следующие:

- Для загранкомандировок — 45 евро;

- Для командировок по РФ – 950 рублей в день.

До отъезда Петровой выплатили сумму в размере 4500 рублей.

Суточные в командировке 2018. расчет, возмещение и налоги с них

Главная → Бухгалтерские консультации → Командировки Актуально на: 27 декабря 2017 г. Размеры суточных при загранкомандировках в 2017 — 2018 гг. имеют значение для расчета налога на прибыль, а также для целей исчисления и уплаты НДФЛ. Напомним, что размер суточных работодатель устанавливает самостоятельно, закрепив суммы в коллективном договоре или в локальном нормативном акте (ст.

168 ТК РФ). Некоторые компании устанавливают различные размеры суточных при загранкомандировках в зависимости от того, в какую страну отправляется работник для выполнения служебного задания. Кстати, бюджетным организациям размер суточных при загранкомандировках устанавливает Правительство РФ. И коммерческие организации, при желании, могут ориентироваться на эти размеры суточных.

Его оно должно утвердить в существующем локальном актах, например, в Положении о командировках, Коллективном договоре и т.д.

Такой порядок исчисления взносов распространяется и на компенсацию расходов по однодневным командировкам.

Внимание! Старые правила действуют только при исчислении взносов на страхование от несчастных случаев на производстве, так как они остались в администрировании ФСС.

Рассмотрим основные направления командировок за рубеж: Иностранное государство — место командировки Размер суточных, выраженный в долларах США Великобритания 69 Германия 65 Китай 67 Турция 64 США 72 Внимание! Кроме этого, этот акт устанавливает и надбавки к нормам для определенных категорий работников, направляемых в иностранные поездки. Коммерческие компании могут использовать нормы данного Постановления, или применять разработанные на его основе свои нормативы. Скачать нормы суточных при заграничных командировках (Приложение №1) в формате Word.

Скачать размеры надбавок к зарубежной поездке (Приложение №2) в формате Wod. Особенности заграничной командировки Оформление загранпоездки похоже на оформление обычной служебной командировки, но имеет ряд особенностей. Рассмотрим их подробнее.

Если же суточные выданы до командировки в иностранной валюте, то необходимо перевести данную сумму в рубли по официальному курсу ЦБ на дату выдачи суточных (п. 10 ст. 272 НК РФ): Полученную сумму учитываем в расходах.

Суточные по загранкомандировкам-2017/2018: что с НДФЛ При загранкомандировках НДФЛ не облагается сумма суточных, не превышающая 2500 руб. в день (п. 3 ст. 217 НК РФ).

Соответственно, с суммы сверх этого лимита необходимо удержать НДФЛ и перечислить его в бюджет.

Источник: http://law-uradres.ru/raschet-komandirovochnyh-rashodov-v-2018-godu-za-granitsu/

Суточные в 2017 году: размер командировочных расходов

С этого года вступили в силу поправки в порядок налогообложения суточных. Изменения и свежие новости о суточных в 2017 году, размере командировочных расходов, нюансах удержания НДФЛ и начисления взносов с них — об этом в статье.

Суточные в 2017 году: изменения, свежие новости

Командировки — неотъемлемая часть деятельности компаний. Особенности направления работников в служебные командировки регулирует трудовое законодательство (ст. 167 ТК РФ). Оно гарантирует сохранение за работником среднего заработка на время служебной поездки и компенсацию расходов за этот период.

Кроме компенсации расходов на проживание и проезд за каждый день нахождения в командировке сотруднику полагаются суточные, рассчитанные на покрытие расходов в поездке по службе.

Бухгалтерская справка по расчету суточных в 2017 году (образец)

Законодательство не ограничивает размер выплат в виде суточных работникам. Компания в соответствии с внутренними правилами и особенностями командировок может установить норматив на свое усмотрение, закрепив суммы в положении о командировках в 2017 году и учетной политике.

Однако с 1 января 2017 года статья 422 НК РФ дополнена пунктом 2, из которого следует, что суточные теперь освобождены от страховых взносов в том же размере, что и при расчете НДФЛ. Это изменение по суточным в 2017 году внесено Федеральным законом от 03.07.2016 № 243-ФЗ.

Теперь установлена норма в пределах которой, суточные не облагаются страховыми взносами:

- 700 рублей — для командировок по РФ;

- 2500 рублей — за пределами РФ.

Раньше суточные были освобождены от взносов в любом размере, который компания установила в своем положении. Теперь появятся дополнительные платежи: командировочные расходы организаций в 2017 году увеличатся из-за необходимости начисления страховых взносов на сверхлимитные суммы.

Размер суточных в 2017 году: командировочные расходы

Суточные — это расходы работника, связанные с выполнением служебных обязанностей. И компания вправе сама решать, сколько платить сотрудникам за день командировки. Только размер суточных при командировках в 2017 году необходимо зафиксировать во внутреннем документе. Например, в положении о командировках.

Еще раз отметим, в законодательстве нет ограничений на размер суточных и их пересмотр, например в разное время года. Если сотрудники часто ездят в командировки по стране и за рубеж, а стоимость проживания и питания меняется в зависимости от сезона, можно пересмотреть размер суточных, издав отдельный приказ.

Предусмотрены максимальные размеры суточных, которые не облагаются НДФЛ и страховыми взносами (абз. 12 п. 3 ст. 217 НК РФ):

- суточные по России (2017 год) — 700 рублей.

- суточные при поездках за границу — 2500 рублей.

Если, например, компания установит суточные в сумме 1200 рублей по России, то с 500 рублей придется удержать и перечислить налог и взносы. Подробнее об этом читайте дальше.

Выплата суточных в 2017 году

Бухгалтерия выдает суточные из кассы или перечисляет на расчетный счет сотрудника за день до начала командировки. НДФЛ с суточных сверх нормы в 2017 году в день выплаты не удерживают, налог можно удержать при выплате зарплаты за месяц, когда уже авансовый отчет будет утвержден.

Окончательный расчет по суточным и другим командировочным расходам надо провести в течение трех дней после окончания командировки.

Суточные не выплачиваются сотрудникам, чья работа осуществляется в пути (вне офиса) и связана с разъездным характером работ (ст. 168 ТК РФ), так как данная деятельность не признается командировкой.

Основанием для выплаты суточных в 2017 году является приказ о направлении работника в командировку (Т-9 или своя форма приказа). Суточные выдают исходя из количества дней поездки.

Суточные в 2017 году: бухгалтерская справка

Бухгалтерская справка по расчету суточных в 2017 году (образец)

Читайте на эту тему:

Суточные сверх нормы: налогообложение в 2017 году

НДФЛ с суточных сверх нормы

Источник: https://myscript.ru/nalogi-i-posobiya/sutochnye-v-2017-godu-razmer-komandirovochnyx-rasxodov

Суточные при командировках в 2018 году

В производственных целях руководство хозяйствующего субъекта может направлять своих сотрудников со служебными заданиями в командировки. В ходе их выполнения работники осуществляют определенные затраты.

В соответствии с действующим законодательством им положены суточные при командировках в 2018 году, а также возмещение документально подтвержденных расходов, осуществленных в таких поездках (проезд, услуги и т.д.

)

Суточные при командировках в 2018 году – что изменилось

Суточные при командировках в 2018 году будут продолжать действовать, так как законодательные акты с их отменой так и не были приняты. Тем не менее, начиная со следующего года, вступает в этой сфере достаточно важное новшество.

До 1 января 2017 года ограничение по размере суточных, установленных в НК РФ, действовали только при исчислении НДФЛ у работника. При исчислении взносов освобождалась вся сумма суточных, определенных в соответствии с размерами, закрепленными в локальных актах организации.

Внимание! С начала же 2017 года вступают изменения в НК РФ в п. 3 ст. 217 НК РФ, в соответствии с которыми обложение взносами сумм доходов работников переходит под юрисдикцию ИФНС. В соответствии с этим применение лимитов суточных теперь станет распространяться и на исчисление взносов в ПФР, ФОМС, ФСС.

Это означает, что при выплате работникам суточных в размерах превышающих 700 р. (для России) и 2500 р. (для заграничных командировок) в расчете на одного сотрудника за каждый день командировки, нужно будет с сумм превышения платить взносы по действующим ставкам (ПФР — 26%, ФОМС — 5,1%, ФСС — 2,9 %).

Например: Иванов П.Б. в январе 2018 года был в командировке в г. Самаре для приобретения нового оборудования. Поездка длилась 5 дней. В соответствии с правилами ООО «Столица» ему были начислены суточные из размера 1000 рублей за стуки. Общая сумма составила 5000 рублей. Для целей исчисления взносов с суммы превышения были начислены отчисления:

(5*1000 — 5*700)*34%=510 р.

В 2016 году такого начисления делать не надо было.

Данное правило распространяется и на компенсацию документально подтвержденных расходов при однодневных поездках. Здесь также при превышении расходов сверх действующих лимитов потребуется исчислить обязательные страховые взносы на данную разницу.

Важно! В отношении же взносов при страховании от НС (так называемый «травматизм») данные нововведения не действуют, так как контроль за их исчислением остается у ФСС. Поэтому исчислять и уплачивать отчисления с разницы между установленным лимитом в НК РФ и действующим на предприятии не надо будет.

Суточные при командировках в 2018 году определяются каждым хозяйствующим субъектом самостоятельно. Существующие лимиты, определенные в НК РФ, остаются действующими в отношении налогообложения НДФЛ и взносов на зарплату.

В настоящее время существуют следующие нормы суточных:

- Для командировок внутри страны — в сумме 700 р. в сутки на каждого сотрудника;

- Для заграничных поездок — в сумме 2500 р. в сутки на одного работника.

Если локальные нормативы выше данных лимитов, то компания с суммы разницы между ними должна как налоговый агент перечислять НДФЛ и исчислять и уплачивать взносы на обязательное страхование в соответствии с действующими ставками.

Важно! Для целей бухгалтерского учета действуют нормативы, установленные предприятием самостоятельно в его положениях. Так, например, размер суточных для командировки может быть установлен в таком ЛНА, как “Положение о командировках” с разбивкой по должностям.

При исчислении суммы суточных имеет значение количество дней периода, в течение которых сотрудник находился в служебной поездке. Ее началом считается день отбытия командируемого.

В настоящее время для подтверждения данного периода необязательно оформлять командировочное удостоверение, достаточно посмотреть дату на соответствующем документе (например, на билете на поезд, самолет, автобус).

Если на основании этого бланка можно определить время отбытия, то даже если человек уехал в конце суток (до 24-00 часов), то они полностью принимаются к учету. В аналогичном порядке определяется и день завершения служебной поездки. Если работник возвращается на основании билета в 0-01 часов, то это уже будут являться последующими сутками, и сотруднику полагаются суточные за весь такой день.

Руководство на основании письменного распоряжения имеет право отозвать своего сотрудника из командировки. В этом случае оно обязательно должно в приказе отразить причину этого. В командировку при этом включаются только дни фактического нахождения работника в поездке. Если ему были ранее выданы суммы, которые из-за отзыва он не потратил, он должен их вернуть.

Когда администрация принимает решение о новой командировке, все бланки необходимо составлять заново.

Суточные в 2018 году по России

Суточные при командировках в 2018 году будут продолжать действовать несмотря на неоднократные попытки исключить данную статью из сумм расходов при налогообложении прибыли. В основном это связано с попыткой увеличить поступление налогов в бюджет.

Напомним, что законодатели хотели убрать расходы в виде суммы суточных, заменив их строго определенным перечнем командировочных расходов, которые обязательно должны были бы иметь документальное подтверждение. Для предприятия это грозило увеличением налоговой нагрузки.

В настоящее время размер суточных определяется каждым хозяйствующим субъектом самостоятельно. То есть, предприятиям разрешается устанавливать размер суточных в фиксированных суммах.

При этом не было принято и никаких ограничений по данным нормативам и на региональном уровне. Проекты законов рассматривали и такое нововведение по установлению нормативов в зависимости от места назначения командировки (региона).

Внимание! Суточные при командировках в 2018 году определяются исходя из количества дней поездки, определяемых на основании подтверждающих документов и утвержденных предприятием нормативов данных расходов в день на одного сотрудника.

Если работник едет в заграничную поездку, то на выдаваемые суточные при командировках в 2018 году действуют сразу несколько законодательных актов. Кроме общепринятого Постановления № 749, для компаний бюджетной сферы необходимо еще принимать во внимание Постановление № 812 от 26 декабря 2005 года.

Оно устанавливает максимальную сумму суточных в долларах США для каждой иностранной страны. Несмотря на то, что для коммерческих предприятий это постановление не является обязательным, ответственные лица также могут использовать его.

Максимальная сумма суточных для поездок за границу законодательно не ограничена, и может быть установлена в каждом предприятии самостоятельно.

Однако для целей начисления социальных взносов необходимо использовать норму в 2500 р.

Если размер выплаты работнику больше этой нормы, то сумму свыше необходимо будет начислить НДФЛ и удержать его с сотрудника, а также рассчитать полный объем социальных взносов.

При расчете положенных суточных необходимо разделить весь маршрут на время нахождения сотрудника на территории России, и дни за границей в другом государстве. Все дело в том, что для каждого периода размер суточных необходимо считать отдельно, при этом выплаты за дни нахождения на территории страны выполняются в рублях, а за границей — в валюте принимающего государства.

Внимание! Для точного определения этих дней используются таможенные штампы в загранпаспорте. При этом день выезда из страны включается в срок пребывания за границей, а день возвращения — в срок нахождения в России. Если при пересечении границы не проставлялись штампы (к примеру, при поездках в страны СНГ), то даты определяются по проездным билетам.

Бухгалтеру, который занимается расчетом и выдачей суточных необходимо помнить про курсовые разницы, поскольку Центробанк обязывает рассчитывать рублевый эквивалент выплаты в момент выдачи и сдачи авансового отчета — при выдаче сумма может быть меньше 2500 рублей при пересчете в национальную валюту, а в момент подачи документов больше, или наоборот.

Суточные при однодневной командировке

Исходя из характера поездки и поставленных заданий, работодатель может принять решение о возвращении сотрудника назад к месту работы в тот же день, в которой он выехал. Такая поездка будет называться командировка на один день. Однако согласно закону, суточные при таких однодневных выездах работнику не положены.

Однако Верховный арбитражный суд и Министерство Финансов при использовании положений ТК РФ установили, что компания имеет право компенсировать работнику его расходы, понесенные в однодневных поездках, сюда относятся:

- проезд;

- оплата обедов;

- оплата телефонной прочей связи;

- и другие затраты, которые сотрудник может понести во время командировки.

Однако на все компенсируемые затраты необходимо предоставить оправдательные документы (чеки, билеты, накладные и т. д.).

Все подтвержденные и компенсированные расходы в полном размере без ограничений (естественно, если они обоснованы), могут вноситься в расходы, уменьшающие базу при расчете налога на прибыль.

Важно! Если работник не смог предоставить документы, но администрация все же приняла решение об их компенсации, то в установленных пределах (700 рублей по России и 2500 рублей за границей) оплаченные расходы не считаются доходом работника. Если же была компенсирована сумма больше этой, то с превышения необходимо будет заплатить налог НДФЛ и отчисления в фонды.

Для работников, у которых установлен разъездной характер работы, однодневная поездка не может считаться командировкой.

Внимание! Если работник едет на один день в зарубежную командировку, то суточные ему должны быть выплачены, но их сумма ограничена 50% от обычного размера.

В 2015 году законом было разрешено не оформлять для командировки служебное задание. Тогда для того, чтобы подтвердить общую продолжительность командировки необходимо использовать проездные билеты, документы о заселении в гостиницу и иные бланки.

Все они, совместно с авансовым отчетом по форме АО-1, после возвращения должны передаваться в бухгалтерию. Если таких документов нет, то в принимающей компании можно запросить копию приказа или служебную записку с отметками ответственных лиц и оттиском печати.

С 2016 года вступило в действие положение об использовании командированным лицом своего личного транспорта с целью прибытия на место командировки и убытия из него. В качестве подтверждения в этом случае используется служебная записка от него с приложенной к ней путевым листом и чеками по ГСМ.

А вот предоставлять документы, подтверждающие цели расходования, да и вообще факт расходования полученных суточных сотрудник не обязан. Работодатель обязан их выплатить в установленном размере по закону, а вот как и на что работник их потратит — его личное дело.

Источник: https://smbiznes.ru/personal/sutochnye-pri-komandirovkah.html