Наказание за невыплату зарплаты в срок

Должностные обязанности работодателя и работников обязывают исполнение своих трудовых обязанностей качественно и в сроки, предусмотренные законодательством.

Нарушение сроков – это правонарушение против своих же работников.

Одно из главных обязательств руководителя перед своими сотрудниками – обеспечить не только комфортными условиями труда, но и достойной заработной платой, которая должна быть выплачена в сроки, установленные законом.

Законодательные нормы по заработной плате касается Федерального Закона №272 – ФЗ и Трудового Кодекса:

- ст.136 – по срокам выплат заработной платы;

- ст.142 – следствие нарушения закона;

- ст.236 – ответственность за нарушение закона работодателя.

Федеральный закон от 03.07.2016 N 272-ФЗ

Что изменилось с октября 2016 года?

По статье 136 Трудового Кодекса с октября 2016 года были изменены сроки выплат заработной платы.

Точные сроки должны быть прописаны во внутренних документах организации: правилах внутреннего распорядка, договорах – в трудовом и коллективном.

Внесли изменения и в ФЗ № 272:

- ужесточили материальную ответственность работодателя перед сотрудником;

- увеличены штрафные санкции за не соблюдения сроков выплаты заработной платы и размера компенсационных выплат;

- сумма размера денежной компенсации составляет 1/150 от ставки Центробанка РФ;

- наемный работник может написать в суд заявление о нарушении своих трудовых прав в течение одного года;

- сотрудники инспекции по труду имеет право провести проверки вне плана, не согласуя с прокуратурой, по заявлениям от сотрудников о неуплате заработной платы.

Материальная ответственность

Нарушая сроки оплаты заработной платы, материальную ответственность несет генеральный директор организации.

Помимо материальной ответственности за нарушение сроков, для работодателей прописаны административная и уголовная ответственность.

Как рассчитать компенсацию?

При расчете компенсации обязательно учитываются все дни неуплаты заработного дохода, выраженная в процентах (от размера долга).

В организации может быть увеличена норма выплат компенсации, которая прописана во внутренних документах: трудовом договоре с работником, коллективном договоре, положении о внутреннем трудовом распорядке.

Если размер компенсации по внутренним документам превышает размер, установленный законом, то с разницы начисляется НДФЛ.

Важно знать, что обязанность работодателя соблюдать Трудовой Кодекс о сроках выплат заработной платы, не зависимо от того, есть ли признак вины в действии или в бездействии работодателя.

Пример расчета

У работника на предприятии задержали заработную плату с 15 декабря 2016 г по 11 января 2018 г., что составило 28 календарных дней. Сумма невыплаченного дохода (без учета НДФЛ) составила 26 000 руб. Размер ключевой ставки Центробанка, на период неоплаты, составляет 10%, а размер компенсации — 1/150 (если не прописано во внутренних документах предприятия).

Расчет компенсации:

- Рассчитываем % за каждый просроченный день 1/150 х 10 = 0,067%.

- Сумма компенсации составляет 26 000 х 0,067/100 х 28 = 487,76 руб.

Нужно знать, что отражение в бухгалтерском учете производится тогда, когда компенсация была выплачена, она не связана с выплатой заработной платы.

На сумму компенсации начисляются взносы в ПФ и ФСС, НДФЛ с выплат не удерживают.

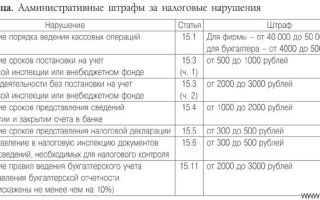

Административный штраф за невыплату зарплаты в 2018 году

С 3 октября 2016 года по статье 5.27. КоАП за нарушение сроков по выплате зарплаты и других доходов руководству организации или ИП грозит административная ответственность в виде штрафов.

Какой размер по закону?

В таблице приведены размеры штрафных санкций административных наказаний в отношении должностных лиц:

| Наименование правонарушителя | Штрафные санкции, руб. | Повторное нарушение штрафные санкции, руб. |

| Начальник | 10 000-20 000 | 20 000-30 000 |

| Организация | 30 000-50 000 | 50000-100 000 |

| ИП с работниками по трудовым договорам | 1 000-5 000 | 10 000-30 000 |

При увольнении

Увольнение работника по трудовому договору обязывает работодателя выплатить все причитающие сотруднику выплаты в день увольнения.

К ним относятся:

- заработная плата, доплаты, надбавки, премии, вознаграждения;

- компенсационные выплаты за неиспользованный отпуск, социальные пособия;

- выходное пособие.

При отказе работодателя выплатить полагающие выплаты работнику при увольнение, его ждет наказание в виде штрафа и вынужденного начисления компенсации за каждый просроченный день в размере 1/150 ставки рефинансирования Центробанка, действующей на день просрочки.

Пример

Сотрудница Шведова на швейном предприятии отработала 2 года, с 16 февраля 2015 г. по 20 февраля 2018 г., в ежегодный оплачиваемый отпуск ходила на 28 дней, ежемесячная оплата труда составляет 18 000 рублей. Она пользуется стандартным налоговым вычетом на ребенка в размере 1400 руб.

Произведем расчет компенсационных выплат за неиспользованный отпуск:

- Количество дней для расчета компенсации: (2х 28) – 28 = 28 дней.

- Годовой доход сотрудницы 12 х 18 000 = 216 000 руб.

- Среднедневной заработок (216 000/12)/29,3 = 614,33 руб.

- Сумма компенсации 614,33 х 28 = 17 201,24 руб.

- Расчет подоходного налога 17 201,24 – 1400(налоговый вычет на ребенка) = 15 801,24 х 13% = 2054,16 (сумма НДФЛ).

- Сумма выплаты на руки сотруднице Шведовой 17 201,24 – 2 054,16 = 15 147,08 руб.

С начисленной суммы компенсации будут уплачены налоги в ПФ и ФСС.

Уголовное наказание

В 2018 году начал действовать новый вид наказание за невыплату зарплаты в срок – уголовное наказание, что позволяет ужесточить меры в адрес работодателя. Сотрудникам позволяет получать заработную плату в установленные законодательством сроки.

Уголовное наказание грозит руководителю за следующие правонарушения:

| Нарушения | Штраф, руб. | Уголовное наказание |

| При увечье, травме или смерти работника | До 500 000 | Арест до 5-ти лет и увольнение с должности руководителя, без права на восстановление. |

| При использовании денежных средств работника работодателем в личных целях | Равный годовому доходу руководителя | Снятие с занимаемой должности и арест на 12 месяцев |

Частичная невыплата

Уголовная ответственность на работодателя наступает за частичную невыплату сроком более 3-х месяцев, корыстная цель использования чужими денежными средствами или лично заинтересован в невыплате денежных средств.

Наказание:

- Штрафные санкции в сумме до 120 000 рублей или годовой доход руководителя.

- Руководитель лишен права работать на руководящей должности до одного года.

- Подневольные работы до 2-х лет.

- Заключение под стражу до одного года.

Полная невыплата

Более суровое наказание ждет работодателей, которые не выплачивают полную заработную плату 2 месяца или менее МРОТ:

- Штрафные санкции – 100 000-500 000 рублей или доход работодателя за три года.

- Подневольные работы без права занимать руководящую должность, заниматься определенной деятельностью до 3 лет или без права – до 3-х лет.

- Заключение под стражу, без права занимать руководящую должность, заниматься определенной деятельностью до 3 лет или без права – до 3-х лет.

При исчислении срока интервала частичного или полностью не выплачиваемой заработной платы, учитываются все месяцы, без очередности.

Состояние расчетного счета организации

Если у организации нет денег на расчетном счете для оплаты заработной платы или расчетный счет заблокирован, то в соответствии со статьей 855 ГК РФ предусмотрен порядок очереди выплат по мере поступления денежных средств на расчетный счет предприятия.

Очередность:

- первая – документы исполнительного производства (алименты, возмещение вреда, причиненного здоровью);

- вторая – выходные пособия согласно трудовому договору и оплата за работу в интеллектуальной деятельности;

- третья — по платежным ведомостям для расчета с сотрудниками по трудовому договору, требованиям от налоговой инспекции о списании денежных средств по уплате налогов и сборов;

- четвертая – по исполнительным документам по другим денежным требованиям;

- пятая – другие документы для оплаты в порядке очередности по календарю.

Следовательно, применение очередности выплаты по документам, согласно законодательству, является обязательным для руководителей организаций.

Признаки вины руководителя

Доказанная вина руководителя по задержке сроков заработной платы предусматривает уголовную ответственность.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Собственная заинтересованность заключается в предумышленных действиях, с целью повышения по карьерной лестнице.

Что делать работнику, если нарушают его права?

По российскому законодательству, каждый работник имеет право отстаивать свои права по причине нарушения работодателем прав сотрудника и обратиться в контролирующие органы:

- Трудовая инспекция – орган, защищающий права работников.

- Прокуратура – рассмотрение заявлений по вопросам невыплаты заработной платы.

- Суд – рассмотрение дела по исковому заявлению.

Обращение в трудовую инспекцию

Обратиться в трудовую инспекцию с жалобой можно с первого дня невыплаты заработной платы.

В заявлении необходимо изложить всю суть нарушений трудовых прав.

В тексте заявления пропишите такую информацию:

- должность и стаж работы на предприятии;

- в какие сроки обязаны выплатить заработную плату;

- период времени задолженности и сумма неуплаты;

- способ получения заработной платы (наличными или через банк).

- перечень своих претензий и требование об уплате по задолженности;

- привлечь к ответственности работодателя за нарушение сроков выплаты дохода работника;

- требовать выплату компенсации в размере 1/150 от ставки Центробанка РФ.

Пример:

Бланк: Жалоба в трудовую инспекцию

К написанному заявлению следует приложить пакет копий документов:

- ксерокопия трудового договора;

- ксерокопия трудовой книжки;

- ксерокопия паспортных данных заявителя.

Примерный текст коллективного заявления не отличается от индивидуального обращения. Его направляют жалобу в региональную инспекцию Роструда.

Письмо в следственный комитет и прокуратуру

Ходатайство в прокуратуру о нарушение трудовых прав пишется по месту регистрации работодателя. В шапку ходатайства нужно вписать реквизиты прокуратуры и информацию заявителя (Ф.И.О., адрес, телефон).

В самом тексте необходимо описать всю информацию о сложившейся ситуации:

- реквизиты работодателя;

- ФИО и должность заявителя;

- причина ходатайства (просроченный период, сумма долга заработной платы);

- информация о попытках урегулировать мирным способом с работодателем (документально, если есть);

- потребовать о передаче в инспекцию труда материалов для наказания руководителя административной ответственностью;

- потребовать в отношении начальника возбудить уголовное дело о нарушении сроков оплаты заработной платы;

- передать дело в суд для взыскания долга по заработной плате.

Заявитель имеет право по закону на выплату компенсационных выплат морального вреда. Это требование необходимо прописать отдельным пунктом ходатайства.

Вместе с ходатайством заявитель обязан предоставить подтверждающие документы.

Пример:

Бланк: Жалоба в прокуратуру

Временная остановка трудовой деятельности

Согласно ст.142 ТК РФ, сотруднику предоставляется право приостановить трудовую деятельность по причине неуплаты заработной платы сроком более 15 дней, оповестив руководителя в письменной форме.

В этот день сотрудник должен прийти на свое рабочее место.

Если не получил расчет в день увольнения

Если работник отсутствует на рабочем месте во время трудового дня в день увольнения, работодатель не может произвести с ним расчет.

Поэтому работник пишет требование на имя руководителя о дате и предоставлении расчета при увольнении, с указанием причины отсутствия на рабочем месте в день увольнения. Проставляется подпись заявителя и дата.

Составление иска в суд

При невыплате положенной заработной платы работнику предоставляется право подать иск в суд на работодателя за нарушение трудовых обязанностей.

Заявление регистрируется в районном суде по месту нахождения предприятия.

Исковое заявление содержит:

- Сведения об ответчике (название предприятия, ИНН, фактический и юридический адрес);

- Описательная часть включает информацию о сумме долга по заработной плате, количество просроченных дней, досудебное разбирательство с руководством предприятия.

- В заключительной части прописывается, чего хочет получить заявитель в процессе разбирательства: погашение долга по заработной плате с процентами, моральная выплата по компенсации, возмещение судебных издержек.

Бланк: Исковое заявление в суд

Сроки и подсудность

Основной предмет производства – это взыскание заработной платы, которая зависит от конечной суммы.

Взыскать заработную плату с должника без конечной суммы можно в течение одного года после того, когда заработная плата по трудовому договору должна была быть перечислена работнику.

Как работодателю смягчить наказание?

Приведем несколько способов, чтобы избежать штрафных санкций для работодателя:

- Исправление нарушения самостоятельно работодателем и если нарушение несистемного характера.

- Устранение выявленных контролирующими органами нарушений в течение месяца.

- Оплата только постоянной части зарплаты, поскольку премии не являются гарантированной выплатой, а значит, они выплачиваются по мере поступления денежных средств.

В заключение можно отметить, что законодательное ужесточение трудовых отношений по выплате заработной платы в установленные сроки оказалось негативным явлением для работодателя, у которого есть затруднения в выплате заработанных работниками средств.

Источник: http://buhdzen.ru/zarplata/shtraf-za-nevyplatu/

Какую статью налогового кодекса РФ нарушает работодатель, когда не платит?

Все перечисленные Вами нарушения большей частью относятся к сфере действия трудового законодательства. Налоговые нарушения — это всего лишь их последствия.

Зачем работодатели вообще используют черные (зарплата «в конверте») и серые (частично — официально, частью — нет) схемы? Чтобы избежать уплаты налогов и страховых взносов и таким образом сэкономить. Вот отсюда и пойдём «плясать».

Рассуждать нам будет проще, поскольку с 1 января 2017 года страховые взносы тоже перешли в ведение ФНС России и «прописаны» всё в том же Налоговом кодексе.

Итак, начнем со страховых взносов.

В соответствии с главой 34 Налогового кодекса РФ любой работодатель обязан производить перечисления:

- на пенсионное страхование — 22 % от фонда оплаты труда,

- на социальное страхование — 2,9 %,

- на медицинское страхование — 5,1 %.

Скрывая часть заработка своих работников, работодатель уклоняется от уплаты страховых взносов — занижает размер фонда оплаты труда и, следовательно, не в полном объеме уплачивает взносы в фонды.

Это нарушение, предусмотренное статьей 122 Налогового кодекса РФ. По нему незадачливого «уклониста» оштрафуют на 20 % от недоплаченной суммы взносов, а если докажут применение «чёрно-белой схемы» (то есть умысел, а не «арифметическую ошибку» в расчетах) — то и на 40 %.

Второй «зарплатный налог» — налог на доходы физических лиц (тот, который подоходный). Он в России пока 13 %.

Понятно, что конвертная зарплата опять-таки скрывает часть дохода и занижает размер налога. Налицо практически то же самое нарушение, что и в случае со взносами.

Так, но не так. Работодателя-нарушителя привлекут к ответственности по другой статье — 123. Штраф там, правда, такой же — 20 % от недополученной бюджетом суммы, а нарушение иное — невыполнение обязанностей налогового агента.

Дело в том, что налог на доходы физических лиц вообще-то уплачивает не работодатель, а работник — тот, кто получает доход. Работодатель в этом деле только посредник, упрощающий процедуру для государства: он налог исчисляет, удерживает у истинного плательщика (работника) и перечисляет.

Означает ли это, что при использовании черной или серой схемы к налоговой ответственности может быть привлечен работник? Теоретически — да.

Строго по букве закона: если посредник между ним и бюджетом — работодатель — не удержал налог, то уплатить его должен работник самостоятельно, сдавая декларацию.

По факту всё сложнее: привлечь работника можно лишь в том случае, если чётко доказать — он знал с самого начала, что зарплата у него далеко не белая.

Итак, за цветные зарплатные схемы работодателю с точки зрения налогового законодательства причитается:

- доплата в бюджет всей суммы страховых взносов, которая должна была быть начислена на скрытую зарплату,

- доплата всей суммы налога на доходы физических лиц, который должен был быть удержан из этого заработка,

- оплата пени,

- штраф за неуплату страховых взносов по статье 122-ой — 20 % от недоплаченной суммы взносов (а если «повезет», то и 40 %),

- штраф за ненадлежащее исполнение обязанностей налогового агента по статье 123-ей — 20 % от неудержанной и не перечисленной суммы.

Кстати: если первый штраф можно уменьшить, а то и вовсе избежать — при условии оплаты взносов (пусть и позже срока), то второй — будет обязательно, даже если потом нужную сумму доплатить.

Если наш гипотетический работодатель при этом еще и не сдавал отчетность (пусть даже искаженную или нулевую), то к ним прибавятся:

- штраф по статье 126-ой — по 1000 рублей за каждый несданный отчет по налогу на доходы физических лиц,

- штраф по статье 119-ой — не менее 1000 рублей за каждый несданный отчет по страховым взносам.

И, наконец, если при проверке найдутся «чёрные» работники, это автоматически будет означать искажение бухгалтерского учета (ведь в официальной бухгалтерии записей по ним нет либо они не верны, а официальные документы учета — карточки — по ним отсутствуют). А это ещё одно налоговое нарушение — статья 120-ая, по которой штрафы могут составить от 10 до 40 тысяч рублей (в зависимости от того, как долго длилась такая «практика» и сколько «зарплатных налогов» не получил бюджет).

Источник: http://www.bolshoyvopros.ru/questions/2472149-kakuju-statju-nalogovogo-kodeksa-rf-narushaet-rabotodatel-kogda-ne-platit.html

Что вам грозит, если вы нарушаете правила оплаты налогов

Сегодня речь поведем об уклонение от уплаты налогов по УК РФ и НК РФ, что за это грозит в соответствие с этими кодексами, какие санкции могут быть наложены на должника, ведь ответственность за неуплату налогов с точки зрения закона весьма разнообразна, и желательно ее знать наизусть, чтобы потом не было мучительно больно.

Предисловие

К ответственности за неуплату налогов по-закону привлекаются все участники экономической деятельности, обязанные платить налоги, в том числе и ответственные лица в организациях:

- физические лица

- индивидуальные предприниматели

- юридические лица

- директора

- учредители

- бухгалтера

- прочие ответственные за отчетность люди в компаниях

В Российской Федерации ответственность за уклонение от уплаты налогов подразделяется на три типа:

- Административная – выплаты по всем денежным задолженностям

- Налоговая – нарушителя ждут финансовые санкции, взимаются недоимки, пени и штрафы

- Уголовная – за злостные нарушения и уклонения от налогов в крупном размере, определяется компенсация вреда потерпевшим, вплоть до лишения свободы

При выявлении недоимки налоговыми органами и в соответствие с требованиями выплатить её по статье 106 НК РФ, налогоплательщик также обязан возместить всю сумму налога, что прописано в Пункте 5 Статьи 108 НК РФ.

На практике по истечении трёхлетнего периода, если налоговая не привлекла лицо, уклоняющееся от налогов, к ответственности, долги обнуляются. По-другому это называется срок исковой давности.

Лицо привлекается как за полную неуплату налогов, так и за частичную в следующих случаях:

- если имел место злой умысел по части занижения налоговой базы

- начисления по платежам оказались не верными

- ошибки в отчетности

- несвоевременная сдача отчетности

- мошенничество

- намеренное сокрытие доходов в среднем, крупном и особо крупном размере

Помимо выше написанных правонарушений, самым тяжким является предварительный сговор группы лиц (Статья 35 УК РФ) с целью извлечения выгоды в личных интересах, касаемо недоимок в бюджет в особо крупных размерах (Статья 199 УК РФ).

Ответственность за уклонение от уплаты налогов по ук рф расценивается в следующих действиях:

- сокрытие имущества, документов, выручки

- фальсификация и подлог документации в целях сокращения уплаты налогов

- и прочие мошеннические действия

В данном случае, если каждый из участников сговора действовал по отдельности, это не расценивается, как предварительный заговор.

По Статье 199 НК РФ сроки выплат определяются, как в трёхлетний период, так и в отдельные временные периоды.

Недоимка исчисляется из размера всех неуплаченных денежных сумм по всем необходимым периодам, по которым уже истекли сроки выплат.

По закону от уголовной ответственности освобождаются те лица, которые впервые совершили подобное деяния по сокрытию финансовой информации или по неуплате налогов и сборов в бюджет, но которые полностью уплатили сумму недоимки, суммы накопившихся пеней и оплатили полностью штраф в соответствии с НК РФ.

Также в соответствии со статьёй 199.1 УК РФ ответственность за исчисление, удержание и перечисление денежных средств налогоплательщика в казну, несёт налоговый агент, если в его действиях был выявлен факт личного интереса.

По статье 15.11 КоАП к ответственности привлекаются организации, и прочие лица в случае грубых нарушений по части ведения бухгалтерского учёта и предоставления отчётности (ответственное лицо, будь-то просто сотрудник, бухгалтер или сам гендиректор).

Далее разберем ответственность за неуплату налогов Физлиц, Юридических лиц, Гендиректоров и бухгалеторов. Ответственность ИП мы разбирали в данной статье.

Физического лица

Обязанность по уплате налогов и сборов в бюджет и внебюджетные фонды лежит на каждом гражданине, что указано в конституции РФ и регулируется Налоговым кодексом. Это касается даже обычного физического лица, получающего любой доход и владеющего движимым и недвижимым имуществом.

Налог на прибыль

Все физлица, как наёмные работники, платят подоходный налог, так называемый НДФЛ – налог с доходов физических лиц. Точнее его уплачивает за работника компания, в которой он работает.

Подоходный налог составляет 13% и удерживается из заработной платы сотрудника каждый месяц и отчисляется в государственный бюджет.

Помимо вычета НДФЛ с доходов физического лица, существуют и другие доходы, за которые он сам уплачивает налоговые сборы. К примеру, продажа недвижимости, автомобиля, сдача в аренду квартиры, нетрудовые доходы (акции, спекулятивная выгода), выигрыши в лотерею и т.п.

Сроки подачи налоговой декларации по таким видам доходов установлены до 1 апреля, следующего за отчетным годом, а уплата должна произвестись до 1 декабря того же года, что и отчёт о доходах.

Поэтому не стоит забывать и надеяться на то, что, получив доход с продажи квартиры, машины и т.п., информация не дойдёт до налоговых органов от участников сделки (ГИБДД, нотариус, органы государственной регистрации и т.д.), и вы сможете без последствий нарушить закон.

Кстати, для справки, читайте статью – как вернуть 13% от продажи авто.

Налог за сдачу квартиры в аренду

Как уже говорилось выше, физическое лицо сдавшее квартиру в аренду, получает с этого доход и должно уплатить тоже 13%, при условии, что квартира сдаётся на срок более 1 года.

Налог высчитывается из суммы, полученной за год.

Если квартиру сдаёт иностранный гражданин на территории РФ, то налог на прибыль составит 30%, так же с суммы, полученной за год.

Для данного типа дохода ситуация с наказанием ровно такая же, как с неуплатой налога на прибыль.

Налог на имущество

Если вы владеете имуществом, то обязаны тоже заплатить налог. Размер налога определяет налоговая инспекция в соответствие с множеством параметров вашего имущества (локация, размер площади, материал изготовления и прочее), и направляет письмо с квитанцией об оплате сбора по вашему адресу прописки.

Налог необходимо уплатить до 1 декабря текущего года за предыдущий год, но вы не обязаны платить пока не получите уведомления, направленного не позднее 30 дней до окончания срока оплаты.

Еще инспекция может в письменном виде передать информацию на работу, о том, что вы не уплачиваете налоги, тем самым привлекая к взысканию уже вашего работодателя.

Транспортный налог

За владение транспортным средством тоже каждый год необходимо платить налоговый сбор, до 1 декабря.

Если вы, к примеру, пользуетесь автомобилем в 2017 году, то налог нужно будет платить в 2018.

Извещение с квитанцией об оплате должно приходить на почту, где вы зарегистрированы, но не позднее 30 дней до окончания срока расчетного периода.

Если вы не получили уведомление о налоге, желательно уточнить информацию от налоговых служб о размере вашего долга, во избежание штрафов и пеней.

Не все автотранспортные средства подлежат налогообложению, есть исключения:

- маломощные моторные и весельные лодки

- маломощные авто для инвалидов

- речные и промысловые суда

- грузовые и пассажирские речные, морские и воздушные суда

- сельхозтехника

- авто в розыске

Земельный налог

Налог с земли взимается с собственника, и размер его определяется муниципальными органами.

Уведомление об уплате направляется инспекцией не позднее 30 дней до 1 декабря.

Оплата налога происходит в следующем за предыдущий год.

С 1 января 2015 года все физлица должны сообщить в свою ФНС о не поступлении налоговых уведомлений до 31 декабря. Поэтому, если этого не сделать, действия собственника земельного участка будут расцениваться, как уклонение налоговой обязанности.

Уголовная ответственность

Помимо налоговой и административной ответственности, неплательщик может понести и уголовное наказание в соответствии со статьёй 198 УК РФ.

Уголовная ответственность за неуплату налогов накладывается в следующих случаях:

- если произошла недоплата в крупном размере, которая превышает 600 тыс. рублей

- если все то же самое произошло в особо крупном размере, а точнее более 3 млн. рублей

Освобождаются от несения уголовной ответственности лица, полностью уплатившие причинённый ущерб, налоги, долги и в случае возбуждённого уголовного дела, оно прекращается. Уголовка снимается всего один раз за правонарушение совершённое впервые.

Юридического лица

Практически все то же самое касается и Юридических лиц, но наказание будет строже, а уйти от него сложнее.

Ответственность за неуплату налога юридическим лицом прописана в Статье 199 УК РФ.

Какие виды наказания несут юрлица:

- штраф за неуплату налога в срок

- за недоимку

- за особо крупную недоимку

- уголовная ответственность за неуплату налогов

ЧИТАТЬ > Обзор возможностей личного кабинета ФСС

За что наказывают:

- непредставление налоговой отчётности или другой документации

- нарушение сроков предоставления

- включение в налоговую декларацию заведомо ложной информации

- ошибки

- если отчётность была составлена верно, но налоговый сбор оплачен не в срок — в таком случае начисляются пени

- за недоимки возлагается штраф 20% от суммы задолженности

- за умышленные бездействия по неуплате налога сумма штрафа равна 40%

Действия, повлекшие штрафные санкции, распространяются не на конкретного человека, а на компанию в целом, на самих собственников, которые несут обязанность по уплате отчислений в бюджет.

В некоторых случаях ответственность может лечь на конкретного сотрудника, чьи действия привели к неуплате налогов или неверным расчёта. В данном моменте имеют места быть дисциплинарные меры, но регулируются они нормами по защите прав работника.

Директора ООО и главного бухгалтера

Не преднамеренные или умышленные действия по уклонению от оплаты налоговых платежей в бюджет со стороны организации, могут расцениваться, как административное, налоговое, так и уголовное правонарушение, и их статус будет определен в зависимости от конкретных действий плательщиков и величины утаённого налога.

В данном разделе речь пойдёт об уголовной ответственности за неуплату налогов по Статье 199 УК РФ.

Кого привлекают:

- руководителя

- главного бухгалтера

- собственника бизнеса

- учредителя

- финансового директора

- руководители отделов

Как мы видим из списка, достаточно много сотрудников компании могут привлечь к уголовной ответственности (Статья 33 УК РФ).

Потому наряду с главбухом, занимающимся непосредственно налоговой документацией, и руководителем, подписывающим юридические документы, в этой связке также присутствует роль и других участников организации, которые в свою очередь принимают решения и подписывают бумаги, связанные с текущими расходами, оплатой работ, услуг, налоговой отчетностью.

Какие действия приводят к ответственности:

- непредставление налоговых деклараций и другой документации в соответствии с законодательством в налоговые органы

- ошибки в отчетах

- недоимки

- уклонение от оплаты

- предоставление заведомо ложной информации в отчётности

Как мы видим, имеет место быть, как неуплата налогов в полном размере, так и в неполном размере, следствием которого является неверные расчёты или специально заниженная налогооблагаемая база с целью снижения суммы налоговых отчислений.

Ответственность и меры наказания

Мера ответственности за неуплату налогов в бюджет определяется по степени тяжести правонарушения, что прописано в Уголовном кодексе.

Такие правонарушения разделяются на два вида:

- уклонение от оплаты налогов в крупном размере

- уклонение в особо крупном размере

Речь, как вы видите, пойдёт о разнице нанесённого ущерба и размера невыплаченных сумм.

Разберём каждый вид по-отдельности.

Крупный размер

Крупным размером считается недоплаты налоговых отчислений, превышающие 5 млн. рублей.

Уголовная ответственность наступает, если недоимка составит свыше 25% от этой суммы за 3 года или же уклонение от уплаты в размере, превышающем 15 млн. рублей.

При таком раскладе устанавливается штраф в размере от 100 тыс. рублей с возможным лишением свободы до 2-х лет.

Особо крупный размер

В данной категории речь идёт уже о сумме неуплаченных налогов от 15 млн. рублей, при условии, если не было оплачено свыше 50% от этой суммы за 3 года.

Так же уголовка наступает, если сумма всех налоговых задолженностей превысит 45 млн. рублей.

За сокрытие таких денежных объёмов предусмотрен штраф в размере от 200 тыс. рублей и лишение свободы до 6 лет.

Таким образом, устанавливается уголовное наказание и взыскание всех долгов причинённого ущерба, как для организации, так и для отдельного физического лица.

Налоговые органы могут привлечь к ответственности по выплате долгов в течение 3 лет.

По истечению этого срока уже наступает уголовная ответственность за неуплату налогов регулируемая статьей 78 УК РФ:

- в течение 2-х лет преследуется должник, если он имеет недоимку в крупном размере, но небольшой тяжести

- 6 лет может висеть уголовное дело по средней тяжести за сокрытие имущества или денежных средств

- 10 лет за неуплату в особо крупном размере

Немного о нюансах

К уголовной ответственности за неуплату налогов могут привлекаться сразу несколько лиц, и это расценивается как предварительный сговор. То есть сотрудник, являющийся подельником или даже косвенно относящийся к вопросу о недоимке, может запросто привлекаться к УК РФ и выступать, как соучастник сговора.

Если удастся избежать обвинения в данном деянии, то ответственность и мера наказания может смягчиться по отношению к каждому обвиняемому, участнику уголовного процесса.

Несмотря на тяжесть преступления, наказания можно избежать в случае погашения всех налогов и штрафов, при условии, что деяние совершено впервые.

Но руководствуясь ч.1 статья 28.1 УПК РФ уплата всех долгов должна быть произведена в сроки, установленные судом, иначе ответственность не снимается, а лишь смягчаются обстоятельства.

Источник: https://nalogtoday.ru/otvetstvennost-za-uklonenie-ot-uplaty-nalogov-uk-rf/