Финансисты против Шувалова: изменения налогов не избежать

Первый вице-премьер Игорь Шувалов призвал не менять налогообложение в России после 2018 года. Но, как считают эксперты, изменений в налоговой сфере избежать все равно не удастся.

Первый вице-премьер Игорь Шувалов призвал не менять налогообложение в России после 2018 года

Налоговые изменения — 2017

По мнению Шувалова, на следующий политический цикл налоговую систему следует либо оставить в текущем виде, либо внести минимальные изменения, так как нынешняя налоговая система доказала свою эффективность.

В то же время 2017 год ранее был объявлен «переговорным» по изменению налогового законодательства, и президент призвал экспертов за этой время выработать общие подходы к налоговым поправкам. С 2018 года, по его словам, изменения будут приняты и вступят в силу на длительный срок.

Каких изменений стоит ждать от налогового законодательства, и чье мнение, вероятнее всего, возобладает в дискуссии, «Экономике сегодня» пояснил экономист, член Центрального комитета Общероссийского комитета арбитражных управляющих Иван Рыков:

«Среди экономистов здесь особых разночтений нет. Стабильное налоговое законодательство обеспечивает предпринимателям возможность комфортно работать. Любое его изменение сразу же вызывает необратимые последствия, заключающиеся в том, что предприниматели не успевают поменять условия ведения учета и перестроиться на новые правила.

Постоянные изменения налогового законодательства доставляют существенные проблемы для предприятий всех уровней. В то же время сказать, что наша налоговая система эффективна, я тоже не могу.

Но ее изменение повлечет за собой больший негативный ущерб, нежели ее сохранение, если все будет продолжаться в том же виде.

Сохранение имеющейся системы благо для предпринимателей, в этом плане мнение Шувалова обоснованное.

Экономисты против финансистов

Но вряд ли его мнение станет доминирующим в ходе дискуссии. Помимо экономистов, которые продвигают идею невнесения частых изменений в налоговое законодательство, существует блок финансистов, которые действуют противоположным образом, постоянно инициируя поправки в налоговый закон.

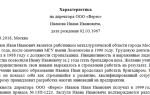

Экономист, член Центрального комитета Общероссийского комитета арбитражных управляющих Иван Рыков

Они предлагают увеличивать налоговые ставки, призывают к переходу от пропорционального налогообложения физических лиц на прогрессивную систему, поддерживают изменение налога на недвижимость и так далее. Их постоянные инициативы, естественно, мешают бизнесу, и негативно влияют на рост ВВП.

Но финансисты здесь во главу угла ставят не рост ВВП, а пополнение бюджета. Исходя из этих целей, они и подходят к обсуждению вопросов. Дело в том, что у экономического и финансового блока различные подходы, поэтому одни предлагают двигаться навстречу предпринимателям, и не мешать им постоянными изменениями в закон.

А другим нужно пополнять бюджет, платить пенсии, выполнять социальные обязательства государства. Я думаю, что изменения все равно будут вноситься, мораторий на их внесение маловероятен».

Напомним, что эксперты ранее предположили пять возможных изменений налоговой системы России в 2017 годы. Среди них налог на дарение, налог на депозиты, введение прогрессивной шкалы налогообложения. Возможно, изменения коснутся и налогов на недвижимость, а также эксперты находят возможным введение частичного контроля над расходами.

Источник: https://finance.rambler.ru/economics/35882851-finansisty-protiv-shuvalova-izmeneniya-nalogov-ne-izbezhat/

Игорь Шувалов предложил «мораторий на ухудшения»

Правительство рассчитывает восстановить доверие к своей политике

Е. Разумный / Ведомости

Вывести экономику из стагнации, которая грозит продлиться многие годы, можно только за счет стимулирования частных инвестиций, а для этого надо пересмотреть подходы к госрегулированию и позаботиться о доверии локальных инвесторов к экономической политике, обсудили условия возвращения экономики к росту участники пленарной сессии форума Московской биржи.

Сейчас правительство из-за резко изменившихся в 2014 г.

макроэкономических и внешнеполитических условий готовит новую версию своей «масштабной дорожной карты» – «Основные направления деятельности правительства», куда отдельным большим блоком будут включены структурные преобразования, придал обсуждению практическую направленность первый вице-премьер Игорь Шувалов: «У нас есть [еще] год-полтора для самых активных действий».

Чтобы успешно провести реформы, сначала нужно реформировать саму систему управления, иначе все закончится ничем, призвал начать строительство с фундамента президент Сбербанка Герман Греф.

Сейчас функции госаппарата либо избыточны, либо недостаточны – например, кадровое управление хуже, чем даже в советское время, хотя с тех пор теория менеджмента ушла далеко вперед.

Поэтому самая эффективная реформа, на которую стоит потратить и усилия, и время, – это реформа госуправления, убежден он: она одна способна повысить темпы экономического роста на 1,5 п. п.

Помимо разделения полномочий между органами и уровнями власти, перехода к принципам регулярного менеджмента нужно изменить саму парадигму госуправления, считает Греф: «Ввести понимание, что государство оказывает услуги гражданам, что граждане – клиенты системы». После этого можно проводить и другие реформы – социальные, финансовые и экономические.

нет фото

Игорь ШуваловПервый вице-премьер

Нужно определенную дистанцию прожить, когда мы не ухудшаем положение инвесторов, когда фактор доверия становится более крепким и все понимают: «Русские – с ними можно иметь дело». Есть сложности, понятно

С одной стороны, запрос на изменения есть, с другой – те, кто еще недавно требовал изменения правил, теперь говорят: «Умерьте свой регуляторный зуд, перестаньте принимать в таком количестве законодательства и нормативные акты, мы не успеваем со всем этим даже ознакомиться», рассказал Шувалов.

Нужно сосредоточиться на главном, одобрил он проектный подход Грефа, но с его приоритетом не согласился.

Главный вопрос – справедливое правосудие, продолжал Шувалов, по его мнению, сейчас всеми дорожными картами, улучшением таможенных процедур, налогового администрирования, упрощением лицензирования подменяется главное – способность добиться справедливого судебного решения и справедливое отношение правоохранительных органов к гражданам.

Источник: https://www.vedomosti.ru/economics/articles/2015/04/03/igor-shuvalov-predlozhil-moratorii-na-uhudsheniya

Шувалов анонсировал изменения в налоговой системе

Первый вице-премьер анонсировал обновление налоговой системы. По его словам, все решения по этому вопросу должны быть приняты до конца 2018 года, а в 2017 году необходимо провести широкую дискуссию об обновлении налоговой системы.

«Есть предварительное понимание и у администрации, и у ЦБ, и у правительства, что надо подготовиться к новой налоговой совокупности, так чтобы весь следующий политический цикл тоже был стабилен, все налоговые решения были стабильны, — сказал Шувалов, выступая на конференции «Сто шагов к благоприятному инвестиционному климату» в Москве. — Я думаю, в 2017 году это будет публично очень остро звучать. Пусть звучит — это не значит, что мы сразу побежим в Государственную думу просить законодателей внести изменения в Налоговый кодекс». «Дискуссия в 2017 году должна быть проведена и подготовлен налоговый пакет. Эту работу мы проводим», — резюмировал он.

Вице-премьер также напомнил о политической установке президента Владимира Путина не повышать налоговую нагрузку на предпринимателей до конца 2018 года.

«Чтобы это сделать, надо пережить дискуссию в 2017 году, чтобы самое позднее до конца работы весенней сессии Думы в 2018 году были приняты все решения», — сказал Шувалов.

По его словам, «это совершенно нормальный график, достаточно времени, чтобы поспорить как следует».

Ранее Минфин заявлял, что в России непропорционально высокая нагрузка на фонд оплаты труда, а из-за этого зарплаты уходят в тень.

Министр финансов Антон Силуанов в конце ноября сообщил, что его ведомство подготовит предложения по «оптимальному соотношению прямой и косвенной нагрузки на бизнес», чтобы прямая нагрузка (главным образом в виде отчислений с зарплат в социальные фонды) снижалась. Речь идет о снижении страховых взносов и одновременном повышении НДС.

Кроме того, Минфин обсуждает возможность введения прогрессивной шкалы НДФЛ, планируя подготовить предложения к 2018 году. Сейчас такая мера невозможна, считают в финансовом ведомстве, опасаясь, что это лишь спровоцирует увод доходов в тень.

О том, что Минфин будет готовить предложения по изменению налоговой системы, в том числе по прогрессивной шкале налогообложения, к 2018 году, впервые заявил Антон Силуанов, выступая в рамках первого чтения бюджета РФ на 2017–2019 годы в Госдуме.

Переходить к прогрессивной шкале надо очень аккуратно, добавил тогда он. При этом делать это надо в рамках единого подхода к изменению налоговой системы.

Ведь на фоне падения доходов населения, изменение налоговой структуры, в том числе увеличение налогов «пусть даже на богатые слои населения», может привести к уходу части экономики в «серую» зону.

В аналогичном ключе высказался еще в сентябре спикер Госдумы РФ Сергей Нарышкин, заявив, что плоская шкала налогообложения физических лиц была введена в России для того, чтобы приучить граждан платить налоги, а теперь пришло время отказаться от нее и ввести прогрессивную шкалу, где ставка НДФЛ будет зависеть от доходов граждан.

«У нас не было привычки в нашей истории платить налоги, и вообще у части наших граждан существовала психологическая установка, что „налог — это мой подарок государству“.

В этой связи и была введена плоская и низкая шкала налогов», — пояснил он в интервью «Комсомольской правде», добавив, что сегодня «можно думать уже о введении разных уровней налогообложения в зависимости от доходов».

В данном вопросе нужно действовать очень осторожно и считать, не потеряет ли казна в результате таких мер, добавил он, пояснив, что «чем выше уровень налогообложения, тем больше желания, стремления уйти от налога», а эту «психологическую особенность надо иметь в виду».

Вернуться на главную

Источник: http://rusrand.ru/response/shuvalov-anonsiroval-izmeneniya-v-nalogovoy-sisteme

Все о налоговых проверках в 2018 году

Государство контролирует все процессы происходящие внутри него. Не является исключением и бизнес сфера. Любая предпринимательская деятельность подчинена строгим правилам ведения бухгалтерского учета и сдачи отчетности.

Периодически, налоговыми органами проводятся различные типы проверок налогоплательщиков.

В данном тексте вы узнаете основные правила проведения различных видов проверок, а также самые важные нюансы моратория на налоговые проверки 2017-2018 годов.

Предприниматели, в процессе своей деятельности, неизбежно взаимодействуют с государственными контролирующими органами. Зачастую, это взаимодействие происходит в результате осуществления каких-либо проверок на соответствие деятельности предпринимателя действующим законодательным нормам.

Федеральная налоговая служба уполномочена осуществлять различные проверки предпринимательской деятельности, с целью контроля и надзора за ее законностью и правильностью осуществления.

В данной статье вы найдете всю необходимую информацию по налоговым проверкам, а также узнаете нюансы моратория на налоговые проверки в 2017-2019 годах.

Налоговая проверка – что это?

Налоговый орган наделен правом проведения налоговой проверки. Это закреплено п. 2 ст. 31 Налогового кодекса РФ (далее – НК РФ), а регуляция данного процесса осуществляется 14 главой НК РФ «Налоговый контроль».

Исходя из норм п. 1 ст. 82 НК РФ можно сформировать определение понятия «налоговая проверка» — форма налогового контроля, которая осуществляется должностными лицами уполномоченных органов строго в рамках определенной компетенции, в отношении налогоплательщиков, налоговых агентов и плательщиков сборов, осуществляющих деятельность с применением норм законодательства о налогах и сборах.

Любая налоговая проверка осуществляется с целью контроля за правильностью исчисления, полноты и своевременности уплаты налогов.

Процесс проверки представляет собой сравнение фактических данных предпринимательской деятельности, которые получаются во время осуществления налогового контроля, с данными которые были поданы в виде налоговых деклараций во время сдачи отчетности.

В зависимости от вида налоговой проверки, изменяется объем полномочий должностных лиц налоговых органов во время ее проведения, а также объем ограничений на некоторые процессуальные действия, например: доступ на объекты предприятия, выемка документов, инвентаризация, истребование документов и так далее.

Виды налоговых проверок

В соответствии со ст. 87 НК РФ, существует 2 вида налоговых проверок:

- Камеральные налоговые проверки;

- Выездные налоговые проверки.

Статья 88 НК РФ регламентирует проведение камеральной налоговой проверки.

Исходя из ее норм, можно дать определение понятию «камеральная налоговая проверка» — проверка, осуществляемая по месту нахождения соответствующего органа ФНС, используя данные налоговых деклараций и документов, которые были предоставлены налогоплательщиком, а также иных данных о налогоплательщике, имеющихся у налогового органа.

Для проведения проверки такого вида, специальное решение руководителя налогового органа не требуется. Камеральная проверка проводится в течение 3 месяцев с момента предоставления налоговой декларации налогоплательщиком.

Если декларация предоставлена не была, то налоговые органы вправе провести камеральную проверку используя имеющиеся у них данные о налогоплательщике, а также данные о других налогоплательщиках имеющих аналогичные показатели. В этом случае, проверка проводится в течение 3 месяцев с момента истечения срока предоставления декларации.

Если камеральная проверка уже началась, но в ее процессе была предоставлена налоговая декларация, то данная проверка прекращается и начинается новая, которая основана на данных предоставленной декларации. Все данные, которые были получены в ходе первичной камеральной проверки, могут быть использованы в новой камеральной проверке.

Обо всех ошибках и противоречиях в данных, которые были выявлены в ходе проверки, сообщается налогоплательщику. В течении 5 дней с момента получения налогоплательщиком сообщения от налоговых органов, он должен предоставить пояснения или сделать соответствующие исправления.

Ст. 89 НК РФ регламентирует проведение выездной налоговой проверки. Для проведения такой проверки необходимо специальное решение руководителя (его заместителя) налогового органа. Выездная проверка происходит на территории налогоплательщика.

Если налогоплательщик не может предоставить место для проведения проверки, то она осуществляется по месту нахождения налогового органа.

В решении о проведении выездной проверки содержатся следующие сведения:

- Наименование налогоплательщика (полное и сокращенное, либо ФИО);

- Налоги, в отношении которых осуществляется проверка правильности исчисления и уплаты (по одному налогоплательщику могут проверяться сразу несколько налогов) – предмет проверки;

- Периоды деятельности налогоплательщика, за которые будет осуществлена проверка;

- ФИО и должности сотрудников налогового органа, ответственных за проведение проверки.

Выездная налоговая проверка, может затронуть период не более трех календарных лет, предшествующих году, в котором было издано решение о ее проведении.

По одному и тому же предмету проверки, за один и тот же период, налоговые органы не могут провести более 1 проверки (кроме случаев вынесения решения о проведении повторной выездной проверке).

Один налогоплательщик, за один календарный год не может быть проверен более 2 раз посредством выездной проверки. Исключением является вынесение специально уполномоченным органом, решения о проведении дополнительных проверок.

Для этого нужны веские основания.

Такой вид проверки не может длиться более 2-х месяцев, но может быть продлен в определенных случаях от 4 до 6 месяцев. Срок проверки исчисляется с момента вынесения соответствующего решения и заканчивается днем составления справки о проверке.

13 июля 2016 года был принят закон, который направлен на значительное упрощение деятельности некоторых предпринимателей и юридических лиц, путем освобождения их от проведения плановых проверок на период с 2016 до 2019 года.

Мораторий на проверки 2017-2019

Судя по заявлениям официальных лиц государства, решение о введении данного моратория было принято для снижения давления на определенные предпринимательские сферы и их стимуляцию в условиях геополитического и экономического кризиса.

Источник: http://yconsult.ru/biznes/vse-o-nalogovyx-proverkax/

О моратории на изменение ставок налогов и сборов в российской федерации, проект федерального закона от 22 марта 2000 года №90021163-3

О моратории на изменение ставок налогов и сборов в российской федерации

Проект N 90021163-3Вносится депутатамиГосударственной Думы

21 марта 2000 года

Статья 1.

Установить, что в течение двух лет с момента вступления настоящего Федерального закона (далее — Закона) в силу запрещается введение в действие правовых актов органов государственной власти Российской Федерации, увеличивающих ставки федеральных налогов и сборов, подлежащих зачислению в федеральный бюджет Российской Федерации, целевые бюджетные и внебюджетные фонды Российской Федерации по сравнению со ставками, действующими на момент вступления настоящего Закона в силу.

Статья 2.

Установить, что в течение срока, указанного в статье 1 настоящего Закона, правовыми актами органов государственной власти Российской Федерации не может быть предусмотрено введение федеральных налогов и сборов, подлежащих зачислению в федеральный бюджет Российской Федерации, целевые бюджетные и внебюджетные фонды Российской Федерации, дополнительно к федеральным налогам и сборам, действующим на момент вступления настоящего Закона в силу, за исключением федеральных налогов и сборов, переход плательщика к уплате которых является добровольным.

Статья 3. Настоящий Федеральный закон вступает в силу по истечении одного месяца со дня его официального опубликования.

Президент Российской Федерации.

Пояснительная записка к проекту Федерального закона «О моратории на изменения ставок налогов и сборов в Российской Федерации»

Целью настоящего Закона является создание в Российской Федерации в течение двух ближайших лет благоприятного налогового климата.

Для достижения данной цели предлагается установить двухлетний запрет на увеличение ставок федеральных налогов и сборов, а также на введение новых налогов и сборов, подлежащих зачислению в бюджет Российской Федерации.

Единственным исключением из этого правила являются ситуации, когда переход к уплате дополнительных налогов и сборов является добровольным (примером является переход субъектов малого предпринимательства к упрощенной системе налогообложения, учета и отчетности).

На N 2.12-17/563 от 14 апреля 2000 г.

Заключение на проект федерального закона «О моратории на изменение ставок налогов и сборов в российской федерации», внесенный в Государственную Думу депутатами Государственной Думы И.Ю.Артемьевым и С.В.Иваненко

В соответствии с частью 3 статьи 104 Конституции Российской Федерации в Правительстве Российской Федерации рассмотрен проект федерального закона с учетом представленного финансово-экономического обоснования.

Законопроектом предусматривается запретить в течение двух лет введение в действие правовых актов органов государственной власти Российской Федерации, увеличивающих ставки федеральных налогов и сборов, подлежащих зачислению в федеральный бюджет, целевые бюджетные и внебюджетные фонды Российской Федерации, а также запретить введение федеральных налогов и сборов, подлежащих зачислению в федеральный бюджет, целевые бюджетные и внебюджетные фонды Российской Федерации, за исключением федеральных налогов и сборов, переход плательщика к уплате которых является добровольным.

Законодательство Российской Федерации о налогах и сборах состоит из Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах (пункт 1 статьи 1 Кодекса).

Кодекс устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, общие принципы налогообложения и сборов в Российской Федерации (в том числе порядок установления и изменения размеров ставок по федеральным налогам и сборам).

Положения представленного на рассмотрение законопроекта, в том числе предусматривающие уплату федеральных налогов и сборов в зависимости от волеизъявления плательщиков (статья 2 законопроекта) не соответствуют принципам налогообложения и сборов, закрепленным в части первой Кодекса (в частности, в пункте 1 статьи 3, пункте 2 статьи 12, подпункте 1 пункта 1 статьи 23). Федеральные налоги и сборы являются обязательными к уплате на всей территории Российской Федерации. Обязательность каждого платить законно установленные налоги и сборы в соответствии со статьей 57 Конституции Российской Федерации закреплена основными принципами законодательства о налогах и сборах.

В соответствии со статьей 6 Кодекса нормативный правовой акт о налогах и сборах признается не соответствующим Кодексу, если такой акт: изменяет определенное Кодексом содержание обязанностей участников отношений, регулируемых законодательством о налогах и сборах, и иных лиц, обязанности которых установлены Кодексом, разрешает или допускает действия, запрещенные Кодексом, а также иным образом противоречит общим началам и (или) буквальному смыслу конкретных положений Кодекса.

Позиция авторов рассматриваемого законопроекта о необходимости создания оптимального режима налогообложения и обеспечение его стабильности поддерживается.

При реформировании законодательства о налогах и сборах предполагается его упорядочение и совершенствование системы налогов и сборов.

Предполагаемые изменения налоговой системы повлекут снижение совокупной налоговой нагрузки, сложившейся в настоящее время.

Вместе с тем, установление двухлетнего запрета на введение в действие правовых актов органов государственной власти Российской Федерации, увеличивающих ставки федеральных налогов и сборов и вводящих новые федеральные налоги и сборы, не позволит реализовать проводимые в настоящее время комплексные преобразования налоговой системы.

Учитывая изложенное, проект федерального закона «О моратории на изменение ставок налогов и сборов в российской федерации» Правительством Российской Федерации не поддерживается.

А.Кудрин

Текст документа сверен по:

рассылка

Источник: http://docs.cntd.ru/document/901929298

Никакой жалости: правительство отменит налоговые льготы

Минфин объявил о начале реформы налоговых льгот уже с 2018 года. Правила предоставления льгот будут систематизированы в специальном кодексе к концу этого года.

Со следующего года налогоплательщиков ждет мораторий на новые льготы, оценка эффективности действующих и замена бессрочных освобождений целевыми льготами на конкретный срок.

Стоимость льгот, которые подлежат перераспределению или отмене, оценена в 2,5 трлн руб. в 2017 году.

Элементы предстоящей реформы включены в «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2018 год и плановый период 2019 и 2020 годов». Во вторник проект документа был представлен Минфином на парламентских слушаниях в Госдуме.

Как следует из различных разделов «Основных направлений», налоговые льготы получают новый статус «налоговых и неналоговых расходов бюджета». Изменение правил будет закреплено в Бюджетном кодексе.

Уже осенью текущего года глава Минфина Антон Силуанов обещал внедрение концепции налоговых и неналоговых расходов в бюджетный процесс, закрепление соответствующих норм в законодательстве и создание прозрачного механизма анализа объемов налоговых и неналоговых расходов и оценки их эффективности на всех уровнях бюджетов бюджетной системы.

Пока депутатам были продемонстрированы расчеты действующих льгот, которыми пользуются предприниматели на текущих условиях. Стоимость льгот в 2017 году в действующих правилах оценена в 2,5 трлн руб. К 2020 году эта цифра увеличится до 2,8 трлн руб.

Минфин подсчитал, что, в частности, регионы теряют на льготах 319,6 млрд руб. в 2017 году, в 2020 году они могут недосчитаться уже 377,1 млрд руб.

Смена понятия «налоговая льгота» на «налоговый расход» дает возможность Минфину говорить о более чем 17% дополнительных расходов федерального бюджета. Традиционные расходы бюджета на 2018–2020 годы в Белом доме пока решено не увеличивать, несмотря на президентские выборы в следующем году.

Из материалов Минфина следует, что налоговые льготы посчитаны прямым способом — по методу «упущенных доходов» на основе статистики, собранной ФНС. В расчеты не включены льготы и освобождения в рамках системы специальных налоговых режимов (соглашения о разделе продукции, единый сельхозналог, упрощенная система налогообложения, единый налог на вмененный доход и патентная система).

Методика подсчета объема льгот не обсуждалась ни в документах Минфина, ни во время парламентских слушаний. Из всех выступающих в Госдуме надвигающуюся реформу заметили только глава Счетной палаты Татьяна Голикова и президент РСПП Александр Шохин.

Татьяна Голикова сделала замечание Минфину, что «в документе по-прежнему не содержится сведений об эффективности применяемых льгот и концептуальных подходов, позволяющих оценить целесообразность их отмены или продолжения».

Александр Шохин предложил сделать по-настоящему предсказуемой налоговую нагрузку, которую Минфин оценивает в 31,6% ВВП.

По мнению Шохина, неизменность налоговой нагрузки гарантирует только специнвестконтракт, содержащий «дедушкину оговорку». Для всех остальных предпринимателей она может меняться даже при условии неувеличения налогов — «отменится льгота либо ставка поменяется».

В «Основных направлениях» сообщается, что ответственные исполнители госпрограмм получат полномочия по проведению оценки эффективности предоставляемых льгот и преференций в рамках государственных программ, на основе разработанных Минфином общих подходов.

При этом «создание системы мониторинга налоговых и неналоговых расходов бюджетов бюджетной системы, регулярный анализ объемов и оценка эффективности позволят провести оптимизацию налоговых льгот и преференций при сохранении целевых показателей госпрограмм».

Полученные дополнительные финансовые ресурсы «могут быть направлены на обеспечение приоритетных направлений экономики», говорится в документе.

Минфином также подчеркивается, что «основным принципом распределения налоговых и неналоговых расходов по госпрограммам является соответствие их целей приоритетам и целям социально-экономического развития и обеспечения национальной безопасности РФ, определенным в госпрограммах».

При этом отдельные статьи налоговых и неналоговых расходов могут соответствовать сразу нескольким целям социально-экономического развития, отнесенным к разным государственным программам. Налоговые и неналоговые расходы, которые не подходят под перечисленные выше критерии, отнесены к непрограммным налоговым расходам.

Тем самым для бюджетных лоббистов фактически анонсирован новый элемент борьбы за бюджетные ресурсы, аналогичный распределению обычных бюджетных расходов. Раньше налоговые льготы были исключены из этого процесса.

Отмена некоторых льгот уже анонсирована «Основными направлениями». Запланирована поэтапная отмена пониженной налоговой ставки по налогу на имущество организаций по линейным объектам. Речь идет о ставке 2,2% по трубопроводам, линиям энергопередачи (отмена с 2019 года) и по железнодорожным путям общего пользования (отменяется с 2021 года).

Отмена запланирована и для льгот по налогу на имущество организаций и земельному налогу для организаций и учреждений уголовно-исполнительной системы, а также для автомобильных дорог федерального значения.

Кроме того, с 2018 года предложено установить мораторий на новые льготы по налогам, зачисляемым в региональные и местные бюджеты.

Но из расчетов Минфина следует, что отменяемые льготы пока не настолько значительны с точки зрения всех налоговых расходов бюджета.

Наибольшие потери Минфин оценил от 38 видов освобождений по НДС. В целом стоимость льгот от НДС и освобождения от таможенной пошлины оценена в 1,2 трлн руб. в 2017 году. К 2020 году стоимость льгот может возрасти до 1,4 трлн руб.

В этой группе льгот наиболее крупной оказалась пониженная до 10% ставка НДС «при реализации и ввозе определенных товаров». Эта льгота распространяется на продовольственные товары, товары для детей, периодические печатные издания, медицинские товары и племенных животных.

В 2017 году стоимость этой льготы для бюджета оценена в 495,3 млрд руб. В 2020 году, если ничего не поменяется, стоимость льготы может возрасти до 624,8 млрд руб. Отдельно выделены крупные налоговые расходы по освобождению от уплаты НДС при реализации медицинских услуг. Стоимость льготы в 2017 году — 102,8 млрд руб., а в 2020 году — 125,4 млрд руб.

Другие крупные потери бюджета оценены за счет льгот по налогам и сборам на рентные доходы. В 2017 году — 536,3 млрд руб., в 2020 году — 656,8 млрд руб. При этом по налогу на добычу полезных ископаемых потери указаны Минфином в размере 412,4 млрд руб. в 2017 году и 499,3 млрд руб. в 2020 году.

Налоговые расходы по имущественным налогам оценены Минфином по 54 видам льгот в 423,1 млрд руб. в 2017 году. Но они уже сокращаются в 2020 году до 363 млрд руб. Прежде всего за счет уже упомянутой отмены льгот на линейные объекты.

На этом фоне представленная Минфином оценка льгот по страховым взносам выглядит скромно. В 2017 году налоговые расходы по взносам оценены в 90,8 млрд руб., а к 2020 году они снизятся до 35,3 млрд руб.

Отметим, что первое обсуждение налоговой политики в Госдуме депутатов заинтересовало крайне мало. Практически незамеченной осталась и двусмысленность «Основных направлений» по налоговому маневру по формуле 22/22 (снижение страховых взносов с 30 до 22% и повышение НДС с 18 до 22%). С одной стороны, никаких упоминаний о деталях этой реформы в документах нет.

С другой стороны, в материалах Минфина одной фразой упоминается о том, что «целесообразно рассмотреть возможность создания дополнительного экономического стимула для обеления — путем изменения структуры налоговой нагрузки со снижением ставок прямых налогов на труд и повышением ставок косвенных налогов».

Против повышения НДС и снижения страховых взносов выступили только представители деловых организаций и примкнувший к ним ректор Высшей школы экономики Ярослав Кузьминов. Кузьминов предложил ввести дифференцированную ставку НДФЛ.

От права задать уточняющие вопросы Антону Силуанову депутаты отказались. А глава бюджетного комитета Андрей Макаров объяснил нежелание усложнять обсуждение дискуссии тем, что детали «Основных направлений» еще не раз будут разбираться Госдумой.

«Посмотрел я на ваши лица и подумал, как поощрить тех, кто досидел до конца», — подвел итог обсуждения глава бюджетного комитета Госдумы. Отметим, что председатель Госдумы Владислав Володин уже несколько минут как покинул зал и передал ведение заседания своему заму Александру Жукову.

Источник: https://www.gazeta.ru/

Источник: http://kroosp.ru/nikakoj-zhalosti-pravitelstvo-otmenit-nalogovye-lgoty/

Правительство представит доклад об итогах обсуждения налоговой реформы

В декабре правительство должно представить президенту доклад об итогах обсуждения налоговой реформы. Запустил эту дискуссию сам Владимир Путин – около года назад в послании Федеральному собранию он поручил правительству в 2017 г. определить контуры налоговой системы на следующий электоральный цикл, а все необходимые законы принять в 2018 г.

Доклад прорабатывается, указывает представитель Минфина, но итоговых решений по настройке налоговой системы еще нет.

Итоговым решением может стать предложение сохранить действующую систему, рассказали «Ведомостям» четыре чиновника финансово-экономического блока. Вероятнее всего, президенту доложат, что бизнесу и экономике хорошо и так, полагает один из них.

В 2014 г. Путин уже объявлял четырехлетний мораторий на рост налоговой нагрузки, который, впрочем, неоднократно нарушался.

Единственным активно обсуждавшимся вариантом реформы был налоговый маневр – снижение страховых взносов и повышение НДС до 22%, объясняет еще один чиновник: идея официально не отвергнута, но встретила активное сопротивление социального блока, поддержки не получила и, по сути, умерла.

Пока есть два варианта, рассказывает другой собеседник «Ведомостей»: обтекаемо написать в докладе о необходимости снизить нагрузку на труд, повысив взамен косвенные налоги, либо ограничиться точечной настройкой – уже одобренными или даже предусмотренными трехлетним бюджетом мерами.

2017 год истекает, решений нет, уложиться в названные президентом сроки уже вряд ли получится, скептичен третий чиновник.

Представители премьера Дмитрия Медведева, первого вице-премьера Игоря Шувалова и Минэкономразвития отказались от комментариев

Минфин и Минэкономразвития, которое возглавил бывший замминистра финансов Максим Орешкин, предлагали с помощью маневра снизить слишком высокую нагрузку на труд. Так они рассчитывали обелить рынок труда, что приведет к росту доходов государства. Но цена была высока.

Отмена пониженной ставки взносов для относительно высоких зарплат (пенсионные взносы – 10% для зарплат свыше 876 000 руб. в этом году) увеличила бы нагрузку на них. А повышение НДС легло бы нагрузкой на все население, увеличив инфляцию.

Социальный блок правительства указывал, что из-за снижения взносов ПФР еще больше будет зависеть от бюджета, что нарушит страховые принципы пенсионной системы. Чтобы избежать этого, Минфин предлагал выплату фиксированной части страховой пенсии переложить на бюджет.

Больше всего от маневра должны выиграть секторы госуправления, бюджетники и сельское хозяйство, оценивал Минфин, а проиграть – строительство, добыча и частные услуги. Мнение бизнеса разделилось, говорит член бюро РСПП, но с постепенным восстановлением экономики снижается и нервозность – растет возможность переложить повышение НДС в цены.

Маневр повлек бы за собой другие изменения, в первую очередь в пенсионной системе, признавали чиновники.

Пришлось бы менять структуру пенсионной системы, источники финансирования пенсионных выплат, говорит руководитель Экономической экспертной группы Евсей Гурвич. Это главное препятствие, признает эксперт, участвовавший в обсуждении маневра.

Вряд ли маневр привел бы к обелению рынка труда, замечает Гурвич. Этого можно добиться мерами налогового контроля, например, с помощью новых онлайн-касс, признает чиновник.

От других налоговых изменений правительство отказалось еще раньше. Например, от введения налога с продаж, другие же идеи не обсуждаются, рассказывает чиновник.

Если и менять налоги, то переносить нагрузку с мобильной базы (налоги на капитал) на немобильную (налоги на потребление), считает Гурвич.

Ставки налога на прибыль – фактор международной конкуренции за капитал, а люди не будут ездить за хлебом в другую страну, потому что там НДС ниже, объясняет он. Лучше снижать налог на прибыль, согласен ведущий научный сотрудник РАНХиГС Илья Соколов.

Одно только обсуждение налоговых реформ вредит бизнесу, который давно живет в состоянии полной неопределенности, говорит налоговый менеджер крупной компании. Власти нарушали и действующий мораторий на повышение налоговой нагрузки, например поднимали акцизы, ограничили возможность уменьшать налог на прибыль на убытки.

Налоговая стабильность сама по себе главная ценность, указывает Соколов. Снизить же нагрузку на труд можно и другими мерами, писали эксперты МВФ, например повышая производительность труда.

Нужно увеличивать адресность социальной поддержки, это сократит расходы бюджета и решит социальные проблемы, советует директор НИСПа Лилия Овчарова.

Действующая налоговая система не мешает бизнесу, говорил ректор РАНХиГС Владимир Мау, безопасность частной собственности важнее экономических факторов, а устойчивость налоговой системы – ее трансформации.

https://www.vedomosti.ru/economics/articles/2017/11/03/740446-pravitelstvo-putinu-nalogovuyu/

Источник: http://bhnews.ru/pravitelstvo-predstavit-doklad-ob-itogah-obsuzhdeniya-nalogovoj-reformy/

Почему повышение налогов в России приведет к падению экономики и коррупции | Капитал страны

Чтобы избежать увеличения дефицита бюджета, Минфин еще летом предлагал повысить налоговую нагрузку. Но насколько на самом деле оправдан рост налогов? Как проводимая государством налоговая политика влияет на российскую экономику? Какие возможны альтернативные способы пополнения бюджета?

Временная отсрочка

В последнем проекте федерального бюджета на 2015–2017 годы Минфин пока отказался от самых громких своих инициатив: введения регионального налога с продаж, а также повышения НДС и НДФЛ.

Первый вице-премьер Игорь Шувалов на днях подтвердил, что правительство постарается до 2018 года «максимально пройти этот период без изменения налоговой системы», предупредив, правда, что «мы живем в очень жестких внешних условиях, может быть, придется и менять этот подход».

Таким образом, вопрос о повышении основных налогов и введении новых остается по сути открытым.

Пока же доходы бюджета планируется повысить за счет других налогов: рост их будет не таким резонансным, но не менее болезненным для бизнеса и рядовых граждан. Почти втрое вырастет, например, налог на имущество. Точнее, с 2015 года он будет заменен налогом на недвижимость, который будет рассчитываться уже не по балансовой, а по кадастровой стоимости, обычно в разы превышающей балансовую.

Не порадует работодателей и повышение ставки взносов в Фонд обязательного медстрахования (с 2015 года взнос в 5,1% будет взиматься со всего фонда оплаты труда, а не только с зарплат ниже 52 тыс. руб. в месяц).

При этом сам ФОМС дефицита средств пока не испытывает, и потому полученные таким образом дополнительные доходы предлагается в ближайшие два года безвозмездно возвращать из ФОМС в федеральный бюджет. По оценке Минфина, в 2015 году поступления в ФОМС составят 182 млрд руб., а в 2016 году – 195,7 млрд руб.

Потребности же самого ФОМС значительно скромнее: 42 млрд и 65,7 млрд руб. соответственно.

Дополнительные доходы в бюджет принесут также повышение с 9 до 13% налога на дивиденды, рост платы за пользование водными объектами и лесами, повышение акцизов на табачную продукцию, введение акцизов на природный газ, экспортируемый по газопроводу «Голубой поток» и ряд других мер.

Прогноз по доходам бюджета в 2015 году, по сравнению с летними расчетами, уменьшился чуть более чем на 100 млрд руб. (с 14,92 трлн руб. до 14,79 трлн руб.). Расходы при этом почти не изменились, составив 15,21 трлн руб. Однако дефицит бюджета увеличился всего на 0,1% с июньских 0,4% ВВП до нынешних 0,5% – благодаря перераспределению расходов.

Судя по обнародованным данным, сбалансировать бюджет Минфин намерен в основном за счет «социальных» статей – внебюджетных фондов, пенсий работающих военных пенсионеров, индексации зарплат чиновников, работников в социальной сфере и науке, а также за счет отказа финансировать РФПИ и продления моратория на перечисление пенсионных накоплений НПФ.

На всех этих статьях Минфин рассчитывает сэкономить порядка 699,7 млрд руб.

Обнародованные Минфином планы свидетельствуют о том, что новый вариант бюджета предусматривает лишь латание очередных дыр. Выбор в сторону отмены бюджетного правила и увеличения расходов, стимулирующих рост экономики и импортозамещение, так и не сделан. О повышении же НДФЛ и НДС с 2019 года Минфин летом заявил вполне четко.

Так ли уж нужно повышать налоги?

«Пока (именно пока!) катастрофической нехватки доходов в бюджете нет, однако он является дефицитным, – отмечает доктор экономических наук, главный научный сотрудник Института экономики РАН Олег Сухарев. – Причин тому сразу несколько.

Во-первых, это соблюдение социальных обязательств перед населением при замедлении темпа роста экономики. Во-вторых, ухудшение чистого экспорта, а значит, сокращение доходов, которые дает добывающий сектор (минерально-сырьевая база).

Помимо этого, отмечается также уменьшение спроса на сырье и снижение цен на нефть. Нынешний бюджет планировался, исходя из 100-110 долларов за баррель, в проекте бюджета на 2015 год заложено 96 долларов, а цена продолжает снижаться к отметке 90.

Добавочных крупных расходов в этом году не было, но военные расходы, а также расходы на ликвидацию последствий стихийных бедствий, конечно, увеличили нагрузку на бюджет», – поясняет экономист.

Денег в бюджете вполне достаточно, уверен независимый экономист Владислав Жуковский. Согласно отчетам Минфина, по итогам января-августа 2014 года, федеральный бюджет сведен с рекордным профицитом в 905,5 млрд руб. – это более чем в 2,5 раза больше аналогичного показателя 2012 года (387,3 млрд руб.).

И это тем более удивительно на фоне кризисного состояния экономики (рост ВВП на самые скромные с 2009 года 0,8%) и рекордного бегства капитала (75 млрд долларов только в первом полугодии).

К сожалению, этот излишек бюджетных средств Минфин сформировал не за счет активизации экономической активности, поощрения частной инициативы и увеличения поступлений в бюджет, а за счет целенаправленного урезания государственных расходов и инвестиций.

За восемь месяцев текущего года поступления в бюджет исполнены в размере 66,3% (9,43 трлн руб.) от запланированного и утвержденного на весь год уровня, расходная же ведомость исполнена лишь на 61,1% (8,53 трлн руб.). Причем структура расходов наглядно демонстрирует приоритеты правительства.

Национальная экономика по итогам восьми месяцев 2014 года профинансирована лишь на 49%, дорожное хозяйство – на 49,3%, ТЭК – на 48,1%, жилищное хозяйство – на 31,7%, общеэкономические вопросы – на 8%, культура и кинематография – на 53%, здравоохранение – на 58,6%, амбулаторная помощь – на 47,1%, спорт высших достижений – на 24,5%.

При этом, по отчетности самого Минфина, за эти восемь месяцев совокупный размер остатка неиспользуемых средств правительства на счетах федерального казначейства увеличился без малого на 2 трлн руб. – с 6,57 до 8,48 трлн руб. Из этой суммы свыше 3,38 трлн руб. составляют средства Резервного фонда, а 3,15 трлн руб.

– средства ФНБ, которые размещены на счетах в Центральном банке и ВЭБе. Оставшиеся 2 трлн руб. приходятся на временно свободные и неиспользуемые остатки средств.

Таким образом, сегодня у государства без дела лежит 70% доходной части федерального бюджета, и подавляющая часть этих средств вложена в ценные бумаги в США и ЕС, которые ввели против России санкции и закрыли доступ к капиталу и технологиям.

Однако все это не мешает Минфину, ссылаясь на бюджетный дефицит, секвестировать бюджет и лоббировать введение неконституционного налога с продаж, а также повышение ставок НДС, НДФЛ и налога на прибыль, отмечает Владислав Жуковский.

Налоговые рекорды России

Согласно отчету аудиторско-консалтинговой компании (PwC), по итогам 2012 года совокупная налоговая ставка на бизнес в России составляла 54,1%, что значительно выше как средней ставки налоговых платежей в странах ЕС – 42,6%, так и в мире в целом – 44,7%.

Значение это было получено сложением трех эффективных ставок – по налогу на прибыль (7,1%), налогам на труд или на зарплату (41,2%) и по прочим налогам (5,8%).

Директор департамента глобальных индикаторов и аналитики Всемирного банка (ВБ) Аугусто Лопес-Кларос, выступая на Гайдаровском форуме в начале 2014 года, порекомендовал российским властям снизить налоговую нагрузку на предпринимателей, поскольку она чрезмерно высока.

Налоговая нагрузка обычно соотносится с определенной моделью экономики, поясняет завотделом международных рынков капитала ИМЭМО РАН Яков Миркин. Чем динамичнее экономика, тем ниже уровень налогов. В России налоговая нагрузка на бизнес соответствует уровню развитых стран Европы, с их почти нулевыми темпами экономического роста. Мы же мечтаем о высоких темпах роста, которые не были бы основаны на динамике мирового спроса и цен на сырье – нефть, газ, металлы, отмечает экономист.

«Совокупная налоговая нагрузка в России практически в два раза превышает налоговую нагрузку в таких динамично развивающихся странах с развитой наукоемкой промышленностью и несырьевыми производствами высоких переделов, как Республика Корея (29,8%), Израиль (30,5%), Сингапур (27,6%), Тайвань (34,8%), Канада (26,9%), Малайзия (24,5%), Гонконг (23,0%).

Сложно обвинить руководство указанных выше стран в недееспособности, профнепригодности и саботаже – в отличие от своих коллег, они прекрасно понимают, что невозможно осуществить модернизацию экономики и выстроить контур наукоемких производств при том налоговом прессе, который имеется в России», – приводит данные международной статистики Владимир Жуковский.

Все страны, совершившие за последние 50 лет «экономическое чудо», прошли через низкие налоги, подчеркивает Миркин. «Основа низкой налоговой нагрузки – более «дешевое» государство. Стандартно в странах, совершивших «экономическое чудо», конечное потребление государства – 8-13% ВВП.

У США – 15-16%. У нас этот показатель зашкаливает за 18%. Низкая налоговая нагрузка, «дешевое» государство – все это оставляет в руках частного бизнеса более крупные финансовые ресурсы для развития.

Неудивительно, что в странах «экономического чуда» сверхвысокая норма накопления от 32 до 45%, позволяющая, при прочих равных, удерживать темпы роста, устойчиво опережающие мировые. У нас сегодня эта норма – 20-24%, как у западных стран, растущих на сверхнизких скоростях, 0-2% в год.

Чтобы создать «экономическое чудо» в России, норма накопления должна быть выше в 1,2-1,5 раза».

Конечно, можно сослаться, что в других странах БРИК налоговая нагрузка на экономику еще выше, чем в России, замечает Жуковский. В Бразилии она составляет 69,3%, в Индии – 61,8%, в Китае – 63,7%.

Но этот более тяжелый налоговый пресс «с лихвой компенсируется гораздо более продуманной и взвешенной макроэкономической политикой – активной стимулирующей денежно-кредитной, налогово-бюджетной, научно-технической и структурной политикой.

И это не говоря о существенно более низких ставках по кредитам для малого и среднего бизнеса в производственном секторе экономике (5-8% против 18-25% в России), а также существенно более высокой степени государственной поддержки национальной экономики (10-13% ВВП против 7% в России)», – подчеркивает Жуковский.

Как спасти бюджет

«Для покрытия текущих расходов есть разные способы, – поясняет Олег Сухарев. – Можно увеличивать госдолг – за счет внутренней и внешней составляющей. Однако в нынешних обстоятельствах возможности для внешних заимствований сильно ограничены из-за санкций и сложной политической обстановки.

Можно провести эмиссию – но это весьма затруднительно не только по причине инфляции, и без того довольно высокой, но и из-за тех фетишей боязни инфляции, которые имеются у правительства.

Еще одним источником может стать продажа государственного имущества – именно необходимостью пополнения бюджета правительство объясняет очередной виток приватизации.

Безусловно, лучший способ – это наращивание производства и доходов, которые оно создает, однако это долгосрочный проект, зависящий от многих обстоятельств.

Использование налогов – это стандартный способ. Однако лучше спасать бюджет не за счет фронтального повышения налогов, и не за счет увеличения ставки «классических налогов», а за счет перераспределения налогового бремени. Можно увеличить нагрузку на недвижимость, землю, сверхприбыль (ренту), финансовые трансакции, ограничить импорт.

Ощутимо повысит доходы бюджета введение прогрессивной налоговой системы вместо пропорциональной, которая действует у нас сегодня. Вместо изменения НДС лучше снизить налог на прибыль, привязав это снижение к реинвестированию прибыли, обновлению фондов именно за счёт заказов отечественных средств производства и/или обучение персонала».

В нынешних условиях повышение налогов особенно неблагоприятно скажется на предприятиях высокотехнологичного сектора экономики, которые и без того испытывают большие трудности в связи с девальвацией рубля и удорожанием кредитов, подчеркивает Олег Сухарев.

Как добиться роста

Чтобы экономика развивалась ускоренными темпами, а офшоры начали умирать, фискальная нагрузка должна быть ниже 30% ВВП, поясняет Яков Миркин. Другим необходимым условием является доступность финансов для бизнеса: рост насыщенности кредитами и другими фининструментами, нормализация процента, валютного курса, инфляции, счета капиталов, диверсификация собственности и т.д.

Стимулировать экономический рост можно и с помощью налогов. Одним из эффективных инструментов является, например, регрессивная шкала налогообложения прироста прибыли несырьевых компаний. Ставку налога стоит «снизить до 5-7% на четыре-пять лет в отношении прироста прибыли в сравнении с прошлым годом, если эта сумма не уходит из оборота как дивиденды», – предлагает Миркин.

Сегодня «предел фискализации экономики достигнут, поэтому ужесточение налогов будет вести не к росту их поступлений, а к вытеснению бизнеса в серую и черную зону и усилению коррупции», подчеркивает экономист. Это хорошо показала история с ростом обложения индивидуальных предпринимателей в 2013 году, что привело к массовому закрытию ИП.

Источник: http://kapital-rus.ru/articles/article/pochemu_povyshenie_nalogov_v_rossii_privedet_k_padeniyu_ekonomiki_i_korrupc/