Страховые взносы за работников в 2018 году

ИП и организации, являющиеся работодателями, обязаны с выплат сотрудникам, работающим по трудовым договорам, ежемесячно перечислять страховые взносы на пенсионное, медицинское и социальное страхование в ФНС РФ. Взносы на травматизм по прежнему уплачиваются в ФСС.

Примечание: с 2017 года изменился порядок уплаты и представления отчетности по страховым взносам, связано это с передачей контроля над страховыми взносами ФНС РФ и вступлению в силу новой главы 34 НК РФ «Страховые взносы».

С выплат физическим лицам, по договорам гражданско-правового характера, необходимо перечислять взносы только на пенсионное и медицинское страхование (взносы от несчастных случаев не перечисляются в любом случае, а взносы по временной нетрудоспособности перечисляются, только при условии, что такой пункт прописан в договоре).

Выплаты работникам, которые по закону освобождены от уплаты страховых взносов, перечислены в ст. 422 НК РФ.

Обратите внимание, что индивидуальные предприниматели помимо уплаты страховых взносов за работников, дополнительно должны перечислять страховые взносы ИП «за себя».

Тарифы страховых взносов за работников в 2018 году

В 2018 году страховые взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ПФР) – 22%.

- На медицинское страхование (ФФОМС) – 5,1%.

- На социальное страхование (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

При этом некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2018 году изменилась лимиты для начисления взносов:

- в ПФР – 1 021 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

- в ФСС – 815 000 руб. (в случае превышения, взносы больше не уплачиваются);

- в ФФОМС – предельная величина отменена.

Общие тарифы для страховых взносов в 2018 году

| Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников | 22% | 5,1% | 2,9% | 30% | ИП на ПСН (торговля, общепит, сдача в аренду имущества) |

| В случае превышения лимита в 755 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 876 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2018 году

| Аптечные организации и ИП (с лицензией фармацевта), на ЕНВД | 20% | — | — | 20% |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | ||||

| Организации и ИП на УСН (льготные виды деятельности). При условии получения дохода не превышающего 79 млн.руб. | ||||

| Благотворительные организации на УСН | ||||

| ИП на ПСН (за исключением: торговли, общепита и сдачи в аренду имущества) | ||||

| Участники свободной экономической зоны в Крыму и Севастополе | 6% | 0,1% | 1,5% | 7,6% |

| Организации и ИП, занимающиеся ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах | 13% | 5,1% | 2,9% | 21% |

| Хозяйственные общества и партнерства, осуществляющие деятельность в области ИТ технологий и соответствующие условиям пп.1 и 2 ст. 427 НК РФ | ||||

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 8% | 4% | 2% | 14% |

Примечание: льготникам, в случае превышения лимитов в 1 021 000 и 815 000 руб. перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2018 году

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9% | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6% | — | — | 6% |

Примечание: дополнительные взносы платятся независимо от лимитов в 1 021 000 и 815 000. При этом компаниям, которые провели оценку условий труда, можно платить доп.

взносы на пенсионное страхование по специальным тарифам (п.3 ст. 428 НК РФ).

Порядок и сроки уплаты страховых взносов

Страховые взносы в ФНС и ФСС необходимо перечислять ежемесячно не позднее 15-го числа следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

В 2018 году, все платежи на пенсионное страхование должны быть сделаны одним платежным поручением с применением КБК 182 1 02 02010 06 1010 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

В 2018 году код бюджетной классификации для перечисления страховых взносов на медицинское страхование 182 1 02 02101 08 1013 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Перечисление страховых взносов осуществляется на два вида обязательного социального страхования:

- на случай временной нетрудоспособности и в связи с материнством в ФНС РФ;

- от несчастных случаев на производстве и профессиональных заболеваний в ФСС.

Величина страховых взносов по временной нетрудоспособности составляет 2,9% от зарплаты, но может меняться в зависимости от применяемой льготы (см. таблицу выше).

Размер страховых взносов от несчастных случаев составляет от 0,2 до 8,5% в зависимости от того к какому классу профессионального риска относится основной вид вашей деятельности.

В 2018 году коды бюджетной классификации для перечисления страховых взносов на социальное страхование не изменились:

- КБК 182 1 02 02090 07 1010 160. (в случае временной нетрудоспособности);

- КБК 393 1 02 02050 07 1000 160. (от несчастных случаев на производстве).

Остальные платежные реквизиты вы можете узнать, обратившись в территориальное отделение ФСС и налоговую инспекцию по месту учета.

Примечание: страховые взносы необходимо уплачивать, и указывать в отчётности в рублях и копейках.

Отчетность по страховым взносам

В слайдерах ниже перечислена вся отчетность, которую нужно сдавать по страховым взносам в 2018 году:

Начиная с 2017 года, в ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа месяца, следующего квартала. Таким образом, в 2018 году его необходимо сдать 4 раза:

- за 1 квартал 2018 года — не позднее 30 апреля 2018 года;

- за полугодие 2018 года — не позднее 30 июля 2018 года;

- за 9 месяцев 2018 года — не позднее 30 октября 2018 года;

- за 2018 год — не позднее 30 января 2019 года.

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета — не позднее 15 числа следующего месяца.

Также, начиная с 1 января 2017 года была введена новая отчетность по форме СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать в ПФР каждый год, в срок не позднее 1 марта следующего года. В первый раз его потребуется сдать за 2017 год, до 1 марта 2018 года.

Каждый квартал в Фонд социального страхования необходимо сдавать расчёт по форме 4-ФСС. Начиная с 1 января 2017 года, в расчете 4-ФСС нужно отражать только сведения по травматизму и профзаболеваниям.

В 2018 году срок сдачи отчетности в ФСС зависит от её формы:

- В электронной – не позднее 25-го числа месяца, следующего за отчетным кварталом.

- В бумажной – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Обратите внимание, начиная с 2015 года всем работодателям, у которых среднесписочная численность работников превышает 25 человек (раньше было 50 человек), необходимо сдавать отчётность только в электронной форме с усиленной квалифицированной электронной подписью (УКЭП).

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/vznosy/

Налоги за работника в 2017 году

Ни один бизнес не может обойтись без работников. Кадры – это самый ценный ресурс, без которого вложенные инвестиции просто не будут работать. Но, рассчитывая предполагаемые расходы на персонал, не все знают, какие налоги платит работодатель за работника в 2017 году. Узнайте об этом из нашей публикации.

Финансовая нагрузка на работодателя

Обязанностей у российских работодателей по содержанию работников действительно много. Недостаточно просто создать безопасное рабочее место, обеспечить работника всем необходимым для выполнения обязанностей и своевременно выплачивать заработную плату.

Кроме этого, государство возложило на работодателей обязанность по страхованию работников: пенсионному, медицинскому и социальному.

Страховые взносы за работников организация или индивидуальный предприниматель выплачивает за свой счет.

А учитывая, что процент этих отчислений превышает 30% от выплат работникам, становится понятно, почему в России никак не изживут так называемую зарплату в конвертах.

Бесплатная консультация по налогообложению

Правда, определенные шаги для снижения общей фискальной нагрузки на работодателей все-таки делаются. Так, на режимах УСН Доходы и ЕНВД рассчитанный налог может быть уменьшен на сумму уплаченных за работников взносов, но не более чем на 50%. На других системах налогообложения взносы учитываются в расходах, уменьшая налоговую базу для расчета налога.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Отдельно стоит сказать о подоходном налоге с работников. Хотя рассчитывает и перечисляет НДФЛ работодатель, но налоги с зарплаты выплачиваются с доходов работника. При этом работодатель выполняет функции налогового агента, и если он ошибется с расчетом или опоздает со сроками перечисления, то штраф за это будет такой же, как за нарушение обязанности по уплате налогов организации или ИП.

Общие тарифы страховых взносов на работников

С 2017 года контроль за уплатой взносов передан Федеральной налоговой службе, поэтому отчисления в ПФР в 2017 году уже не производятся.

Ставки обязательных страховых взносов за работников указаны в статье 425 НК РФ, поэтому будем ориентироваться на первоисточник:

- на обязательное пенсионное страхование или ОПС (вместо отчисления в ПФР) – 22%;

- на обязательное медицинское страхование или ОМС – 5,1%;

- на обязательное социальное страхование или ОСС – 2,9%.

Дополнительно установлены отчисления в ФСС на страхование от профзаболеваний и несчастных случаев на производстве — от 0,2% до 8,5% в зависимости от класса профессионального риска.

Итого, максимальные отчисления работодателя за работников составляют от 30,2% до 38,5% от выплаченной зарплаты и других платежей. Однако есть перечень выплат работникам, которые взносами не облагаются, например, возмещение вреда, причиненного увечьем или другим вредом здоровью (статья 422 НК РФ).

По таким тарифам взносы перечисляются до тех пор, пока не будет достигнута предельная база для начисления страховых взносов по каждому работнику:

- на пенсионное страхование — 876 000 рублей;

- на социальное страхование — 755 000 рублей.

По взносам на обязательное медицинское страхование и взносам на травматизм предельная база не предусмотрена, поэтому взносы на ОМС начисляют, независимо от того, какая суммы была выплачена работнику.

После достижения предельной базы взносы оплачиваются по другим тарифам:

- на пенсионное страхование – 10%;

- на социальное страхование – 0%.

Предположим, работнику с начала года было выплачено 780 000 рублей. Как видим, предельная база на ОПС еще не превышена, но по ОСС она уже достигнута. Значит, работодатель продолжает вносить за работника взносы на пенсионное страхование по тарифу 22%, а на социальное страхование выплаты уже не проводятся.

Для наглядности укажем в таблице тарифы взносов на разные виды страхования, в зависимости от сумм выплат работнику.

| На пенсионное страхование | На социальное страхование | На ОМС | ||

| Сумма выплат | Тариф | Сумма выплат | Тариф | Тариф при любой сумме |

| до 876 000 руб | 22% | до 755 000 руб | 2,9% | |

| от 876 000 руб | 10% | от 755 000 руб | 0% | 5,1% |

И еще один нюанс – если работник принят не по трудовому договору, а по гражданско-правовому, то работодатель обязан за него вносить только взносы на ОПС и ОМС. Взносы на ОСС (на временную нетрудоспособность и в связи с материнством) и в ФСС на травматизм перечисляются по согласованию между сторонами договора.

Пониженные тарифы страховых взносов

Кроме этих, достаточно высоких тарифов взносов, закон предусматривает пониженные ставки для некоторых категорий работодателей. Полный перечень льготных категорий и условия для установления таких тарифов приводится в статье 427 НК РФ.

Так, выплаты ограничиваются только перечислением 20% на пенсионное страхование работников (на медицинское и социальное страхование взносы платить не надо) для:

- плательщиков УСН, занятых производством, научными разработками, образованием, медициной, техобслуживанием и ремонтом автотранспорта, строительством, связью и некоторыми другими видами деятельности;

- аптек, работающих на ЕНВД;

- ИП на патенте (кроме занятых торговлей, общепитом, арендой недвижимости);

- некоммерческих и благотворительных организаций на УСН.

Для резидентов территорий опережающего социально-экономического развития, порта Владивосток и СЭЗ на территории Республики Крым и Севастополя установлены еще более низкие ставки:

- на пенсионное страхование – 6%;

- на медицинское страхование – 0,1%;

- на социальное страхование – 1,5%.

Наконец, нулевые ставки установлены на выплаты членам экипажей судов, зарегистрированных в России. Как видим, для таких организаций и ИП ответ на вопрос о том, какие налоги платит работодатель за работника в 2017 году, отличается от общих случаев.

Работодатель, как налоговый агент

Вернемся к подоходному налогу с работников, который некоторые начинающие бизнесмены относят к своей налоговой нагрузке. Это не так. Из самого названия НДФЛ (налог на доходы физических лиц) следует, что подоходный налог платят сами работники.

Но работодатель должен знать, сколько процентов от зарплаты и других выплат персоналу он должен удержать. Дело в том, что организация или индивидуальный предприниматель, производящий выплаты физлицам, является налоговым агентом по НДФЛ. Это означает, что в день выплаты зарплаты надо удержать у работника и перечислить в бюджет его подоходный налог.

Ставка НДФЛ (сколько процентов надо удержать) зависит от категории работника:

- 13% — если сотрудник является налоговым резидентом РФ, т.е. провел на ее территории не менее 183 дней из последних 12 месяцев;

- 30% — если работник был в России менее этого срока (законом предусмотрены исключения из этого правила).

И чтобы свести всю информацию о налогах работодателя к общему знаменателю – еще один пример.

Источник: https://ipnalogi.ru/nalogi-za-rabotnika-v-2017-godu/

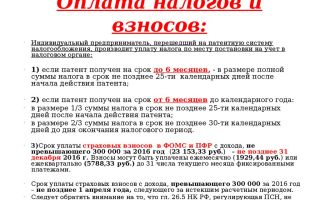

Какие страховые взносы платят за себя ИП в 2018 году?

Помимо стандартных налоговых отчислений, индивидуальный предприниматель должен, согласно Налоговому кодексу, выплачивать страховые взносы: пенсионные, медицинские, а также добровольные. Сумма каждой выплаты в течение календарного года фиксирована и со следующего года будет индексироваться по определённой ставке.

Частному лицу, решившему зарегистрировать ИП, придётся перечислять указанные взносы как за себя, так и за каждого нанятого работника.

Однако в большинстве случаев индивидуальный предприниматель в России предпочитает вести коммерческую деятельность один, не прибегая к помощи третьих лиц.

Следовательно, рассказать о порядке и особенностях начисления пенсионных, медицинских и других взносов можно на примере предпринимателя-одиночки (с небольшими комментариями относительно ИП, выступающих в роли работодателей).

При каких условиях ИП нужно платить страховые взносы?

Индивидуальный предприниматель, или просто ИП, — это гражданин, зарегистрированный в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП) и осуществляющий коммерческую деятельность без образования (создания) юридического лица. Отсюда и распространённая в недалёком прошлом, но ныне вышедшая из обихода аббревиатура — ПБОЮЛ (предприниматель без образования юридического лица).

ИП должен платить за себя, даже если он в настоящее время не ведет бизнес

За весь период существования Российской Федерации позиция законодательства в отношении ИП не изменилась: хотя это не фирма и тем более не крупная организация, зарегистрированное в Реестре лицо может осуществлять коммерческую деятельность как в одиночку, так и с привлечением (и трудоустройством) наёмных работников.

Если ИП работает один (сам предприниматель), то, согласно статье 430 Налогового кодекса Российской Федерации, он должен, помимо отчисления налогов и оплаты сборов и пошлин, ежегодно переводить за себя в Пенсионный фонд и Фонд обязательного медицинского страхования соответствующие взносы. При найме работников ИП, согласно статье 419 того же документа, необходимо будет выплачивать страховые взносы с выплат и вознаграждений каждого из них.

Несмотря на его очевидность, многие индивидуальные предприниматели совершают ошибку, считая, что до начала или возобновления коммерческой деятельности требования о перечислении страховых взносов к ним не относятся. В результате образуется задолженность, погашать которую, согласно закону, ИП придётся или добровольно, или в принудительном порядке, общаясь с судебными приставами.

Если избежать недоразумения уже не удалось, остаётся только выплатить в Пенсионный фонд и Фонд ОМС требуемые суммы и в будущем быть аккуратнее. А понять, как именно рассчитываются страховые взносы при постановке ИП на учёт и до снятия с него, поможет приведённый далее небольшой пример.

Пусть гражданин был зарегистрирован как ИП и внесён в реестр 12 марта 2018 года. По прошествии нескольких месяцев он, или вовсе не занимаясь предпринимательской деятельностью, или занимаясь ею недостаточно успешно, принял решение прекратить свои коммерческие эксперименты и после подачи заявления и прохождения других формальностей был снят с учёта 12 августа 2018 года.

Необходимо рассмотреть два случая:

- за время существования ИП гражданин ничего не заработал;

- предприниматель получил в качестве дохода от деятельности определённую сумму — к примеру, 1 миллион рублей за весь срок.

В первом случае порядок расчёта размера фиксированных страховых взносов следующий:

- Нужно рассчитать количество отработанных дней в «неполных» календарных месяцах: марте и августе. Согласно пунктам 2 статьи 6.1, 3 и 5 статьи 430 Налогового кодекса Российской Федерации время пребывания ИП исчисляется со дня, следующего после даты регистрации, и до последнего дня перед снятием с учёта, то есть с 13 марта по 11 августа. Таким образом, в марте гражданин успел побыть индивидуальным предпринимателем (31–13) 18 дней, а в августе — ровно 11 дней. Суммарная продолжительность срока в «неполных» месяцах — 29 дней.

- Теперь необходимо подсчитать количество «целых» календарных месяцев между мартом и августом. Путём несложных вычислений можно установить, что их четыре.

- Размер страховых взносов в Пенсионный фонд России за 2018 году фиксирован и равен 26545 рублям (откуда берутся приведённые в расчётах значения, будет рассказано ниже). Таким образом, каждый месяц ИП должен, помимо налогов, платить по 2212 рублей (26545/12 месяцев). Сумма обязательных взносов в Фонд ОМС составляет в 2018 году 5840 рублей, то есть 486 рублей в месяц (5840/12 месяцев).

- Как известно, в марте 31 день; за каждый из них индивидуальному предпринимателю следовало бы перечислить государственным фондам:

- Пенсионному — (2212/31), то есть 71 рубль;

- ОМС — (486/31), то есть 15 рублей.

За 18 отработанных в марте 2018 дней суммы взносов составят соответственно 1278 рублей (71×18) и 270 рублей (15×18); суммарно — 1548 рублей. В августе также 31 день; гражданин, решивший попробовать себя в роли ИП, должен будет, кроме налогов, перечислить за этот «неполный» месяц:

- в Пенсионный фонд — (2212/31)×11, то есть 785 рублей;

- в Фонд ОМС — (486/31)×11, то есть 172 рубля;

- суммарно — 957 рублей.

Как несложно подсчитать, за март и август вместе общая сумма страховых взносов составит 2505 рублей (1548+957).

- С «целыми» месяцами всё значительно легче: достаточно перемножить их количество и ежемесячные суммы страховых взносов. За период с апреля по июль ИП понадобится уплатить:

- в Пенсионный фонд — 8848 рублей (2212×4 месяца);

- в Фонд ОМС — 1944 рублей (486×4 месяца);

- суммарно — 10792 рубля.

- Окончательный размер фиксированных страховых взносов за весь срок существования ИП составит:

- в Пенсионный фонд — 10911 рублей (1278+8848+785);

- в Фонд ОМС — 2386 рублей (270+1944+172);

- суммарно — 13297 рублей.

Во втором случае, поскольку доход индивидуального предпринимателя превысил 300000 рублей, ему придётся выплатить «добавочный» пенсионный взнос, определяемый уже не как фиксированная сумма, а как 1% от разницы между полученным доходом и указанной суммой. Искомая величина дополнительного отчисления будет равна (1000000–300000)×0,01, то есть 7000 рублей. А значит, общая сумма отчислений в Пенсионный фонд составит 17911 рублей (10911+7000).

Имеются в виду, конечно, только обязательные взносы, которые должны отчисляться в государственные фонды индивидуальным предпринимателем с не меньшей аккуратностью, чем налоги и сборы, узнать размер которых теперь можно прямо на сайте Федеральной налоговой службы в едином кабинете налогоплательщика.

Помимо того, ИП настоятельно рекомендуется дополнительно застраховать свой бизнес, а также здоровье и жизнь: в российских реалиях вовремя полученная сумма станет подспорьем на случай коммерческой неудачи или болезни, а в крайнем случае — поддержкой для родных и близких покойного.

В ряде случаев, согласно актуальному законодательству, индивидуальный предприниматель может быть освобождён от уплаты страховых взносов. К таким ситуациям относятся:

- Прохождение службы по призыву в Вооружённых Силах России. Если военнослужащий — контрактник с зарегистрированным ИП, а не срочник, ему будет необходимо отчислять средства на общих основаниях.

- Проживание с супругом-военнослужащим в отдалённых местах, где невозможно оплатить взносы. Срок послабления — до 5 лет.

- Проживание с супругом-государственным служащим, назначенным на должность консула или дипломата за границей. Срок — до исчезновения препятствующих оплате обстоятельств (обычно — до возвращения в пределы страны).

- Уход за ребёнком (или детьми), возраст которого не превышает 1,5 лет. При наличии нескольких детей срок освобождения от выплат не может быть больше 6 лет.

- Уход за ребёнком-инвалидом, инвалидом I группы или лицом, достигшим 80-летнего возраста. ИП освобождается от выплат бессрочно.

Выше были приведены установленные на 2018 год размеры фиксированных страховых взносов; теперь настало время объяснить, откуда они взялись.

Размер страховых взносов для ИП в 2018 году

Ещё год назад объёмы страховых взносов были «привязаны» к установленному минимальному размеру оплаты труда, составлявшему на тот момент 7800 рублей. В конце 2017 года Правительством Российской Федерации было принято решение повысить МРОТ до прожиточного минимума. Историческое событие намечено на 2019 год; текущий же, 2018, можно назвать переходным.

В настоящее время минимальный размер оплаты труда равен 9489 рублям. Как несложно подсчитать, по сравнению с прошлым годом он увеличился на 1689 рублей, или почти на 22% от исходной суммы.

Само собой разумеется, при столь значительном повышении резко выросли бы и размеры обязательных страховых взносов, перечисляемых в государственные фонды индивидуальными предпринимателями.

А это, в свою очередь, крайне негативно повлияло бы на и без того находящийся в упадке малый бизнес.

К счастью, Правительство смогло найти выход, «отвязав» суммы страховых выплат от МРОТ: соответствующее решение изложено в принятом 27 ноября 2017 года Федеральном законе №335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса и отдельные законодательные акты Российской Федерации». Теперь ИП обязан платить «за себя» страховые взносы в фиксированном размере. На 2018 год он составляет: для медицинских отчислений — 5840 рублей; для пенсионных — 26545 рублей.

Откуда взялись эти значения и было ли решение хотя бы как-то мотивировано, доподлинно неизвестно: Правительство не даёт на эти вопросы никаких ответов.

Возможно, цифры взяты «с потолка»; может быть, за каждой из них стоят кропотливые вычисления.

Ясно одно: индивидуальному предпринимателю, не желающему вступать в конфликт с налоговой инспекцией и платить штрафы и пени, в 2018 году придётся расстаться с указанными суммами.

И вполне логично, что в следующем 2019 году размер фиксированных взносов вырастет: инфляция не стоит на месте, а терять доходы от отчислений граждан государство не собирается.

По предварительным оценкам, рост по сравнению с текущей ставкой составит 4%, то есть в следующем году ИП придётся платить в Пенсионный фонд уже 27607 рублей, а в Фонд ОМС — 6074 рублей. Нельзя исключить и менее оптимистичные с точки зрения индивидуального предпринимателя сценарии, вплоть до 8–10% роста.

И поскольку инфляция — явление постоянное, размеры фиксированных страховых взносов будут увеличиваться и в дальнейшем, если только в один момент Правительство не решит вновь перейти к процентному исчислению взносов.

Как уже упоминалось, страховые взносы, которые, помимо налогов, платит индивидуальный предприниматель, делятся на медицинские, пенсионные и необязательные: по нетрудоспособности и материнству. Ниже будет подробнее рассказано о каждом из этих отчислений.

Медицинское страхование

Индивидуальный предприниматель, имеющий в штате наёмных работников, должен не позднее 15 числа следующего календарного месяца платить за каждого из них в Фонд обязательного медицинского страхования 5,1% от общего объёма получаемых им денег: заработной платы, премий и других вознаграждений. Использовавшаяся ранее верхняя планка отчислений в Фонд ОМС, по достижении которой работодатель мог платить по сниженной ставке, в настоящее время отменена.

Для прояснения ситуации следует рассмотреть небольшой пример. Пусть индивидуальный предприниматель имеет в штате двух работников. Доход ИП за 2018 год составил 3 миллиона рублей.

Фиксированная заработная плата первого трудящегося — 40000 рублей в месяц; стимулирующие выплаты — 15000 рублей ежеквартально.

Для второго эти значения составляют соответственно 30000 рублей в месяц и 10000 рублей раз в полгода.

В Пенсионный фонд России индивидуальный предприниматель должен будет перечислить:

- за себя — стандартные 5840 рублей в год (размер медицинских взносов не зависит от полученного дохода);

- за первого сотрудника (за весь год) — (40000×12+15000×4)×0,051, или 27540 рублей;

- за второго (также за год) — (30000×12+10000×2)×0,051, или 19380 рублей;

- всего — (5840+27540+19380), то есть 52760 рублей.

Месячные отчисления ИП в Фонд обязательного медицинского страхования за сотрудников за июнь (месяц стимулирующих выплат для каждого из них) будут равны:

- за первого — (40000+15000)×0,051, то есть 2805 рублей;

- за второго — (30000+10000)×0,051, то есть 2040 рублей.

Как уже упоминалось, взносы должны быть переведены в ФОМС не позднее 15 июля; в случае задержки индивидуальный предприниматель будет обязан выплатить пени в размере 1/300 от текущей ставки рефинансирования за каждый день просрочки. В 2018 году она составляет 7,25%. Следовательно, если перевод медицинских взносов за сотрудников был задержан на 5 дней, ИП придётся расстаться с суммой, составляющей ((2805+2040)×0,0725×1/300×5), или 6 рублей.

Пенсионное страхование

Но это только если доход индивидуального предпринимателя не превышает 300000 рублей в год. В противном случае придётся доплатить сумму, составляющую 1% от разницы между полученным и указанным «минимальным» доходом.

За каждого из нанятых работников ИП должен будет, кроме того, выплатить Пенсионному фонду 22% от суммарных ежемесячных начислений, а при достижении «потолка», в 2018 году равного 1021000 рублей, — 10% от той же величины.

Существует верхняя планка и для взносов индивидуального предпринимателя за себя. После изменения в конце 2017 года порядка её вычисления она составляет восемь размеров стандартных выплат — (8×26545), или 212360 рублей.

Для закрепления информации необходимо снова рассмотреть пример. Индивидуальный предприниматель имеет в штате трёх сотрудников.

Заработная плата первого — 50000 рублей в месяц; стимулирующие выплаты — 20000 рублей два раза в год. Второй получает соответственно 45000 рублей в месяц и 15000 рублей три раза в год.

Третий — 35000 рублей в месяц и 25000 рублей раз в год. Доход самого ИП за расчётный период составил 12 миллионов рублей.

В Пенсионный фонд индивидуальный предприниматель должен будет перечислить:

- За себя:

- фиксированный годовой взнос — 26545 рублей;

- взнос при превышении дохода в 300000 рублей — (12000000–300000)×0,01, или 117000 рублей;

- суммарно — 143545 рублей.

- За сотрудников (суммы за год):

- за первого — (50000×12+20000×2)×0,22, то есть 140800 рублей;

- за второго — (45000×12+15000×3)×0,22, то есть 128700 рублей;

- за третьего — (35000×12+25000)×0,22, то есть 97900 рублей.

- Всего за 2018 год — (143545+140800+128700+97900), или 510945 рублей.

Источник: https://uvolsya.ru/organizatsiya-biznesa/strahovye-vznosy-ip-za-sebya-v-2018-godu/

Какие платежи должен платить ИП в 2018 году

Страховые взносы ИП платит, как и все работающие граждане РФ. Однако правила начисления таких платежей в фонды отличаются от тех, что действуют для граждан, работающих по найму.

Предприниматели обязаны за себя вносить годовые сборы двух видов – фиксированные одинаковые для всех и однопроцентный взнос, рассчитываемый с избытка над 300-тысячным годовым доходом.

Если есть штат работников, он начисляет страховые взносы и на их зарплаты.

Взносы ИП за себя

Снабжает работой себя он сам, то есть пенсию зарабатывать и обеспечить медицинскую страховку он тоже должен самостоятельно.

Переводить в фонды соответствующие взносы ИП надо всё время, пока он присутствует в государственном реестре и не имеет льгот – даже если деятельность не велась.

Можно не платить страховые взносы:

- при прохождении срочной армейской службы, уходе за ребёнком до полуторагодовалого возраста, инвалидом-ребёнком или взрослым первой группы, стариками возрастом более 80 лет;

- если проживает с супругом, проходящим контрактную службу в армии, и не имеет возможности трудоустроиться;

- если проживает за рубежом с супругом, являющимся сотрудником дипломатического ведомства.

В каждом случае преференция предоставляется, если представлены документы, подтверждающие права на послабление.

Обязательно должен переводить в фонды ИП за себя два вида взносов – на пенсионную и медицинскую страховку. Если он желает получать декретные выплаты или по временной нетрудоспособности, то соответствующие сборы он перечисляет добровольно.

До 2018 года отчисления ИП на страховые взносы зависели от величины минимального размера платы за труд (МРОТ). Однако теперь они откреплены от показателя и утверждаются правительственными декретами.

https://www.youtube.com/watch?v=el8rwFKdMW4

На 2018 год их величина составляет:

- на медицинскую страховку (в Фонд обязательного медицинского страхования) – 5840 р.;

- на пенсионное страхование (в Пенсионный фонд) – 26545 р.

Как и прежде, дополнительно на пенсионные нужды взимается 1-процентный сбор с положительной разницы между общим годовым доходом и 300 тысячами рублей.

Если есть наёмные работники

Санкции за не перечисление сборов высоки, поэтому бизнесмен должен представлять, сколько должен заплатить ИП в 2018 году и какие взносы входят в обязательный перечень.

Пока структура сборов ёнеизменной, и Налоговый кодекс распределяет их следующим образом:

- пенсионные взносы – 22%;

- социальное страхование – 2,9%;

- медицинское страхование – 5,1%;

- страхование от травматизма – 0,2 — 8,5% (устанавливается от вида занятий предпринимателя).

За персонал предприятия взносы ИП начисляет на зарплату, а не удерживает из дохода, как это предусмотрено для НДФЛ. В результате если заработок по договору будет установлен в 20 000 р., то на руки работник получит 17 400 (за вычетом 13%), но общие расходы предпринимателя составят минимум 26 000 р. (плюс 30% на все платежи по взносам, не считая травматизма).

Расчёт взносов при доходах свыше 300 тыс. рублей

Свои взносы ИП перечисляет не только в заранее установленном объёме, но и в соотношении с доходом. Вторые определяются только с суммы, превышающей пороговый размер в 300 тыс. руб. и переводятся в Пенсионный фонд. Для расчёта платежа используется 1-процентная ставка.

Закон установил, что внести эту сумму требуется не в текущем году, как для фиксированных сумм, а в следующем, после сдачи декларации и определения в ней точной суммы дохода. Если точнее, то до конца первого полугодия.

Какие суммы платит ИП на каждом налоговом режиме и от чего отталкиваться при определении размера? Расчёт базы для 1% отличается, несмотря на одинаковую ставку.

В сжатом виде информация выглядит так:

- На ОСНО расчёт ведётся с разницы между выручкой и расходами.

- На «упрощёнке» с суммы, превышающей 300 тыс. дохода.

- На «вменёнке» 1-процентный сбор берётся с предполагаемого вменнного дохода свыше 300 тыс. руб., от которого исчисляется основной налог.

- С патентом ИП считает взнос тоже от возможной выручки.

- Совмещение «упрощёнки» с патентом – суммы доходов суммируются по обоим режимам.

Самая спорная позиция – объект доходы за минусом затрат. По логике брать в расчёт следует разницу – базу для налога. Однако ПФР считал иначе и установил правило, которое уже несколько лет не удаётся отменить – исчислять от всех поступлений. Конституционный суд уже дважды рассматривал вопрос, и решение принимал положительное для предпринимателей, но нормативная база остаётся неизменной.

Если подходить принципиально к вопросу, то стоит сделать запрос в налоговую инспекцию и задать этот вопрос.

Пример

Если ИП наберёт в 2018 году доходов на сумму 550 000 р. Ему придётся внести кроме фиксированных сумм следующий взнос:

550 000 — 300 000 = 250 000 х 1% = 2 500 р.

Законодатели позаботились о том, чтобы не перегрузить плательщиков предпринимателей своими взносами и ввели верхнюю планку на платежи ИП, которые действуют и в 2018 году. Предприниматели должны знать, какие рамки существуют в этой сфере.

Если расчёт покажет, что образовалась сумма поступлений большая, чем 212 360 р., то превышение уже не надо вносить в фонды. Если вычесть фиксированные суммы, то в льготную категорию предприниматель попадает с годовым доходом более 179 млн р., то есть упрощённые режимы применять уже нельзя.

Для наёмных работников порог тоже установлен, но он считается по-другому. Если суммарный размер оплаты труда с начала года перевалит за 815 тыс. р., то взносы в ОСС не начисляют, а после 1 021 тыс. р. вступает в действие 10-процентная ставка пенсионных взносов. В результате страховые взносы платит ИП всего в объеме 10% .

Взносы в зависимости от налогового режима

Переведённые взносы ИП вправе использовать для того, чтобы уменьшить суммы налога, уплачиваемого в рамках режима. В этом преимущество предпринимательского статуса перед организациями.

Сами суммы сборов подсчитываются по следующим правилам:

- фиксированные сборы не зависят от налогового режима;

- взнос, начисляемый по 1-процентной ставке рассчитывается для ОСНО с разницы между поступлениями и затратами, для «упрощёнки» со всей выручки, для патента и «вменёнки» от предполагаемых поступлений.

Правила уменьшения налоговой нагрузки за счёт сборов отличается у предпринимателей, использующих разные системы налогообложения и наёмный труд.

Опишем каждый вариант.

ОСНО

Здесь страховые взносы как «свои», так и за работников, приравниваются к расходам и их вычитают из полученных доходов, уменьшая тем самым налоговую базу. То есть на сумму налога к уплате сборы влияют опосредовано.

УСН («доходы минус расходы»)

По аналогии с общим режимом здесь переведённые в фонды сборы учитываются в затратах. Это положение действует как для сборов за себя, так и за нанятых сотрудников.

УСН («доходы»)

Для ИП с таким режимом предусмотрены два варианта.

Не имеют штата сотрудников

«Свои» взносы тогда они вправе вычитать из рассчитанного единого налога. Налоговиков об этом факте не извещают, а просто отражают перечисленные сборы в регистре налогового учёта.

Пример

На счета и в кассу ИП, не нанимавшего работников, поступило за год 290 тыс. руб. Сумма налога к уплате составила 17,4 тыс. руб. (290 000 х 6%). Однако страховых взносов за год перечислено в фонды 32 385 руб. В результате в бюджет предприниматель налог вообще не платит, так как возникла отрицательная разница.

Если выручка перевалит за 300 тыс. руб., то правила не меняются, и из налога надо вычитать не только фиксированный сбор, но и сумму, образовавшуюся от применения 1% ставки.

Нанят штат сотрудников

Пример

Используем предыдущий пример и добавим к нему сумму страховых взносов, перечисленную за работников – 50 тыс. руб. Полная сумма налога составила тогда 17,4 тыс. руб.

Если бы допускался полный вычет, то возникнет большая отрицательная разница, которую не удалось бы погасить бюджету за несколько лет.

Поэтому разрешается уменьшать налог только на 50%, то есть перечислить в казну надо будет 8,7 тыс. руб. (17,4 : 2).

Видно, что налоговая нагрузка на «упрощенца» с работниками существенно возрастает.

ЕНВД

Индивидуальным предпринимателям, применяющим ЕНВД и не использующим наёмный труд, разрешено снижать размер вменённого налога на полную сумму страховых сборов, уплаченных за себя в том же отчётном периоде. Как только в штате появится хоть один работник, то скорректировать налоговую сумму можно будет только на 50%. Правда, допускается для этой процедуры использовать как свои сборы, так и сотрудников.

Совмещение УСН и ЕНВД

Если «упрощёнка» и «вменёнка» используются совместно, надо внимательно подойти к снижению налога или базы на сумму взносов. У этих спецрежимов разные правила уменьшения бюджетных платежей.

Возможны следующие варианты:

- если в сфере занятий ИП, где применяется УСН («доходы»), наёмного персонала нет, но он имеется в той области, где используется ЕНВД, то упрощённый налог разрешается уменьшить на полную сумму «своих» взносов, а размер вменённого налога удастся снизить не более чем наполовину за счёт сборов, начисленных на доходы сотрудников;

- если ситуация обратная, то упрощённый налог разрешается уменьшить на 50% за счёт взносов на зарплаты сотрудников, а вменённый – на все «свои» сборы.

Налоговое законодательство требует, чтобы при сочетании специальных налоговых режимов ИП разделял учёт доходных и расходных операций, проводимых в рамках каждой системы. В качестве налогового регистра выступают книги учёта операций, их надо вести аккуратно во избежание ошибок в начислении бюджетных платежей.

Совмещение УСН и ПСН

О правилах снижения налоговой нагрузки на «упрощёнке» за счёт страховых сборов за наёмный персонал сказано выше. Патент же приобретается в установленном размере, для каждого вида занятий, и не меняется от того, перечислялись ли в фонды страховые взносы за себя или работников.

Сроки уплаты и подачи отчётности

С начала 2017 года администрирование страховых взносов передано Федеральной налоговой службе. С этого момента адрес, куда платить фиксированные платежи для ИП, сообщает это ведомство.

Пока адрес перечисления остался прежним – Пенсионный фонд РФ.

Не изменились и сроки уплаты для 2018 года, а именно: в полном объёме переводы надо завершить до 31 декабря по обоим видам взносов (на медицину и пенсии).

Налоговое законодательство содержит только предельную дату внесения соответствующих средств. Как их разбивать по году – в компетенции индивидуального предпринимателя. Он может перечислять их каждый месяц, а может каждый квартал.

При выборе момента для внесения страховых взносов следует исходить из того, потребуется ли уплата авансов по «упрощённому» налогу.

Дело в том, что на сумму сборов разрешается уменьшать размер предварительных бюджетных переводов. То есть сначала предпринимателю стоит оценить размер прогнозируемой прибыли, а затем уже и думать, сколько перечислять взносов.

Тем самым достигается оптимизация налоговых платежей, и деньги расходуются рационально.

Чтобы удалось сделать вычет, страховые взносы перечисляют в том периоде, за который платится аванс.

Однако для сборов, начисленных на зарплаты работников, рамки гораздо жёстче – оплату надо выполнять не позже 15-го числа того, месяца, который следует за периодом расчёта.

Организации разрешено перечислять сборы только с расчётного счёта в банке. ИП вправе использовать пути оплаты, которые недоступны юридическим лицам: помимо расчётных счетов им разрешено пользоваться кассами финансовых учреждений, банковскими картами (как своими, так и других лиц), терминалами и даже электронными кошельками. Налоговикам, администрирующим сборы, главное, чтобы оплата прошла.

https://www.youtube.com/watch?v=WqJRaltXqAA

Если ИП не имеет штата сотрудников, он не отчитывается по страховым взносам за себя. Налоговики проследят поступление соответствующих средств по базе данных.

Отчётность при наличии наёмного персонала – процесс сложный, многогранный и распределён по времени для разных сведений.

Мы свели требуемые данные в таблицу:

| Куда подаётся отчет | Название формы | Периодичность представления | Крайний срок представления |

| ПФР | СЗВ-М | Месяц | Не позже 15 числа следующего месяца |

| ФСС | 4-ФСС | Квартал | Не позже 20 числа следующего за окончившимся кварталом месяца |

| ИФНС | 6-НДФЛ | Квартал | Не позже чем окончится следующий за кварталом месяц |

| ИФНС | Единый расчёт | Квартал | Не позже чем окончится следующий за кварталом месяц |

| ИФНС | 2-НДФЛ | Год | Не позже 1 апреля следующего года |

Чаще всего ИП регистрируется в течение года, поэтому «свои» страховые сборы рассчитываются пропорционально времени, прошедшему с момента внесения предпринимателя в госреестр.

Как отвечает ИП за непредставление отчётов и неуплату взносов

Задержка с уплатой страховых сборов или представлением отчётов по закону карается санкциями – пенями и штрафами.

Перечень их длительное время не меняется и в 2018 году состоит из следующих позиций:

- За задержку перечисления за каждый день просрочки начисляется пеня.

- Если в установленный срок индивидуальный предприниматель не подаст отчётность, то это означает, что он не оплатит страховые взносы, рассчитанные в документе. Задержка с представлением приведёт к штрафу в 5-процентном размере от суммы, назначенной к уплате. Для штрафных денег предусмотрены границы: верхняя – наказание не может превышать 30-процентного размера и нижняя – наказание не должно быть меньше 1000 р.

- Если не уплачена часть страховых взносов или полная сумма, то за отсутствие перечислений ИП оштрафуют в 20-процентном размере от непереведенной суммы сбора, если нарушение произошло из-за занижения страховой базы или других неправомерных шагов предпринимателя.

- Когда взносы не перечислены вовремя по причине серьёзных отступлений от правил учёта, приведшее к занижению страховой базы, то с одной стороны здесь также действует 20-процентный штраф, с другой стороны – его размер не может быть меньше, чем 40 тысяч рублей.

- Если инспекторы докажут в задержке уплаты умысел, то штраф возрастает до 40-процентного размера.

- Отдельно оговорено наказание за неподачу в Пенсионный фонд персональных сведений по работникам предприятия ИП. Если это произойдёт, нарушителя оштрафуют на 500 р. за каждого застрахованного работника, по которому отсутствуют данные.

Источник: https://tvoeip.ru/nalogi/platezhi/vznosy

Страховые взносы за год — какую сумму платить?

Отправить на почту

Страховые взносы за год — интерес к вопросам их начисления и уплаты возникает у ИП и частнопрактикующих лиц, обязанных делать такие платежи за себя. Рассмотрим, в чем особенности расчета таких взносов и каков порядок осуществления платежей по ним.

Куда и какие страховые взносы платят ИП и частнопрактикующие лица?

С 2017 года администратором обязательных для оплаты страховых взносов (кроме платежей по травматизму) стала налоговая служба, и взносы начали уплачиваться в бюджет, а не в фонды. Обусловлено это тем, что правила работы со взносами с указанного года регулирует НК РФ.

Плательщиками взносов считаются лица (ст. 419 НК РФ):

- осуществляющие выплаты наемным работникам — с начисляемых этим работникам доходов;

- обязанные делать страховые платежи за себя — вне зависимости от того, имеют они наемных сотрудников или нет.

К числу последних относятся:

- ИП, а также главы крестьянских (фермерских) хозяйств (КФХ) и члены этих хозяйств;

- частнопрактикующие лица (адвокаты, нотариусы, оценщики и т. п.).

Уплата платежей за себя не освобождает ИП или частнопрактикующее лицо от уплаты взносов с доходов наемных сотрудников, если такие сотрудники есть.

Принципы расчета объема подлежащих оплате страховых взносов с выплат наемным лицам и за себя разительно различаются:

- в первом случае они начисляются во все 3 внебюджетных фонда (ПФР, ФОМС, ФСС), определяются как некоторая доля от выплачиваемого работнику дохода и перестают рассчитываться (ФСС) или считаются по иному тарифу (ПФР), когда этот доход достигает законодательно установленной предельной величины;

- во втором случае платежи уплачиваются только в 2 фонда (ПФР и ФОМС) и в фиксированной величине, которая для платежей в ПФР при достижении доходом определенного значения перестает действовать, т. е. взносы с суммы превышения начинают начисляться по иной формуле (как доля от дохода).

Оплачивать начисленные взносы в первом случае приходится ежемесячно, поэтому вопрос определения суммы страховых взносов за год по наемным лицам не является актуальным. Во втором случае (для самозанятых лиц) взносы рассчитываются именно за год, и объем страховых взносов за год может перечисляться в бюджет как по частям, так и единовременно.

Параметры, определяющие величину страховых взносов за год

В расчетах страховых взносов за год, уплачиваемых за себя, для обоих фондов задействована величина федерального МРОТ, действительная на начало года. К его значению, соотнесенному с числом месяцев года, применяются ставки, установленные для каждого вида взносов (п. 1 ст. 430 НК РФ).

Однако если для начислений в ФОМС больше никаких условий не предусмотрено, то расчет платежей в ПФР сделан зависящим от общей величины годового дохода лица-плательщика взносов. Разграничителем здесь служит сумма 300 000 руб. Если она не превышена, то действует такой же алгоритм расчетов, как и для платежей в ФОМС.

Но с дохода, оказавшегося более 300 000 руб., следует дополнительно начислить сумму, равную 1%. Исключение в отношении такого порядка расчета сделано для глав (членов) КФХ. Для них независимо от величины дохода в отношении взносов в ПФР применяется только первая часть расчета, отвечающая фиксированной сумме (п. 2 ст.

430 НК РФ).

Таким образом, взносы в ФОМС всегда уплачиваются в фиксированном размере. Если доход плательщика оказался не выше 300 000 руб.

или плательщик является главой (членом) КФХ, то взнос в ПФР также будет фиксированной величиной. Если же доход оказался больше 300 000 руб.

, то к фиксированной части добавятся взносы, зависящие от реального объема полученного дохода (или вмененного, если плательщик взносов применяет ЕНВД).

Определение объема годового дохода для целей расчета страховых взносов за год осуществляется по правилам его учета, установленным для применяемого плательщиком режима налогообложения (п. 9 ст. 430 НК РФ).

Формулы исчисления страховых взносов за год

Исходя из вышеописанных правил, алгоритмы исчисления страховых взносов за год будут выглядеть так:

ВФОМС — сумма взносов на медстрахование за год;

МРОТ — значение федерального МРОТ, действующее на начало года;

ТФОМС — тариф страховых взносов на медстрахование, равный 5,1% (подп. 3 п. 2 ст. 425 НК РФ).

- Для платежей в ПФР, осуществляемых при годовом доходе не выше 300 000 руб. или производимых главами (членами) КФХ:

ВПФР — сумма взносов на пенсионное страхование за год;

МРОТ — значение федерального МРОТ, действующее на начало года;

ТПФР — тариф страховых взносов на пенсионное страхование, равный 26% (подп. 1 п. 2 ст. 425 НК РФ).

- Для платежей в ПФР, осуществляемых при годовом доходе свыше 300 000 руб.:

ВПФР = МРОТ × 12 × ТПФР + (Д – 300 000) × 1%,

ВПФР — сумма взносов на пенсионное страхование за год;

МРОТ — значение федерального МРОТ, действующее на начало года;

ТПФР — тариф страховых взносов на пенсионное страхование, равный 26% (подп. 1 п. 2 ст. 425 НК РФ);

Д — общий объем доходов, получившийся за год.

О величине федерального МРОТ-2017 читайте в публикации «Размер МРОТ в 2017 году».

Ограничения для объема взносов и расчет их за неполный период

Объем страховых взносов за год, определяемых по 3-й формуле (при годовом доходе свыше 300 000 руб.), ограничен (подп. 1 п. 1 ст. 430 НК РФ). Его значение не может быть больше 8-кратной величины, рассчитанной по 2-й формуле (т. е. для дохода, не превысившего 300 000 руб.). Если превышение объема начисленных взносов имеет место, то в ПФР уплачивается только предельно возможная сумма.

Если лицо, уплачивающее взносы за себя, в расчетном году начало или завершило деятельность (т. е. год ее ведения оказался неполным), то расчет корректируется с учетом этого обстоятельства (пп. 3 и 5 ст. 430 НК РФ).

В этом случае число 12 в формулах расчета заменит количество полных месяцев деятельности в периоде, а для неполного месяца будет применен дополнительный коэффициент, учитывающий долю числа календарных дней осуществления деятельности в нем.

Объем начислений по взносам, отвечающий 2017 году

Исходя из всех вышеприведенных формул и того факта, что на начало 2017 года значение федерального МРОТ было равно 7 500 руб. (ст. 1 закона «О внесении изменения…» от 02.06.2016 № 164-ФЗ), суммы, рассчитанные по этим формулам как причитающиеся к оплате за год, составят:

ВФОМС = 7 500 × 12 × 5,1% = 4 590 руб.

- для платежей в ПФР, осуществляемых при годовом доходе не выше 300 000 руб. или производимых главами (членами) КФХ:

ВПФР = 7 500 × 12 × 26% = 23 400 руб.

- предельно возможная величина взносов в ПФР, уплачиваемая при годовом доходе свыше 300 000 руб.:

ВПФР = 8 × 7 500 × 12 × 26% = 187 200 руб.

Исчислить суммы страховых взносов за год плательщик должен самостоятельно и раздельно по каждому из фондов. Также раздельно по фондам осуществляется и оплата.

О том, до каких сумм планируется увеличить предельные значения дохода наемных работников с 2018 года, читайте в материале «Правительство определилось с размером предельных баз по взносам на 2018 год».

Порядок оплаты страховых взносов за год

В остальном порядок оплаты страховых взносов за год для лиц, уплачивающих взносы за себя, законодательно регулируется только в части сроков (ст. 432 НК РФ):

- фиксированные платежи должны быть оплачены не позже 31 декабря года, за который они платятся, в любом удобном для плательщика порядке (единовременно или по частям);

- для взносов, зависящих от объема дохода, предельным сроком оплаты является 1 апреля года, наступающего после отчетного;

- при прекращении деятельности в течение года взносы оплачиваются в срок не позднее 15 календарных дней с даты снятия плательщика с учета, а если он является главой КФХ, то сначала им в ИФНС в такой же срок подается расчет по взносам, а уже от даты сдачи этого расчета отсчитываются 15 календарных дней на уплату.

Если взносы не оплачены в установленные сроки или уплачены в неполной сумме, то ИФНС исчислит или доначислит их по имеющимся у нее данным, что приведет к образованию у плательщика официально признанной недоимки.

О том, как оформляется платежный документ по взносам и какие КБК указываются в нем, читайте в материале «Как заполнять платежки по страховым взносам в 2017 году?».

Итоги

ИП и частнопрактикующие лица обязаны платить страховые взносы в фонды за себя. Причем эта обязанность не ставится в зависимость от наличия или отсутствия у них наемных сотрудников. С доходов последних, если они есть, взносы тоже платятся, но их расчет и порядок оплаты подчиняются своим правилам.

Взносы, которые лицо платит за себя, предназначены только для 2 фондов (ПФР и ФОМС) и рассчитываются в объеме фиксированных сумм, зависящих от федерального МРОТ, действительного на начало года расчета. Исключением здесь становятся платежи в ПФР, которые в случае превышения годовым доходом плательщика суммы 300 000 руб.

начинают исчисляться в ином порядке. Этот порядок подразумевает начисление к фиксированной сумме дополнительных платежей, равных 1% от дохода, вышедшего за пределы величины 300 000 руб. Однако общий объем исчисленных таким образом взносов не может быть больше суммы 8-кратного полного фиксированного платежа в ПФР за год.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/strahovye-vznosy-za-god-kakuyu-summu-platit/