Транспортный налог при УСН

Налоговый кодекс гласит, что все владельцы транспортных средств обязаны оплачивать в бюджет транспортный налог. Не являются исключением ИП и организации, применяющие упрощенный режим налогообложения. Сегодня мы поговорим об порядке расчета и оплаты транспортного налога при УСН, а также об особенностях составления и подачи налоговой отчетности.

Кто платит транспортный налог?

Все организации и ИП, на которых зарегистрированы любые виды транспортных средств (машины, катера, моторные лодки, воздушный транспорт и т.п.), являются плательщиками транспортного налога. Платить налог также должны предприниматели и фирмы, использующие упрощенный режим налогообложения.

Вы как ИП (или Ваша организация) являетесь плательщиком транспортного сбора, если Вы владеете:

- Любым из видов автотранспортных средств, будь то автомобиль (грузовой/легковой), автобус, мотоцикл, мотороллер и т.п.;

- Моторной лодкой, катером, яхтой или прочим водным транспортом;

- Воздушным судном (самолетом, вертолетом).

Факт Вашего владения ТС должен быть подтвержден соответствующими регистрационными документами.

В то же время существуют некоторые категории ТС, владельцы которых не обязаны платить сбор в бюджет. Вы освобождаетесь от уплаты сбора, если:

- Вы ведете деятельность в сельскохозяйственной сфере и имеете в собственности тракторы, комбайны или прочую сельхозтехнику;

- Вы владеете моторной или весельной лодкой до 5 л.с.;

- Автомобиль, находящийся у Вас в собственности, оборудован для использования инвалидами или получен через орган Соцзащиты. Относительно последней категории ТС льготы распространяются на авто до 100 л.с.№

- Ваша деятельность связана с пассажирскими или грузоперевозками, для осуществления которых Вы используете водные или воздушные суда.

Как рассчитать транспортный налог?

Для ИП и организации на УСН расчет и оплата транспортного налога осуществляется в общем порядке. Сумма налога к уплате зависит от мощности ТС и размера налоговой ставки.

Формула для расчета транспортного налога

Для того, чтобы рассчитать сумму налога, которую Вам необходимо оплатить в бюджет, нужно определить:

- мощность двигателя ТС, которым Вы владеете;

- размер налоговой ставки, применяемой по отношению к Вашему ТС.

Выяснить значение обоих показателей не сложно: мощность ТС указана в регистрационных документах (например, для авто — в техпаспорте), а ставка налога определяется НК (ст. 361). В базовом виде формула для расчета сбора выглядит так:

ТрН = Мощ * Ст,

где Мощ – налоговая база (мощность двигателя, указанная в техпаспорте);

Ст – налоговая ставка, применяемая к данной категории ТС.

Пример №1.

ИП Федорцов С.Г. владеет автомобилем Chevrolet Lacetti.

| Мощность авто по техпаспорту | Налоговая ставка | Расчет налога | Сумма к оплате |

| 122 л.с. | 3,5 л.с./год | 122 * 3,5 | 427 руб. |

Если Ваше предприятие владеет авто меньше года, то расчет налога будет производиться пропорционально сроку, в котором ТС находится в собственности. Применяется следующая формула:

ТрН = Мощ * Ст * (СрВ / 12),

где Мощ – налоговая база (мощность двигателя, указанная в техпаспорте);

Ст – налоговая ставка, применяемая к данной категории ТС;

СрВ – фактический срок владения в месяцах.

Пример №2.

ООО «Хризантема» применяет «упрощенку». 21.08.2016 в собственности «Хризантемы» появился автомобиль Honda Accord (212 л.с.). Показатель ставки в данном случае 7,5 л.с./год. По итогам 2016 «Хризантема» заплатит в бюджет следующую сумму:

212 * 7,5 * (5 / 12) = 663 руб.

«Хризантема» оплатит налог исходя из фактического владения авто (5 месяцев – с августа по декабрь 2016).

Повышающий коэффициент

Источник: https://online-buhuchet.ru/transportnyj-nalog-pri-usn/

Транспортный налог при УСН — как учитывается в расходах дорожных налог

Предприниматели и организации, работающие по упрощенной системе налогообложения (УСН), должны выплачивать транспортный налог (ТН) по тем же правилам, что и остальные налогоплательщики. Так, если на вас оформлено хотя бы одно транспортное средство, вы обязаны ежегодно платить за него в бюджет региона, в котором находится ваша компания.

Сегодня мы подробно расскажем о правилах уплаты ТН для «упрощенцев», а ответы на основные вопросы ищите здесь:

Юридические лица и предприниматели, работающие по системе УСН, уплачивают ТН по общим правилам. Так, если на вас зарегистрировано одно или несколько транспортных средств, вы обязаны ежегодно выплачивать по нему ТН по ставкам, соответствующим вашему региону.

Формула для расчета автоналога выглядит следующим образом:

ТН = (кол-во лошадиных сил) х (налоговая ставка региона) х (кол-во месяцев владения авто)/12 х (повышающий коэффициент для авто дороже 3 млн. руб.)

Чтобы узнать, какие ставки работают в вашем городе, и рассчитать размер ТН с помощью онлайн-калькулятора, выберите в списке ниже ваш регион:

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область |

Правила оплаты ТН для предпринимателей.

ИП уплачивают автоналог на основании налогового уведомления, которое приходит заказным письмом по почте. Крайний срок оплаты — 1 декабря. Подробно о правилах расчета и оплаты ТН читайте здесь

Правила оплаты ТН для организаций.

Юр. лица рассчитывают ТН самостоятельно и представляют отчет в налоговой декларации не позднее 1 февраля.

Крайний срок оплаты автоналога устанавливает законодательство субъектов РФ, поэтому в регионах он отличается.

Во многих частях страны организации также обязаны вносить авансовые платежи по окончании 1, 2 и 3 кварталов. Развернуто о том, как платят автоналог организации, мы писали в отдельной статье.

Налоги и сборы (за исключением НДС), которые выплачивают «упрощенцы», входят в категорию расходов. Поэтому организации и ИП, которые работают по системе УСН «Доходы минус расходы», могут уменьшить налоговую базу на сумму уплаченного транспортного налога.

п. 1 ст. 346.16 НК РФ:

«При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

22) суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением налога, уплаченного в соответствии с настоящей главой, и налога на добавленную стоимость, уплаченного в бюджет в соответствии с пунктом 5 статьи 173 настоящего Кодекса».

Транспортный налог при УСН учитывается в расходах только в случае, если объектом налогообложения выбраны «Расходы — Доходы». Если вы рассчитываете налоги по УСН «Доходы», уменьшить налоговую базу за счет ТН нельзя.

Обратите внимание: «Упрощенец» имеет право перейти на другой объект налогообложения. Если оплата ТН приносит вам значительные расходы, возможно, имеет смысл перейти на систему УСН «Доходы — Расходы». Чтобы сменить объект налогообложения, обратитесь с заявлением в налоговую инспекцию до конца года.

Организации и ИП, работающие по «упрощенке», обязаны вести бухучет. Как автоналог отражается в проводках при УСН, смотрите в таблице:

| ТС используется в деятельности компании | Начисление ТН и авансов | 20 (23, 25, 26, 44…) | 68 (субсчет) |

| Оплата ТН | 68 (субсчет) | 51 | |

| ТС не используется в деятельности компании | Начисление ТН и авансов | 91 (прочие расходы) | 68 (субсчет) |

| Оплата ТН | 68 (субсчет) | 51 |

Помните, что за каждый день просрочки начисляются пени, а злостных неплательщиков ожидают штрафы, судебные разбирательства и всяческие ограничения со стороны Службы судебных приставов. Поэтому к оплате дорожного налога стоит относиться серьезно.

Мы также советуем внимательно изучить, какие льготы доступны в вашем регионе. Вполне вероятно, что вы имеете полное право не платить ТН и просто не знаете об этом. О других законных способах, как можно снизить размер автоналога, читайте здесь.

Дата добавления: 26 октября 2017 г.

Источник: https://zakon-auto.ru/info/autonalog/pri-usn.php

Транспортный налог при УСН

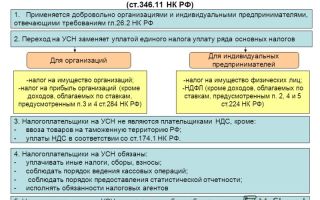

Применение упрощенки освобождает предпринимателей от уплаты нескольких налогов. Организации не платят налог на прибыль, НДС (за рядом исключений).

ИП освобождаются от НДФЛ (относительно доходов от деятельности), НДС (предусмотрены исключения). Однако если ИП или ООО принадлежат транспортные средства, применение УСН не отменяет уплату транспортного налога.

Транспортный налог при УСН подлежит уплате все равно (ст. 357 НК РФ).

Объекты налогообложения

Объектом налогообложения транспортного налога признаются автобусы, легковые машины, мотоциклы, мотороллеры, а также яхты, самолеты, вертолеты, катера, снегоходы, гидроциклы и др. – полный перечень вы можете посмотреть в статье 358 НК РФ.

Обратите внимание на список, где перечислены объекты налогообложения, за которые транспортный налог не платится.

Среди них, к примеру, морские суда в собственности предпринимателей, которые занимаются перевозками пассажиров и грузов, как основным видом деятельности, весельные лодки (на веслах) и лодки с двигателем мощностью 5 лошадиных сил и менее не являются объектом налогообложения транспортного налога.

© фотобанк Лори

Порядок расчета транспортного налога при УСН

Сумма налога для физлиц и ИП рассчитывается налоговыми органами, а налог платится по налоговому уведомлению. ООО необходимо самостоятельно рассчитывать как сам налог, так и авансы, ставки при этом утверждаются субъектами РФ.

Платить налог и авансовые платежи надо в ту ИФНС, где транспортное средство было зарегистрировано. Транспортный налог при УСН, сумму которого вы должны заплатить по итогам налогового периода, должна быть исчислена для каждого транспортного средства отдельно, как произведение налоговой базы и налоговой ставки.

Давайте разберемся, как определяется в данном случае налоговая база:

- Для транспорта, которые имеют двигатели, налоговой базой является мощность двигателя в лошадиных силах;

- Для воздушного транспорта, как статическая тяга реактивного двигателя в килограммах силы;

- Для буксируемых судов – как как валовая вместимость в регистровых тоннах;

- Для иного водного и воздушного транспорта – как единица транспортного средства.

Транспортный налог относится к региональным сборам, поэтому налоговые ставки определяют региональные законы и зависят от валовой вместимости, тяги реактивного двигателя, и мощности двигателя соответственно. Базовые налоговые ставки указаны в статье 361 НК РФ. Так, например, для легковой машины с двигателем мощностью более 100, но менее 150 л. с.

, налоговая ставка – 3,5 рубля, а для автомобиля, двигатель которого мощнее 250 лошадиных сил – 15 рублей. Субъекты РФ могут изменять налоговые ставки: но не более чем в 10 раз, как при уменьшении, так и при увеличении их. Ограничение уменьшения ставок не применяется для машин, двигатель которых не мощнее 150 л. с.

Налоговые ставки также бывают дифференцированными, допустим, в зависимости от возраста автомобиля или его категории.

Стоит обратить внимание, что при расчете налога используется в случае дорогих автомобилей повышающий коэффициент:

- если с года выпуска легкового автомобиля прошло от 2 до 3 лет, а его средняя стоимость от 3 до 5 млн рублей, используется повышаюший коэффициент 1,1;

- если с года выпуска легковой машины прошло более 2, но менее 3 лет, а его средняя стоимость более 3, но менее 5 млн рублей, используется повышающий коэффициент 1,1;

- если автомобилю более 1, но менее 2 лет, а его средняя стоимость более 3, но менее 5 млн рублей, то используется повышающий коэффициент 1,3;

- если легковому автомобилю менее одного года, а его средняя стоимость составляет 3 – 5 млн, повышающий коэффициент равен 1,5;

- если автомобилю не более пяти лет, а его средняя стоимость составляет более 5, но менее 10 млн рублей, то при расчете транспортного налога используется повышающий коэффициент 2;

- если машина старше десяти лет, а ее средняя стоимость более 10, но менее 15 млн рублей, коэффициент равен 3;

- если стоимость легкового транспортного средства более 15 млн рублей, а с года, когда он был выпущен, прошло не больше 20 лет, используется коэффициент 3.

Как же рассчитать налог, если в собственности налогоплательщик транспорт числится неполный год? Необходимо уплатить налог только за полные месяцы, когда транспортное средство вам принадлежало. Полным месяц владения транспортом считается, если регистрация была произведена до 15 числа. Если вы зарегистрировали машину после 15 числа, месяц является неполным.

Рассмотрим на примере: вы приобретаете машину 14 апреля. В данном случае за апрель транспортный налог будете платить вы. А если бы вы приобрели машину 16 апреля, то платить налог пришлось бы прежнему владельцу авто.

Отдельно стоит рассказать о такой неприятной ситуации, как угон вашего транспортного средства. Стоит ли платить транспортный налог за машину, которую у вас угнали? Нет, так как при угоне авто объект налогообложения отсутствует. Но для этого вы должны обязательно предоставить в налоговую инспекцию подтверждение того, что ваш авто угнали. Такой документ (справку) можно получить в органах МВД.

Сроки предоставления и уплаты транспортного налога при УСН

Налоговый период – календарный год, отчетными периодами только для фирм являются I, II и III кварталы. Уплатить транспортный налог на УСН необходимо так: в течение года поквартально вы уплачиваете авансы (¼ произведения налоговой базы и налоговой ставки (п. 2.1 ст.

362 НК РФ)), а по итогам года уплачиваете оставшуюся сумму налога. Но авансы уплачивают не всегда даже организации. Так как налог региональный, субъекты РФ имеют право разрешить некоторым категориям плательщиков налога вовсе не платить авансы.

Сроки уплаты юрлицам транспортного налога также устанавливают регионы.

В отличие от организаций транспортный налог при УСН индивидуальные предприниматели платят на основании налогового уведомления из ИФНС. Авансовые платежи ИП платить не надо, а налог, как и физлицам, придется заплатить не позднее 1 декабря года, следующего за налоговым периодом (п. 1 ст. 363 НК РФ).

Уменьшение налога на УСН за счет уплаты транспортного налога

Транспортный налог плательщики УСН могут учесть в расходах. Используя упрощенку с объектом «доходы минус расходы», можно снизить величину налоговой базы. А вот УСН 6% «доходы» шанса на зачет уплаченного налога не дает. УСН «доходы» не предполагает учета затрат, за исключением пенсионных взносов. Поэтому транспортный налог на УСН «доходы» учесть нельзя.

Многие предприниматели ошибочно полагают, что могут учесть в расходах транспортный налог, который они уплатили за автомобиль, находящийся в личном пользовании. Включить в затраты уплаченный транспортный налог предприниматель может только, если автомобиль используется в деятельности.

Порядок предоставления и уплаты транспортного налога

Декларацию по транспортному налогу при УСН подают только по окончании года и только организации, не позднее 1 февраля следующего за налоговым периодом года. А квартальных отчетов и для фирм нет – лишь уплата авансов. Форма декларации по транспортному налогу утверждена приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99@.

Источник: https://spmag.ru/article/2016/7/transportnyy-nalog-pri-usn

Транспортный налог при УСН в 2018 году

Помимо стандартного налога организации, находящиеся на упрощенном режиме налогообложения, иногда бывают обязаны оплачивать транспортный налог.

Транспортный налог на «упрощенке»: кто и когда должен платить

Обязанность оплачивать транспортный налог возникает у предприятия сразу же, как только на организацию происходит регистрация хотя бы одного транспортного средства, необходимого для осуществления коммерческой деятельности. Эта норма с подробным описанием правил по ее выполнению прописана в 28 статье Налогового кодекса РФ.

Внимание! ИП, применяющие «упрощенку», оплачивают транспортный налог на автомобили и технику, используемые в бизнесе, как физические лица.

Что влияет на размер транспортного налога

Транспортный налог относится к местным налогам, поэтому размер и сроки его оплаты разные в зависимости от региона России.

Главное правило касаемо размера – он не должен превышать установленный в налоговом кодексе показатель в 9 раз ни в сторону повышения, ни в сторону понижения.

Если регион не устанавливает налоговую ставку транспортного налога на свое усмотрение, то она признается равной федеральному значению.

На окончательный размер транспортного налога, который придется уплатить организации, влияют несколько факторов.

- количество транспортных единиц, числящихся на организации;

- налоговая ставка по транспортному налогу, установленная в регионе – везде индивидуально, в зависимости от особенностей административного округа;

- мощность двигателя каждого транспортного средства, в соответствии с тех паспортом. Для воздушного транспорта налогоисчисляемой базой является статическая тяга движка, для речного и морского транспорта без двигателя – грузовместимость в тоннах.

Расчет транспортного налога ведется по каждой транспортной единице отдельно, при использовании традиционного алгоритма: налоговая база умножается сначала на ставку по налогу, затем на коэффициент.

Важно! Необходимо помнить о том, что для автомобилей существуют так называемые повышающие и понижающие коэффициенты, то есть в зависимости от средней цены, возраста, степени износа, а также времени пользования транспортным средством, налог может быть различным.

К сведению! Выяснить ставку транспортного налога, актуальную для того или иного региона РФ, можно, обратившись территориальную налоговую инспекцию.

Транспортные средства, не облагаемые налогом

В законе РФ прописан подробный список транспортных средств, которые не являются объектом налогообложения по транспортному налогу. К ним относятся:

- моторные лодки с объемом двигателя не выше 5 л.с., а также любые весельные лодки;

- морские и речные суда, назначение которых служит рыбный промысел;

- комбайны, тракторы, спецмашины, используемые для сельскохозяйственных работ, а также производства и переработки сельскохозяйственной продукции, но только если они зарегистрированы на производителей сельскохозяйственных товаров;

- воздушные, морские и речные судна, если они зарегистрированы на ИП или организации, основным видом деятельности которых являются перевозки пассажирские или грузовые.

Важно! У сельскохозяйственных производителей, использующих для своих работ с/х спецтехнику, доля прибыли от реализации сельхозтоваров должна быть не меньше 70% от общего размера дохода за каждый год по результатам коммерческой деятельности.

Подробный список транспортных средств и техники, не облагаемых транспортным налогом можно найти в 358 статье Налогового кодекса РФ.

Если говорить об индивидуальных предпринимателях, использующих для своей работы автомобили, зарегистрированные на них, как на физических лиц, то они могут быть освобождены от уплат транспортного налога в тех случаях, которые также предусмотрены в Налоговом кодексе РФ. В частности это могут быть случаи, когда транспорт используется:

- инвалидами;

- участниками и ветеранами военных конфликтов;

- индивидуальными предпринимателями, осуществляющих доставку своих наемных работников до места работы;

- иные случаи, прописанные в НК РФ.

Как сэкономить на транспортном налоге на УСН

Многие руководители предприятий, использующих в работе транспортные средства, задаются вопросом, а можно ли на нем как-нибудь сэкономить. Задача эта не из простых, но и она имеет решение. Варианты для снижения оплаты этого налога такие:

- транспортное средство перечислено в перечне ст. 358 Налогового кодекса РФ;

- льготы, предусмотренные местными законодателями для тех или иных компаний или транспортных средств, на территории отдельно взятого региона РФ;

- если «упрощенец» использует объект налогообложения доходы минус расходы 15%, то он может включить транспортный налог в расходы по налогооблагаемой базе. Таким образом, база для начисления налога снизится на сумму уплаченного транспортного налога.

Кроме того, снизить размер выплачиваемого транспортного налога может тщательный контроль за эффективностью применения автомобилей и спецтехники в деятельности предприятия.

Нет никакой необходимости оплачивать данный налог, если применение транспорта становится нецелесообразным – разумнее снять простаивающую технику с учета.

Точно также нужно вовремя снимать транспортные средства с учета, если они были угнаны – для этого требуется предоставить в налоговую службу справку из полиции о фиксации факта угона.

Внимание! В тех случаях, когда общая стоимость транспортных средств, зарегистрированных на предприятие, составляет сумму выше 3 миллионов рублей, сэкономить на транспортном налоге не удастся.

Сроки оплаты транспортного налога

Организации, находящиеся на Упрощенной налоговой системе и использующие в своей работе транспортные средства, должны оплачивать транспортный налог в течение года авансовыми платежами – по итогам первого квартала, полугодия и 9 месяцев. Если срок оплаты авансового платежа выпадет на выходной, то налог надо перевести на счет налоговой инспекции не позднее следующего рабочего дня.

Окончательно оплата транспортного налога для ООО должна быть произведена до 31 января следующего за отчетным годом включительно. Оплата транспортного налога ИП (как физ. лица) производится до 1 октября следующего года.

Сдача отчетности по транспортному налогу

По итогам года предприятия, находящиеся на УСН, при использовании в работе автомобилей и другой техники, обязаны предоставлять в налоговую инспекцию декларацию по транспортному налогу.

Последний срок подачи декларации – 1 февраля года, следующего за отчетным.

Внимание! Декларацию по транспортному налогу должны предоставлять в налоговую инстанцию только организации, индивидуальные предприниматели от этой обязанности освобождены, поскольку они могут использовать для осуществления коммерческой деятельности транспортные средства, которые принадлежат им как физическим лицам.

Итак, сроки оплаты и сдачи отчетности транспортного налога для ИП и ООО в сводной таблице:

| Срок оплаты | до 1 октября (включительно) следующего года | до 31 января (включительно) года, следующего за отчетным |

| Срок сдачи отчетности | не требуется | до 1 февраля (включительно) года, следующего за отчетным |

Наказание за несвоевременную оплату транспортного налога

Если организация или ИП, как физическое лицо, не оплатили вовремя транспортный налог, то это неизбежно приведет к начислению по налогу пени. Никаких других санкций к неплательщикам данного налога по закону РФ, применено быть не может.

Источник: https://assistentus.ru/usn/transportnyj-nalog/

Транспортный налог при УСН

Транспортный налог при УСН упрощенцы платят одинаково с общережимниками. О том, как его рассчитывать, когда уплачивать и можно ли на нем сэкономить, расскажет эта статья.

Упрощенец, на организации которого зарегистрировано в ГИБДД хотя бы одно транспортное средство, должен платить транспортный налог. В отношении этого налога освобождения для фирм и ИП на УСН не предусматривается. Он рассчитывается и уплачивается в общем порядке в соответствии с Налоговым Кодексом.

Важным моментом является то, что транспортный налог – это налог региональный. В связи с этим ставки могут быть разными в зависимости от региона.

Размер транспортного налога напрямую зависит от количества транспортных средств, объема их двигателей, мощности и региональной ставки.

Как рассчитывается транспортный налог

Налог на транспорт рассчитывается отдельно по каждому объекту налогообложения. Порядок расчета является традиционным – налоговая база умножается на налоговую ставку. Для некоторых транспортных средств существуют повышающие коэффициенты. Их размеры отмечены в Налоговом Кодексе.

Налогооблагаемой базой является мощность двигателя в соответствии со свидетельством о регистрации (в лошадиных силах). Для воздушного транспорта налоговой базой является статическая тяга двигателя, а для водного транспорта – грузовместимость.

Региональное законодательство может увеличивать или уменьшать налоговые ставки. Однако их значения быть больше или меньше в девять раз, чем те, что установлены в Налоговом Кодексе.

Сроки подачи налогового заявления и уплаты налога

Плательщик налогов, являющийся юридическим лицом, должен уплачивать налог задаточными платежами. Налоговое заявление за налоговый период нужно подавать не позднее 1 февраля.

Плательщик налогов, являющийся физическим лицом, должен уплачивать налог единовременным платежом не до начала октября.

Как упрощенец может сэкономить на налоге на транспорт

Сэкономить, даже совсем немного, на транспортном налоге упрощенцу не так уж просто. Если транспорт числится на фирме, платить налог нужно в полной мере. Но все же есть некоторые способы уменьшить размер налогового обязательства.

Сэкономить на транспортном налоге при УСН можно в том случае, если региональным законодательством предусмотрены какие-либо льготы.

Упрощенцы, использующие объект налогообложения «доходы-расходы» могут уменьшать налоговую базу по УСН на сумму транспортного налога. Если транспорт используется компанией для хозяйственной деятельности, уплата налога может быть учтена в качестве расходов.

Также, для снижения размера транспортного налога, следует осуществлять постоянный контроль эффективности использования транспортных средств. Если какое-то транспортное средство уже давно стоит без дела, лучшим решением будет снять его с учета.

м

Если транспортное средство будет угнано, платить за него налог не придется. Но нужно получить в полиции соответствующий документ.

Стоит отметить, что упрощенцу не получится сэкономить никаким способом, если его легковой транспорт стоит дороже, чем три миллиона рублей.

Если не получено уведомление из налоговых органов

В случае, когда плательщик налогов, являющийся физическим лицом, не получил уведомление из налоговой инспекции, он должен самостоятельно предоставить информацию о своих транспортных средствах.

Эту информацию налогоплательщики должны предоставлять до конца года, следующего за налоговым периодом (если не было получено уведомления).

Источник: https://okbuh.ru/usn/transportnyj-nalog

Транспортный налог при УСН — доходы минус расходы, для ИП, ООО в 2018 году

Если предприятие работает по УСН, то транспортный налог необходимо выплачивать и отображать его в бухгалтерской отчетности.

Исключением являются только коммерческие предприятия, владеющие, но не эксплуатирующие автомобили.

Что нужно знать ↑

Согласно действующему законодательству (ст. №258 НК РФ) объектами, при владении которыми собственник обязан платить транспортный налог, являются:

- мотоциклы;

- автомобили;

- автобусы;

- грузовики.

Также вся иная техника, передвигающаяся своим ходом (снегоходы, моторные лодки, воздушные суда), если она официально зарегистрированы в установленном порядке.

Также существует перечень транспортных средств, при владении которыми налог не платится:

- легковые автомобили для инвалидов;

- весельные лодки;

- транспортные средства государственных служб;

- пассажирские и грузовые водные суда, являющиеся собственностью ИП.

Кто является плательщиком

Различного рода предприятия и индивидуальные предприниматели, владеющие автомобилями или иной подобной техникой, сам налог и аванс по нему высчитывают сами.

Налоговый сбор, обязательный к перечислению в бюджет в конце налогового периода, вычисляется в отношении всех транспортных средств по отдельности, если организация владеет несколькими экземплярами.

Величина суммы, выплачивать которую необходимо после каждого отчетного периода, представляет собой разницу между самой суммой налога и авансовыми платежами по нему.

Также возможен иной порядок исчисления, если это предусматривается статьей. Согласно Налоговому кодексу, плательщики налога – юридические лица вычисляют сумму авансовых платежей по истечении отчетного периода.

За что платить

Транспортный налог является региональным. Целевого назначения он не имеет, фактически – это налог на собственность. Существует для пополнения государственного бюджета.

Сумма налога формируется исходя из следующих характеристик установленного двигателя:

- количества лошадиных сил (для ДВС и других подобных);

- килограмм-силы тяги (для реактивных агрегатов и иных подобных);

- регистровых тонн.

Очень важно знать это руководителям и бухгалтерам организаций, осуществляющих расчет необходимого к выплате налога самостоятельно.

Так как неправильно выбранный параметр приведет к ошибкам в расчетах. За не полностью уплаченный налог начисляются довольно серьезные штрафы.

Как работает упрощенная система налогообложения

Сама же УСН имеет множество особенностей и отличий от обычной схемы налогообложения, по которой работают организации, доход которых составляет более 60 млн. руб.

УСН введена в сфере налогообложения для того, чтобы открыть дорогу малому бизнесу. Именно поэтому процентные ставки по ней являются льготными.

Для ИП и иных организаций, работающим по данной системе, налоги на доходы рассчитываются всего в два действия:

- Определяется % от всех полученных доходов за отчетный период.

- Если предприниматель не работает в убыток, из прибыли вычитаются все страховые взносы и больничные.

Ранее при работе по УСН предприятие могло бухгалтерский учет не вести. Необходимо было лишь учитывать основные средства, а также нематериальные активы.

Также должны были вести учет те плательщики, которые совмещают УСН с ЕНВД и организации, чья деятельность подлежит лицензированию. С 01.01.13 все упрощенцы обязаны вести бухгалтерский учет в полном объеме.

Нормативная база

Под действие данного раздела налогового законодательства подпадают все упрощенцы, независимо от вида деятельности и способа получения прибыли. Именно поэтому бухгалтерским отделам необходимо хорошо ознакомиться со всеми статьями данной главы.

Ст. №361 НК РФ является основанием для установления налоговых ставок по транспортному налогу. Они сильно различаются для некоторых категорий транспортных средств. В специальном разделе Налогового кодекса имеется таблица.

С её помощью можно легко рассчитать величину ТН простым умножением количества лошадиных сил на налоговую ставку.

Уплачивается ли транспортный налог при УСН в 2018 году? ↑

В 2018 году все организации, работающие по упрощенной схеме, обязаны выплачивать его. Если иное не предусматривается Налоговым кодексом.

Уплата по общей схеме

Транспортный налог входит в расходы юридического лица или же ИП, работающего по общей схеме. Прежде, чем осуществить оплату, необходимо провести расчет суммы налогового сбора.

Осуществляется эта операция в два действия. Сначала высчитывается сумма поправочного коэффициента:

Когда данная несложная математическая операция выполнена, следует перемножить налоговую базу и ставку.Полученный результат умножается на поправочный коэффициент. После того, как сумма налога рассчитана, можно приступать к его выплате.

Осуществляется она в два этапа:

- По прошествии отчетного квартала (всего их 4) юридическое лицо выплачивает авансовые платежи в бюджет.

- Итогом является выплата разницы между суммой авансовых платежей и всей суммой налога.

Касательно «доходы минус расходы»

Транспортный налог, уплачиваемый при УСН, учитывается в расходах. Именно поэтому за счет него можно уменьшить величину налоговых отчислений в пользу регионального бюджета.

Сам процесс расчета осуществляется следующим образом:

- высчитывается налоговая база;

- вычисляется минимальный налог (произведение между доходом и 1%):

База 0 Налоговая база ×15%

- высчитывается налог, выплаченный ранее;

- вычисляется сумма, которую необходимо перечислить в бюджет (первоначальная сумма налога — фактически уплаченная сумма налога за предыдущие периоды).

Если в конечном итоге налог, обязательный к выплате, будет больше 0, то платить его следует в любом случае. Если наоборот, меньше, то он необязателен к выплате. Данная схема применяется также при УСН в ООО и ИП.

Учет налога (проводки)

Бухгалтерский отчет в 2018 году сдается, когда оканчивается налоговый период. В проводках в обязательном порядке необходимо обозначить транспортный налог, независимо от формы ведения отчетности.

Когда осуществляется начисление, а также уплата данного налогового сбора, следует делать проводки:

Дебет Кредит Наименование субсчета 20 (44, 25, 23,25…) 68 Расчеты по транспортному налогу – осуществление авансового платежа 68 51 Расчеты по транспортному налогу – уплачен транспортный налог Проводки оформляются в данном случае следующим образом:

Дебет Кредит Наименование субсчета 91-2 68 Расчеты по транспортному налогу Как подается отчетность по транспортному налогу (декларация)

Согласно данному приказу она включается в себя три основные части:

- титульный лист;

- часть №1 – указывается вся сумма транспортного налога, подлежащего уплате в региональный бюджет;

- часть №2 – приводится расчет суммы транспортного налога по всем транспортным средствам, находящимся в собственности организации.

Теперь транспортные средства, стоимость которых составляет более 3 млн. рублей, облагаются большим налогом. Важно это не упустить при осуществлении расчета суммы налога, ошибки приведут к серьезным штрафам.

После того, как декларация оформлена надлежащим образом, необходимо заказным письмом или же электронной почтой отправить её в налоговый орган, перед которым отчитывается организация.

Часто задаваемые вопросы ↑

Несмотря на то, что транспортный налог при УСНО признается расходом и форма отображения его в бухгалтерской отчетности довольно проста, зачастую у многих неопытных бухгалтеров возникают вопросы различного рода.

Как отражается в 1С?

В бухгалтерской программе 1С «Бухгалтерия» 3.0 имеется функция автоматического расчета транспортного налога как для УСН, так и для ОСН.

Для того, чтобы отобразить рассчитанный и уплаченный налог, необходимо выполнить следующие действия:

- все обязательные сведения заносятся в регистр под названием «способы отражения расходов»;

- в специальной форме необходимо указать дату начала действия вновь настроенного регистра;

- выбирается тип налога в поле «Вид налога».

В нижней части активного окна располагаются поля, в которых присутствует вся аналитика и счета, в которых отображаются все затраты организацией на осуществление выплаты данного налога.

Следует учитывать тот факт, что в поле «вид налога» может быть выбран не только транспортный, но также земельный или имущественный. Соответственно, при неправильно установленном значении, расчет будет выполнен неверно.

Как уплачивается при лизинге?

Ранее, согласно п. 1 ст. №363 НК РФ, транспортный налог должен был выплачивать лизингополучатель. Так как платежи осуществляются по месту расположения ТС.

Но нововведения не меняют порядок расчетов и их отображение в бухгалтерской отчетности. Именно поэтому при лизинге, независимо от того, кто выплачивает налог на транспорт, все выплаты осуществляются в установленном законодательством порядке.

Транспортный налог является обязательным региональным, перечислять его в бюджет является обязанностью всех владельцев ТС.

Уклонение от осуществления выплат наказывается согласно действующему законодательству, не отображение данного налога в отчетности может стать причиной серьезного штрафа.

Поэтому следует соблюдать требования Налогового кодекса, во избежание возникновения проблем с законом.

Источник: https://buhonline24.ru/nalogi/transportnyj/transportnyj-nalog-pri-usn.html

Транспортный налог при УСН

Как рассчитывают транспортный налог при УСН, который наравне со всеми, должны оплачивать упрощенцы? Можно ли на нем сэкономить? В статье вы найдете ответы на эти вопросы.

Транспортный налог для упрощенца

Если на фирму упрощенца зарегистрировано даже одно транспортное средство, оплата транспортного налога (ст. 357 НК РФ) является для него обязательной. Компании на УСН от этого платежа не освобождаются. Рассчитывается и оплачивается налог на основании правил и положений, предусмотренных главой 28 НК РФ.

Размер платежа определяется:

- количеством транспортных средств, имеющихся на регистрации в фирме упрощенца;

- мощностью двигателей транспортных единиц;

- налоговой ставкой, установленной в регионе.

Как выполняется расчет платежа, разберемся на примере, представленном ниже.

Расчет транспортного налога при УСН Расчет налогового платежа на транспорт – пример

Предприятие «Рекламист» зарегистрировано в Нижнем Новгороде, на его балансе находится легковой автомобиль, который компания использует для своих производственных нужд. Транспортная единица не снималась с учета на протяжении всего года.

Мощность двигателя – 160 л.с. , ставка налога, установленная в регионе, составляет 45 рублей. Для вычисления суммы налога эти значения умножаются, в итоге мы имеем цифру 7200 (160 × 45). Это и есть налоговый платеж на транспортную единицу.

Рассмотрим на примере: Если предположить, что уже знакомый нам из предыдущего примера автомобиль был продан и снят с учета в октябре, то при расчете, в соответствии с п. 3 ст.

362 НК РФ, должен быть применен корректирующий коэффициент. Определяется он по такой формуле: 10 / 12 = 0,83.

Цифра 10 означает десять месяцев, включающих период регистрации автомобиля с января по октябрь, 12 – количество месяцев в году.

Умножаем вычисленную ранее сумму на 0,83 и получаем налог 5976 рублей. (160 л. с. х 45 руб./л. с. Х 0,83).

Экономия на транспортном налоге для упрощенца

Как сэкономить упрощенцу, на котором зарегистрировано одно или несколько транспортных средств? Задача эта не из простых. Если автомобиль зарегистрирован на компанию, оплата будет полной. Но способы для снижения налогового бремени существуют.

Случаи, при которых налог на транспорт снижается:

- Упоминание транспортного средства в пункте 2 статьи 358 НК РФ или льготы, предусмотренные для компании региональными властями на законодательном уровне.

- Уплаченная сумма налога может быть внесена в расходы упрощенца («доходы минус расходы») в соответствии со статьей 346.16 НК РФ.

- Снижению налоговой нагрузки способствует постоянный контроль за эффективностью использования транспорта. Нет необходимости содержать автомобиль, если его можно снять с учета, сократив расходы на налоги.

- Нецелесообразно оплачивать налог за угнанный автомобиль. Чтобы снять его с учета, потребуется получить документ, подтверждающий факт угона. Документ выдается в полиции. С даты его выдачи транспортный налог не оплачивается (подп. 7 п. 2 ст. 358 НК РФ).

Заключение

Транспортный налог при УСН оплачивают не все упрощенцы, а лишь фирмы, имеющие зарегистрированный транспорт. Их владельцы могут воспользоваться законными способами, позволяющими снизить налоговую нагрузку.

Источник: https://buhguru.com/statyi/trans_nalog_usn.html

Транспортный налог при УСН для ИП или юрлиц в 2018 году

Согласно налоговому законодательству, если на предприятие оформлен хотя бы один автомобиль или иное транспортное средство (ТС), необходимо оплачивать специальный сбор.

Хотя компания, работающая по упрощенной системе налогообложения (УСН), освобождается от уплаты ряда сборов, транспортный налог при УСН является обязательным.

Расчет суммы сбора происходит в соответствии с нормами, перечисленными в 28 главе Налогового кодекса РФ.

Назначение и размер сбора

Транспортный налог является средством пополнения регионального бюджета, поэтому его ставки в разных регионах могут отличаться. В соответствии со ст. 358 вышеупомянутого документа, объектами этого налога следует считать:

- автомобиль;

- мотоцикл;

- мотороллер;

- автобус;

- снегоход;

- мотосани;

- самолет;

- вертолет;

- теплоход;

- яхта;

- гидроцикл;

- парусное судно;

- катер;

- моторная лодка.

На размер налога влияют, в частности:

- Параметры двигателя.

- Количество ТС, зарегистрированных на предприятие.

- Величина налоговой ставки, установленная субъектами РФ.

С полным списком характеристик, на основании которых формируется размер налога, можно ознакомиться на сайте ФНС.

Существует ряд способов сократить налоговые траты. Один из них — мониторинг эффективности работы ТС и своевременное снятие с учета неиспользуемого транспорта. Другие способы экономии описываются в статье «Как уменьшить налог на автомобиль».

Некоторые ТС не облагаются транспортным налогом.

Принцип работы упрощенной системы налогообложения

Российские предприниматели работают по разным системам налогообложения, но одной из наиболее популярных схем является упрощенная. Главная цель ее применения заключается в облегчении работы представителей малого бизнеса за счет минимизации количества процедур бухгалтерского и налогового учета.

Кроме того, УСН исключает уплату ряда затратных сборов. Например, при определенных условиях с предпринимателя снимается обязанность уплачивать НДС, а также налоги на прибыль и за некоторые виды имущества.

Перейти на УСН могут организации, доход которых за 9 месяцев текущего года не превысил 79 740 000 рублей. В 2017 году обозначенные лимиты были увеличены до 112 500 000 рублей (п. 2 ст. 346.12 НК).

Нужно ли платить транспортный налог при УСН в 2018 году

Поскольку организации и ИП, работающие по «упрощенке», освобождаются от некоторых видов налогов, может возникнуть вопрос, следует ли им оплачивать транспортный налог при УСН в 2018 году? Как указывается в 28 главе НК РФ, уплата данного рода сборов возлагается на всех предпринимателей, которые практикуют упрощенную систему налогообложения и владеют зарегистрированными ТС, независимо от рода деятельности и характера получения дохода.

В отличие от физлиц, которые получают сведения о размере сбора от налоговиков, предприятия рассчитывают сумму налога самостоятельно. При проведении расчета важно учесть все нюансы, перечисленные в соответствующем разделе НК, поскольку за подачу и оплату ненадлежащей суммы предусмотрены штрафные санкции.

Уплата сбора по общей схеме

Транспортный налог включается в затраты ИП или организации, если компания работает по общей схеме. Чтобы оплатить налог, нужно предварительно вычислить сумму сбора. Для этого нужно выполнить несколько шагов:

- Определить размер поправочного коэффициента (разделив число месяцев, когда автомобиль или иное ТС находилось во владении, на 12).

- Вычислить налог на ТС (умножив налоговую базу — мощность в ЛС — на ставку).

- Умножить полученную цифру на поправочный коэффициент.

Порядок уплаты выглядит следующим образом: ежеквартально уплачивается авансовый платеж, а затем высчитывается разница между внесенными средствами и общей суммой.

Схема «доходы минус расходы»

Предприятия, выбравшие для своей работы объект «доходы минус расходы», могут интересоваться, признается ли в расходах транспортный налог при УСН. До настоящего времени они имели право при вычислении налоговой базы снижать доходы на некоторые расходы (на уплату налогов/сборов, погашение налогового долга по ст. 346.17 НК).

Плательщики, работающие по схеме «доходы минус расходы», вправе уменьшить доходы на величину транспортного налога. Эта возможность регулируется пп. 22 п. 1 ст. 346.16 НК РФ.

Документ относит к расходам сумму всех налогов/сборов, уплаченных в согласии с Налоговым кодексом.

То, что транспортный налог при схеме УСН «доходы минус расходы» учитывается в расходах, позволяет снизить размер налоговых отчислений в бюджет региона.

Организация подает декларацию за год в местный налоговый орган, а ИП уплачивает сбор без предоставления декларации как физлицо после получения извещения из территориальной инспекции.

Следует упомянуть, что, согласно российскому налоговому законодательству, все расходы должны быть:

- обоснованы;

- документально подтверждены;

- сосредоточены на получении дохода.

К тому же ответ на вопрос, включается ли транспортный налог в расходы при УСН, зависит от того, используется ли данное ТС для деятельности предприятия, работающего по «упрощенке».

Учет налога

После завершения налогового периода предприятие обязано сдать отчет. Транспортный налог должен фигурировать в бухгалтерских проводках — записях, отражающих изменение состояния объектов учета. При начислении и уплате данного сбора необходимо сделать следующие проводки:

Счет ДебетСчет КредитКомментарий к проводкеСуммаОснование 20, 23, 25, 26, 44 68 Начисление транспортного налога (или аванса по нему) Налоговая база, умноженная на налоговую ставку Бухгалтерская справка, транспортная накладная 68 51 Оплата транспортного налога (или авансовый платеж) Налоговая база, умноженная на налоговую ставку Банковская выписка, платежное поручение Расчет и отражение налога должно отдельно регистрироваться для каждого транспортного средства, оформленного на предприятие.

Срок действия сбора при УСН

Уже несколько лет россияне ожидают изменений в законодательных актах, регулирующих уплату транспортного налога. Эти ожидания вызваны очевидной несправедливостью принципов его расчета.

Обязанность оплачивать пошлину лежит на всех владельцах ТС, хотя интенсивность использования автомобиля или уровень доходов фирмы очень отличаются.

Поэтому народные избранники подняли в Госдуме вопрос об упразднении сбора за счет удорожания акциза на топливо. Активно обсуждается и отмена транспортного налога при УСН.

В ближайшее время ожидать особых изменений не стоит, поскольку Федеральное собрание еще не рассматривало этот законопроект.

Однако существуют некоторые льготы, позволяющие снизить сумму платежа: отмена налога на имущество, скидки для организаций, использующих 12-тонные ТС и прочее.

К тому же субъекты РФ имеют право предложить льготные условия предприятиям, зарегистрированным на территории региона.

Как рассчитать транспортный налог: Видео

Test Test

КАК НЕ ПЛАТИТЬ НАЛОГИ 2 ГОДА | Налоговые каникулы и льготы ИП 2018

[Налоги] Какие налоги платит ООО. Общая система, УСН, ЕНВД.

ИЗМЕНЕНИЯ НАЛОГА НА ПРИБЫЛЬ С 01.01.2018 г.

НАЛОГОВАЯ НАНОСИТ ПРЕВЕНТИВНЫЙ УДАР

Источник: https://avtozakony.ru/oformlenie/nalogi/pri-usn.html