Как заполнить декларацию по водному налогу

Плательщиком водного налога становится любое физическое или юридическое лицо, которое использует в деятельности особое или специальное водопользование. Уплата сбора регулируется статьями 333.8-333.15 НК РФ.

В этих статьях говорится о том, что не все граждане и организации обязаны уплачивать налог. Так, например, если фирма или предприниматель пользуются ресурсом на основании соглашения о предоставлении водного объекта, платить сбор им не нужно.

Правила подсчета и уплаты налога содержатся в главе 25.2 НК РФ. Способы пользования, признаваемые налогооблагаемыми объектами:

- сбор воды из водоемов;

- задействование объекта в гидроэнергетике;

- использование водоема для транспортировки древесины;

- использование акватории.

В статье 333.9 НК РФ названы объекты, с которых сбор не платится. Физические лица и организации не уплачивают сбор, если:

- забирают воду из подъездного объекта, который содержит природные ископаемые и целебные ресурсы;

- используемые ими акватории необходимы для обеспечения охраны водного объекта и защиты природных ресурсов;

- они осуществляют перекачку воды для устранения природного бедствия и с целью обеспечения пожарной безопасности;

- забирают воду для поддержания деятельности по оборудованию судов;

- используют воду для обеспечения учреждений, специализирующихся на обслуживании детского населения, ветеранов и инвалидов.

Пользователь воды, независимо от вида осуществляемой им деятельности, обязан оформить соответствующую лицензию.

Для каждого конкретного объекта база определяется в индивидуальном порядке. При использовании разных ставок общая база подсчитывается для каждой из них.

При заборе воды базу составит объем ресурса, полученный за конкретный налоговый период. Показатель фиксируется специальным водоизмерительным оборудованием. Если такого прибора нет, базу считают по длительности работы и производительности технического оснащения. Иногда базу определяют по показателям нормы водопотребления.

В случае использования акватории, базу определяют исходя из площади водного объекта, который указан в лицензии.

Если объект задействован в гидроэнергетике, база рассчитывается на основании суммарного количества электроэнергии, выработанной за отчетный период.

Если объект используется для лесосплава, базу определяют исходя из суммарного объема древесины и километража пути (произведение этих двух показателей).

Полный перечень ставок для различных экономических районов и категорий водных объектов приведен в статье 333.12 НК РФ. Ставка рассчитывается в рублевой валюте за 1000 м3 ресурса.

Если во время осуществления деятельности имеет место превышение указанного лимита, значение ставки возрастает в пять раз.

Порядок уплаты

Отчетный и налоговый период для плательщиков водного сбора – один квартал. Платежи нужно вносить по истечении каждых трех месяцев до 20 числа месяца, идущего за кварталом.

Отчетные материалы сдают в инспекцию по месту расположения используемого объекта или по месту регистрации плательщика.

Декларации подаются в установленные законом сроки (статья 333.15 НК РФ):

- за I квартал – до 20 апреля;

- за II – до 20 июля;

- за III – до 20 октября;

- за IV – до 20 января следующего года.

В аналогичные сроки необходимо произвести уплату налога в бюджет.

Если особое водоиспользование участвует в работе физлиц (в т. ч. иностранных граждан), они также сдают копию отчетности в инспекцию, которая выдала лицензию.

Льготы по водному сбору законом не предусмотрены.

Налогоплательщик по истечении отчетного периода самостоятельно производит расчет налога, руководствуясь положениями статьи 333.13 НК РФ. Для этого налогооблагаемую базу необходимо умножить на ставку и соответствующий коэффициент, который указан в статье 333.12 НК РФ.

Заполнение декларации

Отчетность сдают все плательщики сбора за водопользование (т. е. организации и граждане, использующие водный объект по лицензии). Форма утверждена Приказом Минфина России №29Н.

Нужно учитывать, что налоговую не интересует, велась деятельность в конкретный период или нет. Даже если ресурс никак не использовался, следует сдать «нулевую» отчетность (с прочерками в соответствующих графах).

Если учредитель решил прекратить деятельность, нужно просто аннулировать лицензию. В противном случае за неподанные вовремя декларации будут начисляться штрафы. Информация по этой теме представлена в статьях 333.8 и 333.15 НК РФ.

Отчетность по водному сбору состоит из следующих элементов:

- титульный лист;

- блок 1 (сумма платежа для перечисления в госбюджет);

- блок 2 (определение базы и суммы сбора);

- подраздел 2.1 (определение базы и налога в случае перекачивания воды из водоема);

- подраздел 2.2 (определение базы и сбора при задействовании объекта в работе, но за исключением водозабора).

Все четыре подраздела заполняются исходя из того, как именно используется объект. Если, например, учреждение только качает воду, но акваторию не использует, в инспекцию нужно будет сдать только «титульник», разделы 1 и 2 и подраздел 2.1.

Разделы 1 и 2 сдают все без исключения. У титульного листа есть вторая страница – она предусмотрена для тех, у кого отсутствует ИНН.

В обязательных к представлению разделах «один» и «два», а также в титульном листе указываются все сведения по объекту, реквизиты, налогооблагаемая база и итоговая сумма к уплате.

При заполнении декларации нужно следовать ряду базовых правил:

- отчет сдают в бумажном или электронном формате;

- при заполнении от руки разрешается писать только черными, синими или фиолетовыми чернилами;

- применение корректоров не допускается;

- ошибку можно исправить посредством обычного зачеркивания;

- рядом с любым исправлением нужно расписаться;

- вся информация вносится заглавными печатными буквами;

- стоимостные значения указываются в рублях, целиком;

- если показателя нет, делается прочерк;

- скрепление и сшивание страниц средствами, повреждающими бумагу, запрещено.

Заполнение титульного листа:

- ИНН/КПП. Если идентификационный номер состоит из десяти цифр, в первых двух полях нужно поставить нули. В документе указывается КПП, присвоенный налоговой по месту сдачи отчетности. Если фирма сдает декларации по своему местонахождению, нужно прописать ИНН/КПП, указанные в свидетельстве о постановке на налоговый учет, из уведомления (форма №9/КНУ – крупнейшие плательщики) или свидетельства для зарубежных компаний по форме №11СВ/Учет.

- Номер корректировки. Для первичного отчета – «0», для уточненной декларации – порядковый номер сдачи («1», «2» и т. п.).

- Код налогового периода.

- Отчетный период.

- Код инспекции, куда сдается декларация. Прописан в свидетельстве о постановке на учет.

- Код по месту нахождения. Если документ сдается по месту нахождения водоема, указывается код «255».

- Полное название юрлица или ФИО физического лица.

- Код ОКВЭД.

- Код типа реорганизации (ликвидации).

- ИНН и КПП реорганизованного учреждения.

- Контактный номер телефона.

- Число страниц декларации.

- Число листов подтверждающих бумаг.

На титульном листе расписывается руководитель компании, им же проставляется дата заполнения и ставится печать. Если информацию указывает представитель фирмы, к отчетности нужно приложить нотариальную доверенность.

Физические лица просто расписываются и ставят дату. При отсутствии ИНН гражданин заполняет страницу 2 «титульника».

Заполнение строк раздела 1:

- 010 – КБК налога на водопользование;

- 020 – ОКТМО местности, где уплачивается сбор (можно посмотреть в общероссийском классификаторе), в оставшихся свободных ячейках ставится прочерк;

- 030 – суммарное значение налога по всем типам водопользования (в пределах одного ОКТМО).

Второй раздел включает два подраздела, которые заполняются в зависимости от налогооблагаемого объекта. Указанные разделы заполняются по каждому объекту отдельно (по всем лицензиям и ОКТМО). В случае применения различных ставок расчет для каждой представляется на отдельном бланке.

Первый подраздел заполняют, если производится водозабор. Здесь нужно указать:

- 010 – КБК сбора;

- 020 – ОКТМО местности, где используется объект;

- 030 – наименование объекта (озеро, река, море и проч.) либо номер скважины (для подземного источника);

- 040 – серия, номер, тип лицензии;

- 050 – код водоиспользования;

- 060 – количество ресурса, полученного по конкретному коду водоиспользования (суммировать строчки 070 и 100);

- 070 – фактически полученный объем воды из объекта, если случай не подлежит налогообложению;

- 080 – код цели сбора ресурса;

- 090 – лимит использования воды в 1000 м3 (указывается в лицензии);

- 100 – суммарный объем воды, облагаемый сбором (сложить строчки 101 и 102);

- 101 – вода, полученная по лимиту;

- 102 – вода, полученная сверх лимита;

- 110-150 – ставки с коэффициентами;

- 160 – сумма платежа (101 * 110 * 130 * 140 * 150 + 102 * 120 * 130 * 140 * 150).

Ставка с учетом коэффициента округляется до рубля.

Второй подраздел заполняется в следующих случаях:

- использование акватории объекта;

- участие объекта в работе ГЭС;

- использование объекта для лесосплава.

В этом подразделе по каждому объекту и типу использования отражаются:

- 010 – КБК;

- 020 – ОКТМО местности, где расположен объект;

- 030 – наименование объекта;

- 040 – серия, номер, тип лицензии;

- 050 – информация из соглашения о водопользовании (заключается с администрацией субъекта);

- 060 – код водоиспользования;

- 070 – площадь используемой водной поверхности (км2);

- 080 – объем выработанной энергии (на 1000 кВт/час);

- 090 – объем транспортированного дерева (1000 м3);

- 100 – километраж лесосплава;

- 110-150 – ставки с коэффициентами;

- 130 – сумма платежа.

Правила расчета сбора:

| Налогооблагаемый объект | Расчет |

| Использование акватории | Строчка 130 = (070 * 110 * 120) / 4 |

| Участие объекта в ГЭС | Строчка 130 = 080 * 110 * 120 |

| Лесосплав | Строчка 130 = (090 * 100 * 110 * 120) / 100 |

Пример: ЗАО «Вымпел» получает водные ресурсы из подземного источника в Приволжском округе на различные цели по двум лицензиям:

- для личных производственных нужд (из подземного источника) – годовой объем 80 000 м3;

- для водоснабжения населения – лимит 120 000 м3.

За первый квартал 2018 года компания получила объемы:

- для личных целей – 28 000 м3;

- для населения – 23 000 м3.

Сбор за первый квартал рассчитан отдельно для каждого вида использования. Лимит водопользования для личных целей составляет 20 000 м3 – фирма его превысила.

Ставка налога с учетом коэффициента составляет:

- 459 рублей за каждую тысячу кубометра (348 * 1,32);

- 2297 за тысячу кубометра при превышении лимита (348 * 1,32 * 5).

Размер платежа для личных нужд составит:

20 000 м3 * 459 = 9180 рублей

8000 м3 * 2297 = 18 376 (за превышение)

Размер платежа для водоснабжения населения:

23 000 м3 * 93 = 2139 рублей

Общая сумма сбора за первый квартал:

9180 + 18 376 + 2139 = 29 695 рублей

Декларация заполнена бухгалтером и сдана 18.04.2018 года.

Способы подачи отчетности

Декларации сдают тремя способами:

- при личном обращении;

- заказанным письмом с описью вложения;

- по ТКС в электронном формате.

При личной подаче сдается два экземпляра: один остается в налоговой, другой возвращается плательщику с отметкой даты представления.

Если отчетность сдает представитель, у него должна быть на руках нотариальная доверенность.

Меры ответственности

За несвоевременную подачу декларации предусмотрена налоговая ответственность, а в некоторых случаях – административная (статья 106 НК РФ, статья 2.1 КоАП РФ).

Если плательщик нарушил сроки сдачи отчетности, на него налагается штраф в размере 5% от суммы неуплаченного сбора (не менее 1000 рублей и не более 30% от суммы налога). Штраф уплачивается за каждый месяц со дня просрочки.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/obshaya-sistema/zapolnenie-deklaracii-po-vodnomu-nalogu.html

Заполнение декларации по водному налогу: образец в 2017 году

Поскольку отчётность по водному налогу – ежеквартальная, к заполнению декларации водного налога следует относиться особо внимательно. Рассказываем об основных моментах, на которые следует обратить внимание.

Какой использовать бланк

В 2017 году заполнение налоговой декларации по водному налогу производят на бланке, который утвержден приказом ФНС России от 09 ноября 2015 года № ММВ-7-3/497. Его форма по КНД – 1151072:

С нашего сайта скачать бесплатно эту форму можно по следующей ссылке.

Проводить заполнение декларации по водному налогу в 2017 году можно и в электронной форме для последующей отправки в аналогичном виде в ИФНС. Упомянутым приказом Налоговой службы России № ММВ-7-3/497 также закреплён электронный формат этой декларации.

Порядок заполнения

Помимо бумажной формы и электронного формата приказом ФНС № ММВ-7-3/497 закреплён порядок заполнения декларации по водному налогу.

Внести необходимые сведения необходимо в следующие части декларации:

- титульный лист;

- данные о физлице (не ИП);

- Раздел № 1 – размер налога к отчислению в бюджет;

- Раздел № 2 – расчет налоговой базы и величины налога.

Заметим, что у второго раздела есть 2 подраздела:

- 2.1 – расчет базы и величины водного налога при взятии воды из водного объекта;

- 2.2 – расчет базы и размера водного налога при использовании объекта (без забора воды).

В зависимости от видов водопользования, на которые у предприятия (ИП) есть лицензия, заполняют один или оба подраздела Раздела 2 декларации.

На наш взгляд, образец заполнения декларации водного налога не сильно отличается от составления остальной налоговой отчётности. Только не забывайте, что:

- допустимы только большие буквы;

- в пустых строках и ячейках должны быть прочерки;

- все показатели – в целых рублях (до 50 коп. в расчёт не берут, а от 50 – считают, как 1 рубль);

- сквозная нумерация листов (даже если заполняете не все части) по принципу: 001, 011 и т. д.;

- нельзя использовать корректирующие средства;

- не допустима печать с двух сторон и скрепление листов;

- заполнять нужно ручкой классических цветов – черного, фиолетового или синего;

- в каждой ячейке – один показатель. Исключение: дата и десятичная дробь;

- шрифт Courier New 16 – 18 кегля.

ПРИМЕР

Объем забранной ООО «Гуру» воды в пределах установленного лимита составил 25123,589 тыс. куб. м. Данный показатель заполняют по формату: 8 знакомест для целой части и 3 – для дробной.

Следовательно, в декларации он должен выглядеть так:

Согласно действующему порядку заполнения налоговой декларации по водному налогу:

- подраздел 2.1 заполняют отдельно по каждому водному объекту и каждой лицензии с учетом целевого использования забранной воды;

- подраздел 2.2 тоже заполняют отдельно по каждому виду пользования водными объектами, объекту и каждой лицензии (договору).

Если по водному объекту действуют разные ставки налога, оба подраздела должны включать такое число листов, которое соответствует количеству расчетов налога по каждой ставке.

Также см. «Ставки водного налога в 2017 году: таблица».

По строке 030 надо указать название водного объекта. Так, для подраздела 2.1 при заборе воды из подземных объектов вносят регистрационный номер артезианской скважины. Например:

|

А по строке 030 в подразделе 2.2 просто пишут название реки, озера, водохранилища и так далее.

Образец заполнения

Ниже разобран стандартный пример заполнения декларации водного налога в 2017 году.

ПРИМЕР

ООО «Гуру» во II квартале 2017 года забрало из артезианской скважины 150 000 куб. м воды. Из них – 100 000 куб. м в пределах квартального лимита, а 50 000 куб. м – сверх того. Скважина предприятия расположена в селе, которое находится рядом с бассейном реки Кубань. Это Северо-Кавказский экономический район.

Базовая налоговая ставка для этих подземных вод составляет 570 рублей за тысячу кубических метров. Итоговая налоговая ставка равна:

570 руб. за тыс. куб. м × 1,52 (коэффиц. в 2017 г.) = 866,4 рубля за тыс. куб. м.

Сумма налога за II квартал 2017 года:

100 тыс. куб. м × 866,4 руб. за тыс. куб. м + 50 тыс. куб. м × 866,4 руб. за тыс. куб. м × 5 = 303 240 рублей.

Далее с полученными цифрами за II квартал 2017 года показан образец заполнения декларации по водному налогу в 2017 году.

Также см. «Декларация по водному налогу в 2017 году».

Источник: https://buhguru.com/otchetnost/deklar-po-vodnomu-nalogu.html

Налоговая декларация по водному налогу

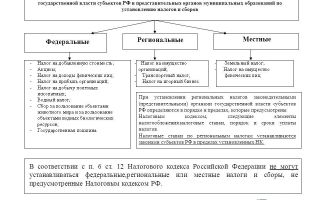

Юридические и физические лица, осуществляющие в ходе деятельности специальное и/или особое водопользование, согласно нормам действующего законодательства РФ должны уплачивать водный налог. Данный вид налога относится к налогам федерального значения, указанная область регламентируется статьями 333.8-333.15 Налогового кодекса РФ.

Объекты налогообложения водного налога

Следующие виды пользование водными объектами могут быть признаны объектом налогообложения:

- забор воды из водных объектов;

- использование акватории водных объектов (лесосплав в плотах и кошелях является исключением);

- использование водных объектов для целей гидроэнергетики;

- использование водных объектов с целью сплава древесины в кошелях и плотах.

Пункт 2 статьи 333.9 НК РФ также устанавливает виды деятельности, которые не являются объектами налогообложения. Так, налогом не облагается:

- забор воды из подъездных объектов, которые содержат полезные ископаемые и природные лечебные ресурсы;

- забор воды для обеспечения ликвидации стихийных бедствий, пожарной безопасности, санитарных и экологических попусков;

- забор воды для обеспечения работы технологического оборудования судами внутреннего и смешанного плавания, для плавания на судах и разовых посадок воздушных судов, для рыболовства и воспроизводства биологических ресурсов;

- использование акватории водных объектов для осуществления деятельности по охране воды и водных биологических ресурсов, а также защиты окружающей среды и государственного мониторинга водных объектов;

- использование водных объектов для организации отдыха учреждениями, предназначенных для содержания и обслуживания ветеранов, инвалидов и детей;

- другие виды деятельности, перечисленные в законодательстве.

Налоговые ставки водного налога и база

Налоговые ставки водного налога устанавливаются по бассейнам озер, рек, морей и экономическим районам в твердых размерах – в рублях за 1 тысячу кубовых метров воды.

Полные показатели ставок представлены в статье 333.12 Налогового кодекса РФ. При осуществлении забора воды сверх установленных лимитов, налоговая ставка в части превышения увеличивается в пятикратном размере.

Налоговая база водного налога:

- Налоговая база определяется налогоплательщиком по каждому виду водопользования отдельно по каждому объекту. Если установлены разные налоговые ставки, налоговая база определяется исходя из каждой из них.

- При заборе воды база определяется как объем воды, который был забран за налоговый период. Объем воды определяется исходя из показаний водоизмерительных приборов, при их отсутствии рассчитывается время работы и производительности технических средств при заборе воды. Также расчет базы может быть произведен исходя из норм водопотребления.

- Налоговая база при использовании акватории водных объектов определяется, как площадь предоставления водного пространства, которая применяется по данным лицензии на водопользование.

- Определение налоговой базы при использовании водных объектов с целью гидроэнергетики определяется по результатам произведенной электроэнергии за налоговый период.

- Объем произведенной древесины за налоговый период, сплавляемой в плотах, является показателем для определения налоговой базы при использовании водных объектов для сплава древесины в кошелях и на плотах.

Порядок уплаты налога и предоставления отчетности

Налоговым и отчетным периодом водного налога признается квартал, общая сумма налога уплачивается по местонахождению объекта налогообложения ежеквартально не позднее 20 числа месяца, который следует за истекшим периодом.

Налоговая декларация по водному налогу подается в налоговые органы по месту нахождения объекта не позднее срока, установленного для уплаты налога, то есть: I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.

10, IV кв. — до 20.04.

Содержание налоговой декларации по водному налогу

Налоговая декларация состоит:

- Титульный лист

- Раздела 1 «Сумма налога, подлежащая уплате в бюджет»;

- Раздела 2 «Расчет налоговой базы и суммы водного налога»;

- Раздела 2.1 «Расчет налоговой базы и суммы водного налога при заборе воды из водного объекта»;

- Раздела 2.2 «Расчет налоговой базы и суммы водного налога при использовании водного объекта, за исключением забора воды».

Скачать бланк налоговой декларации по водному налогу

Общие правила заполнения налоговой декларации по водному налогу

- Документ может быть оформлен в бумажном или электронном виде.

- При заполнении декларации вручную используются черные, синие или сиреневые чернила.

- Не допускается использование корректирующих средств.

Для исправления ошибки необходимо перечеркнуть значение и вписать правильное, которое необходимо подтвердить подписью лица, подписывающего документ.

- В каждой ячейке строки используется только одно значение.

Чистовые значения показателей сумм заполняются в рублях целым числом, текстовое значение заполняется заглавными печатными буквами.

- При отсутствии значений ставить пропуск или ноль.

- Декларацию нельзя сшивать или скреплять с помощью средств, которые могут повредить бумажный лист.

Подробный порядок заполнения декларации по водному налогу можно посмотреть в официальном документе ФНС, представленном ниже.

Порядок заполнения налоговой декларации по водному налогу

Способы подачи налоговой декларации по водному налогу

Декларация по водному налогу в части представления в налоговые органы не отличается от других видов деклараций. Документ можно подать в инспекцию тремя способами:

- представить лично, не забудьте, что декларацию необходимо подготовить в двух экземплярах, один из которых останется у Вас на руках с отметкой о получении в инспекции;

- отправить заказным письмом с описью во вложении;

- заполнить и отправить в электронном виде, воспользовавшись услугами современных операторов.

Источник: https://pravovedus.ru/library/doc/nalogovaya-deklaratsiya-po-vodnomu-nalogu/

Налоговая декларация по водному налогу пример заполнения

Все пользователи водными ресурсами на основании положений налогового права, в частности гл. 25.2 НК РФ, должны перечислять в бюджет водный налог.

Налог относится к категории федеральных и требования его уплаты распространяются на всю территории страны.

Помимо того, что плательщики налога, имеющие как статус юридических, так и физических лиц должны осуществлять уплату бюджетного платежа, у них возникает необходимость составлять и сдавать в инспекцию ФНС декларацию по налогу.

Налоговый отчет призван продемонстрировать, насколько правомерно произведен расчет налога и идентична ли сумма налога, указанная в документе, фактически перечисленной в казну.

Форма декларации по водному налогу 2017 утверждена приказом ФНС № ММВ-7-3/497 от 09 ноября 2015г. Декларацию по водному налогу (пример заполнения 2017 и форма) доступна для скачивания по указанной ниже ссылке.

Водный налог: кто сдает декларацию

Отчитываться по указанному налогу обязаны все пользователи природных ресурсов данной категории. Соответственно, в роли плательщиков налога выступают:

- Компании, то есть юрлица;

- Граждане (физлица), в том числе индивидуальные предприниматели.

Декларация по водному налогу: сроки сдачи 2017

Налоговым правом установлено, что формировать и предоставлять отчетность по налогу необходимо в те же сроки, что указаны и для перечисления платежа в государственную казну. Налоговым периодом при исчислении налога выступает квартал.

Таким образом, все плательщики налога, как организации, так и предприниматели, должны сдавать отчет по результатам каждого квартала, а именно до 20-го числа месяца, следующего за отчетным периодом. Соответственно, сроки сдачи декларации по водному налогу в 2017 году установлены как 20.04., 20.07., 20.10.

Какие разделы включает налоговая декларация по водному налогу 2017

Декларация по водному налогу представляет собой утвержденный документ, который состоит из титульной страницы и двух разделов.

Раздел № 1 используется для раскрытия информации об исчисленном налоге, который плательщик должен перечислить в доходы федерального бюджета.

Раздел № 2 применяется для отражения сведений об исчислении расчетной базы по налогу, а также определении суммы бюджетного платежа. Второй раздел состоит из двух подразделов, каждый из которых должен быть заполнен в зависимости от того, осуществлялся ли компанией забор ресурсов или же нет.

Декларацию по водному налогу 2017 (бланк) можно скачать по ссылке:

Порядок заполнения декларации по водному налогу

Формирование декларации по водному налогу (образец заполнения будет рассмотрен ниже) в большинстве случаев не сопряжено с трудностями для бухгалтера. Рассмотрим, какие сведения необходимо внести в каждый лист налогового отчета.

- Титульный лист состоит из двух страниц. При этом необходимо отразить следующую информацию:

- ИНН и КПП плательщика;

- Наименование плательщика;

- Номер корректировки (в зависимости от того, сдается отчет в первый раз или это «уточненка», нужно указать порядковый номер);

- Год и период составления отчета;

- Код вида деятельности;

- Контактный телефон;

- Информация о лице, представляющем отчет в инспекцию, с указанием документа, подтверждающего полномочия, а также подпись и дата.

Если налоговый отчет сдает физлицо, которое не имеет статуса ИП, возникает необходимость внести сведения и во вторую страницу титульного листа. В ней отражаются сведения о самом гражданине, документе, удостоверяющем личность и прописке.

Самая важная для инспекторов информация отражается в первом и втором разделах отчета.

Налоговую декларацию по водному налогу (пример заполнения) можно скачать, пройдя по ссылке в конце статьи.

Раздел № 1 должен раскрыть для налоговиков сведения о каждом отдельном объекте налогообложения водным налогом с указанием КБК, ОКТМО и величины налога к уплате в бюджет. Для этого предназначены строки 010-030. Заполнять их в соответствии с налоговым правом необходимо для каждого объекта при наличии оснований.

м

При внесении сведений в третий раздел отчета плательщик налога отталкивается от того, какой именно вид деятельности он реализует на практике. Если пользователь ресурсов производит забор воды из водоемов, то ему необходимо заполнить первый подраздел второго раздела. В нем следует отразить следующую информацию:

- ОКТМО и КБК;

- Название водного объекта;

- Лицензия на использование данного вида ресурсов;

- Код водопользования;

- Общий V ресурсов, забор которых был осуществлен в течение периода;

- V воды, который не выступает как основание для исчисления налога;

- Код целей забора ресурсов;

- Определенный для плательщика предел на забор воды;

- Забор ресурсов в пределах применяемого ограничения;

- Забор ресурсов сверх применяемого ограничения;

- Расчетная ставка за пользование ресурсами в пределах предусмотренного ограничения;

- Расчетная ставка за пользование ресурсами сверх установленного ограничения;

- Показатель-дефлятор;

- Величина платежа в казну.

В той ситуации, когда операции с водными объектами не связаны с забором воды, плательщик должен внести данные во второй подраздел второго раздела отчета. В нем следует раскрыть информацию:

- ОКТМО и КБК;

- Название объекта природопользования;

- Информация о договоре и полученной лицензии на ведение деятельности;

- Код водопользования;

- S полученной для ведения деятельности водной территории;

- V полученной энергии;

- V сплавляемого сырья, то есть древесины);

- Расстояние, на которое осуществляется сплав

- Применяемая ставка;

- Показатель-дефлятор;

- Величина бюджетного платежа к перечислению.

Форму декларации по водному налогу 2017 скачать бесплатно ссылке.

Образец заполнения налоговой декларации по водному налогу доступен для скачивания по ссылке

Составление отчета за применение в деятельности водных ресурсов не вызывает значительных трудностей среди работников бухгалтерии. Важно учитывать изменения законодательства и использовать только актуальные формы бланков.

Источник: https://LawCount.ru/nalog/deklaratsiya-po-vodnomu-primer-zapolneniya/

Декларация по водному налогу — сроки сдачи, пример заполнения в 2018 году

Как и при уплате любого налога, следует знать основные правила подачи отчетностей, ориентироваться в сроках и разбираться, как заполнять бланки.

Это позволит своевременно погасить все задолженности перед государством и спокойно вести свой бизнес предпринимателям и юридическим лицам.

Первое, в чем стоит разобраться, — когда и как сдавать отчет, а также, что писать в строках. Рассмотрим, есть ли изменения при предоставлении декларации по водному налогу в 2018 году.

Что нужно знать ↑

Разберемся, какие нормативные акты регулируют порядок заполнения документации и уплаты. Необходима такая информация для налогоплательщиков, которые используют в различных целях водные объекты в соответствии с законами РФ.

Для этого определяют базу налога (объем водных ресурсов, что забран, площадь объекта, что используется и т. д.), умножают ее на налоговую ставку, которая соответствует таким видам пользования водой, экономическим регионам и водным бассейнам.

Затем поступившие средства будет распределено между субъектами РФ, в пределах территории которых располагаются водные ресурсы.

Решая вопросы по перечислению налогов за водопользование, стоит опираться на то, что облагается налогом водный ресурс, а значит, перечисление рассчитанной суммы должно осуществляться по месту его расположения.

При нахождении объектов в разных регионах следует составить соглашения с государственным представительством этих субъектов.

Подать нужно будет в таком случае саму декларацию и ее ксерокопию: оригинал – по месту, где состоит на учете организация, ксерокопию – по месту фактического места пользования ресурсом.

Кто сдает декларацию

Водопользование может быть специальным (для этого необходимо получить соответствующее разрешение) и особым.

Эти же лица обязуются проводить расчеты сумм и составлять декларацию, которая в дальнейшем представляется налоговому органу.

В том случае, когда плательщик не использует водные объекты, то в отчете ставят прочерк в соответствующих пунктах.

Законные основания

Объектом, что облагается налогом, является:

- осуществление забора воды из водного ресурса;

- пользование акватории рек, морей и др. водоемов, кроме осуществления лесосплава;

- если используется водоем для работы гидроэлектростанции;

- если используется водоем для лесосплава.

Налоговую базу определяют индивидуально по каждой категории объектов, отличаются и ставки, по которым производится расчет:

Условие Описание Если осуществляется забор воды Для расчета берут объем воды (м3), что отображается водоизмерительными приборами и записывается на страницах первичного журнала. При отсутствии прибора, который может измерить количество потребленной воды, будут брать время функционирования техники для забора вод Для плательщиков, которые используют акваторию водоемов Мера – площадь водного объекта Если налогоплательщик использует водоем для лесосплава Сумма объемов дерева, что сплавляется (1000 м3) и расстояние (км) Для использования водного ресурса гидроэлектростанцией кВт произведенной электрической энергии Льготы по водному налогу лицам не предоставляются. Налоговый период – 3 месяца (кварталы).

Отчетность по налогу – декларация, которую стоит подать в региональное отделение того субъекта, где зарегистрирован налогоплательщик или на территории которого расположен используемый водоем.

Сроки сдачи отчетности ↑

Сдать декларацию и уплатить налог, как и всем предприятиям, работающим на ЕНВД, стоит не позже 20 числа того месяца, что следует за отчетным периодом.

Отчет предоставляется по месту расположения объекта, что облагается налогом:

Квартал Срок подачи В 1-м До 20 апреля Во 2-м До 20 июля В 3-м До 20 октября В 4-м До 20 января (ст. 333.14 НК) Общие правила заполнения ↑

Документ допускается заполнять в электронном или бумажном формате. Если вы пишете отчет от руки, тогда стоит использовать черную, синюю или сиреневую ручку. Не допустимо наличие ошибок или исправлений с помощью корректора.

Каждой строке соответствует один показатель. Числовое обозначение суммы вносится целыми числами, текстовое – заглавными буквами.

Содержание

В декларации имеется такой перечень страниц:

Страница Назначение Титульный лист Для ознакомления 1 раздел Для отображения налоговых сумм, что должны уплачиваться в отделение налогового органа по месторасположению водоема 2 раздел Для отображения расчета базы налога и сумм налога по водопользованию Раздел 2.1 Для отображения базы налога и сумм налога на использование водных объектов, если осуществляется забор воды из водоема 2.2 Для расчета, если используется акватория водоема, кроме лесосплавов 2.3 Если используется водоем для гидроэнергетических целей 2.4 Когда осуществляется налогоплательщиком лесосплав Первые три страницы необходимо заполнять в обязательном порядке всем, а остальные – в зависимости от того, какой вид водопользования осуществляется.

Раздел 1

Строка Описание 010 Отображается название соглашений о выпускаемой продукции (если используется участок недр на водном объекте). Если расчет сумм проводится по объектам, которые не касаются раздела продукции, то пропустите этот пункт 020 КБК в соответствии с нормативными актами РФ, которые предусматривают зачисление средств налогов на счет органа федерального уровня 030 ОКАТО (ОК 019-95) по месторасположению водного ресурса, налог на который стоит уплатить в государственную казну в соответствии с исчисленной суммой, что указана в пункте 020 040 Общий размер налога по объектам, который подлежит оплате по месторасположению объекта водопользования, учитывая код ОКАТО и КБК. Рассчитывают сумму методом сложения показателей по каждому объекту в разделах 2.1 – 2.4 Если строк для заполнения не достаточно, на дополнительном листе дописывают необходимые данные. Полнота сведений подтверждается подписью лица, которое подписывало и титульный лист. Ставится дата.

Раздел 2

Содержит данные по всем водным ресурсам, что используются при заборе воды, учитывая каждую лицензию (если такая имеется) относительно целевой направленности забранной воды.

Наличие использования водоема для разных нужд, что имеют различия и в определении ставок, нужно будет вписать в раздел 2.1 в нескольких экземплярах.

Количество листов будет соответствовать количеству применяемых ставок.

Строка Содержание 010 КБК, согласно которому проводится зачисление суммы налогов на счет органа федерального уровня 020 ОКАТО 025 Название водного ресурса, что является объектом налогообложения (море, болото, ручей и т. д.). Если вода используется из подземного источника, ставят номер регистрации скважин 030 Показатели, что отражают информацию о наличии лицензий у плательщика налога за использование воды: серия, номера, тип лицензий, что при вписывании разделяют знаком препинания «;» 040 Коды использования водных объектов, что определяются согласно приложению № 3 о кодах водного пользования 050 Вписывают код целей водного пользования забранной воды, что выбирается из приложения № 4 о кодах цели забора воды 060 Прописывают лимиты, что установлены правовыми актами для данного водоема и определенного целевого использования. Если не установлена квартальная норма, тогда лимит необходимо определить как ¼ от годовой нормы 070 Объемы воды по факту, в независимости от того, проводилось ли использование из водоема в текущем периоде вод в соответствии с лимитами или потреблено воды сверх норм 080 Объемы воды по факту, что была забрана из налогооблагаемого объекта в течение налогового периода в рамках установленных норм 090 Объемы воды по факту, если потребление осуществлялось свыше установленных лимитов. Это разница сумм, что прописываются в строках 070 – 080 100, 110 Показатели ставок в рублях за 1000 м3. 100 – в пределах нормы, 110 – свыше лимита 120 Размер налога, что подлежит перечислению в бюджет. Это сложенная сумма показателей пунктов 080 – 110 Пример заполнения декларации

Приведем пример, как будет заполняться декларация.

Раздел. 2.1

Водный объект, из которого проводится забор воды, находится в Бурейском р-не, Амурской обл. Стоит заполнить один экземпляр. Объемы воды, что забрано – 65 тыс. м3, лимит – 45 тыс.

Ячейка Содержание Строка 010 000 1 07 03000 01 0000 110 – КБК 020 10215 (ОКАТО) 025 Река Бурейка 030 Код лицензий – БАГ; 00010; ТРВ30.Расшифруем последний показатель: Т – то, что лицензию выдало региональное отделение МПР РФ, Р – на использование вод реки, В – цель – питьевое и хозяйственное водоснабжение, 3 – проводится изъятие вод,0 – воздействие – в объеме. 040 Код 11084, поскольку Бурейку стоит отнести к другим рекам 050 Число 3 (для иных целей) 060 45 (тыс. м3) 070 65 (тыс. м3) 080 Опять ставим 45 090 20 (разница строки 070 и 080) 100 Ставка – 252 (рубля за 1 тыс. м3) 110 Увеличенный размер ставки в пять раз – 1260 120 Суммированные показатели – 36540 ((45 тыс. * 252 руб./1 тыс. м3) + (20 тыс. * 1260 руб./1 тыс. м3)) Раздел 2.2

Такой раздел будет заполняться в отдельности по каждому объекту. Пользователем было размещено плавательный транспорт на площади 2 км2 на 1 речке (Зейский р-н, Амурская обл.). Нужно заполнить один экземпляр.

010 000 1 07 03000 01 0000 ПО 020 10225 025 Речка Зея 030 БЛГ; 00004; ТОАБК 031 Данные договора 040 Код 21110 050 Указание площади – 2 (км2) 060 Ставка – 31, 32 (тыс. руб./км2) 070 Сумма в рублях – 15 660 ((2 км2 *31, 32 000 руб./км2) : 4) Раздел 2.3

На речке произведено электроэнергию – 1400 тыс. кВт в час.

010 КБК тот же 020 10228 025 р. Ивановка 030 БЛГ; 00002; ТРГБВ 040 30800 050 Электроэнергия за налоговый период – 1400 (тыс. кВт в час) 060 Ставка – 9, 24 070 12936 (1400 тыс.* 9, 24 руб./1000 кВт) Раздел 2.4

Проводился лесосплав (Омская обл., р. Тында), объем которого 7 тыс. м3 древесного материала, расстояние – 200 км.

010 Тот же КБК 020 10254 030 БЛГ; 00003; РПБВ 040 40700 050 7 060 200 070 Ставка – 1476 0808 Сумма – 20664 ((7 тыс. м3 * 200 км * 1476 руб./1000 куб. м) : 100) Далее – заполняем раздел 1:

010 Прочерк 020 КБК 000 1 07 03000 01 0000 110 030, 040 Вписываются показатели (суммы) всех разделов Нулевая декларация по водному налогу ↑

В этом документе говорится, что отчет (даже нулевую декларацию) по водному налогу обязано представить в региональный орган то лицо, которое считается плательщиком налога, и у него имеется лицензия на использования водного ресурса.

Обязательства в подаче декларации не отменяются, если отсутствует объект налогообложения. Производится ли забор, происходит пользование акваторией или нет – роли не играет.

Способы подачи ↑

Декларация по налогу на водопользование не имеет отличий от остальных видов отчетности предприятий на УСН и ЕНВД.

А значит, есть возможность подать документы одним из удобных способов:

- Отправиться в государственный орган лично. Принесите два варианта, поскольку уполномоченное лицо заберет себе один из них. Второй экземпляр останется вам.

- Воспользоваться услугами почтового отделения – отправить заказное письмо, сделав опись вложенных документов.

- Отправить через интернет (по электронной почте).

На самом деле нет сложности в заполнении декларации. Главное – быть внимательным при расчетах, правильно определить ставку и не затягивать с подачей отчета.

Перечитывайте информацию до того, как отправиться в налоговый орган.

Источник: http://buhonline24.ru/nalogi/vodnyj/sroki-sdachi-deklaracii-po-vodnomu-nalogu.html

Налоговая декларация по водному налогу — пример заполнения. Жми!

Potrebiteli.Guru > Документы > Налоговая декларация > Налоговая декларация по водному налогу: кто сдает документ и как его заполнять

Все субъекты хозяйственной деятельности, будь то производственные компании или частные предприниматели, обязаны подавать налоговую декларацию по водному налогу.

С 2016 года налогоплательщики отчитываются перед фискальными структурами по вновь утвержденной форме декларативного бланка.

Модификация формуляра связана с переменами в процедуре подсчета водного налога, с введением налоговых новых тарифов, поправочных коэффициентов.

Бланк

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать,

как решить именно Вашу проблему — звоните по телефонам:

8 (499) 350-77-34 — Москва

8 (812) 309-87-31 — Санкт-Петербург

Бесплатная консультация — Россияили если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

Структура бланка определяет:

- начальный или титульный лист;

- информация о гражданине, не подходящим под определение частного коммерсанта;

- 1 раздел, в котором фиксируется сумма, предназначенная для уплаты в доходную часть бюджета;

- 2 раздел, в котором определяется налоговая база и производится расчет налога для двух категорий налогоплательщиков (с забором/без забора воды).

Налоговый платеж и срок сдачи расчета по водному налогу ограничен 20 — м числом календарного месяца, наступающего за отчетным кварталом.

Кто сдает

Отчитываться по водному налогу и уплачивать начисленные платежи обязаны предприниматели и организации, пользующиеся открытыми и подземными водными ресурсами.

Исключение составляют коммунальные предприятия, обеспечивающие водой население. Не будут сдавать расчеты по налогу на воду следующие субъекты:

- предприятия, функционирование которых связано с водопользованием (судоходство, рыболовство, орошение и т.д.);

- водоохранные организации;

- предприятия, имеющие льготу по виду деятельности.

Заполнение и оформление бланка декларации на любом носителе осуществляется с применением определенных правил:

- Страницы нумеруются последовательно, по нарастающей, независимо от числа разделов, приложений, дополнений.

- Ошибки в бумажном варианте отчета исправляются перечеркиванием и подтверждаются подписью ответственного лица.

- Применение корректоров и маркеров не допускается.

- Итоговые значения налоговых платежей плательщик обязан проставлять с округлением до полного рубля, применяя математические правила.

- Допускается только односторонняя печать документа без механического соединения листов во избежание повреждения писчебумажного носителя.

- Каждая экспонента декларации располагается в специальном поле, представляющее собой определенное количество ячеек. При нулевых показателях поля прочеркиваются сплошной линией.

- Текст в ячейках поля прописывается заглавными печатными буквами.

Пример заполнения

Пример заполнения водной декларации можно найти на многочисленных бухгалтерских ресурсах. Первый раздел заявления представляет собой свод данных о сумме налога, уплачиваемого по местоположению налогооблагаемого водного объекта.

При большом объеме информации и недостаточности строк для заполнения допускается использование нужного количества листов 1-го Раздела.

Для расчета обязательного платежа при заборе воды служит подраздел 2.1 Декларации. В нем сведения разделяются по каждому объекту водопользования и по оформленной лицензии, с учетом имеющихся налоговых тарифов.

Следует помнить: юридические и физические лица водный налог должны начислять самостоятельно.

Информация заносится в определенные пронумерованные строки бланка, а именно:

- 030 стр. отражает наименование водного объекта;

- 050 стр. – код водопользования, индивидуально определенный для каждого региона Российской Федерации;

- 060стр. – общее количество воды (в тыс. м3), забранной фактически из водоема за отчетный период;

- ставка налога на потребленную воду в пределах лимита указывается в стр.110;

- в случае сверхлимитного использования объема водного ресурса тариф показывается в стр. 120 и исчисляется в 5-ти кратном размере с применением соответствующих коэффициентов, обозначенных в НК РФ п.1.1 ст. 333.12;

- итоговое значение налога для уплаты в бюджет вносится в 160 строку.

Подсчет налога при пользовании водными пространствами без забора воды аналогичен расчету с потреблением гидроресурса. Информация на каждой странице формы декларации утверждается и подписывается уполномоченным представителем плательщика налога. При передаче декларации в электронном виде руководитель визирует документ с помощью ЭЦП.

Смотрите в следующем видео информацию о водном налоге, а скачать форму документа можно здесь:

Внимание!

В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите вопрос в форме ниже:

Источник: http://potrebiteli.guru/dokumenty/nalogovaya-deklaratsiya/po-vodnomu-nalogu.html